Leserfrage: Soll ich einen Minimum Volatility Emerging Markets ETF kaufen?

Der Finanzwesir beantwortet Leserfragen.

Gerry fragt:

Ich bin gerade dabei, mir ein ETF-Depot zusammenzustellen und hätte dazu eine Frage: Ich will mir einen MSCI Emerging Markets ETF für mein Depot aussuchen. Nun gibt‘s beispielsweise bei iShares diese ETFs als Core-Varianten oder als Minimum Volatility Varianten. Die Core-Variante hat Spesen von 0,25 %, die MinVol-Variante von 0,4 %. Da ich eher defensiver von meiner Einstellung her bin, tendiere ich zur MinVol-Variante.

Aber da ist der Kostenfaktor und ich glaube, dass der Core eine etwas bessere Rendite mit etwas größeren Schwankungen bringen wird. Was hältst Du für sinnvoller für einen Anlagehorizont von circa 15 - 20 Jahren?

Der Finanzwesir antwortet:

Gehen wir die Sache strukturiert an. Von welchen ETFs reden wir?

- iShares MSCI Emerging Markets Minimum Volatility mit der WKN A1KB2B

- iShares Core MSCI Emerging Markets IMI mit der WKN A111X9

Die Minimum Volatility Indizes (auch Low Volatility Indizes genannt) kamen vor einigen Jahren in Mode, als die Firma Invesco PowerShares im Mai 2011 den ersten Low Volatility ETF auflegte. Dieser ETF auf den S&P 500 verwaltet aktuell (Juli 2014) 4,5 Milliarden USD.

Diesen Erfolg konnten die anderen Fondsgesellschaften natürlich nicht auf sich beruhen lassen. Mittlerweile hat jeder ernst zu nehmende Anbieter ein ganzes Bündel LowVola-ETFs im Köcher.

Wie entsteht ein Minimum Volatility ETF?

Basis für die Konstruktion eines LowVola-Index ist immer ein klassischer breiter Index. iShares bietet MinVolas auf die Indizes

- MSCI Europe

- MSCI World

- MSCI Emerging Markets

- S&P 500

an. Alles bewährte, marktbreite Indizes. Diese Indizes werden dann durch die Mangel gedreht. Dabei passiert Folgendes (hier der Text des EM-MinVola als Beispiel):

Der Referenzindex strebt eine Abbildung der Performance- Eigenschaften eines Segments der Wertpapiere im MSCI Emerging Markets Index („Parent-Index“) mit den niedrigsten absoluten Renditeschwankungen (vorbehaltlich Risikostreuung) an. Die Elemente des Referenzindex werden unter Einsatz einer Minimalvolatilitätsstrategie ausgewählt, bei der Wertpapiere aus dem Parent-Index auf der Grundlage von Einschätzungen des Risikoprofils und der zu erwartenden Volatilität jedes Elements sowie der Korrelation zwischen allen Elementen im Parent-Index ausgewählt werden. Durch die Minimalvolatilitätsstrategie wird versucht, ein Segment der Elemente aus dem Parent-Index mit den niedrigsten absoluten Renditeschwankungen (vorbehaltlich bestimmter Risikostreuungsauflagen, z. B. Mindest- und Maximalelement, Sektor- und/oder Landesgewichtungen bezüglich des Parent-Indizes) auszuwählen. Durch die Renditeschwankungen werden die Schwankungen des Tagespreises der Elemente über einen bestimmten Zeitraum erfasst.

Was sagt uns das? Während der klassische Emerging Markets Index die Firmen stumpf nach Freefloat-Marktkapitalisierung gewichtet, ist der MinVola-Index ein Strategie-Index.

ETFs auf die klassischen Indizes setzen die passive Anlagestrategie um, während die LowVolas Borderliner in Richtung aktives Management sind. Wenn ein Fonds eine Strategie verfolgt, bedeutet das immer: Jemand hat Kriterien aufgestellt und wählt nach diesen Kriterien aus. Ziel dieser Übung ist es immer, den Markt zu schlagen, also eine Überrendite zu erzielen. Das ist nicht per se schlecht, man sollte sich nur darüber im Klaren sein, dass man beim Vergleich klassischer Index vs. LowVola-Variante Äpfel mit Birnen vergleicht.

Die Werbung versucht zu suggerieren, dass der LowVol-Index einfach die abgespeckte Variante des klassischen Index ist. So wie bei den ganzen Low-Fat-Produkten. "Genuss ohne Reue, voller Geschmack bei nur 0,1 % Fettanteil."

Das Dumme: Der Minimum Volatility Index verhält sich zum "normalen" Index nicht wie die Zero Coke zur normalen Coke.

Der Emerging Markets MinVola ist nicht einfach die risikoarme Variante des Emerging Market Index. Wenn dem so wäre, wäre es idiotisch, weiterhin einen ETF auf den klassischen EM-Index zu halten. Warum soll ich mehr Risiko tragen als nötig?

Die MinVolas haben ihre ganz eigenen Risiken. Durch die Filterung verschiebt sich die Branchengewichtung erheblich.

Die 10 größten Position des MSCI Emerging Markets

| Firma |

Sektor |

Land |

Gewichtung |

| SAMSUNG ELECTRONICS CO. LTD. |

IT |

Korea |

2,90 % |

| TAIWAN SEMICONDUCTOR MANUFACTURING |

IT |

Taiwan |

2,21 % |

| TENCENT HOLDINGS LTD |

IT |

China |

1,86 % |

| CHINA MOBILE LTD. |

Telekom-Dienstleistungen |

China |

1,67 % |

| CHINA CONSTRUCTION BANK CORP. |

Financials |

China |

1,16 % |

| NASPERS LIMITED N LTD |

Basiskonsumgüter |

Südafrika |

1,13 % |

| ITAU UNIBANCO HOLDING SA PREF |

Financials |

Brasilien |

1,09 % |

| INDUSTRIAL & COMMERCIAL BANK OF CH |

Financials |

China |

1,06 % |

| PETROBRAS PETROLEO BRASILEIRO |

Energie |

Brasilien |

0,99 % |

| GAZPROM OAO |

Energie |

Russland |

0,94 % |

Die 10 größten Position des MSCI Emerging Markets MinVola

| Firma |

Sektor |

Land |

Gewichtung |

| PHILIPPINE LONG DISTANCE TELEPHONE |

Telekom-Dienstleistungen |

Philippinen |

2,66 % |

| CHINA MOBILE LTD. |

Telekom-Dienstleistungen |

China |

1,66 % |

| KT&G CORP. |

Nichtzyklische Konsumgüter |

Korea |

1,58 % |

| PUBLIC BANK ORD |

Financials |

Malaysia |

1,53 % |

| TAIWAN SEMICONDUCTOR MANUFACTURING |

IT |

Taiwan |

1,50 % |

| MALAYAN BANKING ORD |

Financials |

Malaysia |

1,49 % |

| CHUNGHWA TELECOM CO. LTD. |

Telekom-Dienstleistungen |

Taiwan |

1,41 % |

| BANK CENTRAL ASIA |

Financials |

Indonesien |

1,31 % |

| AMOREPACIFIC CORP. |

Nichtzyklische Konsumgüter |

Korea |

1,27 % |

| ADVANTECH CO. LTD. |

IT |

Taiwan |

1,25 % |

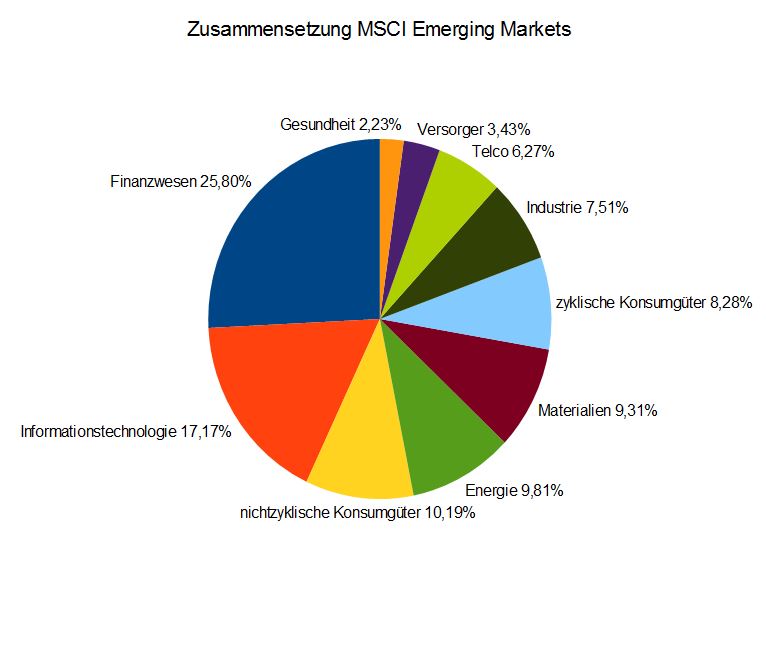

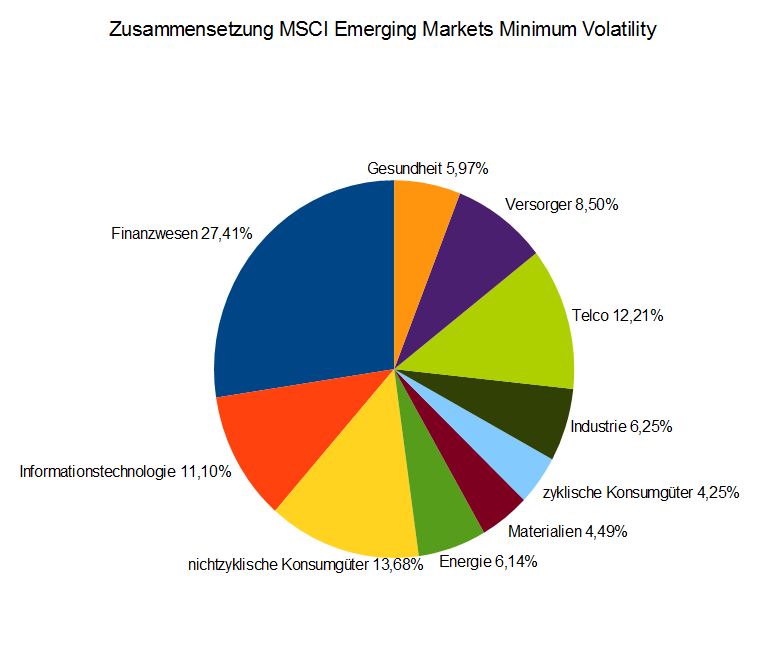

Die Grafiken zeigen die unterschiedliche Sektorengewichtung der beiden ETFs noch einmal.

Der IT-Sektor ist zugunsten der Langweiler Gesundheit, Versorger, Telekommunikation und nicht zyklische Konsumgüter untergewichtet. Minimum Volatility ist nur eine nette Umschreibung für "no risk, no fun". Wer die Schwankungen dämpfen möchte, muss die Werte "mit Fantasie" stutzen.

Der Verkauf von nicht zyklischen Konsumgütern (klingt besser als Klopapier und Seife) ist ziemlich gut vorhersehbar. Solange die Nation nicht Kollektivdurchfall bekommt, tut sich da kurstechnisch wenig.

Trotzdem ist diese Branchenkonzentration nicht ungefährlich. Wenn ein Versorger mal ein Problem bekommt, dann gleich heftig. Für Tepco war Fukushima so ein Fall. Dann wirkt sich die geringere Diversifikation eines LowVola-Index negativ aus.

Persönliche Meinung: Ein EM-Index ohne Samsung in den Top 10, das geht gar nicht. Samsung ist für einen Schwellenland-Index so unverzichtbar wie Apple für den MSCI World. Allein in meinem Arbeitszimmer lese ich vier Mal den Namen Samsung.

Das Problem der MinVola-Indizes

Die MinVola-Indizes versuchen auf der einen Seite, die Marktschwankungen zu glätten. Deshalb müssen sie auf bestimmte Aktien ganz verzichten und bestimmte Sektoren deutlich untergewichten. Diese Sektor-Monokultur erhöht aber gleichzeitig das Risiko. Die Anbieter müssen also den Original-Index beruhigen, ohne ihn komplett auszuhöhlen.

Für mich ist das eine ziemliche "Wasch-mir-den-Pelz-aber-mach-mich-nicht-nass"-Strategie.

Blackrock versucht mit dem oben zitierten – relativ komplexen – Verfahren, dieses Problem für seine iShares-ETFs in den Griff zu kriegen und hat trotzdem kaum Samsung im Portfolio.

Andere Produkte wie der SPDR S&P 500 Low Volatility ETF gehen da wesentlich krasser zur Sache. Während der normale S&P 500-Index zu 19 % Werte aus dem IT-Sektor enthält, sind diese im LowVola-S&P auf 5,75 % abgerutscht. Stattdessen besteht der Index zu 60 % aus Finanzunternehmen, Versorgern und Konsumgüterfabrikanten.

Fazit

Schon Kostolany wusste zum Thema Volatilität:

Wer die Aktien nicht hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen.

A. Kostolany

Übertriebenes Sicherheitsbewusstsein schmälert die Rendite. Gerade bei Märkten, die für ihre Schwankungsbreite bekannt sind. Die Schwellenländer heißen nicht umsonst Emerging Markets. Da entwickelt sich was, aber eben nicht immer gradlinig und vorhersehbar. Mir ist nicht klar, was es bringt, diese Märkte an die Kandare zu nehmen.

Wenn die Schwankungsbreite des EM-Index meine Risikotoleranz übersteigt, dann nehme ich nicht die kastrierte Index-Variante, sondern verschiebe – wie im Weltportfolio-Ansatz vorgesehen – die Gewichtung der Assetklassen. Statt mit 30 % gewichte ich dann die Anlageklasse Emerging Markets nur noch mit 25 % in meinem Gesamtportfolio. So komme ich dann auf eine Gesamtvolatilität, mit der ich leben kann.

Ich schütte doch auch keine Cola in meinen Whisky, nur damit ich zwei Gläser trinken kann.

Was soll Gerry nun kaufen?

Einen konkreten Kaufratschlag gibt‘s hier nicht. Das wäre gegen die Statuten dieses Blogs.

Lieber Gerry, kauf den MinVola-ETF, wenn du glaubst, dass diese Strategie für die nächsten 15 bis 20 Jahre mindestens eine Überrendite von 0,15 % gegenüber dem normalen EM-Index bringt. Dann hast du wenigstens die höheren Kosten wieder eingespielt. Auch bei ETF gilt: Rendite ist "Cash in de Täsch" nach Kosten und Steuern. Vor einem Investment in den LowVola würde ich

- die Sektorenverteilung und die Firmen der beiden Varianten genau vergleichen. Wie unterscheiden sich die Indizes, worauf verzichte ich beim MinVola?

- genau prüfen, nach welchen Kriterien die Fondsgesellschaft die Titel auswählt und gewichtet. Merke: "Ich investiere nur in Dinge, die ich verstehe."

Da mir das alles zu viel Arbeit ist und ich den Erfolg der MinVola-Strategie nicht für sicher halte, würde ich klassisch passiv in den EM-ETF investieren. Das wäre meine strategische Entscheidung. Ich bin passiver Anleger und ich will mir diese Strategie nicht durch einen halbaktiven ETF verwässern lassen. Die niedrigen Kosten würden mich zusätzlich motivieren.

Diese Meinung ist sicher auch eine Charakterfrage. Ich mag die einfachen und klaren Sachen im Leben. Ich mag Bier und ich trinke gerne Orangensaft. Aber diese Pseudo-Bier-Plörre mit Orangengeschmack finde ich nur eklig (ja Becks, ich meine dich). Bier ist Bier und O-Saft ist O-Saft, beides sollte man nicht vermengen. So halte ich es auch mit Finanzprodukten.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Rendite, Index, Portfolio, Emerging Markets, Low Volatility, ETF, Leserfrage

Das könnte Sie auch interessieren

- Ignorant, Checker, Veteran

- Ich will reich werden

- 10 Gebote für den Privatanleger

- Leserfrage: 900 € in diese drei ETFs?

Kommentare

Gerry sagt am 02. September 2014

Vielen, lieben Dank, für den ausführlichen Artikel!

Ich seh jetzt wesentlich klarer!

Danke und Gruß, Gerry

P.S: Ich bin begeistert vom Blog!!

Finanzwesir sagt am 02. September 2014

Na denn, happy Investing! ;-)

Gruß

Finanzwesir

Nik sagt am 03. September 2014

Toll! Und bei dieser Gelegenheit: Vielen Dank für dieses Blog!

Butzen sagt am 07. Mai 2015

Hallo Finanzwesir,

erst einmal ein Super Lob für deine tolle Arbeit und deine tollen Ausführungen. Super Objektive Beiträge zu dem Thema Altersvorsorge in Eigenregie mit ETFs.

Nun zum Thema. Ich habe mal die Indizes Verglichen und kann deine Meinung nicht ganz Teilen. Wenn ich mir die Performance anschaue und Vergleiche von MSCI Indizes und dem jeweiligen MinVola-Pendants gibt es schon eine nicht unerhebliche Outperformance.

Bsp (in USD):

MSCI World MiniVola zu MSCI World seit 1988 1,13% p.a.

https://www.msci.com/resources/factsheets/index_fact_sheet/msci-world-minimum-volatility-index.pdf

MSCI EM MiniVola zu MSCI EM seit 1993 3,1% p.a.(!)

https://www.msci.com/resources/factsheets/index_fact_sheet/msci-em-minimum-volatility-index.pdf

MSCI ACWI MiniVola zu MSCI ACWI seit 2000 3,08% p.a.(!)

https://www.msci.com/resources/factsheets/index_fact_sheet/msci-acwi-minimum-volatility-index.pdf

MSCI Europe MiniVola zu MSCI Europe seit 2001 3,43% p.a.(!)

https://www.msci.com/resources/factsheets/index_fact_sheet/msci-europe-minimum-volatility-index-usd-net.pdf

Und alles durch geringere Volalität und geringere Verluste in Crash Jahren. (Z. Bsp. 2008)

Ich verstehe auch nicht warum die sogenannten "Langweiler" dir nicht gefallen? Warren Buffett investiert seit Jahrzehnten in sogenannte "Langweiler" und hat damit ein paar Dollars verdient. Auch das IT und Finanzwerte weniger gewichtet sind gefällt mir sehr (Lehre aus der Vergangenheit).

Ich für meinen Teil bespare (Aktion bei einer Bank) in A1KB2B und A1KB2D, auch wenn die TER derzeit noch höher als bei den "Normalen" ist. Denke auch Langfristig wird die Strategie nicht aussterben, weil es genug Zocker gibt, die auf Volatile Aktien (IT, Finanzwerte derzeit) setzen und durch Put/Call Optionen usw. einen Riesen Reibach machen wollen.

Würde mich freuen wenn du dich dazu kritisch äußern würdest:)

MfG Butzen

Tom sagt am 04. November 2015

Bin gerade beim Suchen von Infos über Volatilitäts ETFs A1KB2C auf diesen Artikel gestoßen, ganz interessant was der Finanzvesir über diese Art von ETFs sagt .Butzens Einwand dazu ist interessant.... aber der Finanzvisier bleibt offensichtlich bei seiner Meinung ,da er sich nicht weiter dazu äußert,oder......?

Marc sagt am 04. November 2015

Ich denke die Frage ob man ETFs mit "MiniVola" in sein Portfolio aufnimmt oder eben nicht ist eher eine philosophische Frage. Ich, für meinen Teil, bin nicht davon überzeugt, dass man aus den Charts der Vergangenheit auf die Zukunft schließen kann.

Es könnte wieder so kommen, es könnte aber auch genauso kommen, wie der Finanzwesir es oben beschreibt, und die Performance von "MiniVola" ETFs bleibt hinter den normalen zurück.

In diesem Fall würde die Erhöhte TER noch weiter ins Gewicht fallen. Aus meiner Erfahrung kann etwas, was aktiv "gemanaged" wird auf Dauer nicht gegen etwas bestehen, was ausschließlich passiv ist.

Ich glaube es war Gerd Kommer, der geschrieben hat, dass jeder den für sich besten ETF finden muss. Allerdings sagte er auch, dass sie sich hauptsächlich in der TER in ihrer Performance unterscheiden.

Allerdings ist dies nur meine Meinung, wer weiß schon genau, was uns die Zukunft bringen wird :)

Viele Grüße,

Marc

Nicolas Oehl sagt am 15. November 2016

Hallo Finanzwesir,

Ich finde es sehr gut, dass du dem Minimum Volatility Konzept einen Artikel gewidmet hast. Leider kann ich einige aufgeführte Argumente nicht teilen.

Minimum Volatility Portfolios sind definitiv nicht nahe an einem aktiven Management. Ein Algorithmus gibt die Gewichtung der einzelnen Aktien, Branchen und Länder strikt vor. Es besteht kein Spielraum für ein aktives Management. Die Portfolios werden dann meistens (halb-)jährlich rebalanced/umgeschichtet.

Eine andere Branchengewichtung als im ursprünglichen Index ist grundsätzlich nicht schlechter oder besser. Zugegeben, es wird mehr in defensivere Branchen investiert, aber das Ziel ist es auch die Volatilität zu minimieren. Außerdem wird nicht ausschließlich in defensivere Branchen investiert, weil die Kovarianz/Korrelation der einzelnen Aktien zueinander betrachtet wird und nicht ausschließlich die Volatilität einzelner Aktien.

Die Outperformance dieser Strategie ist bereits mehrfach empirisch nachgewiesen worden. Es ist nach der Portfoliotheorie auch das erste effiziente Portfolio. Die Investition würde ich nicht von der Gewichtung einer einzelnen Aktie abhängig machen.

Meine Definition eines Minimum Volatility Portfolios:

Aufbauend auf den Erkenntnissen eines Nobelpreisträgers (Markowitz) können für jeden Aktienmarkt Portfolios gebildet werden, die ein optimales Rendite-Risiko-Verhältnis aufweisen. Die Kapitalmärkte können insgesamt von großen Marktschwankungen und einer hohen Unsicherheit geprägt sein. Minimum Volatility Portfolios verfolgen das Ziel, diese Unsicherheit in Form von Portfolioschwankungen zu minimieren.

Hierzu soll die historische Volatilität (Maß für das Risiko) der einzelnen Aktien des Anlageuniversums sowie die Wertentwicklung der Aktien zueinander betrachtet werden. Anschließend soll eine optimale Allokation des Kapitals auf diejenigen Aktien vorgenommen werden, die in Kombination miteinander die geringste Volatilität aufweisen. Es sollen stetigere Renditen bei gleichzeitig geringerer Volatilität als im Vergleichsindex (z.B. DAX) erzielt werden, was langfristig höhere risikobereinigte Renditen bedeuten kann.

Ich kann folglich jedem Anleger die Minimum Volatility Variante eines Indexes gegenüber dem reinen Index nur empfehlen. Ich persönlich habe mich auch intensiv mit dem Thema auseinandergesetzt. Alle Informationen stehen unter: [Link entfernt, Grund: Hier sollen Zertifikate mit 5% Performancegebühr und 0,95% laufenden Kosten vertickt werden, Finanzwesir]

Finanzwesir sagt am 15. November 2016

Hallo Nicolas Oehl,

"Ich finde es sehr gut, dass du dem Minimum Volatility Konzept einen Artikel gewidmet hast.

Was ich nicht so gut finde ist Deine Dreistigkeit hier Deine vor 5 Monaten emittierten Zertifikate mit 5% Performancegebühr und laufenden Kosten von 0,95% TER zu verticken.

SEO ist ja eine tolle Sache, aber bringt man Euch da nicht bei, wenigstens ein bißchen auf die Zielgruppe zu achten?

Glaubst Du wirklich hier erwärmt sich jemand für ein Zertifikat "Minimum Volatility USA" mit 30 Positionen oder ein "Minimum Volatility Germany"-Zertifikat mit 42 Positionen?

Das ist keine Diversifikation, sondern bestenfalls ein Diversifiatiönchen.

Damit dürfte sich dann auch die fachliche Diskussion aktiv oder passiv erledigt haben. 30 Positionen aus 500 (S&P 500), wenn das mal keine aktive Auswahl ist...

Ich möchte Dich deshalb bitten, Deine SEO-Spammerei einzustellen.

Finanzwesir

Nicolas Oehl sagt am 16. November 2016

Hallo Finanzwesir,

ich finde deine Ansicht natürlich sehr schade, aber ich hoffe, dass du Deinen Lesern dennoch möglichst differenziertes Wissen anbieten willst.

Ein Portfolio mit 500 Aktien und einer ausgewogenen Gewichtung der einzelnen Aktien ist nur minimal mehr diversifiziert als ein Portfolio mit 30 Aktien und einer ausgewogenen Gewichtung der einzelnen Aktien. In anderen Worten, der Grenznutzen einer weiteren Aktie in einem bereits diversifizierten Portfolio nimmt stark ab.

Der S&P 500 ist der nicht der zugrundeliegende Index für das Zertifikat. Unabhängig davon, wäre der S&P 500 nach deiner Definition bereits aktiv gemanaged nachdem S&P aus allen amerikanischen Aktien eine Auswahl von 505 Aktien trifft. Dennoch kannst du dem Index passiv folgen. Das gleiche gilt für die Minimum Volatility Variante. Du hast Recht, wenn du meinst, dass der Minimum Volatility Ansatz eine Strategie umsetzt. Dies basiert jedoch auf rein quantitativen Kriterien ohne Spielraum für einen aktiven Manager.

Natürlich steht es Dir zu meine Zertifikate zu kritisieren, allerdings hoffe ich, dass du die Kritikpunkte an deinem Artikel dennoch berücksichtigen kannst und in Zukunft dem Konzept nicht ganz so abgeneigt bist.

Weiterhin ein gutes Gelingen und beste Grüße,

Nicolas Oehl

Henning sagt am 22. November 2016

Im Artikel werden zwei verschiedene Ansätze miteinander vermischt:

- Low Volatility

- Min Volatility

zu 1:

Klassisches Beispiel ist der erwähnte S&P 500 Low Vola Index.

Man nehme aus einem Startuniversum (hier S&P 500) die Aktien mit der geringsten absoluten Volatilität in den Index auf.

Dies ist eine Faktorprämienstrategie (Low Volatility Prämie). Korrelationen der Aktien untereinander werden nicht berücksichtigt, in der Regel resultieren bei diesem Ansatz recht hohe Abweichungen bei der Sektorgewichtung (im Artikel auch beschrieben).

zu 2:

Wie z.B. MSCI Min Vol oder auch S&P Min Vol.

Dies ist ein Ansatz bei dem das Portfoliorisiko reduziert werden soll relativ zum Startuniversum (Parent Index). Somit spielen hier die Beziehungen der Aktien untereinander eine Rolle (Kovarianzmatrix). Es findet eine recht komplexe Optimierung unter Nebenbedingungen statt, so dass z.B: ein gewisser Sektor nicht mehr als "+-" x% vom Parent Index abweichen darf. Bei dieser Art von Index kann ich also durchaus absolut gesehen volatile Aktien im Index haben, wenn sie denn "gute" Diversifikationseigenschaften ( negative Korrelation zu den anderen Aktien) aufweisen.

Natürlich gibt es von Anbieter zu Anbieter Unterschiede bei der konkreten Ausgestaltung, speziell im Rahmen der Optimierung.

Aber die Prämisse 1 oder 2 zu kaufen ist eine völlig andere. Beide funktionieren durch ihre Konstruktion unterschiedlich in unterschiedlichen Marktphasen .

Gruß,

Henning

FFM50 sagt am 23. November 2016

Hallo Finanzwesir!

Mich würde Deine Meinung zum Kommentar von Butzen vom 07.Mai 2015 interessieren. Er schrieb:

MSCI World MiniVola zu MSCI World seit 1988 1,13% p.a.

MSCI EM MiniVola zu MSCI EM seit 1993 3,1% p.a.(!)

Selbst wenn der Effekt jetzt schwächer wäre als früher, ist das eine ordentliche Outperformance, bei zudem reduziertem Risiko. Beim MSCI EM im neuesten Factsheet vom 31.10.16 sieht es nach wie vor sehr gut aus für die Strategie:

https://www.msci.com/documents/10199/2acc78ef-daba-4c10-bd81-c685f129b1f5

T. sagt am 23. November 2016

@FFM50: ich bin zwar nicht der Finanzwesir, aber was dazu zu sagen wäre, wird hier eigentlich regelmäßig gesagt, zum Beispiel erst vor zwei Wochen vom Finanzwesir selbst verlinkt. Siehe hier:

http://www.10x10.ch/das-alpha-potenzial-kann-wegfallen/

So frage ich mich also, warum solche Fragen nach aktivem Management hier auf einem Passivblog gestellt werden. Mich überkommt dann leider immer der Verdacht, dass man sich entweder selbst nicht sicher ist und dies bestätigt haben möchte oder dass man selbst so eine Strategie aufgesetzt hat und nun nach Kunden sucht oder man hat eigentlich noch gar nicht verstanden, worauf passives Investieren aus ist.

Gruss,

T.

Jörg sagt am 26. Dezember 2016

@T: ich finde die Frage von FFM50 durchaus bereichtigt, denn bei der Minimum VolatilityStrategie handelt es sich nicht wirklich um ein aktives Management. Und selbst wenn mag ich es nicht, fragende durch vermeintliches Besserwissen zu diskreditieren. #Nettiquette

Schwachzocker sagt am 27. Dezember 2016

@Jörg

Ich kann weder eine Frage von FFM50 erkennen noch sehe ich irgendeinen Widerspruch zwischen den Feststellungen von Butzen und den Ausführungen des Finanzwesirs.

Der Finanzwesier schreibt:

"Lieber Gerry, kauf den MinVola-ETF, wenn du glaubst, dass diese Strategie für die nächsten 15 bis 20 Jahre mindestens eine Überrendite von 0,15 % gegenüber dem normalen EM-Index bringt."

Natürlich kann man da investieren. Warum denn nicht? Hauptsache man weiß, was man will und was man macht. Wer allerdings glaubt, damit nun die Outperformance gepachtet zu haben, könnte enttäuscht werden.

Ob man IT-Werte oder Finanzwerte nun schön findet oder nicht, dazu lässt sich kein vernünftiger Kommentar abgeben.

Sofern FFM50 behauptet, dass die Outperformance der Vergangenheit trotz reduziertem Risiko zustande gekommen ist, so halte ich das für falsch. Outperformance kommt durch erhöhtes Risiko zustande, immer (!).

Der EM MiniVola enthält 254 Werte gegenüber 832 Werte, die im normalen Index enthalten sind.

Und natürlich ist das hier eine aktive Vorgehensweise. Irgendjemand muss bestimmen, welche Unternehmen "Mini-Vola-Unternehmen" sind, und er muss bestimmen, dass dies in Zukunft so bleibt.

Die Marktkapitalisierung hingegen bestimmt allein der Anleger.

ChrisS sagt am 27. Dezember 2016

Mit Low Volatility hatten wir uns zB auch schon in diesem Artikel etwas beschäftigt

http://www.finanzwesir.com/blog/depot-fragil

"... denn bei der Minimum VolatilityStrategie handelt es sich nicht wirklich um ein aktives Management"

Je nach Definition (oder Dogmatik) des Betrachters geht alles, was sich von der "reinen Lehre" des Passiven Investierens (grob gesagt, dass man einfach soweit wie möglich ALLE Aktien zu JEDER Zeit besitzen sollte, konkret damit gemeint meist die marktkapitalisierten Standardindizes, die dann einfach buy&hold sich selbst überlassen werden) schrittweise entfernt, hin in Richtung "aktiv", da folgende Dinge hinzugefügt/angewandt werden:

- Stock-Picking: man investiert nicht mehr in die größtmögliche Auswahl an Aktien, sondern nur noch in eine verkleinerte Unterauswahl (zB. bei Faktor-Indizes eben die Aktien, die die gewünschten Faktor-Eigenschaften haben)

- Markt-Timing: die Aktien werden auch nicht mehr einfach ewig liegengelassen, sondern regelmäßig überprüft und ggf ausgetauscht/angepasst (wenn sich zB die Faktor-Eigenschaften geändert haben)

Dabei ist nun für diese zwei Hauptmerkmale auch eigentlich relativ irrelevant ob das "aktive Management" nun konkret durch ein stur-quantitatives Regelwerk oder diskretionäre menschliche Entscheidungen passiert (da ist in der Praxis ja auch kein so großer Unterschied, auch Fondsmanager handeln ja meist nicht einfach lari fari subjektiv, sondern unterstützt durch Auswahlsysteme).

Etwas Verwirrung kommt noch hinzu wenn es darum geht, ja auch zwischen Anleger/Portfolio-Ebene und Produkt-Ebene zu unterscheiden. Als Anleger selbst kann ich natürlich auch mit eigentlich "passiven" Produkten (zB Standardindex-ETFs) sehr "aktiv" hin und her rumtraden (wenn man mal in die Orderbücher der Broker schaut, machen das anscheinend ja auch viele Anleger) - genauso wie man auch ein an sich selbst "aktives" Produkt auf Portfolio-Sicht als Anleger "passiv" behandeln kann, also einfach in Ruhe liegenlassen und ewig halten.

Am Ende kommt man da in eine relativ philosophische Diskussion über passive/aktive Eigenschaften der Produkte an sich versus den Eigenschaften des jeweiligen Anlegers, wie er eben seine Produkte selbst passiv/aktiv einsetzt - wurde auch hier im Blog schon mehrfach in Artikeln zum Thema Anlagepolitik thematisiert. Wer ganz spitzfindig sein will, kann auch argumentieren dass es ein wirklich "komplettes passiv" auf Anlegerebene ja garnicht geben kann, da man immer irgendwelche individuellen Entscheidungen treffen muss.

Was die neuen Faktor-ETFs konkret angeht bin ich relativ entspannt, insofern als dass ich ja niemand anderem nun konkret davon explizit abraten würde (wozu auch, am Ende ist jeder selbst für sein Geld verantwortlich), allerdings würde ich doch auch eine etwas tiefgründigere Beschäftigung damit anregen, so dass die Entscheidungen dazu gefestigt und informiert ist (und man sie auch lange genug durchhalten kann um das Faktor-Premium einigermaßen zuverlässig zu erhalten und nicht vorschnell wieder aufzugeben).

Wer glauben will, es gibt bessere Ansätze als das klassische passive Investieren, sollte das auch begründen können (nicht zuletzt sich selbst gegenüber, besonders wenn die ein oder andere Faktor-Strategie immer mal wieder phasenweise hinter dem Standard zurückhinken wird, was normal ist und man vorher wissen muss). Dazu gehört auch, sich etwas tiefer in die Methodologies der Index-Anbieter hindurchzuwühlen um zu verstehen was da eigentlich gemacht wird (zumal ja auch jeder sein eigenes Süppchen kocht, zB wie man "low volatility" konstruiert, unterscheidet sich ja bei MSCI von S&P oder Stoxx etc.). Wer diesen Extra-Aufwand nicht bereit zu tun ist, nunja, so wird die Anlage nur mehr zum Blindflug und das langfristige Durchhalten zum Erfolg unwahrscheinlicher.

Larry Swedroe hatte vor kurzem ein empfehlenswertes Buch über Faktor-Investing veröffentlicht und dazu auch eine handliche Checkliste mitgegeben, die ich jedem Interessierten raten würde abzuarbeiten um seine Anlagen zu verstehen und zu überprüfen ob ein Faktor folgenden Ansprüchen genügt:

- Persistent (Ausdauernd): ein Faktor sollte über möglichst viele verschiedene Zeiträume und Marktphasen funktionieren, um so Zufallstreffer und Glücksgriffe von den wirklich langfristig dauerhaften und systematischen Renditepremia zu unterscheiden.

- Pervasive (Durchdringend): ein Faktor sollte über verschiedene Weltregionen, Länder, Branchen (und sogar Anlageinstrumente) hinweg einigermaßen ähnlich gut funktionieren können.

- Robustheit: Ein Faktor sollte für verschiedene unterschiedliche Definitionsarten funktionieren. (Beispielsweise existiert ein gewisses allgemeines Value-Premium, egal ob ich nun konkret mit Kurs-Buch, Kurs-Gewinn, Kurs-Cashflow etc. messe.)

- Investierbarkeit: um schöne, aber nur theoretische Ideen von den wirklich praktisch umsetzbaren Strategien zu unterscheiden, muss ein Faktor auch nach reellen Handelsfriktionen (Transaktionskosten, Steuern etc.) einigermaßen bestandhalten.

- Intuitivität: es braucht eine kausal nachvollziehbare (risiko-basierte oder verhaltens-basierte) Erklärung für das Wirken des Faktors, aus der sich auch die berechtigte Erwartung ableiten lässt, dass er auch in Zukunft weiter einigermaßen zuverlässig existieren kann.

So eine ernsthafte Anwendung setzt eben auch eine etwas tiefere Beschäftigung mit den Faktoren voraus, als einfach nur vorschnell darauf zu schauen welcher vielleicht die höchste Rendite oder das niedrigste Risiko gebracht hätte, aber man eigentlich nicht versteht warum das so ist - und was man dafür auch aushalten muss: denn wie alles in der Börse gibt es ja nichts umsonst, sondern nur als Belohnung im Austausch mit anderen Eigenschaften. Um das Verhalten der Faktor-Indizes, zB im Vgl zu ihrem Standardindex, zu verstehen sollte man sich auch die historischen Kursdatenreihen bei den Indexanbietern auswerten. Dort stellt man schnell fest, dass es eine gewisse Zyklikalität gibt - in manchen Phasen gehen manche Faktoren gut, und andere dafür schlecht, und das ganze kehrt sich auch irgendwann mal wieder um. Dass muss man eben verstanden haben um damit umgehen zu können, denn auch in Zukunft werden solche Phasen auftreten. Beim Low Volatility-Index beispielsweise ist es ja so dass man sich die bessere Peformance in Krisenphasen ("besser" heißt in dem Zusammenhang nur "macht im Durchschnitt weniger Verluste als der Standardindex") ja "auf Kosten" einer schlechteren Performance in Anstiegen (dh. "macht im Durchschnitt weniger Gewinn als der Standardindex") erkauft. Ob das nun langfristig aber ein "gutes Geschäft" ist, ergibt sich eigentlich erst aus der Verteilungsfunktion - welche nämlich nicht symmetrisch ist, dh. die Anzahl der Anstiege und Abschwünge ist nicht gleich und ebenso ist auch die Stärke der Anstiege und Abschwünge nicht gleich. Die Tatsache, dass ein MinVol-Index ganz langfristig eine mehr oder weniger große Outperformance ggü dem Standardindex hat, deutet ja schon darauf hin (dass man zB in Abschwüngen erheblich mehr "gewinnt" (weniger verliert) als man in Anstiegen wiederum verpassen würde). Eine relativ einfache Untersuchung über dieses als Upside/Downside-Capture bezeichnete Verhältnis kann jeder selbst machen: Einfach mal die langfristigen Monatsrenditen der Indizes (zB World versus World MinVol gibts bei MSCI seit 1988) nebeneinanderlegen und auswerten: wenn der World in einem Monat stieg, wie stark stieg dann auch der MinVol im Verhältnis dazu ? Analog wenn er fällt. Dann daraus den Durchschnitt bilden und man kommt zB auf ein U/D-C von 80%/60%, dh. der MinVol-Index nimmt durchschnittlich in etwa zu 80 Prozent an den positiven Kursentwicklungen des World teil, aber nur zu 60% an den negativen. Im Gegensatz zur simplen symmetrischen Verteilung (ein 50/50 Verhältnis könnte man zB ja auch einfach dadurch erreichen, dass man nur zur Hälfte des Gesamtkapitals überhaupt in den World investiert und den Rest auf einem Konto liegen lässt) verschiebt dies also das Rendite/Risiko-Profil in eine vorteilhaftere Richtung, allerdings muss man dabei eben auch die Langfristigkeit (dh. man muss einen gewissen Zeitraum auch abwarten können um solche Werte zu erhalten) und Durchschnittlichkeit (das ist nur ein Mittelwert, der sich aus vielen unterschiedlichen Einzelwerten zusammensetzt) beachten um es richtig einzusetzen - wenn zB. die meiste Zeit der World ja am steigen ist (und der MinVol etwas zurückhinkt) nicht an der Strategie zu zweifeln sondern sie durchzuhalten bis sie in der nächsten Abschwung-Phase eben wieder (mehr als) outperformt.

Gegenwind für die Strategie kann man allerdings in der Tat bei den aktuell etwas höheren Fundamentalbewertungen von Low Volatility-Indizes im Vgl zu ihren Standardindizes sehen. Die derzeitige Beliebtheit hat halt durch erhöhte Mittelzuflüsse in diesem Segment alles etwas überdurchschnittlich gepusht, was sich ja langfristig (per einem anderen Faktor-Prinzip, Value) in eher unterdurchschnittlichen Renditen für die Zukunft auswirken sollte. Tja, so kommt eben auch die Zyklikalität zustande - Herdenverhalten, bis ein Premium abgegrast und damit ausgebügelt ist, darauf folgt ein Abstieg und die Anleger wenden sich wieder enttäuscht ab, der Faktor fällt unbeachtet zurück auf ein attraktives Niveau wo ein erneuter Einstieg wieder lohnt und das ganze Spiel beginnt von vorn, so pendeln die Märkte langfristig in der mean reversion herum.

T. sagt am 28. Dezember 2016

@jörg: etwas besser zu wissen als andere bzw. etwas als richtig oder falsch auszuweisen, bedeutet ja nicht, jemanden zu diskreditieren. Wahrscheinlich spielst Du darauf an, dass ich gesagt habe: "mich überkommt dann immer leider der Verdacht...".

Nun, bei mir kommt so ein Gefühl auf. Das heißt ja nicht, dass es tatsächlich so sein muss. Insofern ist es nicht diskreditierend gemeint, aber in gewissem Sinne hast Du doch recht: ich rechne einfach viel zu sehr damit, dass Leser wissen, was passives Investieren ist.

Und weil dies nicht der Fall ist, werde ich viel zu schnell paranoid. Das habe ich aus Deinem Statement wieder gelernt und muss mich hier einfach ebsser in den Griff bekommen. Es fällt mir nur immer wieder schwer, die einfache Definition des passiven Investierens wieder und wieder zu wiederholen. Auch in bezug auf Deine Aussage, dass es sich bei der Minimum VolatilityStrategie nicht wirklich um aktives Managemnt handele, ist es ja so, dass ich es einfach so stehen lasse oder eben wieder die Definition angeben muss.

Also: Passives Investieren: den Markt kaufen entsprechend der Marktkapitalisierung. So kann man es auch bei Boogle nachlesen. Minimum Volatility Strategie: die Werte mit der niedrigsten Volatilität auswählen! Ist das dann jetzt der Markt? Die Arero-Leute würden übrigens vom Marktportfolio sprechen und meinen damit die Summe aller Anlageklassen entsprechend ihrer Marktkapitalisierung.

Okay, war jetzt das letzte Mal, dass ich es auf diesem Blog geschrieben habe.

Gruss, T.

Pjotr sagt am 03. Januar 2017

Hallo Gemeinde,

ich habe mal eine Frage an die ETF-Fans.

In meinem Depot habe ich folgenden ETF:

WKN A1JX52

Jener schwankt bei meiner Depotbank ING DiBa um 10% am Tag.

Dieser ETF ist aber doch FTSE All-World Index abbildend und der US Anteil macht eine Gewichtung von 52%, mit den üblichen Verdächtigen aus.

Meine Hausbank kann mir zu diesen Schwankungen nichts sagen da sie den ETF nicht "aktiv" anbieten.

Suche ich nach diesem ETF auf anderen Plattformen, ist "normales" Kursverhalten zu beobachten (+/- 0,...% - 1% Schwankung am Tag).

Könnte jemand eine Erklärung dazu haben? Könnte es damit zusammen hängen, dass dieser ETF nur (zumindest lt. meiner Hausbank) an Börsenplatz München und Berlin gehandelt wird?

Viele Grüße und Euch allen ein erfolgreiches und glückliches neues Jahr!

Siebert sagt am 29. Juni 2019

Seit der Einschätzung des Finanzwesirs zu dem Thema kann man nun doch bissl selbst betrachten, wie sich z.B. so ein Minimum Vola MSCI World die letzten Jahre geschlagen hat:

https://www.fondsweb.com/de/vergleichen/ansicht/isins/IE00B4L5Y983,IE00B8FHGS14

Ich finde, dass das ganz gut aussieht und auch den Link von FFM50 untermauert.

Trotz der 0,1% höheren Gebühren hält die Minimum Vola Variante praktisch 1:1 Gleichstand mit der Standard-Variante (mal ist der eine vorne, mal der andere).

Man kann halt ruhiger schlafen aufgrund weniger Ausschläge und daher wird die Vola-Variante wohl auch mit SRRI 4 statt 5 eingestuft.