Kosto und die Zittrigen

Leser H. fragt

Ich finde Ihre Argumentation gut und überzeugend. Nach langem Zögern habe ich dann im Sommer diesen Jahres zwei ETFs gekauft, die mich durch Beständigkeit in den letzten Jahren überzeugt haben: MSCI World und MSCI Emerging Markets.

Ich wollte kein unnötiges Risiko eingehen und eine relativ beständige Rücklage schaffen.

Nach kurzem Anstieg geht es in den letzten Monaten relativ kontinuierlich mit den Bewertungen für beide Depots bergab. Ich weiß, das sind alles keine Zeiträume.

Aber wenn ich das Tagesgeschehen verfolge, dann bin ich mir sicher, dass dieses Durcheinander noch ein paar Jahre so weiter geht. Ein paar große "Strategen" verhindern Kontinuität. Daher meine Frage:

Bin ich einfach nur zu ängstlich und muss ich das aussitzen?

Insbesondere der MSCI Emerging Markets stützt sich doch offensichtlich auf Märkte, die vom Durcheinander gerade besonders betroffen sind. Würden Sie mir aus heutiger Sicht ganz andere Depots für die nächsten Jahre empfehlen?

Der Finanzwesir antwortet

- Leser H. findet meine Argumentation "gut und überzeugend".

- Leser H. möchte von mir eine Empfehlung für ein "ganz anders Depot" haben.

Wie argumentiert er denn so der Finanzwesir

- Et is wie et is

- Et kütt wie et kütt

- Et hät noch immer jotjejange

Die Punkte eins und zwei akzeptieren den Kontrollverlust. Punkt drei steht für den unverwüstlichen rheinischen Optimismus.

Dagegen die Wortwolke des H.: "Langes Zögern, Beständigkeit, unnötiges Risiko, Kontinuität".

Mich deucht: Da ist jemand an die Börse gegangen, der eigentlich nur 4% aufs Tagesgeld will.

Blöd: Niedrige Zinsen sind kein Grund um an die Börse zu gehen.

Noch blöder: Die Währung der Börse heißt Kontrollverlust. Das wusste schon Altmeister Kostolany

"Ich habe die Börsianer deshalb in zwei Kategorien eingeteilt: Die Hartgesottenen und die Zittrigen. Die Hartgesottenen sind Anleger und Spekulanten in dem Sinne, wie ich die Worte verstehe. Sie gehören langfristig zu den Gewinnern an der Börse. Ihr Gewinne bezahlen die Zittrigen, zu denen ich vor allem die Börsenspieler zähle."

"Was unterscheidet die Hartgesottenen von den Zittrigen? Der Hartgesottene verfügt über die vier G, die der preußische Generalfeldmarschall von Moltke auch für eine erfolgreiche Kriegsführung als unerlässlich betrachtete: Geld, Gedanken, Geduld - und natürlich auch Glück."

André Kostolany in "Die Kunst über Geld nachzudenken"*

Hat H. Geduld?

Nein. Er will ein "neues Depot" haben und qualifiziert sich damit als Börsenspieler im Kostolany’schen Sinne.

Solange sich nichts an der grundlegenden Situation ändert, gibt es kein neues Depot. Sinkende Kurse qualifizieren sich nicht als "grundlegende Änderung". Das ist der normale Wellengang. Grundlegende Änderungen sind: Jobverlust, Heirat, Familiengründung, schwere Krankheit, Verrentung.

Hat H. Gedanken?

Dazu müssen wir erst einmal klären: Was meint Kosto mit "Gedanken haben"?

Wer sich Gedanken macht, hat eine Strategie. Ob diese Strategie richtig oder falsch ist, ist erst einmal nebensächlich. Wichtig ist nur, dass Sie überlegt handeln und Vorstellungskraft besitzen. Wo will ich in fünf, zehn, fünfzehn Jahren sein? Welche Weichen muss ich heute stellen, um meine zukünftigen Ziele zu erreichen?

Wer sich Gedanken gemacht hat und überzeugt von seinen Überlegungen ist, muss daran festhalten. Weder Freunde noch die Medien dürfen einen vom Weg abbringen.

Daraus ergibt sich: Ein bisschen Arroganz schadet nicht. Ihre Strategie ist überlegen und dabei bleibt es.

Deshalb glaube ich auch nicht, dass H. meine Argumente "gut und überzeugend findet". Sein Großhirn vielleicht, aber Herz und Amygdala sind längst im Panikmodus. Das bedeutet: Er hat auch keine Gedanken.

Keine Gedanken und keine Geduld. Dann werden es Geld und Glück auch nicht mehr richten.

Am Puls der Zeit

H. verfolgt eifrig das Tagesgeschehen und hat einen Anlagehorizont, der sich in Jahren, wenn nicht Dekaden bemisst. Die Finanzer nennen das Fristentransformation und das ist noch nie gut ausgegangen.

- Buy & Hold, aber von kurzfristigen Sorgen zum Handeln getrieben: Funktioniert nicht.

- Kurzfristige Pläne, die flugs in Buy & Hold umgewidmet werden, weil man zu feige ist sich einzugestehen: Der Trade hat nicht funktioniert. Funktioniert auch nicht.

Tagesgeschehen: Musk & Trump twittern. Was hat das mit der langfristigen Wirtschaftskraft der Firmen aus 23 Industrienationen und 24 Schwellenländern zu tun?

Das Millionenheer

Der MSCI World beteiligt sich an rund 1.600 Firmen; der MSCI Emerging Markets versammelt 800 Firmen.

Für die Firmen, die im MSCI World gelistet sind arbeiten gut 23 Millionen Menschen. Alle Schwellenland-Firmen beschäftigen knapp 18 Millionen Menschen.

Zusammen sind das gut 41 Millionen Beschäftigte.

Zum Vergleich: Im September 2018 zählt Statista in Deutschland 44,81 Millionen Erwerbstätige.

Wie bin ich auf die Zahl gekommen? Ich habe für jeden Index die 25 Firmen mit der größten beziehungsweise kleinsten Gewichtung herausgesucht. Für jede dieser 100 Firmen habe ich die Zahl der Mitarbeiter recherchiert.

Dann habe ich für jeden Index die Gewichtungen und die Zahl der Mitarbeiter der beiden Segmente addiert. MSCI World: 5,1 Millionen Beschäftigte entsprechen einer Gewichtung von 22 %. Dann Dreisatz: Wie viele Beschäftigte entsprechen 100 %?

Das Ganze noch mal für den EM.

Das ist eine grobe Abschätzung. Auf eine Million mehr oder weniger kommt es mir nicht an. Wichtig ist nur: Solider zweistelliger Millionenbereich.

Alle Firmen das World und des EM beschäftigen zusammen so viele Leute, wie in Deutschland arbeiten.

Mit anderen Worten: H. hat sich die Intelligenz von 41 Millionen Wissenschaftlern, Ingenieuren, Kaufleuten und Logistikern gesichert. Diese Leute arbeiten nicht im luftleeren Raum.

Sie haben Familie und Freunde. Im Beruf sind sie in ein Netzwerk aus Kunden und Zulieferern eingebunden. Wer sich bei Xing die Zahl der Personen ansieht, die man über drei Ecken kennt stellt fest: Das geht explosionsartig nach oben. In unserem Fall entstehen da Netzwerkeffekte, die gut und gerne eine halbe Milliarde Menschen umfassen.

Eine halbe Milliarde Menschen, das sind eine halbe Milliarde Wünsche, Ziele, Hoffnungen, Ansichten, Lebenspläne, alle verwoben in ein komplexes Netz aus Rückkopplungen, Wechselwirkungen und Redundanzen.

So ein Netzwerk ist robust und hält was aus. Oder wie der Müncher sagt: "A bisserl was geht immer."

Warum sind diese Firmen im Index? Weil sie eine gewisse Marktkapitalisierung haben.

Warum haben sie diese Marktkapitalisierung? Weil sie entsprechende Umsätze machen und Gewinne einfahren. Die Prosperität einer Firma hängt von der Intelligenz und Tatkraft ihrer Mitarbeiter ab.

41 Millionen Menschen: Verblöden die spontan, wenn der Kurs sinkt? Was ändert es, wenn The Donald oder der gute Elon auf Twitter furzen? Nichts!

Hier schlägt der Availability Bias mit voller Wucht zu. Das, was uns nahe und vertraut erscheint, wird als wichtig und einflussreich erlebt.

In den Tiefen des MSCI World findet man Li & Fung. Was verbirgt sich dahinter?

- Ein Komiker-Duo, das "Dlei Chinesen auf dem Kontlabass" intelpletielt.

- Eines der größten Handelshäuser der Welt.

Und was machen die? Auf Twittel stallen und Tlump lesen oder professionell ihren Geschäften nachgehen, Umsatz generieren, Dividende zahlen?

Jeder dieser 41 Millionen Menschen hat 100 Milliarden Neuronen in seinem Gehirn. Auch wenn sich H. diese ganzen Gehirne mit vielen Millionen Anlegern teilt: Da bleibt noch genug Intelligenz übrig, die für H. arbeitet.

Die Zeit

"Ich weiß, das sind alles keine Zeiträume."

Wahrlich nicht. Wir reden hier von drei Monaten, auch Quartal genannt. Davon gibt’s vier pro Jahr und Buy & Hold ist es erst ab 10 Jahren. Ein Quartal ist ein Vierzigstel (2,5%) dieses Zeitraums. H. hat erst 2,5% seiner Achterbahnfahrt hinter sich. Auf den verbleibenden 97,5% der Strecke warten noch etliche Loopings und Parabelflüge auf H.

Risiko

"Ich wollte kein unnötiges Risiko eingehen und eine relativ beständige Rücklage schaffen."

Definiere unnötiges Risiko. Das Hauptrisiko ist es doch nichts zu tun und zu hoffen, dass der Elch an einem vorübergeht. Tut er aber nicht. Nie. Elche sind schlau, die finden jeden im Gebüsch.

"Märkte, die vom Durcheinander gerade besonders betroffen sind"

Durcheinander ist immer. Jedes Jahr gibt es auf der Welt irgendwo ein mehr oder minder großes Durcheinander.

Das Aushalten von Unsicherheit ist der Filter, der die Erfolgreichen von den Erfolglosen trennt.

"Uncertainty is an uncomfortable position. But certainty is an absurd one."

Voltaire

Das gilt selbst für so etwas Traditionelles wie Karriere im Konzern. Heiko Mell (Karriereberatung VDI schreibt)

"Würden wir jede Chance verwerfen, mit der ein Risiko verbunden ist, ginge es niemals irgendwo vorwärts."

Die großen Strategen

H. schreibt

"Ein paar große "Strategen" verhindern Kontinuität."

Jetzt muss ich doch mal schlecht gelaunt werden.

Der hier im Norden sehr verehrte Helmut Schmidt war in meiner Jugend der Nachrüstungskanzler. Interessierte googlen nach "Pershing II", "NATO-Doppelbeschluß" und "Nachrüstung".

Am 22. Oktober 1983 kamen 500.000 Menschen zur inzwischen legendären Demonstration gegen die atomare Nachrüstung in den Bonner Hofgarten. Deutschland war damals als Schlachtfeld für den Panzerkrieg zwischen dem Warschauer Pakt und der NATO vorgesehen.

Als meine Eltern jung waren, wollte Genosse Chruschtschow Atomraketen nach Kuba senden. Keine gute Idee fand Kennedy. Der dritte Weltkrieg wurde ganz knapp abgesagt.

Als meine Großeltern jung waren, war Opa an der Front und Oma musste zusehen, dass sie mit den kleinen Kindern rechtzeitig den Bunker erreichte.

Da waren "große Strategen" am Werk.

Die heutige Jugend bricht wimmernd zusammen und fühlt sich gemobbt, weil: WLAN weg!

Merkt Euch: Früher war alles schlechter. Dazu meine Buchempfehlung

Factfulness: Wie wir lernen, die Welt so zu sehen, wie sie wirklich ist* von Hans Rosling, Anna Rosling Rönnlund, Ola Rosling

Die Glaskugel

"Würden Sie mir aus heutiger Sicht ganz andere Depots für die nächsten Jahre empfehlen?"

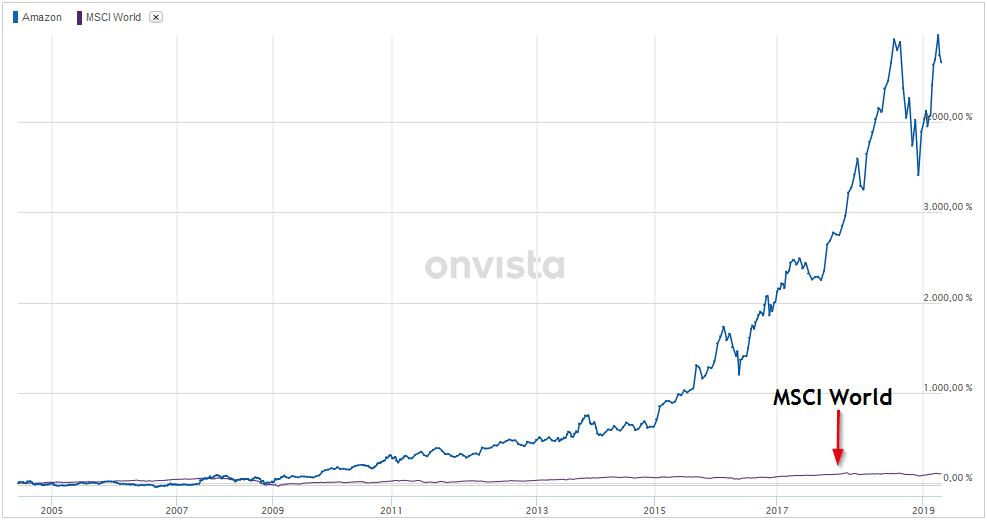

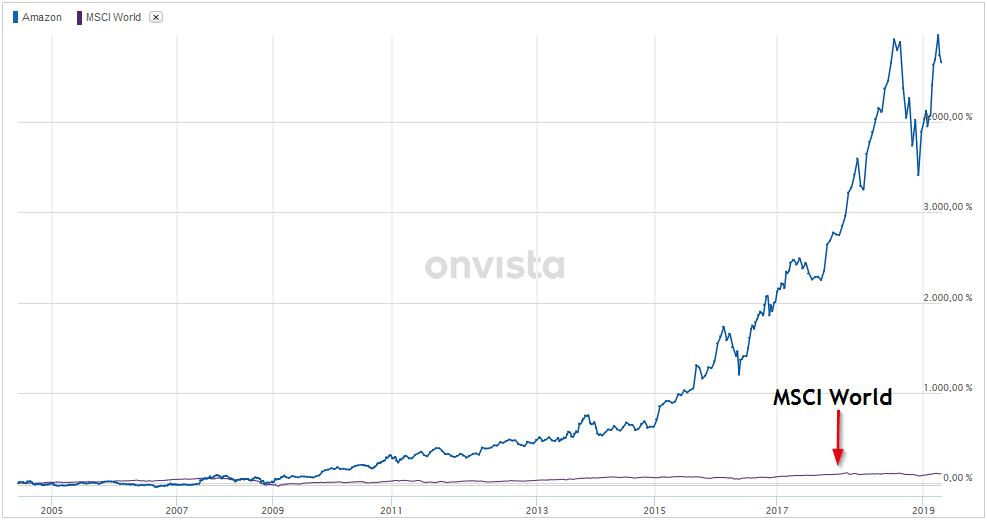

Was ich gerne machen will: H. eine Empfehlung für 2009 geben: All-in Amazon. H. muss sich dann nur noch mit Hermine Granger gut stellen. Sie wird ihm sicher ihren Zeitumkehrer ausleihen.

Quelle

Merke: Jede Zeit hat ihr optimales Depot. Das optimale Depot lässt sich aber nur ex post feststellen. Ex post ist Latein für "hätte, hätte, Fahradkette".

Was soll H. tun?

Bessere Gedanken müssen her und kein neues Depot.

Den schlimmsten Fall planen

Das Depot halbiert sich, was bedeutet das in Euro? In welcher Relation steht diese Summe zu anderen Beträgen. Sind das vier Monatsmieten, der Jahresurlaub, zehn mal Essen gehen?

Jede Sparrate verdampft und das 9 Monate in Folge. Nehmen wir an, H. hat 5.000 € gespart, seine monatliche Sparrate beträgt 500 €. Die Kursverluste fressen die Sparrate auf. Sein Vermögen pendelt immer um die 5.000 €.

Das kann ich mir nicht leisten!

Wirklich? Wie lang ist denn die Liste der Fehlkäufe? Dinge, die unbedingt gekauft werden mussten, Reisen, die unbedingt gemacht werden mussten und die sich als Geld- und Lebenszeitverschwendung entpuppt haben.

Hat Sie das ruiniert?

Nein! Warum sollten es dann Buchverluste in geringerer oder vergleichbarer Höhe tun?

Betrachten Sie Ihre Buchverluste nicht isoliert, sondern setzen Sie sie in Beziehung zu anderen Zahlen in Ihrem Leben.

Wenn es emotional trotzdem nicht zu verkraften ist: Sparrate senken. Geld wird verdient, indem man es nicht verliert. Wenn H. mit Hängen und Würgen noch ein paar Monate aushält und dann doch verkauft, hat er definitiv Geld verloren. Dann lieber Tagesgeld.

Mediendiät & Ablenkung

Das tägliche Gekreische bringt keinen Erkenntnisgewinn. Es würde mich nicht wundern, wenn die Finanzpornographen mehr Depots zerstört haben als die Drückerkolonnen der einschlägigen Finanzvertriebe.

Man müsst mal eine Studie aufsetzen: Gibt es einen Zusammenhang zwischen Medienkonsum und Höhe der Sparrate?

- X pfeift sich regelmäßig Finanzpornos rein, seine Sparrate 50 €.

- Y blendet den ganzen Lärm aus, seine Sparrate 500 €.

Als Therapie bieten sich an: Netflix, ein gutes Buch, ein Craftbeer mit Freunden, Familie, Hobby. Von mir aus auch Reisen.

Treffen

Geteiltes Leid ist halbes Leid. Ist ja nicht so, dass nur H.s Depot rot ist. Wie wäre es mit dem Besuch einer Autonomen Zelle?

Fazit

Egal ob ETFs, Einzelaktien, Immobilien oder P2P: Die Zukunft gehört den Hartgesottenen. Denen, die einen Plan haben und Kurs halten. An Kostos 4 G gibt es nichts zu rütteln.

* Affiliate-Link: Das Buch wird für Sie nicht teurer, aber ich erhalte eine kleine Provision.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Rendite, Index, Depot, Portfolio, Altersvorsorge, sparen, ETF, Leserfrage

Das könnte Sie auch interessieren

- Die heilige Dreifaltigkeit des Investierens

- Taktisches Rebalancing nach Art des Hauses

- Die Vermögen werden in den 20ern gemacht

- Zinsjäger: Mit Autopilot ins Unglück

Kommentare

Joerg sagt am 30. November 2018

Vom H.eulenspiegel zum Eulenspiegel:

Bei der langen Wanderung (Boersenmarathon):

"Wenn's den Berg hoch geht und vor Muehe geschnauft, geschwitzt und geaechzt wird: FREUEN, denn bald geht's wieder runter.

Wenn's dann bequem maeandernd den Berg wieder runter geht in's Tal bedenken-tragen, wimmern und AERGERN, denn bald kommt wieder der naechste Anstieg"

An der Boerse ist's genauso nur mit umgekehrten Vorzeichen ...

Das "richtige" Mindset:

Also freuen wenn's runter geht und "guenstige" Anteile erwerben und wenn's hoch geht auch freuen und fett in Urlaub fahren, denn man fuehlt sich gerade voruebergehend reich ;-)

Also H., was machst du jetzt? Freuen oder Aergern?

Scrooge sagt am 30. November 2018

Ich bin mit erst 2 Jahren ähnlich kurz dabei wie der Leser H. und habe mich für das 3-ETF-Modell vom Holzmeier entschieden. Das bedeutet (für mich) kontinuierliches monatliches Ansparen auf dem Tagesgeld-Depotverrechnungskonto und dann mit nur wenigen Transaktionen pro Jahr das Depot füllen.

Das Argument bei den steigenden Kursen der vergangenen Zeit war immer, dass man auch in der Zukunft nicht investiert ist, wenn man jetzt (d.h. vor 2 Jahren) nicht endlich mal anfängt mit dem investieren. In 2 Jahren stünde der Kurs höher und man habe nichts davon, weil man aus Angst nicht drin ist. Mit der Argumentation bin ich tatsächlich rein gegangen, habe nachgekauft und bin immer noch leicht im Plus.

Buy-and-hold heisst für mich primär, dass man es halt hält und vor allem aushält. Ständiges Kaufen, Verkaufen und Markettiming funktioniert nicht, denn wann ist der Höchstkurs, wann der Tiefstkurs? Und JETZT zu verkaufen ist Blödsinn, dann lieber abwarten. Aber eigentlich nur mit dem Kapital, was jetzt im Depot drin ist...

Denn ich frage mich sehr stark, ob es derzeit sinnvoll ist, bei derzeit fallenden Kursen tatsächlich nachzukaufen. Gewiss, es ist billiger als damals, den langfristigen Cost-Average-Effekt kann man sich auch noch einreden. Es stimmt wohl, dass die Firmen in den ETFs an sich stabil sind und dass diese prinzipiell langfristig erfolgreich sind und es sich langfristig in stabilen Gewinnen niederschlägt. Ohne diese grundsätzliche Überzeugung wäre ich und kann man auch nicht in Aktien sein.

Die kurzfristige Stimmung ist jedoch eher negativ, sei es wegen Trump, wegen Brexit, wegen sonstwas. Ich bin zwar überzeugt, dass es trotzdem langfristig nach oben geht, aber kurzfristig drückt halt viel auf die Stimmung und es gibt genug Marktteilnehmer, die sich davon beeindrucken lassen.

Gewiss, Markettiming geht auch nach unten nicht, es ist mir bewusst, dass ich nie den perfekt niedrigsten Kursstand erwischen werde.

Mein Bauchgefühl sagt aber, lieber erstmal abwarten und beobachten. Wenn beispielsweise der Kurs eines ETF in den kommenden Jahren von 100 auf 50 EUR sinkt und ich bei 65 EUR doch "zu früh" oder "zu spät" nachkaufe, so habe ich doch nicht für 100, sondern für nur 65 EUR eingekauft.

Das Argument, wer jetzt nicht investiert ist, ist auch bei steigendem Kurs nicht investiert, ist derzeit nicht. Wenn die Talsohle doch schon HEUTE erreicht ist, so kaufe ich morgen trotzdem noch billiger ein als damals.

Ja, man muss etwas beobachten, wenn das Geld für einen Kauf jedoch jetzt da ist, spricht nichts dagegen, genau dies zu tun und eben nur zu beobachten. Wo ist mein Denkfehler in dem Ganzen?

Andreas sagt am 30. November 2018

Danke! Das war eine tolle Glosse - nach den Verlusten dieses Jahres (bei mir 6-stellig, aber deswegen werfe ich nicht die Flinte ins Korn) hilft solch ein Geraderücken der Perspektive...

chirlu sagt am 30. November 2018

Der Denkfehler ist das vermeintliche Wissen, daß es mindestens auf 65 runter gehen wird. Kann so passieren; vielleicht setzt aber auch die viel beschworene Jahresendrallye ein, und wir sind bald bei 110.

Covacoro sagt am 30. November 2018

Köstlich und auf den Punkt, danke Albert!

silveroak sagt am 30. November 2018

Leute, vergeßt die Wechselkurse der Währungen untereinander nicht.

Die Emerging Markets Währungen werten gegen $ und € ab, ergo sinken die Aktienkurse in $ und € gerechnet und somit die der ETF´s.

Die von den Notenbanken und per Gesetz ausgegeben Währungen sind die Basis des derzeitigen Finanzsystems. Ist meine Heimatwährung stark gegenüber Fremdwährungen kann ich ins Ausland gehen, ist sie schwach sollte ich mir dies überlegen (Wechselkursrisiko) oder evtl. gehedgte ( d.h. gegen das Wechselkursrisiko abgesichrte ETF´s) bevorzugen oder im Heimatwährungsraum investieren.

(Ist aber nur meine persönliche Meinung und keine Anlageberatung.)

Nicknehm sagt am 01. Dezember 2018

@Scrooge

Hier spricht der Geist der vergangenen Weihnacht' aus mir.

Auf kurzfristige Stimmungen sollte man nicht viel geben. Irgendetwas ist doch immer, je nach eigener Wahrnehmung, Medienkonsum und Filter.

Neujahr 2000 ist alles abgestürzt was einen Computerchip integriert hat, nukleare Waffensysteme, Bankautomaten, Verkehrsleitsysteme und die Börse ist gecrashed. (MSCI world sinkt erst im Januar, als klar wird, dass die Welt noch steht, erholt sich aber bald)

Im Dezember 2012 ist die Welt untergegangen.( MSCI world zeigt sich weitgehend unbeeindruckt)

2016 Brexit (MSCI World sank nach der Abstimmung, war eine Woche später wieder gleichauf, dann gestiegen)

2016 im Dezember gewinnt ein Oompa loompa eine relativ wichtige Wahl. (Ein Gähnen ist zu Vernehmen.)

Sicherlich lassen sich auch viele Gegenbeispiele finden.

Die wenigsten sind frei von einer bias.

Bei mir ist es ganz klar der die Aktie des Arbeitgebers. Klumpenrisiko. Ist mir bewusst. Denke mir immer so bisschen, too big too fail.

Dachten sicher schon andere, bei denen es nicht gut ging. Der Kurs war solange meine bewusste Erinnerung zurückgeht schon doppelt so hoch, aber auch schon auf der Hälfte.

Naja, wenn das Ding den Bach runtergehen sollte, sind die Aktien wohl das kleinste Problem.

Besser in die eigene Qualifikation investieren. Bis dahin schaue ich unregelmäßig ins Depot und kaufe nach, wenn gerade Geld übrig ist.

Nachrichten schocken nicht so richtig. "Diese fünf Aktien müssen sie um jeden Preis meiden, sie setzen Bauchfett an!" Da bleibe ich stur und die Wahrscheinlichkeit auf Erfolg sollte größer sein, als bei der spanischen Weihnachtslotterie "El Gordo"

Manchmal hilft es in die Vergangenheit zu schauen, um zu sehen, dass das Leben in weiten Teilen der Erde so schlecht nicht ist.

Mit den Nordmännern aus Vikings wollte ich nicht tauschen. Dauernd rauben, brandschatzen und Rache üben.

OPs ohne Betäubung, dünnen Wein und schlechtes Wetter. Auch die Speisen eines französichen Kaisers bekommt man heute im gut sortierten Fachhandel, zu annehmbaren Preisen.

Nostradamus sagt am 01. Dezember 2018

@Scrooge:

"Denn ich frage mich sehr stark, ob es derzeit sinnvoll ist, bei derzeit fallenden Kursen tatsächlich nachzukaufen. Gewiss, es ist billiger als damals, den langfristigen Cost-Average-Effekt kann man sich auch noch einreden. Es stimmt wohl, dass die Firmen in den ETFs an sich stabil sind und dass diese prinzipiell langfristig erfolgreich sind und es sich langfristig in stabilen Gewinnen niederschlägt. Ohne diese grundsätzliche Überzeugung wäre ich und kann man auch nicht in Aktien sein."

Ja, das ist die Sache, mit der ich auch hin und wieder zu kämpfen haben: Was ist eigentlich, wenn der langfristige Optimismus (gemäß: "Auf sehr lange Zeiträume gesehen kann ich ja nur Gewinn machen") irgendwann doch nicht mehr aufgeht und die Kurse auch sehr langfristig gesehen eben fallen werden?

Wäre schon blöd, weil die ganze Anlagestrategie mit dem Axiom beginnt, dass langfristig schon alles gut werden wird. So hat es sich in der Vergangenheit ja auch gezeigt.

Zum Thema Cost Average Effekt kann ich den Artikel vom Kommer empfehlen:

https://www.gerd-kommer-invest.de/legende-vom-cost-averaging-effect/

Schwachzocker sagt am 01. Dezember 2018

@ Nostradamus

"Ja, das ist die Sache, mit der ich auch hin und wieder zu kämpfen haben: Was ist eigentlich, wenn der langfristige Optimismus (gemäß: "Auf sehr lange Zeiträume gesehen kann ich ja nur Gewinn machen") irgendwann doch nicht mehr aufgeht und die Kurse auch sehr langfristig gesehen eben fallen werden?"

Dann ist eben nichts. Das Risiko, welches Du eingegangen bist, hat sich dann verwirklicht.

Wenn Du bisher geglaubt hast, dass irgendetwas garantiert sei, wenn man nur lange genug durchhält, dann tut es mir leid. Aber das ist so nicht der Fall.

Rendite kommt nun einmal vom Risiko. Und dieses Risiko kann sich eben verwirklichen.

Wer das noch nicht verstanden hat, der sollte grundlegend nochmals überdenken, was er eigentlich tut.

Der sog. Cost-Average-Effekt ist meiner Ansicht nach ein Nullum. Er bringt dem Anleger nichts außer dem Umstand, dass er die vollen Risiken zeitlich nach hinten verlagert. Auch wer mit kleinen Sparraten zeitlich gestaffelt einsteigt, wird irgendwann viel Geld investiert haben. Diese Geld ist dann genauso den Risiken des Aktienmarktes ausgesetzt, als wenn man es von Anfang an sofort investiert hätte, nur eben zu einem späteren Zeitpunkt.

Bergfex sagt am 01. Dezember 2018

@Nostradamus,

„Auf sehr lange Zeiträume gesehen kann ich ja nur Gewinn machen"...

Wer vor 29 Jahren den Nikkei gekauft hätte, wäre immer noch arg im Minus. Ist halt Börse, garantiert ist gar nichts.

Windsurfer sagt am 01. Dezember 2018

@nostradamus:

Wenn Aktien langfristig nicht mehr performen, dann geht die Wirtschaft den Bach runter, es wird krisen und kriege geben, Währungen abgeschafft, etc. Was willst du dann mit den alternativen Bargeld oder einer immobilen Immobilie wenn diese am falschen Ort steht?!?

Maschinist sagt am 02. Dezember 2018

Leser H spricht leider immer noch fuer ca. 90% der deutschen Bevoelkerung. Blogs wie dieser sind super wertvoll, um diese Rate zu senken.

Diese 90% verwechseln die Stimmung mit den zukuenftigen Börsenkurse.

Je schlechter die Stimmung an den Boersen, desto mehr ist schon eingepreisst und desto baldiger und staerker geht es wieder nach oben.

Wenn man sich dieses Mindset nicht aneignet, ist man langfristig verloren und gehoert an der Boerse immer zu den Verlierern.

@Bergfex: Der Nikkei war vor 29 Jahren mit einem Shiller Cape von ca. 90 bewertet. Die hoechste Bewertung eines entwickelten Aktienmarktes aller Zeiten.

Die weltweiten Aktienmaerkte sind aktuell nur mit einem Bruchteil davon bewertet (USA ca. 30; alle anderen darunter). Besonders die Emerging Markets sind aktuell historisch guenstig mit Shiller Capes von 15 oder darunter.

Es ist technisch unmoeglich, dass ein Welt ETF bei aktueller Bewertung in 29 Jahren noch im Verlust ist.

ChrisS sagt am 02. Dezember 2018

@ Leser H:

"Ich finde Ihre Argumentation gut und überzeugend. "

Was soll denn eigentlich die Argumentation des Finanzwesirs überhaupt sein? Wäre schön wenn sich Leser H. dazu nochmal meldet und diese aufsagt - so kann er sich durchs wiederholen auch nochmal an die eigentlichen Kernpunkte erinnern (was vielleicht bei der Gelassenheit hilft), oder wir merken dass es doch noch einige Verständnisprobleme bei H. gibt, die "Argumentation" des Wesirs wirklich nachzuvollziehen.

Denn so gut und überzeugend kann sie ja anscheinend doch nicht gewesen sein (oder eher, nicht wirklich verstanden worden sein), wenn man schon nach ein paar Monaten Zeitverlauf und ein paar Prozenten Kursverlust gleich wieder alles umschmeißen will.

Und um deinen Fragen/Sorgen entgegnen zu können würden wir ja eigentlich auch nur die altbekannten Argumente (das wurde alles schon hier zur genüge behandelt, mit entsprechenden Artikel-Links) wiederholen - die du meinst ja schon gelesen und für überzeugend gefunden zu haben - also entweder stimmt das und wir können uns das sparen, oder es stimmt halt nicht und du musst dich doch noch mal etwas tiefer mit der Argumentation auseinandersetzen.

"Nach langem Zögern habe ich dann im Sommer diesen Jahres zwei ETFs gekauft, die mich durch Beständigkeit in den letzten Jahren überzeugt haben: MSCI World und MSCI Emerging Markets."

MSCI World und Emerging Markets sind keine ETFs, sondern erstmal nur Indizes.

Ja, klingt nach Korinthenkackerei, aber grade als Anfänger sollte man noch umso mehr auf die richtige Verwendung der Bezeichnungen achten, damit sich Missverständnisse garnicht erst einnisten und ausbreiten können (weißt schon, Klarheit im Denken sorgt für Klarheit im Handeln, und so...).

Was für eine "Beständigkeit" meinst du damit, also welche konkreten Kriterien?

"Ich wollte kein unnötiges Risiko eingehen und eine relativ beständige Rücklage schaffen."

Was bedeutet in dem Zusammenhang "beständige Rücklage" für dich? Denn wir gebrauchen solche Vokabeln eher weniger in Verbindung mit Aktien-ETFs, sondern wenn überhaupt mit schwankungsärmeren RK1-Anlagen.

Und was das "unnötige Risiko" angeht, sorry aber die Kursschwankungen die du grad so erlebst und auch in Zukunft weiter-erleben wirst, gehören leider zum nötigen Risiko dazu - sie sind halt unvermeidlich verbunden mit einer Aktienanlage, und nur für das langfristige Aus- und Durchhalten dieser Schwankungen gibt es dann später auch mal die "Belohnung" in Form der Aktien-Renditen.

Die Risiken kannst du nur reduzieren, wenn du im Gegenzug dafür auch bereit bist die damit einhergehende Rendite-Reduktion zu ertragen.

Oder umgekehrt, für mehr Rendite muss man eben auch bereit sein mehr Risiken einzugehen.

Die Quadratur des Kreises, also Aktien-Renditen zu Sparbuch-Sicherheiten, wird es nicht geben und man sollte sich auch gedanklich davon lösen solche unrealistischen Ansprüche an die Anlagen zu haben.

Man kann sich durch einen individuell passenden Mix zwischen RK1- und RK3-Anlagen ein Rendite/Risikoprofil zusammenbasteln, was man lange durchhalten kann, aber es wird eben immer ein Kompromiss und kein Wunschkonzert sein.

"Nach kurzem Anstieg geht es in den letzten Monaten relativ kontinuierlich mit den Bewertungen für beide Depots bergab. Ich weiß, das sind alles keine Zeiträume."

Na wenn du schon weißt dass das alles keine Zeiträume sind, hätte sich ja die Sache gleich erledigt, aber anscheinend besteht da noch ein Unterschied zwischen dem bloßen Wissen darüber, was noch nicht wirklich verinnerlicht wurde, und der "gefühlten Wahrheit", die man für überzeugender hält...

"Aber wenn ich das Tagesgeschehen verfolge, dann bin ich mir sicher, dass dieses Durcheinander noch ein paar Jahre so weiter geht. Ein paar große Strategen verhindern Kontinuität."

Das "Tagesgeschehen" zu verfolgen ist schlecht.

Sich nach ein paar Monaten Dabeisein an der Börse schon anzumaßen, irgendwelche Kursprognosen "mit Sicherheit" aufstellen zu können (mal im Ernst, daran scheitern schon genug hochbezahlte, hochstudierte Anzugträger in der Branche, die sich den ganzen Tag mit nix anderem beschäftigen, das sollte dir zu denken geben deine Vorhersagefähigkeiten nicht überzubewerten), ist noch schlechter.

Ich weiß ja nicht, wen/was du dazu so alles liest, und was die stattdessen für eine Anlage empfehlen. Die allgemeinen Finanzgesetze (siehe oben) aushebeln können die jedenfalls auch nicht.

Wenn du eine risikoärmere Anlage (die also in den letzten Monaten nicht so wie die Börsenkurse runtergegangen wäre) empfohlen haben willst, gerne, dann musst du aber auch akzeptieren eben nicht mehr mit dabei zu sein wenn die Börsenkurse auch wieder hochgehen.

Und wenn du an den steigenden Börsenkursen partizipieren willst, musst du eben auch aushalten können dass das nunmal keine einfache kurvenlose Einbahnstraße ist.

"Bin ich einfach nur zu ängstlich und muss ich das aussitzen?"

Das musst du selbst entscheiden. Auf dem Blog des Finanzwesirs gibt es jedenfalls schon dutzende Artikel, die sich genau mit solchen Thematiken auseinandersetzen (deswegen auch mein Zweifel ob du die wirklich schon gelesen und vor allem nachvollzogen hast), also zum Beispiel wie man sein Depot so ausrichtet dass es zum persönlichen psychologischen Typ passt - und zwar am besten vorher schon, und nicht erst hinterher durch die ersten paar Börsenschwankungen dann doch feststellt dass man sich etwas übernommen hat bzw noch nicht abgehärtet genug war.

"Insbesondere der MSCI Emerging Markets stützt sich doch offensichtlich auf Märkte, die vom Durcheinander gerade besonders betroffen sind. Würden Sie mir aus heutiger Sicht ganz andere Depots für die nächsten Jahre empfehlen?"

Beim Finanzwesir sollte es eigentlich nicht einfach nur um Depot-"Empfehlungen" (und schon garnicht um solche, die sich nur nach kurz- mittelfristigen Markteinschätzungen richten) gehen. Hier geht es eigentlich eher darum den Leuten das nötige Hintergrundwissen und die anwendbaren Methoden zu vermitteln, mit denen sie sich ihre zu ihnen passende Depots selbst aufbauen können.

Oder andersrum gesagt, die Leute in die Lage zu versetzen, sich solche Fragen danach schon selbst beantworten zu können und nicht ewig weiter an einen Dritten zu delegieren, im Glauben dass der einem das beste Depot vorsagen könnte (woher soll er das auch wissen?).

Wenn dein Problem wirklich ist, dass du mit den Börsenschwankungen in diesem Umfang doch nicht so klarkommst wie gedacht, dann kannst du die Börsenschwankungen auch ganz einfach selbst reduzieren - in dem du einfach dein Börsenengagement allgemein reduzierst.

Das ist so simpel wie wirksam, und wer nicht erst seit gestern hier mitliest, wird dies als "Assetallokation nach Risikotoleranz" schon soweit kennen und die Methode dazu im Schlaf aufsagen können, dass eine Wiederholung der Sache eigentlich müßig sein sollte.

Mit "Assetallokation" ist dabei übrigens nicht sowas popeliges gemeint wie die Frage ob man nun den MSCI Emerging Markets vis a vis dem MSCI World ein bischen über- oder untergewichten sollte.

Das ändert am allgemeinen Rendite/Risiko-Profil nichts wesentlich entscheidendes. Sondern es geht eher auf der Meta-Ebene um die Frage wieviel Geld man in RK3-Anlagen (wie Aktien allgemein) überhaupt steckt, und wieviel RK1 man zumischt um die Schwankungen der RK3 auf ein persönlich noch ertragbares Maß einzugrenzen.

Bergfex sagt am 02. Dezember 2018

„Der Nikkei war vor 29 Jahren mit einem Shiller Cape von ca. 90 bewertet. Die hoechste Bewertung eines entwickelten Aktienmarktes aller Zeiten“

@Maschinist,

also doch Markettiming, Bewertungen beachten und nicht zu jeder Zeit blind ETF‘s kaufen? Der ETF-Hype könnte uns sonst eines Tages noch fürchterlich auf die Füße fallen. Auch wenn man das tägliche Mediengekreische ausblendet, große Trends, wie beispielsweise die beginnende Konjunkturschwäche Chinas, muß man auch als junger ETF-Anleger beachten.

HerrPfeffer sagt am 02. Dezember 2018

Bin ich einfach nur zu ängstlich und muss ich das aussitzen?

Ängstlich sein ist weder schlimm noch außergewöhnlich, sonder völlig normal wenn man mit dem investieren anfängt. Man setzt sein Geld den Schwankungen des Marktes aus und hofft das Ende mehr bei rauskommt.

Was hilft beim Aussitzen, wie wird man zum Hartgesottenen?

Die Geräuschkullise reduzieren:

- Bücher die älter sind als 10 Jahre statt Brand eins (Jahr), statt Zeit (Woche), statt Spiegel (Tag) lesen

- Den Kommer an beliebiger Stelle aufschlagen und einen Abschnitt lesen; die Aussagen sind zeitlos (also auf ein Leben gesehen)

- Ab und an eine Dosis Tim Schäfer reinziehen.

- Banking-App und Finanzticker deinstallieren, Quartals-Report der Depot-Bank per Post schicken lassen.

Nostradamus sagt am 03. Dezember 2018

@Schwachzocker:

"Wenn Du bisher geglaubt hast, dass irgendetwas garantiert sei, wenn man nur lange genug durchhält, dann tut es mir leid. Aber das ist so nicht der Fall. Rendite kommt nun einmal vom Risiko. Und dieses Risiko kann sich eben verwirklichen. Wer das noch nicht verstanden hat, der sollte grundlegend nochmals überdenken, was er eigentlich tut."

In der Tat will ich glauben (denn so habe ich es "gelernt"), dass das größte Risiko in Bezug auf breit gestreute ETFs sich nur auf recht kurzfristige Zeiträume bezieht und es auf lange Zeiträume immer kleiner wird (nicht 0). Da werden sicher auch die meisten prinzipiell erstmal zustimmen.

Jetzt gibt es aber unterschiedliche Ansichten bezüglich des Risikos bei sehr langen Zeiträumen. Hier bin ich noch nicht bei einer eindeutigen Position angelangt. Der Maschinist sagt ja sogar oben: "Es ist technisch unmoeglich, dass ein Welt ETF bei aktueller Bewertung in 29 Jahren noch im Verlust ist."

Gibt es dazu gute Quellen, die zu einer bestimmten Risikoeinschätzung gelangt sind?

CarstenP sagt am 03. Dezember 2018

@Nostradamus

Der Maschinist schränkt seine Aussage ja etwas ein indem er "technisch unmöglich" sagt, unmöglich ist ein sehr starker Ausdruck.

Ich würde eher sagen, dass es sehr unwahrscheinlich ist nach 29 Jahren noch im Verlust zu sein. Allerdings ist das auch immer relativ, z.B. gab es in den letzten Jahrzehnten tatsächlich eine Phase, wo langlaufende Staatsanleihen über 30 Jahre mehr Rendite gebracht haben als der S&P 500, Bond’s Have Outperformed Stocks over the Last 30 Years. Es ist aber unwahrscheinlich, dass sich das wiederholen wird.

Jetzt gibt es aber unterschiedliche Ansichten bezüglich des Risikos bei sehr langen Zeiträumen. Hier bin ich noch nicht bei einer eindeutigen Position angelangt.

Hier eine Sammlung von Gedanken über den Risiko-Zeit-Zusammenhang, die die Sichtweise "Aktien werden risikoärmer je länger man sie hält" in Frage stellen:

Risk and Time

Ich denke, diese Unsicherheit, dass es keine "eindeutige Position" gibt, ist Teil des Risikos womit man sich als Aktienanleger anfreunden muss.

Arno sagt am 03. Dezember 2018

"Ich wollte kein unnötiges Risiko eingehen und eine relativ beständige Rücklage schaffen."

Da muss ich einhaken: Erst überlegen, wofür das Geld da sein soll, dann darüber, wie es angelegt werden kann.

Vielleicht eine sprachliche Ungenauigkeit, aber für mich ist eine Rücklage Geld für "wenn ich heute Abend nach Hause komme hat ein Sturm hat das Dach abgedeckt und mein Bett ist klatschnass" (oder etwas ähnlich katastrophales, aber wahrscheinlicheres wie ein Wasserschaden in der Etage über mir oder ein Autounfall mit Totalschaden)

Dann brauche ich Geld für ein Hotel und trockene Klamotten (sofort), eine neue (Miet-)Wohnung (1-4 Wochen) und eine neue Wohnungseinrichtung (1-12 Monate) (ein neues Dach bzw. den Wiederaufbau des Hauses bezahlt die Gebäudeversicherung, das brauche ich also nicht einzuplanen).

Die Rücklage für das Hotel darf nicht in Aktien investiert sein, schon alleine, weil ich an einem Wochenende da nicht dran komme.

Die Rücklage für die neue Mietwohnung ist auch kritisch, denn wenn gerade drei Tage vorher jemand einen Hirnfurz auf Twitter gestellt habe, ist das Risiko groß, da viel Geld zu verlieren, weil ich das Geld zu einem unverhandelbaren Zeitpunkt komplett brauche.

Die Rücklage für den neuen Video-Beamer und Leinwand - da wirds langsam interessant...

Aber letzlich gilt für mich: An die Börse bringe ich Geld, mit dem ich die nächsten zehn Jahre nicht plane. Keine Rücklagen.

MfG, Arno

Joerg sagt am 04. Dezember 2018

Moin CarstenP, danke fuer den Link zu dem Paper ueber Time & Risk von JohnN.

Die Kern-Aussage ist, dass wir nicht wissen koennen, wie sich ein Investment am Aktienmarkt in der Zukunft (i.Bsp ueber 40 Jahre) entwickelt und es ein (gewisses) Risiko gibt, auch ueber 40 Jahre mit deutlich weniger als der durchschnittlichen Marktperformance dazustehen.

Also "Zeit heilt eben nicht alle (Performance)Wunden"?

In der S&P 500-Random-Walk-MonteCarlo-Simulation gibt's nur eine 10% Chance nach 40 Jahren weniger als 6% (nominal?) gemacht zu haben (klingt doch gut, oder?).

Dann giesst JohnN Wasser in den Wein und meint, es kommt ja auch darauf an, wieviel man von den 6% abweicht, ob nur ein paar USD oder richtig viel (Shortfall Risk).

In theoretischen Spiel-Situationen und Aufzeigen von 3-Jahres-Verlusten im S&P500 versucht er abzuleiten, dass das Risiko fuer mehr Verlust bei versch. Mehrjahres-Zeitraeume groesser ist als fuer kurze (zB 1 Jahr). OK aber na und?

Dann springt er und behauptet auf 40 Jahre ist der "spread of possible outcomes very wide" - OK, so lange nicht "wenig bis ganz-wenig" rauskommt sondern eher "mittel-OK" soll's mir wurst sein?!

Mir scheint das alles zu akademisch-abstrakt und praxisfern!

Hier wird nicht bedacht, dass die wenigsten einen Einmalbetrag anlegen und dann schauen, was in 40 Jahren damit passieren kann, sondern dass wir Kleinsparer in der Regel ueber einen langen Zeitraum ansparen.

Dann haben wir zum Zeitpunkt X (zB Rente, Entsparbeginn) einen Betrag Y der deutlich "im Plus" ist und eine sparplan-geglaettete Performance hinter sich hat.

Eine sinnvolle, praxistaugliche Simulation muesste m.E. so aussehen:

verschiedene zB 30-jahre-dauernde Sparplaene im S&P500 simulieren (zB mit 15% Sparsumme die ersten 10, 25% die zweiten 10, 60% die dritten 10 Jahre). Das waere interessant und naeher an der Praxis.

Allerdings kommt dann natuerlich eine nivelierte Performance bzw nahe bei einander liegende Endwerte heraus.

Kein spektakulaeres "Huch, wie risiko-reich" heraus?

Also in Kuerze: Das Bsp was aus 1k USD in 40 Jahren werden kann (alles zwischen ein bisschen und ziemlich viel) ist fuer mich Thema-Verfehlung, weil die pers. Investmentpfade i.d.R. nicht mit einem 1x Investment stattfinden sondern in einem Regime von am Anfang wenig (jung), dann ein bisschen mehr (mittel-alt) und schliesslich ziemlich viel zum Schluss (Immo-Abzahlung faellt weg? / Kinder aus dem Haus? / hoechste Gehaltsstufe erreicht? / Zuwendungen von der Vorgeneration?).

Liesst hier ein finanzwissenschaftl. Simulant mit? Das faende ich mal eine interessante(re) Studie ...

Fuer einen zieml. kurzen Zeitraum im MSCI WORLD wurde das schon mal hier angerissen:

LG Joerg

Einfach-Ist-Besser sagt am 05. Dezember 2018

Wunderbare Artikel. Meine Zitatesammlung ist wieder um eines reicher

"Das Aushalten von Unsicherheit ist der Filter, der die Erfolgreichen von den Erfolglosen trennt"

Welchen ETF man kauft, solange MSCI/FTSE dabei ist, ist wurscht. Wie man damit umgeht die Herausforderung.

Ein Tip: Sparauftrag anlegen und nicht mehr ins Depot gucken

CarstenP sagt am 05. Dezember 2018

Hi Joerg, ja das ist natürlich praxisfern.

Die Argumentation vom "Risk and Time" Artikel lässt sich auch so zusammenfassen, dass es wahrscheinlicher wird ein schreckliches Ereignis zu erleben je länger man sich diesem Risiko aussetzt und es somit auch über lange Zeiträume keine Garantie bei der Aktienanlage geben kann. Ein bissel Glück gehört einfach dazu, wird schon gut gehen!

Nichtsdestotrotz hat man nur einen Versuch zum Vermögensaufbau und man muss sich ja irgendwie positionieren und da ist, meiner Meinung nach, eine langfristige passive global diversifizierte Aktienanlage eine sinnvolle Wahl.

"Eine sinnvolle, praxistaugliche Simulation muesste m.E. so aussehen: ..."

Solche Simulationen lassen sich mit Portfolio Visualizer machen, ziemlich cooles Spielzeug, leider nur für US-Investoren konzipiert.

Allerdings sind solche Backtests auch nur theoretisch nützlich, weil sie nur zeigen, was hätte sein können und nicht was sein wird. Das echte Risiko liegt nun mal in der ungewissen Zukunft, ob die Optimisten oder die Pessimisten recht haben werden oder etwas völlig unerwartetes passiert.

Cinmod sagt am 06. Dezember 2018

Hallo Finanzwesir! Eine Frage von einem Anfänger:

bin mit meinem 7:3 World:EM (Vanguard) ETFs durch Sparplans seit 5 J unterwegs.

Jetzt hat man den Eindruck (Trump, Brexit, negativ Zins) dass der Zeit gekommen ist ein Lump Sum dazu einzulegen. Sollte man das machen? oder lieber weiterhin Stück-für-Stück?

Ich will kein Chance verpassen!

Danke, Cinmod

Markus sagt am 06. Dezember 2018

@Cinmod: Ich bin zwar nicht der Wesir, möchte Dir aber trotzdem antworten.

Schön, dass Du Deinen Sparplan nun schon 5 Jahre durchgehalten hast. Bestimmt hast Du Dir beim Anlegen des Sparplans etwas bei der Summe Deiner Sparbeträge gedacht.

Die Anlagestategie nach der Marktsituation zu richten bringt nur selten langfristig Erfolge. Problem: Niemand weiß, wo der Markt in naher oder ferner Zukunft stehen wird. Die einzige Lösung ist eine Strategie, die fest im Blick behalten wird.

Gehe mal in Dich und überlege, ob Dir ein teilweiser Verlust der „Lump Sump“ weh tun würde und eventuell zu einem Verkauf in einer ungünstigen Situation führen könnte.

Nanoinvestor sagt am 07. Dezember 2018

Bin auch über zwei ETF (World und EM) seid Anfang des Jahres dabei.

Habe ein bissel einen Grundstock geschaffen und kaufe nun über einen Sparplan für den World nach. Nehme halt "nur" einen Betrag, der in etwa einem Monatskonsum von unnützem Zeugs entspricht und setzte voll auf Langzeit buy and hold.

Stehe momentan auch im Minus (ca. 2 Monatsraten) aber bin deswegen nicht enttäuscht, ich freue mich eher "günstig" zu kaufen und denke positiv in die Zukunft.

Als Tip für Leute mit Englisch Kentnissen kann ich John C. Bogle empfehlen. Den die meisten hier aber bestimmt schon kennen.

Smartinvestor sagt am 07. Dezember 2018

@CarstenP

"ja das ist natürlich praxisfern."

...genau wie manches andere, was man hier so von dir liest. Gilt das auch für deine abwegige p-Wert-Forderung von "< 0,000005%" am 16.Oktober 2018 u.a. im Alpha-Thread?

"Die Argumentation vom "Risk and Time" Artikel lässt sich auch so zusammenfassen, dass... es somit auch über lange Zeiträume keine Garantie bei der Aktienanlage geben kann. Ein bissel Glück gehört einfach dazu, wird schon gut gehen! "

Soso. Für das, was du selber so machst, brauchst du also keine Garantien.

Und du hoffst auf dein dir holdes Glück.

Wo liegt also der Unterschied zu deinem mir abschätzig vorgehaltenen "Regentanz"??

Denn das, was andere machen, wie z.B. meine seit 2 Jahrzehnten bewährte Investment-Strategie mit unkorreliertem reinem Alpha, wird als "Regentanz", "Alpha-Möhre" und anderem "Gequassel" des blanken Unverständnisses nach dem 3. Clarkeschen Gesetz abgewertet.

Und das selbst wenn es den an deine eigenen Investments gestellten Anforderungen voll entspricht und von weltweit hoch anerkannten Experten, wie z.B. Antti Ilmanen in “Expected Returns on Major Asset Classes" als optimale Ergänzung zu reinem Beta angesehen wird.

Tja, mein Lieber, genau das nennt die 2013 nobelpreisgekrönte Verhaltensökonomie irrationalen "Confirmation Bias".

Sie zeigt damit fundierte Wege auf, wie der und andere Denk- und Verhaltensfehler beim Glücksspiel an der Börse aktiv ausgebeutet werden können, um sehr vorteilhafte unkorrelierte Alpha-Erträge mit aktienähnlichen Renditen und Risiken rationaler zu erzielen.

Denk mal (wieder) drüber nach, damit deine Aussagen hier konsistenter werden und deine finanzielle Gesundheit weniger vom "bissel Glück" abhängt sowie von unnötigen Opportunitätskosten abhängt, sondern mehr von wissenschaftlich fundiert maximierten Chancen und minimierten Risiken. ;-D

@Jörg

Passt hier auch der Bibelspruch mit dem gesehenen Splitter im Auge der anderen und übersehenen Pfahl im eigenen oder so ähnlich?

@Cinmod

"Jetzt hat man den Eindruck (Trump, Brexit, negativ Zins) dass der Zeit gekommen ist ein Lump Sum dazu einzulegen. Sollte man das machen? oder lieber weiterhin Stück-für-Stück?"

Es ist langfristig grundsätzlich immer besser, jede "Lump Sum" sofort zu investieren, sobald sie verfügbar ist, sofern man eine zu sich selber passende Strategie gefunden hat. Das scheint bei dir noch (lange?) nicht der Fall zu sein. Also solltest du weiter probieren und optimieren.

"Ich will kein Chance verpassen!"

Das ist der klassische Wunsch nach Alpha, meine einzigartige Expertise. Die habe ich mit identischem Ziel über 20 Jahre erfolgreich und völlig eigenständig entwickelt.

Dafür empfehle ich dir also meine von mir für Privatanleger als optimal geeignet identifizierte reine Alpha-Beta-Strategie. Die ist der weltbesten und für institutionelle Investoren optimalen Strategie des weltbesten Portfolio-Managers David Swensen sehr ähnlich.

Sie lässt dich praktisch keine aktuell wisseschaftlich fundierte Chance als Privatanleger mehr verpassen, und das zu niedrigsten Kosten und ohne Liquiditäts-Kompromisse.

Schon ab ca. 5 Jahren Mindestanlagedauer ist sie insbesondere für Langfrist-Anleger geeignet, die, wie du, zum Hin- und Herüberlegen beim hier wieder und wieder aufflammenden aber unlösbaren "Lump Sum"-Dilemma neigen.

Denn durch mehrere unkorrelierte Assets gibt es damit (fast) immer welche, die den anderen hinterherhinken und zu Schäppchenpreisen günstig gekauft werden können.

Das betrifft bei meiner optimalen Strategie aktuell die -- hier von vielen Wortführern verschmähten -- Managed Futures, insbes. die Trendfolger, die unter dem historisch langen weltweiten QE, im Gegensatz zu Aktien, gelitten haben.

Mit dieser Möglichkeit, jederzeit in (andere) "Fallen Angels" investieren zu können, wird die übergroße Sorge, das zu teuer oder sonst zum falschen Zeitpunkt zu machen, nach meiner langjährigen Erfahrung stark abgeschwächt oder dir ganz abgenommen, solange du dich auf lange bewährte wettbewerbsfähige Angebote beschränkst.

Du solltest dazu vor allem keinen kurzlebigen Modenwellen hinterherrennen, wie z.B. aktuell sogenanntem Smart Beta aka "Very Dumb Alpha" Lug und Trug, den dir die Bauernfänger des Finanzestablishments dazu andrehen wollen.

Meine Strategie ist u.a. auch deswegen optimal, um "keine Chance zu verpassen", weil du damit aktive Anlageentscheidungen weitgehend hochkompetenten Experten bzw. deren hoch- und ständig -- aber ohne direkten Markteinfluss -- weiterentwickelten emotionslosen Algorithmen überlässt, die jede sich sinnvoll bietende auch noch so kleine Chance für Alpha, wie von dir gewünscht, wissenschaftlich gut fundiert nutzen.

Gegen die hast du mit deinen Fähigkeiten und o.a. Überlegungen praktisch keine Chance. Denn die sind dummerweise dem direkten Markteinfluss ausgesetzt und wirken nur kurzfristig, genau wie das Glücksspiel der Mehrheit der Deppen an den Börsen.

Vielleicht hilft dir und anderen hier der Merksatz, den ich extra für dich vom dafür relevanten Wirtschaftsnobelpreis 2013 u.a. an Fama und Schiller direkt abgeleitet und gedichtet habe:

- Die Wissenschaft hat festgestellt, dass Kurzfristtrade kein Geld enthält.

- Da die Deppen nie aussterben, lässt sich mittelfristig viel erwerben.

- Langfristig zuammen mit Beta gehalten, kann man viel Wert damit erhalten. ;-)

Ich habe auch einem anderen Anfänger, Stiller Mitleser, dazu ein paar weiterführende Hinweise auf seine netten, interessierten Fragen hier am 28.November 2018 ff gegeben. Damit kannst du dir einen guten Eindruck verschaffen, was damit auch für dich drin sein könnte, sodass du zukünftig "keine Chance [mehr] verpassen" musst.

Viel Spaß und Erfolg damit! :)

Nostradamus sagt am 07. Dezember 2018

Hallo Cinmod,

du bist nach fünf Jahren Investieren noch Anfänger? ;-)

Du meinst mit "Lump Sum" eine große einmalige Einzahlung, nehme ich mal an, zumindest kenne ich den Begriff nicht.

Was passiert denn mit dem Geld sonst, wenn du es nicht da einzahlst; sitzt du auf einem Stapel voll Geld und investierst das Stück für Stück in ETFs oder wie muss man sich das vorstellen?

isten sagt am 07. Dezember 2018

Hallo Finanzwesir! Eine Frage von einem Anfänger:

bin mit meinem 7:3 World:EM (Vanguard) ETFs durch Sparplans seit 5 J unterwegs.

Dachte Vanguard wäre erst seit Anfang diesen Jahres bei uns auf dem Markt.

CarstenP sagt am 07. Dezember 2018

@Smartinvestor

Bitte höre auf meine Kommentare zu misshandeln!

Das was du daraus machst, habe ich so nicht gesagt oder gemeint, also höre auf damit, das ist lächerlich.

Das Einzige was hier inkonsistent ist, ist die Alpha+Beta Strategie...

Bandito sagt am 08. Dezember 2018

Man kann es hier und überall in Finanzblogs schön raus lesen.

Natürlich beruhigt sich jeder mit der Aussage, dass langfristig schon die dicke Rendite kommen wird. Aber seht es ein, wir zocken hier alle.

Das Risiko kann man durch historische Daten oder Aufzählung wie der Wesir sie in dem Beitrag schön vorgenommen hat ein wenig quantifizieren, das kann man aber auch beim russischen Roulette.

Letztlich ist alles eine Frage der Alternative. Ihr wollt euer Geld für euch arbeiten lassen, wollt Rendite und seid bereit dafür 10-15 Jahre die Füße still zu halten. Gut. Aber niemand darf sich beschweren wenn nach dieser Zeit Verluste zu buche stehen.

Kann passieren.

Das Stichwort heißt Eigenverantwortung. In dem Artikel fehlt mir das komplett.H. ist nicht überzeugt, weil er es nicht versteht. Das ist der größte Fehler, er hat Produkte gekauft die er nicht versteht.

Weil irgendwer ganz "gute Argumente" dafür hat. Wir Verkäufer leben von solchen Kunden. Mein Rat wäre eher an der eigenen Mündigkeit zu arbeiten, die totale Verantwortung selbst zu übernehmen und ohne möglichst vollständige Information keinen Kauf zu tätigen.

Es gibt immer Alternativen, man muss nur die für sich richtige finden. In diesem Fall kann auch eine Dividendenstrategie ganz gut passen, oder das Casino. Da tickt jeder anders, der eigene Kopf ist doch extrem entscheidend bei der Auswahl der Finanzstrategie.

Niemand kann einem die Verantwortung abnehmen. Das ist das erste was man sich klar machen muss wenn man an der Börse spekuliert. Kenne dich selbst und handele im vollen Bewusstsein. Oder lass es. Gesundheit geht immer vor.

Joerg sagt am 08. Dezember 2018

Wer hat den groessten Balken im Auge? Norbert? Carsten? Du? oder ich?

Falsche Frage! Es geht nicht um dein Auge sondern um dein Herz!

Hier ein schoener Vortrag dazu von Johannes Hartl:

https://www.youtube.com/watch?v=OwJP-tsUg3M

Es geht um Beziehungen, Tradition, Freiheit und natuerlich Geld & Gott, ... vielleicht etwas fuer einen trueben Adventstag?

Moabeat sagt am 09. Dezember 2018

@Smartinvestor:

Ich lese ganz gern was zu Finanzen. Sehr gerne auch Bücher oder wissenschaftliche Arbeiten. Selten langweilt mich so etwas wirklich und noch seltener habe ich das Gefühl zugebrabbelt zu werden, ohne dass der Autor selbst genau weiß, welche Message er transportieren möchte.

Bei dir geht es mir jedoch so.

Wäre es dir eventuell möglich deine Kernthese in drei gut verständlichen Sätzen zusammenzufassen und den kompletten Rest wegzulassen?

Wenn dein Weg sachlich überzeugend ist, dann lass ihn doch für sich sprechen.

Der stete Schwall an Optimalem, Weltbestem und seit 20 Jahren Bewährtem begräbt bei mir bislang jeden Sinn für das, was du eigentlich sagen möchtest.

Nikolaus Braun sagt am 17. Dezember 2018

|

Wenn ich schon lese, wie deine Frage beginnt: "nach langem Zögern, habe ich mir zwei ETFs gekauft"... Da ist doch fast im Moment der Entscheidung klar, dass Du es wahnsinnig schwer haben wirst, deine Strategie langfristig durchzuhalten. Und kein Wunder, der erste (relativ harmlose) Rückschlag schon sind die Zweifel wieder da.

Was du brauchst, sind Menschen, die dir helfen, mit deinen Ängsten umzugehen. Das kann aber muss nicht ein professioneller Berater sein (da hast du aber eine faire Chance einen Verkäufer oder Geschichtenerzähler zu erwischen).

Ich würde es mal mit diesen Selbsthilfegruppen (autonome Zellen) probieren, die hier auf der Seite angeboten werden. Alleine und nur mit theoretischem Input drehst du irgendwann durch, schaust jede Woche, dann jeden Tag, irgendwann mehrmals täglich ins Portfolio, konsumierst mehr und mehr Finanzpornos und grätscht irgendwann deinen eigenen Anlageerfolg um.

Smartinvestor sagt am 19. Dezember 2018

@Moabeat

Hier meine "Kernthese in drei gut verständlichen Sätzen" plus 1 optionaler für die, die gleichzeitig die Welt verbessern wollen:

-

Der Finanzmarkt bietet neben reinen Beta- auch reine Alpha-Ertragspotenziale mit ähnlicher Renditeerwartung, deren Ursprung die grobe Vorhersagbarkeit mittelfristiger Preisentwicklungen ist.

-

Privatanleger können an diesen Ertragspotenzialen hauptsächlich durch Standard Aktien- und REIT-Index-ETFs bzw. durch wettbewerbsfähige unkorrelierte Managed Futures Fonds sehr kosteneffizient teilhaben.

-

Deren Kombination und regelmäßiges Rebalancing stellt im langfristigen Durchschnitt persistente Mehrrenditen bei deutlich reduzierten Kriseneinbrüchen im Vergleich zum reinen Beta-Anteil in Aussicht.

- Dabei werden Marktineffizienzen regelbasiert ausgebeutet, wodurch Kapital vermehrt von irrationalen Börsenspielern zu rationaleren Langfristinvestoren fließt, was zu mehr Effizienz und Fairness im Finanzmarkt beiträgt.

Würde mich sehr über Feedback dazu freuen, um damit zukünftig besser auf den Punkt zu kommunizieren. Danke für deine gute Frage.

chris sagt am 31. Dezember 2018

@Scrooge: "ständiges Kaufen, Verkaufen und Markettiming funktioniert nicht".

Falsch. Ständiges Kaufen funktioniert sehr gut, machst du doch genau so nur dass ständig bei dir wenige male im Jahr bedeutet, bei mtl. sparen 12 mal im Jahr und bei manch anderem evtl 24 im Jahr. Wenn man auch noch ohne Kosten kauft ... wayne

Hartmut sagt am 18. Oktober 2019

"Factfulness" ist ein wahnsinnig tolles Buch.

In Sachen "Mediendiät" lese ich gerade Rolf Dobelli: Die Kunst des digitalen Lebens, worin das, was man auf den Finanzblogs wie diesem hier zur Finanzpornographie liest, auf alle Arten von "News" im Sinn von Nachrichtenhäppchen erweitert wird.

Er sagt: lass es einfach sein. Ist besser für dich. Und er begründet das sehr lesenswert.

Hartmut

R2 sagt am 19. Oktober 2019

"Definiere unnötiges Risiko. Das Hauptrisiko ist es doch nichts zu tun und zu hoffen, dass der Elch an einem vorübergeht. Tut er aber nicht. Nie. Elche sind schlau, die finden jeden im Gebüsch."

Einfach köstlich. Danke Du hast gerade meinen Tag gerettet.

rentenfuchs.info sagt am 17. November 2019

Wieder ein hervorragender Artikel, gespickt mit vielen Wahrheiten und kurzweilig zu lesen. Freue mich schon auf die nächsten Beiträge.

Zum Thema "Früher war alles schlechter!" kann ich ergänzend noch das Buch "Aufklärung jetzt!" von Steven Pinker empfehlen. Auch wenn wir zweifelsohne vor der ein oder anderen Herausforderung stehen, haben wir als Menschheit in der Vergangenheit bereits große Probleme lösen können und riesige Fortschritte gemacht. Eine positive Grundstimmung in Bezug auf unsere zukünftige Entwicklung ist vor dem Hintergrund aus meiner Sicht durchaus angezeigt. Was in den Zeitungen steht stimmt zwar, man muss es jedoch in Bezug zum großen Ganzen bringen.