Rebalancing – geht es nicht auch ohne?

Während des letzten ETF-Seminars kam die Frage auf: Muss man denn überhaupt rebalancen?

Tagesgeld und Anleihen versus Aktien. Ok, das mag angehen. Aber im Zeitalter des Hochfrequenz-Tradings trotten die marktbreiten Indizes doch sowieso im Gleichschritt dahin, wozu dann noch rebalancen?

Zeit für den Finanzwesir-Check: Was ist dran an der Hypothese: Rebalancing unnötig, weil die Indizes stark korrelieren? Können wir uns den Aufwand und die Transaktionskosten sparen? Das wäre schön.

Um welche Indizes geht es?

- MSCI ACWI

- MSCI World

- MSCI Emerging Markets

- Europa: MSCI Europe oder STOXX 600 Europe

- Nordamerika: MSCI North America, MSCI USA, S&P 500

- Pazifisches Becken: MSCI Pacific oder MSCI Japan

Diese zehn Indizes sind die einzig wichtigen, der Rest kann in die Tonne.

Die Methodik

Im Folgenden werde ich mich nur noch mit den MSCI-Indizes beschäftigen, weil

- die Stoxx Ltd. und Standard and Poor’s ein bisschen datengeizig sind. Ich weiß nicht, ob und wenn ja in welchem Ausmaß ich dritten Quellen trauen kann. Selbst wenn die Quellen vertrauenswürdig sind, muss ich erst klären, ob in Dollar oder Euro gerechnet wird und um welche Index-Variante es sich handelt.

- ich mir beim MSCI sicher bein, dass alle Daten aus dem gleichen Bezugssystem kommen (Währung, Index-Variante) und deshalb vergleichbar sind. Quelle wie immer MSCIs End of day data.

Bevor es richtig losgeht, sind noch zwei Fragen zu klären:

- Kann ich den MSCI Europe durch den STOXX 600 Europe ersetzen?

- Sind die drei Indizes MSCI North America, MSCI USA und S&P 500 wirklich gleichwertig?

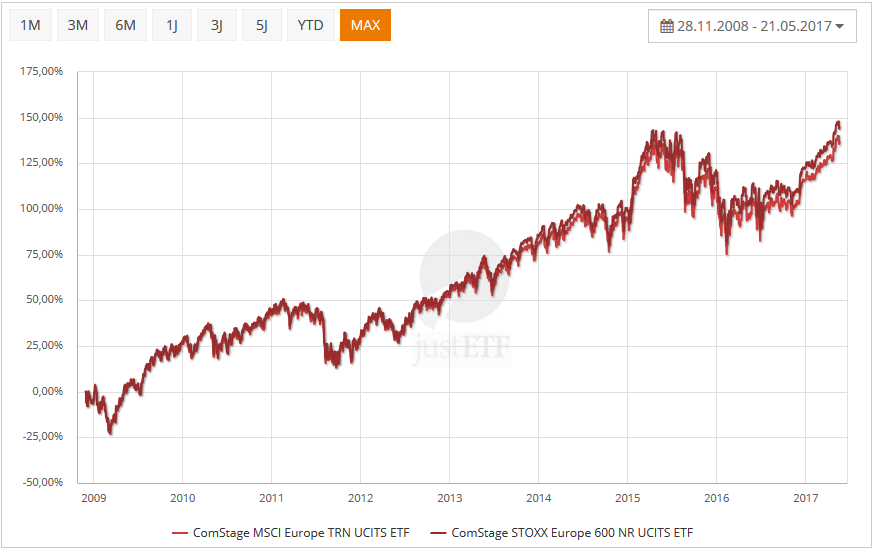

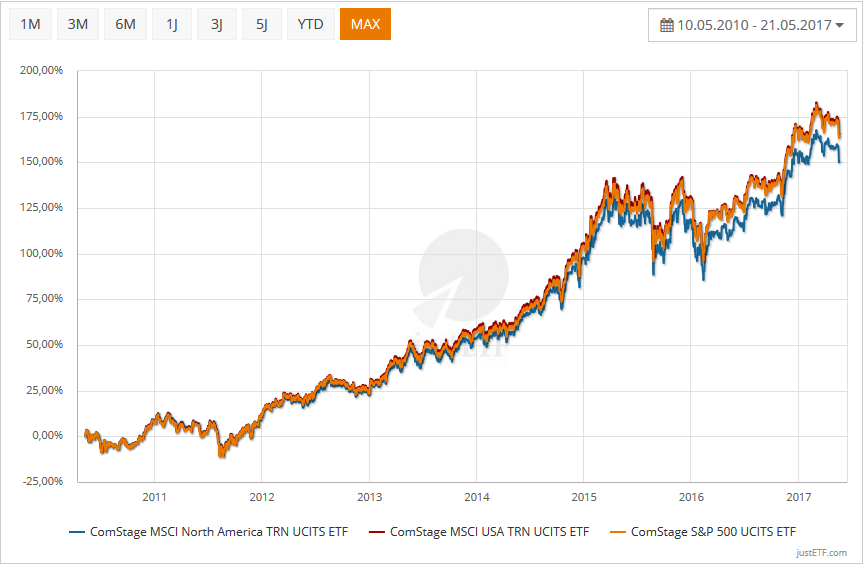

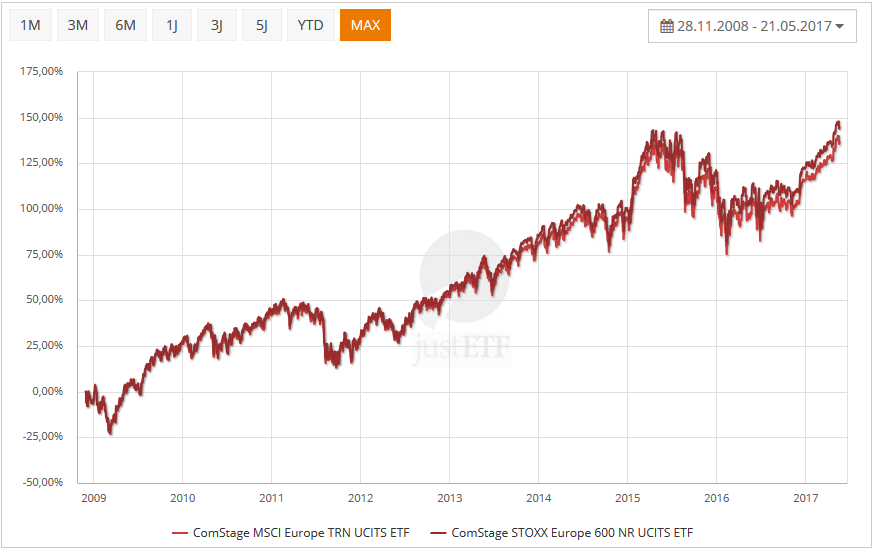

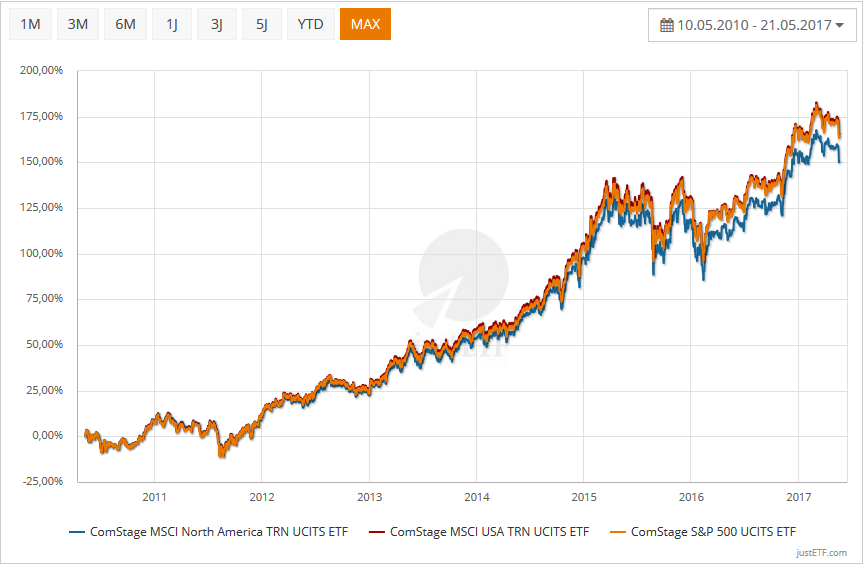

Ich habe mich bei JustETF umgetan und diese beiden Charts gebastelt.

Der 8-Jahres-Chart zeigt: MSCI Europe = STOXX 600 Europe

Der 7-Jahres-Chart zeigt: MSCI USA und S&P 500 sind praktisch deckungsgleich. Der MSCI Northamerica liegt so nahe dran, dass man auch hier ein Gleichheitszeichen vergeben kann.

Ein Wort noch zu den Zahlen, die ich gleich präsentieren werde: Diese Werte sind vollkommen unrealistisch. Kein Anleger in freier Wildbahn wird diese Performance je erreichen.

Warum?

- Der Index ist ein idealisiertes Konstrukt ohne Transaktionskosten.

- Der ETF, den Sie kaufen, hat aber Transaktionskosten und erhebt eine Management-Gebühr.

- Sie müssen beim Kauf Ihren Broker bezahlen.

- Sie zahlen Steuern.

Mit anderen Worten: Wir reden hier über Hausnummern und nicht über die zweite Stelle nach dem Komma (Cent-Beträge). Eigentlich hätte ich die Beträge auf volle Hunderter runden sollen, aber das war mir zu viel Aufwand in Excel.

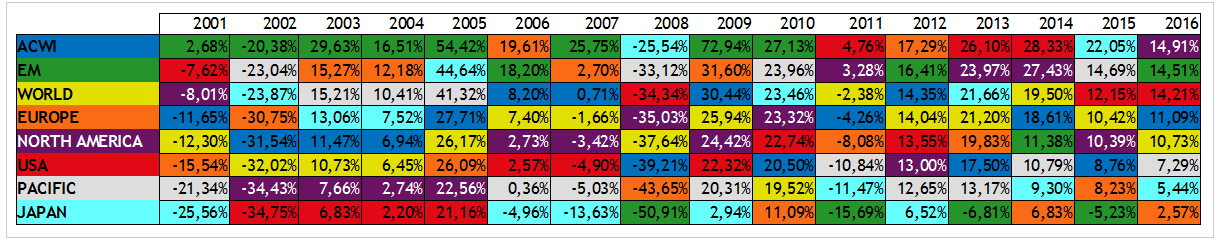

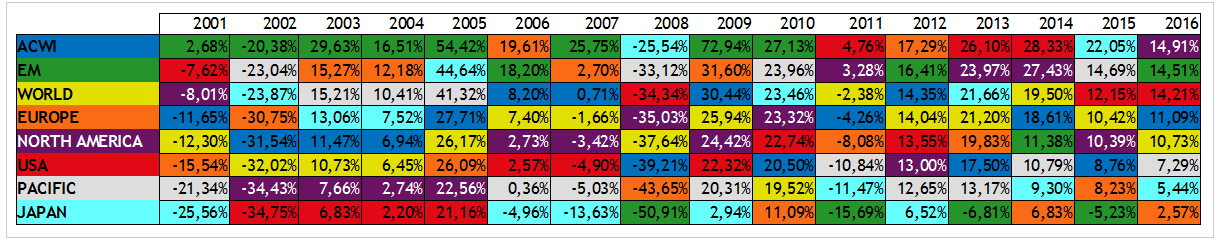

Das Periodensystem der Renditen

Was sagt uns dieses Farbgewusel?

Links der Farbcode, oben die Jahreszahl. Wenn Sie ein blaues Kästchen sehen, dann ist das der MSCI ACWI, World ist gelb. Eingetragen sind die Jahresrenditen der Net-Variante des jeweiligen Index in Euro. Sortiert ist das Ganze nach absteigenden Renditen.

Wie ist es dem MSCI Schwellenland (das ist der Grüne) in diesen 16 Jahren ergangen?

- 2001 bis 2005: Rendite-Sieger

- 2006: Nur noch Zweiter

- 2007: Wieder Renditebester

- 2008: Voll auf die Nase gefallen, aber so richtig, tiefster Fall aller Indizes in der Periode

- 2009: The return of the EM, höchster Anstieg aller Indizes in der Periode

- 2010: Wieder Klassenbester

- 2011: Schlechtester seiner Klasse

- 2012: Zweitbester

- 2013: Wieder Schlechtester seiner Klasse

- 2014: Fünftplatzierter

- 2015: Wieder Schlechtester seiner Klasse

- 2016: Zweitplatzierter

Mit welchem Kaufalgorithmus hätte man hier reüssieren können?

- Kauf den Vorjahressieger? Von 2011 bis 2007 eine sinnvolle Strategie. Ab 2008 wäre man falsch abgebogen in Richtung Japan und hätte die ganze Erholung verpasst.

- Kauf den Loser des Vorjahres? Auch keine gute Idee, denn dann hätte man die Schwellenland-Rallye von 2001 bis 2007 verpasst.

Versuchen Sie mal, aus diesem Flickenteppich einen sinnvollen Kaufalgorithmus für jeden einzelnen Index herauszudestillieren.

Sinnlos!

Das Einzige, was man sicher erkennen kann: Der MSCI USA und der MSCI North America (lila und rot) laufen im Gleichtakt und der MSCI Japan und der MSCI Pacific (grau und türkis) auch.

Da Japan nur rund 65 % des Pazifik-Index ausmacht, sind Pacific und Japan nicht ganz so im Gleichschritt unterwegs wie ihre nordamerikanischen Brüder. Kanada trägt nur gut 5 % zum MSCI North America bei.

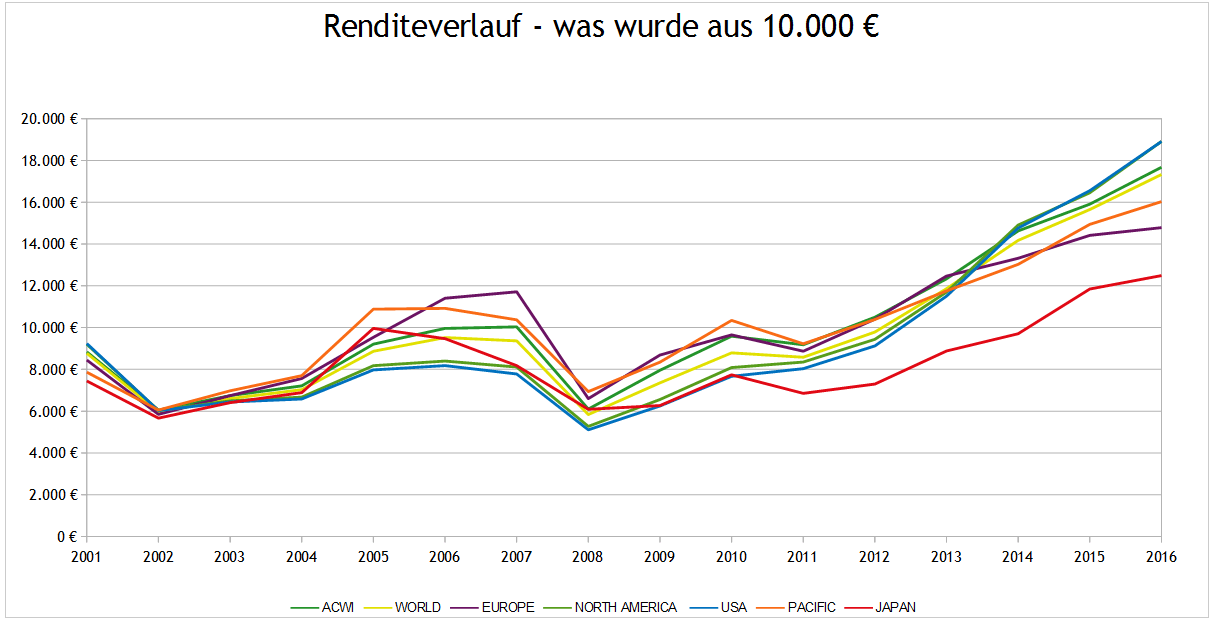

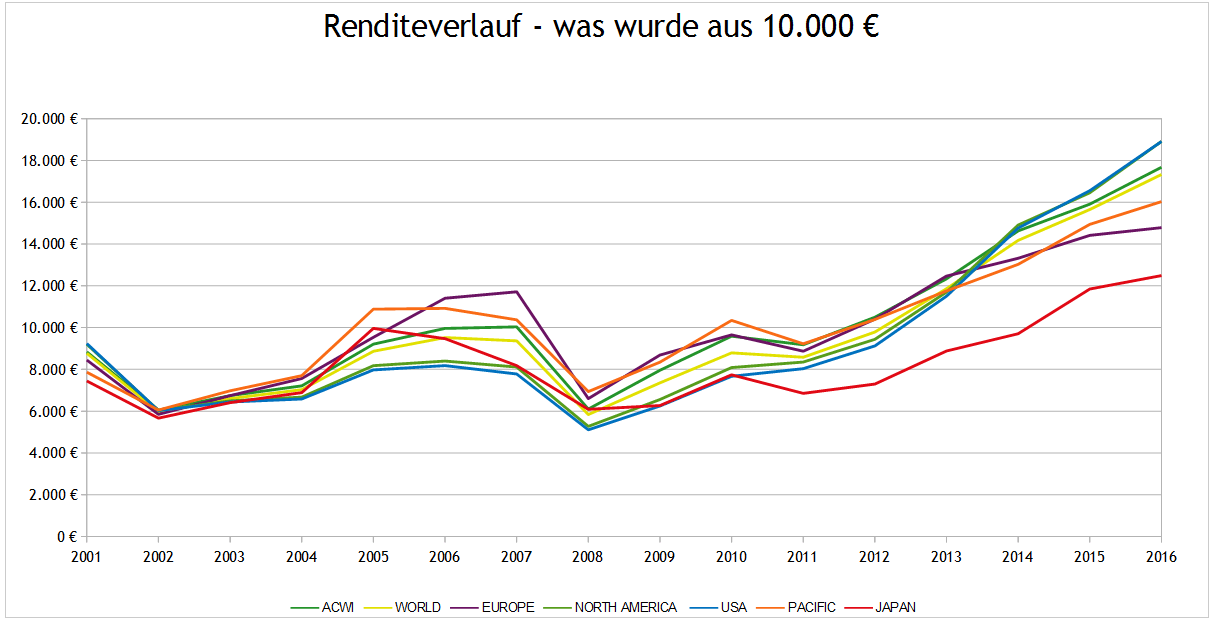

Wie wirken sich diese Schwankungen in Euro aus?

Was wurde aus 10.000 €?

| Jahr |

ACWI |

EM |

WORLD |

EUROPE |

N. AM. |

USA |

PACIFIC |

JAPAN |

| 2001 |

8.835 € |

10.268 € |

8.770 € |

8.446 € |

9.199 € |

9.238 € |

7.866 € |

7.444 € |

| 2002 |

6.048 € |

8.175 € |

5.962 € |

5.849 € |

6.032 € |

6.028 € |

6.054 € |

5.667 € |

| 2003 |

6.742 € |

10.597 € |

6.602 € |

6.742 € |

6.494 € |

6.440 € |

6.975 € |

6.407 € |

| 2004 |

7.210 € |

12.347 € |

7.028 € |

7.563 € |

6.672 € |

6.582 € |

7.701 € |

6.889 € |

| 2005 |

9.208 € |

19.066 € |

8.867 € |

9.536 € |

8.177 € |

7.975 € |

10.883 € |

9.964 € |

| 2006 |

9.963 € |

22.536 € |

9.523 € |

11.406 € |

8.400 € |

8.180 € |

10.922 € |

9.470 € |

| 2007 |

10.034 € |

28.338 € |

9.365 € |

11.714 € |

8.113 € |

7.779 € |

10.373 € |

8.179 € |

| 2008 |

6.100 € |

13.910 € |

5.840 € |

6.601 € |

5.271 € |

5.108 € |

6.937 € |

6.090 € |

| 2009 |

7.957 € |

24.056 € |

7.355 € |

8.687 € |

6.558 € |

6.248 € |

8.346 € |

6.269 € |

| 2010 |

9.588 € |

30.583 € |

8.791 € |

9.650 € |

8.087 € |

7.669 € |

10.346 € |

7.740 € |

| 2011 |

9.180 € |

25.783 € |

8.582 € |

8.870 € |

8.352 € |

8.034 € |

9.224 € |

6.852 € |

| 2012 |

10.497 € |

30.013 € |

9.787 € |

10.404 € |

9.438 € |

9.123 € |

10.391 € |

7.299 € |

| 2013 |

12.334 € |

27.969 € |

11.862 € |

12.467 € |

11.700 € |

11.504 € |

11.759 € |

8.880 € |

| 2014 |

14.629 € |

31.153 € |

14.175 € |

13.319 € |

14.909 € |

14.763 € |

13.028 € |

9.706 € |

| 2015 |

15.911 € |

29.525 € |

15.652 € |

14.415 € |

16.458 € |

16.557 € |

14.942 € |

11.846 € |

| 2016 |

17.675 € |

33.810 € |

17.331 € |

14.786 € |

18.912 € |

18.910 € |

16.032 € |

12.490 € |

| Gesamtes Plus |

77 % |

238 % |

73 % |

48 % |

89 % |

89 % |

60 % |

25 % |

Zwischenergebnis

Die einzelnen Indizes laufen keinesfalls im Gleichtakt. Zwischen den Schwellenländern und Japan liegen Performance-Welten. Die Schwellenländer verdreifachen den Einsatz. Wer auf Japan gesetzt hat, bekommt ein Viertele dazu.

MSCI USA und MSCI North America verpassen sich nach 16 Jahren um zwei Euro.

Die Überholmanöver der letzten 16 Jahre. Ohne Schwellenländer. Die verzerren den Maßstab und schweißen die anderen Indizes zu einem unentwirrbaren Bündel zusammen.

Wie hat sich ein 70/30-Depot entwickelt?

- Depotwert: 10.000 €

- World 70 % => 7.000 €

- EM: 30 % => 3.000 €

- einmalige Einzahlung, kein Rebalancing über all die Jahre

| Jahr |

World |

EM |

Summe |

Anteil World |

Anteil EM |

| 2001 |

6.139 € |

3.080 € |

9.219 € |

67 % |

33 % |

| 2002 |

4.173 € |

2.453 € |

6.626 € |

63 % |

37 % |

| 2003 |

4.621 € |

3.179 € |

7.801 € |

59 % |

41 % |

| 2004 |

4.920 € |

3.704 € |

8.624 € |

57 % |

43 % |

| 2005 |

6.207 € |

5.720 € |

11.927 € |

52 % |

48 % |

| 2006 |

6.666 € |

6.761 € |

13.427 € |

50 % |

50 % |

| 2007 |

6.556 € |

8.501 € |

15.057 € |

44 % |

56 % |

| 2008 |

4.088 € |

4.173 € |

8.261 € |

49 % |

51 % |

| 2009 |

5.149 € |

7.217 € |

12.365 € |

42 % |

58 % |

| 2010 |

6.154 € |

9.175 € |

15.329 € |

40 % |

60 % |

| 2011 |

6.007 € |

7.735 € |

13.742 € |

44 % |

56 % |

| 2012 |

6.851 € |

9.004 € |

15.855 € |

43 % |

57 % |

| 2013 |

8.303 € |

8.391 € |

16.694 € |

50 % |

50 % |

| 2014 |

9.923 € |

9.346 € |

19.268 € |

51 % |

49 % |

| 2015 |

10.956 € |

8.858 € |

19.814 € |

55 % |

45 % |

| 2016 |

12.132 € |

10.143 € |

22.275 € |

54 % |

46 % |

Über die Jahre ist aus einer 70/30-Verteilung eine hälftige Verteilung geworden. In manchen Jahren hat sich das Verhältnis sogar umgedreht. Im Extremjahr 2010 hat sich die Verteilung mit 40/60 fast invertiert.

Das ist besonders faszinierend, wenn man bedenkt, dass die Schwellenländer 2008 mit fast -51 % grausam eingefahren sind. Die zwei guten Jahre 2009 und 2010 haben gereicht, um alles wieder wettzumachen.

Bezogen auf das Jahr 2016 stellt sich die Situation wie folgt dar:

- MSCI World: 54 % sind nur 77 % von den 70 %, die gewünscht sind. Es fehlen 23 %.

- MSCI EM: 46 % sind 53 % mehr als die gewünschten 30 %.

Wie hat sich ein Vierer-Depot entwickelt?

- Depotwert: 10.000,00 €

- North America: 30 % => 3.000 €

- Europe: 30 % => 3.000 €

- Pacific: 10 % => 1.000 €

- EM: 30 % => 3.000 €

| Jahr |

N. Am. |

Europe |

Pacific |

EM |

Summe |

N. Am. |

Europe |

Pacific |

EM |

| 2001 |

2.760 € |

2.534 € |

787 € |

3.080 € |

9.161 € |

30 % |

28 % |

9 % |

34 % |

| 2002 |

1.810 € |

1.755 € |

605 € |

2.453 € |

6.622 € |

27 % |

26 % |

9 % |

37 % |

| 2003 |

1.948 € |

2.023 € |

698 € |

3.179 € |

7.847 € |

25 % |

26 % |

9 % |

41 % |

| 2004 |

2.002 € |

2.269 € |

770 € |

3.704 € |

8.745 € |

23 % |

26 % |

9 % |

42 % |

| 2005 |

2.453 € |

2.861 € |

1.088 € |

5.720 € |

12.122 € |

20 % |

24 % |

9 % |

47 % |

| 2006 |

2.520 € |

3.422 € |

1.092 € |

6.761 € |

13.795 € |

18 % |

25 % |

8 % |

49 % |

| 2007 |

2.434 € |

3.514 € |

1.037 € |

8.501 € |

15.487 € |

16 % |

23 % |

7 % |

55 % |

| 2008 |

1.581 € |

1.980 € |

694 € |

4.173 € |

8.428 € |

19 % |

23 % |

8 % |

50 % |

| 2009 |

1.967 € |

2.606 € |

835 € |

7.217 € |

12.625 € |

16 % |

21 % |

7 % |

57 % |

| 2010 |

2.426 € |

2.895 € |

1.035 € |

9.175 € |

15.531 € |

16 % |

19 % |

7 % |

59 % |

| 2011 |

2.506 € |

2.661 € |

922 € |

7.735 € |

13.824 € |

18 % |

19 % |

7 % |

56 % |

| 2012 |

2.831 € |

3.121 € |

1.039 € |

9.004 € |

15.996 € |

18 % |

20 % |

6 % |

56 % |

| 2013 |

3.510 € |

3.740 € |

1.176 € |

8.391 € |

16.817 € |

21 % |

22 % |

7 % |

50 % |

| 2014 |

4.473 € |

3.996 € |

1.303 € |

9.346 € |

19.117 € |

23 % |

21 % |

7 % |

49 % |

| 2015 |

4.937 € |

4.325 € |

1.494 € |

8.858 € |

19.614 € |

25 % |

22 % |

8 % |

45 % |

| 2016 |

5.674 € |

4.436 € |

1.603 € |

10.143 € |

21.856 € |

26 % |

20 % |

7 % |

46 % |

Auch hier: wilde Schwankungen.

- Der Schwellenland-Korridor liegt zwischen 34 % und 59 %. Fast eine Verdopplung.

- North America schwankt zwischen 30 % und 16 %. Fast eine Halbierung.

Für alle, die es ganz genau nehmen: Ich habe das Vierer-Depot statt mit dem MSCI Pacific auch mit Japan durchgerechnet. Fazit: Pacific ist nach 16 Jahren um 2 % besser. Diese 2 % sind ohne Gebühren, Steuern, ETF-Kosten gerechnet. Da diese Kosten prozentual erhoben werden, schrumpft der Abstand in der Realität womöglich auf 1 % oder weniger zusammen.

| Depot |

Endwert |

|

| Vierer-Depot Pacific |

21.855 € |

100 % |

| Vierer-Depot Japan |

21.501 € |

98 % |

Zum Vergleich die Endwerte der reinen Indizes

| Index |

Endwert |

|

| MSCI Pacific |

16.032 € |

100 % |

| MSCI Japan |

12.490 € |

78 % |

Was lernen wir daraus: Keine Position im Depot unter 10 %. Im Guten wie im Bösen, diese Minipositionen bewegen das Depot nicht.

Fazit

Es wäre natürlich spannend, 2032 – in 16 Jahren – noch einmal nachzuschauen. Die Regression zum Mittelwert ist eine sehr mächtige Kraft. Womöglich sind die Depots dann wieder bei ihrer Startgewichtung von 2001 angelangt.

Warum die Sache dann nicht einfach laufen lassen?

- Weil es auch sein kann, dass die Schwellenländer aktuell nur eine kleine Schwächephase haben und ab 2020 ihrem Namen (to emerge = aufstreben, hervortreten) alle Ehre machen und sich die 70 % unter den Nagel reißen.

- Weil man rebalanced, um wieder in seine Risiko-Komfortzone zu kommen. Es mag ja sein, dass wir 2032 wieder in der Komfortzone ankommen. Jede Achterbahn kommt irgendwann wieder da an, wo sie abgefahren ist. Aber wer 2025 kotzend das Handtuch wirft, weil er den Höllenritt nicht aushält, hat das Renditeziel auf jeden Fall verfehlt.

Ich sehe keinen Grund, warum aus dem Rendite-Flickenteppich auf einmal ein Regenbogen werden sollte. Deshalb werde ich weiterhin jedes Jahr rebalancen.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Grundlagen, Depot, Portfolio, ETF

Das könnte Sie auch interessieren

- Leser fragt: Was, wenn Vanguard doch pleite geht?

- Leserfrage: 900 € in diese drei ETFs?

- Kann und soll sich wirklich jeder eine Immobilie leisten?

- Geld anlegen ‒ Erbsen zählen

Kommentare

Peter Hase sagt am 22. Mai 2017

Schöne Untersuchung. Interessant wäre jetzt noch die Betrachtung der Performance MIT Rebalancing. Vielleicht in einem zweiten Artikel? Danke für die gute Arbeit!

Christopher sagt am 22. Mai 2017

Lieber Peter,

das wurde alles schon ausführlich untersucht. Der folgende Blog-Artikel gibt einen kleinen Überblick:

https://www.kitces.com/blog/how-rebalancing-usually-reduces-long-term-returns-but-is-good-risk-management-anyway/

Beste Grüße,

Christopher M.

ChrisS sagt am 23. Mai 2017

@ Peter

"Schöne Untersuchung. Interessant wäre jetzt noch die Betrachtung der Performance MIT Rebalancing. Vielleicht in einem zweiten Artikel? Danke für die gute Arbeit!"

ich weiß ja nicht obs direkt einen eigenen Artikel rechtfertigen würde, aber die Portfolioperformance mit Rebalancing kann man sich auch ganz einfach selbst ausrechnen indem man einfach die einzelnen Jahresrenditen der Indizes mit fester Gewichtung (also zB jedesmal auf 70%/30% zurückgesetzt, nicht "freischwebend") aufkumuliert.

Grad mal provisorisch im Excel durchgespielt, die Renditeunterschiede zwischen 70/30 fest und freischwebend sind nach den 16 Jahren erstmal noch wirklich nicht relevant sondern noch ungefähr im "ziemlich gleiche Hausnummer"-Bereich.

Also "Renditewunder" sollte sich ja auch eigentlich niemand durchs Rebalancing erhoffen (ist ja auch nicht dessen primärer Zweck) - die langfristige Durchschnitts-pa-Rendite wird damit vielleicht nur im Zehntel-Prozentp-Bereich beeinflusst. (wobei, da müsste man eh noch genauer nachbohren, welche Assets mischt man überhaupt, wie korrelieren die (je weniger, umso mehr "lohnt" sich ja Rebalancing um antizyklische Meanreversion-Effekte abzuglätten), und wie lange (je länger, umso besser) gibt man dem ganzen auch Zeit, um durch mehrere Marktzyklen hindurch wirken zu können).

Wenns also nicht primär um Rendite an sich, sondern um "Risiko"(-reduzierung) geht, muss man sich das halt mal selbst genauer anschauen - das ist dann etwas anderes, als nur die Renditen aufzukumulieren, zu schauen was "am Ende oben liegt" und daraus zu schlussfolgern, "das" wäre nun die beste (Methode oder Mischungsverhältnis).

Das wäre dann auch wirklich wieder einen eigenen Artikel wert, indem man zum Beispiel untersucht ob es langfristig einen signifkanten Unterschied zwischen "World/Em freischwebend unbalanciert" oder "World/EM in fester Gewichtung rebalanced" bei Risikomaßen wie Volatilität oder Drawdown, etc., gibt. (Analog auch Vergleich Regio-Kombis und ACWI, usw.)

Ich hatte sowas vor längerer Zeit mal für einen eigenen Artikel untersucht und die Ergebnisse waren, ähnlich wie bei der Rendite, auch nicht allzu berauschend - ja, es gibt einen gewissen glättenden Effekt (es ist also nicht so, das Rebalancing total sinnlos wäre), aber er ist eher nur im kleinen %Bereich (es soll sich also niemand Wunderdinge erwarten) und man muss dem ganzen auch genug Zeit geben (ein paar Marktzyklen halt, wir reden hier von 10,15 und mehr Jahren) um überhaupt wirklich wirken zu können.

Bei einer Untersuchung der jährlichen Überschuss-Renditen eines fest-rebalancierten US/EU/AS-Mixes versus dem freischwebendem World wurde auch offensichtlich, dass die Unterschiede seit den 90ern immer kleiner wurden. Vermutung, die Indizes bewegen sich stärker im Gleichschritt - schnell mal überprüft mit zwei Korrelationsmatrizen, eine von 1970-1994, eine von 1994-2016, und haja in der Tat hat die Korrelation der einzelnen Weltregionen untereinander etwas zugenommen.

Wichtig ist aber, immer wieder daran zu erinnern worum es hier eigentlich geht und was meist überhaupt damit gemeint ist wenn vom Sinn und Zweck des "Rebalancing" allgemein geredet wird.

Dabei geht es primär um die Einhaltung des festgelegten Anteils von RK1 (risikoarmen) und RK3 (risikoreichen) Anlagen. Also Aktien allgemein versus Tagesgeld/Anleihen. Das trägt den größten Anteil zur Risikosteuerung bei - siehe die "50%-Crashtest"-Allokationsmethode.

Man legt sein gewünschtes (dh in persönlicher Risikotoleranz tragbares) Maximalverlustlevel fest (als Prozentbetrag vom Gesamtinvestitionsvermögen), verdoppelt dieses und bekommt seine "empfohlene" allgemeine Aktienquote.

Das ist quasi die Haupt- und Grundlagenarbeit bei der ganzen Rebalancinggeschichte. Nach dieser "Pflicht" trägt die "Kür", also das Rebalancing innerhalb des Aktienanteils, nur noch minimal zur Risikosteuerung bei. Damit ist folgendes gemeint:

Tagesgeld hat ein "Verlustrisiko" von 0% (jaja, geht erstmal nur um die Illustration des Prinzips), bei Aktien können eben pauschal gesagt die -50% auftreten. Großes Delta zwischen diesen beiden Anlageklassen , was auch relativ konstant ist, und deswegen kann man auch, zB indem man sein Geld hälftig zwischen Aktien/TG aufteilt, das mögliche Gesamtverlustlevel auf -25% begrenzen.

Schauen wir uns das ganze jedoch mal innerhalb der Aktien selbst an, sind die Unterschiede schon viel geringer. Der max.Drawdown des MSCI World war bsp -57% und beim MSCI EM -65%, da ist das Delta nur noch 8% (und "noch schlimmer", die traten auch zur relativ gleichen Zeit auf, also hier gibt es wenig Diversifikationspotential - wenn große Finanzkrise ist, ist sie das eben überall auf der Welt).

Man kann zwar schon sagen, dass der EM etwas "risikoreicher" als der World ist (und deswegen an der Allokation ein bissel rumjustieren), aber die Unterschiede zwischen den beiden sind eben viel weniger relevant als der große Fundamentalunterschied zwischen Aktien allgemein und den Sicherheitsanlagen.

Wenn man das ganze mal mit Pareto formulieren würde, der Großteil des Risikos wird schon durch die Allokation (& Rebalancing) von RK1 und RK3 gesteuert, und was innerhalb des Aktien-RK3-Anteils selbst geschieht, ist dann nur noch für einen viel kleineren Teil der (Rest-)Risikobegrenzung zuständig.

buffett01 sagt am 23. Mai 2017

Ein sehr guter und aussagekräftiger Artikel. Auch wenn ich weder ein Daueranlager noch ein ETF-Investor bin.

Moritz sagt am 23. Mai 2017

Hallo Finanzwesir,

danke für den ausführlichen Artikel übers Rebalancing.

Ich selbst habe es bisher für unnötig gehalten, allerdings bin ich auch erst ziemlich genau 1 Jahr mit von der ETF-Partie ;-)

Deinen Artikel werde ich zum Anlass nehmen mein Depot auszubalancieren indem ich das diesjährige Urlaubsgeld nachschieße ;-)

Danke!

Moritz

FlexCWheeler sagt am 23. Mai 2017

Führt der Kommer nicht auch Performance-Vorteile für ein regelmäßiges Rebalancing an??

Für mich persönlich ist es schon eine angenehme Ermunterung immer die Titel nachzukaufen, die im letzten Zeitraum (wie häufig man nun auch immer rebalancen mag) schlecht gelaufen sind. Bei der Annahme von Regression zum Mittelwert kauf ich dann eben ohne Market-Timing doch günstiger ein, oder?

Olek sagt am 23. Mai 2017

"Diese zehn Indizes sind die einzig wichtigen, der Rest kann in die Tonne."

Hm. Für Japan/Asien würde ich den Topix vorziehen.

https://de.m.wikipedia.org/wiki/TOPIX

Tom sagt am 24. Mai 2017

Während der ansphase ist es einfach sein Portfolio zu balancieren. Für die meisten von uns ist die Sache folglich kein Problem.

Bei einer Einmalanlage wir alles plötzlich komplizierter:

- Einmalanlage 10.000 Euro. 7.000 EUR MSCI World. 3000 EUR EM Markets. Ob sich in dem Fall Rebalancing lohnt?

- Steuerstundungseffect vs Rebalancing Effect. Wenn ich Rebalancing betreibe, verzichte ich zum Teil auf den Steuerstundungseffekt.

chaostrader sagt am 24. Mai 2017

Für mich persönlich ist es schon eine angenehme Ermunterung immer die Titel nachzukaufen, die im letzten Zeitraum (wie häufig man nun auch immer rebalancen mag) schlecht gelaufen sind. Bei der Annahme von Regression zum Mittelwert kauf ich dann eben ohne Market-Timing doch günstiger ein, oder?

Wenn dir das psychologisch hilft, prima. Dann bitte nicht weiterlesen.

Es gibt leider auch noch andere Effekte, z.B. den Momentum-Effekt. Aktien oder Indices, die im vergangenen Jahr gut gelaufen sind können auch weiterhin gut laufen.

Man verkauft also unter Umständen die mit der guten Performance, um sich Gurken ins Depot zu legen. Die Reversion to the Mean wird schon irgendwann kommen, aber das kann leider ein paar Jahre dauern. Und gerade bei faulem, monatlichen Rebalancing mit frischem Geld kann da kurzfristig eine ordentliche Minderperformance auftreten, weil man sein Geld in ETFs steckt, die auch weiterhin auf dem Weg nach unten sind. Dazu braucht es einiges an Gelassenheit.

ster sagt am 24. Mai 2017

Da heißt es immer, man könne von der Performance in der Vergangenheit nicht auf eine zukünftige Performance schließen, und jetzt gibt es plötzlich eine Regression zum Mittelwert, die sogar eine unterschiedliche Performance in der Vergangenheit in der Zukunft wieder ausgleicht?

Schwachzocker sagt am 24. Mai 2017

@ ster

Die Regression zum Mittelwert sagt nichts über die zukünftige Entwicklung von Aktienmärkten aus. Sie trägt nur der Erkenntnis Rechnung, dass es auf verschiedenen Märkten zu verschiedenen Zeiten stets Über- oder Untertreibungen gibt, mithin Abweichungen vom weltweiten Mittelwert.

Selbstverständlich kann das, was in der Vergangenheit besser als der Durchschnitt gelaufen ist, weiterhin gut laufen, aber eben nicht ewig.

Auch wenn die weltweiten Aktienmärkte sinken, wird es Bereiche geben, die eben nicht so stark sinken wie andere.

HerrPfeffer sagt am 24. Mai 2017

Ich muss leider gestehen, dass ich diesen Artikel nicht verstehe. Ich sehe keinen roten Faden.

Eingangsfrage ist: Macht Rebalancen Sinn innerhalb der Anlageklasse Aktien? Ok, Frage verstanden.

Dann Überschrift Methodik, aber es wird nicht erklärt was eigentlich verglichen werden soll sondern auf einige Indizes eingregrenzt.

Periodensystem der Renditen: Faden verloren. Aussage ist die ausgewählten Indizes haben in der Vergangenheit sehr unterschiedlich performt?

Zwischenergebnis: Aus 10.000€ werden je nach Indizes unterschiedliche Endwerte, ok!?

Dann Wertentwicklung 70/30 Depot und Vierer-Depot.

Dann Vergleich Vierer-Depot mit reinen Index-Werten?

Was lernen wir daraus: Keine Position im Depot unter 10%. Im Guten wie im Bösen, diese Minipositionen bewegen das Depot nicht.

Ok, woran sieht man das jetzt?

Und dann plötzlich das Fazit.

Irgendwie verstehe ich nicht, wie die Ausgangfrage und der ganze Rest zusammenpassen. Wenn ich wissen will ob sich Rebalancen lohnt müsste ich nicht betrachten wie sich zwei "70/30 Depots" über einen Zeitraum entwickeln, einmal mit und einmal ohne Rebalancing?

ChrisS sagt am 25. Mai 2017

@ster

"Da heißt es immer, man könne von der Performance in der Vergangenheit nicht auf eine zukünftige Performance schließen, und jetzt gibt es plötzlich eine Regression zum Mittelwert, die sogar eine unterschiedliche Performance in der Vergangenheit in der Zukunft wieder ausgleicht?"

Die Mean Reversion gibt es ja nicht erst plötzlich und seit kurzem nur, sondern ist ein schon lange bekannter und in vielen Bereichen beobachteter Effekt - den du auch selbst nachprüfen kannst (um nicht einfach nur blind dran glauben zu müssen), nimm dir einfach eine lange Reihe von Marktdaten (zB Index-Jahresrenditen), bilde einen Mittelwert (Durchschnitt oder Median) und schau wie die Einzelwerte herum schwanken.

Gerade deshalb gilt ja dass man "aus vergangener Performance nicht einfach auf zukünftige schließen kann" - die rechtliche Pflicht, dass unter alle Werbe&Verkaufsprospekte mmer mit drunterschreiben zu müssen, liegt ja darin, die evtl finanziell etwas ungebildeteren Kunden daran zu erinnern dass man nicht einfach so extrapolieren kann (also Gegenteil der mean reversion), dass wenn zB ein Fonds nur in den letzten Jahren eine Rendite von +XYZ Prozent gebracht hat, dies einfach so als Versprechen oder gar Garantie zu verstehen, dass sich dieser Trend auch für die nächsten Jahre genauso fortsetzt. Irgendwann* wird die Mean Reversion einsetzen und ehemalige Überflieger auch wieder auf den Boden der Tatsachen zurückfallen.

Das "Problem" bei der Anwendung des Mean Reversion -Effektes ist, dass er relativ wenig Aussagen dazu macht, wie lange und wie stark die Abweichungen vom Mittelwert in den konkreten Einzelzyklen mal auch anhalten können - da können mitunter viele Jahre und viele Prozente dazwischenliegen, deshalb braucht man auch viel Durchhaltefähigkeit und muss von der Sinnhaftigkeit seines Tuns überzeugt sein.

Manchmal kann zB eine bestimmte Region auch jahrelang über/unterperformen und man ärgert sich die ganze Zeit, dass man nur seine Gewinner stutzen und die Verlierer zufüttern muss, ehe man langfristig danach (deshalb ja auch, dass man das über mehrere Marktzyklen, also Jahrzehnte lang, betreiben muss) auch endlich mal wieder umkehren wird.

@ Tom

"Einmalanlage 10.000 Euro. 7.000 EUR MSCI World. 3000 EUR EM Markets. Ob sich in dem Fall Rebalancing lohnt?"

Ob sich das "lohnt" kommt auf die Höhe der Abweichungen an - gerade bei so einem kleinen Depot, wo man noch hauptsächlich auf die Kosten achten muss. Wenn sichs nur um ein paar hundert Euro ETF-Anteile hin und her schieben handelt, da fressen die verhältnismäßig viel zu hohen Transaktionsgebühren jeglichen potentiellen positiven Rebalancing-Effekt gleich wieder mehrfach auf.

Um darauf hinzuweisen gibt es hier auch so grobe "Faustregeln" wie "keine Transaktionen, bei denen die Gebühren mehr als 1% ausmachen würden" - was bei den Mindestkosten der großen deutschen Standartbroker (ca 10€ pro Aktion) summa ein mindest-Handelsvolumen von 1000€ gibt.

Also alle Aktionen, die drunter liegen, können erst mal ignoriert werden. Wenn dann irgendwann mal die Abweichungen von der Sollverteilung größer werden (also in deinem Beispiel ab 8000/2000 oder 6000/4000, und so weiter), kann man ja über ein Rebalancing nachdenken, aber auch hier muss man eben immer auch deine zweite Frage für sich beantwortet haben:

"Steuerstundungseffect vs Rebalancing Effect. Wenn ich Rebalancing betreibe, verzichte ich zum Teil auf den Steuerstundungseffekt."

Haja, Verkäufe von Gewinnerpositionen führen halt zu Steuern, da gibts nur wenig dran zu rütteln. Ob sich das "lohnt" muss halt jeder mit sich selbst ausmachen, je nachdem wie man selbst den "Nutzen" des Rebalancing-Effektes einer austarierten Allokation, versus dem "Schaden" dabei auch etwas Euronen an den Fiskus abzugeben, einschätzt.

Mit konkreten Berechnungen (und daher, Empfehlungen) kann ich zwar nicht dienen, aber ich hatte mal eine Untersuchung von der Wertentwicklung des MSCI World versus eines jährlich rebalancierten Regiomixes aus Nordamerika/Europa/Pazifik seit 1970 gemacht.

Die Performance-Unterschiede (also Delta der langfristigen durchschnittlichen pa-Rendite) waren bei so etwas unter einem Prozent Vorteil fürs rebalancte Portfolio, allerdings sind das erstmal nur Index-Rohdaten in Brutto.

In der Realität, also nachdem man zB Produktkosten, Handelsgebühren und Steuern davon abziehen würde, schmilzt wieder vieles von der schönen Theorie zusammen. Je nach ungünstiger Ausgangslage (hohe Produktkosten, nur kleines Depot mit hohen verhältnismäßigen Transaktionskosten, jeweilige Steuergesetzgebung, etc.) könnte es also sicher auch mal passieren, dass Rebalancing im Einzelfall nachteiliger ist.

Allerdings, nicht vergessen, es geht hier wie gesagt nur ums Rebalancing innerhalb des Aktienanteils. Das übergeordnete Prinzip des Rebalancing zwischen Risiko-Anlagen und Sicherheits-Anlagen ist davon weniger tangiert, weil es dabei um was wichtigeres geht als nur Performanceoptimierung herauszukitzeln, sondern um die Schwankungen der Risiko-Anlagen auf eine persönliche Toleranz begrenzen zu können.

Und wie hier auch schon öfters wiederholt wurde, man soll ja auch solang es geht das Rebalancing untergewichteter Positionen lieber erstmal mit externem, "frischem Geld von aussen" durchführen, anstatt es "innerhalb des Depots" hin und her zu schieben, also die Gewinner zu verkaufen, so entstehen eben nicht die Steuern und man spart sich (gerade bei zu kleinen Depots) etwas Handelskosten.

Du hast zwar von einer "Einmalanlage" geredet, aber auch bei einem 10.000€ Depot würde ich demjenigen immer noch erstmal raten, ob er nicht auch noch zusätzlich dazu jeden Monat einen gewissen kleinen Euro-Betrag mit als Spar-Rate weiter dazu reininvestieren kann, gezielt auf die jeweiligen Nachzügler gerichtet um sie so mit der Zeit wieder aufzupäppeln.

Stichwort dazu ist auch der verbreitete "Cost-Average-Effekt" (auch wieder so ein Ding, über dessen Nutzen lang und breit diskutiert werden kann und wird, aber das spar ich mir mal an dieser Stelle). Erst ab einem höheren Portfolio-Volumen, wo die Abweichungen dann nicht mehr langfristig durch kleine Spar-Einzahlungen ausgeglichen werden können, macht es Sinn sich mit "klassischem Rebalancing" (dh. Umschichtungen) zu befassen.

Wo die Betragsgrenze liegt, ist auch wieder viel persönliche Ermessenssache jedes Einzelnen, aber mit ein paar Werten (Höhe der Spar-Raten, %-Abweichungs-Toleranzgrenzen, Anzahl der Depot-Positionen, Mindest-Transaktionsvolumen) kann man da schon auf grobe Richtwerte für die Depotgröße kommen, die für die meisten Leute so irgendwo im oberen fünfstelligen Bereich liegen wird.

@ Olek

"Hm. Für Japan/Asien würde ich den Topix vorziehen."

Ich glaube, der Wesir hat den MSCI Japan erstmal nur genommen weil dafür auf deren Webseite die Datenverfügbarkeit am besten war, und um die Konsistenz mit den anderen Regionen (für die ja auch MSCI verwendet wurde) zu wahren. Das war jedenfalls sicher nicht unbedingt schon als Aussage zu verstehen, dass nur der MSCI Japan der einzig wahre, allerbeste Index für die Region ist, den jetzt alle so nehmen sollten.

Im allgemeinen ist das ja auch relativ bolle. Jeder der großen Index-Anbieter, egal ob MSCI, Stoxx, S&P, FTSE usw. hat so ziemlich mehr oder weniger gleichgut brauchbare Standard-Indizes für die "Brot & Butter" - Sachen wie zB großen Weltregionen.

Welchen man davon genau nehmen will, ist relativ egal denn die unterscheiden sich alle nicht im wesentlichen (das wichtige ist einfach nur, möglichst marktbreit zu bleiben, das heißt genug Firmen beinhalten um den Markt als solches ohne irgendwelche beeinflussende Selektion abzubilden), sondern nur noch in Details.

Dazu kommt ja noch, das Index-Auswahl nur die eine Seite ist, wir brauchen aber in der Praxis eben immer noch am Ende konkrete ETF-Produkte, die diese Indizes eben umsetzen, und dann wirken ETF-spezifische Überlegungen auch wieder schwerer als nur index-spezifische.

Der MSCI Japan ist zum Beispiel eben auch der weitverbreitetste Index für Japan-ETFs (justETF listet zB aktuell 11 ETFs auf den MSCI Japan, nur 2 ETFs auf den Topix), die sind dann auch größer, liquider, günstiger, haben bessere Sparplan-Verfügbarkeit, und so weiter, halt alles solche Sachen die der Endanleger wieder mit beachten muss.

ChrisS sagt am 25. Mai 2017

|

Nachtrag

So, für alle die interessiert, wie denn die Portfolio-Performance mit Rebalancing aussieht, hab ich mal die Renditetabelle des Wesirs durch Excel geschickt.

Als erstes nochmal der Basis-Fall:

einfach nur ACWI allein, unrebalanciert (geht ja auch nicht) - aus 10.000 € im Jahr 2000 wurden 17675 € im Jahr 2016.

In Prozent 76,75% plus.

Ein 10.000 € World/EM -Depot, dass 2000 im 70/30 Verhältnis aufgesetzt wurde, und danach nicht mehr rebalanciert wurde, hatte sich wie gesagt bis 2016 auf 22274,70 € entwickelt.

Ein Gesamtplus von 122,75%.

(Anmerkung für jeden der jetzt auf die Überrendite ggü dem ACWI schaut und meint, wieviel "besser" das doch ist - das kommt einfach nur daher, weil man die Schwellenländer mit 30% ja auch viel höher gewichtete als sie im ACWI selbst vertreten sind (während dieses Zeitraumes waren sie im ACWI nur auf weniger als 10% gewichtet - ihrer Marktkapitalisierung nach eben) und man so von deren größeren Einzelanstieg (sagenhafte 238% insgesamt) natürlich viel stärker partizipierend profitierte - allerdings steckt da auch viel "Hindsight-Bias" mit drin, denn die Gewichtungsempfehlung 70/30 wird aus heutiger Sicht gegeben, während man damals im Jahr 2000 wohl eher mit einer anderen, kleineren Gewichtung angefangen hätte)

So, nun aber zum Interessanten

Wie sieht die Performance eines 70/30 World/EM Mix mit Rebalancing aus ?

(Berechnung recht einfach gehalten: Gesamtportfolio-Jahresrendite = 0,7 World-Jahresrendite + 0,3 EM-Jahresrendite, das ganze dann für alle einzelnen 16 Jahre gemacht und am Ende aufsummiert)

Es kommt dabei raus.... trommelwirbel.... 22269,93 €

Oder in Prozent 122,70%

Erstmal kein Unterschied zur unrebalancierten Variante, und wird nach allen realpraktischen Friktionen (Handelskosten, Steuern) nur noch schlechter sein.

In Sachen Performance hatte das Rebalancing also hier in diesem Zeitraum und mit diesen Assets keinen besonderen Vorteil gebracht - allen Zweiflern, die es deswegen jetzt gleich bleiben lassen wollen, sei aber zur Vervollständigung seriöserweise doch noch gesagt, dass sich durchaus auch andere Konstellationen (andere, längere Zeiträume, stärker dekorrelierte Assets) finden lassen, in denen sich Rebalancing wieder mehr gelohnt hätte, dieses kleine Beispiel sollte also auch nicht gleich schon als das finale "Totschlagargument" missverstanden werden, dass Rebalancing generell nichts bringe und für immer sinnlos wäre...

Wie sieht es mit den Risikomaßen aus, bringt da wenigstens Rebalancing etwas ? In der Tat war die Standardabweichung des rebalancierten World/EM Portfolios um ein paar Prozentpunkte geringer als bei der unrebalancierten Variante, und der Drawdown in Krisenjahren auch geringfügig reduziert

(gleichzeitig ist aber auch der Anstieg in den meisten "guten" Jahren gegenüber der unrebalancierten Variante etwas geringer)

-

allerdings wird der Unterschied, ob man in 2008 nun (unrebalanciert) -45,13% minus macht, oder (rebalanciert) "nur" -41,62% für die meisten Anleger nur ein recht akademischer, schwacher Trost sein - deswegen weise ich ja auch ständig darauf hin, das Verlustrisiko wird zuallererst hauptsächlich durch die Verteilung von Sicherheitsanlagen und Risikoanlagen allgemein beeinflusst, und hinterher nur noch minimal davon wie man nun genau innerhalb der Risikoanlagen selbst seine ETFs verteilt.

Und weils so schön war, machen wir die selbe Übung jetzt nochmal für ein 4-Regionen-Portfolio

Ich nehme mir als Beispiel einfach mal die Nordamerika / Europa / Pazifik / Emerging - Indizes in der Gewichtung 30 / 30 / 10 / 30. (auch eine relativ verbreitete Variante)

(Die Problematik, aktuelle Gewichtungsvorstellungen auf die Vergangenheit anzuwenden, habe ich ja schon erwähnt. Wenn man sich zB am BIP orientiert, müsste man bei solchen "Backtests" auch ehrlicherweise mit beachten dass die BIPs früher ja anders waren und daher fortlaufend angepasst werden müssten)

Der unrebalancierte Regionenmix hat am Ende 21855,60 € gebracht, oder 118,56%

Mit Rebalancing in jährlicher Zurücksetzung auf feste Ausgangsgewichtung stehen 21882,35 € zu Buche, oder 118,82%

Es gilt also das gleiche wie oben schon, performancemäßig war das (wie gesagt, in diesem Zeitraum, mit diesen Assets) erstmal bis jetzt vorläufig ne ziemliche Nullnummer, und nach Kosten würde es reell wohl negativ sein.

Auch in den Risikomaßen ein ähnliches Bild - etwas geringere Standardabweichung, etwas geringere Jahresverluste, allerdings auch nur ein paar minimale Prozentpunkte Unterschied (und auf der anderen Seite eben auch oft dafür etwas weniger Anstieg in "guten Jahren").

So, ich hoffe das konnte ein bischen zur weiteren Aufklärung beitragen - oder zur weiteren Verwirrung, lol, wenn die Ergebnisse am Ende mal doch nicht so schön eindeutig sind wie man sie vielleicht gern hätte, aber so isses' halt oft im Leben :-)

Da sich wie gesagt auch viele andere Konstellationen (andere, längere Zeiträume, andere Assets, andere Gewichtungen) finden lassen, in denen Rebalancing ein paar deutlichere Vorteile gezeigt hatte, ist auch jeder eingeladen gern noch selbst eigene weitere Untersuchungen zum Thema anzustellen, um weitere Perspektiven auf das Thema zu eröffnen und unser Verständnis zu vertiefen.

chaostrader sagt am 25. Mai 2017

@ster

Hats bisher öfters mal gegeben. Falls du Gründe kennst, warum es diesmal und in Zukunft anders sein soll, dann lass es uns wissen.

Finanzwesir sagt am 25. Mai 2017

Hallo ChrisS,

vielen Dank für die langen Kommentare und die ganze Excel-Arbeit!

Immer wieder erschütternd, wie simpel diese Anlegerei ist. ;-)

Gruß

Finanzwesir

ChrisS sagt am 25. Mai 2017

und hier auch nochmal die Korrelationen der Jahresrenditereihen von 2000-2016 nachgereicht -

der MSCI World und MSCI Emerging Markets hatten in diesem Zeitraum eine Korrelation von 0,76

Die entwickelten Weltregionen innerhalb des Worlds, also Nordamerika, Europa, Pazifik, hatten untereinander noch viel höhere Korrelationen, von 0,87 bis 0,89.

Die einzelnen Korrelationen zum EM waren: NA-EM 0,68 ; EU-EM 0,83 ; PA-EM 0,77

Das sind alles recht hohe Werte (besonders natürlich die entwickelten Regionen im World), und wer sie über einen längeren Zeitraum betrachtet (zB seit den 1970ern bis heute), der merkt auch dass die Korrelationen auch früher noch geringer waren und mit der Zeit immer weiter zugenommen haben (haja, Globalisierung der Kapitalströme eben), die Märkte also immer weiter Richtung Gleichschritt tendieren - was natürlich zu einem eher schwindenden Rebalancing-Effekt sorgt (die Überschuss-Renditen eines festen Allokations-Mixes ggü einer "freischwebenden" Marktgewichtung werden immer kleiner, weil es immer weniger singuläre, unabhängige Einzelentwicklungen gibt, sondern alle Märkte mehr dazu tendieren gleichzeitig zu steigen und zu fallen).

Das kann sich nun weiter so fortsetzen, oder auch mal wieder umkehren, deswegen muss jeder selbst entscheiden wie er den Sinn und Nutzen des (Aktien-)Rebalancings einschätzt, obs es auch in Zukunft ne Null/Negativnummer bleibt oder doch eine dauerhafte Quelle langfristiger systematischer Zusatzrenditen ist (oder wenigstens zum Ausbügeln vermeidbarer Zusatzrisiken dient).

Dazu, wie man das dann in der Praxis konkret am besten umsetzt (Mindest-Depot und Transaktionsgrößen, Abweichungs-Toleranzbänder, automatisches Rebalancing mit gezielter Steuerung der Spar-Raten, usw), wurde ja auch schon einiges geschrieben.

chaostrader sagt am 25. Mai 2017

ChrisS,

wenn du das alles auch noch mit Dual Momentum durchrechnen könntest... gerne auch nur mit 2 oder 3 ETFs. Na gut, durch die 2 Crashs dürfte das eine enorme Mehrrendite geben, die so leider nicht wiederholbar sein dürfte.

ster sagt am 26. Mai 2017

Ich bleibe dabei, die Regression zum Mittelwert weiß nichts von der Vergangenheit.

Der Wesir schreibt: "Es wäre natürlich spannend 2032 - in 16 Jahren - noch einmal nachzuschauen. Die Regression zum Mittelwert ist eine sehr mächtige Kraft. Womöglich sind die Depots dann wieder bei Ihrer Startgewichtung von 2001 angelangt."

Nein, die Regression zum Mittelwert sorgt dafür, dass es sehr viel wahrscheinlicher ist, dass die Gewichtung in 16 Jahren ungefähr jener von HEUTE entspricht, als der vor 16 Jahren.

ChrisS sagt am 29. Mai 2017

@ chaostrader

Da bräuchte man Monatskurse. Für DM-Backtests gibts auch schon ein paar Online-Tools (zb. https://www.portfoliovisualizer.com/test-market-timing-model?timingModel=6 ), so dass man das ganze nicht mehr nur von Hand nachrechnen muss.

Einfach nach deinen Wünschen konfigurieren (ETF-Tickers eingeben, Lookback&Haltedauer, etc.) und wie immer nicht vergessen dass auch das alles nur Bruttoergebnisse (ohne Steuern, Handelskosten etc.) sind. :-)

Assetstromer sagt am 31. Mai 2017

@ HerrPfeffer

Dann bin ich ja beruhigt. Ich hatte exakt die selben Gedanken und war irritiert, dass sonst scheinbar niemand Probleme mit dem Artikel-Flow und dem plötzlichen, kontextlosen Fazit hatte.

chaostrader sagt am 03. Juni 2017

@chrisS

Dankeschön, den Link hab ich vor 2 Jahren auch mal gesehen, aber nicht gebookmarked. Dummerweise ist das alles halt in Dollar und funzt nur mit Ami-Fonds... na mal sehen, wenn der nächste runde-Zahl-Depotstandmeilenstein erreicht ist, werd ich mich mal mit realem Geld darum kümmern (also bestehenden B&H-Anteil beibehalten und neue Kohle in DM).

Und den ganzen alten Depotquark, der nicht der klassischen Allokation entspricht nach DM-Gesichtspunkten zu gegebener Zeit abstoßen. Solange der Mist läuft bleibt er halt noch im Depot.

ChrisS sagt am 03. Juni 2017

@ chaostrader

"Dummerweise ist das alles halt in Dollar und funzt nur mit Ami-Fonds... "

Ja, aber das reicht eigentlich schon aus um sich eine grobe Orientierung zum allgemeinen Wirkprinzip des DM (versus zB. einfachem gleichgewichteten Buy&Hold) zu geben. Die dahinterliegende Methode (absolute time-series momentum) ist ja eigentlich relativ unabhängig von so "Kleinigkeiten" wie verwendeter Währung und Assets (oder sagen wirs mal andersherum, wenn es wirklich so wäre, dass DM nur mit Dollar und Ami-Fonds funktionieren würde, wäre es eh eine nicht lohnenswerte Sache).

Eine "Warnung" noch, die Tools laden natürlich zum Rumspielen ein, also man ist versucht eine möglichst "perfekte" Assetkombination oder Lookbackparameter zu finden, um noch das letzte bischen Performance aus dem Backtest herauszukitzeln.

Das ist alles relativ vergebliche Müh, denn es erzeugt nur über-optimierte Systeme die eine viel zu fragile Sensitivität (kleine Veränderungen der Inputs erzeugen große Veränderungen der Outputs) auf die Zukunft haben.

Besser ist es, einfach bei möglichst wenigen, aber breiten, Parametern zu haben, die über alle Szenarien einigermaßen "robust" funktioniert haben, anstatt jetzt nur die exakte Kombi zu finden die in einer Situation perfekt war (aber in allen anderen scheitert).

Wir können das ja privat weiter ausdiskutieren wenn du möchtest :-)

chaostrader sagt am 07. Juni 2017

@ChrisS

Sehr gerne. Wo schreib ich hin?

(Mir gehts um die Auswahl und Kombination der Fonds, z.B. SP500, EM, EAFE (der einzige Fonds dafür ist bisher intransparent und daher extremst steuerhässlich).

Das Problem des Überoptimierens ist mir bekannt. Und ich hab immer noch nicht geblickt, wie Ausschüttungen bei der ganzen Sache betrachtet werden, kein einziges Wort darüber zu finden bei Antonacci)

ChrisS sagt am 07. Juni 2017

@ chaostrader

"Mir gehts um die Auswahl und Kombination der Fonds, z.B. SP500, EM, EAFE (der einzige Fonds dafür ist bisher intransparent und daher extremst steuerhässlich)"

Die Auswahl der Fonds selbst ist eigentlich relativ unwichtig. Das Grundprinzip vom DM ist eigentlich schon mit 2 Assets anwendbar, da es im Kern eigentlich immer nur darum geht, ein (renditeträchtiges, aber dafür eben schwankenderes) Risiko-Asset (oder mehrere) mit einem Sicherheits-Asset zu verbinden, in das man sich zurückziehen kann wenn das absteigende Momentum des Risiko-Assets dafür das Signal gibt.

Also im Kern reicht es zB schon aus einfach nur einen allgemeinen ETF wie ACWI oder so zu haben, monatlich das 12m (oder etc) Momentum zu überprüfen und bei Negativität in Cash oder Anleihen umzuschichten. Oder sagen wir mal andersrum, wenn diese Supersimpel-Variante nicht funktionieren würde, wäre schon das ganze DM-Prinzip allgemein ja untauglich.

Alle weiteren Verfeinerungen, also zB innerhalb der Aktien noch nach Weltregionen aufzusplitten um auch da noch mittels relativer Stärke immer aufs beste Pferd zu setzen, sind eigentlich für die langfristige Performance viel weniger kriegsentscheidend.

Sie tragen zwar ein paar Prozente bei, aber der Hauptunterschied bei der Rendite (im Ggs zum simplen Buy&Hold) wird eigentlich vor allem nur in den aller paar Jahre auftretenden, schwerwiegenden Krisen-Drawdowns gemacht.

Also zb in einem allgemeinen Bullenmarkt bringt DM relativ wenig bis garnichts (bzw nach Kosten kanns sogar oft negativ sein), denn wenn alles steigt muss man einfach nur halten und dranbleiben anstatt ständig rumzuswitchen.(meist wird dann auch die Strategie aufgegeben und nicht langfristig durchgezogen, weil man ja so wenig Erfolge sieht). Erst wenns kracht, und man statt allgemeiner -40% Verluste vielleicht nur -20% (ein bisserl ist eh immer) hat tritt der Sinn wieder zutage.

"Sehr gerne. Wo schreib ich hin?"

Bin natürlich auch nur Laie wie du, kein Experte, aber für einen einfachen Erfahrungsaustausch kannst du dich gern an gitcs ätt gmx de wenden.

Philosophiejunkie sagt am 28. Oktober 2018

Also zwei Sachen kann ich aus dem Periodensystem für mich erkennen:

- World und ACWI sind bei allen Jahren stets immer irgendwo in der Mitte

- Es gibt kein Jahr in welchem die USA und die EM gleichzeitig am Boden liegen, einer von beiden ist immer im oberen Drittel (Wobei das natürlich auch Zufall sein kann, man weiß es eben nicht)

Mich würde dahingehend einmal interessieren inwiefern ein Portfolio aus 50% USA und 50% EM im Vergleich zu einem 100% ACWI/All World abschneidet. Wenn ich nur mal den Mittelwert der letzten beiden Werte von 2016 aus der "Was wurde aus 10.000 EUR" Tabelle nehme, habe ich am Ende 26.361 EUR daraus gemacht, ca. 9.000 EUR mehr als der ACWI gebracht hätte.

Pazifik/Japan und Europa haben kein solches Muster, da gibt es alle Szenarien. Theoretisch dürfte ein Portfolio welches aus 42,5% USA, 42,5% EM, 10% Europa und 5% Pazifik besteht, besser performen bei gleichzeitig besserer Stabilität als der herkömmliche ACWI (55% USA/Kanada, 22,5% Europa, 12,5 % Pazifik, 10% EM). Natürlich nur anhand der Daten gemessen, welche die obere Grafik zeigt.

Aber was wäre das? Das ist weder BIP noch Marktkapitalisierung.

Meine Theorie: Ein Schwellenland strebt von Natur aus zu einer Industrienation und hat daher ein natürlich höheres Wachstumspotential.

Die USA erzwingt dieses Wachstumspotential durch ihren Turbokapitalismus und degradiert sich in gewisser weise, quasi synthetisch zu so einem Schwellenland.

Folglich haben beide das stärkste Wachstumspotential. Der Native (Natürlich) schlägt dabei den Freak (Synthetisch) um Längen bzw. das Original ist besser als die Kopie - was ziemlich witzig ist, wenn es nicht so traurig wäre: So sehr die USA es auch versucht ihre eigene Bevölkerung weitestgehend arm und damit wachstumspotentialfähig zu halten, als Industrienation werden sie nie ärmer sein können als ein Schwellenland.

Europa und Japan/Pazifik sind bereits Industrienationen und ruhen sich auf diesem Status mehr aus, als es die USA tut. Daraus ergibt sich: Wer sich anstrengt und rund um die Uhr tuckert, der wird öfters mal ganz oben sein und mal ganz unten, wer sich hingegen mehr auf bereits Geleistetem ausruht, der ist unregelmäßiger an der Spitze und am Tiefpunkt.

Eine Gewichtung nach solch einem Wachstumspotential sieht dann vielleicht so aus: 40% EM, 30% USA, 20% Pazifik, 10% Europa. Das geht dann schon eher in die BIP-Richtung. Ich würde schätzen, dass die Pazifikregion inkl. Australien schwellenlandartiger ist als Europa und diese entsprechend höher bewerten.

ChrisS sagt am 28. Oktober 2018

@ Philosophiejunkie

"World und ACWI sind bei allen Jahren stets immer irgendwo in der Mitte"

Da World und ACWI ja auch aus den übrigen einzelnen Regionalindizes (Amerika, Europa, Asien etc.) bestehen, ist es nicht verwunderlich, sondern eher zu erwarten, dass sie immer "irgendwo in der Mitte" davon liegen. Der Gesamtindex wird nie so gut sein können wie sein (aktuell jeweils) bester Subindex, aber eben auch nie so schlecht wie sein schlechtester Subindex.

("aktuell" dabei nur nochmal erwähnt um darauf hinzuweisen, dass es sich ja auch von Jahr zu Jahr immer wieder mal ändert, was grad der beste und was der schlechteste Subindex ist).

"Mich würde dahingehend einmal interessieren inwiefern ein Portfolio aus 50% USA und 50% EM im Vergleich zu einem 100% ACWI/All World abschneidet."

Wenn du das Portfolio auch strenggenommen jährlich rebalancen willst (damit es also wirklich 50/50 bleibt), musst du schon selber Excel anwerfen um auf das Ergebnis zu kommen (mach ruhig mal, ist übrigens auch ne gute Übung). Es kommt jedenfalls als Endwert 27.438,79 € dabei raus.

"Theoretisch dürfte ein Portfolio welches aus 42,5% USA, 42,5% EM, 10% Europa und 5% Pazifik besteht, besser performen bei gleichzeitig besserer Stabilität als der herkömmliche ACWI (55% USA/Kanada, 22,5% Europa, 12,5 % Pazifik, 10% EM). Natürlich nur anhand der Daten gemessen, welche die obere Grafik zeigt."

Ein Portfolio mit 42,5% USA, 42,5% EM, 10% Europa und 5% Pazifik kommt mit den Daten auf 25.321,47 € Endwert.

Was die "Stabilität" angeht, die Standardabweichung der jährlichen Renditestreuung für diese Gewichtung ist ungefähr 21,4 % gewesen.

Zum Vergleich ein Portfolio mit 55% USA/Kanada, 22,5% Europa, 12,5 % Pazifik, 10% EM. Endwert 19.326,62 €, Standardabweichung 19,17%.

Übrigens ist es eigentlich nicht ganz richtig, letztere Gewichtung einfach als "ACWI" zu bezeichnen - da der ACWI mkgewichtet ist, änderten sich ja auch seine internen Gewichtungen fortlaufend immer ein bischen, von daher ist die Berechnung "unehrlich" (sie projiziert die aktuelle Gewichtung einfach auf die ganze Vergangenheit).

Zum Start, 2001, war der ACWI noch anders gewichtet als dies. 2010 war er anders auch gewichtet. Und 2025 wird er auch wieder anders gewichtet sein, von daher....

"Aber was wäre das? Das ist weder BIP noch Marktkapitalisierung."

Ich kann dir sagen was das ist, Performance-Chasing und Backtest-Optimierung :-D

Ne mal im Ernst, diese ganzen Rechenübungen sind ja ein drolliger Zeitvertreib für Leute die gern mit Zahlen jonglieren, aber ihr konkreter Nutzwert für die Zukunft sollte doch nur als arg eingeschränkt betrachtet werden.

Was denn nun wirklich die "beste" Regionengewichtung für die nächsten 20-30 Jahre in der Zukunft sein soll, lässt sich daraus jedenfalls nur sehr bedingt bis garnicht ableiten.

Du verstehst das ja selbst, wenn ich dir beim Anblick der Tabelle vom Finanzwesir sagen würde "boah ey, siehe der Emerging Markets hat das meiste Plus gebracht (zweihundertachtunddreißig Prozent!!), also ganz klar, man sollte alles 100% nur da rein investieren!".

Da würdest du ja (hoffentlich ;-) auch sagen... halt nein, sooo naiv darf man das natürlich nicht sehen, das ist eine unvernünftige Übervereinfachung, usw.

Alles richtig. Tja und wenn du jetzt mal dir die Gründe überlegst, warum man das nicht so sehen sollte (also was dabei eigentlich die Übervereinfachung genau sein soll), dann wird dir auch klarer warum bei allen anderen "optimale-Gewichtungen-daraus-ableiten"-Spielchen ebenso gesunde Vorsicht geboten ist.

Was deine "Theorie" angeht. Ist ja alles ganz nett, aber solang du das nicht in konkrete Zahlen gießen kannst (wie genau willst du dieses nebulöse "Wachstumspotential" nun eigentlich quantifizieren?) ist das erstmal nur reine intellektuelle Selbstbefriedigung (dein Nickname hast du wohl auch nicht grundlos ausgesucht :-D) bzw. kommt halt in den schwammigen Bauchgefühl "och ich glaube halt an diese und jene Zusammenhänge" -Bereich rein.

Davon wollen wir hier mit dem konsequent passiven (dh. prognosefreien) Anlageansatz eher weg- als hinkommen, aber haja wenn du meinst das lieber so zu machen, dann lass dich nicht abhalten und viel Erfolg dabei :-)

Dummerchen sagt am 29. Oktober 2018

Hallo Philosophiejunkie,

ich bin mir nicht sicher, ob Du nur mal so Deine Gedanke notieren wolltest oder ob Du implizit auch Meinungen zu Deinen Gedanken hören wolltest. Ich schreib einfach mal:

"World und ACWI sind bei allen Jahren stets immer irgendwo in der Mitte"

Das ist ja irgendwie auch logisch - World und ACWI setzen sich aus den Regionen zusammen (beim ACWI ist gegenüber dem World halt noch 10% EM mit an Bord) und bilden damit einen (gewichteten) Durchschnitt der Regionen. Der Durchschnitt kann nicht besser sein als die jährliche Top-Region. Dadurch sind World/ACWi aber auch nie das Schlusslicht.

Zu 50% USA/50% EM und deren Gewinne im Zeitraum 2000 bis 2016:

Das nennt man üblicherweise "Backtesting". Man pickt sich einen passenden Zeitraum raus und sucht sich die Gewinner dieser Vergangenheit raus. Und schon hat man die Gewinner der Zukunft gefunden! Oder etwa nicht?! (Nein! Natürlich nicht! Nicht zufällig steht auf den Verkaufsprospekten der Hinweis "Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge.")

Ich bin sogar halbwegs erstaunt, dass Du nicht gleich konsequenterweise auch die USA auch noch aus dem Depot rausgeschmissen hast - die haben es schließlich auch nicht drauf: Bloß 89% und damit kaum besser als Europa (49%) - die EMs haben schließlich 238% erzielt!

Ich weiß, das war jetzt sehr überspitzt formuliert, aber das Problem der Geldanlage ist ja eben, dass niemand so genau weiß, welche Regionen, welche Branchen, welche Unternehmen sich zukünftig als besonders rentabel erweisen werden.

Genau deshalb ist der passive Ansatz ja die Streuung über alle(!) Regionen. Wenn es eine Gewissheit dafür gäbe, dass die Regionen mit dem größten "Wachstumspotential" auch sicher die höchste Rendite erzielen würden, würde wohl jeder nur noch in die Emerging Markets investieren.

Ob Du nun in Deinen Vorschlag "Wachstumspotential nach Philosophen Art" (40% EM, 30% USA, 20% Pazifik, 10% Europa) oder mehr Richtung "Marktkapitalisierung" (55% USA/Kanada, 22,5% Europa, 12,5 % Pazifik, 10% EM) oder in Richtung "BIP" (40% EM, 30% Nordamerika, 20% Europa, 10% Pazifik) investieren solltest, ist alleine Deine Entscheidung.

Ich behaupte mal ganz keck: Solange Du ganz fest an Deine gewählte Aufteilung glaubst, ist es eine gute Entscheidung. Ich weiß, das klingt ein wenig esoterisch, aber dann verkaufst Du auch nicht in der Krise einzelne Regionen, denen Du dann doch eine andere Gewichtung geben willst, weil sie plötzlich doch nicht so rentabel erscheinen.

Das Nichtverkaufen in Krisensituationen ist doch das A und O - nur dann bist Du auch beim folgenden (von der Allgemeinheit nach den Presse-Horrormeldungen kaum noch für möglich gehaltenen) Aufschwung noch investiert.

Ob die "gute Entscheidung" dann auch die beste der drei oben genannten Möglichkeiten ist, kann Dir heute eh niemand sagen (s. Backtesting oben). Vermutlich wird eh eine ganz andere Gewichtung in 20 Jahren die Nase ganz vorne haben.

Ein passender Follow-Up-Artikel wäre eigentlich der "graubraunschlammgrün"-Artikel vom Finanzwesir mit den netten Meb Faber-Tabellen: https://www.finanzwesir.com/blog/etf-mischung-egal

Und wenn man glaubt, aus den Farbtapeten doch noch was rauslesen zu können außer: "Die Zukunft ist wechselhaft und ungewiss", dann findet man hier (https://www.callan.com/periodic-table/) noch mehr davon.

Liebe Grüße

Dummerchen

Gainde sagt am 30. Oktober 2018

- Developed Country: Verschuldet sich in eigener Währung

- Emerging Country: Verschuldet sich in Fremdwährung

Markus sagt am 31. Oktober 2018

In der Zukunft wird es, wenn man davon ausgeht, dass die Globalisierung weiter voranschreiten wird, immer weniger auf das Land ankommen, in dem sich die Konzernleitung einer AG befindet.

Ist zum Beispiel Adidas ein deutsches Unternehmen? Nach der herrschenden Meinung ist das so. Die Unternehmensleitung befindet sich in Deutschland.

Die Herstellung der Produkte ist über die ganze Welt verstreut und die Abnehmer sind es auch. In Adidas steckt erheblich mehr Emerging Markets, USA u.s.w. drin, als man auf dem ersten Blick vermutet. Die meisten Large-Caps, von Energieversorgern, Banken und nur regional tätigen Telekommunikationsunternehmen abgesehen, ebenfalls auf der ganzen Welt tätig.

Warum sollte ein Large-Cap, dass seinen Sitz aus historischen Gründen in einem zufälligen Land hat, dass Schicksal anderer Unternehmen der Region teilen?

Teilen Sie nicht viel eher das Schicksal ähnlich global aufgestellter Unternehmen der gleichen Branche? Ist für den geringeren Erfolg im Verhältnis zu amerikanischen Unternehmen europäischer Unternehmen in den letzten Jahren nicht eher der historisch gewachsene Branchenmix verantwortlich?

Ich weiß darauf keine richtige Antwort und setze daher zu 100% auf globale Indizes.

Smartinvestor sagt am 06. November 2018

@Philosophiejunkie

"Theoretisch dürfte ein Portfolio welches aus 42,5% USA, 42,5% EM, 10% Europa und 5% Pazifik besteht, besser performen bei gleichzeitig besserer Stabilität als der herkömmliche ACWI (55% USA/Kanada, 22,5% Europa, 12,5 % Pazifik, 10% EM)."

ChrisS hat dir gut aufgezeigt, dass es sehr unwahrscheinlich ist, auf diese Weise Mehrrendite gegen den Markt zu erzielen. Denn das wollen sehr viele und verhindern das durch Marktrückwirkung und Verbesserung der Markteffizienz in Richtung der EMH. Aber dein Interesse daran ist schon mal die beste Voraussetzung für Mehrrendite.

Wie es sonst noch gehen könnte, ist damit offen geblieben. Denn der Finanzmarkt ist nicht vollständig effizient und enthält vor allem mittelfristige, veränderliche Vorhersagbarkeit, die daher mit ausreichenden Kompetenzen für Mehrrendite ausgebeutet werden kann.

Ein aussichtsreicher und aufwändiger Weg ist das Value Investing in viele unterbewertete kleine Einzelunternehmen nach Graham und Buffett, wenn man eher fundamental orientiert ist. Das kann man u.a. über die Motley Fools lernen. Gute Fonds für Privatanleger werden jeweils nur zeitlich begrenzt angeboten, da diese für neue Investments/Investoren geschlossen werden, wenn ihre Mehrrendite-Kapazität erschöpft ist und Marktrückwirkungen zu groß werden würden.

Wenn man quantitativ orientiert ist, wie ich, geht das nach meiner Erfahrung besser und dauerhafter mit wenigen reinen Alpha-Fonds bzw. Managed Futures Liquid Alternatives UCITS Fonds für Privatanleger von wettbewerbsfähigen CTAs, wie z.B. von David Harding/Winton. Denn die nutzen die wesentlich größeren und liquideren Terminmärkte. Deren Beimischung ist ein wesentlich sicherer Weg zu zukünftiger Mehrrendite.

Der Ansatz ist allerdings sehr anspruchsvoll. Dazu sollte man die Komplexität höherer Ordnung des reflexiven Finanzmarkts gut verstehen. Er ist somit aber auch für Privatanleger mit entsprechenden Kompetenzen machbar und wurde im Alpha-Thread u.a. mit allen Anforderungen und wie man die sinnvoll erfüllen kann intensiv diskutiert.

Die neuen Advantage-Fonds von BlackRock versuchen nach meinem Verständnis den fundamentalen und den quantitativen Ansatz zu Mehrrendite zu verbinden. Dieser Ansatz erscheint mir genauso valide wie die beiden anderen Ansätze und ebenfalls aussichtsreich für dauerhafte Mehrrendite. Aber ich kenne den noch zu wenig, um ihn ausreichend bewerten zu können.

Willkommen im Club der Alpha-Jäger! Kann ich auf deine tatkräftige Unterstützung zählen? ;-)

RoMario sagt am 08. August 2019

Servus Finanzwesir und Community,

da es sich um meinen ersten Kommentar auf dieser Seite handelt: großes Lob an den Herrn Finanzwesir und die gesamte Community. Die Seite ist wirklich sehr informativ und gleichzeitig höchst unterhaltsam.

Die oben genannten „Erfolge“ des Rebalancings haben mich etwas enttäuscht, da häufig von positiven Effekten gesprochen wird.

Ich habe das ganze mal unter etwas anderen Bedingungen nachgerechnet und wäre über Rückmeldungen oder Anmerkungen dankbar.

Bei einer World zu EM Aufteilung von 50 zu 50, 20.000 € Startkapital und jährlich 1.000 € frischem Geld (Ausgleich durch Cashflow) in den schwächsten Wert kommt ein Plus von 3.353 € gegenüber 500 € fest in beide Titel raus. Das ist meiner Meinung nach bei wenig Arbeit sehr lohnenswert.

Wie seht ihr das, wie sind eure Strategien?

Mit renditefreundlichen Grüße

RoMario

ChrisS sagt am 09. August 2019

@ Romario

"Die oben genannten Erfolge des Rebalancings haben mich etwas enttäuscht, da häufig von positiven Effekten gesprochen wird. "

Welche "Erfolge" meinst du denn?

In dem Artikel wurden jedenfalls erstmal keine wirklich genannt - das war auch einer der Kritikpunkte in den Kommentaren, dass der Artikel im Fazit etwas dünne sei, und einer der Gründe warum ich selbst mal mit nachgerechnet habe wie sich zB. die Performance einiger verschiedener Portfolioallokationen mit und ohne regelmäßiges Rebalancing entwickelt hätte. Wie du im Kommentar nachlesen kannst, gab es da erstmal keine wesentlich kriegsentscheidenden Unterschiede.

Um Missverständnissen zuvorzukommen sei dazu gesagt, dass es dabei eben nur um Rebalancing zwischen den verschiedenen regionalen Aktien-Indizes geht, also man innerhalb ein und derselben Assetklasse bleibt. Da bringt Rebalancing relativ wenig (also man soll sich keine Wunderdinge in Sachen Renditeverbesserung oder Risikominimierung erwarten, aber das behauptet ja ehrlicherweise auch niemand zumindest hier).

Unberührt davon bleibt jedoch das Metaprinzip des Rebalancings zwischen verschiedenen Assetklassen, insbesondere eben den schwankungsreicheren Renditeanlagen und den schwankungsärmeren Sicherheitsanlagen, wo es um das Einhalten einmal festgelegter persönlicher Risikotoleranz-Grenzen geht. Auch das hatte ich in meinem ersten Kommentar am Ende schon etwas thematisiert.

"Bei einer World zu EM Aufteilung von 50 zu 50, 20.000 € Startkapital und jährlich 1.000 € frischem Geld (Ausgleich durch Cashflow) in den schwächsten Wert kommt ein Plus von 3.353 € gegenüber 500 € fest in beide Titel raus. Das ist meiner Meinung nach bei wenig Arbeit sehr lohnenswert."

Ja, das ist dann wieder noch ein bischen was anderes, wenn neben der einfachen Einmalanlage noch zusätzliche Einzahlungen hinzukommen und man sich überlegen kann, welche Art sie zu verteilen die vorteilhaftere ist.

Eine verbreitete Empfehlung ist (das ist also nicht unbedingt was, auf das du jetzt als erster oder einziger gestoßen wärst), seine weiteren/regelmäßigen Investitionen immer gezielt dafür zu nutzen, damit gerade in die Depotposition zu stecken die aktuell am weitesten unter der "Soll"-Verteilung zurückliegt (statt wie beim "einfachen" Sparplan einfach stur immer die selben fixen Beträge unangepasst in alle Positionen gleichmäßig zu bringen). "Nachteil" ist natürlich der etwas höhere Aufwand ggü dem "set-it-and-forget-it" Automatismus des einfachen Sparplans, da man hier jedesmal neu "von Hand" nachjustieren muss. Vorteil der Methode ist dass eben dabei jedesmall ein klein bischen "fortlaufend rebalanciert" wird, und man (u.U. steuerschädliches) "Rebalancing durch Verkäufe" soweit wie möglich aufschiebt/vermeidet.

Ich persönlich mache es jedenfalls auch genauso (und schon solange über die Jahre dass ich es nicht als Aufwand empfinde, da es nur einmal 5 Minuten pro Monat dauert). Also jeden Monat wird ein frischer Tausi aus meinem monatlichen Einnahmen-Ausgaben Sparüberschuss neu ins Depot geschaufelt, und damit wird gezielt diejenige Position nachgekauft, die grad am meisten hinter dem "Soll" zurückhängt. Also ich habe einmal eine Assetverteilung, wieviel Prozent in Anlage X, wieviel in Anlage Y, Z etc sein sollen, festgelegt. Durch unterschiedliche Kursentwicklungen verschiebt sich das jedesmal ein bischen, manches steigt, manches fällt. Geordert wird dann eben dass, wo es grad am meisten was bringt, um damit die Zielverteilung wiederherzustellen, und zwar solang bis die Soll-Prozente damit erreicht sind (und dann wird beim nächst-zurückliegenden Asset weiterinvestiert, usw.).

Marvin sagt am 09. August 2019

Ich bin auch skeptisch, was das Rebalancing zu einem festen Stichtag im Jahr angeht. Ich glaube, dass es zumindest bei größeren Summen sinnvoller ist, regelmäßig in sein Depot zu schauen und das Rebalancing bei einem stärkeren Kursrückgang wie Ende 2018 vorzunehmen.

Vorteil: Weniger zu versteuernde Kursgewinne.

Ich habe mich inzwischen ganz von Sparplänen verabschiedet weil meine monatliche Sparquote bei 1000-2000€ liegt. Ich kaufe jetzt regelmäßig nach und dabei auch abseits von World/EM. Meist das, was gerade den stäksten Rückgang hatte. Ich glaube daran, dass es z.B. Phasen gibt, wo Dividendentitel stärker nachgefragt sind als Nebenwerte und umgekehrt. Warum also nicht zusätzlich zum MSCI World auf verschiedene Segmente setzen?

Max Alpha sagt am 09. August 2019

@RoMario

„Erfolge“ des Rebalancings

Meine Strategie wird im Allgemeinen Faulheit genannt. Ich denke mir immer, dass das ganze Konstrukt mit den nächsten 12 Sparraten ohnehin wieder ins Ungleichgewicht gebracht wird. Da kann ich es gleich lassen.

Mittelfristig müsste sich die Situation über die gewählten Sparraten einpendeln. Ansonsten werde ich in 2 oder 3 Jahren die Raten anpassen.

Gruß

Max Alpha

Hansi sagt am 16. August 2019

Liebe Freunde,

ich rebalance nicht:)

Ich bespare meine ETF's und Aktiensparpläne weiter fröhlich vor mich hin. Ende des Jahres habe ich den ersten großen Meilenstein erreicht und dann wird die Sparsumme langsam reduziert und das bze die Depots eigentlich nicht mehr angeguckt. Es werden dann nur punktuell Einzelwerte aufgestockt bzw. neu aufgenommen wie seinerzeit VW oder gerade Bayer. Aber alles immer im moderaten Rahmen:)

Presskoppweck sagt am 16. September 2019

Rebalancing: in vielen Artikeln vom Finanzwesir erwähnt, aber so richtig bin ich da nie durchgestiegen.

Dann diesen Artikel gesucht und gefunden und bis zum viertletzten Kommentar habe ich mir ratlos den Hinterkopf gekratzt und weder Sinn noch Methode so richtig verstanden. *

Doch dann schreibt ChrisS

Eine verbreitete Empfehlung ist, seine weiteren/regelmäßigen Investitionen immer gezielt dafür zu nutzen, damit gerade in die Depotposition zu stecken die aktuell am weitesten unter der "Soll"-Verteilung zurückliegt.

und ich kann das irgendwie sofort einordnen. Oder noch plakativer beschrieben.

ChrisS:

Also jeden Monat wird ein frischer Tausi aus meinem monatlichen Einnahmen-Ausgaben Sparüberschuss neu ins Depot geschaufelt, und damit wird gezielt diejenige Position nachgekauft, die grad am meisten hinter dem "Soll" zurück hängt.

Amen!

Am liebsten würde ich den ganzen Absatz von ChrisS farbig markiert und in Fettdruck als Fazit an den Artikel pappen.

Die Methode mag nicht ganz der reinen Lehre entsprechen und wer die Ansparphase bereits hinter sich hat, dem hilft dies nicht weiter.

Aber die meisten Leser dürften noch Otto-Normalsparer mit monatlichen Depot-Zuflüssen sein und da will es mir ums Verre..en nicht in den Kopf rein, weshalb man da am Jahresende z.B. ETF EM verkauft und Gebühren und Steuern dafür bezahlt. Und danach spart man trotzdem wieder monatlich (unter anderem) den gleichen ETF EM an.

Es ist doch kein Aufwand sich beim Depot anzumelden, den Sparplan mit ETF EM anzuklicken, den ETF auf World abzuändern und das ein paar Monate so laufen zu lassen.

- weshalb auch den Sinn nicht verstanden: der Wesir hat so oft postuliert, dass es eigentlich egal ist, ob World / EM bei 80/20, 70/30 oder 60/40 steht, daß mir temporäre Abweichungen in dieser Größenordung irrelavant erschienen. Die Aussage war zwar immer auf die Ansparphase gemünzt aber in gewisser Weise sollte das doch auch auf die Nichtmehransparphase zutreffen.

Oder?

Max Alpha sagt am 18. September 2019

@Preskoppweck

So sehe ich das auch. Schön an dem Kommentar von ChrisS fand ich, dass noch einmal deutlich gemacht wurde, dass -vereinfachend zusammengefasst- der Sinn des Rebalancings insbesondere in der Justierung des Verhältnisses vom Aktienanteil zum festverzinslichen Anteil liegt und es weniger bedeutend ist, im Aktienanteil beispielsweise das Verhältnis z.B. zwischen World und Emerging Markets nachzujustieren.

Gruß

Max Alpha

Timo sagt am 18. September 2019

@Presskoppweck

ChrisS hat es glaube ich schon häufig angesprochen, aber da sein Posts ja auch meistens sehr umfangreich sind (an dieser Stelle ein herzliches Dankeschön dafür), sag ich es nochmal.

Beim Rebalancing (als Oberbegriff) muss man zwischen zwei "Spielarten" unterscheiden:

- Das Rebalancing zwischen Risiko- bzw. Assetklassen (z.B. Aktien und Anleihen)

- Das Rebalancing innerhalb einer Assetklasse (z.B. World/EM Aktien)

Das wichtige Rebalancing ist das aus 1. Hier stellst du regelmäßig sicher, dass dein Depot genau das Risikoprofil hat, das für dich (jetzt gerade) richtig ist. Im normalfall geht es hier darum die gut laufenden Aktien "einzubremsen", damit dein Depot nicht zu Aktienlastig wird - und dadurch stärker schwankt, als deine Nerven es gut heißen.

Das Rebalancing aus 2 ist für den "Schnaps Rendite obendrauf". Hier geht es letztendlich darum durch antizyklisches Handeln (Gewinner verkaufen, Verlierer kaufen) auf lange Sicht (-> Rückkehr zum Mittelwert) einen Vorteil zu erzielen.

Prinzipiell hast du Recht, solange man in der ansparphase ist, kann man die monatlichen/quartalsweisen Einzahlungen nutzen um kontinuierlich zu rebalancen. Also nichts verkaufen, sondern nur den hinterher hinkenden Teil stärker nachzufüttern. Das geht solange gut, solange die Sparraten größer sind als die Volatilität im Depot.

Vereinfacht gesagt: mit einer Sparrate von 100€ pro Monat (aufgeteilt auf 3-4 Positionen) bewege ich in einem 50 k€ Depot gar nichts. Da sind die täglichen Schwankungen größer als meine Sparrate. Sprich irgendwann ist der Punkt angekommen, wo du verkaufen "musst" um deine gewählte Depotaufteilung wiederherzustellen. (Ausschütter haben hier den "Vorteil", dass sie die Sparrate "erhöhen" und man das Rebalancing so deutlich länger kontinuierlich, also ohne Verkäufe, bewerkstelligen kann)

weshalb auch den Sinn nicht verstanden: der Wesir hat so oft postuliert, dass es eigentlich egal ist, ob World / EM bei 80/20, 70/30 oder 60/40 steht, daß mir temporäre Abweichungen in dieser Größenordung irrelavant erschienen. Die Aussage war zwar immer auf die Ansparphase gemünzt aber in gewisser Weise sollte das doch auch auf die Nichtmehransparphase zutreffen.

Auch hier geht es darum, dass JEDER Anleger eine für IHN passende Strategie haben sollte. Diese beinhaltet seine Risikotolleranz, seine Renditeerwartungen, seine Vorlieben bei der Anlage ("set and forget", "jeden Tag ein bisschen anders", was auch immer), etc.

Das heißt, der Finanzwesir rät, sich nicht daran aufzuhängen, ob der EM Teil bei 20% oder doch lieber bei 21,8596% (BIP% der Schwällenländer mal Mondphase geteilt durch das Alter der Schwiegermutter) sein soll. Seine Devise: mach was dich glücklich macht, aber MACH es.

Das Rebalancing ist wiederum ne andere Geschichte. Hier geht es wie oben geschrieben darum, dass die festgelegte Gewichtung im Depot auch über die Zeit erhalten bleibt. Wenn du entschieden hast, du möchtest 30% EM Anteil im Depot haben und guckst nach einem Jahr ins Depot und siehst nur noch einen Anteil von 25%, dann "musst" du dich fragen, ist mir das egal, oder habe ich die 30% bewusst gewählt und will diese beibehalten.

Wie gesagt, das wichtige Rebalancing ist das zur Wiederherstellung deines persönlichen Risikoprofils. Alles andere ist prinzpiell erstmal nur nice to have. Wie du schon sagtest, ist es kein zu großer Aufwand sich regelmäßig (bei mir quartalsweise) die Aufteilung der Sparrate neu zu berechnen und so die gewünschte Verteilung zu behalten. Dieses regelmäßige Beschäftigen mit dem eigenen Portfolio sorgt mMn auch für eine gewisse Identifikation mit der gewählten Aufteilung, so dass man dann (hoffentlich) mental gefestigt durch den nächsten Crash geht und alles so macht wie bisher.

Presskoppweck sagt am 19. September 2019

Danke Timo und Max Alpha!

An die Sache mit der Balance zwischen Geld und Aktien (um es mal platt auszudrücken) habe ich nicht gedacht. Das hat ja noch Zeit ;-)