20. Mai 2023

Fonds volatil? Rendite schlecht!

Wichtig ist, was hinten rauskommt, sagt die Excel-Fraktion.

Wichtig ist, wie man hinkommt, sagt der Finanzwesir.

Wer hat recht?

Der Finanzwesir!

Warum?

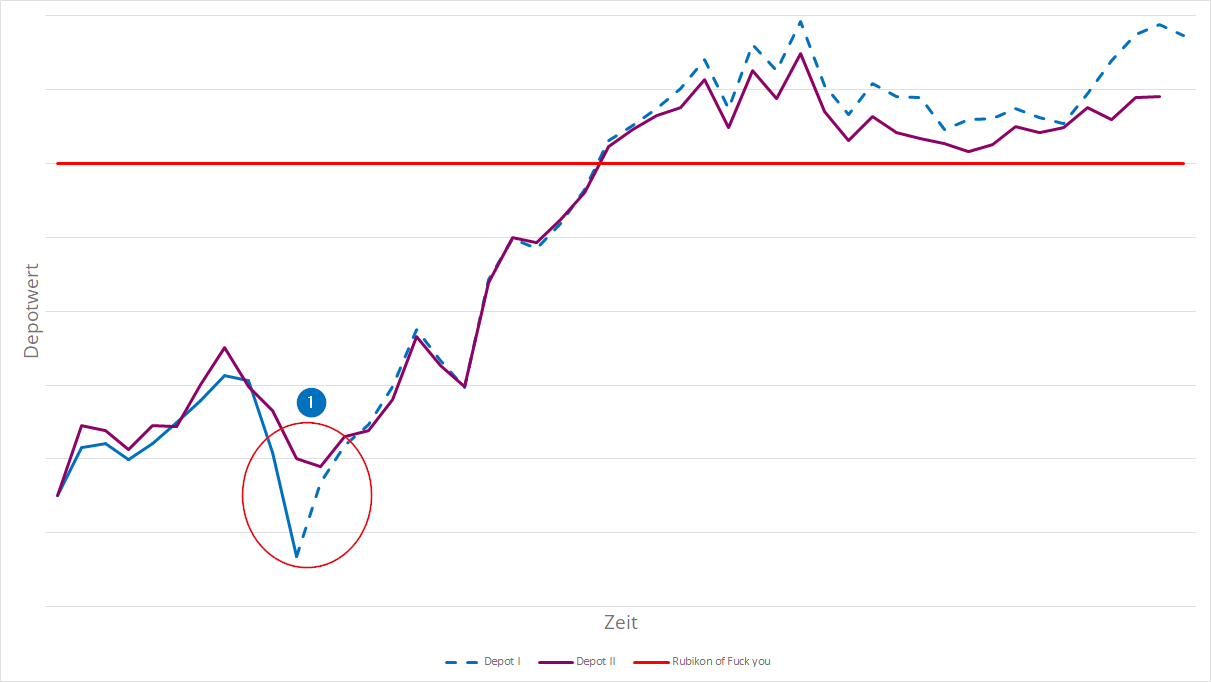

Das folgende Schaubild zeigt es

Zwei Depots im zeitlichen Verlauf. Das reine Exceldiktat sagt: Depot I ist besser, denn dieses Depot ist mehr wert. Depot II hat den Vorteil, der durchgezogenen Purporlinie. Durchgezogen bedeutet: Anleger ist am Ziel angekommen. Gestrichelt bedeutet: Nicht jeder kommt ans Ziel. Die Qualität einer Strategie ist:

Strategiequalität = Deportwert am Ende * Anteil der Überlebenden

Hier ein Beispiel:

- Strategie 1: Aus 100 Euro werden 1.000 Euro, aufgrund der hohen Volatilität liegt die Abbrecherquote bei 50%. Von 100 Aspiranten, die sich von der hohen Rendite haben blenden lassen, kommen 50 ins Ziel. Strategiewert: 1000 * 50 = 50.000 Punkte

- Strategie 2: Aus 100 Euro werden 500 Euro, 100 % der Sparer erreichen diese Ziel. Wert der Strategie: 500 * 100 = 50.000 Punkte.

Rein formal sind beide Strategien gleichwertig. Volkswirtschaftlich gesehen ist aber Strategie zwei besser. Sie macht breite Bevölkerungsschichten wohlhabend. Strategie eins macht die eine Hälfte reich, und lässt die andere mit Verlusten zurück. Verlauft wird ja typischerweise an Punkt [1].

Mir doch egal. Ich gehöre zur ersten Hälfte.

Bei allem Respekt: Ich kenne Sie nicht, weiß nichts über Ihre mentale Stärke, aber aus meiner Erfahrung: Ich würde Sie shorten, also auf Ihren Untergang wetten. Das ist aber nicht sehr nett. Aber realistisch.

Ich bin seit einem Vierteljahrhundert an der Börse und seit 2014 Finanzwesir (sind im Januar 2024 dann auch zehn Jahre).

Was ich in dieser Zeit gelernt habe: Dunning-Kruger ist die Fallgrube Nummer eins. Alles lässt sich irgendwie wieder einfangen, alle Fehler irgendwie heilen, bis auf den einen: Die Hybris, man werde in der Krise schon rational reagieren. So schwer kann das doch nicht sein.

Als Special-Forces-Börsianer, der die Dotcom-Krise, die Subprime-Krise, Corona und dann 2022 mitgemacht hat, sage ich Ihnen

Nur die Emotion zählt

Also hinfort mit Excel? Nein, aber ein zweistufiges Verfahren. Wir Ingenieure haben den Mathematikern einen Spruch geklaut: "Notwendig, aber nicht hinreichend".

- Notwending = Wenn Excel schon den Daumen senkt, wird’s nichts. Beispiel: Der Altersarmut mit Tagesgeldrendite entkommen. Das gibt die Mathematik nicht her.

- Hinreichend = Wenn diese eine Bedingung erfüllt ist, ist alles gut. Und genau das ist Excel nicht. Nur, weil Excel grünes Licht gibt, bedeutet das nicht, dass Sie auch das Ziel erreichen.

Nicht notwendig, aber in jedem Fall hinreichend sind die Emotionen.

Deshalb sage ich: Fürchte den rationalen Anleger. Er ist die Quelle nie versiegender Trends, denn wenn ihm die Rationalität ausgeht, verkauft er.

Schon Kostolany wusste:

"Die Börse reagiert gerade mal zu zehn Prozent auf Fakten. Alles andere ist Psychologie."

Die Verhaltenslücke

Verhaltenslücke: Das, was dem durchschnittlichen Anleger zur Fondsrendite fehlt.

Typisches Beispiel: Peter Lynch. Er verwaltete den Magellan-Fonds von Fidelity von 1977 bis 1990. In dieser Zeit erzielte der Fonds eine durchschnittliche jährliche Rendite von beeindruckenden 29 % pro Jahr. Lynch wies jedoch darauf hin, dass der durchschnittliche Anleger in seinem Fonds nur 7 % pro Jahr erzielte. Die Anleger flüchteten aus dem Fonds, wenn er einen Rückschlag erlitt, und stiegen wieder ein, nachdem sie die Erholung verpasst hatten.

Ein weiteres Beispiel: Der CGM Focus Fund von Ken Heebner wurde von 2000 bis 2010 zum besten Aktienfonds des Jahrzehnts gekürt. Seine durchschnittliche jährliche Rendite lag bei über 18 %. Laut Morningstar verlor der durchschnittliche Anleger in diesem Zeitraum jährlich 17 %.

Morningstar präsentiert die Verhaltenslücke jedes Jahr im Report "Mind the Gap". Jahr für Jahr das gleiche Bild: Die Anleger werden von der Volatilität aus der Bahn geworfen, verlassen die Fonds in Scharen, nur um dann nach dem Lesen der großen Titelgeschichte "Die besten Turnaround-Fonds" wieder einzusteigen.

"Anleger in Mischfonds, die Aktien, Anleihen und andere Anlageklassen kombinieren, wiesen - wie in den letzten Jahren - die kleinste Verhaltenslücke aller Kategorien auf.

Je volatiler ein Fonds ist, desto mehr Schwierigkeiten haben die Anleger, die volle Rendite zu erzielen. Fonds mit höherer Volatilität wiesen im Allgemeinen größere Verhaltenslücken auf."

Aktuelle "Mind the Gap"-Studie von 2022

Warum ist das so? Wenn diese Fonds gut gebaut sind, dann arbeiten dort unkorrelierte Anlageklassen als Team zusammen und reduzieren die Volatilität. Das Geniale an diesen Fonds: Eine Zeile im Depot, ein Performancewert. Wie es im Inneren des Fonds aussieht, interessiert nicht und das ist für viele Menschen auch besser. Der Fonds ist fünf Prozent im Plus. Alle happy. Was keiner weiß: Die Aktien sind 15 % im Minus und die Trendfolge hat es mit 20 % aufgefangen.

Aktien minus 15 % - Panik!

Können wir da nicht was machen? Wir sollten verkaufen.

Nein. Aktien, die heute fett im Minus sind, werden in der Zukunft ein dickes Plus bringen. Nennt sich "Rückkehr zum Mittelwert". Jede Anlageklasse hat eine langjährige Durchschnittsrendite und das ist die Schwerkraft, die alle Ausreißer (regal ob nach oben, oder nach unten) wieder einfängt.

Hier zeigt sich wieder einmal: Das Leben dreht den exceltheoretischen Spruch "höheres Risiko = höhere Renditen" einfach um. Entscheidend ist ja, was ich nachher im Geldbeutel habe.

Rubikon of Fuck you

Lassen Sie uns noch kurz über die waagerechte rote Linie sprechen. Das ist der "Rubikon of Fuck you". Wenn Sie den überschritten haben, reicht es zum nicht arm sterben.

"Finanzen geregelt - Freiräume geschaffen"

Es ist Ihre Entscheidung, wie groß die Freiräume sein sollen.

- Ein entspanntes Selbstversorgerleben in einem kleinen Häuschen in der extraprovinziellen Provinz Ostbrandenburgs?

- Auf einer Überlandtour auf Mallorca entdecken Sie diese traumhafte Finca. Hanglage, unverbaubarer Blick, Hubschrauberlandeplatz, na, alles was man so braucht. Sie rufen Ihr Büro an: "Die muss ich haben. Organisiert das mal." Und zack, schon haben Sie einen Viertwohnsitz.

- Irgendwas dazwischen.

Ihr Freiraumwunsch bestimmt die Kurvigkeit der Rennstrecke bis dahin.

Und da beide Kurven das "Nicht-arm-sterben"-Territorium in angemessener Zeit erreichen, ist Kurve II die bessere. Die Fahrt ist einfach gemütlicher. Wer sein "es reicht" kennt - zumindest ungefähr, wir reden ja hier von Dekaden -, tut sich leichter, unnötiges Risiko abzulehnen.

Fazit

Bei der Geldanlage kommt es weniger auf die PS, sondern mehr auf die Straßenlage an. Wenn Sie sich in der Spitzkehre der Volatilität überschlagen, ist das Rennen für Sie vorbei.