Monte Carlo: Rendite aus dem Casino

Nach wie vor eine der größten Hürden: Wie stelle ich mein ETF-Depot zusammen? Hier ein neuer Anlauf von mir um zu zeigen: Die Depotprozente sind nicht der Hebel.

Wir begrüßen

- Pure Play: MSCI World. Nur Industrieländer, das reicht. Wenn der Appleumsatz größer ist das das Bruttoinlandsprodukt von Pakistan, wer braucht dann den Schwellenländerkram.

- Eine Zeile im Depot: MSCI ACWI, die 90 % Industrieländer und ein Hauch Exotik.

- 70/30: Ich sach’ nur China! Die Schwellenländer muss man signifikant im Depot haben

- 30/30/30/10 - weil ich so gern am Mischpult stehe. 30 % USA reicht mir, die haben mal Trump gewählt, 30 % des alten Kontinents, denn ich bin ein überzeugter Europäer, 30 % Schwellenland, da schließe ich mich meinem Vorredner an und 10 % für das pazifische Becken. Japan schwächelt zwar seit Jahren, aber ich möchte gut diversifiziert sein. Vier Zeilen im, saubere Gliederung, das gefällt mir.

Wohl an, was kriegen wir von MSCI? Bitte in Euro und die Net-Variante (da sind die Steuern schon runter, diese Variante kommt der Realität Ihres Portemonnaies am nächsten). Bei MSCI geht’s im Dezember 2001 los.

Einmalzahlung 10.000 Euro / Sparplan 300 Euro

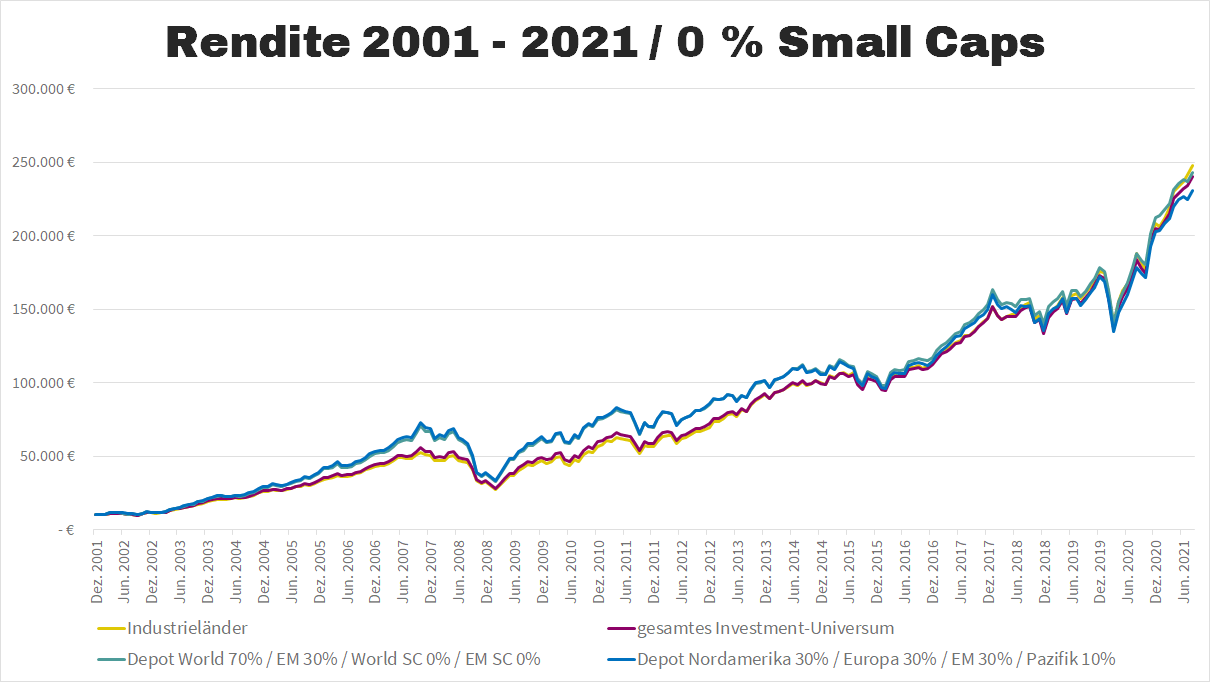

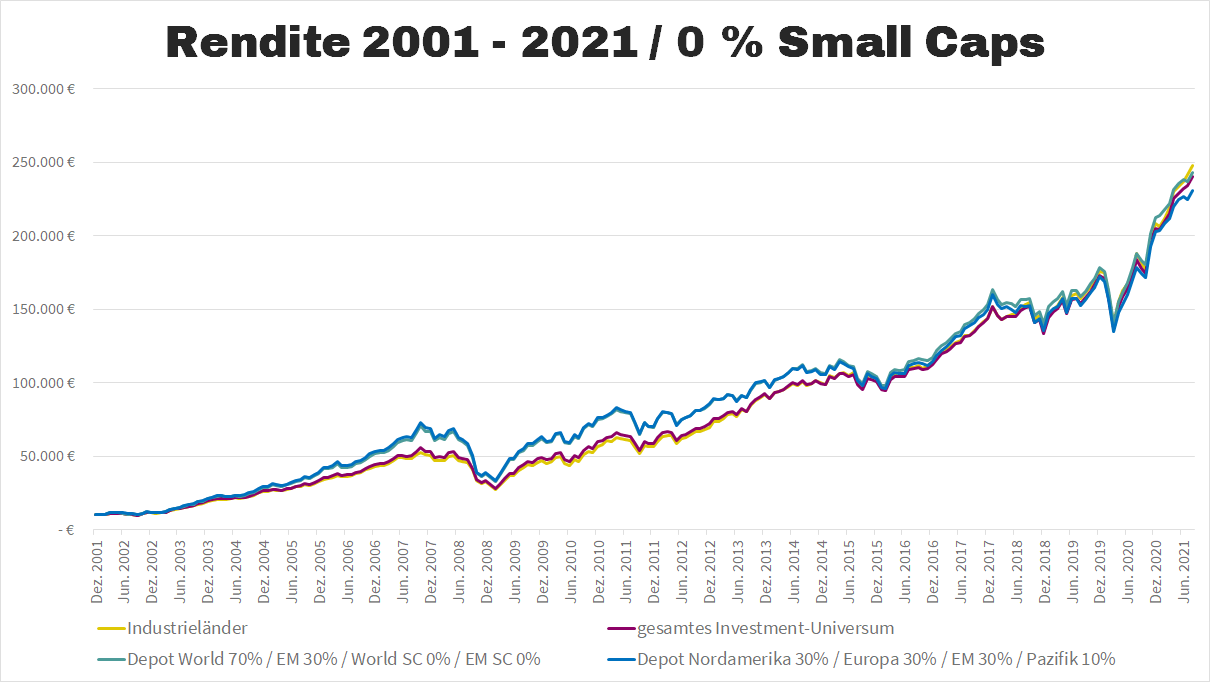

Und, was sehen wir?

- Die ersten drei Jahre (bis 2004) tut’s nichts zur Sache.

- Für die nächsten 11 Jahre (bis Ende 2015) liegen die Einzeiler zurück. Im Juni 2011 haben 70/30 und "Triple 30 plus 10" ihren Vorsprung maximal ausgebaut. Wasser auf die Mühlen aller Diversifizierer.

- Dezember 2015 bis Juni 2016: Durch dieses Nadelöhr müssen alle Kurven durch. Da heißt Solidarität zeigen, Rendite abgeben und zusammenrücken.

- Kleiner Ausbruchsversuch der Mehrzeiler zwischen Weihnachten 2017 und Juni 2018.

- Die Coronaschwerkraft reisst alles herunter

- Die nutzlosen Einzeiler bemächtigen sich der Führung und machen das ganze Narrativ der Vielzeiligkeit im Depot kaputt. Dreisterweise liegt auch noch der gelbe MSCI World vorne.

Aber Moment: Ist zwar Fotofininish, aber noch liegt grün (70/30) vor ACWI (lila). Das ist korrekt, aber nur weil ich 2001 10.000 Euro in den Pott geworfen habe. Wer ohne Einmalzahlung startet, für den sieht das aktuelle Ranking wie folgt aus

- World

- ACWI

- 70/30

- 30/30/30/10

Was lernen wir daraus

- Das Klassenziel "nicht arm sterben" erreichen alle Depots.

- It’s the economy stupid. Je mehr USA im Depot, desto höher die Rendite. Irgendwann werden die USA schwächeln und dann kommt "Triple 30 plus 10" wieder ganz steil aus dem Gebüsch.

Menno! Aber einen Ausweg gibt es: Man reiche mir die Small Caps. Small Caps machen ja mehr Rendite.

Praxishinweis vom Finanzwesir: Die Small Caps haben von allen Faktor-ETFs die längste Historie, deshalb sind sie hier am Start. Das Ganze gilt aber grundsätzlich für alle Faktor-ETFs.

Small Caps als Rendite-Burner

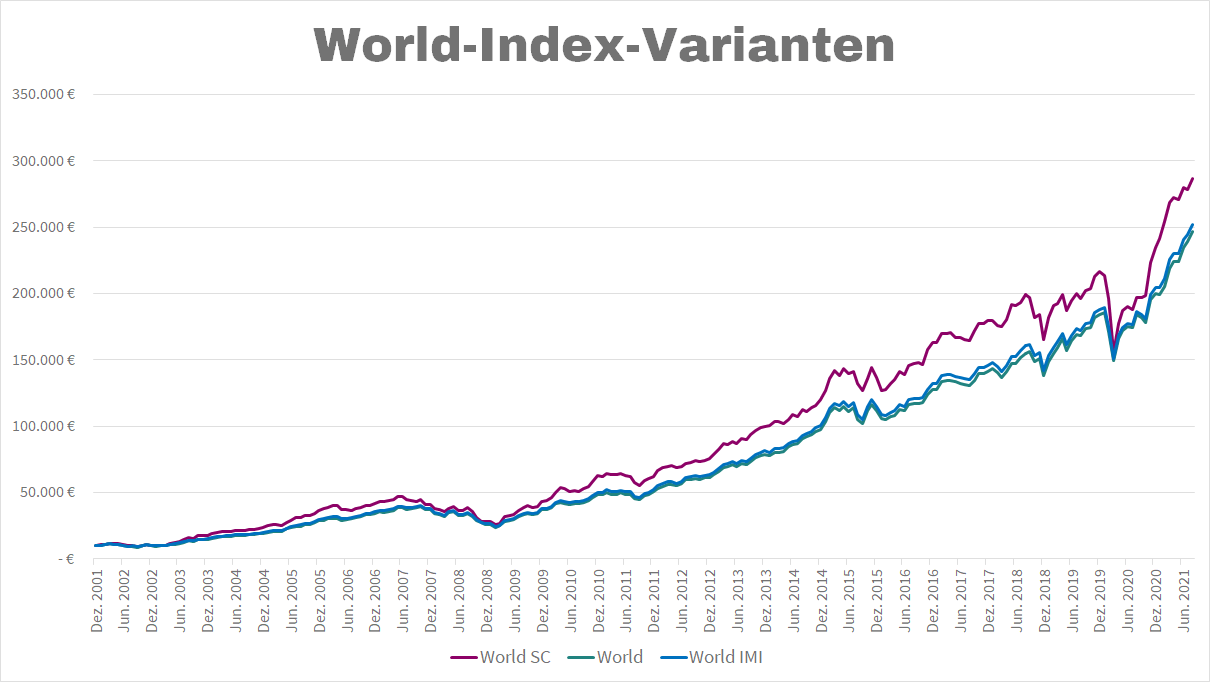

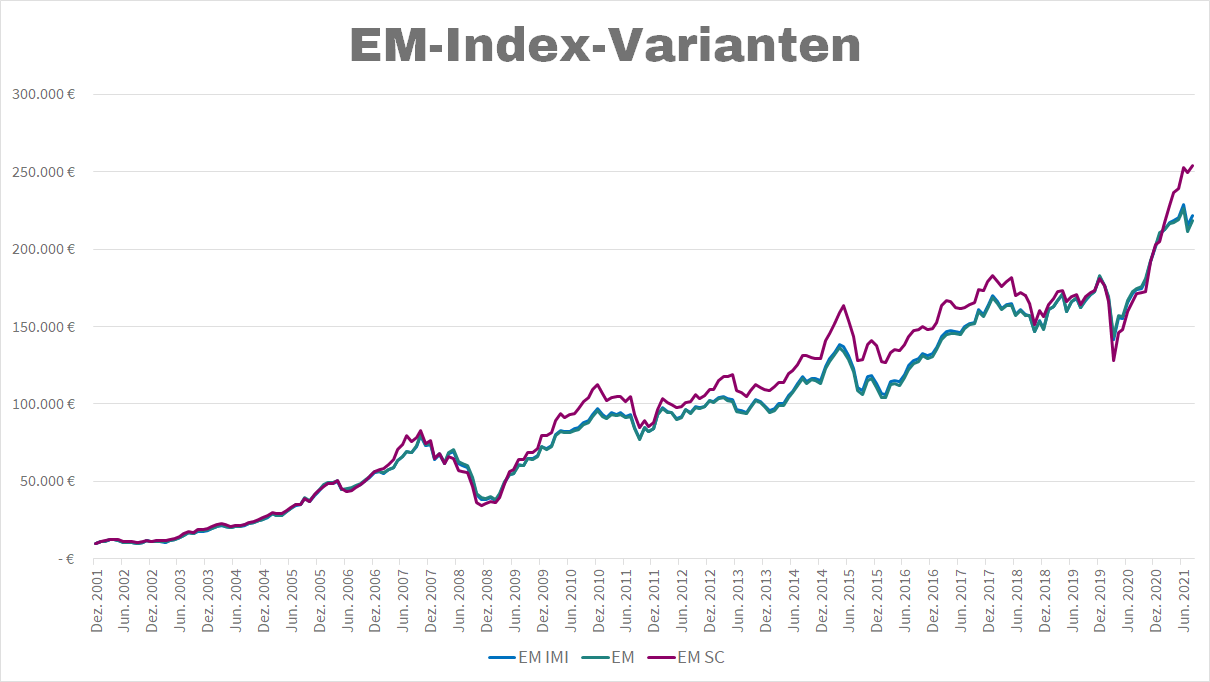

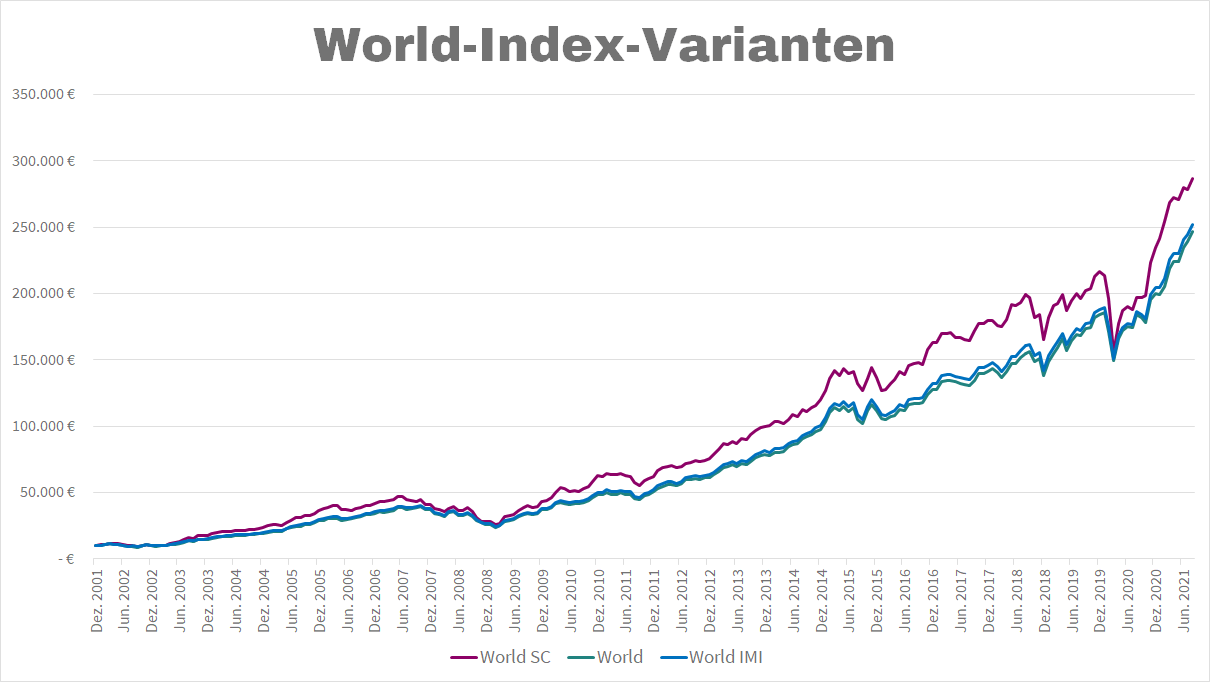

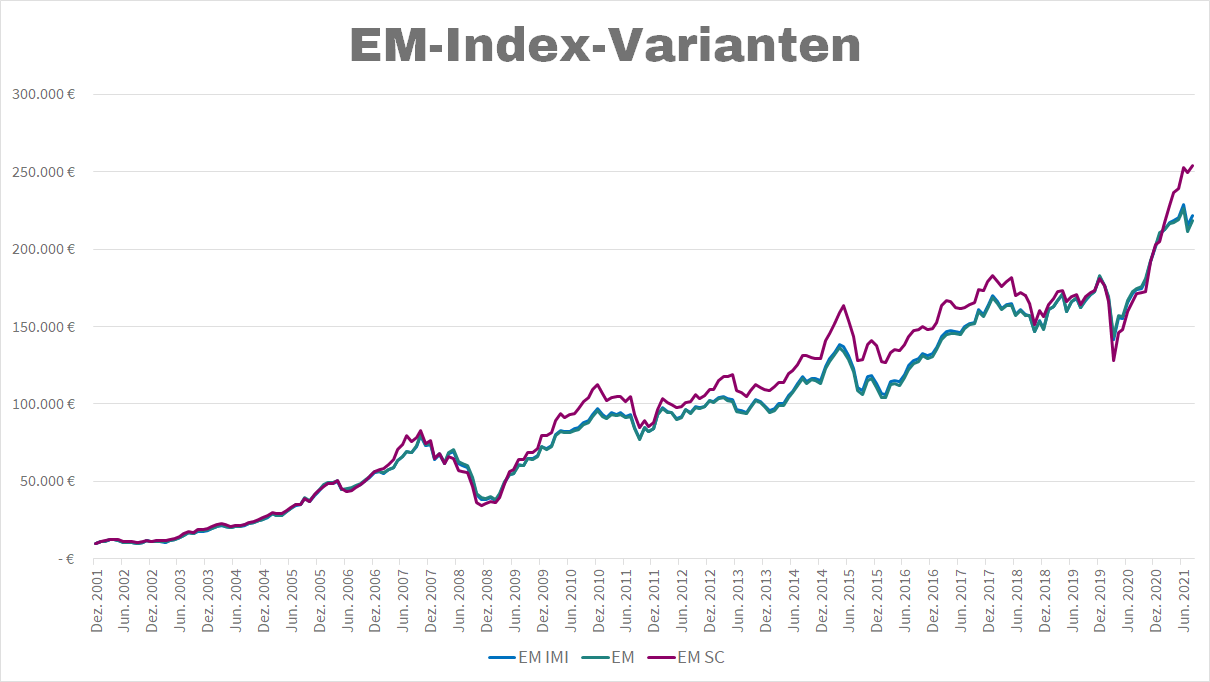

Sowohl den World, als auch die Schwellenländer gibt es in drei Varianten

- ohne Zusatz: Die Brot&Butter-Variante mit Large und Mid Caps.

- mit SC - der GTI der Fonds-Familie. Nur Small Caps, das ganze LC/MC-Establishment ist nicht an Bord. Performance mit wehendem Fuchsschwanz

- mit IMI - die Poser-Variante. Motor hat nicht mehr PS, aber geile Chromfelgen. IMI = Investable Market Index, bedeutet: Large Caps, Mid Caps und Small Caps

Fazit

Schlechte Zeiten für Sammler und Horter. MSCI World: rund 1.600 Firmen, MSCI World IMI: rund 6.000 Firmen. Und was machen die 4.400 Firmen für einen Unterschied? Nix "Kleinvieh macht auch Mist", Kleinvieh ist Mist.

Bei den Schwellenländern das gleiche Bild: Rund 800 Firmen im Mutterindex versus 3.300 im IMI.

Der IMI prahlt mit einer Marktabdeckung von 99 %, während der Mutterindex nur 85 % des Marktes abdeckt. Ja und, ich will Rendite, keine Marktabdeckung.

Einzig die SC-Variante legt sich mehr in die Kurve. Im Guten wie im Bösen.

Von 2003 bis 2008 haben sich die Small Caps einen Vorsprung herausgearbeitet, den sie im Dezember im Rahmen der Subprime-Krise fast vollständig wieder abgegeben haben.

Das Gleiche noch mal im Corona-V. Jetzt ist diese Kurve easy zu ertragen, aber im März 2020 war der Juni 2021 noch nicht bekannt, da war nur Abgrund, nicht der zweite Schenkel des V.

Es gilt nach wie vor: Wer Rendite will muss Volatilität ertragen.

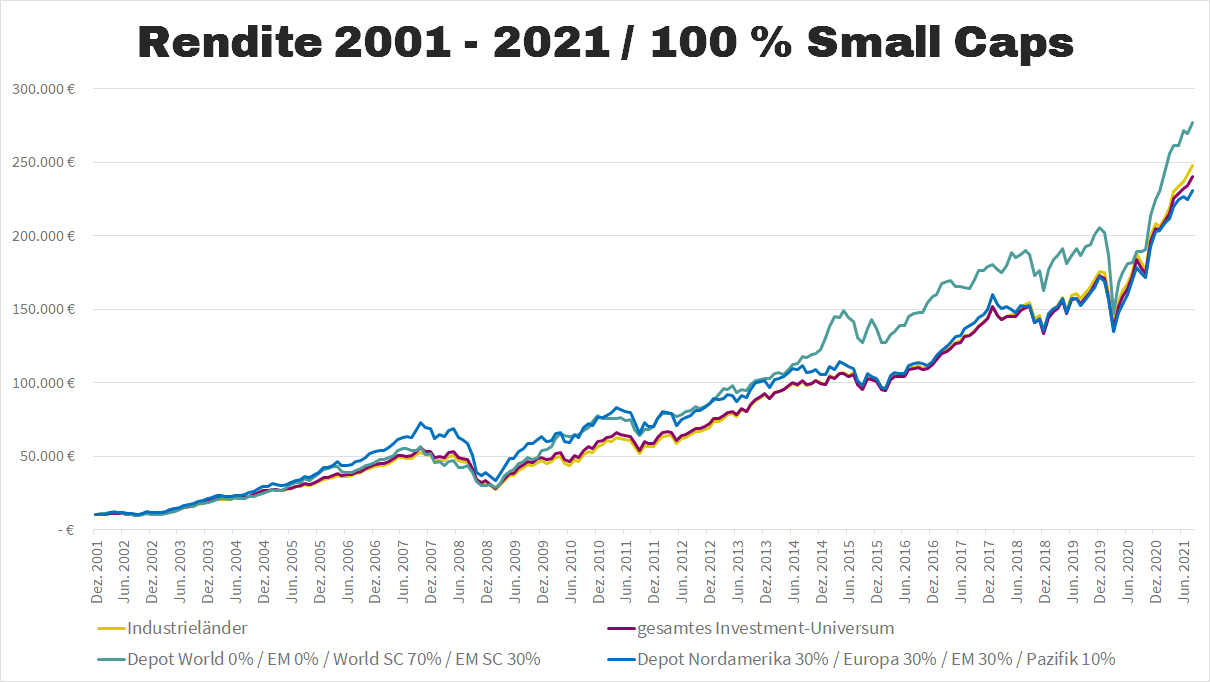

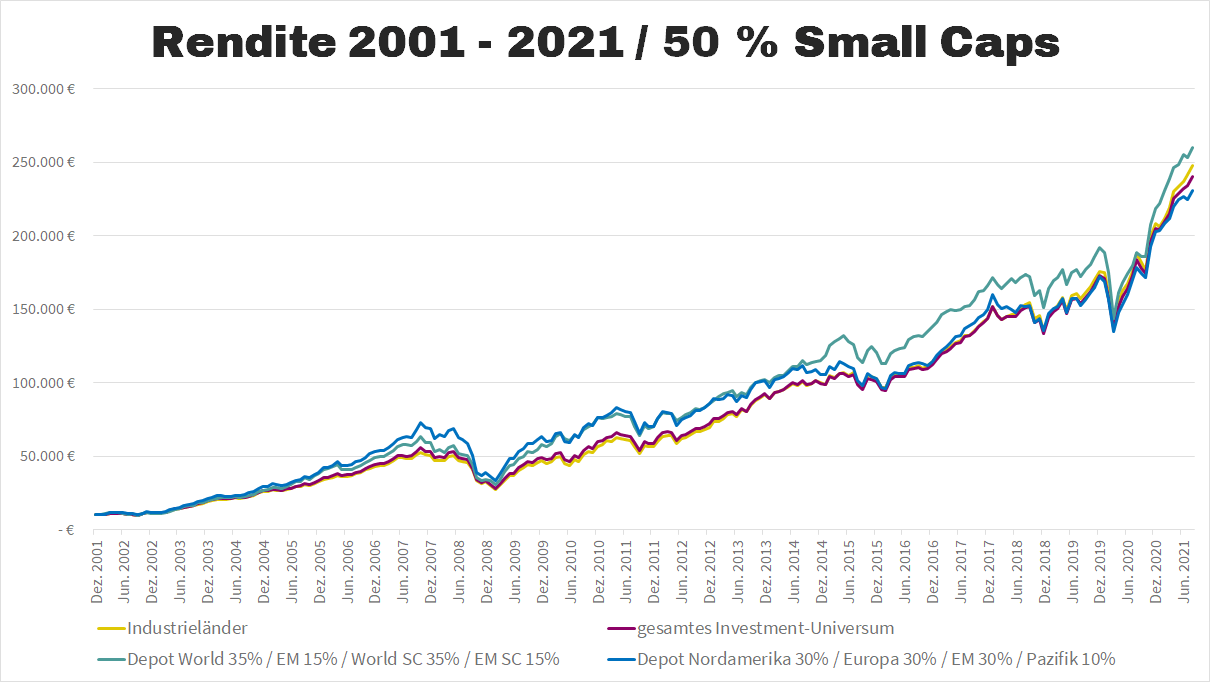

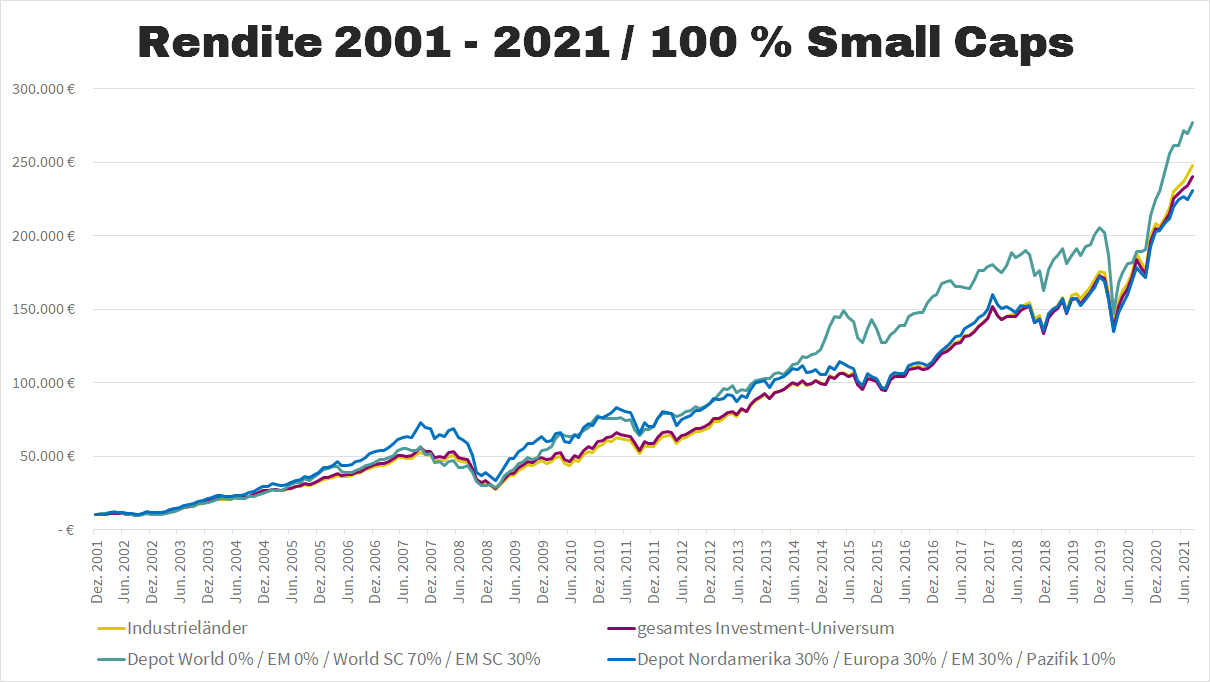

Wenn sich Small Caps auswirken soll, dann müssen Sie All-in gehen. Im konkreten Fall bedeutet das:

Dezember 2001, alles ist voller Schuttberge. Die Nachwirkungen des Dotcom-Crashs sind noch lange nicht überwunden, der Neue Markt ist kollabiert und die Freiheit Deutschlands wird am Hindukush verteidigt, weil vor drei Monaten bärtige Männer in Hochhäuser geflogen sind.

Und Sie: Ich will kein Tagesgeld, ich will keine Anleihen, ich will keinen DAX, ich will keine internationalen Dickschiffe, ich will 7.000 Euro unter anderem in Bill.com Holdings, AMC Entertainment und Entegris investieren.

3.000 Euro gehen an Parade Technologies, Chinasoft und SRF (Top 3 des EM SC).

Und das halten Sie dann 20 Jahre durch, während Sie gleichzeitig kein Amazon, Facebook und Microsoft im Depot haben?

Also ich würde mal sagen: Für einen Deutschen sind Sie ganz schön aus der Art geschlagen.

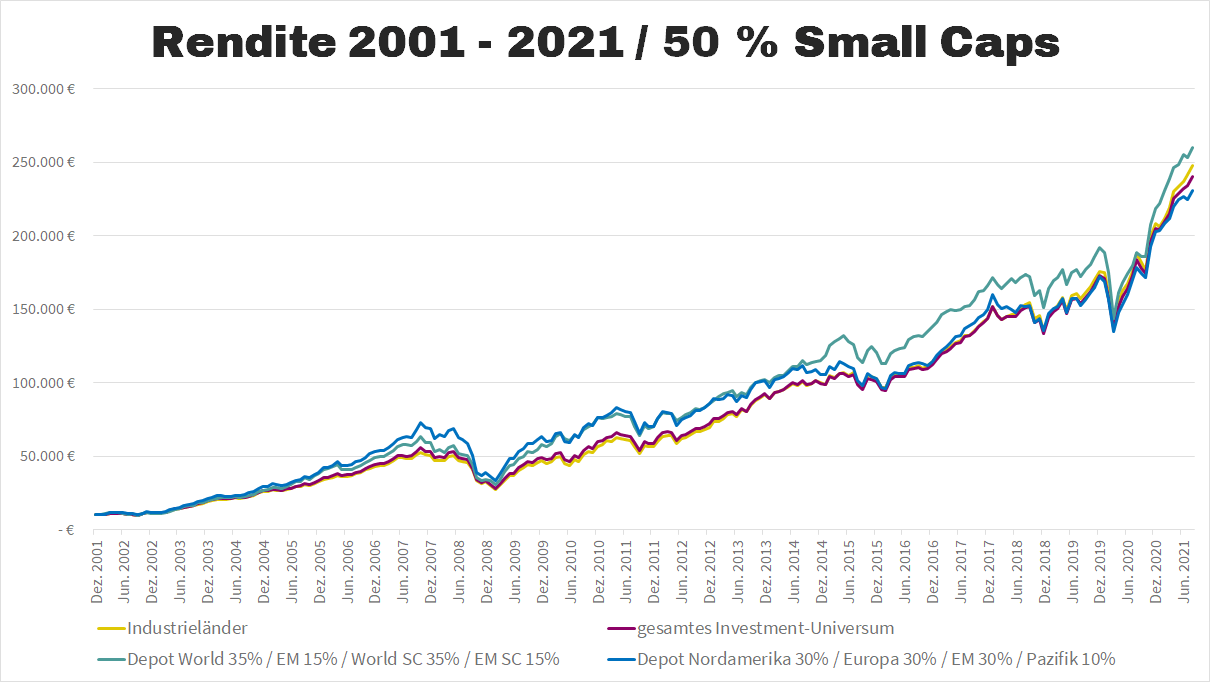

Ja, aber man kann doch beimischen. Klar kann, man, aber dann bringt’s nichts mehr. Ich bin mit meinem "Ich mach halbe-halbe"-Ansatz doch schon weit aggressiver unterwegs als die meisten Anleger ("Ja, 10 % Small Caps, das könnte ich mir vorstellen").

Zehn Prozent - das bedeutet doch nicht weiter als: Noch ‘ne Zeile im Depot und die Rendite bleibt nach wie vor auf "nicht arm sterben" stehen.

Hier holt der Bartel den Most

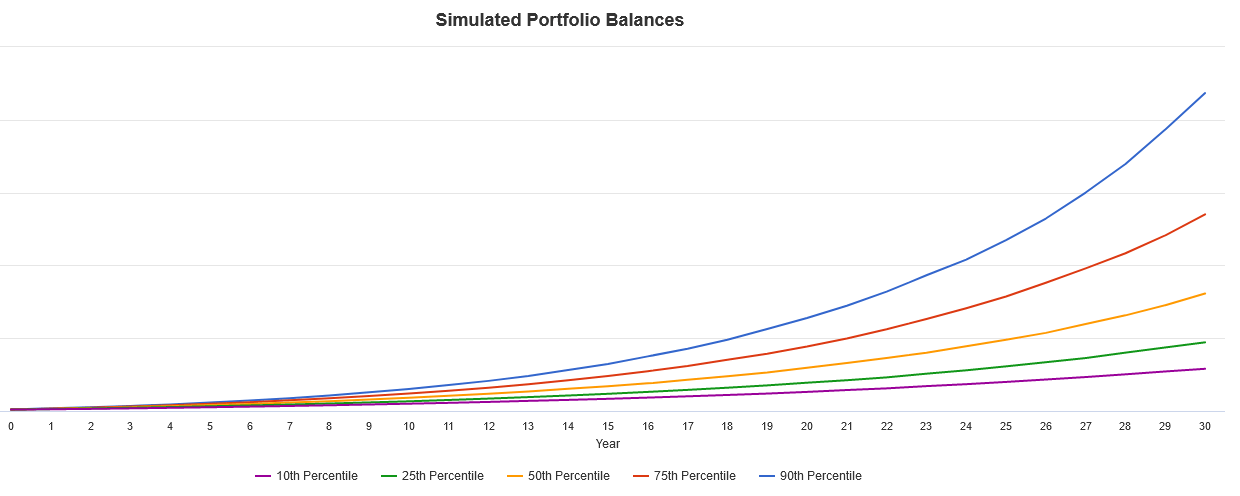

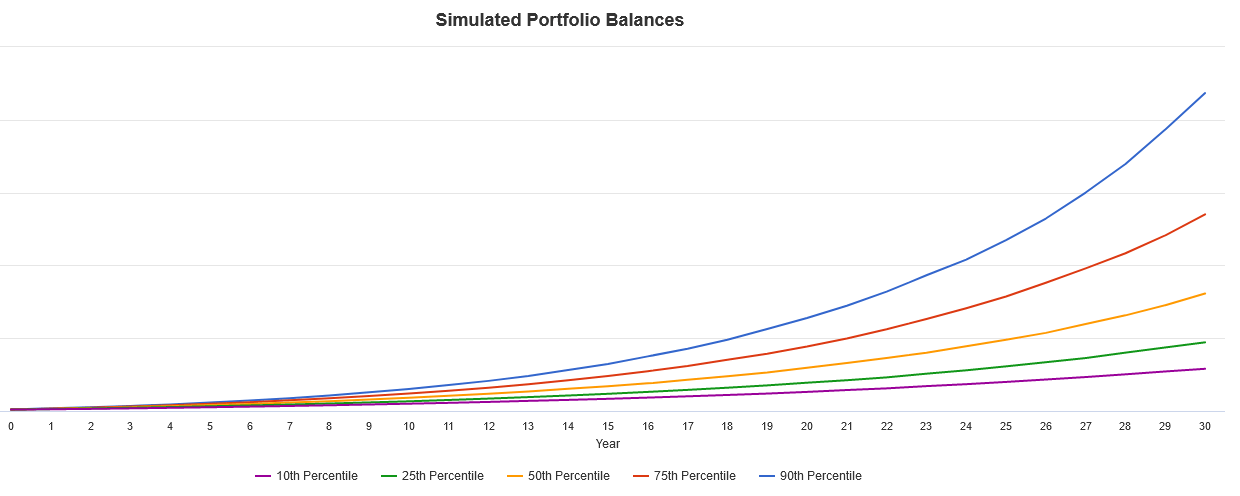

Bis jetzt haben wir untersucht, wie sich verschiedene Indexmischungen in der Vergangenheit verhalten haben. Lassen Sie uns jetzt in die Zukunft schauen. Welche Zukünfte hat die 70/30-Mischung?

Dabei hilft uns die Monte-Carlo-Simulation.

Monte-Carlo-Simulation

Wenn der Kurs des ETFs heute bei 100 Euro steht, kann er morgen auf 100,34 Euro steigen, oder auf 100,21 Euro oder er fällt auf 99,45 Euro. Wer weiß dass schon so genau.

Monte Carlo kennt die Kursverläufe der Vergangenheit: Plus minus 0,5 % Tagesschwankung geht klar, aber ein Absturz von 100 Euro auf 50 Euro, nein, das geht nicht. Basierend auf diesem Kursprofil erwürfelt Monte Carlo 10.000 mögliche Zukünfte.

Die 10.000 Zukünfte des 70/30-Depots

Sehr bedauerlich: Während sich 70/30 und 70/30 SC ein Rennen um einstellige Prozente liefern, sagt Monte Carlo: 70/30 hat schon eine Spreizung um das drei- bis siebenfache.

Ich habe dieses Experiment mit den verschiedensten Laufzeiten, Index-Gewichtungen, Einmalzahlungen und Sparplanraten durchgeführt. Das Ergebnis

- 20 Jahre Laufzeit, hohe Einmalzahlung (ab 10.000 Euro) und relativ geringe Sparraten (bis 500 Euro): In etwa Faktor drei (Delta von 200 %)

- 30 Jahre Laufzeit, keine Einmalzahlung: Faktor sechs bis sieben (Delta 500 % bis 600 %)

Diese Spreizung beruht nur auf vergangenen Kursereignissen. Ihre persönlichen Schicksalsschläge sind da noch nicht inkludiert. Scheidung, Hochzeit, Krebserkrankung, berufliche Großchance; all das kommt noch einmal oben drauf.

Fazit

Das was Sie am Ende herausbekommen, hängt nicht von der Zusammenstellung Ihres Depots ab, sondern von der geopolitisch globalwirtschaftlichen Lage.

Wenn es rund läuft in der Wirtschaft, hebt die Tide alle Schiffe. Wenn nicht, wird auch ein heroisches Small-Caps-Engagement Sie nicht retten.

Das ist aber blöd. An geopolisch / globalwirtschaftlich kann ich nix ändern; aber bei den Indexprozenten, da bin ich Feldherr.

Dann basteln Sie an Ihren Prozenten herum. Aber nach wie vor gilt: Geld gibt’s für den Kontrollverlust, nicht für ein besonders schön geklöppeltes Depot.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Depot, Portfolio, Altersvorsorge, ETF

Das könnte Sie auch interessieren

- Warum die meisten Leute nicht gerne über Geld reden

- Unsicherheit, Krieg, Krise - was tun als ETF-Investor?

- Sind drei ETFs zwei zu viel?

- Mama, der Index performt nicht!

Kommentare

Suchender sagt am 30. September 2021

Lieber Finanzwesir, welchen Zahlen kann man denn nun glauben? Wie kann es sein, dass andere immer mit Zahlen untermauern, dass Value und andere Faktoren outperformen, aber Deine Recherchen und die anderer dann ergeben, dass von outperformance keine Rede sein kann? Beispiel hier (es gibt natürlich viel mehr): https://www.pwlcapital.com/wp-content/uploads/2019/03/PWL-WP-Felix-Factor-Investing-with-ETFs_08-2019-Final.pdf

Finanzwesir sagt am 30. September 2021

Hallo Suchender,

"welchen Zahlen kann man denn nun glauben?"

Beiden. Das ist kein Widerspruch. Von Juni 2014 bis März 2019 lag Small Caps vorne. Das zeigt die Grafik oben klar und deutlich. Ich sage

- Es gibt Zeiten in denen ein Faktor gut läuft und es gibt Zeiten in denen ein Faktor nicht so gut läuft. Es kommt also aufs Markttiming an. Wann steige ich ein, wann steige ich aus. Oder wenn es um eine Studie geht: Welchen Zeitraum betrachte ich.

- Dieses "Ich mische mal bei" ist Unfug. Wer Faktor will, muss auch richtig einsteigen. Die großen Firmen der Industrieländer haben ein unglaubliches Schwerkraftfeld. Wenn Du da nicht richtig hochprozentig dagegenhältst, erreichst Du nie die Fluchtgeschwindigkeit, die nötig ist um eine signifikant andere Rendite zu bekommen. Anders bedeutet erst mal anders, muss nicht unbedingt besser sein. ;-) Siehe Punkt 1 - aufs Timing kommt's an.

Ein Ja zur Outperformance, aber nur wenn man die richtige Zeit abpasst und dann auch mutig ist. Wie gesagt: 20 Jahre Small Caps All-in ohne Amazon, ohne Apple....

Mein Hauptargument ist: Warum soll ich mir den Stress machen, wenn der Anlageerfolg doch sowieso nicht davon abhängt.

Wenn die Großwetterlage gut ist reicht es für alle zum "Nicht arm sterben", wenn die Börse 20 miese Jahre hat, dann hilft Dir der Faktorkram auch nicht weiter.

Gruß

Finanzwesir

Jochen sagt am 01. Oktober 2021

Hallo Finanzwesir,

ich habe gerade „den Kommer von 2018“ durch. In Tabelle 35 auf Seite 284 vergleicht er historische Renditen über 27,5 Jahre von Small Caps mit Large Caps. Es ist darin zu sehen, dass der Vermögensendwert real in 35 Jahren bei „Small Caps“ 8,65 € beträgt. Dem gegenüber werden „Industrieländer: Total Market“ mit 5,52 € und „Industrieländer: Large Caps (Standardwerte)“ mit 4,89 € dargestellt. Auch wenn die dargestellte prozentuale Rendite nicht so groß aussieht, so macht doch die durchschnittliche Mehrrendite über den langen Zeitraum im Absolutwert etwas aus.

Es wird auch erwähnt, dass eine Small-Caps-Allokation bis 14% des Aktienportfolios kein Small-Cap-Investing ist, weil das der neutrale Wert zum Markt ist, wenn man kein ACWI IMI hat. Wenn ich die Informationen in die Weltportfolio-Variante 3 - einfaches Multi-Faktor-Investing übertrage, so wird in dem Beispiel 20% Small-Cap gewählt (bei fünf Faktoren). ExtraETF.com hat hier auch gleich ein Musterportfolio bereit: https://de.extraetf.com/etf-portfolio/70-30-kommer-weltportfolio-2018-variante-3. Da drin werden vier Faktor-ETFs und ein MSCI EM IMI jeweils zu 20% gewichtet.

Laut deinem Satz,

Wenn sich Small Caps auswirken soll, dann müssen Sie All-in gehen.

widersprichst du Herrn Kommer. Was soll ich jetzt als Einsteiger davon halten? Wem glaube ich jetzt und was mache ich? Doch keine Faktoren? Ein einfaches Weltportfolio ohne Faktor Investing? Ich bin Ingenieur wie du. Ich vertraue historischen Datenreihen und ich würde auch gern die Faktor-Prämie mitnehmen. Sind 30 Jahre historisch betrachteter Zeitraum auch lang genug?

Freundliche Grüße

P.S.: Kannst du bitte eine Vorschau für deinen Kommentarbereich einrichten? Ich nutze gern Markdown. Allerdings benötige ich auch noch eine Vorschau.

Moabeat sagt am 03. Oktober 2021

@Jochen: Du kannst hier getrost Kommer und Albert vertrauen. Die beiden widersprechen sich ja nicht.

Beide Datenreihen stimmen. Small Caps entwickeln sich aber nicht entsprechend Large Caps plus x. Das Small Cap Premium kann auch über längere Zeiträume durchaus negativ sein (wie jeder andere Faktor).

Albert sagt zwei Dinge: Wenn Small Caps, dann für ganz lange Zeiträume und nicht in kleiner Beimischung. Lange Zeiträume, weil das Premium eben nur sehr langfristig relativ belastbar ist. Und wenn du 10% Small Caps ins Depot nimmst, dann wird die wirtschaftliche Großwetterlage den deutlich größeren Einfluss haben auf deinen Depotwert als die Small Caps.

Matthias K sagt am 02. Oktober 2021

@ Jochen: Zeitreihen von 30 Jahren halte ich für zu kurz (bin aber auch kein Fan von historischen Zeitreihen in Bereichen mit hoher Unsicherheit und hoher Komplexität, aber anderes Thema)

Begründung in einem Satz: Aktienkurse sind nicht normalverteilt. Das Gesetz der großen Zahlen gilt immer noch, ist aber VIEL langsamer.

Das Problem der „Fat Tails“ ist zwar seit Jahrzehnten bekannt und nachgewiesen (Mandelbrot, 1960er), aber das Märchen von der Normalverteilung findet sich immer noch. Auch im 2018er Kommer auf Seite 88…

Dummerchen sagt am 03. Oktober 2021

Hallo Jochen,

Es ist darin zu sehen, dass der Vermögensendwert real in 35 Jahren bei „Small Caps“ 8,65 € beträgt.

Naja, "betragen hat". Vergangenheit und so.

Dem gegenüber werden „Industrieländer: Total Market“ mit 5,52 € und „Industrieländer: Large Caps (Standardwerte)“ mit 4,89 € dargestellt.

Ja, das sind die Werte über genau jenen Zeitraum. Dazu hätte man genau zu diesen 35 Jahren investiert sein müssen. Das ist natürlich gut zu wissen und die nährt die Hoffnung, dass die Zukunft mit ihren Renditen ähnlich sein möge. Leider sind diese Faktoren wie Small eher unzuverlässige Biester und tun nicht ständig das, was man sich von ihnen erhofft. Dass da viele Jahre ohne Mehrrendite vergehen können, ist keine Seltenheit in der Vergangenheit gewesen.

Schaut man sich den vom Finanzwesir untersuchten Zeitraum seit der Jahrtausendwende an, so sind die Unterschiede nicht wirklich groß. Wenn ich die bunten Diagramme richtig deute, hat Albert ja immer mit 10k Startkapital und 300€ monatlichem Sparplan die Reihen ermittelt:

- 20 Jahre 100% LargeCaps: ca. 240k€

- 20 Jahre 100% SmallCaps: ca. 275k€

- 20 Jahre 50%/50%: ca. 255k€

Jeder mag diese Zahlen anders für sich deuten, aber für mich lassen sich da zwei Dinge erkennen:

1.) Ja, Small Caps haben eine höhere Rendite ergeben.

2.) Nein, ein Rendite-Feuerwerk ist das trotzdem nicht.

Laut deinem Satz,

Wenn sich Small Caps auswirken soll, dann müssen Sie All-in gehen.

widersprichst du Herrn Kommer.

Findest Du? Natürlich wirken sich SC auch schon bei weniger als 100% aus, aber dass man deswegen plötzlich deutlich höhere Renditen hat, ist wohl eher Wunschdenken. Der Unterschied von 100% LC und 50/50 LC/SC ist ja eher klein und geht mit einer höheren Schwankungsbreite der Aktienkurse einher. Das sollte man sicher auch bedenken.

In meinem Depot liegen auch ein paar Prozent SmallCaps rum. Würde ich das Depot heute nochmal umbauen, würde ich vermutlich darauf verzichten und es eher einfach halten. Ich fürchte, es ist das Schicksal vieler ETF-Anleger, es zu Beginn des Investierens besonders gut machen zu wollen, sich deswegen in Details zu verlieren und dabei nicht auf dem Schirm zu haben, wie gering die Hebel sind, an denen man da vermeintlich wichtige Weichen stellt.

Wenn der Artikel eines zeigt, dann doch ganz klar: Egal, wie man es macht/gemacht hat, es hat sich nicht substantiell etwas geändert. Dann ist "das Depot einfach halten und dafür ins Machen kommen" sicher die bessere Variante als "sich noch Monate/Jahre mit einer ach so ausgefeilten Depotmischung auseinander zu setzen und immer noch nicht zu investieren".

Wenn mich nicht alles täuscht, habe ich diese Grundaussage schon ein, zwei Mal hier auf diesem Blog gelesen ;-).

Liebe Grüße

Dummerchen

Finanzwesir sagt am 03. Oktober 2021

Hallo Jochen

ich hätte es nicht besser ausdrücken können als Dummerchen und Moabeat und auch Matthias K. hat recht.

Fang an, nur so wirst Du das Ziel "nicht arm sterben" erreichen.

Die Entscheiung Small Caps oder nicht ist irrelevant, wenn eine zuküftige Regierung beschließt, dass ETF-Besitzer reich sind und ihren Solidarbeitrag leisten müssen.

Denn wie schreibt Dummerchen

" ... wie gering die Hebel sind, an denen man da vermeintlich wichtige Weichen stellt.

Zum Thema Small Caps konkret: Da sagt selbst Gerd Kommer: "Das ist der Schnaps mehr". Wortwörtlich auf dem FinCamp 2018 beim Referentendinner.

Gruss

Finanzwesir

Rainer sagt am 04. Oktober 2021

@Jochen @SmallCaps

Ich hatte vor 7 Jahren noch ein Depot mit 13 ETF von denen 10 diverse SmallCaps, MidCaps und Sektoren-ETFs waren. Eine Hälfte davon ist schlechter gelaufen, als der MSCI World, die andere Hälfte hatte zu viel Volatilität, und all diese Spezial-ETFs kosten 3-10 x so viel wie ein günstiger MSCI World. Deshalb habe ich mich von dem unnötigen "Schrott" getrennt und besitze nur noch 5 ETFs. In den Ruhestand werde ich dann nur mehr 2-3 ETFs mitnehmen.

Christian sagt am 04. Oktober 2021

Manche Wahrheiten sind so unsexy, dass man sie nicht glauben mag. Zur Verteidigung der vielen Zeilen in meinem Portfolio könnte die bessere Diversifizierung im Falle eines Epochenwechsels angesprochen werden (Japan ab 89 oder zukünftig vielleicht eine Abwendung von Fang etc.). Sowas ist in dem Zeitraum seit 2001 nicht drin.

Zu der unschönen Wahrheit, die in dem Blog angesprochen wird, gehören die Mehrkosten der Small Cap ETFs, ganz zu schweigen davon, dass es 2001 vermutlich in D-land noch keinen Small Cap ETF gegeben haben dürfte.

Sei es drum, ich bleibe bei den vielen Zeilen und hoffe, dass es vielleicht doch mal was bringt. Schaden tut es ja vermutlich auch nicht.

Manuel sagt am 07. Oktober 2021

Hallo Finanzwesir,

vielen Dank für deine ausführlichen Berechnungen. Ich finde eher die Frage spannender: Viel viel mehr Risiko musste man eingehen um eine "Überrendite" zu erwirtschaften?

Ich halte seit zwei Jahren meinen MSCI-World und zwischen 15 - 25 Prozent EM als Basis Portfolio...daneben 2 Dividenden-ETFs und einen Information Technology ETF..und da ich auf Nervenkitzel stehe, noch ein paar einzelne Aktien..leider musste ich bisher feststellen, dass in Summe der MSCI World mein Portfolio outperformt hat..von daher kann ich deine Ausführungen nachvollziehen, dass man gewisse Positionen übergewichten müsste, um einen signifikanten Einfluss sehen zu können, aber damit auch das Risiko durch äußere Faktoren signifikant steigt.

Viele Grüße

Manuel

Finanzwesir sagt am 15. Oktober 2021

Hallo Manuel,

"Viel viel mehr Risiko musste man eingehen um eine "Überrendite" zu erwirtschaften?"

Da musst Du mal die Sharpe-Ratios Deines Portfolios ausrechnen und mit einem reinen World-Depot vergleichen.

Aber davor schrecken die meisten Anleger zurück und verabschieden sich mit einem "Aber diese Auswahl macht doch auch Spaß" aus der Rationalität.

Bisher hat noch kein Anleger meine Frage nach der risikoadjustierten Rendite seines Depots beantworten können oder wollen.

Gruß

Finanzwesir

Marius sagt am 18. Oktober 2021

Warum soll denn die Schwankung eines Depotwertes dem Risiko entsprechen? Kennst du dafür eine Erklärung? Nur weil ein Professor das behauptet?

Manuel sagt am 19. Oktober 2021

Hallo Finanzwisir,

besten Dank für deine Ausführungen. Ja genau in dem Punkt habe ich natürlich ein Problem, da meine "persönlichen" Zeitreihen erst 2019 starten..Ich könnte mir natürlich das ganze schön rechnen und meine 1-Jahres-Performance zu Grunde legen und einen risikolosen Zinssatz von etwa 0, aber eine abschließende Bewertung würde mir trotzdem schwerfallen, da für mich die Volaität eigentlich keine Risikokennzahl darstellt, sondern die Schwankungsbreite um den fairen Wert einer Aktie darstellt (für ETF's natürlich gewichtet nach Marktkapitalisierung) Nach meiner Interpretation ist Volaität nichts anderes als die Unsicherheit des Marktes den fairen Wert einer Anlage zu bestimmen. Wie siehst du das?

Viele Grüße

Manuel

Finanzwesir sagt am 20. Oktober 2021

Hallo Manuel,

"Nach meiner Interpretation ist Volatilität nichts anderes, als die Unsicherheit des Marktes den fairen Wert einer Anlage zu bestimmen."

Ja, in divergenten Zeiten ist das so. Die Preisfindung bricht (teilweise) zusammen und die Unsicherheit steigt. Dann irrlichtert die Volatilität umher.

Wenn die Märkte konvergent sind (also alles soweit ruhig ist), greift die Effizienzmarkthypothese, die ja davon ausgeht, dass die Preise fair sind, weil alles eingepreist ist: Dann bewegt die Volatilität den Aktienpreis dahin, wo er nach Ansicht der Marktteilnehmer nach Auswertung der aktuellen Nachrichtenlage hingehört.

Das ist dann eine eher geringe Volatilität.

Gruß

Finanzwesir

Flurry sagt am 20. Oktober 2021

Risiko ist eben über Volatilität definiert. Das Risiko, zu einem Zeitpunkt X nicht über den Betrag verfügen zu können. Andere Risiken wie das Ausfallrisiko eines einzelnen Unternehmens spielt ja in der Portfoliotheorie keine Rolle, da dort ja eher von Märkten/Sektoren ausgegangen wird.

Finanzwesir sagt am 20. Oktober 2021

Hallo Marius,

"Warum soll denn die Schwankung eines Depotwertes dem Risiko entsprechen?"

Ganz pragmatisch und ohne Professor: Weil die Schwankungen für viele Menschen der begrenzende Faktor ist. Sie können nur Buchverluste in begrenzter Höhe aushalten, bevor sie das Handuch werfen und verkaufen.

Dann werden aus Buchverlusten echte Verluste.

Für mich hat sich diese lebensnahe und leicht verständliche Definition in der Praxis bewährt.

Wernn ich das im Seminar oder beim Coaching so präsentiere, verstehen die Menschen worum es geht. Für mich und meine Zielgruppe reicht das.

Du kannst es auch abstrakter haben:

Risiko bedeutet zukünftige Unsicherheit über die Abweichung von den erwarteten Erträgen oder dem erwarteten Ergebnis. Das Risiko misst die Unsicherheit, die ein Anleger bereit ist, in Kauf zu nehmen, um einen Gewinn aus einer Investition zu erzielen.

So eine der Definitionen, die ich in der einschlägigen Literatur gefunden habe. Und dann kannst Du mit dem Sharpe-Ratio, der Standardabweichung und allen möglichen anderen Folterwerkzeugen um die Ecke kommen und schwupp hast Du die Leute verloren.

Deshalb präsentiere ich mein Risiko in Euro. Je konkreter, desto besser.

Gruß

Finanzwesir

Farel sagt am 23. Oktober 2021

In letzter Konsequenz könnte man auch einzig in einen MSCI USA bzw. S&P500 investieren. ;-)

Finanzwesir sagt am 25. Oktober 2021

Hallo Farel,

aktuell wäre das eine gute Idee, aber letztlich ist es doch eine Regiowette. Auch wenn die Region die stärkste Volkswirtschaft beherbergt.

Es gab auch Jahrem, in denen die USA nicht das Zugpferd waren. Dann ist es es gut, ein Weltportfolio zu haben.

Ich bleibe dabei. Die Basis ist ein Depot, das

- lückenlos ist (23 Industriestaaten & 26 Schwellenländer)

- überschneidungsfrei ist (keine Dopplungen von Sektoren und Regionen, sondern strikt marktkapitalisiert)

- selbststabilisierend ist (ein Land ist entweder Schwellen- oder Industrieland. Aufsteiger landen automatisch im Industrieland-Index, ohne dass ich als Anleger etwas tun muss)

Beste Grüße

Finanzwesir