21. Januar 2021

Leser fragt: Strukturvertrieb schlägt ETFs?

Leser T. schreibt

Die Aussage "Langfristig ist der Marktdurchschnitt nicht zu schlagen" kenne ich. Die Statistiken, insbesondere die von Gerd Kommer, habe ich mir auch selbst schon angesehen und finde sie durchaus plausibel.

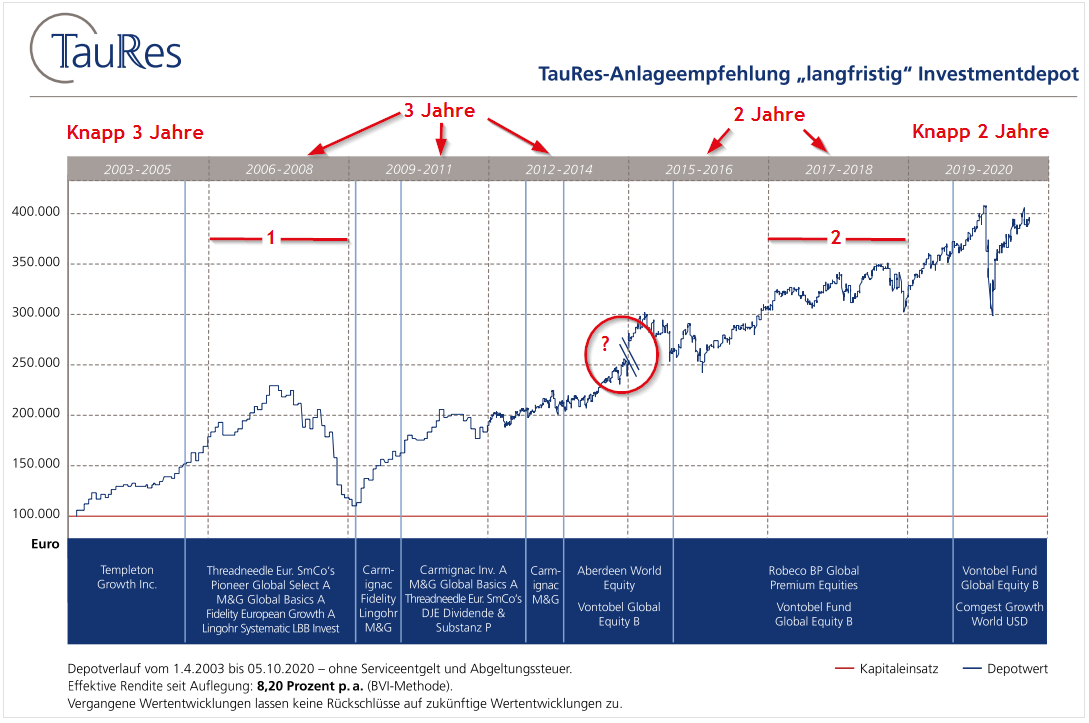

Vor ein paar Wochen war ein Freund von mir bei einem "Strukturvertrieb" namens Taures und hat sich dort "beraten" lassen. Im Zuge dessen wurde ihm ein Chart ausgehändigt.

Dazu folgender Hintergrund: Taures empfiehlt zur Altersvorsorge das Versicherungsprodukt "Flex" der Continentale (makler.continentale.de/rente-invest), also ein "Depot" im Versicherungsmantel. Dies wird aus dem Nettogehalt bezahlt und erhält keine Zuschüsse vom Staat. Als Vorteil wird angegeben: Keine Kapitalertragssteuer bei Fondswechsel (wichtig) und reduzierte Versteuerung bei Auszahlung (Halbeinkünfteverfahren).

Nun zu meiner Frage. Durch die Vermeidung der Kapitalertragssteuer wechselt Taures für die Kunden regelmäßig die Fonds im Versicherungsmantel. So geben sie an, mit einer Expertengruppe und Fondsanalysen mit darauf basierenden Wechseln eine Überrendite zu erwirtschaften, die sich für den Kunden am Ende lohnt. Im angehängten Chart sind die Empfehlungen und Wechsel seit 2003. Diese sollen eine durchschnittliche Performance von 8,2 % gebracht und so den Markt geschlagen haben.

Taures vertritt darüber hinaus das Credo, dass aktive Fonds ETFs aufgrund ihrer Performance (siehe Chart) weiterhin vorzuziehen sind.

Ich habe mir den Chart selbst auch schon intensiv angesehen und muss sagen, dass in Teilen durchaus eine Überrendite erwirtschaftet wurde.

Auch in 2020 wurde noch der Robeco Global Consumer Trends mit 20 % Anteil empfohlen (fehlt im Chart), der sehr gut performt hat.

Was ist von so einer Empfehlung zu halten, beziehungsweise gibt es hier einen Haken am Ganzen? Im Grunde ist die Idee dahinter ja, immer den Fonds zu wählen, der gerade zu den "Outperformern" gehört. Ein kleiner Teil von mir muss dem Chart recht geben, obwohl ich immer wieder an die Studien denken muss…

Der Finanzwesir antwortet

Es gibt Charts und Charts. Wissenschaftlich fundierte Charts und Vertriebs-Charts. Dieser hier ist eindeutig ein Vertriebs-Chart

Dieser Chart soll die Frage beantworten: Was wurde aus 100.000 €, die am 01.04.2003 - zum Start des Depots - angelegt wurden?

Was erkennen wir?

- Die Geldachse fängt nicht bei Null an. Das ist nicht ganz richtig, aber in diesem Fall ok.

- Die Zeitachse ist aus Gummi. Die jeweiligen Abschnitte zwischen den gestrichelten Linien sind gleich lang (Linie 2 ist durch Ctrl-C, Ctrl-V aus Linie 1 entstanden). Aber wir haben es mit vier verschieden langen Zeitabschnitten zu tun. Was soll das?

- Was ist beim Übergang von 2014 auf 2015 passiert? Hier wechselt der Rhythmus von "je 3 Jahre" auf "je 2 Jahre". Diese zwei parallelen Linien sehen für mich so aus, als ob da etwas aus dem Chart herausgeschnitten wurde. Nicht gerade vertrauenerweckend.

Was fehlt?

Eine passende Benchmark. Das kann der MSCI World sein oder der MSCI ACWI. Ohne einen Vergleich ist das einfach nur ein willenloses Zickzack von links unten nach rechts oben. 8,2 % pro Jahr klingt viel; aber was ist das im Vergleich zu Standard-Indizes? Wenn ich den Anspruch auf Outperformance habe, dann sollte ich das auch entsprechend dokumentieren.

Sonst noch was?

Wer kann schon 100.000 Euro auf einen Schlag anlegen? Wie sähe die Kurve für einen 200-Euro-Sparplan aus? Wäre das nicht realistischer?

Ein Wort noch zu den Fondsnamen: Für unsere Zwecke reicht es. Aber die Fonds sind nicht eindeutig beschrieben. Der Aberdeen World Equity beispielsweise besteht aus vier verschiedenen Anteilsklassen mit unterschiedlichen Währungen und Kostenquoten.

Serviceentgelte

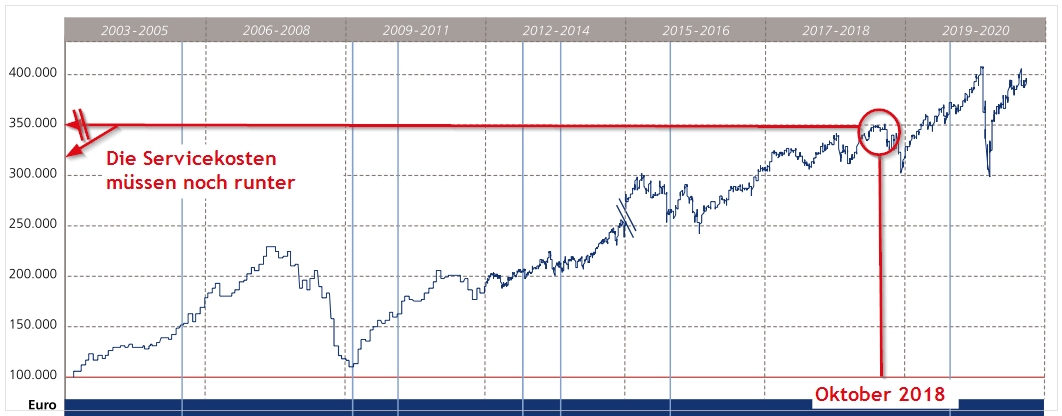

Was bedeutet der Hinweis: "ohne Serviceentgelte"?

Wenn Sie im Chart von der Kurve aus nach links gehen und dann auf der Geldachse eine Summe ablesen, wird Ihr Depot weniger wert sein als angezeigt.

So geht’s nicht. Im Oktober 2018 werden weniger als 350.000 Euro im Depot sein. Taures und die Continentale wollen noch Geld für ihren Service.

Steuern

Dass die Steuern nicht berücksichtigt werden, ist klug, denn wir hatten in den letzten 17 Jahren drei verschiedene Steuerregimes.

- Ab 2002 der grundlegende Systemwechsel. Für Dividenden und Spekulationsgewinne gilt das Halbeinkünfteverfahren.

- Ab 2009: Noch ein Systemwechsel. Abgeltungssteuer von 25 % plus Soli und Kirchensteuer. Versprechen damals: Das war das letzte Mal. Jetzt sind alle Gerechtigkeitslücken zugeschüttet.

- Ab 2018: Die Politik zeigt wieder Mut zur Lücke. Abgeltungssteuer plus Teilfreistellung und Vorabpauschale.

Eine echte Nettoberechnung unter Berücksichtigung der Steuerbelastung kann nur individuell erfolgen. Damit ist jedes Schaubild überfordert. Aber diese Darstellung hat auch einen Vorteil: So können wir die Performance mit einem Brot&Butter-Index vergleichen.

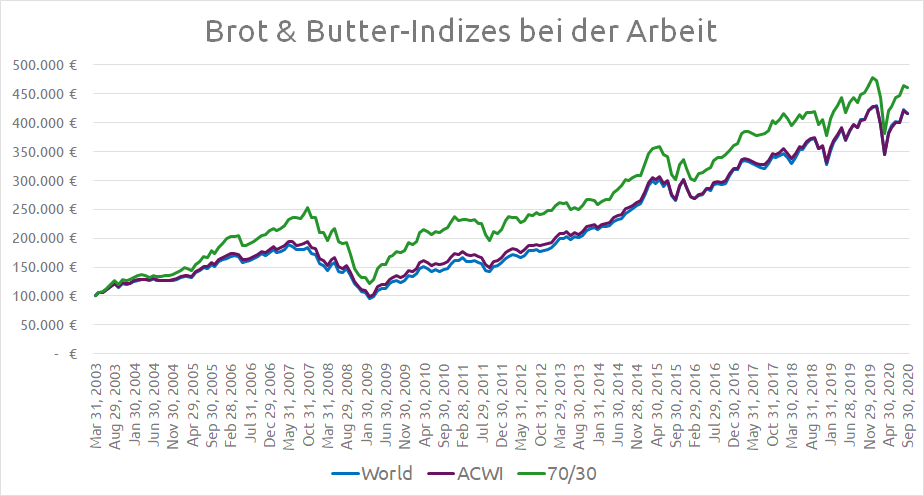

Bringt Taures die Überrendite?

Ich hätte diesen Vergleich gerne mit einem echten ETF gemacht. Aber der älteste ETF auf den MSCI World ist der von iShares (WKN A0HGV0), aufgelegt am 28. Oktober 2005. Da fehlen uns zweieinhalb Jahre.

Deshalb habe ich mich für die Index-Variante "Total Return Net in Euro" als Benchmark entschieden.

Total Return Net??

Das bedeutet: Der Index enthält die Kurssteigerungen sowie alle Ausschüttungen/Thesaurierungen abzüglich der Quellensteuern ohne Berücksichtigung von Doppelbesteuerungsabkommen.

Das entspricht im Groben dem Taures-Depot. Für unsere Zwecke reicht’s. Wir hantieren hier mit Dekaden. Da ist jede Berechnung, die genauer ist als Pi mal Daumen, sowieso Hybris.

Was wird aus 100.000 Euro?

| Anlage | Summe |

|---|---|

| Taures | 400.000 € |

| MSCI World | 415.000 € |

| MSCI ACWI | 415.000 € |

| 70/30 World / Schwellenländer | 460.000 € |

Wie wild ist die Achterbahn?

| Anlage | Subprimekrise | Corona-Crash |

|---|---|---|

| Taures | Von 230.000 Euro auf 120.000 €, -48 % | Von 410.000 € auf 300.000 €, - 27 % |

| MSCI World | von 186.000 € auf 96.000 €, -49 % | Von 430.000 € auf 345.000 €, -20 % |

| MSCI ACWI | Von 194.000 Euro auf 100.000 €, -49 % | Von 428.000 € auf 344.000 €, - 20 % |

| 70/30 | Von 250.000 € auf 122.000 €, -51 % | Von 474.000 € auf 381.000 €, - 20% |

Taures: Abgelesen aus dem Chart, die anderen Daten von MSCI (End of Day Data).

Zwischenfazit

Egal, ob Taures, MSCI ACWI oder World oder die 70/30-Mischung: Alles eine Grütze. Die Volatilität ist gleich schrecklich und auch die Rendite ist ähnlich. Der Taures-Kram performt wie ein MSCI World oder ACWI. 400.000 oder 415.000 Euro - das sind nur in Excel knapp vier Prozent mehr. Im wahren Leben bedeutet es: Mission "nicht arm sterben" erfüllt.

Auch die 460.000 Euro der 70/30-Mischung sind nicht euphoriegeeignet. Diese Kombi hat von 2003 bis 2020 45.000 € mehr gebracht. Wenn T. heute abschließt - wer weiß, was 2038 ist. Womöglich ist China ab 2030 im MSCI World, Nigeria ist Schwellenland und die Dynamik ist eine ganz andere.

Das einzige, worauf wir hoffen können: Nicht arm sterben!

Und im übrigen: 100 % Schwellenland hätte noch mehr Dukaten gebracht und 100 % Amazon noch viel mehr. Wer mit diesen Argumenten anfängt, landet ganz schnell auf der Rutschbahn in Richtung Glaskugel. Und niemand schaut ungestraft in einen Palantír.

Warum ist das so?

Diese ganzen Fonds sind nichts anders als MSCI World mit Schuss.

Schauen wir uns ein wenig auf Morningstar um. Hier die Seite des iShares MSCI World. Scrollen Sie nach unten. Uns interessiert die Stylebox. Ein MSCI World pflegt den Stil "Large Caps blend". Beim Dönermann wäre das: "Einmal mit allem". Schauen wir doch mal, was die Experten für die einzelnen Perioden des Taures-Depots ausgewählt haben

| Periode | Fonds | Stil |

|---|---|---|

| 2003 - 2005 | Templeton Growth | Large Caps Value |

| 2006 - 2008 | Threadneedle Pioneer M&G Global Fidelity Linghohr |

Mid Caps Growth Large Caps Value Large Caps Value Large Caps Blend Mid Caps Value |

| 2009 | Carmignac M&G Global Fidelity Lingohr |

Large Caps Growth Large Caps Blend Large Caps Blend Mid Caps Value |

| 2010 - 2012 | Carmignac M&G Global Threadneedle DJE Dividende & Substanz |

Large Caps Growth Large Caps Blend Mid Caps Growth Large Caps Blend |

| 2013 | Carmignac M&G Global |

Large Caps Growth Large Caps Blend |

| 2014 - 2015 | Aberdeen World Vontobel |

Large Caps Growth Large Caps Growth |

| 2016 - 2018 | Robeco Vontobel |

Large Caps Value Large Caps Growth |

| 2019 - 2020 | Comgest Vontobel |

Large Caps Growth Large Caps Value |

Letztlich ist das immer "Einmal mit allem". Die letzte Periode zeigt den Irrsinn perfekt: In der einen Hand den Döner ohne Zwiebel aber mit scharfer Soße, in der anderen den Döner mit Zwiebel, aber ohne scharfe Soße. Im Magen ist dann wieder alles blend - aber bis es dort ankommt: Riesensauerei!

Was spricht gegen den guten alten MSCI Döner blend - einmal mit allem und dann hat man noch eine Hand frei für die Katastrophenvermeidung. Warum den Döner-Connaisseur geben, wenn es auch ohne Flecken auf der Jacke geht?

Regionen

Bei den Regionen ergibt sich das gleiche Bild. Bis auf den Fidelity und den Threadneedle: Alles mehr oder minder World-Klone. Ja, selbst der Lingohr und der DJE mit gut 40 % Europa (MSCI World 20 %) bringen das Depot kaum vom World-Kurs ab. In einem Depot rechnet man schnell mit Prozenten von Prozenten. 2006 bis 2008 war der Lingohr einer von fünf Fonds. Seine Gewichtung wird irgendwo zwischen 10 % (Beimischung), 20 % (Gleichgewichtung) und 30 % (Rendite-Booster) gelegen haben. Damit schrumpft der 40-prozentige Europaanteil auf Depotebene zu 4 % / 8 % / 12 %. Und alles unter 10 % bewegt die Kompassnadel nicht.

Mit Fonds im Depot ist es wie mit Twitter: Wer gehört werden will, muss richtig extrem rangehen.

| Fonds | Europa | Amerika | Asien | Nicht klassifiziert |

|---|---|---|---|---|

| Amundi Fds Pioneer Global | 16,00% | 60,00% | 24,00% | 0,00% |

| Aberdeen Standard I World Equity I | 26,95% | 50,32% | 22,73% | 0,00% |

| Carmignac Investissement Ac | 19,88% | 52,04% | 27,05% | 10,30% |

| Comgest Growth World | 18,79% | 36,26% | 44,95% | 0,00% |

| DJE - Dividende & Substanz | 47,84% | 33,46% | 18,71% | 0,00% |

| Fidelity European Growth | 98,38% | 1,62% | 0,00% | 0,00% |

| Lingohr Systematic Invest | 44,01% | 24,62% | 31,23% | 1,40% |

| M&G Global Themes | 26,29% | 54,96% | 18,75% | 0,00% |

| Robeco BP Global Premium | 31,50% | 48,87% | 19,63% | 0,00% |

| Templeton Growth | 25,64% | 41,79% | 32,58% | 0,00% |

| Threadneedle Eur Smlr Com | 100,00% | 0,00% | 0,00% | 0,00% |

| Vontobel Global Equity B | 20,39% | 63,96% | 15,65% | 0,00% |

| iShares MSCI World ETF | 19,37% | 68,54% | 12,09% | 0% |

Firmengröße

| Fonds | Large Caps | Mid Caps | Small Caps |

|---|---|---|---|

| Amundi Fds Pioneer Global | 73,24% | 23,53% | 0,78% |

| Aberdeen Standard World Equity I | 93,01% | 6,98% | 0,00% |

| Carmignac Investissement A | 82,22% | 8,74% | 1,99% |

| Comgest Growth World | 94,69% | 2,45% | 0,00% |

| DJE - Dividende & Substanz | 88,78% | 10,90% | 0,00% |

| Fidelity European Growth | 85,75% | 12,88% | 0,00% |

| Lingohr Systematic Invest | 29,93% | 48,80% | 20,92% |

| M&G Global Themes | 73,95% | 22,03% | 2,88% |

| Robeco BP Global Premium | 56,61% | 33,07% | 9,58% |

| Templeton Growth | 80,29% | 18,56% | 0,00% |

| Threadneedle Eur Smlr Com | 18,12% | 60,70% | 16,24% |

| Vontobel Global Equity B | 97,44% | 2,56% | 0,00% |

| iShares MSCI World ETF | 83,52% | 15,99% | 0,07% |

Die einzigen Abweichler hier: Treadneedle & Lingohr.

Was hat’s gebracht?

12 Fonds und 8 Umschichtungen in 17 Jahren.

Laufende Kosten zwischen 2,12 % für den Carmignac und 1,46 % für den Robeco. Der Ausreißer nach unten: Der Threadneedle mit 0,22 %. Die meisten Fonds produzieren laufende Kosten zwischen 1,6 % und 1,9 %.

Was für ein Aufwand, nur um die Performance eines MSCI World zu erzielen.

Dann ist natürlich klar, dass man den "Vorteil" des steuerfreien Umschichtens braucht. Sonst bleibt ja nur Tagesgeld übrig.

T. schreibt

"immer den Fonds zu wählen, der gerade zu den "Outperformern" gehört."

Warum sollte jemand, der das kann, als abhängig Beschäftigter bei der Continentale arbeiten?

Sieht die Realität nicht eher so aus:

Unser Zeithorizont misst sich in Jahrzehnten. Da wechseln die Managerteams schon mal. Die Continentale ist ein Konzern mit rund 7.600 Mitarbeitern. Da läuft der übliche Konzernirrsinn ab. Fusionen, Reorganisationen, Diadochenkämpfe, Mitarbeiterfluktuation. Wie soll da über Jahrzehnte ein herausragendes Ergebnis erzielt werden?

Warren ist seit 90 Jahren am Investment-Buffett, Herr Bezos ist seit dem 5. Juli 1994 Amazonaskapitän. Yahoo! hat in der gleichen Zeit acht Vorstandsvorsitzende verschlissen, nur um dann als Verizon-Abteilung zu enden. Außergewöhnliche Erfolge haben immer Kontinuität als Fundament.

Das Beste, was T. passieren kann: Die Continentale strukturiert und formalisiert den Anlageprozess extrem und verhindert so, dass jeder Fonds-Manager dem Ding seine individuelle Note aufdrückt. Die dauernden Kurswechsel kosten nur Rendite. Letztlich muss das Ding so idiotensicher sein, dass auch ein Pavian den Fonds managen kann. Sonst wird bei jedem Managerwechsel erst mal aufgeräumt, und jede Investmentmode hinterlässt ihre Spuren.

Aber Moment: Von Pavianen gemanagte Fonds haben wir doch schon. Nennt sich Brot&Butter-Index-ETF.

Warum dann nicht gleich zum Original greifen?

Heute schon wissen, was morgen ist

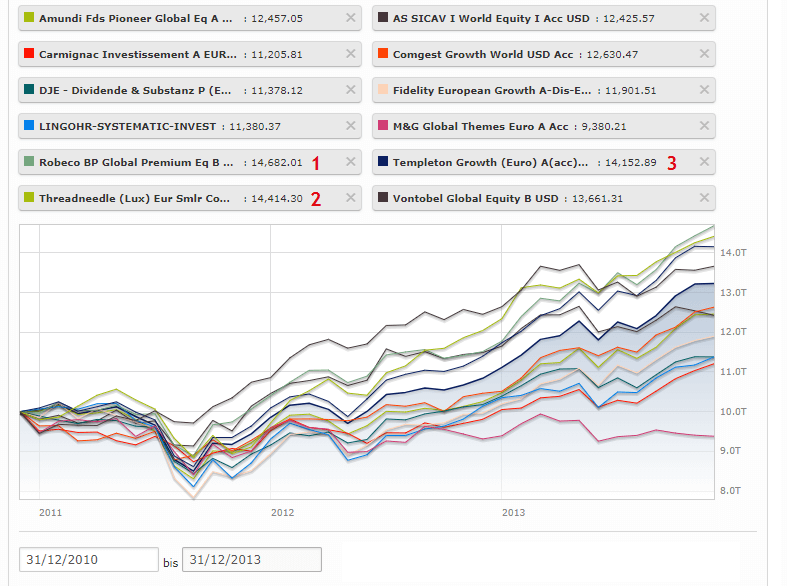

Bei Morningstar kann man Portfolios anlegen. Das habe ich gemacht.

- Unabhängig von der zeitlichen Abfolge habe ich alle Taures-Fonds in ein Depot gesteckt.

- Dann habe ich Morningstar um einen Renditechart gebeten. Heraus kam dieser Fächer.

Der Taures-Rendite-Fächer. Was wird aus einer Einmalanlage von 10.000 Euro in den drei Jahren 2011, 2012, 2013 (31. 12.2010 - 31.12.2013)?

Was fällt auf?

- Der Fonds von Robeco ist Renditesieger. Er wird aber erst ab 2016 zum Einsatz kommen.

- Die Nummer zwei ist von Threadneedle. Dieser Fonds darf bis Ende 2012 mitspielen und wird dann gefeuert.

- Die Nummer drei ist der Templeton Growth. Dieser Fonds wurde schon Ende 2005 aussortiert.

Für diese Episode des Dramas hat das Fondsmanagement zusätzlich zum Threadneedle diese Fonds ausgewählt

- DJE Dividende & Substanz, Platz 10 von 12

- Carmignac, Platz 11 von 12

- M&G Global, Platz 12 von 12

Dann ist es wie im echten Konzernleben: Der Leistungsträger (Threadneedle) wird gefeuert, die Blender Carmignac und M&G bekommen mehr Verantwortung (Assets under Management).

Kann natürlich auch sein, dass diese beiden Fonds mehr Kickbacks ausgeschüttet haben. Wer weiß das schon.

Der Finanzwesir meint: Diese Trefferquote verdient das Prädikat "Sehunfähige Federtiere finden auch ab und an Pflanzensamen".

Fazit

Was ist aus den beiden Vorteilen geworden?

- Keine Kapitalertragssteuer bei Fondswechsel (wichtig) => Wer in Brot&Butter-ETFs investiert, braucht dieses Feature nicht.

- Versteuerung bei Auszahlung (Halbeinkünfteverfahren) => Wir hatten in den letzten 17 Jahren drei Steuerregimes. Wieso sollte sich das in den nächsten 17, 27, 37 Jahren ändern? Ich würde diese Wette nicht eingehen.

Was bleibt, sind die hohen Kosten und die lange Nahrungskette.

Sie => Tagesgeld

Sie => Broker => Börse => Aktie

Sie => Broker => Börse => ETF => Aktie

Sie => Taures => Continentale => Börse => Fonds => Aktie

Und die Erkenntnis: Je weniger Prognosen ich brauche, um mein Ziel zu erreichen, umso wahrscheinlicher werde ich es erreichen.

Brot&Butter-Prognose: Grundsätzlicher Optimismus. Alles wird gut. Irgendwo auf dieser Welt wird in irgendeiner Branche Geld verdient. Ich bin dabei.

Taures-Prognose:

- Die Continentale schafft es, über Jahrzehnte den MSCI World zu schlagen,

- Die Steuergesetzgebung hält.

- Keiner in der Nahrungskette geht pleite. Stichwort: Hüllenrisiko

Schon der erste Punkt ist ein harter Kampf, denn auch die Continentale kann die zwei Rendite-Axiome nicht außer Kraft setzen.

- Ihre Rendite = Aktienrendite minus Kosten

- Mehr Rendite nur gegen mehr Risiko.

ETFs gibt’s für 0,25 % - alleine die Fonds, die Taures nutzt, sind sieben Mal so teuer. Und da fehlen noch die Serviceentgelte! Das bedeutet: Nur, damit bei T. eine World-Rendite ankommt, muss die Continentale deutlich höher ins Risiko gehen.

Und wozu? Nur um Fonds mit coolen Namen zu besitzen? Klar, Carmignac, das klingt schon nach komplexen Aromen und nussigem Abgang: "Komm’ Schatz, heute Abend machen wir uns einen Carmignac auf."

Die drögen ETF-Bezeichnungen kommen da nicht mit. Aber dafür kann sich T. mit der ETF-Rendite einen Carmignac und einen "Schnaps mehr" kaufen.

Kennen Sie die NASA-Story?

Als die ersten Männer durch den Weltraum kurvten, stellen sie fest: Kugelschreiber funktionieren in der Schwerelosigkeit nicht. Auftrag an die NASA-Ingenieure: "Entwickelt einen Kugelschreiber, der in jeder Position in der Schwerelosigkeit funktioniert." Kaum 10 Jahre später hatten die Ingenieure das Problem gelöst. Stolz auf allen Seiten, bis einer gefragt hat: "Und womit schreibt der Russe in seiner Sojus-Kapsel?"

Ein Anruf in Baikonur bringt Klarheit: Genosse Kosmonaut nutzt einen карандаш (das Wörterbuch sagt, das heißt Bleistift).

Der Finanzwesir rät beim Depot ebenfalls zur Bleistiftlösung.

Bonus

Was tun, wenn ein gerissener Vertriebler Sie in Versuchung führt?

- Lassen Sie sich die maximale Zeitreihe aushändigen. Idealerweise ab Auflage. Laufzeiten unter 10 Jahren sind nicht aussagekräftig. Idealerweise umfasst die Historie einen ganzen Börsenzyklus.

- Vergleichen Sie die Performance mit dem passenden Brot&Butter-Benchmark.

- Machen Sie den Kostenvergleich.

- Schauen Sie sich auf Morningstar den Investmentstil an. Alles, was unter Large Cap läuft, ist bloß ein World- oder ACWI-Klon.

- Malen Sie die Nahrungskette auf und schreiben Sie an jede Kaskade die laufenden Kosten.

- Wenn das nicht reicht: Geben Sie Ihrem Ego einen Tritt in den Hintern: Wieso sollte irgendjemand gerade Ihnen ein Spezialangebot mit besonders guten Konditionen andienen? Was hat die andere Seite davon, Sie so zu verwöhnen?