24. November 2014

Auf zur Zinsjagd!

Das ist der erste Teil der Zinsjagd-Serie. Hier geht es vor allem um die Frage: Welches Risiko muss ich eingehen, um Zinsen jenseits der 2 % zu vereinnahmen. Im zweiten Teil stehen die kaufmännischen Aspekte im Vordergrund: "Unabhängig vom Risiko – ist die ganze Sache den Aufwand überhaupt wert?"

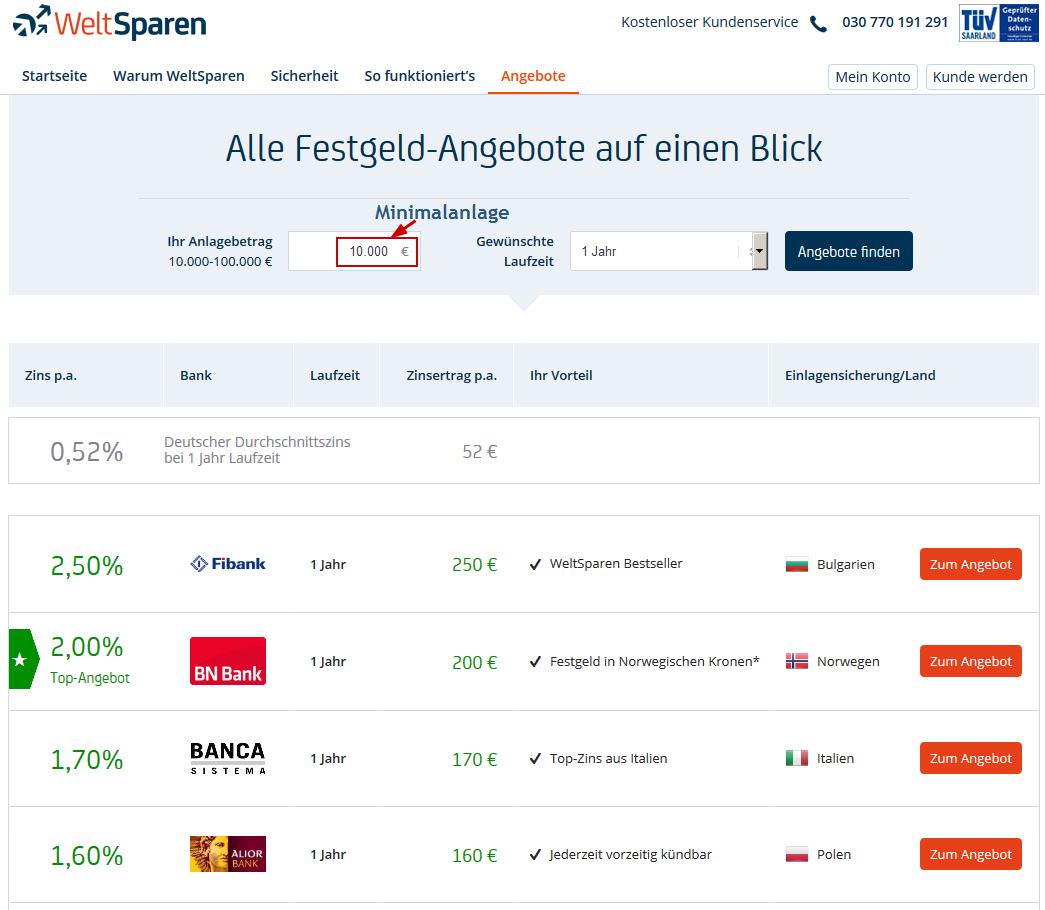

Anbieter wie Weltsparen oder auch die diversen Vergleichs-Websites locken mit Festgeldzinsen von bis zu 2,5 % pro Jahr. Üblich sind Zinsen von maximal 1,25 %. Viele Banken rücken selbst für Einjahres-Festgeld nur nur noch einen Zins von 0,x % heraus.

Geworben wird mit "Exclusive Top-Zinsen" und einer "Einlagensicherung gemäß EU-Richtlinie". Schau‘n wir mal, was da dran ist.

Grundsätzlich gilt: Kein Anbieter kann das magische Dreieck der Geldanlage außer Kraft setzen. Mehr Rendite bedeutet immer mehr Risiko.

Zum Operativen: Jede Geldanlage muss einen zweistufigen Prüfungsprozess durchlaufen.

Stufe 1: Passt die Geldanlage zu mir?

Die Geldanlage muss zu Ihnen und Ihrem Lebensstil passen. Sind Sie Single oder haben Sie eine Familie? Möchten Sie ein Haus bauen oder sind Sie Berufsnomade?

Wie reagieren Sie, wenn der Wasserstand Ihres Vermögens stark schwankt?

Nicht jede Geldanlage ist für jeden von uns gleich gut geeignet. Dieses "Geeignet sein" wechselt auch mit den Jahren. Anlageformen, die für einen Dreißigjährigen sinnvoll sind, können für einen Sechzigjährigen nicht mehr akzeptabel sein und umgekehrt.

Ein kluger Anleger ist kein Geld-Messie (keine Ahnung, wie ich an all diese Verträge gekommen bin, die sind mir so zugeflogen, da konnte ich nicht Nein sagen), sondern ein Architekt. Jede neue Geldanlage muss sich in das Repertoire der bereits vorhandenen Anlagen einfügen und diese sinnvoll ergänzen.

Es ist Ihre Aufgabe zu definieren, was sinnvoll ist. Sinnvoll ist all das, was Ihre persönliche Lebensplanung unterstützt.

Aber grämen Sie sich nicht, dieses zwanghafte Horten von Geldanlagen, nur weil einem ein kluger Vertriebler ein Renditemöhrchen vor die Nase hält, kommt in den "besten Kreisen" vor.

Stufe 1 hat erst einmal nichts mit der Qualität der Geldanlage an sich zu tun. Niemand wird einem Porsche die Qualität absprechen wollen. Trotzdem ist ein 911er vollkommen ungeeignet, wenn es darum geht, Vater, Mutter, zwei Kindersitze und einen Kinderwagen am Wochenende in Richtung Großeltern zu transportieren.

Stufe 2: Stimmt das Risiko/Rendite-Profil?

Jetzt geht es um die Qualität der Anlage. Im ersten Schritt kam heraus: Ja, Sie möchten gerne die Summe X für ein Jahr fest anlegen. Wegen der kurzen Laufzeit kommen nur Zinsprodukte infrage. Sie möchten heute ausrechnen können, welche Summe Sie in einem Jahr auf Ihrem Konto vorfinden werden. Infrage kommen Tagesgeld, Festgeld und Anleihen mit einer Restlaufzeit von einem Jahr. Welches Produkt soll es sein?

- Tagesgeld gibt arg wenig Zinsen und Sie können, wie gesagt, ein Jahr auf das Geld verzichten. Deshalb scheidet Tagesgeld aus.

- Anleihen mit einer Restlaufzeit von einem Jahr: Zu hoher operativer Aufwand. Die passenden Wertpapiere muss man erst einmal finden, dann braucht man ein Depot, um sie zu verwahren … Anleihen nein, zu viel Stress.

- Bleibt Festgeld. Außer der Kontoeröffnung kein Aufwand und keine Gebühren. Dazu kommt: Man soll ja nur in Sachen investieren, die man versteht.

Das Festgeld hat das Rennen gemacht, nun blasen die Zinsjäger zum Halali.

Festgeld-Zinsen bei seriösen Banken liegen bei rund 1,25 % (ABN AMRO mit MoneYou).

Bei Weltsparen.de ist die bulgarische Fibank mit 2,5 % der Bestseller. Legen wir 10.000 Euro an (weniger geht nicht) und vergleichen wir ABN AMRO mit der Fibank. Zum Thema Steuer: KapSt. plus Soli machen 26,375 % aus.

| Bank | Betrag |

|---|---|

| Zinsen ABN AMRO vor Steuern | 125 € |

| Zinsen ABN AMRO nach Steuern | 92,03 € |

| Zinsen Fibank vor Steuern | 250 € |

| Zinsen Fibank nach Steuern | 184,06 € |

| Zinsdelta nach einem Jahr nach Steuern | 92,03 € |

Wie sieht jetzt das Rendite/Risiko-Profil aus?

Um nach Steuern 92,03 Euro zusätzlich zu verdienen, muss ich einer Bank mit zweifelhaftem Rating 10.000 Euro anvertrauen. So bewertet beispielsweise Standard & Poor‘s die bulgarische Fibank und die polnische Alior Bank mit BB. BB bedeutet in der Standard & Poor‘s-Bewertungsskala:

Nicht als Investment geeignet (Non-Investment Grade), sehr abhängig von der wirtschaftlichen Gesamtlage.

- Extra-Rendite: 92,03 €

- Risiko: Verzögerte aber vollständige Rückzahlung durch den bulgarischen Bankenrettungsfonds bis hin zum Totalverlust.

Ein wichtiger Parameter, um dieses Risiko abschätzen zu können, ist das Rating der Bank, der Sie Ihr Geld anvertrauen.

Das ist in der Praxis gar nicht so einfach. Ich habe ziemlich googeln müssen, bis ich die Infos für die Fibank und die Alior Bank hatte. Auf den Websites der Banken habe ich nichts gefunden.

Einwand: Das macht nichts, denn es gibt die europäische Einlagensicherung

Meine 10.000 Euro sind sicher.

Zu den Einlagensicherungen ist Folgendes zu sagen: Theoretisch hört sich das toll an. Mein Geld ist bis zu einer Summe von 262 Millionen Euro pro Kunde (Targobank) oder sogar 498.638 Millionen Euro pro Kunde (IKB Bank) abgesichert.

Doch wenn es richtig kracht, werden diese Fonds nicht standhalten und dann sind wir wieder bei Merkels Erklärung von 2008 "Die Konten sind sicher".

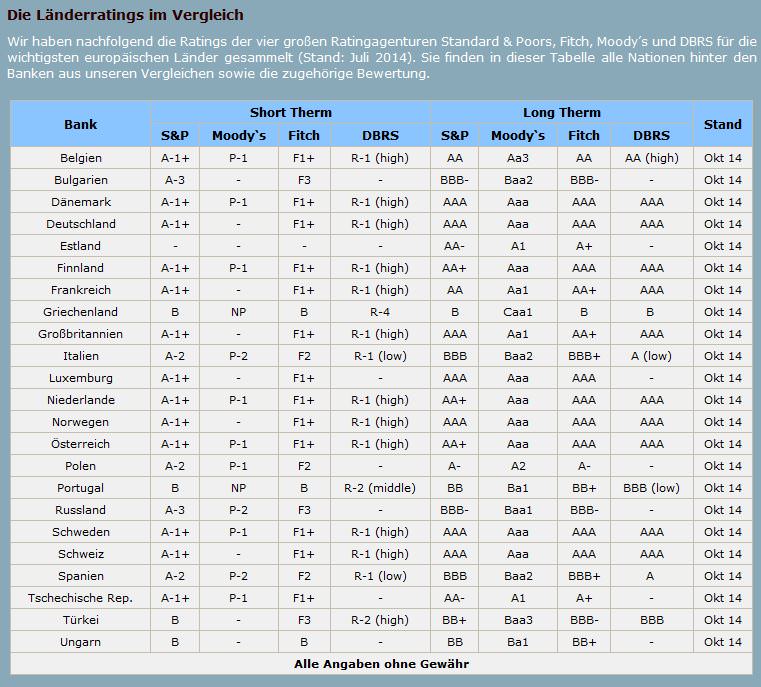

Im Falle einer echten Krise kommt es auf die Leistungsfähigkeit des Staates an, in dem sich die Bank befindet, und da gibt es von Bulgarien (BBB-), Italien (BBB) und Portugal (BB) nur Trauriges zu berichten. Polen kann sich mit einem A- etwas absetzen. Wenn sich die Krise von 2008 wiederholt, sind die Steuerzahler gefragt. Ob, was und wer gerettet wird, hängt einzig und allein von den dann herrschenden politischen Konstellationen und Personen ab. Wird es unserem Mann im Rollstuhl gelingen die Südländer in den Griff zu bekommen oder ist dann bereits ein anderer Finanzminister?

So bewerten die Ratingagenturen die Finanzkraft europäischer Länder

Quelle: Tagesgeldvergleich.net

Es gibt keine "europäische Einlagensicherung", sondern eine "Einlagensicherung gemäß EU-Richtlinie". Ein kleiner, aber feiner Unterschied. Es gibt kein supranationales Einlagensicherungssystem. Will sagen: Brüssel macht zwar eine Richtlinie, aber die Länder setzen diese dann in nationales Recht um.

Und wie meine Oma immer zu sagen pflegte: "Ein bisschen Schwund ist immer". Nicht jeder Halbsatz, der in Brüssel losgeschickt wird, kommt auch in Sofia an. Banken-Lobbyist heißt auf Bulgarisch Банка лобист.

Die Arbeit dieser Wühlmäuse führt dann zur sogenannten "Primär Richtlinie 2009/14/EG", in der festgelegt wird, dass die 100.000 Euro zwar sicher sein sollen, aber im Falle eines Falles auch in Lew ausgezahlt werden dürfen.

Wollten Sie 10.000 Euro zu 2,5 % anlegen oder in Lew tauschen?

Ein weiterer Punkt: Einlagensicherung schützt nicht vor Kapitalkontrollen.

Während der zypriotischen Finanzkrise hat das Land drakonische Kapitalverkehrskontrollen erlassen. Überweisungen über 5.000 Euro waren zustimmungspflichtig, die Geldautomaten gaben nur 300 Euro pro Tag und Kopf aus und die Zyprioten durften nur 1.000 Euro in bar außer Landes bringen.

Warum sollte Bulgarien diesem Beispiel nicht folgen, wenn die Banken im ärmsten Land der EU zusammenbrechen?

Bevor ich des Bulgaren-Bashings für schuldig befunden werde: Ich bin mir sicher, dass auch die Banken Polens, Italiens und Portugals ihre Lobbyści, Lobbisti und Lobistas gut bezahlen. Ich hatte einfach nur keine Lust noch weiter zu recherchieren. Aber ich will ja auch kein Geld bei diesen Finanzinstituten anlegen.

Wenn Sie Ihre Euros gut und sicher anlegen wollen, müssen Sie Recherchezeit mitbringen.

Update vom 19.01.2015 für den Anbieter Savedo

Savedo bietet wie Weltsparen ebenfalls europaweit die

"besseren Zinsen."

Wenn man sich durch die Website hangelt, kommt man über die Seite "Einlagensicherung" schließlich auf die Website des Einlagensicherungsfonds der Tschechischen Republik und findet dort unter "Compensation Amount"

Deposit compensation is paid to 100% of the deposit amount. The maximum compensation amount is EUR 100,000 per client per bank, building society or cooperative savings bank. The compensation of foreign exchange deposits is paid out in Czech crowns. (Hervorhebung durch mich)

The equivalent of the limit in Czech crowns is recalculated on the basis of the foreign exchange rate announced by the CNB as at the date of the insolvency notice FX deposits are also recalculated to Czech crowns according to the exchange rate announced by the CNB as at the date of the insolvency notice.

Quelle

Damit wird die werbliche Aussage auf der Savedo-Titelseite

"Kein Währungsrisiko – Alle Anlagen in €"

leider ad absurdum geführt. Wenn‘s kracht, dann gibt‘s keine Euro, sondern eine Weichwährung.

Was ist von Angeboten wie Weltsparen zu halten?

Ich halte mich bei der Auswahl meiner Finanzprodukte an die Bio-Regel: "Immer beim Erzeuger kaufen." Im Hofladen bekomme ich die Sachen entweder billiger oder in besserer Qualität als im Lebensmittelladen. Dafür ist es bequemer, nach der Arbeit noch schnell beim REWE vorbeizuschauen.

Was Weltsparen konkret angeht, so sehe ich außer der Bequemlichkeit für Kamikaze-Zinsjäger keinen Vorteil gegenüber einer Direktanlage.

Wenn Sie sich bei Weltsparen anmelden, werden Sie

- Kunde bei Weltsparen.

- Eröffnen bei der MHB-Bank ein unverzinstes Girokonto, das sogenannte Weltsparkonto.

- Von diesem Konto wird das Geld dann auf das Festgeldkonto der ausländischen Bank überwiesen. Sie werden ebenfalls Kunde dieser Bank.

Das Festgeldkonto wiederum schließen Sie bei einer unserer Partnerbanken ab. Für jedes Festgeldangebot, das Sie auswählen, wird ein eigenes Festgeldkonto eröffnet.

Zitat von der Web-Site

Sie wollen Geld nur zu guten Zinsen anlegen und müssen dazu Kunde einer Vertriebsorganisation und zwei Banken werden? Das sind drei Firmen, die nichts zu verschenken haben und die an Ihnen Geld verdienen wollen und müssen.

Dazu kommt das zusätzliche Risiko einer Pleite der MHB-Bank. Die MHB-Bank gehört zum US-Finanzinvestor Lone Star und hat kein Publikumsgeschäft. Über die Solidität der Bank kann ich nichts sagen. Für mich als Anleger stellt sie ein unbekanntes Risiko dar, das ich möglichst eliminieren möchte.

Bei einer Direktanlage hole ich mir nur das Risiko "ausländische Bank" ins Depot. Das ist schon heftig genug.

Allein die Frage: "Funktioniert das Geschäftsmodell der ausländischen Bank?" ist nicht trivial. Nehmen wir die bulgarische Fibank: Verschuldet sie sich zu relativ günstigen Zinsen in Euro und vergibt teure Lew-Kredite an die lokale Bevölkerung? All das in der Hoffnung, dass die Kredite auch wirklich getilgt werden und dass keine großen Währungsverluste auflaufen? Oder spekuliert die Fibank mit dem geliehenen Geld erfolgreich an den internationalen Märkten?

Wenn ich nicht weiß, was die Bank mit dem eingesammelten Geld macht, kann ich auch nicht beurteilen, wie riskant meine Anlage ist.

Sollte es krachen, ist Weltsparen als reiner Vermittler fein raus. Weltsparen ist nicht Ihr Anwalt. Im Falle eines Falles werden Sie selbst um Ihr Geld kämpfen müssen. Entweder auf Englisch oder in der Landessprache.

Wir weisen Sie ausdrücklich darauf hin, dass WeltSparen zu keinem Zeitpunkt Empfehlungen zu einzelnen Produkten oder Partnerbanken ausspricht.

Zitat von der Web-Site

Profi-Tipp: Legen Sie nicht die gesamte Summe an, sondern behalten Sie so viel zurück, dass Sie den entsprechenden Sprachkurs an der VHS noch bezahlen können.

Einspruch: Ich glaube nicht an diese Horrorszenarien

Wenn es hart auf hart geht, werden die Banken gerettet werden. Warum soll ich mich mit 1 % Zinsen zufriedengeben, wenn ich über 2 % haben kann?

Ein guter Einwand. Meine ganze bisherige Argumentation beruht auf dem Axiom "Das magische Dreieck der Geldanlage" gilt. Was nun, wenn dieses Axiom nicht mehr stimmt?

Bei sämtlichen Bankenkrisen wurde das Dreieck ausgehebelt. Die Banker sind extreme Risiken eingegangen, und als Samusin, Gott des Ausgleichs, seinen Anteil haben wollte und die ganze Sache in die Grütze ging, musste der Steuerzahler Samusin auszahlen.

Darauf können Sie wieder wetten. Aber Samusin ist ein launischer Gott mit einem Hang zur Bosheit. Es kann auch sein, dass er findet, dass Sie persönlich nicht "too big to fail" sind und niemand Ihnen Ihren Scherbenhaufen ersetzen wird.

In diesem Zusammenhang ein kleiner Off-topic-Verweis auf die Buchbesprechung "Renditeperlen aus dem Scherbenhaufen". Dieses Buch beschreibt, wie unglaublich die Profite sind, die man aus einem vollkommen deformierten Renditedreieck herausschlagen kann.

Wie erfolgt die Besteuerung meiner Zinseinkünfte?

Eine Geldanlage soll Geld bringen und dabei möglichst wenig Arbeit machen. Weltsparen führt keine Kapitalertragssteuer ab. Es ist Ihr Job, das Formular KAP Steuern unter Punkt 7 korrekt auszufüllen.

Die Besteuerung erfolgt bei Vorliegen entsprechender Nachweise in der Höhe völlig analog zur Anlage in Deutschland. Der einzige Unterschied ergibt sich dadurch, dass wir für Sie die Kapitalertragsteuer nicht einbehalten können. Sie müssen also die innerhalb eines Jahres vereinnahmten Zinserträge in Ihrer persönlichen Einkommensteuererklärung angeben. Alle hierfür erforderlichen Unterlagen werden Ihnen zeitnah nach Fälligkeit des Festgeldes, spätestens jedoch nach dem Jahreswechsel in Ihrer elektronischen Postbox zur Verfügung gestellt.

Zitat von der Website

Konkretes Fazit

Für ein Netto-Zinsdelta von 100 Euro bei einer Anlagesumme von 10.000 Euro würde ich mir den Stress nicht antun.

Dem Bequemlichkeitsargument kann ich nicht viel abgewinnen.

Dank unseres innovativen Prozesses entfallen Postident und Einzelkontoeröffnungen für viele einzelne Konten – der Anleger kann so seine Anlagen zentral über einen Zugang steuern und innerhalb von 1–2 Minuten Geld anlegen.

Interview mit dem Gründer des Start-ups Zinspilot.

Es geht doch nicht darum, dass ich mein Geld problemlos auf mehrere Banken verteilen kann, sondern ob ich mein Geld diesen Banken anvertrauen will.

Meta-Fazit

Schießen Sie bei der Zinsjagd keinen kapitalen Bock, sondern prüfen Sie jede Geldanlage mit diesem zweistufigen Prozess. Sie werden feststellen: Ihre Altpapiertonne wird immer gut gefüllt sein.

Die Alternative

Um einen alten Studienkollegen zu zitieren: "Wenn Scheiße, dann mit Schwung"! Wenn die risikoarmen Zinsen einer seriösen Bank zu gering sind, dann bitte nicht auf die 2 % einer bulgarischen, portugiesischen oder polnischen Bank schielen, sondern die 20 % anpeilen, die man auf P2P-Plattformen erhält. Das ist meiner Meinung nach deutlich sicherer.

Warum?

Wenn Sie 10.000 Euro bei einer Bank mit BBB-Rating parken, bauen Sie ein Klumpenrisiko auf und verstoßen damit gegen eine der Hauptregeln des erfolgreichen Geldanlegers.

Wenn Sie 10.000 Euro auf 500 Privatkredite verteilen, haben Sie pro Kreditnehmer 20 Euro im Feuer. Dieses Risiko können Sie gut tragen.

Wenn es dagegen in Bulgarien zu einem Banken-Run kommt, können Sie sich nur noch freuen, dass Sie bei der Tagesschau in der ersten Reihe sitzen. Dann sehen Sie wenigstens in HD, wie sich Ihr Geld verflüchtigt.

Weiterlesen

Der zweite Teil der Zinsjagd-Serie: "Ist die ganze Sache den Aufwand überhaupt wert"?