04. Juni 2014

Warum die Sicherheitsbewussten uns noch alle ruinieren werden

Aktienbesitzer sind Zocker und Spekulanten, der brave Mann hat eine Lebensversicherung und ein Sparbuch.

Wirklich?

Bei meinen Streifzügen durch die Blogs, Magazine und Foren des Internets bin ich auf diese drei Perlen der Erkenntnis gestoßen, die etwas anderes nahelegen.

Perle 1

John Bogle, der Nestor der Index-Investierer, antwortet in diesem Interviev in Finanzen.net auf die Feststellung: „Unternehmen brauchen aber die Börse, um sich weiterhin Kapital zu beschaffen.“

Seit fünf Jahren lenkt die Wall Street ungefähr 250 Milliarden Dollar jährlich in frisches Aktienkapital, eben in Börsengänge, Kapitalerhöhungen. Wie viel Geld fließt ins Trading? 30 Billionen Dollar jährlich. Also kommen 0,8 Prozent der eigentlichen Funktion der Wall Street zu. 99,2 Prozent gehen ins Trading.

Fazit

Die Börsen haben ihre ursprüngliche Bedeutung als Kapitalsammelstelle weitestgehend verloren. Es wird gehandelt wie besessen.

Perle 2

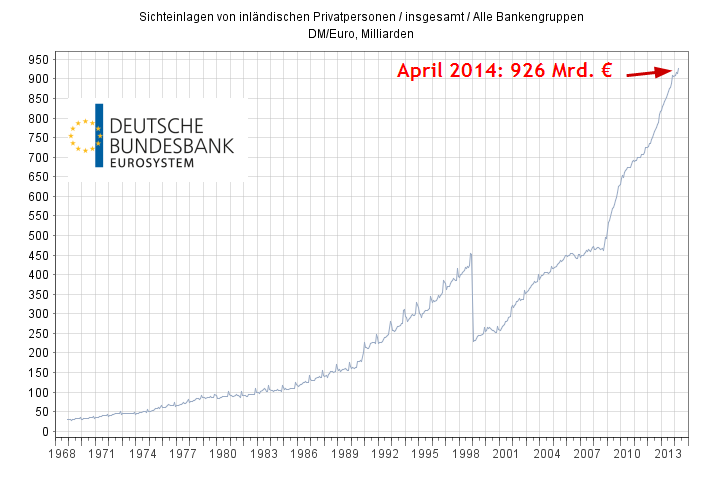

In Deutschland lebende Privatpersonen haben im April 2014 926.041.000.000 Euro (in Worten neunhundertsechsundzwanzig Milliarden und einundvierzig Millionen Euro) auf Girokonten, Tagesgeldkonten, Sparbüchern und anderen Konten mit einer Kündigungsfrist unter einem Monat gebunkert.

Meine Quelle: Die offizielle Statistikseite der Bundesbank.

Für dieses Geld bekommen die Anleger so gut wie keine Zinsen. Die Bank hat das Geld und kann damit arbeiten. Die Sparguthaben der Bankkunden werden von der Bank unverzüglich wieder in den Geldkreislauf zurückgeschleust. Auch wenn es für Sie so aussieht: Das Geld „liegt“ nicht auf der Bank, sondern wird mehrfach pro Tag rund um den Globus gejagt.

Damit kommen wir zur dritten Perle.

Perle 3

Nicht nur die Zentralbank, auch die Geschäftsbanken (Deutsche Bank, Commerzbank, Sparkassen etc.) dürfen Geld schöpfen. Geld schöpfen bedeutet: Geld aus dem Nichts erschaffen.

Wie geht das? Durch die Vergabe eines Kredits. Wenn die Bank einen Kredit über 10.000 Euro vergibt, überweist sie dem Kreditnehmer diese Summe aufs Konto. Dieses Geld ist aus dem Nichts entstanden, weil die Bank es so wollte.

Die einzige regulatorische Bedingung: Die Bank muss bei der Zentralbank eine sogenannte Mindestreserve deponieren. Die Mindestreserve beträgt aktuell ein Prozent.

Was tut die Bank: Sie überweist 100 Euro von ihrem Tagesgeldkonto auf das Konto der Zentralbank und ist fertig.

Fazit

Je höher die Einlagen, umso besser für die Bank.

Die Perlenkette

Wenn wir die Puzzlesteine zusammenbauen, ergibt sich folgendes Bild

- Die Turbulenzen an den Aktienmärkten werden durch exzessives Handeln ausgelöst.

- Geld ist die Munition des Traders. Er braucht viel davon.

- Auf deutschen Sparkonten lagern riesige Summen.

- Was der Nachbrenner für den Kampfjet ist, ist das Geldschöpfen für die Bank. Eine Mindestreserve von 1 Prozent bedeutet, dass die Sparguthaben der Deutschen für die Banken ein Kreditpotenzial von 92.604.100.000.000 Euro (in Worten zweiundneunzig Billionen, sechshundertundvier Milliarden und hundert Millionen Euro) haben.

- Diese Summe steht den Jungs vom Investmentbanking zur Verfügung. Damit wären wir wieder bei Punkt 1 dieser Liste.

Welches Schadenspotenzial haben die einzelnen Anlageklassen?

Wichtig: Es geht immer ums Kaufen und Behalten (Buy-and-hold).

Direktkauf von Aktien und Anleihen

Der Direktkäufer entzieht dem Markt Liquidität und beruhigt ihn so. Aktien und Anleihen gehören zum Sondervermögen, das die Bank nur verwaltet. Handeln darf sie mit den Wertpapieren nicht.

Was würde passieren, wenn alle Aktienkäufer Buy-and-hold betreiben würden?

Die Märkte würden erstarren. Es gäbe die ganze Kurshysterie nicht mehr und 90 % der Banker wären arbeitslos. Die Anleger würden jedes Jahr ihre Dividende kassieren und fertig. So ähnlich beschreibt es Warren Buffet in seiner „Parabel von der Familie Gotrocks“.

Wäre das schlecht?

Nein! Solange neue Firmen über die Börse Aktionäre gewinnen können, ist alles gut. Bei Immobilien rennt doch auch keiner durch die Straßen und sagt heute „Gepflegter Vorgarten, Hauspreis steigt um 256,78 €“. Morgen heißt es dann „Bäh, Hundekacke vor dem Haus, der Hauspreis fällt um 124,98 €“. Was für ein Schwachsinn!

Und trotzdem gibt es Wertveränderungen. Warum brauchen wir bei Aktien eine mikrosekündliche Preisfestsetzung? Auch heute rollen bei VW die Autos vom Band, genau wie sie es gestern taten und morgen tun werden. Was kratzt der Aktienkurs die Jungs am Band. Die tun ihren Job wie jeden Tag.

Fondskauf

Wer einen Fonds kauft, beruhigt den Markt nicht ganz so stark. Auch wenn der Fonds im eigenen Wertpapierdepot schlummert und die depotführende Bank nicht an ihn herankommt, so wird doch innerhalb des Fonds gehandelt.

Indexfonds handeln weniger als aktiv gemanagte Fonds und sind deshalb ? meiner Meinung nach ? vorzuziehen.

Sichteinlagen

Sind wie oben besprochen das Öl im Feuer der Kapitalmärkte. Natürlich braucht man ein Girokonto und auch das Tagesgeldkonto ist eine sehr sinnvolle Einrichtung, aber man sollte beide nicht als Geldspeicher missbrauchen. Hier mein Überblick, was die einzelnen Kontoarten gut können.

Kapitallebensversicherungen, Riester, Rürup, Pensionskassen

Für alle Anlageformen, bei denen Anleger Geld in einen Pool einzahlen, der dann von Profis verwaltet wird, gilt mehr oder weniger das Gleiche wie für Sichteinlagen.

Die Profis traden. Mal mehr, mal weniger, aber zu den marktberuhigenden Kräften gehören sie sicher nicht. Auch wenn die Profis nicht wild spekulieren, alleine die schiere Masse der von ihnen verwalteten Gelder bewegt den Markt.

Fazit

Die ganzen Sicherheitsbewussten werden uns noch einmal ruinieren.

Das hat etwas von einer griechischen Tragödie. Wir erinnern uns:

- Der Held geht zum Orakel.

- Das Orakel orakelt.

- Der Held tut alles, um seinem Schicksal zu entgehen.

- Weil der Held alles tut, um seinem Schicksal zu entgehen, erleidet er genau das Schicksal, welches ihm vorhergesagt wurde.

Wäre er mal besser nicht zum Orakel gegangen. Oder auf die Finanzmärkte übertragen: Wer kein überschaubares Risiko eingeht, erzeugt das größte Risiko. Er entfesselt Mächte, die er nicht mehr kontrollieren kann und deren Spielball er wird.

Allen Sicherheitsbewussten sei gesagt: Ihr müsst das Risiko nicht suchen, es wird euch schon finden. Und wenn es an eure Tür klopft, solltet ihr vorbereitet sein. 100 % Tagesgeld, 0 % Aktien, ist nicht sicherheitsorientiert, sondern ein Hoch-Risiko-Spiel.

Wer sein Geld als Bankguthaben hortet, befeuert die Kapitalmärkte und wird mit Minizinsen abgespeist.

Update vom 06.06.2014

Christian Kirchner schreibt in „Die Anlagemisere ist hausgemacht“ darüber, warum in Deutschland Geld mehrheitlich zinsfrei angelegt wird.

Zitat (es geht um die Rolle der Regulierungsbehörden):

… Und vergisst, dass die nächste Krise vielleicht in genau jenen Anlageformen lauern könnte, die man damit privilegiert, etwa Staatsanleihen und Sparguthaben.