06. Januar 2015

Ist Crowdfunding eine gute Geldanlage?

Cortal Consors ist seit Jahren mein Broker. Zuerst war das Logo orange, dann schwarz-grün und nun hat sich mein Broker mal wieder "neu erfunden". Die Marketing-Abteilung hat mir geschrieben, dass ich jetzt bei der Bank bin,

"die so ist, wie wir leben. Für alle, die nicht nur Geld anlegen, sondern über Strategien diskutieren, neue Wege entdecken sowie aktiv das Banking von morgen mitgestalten wollen."

Blau ist jetzt die angesagte Farbe, man heißt jetzt Consorsbank statt Cortal Consors und setzt jetzt voll auf "Coole-Sau-Banking".

Ab sofort modelt Jack Wolfskin für die Consorsbank, und auch bei den Finanzprodukten wird es cool & lässig.

Holzfäller zu Bankern!

Bartloses Banking: Vergiss‘ es!

Auf der Consors-Website finde ich unter Sparen & Anlegen/Crowdfunding diesen Text:

Crowdfunding – So einfach geht‘s

- Kostenlos bei Seedmatch registrieren

- Start-up auswählen

- Bequem online investieren

- Start-up begleiten und empfehlen

- Finanziell profitieren

Ich habe letztens meine Tochter mal über die Schulter geschaut.

Da las sich das dann so:

- Kostenlos bei Online-Shop XY registrieren

- Klamotten auswählen

- Auf Wunsch bequem per Ratenzahlung kaufen

- Online-Shop XY auf Facebook empfehlen und

- dafür ein Goodie abgreifen

Hallo!

Die Investition in ein Start-up ist doch keine Quengelware, die man auf der Zielgeraden vor der Supermarkt-Kasse noch mal schnell in den Einkaufswagen wirft!

So einen Unfug habe ich noch selten gelesen.

Crowdfunding goes Mainstream – Zeit zu fragen:

Was ist dieses Crowdfunding, von dem man jetzt soviel hört?

Crowdfunding gibt es in zwei Spielarten

- karitatives Crowdfunding

- kommerzielles Crowdfunding, auch Crowdinvesting genannt

Das karitative Crowdfunding

Beim karitativen Crowdfunding geht es darum, Mitstreiter für eine gute Sache zu gewinnen.

- Ein Journalist findet: Diese Story muss geschrieben werden und sammelt Geld für die Recherche.

- Ein Musiker möchte ein neues Album aufnehmen und wendet sich an seine Fans, um die Studiokosten bezahlen zu können.

- Ein Ingenieur für Regelungs- und Verfahrenstechnik möchte die Bienen mit einer Sauna vor der Varroamilbe schützen. Hier die Website der Bienen-Retter.

Was springt dabei für mich heraus?

- Das gute Gefühl, das Richtige getan zu haben.

- Je nachdem, wie viel Sie gegeben haben, bekommen Sie entweder eine Dankeschön-Karte oder 4 kg Honig oder der Künstler kommt vorbei und stellt seine neue CD bei Ihnen im Wohnzimmer vor. Jeder Projektstarter legt fest, welches Dankeschön es für welche Unterstützerbeiträge gibt.

Was gibt es da zu meckern?

Nichts. Das karitative Crowdfunding ist eine gute Möglichkeit, schnell und unbürokratisch Mitstreiter zu finden. Die Anbieter lassen sich diesen Service bezahlen. Ecocrowd beispielsweise mit 8 % der Unterstützersumme. Das dürfte aber in den meisten Fällen billiger sein, als einen e. V. zu gründen und das Geld auf traditionelle Weise zu sammeln.

Wie ist das Risiko?

Die Anbieter versprechen zwar, sich die einzelnen Projekte genau anzusehen, aber wenn das Finanzierungsziel erreicht ist, überweisen die Crowdfunding-Plattformen das Geld an den Projektstarter. Wenn der sich dann vom Acker macht, ist das einfach Betrug. Keine Plattform übernimmt eine Garantie dafür, dass der Projektstarter das Geld auch so einsetzt, wie er es während der Finanzierungsphase versprochen hat.

Wird das vorkommen? Mit Sicherheit. Überall, wo Geld den Besitzer wechselt, sind Betrüger nicht weit. Aber das passiert auch offline. Man erinnere sich nur an den Maserati fahrenden Chef der Berliner Obdachlosenhilfe.

Meine persönliche Einschätzung (reines Bauchgefühl): Nicht höher als das allgemeine Lebensrisiko. Vor allem nicht bei den Summen, die im Spiel sind.

Das Risiko lauert im kommerziellen Crowdfunding.

Das kommerzielle Crowdfunding

Das kommerzielle Crowdfunding, auch Crowdinvesting genannt, ist das Venture Capital (VC) des kleinen Mannes.

Laut Pressemeldung vom 10.12.2014 geht

"diese Zusammenarbeit (von Consors und Seedmatch, Einfügung von mir) damit auf den Wunsch der Anleger nach neuen Anlageformen ein."

Dann wollen wir doch mal sehen, ob das nicht einer von den Wünschen ist, über die man sagt:

Sei vorsichtig mit dem, was du dir wünschst. Es könnte in Erfüllung gehen.

Auch fürs Crowdinvesting gilt die klassische Definition von Risikokapital:

"Risikokapital – auch Venture-Capital oder Wagniskapital genannt – ist außerbörsliches Beteiligungskapital („private equity“), das eine Beteiligungsgesellschaft (Venture-Capital-Gesellschaft) zur Beteiligung an als besonders riskant geltenden Unternehmungen bereitstellt."

Wikipedia

Weder Crowdinvesting noch klassisches VC sind ein Eheversprechen. Anleger wie Earlybird halten ihre Beteiligungen fünf bis sieben Jahre. Branchenübergreifend liegt die maximale Haltedauer bei rund zehn Jahren. Spätestens dann wollen die Anleger ihr Geld zurück. Das klappt nicht immer.

- 20 % - 30 % Prozent der Start-ups gehen Pleite

- 50 % laufen so einigermaßen

- 20 % - 30 % werden richtig erfolgreich und schaffen den großen Börsengang

Welche Summen sind im Spiel?

- Die bereits erwähnte deutsche VC-Gesellschaft Earlybird investiert zwischen 250.000 und 10 Millionen Euro pro Start-up. Wer sich beteiligen möchte, ist mit 5 Millionen Euro dabei. (Quelle)

- Peter Thiel, einer der Mitgründer von Paypal, investierte 280.000 $ in Paypal und danach 500.000 $ in Facebook.

- Richard Branson stieg mit 25 Millionen Dollar beim Start-up Transferwise ein.

- Ashton Kutcher (ja, der aus "2,5 men") investiert über seine VC-Firma "A-Grade Investments" zwischen 50.000 $ und 200.000 $ pro Start-up.

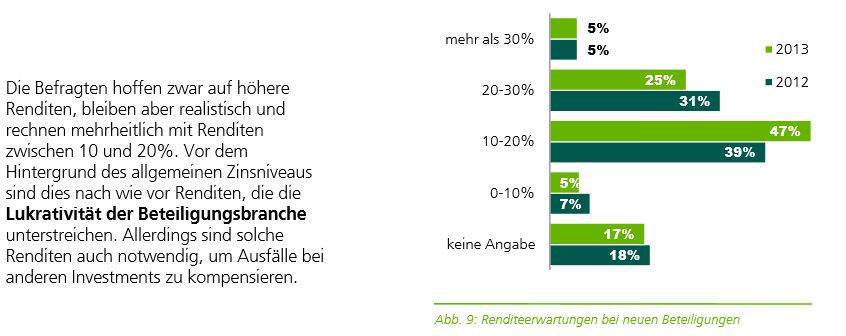

Welche Renditen erwarten die Anleger?

Die Anleger wollen jährliche Renditen zwischen 20 % und 30 %, halten Renditen von 10 % bis 20 % pro Jahr aber für realistischer.

Quelle: Rödl & Partner, Studie "Die deutsche Beteiligungsbranche 2013"

Weitere Quellen:

- M.L.Fischer Research, von 2009 – Renditeerwartungen: 20 % bis 30 %

- Historische Renditen von Venture Capital

Wie bekommt man diese Renditen mit den branchenüblichen Pleitequoten hin?

Das Szenario sei wie folgt

- Anlagesumme: 100.000 €

- Zahl der Start-ups: 10 (10.000 € je Start-up)

- Renditeerwartung: 20 % pro Jahr (vor Steuern und Inflation). Zum Vergleich: Ein langfristiges, passives ETF-Portfolio bringt je nach Studie zwischen 7 % und 9 % pro Jahr (vor Steuern und Inflation). In meinen Augen sind 11 % bis 13 % ein angemessener Risikozuschlag.

So sieht die Vermögensentwicklung bei einer zehnjährigen Haltedauer aus (Zinseszinsrechnung mit 20 % p.a.).

| Jahr | Anlagebetrag |

|---|---|

| 1 | 100.000 € |

| 2 | 120.000 € |

| 3 | 144.000 € |

| 4 | 172.800 € |

| 5 | 207.360 € |

| 6 | 248.832 € |

| 7 | 298.598 € |

| 8 | 358.318 € |

| 9 | 429.981 € |

| 10 | 515.978 € |

Nach 10 Jahren hat sich das Geld verfünffacht. Das deckt sich mit der Aussage von Ciarán O’Leary, Partner bei Earlybird.

"Wenn man bei uns anlegt, kann man in der Regel sein Geld verdrei- bis verfünffachen."

Quelle

Jetzt die darwinistische Betrachtung: Wie viel Rendite muss ein einzelnes Start-up bei einer Pleitequote jenseits der 50 % stemmen?

| Überlebende | jährliche Renditeforderung |

|---|---|

| 9 | 22,22 % |

| 8 | 25,00 % |

| 7 | 28,57 % |

| 6 | 33,33 % |

| 5 | 40,00 % |

| 4 | 50,00 % |

| 3 | 66,67 % |

| 2 | 100,00 % |

| 1 | 200,00 % |

Wenn wir von zwei Leichen im Keller ausgehen, bedeutet das: Die restlichen acht Start-ups müssen jedes Jahr eine Rendite von 25% bringen, um diesen Verlust aufzufangen.

Gehen wir jetzt davon aus, dass von diesen acht Start-ups fünf diese Renditeanforderungen nicht erfüllen können, dann bedeutet das: Die letzten beiden Start-ups müssen ihren Wert jedes Jahr verdoppeln und verdreifachen, sonst kommt das mit der Durchschnittsrendite von 20% pro Start-up nicht hin.

Diese Start-ups tragen Namen wie Amazon, Google oder Facebook und bringen ihren Investoren Renditen von mehreren Tausend Prozent ein.

Aber das muss auch sein, denn bei den vielen Pleiten rechnet sich das Ganze sonst nicht.

Apropos Pleiten: Hier gibt‘s die größten deutschen Crowd-Pleiten im Überblick.

Was macht ein Start-up erfolgreich?

"Letzten Endes kann man alle wirtschaftlichen Vorgänge auf drei Worte reduzieren: Menschen, Produkte und Gewinne.

Wenn man kein gutes Team hat, kann man mit den beiden anderen nicht viel anfangen.“

Lee Iacocca, amerikanischer Unternehmer, Retter von Chrysler (*1924)

Gerade im Start-up-Bereich gilt der Spruch: Lieber eine gute Idee mit einem Top-Team umsetzen, als ein mittelmäßiges Team mit einer brillanten Idee an den Start schicken.

Beim Risikokapital-Geschäft geht es nicht ums Geld, sondern um die Menschen.

Paul Graham, CEO des Inkubators Y-Combinator beschreibt die Erfolgschancen eines Start-ups mit der folgenden Formel:

Qualität der Idee x Umsetzungsqualität im Produkt x Qualität des Teams x Leistungsfähigkeit bei der Exekution ergeben die Basischance eines Start-ups. Dieser Wert wird dann mit einem Zufallswerts zwischen 0 und 100 multipliziert, der leider nicht beeinflussbar ist und aufzeigt, dass auch die besten Teams und gute Ideen manchmal scheitern.

Quelle

Was können Sie als Crowdinvestor zum Erfolg eines Start-ups beitragen?

Außer ein bisschen Geld nicht viel. Ein Start-up braucht zwei Dinge ganz dringend:

- Umsätze – Können Sie dem Start-up Kunden verschaffen? Ein Richard Branson telefoniert sein Adressbüchlein einmal rauf und runter und sorgt so dafür, dass der Vertrieb seines Start-ups keine Klinken putzen muss.

- Bekanntheit – Welche Möglichkeiten haben Sie, das Start-up bekannt zu machen? Ein Ashton Kutcher twittert und 16,6 Millionen Follower kennen das Start-up.

Das sind zwei Extrembeispiele, aber jeder Risikokapitalgeber ist bestrebt, seinen Start-ups in diesen Bereichen soviel Hilfe wie möglich zu geben.

Vom Vorteil, ein alter Sack zu sein

Wenn ich mir ansehe, wie Crowdinvesting vermarktet wird

- Jetzt in spannende Start-ups investieren (Seedmatch)

- Innovative Investmentchancen entdecken (Companisto)

erinnert mich das sehr an den Hollywood-Hype in den 90er Jahren des letzten Jahrhunderts. Jede Menge Fonds buhlten damals sehr erfolgreich um Gunst und Geld der Investoren.

Versprochen wurden Spannung, Spaß und tolle Renditen. Die Anleger fühlten sich als Filmmogule "Ich finanziere den nächsten Blockbuster", doch die versprochenen Gewinne tauchten nie auf. Entweder der Film floppte oder trickreichen Verträge verhinderten einen Rückfluss des Geldes.

Die Parallelen

- Ein exotisch-verlockendes Geschäftsmodell mit vielen Flops und einigen Mega-Hits.

- Emotional packender als Tagesgeld. Film-Finanzier oder Wagniskapitalist zu sein hat mehr Party-Potenzial als die Tagesgeld-Erbsenzählerei. Wenn ich für jeden Tweet "Ich bin jetzt Companist bei der Firma XY" in meiner Timeline einen Cent bekommen würde, könnte ich besagte Firma XY zu 100 % selbst crowdfunden.

- Geld ist nur Mittel zum Zweck, man muss die richtigen Leute kennen.

- Es handelt sich um Anlageformen des Grauen Kapitalmarktes. Das ist nicht per se schlecht. Aber da die Anbieter keine Erlaubnis der BaFin benötigen und nur wenige gesetzliche Auflagen erfüllen müssen, ist das eher ein Tummelplatz für Leute, die wissen, was sie tun.

Ein wunderbares Beispiel ist der Film "Der Ghostwriter" von Roman Polański.

"Der Film wurde von RP Films, France 2 Cinéma und Elfte Babelsberg Film produziert. Summit Entertainment ist der amerikanische, Kinowelt der deutsche Filmverleih.

Unterstützt mit Geldern der Filmförderung Mecklenburg Vorpommern, machte der Film Schlagzeilen im Schwarzbuch 2012 des Bundes der Steuerzahler e.V., denn trotz geschätzter 73 Millionen US-Dollar Bruttoeinnahmen wurde die Förderung bislang nicht zurückgezahlt."

Quelle

Wer sagt, dass Crowdinvestoren nicht genauso abgezockt werden?

Wozu dann Crowdinvesting?

Nun zum einen, weil es geht. Das Internet macht es möglich, also wird es auch jemanden geben, der probiert, ob man nicht auch Firmenanteile über das Internet verkaufen kann.

Es gibt ja auch immer wieder Versuche, Lebensmittel über das Internet zu verkaufen.

Aber nur, weil etwas technisch machbar ist, bedeutet das nicht, dass es auch sinnvoll ist.

Zum anderen brauchen die Start-ups natürlich Geld, das sie sich über die Crowd günstig besorgen können. Plattformen wie Companisto und Seedmatch setzen die Beteiligung über paritätische Nachrangdarlehen um. Die Plattform Innovestment nutzt

"unverbriefte, qualifiziert nachrangige und vinkulierte Namens-Genussrechte"

für diesen Zweck.

Das bedeutet: Sie als Anleger geben Ihr Geld ab, haben aber kein Mitspracherecht.

Als jemand, der sein ganzes Berufsleben in Start-ups zugebracht hat, weiß ich, wie es in dieser Welt zugeht. Da hat niemand Zeit, sich um irgendwelche Kleinanleger zu kümmern, die sich aufspielen wie Graf Koks vom Gaswerk, nur weil sie 250 Euro investiert haben. Deshalb investieren die VCs auch so hohe Summen. Sie sichern sich damit ein Mitspracherecht.

Diese rechtliche Konstruktion macht das Crowdinvesting aber attraktiv für Start-ups.

Seedmatch hat das wie folgt zusammengefasst:

- Gewinnen Sie Investoren aus der Crowd: Risikokapital aus vielen Quellen als Ergänzung zu Business Angels oder Venture Capital.

- Marketing-Effekt: Ihre Investoren werden zu Multiplikatoren und machen Ihr Start-up bekannter – ohne zusätzliche Kosten!

- Keine Mitsprache: Sie geben keinerlei Stimmrechte an Ihre Investoren ab.

- Feedback und Input aus der Crowd: Nutzen Sie die Intelligenz und das Netzwerk des Schwarms.

Machen Sie Ihre Fans zu Investoren und Ihre Investoren zu Fans!

Und da ist sie wieder, die Emotion, mit der schon die Hollywood-Fonds im letzten Jahrhundert auf Kundenfang gegangen sind.

Einige Fragen, die Sie sich als Crowdinvestor stellen sollten

Habe ich genug Geld, um die Assetklasse Crowdinvesting sinnvoll abzudecken?

Jede Investition ist mit Papierkram verbunden. Ich kann aus eigener Erfahrung sagen: Unternehmerische Beteiligungen gehören nicht zu den pflegeleichten Anlageformen.

Man steht als Wagniskapitalist wie alle Anleger vor den klassischen zwei Problemen:

Wie schaffe ich Diversifikation?

Wenn man sich die Pleitequoten ansieht und die Summen, die andere Player im Markt einsetzen, dann wären für mich 100.000 Euro verteilt auf 20 Start-ups (5.000 Euro pro Firma) die absolute Untergrenze. Bei 20 Firmen hat man eine realistische Chance, an zwei bis vier Firmen beteiligt zu sein, bei denen sich ein Investment wirklich lohnt. Wenn Sie sich die abgeschlossenen Investitionen auf Innovestment ansehen, werden Sie feststellen, dass meine Kalkulation bezüglich der investierten Summe pro Start-up durchaus passt.

Wie vermeide ich ein Klumpenrisiko?

Das Gesamtvermögen muss so groß sein, dass 100.000 Euro kein Klumpenrisiko mehr sind.

Wie viel muss ich an die Plattform bezahlen?

Die Frage nach den Weichkosten. Companisto erhält 10 % des an den Companisten ausgeschütteten Gewinns. Außerdem berechnet Companisto dem Unternehmen für die gesamte Abwicklung des Crowdinvestings eine erfolgsabhängige Provision in Höhe von 10 % der gesammelten Investitionssumme.

Seedmatch zieht zwischen 5 % und 10 % der eingesammelten Gelder für sich ab.

Diese Kosten müssen die Start-ups zusätzlich erwirtschaften.

Zum Vergleich: Ein ETF mit einer Kostenquote von 0,9 % p.a. gilt als teuer, ein aktiver Fonds nimmt zwischen 2 % und 5 % p.a. und beim Hauskauf liegen die einmaligen Weichkosten bei 9 % bis 14 %.

Kann ich bewerten, ob der Wert des Start-ups fair ermittelt wurde?

Stellen wir uns die Frage: Wie wird der Wert einer Firma ermittelt?

Im Groben so:

- materielle Wirtschaftsgüter (Grundstücke, Gebäude, Maschinen)

- immaterielle Wirtschaftsgüter (Kunden, Patente, Produktionsverfahren, Markenname)

- Goodwill, der Scheck auf die Zukunft, das Potenzial der Firma

Ein Start-up besteht fast nur aus Goodwill, manchmal bringen die Gründer auch Patente oder Produktionsverfahren in die neue Firma ein.

Das Problem: Materielle Wirtschaftsgüter lassen sich gut bewerten und auch für die immateriellen Wirtschaftsgüter kann man sich plausible Kriterien einfallen lassen (ein Kunde macht x Euro Umsatz pro Jahr etc.) aber beim Goodwill sind dem Gestaltungsmissbrauch Tür und Tor geöffnet.

Vertrauen Sie denen, die das Start-up bewerten?

Bei Seedmatch gilt:

"Die Unternehmensbewertung wird grundsätzlich vom Start-up erstellt."

=> Wird hier der Bock zum Gärtner gemacht?

Companisto schreibt

"Generell erfolgt die Unternehmensbewertung durch Companisto und wird anhand einer Vielzahl von Faktoren bestimmt, die wir zusammen mit Corporate Finance-Spezialisten entwickelt haben."

=> Klingt für mich nach Finanz-Voodoo. Mystische Faktoren, die alle bei Vollmond in einen großen Kessel geworfen werden, und dann murmeln die Corporate Finance-Spezialisten ihre Beschwörungsformeln.

Despektierliche Zwischenfrage: Was ist eigentlich ein Corporate Finance-Spezialist? Womöglich ist das nur ein getunter Buchhalter?

Hier ein Beispiel: Warum ist Edition F, eine Website für

"karrierebewusste Frauen, für die berufliche Verwirklichung und ein moderner Lifestyle wichtig sind."

1.500.000 Euro wert?

Warum ist diese Website nicht 1 Million Euro oder 2 Millionen Euro wert?

Das ist keine Polemik, sondern eine ehrliche Frage, die ich nicht beantworten kann.

Ich denke, das ist auch eine Tatsache, mit der man sich abfinden muss. Start-ups sind sehr illiquide Wirtschaftsgüter. Anders als bei Aktien gibt es keine permanente Preisfeststellung, sondern das Start-up ist das wert, was die Investoren bereit sind zu zahlen.

Privatleute kennen das vom Immobilienkauf. Natürlich kann man einen Gutachter beauftragen, den Wert des Hauses zu schätzen, aber das Haus ist das wert, was ein Käufer bereit ist, dafür zu zahlen.

Ein vom Gutachter auf 250.000 Euro geschätztes Haus, für das ein Maximalgebot von 200.000 Euro vorliegt, ist 200.000 Euro wert.

Ich denke, so ähnlich muss man das Thema Crowdinvesting auch sehen.

Die Bewertung eines Unternehmens ist mehr Kunst als Wissenschaft.

Wie bin ich gegen die Verwässerung meines Anteils abgesichert?

Wenn das Start-up gut gedeiht, passieren zwei Dinge:

- Es wird wertvoller.

- Es braucht mehr Geld, um weiter expandieren zu können.

Dabei treten zwei Probleme auf:

Wie viel ist das Start-up genau wert?

Die Altinvestoren wollen hier einen möglichst hohen Betrag sehen, die neuen Investoren wollen möglichst billig einsteigen.

Die Gründer wollen Investoren, die mehr als nur Geld mitbringen, zu bevorzugten Konditionen aufnehmen. Jemand, der mir Kunden oder einen großen Medienauftritt verschaffen kann, ist für mich ein attraktiver Investor.

Sie sehen, die Gemengelage ist eher unübersichtlich. Sie müssen sehen, dass Sie als Kleinanleger bei diesem Game-of-Thrones-Spiel nicht unter die Räder geraten.

Verwässerung

Die Anteile der Altinvestoren werden – relativ gesehen – weniger. Man spricht hier von "Verwässerung". Mehr dazu hier: Anti-Dilution Protection im Rahmen von Venture Capital Beteiligungen und hier: Infografik.

Wenn Sie Crowdinvestor werden, müssen Sie wie ein Luchs darauf achten, dass Ihre Anteile im Rahmen einer neuen Finanzierungsrunde nicht an Wert verlieren.

Ein Beispiel:

- Vor der Finanzierungsrunde: Ihr Anteil: 0,1 %, Firmenwert: 1 Million

- Vor der Finanzierungsrunde: Ihr Anteil: 0,05 %, Firmenwert: 10 Millionen

In diesem Beispiel hat sich der Wert Ihres Anteils verfünffacht (aus 1.000 € wurden 5.000 €).

Was passiert bei einer Pleite?

Ist dann alles verloren oder werde ich wenigstens an der Resteverwertung beteiligt? Wie wird verhindert, dass die Gründer die immateriellen Wirtschaftsgüter aus der Firma herausziehen und mit einem neuen Firmenmantel einfach weitermachen?

Was passiert im Erfolgsfall?

Bin ich bis zum Ende mit dabei oder werde ich vor dem Börsengang oder dem Verkauf ausgebootet? Der aktuelle Companisto-Beteiligungsvertrag kann zum 31.12.2021 vom Start-up gekündigt werden. Was spricht dagegen, den Vertrag zu kündigen, die Crowdinvestoren auszuzahlen und dann das ganz große Rad zu drehen?

Eine Firma, die in den USA an die Börse gehen möchte, muss zum Teil recht rigide Vorschriften befolgen. Während der sogenannten "quiet period" vor dem eigentlichen Börsengang dürfen das Unternehmen und die mit ihm verbundenen Personen nur sehr eingeschränkt in der Öffentlichkeit agieren.

Je weniger Investoren eine Firma hat, umso sicherer für die Firma. Ein plaudernder Anleger kann den ganzen Börsengang torpedieren.

Ein anderer Fall: Das Start-up geht nicht an die Börse, sondern wird verkauft. Der Baranteil des Kaufpreises ist recht gering. Stattdessen werden die Gründer reichlich mit den Aktien des kaufenden Unternehmens ausgestattet, die sie nach einer gewissen Haltefrist verkaufen dürfen, und erhalten ein sehr ordentliches Festgehalt.

Ihr Anteil am Erfolg fällt deshalb recht dürftig aus, denn viel Cash gab‘s nicht.

Viele Privatanleger sind durch die Minizinsen so konditioniert, dass sie bei 4 % Rendite schon in Jubel ausbrechen und sich nicht vorstellen können, dass im Wagniskapitalbereich zweistellige Renditen einfach normal sind und auch sein müssen.

Hier dazu eine interessante Diskussion rund um das Crowdinvesting-Projekt Stromberg – der Film.

Hier ist alles, aber auch wirklich alles, gut gegangen und die Anleger haben tatsächlich Geld gesehen, obwohl sich Brainpool als Produzent die komplette Zweitverwertung (Video/DVD/Blueray) und das Merchandising unter den Nagel gerissen hat.

Update vom 19.11.2015

"Der Mohr hat seine Schuldigkeit getan, der Mohr kann gehen".

Capital betrachtet zwei "Erfolgsfälle": Cashboard und Bloomy Days.

Zwei mal wollte ein Profi-Investor einsteigen und zwei mal wurde die Crowd gnadenlos ausgebootet.

Fazit

"Ich investiere nur in Dinge, die ich auch verstehe" – können Sie das unterschreiben in Bezug auf Crowdinvesting? Kennen Sie wenigstens die typischen Fallstricke?

Sie wollen trotzdem mitmachen? Hier ist der Companisto-Beteiligungsvertrag. Lesen Sie sich die 20 Punkte auf den neun Seiten durch. Das gibt Ihnen ein ganz gutes Gefühl dafür, was Sie beim Crowdfunding erwartet.

Crowdinvesting – so nicht!

Den Gipfel der Perversion hat meiner Meinung nach Companisto mit seiner Weihnachtskampagne 2014 erreicht: "Verschenke Start-up-Anteile im Wert von 25 €".

Was bekommt der Beschenkte hier?

- Die Chance auf einen kleinen Gewinn? Vielleicht.

- Mehrarbeit bei der nächsten Steuererklärung? Mit Sicherheit! Companisto verspricht immerhin: "Das Start-up wird, soweit gesetzlich festgeschrieben, die Abgeltungssteuer einbehalten und an das zuständige Finanzamt abführen. Eine entsprechende Bescheinigung wird dem Companisten übermittelt."

Fazit

Für die meisten Anleger dürfte sich das von Consors im Werbeflyer angebotene

"neue Wege entdecken"

eher als Irrweg (Start-up pleite) oder Umweg (Start-up nicht pleite, aber Exit mit Tagesgeld-Rendite) erweisen.

Die meisten Menschen fahren mit dem Spruch

Wir haben keine Zeit für Abkürzungen.

deutlich besser.

Ich habe ein grundsätzliches Problem mit dem Crowdinvesting. Die DNA der Start-up-Finanzierung ist aktiv. Plattformen wie Seedmatch, Companisto oder Startnext versuchen, eine aktive Geschäftstätigkeit in das Prokrustesbett der passiven Geldanlage zu pressen.

Wenn ich in einen ETF investiere, ist das eine reine Finanzanlage in einen transparenten und effizienten Markt. Ich kann tausend Charts studieren und Hunderte von Geschäftsberichten lesen, das wird meine Chancen nicht verbessern.

Wenn ich dagegen mit dem richtigen Old-boys-Netzwerk am Start bin, kann ich meine Chancen im Start-up-Geschäft durchaus zu meinen Gunsten beeinflussen. Ich muss dazu aber auch ein "old boy" sein. Wenn ich dem Netzwerk nichts geben kann, warum sollen mich die anderen dann profitieren lassen?

Crowdinvesting-Plattformen versuchen einen Spagat, der in meinen Augen auf Dauer nicht gut gehen kann.

Schon Friedrich Schiller wusste

"Der Mohr hat seine Schuldigkeit getan, der Mohr kann gehen."

Wer braucht schon ein Rudel Crowdinvesting-Hobbyisten, die außer etwas Geld nichts zu bieten haben.

Nachtrag vom 29.4.2016: Anleger befürchten, dass Protonet gerade die Mohren-Nummer durchzieht. t3n hat die Details.

Für alle, die es trotzdem wissen wollen: Die Crowdfunding-Linkliste

- Companisto - Eigenbeschreibung: Companisto ist eine führende Crowdinvesting-Plattform in Europa. Wir ermöglichen Investoren, in vielversprechende Start-ups und Immobilien zu investieren.

- Seedmatch - Eigenbeschreibung: Entdecken Sie beim Marktführer für Crowdfunding die spannendsten Start-ups und sichern Sie sich mit Ihrem frühen Investment ein außergewöhnliches Renditepotenzial!

- Startnext - Eigenbeschreibung: Startnext ist die größte Crowdfunding Community in Deutschland und Österreich. Künstler, Kreative, Erfinder und Gründer stellen ihre Ideen vor und finanzieren sie mit der direkten Unterstützung von vielen Menschen. Entdecke neue und innovative Ideen.

- Ecocrowd - Eigenbeschreibung: Ecocrowd ist Deutschlands neue nachhaltige Crowdfunding-Plattform.

- Innovestment - Eigenbeschreibung: Investieren Sie in den Mittelstand von morgen.

- Crowdfunding-Plattformen im Überblick I

- Crowdfunding-Plattformen im Überblick II

- Englischsprachiger Artikel über die Schattenseiten des VC-Geschäfts.

- Ein Artikel aus dem BaFin-Journal vom Juni 2014 zum Thema Crowdfunding (ab Seite 10)

- Crowdfunding aus Sicht eines Start-ups: "Crowdfunding ist harte, harte, Arbeit. Das ist ein 24/7-Job."

- Insolvenz-Interview mit Oliver Beste, dem Gründer des crowdgefundeten Start-ups Tollabox.

- Die Deutsche Bank fragt: "Crowdfunding - Trübt die Euphorie der Crowd das Risikobewusstsein?" Wie immer bei solchen Publikationen: Cui bono? Die Deutsche Bank hat kein Crowdfunding im Angebot, sondern will ihre Finanzprodukte verkaufen.

- Englischsprachiger Artikel von Fred Wilson, einem Risikokapitalgeber, der seit 1986 im Geschäft ist. Lesen Sie seine Gedanken zum Thema Start-up-Finanzierung und überlegen Sie, ob und wie Sie da mithalten können.

PS

Nur um die erste Leser-Mail klarzustellen:

Ich bin ein großer Freund des Wagniskapitals. Wir brauchen mehr VCs und weniger Banker. Kein Banker dieser Welt hätte einem Christopher Columbus auch nur eine Dublone geben. Auch Ferdinand Magellan hätte seine Expedition nie ausrüsten können.

Ohne VCs könnten Sie diesen Blog nicht lesen und ich ihn nicht schreiben. Das ganze WWW wurde mit VC-Geld erbaut. Wagniskapital hat die Menschheit dahin gebracht, wo siehe heute steht. Die grauen Herren Banker, die ihre Regenschirme wieder einsammeln, wenn man sie am dringendsten braucht, haben daran keinen Anteil.

Nur muss man sich das auch leisten können. Wer nicht die notwendige Flughöhe hat, der sollte dieses Wagnis besser nicht eingehen.