Kostentransparenz - was taugt der Broker?

MiFID II verlangt volle Kostentransparenz vom Broker. Sämtliche Kosten müssen vor dem Kauf aufgelistet werden. Das amtliche PDF der BaFin: Vortragsunterlagen im Rahmen der BaFin-Veranstaltung: "Umsetzung der MiFID II Vorgaben im Bereich der Wohlverhaltensregeln"

Da steht Wohlverhaltensregeln!!

Der Plan: Ich möchte gerne die Kostenausweise aller in Deutschland zugelassenen Broker vergleichen und dann die BaFin um ein offizielles Statement bitten. Meine Frage an Sie: Welche Kostenausweise liefert Ihr Broker für diese Fonds?

- iShares Core World (ISIN IE00B4L5Y983 / WKN A0RPWH) - typischer Brot&Butter-ETF.

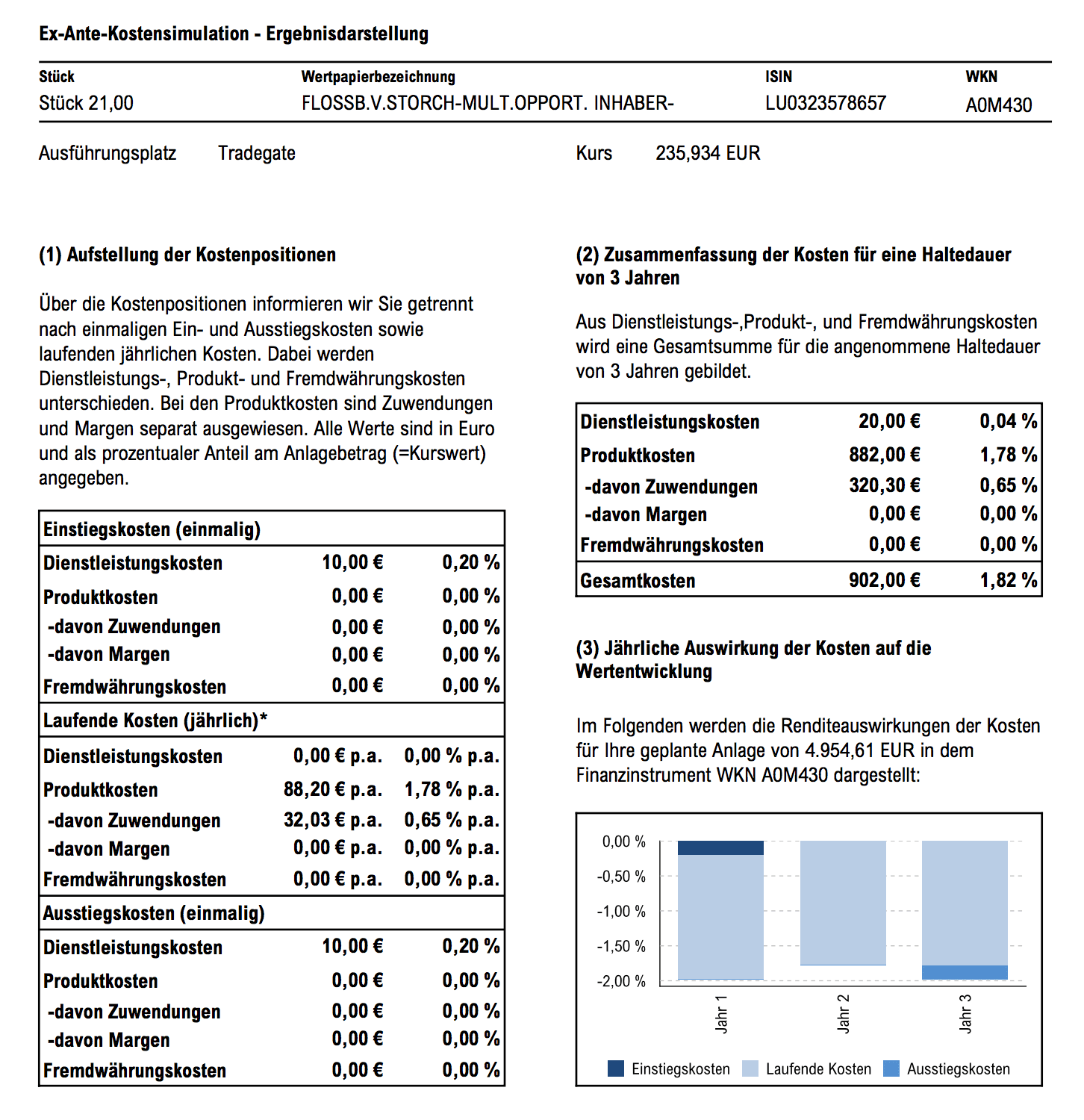

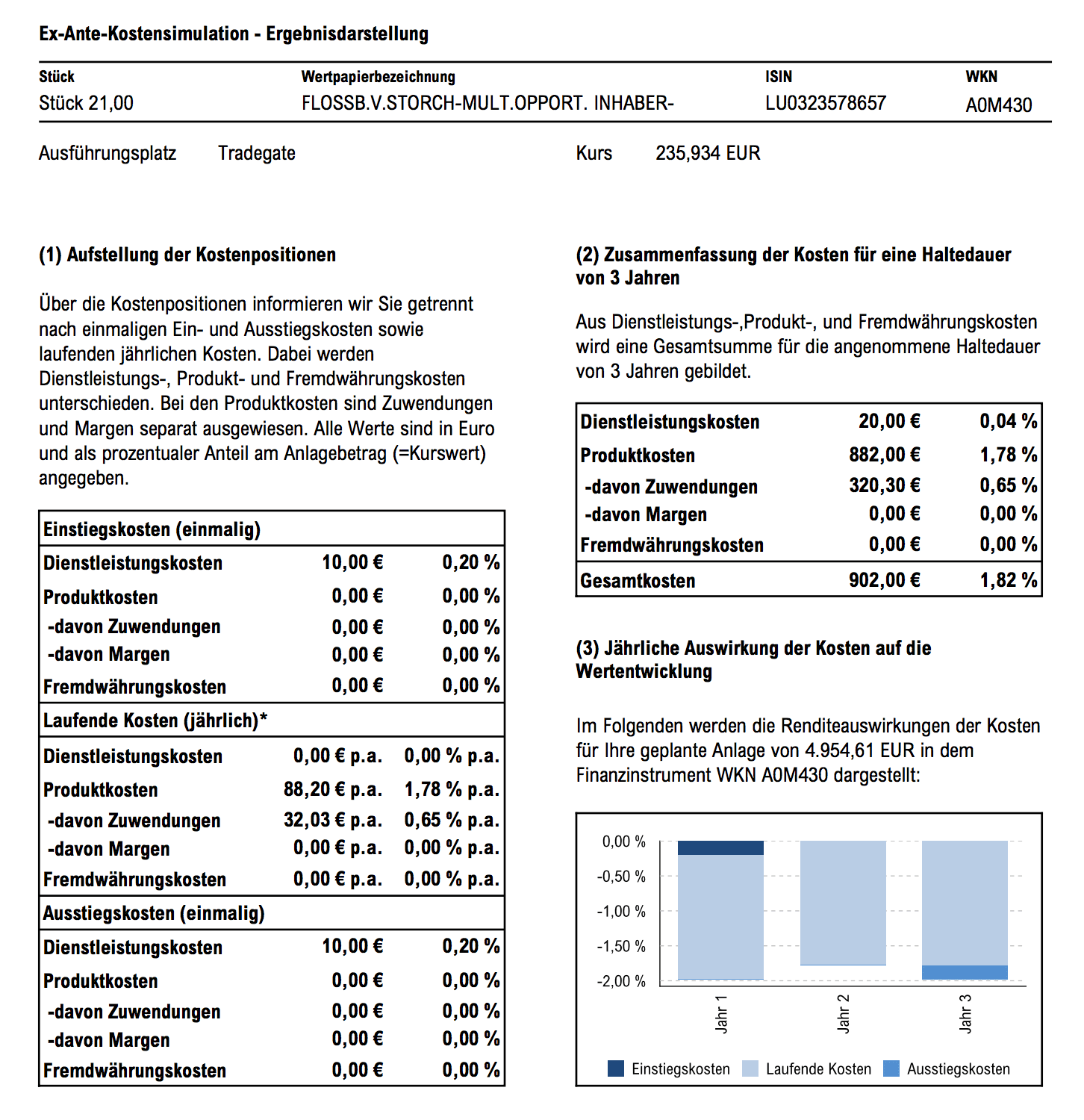

- FLOSSBACH VON STORCH SICAV - MULTIPLE OPPORTUNITIES Fonds (WKN A0M430 / ISIN LU0323578657) - einer der meistverkauften Fonds in Deutschland.

Kaufvolumen: 5.000 €, Haltedauer 1 Jahr.

Schicken Sie mir Screenshots oder PDFs an kontakt@finanzwesir.com und vergessen Sie den Namen des Brokers nicht.

Der Plan ist aufgegangen.

Danke an alle, die sich so zahlreich beteiligt haben. Ich bin jetzt mit Sicherheit der Mensch mit der umfassendsten Bibliothek an Kostenausweisen. Mehr Screenshots haben nur die Intelligence Abteilungen der Direktbanken gehortet.

Ein paar Exoten würde ich noch nehmen, aber mit Flatex, Onvista, DKB und Ing-Diba bin ich eingedeckt. Da habe ich jede Variante (Kauf über Tradegate, über Lange & Schwarz, über Xetra…).

Erkenntnisse

- Das ist für alle noch ziemlich neu. Auch die Kunden müssen noch eine Menge lernen. Sehr oft stand in der Begleit-Mail: "Ich hoffe, das ist das Richtige".

- Die Leser, die mir Kostennachweise geschickt haben sind bei Flatex, Onvista, DKB, Ing-Diba und mit etwas Abstand bei der Comdirect. Alles andere: Exoten! Ist das jetzt repräsentativ oder sind diese Leser einfach nur besonders agil? Keine Ahnung.

Was soll der Kostennachweis liefern?

Der Kostennachweis soll die Frage nach der Total Cost of Ownership (TCO, Gesamtkosten des Betriebs) beantworten. Die TCO setzen sich zusammen aus

- Kaufkosten

- Haltekosten

- Verkaufskosten

Drei Positionen addieren, das kann doch nicht so schwer sein. Ist es aber, denn….

Kaufkosten

Die Kaufkosten hängen von diesen Faktoren ab

- Produktart (meist einheitlich für alle Wertpapiere)

- Kaufvolumen

- Zahl der Käufe (ist die Zahl der Freebuys erschöpft oder nicht)

- Sparplan ja/nein

- Depottyp (Onvista hat zwei verschiedene Depots)

- Sonderkonditionen, weil das Produkt gerade beworben wird

- Handelsplatz (von Tradegate bis Xetra, 10 Handelsplätze stehen hier sicher zur Verfügung)

Haltekosten

Auch die Haltekosten hängen von mehreren Parametern ab.

- Innere Kosten des Produkts (die TER, die der Produzent dem Broker meldet)

- Kosten des Depots (nicht nur die eigentlichen Depotkosten, auch die Kosten für Dividendengutschriften)

Verkaufskosten

In die Berechnung der Verkaufskosten gehen diese Parameter ein. Hauptproblem ist aber die zeitliche Komponente. Heute werden Aussagen über Kosten in drei oder fünf Jahren gemacht. Ein Blick in den Palantir wäre schön. Dann könnte man die Preiserhöhungen des Jahres 2020 gleich mit berücksichtigen.

- Produktart (meist einheitlich für alle Wertpapiere)

- Verkaufsvolumen

- Handelsplatz (von Tradegate bis Xetra, 10 Handelsplätze stehen hier sicher zur Verfügung)

Ich bin MiFID-Laie. Das bedeutet: Diese Auflistung ist mit Sicherheit nicht vollständig.

Ziel dieses Artikels war es die Frage zu beantworten: Was kostet es mich Fonds-Anteile im Wert von 5.000 € ein Jahr lang zu halten. Das Ergebnis wollte ich tabellarisch präsentieren. So eine Art Preisvergleich eben.

Dieses Ziel habe ich aufgegeben. Die folgende Tabelle ist nutzlos, denn bei den Kostennachweisen kocht jeder Broker sein eigenes Süppchen.

TCO, Haltedauer 1 Jahr

| Broker |

Flossbach v. Storch |

ishares |

| 1822 direkt (Einzelfall) |

320,13 € |

51,17 € |

| Comdirect (Einzelfall) |

165,95 € |

56,77 € |

| Consors (pauschal) |

161,55 € |

70,42 € |

| DKB (Einzelfall) |

108,20 € |

30,42 € |

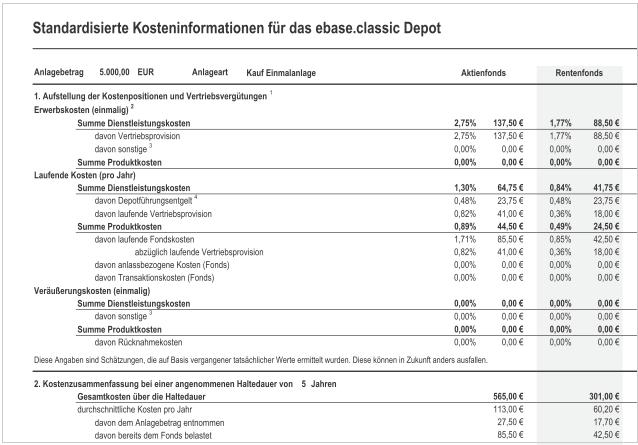

| ebase (pauschal) |

246,75 € |

102,95 € |

| Ing-Diba (Einzelfall) |

115,19 € |

23,64 € |

| Nordthüringer Volksbank (Einzelfall) |

182,91 € |

78,30 € |

| Onvista (Einzelfall) |

13,00 € |

13,00 € |

| S-Broker (Einzelfall) |

135,06 € |

52,88 € |

Flatex lässt sich nicht in dieses Format bringen.

Die einen arbeiten standardisiert die anderen transaktionsbezogen. Die einen berechnen die Kosten für eine Haltedauer von drei Jahren, andere gehen von fünf Jahren aus, keiner geht von Buy&Hold (10+-Jahre) aus.

Dazu kommt dann immer noch die Frage nach dem Handelsplatz. Alle transaktionsbezogenen Kosten beziehen sich auf Kaufsummen zwischen 4.900 € und 5.200 €. Je nachdem, wie es mit den ganzen Stücken eben ausgeht.

Flossbach von Storch: Onvista gibt 13 € als Haltekosten an, ebase 246,75 €. Wie kann das sein? Onvista gibt nur die Kauf- und Verkaufskosten an. ebase pauschalisiert mit dem ganz dicken Daumen. Wenn Anfang 2019 die echten Kosten auf dem Tisch liegen kann es gut sein, dass ebase teuerer ist. Aber nicht um den Faktor 20, wie es diese Tabelle suggeriert.

Reine Produktkosten, Haltedauer 1 Jahr

Lassen wir mal alles weg und betrachten wir nur die reinen Produktkosten. Der WM Datenservice liefert diese Zahlen für alle Broker. Also solle in jeder Spalte immer wieder die gleiche Zahl auftauchen.

Bei den ETFs ist das auch der Fall, beim Flossbach von Storch sieht das schon anders aus und was man sehr schön sieht: Die Pauschalisierer sind dartpfeilwerfende Affen. Produktkosten iShares: 10,50 €, Consors setzt 38% der korrekten Summe an, ebase 152%. Bei Jauch wäre das die 50€-Frage: Liegt Berlin östlich von New York und westlich von Moskau?

| Broker |

Flossbach v. Storch |

ishares |

| 1822 direkt |

84,39 € |

10,53 € |

| Comdirect (Einzelfall) |

122,73 € |

10,53 € |

| Consors (pauschal) |

73 € |

4 € |

| DKB (Einzelfall) |

88,20 € |

10,42 € |

| ebase (pauschal) |

44,50 € |

16 € |

| Hypovereinsbank (Einzelfall) |

86,46 € |

10,35 € |

| Ing-Diba (Einzelfall) |

89,07 € |

10,50 € |

| Nordthüringer Volksbank (Einzelfall) |

120,35 € |

10,38 € |

| Onvista (Einzelfall) |

0 € |

0 € |

| S-Broker (Einzelfall) |

86,46 € |

10,16 € |

Der Tabellenquatsch funktioniert nicht richtig, deshalb: Neues Ziel!

Ich stelle Ihnen die kommentierten Kostennachweise der Broker zur Verfügung. Dann können Sie sich selbst ein Bild machen.

Comdirect

Berechnungsansatz: Transaktionsbezogen, Haltedauer 5 Jahre

- Vollständiges PDF Kostenübersicht iShares Core World

- Vollständiges PDF Kostenübersicht Flossbach von Storch

Finanzwesir-Fazit: Sehr ausführlich und übersichtlich. Das scheint in die richtige Richtung zu gehen. Aber da ich kein Kunde bin, kann ich das nicht abschließend beurteilen.

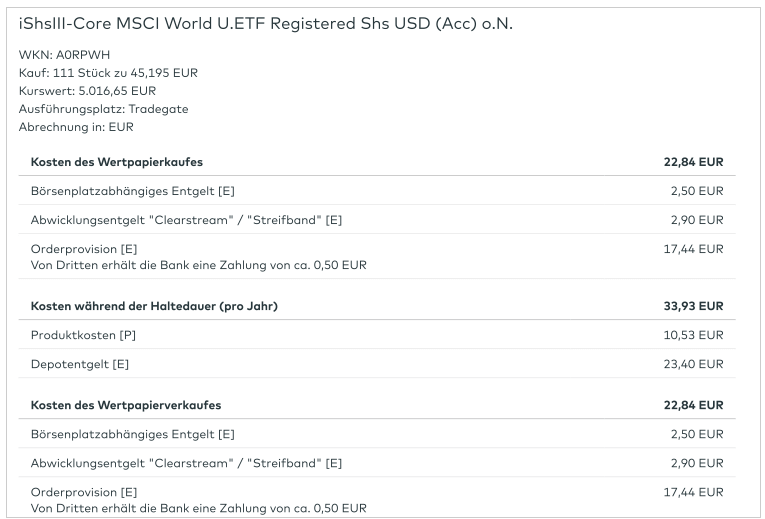

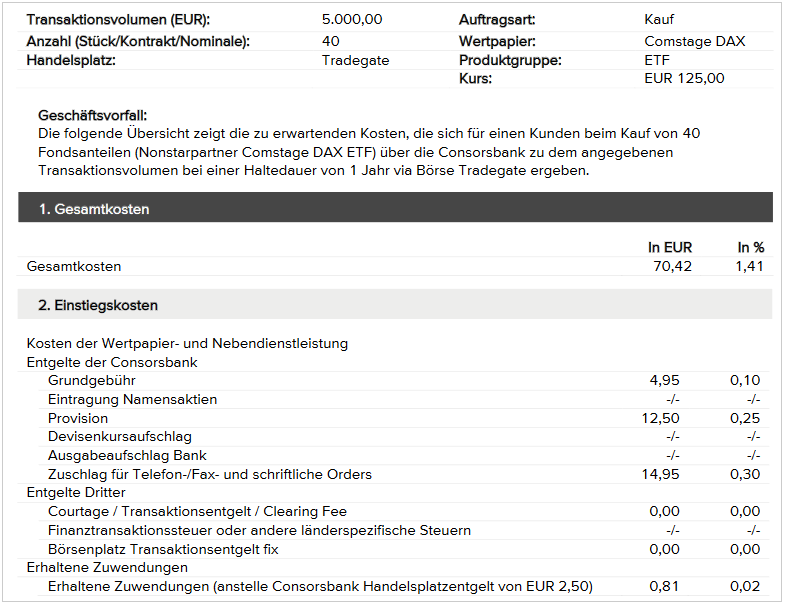

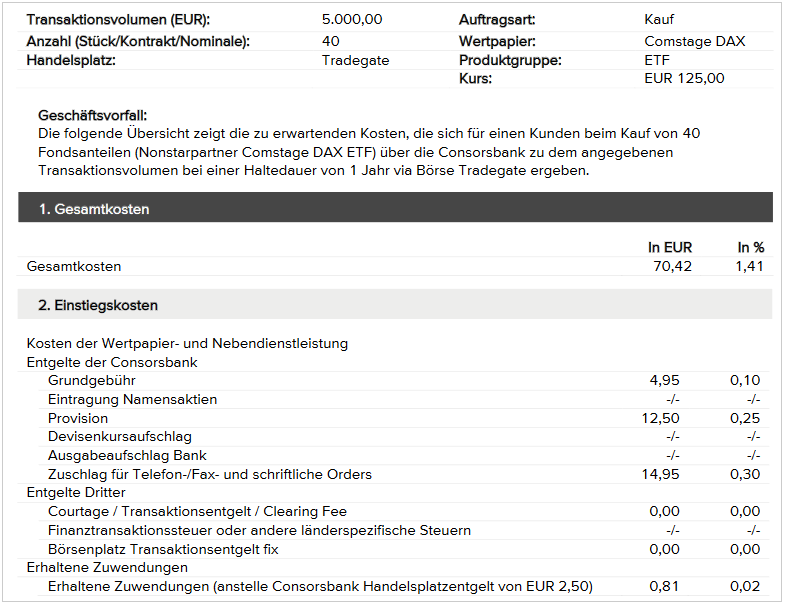

Consors

Berechnungsansatz: Standardisiert 5.000 €, Haltedauer 1 Jahr

Versagt volkommen. Es gibt standardisierte Kostenausweise, die man sich hier herunterladen kann.

Beim tabellarischen Kostenausweis habe ich die Kosten so zugeordnet

Wenn ich einen ETF kaufen will, dann bekomme ich in der Handelsmaske einen lapidaren Link auf die Seite "Preise & Zinsen". Pikant der Untertitel: "Das bekommen Sie für Ihr Geld".

Wenn ich mich dann durch die fünf PDFs wühle, stelle ich fest: Ich bekomme immer ETFs im Wert von 5.000 €, aber ich muss zwischen 70,42 € und 89,70 € dafür bezahlen. Das ist ein Delta von knapp 28%. Korrekt wäre der Untertitel "Das bekommen Sie so in etwa für Ihr Geld".

Dazu noch grob pauschalisiert. Consors hat einen Zuschlag für "Telefon, Fax und schriftliche Orders" von 14,95 € mit auf dem Kostenzettel. Betrifft mich aber nicht. Ich ordere meine Wertpapiere im Neuland und nicht via Rauchzeichen.

Fax! Echt jetzt?

Noch nicht mal ein einfacher Dreisatz funktioniert. Die 5.000 €-Order via Tradgate, Nonstar-Partner kostet 70,42 €. Was kostet eine 2.500 €-Order? Mit Sicherheit nicht 35,21 €. Dinge wie die Grundgebühr von 4,95 € sind nicht proportional zur Losgröße und auch der Steinzeitaufschlag (Fax und so) ist fix.

Über die Auswirkungen der Kosten auf die Rendite schweigt sich das Dokument auch aus. Das ist aber Pflicht.

Na ja, dafür ist das PDF erfreulich kurz. Eine Seite voller nutzloser Zahlen wird ergänzt um eine Seite juristisches Blahblah (wir waschen unsere Hände in Unschuld, "eine Kundeninformation bei Bekanntwerden von Änderungen erfolgt nicht", yadda, dadda…).

C’est la vie - volle Kostenkontrolle à la Consors plus minus 28%.

| Börsenplatz |

ETF-Kosten |

| Tradegate - ETFs unserer StarPartner |

76,42 € |

| Tradegate - ohne ETFs unserer StarPartner |

70,42 € |

| XETRA |

75,80 € |

| Stuttgart |

89,70 € |

| Direkthandel Lang u. Schwarz |

72,80 € |

Fazit

Entweder sitzen bei der Consors-IT nur Vollpfosten oder das Management will austesten ab wann die BaFin stinkig wird. Ich bin seit 20 Jahren Kunde dieses Ladens und sehr enttäuscht! Von Wohlverhaltensregeln sehe ich da nichts.

Anmerkung von Leser H. zum meinem Fazit

"Zu deiner Anmerkung bzgl. der IT Fuzzies. Wie du selbst aus deiner Zeit weist, setzen wir das um was verlangt wird. Und ja bei manchen Vorgaben (und MaRisk hat viiiele davon) wird auch schon mal ausgelegt wie und wann diese implementiert wird.

Aber klar ich gebe dir recht, speziell dem Kunden gegenüber sollten die Verpflichtungen als erstes eingehalten werden."

Anmerkung zur Anmerkung

Ich halte den Text rechts vom "oder" für wahrscheinlicher.

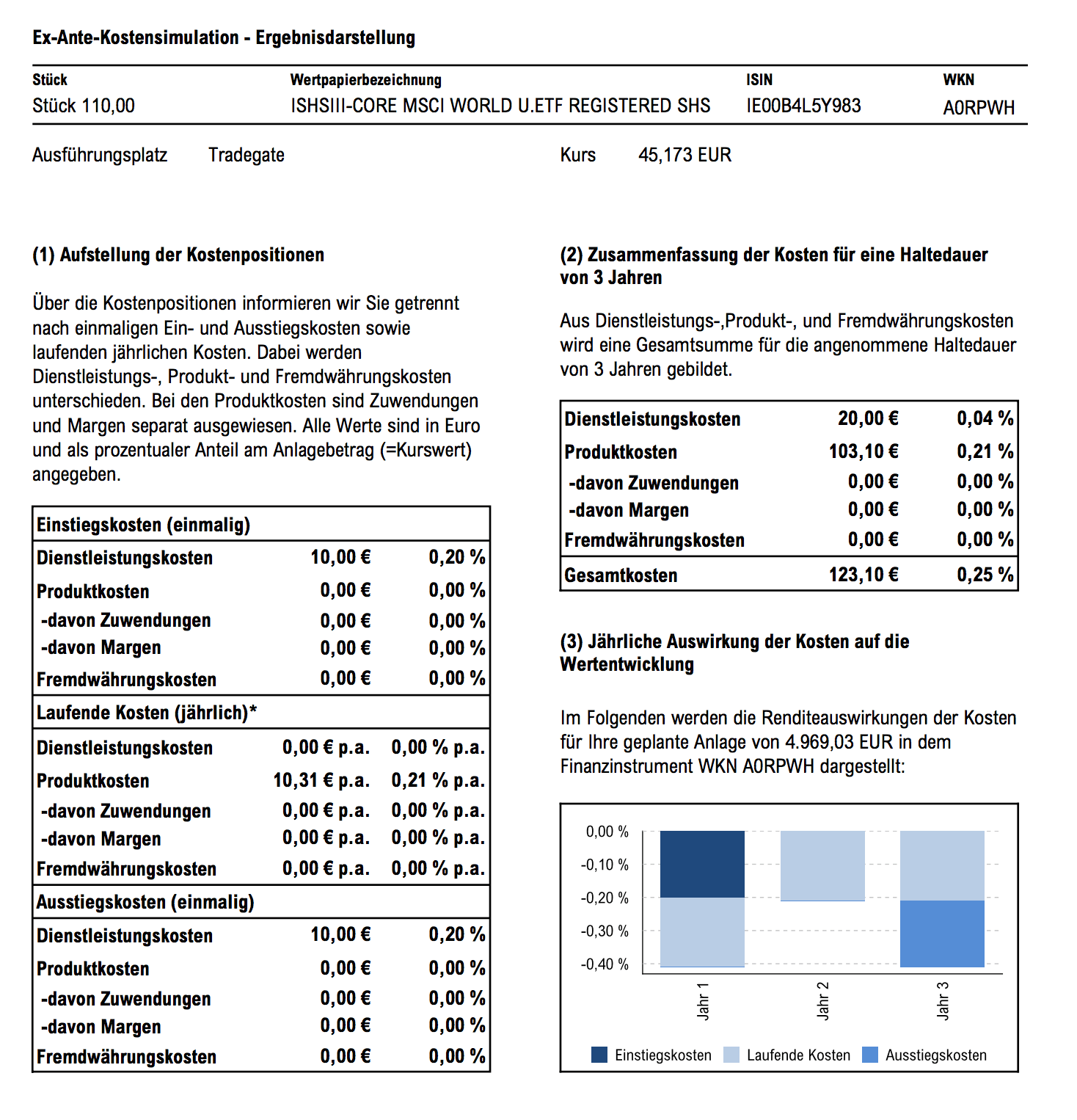

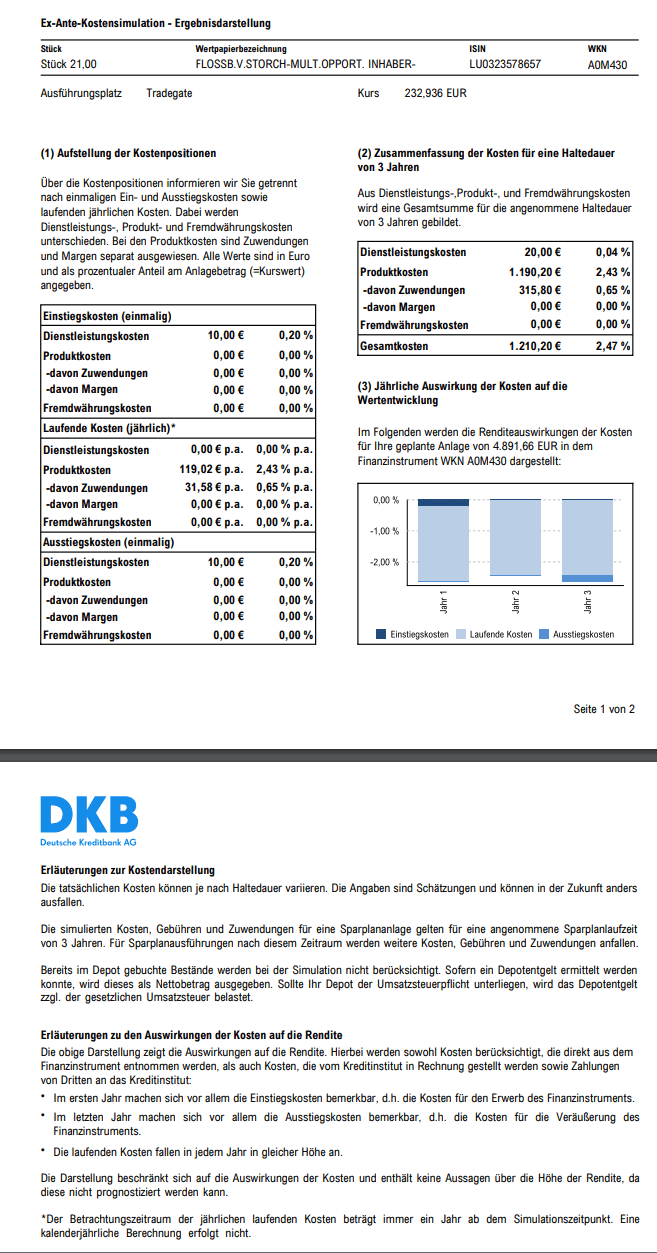

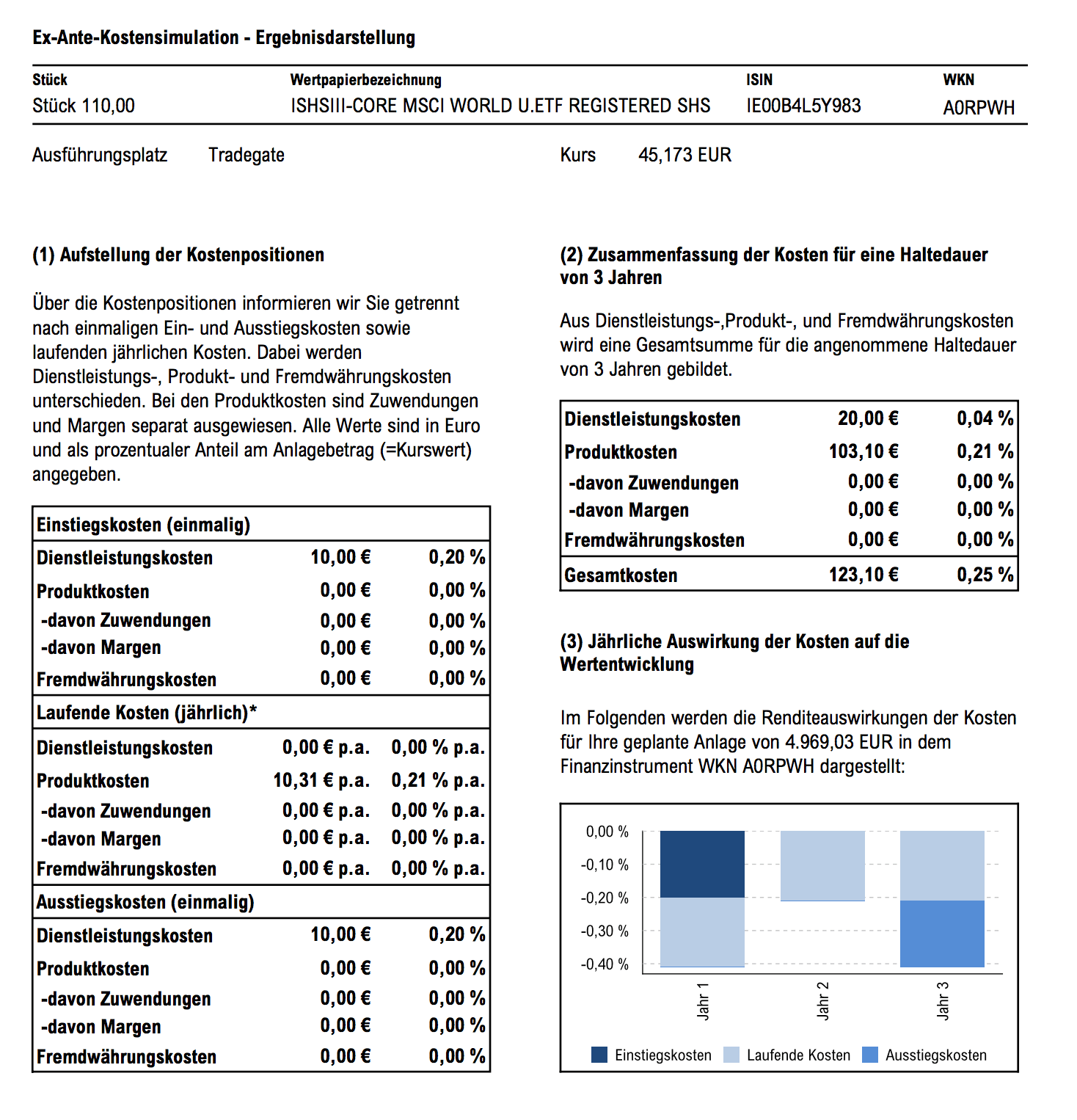

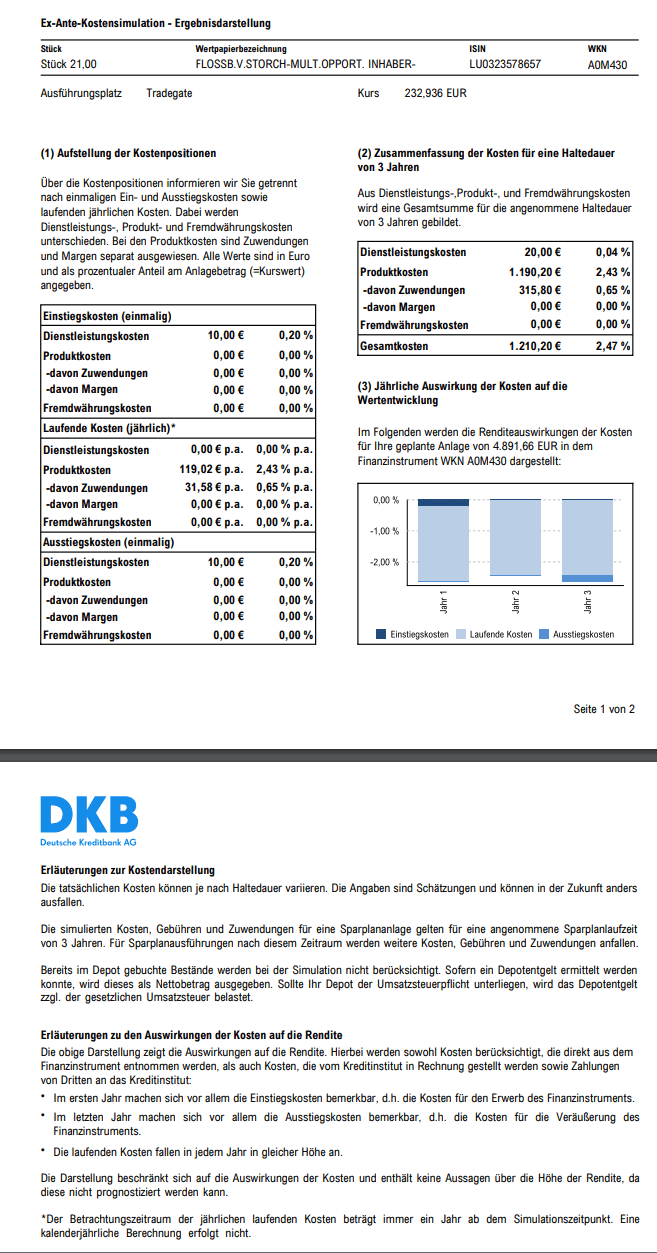

DKB

Berechnungsansatz: Transaktionsbezogen, Haltedauer 3 Jahre

iShares World

Flossbach von Storch

Finanzwesir-Fazit: Auch diese Übersicht scheint mir brauchbar zu sein. Aber als Nicht-Kunde weiß ich nicht, ob die Zahlen stimmen.

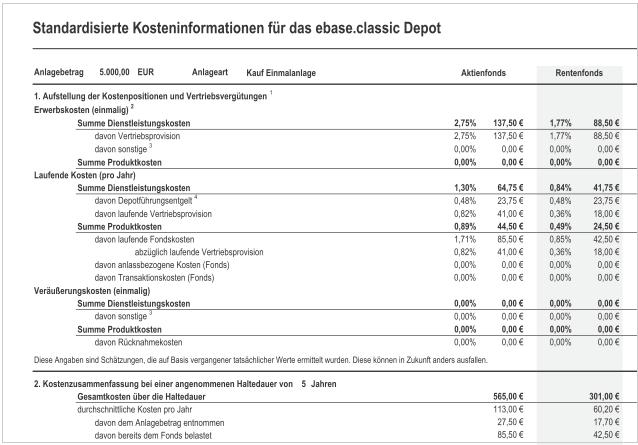

ebase

Berechnungsansatz: Standardisiert 5.000 €, Haltedauer 5 Jahre

ebase liefert für das ebase.classic-Depot das Formular5674500. Vier Seiten Schiffeversenken. "Ich nehme B6." "Mal schauen. Ah, das sind die Depotführungsentgelte für Aktienfonds."

Finanzwesir-Fazit: Das taugt nichts.

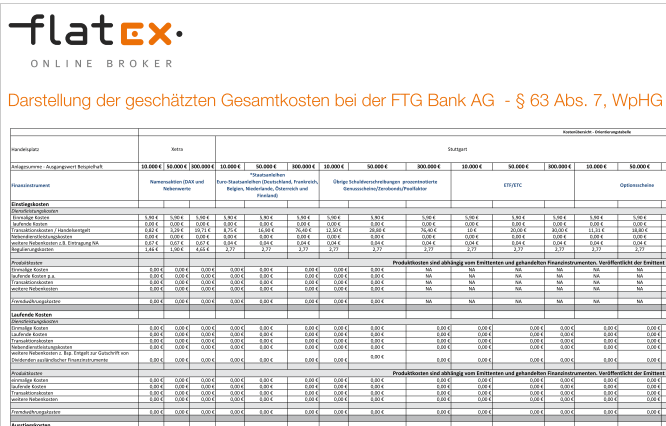

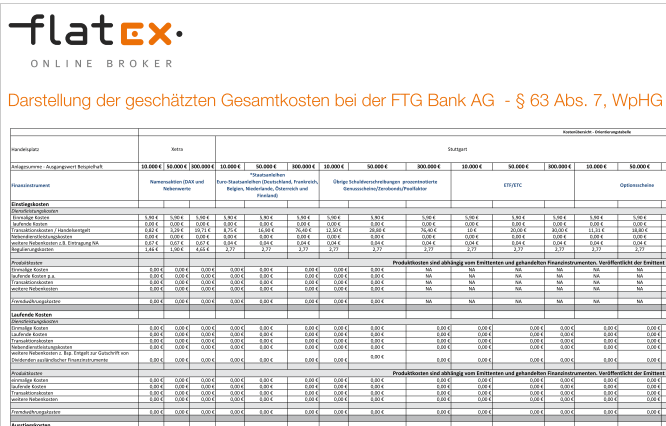

Flatex

Wer Peanuts bezahlt, bekommt Affenqualität geliefert. Der Billigheimer macht es sich sehr einfach. Drei Seiten Kleinstgedrucktes und der lapidare Hinweis

"Bei den oben angegebenen Kostenschätzungen handelt es sich um Orientierungswerte. Die Kostenschätzung bezieht sich nur auf die bei Ihrem Broker (flatex) anfallenden Kosten für eine gleichwertig Transaktion.

Weitere Kosten des Emittenten sowie Produktkosten entnehmen Sie bitte dem jeweiligen Basisinformationsblatt für Fonds und strukturierte Produkte bzw. erfragen direkt beim Emittenten/Hersteller des Finanzinstruments."

Wenn Sie das Elend selbst in Augenschein nehmen möchten: Bitte hier entlang

Finanzwesir-Fazit: Flatex nennt diese Datei tatsächlich "gesamtuebersicht_kostentransparenz_flatex_de.pdf". Mein Umbenennungsvorschlag: "Drucker-Test-wird-4-Punkt-Schrift-sauber-dargestellt.pdf". Das ist noch schlimmerer Murks, als ihn Consors abliefert.

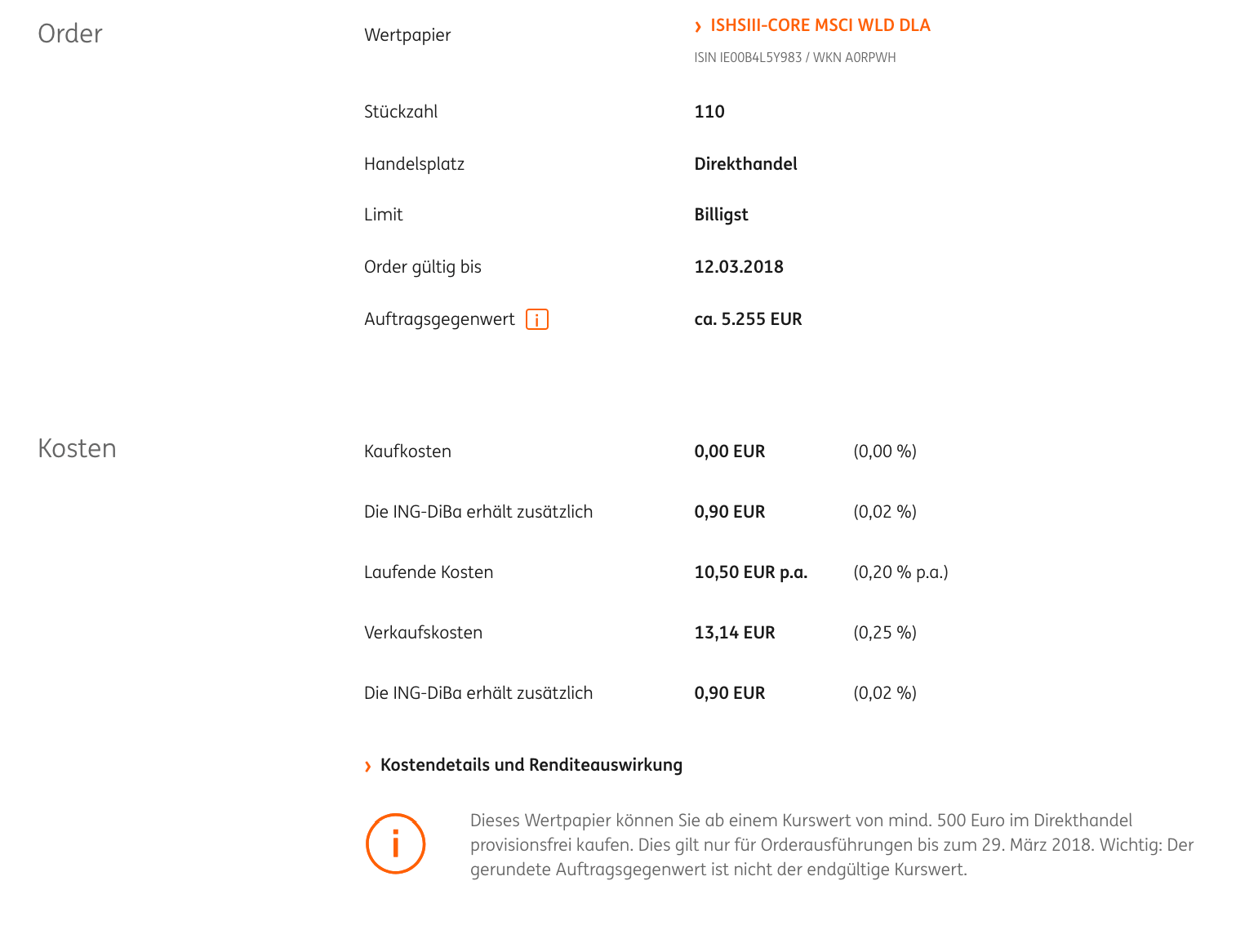

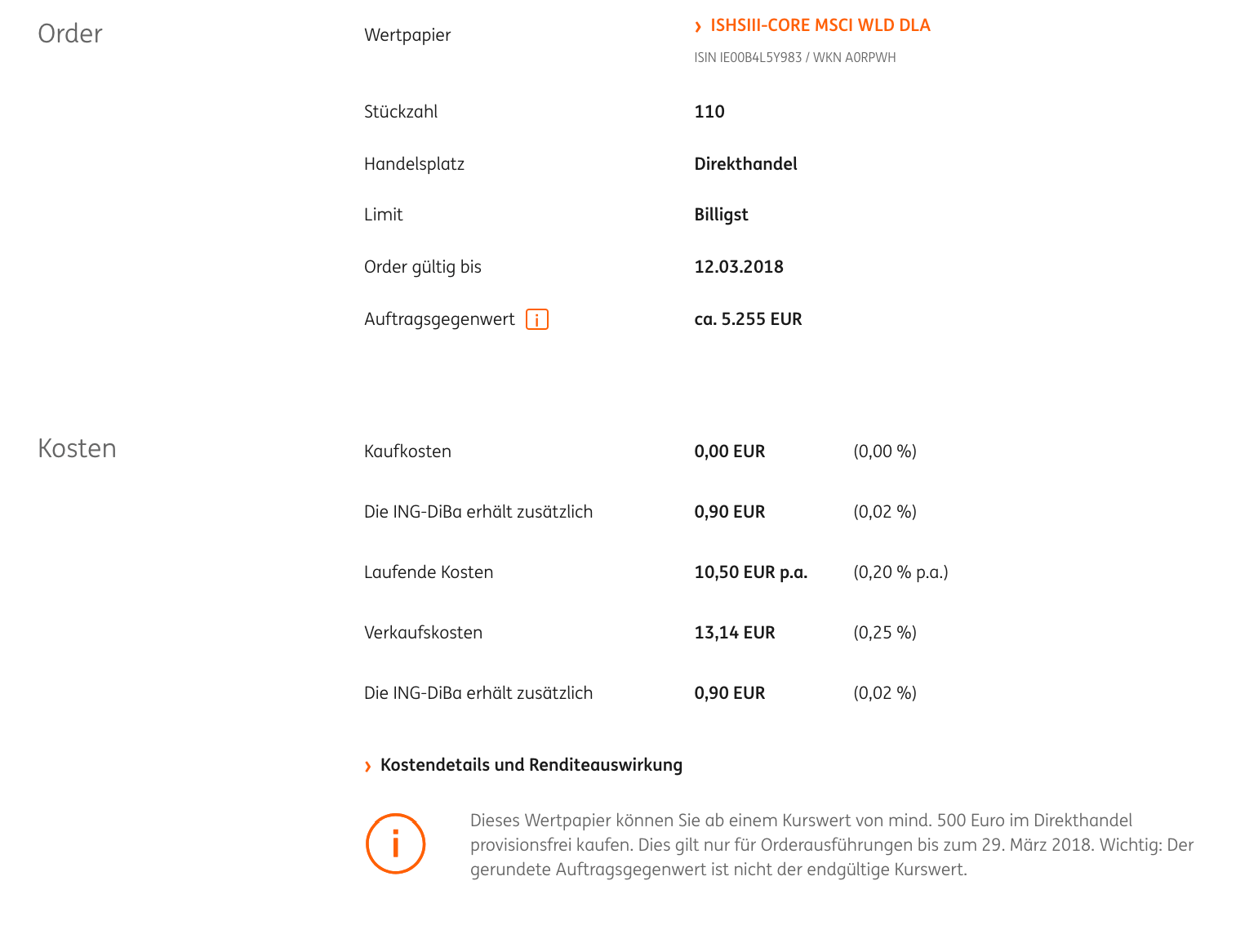

Ing-Diba

Berechnungsansatz: transaktionsbasiert

- Download Kostenübersicht iShares

- Download Kostenübersicht Flossbach von Storch

Finanzwesir-Fazit: Auch diese Aufstellung scheint mir ganz vernünftig zu sein.

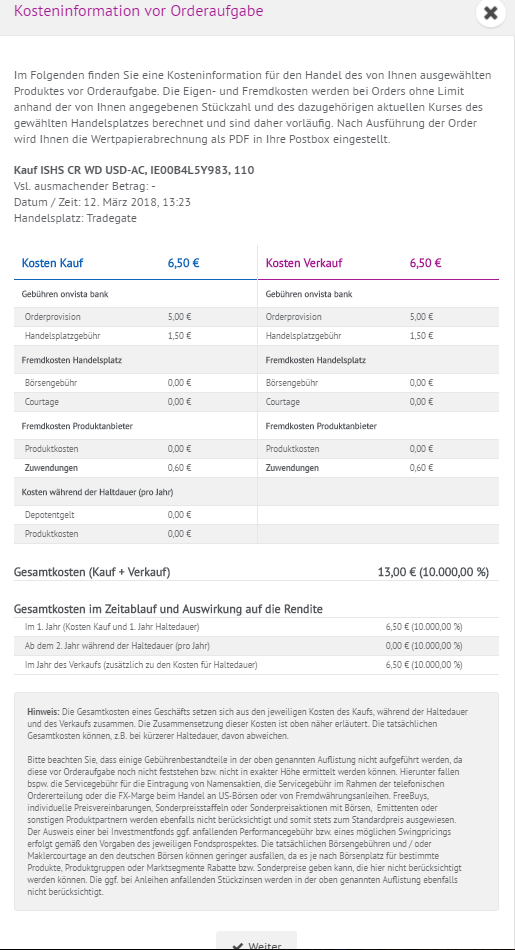

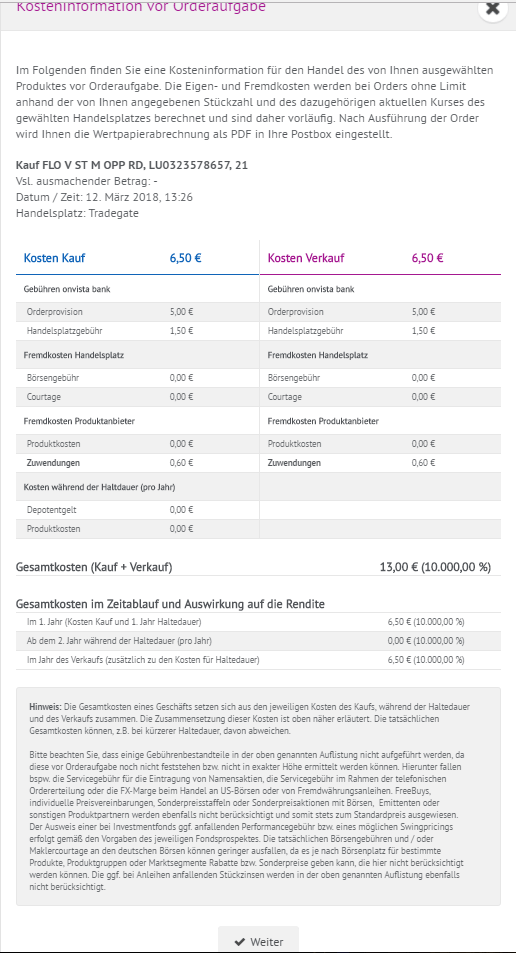

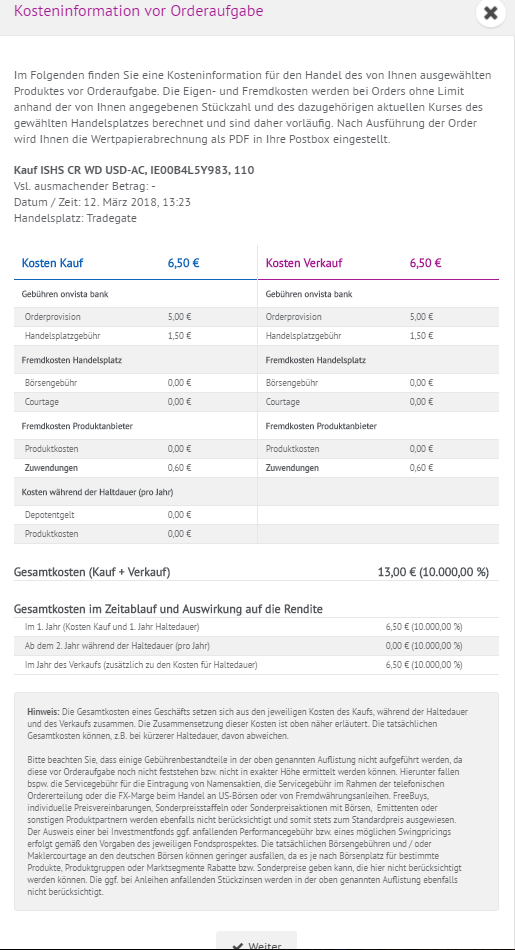

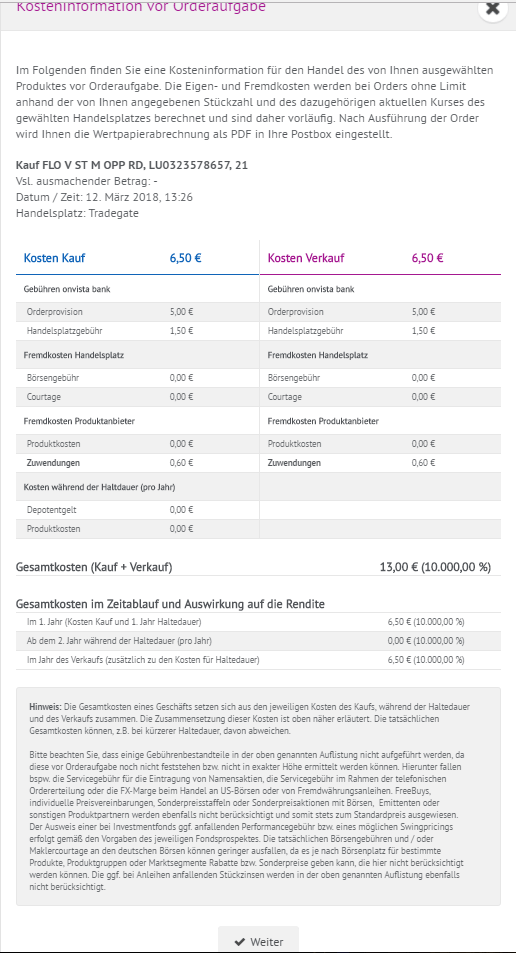

Onvista

Berechnungsansatz: transaktionsbasiert

Aus den Onvista-Kostenausweisen werde ich nicht recht schlau. Bei allen Nachweisen, die ich erhalten habe, waren die laufenden Produktkosten einfach Null. Bei Onvista blendet die laufenden Kosten bei der Gesamtkostenbetrachtung komplett aus uns kommt so zu dem Schluß: Ein ETF ist genau so teuer wie der Flossbach von Storch. Das ist Unfug.

Entweder mir fehlen da noch Dokumente oder für Onvista gilt das gleiche Fazit wie für Consors und Flatex: Unbrauchbar.

Onvista Festpreis Depot - iShares

Onvista Festpreis Depot - Flossbach von Storch

Die Exoten

FFB (Fidelity)

Leser T. schreibt

"Ich kann dem sehr schlecht umgesetzten Kostenausweis bei der Consorsbank nur zustimmen.

Es geht jedoch tatsächlich noch (einen kleinen Tick) schlimmer!

Fidelity hat außer dem Hinweis: „Achtung! Bitte beachten Sie die Transaktionskosten beim ETF Handel!“ direkt vor Eingabe der TAN nicht viel zu bieten.

Die erwähnten Vorab-Kosteninformationen im "Formularshop" (wer kommt bloß immer auf solche Begriffe?) sind ähnlich nutzlos wie bei der Consorsbank."

Download FFB-Vorab-Kosteninfos

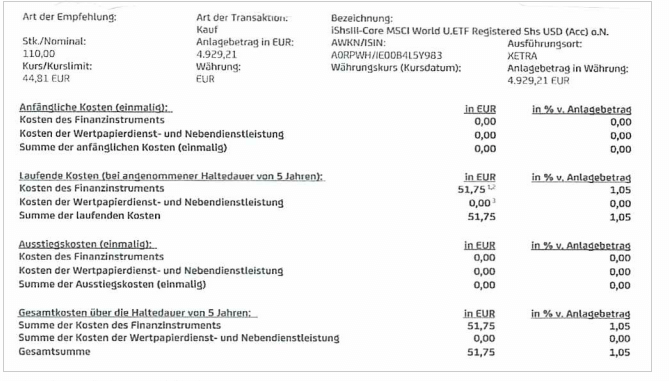

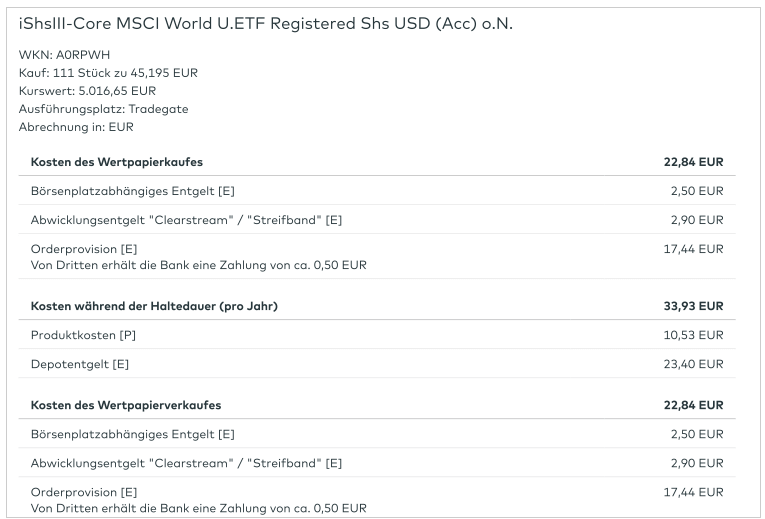

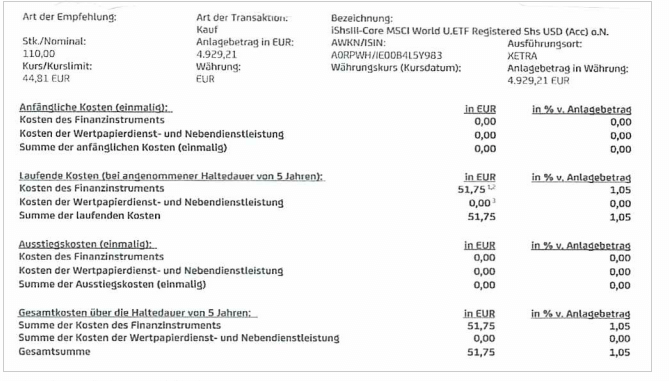

Hypovereinsbank

Berechnungsansatz: transaktionsbasiert, Haltdedauer: 5 Jahre

Download PDF

Die Kauf- und Verkaufskosten sind gleich Null. Nun gut, das mag am Depottyp liegen. Aber

- Laufende Kosten (bei angenommener Haltedauer von 5 Jahren) = 51,75 €

- Gesamtkosten über die Haltedauer von 5 Jahren = 51,75 €

für den MSCI World. Das ist ist miserabel formuliert. Wie oben in der Tabelle zu sehen, liegen die laufenden jährlichen Kosten bei rund 10,50 €. Die Hypo kommt auf 51,75 € / 5 = 10,35 €. Das passt. Sehr verwirrend dann Gesamtkosten = Laufende Kosten. Das stimmt schon alles, aber besser wäre die Formulierung gewesen

- Summe laufende Kosten (bei angenommener Haltedauer von 5 Jahren) = 51,75 €

oder noch besser:

- Laufende Kosten pro Jahr = 10, 35 €

Frankfurter Sparkasse 1822 direkt

Hier das PDF zum Download.

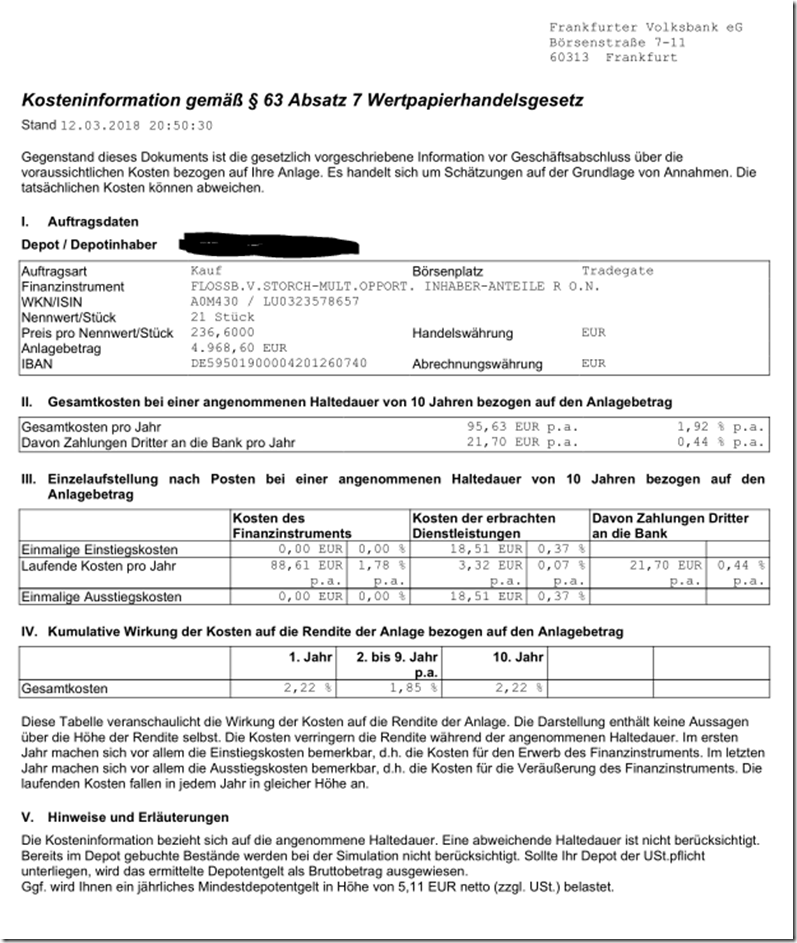

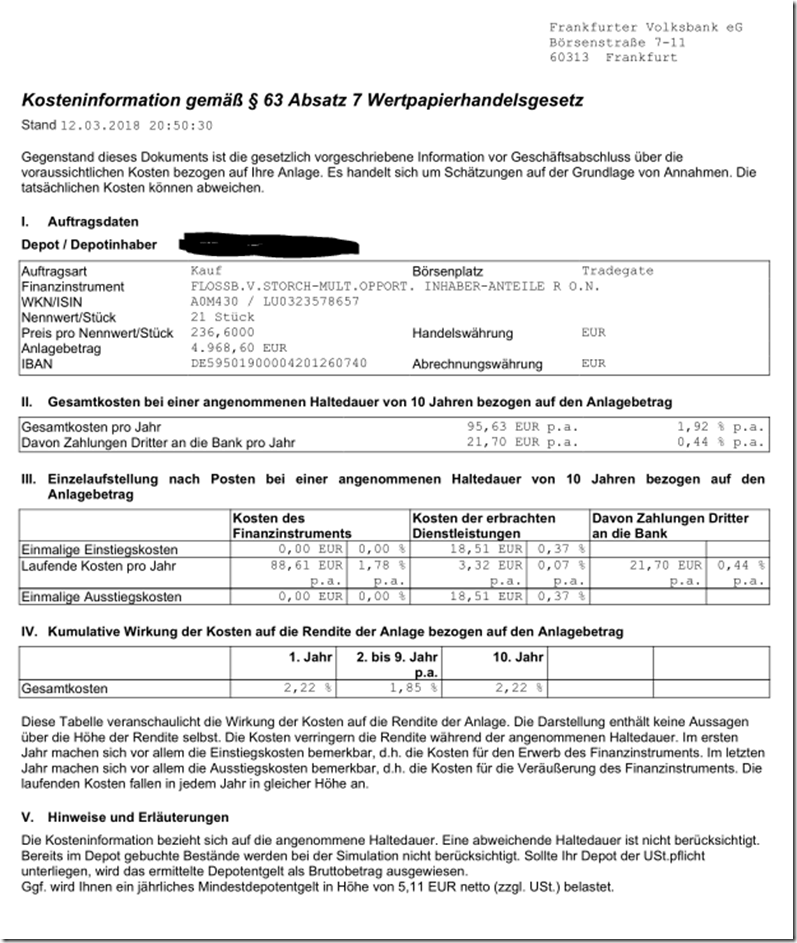

Frankfurter Volksbank

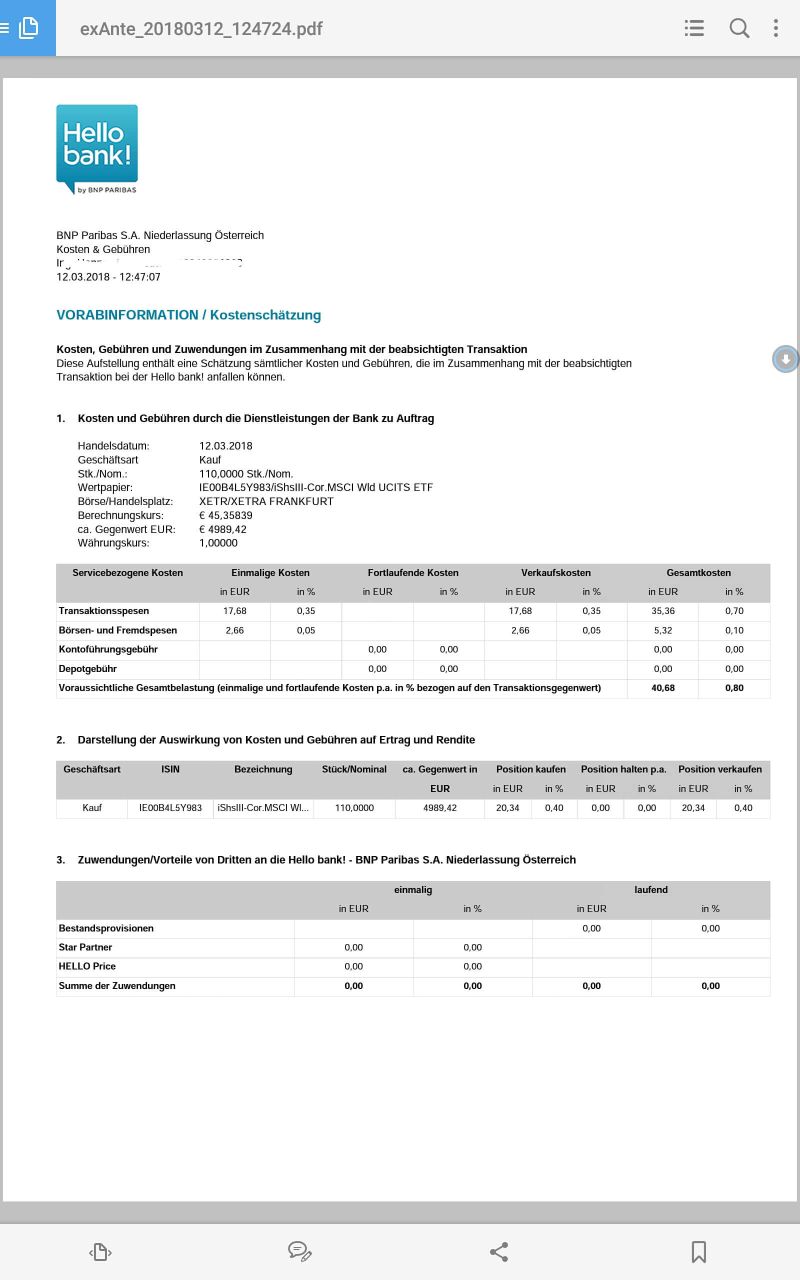

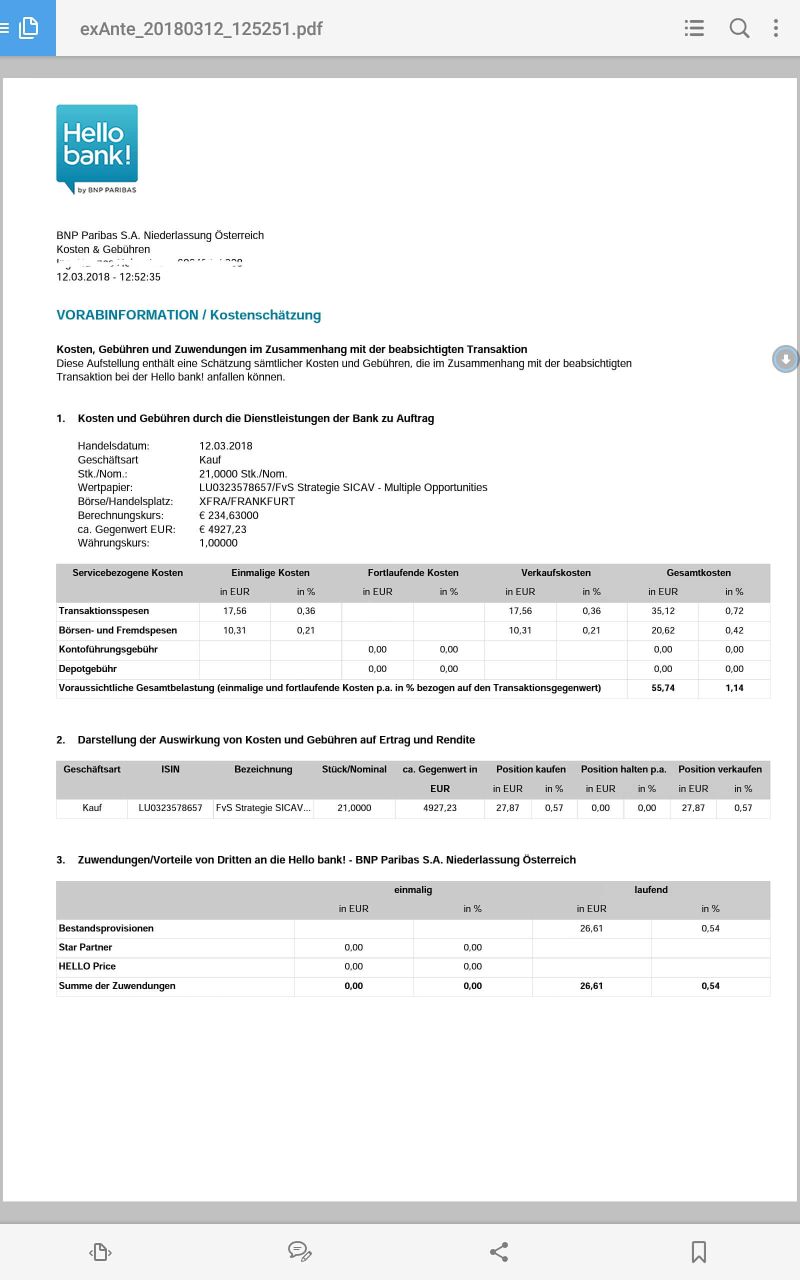

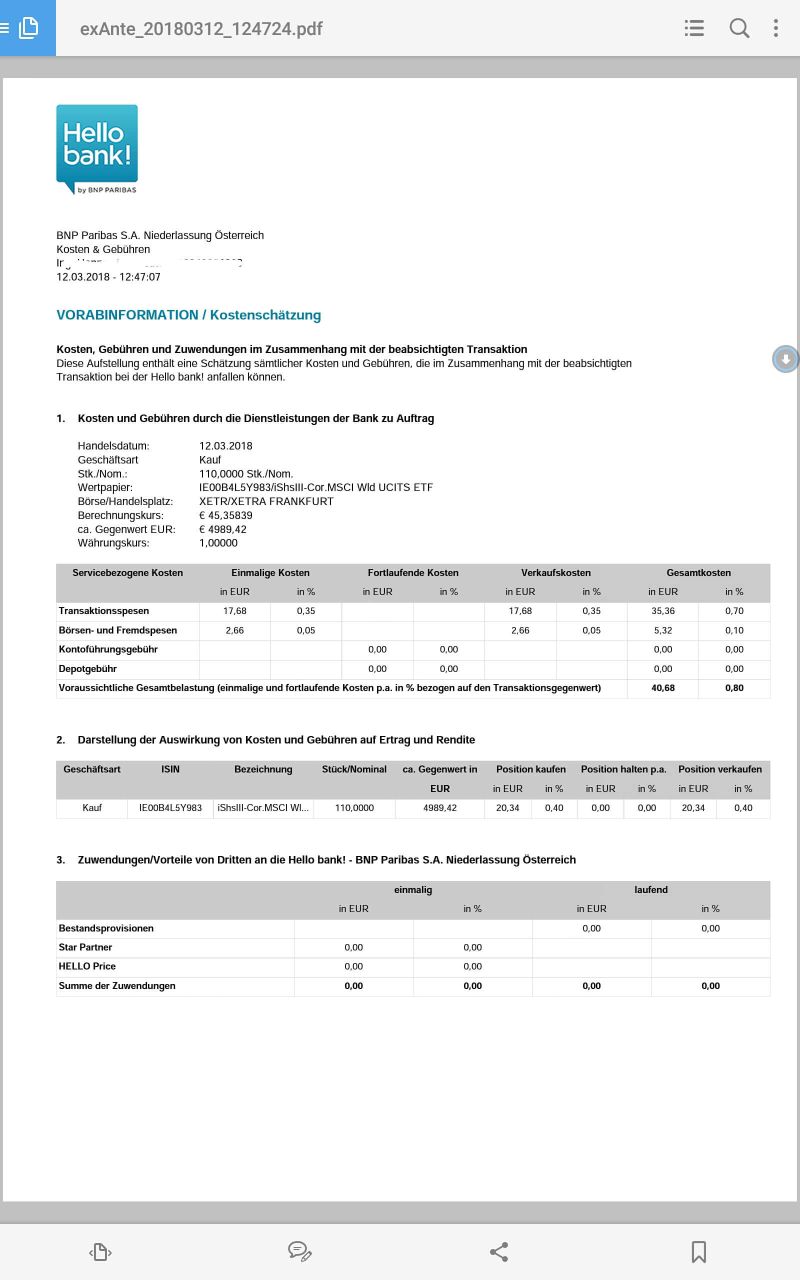

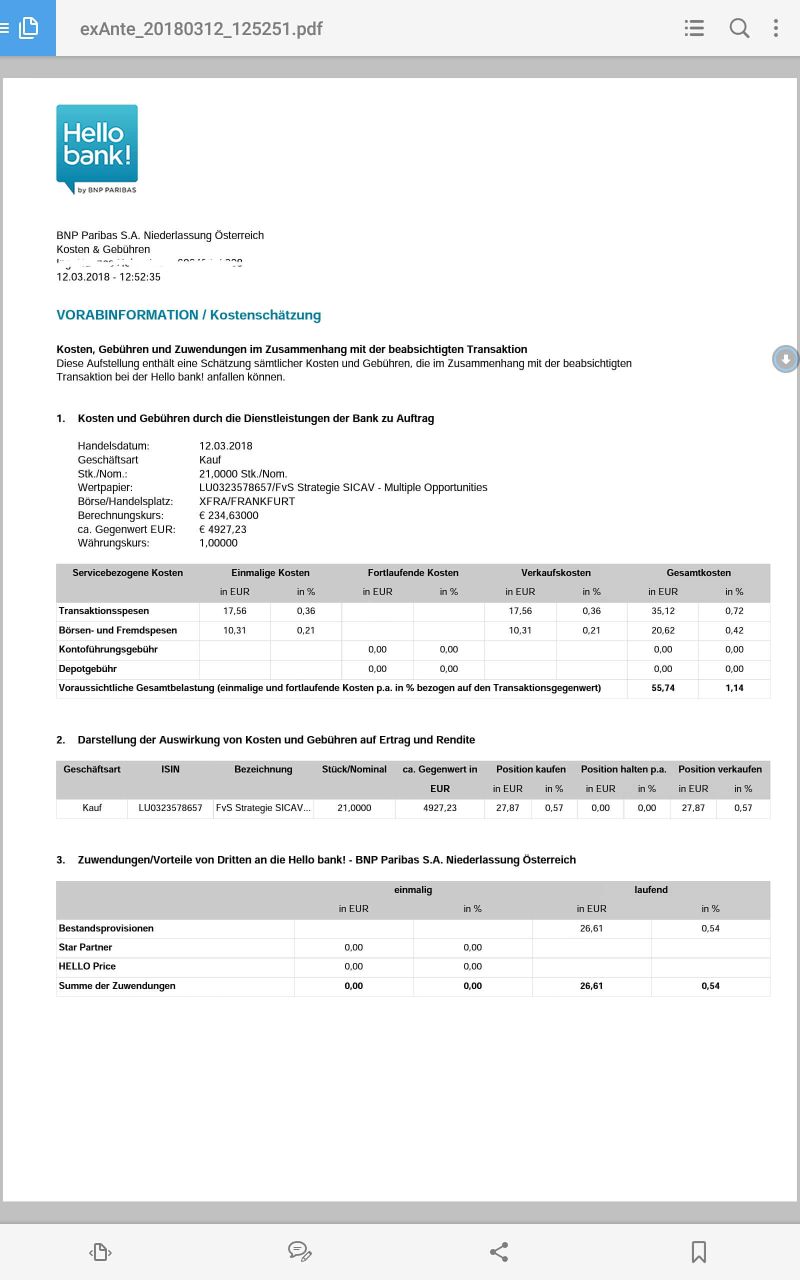

Hello Bank (Österreich)

Die Hello Bank gehört wie Consors zur BNP Paribas und genau wie bei der Consors Bank regiert hier die "comme ci comme ca"-Lässigkeit. Zwar wird transaktionsbezogen abgerechnet, aber es gibt nur Kauf- und Verkaufskosten. Haltekosten gibt es keine und die Franzosen haben auch keine Lust die Renditeminderung auszurechnen.

Alles in allem: mangelhaft.

Auf den Screenshot klicken zum Vergrößern

Auf den Screenshot klicken zum Vergrößern

Max Blue (Deutsche Bank)

Außer Konkurrenz (keine 5.000 €, sondern nur für ein Stück ) von Leser S. eingeschickt. Aber trotzdem mal interessant zu sehen, wie die Deutsche Bank das gelöst hat. Kosteninformationen für iShares und Flossbach von Storch

Nordthüringer Volksbank

Die Kostenausweise der Nordthüringer Volksbank stehen stellvertretend für viele Volksbanken. Die Kostenausweise des Geno Brokers (Sparda West) und der NIBC Bank N.V aus den Niederlanden sehen genau so aus.

Leser S. ist sehr zufrieden mit dieser Filialbank und schreibt

"Ich bin von einem Online- / Discountbroker (Comdirect) zu einer klassischen Filialbank gewechselt. Die Nordthüringer Volksbank ist eine von vielen kleinen Banken, die wie ich finde vieles richtig macht. Es hat zwar schon ein wenig gedauert, bis eine vernünftige App fürs Smartphone, ein Finanzmanager (Kategorisierung der Kontobewegungen) und ein digitaler Briefkasten Einzug erhalten haben, aber sie sind mittlerweile da.

Die Ordergebühren sind ähnlich wie bei Comdirect, mind. 9,90 € und dann volumenabhängig. Erst ab rd. 2.000 € steigen bei der Nordthüringer Volksbank die Ordergebühren etwas mehr an, aber nicht wesentlich.

Bsp.: Ordervolumen 10.000 €: Comdirect 29,90 €, Nordthüringer Volksbank 40,- €.

Die Depotgebühren sind ebenfalls fast gleich. Vergleich: Comdirect 1,95 € je Monat = 23,40 € p.a.; Nordthüringer Volksbank: 0,001785% vom Depotvolumen, mind. 17,85 € p.a. Erst ab einem Depotvolumen vom rund 13.110 € übersteigen die Depotgebühren der Nordthüringer Volksbank die Depotgebühren der Comdirect um ein paar Cent.

So sehen die Kostenausweise der Nordthüringer Volksbank aus: Ishares World, Flossbach von Storch

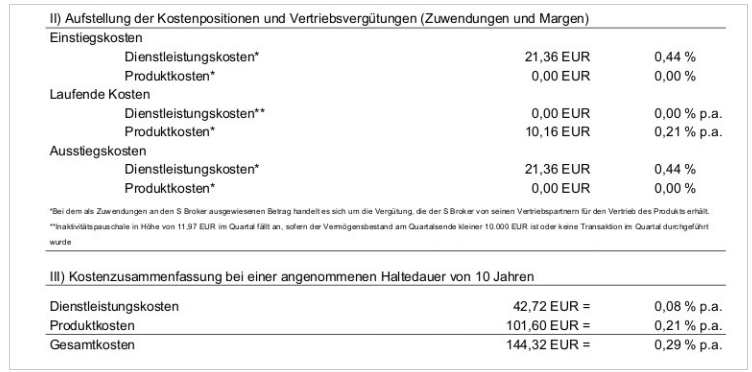

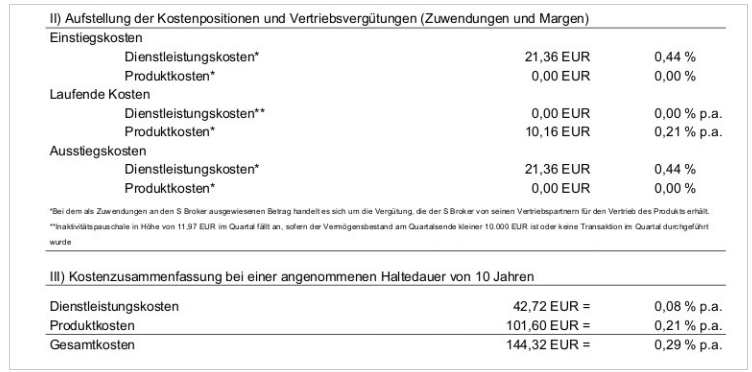

S-Broker

Der Sparkassen-Broker macht das in meinen Augen auch sehr ordentlich. Hier die Kostenausweise für iShares und Flossbach von Storch

Volksbank Eifel

Dieser Kostenausweis weicht etwas vom Standardausweis der Volksbanken ab.

Nur der Flossbach von Storch. Interessant auch hier: Die zehnjährige Haltedauer. Die Filialbanken sind die einzigen, die diesen Buy&Hold-Zeitraum abdecken.

Fazit

Die Comdirect, Ing-Diba und DKB machen das schon ganz ordentlich. Hier kann ich einzelfallbezogen sehen, was mich Kauf und Verkauf kosten und was ich pro Jahr zahle.

Der Rest taugt nicht viel.

Aber auch wir Kunden haben eine Lernkurve vor uns. Bis jetzt waren die Kosten eine Blackbox. Nun werden die Zahlungsströme freigelegt und wir sehen die Eingeweide der Finanzindustrie. Nicht immer ein schöner Anblick. Um die Kostenausweise wirklich verstehen zu können, müssen wir uns mit den Geschäftsmodellen der einzelnen Spieler auseinandersetzen. Wer zahlt was an wen.

Die pragmatische Frage ist: Was fange ich mit den Zahlen an?

Ich würde folgendes sagen

- Erwarten Sie nicht zu viel. Die Kosten sind - hoffentlich realistische - Schätzungen der Kosten. Die echten Kosten lassen sich nur rückwirkend berechnen. Anfang 2019 werden wir sehen, was die Schätzungen des Frühjahrs 2018 wert waren.

- Auch wenn die absoluten Zahlen mit Vorsicht zu genießen sind. Relative Aussagen können wir treffen. Die jährlichen Produktkosten des Flossbach von Storch sind gut acht mal höher als die des ETFs. Bei fünfjähriger Haltedauer mindert der Flossbach von Storch die Rendite um 3,1% pro Jahr, der iShares-ETF um 0,86%. Damit ist der FvS 3,6 mal so teuer wie der ETF. Aber auch der ETF mindert die Rendite um das vierfache seiner TER von 0,2%.

Nachdem ich alle Kostenausweise durch habe, folgendes operatives Fazit. Diese Kostenblöcke will ich sehen

- Kaufkosten (einmalig)

- Jährliche Haltekosten

- Verkaufskosten (einmalig)

- Jährliche Renditeminderung (aufgeteilt nach Kaufjahr, Haltejahre, Verkaufsjahr). Ich will keine haltedauerbezogene Renditeminderung. Was interessiert mich die Renditeminderung im Dreijahresinvervall, wenn ich beabsichtige das Produkt 20 Jahre zu halten.

Dann kann ich mir problemlos die Haltekosten für eine beliebige Haltedauer ausrechnen.

Was kostet mich der MSCI-World-ETF, wenn ich ihn 10 Jahre behalte?

Der Preis = Kaufkosten + 10* jährliche Haltekosten + Verkaufskosten

Das kann ich notfalls im Kopf überschlagen und ich behalte im Kopf: 10 Jahre sind eine lange Zeit, die Verkaufskosten sind nicht amtlich und auch bei den laufenden Kosten kann sich noch etwas ändern.

Von mir aus kann dann noch die Haltedauer von 5 Jahren explizit angegeben werden. Aber das Intervall der laufenden Kosten muss standardisiert werden. Es nervt, dass manche Banken die laufenden Kosten pro Jahr angeben, andere sich für ein Dreijahresintervall entschieden haben und wieder andere eine Haltedauer von fünf oder zehn Jahren ausweisen.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Geldanlage, Depot, ETF

Das könnte Sie auch interessieren

- Leserfrage: Wie kaufe ich einen ETF?

- Von Zinserhöhungen sofort profitieren

- Warum Ihr Banker Ihnen keine Renditebringer verkaufen wird

- Was hält der Finanzwesir von ETFs ‒ eine Positionsbestimmung

Kommentare

Christian Wimmer sagt am 12. März 2018

Wenn man bei der Ing-Diba nicht genug "Buying Power" hat wird der Kauf schon abgelehnt bevor es zum Kostenausweis kommt. Daher kann ich das bei den Fonds gerade nicht nachschauen. Die Infos sind aber eigentlich sehr gut gemacht.

Bei der Onvista Bank musste ich gerade nach den Infos suchen, ist hinter dem Button "KID" etwas versteckt. Kann ich leider nicht abfragen da ich für den Flossbach Fonds wohl nicht die ausreichende Kenntnisse habe.... scheint ein verdammt komplexes Produkt zu sein :D

Swante sagt am 12. März 2018

Falls die Fondsdepotbank interessant sein sollte:

https://finanzportal.fondsdepotbank.de/fdb/cms/b/4296200784/FodB_Standard.pdf

ETF können sogar nur schriftlich bestellt werden:

https://www.fondsdepotbank.de/fileadmin/user_upload/dateien/berater-support/formularpalette/D0076RA.pdf

https://www.fondsdepotbank.de/fileadmin/user_upload/dateien/berater-support/fondslisten/ETF_Kosteninfo_.pdf

Coxeroni sagt am 12. März 2018

Geht mir leider wie Christian Wimmer, keine Buying Power im Moment.

Schließe mich seiner Meinung betreffs der guten Übersicht über die Kosten jeodch absolut an.

Monarch sagt am 12. März 2018

Bei Comdirect wird der Kauf mangels Kontodeckung auch schon vor dem Kostenausweis abgelehnt, ich habe aktuell nicht ganz so viel Geld auf dem Verrechnungskonto.

Aber aus eigener Erfahrung: man erhält bei Comdirect eine Kosteninformation für das konkrete Wertpapiergeschäft, das man gerade tätigen möchte. Diese Information ist also nicht wie bei Consors (wo ich auch Kunde bin) standardisiert. Allerdings sind die Kosteninformationen bei Comdirect dennoch sehr häufig fehlerhaft (typische Fehler z.B.: Depotentgelt (trotz kostenfreiem Depot), nicht nachvollziehbare Produktkosten, fehlende Clearstream-Entgelte).

Wenn die Baustellen irgendwann behoben sind, kann man mit der Info aber sehr gut leben, sie ist sehr transparent und weißt auch Kick-Back-Zahlungen an die Bank aus.

Manuel sagt am 12. März 2018

"Buying Power"? Wie viel muss man bei der ING-DiBa kaufen um nicht abgelehnt zu werden?

Jürgen sagt am 12. März 2018

Moin zusamm,

hier die Screenshots von Onvista:

https://www.pic-upload.de/view-34986510/onvi_msci.png.html

https://www.pic-upload.de/view-34986513/onvi_flo.png.html

Manuel sagt am 12. März 2018

Ich werde morgen mal eine Auskunft der DKB liefern. (Hatte gerade nur 4.400 € auf dem Konto und daher konnte ich keine 5.000€-Information generieren.)

Allerdings liest sich das für 4400€ Ordervolumen bereits relativ unplausibel für den ETF:

Jährliche Kosten des Produktes von 10,42 € und auf 3 Jahre hochgerechnet sind die Gesamtkosten des ETFs 104,20 €. Sieht so aus, als hätte da jemand den Multiplikator versehentlich auf 10 gesetzt statt 3. Oder aber ich verstehe die Berechnung nicht.

Auch kann man nicht einstellen, welche Haltedauer man simulieren möchte, es werden anscheinend immer 3 oder 5 Jahre angenommen.

Andreas sagt am 12. März 2018

@Manuel: Die "Buying Power" ist einfach der aktuelle Kontostand auf dem Verrechnungskonto, minus Dingen wie Kaufaufträgen, die man schon erteilt hat.

Ich hatte genügend, um die Screenshots zu machen. Allerdings ändert sich im Mai auch die Gebührenstruktur (momentan sind noch viele ETF-Käufe über 500€ kostenfrei, sonst 0,25% des Volumens, mind. 9,90€, max 59,90€; ab Mai sind es dann immer 4,90€ + 0,25%, max. 69,90€)

DerBremer sagt am 12. März 2018

@Manuel: Wenn man für 5000€ kaufen soll, dann sollten wohl auch 5000€ auf dem Verrechnungskonto vorhanden sein für eine ausreichende Deckung. Das ist wohl mit "Buying Power" gemeint.

Coxeroni sagt am 12. März 2018

@Manuel:

Buying Power ist die Kohle, die ich aktuell zur Verfügung habe (auf dem Verrechnungskonto) um Käufe zu tätigen. Da der Großwesir gerne die Zahlen für Fonds im Gegenwert von 5000 € haben möchte muss 5000+x € (ist meist etwas mehr als wirklich benötigt) auf dem Verrechnungskonto rumlungern, sonst ist vorher schon dunkel.

Michael F sagt am 12. März 2018

Ich habe die ING-DiBa-Daten für die Handelsplätze Direkthandel und Xetra (MSCI) bzw. Frankfurt (Flossbach) weitergeleitet.

@Manuel

Buying Power ist grob gesagt das Geld welches auf dem Gegenkonto (normalerweise das Tagesgeldkonto bei der DiBa aka Extra-Konto) liegt abzüglich offene Kauforders zuzüglich schon getätigte Verkäufe, deren Wert noch nicht dem Gegenkonto gutgeschrieben wurden.

Niko sagt am 12. März 2018

@Manuel:

"Buying Power"? Wie viel muss man bei der ING-DiBa kaufen um nicht abgelehnt zu werden?

Da hast du was falsch verstanden. "Buying Power" = Guthaben auf dem Verrechnungskonto (+ Disporahmen)

Swantje B. sagt am 12. März 2018

comdirect-Screenshots sind unterwegs!

chi sagt am 12. März 2018

Ich könnte (dank Wertpapierkreditrahmen) die Kosteninformationen der comdirect bekommen. Es wird aber immer eine Haltedauer von 5 Jahren unterstellt. Außerdem kann ich nur ganze Stücke ordern, also die 5000 Euro nur annähern.

Ansonsten schließe ich mich dem an, was Monarch oben sagte: Noch einige Anlaufschwierigkeiten, aber im Prinzip ganz OK bei comdirect.

Comalfisou sagt am 12. März 2018

Schöne Idee das Ganze. Ich glaube aber irgenwo gehört zu haben, dass die Banken seitens der Aufsicht eine inoffizielle Übergangsfrist eingeräumt bekommen haben, in der sie generische PDF-Kostenverzeichnisse verwenden dürfen. Aufsicht "mit Augenmaß" und so...

Finanzwesir sagt am 12. März 2018

Danke an alle, die mir ihre Screenshots geschickt haben. Ich bin werte alles aus und bringe das schnellstmlich live.

@Comalfisou

"Aufsicht "mit Augenmaß" und so..."

Dann sollte man alle Banken, die dieses Augenmaß nicht beanspruchen lobensd hervorheben.

@Manuel

"Sieht so aus, als hätte da jemand den Multiplikator versehentlich auf 10 gesetzt statt 3.

Oder auch nicht ;-) Ohne genaue Kenntnis der Kostenaufstellung läßt sich das nicht abschließend sagen. Aber eines ist klar: Auch für ETF-Käufer wird MiFID II ein Schlag in die Magengrube. Eine TER von 0,3% ist eben nicht das Alpha und Omega der Kosten. Die Total Cost of Ownership ist deutlich höher. Bei ETFs um die 1%, bei aktiven Fonds zwischen 3% und 4%.

Das kommt jetzt durch MiFID das erste Mal ans Tageslicht. Jetzt ist Schluß mit den Kostenlügen. Und zwar für beide Seiten.

- Die Banken können nichts mehr verschleiern.

- Die ETFler müssen sich vom "Boah geil, 0,09% TER" verabschieden.

Investmentvehikel zu besitzen kostet Geld.

Gruß

Finanzwesir

Christian Wimmer sagt am 12. März 2018

Habe Screenshots der Ing-Diba gemacht und per E-Mail geschickt.

Ich weiß nun auch das die DiBa den Zugang sperrt wenn man zu viele SMS anfordert und diese nicht nutzt. Außerdem ist es dann schlecht wenn man sich bei der iTAN einen Fehler macht und keine Telefon Banking PIN mehr hat. Zugang gesperrt bis ein Brieferl per Post zu mir kommt damit ich den Zugang per Telefon entsperren kann. Voller Einsatz für die Kostenkontrolle quasi :)

luttz sagt am 13. März 2018

Mir fehlt leider auch das nötige Kleingeld auf den Referenzkonten, und der "Notgroschen" liegt woanders. Aber mit DKB und comdirect werden meine Broker ja scheinbar eh schon von anderen abgedeckt, bin mal gespannt wie es woanders aussieht :-)

Brokerhopper sagt am 13. März 2018

Super, vielen Dank.

Dieser Artikel kommt gerade richtig, da ich mich nach dem Ende der 500 € Kaufaktion bei der Ing-Diba jetzt nach einem neuen Broker umschauen werde!

Coxeroni sagt am 13. März 2018

Mal gut dass ich bisher überlesen habe, dass die 500+€ Kaufaktion ausläuft. Was wäre denn aktuell günstiger? Comdirect ist immernoch teurer wie mir scheint.

Markus sagt am 13. März 2018

Hallo,

Flatex ist noch pauschaler: https://www.flatex.de/fileadmin/dateien_flatex/pdf/mifid/gesamtuebersicht_kostentransparenz_flatex_de.pdf

Auf dieses PDF wird man unabhängig vom Fonds oder der Losgröße geleitet. Auch bei der Einrichtung eines entsprechenden Sparplans über z.B. 50€ dessen Kosten garnicht vorkommen.

Für den iShares ETF fallen bei XETRA somit (vermutlich) maximal 19,58€+0,0025000=29,58€ an. Für den Flossbach-Fonds 19,58€+0,01645000=101,58€. Der tatsächliche Betrag müsste geringfügig niedriger liegen, da die 19,58€ auf 10.000€ basieren.

Für die laufenden Kosten oder Ausgabeaufschläge wird das PDF der "Wesentlichen Anlegerinformation" von iShares bzw. Flossbach bei der Preisanfrage zur Verfügung gestellt. Evtl. gibt es bei Flossbach noch 50% Rabatt auf die 5% Ausgabeaufschlag.

Einen pauschalen Handelsansatz gibt es auch noch mit 5,90€ pro Order via Tradegate. Warum im o.g. PDF allerdings ein geringfügig höherer Betrag steht erschließt sich mir nicht.

HSV steigt endlich ab sagt am 14. März 2018

Konsequenz? Also doch lieber Einzelaktien? Keine Ahnung & wahrscheinlich zu kompliziert.

Fazit: Die Bank gewinnt immer!

Stefan sagt am 14. März 2018

Ex-ante Kostensimulation DKB, Kauf Comstage MDAX ETF, 14.3.2018

Hallo zusammen,

habe eben die DKB getestet und das sieht plausibel aus:

- Kauf 34 Stück Comstage MDAX (ETF907, Kurs 146,30), d.h. ca. EUR 5000; über XETRA

- Habe folgende Kosteninformationen erhalten:

1) Einstiegskosten (einmalig)/Dienstleistungskosten: EUR 10,33 bzw. 0,22% (das sind die Transaktionskosten der DKB)

2) Laufend Kosten (jährlich)/Produktkosten: EUR 15,09 bzw. 0,30%

3) Kosten über 5 Jahre Haltedauer:

3a) Dienstleistungskosten: EUR 21,76 (Transaktionskosten für Kauf- und Verkauf)

3b) Produktkosten: EUR 75,45 (jährliche Produktkosten x 5)

Sieht aus meiner Sicht stimmig aus, oder?

HSV steigt endlich ab sagt am 14. März 2018

Bin mir nach weiterem Durchlesen nicht so sicher, wo genau das Problem bzw. die neue Erkenntnis liegt.

Die Handelspartner haben unterschiedliche Vereinbarungen mit den Börsen. Tradegate zahlte lange Kickbacks für die kostenfreie Aktion bei der Diba. Das Verkaufs-/Kaufkosten anfallen sollte nicht überraschen. Was in dem Beispiel oben nicht berücksichtigt wird, sind die unterschiedlichen Spreads der ETFs, die ebenfalls deutlich variieren können.

Bin mal auf den Brokervergleich gespannt, ob sich die Handelsplätze da so stark unterscheiden.

Und ja, ETFs verursachen laufende Kosten. Manche davon bekommen wir nie zu Gesicht, da diese auf Protfolioebene anfallen und teilweise durch Dinge wie Aktienleihe oder Swaps kompensiert werden.

Einfach-Ist-Besser sagt am 14. März 2018

@Brokerhopper

"Super, vielen Dank.

Dieser Artikel kommt gerade richtig, da ich mich nach dem Ende der 500 € Kaufaktion bei der Ing-Diba jetzt nach einem neuen Broker umschauen werde!"

Wie lange ging denn diese Freibier-Aktion, 3 Monate? Das sind die Einsparungen wirklich hart erarbeitet. Also dkb 1,50€ pro Trade fix, ist jetzt gerade in, mal schauen wie lange noch

DF sagt am 15. März 2018

@Einfach-Ist-Besser Die "Freibier-Aktion" bei der DiBa gab es seit März 2015 und endet nun nach 3 Jahren.

ThomasH sagt am 15. März 2018

"lso dkb 1,50€ pro Trade fix, ist jetzt gerade in, mal schauen wie lange noch."

Das gilt aber leider nur für sparplanfähige ETFs. Und da sind beileibe nicht alle „üblichen Verdächtigen“ dabei.

Luto sagt am 16. März 2018

Zu allem Überfluss hat die Consorsbank noch die Links vertauscht: wenn Du auf "Starpartner" klickst, kommt das Non-Star-Teil und beim "Non-Star"-Link kommt die Berechnung für einen Partner-ETF.

Zumindest ist das heute Morgen der Fall. Der Kostenausweis, den Du aufgeführt hast, ist aber korrekt (Non-Star).

Thomas sagt am 16. März 2018

Mir ging es leider auch wie "Christian Wimmer am 12.3."; bevor ich die Screenshots in der entsprechenden Form (inkl. Rendite) fertig hatte wurde das Konto gesperrt und ich warte jetzt auf den Briefträger ;-)

Rudi sagt am 16. März 2018

Wenn auch bei einem preiswerteren ETF Kosten von ca. 0,8-1,0% p.a. entstehen - was ist dann die Schlußfolgerung daraus?

- Möglichkeit: diese Kosten zu akzeptieren

- Möglichkeit: eine Anlage in einzelne Qualitätsaktien bevorzugen

- Möglichkeit: Sich immer wieder bewusst machen, dass man als Anleger mit ein paar Tausend EURO nur Peanuts ist für die Bank. Man zahlt an der Börse immer mehrfach: für den Kauf der Papiere, die jährlichen Gebühren, dann für den Verkauf und wenn man Gewinn gemacht hat, kommt auch noch Vater Staat mit der Kapitalertragssteuer.

Schade, dass es im Moment keine richtige Alternative gibt... Ansonsten gäbe es eine 4. Möglichkeit: Sparen auf dem Sparbuch oder Tagesgeldkonto (keine Gebühren und ständige kostenfreie Verfügbarkeit).

Felix sagt am 16. März 2018

Bei der DKB ist mir hier noch eine Sache aufgefallen, die Ich für einen Fehler halte:

Beim Ishares werden jährlich anfallende Kosten von 10,31€ angenommen - über die Haltedauer von 3 Jahren, die im PDF angenommen wird, sollen das dann aber 103,10€ sein, sprich der angebene Wert dürfte einer Haltedauer von 10 Jahren und nicht der angegebenen Haltedauer von 3 Jahren entsprechen. Beim Beispiel von Stefan scheint dies aber korrekt angeben zu sein.

Falls Ich einen Denkfehler habe, bitte um Korrektur - ansonsten wäre ein Hinweis im Artikel ganz praktisch.

DerBremer sagt am 16. März 2018

Im Screenshot der Consorsbank wird ein Comstage-Dax-Etf "gekauft", da gab es wohl eine Verwechslung?!

Finanzwesir sagt am 16. März 2018

Hallo DerBremer,

"Im Screenshot der Consorsbank wird ein Comstage-Dax-Etf "gekauft", da gab es wohl eine Verwechslung?!"

Nein, keine Verwechslung. Consors ist ein Standardisierer. Für Consors ist der Comstage-Dax-ETF die Mutter aller ETFs und steht deshalb für diese Anlageklasse. Egal ob Du in einen ETF auf den MSCI World oder einen ETF auf den burmesischen Wasserbüffelindex kaufst - Consors zeigt Dir immer diese Kostenübersicht an.

Gruß

Finanzwesir

Wanninger sagt am 16. März 2018

Bei der DKB ist mir aufgefallen, dass die Kostenaufstellung während des Kaufs (vor dem letzten Schritt) als PDF ins Postfach geschickt wird. Besser wäre wohl die Daten in einem Popup anzuzeigen (wie bei der DiBa). So muss man entweder ein weiters Fenster öffnen, um das Dokument im Postfach zu öffnen (was bei den Weboberflächen zu Problemen führen kann) oder den Kaufprozess abbrechen, lesen und dann nochmal von vorne beginnen.

Hartmut sagt am 17. März 2018

Hallo!

Ich finde die Zettel ganz nett, aber ich hebe sie nicht auf ;-)

Aus meiner Sicht ein Webfehler (zumindest bei comdirect): so eine Aufstellung gehört zum "Kaufangebot", nicht zur Kaufabwicklung".

Ich sollte sie mir für jedes Wertpapier (und vielleicht wirklich für eine von mir vorzugebende Haltedauer) anfordern können, ohne dafür eine (fingierte) Kauforder eingeben zu müssen.

Wenn ich die Aufstellung (bei comdirect) bekomme, habe ich bereits geordert. Das ist das Kind im Brunnen.

Oder weiß jemand, wie ich an so eine Aufstellung für ein Wertpapier komme, ohne es zu ordern?

Hartmut

Leser G sagt am 17. März 2018

@Rudi

Ich denke, die 0,8-1 % Haltekosten entstehen nur, wenn man beim falschen Broker ist, der auf die Produktkosten hohe Ordergebühren und ggf. sogar Depotgebühren aufschlägt.

Für mich gibt es eigentlich nur eine neue Erkenntnis (bisher war es eher eine Vermutung), nämlich, dass comdirect, Consorsbank und ING Diba bei Einzelkäufen sündhaft teuer sind.

Janne sagt am 17. März 2018

Danke für diese Aktion, da ich aktuell auch auf der Suche nach einem passenden Broker bin, kommt das Grade richtig.

Die Übersicht der Dkb Bank erscheint mir tatsächlich brauchbar und leicht nachzuvollziehen.

Werde zwar keinen einmal Kauf, sondern einen sparplan mit min 900€ monatlich aufsetzen. Dafür scheint mir die Dkb Bank die geeignetste zu sein.

Danke dafür.

HSV in Liga 2, ach wie schön sagt am 17. März 2018

Gibt es eigentlich irgendwo übersichtlich einen Überblick über die Kosten, die durch das ständige Handeln innerhalb des ETFs entstehen?

Mastermind sagt am 17. März 2018

Bei onvista sind in der Kostenaufstellung nur die An- und Verkaufskosten angezeigt.

Vor einigen Tagen bekam ich noch nicht mal diese Übersicht zu sehen. Daher vermute ich das Onvista gerade an ihrere Software baut.

Rudi sagt am 17. März 2018

@ Leser G

Die 0,8-1,0% beziehen sich auf die Nachricht vom Finanzwesir vom 12.03. in diesem Forum. Und da es auch aufwendiger gestrickete ETF's gibt, die das TER schon offiziell mit z.B. 0,75% p.a. angeben, dürfte das eher die Untergrenze sein.

Wenn Dir die comdirect, Consors und die ING-DiBa zu teuer sind - was sind Deine Alternativen bei Einzelkäufen? Die jährlichen TER eines ETF sind übrigens überall gleich, egal wo Du kaufst ;-)

@ HSC in Liga 2, ach wie schön

Die Aufstellung findest Du in den Jahresberichten der ETF (dort sind die internen Transaktionskosten angegeben). Sind aber eher kleinere Beträge, da die ETF fast nur bei Indexumstellungen richtig aktiv werden. Ich denke, dass sich ein Großteil der täglichen Kauf- und Verkaufsaufträge einfach so ausgleicht...

Schwachzocker sagt am 17. März 2018

@ HSV...

"Gibt es eigentlich irgendwo übersichtlich einen Überblick über die Kosten, die durch das ständige Handeln innerhalb des ETFs entstehen?"

Was wird denn dort Deiner Meinung nach "ständig" gehandelt? Wenn ein Wert aus dem Index fliegt, muss die KAG selbstverständlich auch verkaufen. Wenn ein neuer Wert in den Index aufsteigt, muss gekauft werden.

Wie oft passiert das Deiner Meinung nach?

Im übrigen sind die Kosten irrelevant. Wichtig ist, wie sehr der ETF vom zugrunde liegenden Index abweicht (nach Kosten). Da wirst Du feststellen, dass zumindest ETFs auf nordamerikanische und europäische Indizes kaum abweichen bzw. den Index sogar leicht übertrumpfen.

Wozu spielen dann die Kosten eine Rolle?

Comalfisou sagt am 19. März 2018

@Schwachzocker: Das ist so zwar richtig, aber nicht vollständig.

Auch bei jeder Creation/Redemption oder Corporate Action einer Indexkomponente wird das Portfoliomanagement auf Portfolioebene Transaktionen durchführen.

Somit entstehen Transaktionskosten, die durch die Depotbank des Fonds der KVG in Rechnung gestellt werden. Allerdings sind bei vielen ETF-Anbietern (z.B. Xtrackers oder Comstage) die Portfoliotransaktionskosten bereits in der Pauschalgebühr enthalten.

ChrisS sagt am 19. März 2018

@ HSV

"Gibt es eigentlich irgendwo übersichtlich einen Überblick über die Kosten, die durch das ständige Handeln innerhalb des ETFs entstehen?"

Wenn dich das ganz genau interessiert, wirst du etwas tiefer gewühlt in den Originalunterlagen der ETF-Anbieter, zB Jahresberichte, fündig. Irgendwo gibt es dort Punkte wie brokerage, commissions, transaction fees, etc (heißt bei jedem ein bissel anders), die kannst du dann ins Verhältnis zum NAV des ETFs setzen und bekommst einen Eindruck wie groß (oder eher klein) die Handelskosten sind.

Und am Ende zählt konkret ja eh sowieso nur, was "hinten bei rauskommt", dh. die konkreten Abweichungen von theoretischer Index-Rendite und praktischer ETF-Rendite. Der Kurs ist ja das einzige, wo du alle anfallenden ETF-Kosten merkst, und da haben die Anbieter ja nicht nur Kosten (wie zB für Transaktionen), sondern auch Möglichkeiten, das ganze wieder positiv auszugleichen (zB WPL-Gewinne, etc.).

Vanguard hat, ganz vorbildlich wieder mal, eine schöne Übersichtsseite dazu

https://www.vanguardinvestor.co.uk/content/documents/legal/vanguard-full-fund-costs-and-charges-2018.pdf

Die anderen Anbieter werden wohl peu a peu nachziehen, wegen der Mifid.

Was ansonsten noch die internen Handelskosten der ETFs angeht, man muss sich dabei auch ein bischen von zu einfachen Vorstellungen lösen, da das nicht unbedingt so abläuft als wenn wir Privatleute unsere Aktien über ne Börse kaufen. Näheres zum Verständnis des Creation/Redemption-Prozess zB hier

https://www.justetf.com/de/news/etf/creation-redemption-die-innovation-hinter-den-etfs.html

"Ständig gehandelt" wird jedenfalls bei den großen marktkapitalisierten Standard-Breitmarktindex ETFs, um die es hier meistens geht, eigentlich nicht. Der Turnover von so Indizes wie SP500 oder Stoxx Europe 600 ist zumeist unter 5 Prozent, darunter fallen dann so Geschichten wie Firmenneuaufnahmen und -abstiege in/aus dem Index und Corporate Actions.

Aber ansonsten bewegt sich ja aufgrund der Marktkapitalisierungsgewichtungs-Methode der Inhalt des ETFs mit dem Index relativ "automatisch" mit ohne dass da noch großartig mit eingegriffen und angepasst werden muss. Das ist ja das Tolle an der Methodik und ein Grund warum sie so billig, pflegeleicht und weitverbreitet ist.

Je spezieller ein ETF/Index in die Nische geht bzw umso "aktiver" seine Strategie wird (zB Smart Beta etc), desto mehr Turnover kann er natürlich sonst haben.

SomeOne sagt am 19. März 2018

Hallo zusammen,

sorry dass ich eine Anfängerfrage stelle :)

Wie berrechne ich den die Kosten bei den oben gennanten Fonds - oder anders herum gefragt wie komme ich auf die Zahlen:

- iShares : 0,86 % p.a. bei 5 Jahren Haltedauer

- FvS: 3,1 % p.a. bei 5 Jahren Haltedauer

Kann mir einer mal den Rechenweg aufschreiben, damit ich dann mit der Fingerübung meine eigenen Fonds brechnen kann?

Beim Beispiel iShares: Wenn ich mir die Screenshot von DKB anschaue weist der nur 0,25 % p.a. bei 3 Jahren aus... aber wo kommen die anderen 0,61 % p.a. her ?

Besten Dank für eure Hilfe und sorry für die Noob-Frage :)

ChrisS sagt am 19. März 2018

@ SomeOne

"Wie berrechne ich den die Kosten bei den oben gennanten Fonds - oder anders herum gefragt wie komme ich auf die Zahlen"

Wie du an der ganzen Rigamarole mit den unterschiedlichen Zahlen bei den unterschiedlichen Brokern in den Tabellen schon sehen kannst, ist die Antwort wie immer.... "kommt drauf an" ;-)

Und zwar halt, welchen Broker du eigentlich genau damit meinst, und wie sauber der sein Abrechnungssystem bereits offenlegt. Wie du siehst sind manche da schon sehr fallbezogen vorbildlich (also zB direkt auf den gesuchten ETF XY zugeschnitten), manche verweisen nur auf eine allgemeine Beispielrechnung (also zB irgendeinen Standard-ETF, der illustrativ für alle anderen steht), und manche peilen echt noch garnichts und können nichtmal ne simpelste Liste zusammenzimmern.

Dazu scheint anscheinend auch noch nicht so richtig standartisiert zu sein, welches Transaktionsvolumen und wieviel Jahre Haltedauer eigentlich gemeint sind, da macht irgendwie auch noch jeder so ein bissel seins.

Der vom Regulator beabsichtigte Aufbau einer solchen Übersicht ist jedenfalls prinzipiell immer der selbe. Es sollen für den Kunden nachvollziehbar ersichtlich aufgeführt werden:

- Kosten, die dir beim "Einstieg" (=Kauf) des Produktes entstehen: also die Transaktionsgebühren deines Brokers, Börsenhandelskosten bei ETFs, bzw bei Fonds evtl noch Vertriebskosten wie AA etc.

- Kosten, die dir dann einfach nur durchs "Halten" des Produktes entstehen: also seine inhärenten Verwaltungsgebühren, TERs, etc. plus evtl Depotgebühren und alle sonstigen Kosten die "einfach so von selbst durch nichtstun" anfallen. Hier kommts wie gesagt ja auch drauf an für "wie lange" der Broker eigentlich rechnet (du siehst, manche arbeiten mit 3 Jahren, andere mit 5 oder 10...)

- Kosten, die dir beim "Ausstieg" (=Verkauf) des Produktes entstehen: normalerweise sollten das einfach die Kaufkosten nochmal rückwärts sein, ansonsten abweichend bei zB Aktionskonditionen.

Ein Hexenwerk ist das jedenfalls alles nicht, nur halt durch die wilde Einführungsphase noch etwas unstandartisiert durcheinander bei den verschiedenen Brokern, was das ganze komplexer erscheinen lässt als es eigentlich ist.

Im Grunde sind das auch alles keine neuen, unbekannten oder vorher "geheimen" Informationen, sondern alles Dinge die man auch bisher wissen konnte (wenn man danach suchen kann), also Transaktionskonditionen und Fonds-TERs etc hab ich die ganze Zeit auch schon bisher alleine korrekt ermitteln können.

Der einzige Unterschied/Fortschritt ist halt jetzt dass der Regulator will dass dem Kunden diese ganze Übersicht von allein und ohne eigenes Rumsuchen sofort bereits vorm Kauf auf einer Seite zusammengefasst präsentiert werden soll, mit dem Sinn des Ganzen, dass man durch diese Offenlegung es jetzt besser vermeiden können sollte, total blind in die gröbsten Kostenfallen zu laufen.

Erziehungsmaßnahme für die ahnungslosen Allesklicker halt, und wie andere schon gesagt haben, wer wie wir schon ein bissel halbwegs informiert ist, empfindet das schnell eher als Gängelung, aber da muss man sich halt dran erinnern, wir sind vielleicht wirklich nur eine Minderheit und die Masse der Leute da draussen muss halt (aus Sicht des Regulators) vor ihrer eigenen Dummheit geschützt werden.

SomeOne sagt am 28. März 2018

@ChrisS

Besten Dank für deine schlüssige Herleitung!

Einfach Klasse dass man auf deine /eure Infos bauen kann :)

ChrisS sagt am 29. März 2018

@ SomeOne

der Wesir hat auch grad nen neuen Beitrag veröffentlicht, wo er mal mit einem Broker (comdirect) eine "an der Hand geführte" Begleitung durch die einzelnen Posten des Kostennachweises durchkommentiert:

https://www.finanzwesir.com/blog/wertpapier-total-cost-ownership

Da werden auch einige der Details mal genauer durchgerechnet. Ich würde ja gerne sagen "danach sollten keine Fragen mehr offen sein", aber tja, noch lang nicht jeder Broker oder Produkt ist schon so pflegeleicht und transparent...

Dummerchen sagt am 29. März 2018

Hmm, putzig. Jetzt wollte ich aus Spaß auch mal schauen, womit mich ebase beim Kauf beglückt, aber beim Storch "darf" ich zunächst mal gar nicht zuschlagen:

"Aufgrund gesetzlicher Vorgaben wird ein Abgleich zwischen den Zielmarktkriterien des Kunden und des Wertpapiers durchgeführt. Beim Zielmarktabgleich ergab sich folgende Abweichung:

Flossbach von Storch SICAV - Multiple Opportunities RLU0323578657

Ein Erwerb dieses Wertpapiers erfordert die Zulassung zu Transaktionen mit komplexen Fonds. Bitte beantragen Sie die Zulassung zu Transaktionen mit komplexen Fonds oder gehen Sie zurück und wählen Sie einen anderen Fonds."

Find ich super, dass mich ebase so einen Misch-Murx gar nicht so einfach kaufen lässt. (ETFs oder aktiv gemanagte reine Aktien-Fonds scheinen meinen "Zielmarktkriterien" noch zu entsprechen, aber hier geht ein rotes Fenster auf.)

CN sagt am 29. März 2018

Hallo liebe Privatanleger,

ein kurzer Beitrag zu den Haltekosten der beiden getesteten Wertpapiere bei der DKB:

Ich habe beide Käufe zwar nicht simuliert, bin mir aber sehr sicher, dass sich (wie bereits 2× angemerkt) bei der oben dargestelten Kaufauskunft ein Fehler auf Bankseite eingeschlichen hat:

Die Gesamtkosten beziehen sich mit 90% Sicherheit auf 10 Jahre Haltedauer, nicht 3.

Begründung: DKB eigene AGBs für Privatkunden, S.12 von 13; dort sind keine Haltekosten für börslich gehandelte Wertpapiere vermerkt, nur An- und Verkaufskosten. Auch die Fußnoten (80 bis 83) verstecken nichts, selbst Marklercourtagen von 0,31€ bzw. 0,42€ kann man erahnen.

D.h. die oben angegebenen Kosten von ca. 103€ belaufen sich in Realität in 3 Jahren eher auf die Hälfte. Preislich top.

Warum 10% Unsicherheit in meiner Aussage: Weil ich den DKB Support noch nicht angemailt habe :)

Cheers!

Redhorse sagt am 31. März 2018

Hier mein Flossbach-Kauf 21 über Tradegate. Die Produktkosten sind hier deutlich höher wie in dem Blogpost-Beispiel - wieso ist das so?

Finanzwesir sagt am 03. April 2018

Hallo Redhorse,

das kann Dir hier keiner sagen. Frag bei der DKB nach. Die müssen es Dir erklären können.

Gruß

FInanzwesir

MattG sagt am 12. April 2018

Hallo

Also das sollte man schon wissen. Denn es gibt ja auch Renten-ETFs, und man sollte wissen, warum man Geld verliert.

Und wie war das dann bei meinem Consors ETF-Sparplan (dbx-Trackers MSCI World)? Da hatte ich die Rosberg (Die Story erzähl ich ein anderes Mal) Zeit und daher ist mir nichts aufgefallen. Habe Hunderte über die Jahre damals verdient. Jetzt stellt sich halt die Frage, wie das jetzt mit den Gebühren wäre, die damals nicht ausgefallen snd.

Ich habe zwar ein Darlehen von 1600 Euro, aber die DWS macht mit diesem Staatsgeld nicht was ich will. Und das ist auch sicher? Ich weiss anderes Thema, dass man mit dem Fördergeld spekulieren kann und die Gewinne behalten, denn sonst ist mein eingezahltes Geld ja allein für die Gebühren da, und dann bringt kündigen nichts.

Mich frustet der Fonds, läuft noch 12-14 Jahre, und ich bekomme ja nur 30%, also die Einmalzahlung ist nur interessant. Die 10,42 monatlich kann ich vergessen - hätten 22 sein können, wenn die in AKTIEN GEHEN WÜRDEN. Ich meine in diesem 15Y Rentenfonds sind ca. 2100 und in dem anderen Rentenfonds 78 Euro. Das muss man sich mal vorstellen, wie dieser Robo programmiert ist. Was soll das mit den 78 Euro in dem 2. Rentenfonds? Ist das Dragis Anteil?

Also ich habe bei Flatex so gut wie nichts an Haltegebühren bezahlt, war mit 1500 drin. Bei Consors lief alles so super, daher weiss ich es nicht.

Man sollte eine Liste haben, wieviel das pro Jahr in % ist. Kann mir aber vorstellen, dass man da nichts findet. FInde auch nie direkt die Daten die ich suche. Oft finde ich sie gar nicht.

Aber damit ist doch ein Geldmarkt-ETF immer ein Verlustgeschäft? und Rentenfonds doch eigentlich auch, wenn europäische? Da bleibt doch nichts übrig. Da die Kurse schwanken, sieht das so aus, aber das geht auch immer wieder ins Minus, sprich, man gewinnt nichts.

Wo soll man denn dann jetzt anlegen? Degiro macht gerade tierisch Probleme, weil die keine Bank sind und keine Konten haben dürfen. Die ganzen EU Neuregelungen machen den billigen zu schaffen.

Bei Flatex ist die Homepage unmöglich. Consors haben wohl zu hohe Gebühren für einen 25 Euro Sparplan, Vielleicht nehme ich Tagesgeld und lege Pfandflaschen Geld dazu. So bin ich damals zur DWS und zu Aktienfonds Typ 0 gekommen. Sich selber Zinsen zahlen ist aber unglaublich schwer umzusetzen. Also keine Pizza, oder keine Lebensmittel einkaufen wenn noch was im Haus ist etc. und dann das Geld überweisen.

Die AS Privatbank war auch eine coole Sache. Wie sieht es mit dem Ex-Europaland GB aus? Geht da was?

Gruß

Monarch sagt am 26. April 2018

Consors kündigt eine neue Ordermaske an, mit neuem Kostenausweis: https://wissen.consorsbank.de/t5/Blog/Neue-Ordermaske-f%C3%BCr-Wertpapiere-noch-%C3%BCbersichtlicher-f%C3%BCr-alle/ba-p/70773

Joe sagt am 26. April 2018

Hallo Finanzwesir,

da dies mein erster Kommentar hier ist will ich dir Zunächst mal für diesen Überragenden Blog und den tollen Podcast danken!

Zum Artikel gibt es nun neues:

Die Consorsbank hat "auf vielfachen Wunsch" nun ein Update Angekündigt.

Vielleicht war es aber auch dein Beitrag und die damit verbundene Bloßstellung ;)

Consorsbank Blog hat kein Titel-Attribut.

Ich bin gespannt ;)

VG

Joe

Finanzwesir sagt am 26. April 2018

Hallo Joe und Monarch,

"Vielleicht war es aber auch dein Beitrag..."

Na ja, ich glaube da eher an das BaFin-Rollkommando ;-)

Gruß

Finanzwesir

Joe sagt am 26. April 2018

Hi Finanzwesir,

Wer sagt denn dass du das mit deiner Anfrage und ausführlichen Antwort der BaFin nicht doch ein wenig angekurbelt hast.

Ich bin jedenfalls gespannt und mache Screenshots, sobald das implementiert ist.

VG,

Joe

Hannes sagt am 29. Mai 2018

Ich habe einen sparplan über die drk für den vanguard all World etf aufgelegt.

Den Service habe ich gebeten, den kostennachweis zu erklären und habe folgende Antwort erhalten:

Bei einer Sparplanrate von 900 Euro ergibt sich daraus eine Ausführungsmenge von 12,54 Stücken für die erste Sparrate.

Der Emittent hat uns folgende Kostenpositionen übermittelt:

laufende Fondskosten = 0,25 %

Die Formel zur Berechnung der laufenden Produktkosten lautet wie folgt:

Menge Nettoinventarwert Rhythmus 3 (Faktor durchschnittlicher Bestand in der Haltedauer) %-Produktkosten (laut Emittent)

D.h. in diesem Fall:

12,54 84,66 USD 12 3 / 1,1869 (Devisenmittelkurs wg. Fondswährung US Dollar) 0,25 % = 80,50 Euro (laufende Produktkosten)

900 Euro 4 (Ausführungen p.a.) 5 Jahre (angenommene Haltedauer) = 54.000 Euro (Anlagebetrag)

Die laufenden Produktkosten werden ins Verhältnis zum Anlagebetrag gesetzt.

80,50 Euro * 100 / 54.000 Euro = 0,15 % p.a.

80,50 Euro * 5 Jahre = 402,50 Euro

Ist das so korrekt?

Karin Schell sagt am 26. Mai 2019

Hi, an dieser Stelle mal ein ganz großes Lob für deine umfangreiche Recherche und Aufarbeitung der jeweiligen Kosten bei den verschiedenen Banken. Ich hatte nach so etwas wie deinem Artikel gesucht, da mir bei etwa ähnlichen ETFs in den Depots von DKB und Onvista die unterschiedlich hohen Gebühren für Kauf/Verkauf und laufenden Produktkosten aufgefallen waren, bzw. ich bei Onvista bisher noch keine entdecken konnte (nach 1/2 Jahr).

Es ist ein sehr hilfreicher Artikel, man kann nur hoffen, dass die Bafin die Banken bald zu mehr Transparenz zwingt und dass auch die üblichen Vergleichsportale nicht nur die vergleichsweise geringen Kosten von An- und Verkauf von ETFs auflisten, sondern eben auch genau dieses: die 1x-igen Einstiegs- und die laufenden Dienstleistungskosten.

Kolmberger sagt am 25. Oktober 2019

Hallo zusammen,

hat sich in punkto Kostenausweis schon etwas getan? Wie verhält es sich mit den Brokern, die im allgemeinen von Finanztip.de, Finanzfluss.de und auch in diversen Blogs für den Otto-Normal-ETF-Sparer wie mich empfohlen werden?

Sollte die Kostenausweis-Thematik eine Entscheidung für oder gegen die gängigen Broker sein?

Danke an den Finanzwesir für den Blog, inhaltlich toll gemacht, sehr ansprechend und mit vielen hilfreichen Infos gespickt. Bin erst kürzlich darauf gestossen und finde laufend neue interessante Themen.

Danke dafür :)

Nico sagt am 19. März 2020

Lustig, bei DKB steht nun "zusätzlich erhaltene Zuwendungen der DKB" mit 6,51€ bei ETFs von Amundi und Lyxor für nur 3,49 Euro kaufen.

Diese Kosten zahlt man wohl nicht selbst, da "Die DKB AG bekommt von den Fondsgesellschaften Amundi Deutschland GmbH und Lyxor International Asset Management S.A.S. Deutschland im Rahmen der vorgenannten Aktion für jede Ausführung von Wertpapierkäufen den Betrag von 6,51 Euro."

Schade nur, dass die Dienstleisungskosten >3,49 sind.