Leserfrage: Sell in May and go away! Gute Idee?

Leserin M. fragt:

N-TV, das Manager Magazin und die Web-Site "25 years of great depression" warnen: Der US-Markt sieht nicht gerade rosig aus. Ich wollte in den Lyxor ETF MSCI All Country World C-EUR (FR0011079466) investieren, nur leider ist da beinahe hälftig die USA drin.

Derzeit ist der Kurs dieses ETFs ohnehin / aufgrund dieses starken Anteils im Substitute Basket auf dem absteigenden Ast.

Ergo eher nicht investieren? :(

Eine weitere Frage:

Was halten Sie von der Aussage “Sell in May and stay away/and buy in September”?

Mein Lyxor-ETF hatte in den vergangenen “Mais” (Mehrzahl Mai) zwar niedrige Phasen, aber stieg ab dann eigentlich immer an.

Andere Statistiken (mit anderen Aktien, Fonds oder ETFs) scheinen die Theorie zu bestätigen.

Der Finanzwesir antwortet

Ich weiß nicht, ob Sie Mutter sind oder werden wollen.

Als Vater (immerhin mittelbar beteiligt) kann ich sagen: Mit dem Kinderkriegen ist es wie mit dem Geldanlegen: Objektiv gesehen passt es nie, und es gibt immer einen Grund, der dagegen spricht.

- Mit 20: Noch in der Ausbildung.

- Mit 25: Ich will was vom Leben haben (reisen, ausgehen etc.).

- Mit 30: Find‘ mal den richtigen Kerl.

- Mit 35: Diese Beförderung kann ich nicht ausschlagen, jetzt geht der Karriere-Turbo los.

- Mit 40: Bin ich nicht schon zu alt und mein neues weißes Sofa zu empfindlich?

- Mit 45: Ich würde ja, aber der Mann, mit dem ich alt werden will, sagt Nein.

- Mit 50: Mit 50?? ‒ Finanzwesir, willst Du mich verarschen? Mit 45 war doch schon Schluss.

Sie werden NIE! den optimalen Zeitpunkt finden. Irgendwann müssen Sie sich entscheiden und anfangen. Nicht all-in, sondern mit einer Summe, bei der Sie einen Rückgang um 50 % emotional verkraften.

Meine Meinung zu N-TV und den anderen Publikationen habe ich hier aufgeschrieben: "Lesen Sie auch Investment-Pornos?".

Die Jungs & Mädels müssen Seiten und Sendeminuten füllen und brauchen deshalb jeden Tag eine neue Sau, die sie durchs Dorf treiben können.

Sell in May

Schon Mark Twain wusste:

"Für Börsenspekulationen ist der Februar einer der gefährlichsten Monate. Die anderen sind Juli, Januar, September, April, November, Mai, März, Juni, Dezember, August und Oktober."

Quelle

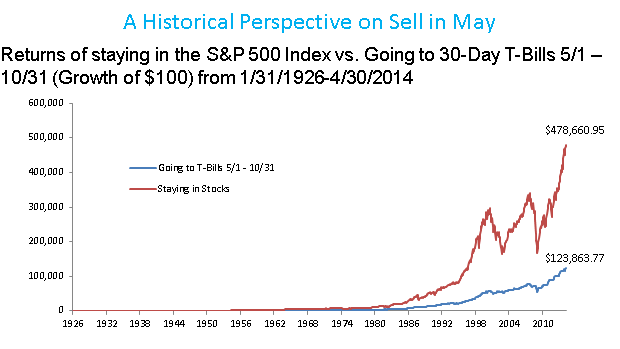

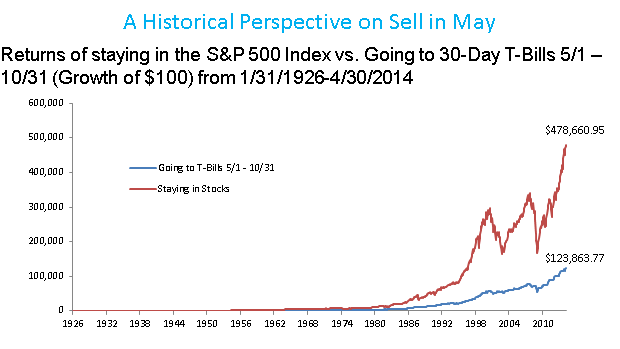

Dieser Chart zeigt: Wer im Januar 1926 100 US$ in US-Aktien investiert hat und

- diese stur bis April 2014 gehalten hat, besitzt 478.660 US$,

- wer in diesem Zeitraum "Sell in May and go away" praktiziert hat und seine Aktien am 1. Mai eines jeden Jahres in risikoarme Staatsanleihen (das sind die T-Bills im Chart) umschichtet und am 1. November dann wieder seine T-Bills zu 100 % in Aktien investiert, besitzt im April 2014 123.863 US$.

Ein Verlust von 354.797 US$!

M. hat das auch schon erkannt, denn sie schreibt

"Mein Lyxor-ETF hatte in den vergangenen “Mais” (Mehrzahl Mai) zwar niedrige Phasen, aber stieg ab dann eigentlich immer an."

Voilà, nichts anderes sagt die Grafik aus.

Fazit

Diese ganze Kaffeesatzleserei ist ein einziger Müll. Wir Menschen sind so auf Mustererkennung gedrillt, dass wir in allem und jedem Muster erkennen.

Im Nachhinein lässt sich alles in alles hineininterpretieren. Mein Vorschlag: Leihen Sie sich Nassim Talebs Buch "Narren des Zufalls" aus. Herr Taleb hat hier sehr gut dargelegt, wie sehr der Zufall die kurzfristigen Kurse bestimmt.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Rendite, Markttiming, Leserfrage

Das könnte Sie auch interessieren

- Auf zur Zinsjagd!

- Das Finanzwesir-Börsenlexikon

- Ich geb‘s auf – Finanzwesir sein ist sinnlos

- Die vier G, die ein erfolgreicher Anleger braucht

Kommentare

Claudius sagt am 20. Mai 2015

Solche Weisheiten klingen zwar immer schön und plausibel aber es steckt wenig Wahrheit und wenige Fakten dahinter. Wie schon erwähnt - man muss einfach irgendwann anfangen.

Ich habe letztens in einem Buch gelesen, dass man die wertvollsten Erfahrungen selber machen muss und sie nicht aus irgendwelchen Büchern, Seminaren oder Videos gewinnen kann. Das ist denke richtig.

Gruß,

Claudius

Auf dem Blog von Claudius gibt es hierzu diesen Artikel: Meine Rezension zu dem Buch

Pin Gu sagt am 20. Mai 2015

Ich sage nur: Bravo und danke!

Als ich den Titel sah, musste ich auch an diesen Chart denken ;-)

Seit ich diese Investment-Pornografie nicht mehr "konsumiere" läuft es besser und ich schlafe ruhiger. Schade, dass der Begriff Finanzjournalist und Trader nicht geschützt ist und sich jeder, der möchte, sich so schimpfen kann.

Dirk sagt am 20. Mai 2015

Wieder mal ein toller Beitrag, der zeigt das auch beim Investieren der Bauch und Verstand mit entscheiden. Man hört oder ließt irgendeine Nachricht und schon ist es schlecht, in einen breit gestreuten ETF zu investieren.

Der Verstand sagt " Nein, mach es nicht, in den USA ist Krise", der Bauch sagt: " Mach es, es ist eine gute Anlage auf lange Sicht".

Ich finde, und der Finanzwesir beschreibt es in vielen seiner Blogs, das die Zeit eine wesentliche Rolle spielt beim ETF Geschäft. Egal ob ich einmal kaufe oder/und monatlich spare, ich weiß das ich breit aufgestellt bin, die Kurse fahren 10, 15 oder gar 30 Jahre Achterbahn. Am Ende meines Ziels erwarte ich aber ein Wachstum der Märkte und meines Depots.

Danke für den Beitrag, hilft er dem ein oder anderem die Handbremse zu lösen.

Anton sagt am 20. Mai 2015

"Sell in May and go away!" -- Das ist nur die halbe Wahrheit. Die volle heisst: "But remember to come back in September!" -- Gut, auch die vollständige Version ist nicht viel Wert :-) -- Wikipedia weiss mehr: http://de.wikipedia.org/wiki/Sell-in-May

Benjamin sagt am 21. Mai 2015

Hallo zusammen,

was kann eigentlich noch passieren, außer der 3. Weltkrieg, die Abschaffung des Kapitalismus oder der Kollaps des Geldsystems, damit unsere Langfristige ETF Strategie gefährdet ist? (Mal das persönliche Risiko, verkaufen zu MÜSSEN, ausgenommen) :-)

Gruß

Benjamin

Stefan sagt am 21. Mai 2015

Hi Finanzwesir,

super Fazit :-). Ich finde es so krass, dass eine gigantische Industrie aufgebaut wurde, um Muster zu erkennen und Prognosen zu machen, die defakto keinen Mehrwert leisten. Aber die Nachfrage scheint da zu sein.

Taleb gibt selten Interviews. Warum? Weil er Journalisten hasst :-) Am Sonntag war er im Schweizer Fernsehen, weil er einen Vortrag in der Schweiz hatte. Hier das Interview, ist echt sehenswert:

http://www.srf.ch/sendungen/sternstunde-philosophie/nassim-taleb-der-mit-dem-schwarzen-schwan-tanzt

Gruß

Stefan

B sagt am 21. Mai 2015

Benjamin,

der kollaps des geldsystems sollte langfrisitg kein Problem sein, denn man hält ja anteile an firmen. Ob diese jetzt in Euro oder Beeren notieren ist nur eine frage der Währung. Irgendeine form von Geld wird es meiner Meinung nach immer geben, Geld ist eine so fundamentale Erfindung wie das Rad oder die Beherrschung des Feuers.

Pin Gu sagt am 21. Mai 2015

Finanzwesirs Blog mausert sich immer mehr zu einer wissenschaftlichen Institution. Bin immer wieder beeindruckt von Niveau und den hochwertigen Beiträgen auch der "Gemeindemitglieder"! Danke auch an Stefan für den Link.

Was findet der erste Finanzwesir Kongress mit Nassim Tales als Keynote Speaker statt? ;-)

nobby sagt am 22. Mai 2015

Am besten man kauft synthetische ETFs. Die sind sicher, komme was wolle.

Benjamin sagt am 22. Mai 2015

Vielen Dank @ B

@ nobby: sollte der synthetische ETF geschlossen werden (die sind NICHT 100% sicher!) oder der Emittent pleite gehen, werden Sie vermutlich viele exotische Investments im Portfolio haben. Ich glaube der Finanzwesir hat dies in der ETF Serie gut beschrieben. (Japanische Optionsscheine oder sowas waren das glaube ich) :-)

Gruß Benjamin

Finanzwesir sagt am 22. Mai 2015

@Benjamin: Ich weiß nicht, wie alt Du bist, aber entweder Deine Eltern oder Deine Großeltern haben so ein Szenario schon mitgemacht. Vor gut 70 Jahren: Am 8. Mai 1945 endet der zweite Weltkrieg um 23:01 Uhr mit der bedingungslosen Kapitulation Deutschlands.

Ganz Deutschland ist zerbombt. Besonders schwer getroffen sind alle kriegswichtigen Unternehmen, wie die Bayrischen Motorenwerke, die mit dem Doppel-Sternmotor BMW 801 einen der wichtigsten deutschen Flugmotoren herstellten.

Wer war bereit in diesen Schutthaufen zu investieren? Ein gewisser Herbert Quandt.

Wer heute nach Quandt/Klatten googelt findet Sätze wie "Die Quandts nehmen aktuell (2014) mit 31 Mrd. € den Spitzenplatz auf der Liste der 500 reichsten Deutschen ein."

Der Löwenanteil des quandt´schen Vermögens: Die BMW-Beteiligung.

Das ist jetzt natürlich eine sehr verkürzte Darstellung, zeigt aber, dass Charlie Munger mit seinem Spruch

"I did not succeed in life by intelligence. I succeeded because I have a long attention span."

nicht unrecht hat. Wer Geld hat, wenn andere keins haben und dann warten kann, hat gut Chancen auf ein erfolgreiches Investment.

@Stefan: Danke für den Link!

@Pin Gu: Lach nicht, aber so etwas ähnliches habe ich mir schon überlegt. Aber nicht als klassische Konferenz, so mit Keynote-Speaker und überall Plakate von Banken und Finanzdienstleister, die die Sache sponsoren, sondern mehr so im Stile eine Barcamps. Also ein bisschen näher an der Basis und informeller.

@alle: Wäre da ein Interesse da?

@nobby: Wieso sollen synthetische ETFs sicherer sein als replizierende? Wenn es richtig, richtig kracht hat man Anspruch auf den Subsitute Basket, was immer sich auch darin befindet. Das kann alles mögliche sein, aber in den seltensten Fällen wird es etwas mit den Aktien zu tun haben, die im Index sind.

Ein synthetischer ETF garantiert die Performance, mehr nicht. Wie Benjamin schon schrieb: Damals bei der Deutschen Bank waren es japanische Aktien und keine DAX-Werte.

Gruß

Finanzwesir

Melanie sagt am 22. Mai 2015

Liebster Finanzwesir,

ein solches Offline-Treffen fände ich super! Daumen hoch!

Liebe Grüße

M ;)

Covacoro sagt am 22. Mai 2015

Krisen und (allgemeine) Ratschläge wird es immer geben, genauso wie die Nachfrage nach News, Erklärung und Beruhigung.

Aber es ist leichter gesagt als getan, bewußt über den Tellerrand zu schauen, die Google-Filterblase zu vermeiden oder wie es Timothy Ferriss in seinem Buch "Die 4 Stunden Woche" vorschlägt, ab und zu eine Medien-Fastenkur einzuhalten.

Gruß Covacoro

Auf dem Blog von Covacoro gibt es hierzu diesen Artikel: Schaue bewußt über den Tellerrand

Pin Gu sagt am 22. Mai 2015

dito, Daumen hoch für ein real Meeting!

Gerhard sagt am 24. Mai 2015

@ Finanzwesir

Auch von mir unbedingte Zustimmung zu einem "Real Meeting"!

Vielleicht verbunden mit der Vorstellung Deines Buch Projektes!?

Bring doch das Thema mal als Beitrag. Ich denke die Vielzahl und die Zustimmung der Kommentare werden Dich über zeugen, dass das mehr als eine "nette Idee" sein könnte.

Grüße Gerhard

Helke sagt am 24. Mai 2015

Au ja, ein Treffen in echt wäre fein - is' mir auch egal, unter welcher Bezeichnung das läuft.

Benjamin sagt am 27. Mai 2015

@ Finanzwesir

Ich bin 30 Jahre alt und habe schon öfter mit meiner Großmutter über die Zeit kurz nach 1945 gesprochen. Leider erinnert sie sich nicht an alles. Sie sagt, es gab nur 40 DM pro Person (alles andere Guthaben verfiel wohl) und Schulden wurden übertragen. Nur, das beantwortet meine Frage bezüglich der Risiken einer Langzeit ETF-Anlagestrategie nicht so ganz. Oder verstehe ich einen Wink mit dem Zaunpfahl nicht?

Sollte es zu einem dritten Weltkrieg kommen, werde ich vermutlich kein Geld übrig haben um in einen Einzelwert zu investieren. :-) Falls ich denn überhaupt noch lebe.

Viele Grüße

Benjamin

Finanzwesir sagt am 27. Mai 2015

Hallo Gerhard,

"Bring doch das Thema mal als Beitrag."

Das werde ich machen.

@alle: Danke für das Interesse!

Gruß

Finanzwesir

Finanzwesir sagt am 27. Mai 2015

Hallo Benjamin,

bei der Währungsreform wurden

- Bargeld und letztlich auch Sparguthaben zum Kurs 100 Reichsmark zu 6,50 DM umgetauscht.

- Aktien jedoch 1:1 umgestellt. Eine Aktie mit einem Nennwert von 100 RM erhielt einen Nennwert von 100 DM. Die Besitzverhältnisse wurden also nicht angetastet.

Was bedeutet das in der Praxis:

- Geldbesitzer haben 93,5% ihres Vermögens verloren.

- Die Aktionäre auch, denn wer will schon Aktionär eines Schutthaufens sein. Und mehr als Schutthaufen waren die deutschen Firmen zu dieser Zeit nicht.

Jetzt kommen die Jahre des Wirtschaftswunders. Was passiert mit den Geldvermögen? Nichts. Die 93,5% sind für immer weg.

Und die Aktien? Die Kurse steigen im Takt mit der steigenden Wirtschaftsleistung. Schutthaufen werden zu funktionierenden Fabriken und die Aktien echte Wertpapiere.

Ich will damit nur sagen: Während Geldwerte mit einem Federstrich entwertet werden können, überstehen Sachwerte die schlimmsten Krisen. Deshalb sind Aktien - und in ihrem Gefolge ETFs - eine der besten Langfrist-Anlagen, die man sich vorstellen kann.

Gruß

Finanzwesir

Benjamin sagt am 28. Mai 2015

@ Finanzwesir

Danke für die erneute Antwort.

Sehr beruhigend.

Gruß

Benjamin

Dagmar sagt am 30. Juni 2015

Hat sich eigentlich schonmal jenand angeschaut, wie eine "Rebalance in May" (and September)- Strategie gelaufen wäre?

VG

Dagmar

Dummerchen sagt am 30. Juni 2015

@Dagmar: Welchen Nutzen versprichst Du Dir vom Rebalancing zu einem (bzw. zwei) speziellen Zeitpunkt(en)?

Verschiedene Rebalancing-Strategien (zeitgesteuert in vielen Geschmacksrichtungen von halb- bis mehrjährig sowie schwellengesteuert) wurden schon in Studien verglichen. Den klaren "Gewinner" gab es nicht - es hängt halt von den konkreten Untersuchungszeiträumen und den Kosten (Transaktionskosten, Steuern) ab, die dabei anfallen.

LG

Dummerchen

Dagmar sagt am 30. Juni 2015

Nun ja, das wäre die erwähnte Börsenregel auf Rebalancing gemünzt.

Die Beobachtung dahinter ist doch der Eindruck, dass über den Sommer Anleihen besser als Aktien laufen.

Wenn man nun nicht "all in - all out" geht, sondern rebalanced, würde man das Positive mitnehmen (ggf. Gewinne sichern) und die negativen Auswirkungen (zu teurer Wiedereinstieg) vermeiden.

Außerdem mag ich Zahlenspielchen. Wo bekäme man Zahlen für solche Spielchen in gut aufbereiteter Form her?

VG

Dagmar