Emir zum ETF: "Swap-Kontrolle"

Ein swappender ETF tauscht regelmäßig die Fonds-Performance gegen die Index-Performance ein. Wie läuft das in der Praxis ab?

Nehmen wir Comstage als Beispiel.

Comstage schreibt alle drei Monate das Swap-Geschäft neu aus und fragt: "Wer möchte Swap-Partner werden?"

Firmen wir BNP Paribas, Goldman Sachs, Barclays, die Commerzbank oder die Deutsche Bank geben ein Gebot ab: "Für diese Summe nehmen wir euch das Kursrisko ab und liefern die Indexperformance."

Comstage wählt dann nach preislichen und operativen Gesichtspunkten das beste Angebot aus.

Warum macht der ETF-Anbieter das?

Comstage und die anderen Anbieter haben ihren Anlegern die Index-Performance versprochen. Der Bietwettbewerb hilft dieses Ziel kostengünstig zu erreichen. Geringe Kosten gleich kleiner Trackingerror. Der ETF liefert wie versprochen.

Warum machen die Swap-Partner das?

Es gibt verschiedene Gründe; unter anderem

- Die Partner wollen das Handelsgeschäft (Umsatz durch Transaktionsgebühren generieren).

- Es gibt eine Position in der Konzern-Bilanz, die mit dem Swap-Geschäft neutralisiert werden kann. Dieses "Herauskürzen" aus der Bilanz senkt das Risiko und spart oft Gebühren.

Letztlich geht es darum, dass der Swap-Partner das Risiko aus zwei Gründen preiswerter absichern kann, als der ETF-Anbieter

- Auch wenn es nicht mehr das klassische Mutter-Tochter-Verhältnis ist, der Swap-Partner ist deutlich größer als der ETF-Anbieter und kann so Skalenvorteile nutzen. Goldman Sachs und Barclays haben Töchter auf der ganzen Welt und sind überall Steuerinländer oder -ausländer, wie es gerade passt. Comstage ist einfach nur eine luxemburgische S.A. Nix mit Töchtern von New York bis Singapur.

- Der ETF-Anbieter ist UCITS-gebunden, der Swap-Partner nicht. Das bedeutet, das er Deals eingehen kann, die dem ETF-Anbieter nicht gestattet sind. Der Swap-Partner macht, was für ihn am effizientesten ist.

Deals eingehen, die dem ETF-Anbieter nicht gestattet sind! Wenn ich das schon höre, das ist doch die Einladung zu "Bruder, mach mir den Lehman!"

Nicht ganz. Die Bafinisten haben zwei Silberkugeln im Lauf.

- Es gibt die Fonds-Regulatorik, die ein maximal zehnprozentiges Kontrahentenrisiko erlaubt. In der Praxis lassen die meisten ETF-Anbieter nur ein durchschnittliche Swap-Risiko von zwei Prozent zu. Damit sind dem Swap-Partner schon mal ganz gut die Hände gebunden.

- Da es sich bei den Swaps um Derivate handelt, ist zusätzlich mein guter Kumpel der Emir am Start. Sie wissen schon, Scheich & Emir

"Es sprach der Scheich zum Emir: "Jetzt zahl´n wir, und dann geh´n wir!" Da sprach der Emir zum Scheich: "Zahl´n wir später, geh´n wir gleich!"

Der Emir ist zwar ein Schlawiner, aber bei Derivaten ist er ganz streng. Da will er gar kein, also null Komma null Prozent Kontrahentenrisiko haben. Alle Derivate-Deals müssen gemeldet werden und werden über einen Zentrale (die Clearingstelle) abgewickelt.

Der Swap-Partner hinterlegt deshalb Sicherheiten. Entweder Staatsanleihen oder er überweist die Sicherheit einfach in Euro oder Dollar auf ein Treuhandkonto. Wenn bei einem 5-Milliarden-ETF das Swap-Risiko zwei Prozent des Fondsvolumens beträgt, können da schon einmal 100 Millionen zusammen.

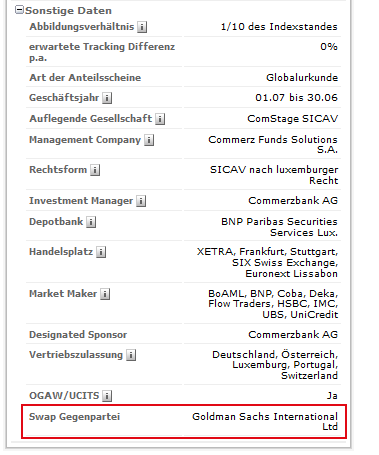

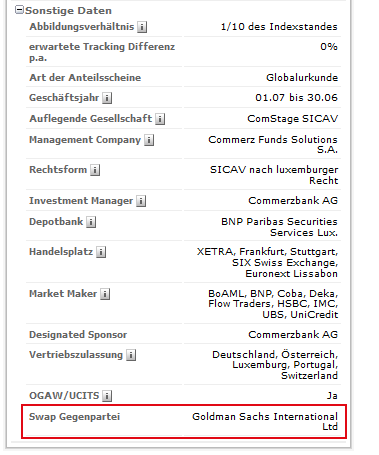

Zu viel für die Sparkasse Vest Recklinghausen. Aber Goldman Sachs hat das in der Portokasse und ist deshalb die aktuelle Swap-Gegenpartei der Comstage.

Comstage Emerging Marktes: Klappen Sie in der Randspalte unter "Fondsinformationen" die Sektion "Sonstige Daten" auf. Ganz unten finden Sie Goldman Sachs als Swap-Partner.

Emir hin, Bafin her: Warum gibt es überhaupt noch Swap-ETFs?

- Die Anlageklassen Rohstoffe, Short und Leverage (Hebelprodukte) lassen sich nur synthetisch abbilden.

- In Ländern wie Frankreich oder Großbritannien löst ein Replizierer jedes Mal die Finanztransaktionssteuer aus. Der Swapper spart sich diese Ausgabe.

- Während der Replizierer mühsam den Long Tail des ACWI zusammenkratzt oder versucht burmesische Wasserbüffelaktien zu ergattern, sagt der Swapper einfach "Nehmen wir an, wir hätten die Aktien…"

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Grundlagen, ETF

Das könnte Sie auch interessieren

- Leserfrage: Ist der MSCI World Small Cap ein guter Einsteiger-ETF?

- Leserfrage: Wenn Häuslebauer auf Kredit spekulieren

- Unsicherheit, Krieg, Krise - was tun als ETF-Investor?

- Für eine Überrendite im Leben

Kommentare

Joerg sagt am 05. Februar 2019

Weiss jemand, wie Swapper sich auf die jew. Underlyings auswirken?

Was ich meine: also angenommen, es gibt eine Crash-Phase.

Alle moeglichen Marktteilnehmer verkaufen Aktien und phys. repl. ETFs.

Nun gibt es die Jungs mit dicken Taschen (Bargeldbestaenden), die dann, wenn es billig ist und Blut in den Strassen steht, besonders Aktien und ETFs kaufen.

Jetzt kommt der Punkt: Wenn die dann hypothetisch nur/v.a. Swapper kaufen wuerden (also nur den getauschten Index) wuerde ja weniger Geld in richtige Aktien / phys. ETFs fliessen.

D.h. der Hebel, mit "neuem" Geld Aktien-Nachfrage zu erzeugen besteht bei der Anlage in Swapper nicht, oder?

Koennte man also sagen Swapper sind Angebots/Nachfrage neutral(er) als phys. Replizierer?

Also als Vorteil formuliert: werden Swapp-Anteile massiv verkauft, kommt das gar nicht als Angebotsschwemme am Aktienmarkt an?

Bzw als Nachteil formuliert: werden Swapp-Anteile massiv gekauft, ergibt sich gar keine positive Aktien-Nachfrage an der Boerse?

Wer weiss, ob es sich so verhaelt? (also nur interessehalber)

(mir ist klar, dass Swapper in den Brot und Butter Indices - weltweit gesehen - nur eine untergeordnete Rolle spielen)

Stiller Leser sagt am 06. Februar 2019

Hallo,

zwei Anmerkungen:

"Es gibt eine Position in der Konzern-Bilanz, die mit dem Swap-Geschäft neutralisiert werden kann. Dieses "Herauskürzen" aus der Bilanz senkt das Risiko und spart oft Gebühren."

Hast Du dafür eine Quelle? Würd' mich interessieren, da mir dieses Argument nicht wirklich stichhaltig erscheint. Ich kann mir vorstellen, dass das Swap-Geschäft einem Handelstisch einer Investmentbank gut ins Buch passt, aber als Hedge (Absicherung) für die Gesamtbank kann ich es mir nicht vorstellen.

"Alle Derivate-Deals müssen gemeldet werden und werden über einen Zentrale (die Clearingstelle) abgewickelt."

Gemeint ist mit letzterem eine Central Counterparty (CCP). Hier gibt es verschiedene Anbieter (in Deutschland zum Beispiel die Eurex). Wichtiger Punkt ist aber, dass eine Abwicklungspflicht nur für "einfache" Derivate-Geschäfte gilt. In dem Fall einer Abwicklungspflicht wird der die CCP auch gleichzeitig der Kontrahent des Geschäfts (würde hier in diesem Beispiel also Goldman Sachs als Kontrahent ersetzen). In dem hier genannten Fall gibt es keine Abwicklung über eine CCP. Deshalb ist der Swap-Partner auch Goldman Sachs und nicht die CCP. Entsprechend hinterlegt Goldman Sachs die Sicherheiten direkt bei ComStage.

CarstenP sagt am 06. Februar 2019

@Joerg

Der Swapper investiert in einen Wertpapierkorb (substitute basket) aus Aktien/Anleihen und tauscht die Performance mit einem Index. Also wenn massiv gekauft/verkauft würde, hätte das einen direkten Einfluss auf den Wertpapierkorb, aber nur indirekt auf den replizierten Index.

Stiller Leser sagt am 06. Februar 2019

@Joerg:

Das sollte keine zu großen Unterschied machen (zwischen physisch und Swapper). Klar, der ETF-Anbieter verkauft keine Aktien wenn Anteile eingestampft werden.

Aber: Versetze Dich mal in die Position des Swap-Kontrahenten. Der Swap-Kontrahent bekommt mit dem Swap-Kontrakt ein Risiko übergeholfen, das ihm wahrscheinlich zu groß ist, um es einfach ungesichert stehen zu lassen.

Der Kontrahent wird also einen Weg suchen und das Risiko reduzieren (hedgen). Das Risiko besteht hier darin, dass der entsprechende Index steigt und der Swap-Kontrahent an ComStage die positive Indexentwicklung zahlen muss.

Also muss er sich also einen Weg suchen, wie er seinerseits Gewinne erzielt, die er an ComStage zahlen kann, wenn der Index steigen sollte. Dies könnte er tun, in dem er beispielsweise ein börsengehandeltes Derivat (Future) kauft, das die Entwicklung des Index nachvollzieht.

Steigt dann der Index, erhöht sich die Zahlungsverpflichtung gegenüber - in dem Fall - ComStage. Gleichzeitig steigt auch der Future im Kurs.

Der Kontrahent muss also aus dem Swap-Kontrakt heraus eine Zahlung leisten, erhält im Gegenzug über seine Absicherung (Hedge) eine gegenläufige positive Zahlung.

Im umgekehrten Fall ist's natürlich umgekehrt: Index fällt (gut für Kontrahent), Future fällt auch (schlecht für Kontrahent). Das gleiche Ergebnis wäre auch möglich, wenn der Swap-Kontrahent die Aktien (komplett oder optimiert) kaufen würde.

Nun reduziert sich aber das Volumen des Swap-Kontrakts. Was passiert? Der Swap-Kontrahent steht nun mit einem Hedge da, der nicht mehr zum Swap passt.

Was macht er also? Richtig, er reduziert in gleichem Umfang seinen Hedge. In dem Fall würde er Futures verkaufen. Welche Wirkungskette setzt sich in Gang? Futures fallen im Kurs => die zugrunde liegenden Aktien, die durch den Future abgebildet werden, ebenfalls in ähnlichem Umfang.

Heißt also: Irgendwer hat am Ende dann natürlich doch das Risiko gegenüber den Aktien (sei es über Futures, andere Derivate oder Aktien direkt) und wird diese verkaufen (Reduzierung des Hedges), wenn ETFs massenhaft zurückgegeben werden und der Umfang des Swap-Kontrakts sich reduziert.

Disclaimer: Ich weiß nicht, ob es für den Emerging Markets-Index einen Future gibt. Aber das Grundprinzip, dass der Swap-Kontrahent oder vielleicht auch der Kontrahent des Swap-Kontrahent (wenn der Swap-Kontrahent sich selbst bei jemand anderem absichert) einen Bezug zum zugrunde liegenden Index haben muss, bleibt erhalten.

Slater sagt am 06. Februar 2019

@Joerg

die einfache Variante wäre:

wenn Swap-Anteile gekauft werden, kauft der Swap-Partner eben Aktien ...

aber das geht sicher auch viel komplizierter.

JK sagt am 06. Februar 2019

@joerg - Hallo,

ich würde meinen: "Jein", mit Tendenz zu "Nein".

Auch "Swapper" müssen die Aktien, die sie im Portfolio haben (und in der Regel haben Aktien-Swap-ETFs ihrerseits Aktien im Portfolio, wenn auch nicht unbedingt die aus dem abgebildeten Index) verkaufen, wenn die Anleger die ETF-Anteile verkaufen bzw. Aktien nachkaufen, wenn Anleger den ETF kaufen und dem ETF somit Geld zufließt.

Dementsprechend sind auch Aktien-Swap-ETFs am Aktienmarkt "aktiv" und nehmen so Einfluss auf die Kurse, wenn auch nicht 1 zu 1 auf die Kurse der Aktien, die in dem Index, den der ETF abbildet, enthalten sind.

Grüße

JK

Finanzwesir sagt am 06. Februar 2019

@StillerLeser

Alle Infos direkt von meinem Gewährsmann Arne, der sein Geld mit dem Bau von ETFs verdient.

Leider kann Arne hier jetzt nicht direkt antworten, weil er nach unserem Telefonat verreist ist.

Was die Absicherung angeht: Wie Du schreibst: ja, das macht der Sawp-Partner. Entweder kauft er Futures oder die 100 größten Aktien des Index (mögliches Delta nimmt er als Risiko auf sich, kann ja auch nach oben gehen) oder er kauft den ganzen Korb und wird praktisch zum Replizierer. Oder was immer aktuell sinnvoll ist.

Arne sagt:

"Der Swap-Partner kann eine Effizienz-Kosten-Abwägung durchführen, was für den ETF nicht sinnvoll möglich wäre."

Wie ich im Artikel schon schrieb: Diese Giganten haben viele Möglichkeiten und manchmal kann es sinnvoll sein konzernintern über Bande zu spielen.

Ist ja keine Heirat, nach 3 Monaten wird der Swap ja neu ausgeschrieben. ;-)

Gruß

Finanzwesir

Nostradamus sagt am 06. Februar 2019

Frage: Ist es die ganz übliche Vorgehensweise, dass der Swap-ETF in Aktien investiert, die auch Teil des nachzubildenden Index sind?

Oder gibt's da auch Beispiele von Swappern, die in "irgendwas" investieren und am Ende kommt dann schon so einigermaßen die Indexperformance heraus?

Und ist es überhaupt wichtig (Kostengründe?), dass der Swapper es schafft, die Performance so gut wie nur möglich abzubilden? Denn am Ende wird Wertentwicklung aus dem Wertpapierkorb ja eh mit der Indexperformance abgeglichen und damit glattgebügelt.

Covacoro sagt am 07. Februar 2019

Definition "Swap-Partner" bzw. "Market-Maker": Profi in der Herstellung von bequemen Sitzgelegenheiten aller Art für die "Reise nach Jerusalem".

Kann Risiken eliminieren und Kettenreaktionen vorhersehen.

Weiß inbesondere, wann die Musik aussetzt oder Pause macht und zwar bevor es die Musiker (ETF-Anbieter) oder Mitspieler (Anleger) selbst realisieren. :-) :-)

Vanna sagt am 08. Februar 2019

@Finanzwesir

Ich kann mich @Stiller Leser bzgl. CCP nur anschließen. Es gibt keine Clearingpflicht für Derivate dieser Art - die Information in dem Artikel ist leider falsch.

Bzgl. Bilanz-Positionen: Ich vermute mal, dass sich diese Aussage auf Hedge-Accounting bezieht, wo ein Derivat ein Grundgeschäft absichert und man dadurch die Wertschwankungen nicht vollständig GuV wirksam erfassen muss.

In diesem Fall halte ich das aber für unwahrscheinlich - das trifft eher auf klassische Zins-Hedges zu. Nichtsdestotrotz verschwindet die Position nicht in der Bilanz, es wird nur anders ausgewiesen. In diesem Fall geht der Trade aber wohl einfach nur ins Handelsbuch ein und die (Markt)Risiken werden in Summe betrachtet und entsprechend gesteuert (z.B. über Futures, wie oben schonmal angeführt. Eine physische Replikation kann man ausschließen, das ist viel zu teuer).

Und zu Goldman: Nicht das Sprichwort vergessen "Goldman ist der Markt"

Cheers,

Vanna

Schmidt60488 sagt am 08. Februar 2019

Hi, weiß jemand, wie man aus den Jahresberichten die Kosten des Swaps herauslesen /abschätzen kann?

CCP, underlying und Kontraktvolumen sind z.B. ARERO ja im JB sichtbar (z.B. Bloomberg Commodity Index etc.)

Ich würde bei einem TRS gerne wissen, was das den Fonds kostet.

Aus meiner beruflichen Praxis kommen auf den EURIBOR, gegen den ja geswapped wird, idR. noch ein add-on drauf- in der Regel ca. 20-30 bps. Lassen sich die Werte per Berichtsjahresende, die im JB ausgewiesen sind, anhand der Zahlen aus dem geprüften Bericht irgendwie plausibilisieren? SO ein TRS ist jetzt ja nicht schwer zu bewerten..

Danke und Grüße

Thomas

wubdich sagt am 08. Februar 2019

Super Thema !

Auch ich habe mir schon immer mal wieder die Frage gestellt "Warum macht der Swap-Kontrahent das Geschäft ?" und dazu folgende Überlegungen angestellt:

Wie heißt es doch immer so schön "follow the money"... also:

- Frage: Warum macht der Swap-Kontrahent das Geschäft ?

- Antwort: "Weil er damit Geld verdient".

- Anschlussfrage: "Wie verdient er sein Geld ?"

- Meine Antwort bislang:" Weil sich das Trägerprotfolio besser entwickelt als der Index".

- Anschlussfrage: "Wer legt das Trägerportfolio fest - der Swap-Kontrahend oder der ETF-Anbieter ?"

- Meine Sorge: Ein hoch spekulatives Trägerportfolio.

Also mal bei Comstage angefragt - Antwort: "Ins Trägerprotfolio des ETF110 kommen nur amerikanische Aktien aus den Indices MSCI USA, S&P500 und Nasdaq 100. Europäische Aktien aus dem STOXX 600 (keine >REITs, ADRs und GDRs) - das Trägerprofolio muss UCITS konform sein".

Mein Eindruck ... der Swap-Kontrahent verdient sein Geld nicht mit einer Spekulation auf das Trägerportfolio. Es wird dann wohl doch so sein, wie oben vom Finanzwesir beschrieben, er wird schlicht und einfach vom ETF-Anbieter bezahlt. So einfach kann es sein.

Vanna sagt am 10. Februar 2019

@Schmidt60488

In einem solchen TRS wird die Rendite eines Index (z.B. MSCI World) gegen die Rendite des Trägerportfolios des ETF getauscht. Also kein Geldmarkt Referenzsatz im Spiel.

@wubdich

Zum Trägerportfolio: Das Trägerportfolio kannst du sogar downloaden von der ComStage Homepage in der Sektion "Transparenz". Idealerweise bildet das Trägerportfolio den Index doch möglichst gut ab, aber unter einer Kosten/Nutzen Betrachtung. Ein willkürliches Portfolio zusammenstellen, macht genauso wenig Sinn, wie den Index zu 100% genau abzubilden (was sowieso unmöglich ist). Letzteres würde zu hohe Transaktionskosten verursachen. Der Swap gleicht die Differenz ohnehin aus.

Ein Beispiel: Würde man ein willkürliches Portfolio zusammenstellen und das gegen einen Index swappen, könnte folgendes passieren: Das Trägerportfolio hat eine positive Rendite, die dem Swap-Partner gezahlt wird.

Auf der anderen Seite macht der Index eine negative Rendite, die der Swap-Partner an den ETF zahlt. "Negative Rendite zahlen" heißt in dem Fall, dass der Swap-Partner die Rendite des Index erhält. Der ETF zahlt damit auf beiden Seiten an den Swap-Partner und hat die Rendite des Index klar verfehlt.

Warum macht der Swap-Partner das: Große Investmentbanken quotieren für so gut wie alle Geschäfte einen Preis.

Natürlich verdienen sie damit Geld, aber die Aufgabe von Market Makern ist es eben auch, Liquidität (im Sinne von Angebot und Handelsaktivität) zu erzeugen und handelbare Preise zu stellen.

Ein solcher Total Return Swap (und auch sonst jedes andere Derivat) ist zum Zeitpunkt des Abschlusses marktgerecht, d.h. beide Seiten (Barwerte der erwarteten eingehenden und ausgehenden Cashflows) haben nahezu denselben Wert.

Natürlich kann der Market Maker auch noch einen Aufschlag verlangen, der entweder in Form einer einmaligen Zahlung oder in Form eines Spreads aufgeschlagen wird, sodass die Transaktion für ihn initial positiv ist.

Woher kommen nun die "erwarteten Cashflows" - diese Indizes und auch die Aktien des Trägerportfolios sind Titel, wo es einen liquiden Aktien und auch Derivatemarkt gibt. D.h. die erwartete (vom Markt antizipierte) Entwicklung lässt sich bewerten. Dass die Realität davon abweichen kann, ist klar, ansonsten könnte ja jeder den Markt vorhersehen.

Cheers,

Vanna

Schmidt60488 sagt am 11. Februar 2019

@ Vanna

Danke für die Rückmeldung. Leider liest sich das im aktuellen Jahresbericht zum ARERO nicht so:

https://www.dws.de/strukturierte-fonds/lu0360863863-arero-der-weltfonds/

dort unter Downloads, S. 15 (u.A.) Keine Nennung eines Trägerportfolios..

Wenn ich den EURIBOR ziehe und mit Ariva-Daten die versch. Commodity Indices als BCOM Index nehme komme ich in die Nähe der genannten Zahlen.. aber eben nur fast..

Bleibt die Frage, wohin die Swapkosten fließen.. sofern es welche gibt..

Danke und Grüße

Thomas

Stiller Leser sagt am 11. Februar 2019

@Vanna

Eine Anmerkung: In Deinem Beispiel ist es tatsächlich unerheblich, wie das Trägerportfolio aussieht.

Der Zahlung des ETFs aus dem TRS steht ja eine positive Entwicklung aus den Aktien im Bestand gegenüber, da es einen 1:1 Hedge gibt.

Gewinnen die Aktien x%, so werden die x% über den TRS wieder ausgezahlt. Ein Nullsummenspiel und es bleibt nur die negative Rendite aus dem Index übrig.

So wie es sein soll und das Trägerportfolio ist unerheblich. Allerdings stellt sich noch das Problem, dass das Trägerportfolio nur Buchgewinne erzielt, während die Zahlungen in den TRS sofort liquiditätswirksam werden. Diesen Liquiditätsabfluss muss der Fonds dann bewerkstelligen.

Sven Thorsten Jakusch sagt am 12. Februar 2019

@ Vanna

Die Sache mit dem Trägerportfolio ist insofern korrekt, sofern der ETF einen Aktienmarkt abbilden soll (wie dies bei den zitierten Comstage Produkten der Fall ist).

So wie ich Schmidt60488 verstehe, wird jedoch in diesem konkreten Fall ein Commodity/Rohstoff-Sektor innerhalb des ARERO abgebildet.. (Äpfel vs. Birnen). Ich ich vermute mal stark, dass sich bei DWS keine Kupferplatten und Zinnbarren als Trägerportfolio bis zur Decke stapeln..

Kann man auch hier nachlesen: Francis Groves: "Exchange Traded Finds, a Concise Guide to ETFs", S. 56 ganz oben, erster Satz:-)

Grüße aus FFM

Sven

Vanna sagt am 13. Februar 2019

@Schmidt60488

Sorry, ich hatte mir diesen Fonds gar nicht angesehen. Ich habe in den Unterlagen auch nur gesehen, dass sie für die Rohstoff-Seite TRS verwenden. Hier ist es ja tatsächlich so, dass es kein Trägerportfolio gibt, das würde ja sonst bedeuten, dass sie physisch Rohstoffbestände halten müssten. Das ist ja nicht möglich bzw. wäre extrem unwirtschaftlich.

Da würde ich deine Meinung teilen, dass man hier Index-Rendite vs. Referenzsatz + Spread tauscht. Es steht im Bericht oder im Factsheet noch, dass eventuell Kosten durch TRS entstehen, mehr aber nicht.

@Stiller Leser: Ja, richtig, da hast du Recht. Marktrisikotechnisch ist es egal, aber Liquiditätsrisiko besteht.

Cheers,

Vanna

Maciej sagt am 15. Februar 2019

Mir ist nach dem Lesen des Artikels und der Kommentare leider noch immer nicht so richtig klar, inwiefern diese Swaps sich für den Swap-Partner lohnen.

Oben wurde das Reduzieren von Risiken genannt. Nehmen wir an, der ETF bildet einen der großen Indizes ab, z.B. den MSCI World. Dann müsste der Swap-Partner long auf den MSCI World, sber short auf das Trägerportfolio engagiert sein, damit sich durch den Tausch eine echte Risikoreduzierung ergibt. Bei einem großen Index und einem Bluechip-Trägerportfolio erscheint mir das noch einigermaßen plausibel.

Will der ETF nun aber den berüchtigen Burmesische-Wasserbüffel-Index abbilden, wird es schon fragwürdiger.

Hat der Swap-Kontrahent überhaupt burmesische Wasserbüffelaktien im Portfolio? Je kurioser der abzubildende Markt ist, desto unwahrscheinlicher wird das.

Vielleicht hat er zwar Wasserbüffelfarmeraktien im Depot, leider aber keine Aktien von Wasserbüffelfutterproduzenten.

Die müsste er dann zur Risikominimierung zusätzlich kaufen. Oder ist er mit seinem restlichen Portfolio auch genau auf die Aktien netto short engagiert, die der ETF zum Tausch anzubieten hat?

Vielleicht benötigt er auch hier gerade nur einen Teil der Trägeraktien, um sein Risiko zu reduzieren. Für die anderen Aktien müsste er dann wiederum selbst Gegenpositionen aufbauen, um das Risiko nicht weiter zu erhöhen.

Plausibel erscheint mir der Grund, durch das Trägerportfolio eine Überrendite erzielen zu können. Wenn ich erwarte, dass Wasserbüffelaktien in den nächsten Jahre miserabel performen werden, nehme ich lieber die Amazons und Apples aus dem Trägerportfolio, sacke dicke Gewinne ein und zahle dem ETF ein paar der Gewinne aus, damit er seinen Index abgebildet bekommt. Nur widerspräche das komplett dem Ansatz der Risikominimierung, das wäre eher Spekulation.

Vanna sagt am 17. Februar 2019

Also man kann davon ausgehen, dass die Bank das nicht aus risikominimierenden Gründen macht. Der Initiator ist ja immernoch der ETF - die Bank fragt ja nicht danach. Idealerweise handelt die Bank solche Trades einfach nur durch, d.h. am anderen Ende steht eine weitere Bank, mit der das Produkt gehandelt wird. So geht das einfach im Kreis.

Ansonsten hat ein solcher TRS ja ein gewisses (Netto-)Exposure ggü. dem Index (z.B. gemessen an Beta) und das lässt sich absichern. Wenn wir den MSCI World heranziehen und aus Sicht der Bank denken: Die Bank zahlt die Rendite des MSCI World auf eine Nominale von x EUR und erhält die Rendite des Trägerportfolios, welches den MSCI World nachbildet (ebenso x EUR Nominale) plus einen Spread.

Die Payer-Seite hat ein Beta von 1 (bzw. -1, weil die Bank zahlt), da es ja der Index ist und die Receiver-Seite hat ein gewisses Beta, je nachdem wie gut das Trägerportfolio den Index abbildet.

Sagen wir das Beta des Trägerportfolios ist 0,95. D.h. die Bank hat netto ein Beta gegenüber MSCI World von -0,05 und das muss man absichern. Dazu kauft die Bank MSCI World Futures auf der ICE und zwar genau soviele um das Beta von -0,05 für eine Nominale von x möglichst genau zu treffen.

Wie man sieht ist das kein perfekter Hedge für die Bank, das Risiko ist aber weitestgehend eliminiert. Der Spread bleibt zudem ja auch noch.

Von dieser Wasserbüffel-Geschichte findet man außer auf Finanzwesir weit und breit nichts im Netz - das klingt mir recht esoterisch. Außerdem muss ja der ETF erstmal synthetisch sein, ansonsten braucht es auch keinen TRS. Ich denke, dass sich das nur lohnt wenn man liquide Indizes abbilden will.

Cheers,

Vanna

Finanzwesir sagt am 18. Februar 2019

Hallo Vanna,

"Von dieser Wasserbüffel-Geschichte findet man außer auf Finanzwesir weit und breit nichts im Netz - das klingt mir recht

esoterisch."

Das ist vollkommen esoterisch. Ich habe mir das ausgedacht um die Schwachsinnigkeit von 97,5% aller Indizes in einem prägnanten Namen zusammenzufassen.

Altgediente Kommentatoren kennen den Begriff. Der wird hier auf dem Blog verwendet, wenn mal wieder einer sein Depot mit Frontier-SC oder ähnlichem Unfug pimpen will.

Kurz: Wasserbüffelindex ist Kölsches Grundgesetz / Paragraph §6

"Kenne mer nit, bruche mer nit, fott domet"

Gruß

Finanzwesir

ChrisS sagt am 18. Februar 2019

@ Vanna

der "Wasserbüffel-Index" ist nicht allzu ernst gemeint, sondern eine hier gebrauchte Verballhornung von allem, was so als Spezial-/Trend-/Themen/-Nischeninvestments das Anlageuniversum zumüllt und die Einsteiger lockt bzw. unnötig verwirrt.

Oder andersrum gesagt, die Basis-Empfehlungen für den grundlegenden Depotaufbau hier sind ja vor allem zuerst die bekannten (a) großen (b) diversifizierten (c) überregionalen Indizes (World, EM, ACWI, All-World, etc.), also je weiter weg es davon geht, umso wasserbüffeliger wird es.

Vanna sagt am 18. Februar 2019

Danke für die Info ;)

Cheers,

Vanna

42sucht21 sagt am 20. Februar 2019

2 Beispiele für reale Wasserbüffelindizes:

-

Der MAGA

an index of S&P500 companies highly supportive of Republican candidates (=Trump - Make Am. Great Again).

- Der GGI

German Gender Index - ein Index von 50 der DAX300 Unternehmen nach dem Anteil weiblicher und männlicher Aufsichtsrats- und Vorstandsmitglieder. Diversität im Vorstand zählt dabei doppelt. Gleiche Anzahl = volle Punktzahl.

(mein PS: Bei der Börse heisst Diversität: es gibt lediglich m & w und das möglichst in Parität - das spricht schon Bände über die Macher*In und Sinnhaftigkeit dieses Index)