04. März 2022

Leserin A. will mehr Kontrolle

Leserin A. schreibt

Ich würde gerne anhand von breit gestreuten Indizes mit einem ETF-Sparplan einen Teil meiner Altersvorsorge aufbauen (passives Investieren, stures Buy-and-Hold).

Bei der Zusammenstellung meines Portfolios habe ich mich mit dem Thema Risiko auseinander gesetzt. Soweit ich von meiner Recherche erfahren habe, setzt sich das Risiko meines Portfolios aus der Gewichtung zwischen risikoarmen und risikobehaftetem Teil zusammen.

Innerhalb des risikobehafteten Teils (in meinem Fall ETFs) könnte ich das Risiko ja auch noch etwas steuern, indem ich beispielswesie eine höhere Gewichtung von Schwellenland-Indizes vornehme als 70/30. Meine Frage ist jetzt: Ist die Möglichkeit einer Risikosteuerung bei der Ein-Index-Lösung (nur ein ETF auf ein Index wird bespart) nicht viel geringer?

Ich kann schließlich keine Gewichtung zwischen Industrie- und Schwellenländern vornehmen, da diese vom Index vorgegeben sind.

Alles, was ich jetzt noch steuern kann, bezieht sich auf das Verhältnis von dem, was auf meinem Tagesgeldkonto als risikoarmer Teil liegt und das, was ich in mein Depot stecke als risikobehafteter Teil. Das erscheint mir so, als würde ich mit der Ein-Index-Lösung mehr "die Kontrolle abgeben".

Ist die Ein-Fonds-Lösung dann überhaupt sinnvoll?

Der Finanzwesir antwortet

A. hat recht. Wenn Sie sich für einen ETF auf den MSCI ACWI oder den FTSE All World entscheidet gibt Sie einen Freiheitsgrad auf.

Welche Hebel hat A.?

- Das Verhältnis risikoarm zu risikobehaftet

- Die Gewichtung von Industrie- zu Schwellenländern

Welcher Hebel ist der längere?

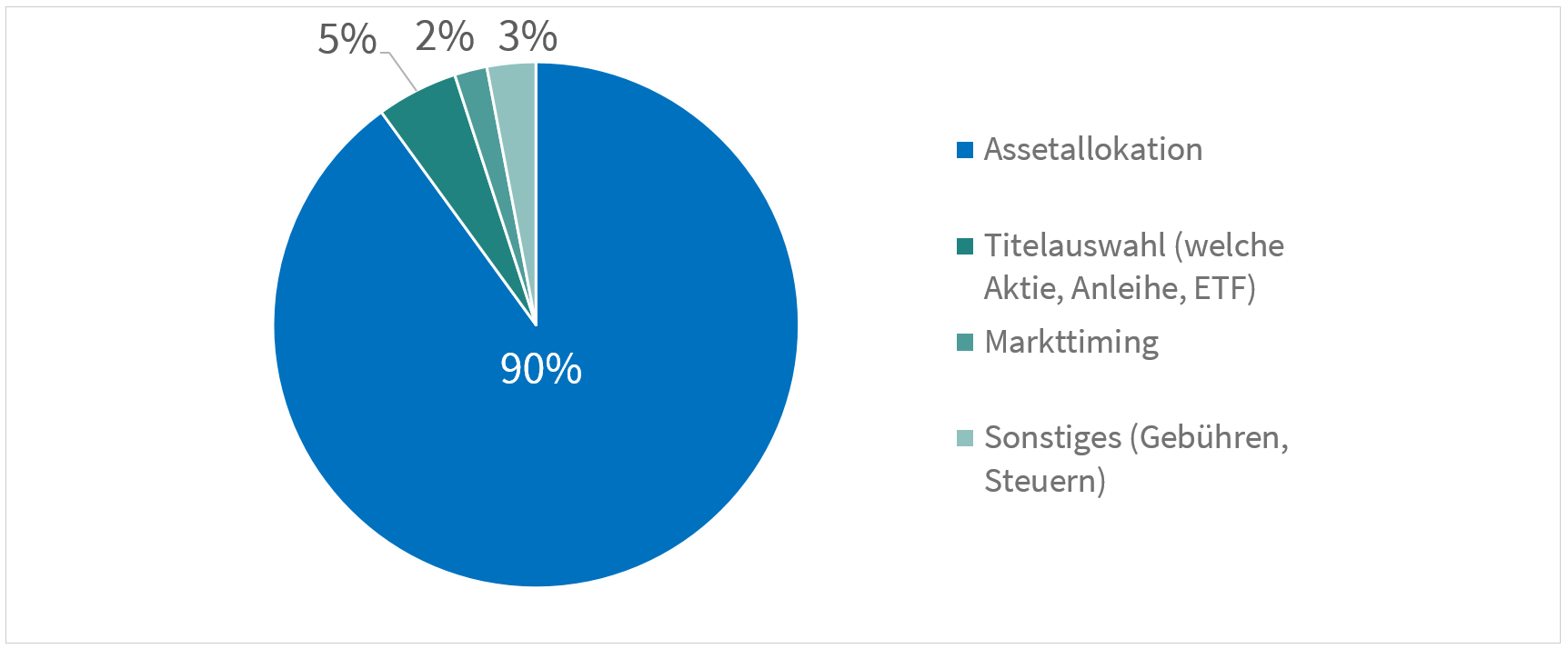

Das Steinbeis Research Center for Financial Services in München hat das untersucht.

Die Assetallokation dominiert. Assetallokation meint hier nicht: "Bisschen mehr Schwellenländer - oder doch lieber Small Caps?", sondern " Börse ja, nein?"

Es geht um die Hauptassetklassen. Tagesgeld versus ETF, das macht die Rendite.

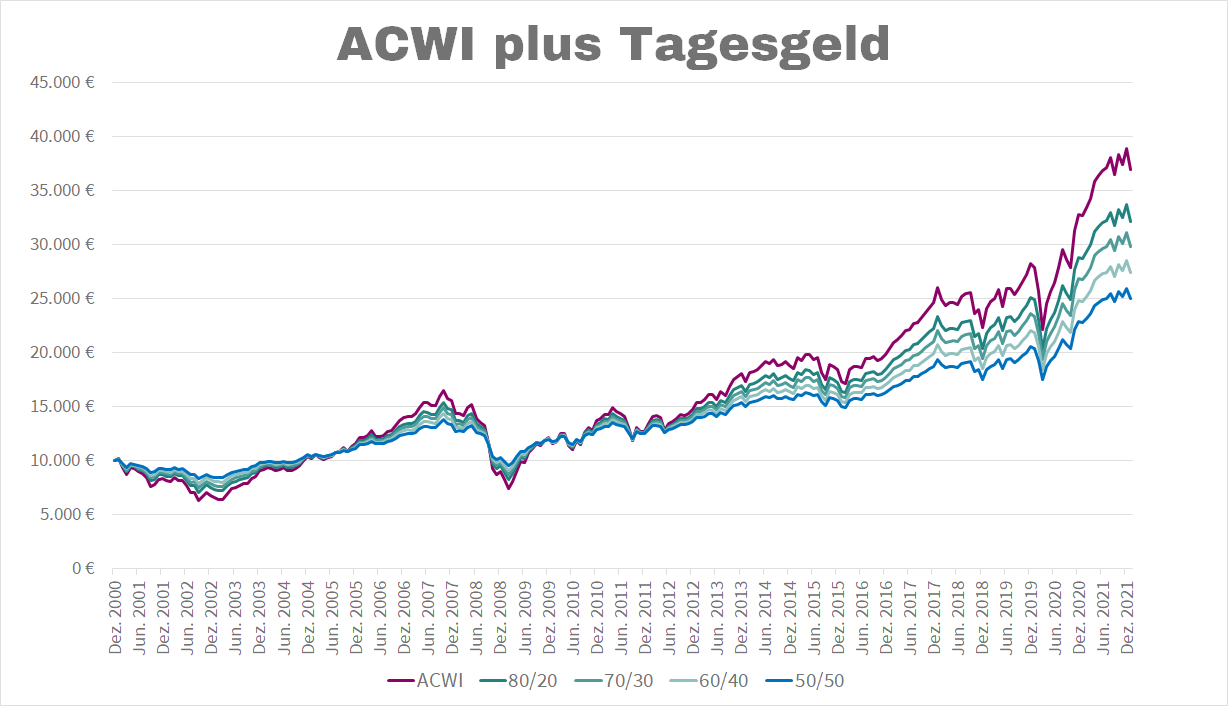

Rendite ACWI plus Tagesgeld

So fächern die Renditekurven auf, wenn man den ACWI mit Tagesgeld versetzt. Deutlich mehr Fächer als beim Mix World und Schwellenländer.

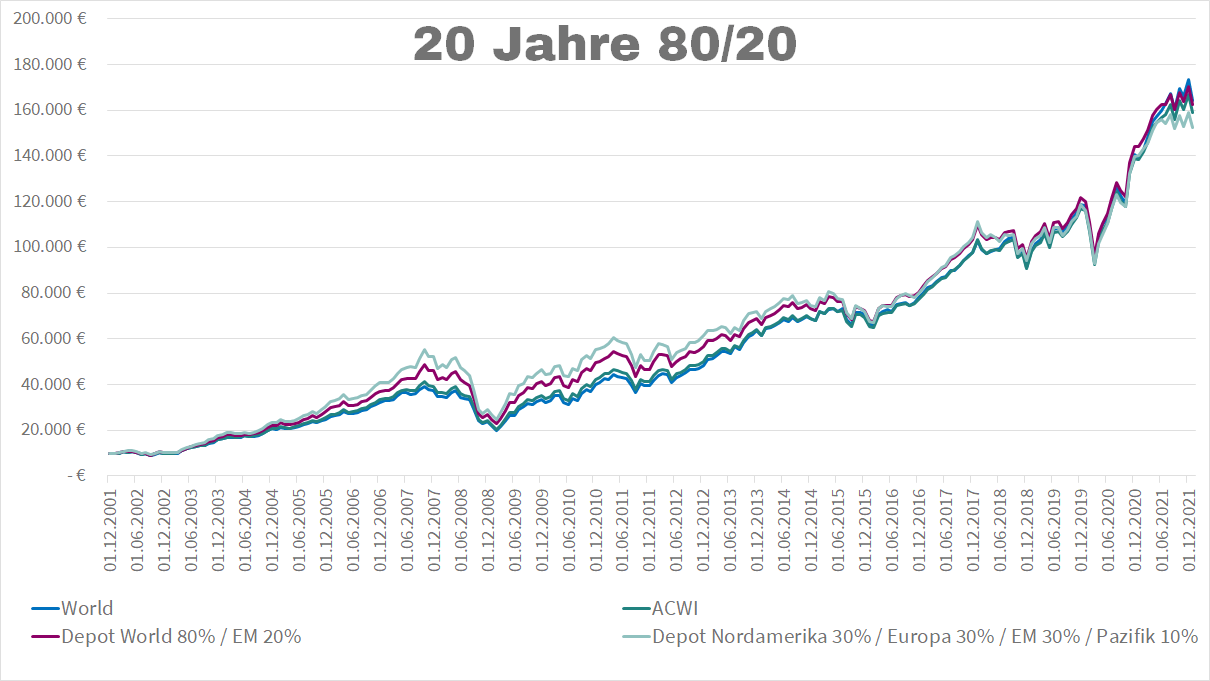

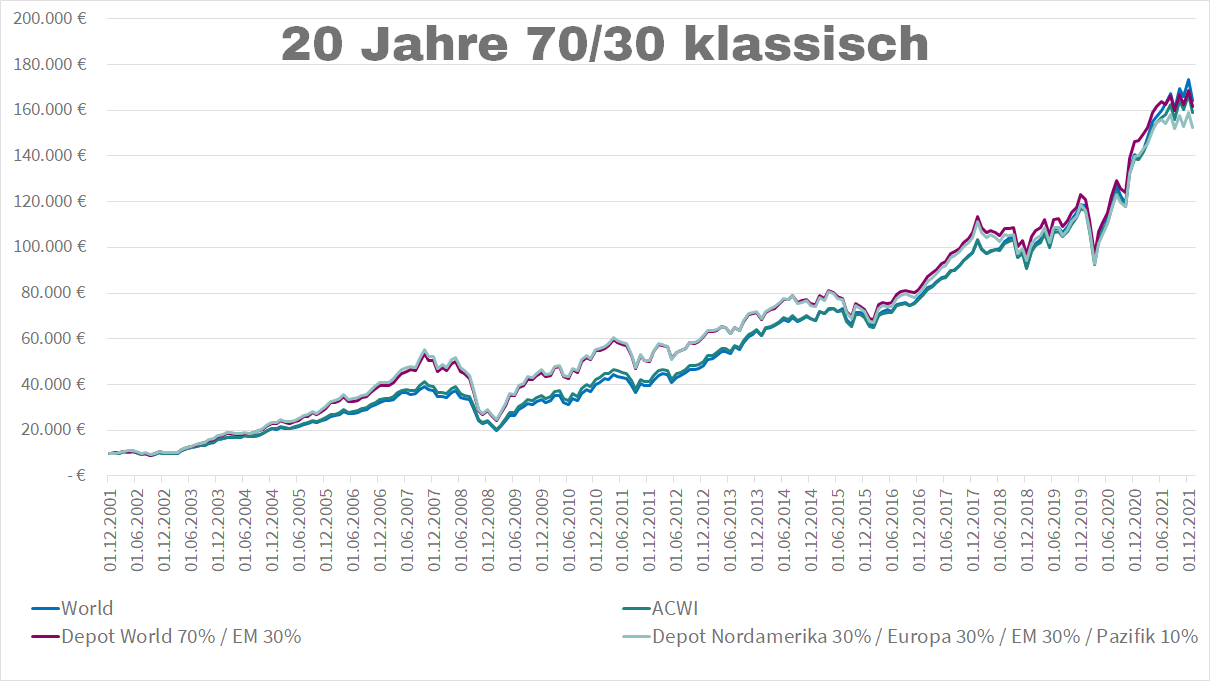

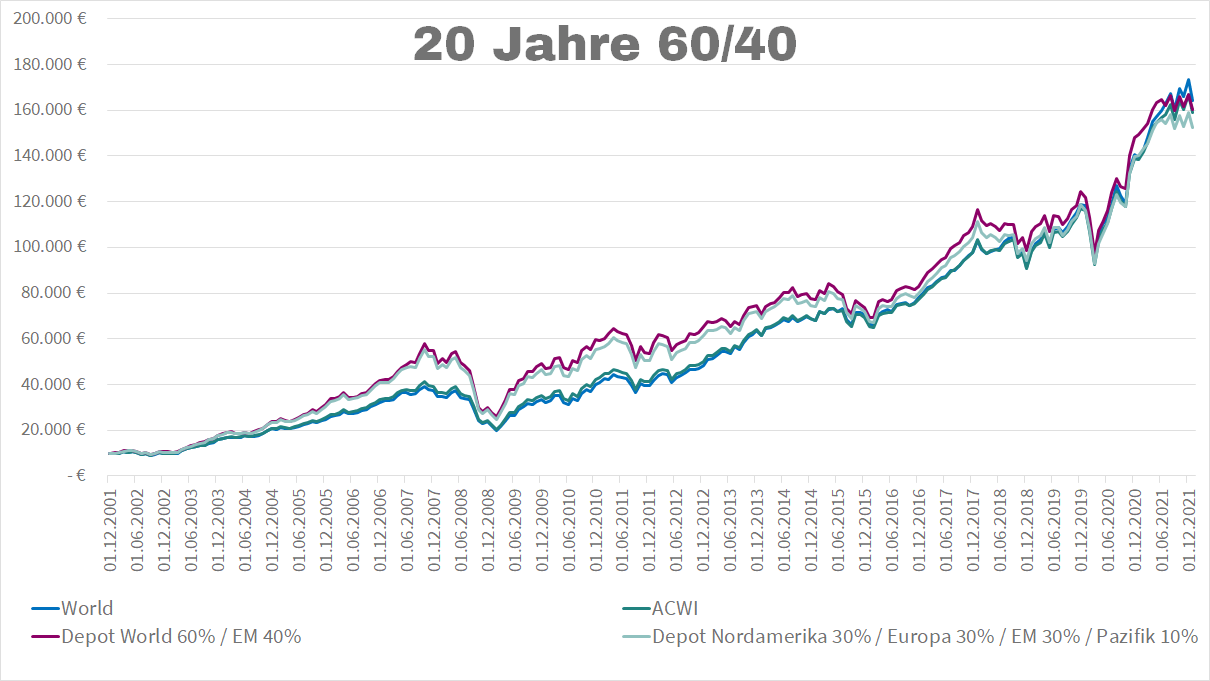

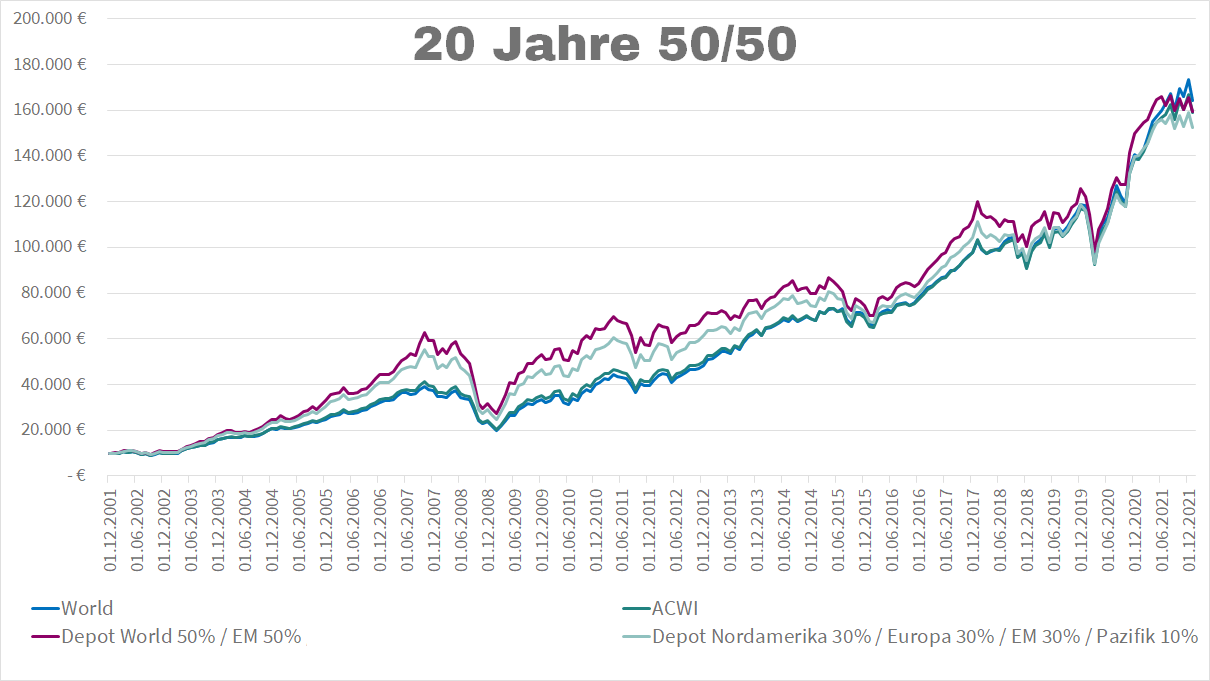

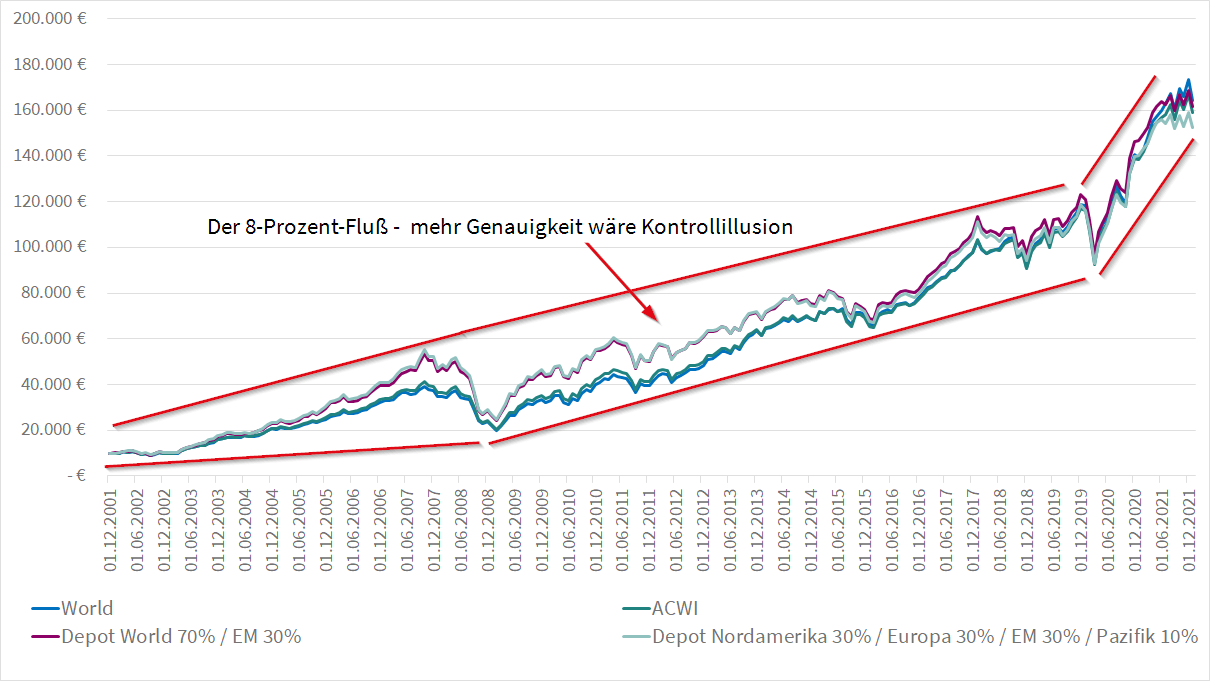

Rendite MSCI World plus Schwellenländer

Egal, ob 80/20, 70/30, 60/40 oder gar 50/50 - so groß ist der Unterscheid nicht

Vier mal mehr oder weniger die gleiche Kurve. Ok, 50/50 setzt sich zwischen 2009 und 2015 etwas ab, aber nur, um dann 2021 doch wieder eingefangen zu werden.

Vergleich der verschiedenen Kombis

Alle sind mit 10.000 € gestartet. Wir betrachten drei Stichmonate

- August 2011 (maximaler Vorsprung von 70/30)

- August 2021 (10 Jahre später)

- Januar 2022 (aktueller Wert)

Die Nulllinie: Der ACWI, denn einfacher geht geht es nicht.

| Depot | Vermögen per Aug. 2011 | Delta zu ACWI | ACWI-Delta % | Vermögen per Aug. 2021 | Delta zu ACWI | ACWI-Delta % | Vermögen per Jan. 2022 | Delta zu ACWI | ACWI-Delta % |

|---|---|---|---|---|---|---|---|---|---|

| World | 39.664 € | -2.089 € | -5,00% | 167.151 € | 4.740 € | 2,92% | 164.403 € | 5.578 € | 3,51% |

| ACWI | 41.753 € | 0 € | 0,00% | 162.411 € | 0 € | 0,00% | 158.825 € | 0 € | 0,00% |

| Depot World 70% / EM 30% | 52.702 € | 10.950 € | 26,22% | 166.609 € | 4.198 € | 2,58% | 161.464 € | 2.639 € | 1,66% |

| Depot Nordamerika 30% / Europa 30% / EM 30% / Pazifik 10% | 53.269 € | 11.517 € | 27,58% | 158.060 € | -4.351 € | -2,68% | 152.559 € | -6.266 € | -3,95% |

- Zum Stichmonat August 2011 war der MSCI World um 5 % schlechter als der ACWI. Kraftvoll davon gestürmt: 70/30 und das Vierer-Depot.

- August 2021: Der "Ich-bin-nur-Industrieländer"-ETF ist Renditesieger, die Könige von 2011 haben ihren Vorsprung verspielt.

- Januar 2022: Der MSCI World baut seien Vorsprung aus.

Fazit

Breit diversifiziert ist breit diversifiziert

Breit, breiter, am breitesten geht nicht. Wer 23 Industrie- und 26 Schwellenländer im Depot hat, ist bereits maximal diversifiziert.

Ob nun 30 oder 60 Prozent USA am Start sind: egal.

Ob es vier oder nur ein ETF ist: auch egal.

Für einen sturen Hodler wie Leserin A. sind zehn Jahre ein Wimpernschlag. Wenn sich der MSCI World binnen eines Wimpernschlags vom letzten auf den ersten Platz vorarbeiten kann, bedeutet das für uns: Kriegen wir die Nicht-arm-sterben-Rendite? Ja! Gut, dann Haken dran. Finanzen geregelt - Freiräume geschaffen.

Sie sollten diese vier Graphen nicht als vier getrennte Linien betrachten, sondern als einen Fluss, dessen Ufer das Vertrauensintervall bilden, in dem die Rendite hin und her mäandriert. Wie das so ist bei ungezähmten Flüssen: Mal rücken die Ufer nahe zusammen, dann wieder bilden sie einen breiten Strom, aber letztlich fließt alles in die gleiche Richtung.

Sie sollten diese vier Graphen nicht als vier getrennte Linien betrachten, sondern als einen Fluss, dessen Ufer das Vertrauensintervall bilden, in dem die Rendite hin und her mäandriert. Wie das so ist bei ungezähmten Flüssen: Mal rücken die Ufer nahe zusammen, dann wieder bilden sie einen breiten Strom, aber letztlich fließt alles in die gleiche Richtung.

Wenn Sie eine andere Rendite wollen, müssen Sie sich einen anderen Fluss suchen. Der hier liefert das 8%-Grundrauschen. Mal rauscht 70/30 ein bisschen stärker, dann wieder der ACWI.

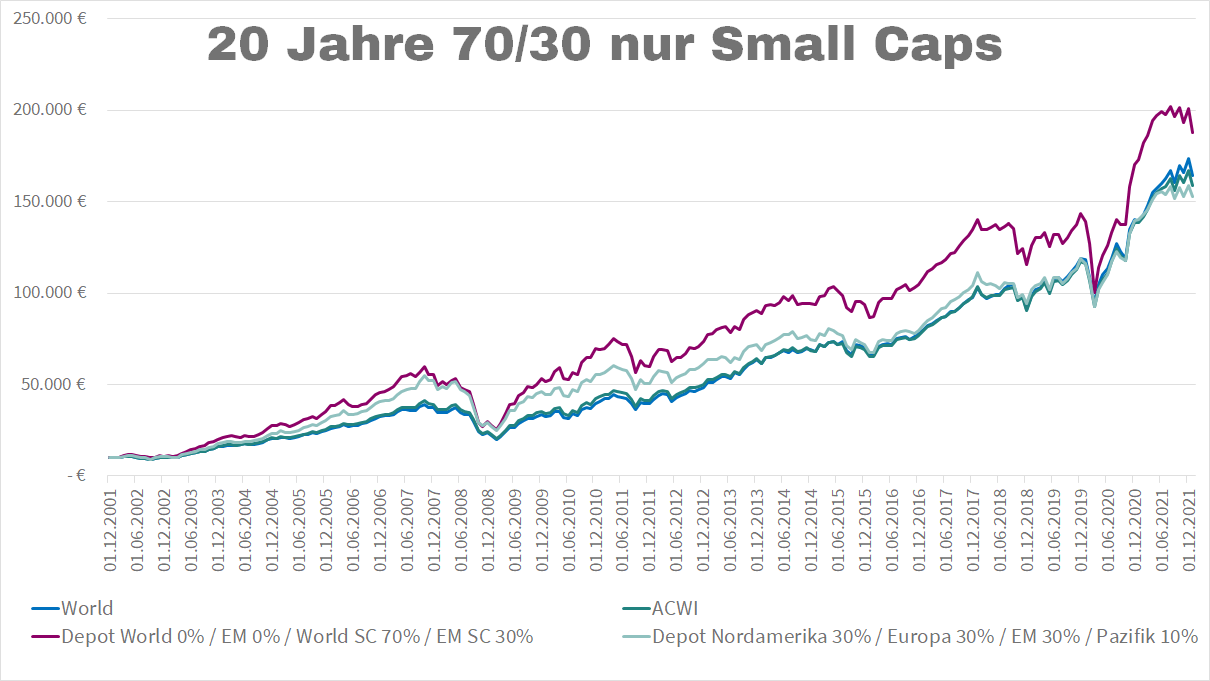

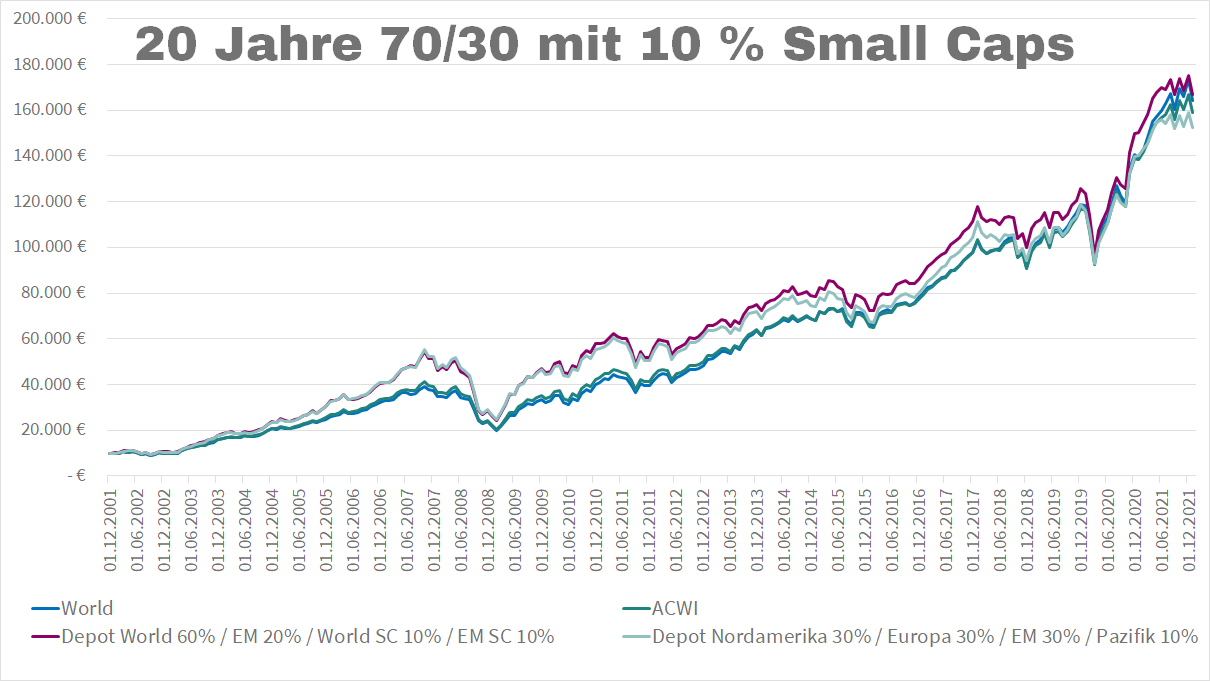

Ich will aber mehr

Geht klar. Dann tauschen Sie den MSCI World gegen den MSCI World Small Caps aus und den MSCI Emerging Markets gegen den MSCI Emerging Markets Small Cap. Dann sieht das so aus:

In jeder Krise die Phoenix-Nummer. Erst im Fegefeuer der Volatilität brennen, dann steil nach oben. Muss man aber mögen.

Das ist ein All-in-Geschäft und nichts für die 10-Prozent-Beimischer.

Und: Man muss es aushalten kein Amazon, kein Google, kein Apple im Depot zu haben. Die Top fünf des World SC:

- Marathon Oil Corp

- Quanta Services

- Kimo Realty Corp

- LPL Financial Holdings

- Builders Firstsource

Schon mal davon gehört?

Was soll Leserin A. tun?

- Den Börsenanteil so justieren, dass sie gut schlafen kann.

- Anfangen. Die Kontrolle hat sie eh in dem Moment verloren, in dem sie ja zu Mr. Market gesagt hat. Börse ist gelebter Kontrollverlust.