Wenn der Broker beim Sparplan abzockt

Unheiliger Konsens in den Finanzblogs: 1,5 % zahl ich nicht! Das ist Sparplanwucher.

Wirklich?

Sparplan-Konditionen

JustETF hat das im Sparplanvergleich gut aufbereitet.

- Onvista: Alles gratis

- Comdirect und Consors: 1,5 %

- ING Diba: 1,75 %

- flatex: 1,50 € plus ca. 0,2 % zusätzliche Handelskosten, abhängig vom ETF

- DKB: 1,50 € flat

- maxblue: 2,5 € plus 0,4 %

- 1822direkt: 2,95 €

ETF-Sparplanrate

- Mindestrate: Je nach Broker 25 € oder 50 € monatlich.

- Im Durchschnitt beträgt die monatliche ETF-Sparplanrate 147,30 €. Stand: August 2017, Quelle

Ausführungskosten für den Broker

Ich habe mich auf dem Finanzbarcamp der Comdirect mal ein bisschen umgehört. Die Ausführung einer Order kostet den Broker zwischen 80 Cent und einem Euro. Das sind die reinen Kosten. Da hat der Broker noch nichts verdient und keine Rückstellungen gemacht.

Nehmen wir als Hausnummer Kosten von 90 Cent pro Order an. Die Tabelle zeigt, welche Ordergröße kostendeckend ist.

| Broker |

kostendeckende Ordergröße |

| Onvista |

nie |

| Comdirect, Consors |

60 € |

| ING Diba |

52 € |

| flatex |

immer profitabel |

| DKB |

immer profitabel |

| maxblue |

immer profitabel |

| 1822direkt |

immer profitabel |

Na ja, um die Broker muss man sich keine Sorgen machen. Wenn die Gebühren nicht genug hergeben, verdienen sie halt anderweitig. Zum Beispiel an schlechten Kursen.

An großen Spreads verdient der Broker per se erst einmal nicht. Aber die einzelnen Börsenplätze konkurrieren um die Deals. Jeder will möglichst viele Transaktionen abwickeln. Da liegt es nahe, dem Broker Kickbacks anzubieten, wenn er ein entsprechendes Routing aufsetzt. Dann schickt er Sie nicht zum liquidesten Marktplatz, sondern zu einer Preferred-Partner-Börse. Wenn dort Orks die Preise stellen … Ihr Pech!

Hoffen wir, dass der Artikel "Wie Banken beim Aktienhandel doppelt abkassieren" von 2015 mittlerweile überholt ist.

Die Kosten sind da. Der Broker muss sie irgendwie hereinwirtschaften. Entweder offen und ehrlich, indem er die Preise entsprechend ansetzt. Wenn das vom Publikum nicht honoriert wird, dann eben über "Hintenrum"-Deals oder Sternchentext im Preisverzeichnis.

In den Preisen ist nicht mehr viel Luft. Vor allem, wenn man sich ansieht, wie teuer die Neukundengewinnung ist. Recht gut nachzuvollziehen ist die Neukundengewinnung über Affiliate-Links.

Ein Blogger empfiehlt das Comdirect-Depot. Dafür zahlt die Comdirect

- 60 € an den Blogger (Blogger, die sich richtig Mühe geben und busweise vermitteln, bekommen 80 € pro Neukunde)

- 18 € an Affili.Net als Netzwerk (die zählen die Klicks, filtern den Betrug aus, verteilen das Geld an die Blogger und nehmen dafür 30 % vom Blogger-Netto)

- x € an die betreuende Agentur (die Werbebanner designen sich nicht von alleine)

- x € an internen Verwaltungskosten für das eine oder andere Meeting mit den Agenturen und das Controlling

- x € für den Papierkram, bis der neue Kunde tatsächlich im System ist und Umsatz macht

Es würde mich nicht wundern, wenn ein neuer Depotkunde die Bank gut 100 € kostet. Der legt dann einen Sparplan von monatlich 147,30 € an und meckert als erstes über die horrenden Kosten! Obwohl er noch mit einem Wechselbonus in dreistelliger Höhe verwöhnt wurde und sein Depot selbstverständlich kostenlos geführt wird.

Der Sparplan bringt der Bank monatlich 1,5 % = 2,21 € ein. Davon gehen 90 Cent als Kosten ab, bleiben 1,31 € übrig. Nach 77 Monaten hat der werte Neukunde dann seine Akquisekosten abgestottert.

Nach 6 Jahren und 4 Monaten bringt der Bursche endlich was ein…

Selbst als pures, genormtes Massengeschäft: Wie rechnet sich das? Vor allem bei ETF-Sparplänen. Einen aktiven Aktienanleger kann man vielleicht noch zum Trading verführen. Aber einen drögen Sparplaner?

Wie schädlich sind 1,5 %?

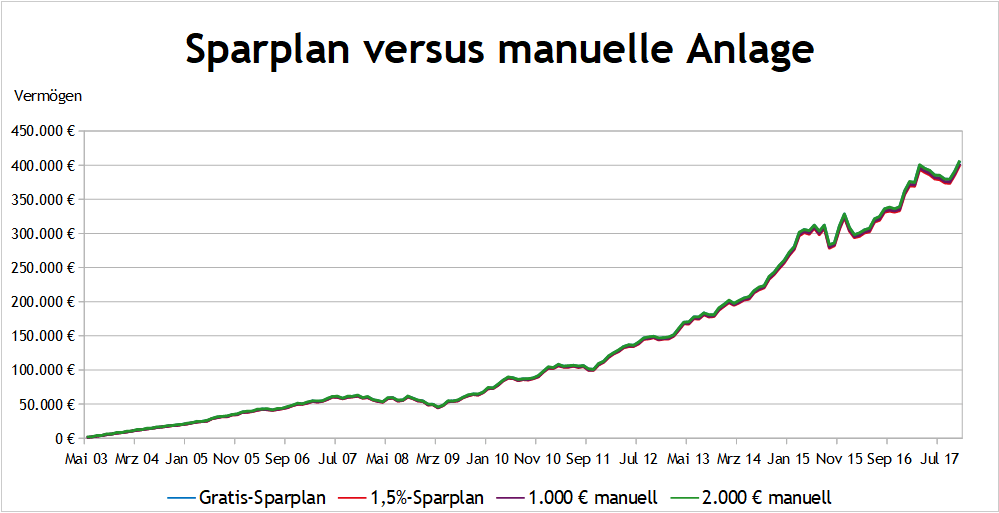

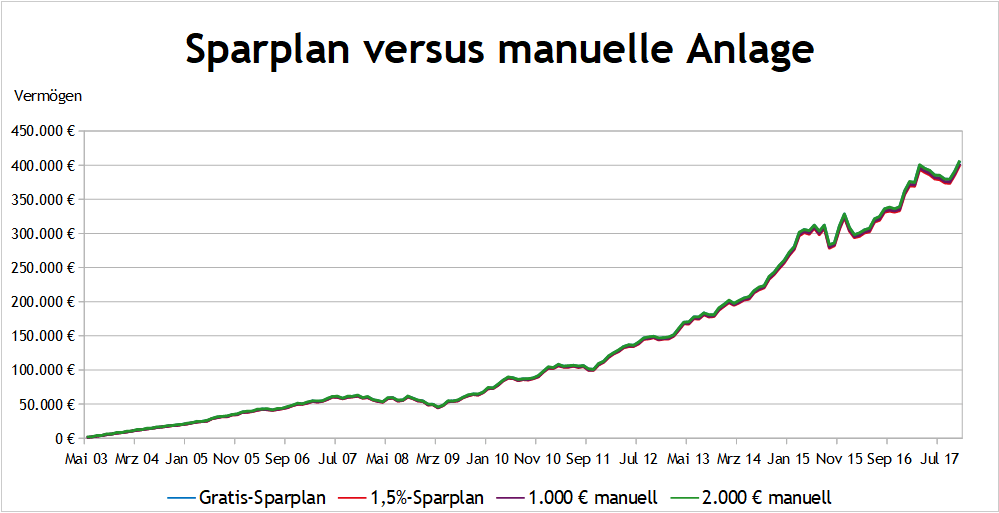

Was wäre, wenn Sie am 1. Mai 2003 mit einem Sparplan auf den S&P 500 von iShares (WKN 622391) angefangen hätten? Was hätten Sie heute (November 2017) im Depot, wenn Sie sich wie folgt entschieden hätten:

- Kostenfreier Sparplan: monatliche Sparrate: 1.000 €, Kaufkosten: 0 €

- 1,5%-Sparplan: monatliche Sparrate: 1.000 €, Sparplankosten 1,50%, macht pro Ausführung 15 €, jährliche Kaufkosten 180 €, Kostenquote: 1,5 % (infam!)

- Monatlich wird "per Hand" für 1.000 € gekauft, Kaufkosten: rund 10 €, jährliche Kaufkosten 120 €, Kostenquote 1 % (na ja)

- Alle zwei Monate wird "per Hand" für 2.000 € gekauft, Kaufkosten: rund 10 €, jährliche Kaufkosten: 60 €, Kostenquote 0,5 % (menno, die Profis zahlen 0,05 %)

Warum der S&P von iShares? Weil das der erste Brot&Butter-ETF war, den Google mir vor die Flinte getrieben hat (historische Kurse von boerse.de).

Ich brauche für meine Abschätzung nur einen breit diversifizierten ETF und eine hinreichend lange Zeitreihe mit den verschiedensten Börsenklimaten.

Das Ergebnis

Mai 2003 – November 2017: 175 Monate gespart, 175.000 Euro eingezahlt, eine große Finanzkrise überstanden.

| Szenario |

Endsumme |

Delta absolut |

Delta prozentual |

| Sparplan kostenfrei (Messlatte) |

406.320 € |

0 € |

0 % |

| Sparplan 1,5% |

400.225 € |

- 6.095 € |

- 1,50 % |

| manuell 1.000 € |

402.452 € |

- 3.868 € |

- 0,95 % |

| manuell 2.000 € |

407.023 € |

703 € |

0,17 % |

Es ist vollkommen egal, ob Sie beim Sparplan auf Gratis geiern oder die Kosten manuell drücken wie weiland José Ignacio López de Arriortúa. Sie werden den entspannt serviceorientierten Anleger ("Hier Broker haste 1.000 €, mach mal") nicht signifikant schlagen.

Beim Sparplan kaufen Sie auch gebrochene Stücke. Beim Einzelkauf geht das nicht. Ich habe die Cash-Reste deshalb immer auf den nächsten Kaufmonat übertragen.

Wenn man das nicht macht, ist die Endsumme des 1000er-Plans praktisch identisch mit dem 1,5%-Sparplan. Da geht es dann nur noch um ein paar Hundert Euro. Der 2.000er-Plan verliert ebenfalls rund 1.000 € und liegt dann mit dem Gratissparplan gleichauf.

So wird es in der Praxis wohl auch aussehen. Ich habe in dieser Simulation jeden Monat eine Punktlandung hingelegt. In der Praxis werden die wenigsten ihren Cash-Bestand auf dem Verrechnungskonto wirklich bis auf 0,95 € herunterfahren.

Der 2000er-Plan profitiert von den stetig steigenden Kursen der letzten Jahre. In den letzten Jahren war es besser, heute 2.000 € anzulegen und dann 60 Tage still zu halten, als heute 1.000 € und nächsten Monat noch einmal 1.000 € einzuzahlen.

Das Problem mit den manuellen Plänen

Sie haben keinen Puffer. Wenn Sie einmal aus dem Tritt kommen, ist es aus mit der Performance. Das darf hier nicht vorkommen:

- Gut drei Jahre nach dem Start, im Frühjahr 2006 haben Sie die einmalige Möglichkeit, eine Expeditionsreise in die Antarktis mitzumachen. Sie plündern Ihr Konto und setzen dreimal mit der Sparrate aus, um das Geld zusammenzubekommen (keine Sparplanraten im Mai, Juni, Juli 2006). Aber für eine einmalige Chance kann man das doch mal machen! 1. Wie einmalig ist diese Chance wirklich? 2. Wenn Ihr Broker das Geld am Monatsersten in ETFs umgesetzt hätte, wären Sie dann nicht trotzdem zu den Pinguinen gefahren, weil Sie Dinge auf Ebay verhökert hätten, noch doller gespart hätten oder Tante Erna um einen Vorschuss angebettelt hätten? Es geht immer mehr als man glaubt und das Aussetzen der Sparraten ist der Weg des geringsten Widerstandes.

- 2008 sind Sie 5 Jahre dabei und haben gut 60.000 € im Depot. Dann kommt die Subprime-Krise. Am Monatsersten zahlen Sie 1.000 € ein und haben trotzdem am Monatsende 1.000 € weniger im Depot. Das verkraften Sie knapp. Sie verkaufen nicht. Aber bis Ende 2010 wollen Sie nichts von der Börse wissen. Von Mai 2008 und bis Ende Dezember 2010 keine Sparplanraten. Dann legen Sie wieder mit 1.000 € monatlich los.

Die Psycho-Perspektive

Wer ist denn so irre, einen 1,5%-Sparplan überhaupt in Betracht zu ziehen? Ich zum Beispiel.

Warum?

Weil ich groß denke. Ich habe noch eine Menge vor im Leben – und mit diesem Blog. Aber leider verfüge ich nur über eine sehr begrenzte Hirnkapazität.

"Willenskraft ist ein Muskel, der bei häufiger Benutzung ermüdet. Die nachlassende Fähigkeit, Handlungen, Emotionen und Gedanken zu regulieren, nennt man Ego-Depletion.

Diese Erschöpfung ist ein Resultat der Anzahl und Qualität der Entscheidungen, die wir jeden Tag treffen. Dabei geht es um tatsächlich alle Entscheidungen – und nicht nur um die für uns relevanten. Es geht darum, ob Sie einen Nachtisch bestellen, oder den Aufpreis für die schönen Alu-Felgen akzeptieren. Es geht um das Paar Schuhe, das zur noch nicht gekauften Handtasche passen soll, und den eigenen Partner, der nun doch nicht so gut aussieht wie der Single-Nachbar.

Quelle

Deshalb muss ich auslagern, was geht. Diese ganzen "Dauert-doch-nur-5-Minuten"-Vampire kosten viel zu viel Kraft.

Außerdem: Jemand, der wirklich die Willenskraft aufbringt, ETFs aufzukaufen, wenn Blut auf den Straßen fließt, ist zu Höherem bestimmt. Löwenherz gründet sein eigenes Geschäft oder treibt seine Karriere energisch voran. Aber er verschwendet seine Zeit nicht mit 1,5 %.

Fazit

Liebe Leut’, macht Euch klar: Ihr spielt in der Erdnuss-Liga. Alles unter 1.000.000 € sind Peanuts. Zumindest aus Sicht eines Vermögensverwalters.

Ein Profi (egal, ob fest angestellt oder freiberuflich) hat einen Tagessatz von 2.000 €. Bei einer Verwaltungsgebühr von 2 % pro Jahr bedeutet das

| Mein Vermögen |

VV-Gebühren |

Zeit des Vermögensverwalters |

| 10.000 € |

200 € |

48 Minuten |

| 100.000 € |

2.000 € |

Ein Tag |

| 500.000 € |

10.000 € |

Eine Woche |

| 1.000.000 € |

20.000 € |

Zwei Wochen |

| 10.000.000 € |

200.000 € |

Einer ganz für mich allein |

| 30.000.000 € |

nach Vereinbarung |

Family Office |

Und wer – wie ein Robo-Advisor – billiger ist, muss richtig viel Geld verwalten, um auf seine Kosten zu kommen.

"Ein digitaler Vermögensverwalter kann mit einem verwalteten Vermögen von über einer Milliarde Euro schwarze Zahlen schreiben."

Erik Podzuweit, Scalable-Mitgründer

Also ihr 1,5-Prozenter: Hört auf zu jammern und dankt dem Herrgott, dass überhaupt jemand euer Geld nimmt.

Der Siegeszug der IT in Kombination mit demokratischen Produkten wie einem ETF lässt uns in der besten aller Finanz-Welten leben.

Mehr Macht als heute hatte der Privatanleger noch nie. Vor 20 Jahren wäre das Ganze keine Kostenfrage gewesen, sondern schlicht unmöglich.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Geldanlage, Grundlagen, Rendite, Index, Depot, Portfolio, ETF

Das könnte Sie auch interessieren

- Leser bekennt: Ich bin ein Diversifizierungs-Opfer

- Leserfrage: Mein ETF schwankt extrem. Was soll ich tun?

- Leserfrage: 900 € in diese drei ETFs?

- Leserfrage: Vertrauen wir zu viel?

Kommentare

Chrissy sagt am 16. November 2017

Hallo Albert,

vielen Dank für deine Perspektive, der man ja auch folgen kann.

Ich gebe dir aber jetzt mal 2 Punkte aus dem echten Leben zu denken:

-

Bei mir war das eine zeitlang so, dass jeden Monat Sparbriefe ausliefen, die ich neu anlegen musste. Das war ein Sparplan von 3.000 Euro im Monat. Jetzt rate mal was Comdirect von mir bei 1.5% haben wollte: 45 Euro, für eine Sparplanausführung, jeden Monat. Ich habe noch dort angerufen aber da war nichts zu machen. Ich bin dann zu Flatex gegangen. Jetzt kostet mich die Sparplanausführung 90 Cent + ein paar ATC statt 45 Euro.

Also ganz ehrlich, 45 Euro für eine Sparplanausführung sind absoluter Wucher.

- Die jährlichen Kosten eines großen ETF betragen so etwa 0.25% p.a. Findest du es da angemessen, dass die Bank für eine Sparplanausführung genau so viel kassiert wie die Fondsgesellschaft für 6 Jahre verwalten des Fonds ? Ich finde das völlig überzogen.

Osmium sagt am 16. November 2017

Sollten Sparplankosten von 1,5% nicht zu einem größeren Delta am Ende gegeüber den kostenlosen Sparplan führen als die angegebenen 1,50% wegen des Zinseszins-Effekt (dessen enormes Potential hier im Blog ja schon häufiger sehr betont wurde)?

Interessant auch, dass der 2000er-Plan besser abschneidet als der kostenlose Sparplan trotz Kosten + kürzer investierte Zeit durch nötiges Zusammensparen der 2.000€. Wurde letzteres nicht berücksichtigt und stattdessen die 2.000€ bereits bei jedem ungeraden (statt geraden) Monat der Simulation vorzeitig investiert?

Den Teil kann ich auch nicht nachvollziehen:

"Beim Sparplan kaufen Sie auch gebrochene Stücke. Beim Einzelkauf geht das nicht. Ich habe die Cash-Reste deshalb immer auf den nächsten Kaufmonat übertragen.

Wenn man das nicht macht, ist die Endsumme des 1000er-Plans praktisch identisch mit dem 1,5%-Sparplan. Da geht es dann nur noch um ein paar Hundert Euro. Der 2.000er-Plan verliert ebenfalls rund 1.000 € und liegt dann mit dem Gratissparplan gleichauf."

Warum verlieren die manuellen Pläne Geld wenn man in der Simulation auch gebrochene Stücke zulässt statt die Cash-Reste auf später zu verschieben bis es für ein ganzes Stück reicht? Oder wurde der Cash-Rest stattdessen konsumiert?

"Wenn ihr Broker das Geld am Monatsersten in ETFs umgesetzt hätte, wären Sie dann nicht trotzdem zu den Pinguinen gefahren, weil Sie Dinge auf Ebay verhökert hätten, noch doller gespart hätten oder Tante Erna um einen Vorschuss angebettelt hätten? Es geht immer mehr als man glaubt und das Aussetzen der Sparraten ist der Weg des geringsten Widerstandes."

Ein bisschen albern der erste Satz. Wertpapiere haben den großen Vorteil, dass sie liquide und schnell verkauft sind, wenn auch natürlich wieder mit Gebühren. Wer mich um einen Vorschuss für Antarktis-Reise anbettelt, während er ein dickes Depot hat, aber meint den eisernen Vorsatz "niemals nie etwas verkaufen vor der Rente" nicht brechen zu dürfen, der würde statt die Pinguine den Vogel von mir zu sehen bekommen.

Um im zweiten Satz wird versucht den realen Vorteil der Flexibilität von manuellen Sparplänen aus psychologischen Gründen in einen Nachteil umzudeuten, davon halte ich nichts. Einen automatischen Sparplan hat man zudem auch mit ein paar Mausklicks ausgesetzt.

"Hoffen wir, dass der Artikel "Wie Banken beim Aktienhandel doppelt abkassieren" von 2015 mittlerweile überholt ist."

Leider wohl nicht, soweit ich weiß werden bei der Consorsbank immer noch Sparpläne außerhalb der Börsenöffnungszeit mit riesigen Spreads ausgeführt.

Reinsch sagt am 16. November 2017

Chrissy, was hat dich daran gehindert, die 3.000€ einfach manuell für ca. 10€ zu investieren?

Dominik - Finanziell Frei mit 30 sagt am 16. November 2017

Hallo Albert,

vielen Dank für diesen großartigen Vergleich.

Ich habe im Finanzbereich auch immer das Gefühl, dass viel zu viel über die Kosten beim Investieren rumgemeckert wird.

Solange die total überteuerten Finanzprodukte im Versicherungsmantel vermieden werden, kann der Privatanleger eigentlich kaum etwas falsch machen. ETFs bei einem Onlinebroker sind und bleiben einfach unschlagbar günstig und die Orderkosten sind langfristig fast zu vernachlässigen.

Ich habe für nächste Woche auch einen Artikel zum Thema Kosten und Investieren geschrieben. Wichtig ist es einfach auf die laufenden Kosten zu achten, dass es nicht total unverantwortlich ist.

Schöne Grüße

Dominik

Venyo sagt am 16. November 2017

@Osmium: Die 1,5% sind schon korrekt - trotz Zinseszins. Das ganze ist ja multiplikativ. Also es fehlen einem am Ende nicht 1,5% des Startkapitals sondern auch 1,5% der Zinsen und der Zinsenszins.

Beispielrechnung mit 1.000€ und 5% Zinsen auf 20 Jahre:

- kostenlos: 1.000*1.05^20

- 1,5% Gebühren: 98,5%1.0001.05^20

Der Unterschied ist dann 1,5%1.0001.05^20. Dort ist also einerseits der Zinseszins drin (~40€ statt 15€), aber andererseits ist es eben immer noch 1,5% des verzinsten Vermögens.

Viel schlimmer wäre es, wenn jedes Jahr 1.5% Gebühren auf die Wertzuwachs oder gar das gesamte Vermögen erhoben würden. Dann wäre es 1.05^20 vs. 1.035^20 und es der Unterschied würde exponentiell ansteigen, weil man 2 Exponentialfunktionen mit unterschiedlichem Tempo hätte.

ChrisS sagt am 16. November 2017

@ Albert

Wäre vielleicht auch ganz gut wenn du zur Illustration in der Sparplanvergleich-Tabelle noch die %-Renditen (kumuliert und pa) dazu mitschreibst - um so gleich verbreiteten Missverständnissen wie "1,5% Kosten bedeuten auch 1,5% weniger pa-Rendite" vorzubeugen.

Was die Psycho-Probleme des manuellen Käufers bzw Vorteile des ("teureren") Sparplans in der Hinsicht angeht.

Ich hab auch in der letzten Krise das sture Zukaufen von Hand weiter durchziehen können (gut, ging ja auch nicht anders, so richtig viele ETF-Sparpläne wie heute gabs damals eh nicht), also nicht Jeder bricht beim ersten Sturm, oder für nen Urlaub etc, gleich die Routine ab - ich lasse aber gern gelten, dass es sicher manche von den Leuten so gibt.

Gut, ich war ja auch damals schon kein Neuling mehr, hatte auch die vorvorherige Zweitausenderkrise miterlebt und daraus bereits gelernt, datt alles och immer wieder jutjejange ist und sich wieder erholen wird ;-)

Daraus nun aber gleich einen direkten Vorteil für den automatischen Sparplan zu konstruieren, ist mir dann doch wieder zu einfach.

Der dazu oft verwendete Vergleich mit dem Haus-Abbezahler, der "zum Sparen gezwungen" ist, trifft es da nicht ganz. Wenn du da mal eine Rate nicht lieferst, steht die Bank auf der Matte und macht Druck.

Ein ETF-Sparplan auszusetzen (ich leite das Geld lieber erstmal eine zeitlang auf mein Urlaubskonto um) oder abzubrechen (Hilfe die Börse kackt ab, ich will nicht noch mehr Geld dem Untergang hinterherschicken, rette sich wer kann) ist jedoch genauso einfach (sind ja bei Onlinebrokern nur ein paar Klicks), und bei Menschen die eben so gepolt sind (also konsumistisch oder ängstlich) gleich schnell gemacht.

Ich weiß ja, was du sagen willst. Der von-Hand-Orderer muss (bspw) 12 mal im Jahr im Grunde "jedesmal neu entscheiden" ob er jetzt investieren will (und da locken für schwächere Seelen eben jedesmal auch die Verlockungen bzw Ängste, mit dem Geld was anderes zu machen) - es gibt also von der "Einkaufsseite" her viel mehr Fehlerpotential als beim automatischen Sparplaner, der im Prinzip nur einmal am Anfang die Entscheidung (Rate, Intervall) treffen muss und danach sollte das ganze ewig auf Autopilot laufen.

Aber das ist ja auch nur die schöne Theorie, in der Praxis ist der genau den gleichen Einflüssen (Konsumbedarf, Crashangst) ausgesetzt, nur eben beeinflusst dass dann eher mehr die "Verkaufsseite".

Oder ich sag mal so, wer wirklich stur, überzeugt und konsequent ist, der schafft es beide Vorgehensweisen langfristig durchzuziehen. Wer das nicht ist, glaube ich dem hilft auch der Sparplan nicht ewig, denn der ist für Zitterige auch relativ schnell und einfach wieder abgebrochen.

"Jemand, der wirklich die Willenskraft aufbringt ETFs aufzukaufen, wenn Blut auf den Straßen fließt, ist zu Höherem bestimmt. Löwenherz gründet sein eigenes Geschäft oder treibt seine Karriere energisch voran."

Naja, zum CEO hab ich es deswegen noch nicht geschafft, die ETFs nachzukaufen hat bei mir auch weniger was mit Superwillenskräften als nem trägen Grundoptimismus "es wird schon immer wieder aufwärts gehen" zu tun, bzw der (bereits gesammelten und bestätigten, das wird halt den Unterschied ausmachen) Erfahrung das es sich langfristig umso mehr lohnt, sich nicht von kurzfristigen Schwankungen aus dem Plan abbringen zu lassen.

Aber ja, das ist individuell, und hat am Ende auch nicht viel mit Details der Ausführung Sparplan oder Manuell zu tun.

@ Osmium

"Sollten Sparplankosten von 1,5% nicht zu einem größeren Delta am Ende gegeüber den kostenlosen Sparplan führen als die angegebenen 1,50% wegen des Zinseszins-Effekt"

Nicht direkt - es wird halt beim Sparplan 1,5% weniger Kapital investiert als bei kostenlosen Orders, aber da sich beide Kapitale ja hinterher dann auch wieder in gleicher Entwicklung verzinsen (sind ja im selben ETF), bleibt die Wertdifferenz konstant bei dem jeweiligen Prozent-Delta.

Anders wäre es wenn sich die Renditen der Produkte selbst unterscheiden (also zB ein Fonds teurer ist als der andere, und da zB statt 6% pa.Rendite nur noch 4,5% pa bringt, also quasi 25% weniger relativ). Das dämpft den Zinseszinseffekt und merkst du nach 15 Jahren auch in einer erheblich höheren Differenz.

"i>nteressant auch, dass der 2000er-Plan besser abschneidet als der kostenlose Sparplan"

Das liegt nur an relativen Zufällen der Kursentwicklung. Der 2000er kauft ja nur jeden zweiten Monat, hat also leicht andere Durchschnittskurse als der der 12 mal im Jahr kauft. In diesem Fall war das eben um nullkommairgendwas Prozent vorteilhafter zufällig, kann aber auch mal negativ sein und wie gesagt ist allgemein auch nicht so sehr das langfristig kriegsentscheidende.

"Warum verlieren die manuellen Pläne Geld wenn man in der Simulation auch gebrochene Stücke zulässt statt die Cash-Reste auf später zu verschieben bis es für ein ganzes Stück reicht? Oder wurde der Cash-Rest stattdessen konsumiert?"

Man kann mit normalen Orders üblicherweise immer nur ganzzahlige Stücke kaufen - da aber die ETF-Preise meist eben nicht auch so schön runde Beträge wie die Investitionssummen sind, sondern irgendwelche krummen Dinger, musst du beim Kauf abrunden und schiebst damit immer eine Portion "Restgeld" vor dich her (was dann uninvestiert rumliegt und deine Rendite als Opportunitätskosten mindert).

Also beispielsweise, willst du 100€ investieren, und der ETF kostet 64,78€, kannst du halt nur einen Anteil kaufen und das Restgeld von 35,22 (bzw abzgl Gebühren) liegt weiter unverzinst rum und du schiebst das so lange vor dich her bis nach ein paar Käufen endlich auch genug Restgeld für einen zusätzlichen Anteil angesammelt ist.

Klar dass das ein bischen Renditebremsend wirkt (gerade bei so kleinen Beträgen, bei größeren Summen kannst du ja umso näher an exaktere ganzzahlige Anteile rankommen, der Effekt schwindet also mit der Höhe).

Beim Sparplan geht halt aufgrund der Teilbarkeit sofort der volle Betrag (abzgl Gebühren) in die exakte Anteilsmenge, also zB für 100€ auch 1,54 Stück, die Verzinsung findet also sofort auf alles statt und es gibt keinen so großen bremsenden Restgeld-Betrag.

Carlos sagt am 16. November 2017

Danke, Albert, für diesen Artikel, der im dem aufgeregten Gezeter ein angenehm ruhiger Fels in der Brandung ist.

Ansonsten stimme ich auch Reinsch zu, das Problem von Chrissy sehe ich auch nicht bzw. es war relativ einfach zu lösen.

Ich habe aktuell bei meinem 7er-ETF-Depot bei der Comdirect 2 ETFs, die heute schon 1,5% kosten und nächstes Jahr sind es vielleicht 3 oder 4. Aller Voraussicht nach werde ich das überleben und das hat Albert mir jetzt auch nochmal vorgerechnet, so dass ich mich beruhigt wieder hinlegen kann.

Dank und Gruß

Carlos

Chrissy sagt am 16. November 2017

Hallo Reinsch,

warum ich die 3000 nicht manuell investieren wollte ? Ganz einfach das war über viele Monate und ich hätte denn jeden Monat manuell einen neuen Auftrag aufgeben müssen. Ich hätte das vergessen können, ich hätte auch in Versuchung kommen können den Markt zu timen und so weiter. Ich wollte das einfach automatisiert haben.

Ich finde das auch im 21 Jahrhundert eine Selbstverständlichkeit dass es möglich sein muss regelmäßig Fonds zu kaufen ohne das 10-fache an Gebühren zu zahlen im Vergleich zu einem manuellen Kauf.

Ich denke wenn sich bald Blockchains und Cryptowährungen durchsetzen und vielleicht ein paar Dienstleister für Wertpapierabrechnungen und Steuerabführung als automatische Programme auf der Blockchain , dann braucht niemand mehr solche rückständigen Banken. Das tut mir dann auch nicht leid, die haben sich halt dann selbst abgeschafft anstatt ein angemessenes Preis-Leistungsverhältnis zu bieten.

Sorry, ich bin immer noch ein wenig erregt über die Frechheit einiger Banken 45 Euro für eine Sparplanausführung abzocken zu wollen. Ach ja, Flatex ist teurer geworden. Eine Sparplanausführung kostet jetzt nicht mehr 90 cent, sondern 1,50 Euro. zzgl. 0,14% ATC beim A0RPWH . Das nenne ich mal transparent und fair. Da zahle ich auch gerne mal 20 Euro Negativzinsen im Jahr an Flatex, das ist nämlich auch transparent und fair.

Osmium sagt am 16. November 2017

@Venyo:

Da hast du natürlich Recht, da habe ich nicht weit genug gedacht. Der verlorene Zinseszins auf die Kosten ist ja natürlich trotzdem da, die 15€ * 175 Monate = 2625€ Sparplankosten verzinsen sich auf die 6095€, die am Ende im Vergleich zum kostenlosen Sparplan fehlen. Der Renditeverlust ist also mehr als doppelt so hoch wie es die absoluten Kosten auf dem ersten Blick aussehen lassen.

Die angegebene Differenz zwischen 1,5%-Sparplan und 2000er Lösung ist 6798€ - klingt für mich nach einem akzeptablen Stundenlohn für alle 2 Monate routinemäßig eine manuelle Order abgeben (rund 78€ Lohn pro Order!). Das wäre auch ein Fazit, das man ziehen kann.

Lukas sagt am 16. November 2017

Mein erster Kommentar in diesem Blog, deshalb erstmal ein großes Lob an die tollen Infos die du hier zur Verfügung stellst.

Nach deinem Satz

„Wenn die Gebühren nicht genug hergeben, verdienen sie halt anderweitig.“

habe ich mich sehr darauf gefreut zu erfahren wo bspw. Onvista Kosten versteckt. Hast du da konkrete Punkte?

Deine Rechnung hat mir sehr gut gefallen. Allerdings bringt sie mich zu einem anderen Schluss. Würde tatsächlich eine Bank 15 Jahre lang keine Gebühren erheben und die Kosten nicht anderweitig verstecken, freue ich mich hoffentlich auch mit 400.000€ im Depot noch über 6.000€ mehr oder weniger. Denn ich hätte diese 6.000€ mit ca. 1h Aufwand für den Depotwechsel verdient.

Vielen Dank für deinen Beitrag & viele Grüße

Lukas

Reader sagt am 16. November 2017

Guter Artikel.

Ich habe das Gefühl dass viele immer alles umsonst wollen ohne über die Konsequenzen nachzudenken.

Günstig und fair; deshalb mache ich wegen den 1,5% doch nicht und Hemd.

Finanzwesir sagt am 16. November 2017

@Crissy:

"dann braucht niemand mehr solche rückständigen Banken. Das tut mir dann auch nicht leid, die haben sich halt dann selbst abgeschafft anstatt ein angemessenes Preis-Leistungsverhältnis zu bieten."

Ich glaube Du haust hier den Sack und meinst den Esel. Es gibt da die Eisenfaust der Bafin. Das ist die Kraft, die stets das Gute will und doch das Böse schafft.

Die Regulierung wird immer kleinteiliger und damit teuerer. Ich bezweifle, dass noch viel Preisvorteil in Crypto & Co steckt, wenn die Bafin das einmal durchreguliert hat ;-) Wenn die so ein "Teufelszeug" für Privatanleger überhaupt zulassen.

Ja, das geht noch was bei den Preisen, aber von Abzocke sind wir - meiner Meinung nach - weit entfernt.

Dein Sparplanvolumen übersteigt das Standardvolumen um das 20fache. Du bist der Rand der Glockenkurve. Hier passen Bankkalkulation und Deine Wünsche nicht zusammen.

Das die Comdirect nicht auf Deine Wünsche eingegangen ist nicht kundenfreundlich aber logisch. Wie in jedem Massengeschäft heißt es "It's my way or the highway".

Entweder Du beugst Dich der Anbieter-IT oder Du bist draussen. Jeder 1&1-Kunde kennt das ;-)

Zum Glück hast Du ja mit Flatex einen Anbieter gefunden, bei dem es besser passt.

Banken und ETF-Anbieter kann man nicht wirklich vergleichen. Die Banken haben das kleinteilige Endkundengeschäft. Sie brauchen einen Support, und müssen 1001 Regulierung beachten.

Der ETF-Anbieter macht reines B2B und hat deshalb besserer Skalenvorteile und er muss auch nicht die Endkundenregulierung beachten.

@Osmium

"Sollten Sparplankosten von 1,5% nicht zu einem größeren Delta am Ende gegeüber den kostenlosen Sparplan führen als die angegebenen 1,50% wegen des Zinseszins-Effekt (dessen enormes Potential hier im Blog ja schon häufiger sehr betont wurde)?

1,5% sind nicht viel und 14,5 Jahre sind nicht lang ;-) Da hat der Zinseszins noch nicht die rechte Kraft aufgebracht, um das Delta zu vertiefen. Aus 5% Ausgabeaufschlag (500 €) wird nach 30 Jahren ein Fehlbetrag von gut 600 €, wenn man handelsübliche Renditen ansetzt.

"Interessant auch, dass der 2000er-Plan besser abschneidet als der kostenlose Sparplan trotz Kosten + kürzer investierte Zeit durch nötiges Zusammensparen der 2.000€. Wurde letzteres nicht berücksichtigt und stattdessen die 2.000€ bereits bei jedem ungeraden (statt geraden) Monat der Simulation vorzeitig investiert?

- Erster Monat: 1.000 € bzw. 2.000 €

- Zweiter Monat: 1.000 € bzw. nichts

- Dritter Monat: 1.000 € bzw. 2.000 €

- und so weiter

Das liegt aber vor allem an den beständig steigen Kursen. Bei einer Schaukelbörse wäre das Ranking anders. Da könnte es sein, dass 1.000 € monatlich besser abschneiden.

"Warum verlieren die manuellen Pläne Geld wenn man in der Simulation auch gebrochene Stücke zulässt statt die Cash-Reste auf später zu verschieben bis es für ein ganzes Stück reicht? Oder wurde der Cash-Rest stattdessen konsumiert?

Manuell gibt's keine Bruchstücke. Der restliche Barbestand wird entweder im nächsten Monat mitgenutzt oder nicht berücksichtigt. Ich wollte einfach wissen, wie sich das auf die Performance auswirkt.

Letzlich geht es mir darum klarzumachen: Man erarbeitet sich mit einem 0%-Sparplan oder manuellem Vorgehen keinen Vorsprung, den man in eine Antarktisreise ummünzen kann. Man schafft den sprichwörtlichen "Schnaps mehr". Mehr aber nicht.

Gruß

Finanzwesir

Finanzwesir sagt am 16. November 2017

Hallo Lukas,

"darauf gefreut zu erfahren wo bspw. Onvista Kosten versteckt. Hast du da konkrete Punkte?"

Nein, sehe ich aber auch nicht als meine Aufgabe ;-)

- Ich weiß: Die Kosten sind da.

- Ich sehe: Onvista bietet Sparpläne kostenlos an.

Das bedeutet: Da wird subventioniert. Von wem (KAG oder Broker) muss jeder selbst herausfinden. Wer eine Geschäftsbeziehung anstebt muss das Gesamtpaket durchleuchten und wie Häuptling "Alter Büffel" es empfiehlt mal ein paar Meilen in den Mokassins des anderen laufen. ;-)

"freue ich mich hoffentlich auch mit 400.000€ im Depot noch über 6.000€ mehr oder weniger.

Hoffentlich nicht, denn dann würdest Du die monatlichen Depotschwankungen, die gut und gerne 12.000 - 18.000 Euro betragen können nicht aushalten ;-)

Gruß

Finanzwesir

Venyo sagt am 16. November 2017

@Lukas:

"Denn ich hätte diese 6.000€ mit ca. 1h Aufwand für den Depotwechsel verdient."

Das ist wieder eine dieser typischen Milchmädchenrechnungen von Pfennigfuchsern. Um wirklich beim günstigsten Anbieter zu bleiben muss man ständig am Ball bleiben.

Früher war Flatex sehr günstig, mittlerweile ist die DKB günstiger. Andere Banken haben kostenlose Sparplanaktionen, die zeitlich begrenzt sind usw. Der Aufwand immer auf Teufel komm raus über 15 Jahre beim billigsten Anbieter zu sein ist deutlich höher als 1h, vermutlich sogar höher als 1h/Jahr.

Allein eine Depoteröffnung braucht ja schon 1h und die Recherche welcher Anbieter wirklich der günstigste ist dürfte auch etwas Zeit in Anspruch nehmen.

Klar, auch bei 1h im Quartal ist man noch bei einem fiktiven Stundenlohn von 100€, aber so viel kostet ein Handwerker auch schnell. Wenn man also in der Zeit auch was anderes produktives machen könnte, dann schwindet der Gewinn sehr schnell.

Chrissy sagt am 16. November 2017

Hallo Finanzwesir, ich gebe zu, das gehört jetzt nicht in ein Finanz-Blog, aber in der Blockchaiin steckt ein irres Potential.

Heute gibt die Bafin oder das Finanzamt eine Regelung vor und 100 (?) Banken müssen das in Ihrer IT umsetzen.

Auf der Blockchain würde das Finanzamt eine Applikation einsetzen, die immer dann wenn Ishares an Anleger 100 CryptoEuros Dividende zahlt automatisch aufgerufen wird und den Steueranteil in Crypto Euros sekundengenau an das Finanzamt abführt. Diese Applikation muss auch nur einmal entwickelt werden und nicht 100 (?) mal. Und das ist auch nicht allzu kompliziert, die 100 Banken schaffen das ja heute auch.

Das ist vermutlich auch einer der Gründe, warum die Staaten die Technologie sich entwickeln lassen, weil das Potential und die Transparenz aller Finanztransaktionen alles bisher dagewesene in den Schatten stellt. Depotbanken oder Clearstream oder Western Union tauchen in dem Modell dann gar nicht mehr auf.

Rainer sagt am 16. November 2017

Hier in Österreich kosten alle Sparpläne 1% aufwärts. Liegt wohl an den Alpen, die ja bekanntlich den Horizont verstellen :)

Aber nicht nur deshalb habe ich mich entschlossen an keinem Sparplan teilzunehmen, und werde das auch meiner Tochter (17J) nicht empfehlen, die jetzt EUR 1.300 in einen MSCI-World-ETF investiert hat... und zwar aus folgenden Gründen:

-

Ich will die Kontrolle, Flexibiltät und Freiheit behalten auch mal zwischendurch - z.B. bei einer Kurskorrektur - etwas mehr (oder weniger) einfach in das gewählte Produkt (oder ein anderes) investieren können.

-

Ich will die Tagesvolatilität (oftmals 1% Schwankung zwischen 9 und 17 Uhr) und Wochenvolatilität (2-3% Schwankung vor allem in der Berichtssaison) nutzen und gezielt dann kaufen können, wenn ich den besten Zeitpunkt dafür sehe. Und damit meine ich nicht den besten Zeitpunkt innerhalb eines Jahres, den erwischt man nie. Aber innerhalb eines Tages kann man das recht gut steuern. Und das macht der Sparplan-Anbieter sicher nicht. Siehe auch https://www.thebalance.com/best-time-s-of-day-to-day-trade-the-stock-market-1031361

-

Ich betrachte es als vorteilhaft idR 12 Monate mit Tagesgeld anzusparen, und dann ein gutes Sümmchen - mind. EUR 2.500 EUR - zu investieren, das hält die Transaktionskosten niedrig.

- Über 20 Jahre beleibt der Cost-Ratio-Effect fast ident, egal ob man monatlich oder nur 1 x im Jahr kauft (kann nur gerade den Artikel dazu nicht finden). Ein Nachteil am CRE ist ja, dass man niemals am günstigsten, sonder nur "zum geglättet Durchschnittskurs" kauft.

Barbaz sagt am 16. November 2017

Interessant finde ich den Punkt mit der Börsenplatzauswahl. Es ist völlig intransparent wie der Kaufkurs für den Sparplan zustande kommt.

Bei der DiBa kann ich zB viele ETFs ab 500€ im Direkthandel kostenlos kaufen, auch hier habe ich mich schon gefragt ob ich nicht günstiger wegkomme wenn ich bei (vielleicht?) weniger Spread an einer Börse mit Gebühr kaufe. Aber das Interesse ist eher akademischer Natur, so hoch kann der Unterschied nicht sein.

Ex-Studentin sagt am 17. November 2017

Hi Albert,

ein Leser von mir hat es letztens gut auf den Punkt gebracht:

"Ich für meinen Teil lerne wie so ein Depotwechsel funktioniert und was schief geht.

Im Zweifelsfall bezahlte ich dann dafür einen Preis in Form von irgendwelchem okkulten Kosten. Habe aber in einem späten „Zwangsfall“ (ich muss jetzt wechseln weil irgendwas) ein Plus an Erfahrung.

Zum anderen macht mir der Krempel einfach Spaß.

Ich bastel gerne an meinen Excel-Tabellen, mache obskure Auswertungen deren Sinn sich mir nach 2 Tagen nicht mehr erschließt. "

Ich finde es gut, dass es ETFs gibt. Selbst wenn man dafür zahlen muss, ist es noch eine gute Sache. Allerdings ist es auch nichts Schlimmes, sich auf dem Markt umzuschauen.

Ob das ins Broker-Hopping ausartet, ist jedem selbst überlassen. Durch den Sachverhalt lerne ich gerade viel, weil ich 2 Jahren vergleichsweise blind den Broker ausgesucht habe. Lieber mal den Stress bei einem kleinen Depot mitmachen als wie Tim Schäfer ein paar Millionen umziehen müssen (die consorsbank trennt sich meines Halbswissens nach gerade von US-Ansässigen).

Auf dem Blog von Ex-Studentin gibt es hierzu diesen Artikel: Ex-Studentin

Lukas sagt am 17. November 2017

Hallo @Finanzwesir,

es ist auch nicht deine Aufgabe mich über Finanzthemen zu informieren, trozdem machst du es vorbildlich.

Deshalb werden ich auch weiterhin am Anfang deiner Artikel auf die spannenden Details, die noch kommen, hoffen.

Auch ist es absolut richtig, dass man als rationaler und langfristiger Anleger nicht emotional auf eine minimale Depotschwankung von 1,5% (6k von 400k) reagieren darf.

Allerdings vergleichst du hier Äpfel mit Birnen.

Meine Aussage

"freue ich mich hoffentlich auch mit 400.000€ im Depot noch über 6.000€ mehr oder weniger"

bezieht sich auf die kalkulierbare Änderung im Erwartungswert der Anlage.

Deine Aussage:

"Hoffentlich nicht, denn dann würdest Du die monatlichen Depotschwankungen, die gut und gerne 12.000 - 18.000 Euro betragen können nicht aushalten ;-)"

bezieht sich auf die Varianz (Volatilität).

Gerade als rationaler und damit langfristiger Anleger sollte man sich nach dem Erwartungswert und nicht nach der Varianz richten. Ich stimme deiner Aussage also absolut zu, sehe darin aber keinen Bezug zu meiner.

Schwachzocker sagt am 17. November 2017

@Barbaz

"Bei der DiBa kann ich zB viele ETFs ab 500€ im Direkthandel kostenlos kaufen, auch hier habe ich mich schon gefragt ob ich nicht günstiger wegkomme wenn ich bei (vielleicht?) weniger Spread an einer Börse mit Gebühr kaufe"

Du müstest das bitte im Einzelfall nachrechnen, und dann weißt Du es auch! Ich verstehe nicht, was daran intransparent sein soll.

Gurki sagt am 17. November 2017

Sorry aber für mich kommt der Beitrag so rüber, als würde man gerne auch was von dem Kuchen abhaben, den die Exstudentin gebacken hat. Denn bei ihr geht es ja schließlich auch mega mit den Kommentaren ab.

Und plötzlich sagt ihr 6.000 € auf die ganze Laufzeit gesehen, kann man verschmerzen oder gar einer Bank in den Rachen werfen? Obwohl ihr immer predigt, spart was das Zeug hält und bloß keine Kontoführungsgebühren?!

Was soll der Quatsch?

JJ sagt am 17. November 2017

|

Hallo Albert,

als treuer Leser Ihres Blogs bin ich zum ersten Mal etwas irritiert über das, was Sie schreiben.

Sollte man Ihrer Meinung nach Mitleid mit den armen Brokern haben, wil die Neukundengewinnung so kostenintensiv ist? Man kann sich doch absolut sicher sein, dass das genau durchkalkuliert ist, sodass am Ende kein Minusgeschäft entsteht. Aus purer Nächsenliebe vergeben die keine Boni oder Free-Trades.

Aus meiner Sicht ist es auch nicht der Punkt, Gebühren für eine Sparplanausführung zu verlangen. Als Kunde habe ich die Möglichkeit zu vergleichen und dann zu entscheiden.

Es ist viel mehr die Geschäftspraxis einiger Broker, die mich ärgert. Als ehemaliger Kunde der DAB-Bank habe ich Sparpläne von iShares kostenlos bekommen und auch bespart. Nach dem Zwangsimport in die Consorsbank hieß es: " Sparpläne von iShares können nicht kostenlos weitergeführt werden". Als wäre es das selbstverständlichste der Welt, verlangt man nun Gebühren für Produkte, welche von der übernommenen Bank den Kunden kostenlos angeboten wurden.

"Wechseln Sie doch zu einem Sparplan von ComStage, die sind bei uns kostenlos" war das Angebot. Da bei einer monatlichen Sparrate von € 600,- € 9,- Gebüren für mich nicht unter die Rubrik "Peanuts" fällt, stieg ich notgedrungen um. Aber was passierte: Nach ein paar weiteren Monaten war auch dies Geschichte. BNP Paribas, Lyxor oder db X-trackers sind nun die Produkte der Wahl.

Fragt sich nur wie lange.

HelloLudger sagt am 17. November 2017

Leider beantwortet der Artikel nicht die elementare Frage: was bekomme ich für 1,5% bzw. 1,50€?

Nur weil ich nämlich Gebühren zahle für eine Sparplanausführung heißt das noch lange nicht, dass die Bank nicht trotzdem an für mich ungünstigen Spreads verdient.

Comalfisou sagt am 17. November 2017

@Chrissy:

Das sich die Blockchaintechnologie als eine potentiell disruptive Technologie im Finanzsektor herausstellen könnte, ist den Banken sehr wohl bewusst - siehe beispielsweise das Konsortium R3 oder auch die von zahlreichen Banken/Börsen öffentlich gemachten individuellen Initiativen zur Implementierung von Blockchaintechnologien.

Sollte tatsächlich einmal ein Großteil des Zahlungsverkehrs über ein blockchainähnliches Konstrukt in Echtzeit abgewickelt werden können, dann würden zahlreiche Stellen in den Mid- und Back Office-Abteilungen der Banken auf einen Schlag obsolet werden. Kaum verwunderlich, dass hier in den Managementetagen der Banken Begehrlichkeiten entstehen.

Aktuell ist die Technologie aber schlicht und einfach nicht skalierbar genug. In den letzten 24 Stunden wurden über die Bitcoin-Blockchain knapp 335h Transaktionen abgewickelt, das sind knapp vier Transaktionen pro Sekunde.

Das ist für die Bedürfnisse der Finanzindustrie viel zu wenig! Alleine über Visa laufen momentan rund 1.700 Transaktionen pro Sekunde...Und als Transaktionskosten habe ich bei Bitcoin in den letzten Tagen irgendwo mal ~0,45 USD pro Transaktion gelesen.

Fazit: Eine interessante Technologie. Du wirst auf das goldene Blockchain-Zeitalter, in dem die frechen Banken keine hohen Ordergebühren mehr verlangen können, jedoch noch ein paar Jahre warten müssen, so es denn jemals kommen sollte.

Chefkocher sagt am 17. November 2017

Vielen Dank für für die erfrischende Meinung in der Finanzbloggerszene! Mir hat sich die nach unten offene Kommentarliste der Ex-Studentin auch nicht erschlossen. Ich kann diese "heute sind es 1,5% und morgen dann schon 3%!" Schnappatmer nicht verstehen.

1,5% hin oder her, ich glaube langfristig wird es wie in jeder Branche mit verschwindend geringen Grenzkosten laufen: die Kosten gehen nach unten: so war es in der Festnetz- und Mobiltelefonbranche, und so läuft es gerade bei den Energieversorgern.

Wie sich OnVista und Co. finanzieren, kann sich jeder selbst überlegen. Hier mal ein paar Ideen:

- Sie hoffen darauf, dass der Anleger später auch Spaß am Handel mit anderen Wertpapieren hat, oder in der nächsten Krise im großen Stil verkauft und umschichtet (Scheidung, Hauskauf, Wirtschaftskrise).

- Man bietet weitere Produkte vom VwL-Sparplan zum Kurzfrist-Kredit an. Beides nennt man so schön Neudeutsch Cross- und Upselling.

- Sie sammeln heute fleißig Neukunden ein, und ziehen dann die Preise in einem Jahr an (sehr beliebt bei Discount-Energieversorgern). Ein gewisser Prozentsatz der Kunden geht, aber dieser Schwund ist eingepreist.

- Der Einkauf sagt zum Vertrieb: "hey, aus den 95ct Kosten können wir durch bessere Verhandlungsmacht 80ct machen, wenn wir bis Ende des Jahres über XMillionen Transaktionen kommen, könnt ihr für ein paar Monate mal den Turbo anwerfen?

- im Falle OnVista: Gerade wenn eine Übernahme ansteht, muss man natürlich die Braut besonders hübsch machen. Aggressives Kundenwachstum regt die Fantasie der Käufer an, was man aus diesen Kunden alles machen kann. Andererseits hat ComDirect nun einen Deal mit gewissen WachstumsAnnahmen unterschrieben: das Post-Merger-Integration-Team muss nun beweisen, dass sie diese Zahlen liefern können. Wenn dann aus dem Kundenwachstum auch Gewinnwachstum werden soll, ist das PMI-Projekt längst beendet. Bin also gespannt, wie lange die Konditionen so bleiben wie sie sind.

GiniKoeffizient sagt am 17. November 2017

@Gurki

Das ist mir auch sauer aufgestoßen, weshalb ich diesen Artikel nicht nett finde, zumindest so ohne Hinweis.

Zudem hat der Finanzwesir dort sogar kommentiert ...

Rundum muss ich noch anmerken, dass mir ein wenig die Haltung in diesem Artikel missfällt.

Die Nachteile des Sparplans durch die Ungewissheit zu welchen Zeiten gehandelt wird ist nicht zu vernachlässigen.

Weiterhin bringt er Bruchstücke ins Depot, die selbst bei Feinanpassungen irgendwann dazu führen, dass theoretisch Bruchstücke verkauft werden müssen die durch die Gebühren aufgefressen werden (zum Beispiel bei einem Depotumzug).

Weiterhin hat man wirklich so gar keinen Einfluß mehr, sobald man sich einmal auf eine Strategie geeicht hat. Das stört mich ungemein, zumal der einzige wirkliche kernige Vorteil im Artikel nur die eiserne Sparmethodik zu erkennen gibt.

Und ja, ich traue mir zu weiterhin eisern zu sparen, auch wenn Blut auf der Straße vergoßen wird. Hätte ich diese Überzeugung nicht würde mir der Sparplan genauso wenig bringen, auch der lässt sich mit Leichtigkeit anpassen und stoppen.

Das ist kein Argument. Entweder man ist davon überzeugt, dass die Welt morgen weitergeht und geht den Weg des Cost-Average oder man ist hier ganz offensichtlich mit einem viel zu hohen Anteil der Sparrate investiert und feilt lieber nochmals etwas an der eigenen Risikoaversion.

Dann lieber jeden Monat noch eine Silbermünze unters Bett gelegt und von der Strategie überzeugt, als eben den Preis dieser Silbermünze an Gebühren zu zahlen und es sich schön zu reden.

Das ist der gleiche Blödsinn wie mit dem Stromanbieterwechsel den viele herausschieben, weil sie alles gegen ihre investierte Zeit rechnen. Man kann soetwas auch mal nebenher machen, während man abends mit dem Partner vorm Fernseh sitzt. Das Argument zieht nicht.

(Disclaimer: Meine Sparrate liegt in einem Bereich, sodass die 1,5% Gebühren locker eine Münze im Monat hergeben würden. Daher der Vergleich.)

Comalfisou sagt am 17. November 2017

"Als wäre es das selbstverständlichste der Welt, verlangt man nun Gebühren für Produkte, welche von der >übernommenen Bank den Kunden kostenlos angeboten wurden."

Wie der Finanzwesir korrekt dargestellt hat, handelt es sich bei transaktionskostenbefreiten Sparplänen um eine vertraglich geregelte Vertriebsmaßnahme der KVG. Die Fondgesellschaft bezuschusst bzw. bezahlt also die Transaktionskosten für den Anleger, um so einen Kaufanreiz zu setzen, der der KVG im Idealfall steigende monatliche Mittelzuflüsse einbringt.

Da der Betrag der übernommenen Kosten mit steigender Anzahl von abgeschlossenen Sparplänen ständig zunimmt, wird es keine KVG geben, die auf ewig ein solches Angebot aufrecht erhalten kann.

Ab einem gewissen Kostensatz werden die "Schmerzen" der KVG so hoch sein, dass die Vertriebsaktion beendet wird - quasi "wegen Erfolgs geschlossen". Soll ein Sparplan also langfristig kostenlos bespart werden, so wird man früher oder später den ETF / die depotführende Stelle wechseln müssen. Merke: Kostenfreie Sparpläne sind Vertriebsaktionen und kein Sonderangebot gilt ewig!

@JJ: Da hatte die DAB wohl einen Kooperationsvertrag mit iShares, die Consorsbank aber nicht. Und wahrscheinlich hatten die Kooperationspartner der Consorsbank etwas dagegen, dass iShares nach Übernahme der DAB bei der Consorsbank nun ebenfalls zum Zug kommt. Wie gesagt, von der KVG gesponsorte Vertriebsaktion...

Sparta sagt am 17. November 2017

@Finanzwesir

Gibt es ne Seite, wo man Endwerte von einzelnen etf`s (Sparplan und/oder Einmalanlage) einfach anhand der WKN berechnen kann?

Ansonsten über Zinsen-berechnen.de hätte ja der S&P 500 über die 14,5 Jahre ca. 11 % p. a. (trotz subprime) abgeworfen.

Vermutlich ist ein msci world in dem Zeitraum schlechter gelaufen und der S&P 500 relativ gut (Periodenspezifisch).

Da ja immer gejammert wird, dass ab den 2000ern es ein verlorenes Börsenjahrzehnt war, ist das Sparplanergebnis doch recht beeindruckend (auch für Peanuts) ;-).

Oder wie hast Du die Daten von Börse.de verwendet? TER und Tracking Differenz sind da nicht berücksichtigt?

Man muss natürlich sagen, dass 2003 etf`s und Sparpläne darauf... laut meiner Erinnerung kein Mainstream wie heute war.

Ich weiß noch, wie ich im Dezember 2008 bzgl. Abgeltungssteuer gerungen habe, ob ich wirklich alles auf passiv umstellen soll, weil ich noch misstrauisch war...

Anna sagt am 17. November 2017

@Gurki

Das finde ich auch komisch. Ich habe den Finanzwesir letztes Jahr begonnen zu lesen und meine, die Message "Gebühren runter, Kosten senken" usw. mitgenommen zu haben, und dass schon sehr kleine Beträge hohe Auswirkungen haben können usw. Deshalb sollte man sich nicht angewöhnen, jeden zweiten Tag den Kaffee für 1 EUR zu konsumieren. Jetzt aber heißt es, ach, 1,5% pro Monat, was macht das schon? Das verstehe ich nicht so ganz.

@Dominik (Finanziell frei mit 30): Du schreibst: "Wichtig ist es einfach auf die laufenden Kosten zu achten, dass es nicht total unverantwortlich ist.", aber die 1,50% pro Monat sind doch laufende Kosten?

Ich bin mir unschlüssig. Den psychologischen Aspekt, den der Finanzwesir anspricht, beim manuellen Sparplan, traue ich mir im Moment auch nicht zu. Mir gefällt auch der Gedanke beim automatischen Sparplan, dass ich mich dann um nichts mehr kümmern muss. Ansonsten ist es aber interessant, dass man mit dem manuellen Sparplan mehr rausholen kann.

Einen Wechsel zu Onvista habe ich mir auch schon überlegt. Aber ich glaube, ich bleibe trotzdem erstmal bei Consors, weil ich keine zwei Depots will, sondern alles an einem Ort und eh erst ein halbes Jahr dabei bin. Ansonsten hat Exstudentin aber Recht, Erfahrung sammeln schadet nicht.

@Finanzwesir: Wie ist das denn mit den Affiliate-Links? Ich habe mein Depot bei Consors geöffnet, überzeugt durch genau diese Seite (ich bin also ein Finanzwesir-"Neukunde" für die Consorsbank). Ich habe das Depot aber erst Monate später eröffnet, nachdem ich das hier gelesen habe. Wird das über so einen Zeitraum immer noch getrackt? (Sorry, wenn die Frage blöd ist ^^).

LG

Lukas sagt am 17. November 2017

@Venyo

Du hast absolut Recht, deshalb auch mein Satz

"Würde tatsächlich eine Bank 15 Jahre lang keine Gebühren erheben und die Kosten nicht anderweitig verstecken".

Aber ohne diese Annahme macht die ganze Beispielrechnung keinen Sinn.

ChrisS sagt am 17. November 2017

@ alle die sich über den scheinbaren Widerspruch wundern, dass der Wesir etc, sonst immer so die Kostenminimierung predigt, aber hier anscheinend bei 1,5% Einkaufskosten (einskommafünf!!!ohje) fünfe grade sein lässt und als nicht so wichtig durchwinkt...

Es geht dabei eben um folgendes Prinzip, was ich halt nochmal an einem simplen Beispiel demonstriere.

Folgende vereinfachte Idealsituation: Wir investieren 100€ monatlich, über 10 Jahre lang, in eine Anlage die 10% pa Rendite bringt.

Der Spar-Rechner (mit monatlicher Zinsperiode) von zinsen-berechnen.de sagt:

Am Ende haben wir damit 20.655,20€ erreicht.

Das ist die Optimum-Messlatte, also ohne irgendwelche Abzüge, Gebühren, sonstewas, an der sich alle anderen Varianten dann im Vergleich messen lassen müssen.

Variante 1 ist nun:

Immer noch 100€ im Monat über 10 Jahre, jetzt aber mit 1,5% Einkaufsgebühren - es werden also faktisch von den 100 nur 98,50€ angelegt und stehen zur Verzinsung zur Verfügung, den Rest nimmt sich die Bank.

Die konkrete Rendite, mit der sich die 98,50€ dann weiterverzinsen, bleibt aber immer noch die gleiche von 10% !

Endergebnis: 20.345,37 €

Differenz zum Idealzustand: 309,83€ (absolut) oder eben 1,5% (relativ)

Und, (das ist das wichtige, was man halt begreifen muss) - dieser Abstand wird auch immer konstant "nur" bei diesen 1,5% bleiben, im Gegensatz zur nächsten Variante, wo wir mal folgendes unterstellen....

Variante 2:

Wieder 100€ monatlich über 10 Jahre, keine Kaufkosten, aber diesmal gehen die 1,5% direkt von der pa-Rendite der Investitionsanlage ab (beispielsweise der Unterschied zwischen einem teuren aktiven Fonds und einem günstigen ETF), so dass also statt 10% nur noch mit 8,5% verzinst wird.

Ergebnis am Ende: 18.947,11€

Differenz zum Ideal: schon 1.708,09€ bzw 8,27%

Und dieser (%)-Abstand würde auch nicht wie oben konstant bleiben, sondern mit der Zeit immer größer werden.

Schauen wir uns zur Illustration mal an, was der Unterschied zwischen Einkaufskosten (bei gleicher Produktrendite) und den direkt renditedrückenden laufenden Produktkosten in der konkreten pa-Rendite ausmacht.

Den Idealzustand kennen wir ja: 10 % pa.

Genauso auch die Produktkosten-Variante: 10 -1,5 = 8,5% pa

Die Minderung der pa-Rendite, wenn jedoch die 1,5% nur von den Sparraten abgezogen werden (und eben nicht von der laufenden Produktrendite), stellt sich wie folgt dar.

100€ monatlich eingezahlt (davon 98,50€ auch tatsächlich verzinst), 10 Jahre lang, bei Endkapital 20.345,37€ ergibt eine pa-Rendite (auf die 100€/m) von 9,74%

Verlust vom Ideal also "nur" 0,36%

Und ich nehme an, an diesem Punkt hier werden auch die meisten Verständnisschwierigkeiten bei den Kritikern dahinter verborgen sein, denn klar, es liegt ja nahe da vorschnell zu denken "häää wie, ich dachte das müsste die pa-Rendite auch genauso um 1,5% senken ??...

... eben nicht, und da liegt eben auch der Unterschied. Das senkt nur die Kapital-Endmenge um 1,5% - während Kosten, die direkt auf die Rendite drücken, die Kapital-Endmenge in viel größerem Ausmaß belasten.

Wenn also hier immer wieder, und auch zu Recht, für das Thema "Kostenminimierung" sensibilisiert werden soll, dann geht es vor allem um den laufenden Kostenblock, der direkt von der pa-Rendite abgezogen wird. Das ist der weitaus größere Hebel, um soviel wie möglich von der Marktrendite mitzunehmen bzw sowenig wie möglich an langfristigem Kapitalwert zu verpassen.

Also beispielsweise der Unterschied zwischen günstigen ETFs und teuren Fonds, wo deren Kostenunterschiede durchaus eben 1,5% pa (und mehr) sein können.

Die Einkaufskosten, Transaktionsgebühren sind dann nach dieser "Pflicht" nur noch die "Kür", also von der Wichtigkeit fürs Endergebnis viel zweitrangiger - klar haben sie auch noch ihre Bedeutung und jeder soll sich da gern um Optimierung und Einsparung bemühen, wie er für richtig hält, aber man soll eben nicht die Prioritäten dabei so verkehrt rum setzen wie es bei manchen Diskussionen im Netz den Anschein hat, wo sich alles nur noch um mehr oder wenig kurzfristiges (weil von Aktionsangeboten abhängiges) "welcher ETF ist bei welchem Broker kostenlos zu haben.... ohje ich muss jetzt 1,5% bezahlen, Katastrophe, was nun ?... usw." dreht.

Also im Prinzip umgekehrt wie es eigentlich (von der mathematisch oben demonstrierten Wichtigkeit) sein sollte, wird der Großteil der Gedanken, Zeit-/Suchaufwand, Kopfzerbrechen und intensiven Debatten auf den eigentlich weniger wichtigen Aspekt gelegt.

Langfristig ist es viel weniger kriegsentscheidend, ob ihr nun 1,5% Sparplangebühren bezahlt habt - sondern hpts dass ihr damit nicht in Produkte investiert, die 1,5% und mehr laufende Gebühren haben. Solang da grundlegend auf die Kosten geachtet wird, stimmt die Richtung.

Die Sparplangebühren o.ä. sind dann nur noch die sprichwörtlichen Peanuts für den Rest - wie gesagt, wer auch da noch den letzten Rest an Sparpotential rauspressen will, soll das gerne tun und sich mit Vergleichen beschäftigen oder Hopping betreiben, aber die wirklich großen wesentlichen Deltas werden an dieser Stelle auch nicht mehr gehoben, sondern schon viel früher bei den Produkten.

Jürgen sagt am 17. November 2017

@Gurki und @GiniKoeffizient

Also, daß dem Finanzwesir hier vorgeworfen auf das Thema der Ex-Studentin aufgesprungen zu sein, ist ja wohl höchst lächerlich. Vielleicht hätte man einen Link setzen können, aber da wir doch eh alle beide Blogs lesen...

Ansonsten ist der laxe Umgang mit den 1,5% Kosten wirklich eine erstaunliche Wende. Ich könnte mit dem DKB-Modell von 1,50€ fix leben, aber der feste Prozentsatz ist mir zu viel des Guten. So lange man noch günstigere Möglichkeiten hat, sollte man sie nutzen. Vom monatlich gesparten kann man dann ja vielleicht doch mal eine unnütze Ausgabe tätigen. (Starbucks-Kaffee o.ä.)

Dummerchen sagt am 17. November 2017

@Gurki, GiniKoeffizient, Anne:

Ich "predige" auch, dass man auf die Kosten achten sollte. Trotzdem finde ich die 200(?) Kommentare bei Jenny, bei denen es darum geht, die pösen Kaufkosten zu optimieren, halbwegs befremdlich. Wie passt das zusammen? Nun, einmalige Kosten halte ich für akzeptabel, wiederkehrende Kosten meide ich wie der Teufel das Weihwasser.

Wenn "wir" hier also ETFs als kostengünstige Anlagemöglichkeit empfehlen, dann wegen der deutlich geringeren jährlichen Kosten ggü aktiv gemanagten Fonds.

Das macht durch den Zinseszinseffekt mehr aus als eine einmalige Kaufgebühr. Die Kaufgebühr geht 1:1 ins Endergebnis ein. Wer 1% Kaufkosten hat, hat am Ende 1% weniger.

Bei einer 1% geringeren (jährlichen!) Rendite hat man am Ende (mehr als) 1% pro Jahr (!), also nach 30 Jahren (mehr als) 30%. Das ist ein gewaltiger Unterschied. Darum muss es bei der Geldanlage gehen: möglichst konsequent über einen langen Zeitraum rentabel zu investieren, nicht einmal ein Schnäppchen zu machen.

Versteht mich nicht falsch, natürlich ist es gut, wenn man auch beim Kauf kein Geld aus dem Fenster schmeißt.

Aber man sollte es auch nicht übertreiben und im schlimmsten Fall in Schockstarre zu verfallen und nicht zu investieren. 1% oder 1,5% sind nicht der Super-Gau eines Anlegers.

Mir scheint, dass vielen Anlegern durch die langanhaltende Boomphase das größte Problem aus dem Fokus verschwunden zu sein: im Fall eines Crashs nicht aufzugeben und weiter zu investieren. Und dafür ist (insbesondere beim ersten Crashs im Anlegerleben) ein Sparplan sehr hilfreich. Mir hat das in der 2001er Phase das Durchhalten erleichtert.

Ich denke vor diesem Hintergrund ist der Artikel vom Finanzwesir zu verstehen. Es ist kein Widerspruch zu den bisherigen Aussagen. Es rückt die Relevanz der (einmaligen) Kosten ins richtige Licht bezogen auf das große Ganze.

Liebe Grüße

Dummerchen

Shio sagt am 17. November 2017

Also ich bezahle gerne für eine Leistung... als nicht (explizit) zahlender Kunde fühl ich mich bei manchen Diensten noch stärker der Willkür des Anbieters ausgesetzt - auch möchte ich ungern Laborratte für "alternative" Einnahmequellen des Anbieters sein. Ob dies nun eine Bank oder eine Firma wie Google ist...

Bei 1.5% Anteil fühle ich mich gegenüber anderen Anbietern aber benachteiligt, wenn es um "größere" (also für arme Leute) Volumen geht. Eine Mischung mit Pauschale und Prozenten (flatex/maxblue und ggf dkb) finde ich ehrlicher und direkter.

Und verdient die Plattform nicht auch wenn man seine Anteile verkauft?

GiniKoeffizient sagt am 17. November 2017

@Dummerchen

Das ist doch alles (hoffentlich?) klar, welche Auswirkung die Kaufkosten auf die Gesamtentwicklung haben und es eigentlich unkritisch ist.

Ich glaube aber mittlerweile, dass die Leute zwingend dazu wissen müssten von welchen monatlichen Beträgen hier jeweils die Rede ist. Die Leute sehen eben ihre ganz eigene persönliche Sparrate und Situation.

Ich versuch es mal so zu erklären woher meiner Meinung nach die starke Haltung gegen diese laufenden Kosten kommen.

Denn auch mich kann man mit wiederkehrenden Gebühren jagen, obgleich es auch akzeptabel wäre.

Bei sämtlichen Verträgen wie Heiz-, Strom-, Telefon- oder Internetanbietern feilschen die Leute wie blöde um das bestmögliche Angebot zu bekommen oder dieses zu finden. Hierbei sparen sich die Leute, wenn es hochkommt oft nur geringe Euro Beträge, sehen es aber in ihrer deutsch-bürgerlichen Pflicht als Parade-Deutscher das bestmögliche Angebot für den Preis zu erhalten :-P

Ganz krasses Beispiel Auslandskrankenversicherungen die es bereits für einen Euro im Monat gibt und Leute weiter nach günstigeren Angeboten suchen...

So sind wir nun einmal. Da wird stundenlang gefeilscht um den Fernseher in einem MyDealz Deal über CashBack oder Shoop für ein paar Prozent billig zu erhaschen, aber wenn der Zug mal Verspätung hat gibt es einen Kaffee von StarBucks für 5€.

Das kann man akzeptieren oder sich selbst durchschauen und bewusst dagegen entscheiden.

Der Sparplan ist hier jedoch eine viel zu offensichtliche monatliche Belastung die eben exakt in das Feld Fixkosten-Anbieter fällt.

Soviel dazu wieso das Thema so aufreibend und vielleicht gar nicht mal mehr nachvollziehbar ist. Da wie gesagt der monatliche Starbucks-Kaffee-Konsum mehr ins Gewicht fällt, als die böse Gier des Brokers.

Nun zur Kritik am Artikel:

1.) Wenn ich aber als Argumente bringe, die kostenlosen Aktionen der Marketingabteilungen einiger Banken sind nicht auf Dauer und die Kosten werden irgendwo anders über Spreads ergaunert, dann widerspricht das immens der Befürwortung des Sparplans. Denn hierbei gebe ich die Verantwortung gänzlich ab. Das passt so gar nicht zum Leitbild dieses Blogs ("Eigenverantwortung bei den Finanzen").

Bitte nochmals nachlesen was bei Consors mit den Spread um 8:30 passiert und vielleicht auch mal etwas über "Dumb Money Stock Market" suchen. Das ist vielleicht nicht wichtig für die Endrendite, schmälert das Gegenargument zu den Aktionen aber immens. Keiner gewährleistet dir, dass bei einer höheren Gebührenstruktur eines Sparplans bessere Spreads verwendet werden.

Und deswegen ist die Gegenüberstellung leider nicht sehr schlüssig und porös. Es wäre viel interessanter gewesen herauszufinden ob alle Broker einen bei den Spreads bescheißen und wo hier der größte Aderlass ist. Denn so ist es nur Wischiwaschi und Schönreden der eigenen Entscheidung.

2.) Die oben erwähnte Sparrate der Leute variiert immens. 1,5% bedeuten bei mir ich könnte in ein Luxus-Fitnesststudio gehen welches doppelt so viel kosten würde wie mein aktuelles. Und dabei habe ich hier schon bewusst den teureren Tarif gewählt um mehr örtliche Flexibilität zu haben. Genauso bei den Telefonanbietern. Bei diesen Gebühren hätte ich mich nicht gegen die Allnet Flat entscheiden müssen und vielleicht doch das Premium HD Paket ordern können, statt darauf zu verzichten.

Ich schätze mal mein Punkt ist hier: Kleinvieh macht Mist und dieser Mist macht in der Gesamtheit doch ordentlich etwas an der Sparrate aus. Wenn man überall so denken würde ist man doch gerade wieder in dem Problemfeld das hier so oft bemängelt wird: Dem Bankberater die Verantwortung übergeben.

Selbstverständlich sind in euren Beispiel die Beträge so gering, dass dies akzeptiert werden kann, allerdings widerstrebt es immens der Grundhaltung die in der FinanzielleUnabhängigkeit-Community vorherrscht: wie kann ich meine Sparrate erhöhen ohne mich zu sehr im Leben einzuschränken.

Und das ist nun mal: laufende Kosten reduzieren. Und genau hier gab es nur ein Argument das für den Sparplan spricht: Eiserne Spardisziplin. Alles andere war Schönreden der Entscheidung.

3.) Ich hätte mir Objektivität gewünscht und nicht den Generalverdacht, dass hier nur schwache Lämmlein hocken die in der Krise nicht weiter investieren würden. Wie gesagt, dieser Punkt ist viel eher eine Frage der eigenen Risikoaversion und Überzeugung in die Sache, als eine Wahl des Finanz-Instruments (Sparplan vs. Eigeninitiative)

@Jürgen

Das mag sein, es war jedoch tatsächlich das Erste was mir in den Sinn kam als ich die Überschrift gesehen hatte.

Wie so oft kommt im Internet vieles ohne Kontext an. Es ging mir nicht darum zu tadeln, für mich ist dieser Artikel in seiner Gänze sehr Finanzwesir-untypisch. Ich dachte sogar kurz an eine mögliche feindliche Übernahme :-D (Ironie).

ChrisS sagt am 18. November 2017

@ Gurki

"Und plötzlich sagt ihr 6.000 € auf die ganze Laufzeit gesehen, kann man verschmerzen oder gar einer Bank in den Rachen werfen? Obwohl ihr immer predigt, spart was das Zeug hält und bloß keine Kontoführungsgebühren?!"

Der Bank wird doch nichts "in den Rachen geworfen" - du bezahlst auch hier nur wieder für eine bestimmte Dienstleistung. In diesem Fall ist das eben der automatisierte Dauer-Kaufauftrag (die Sparplanausführung). Dort ggf anfallende Mehrkosten sind eben die "Bequemlichkeitsgebühr" dafür, die Order nicht jedesmal immer neu von Hand eingeben zu müssen.

Das Extra-Bequemlichkeit manchmal eben auch etwas extra kostet ist ja nicht besonders neu, unbekannt oder verwerflich.

Und inwieweit man davon gebrauch machen will ist auch jedem selbst frei. Wer noch den letzten Cent sparen will, rechnet eben nach ob die manuelle Order günstiger wäre - hier liegt der "Mehraufwand" dann eher eben nur noch darin, das monatliche Investieren von Hand auch genauso lang diszipliniert durchzuziehen wie ein Sparplan auf Autopilot. Wer damit kein Problem hat, braucht den Sparplan auch nicht.

Ich hab ja, wie bereits beschrieben, selbst auch keine Sparpläne, weil ich eben weiß diese Disziplin zu haben (und mich vor allem nicht von dem meist begrenzten Produktangebot einschränken lassen will), aber ich habe auch kein Problem damit (warum sollte es mich auch tangieren?), dass andere Leute von sich aus auch selbst den bequemeren Automatismus des Sparplans bevorzugen (weil sie zB ehrlich zugeben die Disziplin sonst nicht zu haben), und dafür auch bereit sind ggf die Mehrkosten dabei zu akzeptieren. (welche, wie wir vorgerechnet haben, nun auch eben nicht in solchen Größenordnungen liegen, dass sie ruinös und damit ausnahmslos jedem davon abzuraten wären).

Jeder kann (und soll und muss) sich da bei diesen beiden Varianten selbst einordnen, wo er sich besser aufgehoben fühlt. Wir zeigen da nur die Fakten dazu, was jeder dann drauss macht (wie er zB die Wichtigkeit der beschriebenen Kapitalwertentwicklungs-Differenzen einschätzt), ist ihnen frei.

Falls es zB so klingt als würde der Wesir den Sparplan trotz 1,5% Kosten noch "empfehlen", muss man halt auch immer bedenken, die addressierte Zielgruppe dabei sind nicht unbedingt wir alten Hasen die das auch von Hand schon diszipliniert noch hinkriegen (wir sind vllt wahrscheinlich auch nur eine Minderheit der Anleger), sondern vor allem die Anfänger, Einsteiger und Neulinge die diesen Automatismus erstmal noch entwickeln müssen, und denen kann dabei ein Sparplan hilfreicher sein nach dem Motto "lieber fließt erstmal die feste Rate (abzgl 1,5%) konstant und sicher, ohne dass sie sich noch weitere große Gedanken dazu machen müssen", anstatt dass ansonsten wahrscheinlich mal nur wechselhaft launig und inkonsistent investiert wird.

Der "Schaden", wenn dann nämlich doch mal ein paar Raten ausgesetzt oder abgebrochen werden oder sonstwie was dazwischen kommt, wirkt sich dann nämlich auch langfristig ja u.U. viel größer auf die weitere Kapitalentwicklung als zB der Verlust von bspw 1,5% Kaufkosten.

Nochmal - es ging hier nicht darum, dass man nicht auf die Kosten achten sollte. Das soll man natürlich auch weiter (besonders eben darauf, welche Art von Kosten das entscheidende sind), und da soll sich auch jeder, wie er sich eben damit wohlfühlt, nach eigenem Ermessen optimieren.

Auch ging es hier nicht darum, dass jetzt jeder unbedingt so einen Sparplan machen müsse, sicher nicht - alles hat halt Vor- und Nachteile, in Punkto Kosten, Umsetzung und Psychologie, und jeder kann sich nach Betrachtung der Fakten (was spricht dafür, was spricht dagegen) selber einordnen, wo er will. :-)

"Sorry aber für mich kommt der Beitrag so rüber, als würde man gerne auch was von dem Kuchen abhaben, den die Exstudentin gebacken hat. Denn bei ihr geht es ja schließlich auch mega mit den Kommentaren ab."

Die Exstudentin hat doch nicht als erste oder einzige das Thema entdeckt - der Finanzwesir bekommt sicher auch selbst schon genügend Zuschriften von Lesern die genau vor der selben Problematik Sparplan-Gebühren(änderungen) stehen und von ihm Rat bzw seine Meinung hören wollen.

Da wurde also nichts bei anderen Blogs geklaut (glaube auch eh nicht, dass der Finanzwesir als das viel größere Blog es überhaupt nötig hat, da neidisch auf andere sein zu wollen und "ihren Kuchen (Aufmerksamkeit? Kommentatoren?) wegzunehmen").

Ist ja auch nicht so, als ob überhaupt jemandem ein bestimmtes Thema "gehören" kann, ist doch auch schön wenn verschiedene Perspektiven dazu besprochen werden und gegenseitig zu neuen Erkenntnissen inspirieren kann.

Gab ja auch hier schon genügend andere ältere Artikel, in denen Sparpläne und Kosten etc bereits thematisiert worden, das ganze ist also auch nicht neu oder unbekannt.

Auch finde ich diesen Artikel hier viel hilfreicher, weil tiefgreifender, als bei der Exstudentin wo sie nur ihren Einzelfall beschrieb. Hier geht es weiter als sich nur über die 1,5% zu beschweren, hier wird jetzt auch endlich mal konkret zuende durchgerechnet, wieviel (oder wiewenig, das ist eben die Ansichtssache die dann jeder selbst entscheiden kann) die 1,5% langfristig tatsächlich ausmachen, so dass auch ein bissel die Aufregung "ohje Gebührenerhöhung, ich werde bestimmt ganz viel verlieren, die Welt geht unter, ich muss mir wieder einen neuen Broker suchen, der ganze Stress!....", über den sich manche anscheinend so sehr den Kopf zerbrechen, aus der Sache genommen werden kann.

Plus (auch gut und wichtig) wir bekommen hier noch einige Hintergrund-Infos als Zusatz, wie die ganzen Gebührengeschichten eigentlich überhaupt so zustandekommen, damit auch (bei manchen leider scheinbar existierende) überzogene Anspruchs-Haltungen bzw nicht zutreffende Vorstellungen "was denn etwas zu kosten hat" wieder zurück in die Realität geholt werden können.

@ Barbaz

" Es ist völlig intransparent wie der Kaufkurs für den Sparplan zustande kommt. Auch hier habe ich mich schon gefragt ob ich nicht günstiger wegkomme wenn ich bei (vielleicht?) weniger Spread an einer Börse mit Gebühr kaufe."

Wenn dich das wirklich interessiert, einfach mal genauer auf die Belege der einzelnen Sparplan-Transaktionsabrechnungen schauen. Da sollten alle Gebühren (von Broker und Börse) drinstehen, bzw du kannst auch den ausgeführten Kurs mit anderen Börsen zur selben Zeit dann vergleichen um zu sehen wie zB die Spreads sind.

Ist doch ziemlich alles transparent, oder was meinst du ?

Ansonsten kann wie immer auch helfen, deine Nachfragen direkt an den Service vom Broker zu stellen, dort kriegt man meist auch genaue Auskunft zu allen Einzelheiten die dich interessieren.

@ JJ

"Sollte man Ihrer Meinung nach Mitleid mit den armen Brokern haben, wil die Neukundengewinnung so kostenintensiv ist?"

Nichts liegt mir ferner, als die Ehre der armen Broker verteidigen zu wollen, aber da hast du den Wesir wohl misinterpretiert. Es geht nicht darum, Verständnis (im Sinne von Mitleid, Entschuldigung, Bedauern) für die Gebühren eines Brokers zu haben, sondern höchstens Verständnis im Sinne von Erklärung, Verstehen warum die Konditionen eben so sind wie sie sind, also welche wirtschaftlichen Strukturen und Zwänge dahinterstehen, zB wie solche Aktionen zustandekommen (und auch enden) und was damit eigentlich bezweckt werden soll.

Genauso gut könnte man auf der anderen Seite die Aussage auch umdrehen - soll man deiner Meinung nach Mitleid mit den armen Anlegern haben, die jetzt rumjammern weil eine Dienstleistung auch endlich wieder was kostet? (bzw das tat sie eigentlich schon immer, das haben sie nur eine zeitlang nicht gemerkt weil die Kosten aus Werbegründen mal von jemand anderem subventioniert wurden. Irgendwann sind dann aber genug Kunden eingesammelt worden, der Sack wird zugemacht, und die Realität kommt wieder zum vorschein).

Da könnte man ja auch ganz knallhart sein und sagen: "Tja Pech gehabt, da seid ihr halt vom eigenen Geiz geblendet selber drauf reingefallen, und braucht euch eigentlich bei niemand anderem zu beschweren."

(würde ich natürlich nie so böse formulieren, aber bei manchem was man so liest kommt einem zumindest ab und zu mal der Gedanke hoch)

Das kostenlose Sparpläne eben meist nur zeitlich begrenzte Marketingaktionen sind, auf die sich niemand verlassen sollte, dass die Konditionen auch garantiert ewig so bleiben werden , sollte sich doch mittlerweile als allgemeine Erkenntnis rumgesprochen haben, müsste man denken (Änderungen sind ja bereits oft genug passiert) - wir weisen ja auch hier seit langem schon ständig darauf hin, dass das nur kurzfristig ist und sich fortlaufend verändern kann und man nicht eigentlich langfristig ausgelegte Anlageentscheidungen (zB für ETF X beim Broker Y) nur allein von solchen Angebotsaktionen abhängig machen sollte, sondern immer auch für den Fall der Aktionsänderung sich darauf einstellen muss, den "normalen" Handel noch zu akzeptieren - leider scheint diese Erkenntnis aber doch noch nicht so verbreitet zu sein, und ständig neu sind wieder Leute achso überrascht davon, wenn dann unweigerlich doch mal wieder eine Aktion einkassiert wird.

Heute beschweren sich halt die Consors/Comstage-Kunden, nächsten Monat sinds die Anleger bei Broker X, weil auch da was ausläuft, und in drei Monaten jammern halt wieder die Kunden von Anbieter Y, usw...

Wir haben das alles schon so oft miterlebt, da fällt es auch schwer, sich noch groß darüber aufzuregen.

Wer deshalb wechseln will, soll halt wechseln zur nächsten Aktion irgendwo anders (und nach nem Jahr wird die auch wieder abgeschafft, und dann beschwert man sich wieder, usw...), oder man fügt sich den Gegebenheiten und verlässt sich einfach garnicht mehr auf solche Aktionen. Steht jedem frei.

Was zB der Fall mit deinen iShares bei der DAB angeht, da haben Chefkocher und Comalfisou in ihren Kommentaren schon was geschrieben, wie das im Hintergrund so abläuft, also was sich der Broker eigentlich dabei denkt.

Dass du das ärgerlich findest, ist nachvollziehbar, aber dir muss halt auch genauso nachvollziehbar werden warum die Dinge eben so sind wie sie sind, sonst fällst du jedesmal wieder neu darauf rein (jetzt ja hoffentlich nicht mehr, sondern weißt besser wie du damit umgehst).

"Als wäre es das selbstverständlichste der Welt, verlangt man nun Gebühren für Produkte..."

äh ja, das für Produkte auch Gebühren verlangt werden, ist eigentlich das selbstverständlichste der Welt - im Gegenteil eher, wenn irgendwo mal (scheinbar) keine Gebühren verlangt werden, gerade dann sollte man eigentlich misstrauischer werden ;-)

"...welche von der übernommenen Bank den Kunden kostenlos angeboten wurden."

tja, vielleicht ist die Bank überhaupt erst zum Übernahmekandidaten geworden, weil sie sich zulange solche "Kostenlos"-Nettigkeiten geleistet und damit zu defizitär gewirtschaftet hat (und der neue Besitzer jetzt klar Schiff auskehrt).

Ne, genausogut wird der Grund wohl nicht nur in der gemeinen Profitgeilheit der Banken, sondern auch einfach bei den ETF-Anbietern selbst liegen (dasselbe Problem hättest du also auch bei jedem anderen Broker, das macht also nicht nur DAB/Consors allein um nur speziell dich zu ärgern). Wenn ETF-Anbieter ihre Anlagevolumina steigern wollen (davon leben sie ja, das möglichst viel Kapital in ihre Produkte fließt und damit über die TER Einnahmen für se generiert werden), dann gehen sie damit halt zu den Brokern und handeln Deals aus ala "Wir remittieren euch die Handelskosten, damit ihr unsere ETFs XYZ bei euch mal als "kostenlos" anbieten könnt, für einen bestimmten Zeitraum lang und/oder bis eben genügend Kundengelder eingesammelt sind".

So freut sich erstmal jeder - die Fondsgesellschaft kriegt mehr Anlegergeld, der Broker kann seine Kunden mit "kostenlosen" Sparplänen beglücken und Neue werben, und die Anleger halten sich für die schlauesten Sparfüchse... also, zumindest so lange wie die Aktion noch läuft ;-) Solche Aktionen sind halt immer zeitlich begrenzt und wechseln auch ständig.

Klar ist das doof, für jeden der sich blind darauf verlässt, oder ihnen fortlaufend hinterherhoppen will, aber so läufts halt nun mal und man kann dagegen auch nicht viel anderes machen als einen Weg zu finden damit umzugehen.

@ Sparta

"Gibt es ne Seite, wo man Endwerte von einzelnen etf`s (Sparplan und/oder Einmalanlage) einfach anhand der WKN berechnen kann?"

Jein - mir fallen (für den amerikanischen Bereich) einige Tools wie zb portfoliovisualizer.com ein, wo du Backtests zu Indizes und ETFs machen kannst (nicht nur Einmalanlage, sondern zB auch intervallisches Rateninvestieren), das reicht also auch durchaus um grobe Vergleiche und generelle Gesetzmäßigkeiten anzeigen zu lassen.

Beispiel, wir wollen wissen, wie sich folgende Anlage entwickelt:

100 $ jeden Monat in den ETF "SPY" (SPDR S&P 500), von Jan 2000 bis heute (also Okt 2017).

https://www.portfoliovisualizer.com/backtest-portfolio

und geben ein:

- Start Year: 2000

- End Year: 2017

- Initial Amout: 1$ (null geht leider nicht)

- Periodic Adjustment: Contribute fixed Amount

- Contribution Amount: 100$

- Inflation Adjusted: No

- Contribution Frequency: monthly

- Rebalancing: No (braucht man bei einem ETF ja auch nicht, das wird erst bei Asset-Allokationen interessant)

Bei den Assets dann halt Ticker "SPY" und 100% eingeben, Analyze klicken und voila.

Ergebis 50.878$ finaler Kapitalwert.

Dazu gibts dann auch noch ne schöne Chartgrafik, die du von logarithmisch auf linear stellen kannst.

Was uns interessiert ist dann vor allem die IRR (internal rate of return), mit der du eine simulierte Verzinsung deines eingezahlten Kapitals über die Zeit berechnen kannst (ist ja bei Rateninvestitionen und schwankenden Basiswerten immer etwas komplizierter als bei reinen Einmalanlagen) Die ist hier beispielsweise bei rund 9% pa-Rendite.

Wenn du den Einfluss von Kaufkosten simulieren willst, nimm statt 100$ Einzahlungen halt zB 99$ (1% Kaufkostenabzug). In unserem Beispiel ergibt das zB einen Endkapitalwert von 50.369$, also "nur"(?) 509$ = 1% weniger. Ob das viel oder wenig ist, musst du selbst entscheiden.

Den Einfluss von den direkten, richtig renditemindernden Produktkosten kann man so aber wie gesagt nicht direkt simulieren, das müsstest du dann mit der Vergleichsanalyse anderer Fonds, die in vergleichbares investieren (hier zB amerik. Largecaps) aber viel höhere TER haben, so einigermaßen über Umwege bewerkstelligen.

Wenn du statt bestimmter ETFs lieber allgemeine Assetklassen-Indizes simulieren willst, kannst du das hier tun

https://www.portfoliovisualizer.com/backtest-asset-class-allocation

mit den selben Parametermöglichkeiten zum rumspielen und anpassen.

Vorteil der Indizes ist das sie eine längere Geschichte als die jüngeren ETFs haben, du also mehr weiter zurückreichende Zeiträume betrachten und damit besser verallgemeinern kannst.