Welche Rendite kann ein ETF-Depot überhaupt liefern?

Leser M. hat sich weiter entwickelt:

Ich begann meine Investoren-Laufbahn damit, zwei ETFs zu besparen.

Den Vanguard Developed World (IE00BKX55T58) zu ca. 60% und den Vanguard Emerging Markets zu ca. 40%.

Nun habe ich mich schon sehr weiterentwickelt, in Portfolio Performance eingearbeitet usw. und frage mich, ob es nicht ratsamer wäre, anstelle des Developed World, der Amerika, Europa und Pazifik abdeckt, jeweils Einzel-ETFs im angedachten Verhältnis (BIP) zu kaufen, als da wären Vanguard North America IE00BKX55R35, Vanguard Japan IE00B95PGT31 und Vanguard Pazific ex Japan IE00B810Q511.

Leser G. ist sehr gründlich und verteilt jeden Monat 185 € wie folgt:

- iShares Edge MSCI World Quality Factor UCITS ETF 100,00 € ca. 54,05%

- iShares Stoxx Global select Dividend 100 25,00 € ca. 13,51%

- Xtrackers MSCI Emerging Markets UCITS ETF 1C 30,00 € ca. 16,00%

- iShares Global AAA-AA Government Bond UCITS ETF (Dist) 30,00 € ca. 16,00%

Seine Begründungs-Mail ist viereinhalb Seiten lang (7.378 Zeichen, viele Finanzwesir-Artikel sind kürzer. Der hier nicht)

Leser T. will sich nach drei Jahren aus steuerlichen Gründen verändern.

"Ich bespare seit rund 3 Jahren 3 verschiedene ETFs von iShares ("MSCI World", "STOXX Europe 600", "MSCI EM".

Durch das InvStG wurde natürlich auch ein neues Licht auf die ETFs geworfen.

Ich überlege nun monatlich den Vanguard FTSE All-World und Xtrackers MSCI World Momentum zu besparen, Gewichtung 3:1.

Der Finanzwesir antwortet

Wir sollten klären

- Was können wir vom Indexing erwarten? Was sind die Stärken und Schwächen dieser Strategie?

- Wie hängen Rendite, Depot-Zusammensetzung und Wertschwankung zusammen?

Was können Sie erwarten?

"Ziel des Privatanlegers ist es nicht reich zu werden, sondern nicht arm zu sterben."

William Bernstein

"Vermögen werden durch Konzentration gebildet und durch Diversifikation geschützt."

allgemeine Finanzweisheit

Reich mit ETFs? Nicht zu Ihren Lebzeiten. Das geht nur als dynastisches Projekt. Sie fangen an zu sparen, ihre Kinder führen das Depot fort und 100 Jahre später sind Ihre Enkel dann reich.

Die ETF-Strategie ist allen anderen Strategien an Feuerkraft unterlegen. Man schleppt einfach zu viele Loser mit.

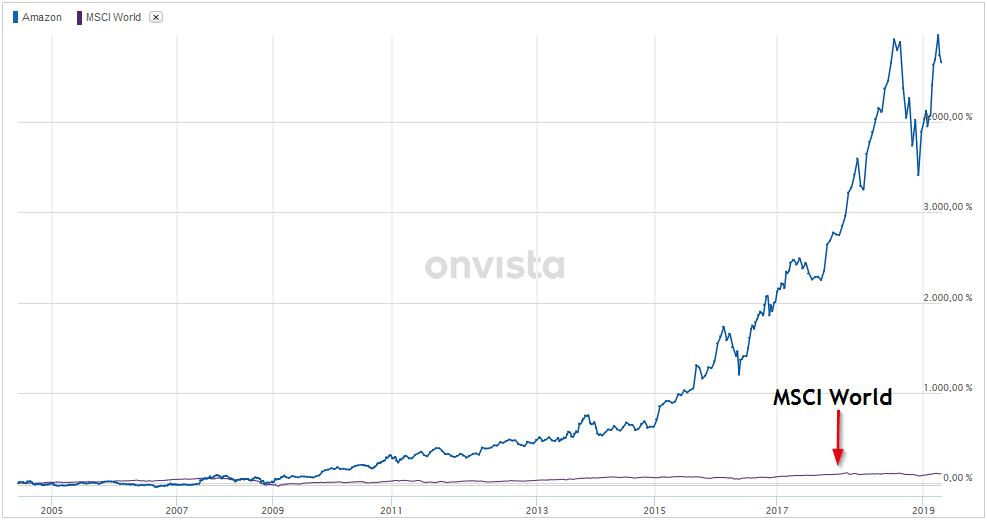

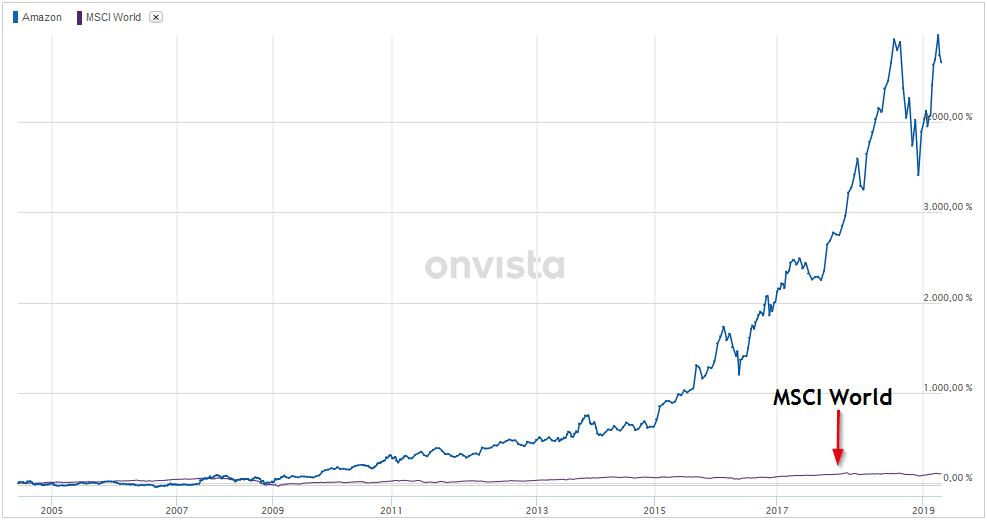

Amazon versus MSCI World

Klar, man kann an der Börse auch reich werden. Man muss nur fünfzehn Jahre vorher wissen, welche Aktie um 4.000 Prozent steigen wird.

| Was wurde in 15 Jahren aus 10.000 €? |

|

|

| MSCI World |

194 % |

29.429 € |

| Amazon |

4.134 % |

423.418 € |

- Der Index: Eine erbärmliche Verdreifachung

- Jeff Bezos: Reichster Mann der Welt

Ok, das mit dem Nicht-Reichwerden scheint ja schon mal zu klappen.

Was kann den Indexing überhaupt?

Offen gesagt: Nicht viel. Indexing hat eigentlich nur einen einzigen Vorteil: Indexing ist die zeiteffektivste Stratgie, die Ihnen als Anleger zur Verfügung steht.

Wenn Sie es schlau anstellen, geht der Quotient "Zeitaufwand pro Euro" gegen Null. Diesen Limes gegen Null hat keine andere Strategie.

Beim Indexing greifen die Skaleneffekte nicht nur beim Anbieter, sondern auch beim Anleger. Egal ob 10.000 € oder 10 Millionen Euro: Der Pflegeaufwand ist fast identisch.

Und was tun meine Leser-Mail-Schreiber? Sie vertändeln den einzigen Vorteil dieser Strategie im Optimierungswahn.

Zwischenfazit

Bei der ETF-Strategie optimiert man nicht die Rendite, sondern die Zeit.

Das Bermudadreieck: Rendite, Depot-Zusammensetzung und Wertschwankung

Ok, reich durch Diversifikation geht nicht. Aber wie ist es mit dem "nicht arm sterben"?

Das geht schon.

Aber: Wer nicht arm sterben will, muss den Dispositionseffekt ausmanövrieren.

Dispositionseffekt = Lieber einen Euro nicht verloren, als zwei Euro verdient.

Das ist einer der Steppen-Biase unsers Gehirns (lieber einmal zu viel Säbelzahn geschrien, auch wenn’s dann nur die Gazelle von nebenan war).

Wenn die Schwankungen des Depots zu groß werden, haut der Dispositionseffekt die Verkaufsorder raus.

Was tun?

Die Schwankungen mit Tagesgeld bändigen.

Das ist jetzt aber blöd. Tagesgeld bringt keine Rendite. Und arm sterben will ich nicht!

Was jetzt?

Ganz einfach, wir greifen auf unsere umfassende humanistische Bildung zurück und erinnern uns an Odysseus.

Der navigierte zwischen Scylla (Schwankungen zu hoch) und Charybdis (Rendite zu niedrig) hindurch.

Das machen wir jetzt auch und stellen fest: Es gibt eine ganz einfache Beziehung zwischen

- dem Verhältnis von ETFs zu Tagesgeld,

- der Depot-Rendite,

- den maximalen Wertschwankungen.

Wenn eine Zahl gesetzt ist, ergeben sich die anderen beiden zwangsläufig. Drei Messpunkte bekannt, jetzt noch den Zeitraum festgelegt und wir haben die vier Satelliten, die unser Finanz-GPS braucht, um uns an Scylla und Charybdis vorbei zu sneaken.

Die Rohdaten

Aktienrendite

| Land/Region |

Rendite |

| MSCI JAPAN |

6,65% |

| MSCI ITALY |

7,71% |

| MSCI GERMANY |

7,84% |

| MSCI SWITZERLAND |

7,87% |

| MSCI Emerging Markets |

9,17% |

| MSCI WORLD |

9,22% |

| MSCI CANADA |

9,41% |

| MSCI USA |

9,64% |

| MSCI FRANCE |

9,78% |

| MSCI EUROPE |

9,82% |

| S&P 500 |

9,99% |

- Emerging Markets: MSCI Factsheet: Indexperformance, annualisierte Net Returns seit dem 29.12.2009.

- S& P 500: S&P 500 Total Returns ab 1926. Zeitreihe: 93 Jahre

- Alle anderen Indizes: Annualisierte Renditen auf Basis des Zeitraums von Januar 1970 (Start der MSCI Indizes) bis Juli 2015, Quelle: Frankfurt School of Finance & Management, Studie "Garantiezusagen in der Altersvorsorge". Zeitreihe knapp 45 Jahre.

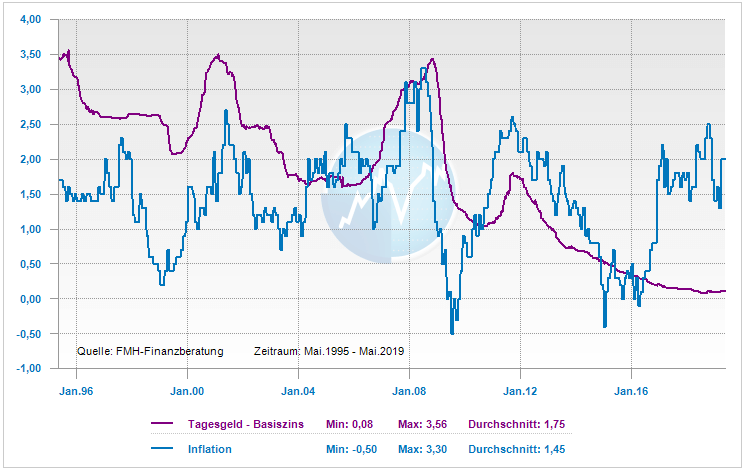

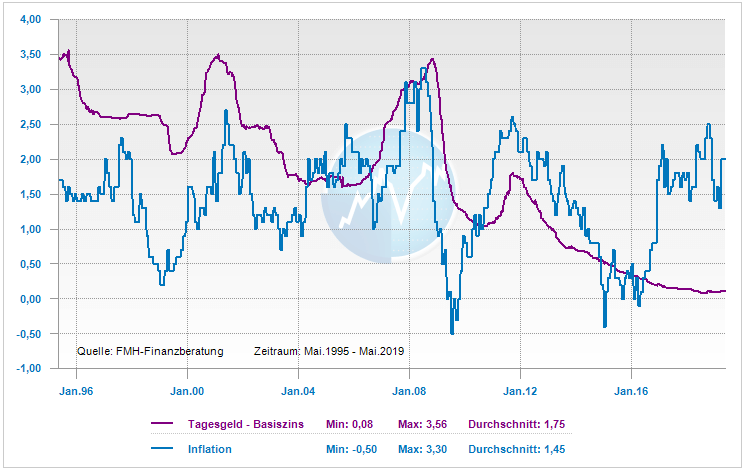

Spareinlagen

Ich habe auf der Site der Bundesbank das PDF "Zinssätze für Spareinlagen mit dreimonatiger Kündigungsfrist" ausgegraben.

Die Zeitreihe startet im Juni 1967 und endet im März 2019. Das sind knapp 52 Jahre.

Inflation

Das statistische Bundesamt gibt den Verbraucherpreisindex leider erst seit 1991 an. Inflationsraten von 1991 bis 2018.

Ich habe dann die Daten dieser Web-Site mit denen des statistischen Bundesamtes abgegelichen und beschlossen, die Werte von 1951 bis 1990 zu übernehmen.

Damit umfasst die Inflationszeitreihe 68 Jahre.

Jetzt wird des Zeit, diese langen Reihen auszuwerten.

Das langjährige Mittel

| |

Aktien |

Sparzinsen |

Inflation |

| Mittelwert |

9,71 % |

2,32 % |

2,54 % |

| Median |

9,22 % |

2,13 % |

2,05 % |

| Min |

6,65 % (MSCI Japan) |

0,13 % (Feb. , März 2019) |

-1,70 % (1953) |

| Max |

9,99 % (S&P 500) |

5,51 % (Juli 1973 - Nov. 1974) |

7,8 % (1951) |

| Median weicht vom Mittelwert ab |

5,05 % |

8,19 % |

19,14 % |

Exkurs: Wann nehmen wir den Mittelwert und wann den Median?

- Der Mittelwert (Auch bekannt als arithmetisches Mittel oder Durchschnitt) ist prinzipiell die präzisere Kennzahl.

- Auf Grund der höheren Präzision reagiert der Mittelwert empfindlicher gegen Ausreißer oder Messfehler als der Median.

- Der Median ist grundsätzlich unpräziser als der Mittelwert.

- Wenn die untersuchte Stichprobe jedoch mit Ausreißern verunreinigt ist, ist der Median im Vorteil, da er weniger empfindlich gegen Ausreißer ist.

In unserem Fall ist der Mittelwert größer als der Median, die Verteilung ist also rechtsschief. Bei einer schiefen Verteilung bevorzugen wir den Median, da dieser die Verteilung realistischer abbildet. (Quelle)

Mit dem Median

| RK1 |

RK3 |

Rendite |

Rendite nach Inflation |

Max. Absenkung |

Vermögensverdoppelung* in Jahren |

| 100% |

0% |

2,1% |

0,1% |

0% |

900 |

| 90% |

10% |

2,8% |

0,8% |

5% |

91 |

| 80% |

20% |

3,8% |

1,5% |

10% |

48 |

| 70% |

30% |

4,5% |

2,2% |

15% |

33 |

| 60% |

40% |

5,3% |

2,9% |

20% |

25 |

| 50% |

50% |

6,0% |

3,6% |

25% |

20 |

| 40% |

60% |

6,8% |

4,3% |

30% |

17 |

| 30% |

70% |

7,5% |

5,0% |

35% |

14 |

| 20% |

80% |

8,2% |

5,8% |

40% |

13 |

| 10% |

90% |

9,0% |

6,5% |

45% |

11 |

| 0% |

100% |

9,7% |

7,2% |

50% |

10 |

Mit dem Mittelwert

| RK1 |

RK3 |

Rendite |

Rendite nach Inflation |

Max. Absenkung |

Vermögensverdoppelung* in Jahren |

| 100% |

0% |

2,3% |

-0,2% |

0% |

schleichende Entwertung |

| 90% |

10% |

3,1% |

0,5% |

5% |

137 |

| 80% |

20% |

3,8% |

1,3% |

10% |

57 |

| 70% |

30% |

4,5% |

2,0% |

15% |

36 |

| 60% |

40% |

5,3% |

2,7% |

20% |

26 |

| 50% |

50% |

6,0% |

3,5% |

25% |

21 |

| 40% |

60% |

6,8% |

4,2% |

30% |

17 |

| 30% |

70% |

7,5% |

5,0% |

35% |

15 |

| 20% |

80% |

8,2% |

5,7% |

40% |

13 |

| 10% |

90% |

9,0 |

6,4% |

45% |

11 |

| 0% |

100% |

9,7% |

7,2% |

50% |

10 |

* Vermögensverdopplung: Siehe meinen Artikel "Die Regel von der 72 macht Sie reich".

Was sagen uns diese Tabellen?

Median gleich Mittelwert

Stimmt nicht.

- 90 / 10 Median = 0,8 % Rendite nach Steuern

- 90 / 10 Mittelwert = 0,5 % Rendite nach Steuern

Stimmt doch.

Normalerweise werden diese Zahlen mit zwei Nachkommastellen geliefert, ich habe mich auf eine beschränkt und schon das ist eigentlich Hybris. Ich hätte alles auf glatte Zahlen und Komma fünf runden sollen.

Wir reden hier von Dekaden. Ich persönlich billige diesen Zahlen eine Genauigkeit von plus minus einem Prozent zu. Das bedeutet:

- 90 / 10 Median = Minimal: -0,2 %, Maximal 1,8 %

- 90 / 10 Mittelwert = Minimal -0,5 %, Maximal 1,5 %

Damit ist das Erwartungs-Intervall identisch. Wer Ihnen genauere Zahlen vorlegt, beutet Ihre Angst vor dem Kontrollverlust aus.

"Legen sie heute an und im Jahr 2049 werden Sie mit diesem Mix eine durchschnittliche Rendite von 0,8 % pro Jahr erzielt haben."

Ehrlich jetzt? Mir ist das zu viel Glaskugel.

Zwei Aussagen können wir allerdings machen:

1. Ohne Aktien geht es nicht

5 % bis 10 % Aktien erhalten die Kaufkraft. Dann schwankt das Vermögen aber um rund 5 %. Fünf Prozent? Das klingt lächerlich, aber bei einem Vermögen von 100.000 € sind das 5.000 €. Ich habe schon Mails bekommen wegen 5 Euro Buchverlust.

Die Psychoschwelle liegt nicht bei 50 € Verlust versus 5.000 € Verlust; der Verlustrubikon liegt zwischen "garantiert kein Verlust" und minus einem Cent im roten Bereich.

Wer nicht bereit ist, diese Schwelle zu überschreiten, den frisst die Inflation bei lebendigem Leib. Das diktiert die Mathematik.

Quelle

Inflation und Zinsen laufen im Gleichtakt. Hohe Inflation = Hohe Zinsen, niedrige Inflation = niedrige Zinsen. Für den Anleger bleibt immer nur ein mickriges Delta übrig.

2. Wer Vermögen aufbauen will, braucht gute Nerven

Wenn Sie die Verdopplung Ihres Vermögens noch erleben wollen, dann brauchen Sie mindestens 50 % ETFs. 60 % wären besser, am besten wären 70 %.

Danach kommen wir in die Zone der Roaring Eighties.

Hier können die Wellentäler schon mal 40 % des Vermögens verschlingen. Nur gute Kapitäne halten hier den Kurs. Wer durchhält, verdoppelt sein Vermögen jede Dekade. Wer auf Grund läuft, hat alles verloren.

Kann man den Zahlen trauen?

Nein. Fachlich ist das hier alles grober Unfug. Kein VWL-Prof würde mir das als Hausarbeit durchgehen lassen.

Warum?

ETF-Renditen

Hier vermische ich hemmungslos drei Koordinatensysteme.

- S&P 500: Total Return = Kursgewinne und Dividenden werden ohne Steuerbelastung voll reinvestiert

- Emerging Markets: Net Return = Kurssteigerungen, Dividenden werden abzüglich 30% Quellensteuer angelegt

- Die Renditen für die anderen Indizes habe ich einfach abgepinnt. Die Jungs von der Finanz & Management-Schule in Frankfurt werden schon wissen, was sie tun. Das ist zutiefst unwissenschaftlich.

Spareinlagen

Ich habe nach Tagesgeld oder Ähnlichem Ausschau gehalten.

- Von 1967 bis 1989 waren das "Spareinlagen mit gesetzlicher Kündigungsfrist / durchschnittlicher Zinssatz"

- Von 1990 bis 2003 lautet der Spaltentitel "Spareinlagen mit Mindest-/Grundverzinsung bei vereinbarter Kündigungsfrist von 3 Monaten / durchschnittlicher Zinssatz"

- Danach bis heute dann "Einlagen privater Haushalte mit vereinbarter Kündigungsfrist bis 3 Monate / Effektivzinssatz"

Ob und inwieweit das wissenschaftlich vergleichbar ist: egal.

Inflation

Meine Inflationszeitreihe deckt 68 Jahre ab. Klingt gut, aber: 1951 hatten wir eine Inflationsrate von 7,8 %, 2018 von 1,8 %.

Sind die Inflationsraten wirklich vergleichbar? Wurde der Inflations-Algorithmus in den letzten knapp 70 Jahren wirklich nie geändert?

Keine Ahnung. Hat mich auch nicht gekümmert.

Was soll der Quatsch dann?

Meine Arbeit hier ist vergleichbar mit einem Jäger, der Wildschweine mit einem Schnellfeuergewehr erledigt. Absolut unwaidmännisch. Aber: Sau tot!

Was ich hier zeigen will:

- So ein grobes Vorgehen ist absolut sinnvoll. Wir reden hier über Zeiträume von 20 bis 40 Jahren. Die Ursünde ist eh schon begangen: Ich rechne die Vergangenheit in die Zukuft hoch.

- Wenn man das dann doch macht, dann bitte mit der notwendigen Lässigkeit. Mehr als eine Nachkommastelle zeugt von mangelnder Souveränität und Kontrollillusion.

- Die private Volatilität ist doch sowieso viel größer als die der Finanzmärkte.

- Ich bin schwanger

- Ich habe Krebs

- Ich bin 52 und wurde nach 20 Jahren im Job gefeuert

- Ich ziehe mit meiner Freundin zusammen (Mary wohnt in Sydney)

- Ich habe geerbt

- Ich lasse mich scheiden

- Ich heirate

Deshalb die Frage: Was war noch mal das Ziel?

Nicht arm sterben!

| Depot |

Rendite |

Wert nach 30 Jahren* |

Delta |

| Depot liefert Median |

9,22 % |

357.891 € |

687 € |

| Depot liefert Mittelwert |

9,71 % |

393.394 € |

36.190 € |

| ETF-Portfolios |

|

|

| 70 % World, 30 % Emerging Markets |

9,21 % |

357.204 € |

0 € |

| 90 % World, 10 % Emerging Markets (ACWI) |

9,22 % |

357.891 € |

687 € |

| 30 % USA (S&P 500), 30 % Europa, 30 % Emerging Markets, 10 % Japan |

9,36 % |

367.670 € |

10.466 € |

*Quelle: Zinsen-berechnen.de, Sparrate 200 € monatlich, Start bei Null. Es geht um die Abschätzung des maximalen Deltas, also All-in, 100% in ETFs.

Und nun?

Traditionell wird jetzt am Delta rumgenölt

- Punkt eins: Wer den Cent nicht ehrt, ist des Euros nicht wert. Der Finanzwesir hat auf glatte Euro gerundet. Blasphemie!

- Punkt zwei: Ein schlimmer Verdacht: Beim Mittelwert-Depot steht 36.190 Euro. Womöglich hat der Finanzwesir auf glatte Zehner gerundet? Häresie!!

- Punkt drei: Wer wird denn 10.000 € oder gar 36.000 € liegen lassen? (Da! Er hat es schon wieder getan: Gerundet auf volle Tausender. Asebie!!!)

Aus der Warte der Weisheit meines Alters verspreche ich Ihnen: Ihre Ansichten mit 50+ werden sich deutlich von denen mit 20 oder 30 unterscheiden. Summen, die Sie heute mit Ehrfurcht betrachten, lösen mit 50+ nur noch ein Schulterzucken aus:

"Schatz, unser Depot ist gerade um 30.000 € gefallen."

"Ja, und jetzt hör mit der Handy-Daddelei auf. Das Taxi wartet."

Beide los zur dreiwöchigen Kreuzfahrt durch die Nordwestpassage.

Egal ob 350.000 €, 360.000 € oder 400.000 €: Der ETF hat Wort gehalten. Sie sind nicht arm. Werden Sie bis dahin kein verbitterter "Im-Spreadsheet-Lebender".

Für alle Excel-Wühler

"Das schlimmste Übel ist, aus dem Kreis der Lebenden zu scheiden, ehe man stirbt."

– Seneca, Von der Gelassenheit

Fazit

Die ETF-Strategie ist scheiße. Es sei denn, man betreibt sie zeitoptimiert. Dann strahlt sie heller als 1.000 Sonnen.

PS: Und was machen wir jetzt mit M., G. und T.?

- Für M. steht ein weiterer Entwicklungsschritt an: Das taktisch Operative hat er drauf. Jetzt geht es um mehr Gelassenheit. Und darum seine beiden ETFs einfach weiter zu besparen.

- G. sollte einen Teil seiner Gründlichkeit an den Nagel hängen. 2 ETFs reichen. Welche? Na, der World und der EM. Mit 25 € monatlich ein Dividenden-Imperium aufzubauen bringt nichts und die Bonds wandern ins Tagesgeld.

- T. ist der Hund, der seinen Schwanz jagt. Steuergetriebene Anlageentscheidungen = Todesspirale. Er hat doch drei Brot&Butter-Musketiere im Depot. Soll er die mal machen lassen.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Depot, Portfolio, Altersvorsorge, sparen, ETF

Das könnte Sie auch interessieren

- Immobilien: Stefan kauft nur heruntergekommen und zentrumsnah

- Wenn Finanzvertriebler zu Hyänen werden

- Immer schön holistisch bleiben

- Fonds volatil? Rendite schlecht!

Kommentare

Markus H. aus K. sagt am 28. Mai 2019

Hallo Lieber Finanzwesir,

vielen Dank für diesen Artikel. Er kommt für mich zur richtigen Zeit. Warum? Ganz einfach…

Da ich in meinem Beruf sehr viel mit Absatzprognosen und statistischen Modellen zu tun habe, war auch für diese Aufgabe Excel nicht weit weg. Nach einem Jahr ETF- Sparplan, wuchs der starke Drang in mir, die ganze Sache zu optimieren.

Da kam heute dieser Artikel. Ich habe nun wieder lernen müssen, dass die Komplexität des Unterfangens in das Unendliche ausgedehnt werden kann … für nix.

Bin jetzt zu dem Schluss gekommen, dass 2 ETFs (Vanguard A12CX1/A1JX51 - 70/30) zu mir passen. Ich werde nun den Broker wechseln, da Comdirect auf Dauer zu teuer ist (Meine Frage nach fixen Gebühren für 500€ Sparplanraten wurde sehr bestimmt abgelehnt).

Als Ex-Raucher muss ich noch folgendes sagen: Es ist ein einfacher nicht zu rauchen, als die Finger vom meinem Depot zu lassen.

Daher erneut vielen Dank für diesen Artikel!

Viele Grüße

Markus H. aus K.

Finanzwesir sagt am 28. Mai 2019

Hallo chirlu,

danke! Ich habe die ganze Web-Site durchgepflügt und nur diesen Link gefunden.

Gruß

Finanzwesir

Niko sagt am 28. Mai 2019

Irgendwann landet jeder beim A1JX52. ;-)

Niels sagt am 28. Mai 2019

Wieder mal ein guter Artikel!

Vielleicht sollte man folgenden Punkt in der Diskussion noch beachten:

Kostendifferenz von den Globalen- zu den Lokalen-ETFs sind bei Vanguard 15bps.

Wenn man sich also wie Leser M für eine eigene Allocation entscheidet performt man vielleicht nicht aus, spart aber immerhin Kosten.

LG

Max sagt am 28. Mai 2019

Hallo zusammen,

@Niko: Oder eben alternativ dem "A0RPWH" wenn jemand - wie ich - eher auf thesaurierende ETFs steht.

@Finanzwesir: Herzlichen Dank für all die Mühe und Energie, die Sie in die finanzielle Ausbildung der Allgemeinheit stecken. Dank Ihnen und ein paar Ihrer Kollegen (u.a. Kommer) habe ich mit 29 Jahren jetzt einen monatlichen ETF-Sparplan in Höhe von 1000€, spare mir weitere zeit-intensive Optimierungen und konzentriere mich auf mein "Human-Kapital", was hoffentlich bald in einem eigenen Unternehmen mündet.

Ich bin dann mal wieder weg, danke!

CarstenP sagt am 28. Mai 2019

Danke für den sehr schönen Artikel!

Indexing hat eigentlich nur einen einzigen Vorteil: Indexing ist die zeiteffektivste Stratgie, die Ihnen als Anleger zur Verfügung steht.

Das ist ein verdammt wichtiger und oftmals völlig unterschätzter Vorteil, aber nicht der einzige. Ein anderer Vorteil: Indexing ist extrem kostengünstig und garantiert nahezu die Marktrendite.

Alle Nicht-Indexer erhalten im Durchschnitt auch nur die Marktrendite, allerdings bleibt dem Indexer nach Kosten mehr von der Marktrendite, sodass absurderweise Indexing oftmals besser abschneidet als andere Strategien, die eine Überrendite erzielen wollten.

Wer nicht bereit ist, diese Schwelle zu überschreiten, den frisst die Inflation bei lebendigem Leib. Das diktiert die Mathematik.

Das wird zwar oft behauptet, doch selbst die hier "wissenschaftlich" zusammengetragenen Daten zeigen, dass es historisch gesehen nicht so dramatisch war. -0,2% Rendite nach Inflation für Spareinlagen ist nicht toll, aber auch kein Weltuntergang.

Manch einer zahlt freiwillig 2% pro Jahr Gebühr für irgendwelche teuren Fonds, die Verlust machen, da sind -0,2% kein so schlechter Deal im Vergleich. :)

Aber klar, wer die Inflation schlagen will, der muss mehr Risiko eingehen und damit auch Verluste ertragen können.

AlexJ sagt am 28. Mai 2019

ETF-Strategie hat mitnichten nur den Vorteil, dass sie Zeit spart. es ist gut belegt, dass aktive Investoren in der Regel weniger Rendite einfahren bei ähnlichem bis sogar höherem Risiko.

Je länger der Betrachtungszeitraum, desto deutlicher ist das. Das Rumgezocke funktioniert halt nicht systematisch.

Axel P sagt am 29. Mai 2019

Hallo Albert, vielen Dank für deinen großartigen Artikel!

Ich bin immer wieder begeistert mit wie viel Humor du Dinge auf den Punkt bringen kannst.

Ich bin über deinen Blog und die anschließende Lektüre von Dr. Kommers Werken auch letztes Jahr zum Indexer geworden. Der Wunsch dort zu optimieren steckt scheinbar viel Leuten im Blut - Wer kann es schon verübeln?

Schließlich versucht man ja auch in vielen anderen Bereichen immer das beste herauszuholen. Das man sich immer mal wieder vergegenwärtigt warum man auf den eingeschlagenen Wegen unterwegs ist finde ich an dieser Stelle sehr hilfreich - Auch wenn es dem gewillten Leser natürlich bewusst schon lange klar ist :)

Bei den Parts mit der Rundung von Kommastellen musste ich sehr lachen - Jeder der im Beruf mit Business Cases zu tun hat kennt vermutliche das wunderschöne deutsche Wort der "Scheingenauigkeit" - Genau das Triff an dieser Stelle mit Sicherheit auch zu wenn man Datenreihen über viele Jahre in die Zukunft schreibt und sich in Details verliert.

Viele Grüße

Axel

Florian sagt am 29. Mai 2019

Um auf ETF-Anlage-Kurs zu bleiben finde ich es sehr hilfreich immer wieder beim Finanzwesir reinzuschauen.

Woher kommt eigentlich die 50% maximale Absenkung. Ist das nur ein grober Erfahrungswert oder lässt sie sich aus historischen Daten exakt rekonstruieren?

ChrisS sagt am 29. Mai 2019

@ Florian

"Woher kommt eigentlich die 50% maximale Absenkung. Ist das nur ein grober Erfahrungswert oder lässt sie sich aus historischen Daten exakt rekonstruieren?"

Ich nehme mal an damit ist in der Tabelle die bekannte Daumenregel zur Abschätzung möglicher (also zwischenzeitlich auszuhaltender) Kursverluste bei Aktien gemeint, welche im Umkehrschluss auch dazu genommen wird, laienverständlich eine "Assetallokation gemäß persönlicher Risikotoleranz" per -50% Crashtest zu demonstrieren.

Natürlich sind die 50% "nur ein grober Erfahrungswert" - die historisch exakten maximalen Drawdownwerte kann sich jeder Interessierte leicht selbst ergoogeln zB. aus Indexfactsheets.

Und ja, die liegen je nachdem welches spezielle Land oder Sektor man auschaut auch oft noch ein bischen drüber - aber hinter dem eigentlichen Sinn der Benutzung solcher groben Daumenregeln liegt ja nicht, irgendwelche Scheingenauigkeiten bis in die dritte Nachkommastelle vorgaukeln zu können, sondern den Anleger (gerade Anfänger und Einsteiger) zuerst mal grundlegend dafür zu sensibilisieren, welche Größenordnungen von zwischenzeitlichen Wertschwankungen bei der Aktienanlage überhaupt ungefähr so möglich sind.

Und noch viel wichtiger, dass sie diese Schwankungen durch eine individuell angepasste Verteilung ihres Gesamtkapitals auf verschiedene Anlage/Risikoklassen in gewünschten Grenzen einigermaßen selbst steuern können.

Und 50% sind für die obige Rechnung dafür eben auch noch so schön leicht im Kopf zu überschlagen - was ist dein maximal auszuhaltendes Verlustlevel?

Verdoppele diesen Prozentbetrag und du erhälst deine dazu passende "empfohlene" Aktienquote, den Rest deines Kapitals legst du sicherer an.

Relativ einfache Methode - klar könnte man daraus noch allerhand (pseudo-)komplexere Strategien draus machen, bzw das ganze gegen Bezahlung an vermeintliche Experten abgeben, aber gerade diese Einfachheit muss nichtmal eine Schwäche, sondern kann auch eine Stärke sein - es ist leichtverständlich, und Verständlichkeit hat in der Praxis schon immer besser geholfen, sich langfristig an etwas zu halten.

Ob nun der ganz exakte historische Maximalverlust beim MSCI World tatsächlich jeweils z.B. 53,60% laut aktuellem Euro-Net Factsheet ist, tut das wesentliche Prinzip der Sache dann auch nicht unbedingt noch weiter verbessern :-)

Florian sagt am 29. Mai 2019

Nachtrag: Beim A1JX52 bin ich mittlerweile auch gelandet.

Bergfahrten sagt am 29. Mai 2019

Hallo Albert,

Danke für den unterhaltsamen und passenden Beitrag betreffend ETF Portfolio!

Es trifft den Nagel auf den Kopf - diskutiert und berechnet werden Details. In der Natur würde man überlegen den Ast eines Baums zu entfernen - den ganzen Wald rundherum beachtet man dabei selten bis gar nicht.

Viele Grüße

Christian / Bergfahrten

Auf dem Blog von Bergfahrten gibt es hierzu diesen Artikel: Bergfahrten

hawaiikai sagt am 29. Mai 2019

Toller Artikel und sehr interessant zu lesen.

Das Zwischenfazit

"Bei der ETF-Strategie optimiert man nicht die Rendite, sondern die Zeit" kann ich so nicht unterschreiben. Womit hat man denn ein (messbar) besseres Risiko/Rendite-Profil?

Bei ETF habe ich zuviele Loser dabei. Das stimmt, aber erwische ich beim StockPicking die Gewinner? Ich traue es mir auch mit mehr Zeitaufwand nicht zu. Die erwartete Rendite ist ja die gleiche, aber mit dem Risiko auf der Verliererseite zu stehen.

@Niko/Florian:

Finde den Vanguard All-World auch klasse. Ich selbst bespare bespare zwar andere ETF aber meine Freundin, die ihren Freibetrag nicht ausgeschöpft hat und dich gar nicht für Geldanlage interessiert, ist aus der Sicht vollkommen begeistert. Leider wissen die meisten Menschen gar nicht, dass es solche Produkte überhaupt gibt

Michael sagt am 30. Mai 2019

Kleiner Fehler: Steigerung um 100% ist eine Verdopplung, bei 194% sind wir fast bei einer Verdreifachung. Der reine Gewinn läge bei 19.400€, aus den 10.000€ sind aber dann 29.400€ geworden. Gleiches bei Amazon ;)

Bergfex sagt am 30. Mai 2019

Frage in die Runde:

- Ihr seid 70 Jahre alt und habt geerbt: 300.000 Cash und 300.000 physisches Gold.

- Ihr habt eine Eigentumswohnung und eine Rente von 3000 netto im Monat.

Was würdet ihr machen, investieren oder alles so lassen?

T. sagt am 30. Mai 2019

Hallo Finanzwesir,

vielen Dank, dass du meine Anfrage in deinen Artikel eingebunden hast. :-)

Ich habe nun tatsächlich ab Juni auf Vanguard FTSE All-World und Xtrackers MSCI World Momentum umgestellt. Allerdings nicht aus Steuer- sondern aus Kostengründen. Zudem wollte ich meine Sparpläne vereinfachen. Nebenher lief nämlich noch ein DAX ETF den ich eigentlich schon immer als sinnfrei erachtet habe. Daher jetzt All-World (75%) und World Momentum (25%) als kleine Stellschraube.

Eine Frage in die Runde: Was würdet ihr an meiner Stelle nun mit den bisher besparten ETFs (World, EM, STOXX Europe 600 und DAX -> Alle 4 sind Ausschütter) machen?

- Einfach liegen lassen...

- Verkaufen und alles in EM investieren (hat zuletzt am schlechtesten "performt"). Dieser würde dann allerdings auch nicht weiter bespart werden.

- Verkaufen und anteilhaft in die beiden neuen ETFs investieren.

- Ich bin offen für Vorschläge :-)

Danke, Prost und schönen Feiertag.

P.S. Für meine Frau und meine Tochter ist weiterhin der MSCI World aktiv.

Nostradamus sagt am 30. Mai 2019

@hawaiikai:

"Bei der ETF-Strategie optimiert man nicht die Rendite, sondern die Zeit" kann ich so nicht unterschreiben. Womit hat man denn ein (messbar) besseres Risiko/Rendite-Profil?

Bei ETF habe ich zuviele Loser dabei. Das stimmt, aber erwische ich beim StockPicking die Gewinner? Ich traue es mir auch mit mehr Zeitaufwand nicht zu. Die erwartete Rendite ist ja die gleiche, aber mit dem Risiko auf der Verliererseite zu stehen."

Die Fragen sind die richtigen und mich hat das Fazit auch etwas irritiert. Sagen wir, ich will meine Rendite weiter (nennenswert und natürlich konstant) optimieren und bin auch bereit, mehr von meiner Zeit zu investieren.

Was genau sollte ich nun mit meiner Zeit anstellen? Soll ich anfangen, mich intensiv in die Chartanalyse einzuarbeiten? Das wird der Finanzwesir wohl eher nicht gemeint haben.

Die Aussage impliziert aber schon, dass es bessere Strategien für diejenigen gibt, die mehr Zeit opfern wollen.

18 gute Jahre sagt am 31. Mai 2019

Was ich spannend finde: Warum stellen Leser eigentlich immer diese Fragen? Wenn man hier nur quer liest, kommt man relativ schnell zu dem Schluss: 1 ETF auf den MSCI ACWI, konsequent besparen, nicht ins Depot gucken, fertig. Warum muss jeder sein eigenes Süppchen kochen?

Finanzwesir sagt am 31. Mai 2019

Hallo Michael,

danke, gefixt!

Gruß

Albert

Finanzwesir sagt am 31. Mai 2019

Hallo Bergfex,

alles so lassen. Was soll der Streß. Von 600.000 € lässt sich das teuerste Heim bezahlen. Ich sage als 50+: Wer seine Zeit mit 70 noch am Kapitalmarkt verdaddelt spinnt. Das ist Lebenszeitverschwendung.

Gruß

Finanzwesir

Nostradamus sagt am 31. Mai 2019

@Bergfex: "Was würdet ihr machen, investieren oder alles so lassen?"

Ich kann mir nicht vorstellen, dass jemand mit den wenigen vorhandenen Angaben tatsächlich eine seriöse Antwort geben kann...

Aber in der Tat ist die Frage interessant. Mein Vater ist bald 70 und investiert noch regelmäßig an der Börse.

Gibt es eigentlich schon einen Finanzwesir-Artikel zu dem Thema "Investieren als Rentner" bzw. wie gedenkt der Finanzwesir das selbst zu tun?

Sollte man so planen, dass bei (wahrscheinlich schwer zu schätzendem) eigenem Todeszeitpunkt auch das Vermögen restlos aufgebraucht ist oder will man Unmengen vererben oder gar der reichste man vom Friedhof werden?

Die Strategie würde mich ja schon mal interessieren!

Finanzwesir sagt am 31. Mai 2019

Hallo 18 gute Jahre,

weil uns an jeder Ecke eingehämmert wird: Du bist was besonders, Du verdienst das Exklusive, Du bist einzigartig. Und dann kommt der Finanzwesir und schert sie mit dem Vanguard All-World alle über einen Kamm.

- Wer will schon Finanzen von der Stange!

- Die Hoffnung stirbt zuletzt: Vielleicht kann man ja doch was optimieren?

Gruß

Finanzwesir

Bergfex sagt am 31. Mai 2019

Hallo Finanzwesir,

danke für die Antwort, die einzig vernünftige.

Grüße, Bergfex

Timo sagt am 31. Mai 2019

@Nostradamus

Was genau sollte ich nun mit meiner Zeit anstellen?

Ich denke, dass Stichwort hier heißt Selbstständigkeit!

Wenn du den Ertrag optimieren willst ist es vermutlich sinnvoller, die Einnahmenseite zu erhöhen anstatt zu versuchen 0,x% Rendite zu pushen.

Also das, was der Finanzwesir auch schon macht und predigt. Überleg dir, was du kannst/weißt, was andere nicht/nicht so gut können und dann finde einen Weg das so anzubieten, dass andere Leute bereit sind, dafür Geld zu zahlen.

Dieses Geld legst du dann wieder zeitschonend an. :-)

Klappt das? sagt am 01. Juni 2019

|

Guter Artikel zu Fragen, die mich permanent beschäftigen: Vielleicht doch etwas „Hoch-Tief-Mut“-Strategie nach Beate Sander nebenher, um neben der passiven Basis den Rendite-Rahm abzuschöpfen?

Bislang konnte ich mich noch immer beherrschen. Was mir nun gedanklich wirklich zu schaffen macht ist das Thema Smart Beta. Warum nicht die Verlierer ausklammern?

Aber mit mittlerweile mehr als 50 Lenzen tue ich mich doch recht schwer mit Experimenten.

M. sagt am 31. Mai 2019

Hier schreibt Leser M.,

mein herzlicher Dank dem Finanzwesir dafür, meine Anfrage gelesen und dann auch noch aufgegriffen zu haben! :-)

Tatsächlich habe ich die Empfehlung zur Weiterentwicklung zu mehr Gelassenheit mit etwas Abstand zur Anfrage schon selbst aufgegriffen. Falls es hier irgendwie weiterhilft, möchte ich gerne die Hintergründe meiner Anfrage auch vom Psychologischen her etwas aufdröseln.

Auch @ 18 gute Jahre zur Frage, warum immer diesselben Fragen?

Seit so langsam anderthalb Jahren beackere ich nun sehr intensiv das Feld der Geldanlage.

Als vermutlich typischer deutscher Spätzünder auf dem Gebiet mit 42 wollte ich möglichst schnell vorankommen, getrieben von der Erkenntnis drohender Altersarmut.

Erste do-it-yourself-Versuchen noch mit im Rückblick typischen Anfängerfehlern mit zum Glück eher geringen Verlusten abgebrochen.

Danach eine Phase Scalable Capital über die ING. Nebenbei weitergebildet so schnell es sich machen ließ. Dadurch Scalable wieder gekündigt auf Grund zunehmend nicht nachvollziehbarer und, wie ich finde, drastischer Anlagefehler von Scalable.

Die Scalable-Positionen unter Schmerzen bereinigt, Verluste erhöht aber nach wie im geringen einstelligen Bereich des Anlagevermögens gehalten. Danach wieder do-it-yourself-Ansatz mit einem Themen-ETF-Depot wie z.B. alternde Mevölkerung, Automation, Cyber-Security u.ä.

Dann die Erleuchtung: Den Finanzwesir entdeckt und erstmals bei all meinen vorherigen Bemühungen das Gefühl erlangt, jemand mit Ahnung gefunden zu haben.

Buch verschlungen, Blog kreuz und quer gelesen, sacken gelassen und immer noch gedacht: Der erste gesamtheitlich taugliche Ratgeber denn weiß wovon er spricht und vermittelt Wissen sehr gut, nachvollziehbar, überprüfbar.

Danach Themen-ETF ohne Verluste mit geringen Gewinnen gekillt (vergleichsweise hohe TER, geringe Diversifikation in Branchen, Regionen usw.) und das Glück der Stunde genutzt, Vanguard zur Verfügung zu haben.

Nächster Schritt war nun, Situationsbewusstsein zu erlangen. Kreuz und quer gesucht bei justetf, ARD Börse und mit eigenem Excel mit dem Ziel, beziffern zu können, wie die Rendite wirklich aussieht auch nach Einbeziehung von Inflation, Dividenden, Kursentwicklung usw.

Schließlich bei Portfolio Performace (PP) gelandet, eingearbeitet und dort im Rebalancing sofort aufgezeigt bekommen, dass meine Anlagestrategie (Regionen BIP's abbilden) eine signifikante Unterrepräsentation von Japan und Pazifik aufweist.

Zudem festgestellt, dass die Einzel-ETF's ein geringeres TER bedeuten als das Paket "Developed World". Dafür mehr Käufe und irgendwann endet garantiert die kostenlos-Aktion der ING für u.a. Vanguard bei Käufen von mehr als 500 EUR.

Ich würde hier angesichts von PP als damals einem Informations-Overflow sprechen.

Fragen gewälzt ob es sinnvoll ist, die "Fernost-Schwäche" bestehen zu lassen. Südkorea ist doch so aufsteigend, Australien füttert doch Fernost mit Rohstoffen, Singapur floriert.

Geht um ca. 16% der BIP-Gesamtsumme meiner ETF-Welt. PP knallt einem alles detailliert um die Ohren wenn man es erstmal durchgehend mit den Daten gefüttert hat.

Tatsächlich habe ich damals investiert in einen eigenen Japan- bzw. Pazifik-ETF und meine Strategie-Absicht der BIP-Abbildung umgesetzt.

Mittlerweile habe ich mich wieder beruhigt, lasse das erstmal so aber gedenke bei günstiger Gelegenheit aus beiden wieder auszusteigen, weil sie für mich zu kleinteilig sind um für das Gesamtbild zu unbedeutend. Dazu sind bei der ING schon langlaufende Verkaufsorder angelegt.

Ich bleibe dann bei drei ETF's, da mir die Überbetonung der USA nicht in den Kram passt. Daher im passenden Verhältnis die ETF's Developed World, Developed Europe und Emerging Markets.

Zumal alles Ausschütter sind und die europäischen Dividenden mir höher angesetzt erscheinen. Gibt es halt eine Differenz zwischen Abbildung von Japan und Pazifik im Depot und der realen BIP-Verteilung. Sind ja nicht gar nicht im Depot, sondern eben etwas weniger.

Gelassen bleiben ob der paar Prozent Unterschied die das Gesamtbild kaum erschüttern.

Ausschütter will ich deshalb, weil mir bei den Thesaurierern nicht passt, dass sich die Stückzahl der Anteile nicht erhöht und nur der Kurswert, der sich bei einem Crash in Luft auflöst.

Daher für mich reinvestieren der Dividenden, damit im Falle einer Erholung nach dem nächsten Crash nicht alles "zurück auf Los" gilt. Steuerliche Abzüge sind dann natürlich doof aber ich möchte die Anteile steigern, den ein Crash beeinflusst die nicht.

Daher dieselben Fragen weil man beim sich klug machen seine eigenen Nuancen, Werdegang usw. hat ohne sich qualifiziert genug zu fühlen, diese schon beurteilen zu können.

Großer Dank dem Finanzwesir! Freue mich jeden Freitag auf den Newsletter und harre ggf. einem neuen bzw. aktualisierten Buch!

Bernd sagt am 31. Mai 2019

Langweilig aber zielführend, einfach monatlich 400 Euro in de Vanguard FTSE All-World und gut ist. Kein EM, kein sonstwas ;-) .

Danke für den wie immer gelungenen Artikel.

Nostradamus sagt am 31. Mai 2019

@Finanzwesir: "Ich sage als 50+: Wer seine Zeit mit 70 noch am Kapitalmarkt verdaddelt spinnt. Das ist Lebenszeitverschwendung."

Also verstehe ich es dann richtig, dass deine geplante Strategie tatsächlich ist, mit spätestens 70 komplett auch aus ETFs auszusteigen? Hier und da hast du ja doch schon was zum Thema entsparen geschrieben bzw. auch mal Podcasts dazu aufgenommen. Aber einen konkreten (oder besser gesagt: zumindest ein groben) Plan dazu habe ich jetzt noch nicht erkannt. Wäre schön, wenn du dazu nochmal etwas sagen könntest.

ChrisA sagt am 01. Juni 2019

Hallo Leute,

ich fühle mich hier beim Finanzwesir echt wohl, hier finde ich immer die Bestätigung für meine Anlagestrategie, einfach in World ETFs zu investieren und ruhig zu bleiben und nicht jeden Tag auf den aktuellen Herzschlag zu schauen. Das mache ich schon seit 2000, damals war es noch exotisch und heute ist es Mainstream.

Seitdem bin ich x mal mit dem Paternoster durch den Keller gefahren und dann ging es jedesmal wieder viel weiter nach oben und im Moment freue ich mich einfach, wenn ich mal wieder was günstiger einkaufen kann.

Es gibt aber eine Sache die ich nicht verstehe und die eigentlich hier auch nicht so richtig diskutiert wird:

Irgendwie misst hier jeder seine Performance in Euros und Dollars und wenn der Wert in den Währungen mal runtergeht, dann wird das als negativ empfunden.

Bei mir ist es ehrlich gesagt umgekehrt. Ich fühle mich wesentlich wohler dabei, Anteile an all den Unternehmen zu haben, die Produkte und Dienstleistungen schaffen die wir täglich nutzen und in der Zukunft nutzen werden.

Für mich ist das Riskio Dollars und Euro zu halten viel größer als das Risiko an der Weltwirttschaft beteiligt zu sein.

Letztlich ist doch ein Anteil an der Weltwirtschaft viel sicherer und viel werthaltiger als irgendeine Währung. Ich fühle mich mit den Euros und Dollars viel unwohler als mit Anteilen an Unternehmen, Ich kann daher mit meinen ACWI Anteilen viel ruhiger schlafen als mit irgendeiner Zahl auf meinem Kontoauszug.

- Warum wird immer gesagt man benötige einen "risikoarmen" Anteil RK1, ist das nicht genau genommen der riskanteste Anteil an einem Vermögen ? - Sind nicht in Wahrheit die Unternehmensanteile der viel sicherere Asset, auch wenn Sie gemessen in gedrucktem Papier auch mal schwanken ?

Was meint Ihr ?

Anton sagt am 01. Juni 2019

@Bergfex

Ich an deiner Stelle würde in einen ETF auf den Index MSCI ACWI (=100% Aktien) investieren und monatlich 0.5% des aktuellen Wertes verkaufen und verprassen. Auf diese Weise hast du lebenslang einen schönen Zustupf, und deine Erben werden sich auch nicht beklagen.

Weitere gute ETFs sind „Vanguard All-World“ (100% Aktien) oder „ComStage Vermögenstrategie-ETFs“ (Gemisch aus Aktien, Anleihen, Rohstoffen — momentan gibt es 3 verschiedenen Mischungen).

Ich an deiner Stelle würde mich jedenfalls auf eine 1-ETF-Lösung konzentrieren, da extrem einfach und pflegeleicht. Falls du aber Freude am Investieren bekommst, dann ist natürlich vieles möglich. Unbedingt in die Materie einlesen. Das Buch vom Finanzwesir eignet sich hierzu hervorragend.

hawaiikai sagt am 01. Juni 2019

Guten Morgen,

"Du bist was besonders, Du verdienst das Exklusive"

Tatsächlich bzw. leider ist man ja was besonderes, wenn man stur seinen ETF-Sparplan bespart und nicht in Riester, KLV etc sein Geld "investiert".

"Warum muss jeder sein eigenes Süppchen kochen?"

Weil meine selbstgekochte Suppe mir persönlich einfach am besten schmeckt (bisschen Maggi schadet nie) und es mir hilft mein Ding langfristig durchzuziehen.

Als notwendig erachte ich diese kleinen Anpassungen aber, realistisch eingeschätzt, nicht.

Schöne Grüße und entschuldigt mein grauenhaftes deutsch im ersten Beitrag

Gruß hawaiikai

M. aus M. sagt am 01. Juni 2019

@T:

In meinem eigenen Depot würde ich die alten ETFs verkaufen und einen sauberen Neubeginn hinlegen, soweit nicht steuerliche Aspekte gegen einen Verkauf sprechen (z.B. Sparerfreibetrag im laufenden Jahr ausgereizt und im kommenden Jahr voraussichtlich Erträge deutlich geringer als 801/1602€; dann würde Einiges gegen einen sofortigen Verkauf sprechen).

Alternativ kannst Du natürlich auch die „Leichen“ weiter im Depot behalten - Dein Gesamtergebnis wird das nicht deutlich beeinflussen.

Persönlich würde ich das Depot noch einfacher strukturieren: 100% All-World und die Wette auf den Momentum-Faktor begraben.

@Nostradamus:

Leider ist es unmöglich zu erkennen, welche Strategie die Beste sein wird. Manche Strategien werden ein besseres Ergebnis erzielen als der Gesamtmarkt und Manche ein schlechteres.

Da es relativ billig und steuerlich günstig ist, den Gesamtmarkt zu Kaufen und zu Halten, wird die „All World“/„All Country“-Strategie nach Kosten/Steuern durchschnittlich ein besseres Ergebnis erzielen, als eine durchschnittliche handels- und damit kostenintensive Strategie.

Eine handelsintensive Strategie ist auch immer eine steuerlich ungünstige Strategie (Gewinne werden idR ganz erheblich bei Veräußerung der Assets versteuert/bei einer Buy&Hold-Strategie kann ein größeres zunächst noch unversteuertes Volumen für Dich arbeiten).

Das Handel Kosten auslöst ist anhand der Preislisten der Broker der offensichtlichere Nachteil einer handelsintensiven Strategie.

Der größte Nachteil bei der Abweichung vom Gesamtmarkt lässt sich allerdings nicht so gut in Zahlen beschreiben:

Das Durchhalten.

Stell Dir vor, Dein Nachbar hat in 2020 mal ganz locker 15% Performance einfach nur durch das Halten vom Gesamtmarkt erzielt und den Feierabend nett und locker mit Frau&Kind verbracht.

Du armer Tropf hast Dich für die vermeintliche Gewinnerstrategie entschieden und musstest dafür jeden Abend nach Feierabend stundenlang mit der Analyse von Wertpapieren verbringen,

Deine Frau ist sauer, Dich kaum noch zu sehen, Dein Kind kennt Dich kaum noch und Deine Perdormance ist negativ. Wer ist der Gewinner? „Buy&Hold Gesamtmarkt“ oder „ausgefuchste Profi-Strategie“?

Manuel sagt am 02. Juni 2019

Hallo Finanzwesir,

wie immer ein fundiert aufbereiteter Artikel. Vielen Dank dafür!

Über die Beleuchtung eines Aspekts würde ich mich noch freuen. Im Artikel „Emerging Markets: Wachstumsmotor und Performance-Chimäre“ auf Morningstar vom 24.05. wird für mich plausibel argumentiert, dass man auf Emerging Markets im Depot sowohl unter den Aspekten Rendite als auch Diversifikation getrost verzichten kann, d.h. ein ETF auf den MSCI World wäre vollkommen ausreichend.

Wie denkst Du dazu?

PeWi sagt am 02. Juni 2019

@Finanzwesir

Ganz so einfach ist es nicht - zumindest nicht bei allen. Nicht jeder hat das Glück, zeitlebens durchgehend brauchbar verdient zu haben.

Was macht man, wenn man mittendrin eine "finanziell unglückliche Zeit" hatte und erst mit 50 wieder Tritt gefasst hat? Und zudem dann mehrere Kinder studieren bzw in den nächsten Jahren schön überlappend studieren werden?

Da fehlt die Zeit für die Kraft des Zinseszinses, und die Sparrate ist dank der studierenden Kinder für 10 Jahre mäßig (einer studiert) bis nicht vorhanden (zwei parallel).

Insofern lande ich bei Kategorie drei von Kostolany: "Wer viel Geld hat, kann spekulieren. Wer wenig Geld hat, darf nicht spekulieren. Wer kein Geld hat, muss spekulieren."

Herzliche Grüße, PeWi

Daniel sagt am 02. Juni 2019

Hallo.

Wenn ich mir den Artikel so anschaue, dann verstehe trotz der Aussage, das ETF-Depot nicht all zu kompliziert zu gestalten dennoch folgendes nicht. Es geht immer wieder darum, sein Depot zu diversifizieren. Es wird für den Aktienteil all zu oft der MSCI World + MSCI EM empfohlen.

Wenn ich mir jedoch den Verlauf des S&P 500 (wie auch hier im Artikel dokumentiert) anschaue und einen langen Anlagehorizont habe, wäre es da nicht sinnig einfach nur den S&P 500 ins Depot zu hauen, um maximale Rendite zu bekommen?

Diversifikation hin oder her, wenn der Kurs am Ende des Anlagezeitraumes nach unten geht, dann ist das Riskio eines temporären Verlustes doch mit dem MSCI World + EM nicht viel geringer als mit dem S&P 500, oder?

Mfg Daniel

Marius sagt am 03. Juni 2019

@ChristianMausKS

Die 70/30 Aufteilung ist doch auch eine Optimierung bzw. ein Optimierungsversuch. Normal wäre 90/10. Wenn ich jetzt 3x soviel EM im Depot habe muss ich mich doch auch mit den EMs beschäftigen und mir eine Meinung zu dieser Wette machen.

Die Indexzusammenstellung bleibt ja auch nicht über die Jahre gleich. 2013 verließ Griechenland die DM und kam in den EM-Index. Damit hattest du zum Beispiel 3x so viele Griechische Aktien im Depot wie vorher.

Max Alpha sagt am 04. Juni 2019

Wenn die 3 Leser noch Dekaden haben, in denen sich das Investment entwickeln kann, so wäre mit Faktor-Investing noch etwas mehr drin:

https://www.gerd-kommer-invest.de/factor-investing-die-basics/

oder

https://www.onvista.de/news/sichere-aktien-fuer-stuermische-zeiten-212158691

Ich weiß, jetzt wird es heißen: „Nehmt die Brot- und Butter- Indizes!“

Aber: Hier und da mal ein Schnitzel ist doch auch nicht schlecht, oder?

Scherz beiseite. Mein Depot besteht im Wesentlichen aus folgenden ETF:

https://de.extraetf.com/etf-portfolio/bip-weltportfolio-mit-sc

Bis auf Size und political Risk also keine Faktorprämie. Ich stelle mir aber seit der letzten Auflage des Kommer schon die Frage, ob es nicht Sinn macht, die Verlierer auszuklammern, also quasi mit Vollgas Richtung Alpha.

Solche Entscheidungsprozesse brauchen bei mir sehr lange. Also habe ich noch Zeit die Sache zu beobachten. Denn es gibt ja, wie das halt so ist, zu diesem Thema aus ebenfalls berufenem Munde auch ganz andere Stimmen:

https://www.flossbachvonstorch-researchinstitute.com/de/studien/smart-beta-etfs-euphemismus-par-excellence/

Wer zum Teufel hat nun Recht?

Flurry sagt am 04. Juni 2019

Ja, das Hauptproblem ist doch irgendwann, dass man garnicht mehr rational begründen kann, warum man etwas macht.

Das ist bei Einzelaktien mein größtes Problem (wann verkaufe ich ein Unternehmen?) und eigentlich finde ich es sogar bei ETFs schwierig.

Warum MSCI World + MSCI EM? Warum welche Verteilung? 70:30 sind veraltete BIP-Gewichtungen und warum sollte ich nach diesen gewichten?

Muss ich das chinesische Tencent (um ein EM Schwergewicht zu nennen) höher gewichten, weil indische Würstchenstände neuerdings mehr Hotdogs verkaufen und Indiens BIP ansteigt, wo ist der Sinn?

Ja, zufälligerweise hatte das in der Vergangenheit eine bessere Rendite, niemand garantiert, dass es in der Zukunft genauso ist.

Da ist doch ein All-World ETF deutlich ehrlicher.

Jens sagt am 04. Juni 2019

Der ETF ist ein klasse Instrument, um wie geschrieben, den Wert des Portfolios zu erhalten und nicht arm zu sterben.

Spaß macht das Kaufen einzelner Aktienwerte aber auch.

Somit habe ich mich für eine Kombination entschieden, Gespartes geht in einzelne Aktienwerte, die Dividende geht in ETF.

TexMex sagt am 04. Juni 2019

Vom Finanzwesir hat man ja gelernt, dass TCO bzw. Transaktionskosten und falsches Timing schon zwei der "apokalyptischen ETF-Rendite-Killer". Daher habe ich bisher monatlich (wegen Cost-Average-Effekt) mein ETF-Depot mittels kostenlosem Sparplan kontinuierlich bespart.

Jetzt will die Online-Bank seit 06/2019 dreisterweise Kopeken pro Sparplanausführung. Schon wieder den Anbieter wechseln würde mich stressen. Aber ich kann statt monatlich auch vierteljährlich meine ETFs besparen. Das würde bedeuten, nur 1/4 Transaktionskosten p.a., was aber zu Lasten des CAE gehen kann.

Beschäftigt sich noch jemand mit dem Thema? Hat schon jemand Rechen- und Gedankenspiele gemacht bzgl. monatliches vs. vierteljährliches ETF-Besparen? Wie ist die Meinung?

Dank & Gruß

Finanzwesir sagt am 04. Juni 2019

Hallo M.,

harre ggf. einem neuen bzw. aktualisierten Buch!

Ist gerade im Lektorat. ;-)

Gruß

Finanzwesir

Finanzwsir sagt am 04. Juni 2019

Hallo Nostradamus,

"Also verstehe ich es dann richtig, dass deine geplante Strategie tatsächlich ist, mit spätestens 70 komplett auch aus ETFs auszusteigen?"

Nein, wir werden bis ans Ende unserer Zeiten am Kapitalmarkt aktiv sein. Aber hier ging es um eine Person, die

- richtig viel geerbt

- 3.000 € Rente bezieht.

So jemand hat es einfach nicht mehr nötig sich mit dem Kapitalmarkt zu beschäftigen. Dieser Börsenkram ist doch nur Mittel zum Zweck. Warum soll ein 70 jähriger mindestens 600.000 € auf der hohaen Kante und 3.000 € Cash-Flow durch die Rente sich auf die Lernkurve Börse begeben?

Wenn diese Person schon jahrelange Erfahrung hat, dann von mir aus. Aber ich vermute, dass es sich hier um die typisch deutsche Finanzkarriere handelt ;-)

Geboren kurz nach dem Ende des zweiten Weltkriegs, das Wirtschaftswunder voll mitgemacht, solide Rentenzusagen, das was übrig blieb entweder als Festgeld oder - ganz progressiv - in Bundesschatzbriefen angelegt.

Börse war da nicht nötig, Zinsen reichten.

Das scheint das große Mißverständnis zu sein: Der Finantzwesir mag Börse. Nein, wenn ich mit "Hex, hex" eine vernünftige Altersvorsorge herbeizaubern könnte, würde ich das machen. Ich finde diesen Börsenkram im höchsten Maße ermüdend und langweilig.

Gruß

Finanzwesir

Dr.Who sagt am 04. Juni 2019

Hallo,

ich habe mir die A0HGWC und A0HGV0 zugelegt.

Für die Kinder möchte ich auch was starten, da ich das für mich selbst leider erst recht spät entdeckt habe.

Aufgrund der Sache ansich, tut es ja dann nicht Not für die Junioren etwas anderes auzusuchen, da ja schon genug gestreut ist oder sehe ich das falsch?

Grüße D

Joerg sagt am 05. Juni 2019

@ Leser M.

Gut, dass du schon soviel gelernt hast. An einem Punkt koenntest du viell. noch arbeiten: dem Verstaendnis zwischen Thesaurierern und Ausschuettern:

"Ausschütter will ich deshalb, weil mir bei den Thesaurierern nicht passt, dass sich die Stückzahl der Anteile nicht erhöht und nur der Kurswert, der sich bei einem Crash in Luft auflöst.

Daher für mich reinvestieren der Dividenden, damit im Falle einer Erholung nach dem nächsten Crash nicht alles "zurück auf Los" gilt. Steuerliche Abzüge sind dann natürlich doof aber ich möchte die Anteile steigern, den ein Crash beeinflusst die nicht."

Stell dir zwei Eimer(Buckets) mit Wasser vor (jeweils als Bild fuer ein Depot). Der eine ist der tBucket (thesaurierende ETFs) der andere der aBucket (ausschuettende ETFs).

- Bei beiden kommt ab und zu eine Schoepfkelle dazu (Sparplan, Einmalanlage).

- Beide werden manchmal angerempelt und dann verschwappt leider etwas Wasser (Baisse, Crash).

- Egal wie der Wasserstand in den Eimern entstanden ist, es wird prozentual gleich viel Wasser verschuettet beim Anrempeln!

Der einzige Unterschied zwischen den Eimern ist: bei einer Ausschuettung im aBucket wird eine Kelle Wasser hoch gehoben: ein Loeffelchen Wasser wird abgezweigt fuer den Staat (Abgeltungssteuer) und der Rest der Kelle in den Eimer zurueck gegeben.

Beim tBucket wird keine Kelle hochgehoben und nix abgezweigt (hoechstens manchmal ein paar Troepfchen = Vorabpauschale).

Dadurch steigt der Pegel im tBucket mit der Zeit hoeher als im aBucket.

Beim Anrempeln wird aus beiden prozentual gleich viel Wasser verschuettet (nominal ggfls nicht, aber nominal zaehlt nicht!).

Es gibt hier keinen Ausschuetter Vorteil. Das ist schwer zu verstehen, weil das Gehirn verschiedene "Unterkonten" fuer Ausschuettungen und neue Zufluesse bildet.

Das ist aber Unfug. Es kommt allein auf die Wasserstandshoehe im Eimer an, nicht, wie es dazu kam (die Historie). Alle Eimer sind dem Verschuettungsevent gleich ausgesetzt (Marktrisiko).

Vielleicht hilft dir diese Alegorie, es besser zu verstehen?

LG Joerg

Nostradamus sagt am 05. Juni 2019

@PeWi:

"Was macht man, wenn man mittendrin eine "finanziell unglückliche Zeit" hatte und erst mit 50 wieder Tritt gefasst hat? Und zudem dann mehrere Kinder studieren bzw in den nächsten Jahren schön überlappend studieren werden?

Da fehlt die Zeit für die Kraft des Zinseszinses, und die Sparrate ist dank der studierenden Kinder für 10 Jahre mäßig (einer studiert) bis nicht vorhanden (zwei parallel).

Insofern lande ich bei Kategorie drei von Kostolany: "Wer viel Geld hat, kann spekulieren. Wer wenig Geld hat, darf nicht spekulieren. Wer kein Geld hat, muss spekulieren."

Die ganz große Frage ist halt, ob du in Kategorie 3 bist oder nicht doch in Nr. 2... Oder ob du Kostolany nicht so uminterpretierst, dass es zu deiner Strategie passt. ;-)

@M. aus M.:

"Stell Dir vor, Dein Nachbar hat in 2020 mal ganz locker 15% Performance einfach nur durch das Halten vom Gesamtmarkt erzielt und den Feierabend nett und locker mit Frau&Kind verbracht.

Du armer Tropf hast Dich für die vermeintliche Gewinnerstrategie entschieden und musstest dafür jeden Abend nach Feierabend stundenlang mit der Analyse von Wertpapieren verbringen,

Deine Frau ist sauer, Dich kaum noch zu sehen, Dein Kind kennt Dich kaum noch und Deine Perdormance ist negativ. Wer ist der Gewinner? „Buy&Hold Gesamtmarkt“ oder „ausgefuchste Profi-Strategie“?

Ja, ich bin ja auf der passiven Seite mit wenig Aufwand. Einige Passagen des Beitrags klingen halt so, als gäbe es zeitintensivere Strategien, die aber auch besser sind.

Finanzwesir sagt am 05. Juni 2019

Hallo PeWi,

"Was macht man, wenn man mittendrin eine "finanziell unglückliche Zeit" hatte und erst mit 50 wieder Tritt gefasst hat?"

Man tut was man kann und grämt sich nicht. So ist das Leben eben. Wer das tut, was in seiner Macht steht, hat sich nichts vorzuwerfen. Sparraten von 25 € oder 50 € sind keine Schande und auch nicht nutzlos. Sie sorgen dafür, dass man dabei bleibt und wenn dann wieder mehr Geld da ist, kann auch wieder mehr angelegt werden.

Hauptsache man gibt das gewohnheitsdmäßige Anlegen nicht ganz auf. Das ist das Entscheidende.

Gruß

Finanzwesir

Timo sagt am 05. Juni 2019

wenn du der Meinung bist, dass die USA auch in den nächsten 30-40 Jahren das Rennen machen und wirtschaftlich das Geschehen dominieren, dann ist ein S&P 500 "besser".

Wenn jetzt aber aus welchen Gründen auch immer ("Japan-Szenario", Finanzkrise reloaded, 3. Weltkrieg verloren...) die Wirtschaft in den USA komplett in die Knie geht, dann ist dein S&P 500 plötzlich "nichts mehr" Wert. Die World + EM Mischung hingegen würde "nur" um 40-60% (je nach Gewichtung) einbrechen und das entstandene Machtvakuum würden ganz sicher andere Firmen nutzen, so dass der Einbruch nur kurzfristig wäre.

Das war jetzt verdammt viel Konjunktiv!

Die Sache ist aber die, dass du mit dem S&P 500 eine Länderwette eingehst. Und das Japan-Szenario hat nunmal gezeigt, dass auch bedeutende Weltwirtschaften "plötzlich" massiv an Bedeutung verlieren können.

Es obliegt dir, ob du das Risiko eingehen willst (und in der Vergangenheit (!) gab es dafür mehr Rendite), oder ob du lieber auf ~0,8% p.a. "verzichtest" und dafür in Zukunft für alles gewappnet bist (Ausgenommen Tiernahrung und ein komplettes zusammenbrechen der gesamten Weltwirtschaft)

Finanzwesir sagt am 05. Juni 2019

Hallo Max Alpha,

"Wer zum Teufel hat nun Recht?"

Beide, oder keiner oder der eine oder der andere. Das wird sich in 30 Jahren zeigen. Dann kann ich aber die Uhr nicht mehr zurückdrehen und auf das richtige Pferd setzen.

Du hast den unsichtbaren Dritten vergessen, der immer am Tisch sitzt: Die Opportunitätskosten. Statt zwischen Kommer und Storch hin- und her zu schwanken könntest Du

- Karriere machen

- Dein eigenes Businesse aufziehen (gerne in Teilzeit)

- In ATZ investieren. ATZ? Alltagszärtlichkeiten (Hab' ich mal im Internet aufgeschnappt). Der nette Blick, der kleine Kuß zwischendurch, das "Hier guck mal, hab' ich beim Einkaufen entdeckt und für Dich mitgebracht".

- Mit den Jungs ein Bierchen trinken gehen und von der neuen beruflichen Chance hören.

Ich bin 50+, mir läuft die Zeit davon. Ich habe keine Zeit mehr für Nachkomma-Optimierung. Mit solchen Pipifax-Überlegungen gebe ich mich nicht mehr ab. Klingt arrogant? Ist arrogant. Aber seit ich "Essentialism" von Greg McKeown gelesen habe, weiß ich ein solides "Nein" zu schätzen.

Gruß

Finanzwesir

Timo sagt am 05. Juni 2019

@Max Alpha

Scherz beiseite. Mein Depot besteht im Wesentlichen aus folgenden ETF: https://de.extraetf.com/etf-portfolio/bip-weltportfolio-mit-sc

Bis auf Size und political Risk also keine Faktorprämie.

wenn deine Gewichtung auch so aussieht, muss ich dich leider enttäuschen, was die Size-Prämie angeht ;-)

EM IMI gewichtet Size nach MK und von den verbleibenen 60% Welt sind 10% SC, 10/60 = 16,67. Du gewichtest Size damit also 1,67% über! Ob das für nen premium ausreciht...

Denn streng genommen betreiben alle mit nem World/EM Portfolio multi-Faktorinvesting. Und zwar mit negativen Exposure zum Size-Faktor (und positven ggü. political risk)

Niko sagt am 05. Juni 2019

@Max Alpha:

Das schwierige ist es, im Vorfeld die Schnitzel als solche zu identifizieren. Und das stetig, ständig und vor allem Jahr für Jahr. Wenn man Pech hat gibt's nur Gammelfleisch ;-)

Auch beliebt: der Bier, Wein und "Schnaps extra"-Vergleich. Wenn es dumm läuft ist stellt sich der Schnaps als Fusel heraus. Aber auch das weiß man nur hinterher.

@Flurry:

Der 70/30-Vorschlag hat - meine ich - eigentlich nur noch die Aufgabe, einem Einsteiger, der Emerging Markets übergewichten möchte, eine Hausnummer zu liefern, die man erstens halbwegs plausibel herleiten kann und zweitens verhintert, dass man sich im Klein-Klein verheddert (ist jetzt 73/27 besser, oder doch 71,3/28,7).

Abgesehen davon ist er genauso beliebig wie die von mir genannten Zahlen und dein Fazit ist nur zu unterstreichen.

Schwachzocker sagt am 05. Juni 2019

"Ausschütter will ich deshalb, weil mir bei den Thesaurierern nicht passt, dass sich die Stückzahl der Anteile nicht erhöht und nur der Kurswert, der sich bei einem Crash in Luft auflöst."

Mit Verlaub, das ist Quatsch!

Bei einem Thesaurier werden die Dividenden innerhalb des Fonds wieder angelegt. Bei einem Ausschütter bekommst Du das Geld und musst es ggf. selbst wieder anlegen. Das ist, von steuerlichen Gesichtspunkten abgesehen, Jacke wie Hose.

Max Alpha sagt am 05. Juni 2019

Tag Herr Finanzwesir, nein, das klingt nicht arrogant.

Das ist witzig und deshalb bin ich hier. Bezüglich ATZ hast Du mich vom Hocker gehauen, gute Idee, werde ich testen.

Ich bin ebenfalls 50+ (ich wirke zwar hier deutlich jünger, sehe dafür jedoch außerhalb des virtuellen Raumes deutlich älter aus).

Ich glaube, dass bei Dir viele unerkannte silver ager unterwegs sind, sozusagen die graue Masse. Kommen wir zum Kern: Karriere? Mit dem Begriff tue ich mich schwer. Davon würde ich bei einem Dax-Vorstand sprechen. Ich bin wie Du Ingenieur, der Rubel rollt recht ordentlich. Der Job macht mir Spaß, ich arbeite gerne.

Wenn ich dann mal auf dem Sofa sitze denke ich, statt in der Nase zu bohren, ganz gerne über Finanzthemen nach. Nach Finanztest und Finanztip kam dann irgendwann Finanzwesir (und zwischendurch eben auch Storch und Kommer).

Anfangs las ich nur Deine Artikel zu Themen wie Strategie und Altersvorsorge, mittlerweile auch ganz gerne die Kommentare. Naja, und nun beschäftigt mich seit Monaten die Frage, ob ich irgendwann Eigentümer eines Smart Beta ETF sein sollte.

Ich führe eine Liste, in die ich pro und contra eintrage. Es stimmt schon, es gibt wichtigeres. Aber irgendwie ist es doch auch nett, sich mit solchen Dingen zu beschäftigen.

Andere denken statt dessen darüber nach, welche Winterreifen sie im Oktober aufziehen lassen.

Gruß Max Alpha

Smartinvestor sagt am 06. Juni 2019

Für mich ist das Riskio Dollars und Euro zu halten viel größer als das Risiko an der Weltwirttschaft beteiligt zu sein.

@ChrisA

Für mich auch. Toll, dass du dich mit deiner unbequemen Meinung outest! :-))

Nach Buffett vermeidest du damit große Fehler, das Investmentrisiko anhand des Verhältnisses von Aktien und Anleihen zu beurteilen. :-)

Warum wird immer gesagt man benötige einen "risikoarmen" Anteil RK1, ist das nicht genau genommen der riskanteste Anteil an einem Vermögen ?

Genau so ist es. "Immer gesagt" wird es nur, weil “man“ den richtigen Umgang mit kurz- und langfristigen Zeit-Maßstäben lange nicht so gut beherrscht wie du oder Buffett (oder ich?). Die meisten wollen langfristig denken aber können es leider nur kurzfristig.

So starren sie ständig auf die langfristig völlig irrelevanten, reversiblen Schwankungen von Einzelwerten im Portfolios - oh Schreck lass nach - und nehmen RK1-Psycho-Pillen gegen das "Schwankungsrisiko." ;-)

Interessanterweise gehen dieselben Pillenschlucker in eine ebenfalls langfristig geplante einzelne Wohnimmobilie "all in" und lassen nicht noch einen erheblichen RK1-Anteil in EUR stehen, um das ähnlich hohe Einzelimmobilienwert-Schwankungsrisiko zu reduzieren!?

Sind nicht in Wahrheit die Unternehmensanteile der viel sicherere Asset, auch wenn Sie gemessen in gedrucktem Papier auch mal schwanken ?

YES and BINGO! Wegen des Götzendienstes am papiernen Mammon denkt man/frau leider total verzerrt, gerade so, als ob das Bild der Welt im einzig verfügbaren Zerrspiegel die Wirklichkeit wär. Da schlägt halt der unbeherrschte Availability Bias aus unverstandener Verhaltensökonomie zu.

Die Unternehmensanteile haben jedoch ihren wahren inneren Wert, der allein zählen sollte.

Der ändert sich nur langsam mit deren wirtschaftlicher Entwicklung. Was schwankt, ist ja nur deren künstliche Bewertung auf Basis der eigentlich schwankenden, bedruckten Papier-Wertes.

Denn damit wird der Markt nach Belieben der Banken geflutet oder ausgetrocknet. Es kommt daher zur hierfür viel relevanteren, Sachwertinflation, die aktuell viel höher als die offizielle Inflation ist.

Entsprechend nimmt das größte Volatilitäts-Risiko von Aktien, trotz absoluter Ausfallsicherheit und hoher Rendite, langfristig gemittelt sogar immer mehr ab - bei 30-jährigem Anlagehorizont schwankte die jährliche Rendite nur noch zwischen gut 6 und knapp 10% p.a. Währenddessen steigt das größte Ausfallrisiko von bedrucktem Papier immer weiter an! Wie man solches irgendwann sicher zerfallendes Papier langfristig zur “Risikoreduzierung“ ins Depot nehmen kann, wird mir auch immer ein Rätsel bleiben. )-:?

Was meint Ihr ?

Von dem Quatsch auf keinen Fall beirren lassen, möglichst bald Dein Ding finden und konsequent "On My Highway" fahren. Ich fahre schon seit Jahrzehnten souverän "on my highway", ziehe mein Ding mit besten Erfahrungen durch und bleibe dadurch als Alpha-Jäger gefragt und im Gespräch.

Kinder, dass ich das hier noch erleben darf. ;-D

Danke!!

rockstar sagt am 06. Juni 2019

Lieber Finanzwesir, liebe Community,

wenn ich (als Neuer) den Grundtenor dieses und vieler anderer Artikel richtig verstehe, läuft es immer darauf hinaus, dass es nach 15 Jahren sowieso egal ist - Einstiegszeitpunkt, Auswahl des breit diversifizierten ETFs und auch der Mix der einzelnen ETFs (World /EM) scheint letztlich kein entscheidender Faktor zu sein. Gut, das habe ich verstanden.

Da ich seit einigen Jahren zwei Depots aufbaue (eines für meinen 8jährigen Sohn, das wir seit seiner Geburt mit dem Kindergeld und sonstigen Geldgeschenken der Verwandschaft und eigenen Zuschüssen und das andere für meine Frau - 42 - und mich - 44), lese ich immer wieder über unterschiedliche Ansätze des Vermögensaufbaus.

Aber ich habe ja auch einen eigenen Kopf, von daher möchte ich hier einige meiner Überlegungen grob skizieren.

Erste grundsätzliche Überlegung: ohne Informationstechnik geht es nicht und wird es in Zukunft schon mal gar nicht mehr gehen. Im MSCI World sind ca. 16% IT-Firmen vertreten - das ist mir persönlich angesichts dieser zukunftsträchtigen Branche zu wenig.

Deshalb habe ich in beiden Depots einen World IT-ETF gekauft. Hinzu kommen die gewaltigen Probleme Europas: Trump's Liebe zu den Zöllen, der Brexit, die Verschuldung Italiens & Frankreichs (was niemals wird aufgefangen werden können á la Griechenland & Irland), die Uneinigkeit auf politischer Ebene (Ungarn und Polen gegen den Rest), die Türkei-Problematik inkl. Flüchtlingsabkommen... ich würde aktuell nicht freiwillig auf Europa setzen.

Asien wird sicherlich wachsen, aber auch hier gibt es Handelsstreitigkeiten (China) und politische Unwägbarkeiten - würde ich auch nicht unbedingt explizit in ein Depot einbauen. Bleiben in meinen Augen zwei Übergewichtungen: USA/Nordamerika & Technik. Für mich klingt das eher nach einem S&P500-ETF statt eines MSCI World.

Dementsprechend sieht die Gewichtung im Depot meines Kleinen ganz einfach so aus:

- 50% S&P500 (hier ein ETF der bnp, den ich kostenlos kaufen und auch verkaufen kann, da consorsbank - A1W4DP)

- 50% WorldIT (A113FM).

Bevor jetzt einige eine Herzattacke bekommen: ja, es ist USA-lastig. Ja, der WorldIT ist Apple & Microsoft lastig - das ist mir klar und ich habe damit psychisch kein Problem. Dem USA-Argument stelle ich die Überlegung entgegen, dass die Firmen im S&P500 sowieso international aufgestellt sind (alleine deswegen, um steueroptimiert zu arbeiten).

Schwankungen sind mir hier relativ egal. Der Kleine hat noch ein ganzes Leben Zeit und da Jahr für Jahr ca. 4000 bis 5000€ in das Depot mittels Sparplan fließen, ergibt sich auch ein angemessener durchschnittlicher Einstiegskurs im Falle eines Crashs.

Hier überlege ich aber aktuell, zumindest Asien mittels eines ETFs zusätzlich abzudecken.

"Unser" Depot sieht etwas anders aus, wobei die Überlegung ähnlich ist - ich halte mich an die Stärke und Marktkapitalisierung der USA und setze auf eine sich enorm weiterentwickelnde IT-Branche, die immer mehr Bereiche des Alltags ernsthaft in Anspruch nehmen wird (Fintechs, Mobilität, Automatisierung).

Hier liegen außerdem noch einige ETFs 'rum, mit denen ich die Diversifizierung einzelner Schwerpunkte wohl etwas zu weit getrieben habe und ich würde gerne aufräumen:

- MSCI World - A2DVEZ (20%)

- S&P500 - A1W4DP (30%)

- WorldIT - A113FM (30%)

- Xtrackers FutureMobility - A113FM (10%) - hier bin ich über's Ziel hinausgeschossen, zu speziell, zu klein - der fliegt demnächst raus

- Xtrackers AI+BigData - A2N6LC (5%) - auch hier gilt: Streichkandidat

- MSCI USA Consumer Staples - A1W9KC (5%) - die Überlegung war, hier langsam umzuschichten, um im Falle eines Absturzes eine nicht ganz so große Volatilität zu haben. Sollte ich den FutureMobility und den BigData verkaufen, fließt das Geld entweder hier rein ODER

ich kaufe den MSCI World Min Volatility A1J781 und stelle so das Depot noch etwas seriöser auf

So, vielleicht mag das ja jemand kommentieren... auch, wenn es so klingt, dass ich mit voller Überzeugung USA- und techniklastig bin, bin ich nicht unbelehrbar.

Da ich jahrelang am Pokertisch (nein, nicht die Cents-Beträge im Internet) gesessen habe, gehe ich davon aus, dass mir Schwankungen im Portfolio nichts ausmachen.

Wenn es crasht, kaufe ich eher nach. Ich habe beim Pokern gelernt, dass es ja nur Geld ist.

Wenn du Angst um jeden Euro hast, verlierst du sowieso. Wenn die Nächte im Casino nicht immer so lang wären, würde ich noch immer 3x in der Woche da sitzen. Psychisch sehe ich mich also gewappnet und sehe einen Crash eher als Chance (wie in den letzten Monaten bei wirecard, die ich gemittelt bei 105€ gekauft und bei 140€ verkauft habe - immer noch zu früh, wie sich herausstellte).

JayJay sagt am 06. Juni 2019

Hi Finanzwesir, hi allerseits,

vielen Dank für diesen tollen Artikel!

Beim Durchstöbern deines Blogs und den Kommentaren anderer Nutzer fällt mir immer wieder auf, dass sehr oft iShares, Xtrackers und manchmal Vanguard als Anbieter besprochen bzw. genannt werden.

Wenn man z. B. den ausschüttenden MSCI World von iShares (TER=0.50%), Xtrackers (TER=0.19%) und HSBC (TER=0.15%) vergleicht, findet man bei allen ein ordentliches Fondsvolumen von über 600 Mio. USD.

Warum sollte ich also bei ähnlicher Performance der drei ETFs den iShares besparen, wenn vom TER her der HSBC um mehr als einen Faktor 3 günstiger ist? Übersehe ich da irgendwo einen Nachteil von HSBC?

Grüße,

JayJay

Anton sagt am 06. Juni 2019

@rockstar

Beim Finanzwesir geht es hauptsächlich um "Buy & Hold" (und Rebalancing), und die verbleibende Zeit verbringt man mit den schönen, erbaulichen Dingen im Leben (und nicht mit dem Jonglieren von ETFs, Aktien, Optionsscheinen usw.).

Hauptanliegen: Das Vermögen soll stetig wachsen (mit ca. 6% real jährlich) ohne unser Zutun. Passives Investieren nennt sich das; es ist völlig unaufgeregt und (gewollt) langweilig, aber es funktioniert (schon seit Jahren; funktioniert natürlich nicht mehr, wenn die Weltwirtschaft für Jahrzehnte einbricht).

Du bist eher jemand, der aktiv Investieren will. Du gehst Länder- und Branchenwetten ein. Wenn du daran Spass hast, dann ist das gut. Wenn es dich nur Nerven kostet, dann ist es eher weniger gut ...

Klar, die USA-Aktien haben sich in der Vergangenheit hervorragend entwickelt, die Aktien der IT-Branchen ebenso. Darum sind diese Aktien auch eher teuer (denn viele Marktteilnehmer wollen sie haben). Ist die Performance der USA- und IT-Aktien auch in Zukunft besser als die restlichen Wertpapiere? Kann sein ... oder auch nicht. Niemand weiss, was passieren wird.

Nur wirkliche Überraschungen führen zu Kurs-Explosionen (oder -Implosionen). Wenn alle Informationen bekannt sind, ist die Luft draussen. Wie beim Pferderennen: Bei den Favoriten ist die Gewinnquote tief, bei den grauen Gäulen aber riesig.

Setze auf die heutigen grauen Gäule, und du wirst morgen riesige Gewinne einfahren ... wenn du richtig geraten hast. Aktives Investieren nennt man das, aber ich wiederhole mich ;-)

PeWi sagt am 06. Juni 2019

@Finanzwesir

Man tut was man kann und grämt sich nicht. So ist das Leben eben. Wer das tut, was in seiner Macht steht,

hat sich nichts vorzuwerfen. Sparraten von 25 € oder 50 € sind keine Schande und auch nicht nutzlos. Sie

sorgen dafür, dass man dabei bleibt und wenn dann wieder mehr Geld da ist, kann auch wieder mehr angelegt

werden.

Die abzusehende Perspektive, als Rentner in die GruSi (oder einen zukünftigen Nachfolger) zu fallen mit all ihren Einschränkungen und Gängelungen, ist keine erfreuliche Perspektive, die mich vom mich Grämen fernhalten könnte.

@Nostradamus

Die ganz große Frage ist halt, ob du in Kategorie 3 bist oder nicht doch in Nr. 2... Oder ob du Kostolany

nicht so uminterpretierst, dass es zu deiner Strategie passt. ;-)

Wenn du von einer dreistelligen Rente in etwa fünfzehn Jahren noch den zu erwarteten Kaufkraftverlust durch Inflation abrechnest, dann vermute ich stark Kategorie 3. :-(

Bei meiner zu erwartenden Rente ist doch alles "normale Sparen" ala ETF vermutlich für die Katz, weil das aufgrund der Restriktionen zuerst bis auf einen Sockelbetrag aufgebraucht werden muss, bevor die Grundsicherung dann gewährt wird.

Insofern bleiben IMHO nur die beiden Möglichkeiten - das Geld jetzt für schönes ausgeben ;-) oder eben jetzt richtig riskant spekulieren mit der Hoffnung auf so hohe Ergebnisse, dass einen Mini-Rente plus Vermögen vor der GruSi oder ihrem Nachfolger bewahren.

Klappt es nicht, steht man auch nicht schlechter da, als hätte man konventionell etf-gespart und müsste das vor dem Einsetzen der GruSi aufbrauchen. Oder?

Herzliche Grüße, PeWi

rockstar sagt am 07. Juni 2019

@Anton

Wahrscheinlich habe ich mich da nicht explizit genug ausgedrückt - ich möchte nicht aktiv investieren. In meinem/unserem Depot macht es wg. der Steuern wenig Sinn, alle drei, vier Jahre von Wachstumstiteln auf Konsumtitel umzuschichten und zwei Jahre später wieder zurück.

Lohnt sich eben nur, wenn es um mehr als 30% runtergeht. Bei keinem Kleinen könnte man mit einer Nichtveranlagungsbescheinung anders agieren, aber der Faktor Zeit ist bei ihm durchaus ein Argument, das gegen aktives Handeln spricht.

Nein, aktives Handeln ist nicht mein Ziel. An der MSCI World/EM-Strategie irritiert mich jedoch, dass es große Verzerrungen gibt. 17% Finanzbranche halte ich angesichts der bevorstehenden Umwälzungen in diesem Bereich für viel zu hoch, den Technik-Anteil dagegen für zu gering.

Eine andere Kritik (nicht von mir) richtet sich z.B. gegen die Gewichtung nach Marktkapitalisierung. Eine Gewichtung nach Bruttoinlandsprodukt sei sinnvoller.

So investiert dann z.B. der Aero-Fond. Die Rendite war in den letzten Jahren aber total mickrig im Vergleich zum Wachstum der Märkte, die hauptsächlich durch die Technologie-Titel nach oben getrieben wurden.

Ich möchte für mich einmal (m)einen Weg finden, wachstumsorientiert zu investieren.

Dies wird mit erhöhter Volatilität verbunden sein, das ist mir bewußt. Es gibt keine überproportionale Rendite ohne erhöhtes Risiko, zumindest nicht an der Börse (in anderen Bereichen sieht dies anders aus).

Diese Volatilität kann ich aber angesichts des Investitionszeitraumes von ca. 25 Jahren verkraften. Unser Haus ist in 5 Jahren komplett abbezahlt und wir sind uns nicht wirklich sicher, ob wir das Geld aus dem Depot jemals wirklich brauchen. Die Rente wird reichen und ich liebe meinen Job, ich bin Freiberufler und muß auch nicht mit 67 aufhören - wie langweilig wäre das denn?

Nichts gegen den MSCI World, sicherlich erfüllt der Index seine Zweck. Was mich stört, sind die 1600 Titel. Da sind auch eine Menge Rohrkrepierer dabei, es zählt ja nur die Größe.

Außerdem basiert die Gewichtung der Titel auf dem Streubesitz - gerade bei den großen, relativ neuen Technologie-Titeln ist der häufig jedoch relativ klein. Hier gibt es, gerade bei Wachstumstiteln, Verzerrungen, da sich diese zu nicht unerheblichen Teilen im Besitz der Private Equity-Firmen oder der Firmengründer befinden und deren Anteile nicht zum Streubesitz gehören.

Einen ETF auf den MSCI World GDP weighted gibt's nicht, oder?

Dass Technologie-Titel besonders teuer seien, kann man so pauschal nicht sagen.

Sicherlich, es gibt viele Titel, bei denen die Bewertung sehr hoch ist. Andererseits ist sie aber z.B. gerade bei Apple vergleichsweise lächerlich niedrig (KGV von ca. 18).

Verglichen mit der Bewertung von Microsoft (KGV >40) ist da noch Potential nach oben. Grundsätzlich hast du aber Recht, aktuell sind alle Aktien der meisten Branchen sehr teuer, was auch durch die hohe Shiller KGV im S&P500 zur Geltung kommt.

Von daher - wie schon im ersten Kommentar von mir erwähnt - auch die Überlegung, so langsam die Balance zu verschieben Richtung Konsum und MinVolatility. Dies aber hauptsächlich durch Zukäufe, nicht durch aktives Verkaufen und Reinvestieren bestehender Positionen.

Die Überlegung, ob das bei der Depotgröße noch Sinn macht, hält mich bisher erfolgreich davon ab, die Auswirkungen einer monatlichen Sparrate von 300€ wären einfach zu gering.

Sollte ich die exotischen Branchen-ETFs aber raushauen (steuerlich unproblematisch, da sowieso gerade im Minus), sind 20% Kapital ungebunden und die Chance für ein kleines Rebalancing wäre da. Im Anschluß konnte man gemäß der antizyklischen Investitionsstrategie entweder die Wachstumstitel oder die Konsumenten besparen.

Nostradamus sagt am 07. Juni 2019

@Pewi:

"Bei meiner zu erwartenden Rente ist doch alles "normale Sparen" ala ETF vermutlich für die Katz, weil das aufgrund der Restriktionen zuerst bis auf einen Sockelbetrag aufgebraucht werden muss, bevor die Grundsicherung dann gewährt wird.

Insofern bleiben IMHO nur die beiden Möglichkeiten - das Geld jetzt für schönes ausgeben ;-) oder eben jetzt richtig riskant spekulieren mit der Hoffnung auf so hohe Ergebnisse, dass einen Mini-Rente plus Vermögen vor der GruSi oder ihrem Nachfolger bewahren.

Klappt es nicht, steht man auch nicht schlechter da, als hätte man konventionell etf-gespart und müsste das vor dem Einsetzen der GruSi aufbrauchen. Oder?"