28. Mai 2014

Vom Padawan zum Finanz-Jedi: Die fünf Ebenen der Geldanlage

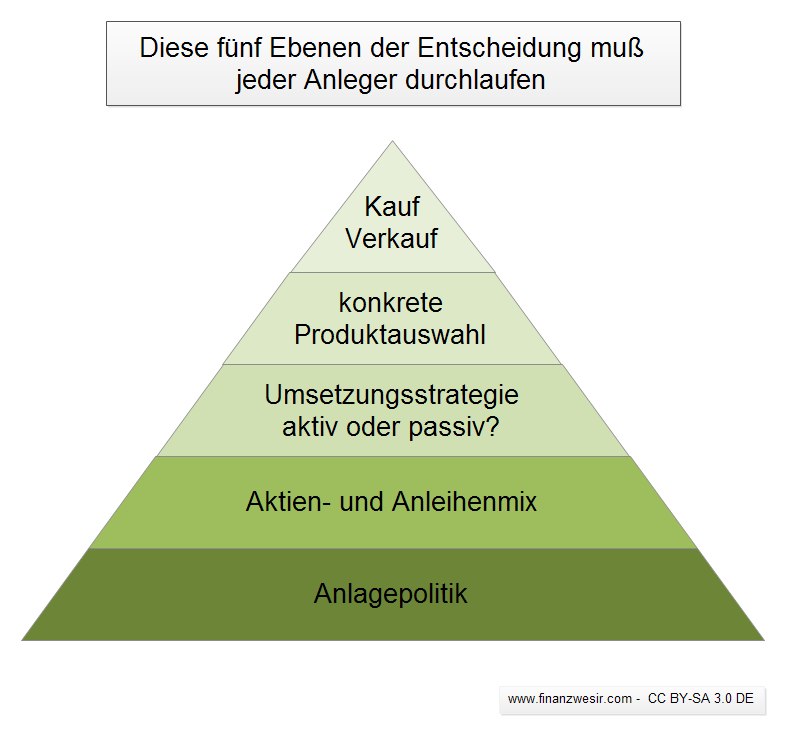

Jeder DIY-Anleger (Do-it-yourself-Anleger) sollte vor dem Kauf einer Aktie oder Anleihe diese fünf Ebenen durchlaufen. Ich habe mit Absicht eine Pyramide gewählt, denn die unteren Ebenen bilden das Fundament für die oberen Ebenen. Je breiter der Fuß einer Pyramide, umso höher kann man bauen.

Geldanlage ‒ von der Planung bis zur Ausführung

Erste Ebene ‒ Anlagepolitik

Was sind Ihre Ziele im Leben? Wo soll die Reise hingehen und wie sieht der optimale Mix aus Aktien, Anleihen, Tagegeld und anderen Anlagen aus, um diese Ziele zu erreichen?

Wer in fünf bis sieben Jahren eine Immobilie erwerben möchte, plant anders, als jemand, der für seinen Arbeitgeber die nächsten Jahre im Ausland tätig sein wird.

Das wunderbare an dieser Ebene: Obwohl sie das Fundament sämtlicher Geldanlageentscheidungen ist und eine falsche Anlagepolitik alles ruinieren kann, ist diese Ebene extrem preiswert zu haben. Sie brauchen nur Intelligenz, Ehrlichkeit bezüglich Ihrer Ziele, Bleistift und ein Blatt Papier und vielleicht ab und an einen Taschenrechner oder Excel.

Wer solche Grundsatzthemen gerne bei einem Spaziergang diskutiert, leistet sich auf halbem Wege eine Stärkungstasse Kaffee im Ausflugslokal „Waldeslust“.

Das war’s dann aber auch schon mit den Kosten.

Zweite Ebene ‒ Aktien- und Anleihenmix

Wie sollen die einzelnen Anlageklassen aufgebaut sein? Zu welchen Teilen soll das Aktienportfolio aus Aktien großer, kleiner, deutscher, europäischer, überseeischer Firmen bestehen? Wollen Sie Wachstumsaktien und/oder Aktien dividendenstarker Firmen besonders berücksichtigen?

Bei Anleihen das gleiche Bild: Hier stehen Staatsanleihen (deutsch, europäisch, USA), Pfandbriefe und Unternehmensanleihen in den unterschiedlichsten Laufzeiten zur Verfügung.

Auch diese Ebene ist preisgünstig zu haben. Man muss sich einlesen (hier meine Liste empfehlenswerter Blogs und Bücher).

Das klingt komplizierter als es ist, denn die optimale Depotzusammenstellung für Buy-and-hold-Anleger ist meist recht einfach.

Wichtig bei diesem Schritt: Der Anlagenmix muss zu Ihrer Anlagepolitik passen. Gerade Anfänger neigen dazu, den Wald vor lauter Bäumen nicht mehr zu sehen und einen viel zu komplizierten Anlagemix auf die Beine zu stellen. Da hilft es, ab und an zurückzutreten und sich zu überlegen:

„Bloß, weil es die reine Lehre des breiten Streuens so verlangt: Brauche ich wirklich Wachstumsaktien aus dem indo-pazifischen Raum in meinem Depot, um meine Lebensziele zu erreichen?“

Sollte die Antwort „nein“ lauten, dann raus damit.

Dritte Ebene ‒ Aktives oder passives Management?

Hier geht es um die Methode zur Umsetzung der Anlagenmischung. Trauen Sie sich zu, einen Fondsmanager zu finden, der den Markt langfristig schlagen kann? Wenn nein, dann sollten Sie Ihr Geld in passiven Indexfonds anlegen.

Meiner Meinung nach sind passive Indexfonds für die meisten Anleger langfristig die beste Wahl. Unter anderem, weil ein Indexfonds 80 % bis 90 % der Gebühren einspart, die ein aktiv gemanagter Fonds kostet.

Der Charme dieser Ebene: Mit einer Fehlentscheidung können Sie sich die gesamte Rendite versauen. Mehr dazu im Artikel

„Was 1,8 % ausmachen“.

Vierte Ebene ‒ Konkrete Produktauswahl

Die mental schwierigste Ebene, weil man hier auf offenem Gelände dem werblichen Trommelfeuer der Finanzindustrie ausgesetzt ist.

Glückliche, gut aussehende Familien, Paare oder Singles, denen das Geld nur so zufliegt, weil ihr Geld dank der Bank XY oder der Bausparkasse Z brutal hart arbeitet (Rendite megasuper), aber dabei total sicher ist (meiner Bank kann ich vertrauen).

Wenn man sich selbst auf die Suche nach konkreten Produkten macht und das Kleingedruckte liest, findet man sich auf einmal im Bermudadreieck der Geldanlage wieder und stellt fest:

„Rendite ohne Risiko? Gibt’s nicht!“

Aus eigener Erfahrung kann ich sagen: Die vierte Ebene übersteht man nur, wenn man in den ersten drei Ebenen gute Arbeit geleistet hat und sich ein bombensolides Konzept gebaut hat. An dieses Konzept muss man sich dann auch halten, egal, was kommt.

Die Hauptaufgabe in dieser Ebene ist öder Papierkram. Man muss das Kleingedruckte lesen und herausbekommen, wo die Fallstricke sind. Bei Fonds gilt es herauszufinden: Wie hoch sind die Gebühren wirklich? Vor dem Aktienkauf sind die Geschäftsberichte immer einen Blick wert. Wer sich Anleihen ins Depot legen möchte, sollte vorher abschätzen, wie hoch das Ausfallrisiko ist.

Getreu dem Motto „Was ich nicht verstehe, kaufe ich nicht“, zerpflückt man das Produkt und versucht, seinen Aufbau zu verstehen. Finanzforensik eben.

Fünfte Ebene ‒ Kauf und Verkauf

Hier geht es dann darum, den richtigen Broker und die passende Depotbank zu finden und die Wertpapiere zu kaufen.

Das Problem: Oft genug verschwenden Menschen ohne Anlagepolitik ihre Zeit mit Brokervergleichen. Die Klärung der Frage, ob sich bei den Depotgebühren übers Jahr gesehen 27,95 Euro einsparen lassen, ist vollkommen irrelevant für den langfristigen Erfolg. Egal, ob Consors, Comdirect oder IngDiBa, die Discountbroker heißen Discountbroker, weil sie billig sind. Gebührenmäßig ist da nicht mehr viel zu holen.

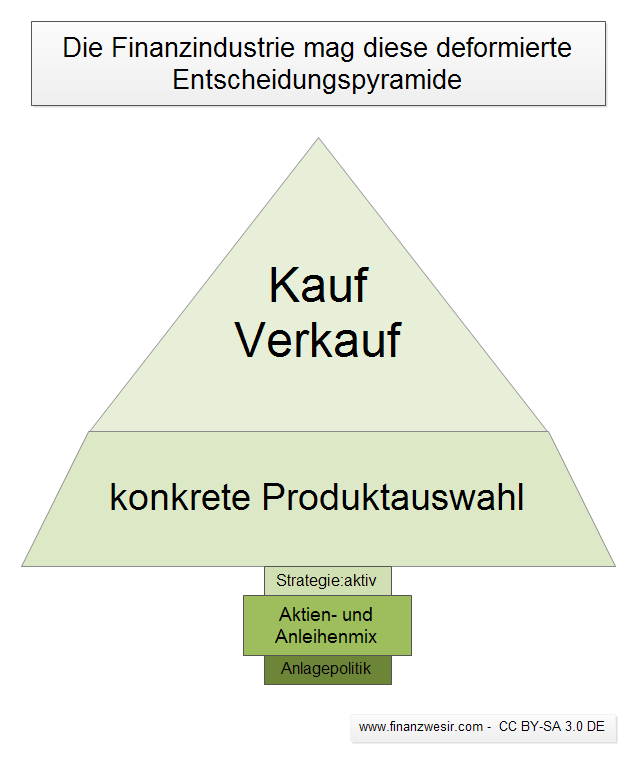

Die Wunschpyramide der Banken und Sparkassen sieht ganz anders aus

Banken, Sparkassen und Finanzberater möchten verkaufen, sie mögen diese Entscheidungspyramide nicht sonderlich.

Die Wunschpyramide der Finanzindustrie sieht so aus.

- Eine klare Anlagepolitik ist unerwünscht. Wer weiß, was er will, hält Kurs und schichtet nicht permanent für teure Gebühren um.

- Über das Thema Aktien- und Anleihemix kann man sprechen. Es ist eine gute Chance, neue Produkte vorzustellen.

- Die Strategie steht von vornherein fest: Nur aktiv gemanagte Produkte kommen infrage, da dort die Gebühren um ein Vielfaches höher sind, als bei passiven Indexfonds.

- Der Produktverkauf ist der Lebenszweck der Finanzindustrie. Die konkrete Produktauswahl und der anschließende Kauf bringen das Geld in die Kasse. Dementsprechend fokussiert sich die Finanzindustrie komplett auf die beiden obersten Segmente der Pyramide.

Das Problem: Die Werbeaussagen von Fondsanbietern, Banken und Sparkassen sind genauso ernst zu nehmen wie die Anpreisungen der Wir-waschen-weißer-Kategorie.

Es sind werbliche Aussagen, die hinreichend wahr sind, um nicht mit dem Gesetz in Konflikt zu kommen. Ansonsten gilt aber die in der Werbewirtschaft übliche Narrenfreiheit.

Fazit

Die Scheinwerfer erleuchten nur die Spitze der Pyramide. Die Banken preisen ihre Produkte an, Magazine geben Aktientipps und die Verbrauchersendungen im Fernsehen empfehlen „das beste Tagesgeldkonto“.

Es wird nur über Produkte, Produkte, Produkte geredet.

Das Fundament der Pyramide liegt im tiefen Schatten. Deshalb halten wir die Spitze der Pyramide für die gesamte Pyramide und vergessen darüber die wirklich wichtigen Entscheidungen.

Die wichtigsten und gleichzeitig preiswertesten Entscheidungen fallen auf der ersten Ebene. Ebene vier und fünf kommen am teuersten und wirken sich am geringsten wertsteigernd aus. Dazu kommt: Jede Aktivität an der Pyramidenspitze kostet Gebühren und löst steuerliche Verpflichtungen aus. Beide verringern den Ertrag nicht unerheblich.

Jeder Anleger sollte sich am Anfang seiner Planung wie Odysseus die Ohren mit Wachs verstopfen, um die Sirenengesänge der Finanzberater nicht zu hören.

Der Lohn der Schinderei?

Seelenfrieden, weil die Geldanlage die Lebensziele unterstützt.