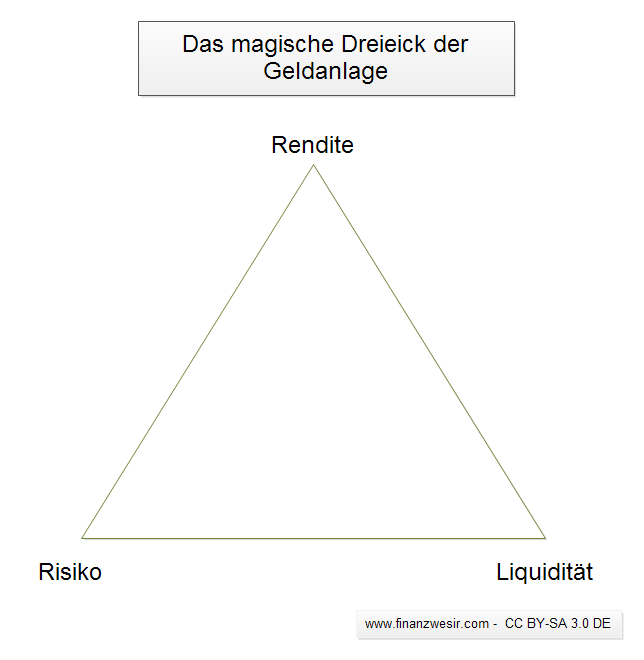

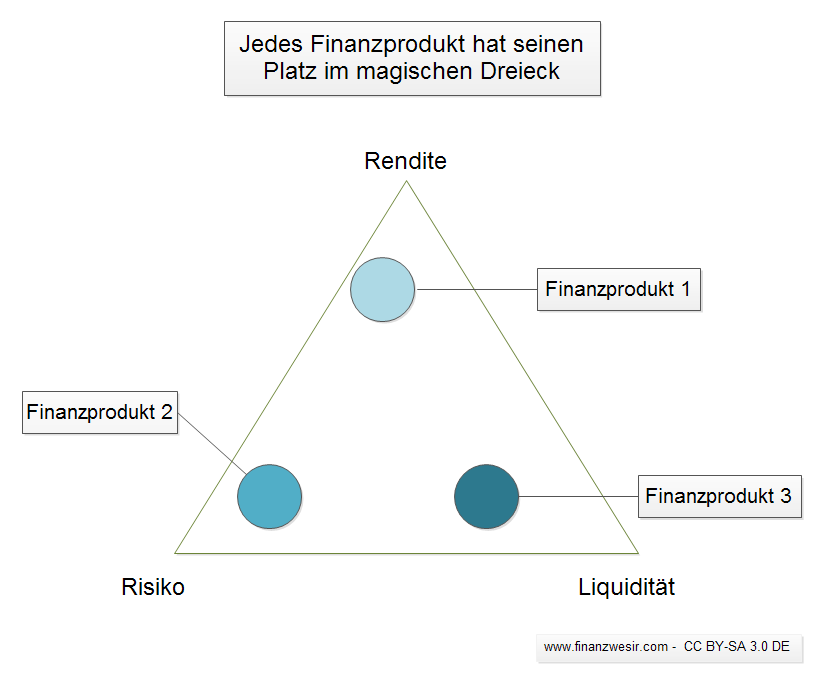

Das magische Dreieck der Geldanlage

Kennen Sie das magische Dreieck der Vermögensanlage? Dieses Dreieck stellt die fundamentalen Zusammenhänge zwischen Rendite, Risiko und Liquidität dar.

Wie sieht dieser Zusammenhang aus?

Sie können immer zwei von drei Dingen haben, nie jedoch alle drei.

Wer Ihnen eine sichere Anlage verspricht, die kontinuierlich und kräftig wächst und dazu noch verlustfrei von einem Tag auf den anderen verkauft werden kann, der lügt.

Rendite

Rendite bedeutet: Was wirft das Investment ab? Wie hoch sind die Zinsen, wie viel Dividende bekomme ich, gibt es Kurssteigerungen?

Mehr dazu in den beiden Rendite-Artikeln: Rendite-Basics und Renditetypen.

Risiko

Risiko meint hier: Erhalt des Vermögens. Wie stark kann der Wert des Vermögens schwanken, besteht sogar die Gefahr eines dauerhaften Verlustes? Wenn ja, bis hin zum Totalverlust?

Liquidität

Wie schnell lässt sich ein investierter Betrag „verflüssigen“, also wieder zu Bargeld machen oder in ein Bankguthaben umwandeln? Fallen dafür Strafkosten an oder müssen Abschläge beim Verkaufspreis hingenommen werden?

Je schneller eine Anlage zu Geld gemacht werden kann, umso liquider ist sie.

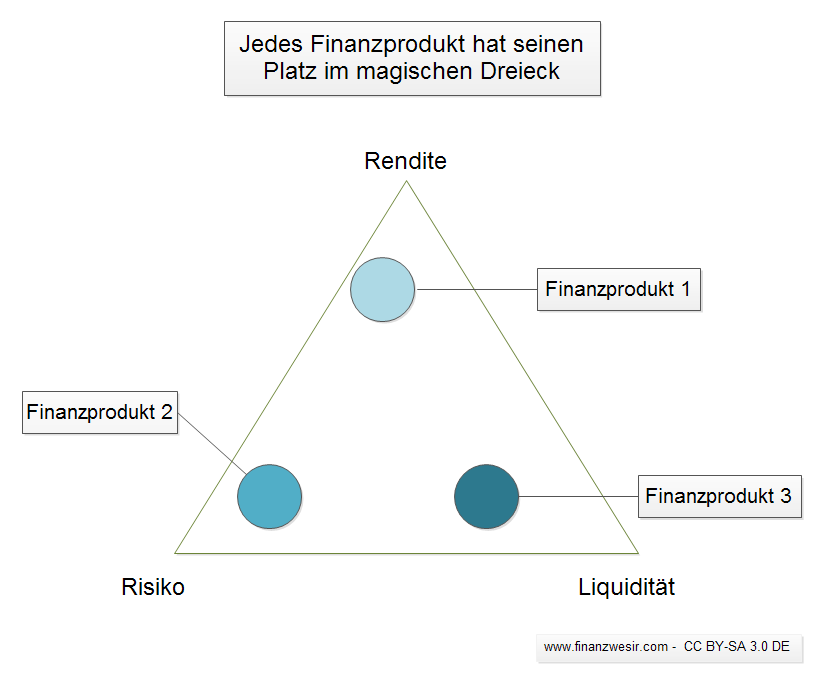

Wie positionieren sich die wichtigsten Anlageformen im Dreieck?

Tagesgeld

Tagesgeld ist liquide und sicher (zumindest alle Beträge, die vom deutschen Einlagensicherungsfonds gedeckt sind), aber es bringt kaum Rendite.

Aktien

Aktien bringen eine ordentliche Rendite und sind schnell verkauft, also liquide. Aber es gibt keine Garantie auf steigende Kurse. Aktien sind riskant.

Anleihen

Das Anleihenuniversum ist groß. Eine deutsche Staatsanleihe ist sicher und liquide, bringt aber keine Rendite. Eine Unternehmensanleihe ist liquide und bringt eine deutlich höhere Rendite als eine deutsche Staatsanleihe. Dafür trägt man als Anleger auch das Risiko, dass die Anleihe nicht mehr bedient werden kann, wenn das Unternehmen in Schwierigkeiten gerät.

Immobilien

Definitiv nicht liquide und auch die Rendite ist in den meisten Fällen äußerst gering. Zum Ausgleich dafür trägt man das Risiko, dass eine Biogasanlage in der direkten Nachbarschaft errichtet wird, eine Umgehungsstraße gebaut wird oder in 20 Jahren die Wärmedämmung als Sondermüll entsorgt werden muss.

Meine Meinung zu Immobilien: Eine Immobilie ist eine Life-Style-Entscheidung und keine Kapitalanlage.

Was bringt das magische Dreieck in der Praxis?

Jeder Anleger sollte sich darüber klar sein, dass es die eierlegende Wollmilchsau nicht gibt. Prüfen Sie jedes Finanzprodukt, dass man Ihnen zum Kauf anbietet, mit der „2-von-3-Regel“ und sortieren Sie es entsprechend in das magische Dreieck ein.

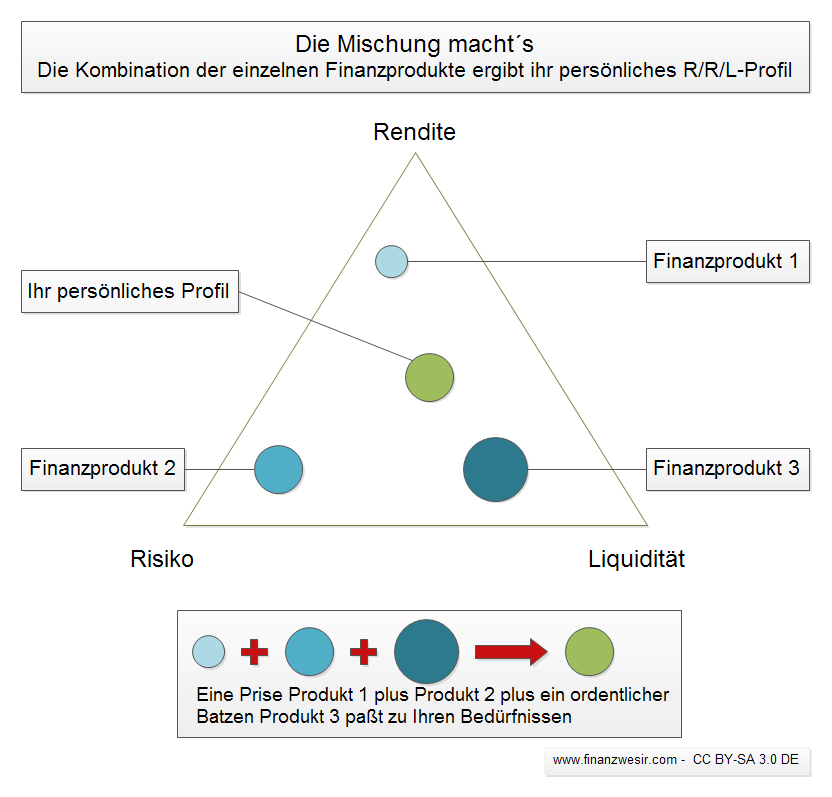

Diese Finanzprodukte (Tagesgeld, Festgeld, Anleihen, Aktien etc.) sind die Bausteine für Ihr Gesamtkonzept.

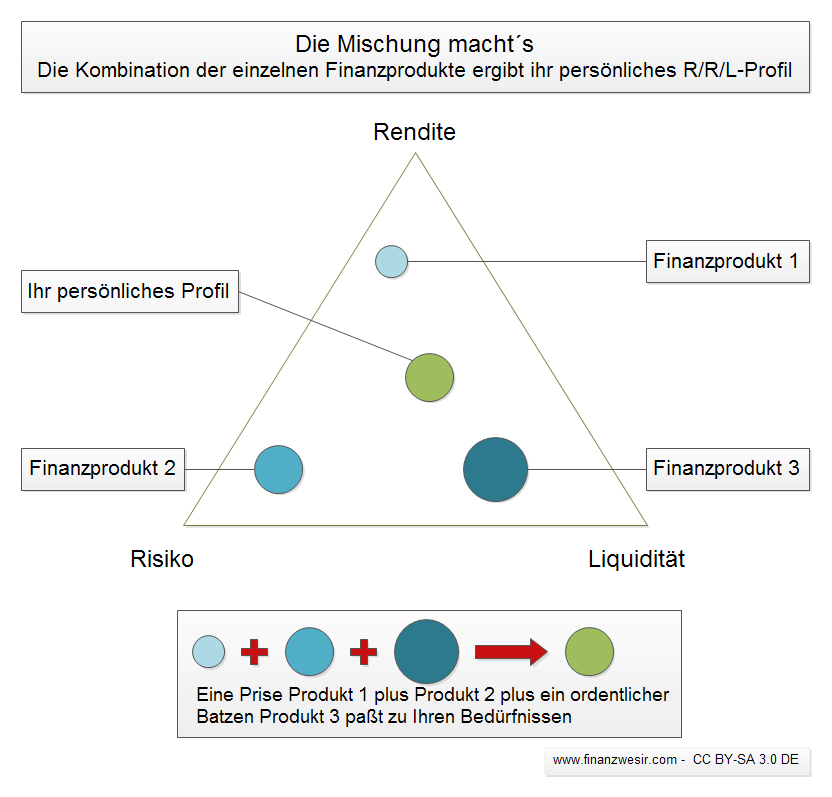

Als nächstes positionieren Sie sich im Dreieck. Auf welcher Seite stehen Sie?

Geht Ihnen Sicherheit über alles oder sind Sie der geduldige Lauerjäger, der sämtliche Schwankungen des Aktienmarktes einfach aussitzt und so seine Rendite einfährt?

Es wird kein Finanzprodukt geben, das genau Ihrer Position im Dreieck entspricht.

Was tun?

Ihr Job ist es jetzt, wie ein guter Barkeeper die einzelnen Finanzprodukte zu einem Cocktail zusammenzumixen, der Ihrem Profil entspricht.

Lesetipp

Zum Thema Produktauswahl: "Alle wichtigen Dinge sind banal" oder „Warum ich ein schnörkelloses Finanzprodukt jederzeit einer sogenannten Innovation vorziehe“.

Zum Thema Aufbau eines Portfolios: "So würde ich mein Geld investieren".

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Basics, Geldanlage, Vermoegen

Das könnte Sie auch interessieren

- Was ist meine Zeit wert?

- Risikomanagement mit Professor Lo

- Leserfrage: Wie sicher ist mein Geld bei Moneyou von ABN Amro?

- Und ist's auch Wahnsinn, so hat es doch Methode

Kommentare

Dummerchen sagt am 22. Mai 2014

Hallo Finanzwesir,

ja, die Mischung macht's. Und am magischen Dreieck lässt sich auch gut eine einseitige Gewichtung der Anlagen (z.B. nur Tagesgeld/Festgeld) festmachen. Den persönlichen Schwerpunkt zu finden, finde ich hingegen gar nicht so leicht. Woher weiß man, wie viel Risiko man eingehen kann (ohne den Panik-Button zu drücken), wie viel Liquidität man wirklich braucht (sei es für plötzliche Notfälle oder aber auch zum Rebalancen)? Dass man dies über die Gewichtungen seiner Anlagen (z.B. Tagesgeld, Festgeld, Anleihen, Aktien) steuern kann, ist schon klar.

Aber ist z.B. ein 50:50-Portfolio (risikoarm:risikoreich) wirklich genau das, was man braucht, oder wäre ein 40:60 oder 60:40 nicht doch besser? Wie findet man da persönlich die Unterschiede? Letztlich scheint mir das mitunter doch eine Bauchentscheidung mit ein bisschen gebildetem Raten (sagt man das auf Deutsch für "educated guess"?) zu sein. Klar, man kennt historische Börseneinbrüche und könnte jetzt einfach mal dem risikoreiche Portfolioanteil einen Einbruch von z.B. 50% zuschreiben, um einen maximalen Einbruch des Gesamtvermögens abzuschätzen. So, oder so ähnlich bin ich vorgegangen. Und zum Rentenalter hin soll der Risikoanteil bei mir linear auf einen geringeren Wert hin fallen - erschien mir die einfachste Lösung. Aber ist das das Standardvorgehen? Wie hast Du für Dich herausgefunden, dass die von Dir gewählte Aufteilung der Anlagen (Asset allocation) zu Dir passt (und zukünftig passen wird)?

LG,

Dummerchen

PS: Deine abschließenden Links zeigen aktuell ins "Ende Gelände" - die Links sind 4 Buchstaben zu lang ;-).

Finanzwesir sagt am 23. Mai 2014

Hallo Dummerchen,

erstmal danke für´s aufmerksame Lesen, die Links sind gefixt. Was Deine Fragen angeht: Ja, so in etwa wie Du habe ich das auch gemacht. Aber für eine genaue Beantwortung bitte ich um etwas Geduld. Das ist ein Thema für die nächste Woche.

Das meiste steckt aber schon im Artikel "So würde ich mein Geld investieren" (http://www.finanzwesir.com/blog/passive-anlagestrategie) drin.

Gruß

Finanzwesir

Dummerchen sagt am 23. Mai 2014

Prima, da gedulde ich mich gerne!

Gruß

Dummerchen

Jens sagt am 08. Oktober 2015

In dieses Dreieck gehört aber m.E. auch, was passiert mit einem Geld, was wird damit finanziert.

Dirk sagt am 03. Januar 2018

Keine Ahnung unter welchem Beitrag ich das am besten Schreiben kann, ich packe es mal hier rein.

Grundstrategie des Wesirs ist ja grob ein paar Monatsgehälter als Liquiditätsreserve auf dem Tagesgeldkonto, rest in ETF für Rente. Klingt gut und werde ich grob auch umsetzen.

Was wäre denn der Vorschlag wie man für größere Investitionen wie z.B. ein Auto anspart? Als knapp 40 Jähriger habe ich (hoffentlich) kein Problem damit wenn ein ETF zeitweise 50% im Minus ist, ich brauche das Geld ja erst in über 20 Jahren.

Ein neues Auto Brauche ich schätzungsweise aber in 0-3 Jahren, möglicherweise aber auch gar keins (Firmenwagen ist denkbar). Aktuelles Auto vom Wert her so gering das größere Reparatur oder Unfall Totalschaden wären.

Neues Auto läge bei 20.00 bis 30.000 EUR. Irgendwie gefallen mir weder die Lösung komplett in Tagesgeld ansparen so wirklich wie auch komplett in ETF anlegen. Festgeld macht derzeit ja kaum Sinn.

Mir fällt sonst nur ein Großteil in Tagesgeld, Rest in ETF, aber so wirklich gefällt mir das nicht. Gibt es eine UltraspezialIidee aus dem Morgenland?

BigMac sagt am 05. Januar 2018

Meine goldene Regel: Große Beträge, von denen ich heute ziemlich sicher weiss, das ich sie innerhalb der nächsten 10 Jahre benötige, werden entweder sicher angelegt (Tages-/Festgeld) oder das doppelte davon in ETF, um im Fall der Fälle einen 50%-Crash aushalten zu können. Alles zwischen diesen beiden Extremen wäre natürlich auch möglich. Länger als 10 Jahre nach vorne zu schauen halte ich für unnötig, weil diese lange Vorhersage zu ungenau ist.

Dominik sagt am 05. Januar 2018

Ich hatte mal eine ähnliche Frage, in dem Fall aber auf Immobilien bezogen.

Damalige Antwort: Keine windigen Konstruktionen sondern Festgeld bis zu dem Zeitpunkt wo man das Geld braucht.

Leser sagt am 05. Januar 2018

Grundstrategie des Wesirs ist ja grob ein paar Monatsgehälter als Liquiditätsreserve auf dem Tagesgeldkonto, rest in ETF für Rente.

Wäre mir neu, dass der Wesir empfiehlt, zu 100% in ETFs zu investieren - denn die Liquiditätsreserve zählt NICHT zum Portfolio, auch wenn sie zufällig auf dem gleichen Tagesgeldkonto liegt wie der risikoarme Teil des Portfolio.

Der Wesir empfiehlt natürlich eine Aufteilung in risikoarme und risikoreiche Investments, mit der man dann auch die Volatilität des Gesamtdepot ein wenig steuern kann.

Der Grund, warum der risikoarme Anteil momentan durchaus auf dem Tagesgeldkonto liegen kann, sind die niedrigen Zinsen. Es bringt zur Zeit keinen wirklichen Vorteil, in Klassiker wie risikoarme Staatsanleihen zu investieren.

ChrisS sagt am 05. Januar 2018

|

@ Dirk

"Gibt es eine UltraspezialIidee aus dem Morgenland?"

was "ultraspezielles", also so als ob man noch nie was davon gehört hätte, wirds da auch nicht geben. Da wäre ich sonst auch misstrauiger. Es gibt eigentlich immer nur Varianten und Kombinationen der bereits bekannten Grundsachen.

"Was wäre denn der Vorschlag wie man für größere Investitionen wie z.B. ein Auto anspart?"

Nunja, tun wir mal so als wäre "der Vorschlag" erstmal im Prinzip der gleiche: Also zB "Ansparen auf nem Tagesgeld".

Du weißt deine ungefähren Rahmendaten: in X Jahren sollte genug Geld (Ytausend €) da sein für einen bestimmten geplanten Ausgabenwunsch (hier beispielsweise Auto Z). Wenn du jetzt den Geldbetrag durch die Zeit teilst, weißt du ja wieviel du zB im Monat zurücklegen müsstest, um das Ziel zu erreichen.

Dann ist das ganze nur noch eine Reihenfolge von Abwägungen: kannst du, beim Anblick der Zahlen, das Ziel in der Zeit erreichen? (Also kannst du genug Geld zurücklegen?). Wird es u.U. länger dauern, und/oder musst du vllt deine Ansprüche (reicht nicht, wenn es zB nur um die grundlegende Sicherstellung der Mobilität geht, auch ein einfacher gebrauchter Kleinwagen für unter 10k€ auch aus?) reduzieren?

Und klar, da wir meistens nur einen begrenzten Betrag monatlich zurücklegen können, wird uns das auch vor die harte Entscheidung stellen "wieviel davon geht noch ins ETF-Depot, wieviel davon wird für das kürzerfristige Autosparen verwendet", da sind Kompromisse nötig und nur du selbst kannst da die Prioritäten setzen, je nachdem was du empfindest.

Bspw, 30k€ in 3 Jahren, wären ugf 833€ monatliche Sparleistung. 20k wären 555€. Ob das für dich schaffbar ist (erstmal von der reinen Höhe her generell, und zweitens von der Priorisierung was dir wichtiger ist, das Spargeld "fehlt" dann ja auch erstmal zum ETF-Investieren) musst du selbst beurteilen.

Warum es relativ wenig empfehlenswert ist, nur (Aktien-)ETFs für solch kürzerfristiges Zielsparen zu verwenden, muss ich ja auch nicht großartig erklären, oder?

Klar kann man damit, wenn die Börse mal ne gute Phase haben, den Sparzeitraum bis zum Erreichen des Ziels vielleicht auf 2 Jahre oder so verkürzen, aber das ist eben nur zufallsabhängig. Genauso könnte auch passieren, dass die Börse nen Durchhänger hat und es 5 Jahre oder so dauert. Schwankungen halt.

Bei Tagesgeld o.ä. , wo sich eben nix bewegt (im guten wie im schlechten :-D) gibt es halt viel mehr "Planungssicherheit" - das ist trotz der Nullrenditen eigentlich auch schonmal ein Wert für sich, für genau solche Anwendungen - und du weißt relativ verlässlich absehbar genau (siehe oben) anhand deiner Sparrate und der Zeit, wie sich die Betragsentwicklung gestalten wird.

Klar könnte man sich auch noch alle möglichen "Kombinationsvarianten" aus beiden Anlagen vorstellen, zB ein Teilinvestitionsmodell, wo du soviel aufs TG ansparst, dass du dir nach 3 Jahren auf jeden Fall ein Auto kaufen kannst (Basisbetrag zB 15k€) und der Rest bei ETFs nur noch für "Extras" on top zuständig sind (also "nice-to-have" aber nicht überlebenswichtig, zB sparst du noch 7.500€ bei ETFs an.

Wenns gut läuft und am Ende 10.000€ drauss geworden sind, schön, und wenns schlecht lief und daraus nur 5.000€ geworden sind, ist das zwar schade aber es bringt einen auch nicht um, man hat halt immer noch insgesamt 20k€ für ein nettes Auto erreicht).

Aber das sind im Prinzip auch immer alles nur Unterarten des selben Grundproblems bei der Quadratur des Kreises, dass sich Rendite und Sicherheit eben immer in einem gewissen Spannungsfeld stehen, dass man individuell angepasst , je nach Zweck, Ansprüchen und Bedürfnissen verteilen muss.

Ansonsten, haja, soll auch nicht die sonst übliche Methode unerwähnt bleiben, ne Finanzierung. Klar, Schulden böse meiden, wissen wir ja :-D, deshalb nur der Vollständigkeit halber.

Ein Kredit ist halt im Prinzip auch nix anderes wie "Rückwärts-Sparen" funktional (beim "normalen Sparen" sparst du ja erst eine zeitlang an, bis du den ganzen Betrag voll hast und kaufst dir dann dein Objekt.

Beim Kredit ist es umgekehrt, du kriegst am Anfang sofort den vollen Betrag und zahlst ihn dann hinterher über die Zeit zurück ... und klar, für die Leistung des "aus der Zukunft ins Jetzt vorgezogenen Konsums" sind dann natürlich auch höhere Extrakosten zu bezahlen - gemäß des "temporal discounting"-Modells ist das ja gerade der Kern von Zinsen).

Das "Problem" löst das zwar im Grunde auch nicht (egal wie rum, ob du nun "vorher" oder "hinterher" dein Auto abbezahlst, gespart werden muss halt irgendwo immer), aber man kann sich zumindest anhand seiner individuellen Situation aussuchen, was besser zu einem passt.

Ansonsten informier dich auch schonmal über die Konditionen des Firmenwagens. Auch wenn man das vielleicht nicht in Anspruch nimmt, ist es immer gut zu wissen. :-)

Flachspielenhochgewinnen sagt am 05. Januar 2018

@Dirk

Eigentlich ist es egal, ob Du einen Firmenwagen bekommst oder nicht. Wenn nicht, würde ich diesen (bei den jetzigen Zinsen) auf jeden Fall finanzieren (bin kein Freund von Privatleasing).

Alles, was über den Konsum hinausgeht, wird bei mir gegenwärtig finanziert. Kleinere Beträge werden in 12 Monaten abgezahlt (oft zu 0 % Zinsen). Bei 25.000 € bspw. würde ich 5000 € (20%) direkt zahlen. Den Rest über einen Ratenkredit. Nicht gleich die Bank des Autohändlers nehmen(weil es so bequem ist), sondern auf jeden Fall vergleichen, so mein Rat.

Ich halte Deine Liquiditätsreserve für zu knapp. Zwei oder drei Monatsgehälter dürfen es m.E. schon sein.

Ansonsten, viel Erfolg beim ETF besparen ...

Flachspielenhochgewinnen sagt am 08. Januar 2018

Hallo Leser, ich würde den "Anleiheanteil" am ETF Depot (nur um diesen Teil gehts mir) nicht in klassischen Anleihen halten.

Das Problem ist, wenn Du eine positive Nominalverzinsung (Realverzinsung ist gegenwärtig unmöglich; zumindest bei hoher Bonität) suchst, musst Du in längere Laufzeiten. Dort ist allerdings das Kursrisiko (bei Zinsänderung) höher. Dann lieber nach Zinsprodukten ohne Kursrisiko suchen. Die "Ausbeute" wird trotzdem mager sein ...

Bernd sagt am 14. Januar 2021

Hallo,

wäre es nicht besser, von Sicherheit, statt von Risiko zu sprechen? Die Ecken stellen die (Positiv-)Ziele der Geldanlage dar: Rendite, Sicherheit und Verfügbarkeit

Matthias K sagt am 21. Januar 2021

@ Bernd:

Sieh das niedrige Risiko als Ziel an, dann gibt es Sinn. Sicherheit ist nicht beweisbar, nur falsifizierbar. Über Risiko kann man bedingt Aussagen machen, also als Minimalwert: Anlage X hat MINDESTENS die Risikofaktoren A, B, C, hat einen Max. Drawdown M als MINDESTwert (!) etc.