Diese Wertsteigerungen haben Immobilien zwischen 2007 und 2013 in Deutschland geschafft

Immer wieder heiß diskutiert: Die Immobilie als Rendite-Objekt. Man hört es von Bekannten und und sieht es im Fernsehen: Die Wohnungsnot führt zu extremen Preissteigerungen, in den letzten Jahren wurden Immobilien immer teurer und brachten ihren Besitzern schöne Wertsteigerungen.

Da stellt sich die die Frage: Stimmt das? Was bleibt denn inflationsbereinigt als echte jährliche Rendite übrig?

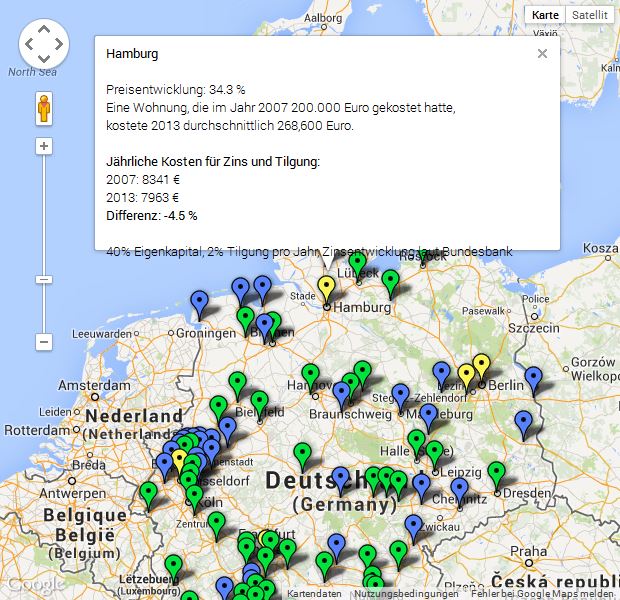

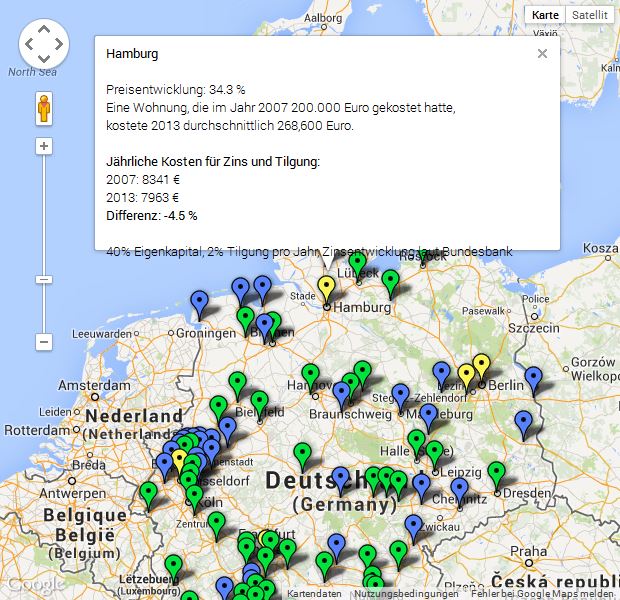

Bei meinen Recherchen zu diesem Artikel habe ich auf der Website der FAZ diese grafische Übersicht über die Immobilienpreisentwicklung in den großen kreisfreien Städten gefunden (nach unten scrollen bis zur Google Map).

Die Zahlen wurden vom Verband deutscher Pfandbriefbanken erhoben und beziehen sich auf den Zeitraum von 2007 bis 2013.

Lesebeispiel für Hamburg

Preisentwicklung: 34,3 %

Eine Wohnung, die im Jahr 2007 200.000 Euro gekostet hat,

kostete 2013 durchschnittlich 268.600 Euro.

34,3 % klingt gut, aber bei dieser Zahl handelt es sich um eine kumulierte und nicht inflationsbereinigte Wertsteigerung. Wenn wir die 34,3 % durch 7 teilen, erhalten wir eine jährliche Wertsteigerung von 4,9 %. Davon müssen wir jetzt die Inflationsrate abziehen um auf die echte Rendite zu kommen (nur reale Renditen sind von Interesse).

Inflationsraten von 2007 - 2013

Die Inflationsraten für diese Zeit habe ich von der Website inflation.eu.

| Jahr |

Inflationsrate |

| 2007 |

3,17 % |

| 2008 |

1,13 % |

| 2009 |

0,81 % |

| 2010 |

1,31 % |

| 2011 |

1,98 % |

| 2012 |

2,04 % |

| 2013 |

1,43 % |

Die kumulierte Inflationsrate beträgt 11,87 %

Was bleibt?

34,3 % kumulierte Wertsteigerung abzüglich der kumulierten Inflationsrate von 11,87 % bringt uns eine inflationsbereinigte kumulierte Wertsteigerung von 22,43 %. Geteilt durch die 7 Jahre kommen wir auf 3,2 % Rendite p.a.

Reale Immobilienrenditen 2007?2013

Die Sieger

| Stadt |

kumulierte Rendite |

reale Jahresrendite nach Inflation |

| Berlin |

37,6 % |

3,86 % p.a. |

| Hamburg |

34,3 % |

3,20 % p.a. |

| München |

32,2 % |

2,90 % p.a. |

Das Mittelfeld

| Stadt |

kumulierte Rendite |

reale Jahresrendite nach Inflation |

| Frankfurt a. M. |

24,1 % |

1,75 % p.a. |

| Karlsruhe |

21,5 % |

1,38 % p.a. |

| Düsseldorf |

20,3 % |

1,20 % p.a. |

Die Loser

| Stadt |

kumulierte Rendite |

reale Jahresrendite nach Inflation |

| Würzburg |

13,7 %, |

0,26 % p.a. |

| Nürnberg |

13,4 % |

0,22 % p.a. |

| Bonn |

12,2 % |

0,05 % p.a. |

| Dresden |

11,5 % |

-0,05 % p.a. |

| Bayreuth |

7,7 % |

-0,59 % p.a. |

| Leipzig |

6,4 % |

-0,78 % p.a. |

| Saarbrücken |

5,6 % |

-0,90 % p.a. |

| Frankfurt (Oder) |

3,5 % |

-1,20 % p.a. |

| Schweinfurt |

2,6 % |

-1,32 % p.a. |

Da fehlt noch was

Die Kaufnebenkosten sind hier nicht berücksichtigt. Wenn eine Immobilie 200.000 Euro kostet, müssen Sie als Käufer zwischen 220.000 und 230.000 Euro ausgeben. Makler, Notar und der Staat halten die Hand auf und zweigen 10 % bis 15 % des Kaufpreises für sich ab.

Nehmen wir Hamburg als Beispiel. Die Maklerprovision liegt bei 6,25 %, die Grunderwerbssteuer liegt bei 4,5 % und die Notargebühren plus Grundbuchkosten liegen bei rund 2 %, macht 12,75 % Nebenkosten. Dieser Verlust muss erst einmal aufgeholt werden.

Ebenfalls nicht berücksichtigt sind die Kosten der Immobilienbewirtschaftung. Als da wären: Vermietungsaufwand, Instandhaltung, Versicherung, Betriebskostenabrechnungen, Gebäudepflege, Hausmeisterei, Schneeschippdienst.

Fazit

Man sollte sich beim Kauf einer Immobilie nicht von den steuerlichen Aspekten blenden oder von Subventionen ködern lassen. Nichts anderes sind die Zuschüsse der KfW-Bank, wenn man energetisch saniert.

Der Kauf einer Immobilie hat viel von dem Investment eines Risikokapitalgebers. Man kann Glück haben und die eigene Immobilie wird der Rendite-Hit, man kann aber auch gnadenlos baden gehen. Der Renditeerfolg einer Immobilie ist von vielen Faktoren abhängig, nur wenige davon kann man beeinflussen.

Risikokapitalgeber begegnen diesem Problem, indem sie Anteile an mehreren Firmen halten. Ein privater Immo-Käufer kann sich das nicht leisten. Er gleicht mehr dem Roulette-Spieler, der alles auf Rot setzt und dann nur noch hoffen kann.

Natürlich gibt es auch immer wieder erfolgreiche Immobilien-Storys. Aber auf jedes Start-up, das sich wie Twitter oder Facebook entwickelt, kommen Hunderte, die sang- und klanglos eingehen.

Da ein Privatanleger nicht finanzstark genug ist, um sich mehrere Immobilien leisten zu können, trägt er das komplette Einzelfall- und Klumpenrisiko.

Es kommt sehr stark auf die individuelle Entwicklung der Region und der Lage darin an, ob sich diese Investition nur von der reinen Wertentwicklung her lohnt.

Nur, weil es bei Immobilien keine tagesaktuellen Kurse gibt, bedeutet das nicht, dass sie kein Verlustgeschäft sein können. Da die realen Renditen so schwer berechenbar sind, kann man sich als Hausbesitzer der Illusion hingeben, Gewinn zu machen, selbst wenn der Preisanstieg der Immobilie nur der Inflation geschuldet ist.

Die Renditen des Immo-Mittelfelds und erst recht die der Loser hätte man mit viel weniger Risiko (keine Schulden) und vor allem mit weit höherer Liquidität mit Anleihen, Fest- und Tagesgeld erzielt.

Lesetipps

Bloggerkollege Holger Grethe vom Zendepot-Blog hat das Thema in seinem Beitrag „[Pro oder Contra Eigenheim? ‒ so triffst du die richtige Entscheidung]( http://zendepot.de/pro-oder-contra-eigenheim/)“ sehr umfassend abgehandelt.

Einige Überlegungen zum Thema kalte Enteignung: Wie sicher sind sichere Anlagen wirklich?

Die Mini-Serie zum Thema Rendite

- Was ist Rendite?

- Renditen und Renditetricks ‒ so berechnen Sie, wie hart Ihr Geld wirklich arbeitet

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Investieren, Immobilien, Inflation, Rendite

Das könnte Sie auch interessieren

- Frag den Finanzwesir auf Tour

- 10 Gebote für den Privatanleger

- Die zwei einzigen Wege, reich zu werden

- Mit 12 ETFs gegen Putin

Kommentare

Dummerchen sagt am 23. Mai 2014

Ich fürchte, Du hast da noch sehr wohlwollend die "arithmetische Durchschnittsrendite" verwendet, indem Du durch die Anzahl der Jahre geteilt hast. Die eigentlich "richtigere" Rendite wäre ja die "geometrische Durchschnittsrendite" gewesen. (Du hast da ja selbst einen schönen Artikel über die Unterschiede geschrieben.)

Im Falle von Hamburg hätte sich damit nicht eine Rendite von 3,2% p.a. sondern nur 2,93% p.a. ergeben. Nicht dass das jetzt so extrem viel anders wäre.

Finanzwesir sagt am 23. Mai 2014

Wohl wahr, aber nachdem nicht klar ist, wie die vom Verband der Pfandbriefbanken angegebenen Wertsteigerungen ermittelt wurden, habe ich es mir einfach gemacht mit der Berechnung.

Ich wollte eigentlich nur zeigen, daß nominale Wertsteigerung einer Immobilie oft nur auf die Inflation zurückzuführen ist.

Gruß

Finanzwesir

Frank Holzweißig sagt am 03. November 2014

Hallo Wesir,

warum hast Du die Mieteinnahmen bzw Mieteinsparungen bei selbstbewohnten Immobilien nicht berücksichtigt. Wesentlich bei der Entscheidung eines immobilienerwerbs durch einen Privatanleger ist doch die Tasache, dass diese monatlich etwas auswirft bzw einspart. Wenn die Immobilie darüber hinaus im Wert steigt, ist es nur umso beachtlicher.

Habe ich einen Denkfehler?

Grüße Frank

Finanzwesir sagt am 03. November 2014

Hallo Frank,

man spart die Miete, das stimmt. Aber dafür muss man als Käufer einer Immobilie entweder über genug Eigenkapital verfügen, um die Wohnung oder das Haus bar bezahlen zu können oder man muss einen Kredit aufnehmen und dafür Zinsen zahlen (Zinsen = Kosten der Kapitalmiete).

Bevor ein Immobilienbesitzer Miete sparen kann, muss er erst einmal kräftig investieren.

Die Frage für den Barzahler ist: Was würde mein Geld abwerfen, wenn ich es anderweitig anlege?

Die Frage für den Kreditnehmer ist: Was ist teuerer: Miete oder Kreditrückzahlung plus Zinsen?

Diese "Ich spare die Miete" erinnert mich immer ein bißchen an die Slogans in der Werbung: "Sparen Sie jetzt enorm. Sie kaufen zwei Dinge, wir packen Ihnen drei ein." Bevor ich sparen kann, muss ich erst einmal Geld ausgeben.

Mehr dazu unter: http://www.finanzwesir.com/blog/mythos-selbstgenutzte-immobilie-wohneigentum

Gruß

Finanzwesir

Frank sagt am 03. November 2014

Hallo Finanzwesir,

danke für die schnelle Antwort.

Für einen Vergleich mit einer anderen Anlageform kämen dann noch +-4 % Nettorendite durch Miete hinzu...

Gruß Frank

Die vier Fragezeichen ???? sagt am 17. Juni 2015

Der Zeitraum von 2007 bis 2013 beträgt nur sechs Jahre. Dass das noch keiner bemerkt hat, wundert mich.

Gruß ????

Dummerchen sagt am 17. Juni 2015

@????: Schon mal vom Zaunpfahlproblem gehört? Das ist ein klassischer Kandidat - wenn die Jahre 2007 und 2013 komplett dazu gehören, sind es sieben Jahre.

https://de.wikipedia.org/wiki/Zaunpfahlproblem

Reinsch sagt am 18. Juni 2015

Ich gehe davon aus es sind die vollen Jahre, also Anfang 2007 bis Ende 2013 gemeint. Das sind für mich 7 Jahre.

Sultan sagt am 16. April 2016

Hallo,

der Wesir hat die "kumulierte Inflationsrate" durch Addition der jährlichen Inflationssraten errechnet. Dies ist für den Zweck der Rechnung (Nettorendite nach sieben Jahren) nicht der richtige Weg.

Die jährliche Inflationsrate gibt die Preissteigerung gegenüber dem Vorjahreszeitraum an. Um zu ermitteln, welcher Betrag in 2013 der Kaufkraft von 100 Euro in 2007 entsprach, hätte man die Gesamt-Inflationsrate für diesen Zeitraum wie folgt berechnen müssen:

100 x 1,0317 x 1,0113 x ... x 1,0143 = 112,66 Euro.

Die maßgebliche Gesamt-Inflationsrate beträgt also 12,66 %.

Für Hamburg heißt das:

34,3 % kumulierte Wertsteigerung abzüglich der Gesamt-Inflationsrate von 12,66 % bringt uns eine inflationsbereinigte Wertsteigerung von 21,64 % (und nicht 22,43%).

Viele Grüße

Sultan

Dummerchen sagt am 18. April 2016

Fast korrekt, Sultan.

Es sind 112,47 Euro und somit 12,47%. Ich vermute, Du hast Dich irgendwo vertippt.

Wenn wir aber schon so schön am Klugschei&%en sind: Die inflationbereinigte Wertsteigerung wird NICHT aus der Differenz aus realer Wertsteigerung und Inflation berechnet (vgl. https://de.wikipedia.org/wiki/Realzins#Einordnung). Das wird zwar häufig so gerechnet und ist bei kleinen Werten auch halbwegs richtig.

Tatsächlich müsste der Wert aus (134,4%/112,47% - 1) zu 19,4% berechnet werden.

Liebe Grüße

Dummerchen

Heiko sagt am 06. Juli 2016

Statistiken sagen leider nichts aus, wenn man nicht hinter die Zahlen schaut. So ist die durchschnittliche Wertsteigerung der Immobilien in Dresden so gering, weil der Markt dort so gut gelaufen ist. Durch die Attraktivität des Marktes wurden dort immer schlimmere Schrottimmobilien aus DDR-Zeiten gekauft und saniert, was die Durchschnittspreise gedrückt hat. Wenn man dort stattdessen nur die Wertentwicklung von Neubauobjekten betrachtet, sieht die Sache wieder ganz anders aus.

Karlheinz Lév sagt am 12. Januar 2017

Hallo, Ihr Besserwisser,

ich bin jetzt 66 Jahre alt und habe vor 37 Jahren ein Haus gekauft und angebaut.

Vorher habe ich immer in Miete gelebt. Die Wertsteigerung ist schon in der Lebensqualität enthalten ( unbezahlbar )

mfg

Karlheinz

Andre sagt am 22. Januar 2017

Stimme Karlheinz vollkommen zu. Aber es gibt weitere sehr gute Argumente:

a) der positive Zwang zu sparen (daran scheitern Viele weil sie den Zwang nicht haben und damit nie zu Vermögen kommen)

b) potentielle Entlastung von einem sehr großen Haushaltsposten im Alter und damit Sicherheit in einer Verletzlichen Lebenssituation

Ist die Bude abbezahlt, so kann man mehr spekulieren. Ich halte mich daran.

Nette sagt am 26. Januar 2017

Mein Haus, Bj. 2003, ist bezahlt. Wenn ich mal in Rente gehe und mir Haus und Garten zu viel werden, werde ich verkaufen und mir einen schönen Lebensabend machen. Altersarmut ade.

Schwachzocker sagt am 26. Januar 2017

Hallo Nette,

herzlichen Glückwunsch! Es ist nie falsch, wenn man die zukünftige Preisentwicklung schon vorher kennt. So müsste es bei Aktien auch sein.

Peter sagt am 28. Januar 2017

Bei der Rendite fehlt die Miete. Diesbezüglich kann man auch nicht argumentieren, dass ggf. auch Kreditzinsen anfallen, weil Du ja bei der Wertzuwachs-Rendite auch davon ausgehst, dass es voll aus Eigenkapital kommt. Wenn es z.B. nur 50% EK wären, würde sich automatisch die Rendite auf das EK verdoppeln und die Mieteinnahmen würden die Kreditkosten immer noch übersteigen.

Es kann ja sein, dass man insgesamt dann trotzdem zu der Einschätzung kommt, dass Risiken und Chancen in keinem guten Verhältnis stehen, aber ein Fazit hier auf Basis von einer Milchmädchenrechnung bringt die emotionale Diskussion bei diesem Thema auch nicht weiter.

Leser sagt am 19. Juli 2017

ein Fazit hier auf Basis von einer Milchmädchenrechnung

In erster Linie wird hier sachlich der Mythos zerpflückt, dass Immobilien eine superdolle Investition sind, weil allein schon die Wertsteigerung für eine prima Rendite sorgt.

Wer sich tatsächlich zum Vermieter berufen fühlt, wird sicherlich die Miete als Einnahme und die vielen vielen Ausgaben gegenüber stellen können und sich nicht allein auf einen potentiellen Wertzuwachs verlassen.

Test sagt am 22. Januar 2018

Wieso der Vergleich von 2007 bis 2013? Probier mal von 2011 bis 2018?

Im Jahr 2011 ETW fuer 140.000 Euro mit Eigenkapitalanteil gekauft. Die ETW ist jetzt 250.000 Euro wert und schon

abbezahlt. Warum soll das ein schlechtes Geschaeft sein?

BigMac sagt am 23. Januar 2018

"Wieso der Vergleich von 2007 bis 2013?"

Guck doch bitte mal links oben, wann der Finanzwesir diesen Blogbeitrag online gesetzt hat ...

Jonnyboy sagt am 01. Februar 2018

Lieber Finanzwesir

Genau das,was du schreibst habe ich mir auch schon oft gedacht.

Zwar micht so detailliert wie du, aber ähnich...

Dass die Immomakler einem zum Kauf und Verkauf locken wollen ist ja klar. Am besten alle 10 Jahre die alte ETW verkaufen und dann eine neue ETW kaufen.... Haste für 100k€ vor 10 Jahren gekauft, verkauft heute für 150k€ machste nen Scheingewinn

Denn 150k€ sind inflationsbereinigt keine 150k€ Wert. Auch hatte man wieder neue Transaktionskosten.

Einen realen Gewinn hat man nur dann gemacht, wenn ich heute eine alte ETW verkaufne sie in 10 Jahre gegen NEUE gleichwertige in gleicher Lage eintauschen kann ohne etwas dazuzahlne zu müssen. Sprich Altes Hemd gegen neues Hemd tauschen ohne Zuzahlung. Das sind dann reale Gewinne.Dann wäre es am sichtbarsten auf Sachwertebene ob man einen guten Tausch gemacht hat.

Viele sehen das nicht so und unterschätzen die Inflation...

Aber mal ne anderen Frage. Wieso kann man massenhaft Leute "belügen" in dem mann die Inflation nie mit einrechnet?

Wieso sind alle so dumm? Selbst Ärtze, Juristen etc kenne kaufen alle 10 Jahre ne neue ETW mit dem Gefühl einen Gewinn macht zu haben...

Joerg sagt am 01. Februar 2018

Aus Angst, die Steuerfreiheit nach 10 Jahren wird doch mal einkassiert?

Ist ja eine weitere Ungerechtigkeit im Bonzen-Bevorteilungs-System?

- Gold, Kryptos 1 Jahr Spekufrist,

- Immos 10,

- Aktien? Heeeuuuuulll ;-)

Du weisst ja, der Steuerspartrieb ist bei vielen staerker ausgepraegt, als andere Basisbeduerfnisse ... ;-)

Günter sagt am 02. Oktober 2018

Also, ich verstehe die Überlegungen nicht so ganz.

Ich habe eine Wohnung zur Vermietung gekauft für 320.000 € und dabei 25.000 € Nebenkosten gehabt.

Die Miete trägt sich etwa mit der Rate für die Bank und nach 10 Jahren sind 100.000 € getilgt.

Selbst, wenn man von 0% Wertsteigerung ausgeht, bleiben nach 10 Jahren - vorausgesetzt natürlich, dass der Markt das dann hergibt - knapp 75.000 € steuerfrei. Oder habe ich mich da verkalkuliert?

Leser sagt am 05. Oktober 2018

Oder habe ich mich da verkalkuliert?

Ja.

Bzw. nicht verkalkuliert, allerdings einige Sachen nicht beachtet oder erwähnt und letztendlich eine Milchmädchenrechnung gebaut.

Zum einen sind heutige 75.000€ in 10 Jahren samt Inflation keine 75.000€ mehr; außerdem gehst du von der idealen Situation (immer vermietet, nie Mietausfälle, Reparaturen oder Investitionen) aus.

Zum anderen fehlen für eine Beurteilung ein paar Informationen: Du tilgst in 10 Jahren 100.000€ oder zahlst 100.000€ an die Bank? Wie hoch sind denn deine Kaltmieteinnahmen der 320.000€-Wohnung? Wie hoch war dein Eigenkapitaleinsatz, wie hoch ist also dein Kredithebel?

Tommi sagt am 12. Januar 2019

Nürnberg der Loser...

Ich wünschte ich hätte mir damals hier in Nürnberg eine Wohnung gekauft.

Martin sagt am 20. August 2019

Ehrwürdigster Wesir,

ich lese die Blogs hier seit einiger Zeit mit großem Interesse und vor allem Vergnügen. Dabei habe ich zum einen gelernt, dass ich in Sachen Aktien schon viel falsch gemacht habe; zum anderen aber auch, dass das wohl dazu gehört.

Dieser Beitrag erschüttert jetzt ein bisschen mein Weltbild. Das Thema Aktien vs. Immobilien ist ja ein heiß diskutiertes aber bei der Renditebetrachtung, die Mieteinnahmen außen vor zu lassen, ist mindestens grenzwertig.

Ich verbeuge mich vor jedem, der in Zeiten steigender Mieten zum Selbstkostenpreis vermietet aber naja...

Das scheint irgendwie eine Glaubensfrage zu bleiben - schade.

Nothing for ungood - ansonsten genauso weitermachen!

Beste Grüße aus dem Haifischbecken