Finanzen mit Excel im Griff: Teil 4 – Das Finanzcockpit (Vollversion)

Im dritten Teil dieser Serie haben wir eine Übersicht über das angelegte Vermögen erstellt. Dieses Dokument nehmen wir nun als Grundlage und erweitern es um ein paar Aspekte, die sich rund um das Thema der Asset-Allocation drehen. Wir gehen also der Frage nach: Wie ist mein Vermögen prozentual auf welche Anlageklassen verteilt?

Dazu machen wir zunächst eine Bestandsaufnahme der aktuellen Situation, stellen sie grafisch dar und vergleichen sie mit der gewünschten Verteilung. Anschließend gehen wir ausführlich der Frage nach, wie uns das Dokument beim Rebalancing unterstützen kann.

Abschließend zeige ich noch, wie die Asset-Allocation dynamisch gestaltet werden kann, wenn man beispielsweise eine Aktienquote von "100 minus Alter" (oder ähnliches) umsetzen möchte. Das ist natürlich kein Umsetzungsratschlag von mir, sondern soll Dir nur die Möglichkeiten von Calc beziehungsweise Excel demonstrieren – jeder hat schließlich seine persönlichen Vorstellungen, wie hoch seine Aktienquote sein sollte.

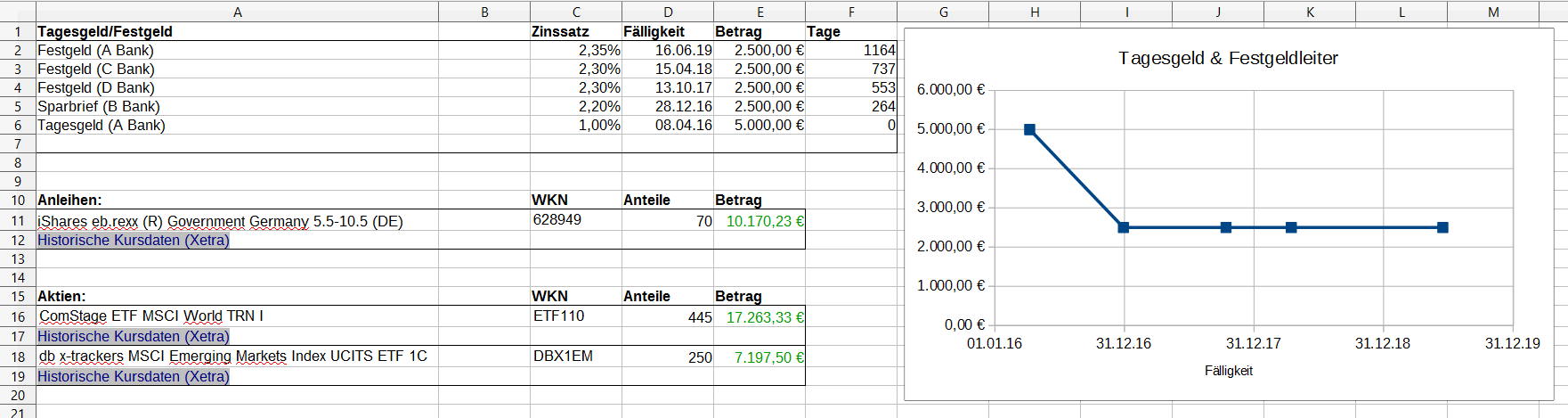

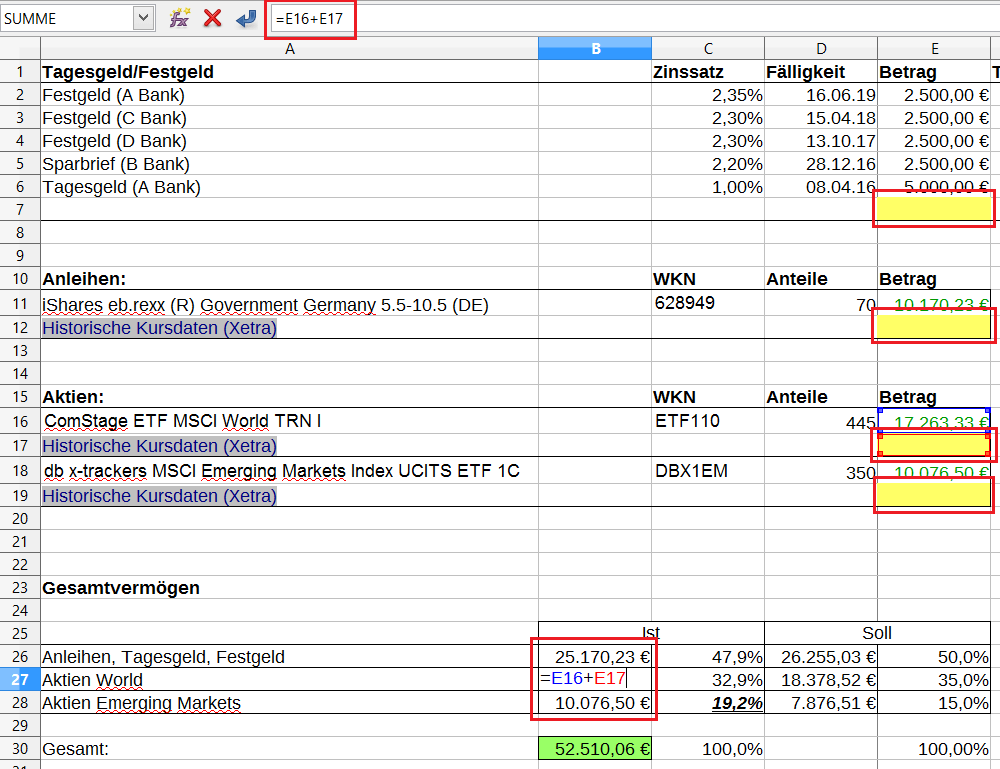

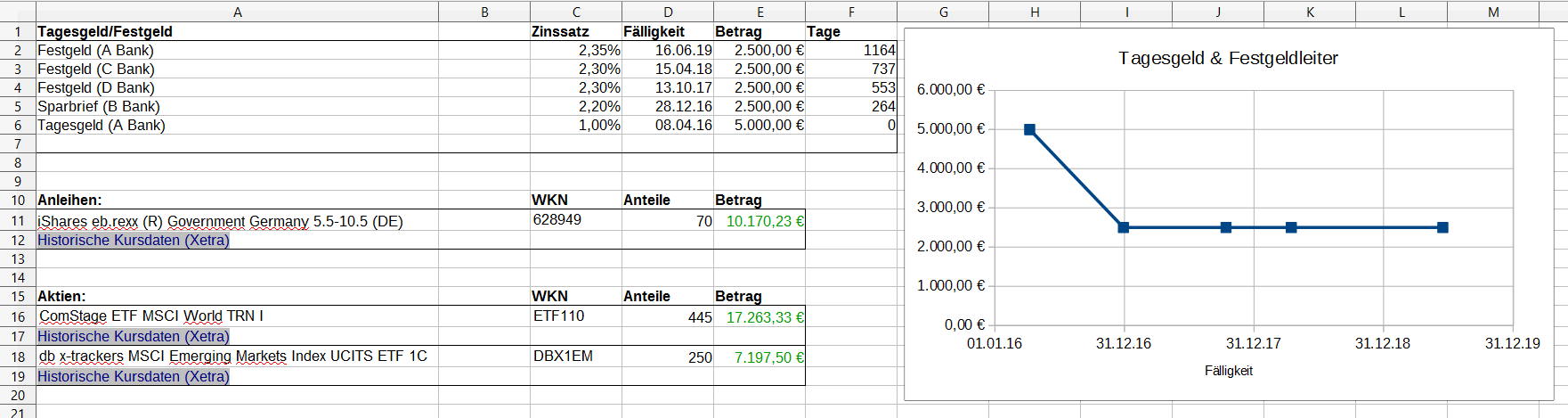

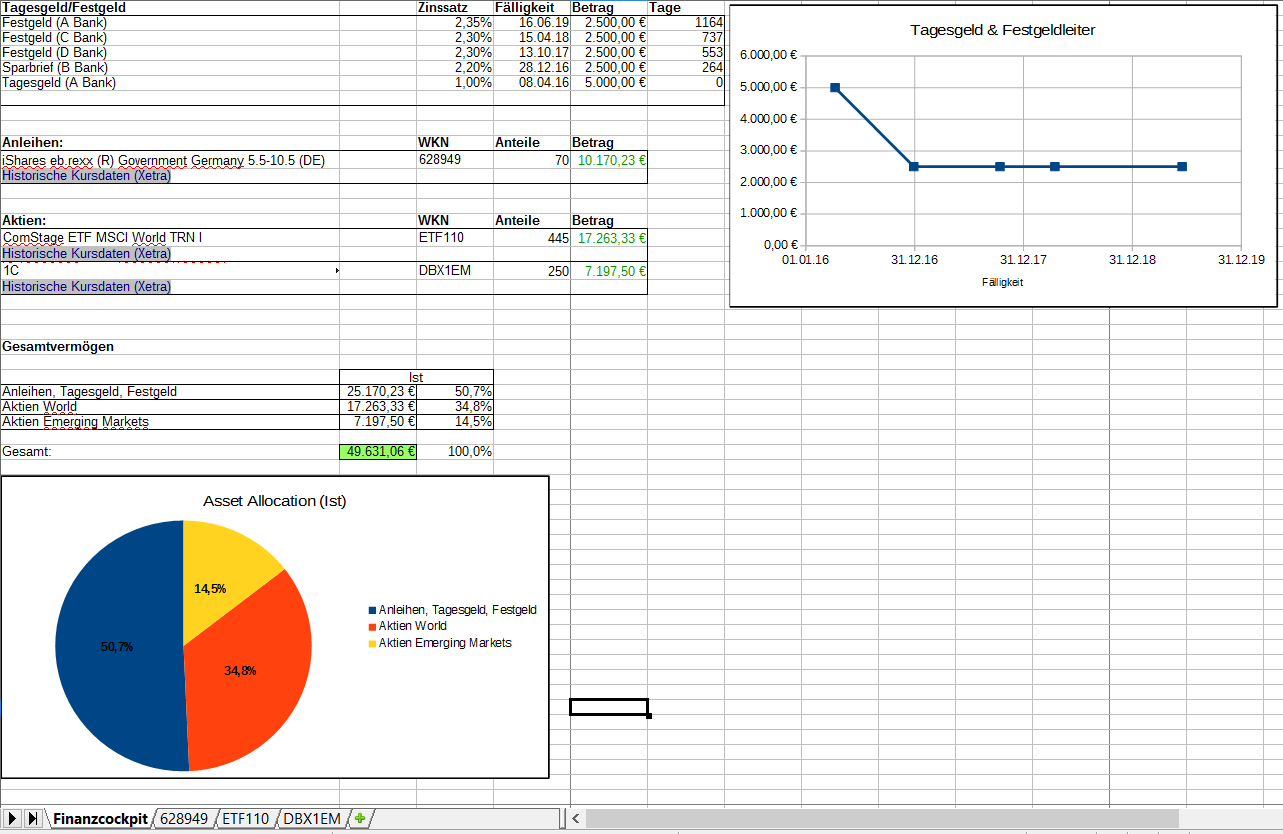

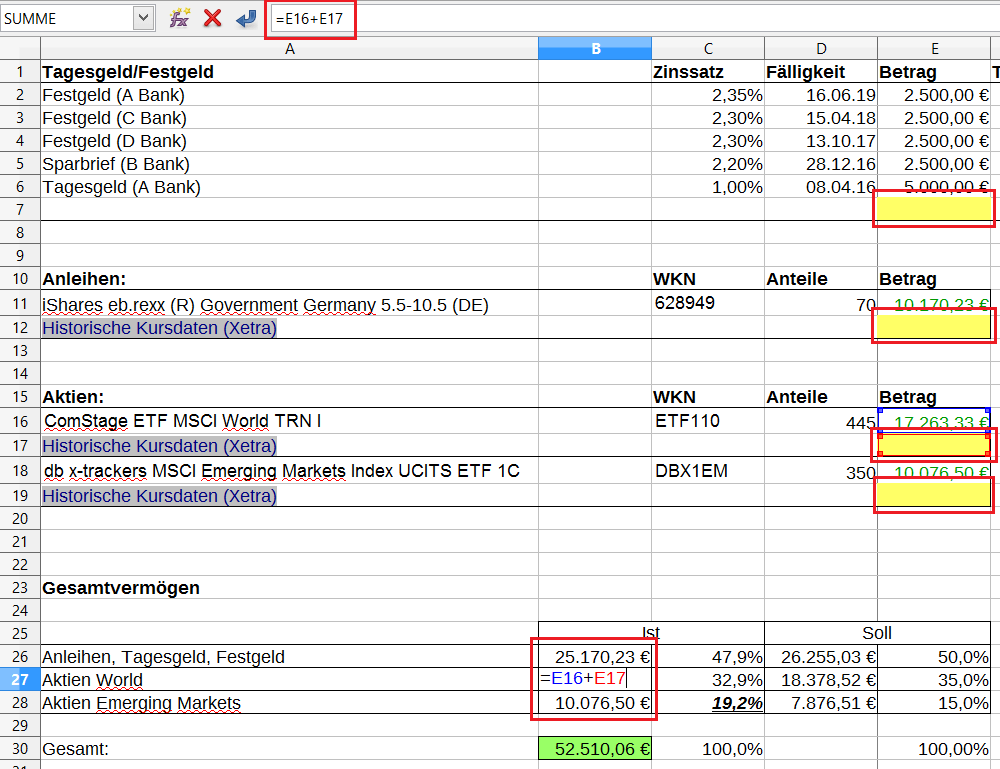

Öffne am besten zunächst das im letzten Teil erstellte Dokument. Es sollte ungefähr so aussehen:

Das Gesamtvermögen

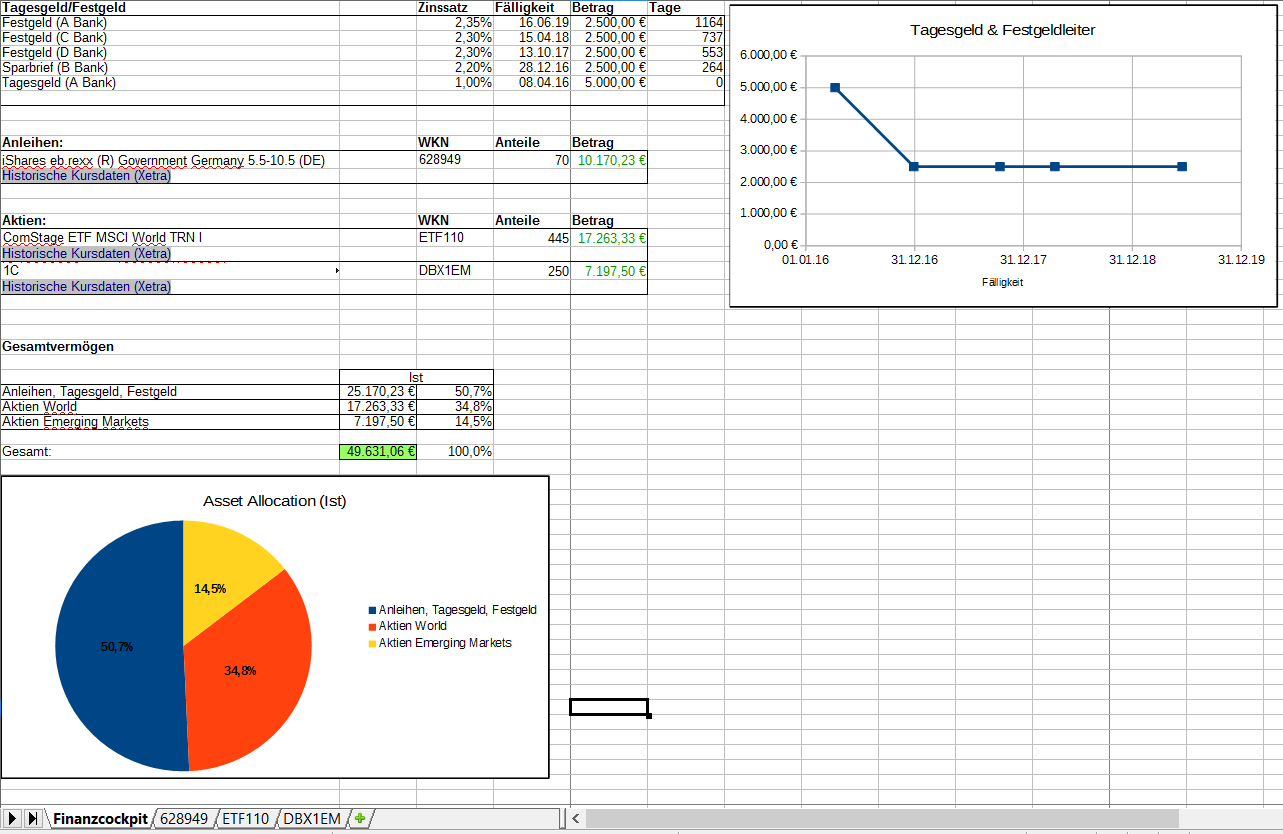

Wir erinnern uns an den letzten Teil der Serie: Der Beispielanleger wollte 50 % in schwankungsarme Anlagen (Tagesgeld, Festgeld, Anleihen) und den Rest in Aktien investieren. Diesen Aktienanteil wollte er zu 70 % in den Bereich der entwickelten Märkte (MSCI World) und zu 30 % in Emerging Markets investieren.

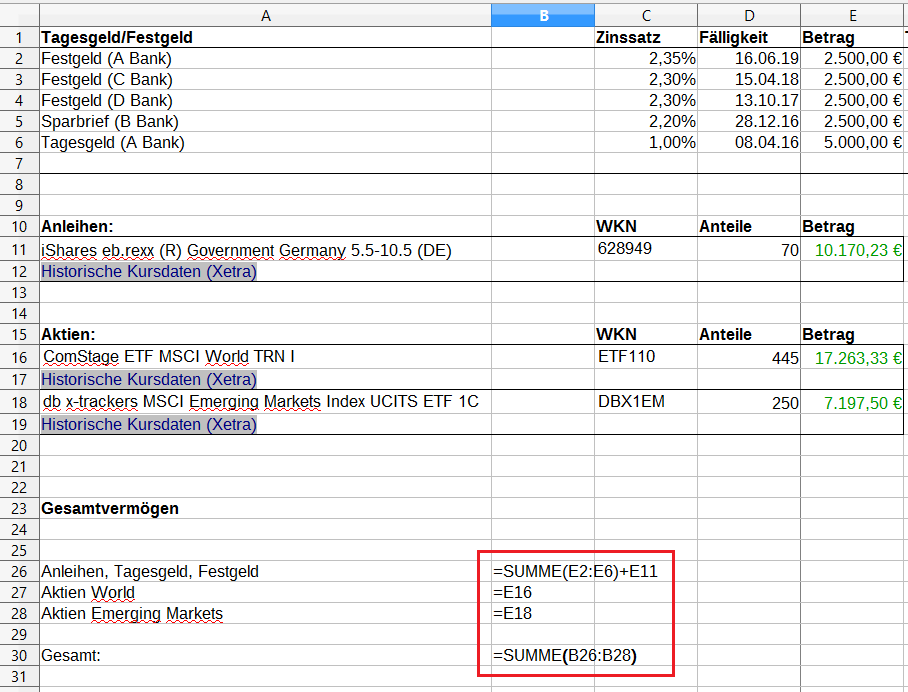

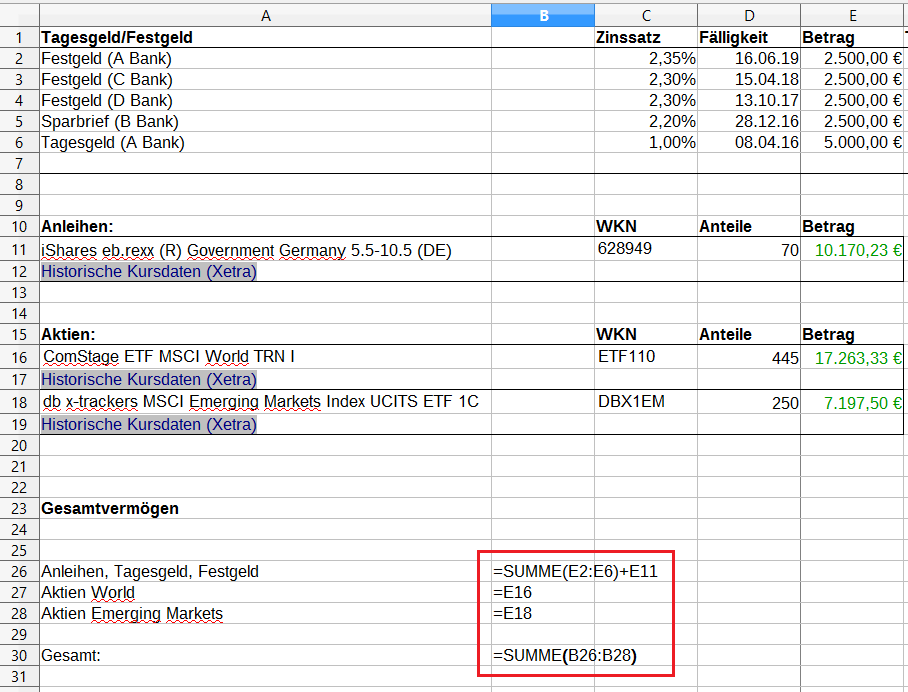

Unter den bislang erfassten Vermögenswerten wollen wir das Gesamtvermögen aufgeteilt in die entsprechenden Anlageklassen auflisten und übernehmen die Werte von den schon erfassten Zellen.

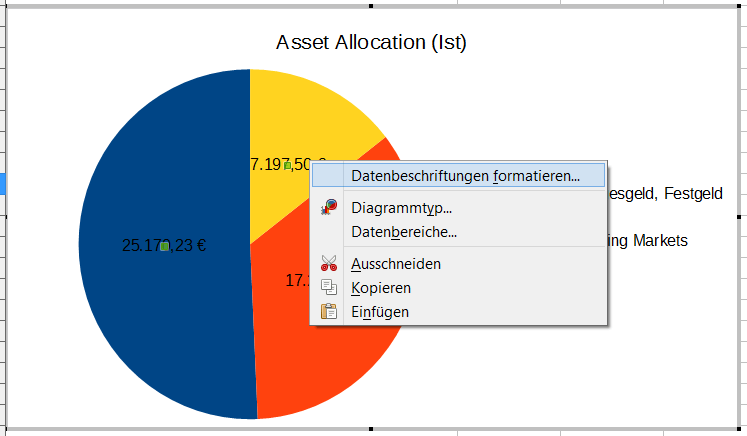

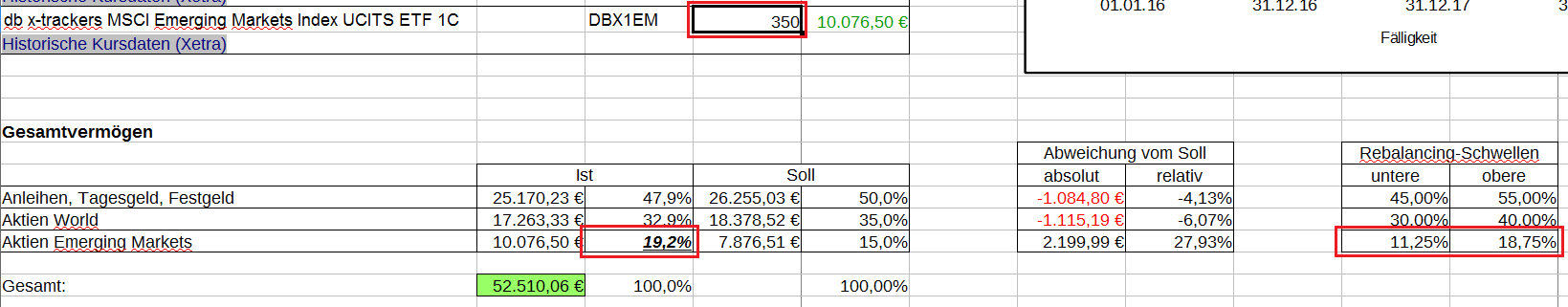

Nach Eingabe der Formeln ergibt sich der nachfolgend abgebildete Vermögensstand.

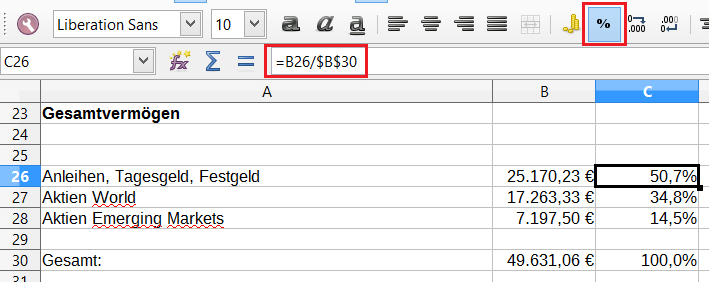

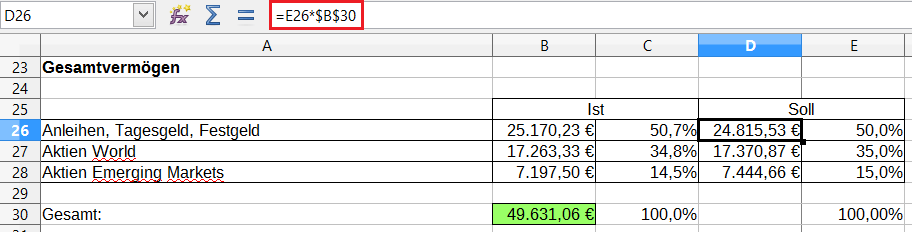

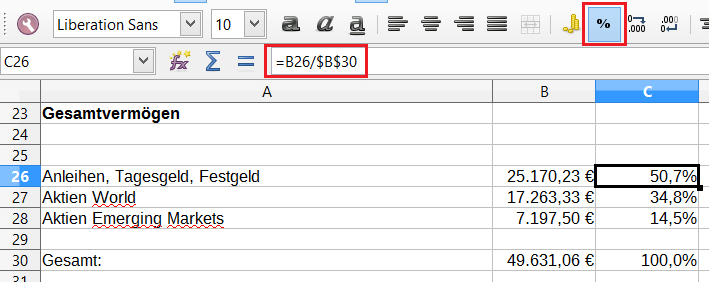

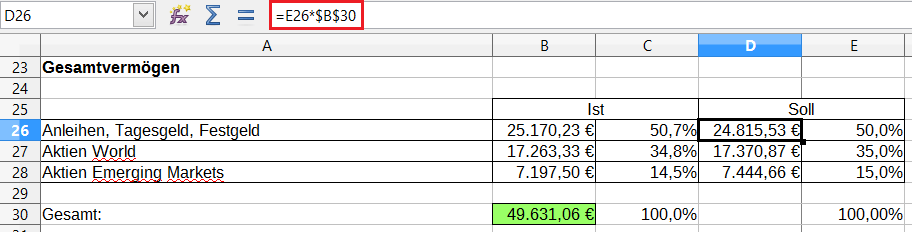

Die prozentualen Anteile bestimmt man, indem man jeweils den Vermögenswert einer Anlageklasse durch das Gesamtvermögen teilt. Wer sich noch an Teil 2 dieser Serie erinnert und dabei die Wirkungsweise von absoluten und relativen Zellbezügen verinnerlicht hat, kann also in Zelle C26 die Formel =B26/$B$30 eingeben und mit dem Ausfüllkästchen nach unten kopieren.

Wenn die Summe der Prozentwerte 100 % ergibt, ist das ein gutes Zeichen :-)!

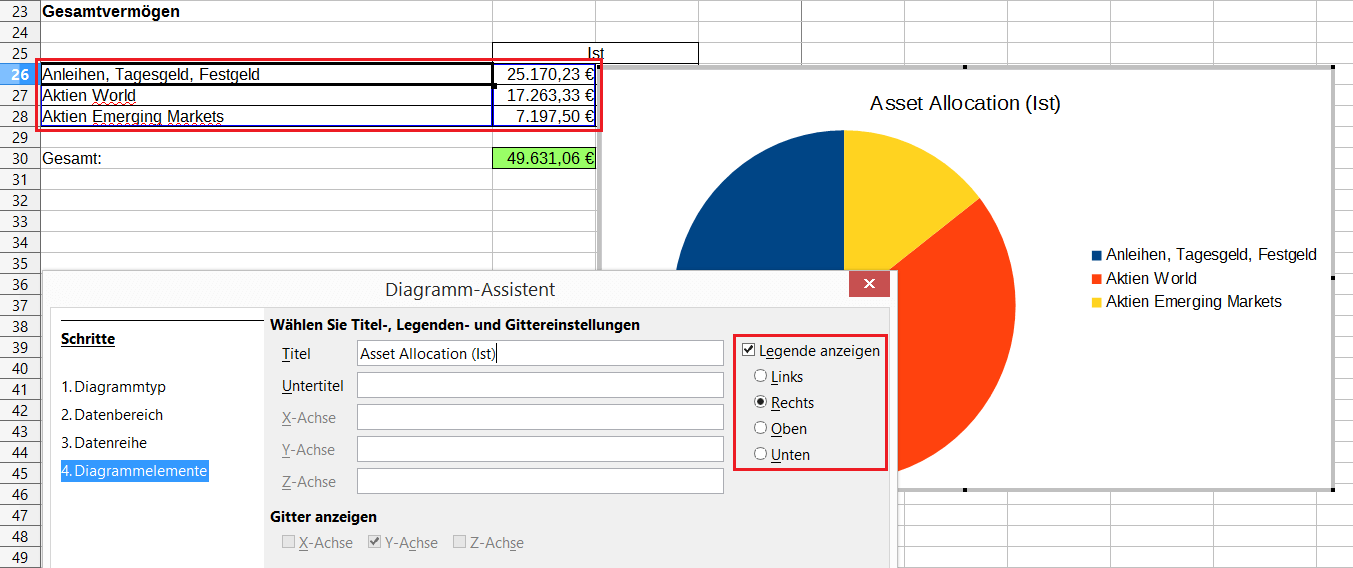

Ein Bild sagt mehr als tausend Worte

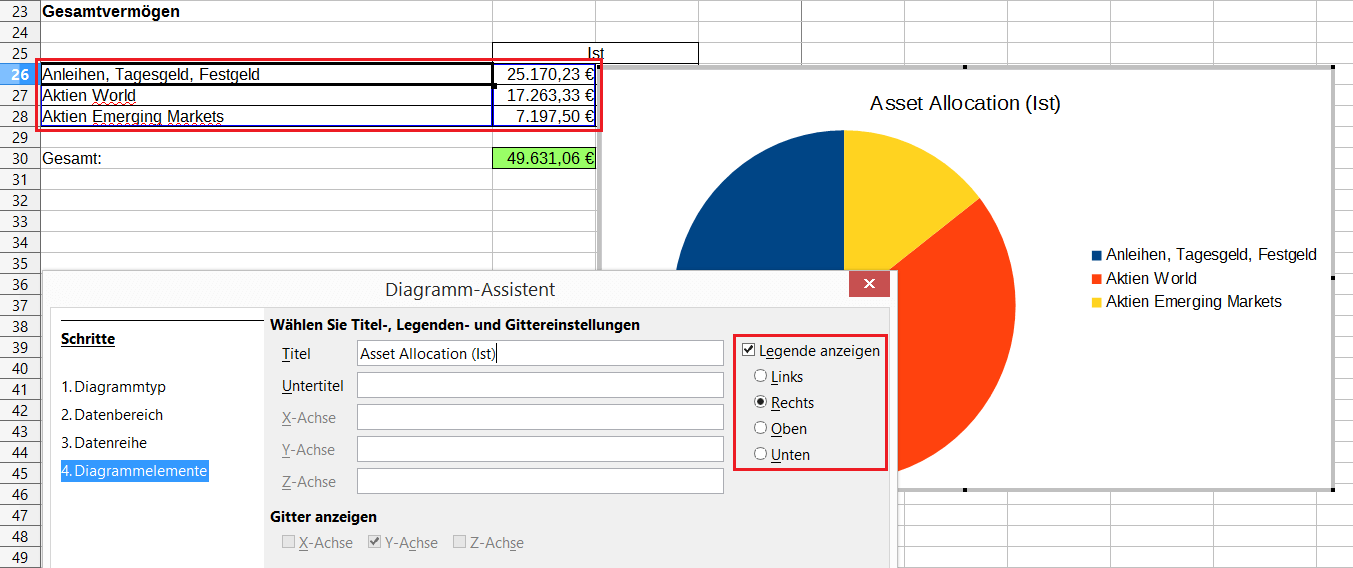

Apropos 100 %, hier bietet sich auch wieder die Darstellung in einem Diagramm an: das Kreis- beziehungsweise Kuchendiagramm. Markieren wir also wieder die relevanten Zellen A26 bis B28, starten den Diagramm-Assistenten und wählen den passenden Diagrammtypen aus. Hier sollte man außerdem eine Legende anlegen.

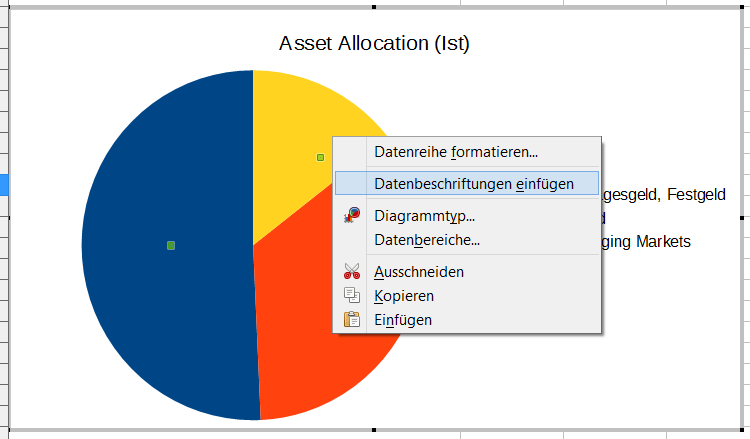

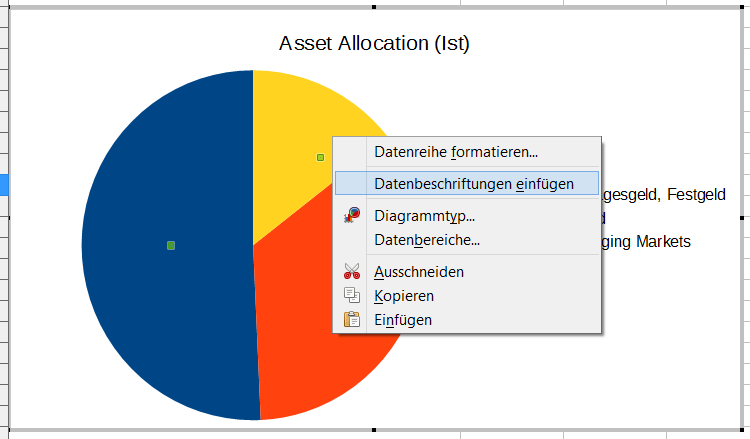

Wer die Prozentwerte auch gerne im Diagramm sehen möchte, sollte das Diagramm zunächst mit einem Doppelklick markieren und dann mit der rechten Maustaste die Kuchenstücke anklicken und aus dem Kontextmenü "Datenbeschriftung einfügen" auswählen.

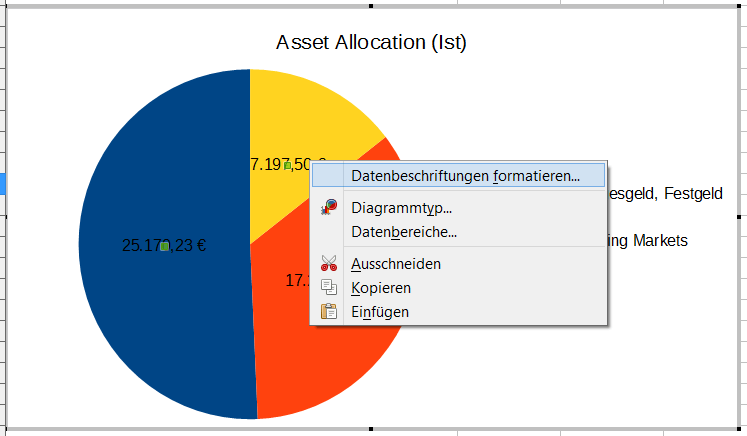

Dann werden zwar erst die absoluten Euro-Beträge angezeigt, aber ein weiterer Rechtsklick auf diese führt zum Kontextmenü-Punkt "Datenbeschriftungen formatieren …"

In dem sich öffnenden Fenster kann man nun anstelle des Eurobetrags (oder zusätzlich dazu) den Prozentwert anzeigen lassen. Damit haben wir den Ist-Zustand übersichtlich dargestellt und das wichtigste Ziel des Finanzcockpits erreicht: einen guten Überblick über unsere investierten Gelder zu haben.

Rebalancing? Braucht man dazu Profi-Unterstützung?

Nun wollen wir uns aber noch um das Rebalancing kümmern. Einige Anleger glauben, dafür einen Profi an ihrer Seite zu brauchen.

Dass dies kein Hexenwerk ist, wird hoffentlich spätestens nach den nächsten Schritten klar werden.

Rebalancing bezeichnet den Vorgang, die aktuelle Verteilung der Gelder auf die Anlageklassen wieder soweit zurechtzurücken, dass sie der zuvor angestrebten Verteilung möglichst nahe kommt.

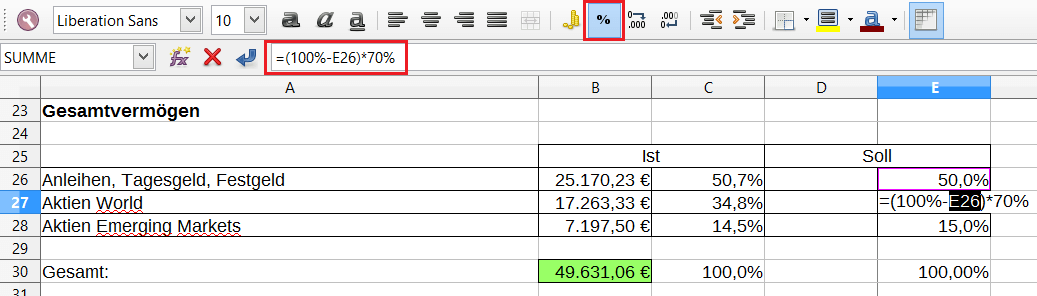

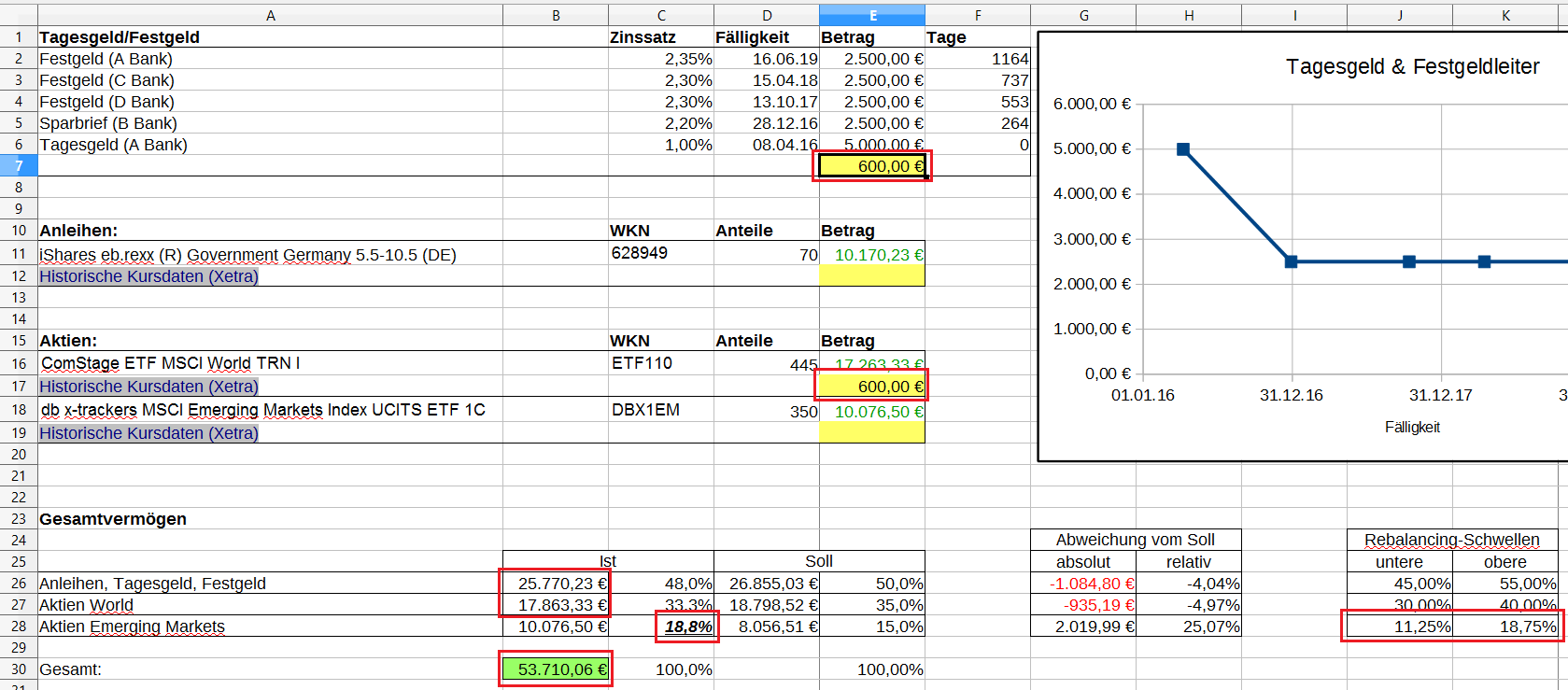

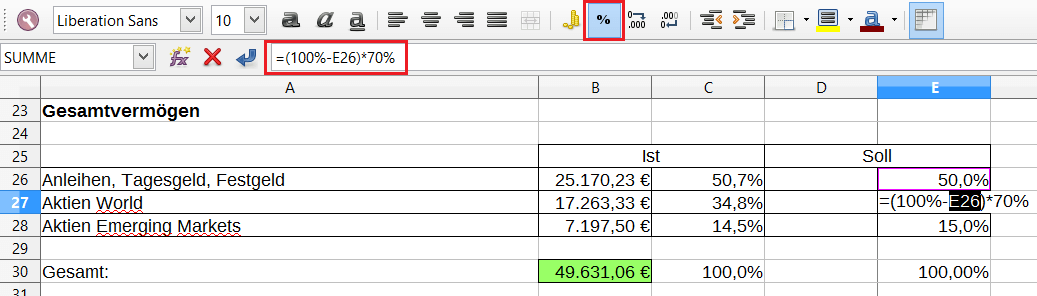

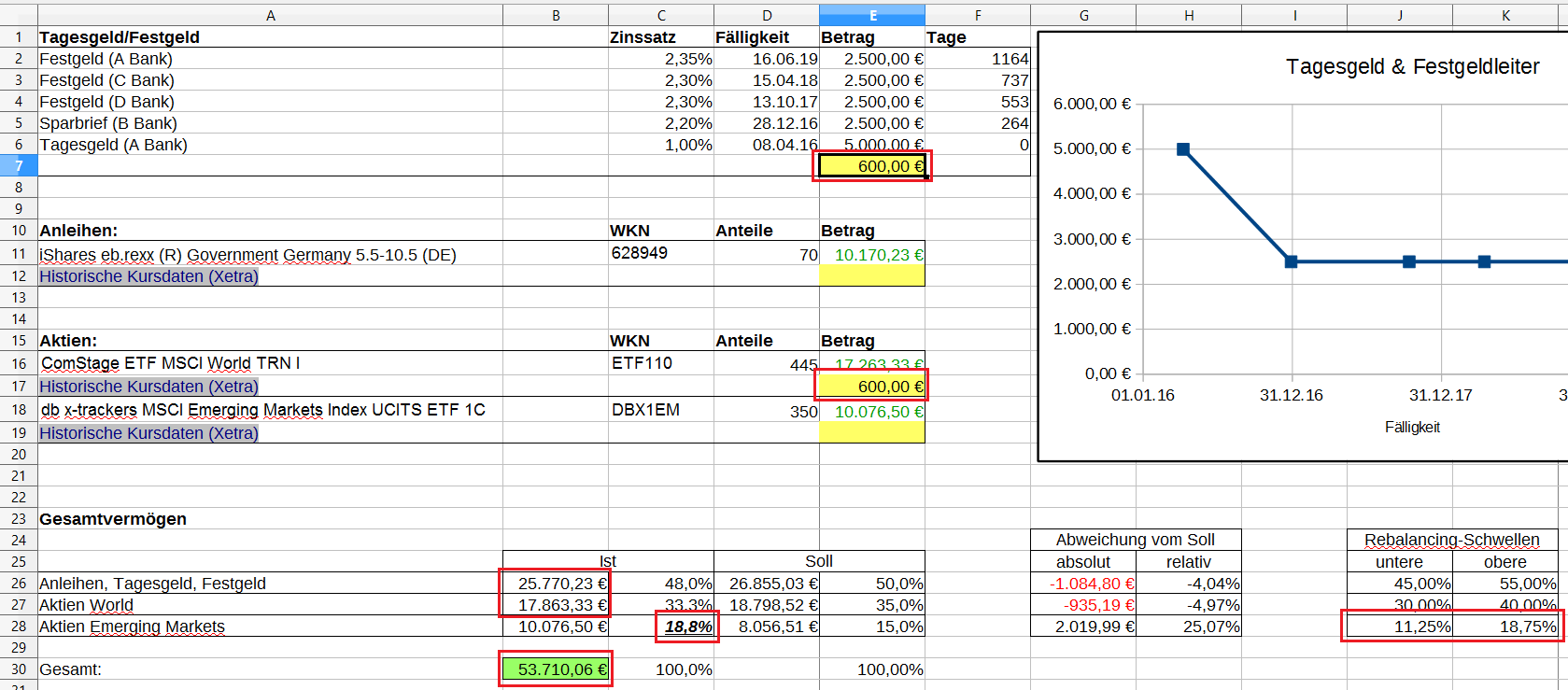

Diese angestrebte Verteilung, d. h. die Sollwerte, tragen wir neben den Istwerten ein. Beim schwankungsarmen Anteil (Anleihen etc.) tragen wir 50 % ein, die anderen beiden Werte lassen wir uns ausrechnen:

- Aktien World = (100 % - Anleihen) * 70 %

- Aktien EM = (100 % - Anleihen) * 30 %

Wir hätten natürlich auch fest die letzten beiden Werte eingeben können – ich möchte das aber bewusst ausrechnen lassen. So können wir später die Größe des Anleihenanteils ändern und alle anderen Werte verändern sich dann entsprechend.

Abweichungen bestimmen

Wenn wir die gewünschte prozentuale Verteilung der Anlageklassen eingegeben haben, können wir uns auch die zum Gesamtvermögen passenden absoluten Euro-Beträge berechnen, indem wir das Gesamtvermögen mit dem jeweiligen Prozentwert multiplizieren.

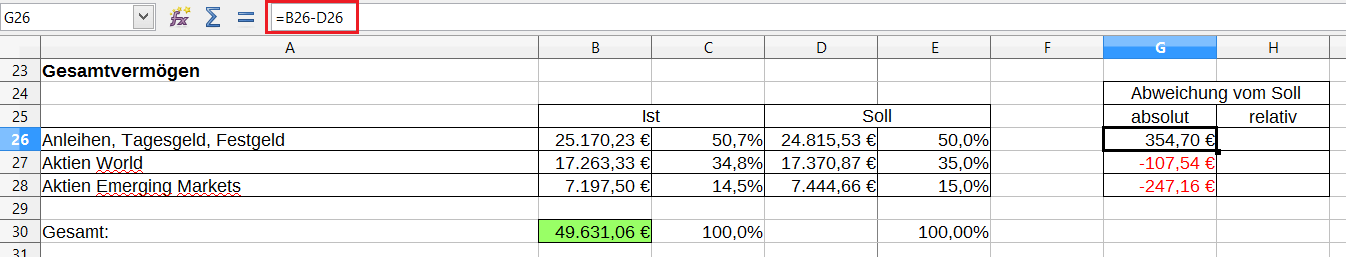

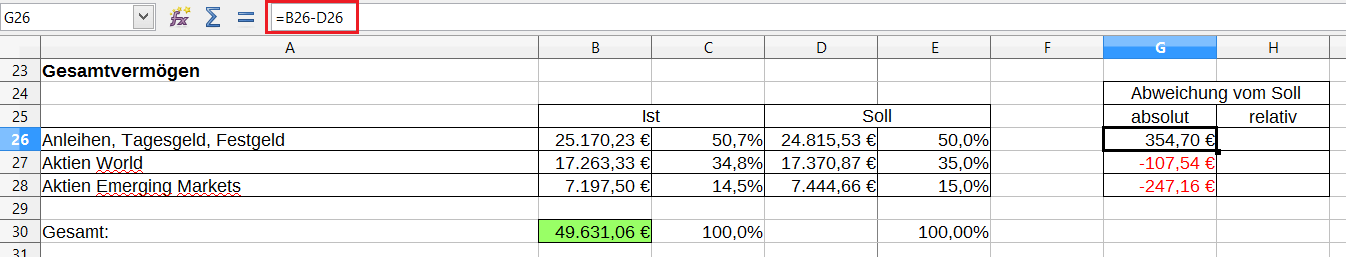

Jetzt wissen wir sowohl, wie die Verteilung sein sollte, als auch wie sie tatsächlich ist, und können uns damit die absolute Abweichung vom Sollwert in Euro anzeigen lassen.

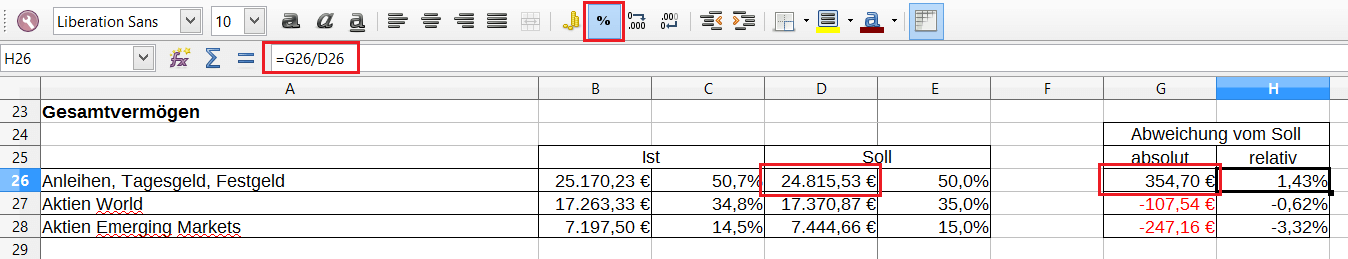

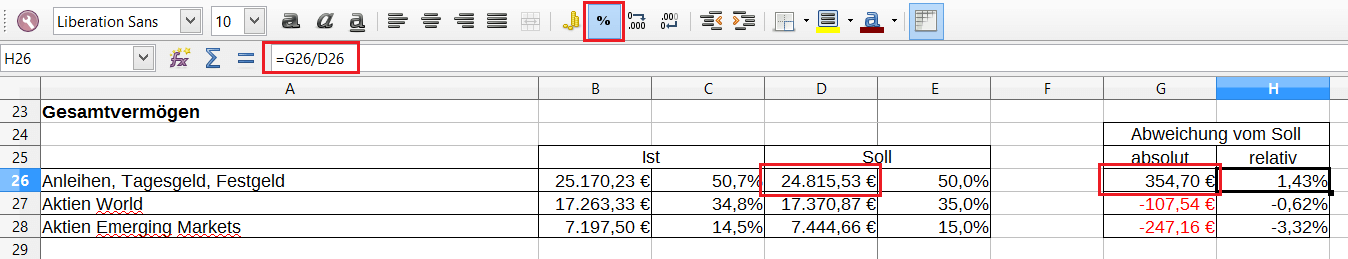

Darüber hinaus können wir uns bestimmen lassen, wie hoch die relative Abweichung bezogen auf den Sollwert in Prozent ist.

Rebalancing-Bedingungen festlegen

Im Beispiel sind also 354,70 € zu viel im Tagesgeld/Festgeld/Anleihen-Bereich angelegt und in den beiden Aktien-ETFs sind es in der Summe 354,70 € zu wenig. Sollten wir jetzt sofort anfangen, das Geld vom Anleihen-ETF in die Aktien-ETFs umzuschichten, nur weil eine Abweichung vorliegt?

Wohl eher nicht, denn jeder Verkauf kann Steuern und Transaktionsgebühren verursachen. Ich denke, es ist wichtig, dass man nicht bei jeder noch so kleinen Abweichung Kosten verursacht, sondern sich feste Regeln aufstellt, auf deren Basis man entscheidet, ob man nun tatsächlich Geld hin- und herschiebt.

Es gibt zwei grundlegende Vorgehensweisen beim Rebalancing, die sich auch kombinieren und abwandeln lassen:

- Man wählt festgelegte Stichtage, beispielsweise jährlich am Geburtstag der Schwiegermutter, schaut dann in sein Depot und rückt genau an diesem Tag das Vermögen zurecht.

- Man schaut häufiger in sein Depot, beispielsweise einmal monatlich, und prüft, ob die Abweichung vom Sollwert eine vordefinierte Schwelle überschritten hat. Nur dann wird man aktiv und nimmt tatsächlich eine Verschiebung des Vermögens vor.

Ich möchte niemandem ein spezielles Vorgehen anraten, jedoch die Umsetzung der zweitgenannten Variante in der Tabelle demonstrieren.

Für die erstgenannte Variante sind ja bereits alle relevanten Werte in der Tabelle enthalten.

Ganz grundsätzlich sollte die Mentalität eines Buy-and-Hold-Anlegers eher von Gelassenheit geprägt sein: Heute geht es mit den Aktienkursen nach unten, morgen wieder nach oben. Da sollte man eher wenig eingreifen.

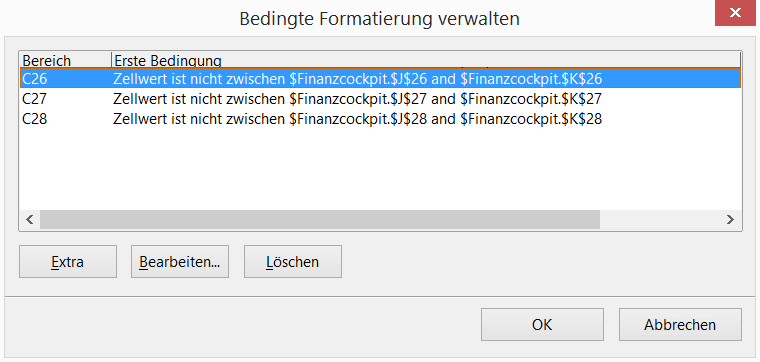

Daher plädiere ich dafür, frühestens dann aktiv zu werden, wenn sich der Prozentsatz einer Anlageklasse um 5 Prozentpunkte verändert hat. In unserem Beispiel sollte somit der Tagesgeld/Festgeld/Anleihen-Anteil zwischen 45 % und 55 % hin- und herschwanken dürfen, ohne dass wir aktiv eingreifen.

Auch der MSCI-World-Anteil darf demnach zwischen 30 % und 40 % schwanken ohne eine Reaktion von uns.

Würden wir diese 5%-Regel auch auf den MSCI-Emerging-Markets-Anteil anwenden, so könnte er wegen der geplanten 15 % Gesamtanteil zwischen den Werten von 10 % und 20 % schwanken. Dabei fällt auf: Je kleiner der prozentuale Anteil einer Anlageklasse am Depot ist, desto größer wäre die erlaubte relative Abweichung bezogen auf diese Anlageklasse.

Würde der Emerging-Markets-Anteil nämlich von 15 % auf 10 % absinken, wäre die Veränderung ja rund ein Drittel (5 %/15 %) vom Sollwert! Die relative Abweichung, die wir uns oben auch ausgerechnet haben, würde somit 33 % entsprechen.

Hätten wir eine Anlageklasse mit einem Anteil von 5 % am Gesamtvermögen und wir würden eine Schwankung zwischen 0 % und 10 % zulassen, könnten die Werte sich somit verdoppeln oder aber den absoluten Nullpunkt erreichen, bevor wir rebalancen. Ist eine Anlageklasse prozentual nur so gering im Depot enthalten, macht die 5%-Regel also wenig Sinn.

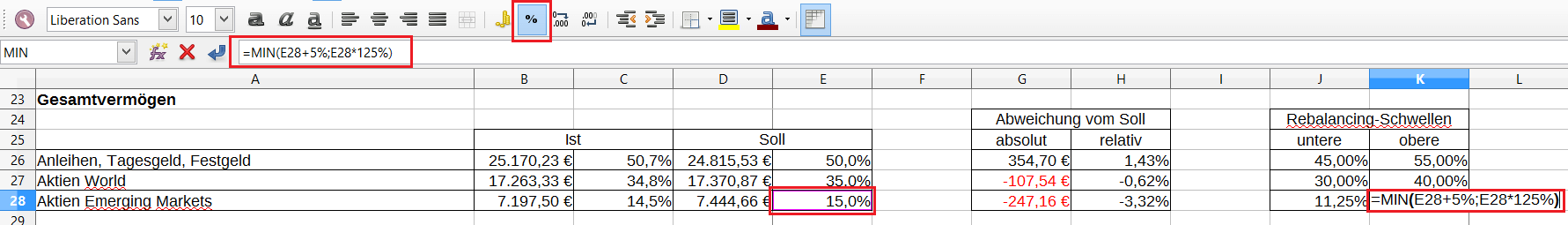

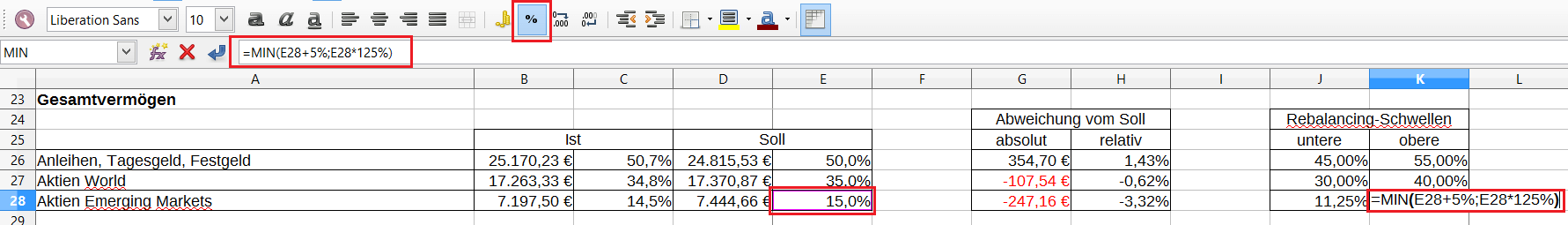

In Anlehnung an die 5/25-Regel des amerikanischen Finanzbuchautors Larry Swedroe führe ich daher eine zweite Regel ein: Ein Depotanteil darf maximal um ein Viertel seiner Sollgröße schwanken. Demnach dürfte der Emerging-Markets-Anteil maximal um ein Viertel von 15 %, also um 3,75 Prozentpunkte schwanken.

Schwellenwerte ermitteln

Wie können wir diese beiden Regeln jetzt möglichst einfach in unsere Tabelle aufnehmen?

Wir lassen Calc beziehungsweise Excel ermitteln, welche der beiden Schwellen "Änderung um 5 Prozentpunkte" und "Relative Änderung um 25 %" bei der Größe jeder Anlageklasse relevant ist. Dazu wenden wir die Maximum- beziehungsweise Minimum-Funktionen an:

Die Abweichung nach oben darf nur bis zum kleineren der beiden Werte erfolgen:

- (prozentualer Depotanteil + 5 %)

- (prozentualer Depotanteil * 125 %).

Nach unten ist eine Abweichung bis zum höheren der beiden Werte erlaubt:

- (prozentualer Depotanteil - 5 %)

- (prozentualer Depotanteil * 75 %).

In Calc beziehungsweise Excel schreibt man daher:

=MIN( Depotanteil + 5% ; Depotanteil * 125% ) für die obere Schwelle

beziehungsweise

=MAX( Depotanteil - 5% ; Depotanteil * 75% ) für die untere Schwelle.

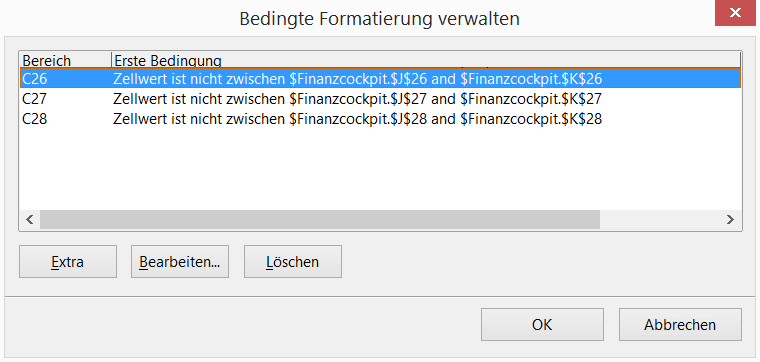

Wir erhalten also genau die Schwellenwerte, die wir uns oben auch schon überlegt hatten.

Optische Unterstützung

Es reicht somit ein Blick auf den Istwert beispielsweise in Zelle C26 und die dazugehörigen Schwellenwerte in den Zellen J26 und K26, um zu entscheiden, ob ein Rebalancing notwendig ist oder nicht.

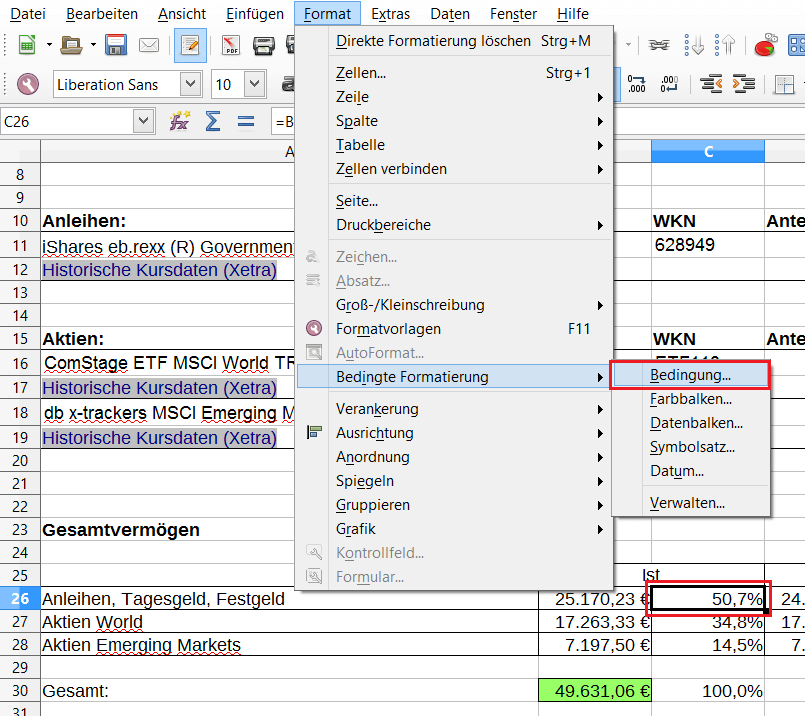

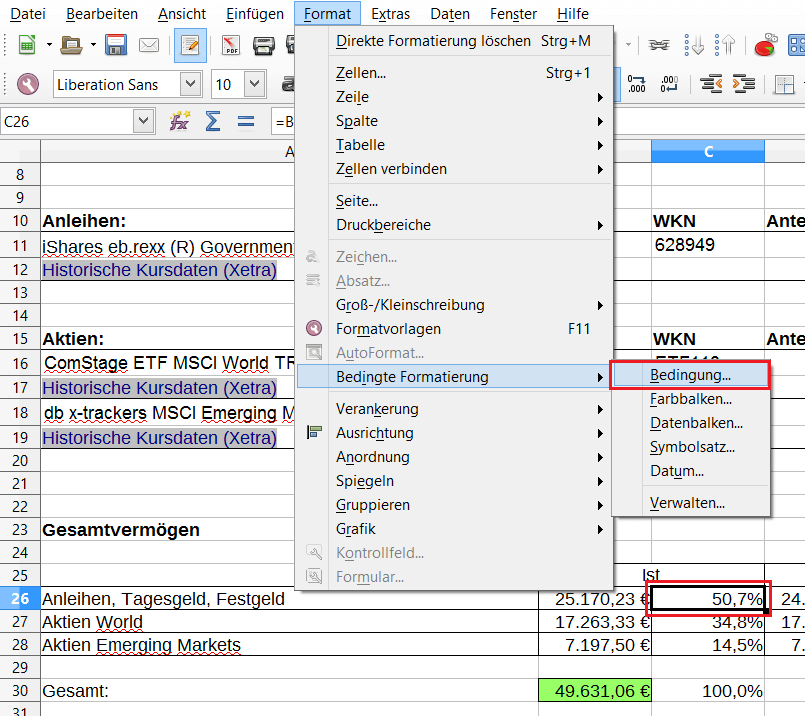

Auch dabei kann uns Calc noch optisch unterstützen – wir fügen dazu einfach "Bedingte Formatierungen" ins Dokument ein, die uns noch einfacher zeigen, wenn eine Grenze überschritten wird.

Dazu klicken wir in unserem Beispiel die Zelle C26 an und wählen aus dem Menü "Format" den Menüpunkt "Bedingte Formatierung" mit dem Unterpunkt "Bedingung…" aus.

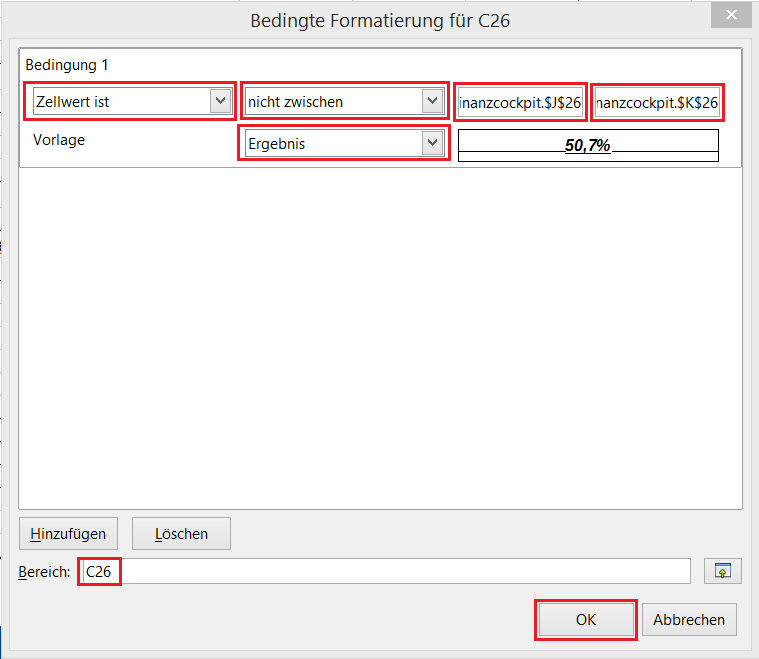

Im sich daraufhin öffnenden Fenster stellen wir ein, dass sich das Format der Zelle C26 ändern soll (fett, kursiv und unterstrichen), wenn der Zellwert nicht zwischen den soeben ermittelten Schwellen (also J26 und K26) liegt. Mit "OK" wird diese bedingte Formatierung aktiv.

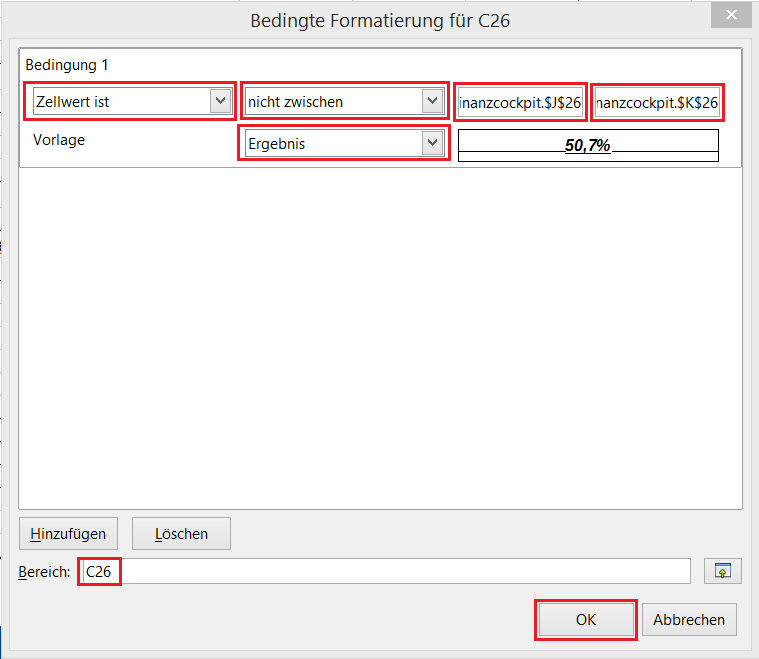

Diese Formatierung wiederholen wir nun analog für die anderen beiden Zellen C27 und C28. Wenn wir anschließend aus dem Menü "Format" den Menüpunkt "Bedingte Formatierung" mit dem Unterpunkt "Verwalten…" auswählen, können wir die eingestellten Formatierungen einsehen, bearbeiten und ggf. auch wieder löschen.

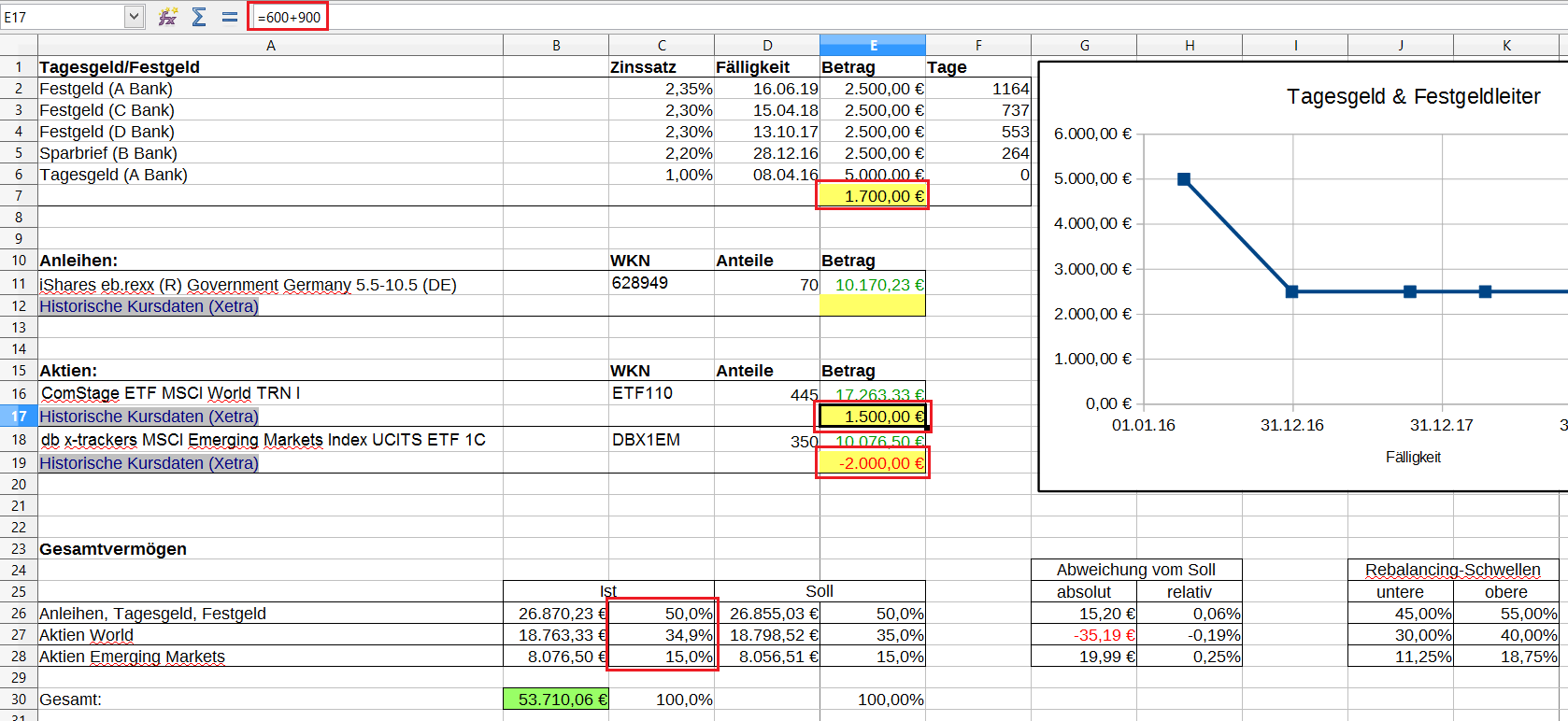

Um zu überprüfen, ob die Formatierung auch funktioniert, können wir beispielsweise die Anteile des Emerging-Markets- ETF in der Tabelle erhöhen oder verringern und sollten den Effekt dann in der Tabelle sehen:

Das Rebalancing in der Praxis ‒ Planspiele

Nun wissen wir also, woran wir merken, dass wir aktiv werden sollten. Würde der gerade gezeigte Fall tatsächlich eintreten, könnten wir auf mindestens zwei Arten reagieren:

-

Wir könnten den Betrag von rund 2.200 € vom Emerging-Markets-ETF auszahlen lassen und auf die beiden anderen Anlageklassen verteilen. Damit wären wir auf jeden Fall wieder im grünen Bereich.

- Wir könnten aber beispielsweise auch eine gerade erhaltene Steuerrückzahlung in Höhe von insgesamt 1.200 € in unser Depot fließen lassen, also mit "frischem" Geld das Rebalancing durchführen. Aber ob der Betrag schon ausreicht?

Für den zweiten Fall wäre es schön, wenn wir auf möglichst einfache Weise solche Überlegungen in der Tabelle ausprobieren könnten. Dazu müssen wir gar nicht viel am Dokument ändern, da bei jeder Anlageklasse noch freie Zellen vorhanden sind, um zusätzliche Ein- oder Auszahlungen zu simulieren:

Die gelb markierten Zellen nutzen wir einfach für solche Planspiele. Hier können wir zusätzliche Investitionen oder Verkäufe eintragen. Diese gelben Zellen müssen nun bei der Berechnung des Gesamtvermögens berücksichtigt werden. Die Werte müssen demnach in der Spalte B hinzuaddiert werden:

- B26: =SUMME(E2:E7)+E11+E12

- B27: =E16+E17

- B28: =E18+E19

Planspiel A

Im konkreten Beispiel könnten aus der Steuerrückzahlung 600 € ins Tagesgeld und 600 € in den MSCI World fließen, sodass sich der Wert des Gesamtdepots um 1.200 € erhöht. In der Tabelle erkennt man jetzt, dass dies noch nicht ausreicht, um wieder im grünen Bereich zu landen.

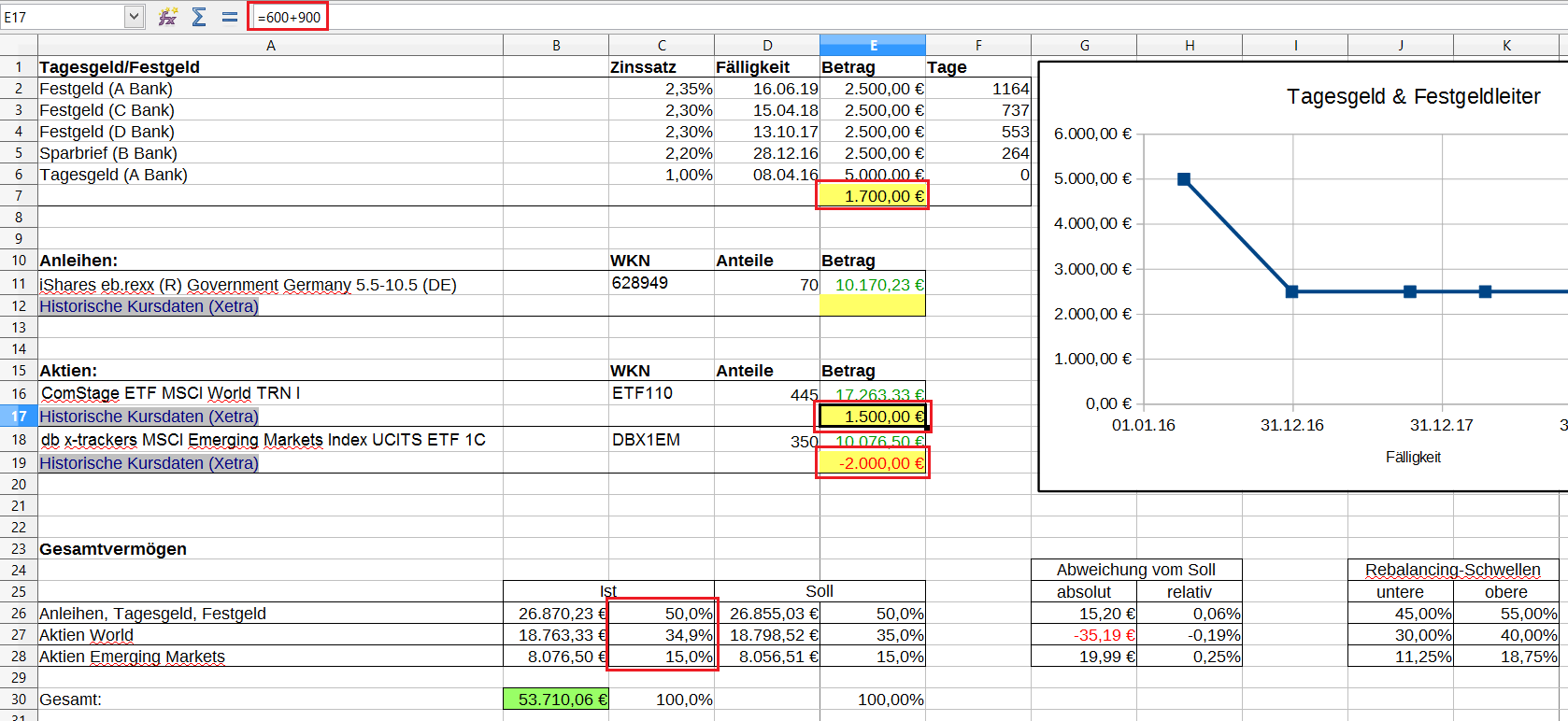

Planspiel B

Noch immer müssten rund 2.000 € vom Emerging-Markets-ETF in die anderen Bereiche verschoben werden. An der Abweichung vom Soll erkennt man, dass rund 900 € in den MSCI World und rund 1.100 € in den Bereich Tagesgeld/Festgeld/Anleihen fließen müssten.

Dem Emerging-Markets-ETF entnimmt man nun 2.000 €, ins Tagesgeld fließen 600 € von der Steuerrückzahlung und 1100 €, die zuvor aus dem Emerging-Markets-ETF stammten. In den World-ETF fließen ebenfalls 600 € von der Steuerrückzahlung und 900 € aus dem Emerging-Markets-ETF. Nun stimmt die Aufteilung wieder:

Kontinuierliches Rebalancing

Natürlich kann man auch mit jeder zusätzlichen Sparrate kontinuierlich das Geld so anlegen, dass die Abweichungen von den Sollwerten möglichst klein bleiben. Ich persönlich gehe so vor. Ob das für Dich sinnvoll ist, hängt auch von Deinem Broker und seinem Kostenmodell ab.

Beim kontinuierlichen Rebalancing gehe ich zweischrittig vor und achte im ersten Schritt zunächst nur darauf, dass das Verhältnis vom schwankungsarmen Anteil (Tagesgeld/Festgeld/Anleihen) zum schwankungsreichen Anteil des Depots (Aktien) möglichst gut eingehalten wird.

Dies hat für mich höchste Priorität – es ist schließlich das Verhältnis, welches die Risikobereitschaft des Anlegers maßgeblich widerspiegelt und das auch beim Festlegen einer Depotstruktur an erster Stelle stehen sollte.

Ist also der Tagesgeld/Festgeld/Anleihen-Anteil zu klein, investiere ich immer zunächst dort. Abweichungen innerhalb des Aktien-Anteils ignoriere ich dabei.

Nur wenn der Aktien-Anteil zu klein ist, führe ich den zweiten Schritt durch und investiere gezielt in denjenigen ETF, der am stärksten von seinem Sollwert abweicht.

Bei dieser Entscheidung hilft mir die relative Abweichung vom Sollwert weiter. Weicht beispielsweise der erste ETF relativ um 3 % vom Soll ab und der zweite relativ um 6%, investiere ich das Geld in den zweiten ETF.

Altersabhängige Vermögensaufteilung

Je nach Risikobereitschaft und Alter des Anlegers kann die Aufteilung des Vermögens sehr unterschiedlich sein. Manche Junganleger wollen lange Zeit mit einer hohen Aktienquote anlegen, andere wollen den Aktienanteil langsam steigern, um sich erst an die Schwankungen zu gewöhnen.

Viele wollen den Aktienanteil mit zunehmendem Alter dann allerdings auch wieder absenken, um beispielsweise beim Renteneintritt weniger stark von Börsenschwankungen betroffen zu sein.

Hier gibt es kein allgemeingültiges Vorgehen – es ist immer sehr individuell. Trotzdem sollte man sich Gedanken darüber machen, wie die eigene Strategie aussehen soll.

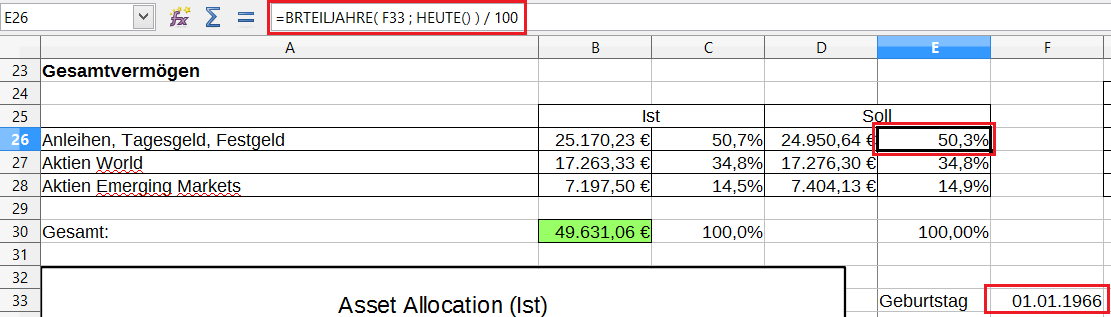

Anhand der in Finanzkreisen recht bekannten Formel "Aktienquote = 100 - Alter" möchte ich zeigen, wie man solche zeitlichen Verschiebungen innerhalb des Depots automatisieren kann.

Das Vorgehen lässt sich problemlos auf andere Vorgehensweisen wie "Aktienquote = 110 – Alter" oder steigende Aktienquoten übertragen und dient nur als Beispiel und keinesfalls als konkrete Empfehlung.

Wer eine Aktienquote von "100 - Alter" anstrebt, sollte im Alter von 30 Jahren einen Anleihenanteil von 30 % und einen Aktienanteil von 70 % haben. Es würde also ausreichen, den Anleihen-Sollwert (hier die Zelle E26) am eigenen Geburtstag manuell auf den entsprechenden Wert zu setzen.

Die Sollwerte für die Aktien-ETFs haben wir ja abhängig von diesem Anleihen-Sollwert berechnen lassen, sodass kein weiterer Wert manuell geändert werden muss.

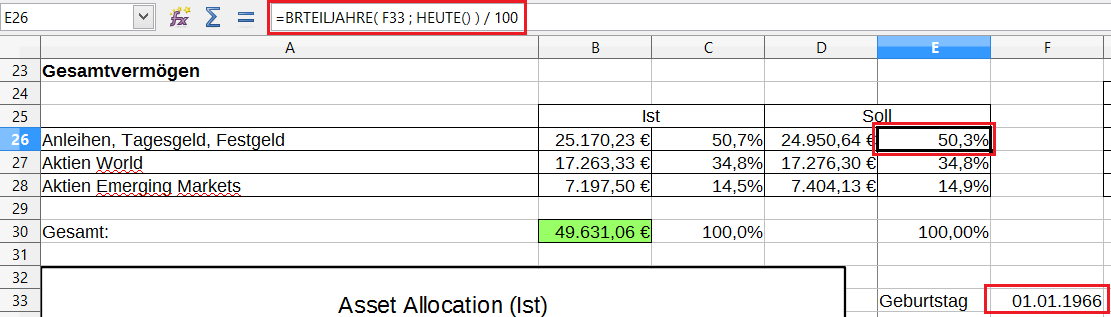

Wir können das aber auch automatisieren. Besonders einfach geht das mit der Funktion BRTEILJAHRE(), die die Anzahl der Jahre (einschließlich Bruchteilen) zwischen zwei Datumsangaben ermittelt.

Das eine Datum ist demnach das eigene Geburtsdatum, das zweite Datum der heutige Tag, den Calc über die Funktion HEUTE() automatisch ermittelt. Trage in eine Zelle Deiner Wahl Dein Geburtsdatum ein – ich habe die Zelle F33 gewählt – und schreibe in die Zelle E26, in der der Anleihen-Sollwert steht, die Formel =BRTEILJAHRE( F33 ; HEUTE() ) / 100

Im abgebildeten Beispiel vom 09.04.2016 ist der Anleger 50 Jahre und etwas mehr als 3 Monate alt. Daher ist der Anleihen-Sollwert bei ihm 50,27 % beziehungsweise 50,3 %, wenn man auf eine Nachkommastelle rundet.

Durch die kontinuierliche Berechnung des Anleihenanteils gibt es keine 1%-Sprünge an den Geburtstagen, sondern einen gleitenden Übergang über das Jahr.

Resümee

Das Finanzcockpit wurde in diesem Teil der Serie um die Darstellung der Asset Allocation erweitert, der Du nun die Abweichungen vom angestrebten Soll entnehmen kannst.

Du hast in dieser erweiterten Version nun zusätzlich zum schnellen Überblick über Deine Vermögenswerte eine gute Unterstützung beim Rebalancing.

Du wirst optisch darauf aufmerksam gemacht, wenn eine Schwelle überschritten wird, und kannst simulieren, wie sich Ein- und Auszahlungen auf die Asset-Allocation auswirken. Darüber hinaus haben wir uns noch mit einer zeitlichen Veränderung der Vermögensaufteilung beschäftigt.

Ich bin mir sicher, dem einen oder anderen fallen noch weitere Aspekte ein, die er an dem Dokument noch ändern oder hinzufügen möchte. Ich lade Dich herzlich dazu ein, dies zu tun und das Dokument ganz an Deine Bedürfnisse anzupassen.

Das in diesem Teil erstellte Finanzcockpit (Vollversion) findest Du hier als ZIP-Datei zum Download.

Alle Teile dieses Kurses

Und was sagt Oma dazu?

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Geldanlage, Grundlagen, Excel, OpenOffice Calc

Das könnte Sie auch interessieren

- Vorstellung: Leser-Portfolio

- Das Finanzwesir-Börsenlexikon

- Die vier G, die ein erfolgreicher Anleger braucht

- Was ist die Geldwertillusion?

Kommentare

Anton sagt am 05. Mai 2016

Hallo Dummerchen,

ein dickes Lob von mir für deine Artikelserie! Didaktische sehr gut gemacht, Bilder im richtigen Maß, humorvoll, bescheiden, kompetent!

Herzliche Grüße, Anton

T. sagt am 05. Mai 2016

Danke für Deine Einführung und Deine Mühe, liebes und kluges Dummerchen!!!

Gruß, T.

Robin sagt am 06. Mai 2016

Hallo Dummerchen,

wie schaut es denn mit den Leuten aus die nicht auf Office setzen? Ich nutze Excel (oder in meinem Fall Google Spreadsheets) sehr selten und da lohnt sich nicht ein teures Office Abo für 10€ im Monat.

Hast du Erfahrungen ob man die von dir beschriebenen Funktionen auch mit Google Spreadsheets umsetzen kann?

Beste Grüße,

Robin

Dummerchen sagt am 06. Mai 2016

Hallo Robin,

wenn Du nicht bereits auf M$ Office setzt, würde ich mir das teure Abo auch auf gar keinen Fall anschaffen - mache ich ja auch nicht. Hast Du meinen ersten Teil der Serie gelesen? Dort gehe ich dem Einwand nach: "Aber Excel gibt es doch nicht kostenlos!" und verweise dort auf die in meinen Augen für Dich passende Lösung: LibreOffice Calc

Die komplette Serie basiert mit seinen Screenshots ja auf LibreOffice Calc - es ist kostenlos, wird dank einer großen Community regelmäßig mit Updates verbessert und hat die (für meinen Geschmack) schönere Menüführung. (Ich gebe es zu - ich mag diese Ribbons bei Microsoft überhaupt nicht.)

Ich habe gerade mal nach der Google Spreadsheet-Lösung gegoogelt. Hmm, geht bestimmt alles irgendwie damit. Sogar das Importieren von externen Web-Seiten kann man damit analog hinkriegen. Beim Erstellen eines Diagramms hat es sich allerdings ganz schön bockig angestellt - kann aber auch an mir liegen. Wenn man Spaß daran hat, alles im Browser zu machen, ist das sicher eine Möglichkeit.

Aber wenn ich ehrlich bin - ich finde es schöner mit einem Offline-Tool arbeiten zu können. Vielleicht bin ich da ein bisschen Old-School. Also - wenn's nur eine Kostenfrage ist: Nimm LibreOffice.

Liebe Grüße

Dummerchen

Finanzamt sagt am 06. Mai 2016

Hallo Dummerchen,

vielen Dank für die schöne und gut erklärte Artikelserie! Ich habe etwas Ähnliches mit Google Spreadsheets umgesetzt, dabei aber auf den csv-Import aus GoogleFinance bzw. Yahoo finance gesetzt (@Robin: das geht mit praktisch fast gleichen Funktionen wie Dummerchen sie für Calc / Excel gezeigt hat). Macht glaube ich aber keinen wirklichen Unterschied.

Eine Frage habe ich aber für Sparplannutzer... Gibt es irgendeine Möglichkeit, das Depot z.B. aus einem pdf-Depotauszug automatisch auszulesen? Mich nervt es jedesmal, die einzelnen ETF-Anteile von Hand einzutragen. Hat da jemand eine Idee?

Danke und schöne Grüße!

Flexcwheeler sagt am 06. Mai 2016

@Robin

Die Umsetzung war doch hier extra mit Hilfe des frei verfügbaren LibrOffice/OpenOffice gezeigt. Aber wenn es google sein soll würde ich einfach mal die Beispieldatei (ist ja am Ende des Artikels verlinkt) in google Spreadsheet hochladen und sehen, ob alles Funktionen den Import überstehen.

m0 sagt am 08. Mai 2016

Hallo Dummerchen,

danke für diesen interessanten Artikel. Wie würdest du an dieser Stelle noch weitere Sparformen (Rentenversicherung, Bausparverträge etc.) einpflegen? Gehören VL in Fonds mit zur gesamt Asset Allocation?

LG

Dummerchen sagt am 08. Mai 2016

Hallo m0,

weitere Sparformen sind so eine Sache. Ich schrieb ja bereits eingangs des 3.Teils

"Kapitalbildende Versicherungsprodukte lassen sich nicht so leicht darstellen, da der Blick in ihr Innerstes zumeist nicht möglich und der tagesaktuelle Wert daher kaum ermittelbar ist."

Zur Gesamt-Asset-Allocation gehören im Grunde alle Deine Anlagen. Bei jeder Anlage musst Du allerdings zunächst die Frage beantworten können, ob Du sie einem Depotanteil (schwankungsarm oder schwankungsreich) zuordnen kannst.

Paradebeispiel für eine schlecht zuzuordnende Anlage ist ein Mischfonds. Ein Fondsmanager, der nach eigenem Ermessen die Gewichte zwischen Anleihen und Aktien hin- und herschieben kann, macht es hier schwer. Tagesaktuell wirst Du wohl eher nicht feststellen können, wie hoch der Aktienanteil ist. Ähnlich problematisch können Riesterfondslösungen sein, bei denen wild umgeschichtet werden kann.

Wenn Du eine Anlage einem der beiden Depotanteilen klar zuordnen kannst, ist die nächste spannende Frage, ob Du den Wert halbwegs seriös feststellen kannst. Deine Rentenversicherung wird Dir hoffentlich jährlich einen aktuellen Gegenwert mitteilen. In der Zwischenzeit kannst Du die Glaskugel rausholen und den aktuellen Wert schätzen.

Wenn es sich um eine klassische Rentenversicherung handelt, kannst Du sie dem schwankungsarmen Anteil zuordnen, wenn sie fondsbasiert ist, darfst Du Dich wieder mit der Frage beschäftigen, wie hoch der Aktienanteil gegenwärtig ist.

Den Bausparvertrag kannst Du wohl dem schwankungsarmen Depotanteil zuschlagen - mir sind da keine fondsbasierten Lösungen bekannt.

Meine VL geht in einen Banksparplan, so dass ich hier keine Probleme habe: Eine Anlage die sich klar dem schwankungsarmen Depotanteil zuordnen lässt und deren Wert sofort ersichtlich ist:

Liebe Grüße

Dummerchen

HeyHo sagt am 09. Mai 2016

Hallo Dummerchen,

danke für die tolle Reihe ;)

Vielleicht könnte man das Excel noch in die Richtung Forecast erweitern.

Zum Beispiel monatliche Zuflüsse (Sparraten) zum Tagesgeldkonto in die Zukunft gerichtet.

Damit wäre es möglich abzuschätzen, ab wann ein Rebalancing potenziell notwendig wäre.

Viele Grüße

JimPanse sagt am 09. Mai 2016

Hallo,

danke für diese tolle Artikel-Serie!

Eine Frage hätte ich abschließend noch: Ich würde gerne an der altersabhängigen Vermögensaufteilung mittels "Aktienquote = 100 - Alter" festhalten. Wenn ich das mit meinen noch jungen Jahren (31) jedoch anwende bleibt auf meinem Tagesgeldkonto ein Betrag, der lediglich etwa dem 1,5-fachen meines Monatseinkommens beträgt. Ich hätte jedoch gerne etwa 4-5 Monatsgehälter vorrätig für "unvorhergesehene" Dinge wie KFZ-Reparaturen, Waschmaschinen-Ausfall, Urlaub etc.

Kann man in die Tabelle eine Bedingung einbauen, dass z.B. 31% des Vermögens in der Sparte Tagesgeld bleiben sollen, jedoch nur wenn damit mindestens "Monatsgehalt x 4" nicht unterschritten wird?

Vielen Dank im Voraus!

Dummerchen sagt am 09. Mai 2016

@HeyHo:

Forecast? Im Sinne von Vorhersagen? Du meinst einen Glaskugel-Modus? Ehrlich gesagt, ist mir schleierhaft, was Dir vorschwebt und vor allem, wofür das gut sein soll.

Das ganze Gebilde der Asset-Allocation ist ja täglichen Schwankungen unterworfen und daher wenig planbar. Vielleicht crashed es morgen an der Börse oder Draghi erzählt irgendwas von Helikoptergeld und die Börse geht durch die Decke.

Was hilft es Dir denn da zu wissen, wann irgendwann mal wieder Rebalancing notwendig sein könnte. Ich würde Dir zu einem der beiden von mir angesprochenen Vorgehen raten: Jährlich oder beim Durchbrechen von Schwellen - letzteres überprüfst Du monatlich oder so und fertig ist die Laube. Getreu dem KISS-Prinzip: Keep it simple and stupid.

@JimPanse:

Man kann da bestimmt ganz tolle Dinge einbauen. Die Frage ist, ob es sinnvoll ist, solche Sonderregeln einzubauen. Mein KISS-Vorschlag (vgl. oben) an Dich:

Wenn ich mich nicht arg verrechnet habe, hast Du gegenwärtig rund 4-5 Monatsgehälter zusammengespart. Lass die 4-5 Monatsgehälter einfach auf dem Tagesgeldkonto. (Deine Einstellung zu dem Thema gefällt mir. Behalte Dir diese Reserve - sie entspannt Dein Leben.) Dann hast Du jetzt halt eine 100%/0%-Verteilung. So what?!

Als Ziel kannst Du ja trotzdem die 31%/69%-Verteilung haben, aber solange kein frisches Geld da ist, kannst Du diese Verteilung halt noch(!) nicht realisieren. (Das ist übrigens völlig normal und sollte bei jedem Neuanleger, der gerade mit dem Vermögensaufbau beginnt, so wie bei Dir sein.)

Alles weitere lässt Du ab jetzt in die Aktien fließen. Wenn Du im Finanzcockpit die Altersformel so einbaust, wird es Dir zwar signalisieren, dass Du noch nicht genug in Aktien angelegt hast, aber Du bist ja nicht Sklave dieses Excel-Sheets.

Ignoriere den Hinweis und lass Dich von ihm motivieren, den Aktienbereich aus den nächsten Sparbeträgen aufzustocken. Du wirst die Soll-Verteilung früher oder später erreichen - habe ich auch irgendwann geschafft.

Wie sagte schon Meister Yoda zur Buy-and-Hold-Strategie (oder so): "Geduld du haben musst, junger Padawan."

Wenn Du dann soweit bist, hältst Du einfach weiterhin ein Auge darauf, dass der Tagesgeldanteil, Deine Zusatzanforderung nicht unterschreitet. Ich würde die Exceltabelle nicht überfrachten. Je mehr Sonderstricke man einbaut, desto komplizierter wird die Wartung. Ich spreche da aus eigener (schlechter) Erfahrung.

Liebe Grüße

Dummerchen

GrizzlyFred sagt am 09. Mai 2016

Schöne Darstellung von dem, was ich mir auch in etwa erarbeitet habe.

Ich aktualisiere in einem Mix aus transaktionsorientierung und Zeit - also wenn sich Bestände durch Zukauf, Dividenden oder größere Ausgaben oder Einnahmen geändert haben, mindestens monatlich.

Mein wichtigstes Tool sind dabei zwei Momentengraphen, nämlich 1 - (Altwert je Assetklasse durch aktuellen Wert der Klasse) - informativ und benötigtes Moment um Zielbalance zu erreichen mal Wert der Assetklasse gleich Rebalancing - imperativ.

Nach Möglichkeit versuche ich den Imperativ dann buy and hold getreu nur auf der positiven Balkenseite umzusetzen. Das schöne an dieser mathematisch unkorrekten Vorgehensweise ist, dass auch nach jedem Rebalancing ein - schwächerer - neuer Imperativ folgt... Finde ich motivierend...

Und ich werde mir auf jeden Fall mal die Möglichkeiten des automatisierten kursabgreifens anschauen, super Tip und tolle neue Ideen für mich.

Biervampir sagt am 10. Mai 2016

@JimPanse

Vorsicht!

Deine 4-5 Monatsgehälter haben eigentlich nichts mit dem risikoarmen Investmentanteil zu tun. Der Notgroschen sollte separat von allem gesehen werden. Wenn Du deinen Notgroschen als risikoarmen Anteil deines Investments ansiehst kann das schnell in die Hose gehen.

Beispiel:

- Du hast insgesamt 10.000 €.

- Monatsgehalt 1.000 €.

- Notgroschen: 3-6 Monatsgehälter

- Hier nehmen wir also der Einfachheit halber 3 Gehälter - also 3.000 €.

- Das wäre bei einer 70/30 Aufteilung also Dein kompletter risikoarmes Investmentanteil.

- Der Rest - 7.000 € fließen in Wertpapiere/ETFs o. Ä.

Plötzlich baust Du einen Unfall, es müssen Renovierungen an deiner Wohnung/Deinem Eigenheim bezahlt werden oder was auch immer. Dafür ist der Notgroschen da.

Rechnungssumme: 2.900€.

Peng - nahezu Totalverlust deines "risikoarmen" Anteils

Nicht gerade Risikoarm oder?

Also vollkommen losgelöst voneinander betrachten.

- Wenn Du 10.000 € hast.

- Gehen 3-6.000 € als Notgroschen auf ein Tagesgeldkonto.

- Der Rest - also 4-7.000 € werden 70/30 oder in Deinem Fall 69/31 aufgeteilt.

- Wären z. B. bei einem Notgroschen von 4 Monatsgehältern á 1.000 € = 4.000 € Notgroschen und dann 4.140 € (69% von den verbleibenden 6.000 €) in Aktien, ETFs o. Ä. (Renditeteil) und 1.860 € auf Tagesgeld (würde der übersichtlichkeithalber ein zweites aufmachen), Festgeld oder Anleihen (risikoarmer Teil)

@Dummerchen

Schönes Excel-Tool

Insbesondere zum rebalancen ne echt Nette Sache.

Für Performance-Diagramme etc. nutze ich allerdings PortfolioPerformance (was ja auch auf Excel basiert soweit ich weiß).

JimPanse sagt am 11. Mai 2016

@ Dummerchen

Ja, wahrscheinlich hast du Recht und der Drang, alles nur noch komplexer zu gestalten ist hier nicht der richtige!

@ Biervampir

Ja, da hast du mich wohl richtig interpretiert. Ich habe tatsächlich mein Tagesgeld-Konto mit 4 Monatsgehältern (etwa 13.000 €) als den risikoarmen Teil, von dem ich dann auch die Waschmaschine kaufen und das Auto reparieren lassen würde. Wenn das Geld dann angebrochen wird, fülle ich es danach priorisiert wieder bis zu dieser Summe auf.

Darüber hinaus gibt es das noch junge (etwa 1 Jahr alte) ETF-Depot als Altersvorsorge, was eben grade erst 50% des Volumens vom Tagesgeld hat und das Girokonto, was für die laufenden Kosten verantwortlich ist.

Ist das jetzt tatsächlich sehr unklug organisiert von mir? Wie könnte man sich denn da an meinem Beispiel besser positionieren (ganz ernst gemeinte Frage). Wieviel verschiede Konten soll man denn haben? Eines für laufende Kosten, eines für's Sparen auf Urlaub, das neue Bett etc., eines für den Notgroschen von 13.000 €, eines für den risikoarmen Anteil (auf das man nicht zugreift) und dann noch das ETF-Depot?

Ich mache das de facto so, dass alle Einnahmen auf ein Girokonto laufen. Hieraus bespare ich mein ETF-Depot und decke alle meine Fixkosten, sowie Ausgaben für das tägliche Leben.

Alles darüber hinaus geht automatisch auf's Tagesgeldkonto. Wenn darauf mehr als der Notgroschen aufläuft, geht der Überschuss wiederum ins ETF-Depot (z.B. zum Rebalancing).

Ich lasse mich sehr gerne mal von alternativen Cashflow-Wegen inspirieren.

Beste Grüße,

JimPanse

Dummerchen sagt am 11. Mai 2016

@Biervampir:

Freut mich sehr, dass Dir das Finanzcockpit gefällt. Rebalancing ist damit wirklich einfach.

Zu Deinen Überlegungen zum Thema "Notgroschen": Ich möchte ungern eine Diskussion über das Thema starten, da die Einstellungen von "Ein Monatsgehalt in Form von Aktien reicht" bis hin zu "Ein Jahresgehalt im Tagesgeld brauche ich mindestens" reichen. Jeder Jeck ist da anders eingestellt. Richtig und falsch gibt es so pauschal eher nicht. Ich würde daher nicht so rigoros den Standpunkt vertreten, dass der Notgroschen nicht Teil der Asset Allokation sein darf. Ein Gegenbeispiel (ich überziehe hier bewusst) mag das aufzeigen:

Ein Anleger hat 100.000 Euro und möchte sie hälftig in schwankungsarm und schwankungsreich aufteilen. Wenn er nun 50k auf Tagesgeld und Festgeld verteilt und nicht vorher 3k oder 6k ausklammert, welches Problem soll er damit haben? Wichtig bei der ganzen Diskussion ist doch nur, dass er den risikoarmen Anteil nicht komplett in illiquiden Anlagen bunkert. Diese Liquidität ist ja gerade das wichtige für den Notgroschen.

Der "Peng" in Deinem Beispiel führt auch nicht dazu, dass aus einer risikoarmen Anlage plötzlich eine risikoreichere Anlage geworden wäre. Sie war schließlich in voller Höhe zu dem Zeitpunkt verfügbar, als der Notfall eingetreten ist und hat damit ihren Sinn erfüllt. Nachdem der Notgroschen dann verbraucht wurde, muss der Anleger diesen nun wieder aufstocken - das ist schon klar.

Vielleicht hast Du auch ein größeres Sicherheitsbedürfnis - was ja nichts schlechtes ist - dann kann eine Trennung von Notgroschen und dem Rest sinnvoll sein. In meinen Augen entspricht das aber einer Erhöhung des risikoarmen Anteils.

Zu PortfolioPerformance: Das basiert meines Wissens nach auf Java und hat mit Excel nichts zu tun.

Den internen Zinsfuss kann man natürlich mit beiden berechnen. Für ein reales Depot mit Hunderten von Buchungen würde ich mir das in Excel aber auch nicht antun - da halte ich das Tool für die bessere Lösung. (Auch wenn mir das Wissen über meine bisherige Rendite wenig Erkenntnisse für mein zukünftiges Anlageverhalten liefert (s.Teil 1 der Serie).)

Biervampir sagt am 11. Mai 2016

Nuja

ich finde den Notgroschen als "risikoarm" zu bezeichnen, wäre eine Wette darauf, dass einem kein Notfall passiert.

Der risikoarme Teil soll doch die Schwankungen im Investment reduzieren und das tut er bei dem bezahlen einer hohen Notfallrechnung meiner Meinung nach nicht.

Aber wie Du richtig sagst: 3 Leute, 5 Meinungen ;)

Klar auch Java aber schließt das Excel aus? Java ist doch nur eine "Sprache" - dachte ich.

Bin alles andere als ein Programmierkenner von daher hab ich schlichtweg keine Ahnung :D

Ich dachte, ich hätte da mal was mit Excel gelesen und in gewissem Maße sieht das Tool auch aus wie Excel oder LO/OO-basierend aus. Irgendwoher muss ja die zu befüllende Datenbank herkommen. Egal ^^

@Jim

Ich hab mit nem 08/15 Tagesgeldkonto angefangen. Für die Liquiditätsreserve oder Notgroschen oder wie man es auch nennen will.

Dann hab ich nen Depot eröffnet.

Bei meinem Broker konnte ich nach Depoteröffnung mit nur einem (oder 2?) klicks ein weiteres Tagesgeldkonto eröffnen.

Macht schonmal 2x Tagesgeld und Depot mit im enddeffekt nur 2x separaten Konten.

Beim ersten Tagesgeldkonto weiderum konnte ich mit einem (oder 2?) Klicks ein Festgeldkonto einrichten. Da dürften auch noch mehrere weitere gehen (Falls man auf Leitern steht z. B.)

Auf dem einen Tagesgeld schlummert meine Liquiditätsreserve, der risikoarme Teil das Investments liegt im Festgeld und meine ETFs logischerweise im Depot.

Meine Sparraten fließen immer zum Monatswechsel auf das Broker-Tagesgeldkonto und von da aus wird es dann quartalsweise umgeschichtet auf die ETFs.

Läuft mein Festgeld, aus wird zwischen risikoarm und ETFs gerebalanced.

Was nun Urlaub z. B. angeht.

Da schnapp ich mir die Kohle von einem der Tagesgeldkonten.

Wenn es die Liquiditätsreserve trifft, wird danach wieder aufgefüllt und wenn es das Broker-Tagesgeld trifft, wird halt zum Quartal entsprechend weniger in ETFs gebuttert.

2 Banken, 4 Konten - zufrieden :)

Giro und Depot-Referenzkonto lassen wir mal beiseite. Man muss es ja wirklich nicht übertreiben

Aber auch hier wird gelten: 3 Leute, 5 Meinungen

ETF Jürgen sagt am 16. Mai 2016

Hallo Dummerchen,

ich möchte mich bedanken für den Excel Kurs, den du hier aufgestellt hast. Ich habe und werde weiterhin meine Bestehenden Tabellen abändern und Deine Vorschläge mit "einarbeiten" und auch etwas umbauen.

Das hier erlernte konnte ich sehr gut umsetzen, denn viel Erfahrung mit Excel habe ich nicht. Trotz allem macht es mir Spaß mit Calc zu arbeiten und so eine Übersicht über das Vermögen ist wirklich ein Mehrwert seiner Geldanlagen. Ich behalte besser den Überblick das Momentum und meiner Ziele im Auge.

Deine Arbeit hier hat mir mal wieder gezeigt, das doch noch so viel mehr in Calc steckt, echt klasse von Dir. ;)

Dummerchen sagt am 23. Mai 2016

@ETF-Jürgen: Danke für Dein Dankeschön! ;-) Freut mich ungemein, wenn Du noch etwas lernen konntest und dies bei Deiner Lösung jetzt einfließen lässt. Genau so war es gedacht!

Frank sagt am 05. Juni 2016

Werden bei der Anlagesumme in der Calc-Berechnung nicht die Beträge der Festgelder nach Steuern ausgewiesen und bei den ETF-Anlagen vor Steuern. Die Gesamtanlage vermischt damit Brutto- und Nettoanalgebeträge somit läuft das Rebalancing mit den obigen Formeln nicht richtig.

Dummerchen sagt am 06. Juni 2016

Hallo Frank,

spannende Frage: Sollte man nur Bruttoanlagebeträge miteinander rebalancen dürfen? Oder nur Nettoanlagebeträfe?

Wäre mein Beispiel also ok, wenn keine Festgeldkomponente vorhanden wäre? So wie ich Dich verstehe, wärst Du ohne den Festgeldanteil ja zufrieden gewesen, da dieser tatsächlich immer den Nettostand ausweist.

Aber ich fürchte, selbst das würde - um es mit Deinen Worten zu sagen - "nicht richtig" sein, denn jeder ETF enthält hat ja einen anderen Kursgewinn, so dass man auch hier nicht einfach so rebalancen dürfte. Man müsste zunächst immer den Nettoanteil bestimmen und dürfte erst danach rebalancen. Also müsste man in einer zusätzlichen Spalte die zu versteuernden Gewinne berechnen, also Einzahlungen und bereits versteuerte Thesaurierungen/wiederangelegte Ausschüttungen zusätzlich erfassen. Dabei dürfte man natürlich auch bereits erzielte, jedoch noch nicht verbuchte Zinsgewinne, nicht unter den Tisch fallen lassen - diese tauchen ja auch immer erst zum Jahresende oder bei Fälligkeit in der Tabelle auf.

Ich finde diesen Gedanken - den ich von Dir hier zum allerersten Mal irgendwo in einem Forum/Blog vorgetragen lese - interessant, allerdings steigt der Aufwand für die Pflege des Finanzcockpits damit auch nochmal erheblich an.

Ich stelle mir daher spontan mehrere Fragen:

- Führen "professionelle" Vermögensverwalter den Rebalancingvorgang auf Basis der Nettobeträge durch? (Welchem Anteil (Anleihen-ETFs/Aktien-ETFs) weisen sie den Freibetrag zu?)

- Ist es das wirklich wert? Ist es wirklich wichtig, exakt zu rebalancen? Ist die eigene Risikobereitschaft wirklich exakt festlegbar auf z.B. 42% Aktienanteil? Oder geht es hier nicht vielmehr um generelle Tendenzen wie die langfristige Verschiebung des Depots zugunsten des Aktienanteils, denen das Rebalancing entgegenwirken soll?

Ganz spontan würde ich sagen:

- Wenn Du "richtig richtig" rebalancen willst, kannst Du das gerne in der Tabelle mit einbauen.

- Ich persönlich werde mir diese vermeintliche Genauigkeit schenken. Mir ist das zuviel Aufwand, bei dem mir den Nutzen unklar ist. Ich denke nicht, dass es wirklich entscheidenden Einfluss auf meinen Anlageerfolg haben wird. Mir reicht es aus, wenn feste Regeln existieren, die mir (beim kontinuierlichen Rebalancing) sagen, wo ich investieren sollte. Damit schalte ich den ganze Psycho-Kram (aka Behavioral Finance) aus und investiere ohne irgendwelche Fear-and-Greed-Gedanken.

Danke für den interessanten Einwurf. Darüber habe ich bislang (und ich fürchte, ich bin damit nicht allein) noch nie nachgedacht.

Gruß

Dummerchen

benend sagt am 18. Juni 2016

Ein toller und sehr anwendungsorientierter Praxiskurs. Vielen Dank. Ich habe alle vier Kursteile durchgemacht. Geht es denn weiter? Spannend fände ich so ein sheet mit einigen Kennzahlen (Levermann light oder Greenblatt zB) für das eigene Depot und eine Watchlist.

Viele Grüße

Dummerchen sagt am 20. Juni 2016

Hallo benend,

ich persönlich hätte kein Problem damit, den Kurs zu erweitern, wenn es Dinge gibt, die noch nicht erläutert wurden und von allgemeinem Interesse sind. Allerdings bin ich nur Gastautor und werde mich hier nicht aus dem Fenster lehnen. Der Finanzwesir ist hier Chef im Ring: Sein Blog, seine Regeln.

Zu Deinen konkreten Fragen: Weder ich noch der Finanzwesir sind (wenn mich nicht alles täuscht) an den Kennzahlen interessiert - wir investieren beide stur (manche würde sagen: langweilig) passiv. Ich kenne Greenblatt bzw. Levermann nur vom Hörensagen und ich glaube man braucht KGVs, Kurswerte usw.

Wie kann Dir da Excel weiterhelfen? Falls die benötigten Daten im Netz verfügbar sind, kannst Du sie (ähnlich der Kursdaten in Teil 3) in ein Excel-Blatt importieren. Oder Du musst Dir Werte aus den importierten Daten selbst errechnen. Anschließend legst Du in einem Hauptblatt die Werte gezielt ab (so wie das Cockpit die Kursdaten holt) und wertest sie entsprechend aus. Dazu kannst Du die WENN-Funktion nutzen und damit die Plus- und Minuspunkte verteilen. Beispiel? Gerne:

In Zelle A2 liegt der aktuelle KGV von z.B. 10. In der Zelle daneben (B2) soll nun ein Pluspunkt (also eine 1) vergeben werden, weil das KGV so toll niedrig (z.B. unter 12) ist. Ansonsten gibt es eine 0. In Excel/Calc übersetzt schreibst Du daher in die Zelle B2:

=WENN(A2 < 12; 1; 0)

Wenn A2 kleiner als 12 ist, erscheint in Zelle B2 eine 1, ansonst eine 0.

Jetzt gibt es sicher auch Bedingungen dafür, dass eine -1 vergeben werden soll (z.B. KGV > 16), also musst Du da, wo ober "ansonst eine 0" steht, eine zweite Bedingung einfügen, also in meinem Beispiel:

=WENN(A2 < 12; 1; WENN(A2 > 16); -1; 0))

Prinzip klar geworden? So kannst Du Dir Deine eigene Exceldatei basteln, die alle Werte aus dem Netz holt, sie auswertet und aufsummiert.

Ich hoffe, das hilft Dir weiter.

Liebe Grüße

Dummerchen

Finanzwesir sagt am 20. Juni 2016

@benend und Dummerchen,

Grundsätzlich ist der Ring für Excel-Schwergewichte immer offen. Wenn der Champion die Herausforderung annehmen will: gerne.

Allerdings muss ich sagen, dass mich diese Herausforderung nicht reizt. Ich halte diese Strategien alle langfristig für nicht wirklich überlegen. Eine wirkklich überlegene Strategie wird nicht veröffenlicht, sondern ausgebeutet.

Ich zitiere aus dem Blicklog:

"Dauerhafte hohe Erträge mit Hedgefonds sind nicht unmöglich, wie der Medallion-Fonds von Renaissance Technologies zeigt. Er lieferte seit Gründung 1988 Erträge von jährlich mehr als 35% ab."

Einer der Gründe:

"Die genauen Algorithmen werden streng geheim gehalten. Diese Geheimhaltung gilt auch als zentraler Erfolgsfaktor, da ihre breitere Bekanntheit das Ausnutzen von Markt-Ineffizienzen stark erschweren würde oder sogar unmöglich machen könnte."

Quelle: http://www.blicklog.com/2016/06/14/ausser-spesen-nichts-gewesen/

Meine persönliche Meinung: Wer so eine aktive Strategie fahren will, sollte sich aus zwei Gründen seine Werkzeuge selbst zusammenbauen.

- Besseres Verständnis für die Stategie. Wer sich selbst die Daten zusammensuchen muß, stellt womöglich fest: Die frei erhältliche Datenqualität ist nicht so gut. Ich brauche mehrere Quellen, um sicher zu sein, dass meine Daten etwas taugen. Wie kann eine Strategie funktionieren, wenn das Fundament schon nichts taugt.

- Es ist eine Art Initiatio̱nsritus. Da muss man durch. Eine aktive Anlagestrategie startet man nicht leichtfertig. Dieser Excel-Kram ist mühsam. Wer schon daran scheitert, die Zeit oder das Durchhaltevermögen für den Aufbau der Strategie mitzubringen, erspart sich vielleicht ein finanzielles Desaster. Wie Daniel in unserem "Aktiv handeln"-Podcast http://www.finanzwesir.com/blog/podcast-finanzwesir-rockt-folge-18-aktiv-aktien-boerse-handeln gesagt hat: Eine aktive Strategie braucht Zeit und ist Tüftelarbeit.

Ich sage nicht, dass das auf Dich zutrifft und wenn Dummerchen Lust hat, freue ich mich, einen weiteren Artikel aus seiner Feder zu veröffentlichen. Aber das wäre - zumindest aus meiner Sicht - ein Service für die Leser.

Gruß

Finanzwesir

benend sagt am 20. Juni 2016

@Dummerchen und Finanzwesir,

vielen Dank für eure ausführlichen Antworten; speziell an Dummerchen Danke für die Extraanleitung- ich werde das gerne ausprobieren.

Viele Grüße

BigDukeSix sagt am 15. November 2016

Hallo zusammen,

auch wenn der Artikel schon ein paar Tage alt ist, habe ich hier mal noch eine Frage.

Folgende Ausgangslage: Komplettes Depot besteht aus 4 Teilen, die über einen Sparplan monatlich bedient werden. Es sollen dann 11 Einzahlungen mit fester Allokation erfolgen. Mit der 12. Sparrate soll dann ein Rebalancing auf die ursprüngliche Gewichtung stattfinden. D. h. das Rebalancing soll mit frischem Geld und möglichst ohne Verkauf der bisher erworbenen Anteile erfolgen (steuerneutral).

Ich bräuchte dann also ein Tool, welches mir sagt, wie ich die 12. Sparrate aufteilen muss und ob die bisherige Sparquote ausreicht oder ich aufstocken muss.

Gibt es sowas auch für Excel und hat vielleicht sogar jemand ein solches Tool entworfen? Wäre nett, wenn mir da jemand auf die Sprünge helfen könnte. Vielleicht geht das ja sogar mit diesem Finanzcockpit?

MfG

Sven

ChrisS sagt am 15. November 2016

Hallo BigDukeSix

"Ich bräuchte dann also ein Tool, welches mir sagt, wie ich die 12. Sparrate aufteilen muss und ob die bisherige Sparquote ausreicht oder ich aufstocken muss."

Ja das geht auch in Excel, bzw ist eine relativ einfache Anpassung der bisherigen Rebalancing-Tabellen.

Ich rekapitulier nochmal kurz das Prinzip. Das normale Rebalancing heißt ja nichts anderes als Herstellung der Ausgangsgewichtungen. Durch die Kursentwicklungen der Märkte verschieben sich die Ist-Gewichtungen unserer Anlagen mit der Zeit immer weiter vom Soll weg.

Manche Anlagen entwickeln sich gut, und sind daher über-gewichtet, andere hinken zurück und sind unter-gewichtet. Entsprechend der Differenz zwischen Ist und Soll würde man nun von den gut-gelaufenen Anlagen wegnehmen und es den schlechter-gelaufenen Anlagen wieder zuschlagen. Natürlich sind Verkäufe mit entsprechenden steuerlichen Konsequenzen verbunden - wer sie also vermeiden will, muss die unterm Soll zurückgebliebenen Anlagen dementsprechend aufstocken, ohne einfach nur Kapital aus den gutgelaufenen Anlagen umzuschichten - ergo, der Mehrbetrag muss aus frisch eingezahltem, "externen" Kapital ins Portfolio neu einfließen.

Einfaches Beispiel zur Demonstration, wir haben ein Portfolio (45.000€) aus Anlage A und B, und Ziel ist eine 50/50 Gewichtung. Wenn jetzt aber die Position A 15.000€ und B 30.000€ groß ist, wäre die Ist-Verteilung 33/66.

Das "normale" Rebalancing würde hier ganz einfach sagen, klar wir nehmen einfach 7.500€ von B weg und schlagen die 7.500€ nach A zu, dann hätten wir jeweils 22.500€ und die 50/50 Gewichtung erreicht.

Wenn man jetzt aber eine 50/50 Gewichtung hinbekommen will, ohne von B was zu verkaufen, was dann ? Dann muss eben A umso mehr aufgepäppelt werden, nämlich auf ebenfalls 30.000€. Die ganze Differenz, also nochmal 15.000€, müssen also von irgendwo her anders (also mit frisch zugeschossenem externen Geld) herkommen. Wenn du jetzt noch deine Sparrate ins Verhältnis dazu setzt, weißt du auch, wie lang das u.U. dauert.

Vielleicht erkennst du auch schon ein gewisses "Problem" bei der Sache, je nachdem wie groß die Differenzen (und wie klein deine eigentlichen Spar-Raten) sind, kann es mitunter dabei sehr lange dauern bis die Soll-Gewichtung dadurch allein wieder hergestellt ist.

Bei einer Spar-Rate von 100€ im Monat, die jetzt voll und nur in Anlage A fließt, würde es beispielsweise trotzdem noch 150 Monate dauern. Desweiteren ist das ja alles auch nur eine sehr vereinfachte ceteris paribus Betrachtung, denn die Kurse der Anlagen entwickeln sich ja in dieser ganzen Zeit auch ständig weiter.

Ab einer gewissen Portfoliogröße gelingt es also immer weniger, seine Gewichtungen nur durch die (im Verhältnis dazu ja immer kleiner werdenden) Spar-Raten auszugleichen, dann muss man sich halt nochmal den Effekt von Verkäufen genauer durchrechnen.

Oder natürlich seine Spar-Raten erhöhen, aber da gibt es ja auch eine baldige Grenze des Möglichen. Du kannst auch mögliche "kombinierte" Ansätze entwickeln, zum Beispiel die Bedingung: Wenn eine Position soweit hinter der Ist-Gewichtung zurückhinkt, dass es mir nicht gelingen würde die Differenz in einem vernünftigen Zeitraum (zB 1 Jahr) mit Nachkäufen (selbst wenn ich meine kompletten Spar-Raten nur allein auf diese eine Position fokussiere) wieder aufzuholen, dann werd ich halt mal in den sauren Apfel beißen und durch Verkäufe der übergewichteten Positionen rebalancen - je nachdem wie du persönlich(!) den "Nutzen" einer wieder gut austarierten Allokation versus den "Schaden" mal ein paar Steuern bezahlen zu müssen, selbst einschätzt.

Manchen ist das eine wichtiger, manchen das andere, deswegen gibt es da kein richtig oder falsch, sondern nur dazwischen jeweils individuelle Kompromisse.

Ben Sisko sagt am 15. November 2016

Wenn das Depot bereits eine gewisse Größe hat, kann man sich auch einfach von dem Gedanken lösen, dass die Aufteilung der Sparrate überhaupt selber wie die Soll-Allokation aufgeteilt werden soll.

Wenn die Ist-Allokation weit "genug" von der Soll-Allokation entfernt ist, kann ich ja auch für eine ganze Weile nur die Lücken auffüllen (in Chris' Beispiel also die 15.000 in Position A pumpen). Wie lange ich das so laufen lassen kann ohne wieder einzugreifen, hängt dann natürlich vom Verhältnis der Lücken zur Sparrate ab.

Auf BigDukeSix' Beispiel angewendet: Schon die ersten 11 Sparraten können genauer hinschauen, wo sie gebraucht werden, das muss nicht die 12. alleine stemmen.

Wenn man das Ganze nicht per Sparplan realisiert, sondern einzelne Käufe tätigt, auf jeden Fall ein sinnvolles Prinzip. Der Sparplan-Investor muss für sich entscheiden, wie oft er "ran" will. Häufig ist hier ja gerade der Automatismus ohne großen Aufwand gewünscht.

BigDukeSix sagt am 20. November 2016

Hallo.

Ihr beide habt mir da jede Menge Stoff zum Nachdenken gegeben. Sehr schön. Es ist wohl nicht ganz so einfach, wie ich mir das vorgestellt habe.

Am Anfang mag das alles noch recht einfach über die Sparrate zu handeln sein. Aber je größer das Depot, desto schwieriger wird das wohl. Mir fehlt allerdings auch bisher das Gefühl, in wie weit sich die Allokation ändert. So richtig geht meine Sparerei ja erst los. Ich denke mit der Zeit kommt dann auch das Händchen dafür, wie man das alles zu regeln hat.

Ich danke euch für euren Input und bleibe auf jeden Fall am Ball. Besonders hier beim Finanzwesir, einem der besten "Passiv-Blogs" wo gibt.

MfG

Reinsch sagt am 21. November 2016

Eigentlich ist das in EXCEL doch recht simpel: Du erstellst eine Übersicht aller Depotpositionen, plus eine Extraspalte "Freies Geld zum Investieren".

Dann lässt du dir von EXCEL den Soll-Wert für jede Position mittels prozentualem Anteil der Gesamtsumme ausrechnen. Den Ist-Wert trägst du händisch aus deiner Depotübersicht ein.

Dann kannst du dir noch die Differenz berechnen lassen, die Zeile spar ich mir aber, das bekomm ich noch so hin.

Generell bin ich was Rebalancing angeht auch recht grobmotorisch eingestellt. Ich habe nur drei Positionen im Depot, und die monatliche Sparrate (i.d.R. vierstellig, daher Gebühren im Rahmen) packe ich komplett in die Position, die am weitesten hinterher läuft.

Winnie sagt am 24. November 2016

Hallo Dummerchen,

was mir immer noch Kopfzerbrechen bereitet, ist die Frage, wie man die anfallende Quellensteuer in die Berechnung des Rebalancing einfliessen lassen kann bzw. muss. Denn die Steuer ist ja zunächst einmal Werteverzehr und geht vom Depotwert ab.

Welchen Ansatz sollte man wählen, wenn die Quellensteuer berücksichten will?

Dummerchen sagt am 24. November 2016

Hallo Winnie,

Ich zitiere mich mal selbst: "Ich persönlich werde mir diese vermeintliche Genauigkeit schenken. Mir ist das zuviel Aufwand, bei dem mir den Nutzen unklar ist. Ich denke nicht, dass es wirklich entscheidenden Einfluss auf meinen Anlageerfolg haben wird. Mir reicht es aus, wenn feste Regeln existieren, die mir (beim kontinuierlichen Rebalancing) sagen, wo ich investieren sollte. Damit schalte ich den ganze Psycho-Kram (aka Behavioral Finance) aus und investiere ohne irgendwelche Fear-and-Greed-Gedanken."

Wenn du dir einen Nutzen versprichst, musst du halt schauen, dass du die Nettowerte deiner Positionen ermitteln, sprich den potentiellen Wert, wenn du heute alles auf einen Schlag verkaufen würdest basierend auf diesen Werten dann rebalancen.

Ein mögliches Hilfsmittel könnte der durchschnittliche Kaufwert der Anteile sein, den du mit dem aktuellen Wert verrechnen kannst, um den Gewinn und damit die anfallenden Steuern zu ermitteln.

Da dies die Intention der Excel-Reihe bei weitem übersteigt, ist es an dir dieses Extra einzubauen. Wenn dir die zugrunde liegende Mathematik klar ist, solltest du das schon schaffen.

Liebe Grüße

Dummerchen

Dummerchen sagt am 25. November 2016

Hallo Winnie,

nachdem ich Deine Frage heute nochmal durchgelesen habe, bin ich bin nicht ganz sicher, ob ich sie überhaupt richtig verstanden habe. Meinst Du, in wie fern man beachten muss, dass man während des Rebalancings Steuern zahlen muss? Oder beschäftigt Dich die Frage von Frank (http://www.finanzwesir.com/blog/finanzen-im-griff-mit-excel-teil4#1465146964), in wie fern die unversteuerten Beträge überhaupt verglichen werden können?

Mich hat die zweite Frage gestern nicht losgelassen und ich bin mittlerweile zu der "Erkenntnis" gekommen, dass die Steuer eigentlich belanglos ist.

Warum? Stellen wir uns zwei Anleger vor:

Anleger A hat vor einigen Jahren schon investiert und zwei ETFs: 1 x MSCI World - ETF & 1 x Staatsanleihen-ETF. In den Jahren sind die Werte gestiegen und es sind im aktuellen Depot nicht realisierte Gewinne enthalten. Aktuell haben beide die Sollverteilung von 50:50.

Anleger B hat gestern ernsthaft mit der Geldanlage begonnen und die beiden gleichen ETFs in der gleichen Verteilung (50:50) gekauft.

Ziel des Rebalancings ist es ja, die Verteilung so anzupassen, dass man seine vorgewählte Struktur wieder erhält und damit u.a. das Risikomaß beeinflussen kann.

Was passiert nun, wenn man ein Depot mit unrealisierten Gewinnen (Anleger A) mit einem Depot ohne unrealisierte Gewinne (Anleger B) vergleicht?

Fällt der MSCI-World-Kurs um 10%, so ändert sich die Verteilung auf rund 55:45 zugunsten der Anleihen-ETFs und zwar in beiden Fällen. Man müsste in beiden Fällen also den Aktien-Anteil entsprechend aufstocken, um wieder auf die Soll-Allokation zu kommen. Daher ist meine gestrige Antwort (die sich auf diesen Aspekt bezog) mit dem Hinweis auf die Nettowerte ziemlicher Mumpitz.

Dass man natürlich Steuern beim Verkauf von Anteilen zahlen muss, ist unbestritten. Das hat aber nichts mit der Allokation der Assets und der damit verbundenen Risikostruktur zu tun.

Oder übersehe ich einen Aspekt hier?

Liebe Grüße

Dummerchen

Winnie sagt am 26. November 2016

Vielen Dank für deine Gedanken, Dummerchen.

Mir ist unklar, ob das Rebalancing sinnvoll ist, wenn ich auf die gestiegene, deshalb zu verkaufende, Anlage dann 25% Quellensteuer zu zahlen habe. Der Gesamtwert meines Depots nimmt real ab, da nur der verbleibende Nettowert wieder neu angelegt werden kann.

Ein Ausblenden des Steueraspektes scheint mir nicht zielführend.

Unter welchen Annahmen macht diese “Geldvernichtung“ Sinn? Welches Chance-Risikoprofil muss gelten? Kann man das überhaupt benennen/berechnen?

Sollte Rebalancing evtl. nur über neue Mittelzuflüsse getätigt werden, die dann nur in den zurückgebliebenen Anteil fließen sollten?

Liebe Grüße

Winnie sagt am 26. November 2016

Anleger A (mit der zu zahlenden Quellensteuer) hat nach dem Rebalancing nicht wieder 50:50, sondern vielleicht nur 49:49, bezogen auf seine Ausgangslage.

Das ist der Preis für die ausgeglichene Risikostruktur. Ist es das wert?

ChrisS sagt am 27. November 2016

@ Winnie

bin auch wie Dummerchen etwas unschlüssig, wo da das konkrete Problem für dich liegt, kannst du das mal mit einem praktischen Rechenbeispiel verdeutlichen ?

Meinst du zB, dass bei einem Rebalancing ala "Verkauf von X% bei übergewichteter Anlage A, um diese X% wieder nach untergewichteter Anlage B umzuschichten" ja niemals genau auch die gleichen vollen X% zur Wiederanlage zur Verfügung stehen werden, sondern durch (sofort einbehaltener) Steuer ja immer etwas X-minus-Schwund dabei rauskommt ?

Klar, das ist halt wohl oder übel Konsequenz der Verkäufe, deswegen ja auch von allen Seiten der Ratschlag erstmal das Rebalancing nur, soweit es eben geht, lieber vor allem mit gezielten ("frischen", zB Fokussierung der Spar-Raten) Nachkäufen der untergewichteten Positionen durchzuführen, um Verkäufe so lang wie möglich zu vermeiden. Wenn das Depot dann mal so groß ist, dass ein Rebalancing durch Nachkäufe in vernünftiger Zeit nicht mehr machbar ist, dann ist es im Prinzip auch nicht so schwer, die Nettosumme der Verkäufe zu ermitteln (versteuert wird ja nur der Anteil der Wertsteigerung), da alle Stellgrößen ja bekannt sind und in Excelfomeln übertragen werden können. Hängt halt alles von deinem Ehrgeiz ab, ob und wie du das alles möglichst genau machen willst. :-)

Jens sagt am 27. November 2016

@Winnie:

Wie sinnvoll es tatsächlich war, lässt sich immer erst im Nachhinein beantworten. Wenn die durch das Rebalancing verhinderten Verluste bzw. zusätzlich realisierten Gewinne größer waren als das Steueraufkommen, war es offensichtlich sinnvoll.

Leider hilft einem das nichts in dem Moment, in dem das Rebalancing anseht, und natürlich sollte man, getreu der alten Weisheit "Hin und Her macht Taschen leer" nicht unnötig Positionen umschichten. Daher die im Artikel angegebenen Schwellenwerte, ab denen der Finanzwesir das Umschichten für sinnvoll hält.

Natürlich sind diese Zahlen nicht in Stein gemeißelt, und m.E. ist ein Ausgleich über den Zufluss neuer Mittel – so sie denn vorhanden sind – tatsächlich günstiger.

Wichtig ist aber: Gewisse Grenzen oder Zielwerte sollte man sich setzen und einzuhalten versuchen. Denn eine Strategie, aus der keine Handlungsregeln folgen, ist keine Strategie.

Wenn Du genug neues Geld investieren kannst, um innerhalb dieser Grenzen zu bleiben: Super. Falls nicht, muss es aber einen Punkt geben, an dem Du sagst: "'Jetzt muss ich die Realität wieder an meinen Plan anpassen." Ansonsten ist der ganze Plan nichts wert.

Dummerchen sagt am 27. November 2016

Hallo Winnie,

ja, Verkäufe kosten Geld. Nein, das ist nicht schön. Und nun? Welche Möglichkeiten haben wir?`

a) Nie verkaufen und einfach stur nach Sparplan investieren: z.B. 1/3 in Anleihen, 2/3 in Aktien.

Folge: Irgendwann ist der Aktienanteil deutlich höher gewichtet als der Anleihenanteil. Das Depot ist also riskanter aufgestellt als ursprünglich mal gedacht.

Problem: Das wollen die meisten Anleger nicht und müssen irgendwann in den sauren Apfel beißen und doch mal wieder verkaufen und reinvestieren.

b) Mit jeder (monatlichen?) Investition dafür sorgen, dass die Zielgewichtung möglichst exakt eingestellt wird.

Folge: Man spart sich Verkäufe und ist immer nah an der gewünschten Struktur.

Problem: Wächst das Depot und die Investitionsraten nicht im gleichen Maße (wie bei den meisten Anlegern mit jahrelanger Investitionshistorie), so ist dies schlichtweg nicht möglich. Die monatlichen Neuinvestitionen können immer nur partiell der Verschiebung im Depot gegensteuern. Also müsste man doch häufiger durch Verkäufe umschichten.

c) Man definiert sich erlaubte Abweichungen (siehe im Artikel 5/25-Regel) innerhalb derer man zwar wie bei b) nachsteuert, aber nicht bei jeder kleinen 1%-Abweichung durch Verkäufe zusätzliche Transaktionskosten und Steuern verursacht.

Folgen: Damit ist man niemals 100% bei der Zielallokation und lässt etwas Luft für normale Marktschwankungen.

Problem: Irgendwann ist auch so ein Bereich mal überschritten. Du kannst den Bereich natürlich nach Gutdünken gestalten und größere Abweichungen erlauben.

Einen Tod muss man hier sterben. Ich habe mich für c) entschieden. Du darfst gerne einen anderen wählen.

"Mir ist unklar, ob das Rebalancing sinnvoll ist, wenn ich auf die gestiegene, deshalb zu verkaufende, Anlage dann 25% Quellensteuer zu zahlen habe. Der Gesamtwert meines Depots nimmt real ab, da nur der verbleibende Nettowert wieder neu angelegt werden kann."

Die Steuern müssen eh irgendwann gezahlt werden. Ob das zu diesem Zeitpunkt passiert oder später mal ist eigentlich nur ein kleiner Preis für die Verschiebung des Risikoprofils. Jeden gewonnenen Euro den Du heute mit 25% versteuerst, brauchst Du zumindest nicht mehr bei der nächsten Erhöhung auf z.B. 30% versteuern :-).

Liebe Grüße

Dummerchen

BigDukeSix sagt am 28. November 2016

Hallo.

Ich hab mir jetzt auch noch mal ein paar Gedanken wegen dem Rebalancing gemacht. Auch dank eures guten Inputs. Portfolio Performance hab ich mir mittlerweile auch angeschaut. Nicht schlecht das Programm. Was jetzt aber keine Abwertung für Dummerchens Cockpit sein soll. Das ist mal genauso gut. ;)

Meiner bescheidenen Meinung nach, sollte es am "passivsten" sein, wenn man sich einen jährlichen Termin bestimmt und an diesem dann die Verhältnisse wieder gerade rückt. Also durch Verkäufe und Neuerwerbungen. Hierbei darf man natürlich nicht die Kosten aus dem Blickfeld verlieren. Fans von Swappern könnten hierbei auch noch am Freibetrag arbeiten.

Obendrein könnte man ja auch noch z. B. die 5/25-Regel zusätzlich mit rein nehmen. Aber hier wird dann vielleicht die Abweichung über die Zeit zu groß. Wie weiter oben schon gesagt, fehlt mir persönlich bisher einfach die Erfahrung, wie sich die Abweichungen entwickeln.

MfG

Sven

Winnie sagt am 30. November 2016

Vielen Dank für Eure Anmerkungen und Kommentare. Das hat mir gezeigt, dass ich den Steuer-Effekt deutlich überschätzt hatte. Man zahlt ja nicht auf den kompletten Wertzuwachs die Steuer, sondern nur auf den kleinen Teil, den man verkauft. Mein Problem hat sich damit deutlich relativiert. Alles gut!

Finanzkollege sagt am 09. April 2017

Hallo Finanzwezir,

erst mal vielen Dank für dienen Blog, Podcast und das Buch!

Da ich nur Google- Tabellen (https://www.google.de/intl/de/sheets/about/) verwende (Vorteil:kostenlos+Google Drive/ überall abrufbar) habe jetzt deine Tabellen und Formeln auf Google Tabellen übertragen. Bei Hyperlinks musste ich was nachkorrigieren;-)

https://support.google.com/docs/answer/3093339

hier ist die Formel, wenn jemand braucht:

=IMPORTHTML("http://www.ariva.de/comstage_msci_world_trn_ucits_etf-fonds/historische_kurse?boerse_id=12&month=¤cy=EUR&clean_split=1&clean_split=0&clean_payout=1&clean_payout=0&clean_bezug=1&clean_bezug=0";"table";0)

Mfg

Finanzkollege

Finanzwesir sagt am 10. April 2017

Hallo Finanzkollege,

vielen Dank, dass Du Dir die Mühe gemacht hast und Deine Ergebnisse hier vorstellst.

".... habe jetzt deine Tabellen und Formeln auf Google Tabellen übertragen"

Ehre wem Ehre gebührt: Das sind nicht meine Formeln, sondern die von Leser Dummerchen. Er hat diese Serie konzipiert, geschrieben und dann hier der Allgemeinheit zur Verfügung gestellt. Der Blog hier ist nur die Plattform.

Gruß

Finanzwesir

Ralph sagt am 20. Oktober 2017

10000 Dank!

Katharina sagt am 14. März 2018

Hallo Dummerchen,

auch von mir an dieser Stellen vielen vielen Dank für diese Serie.

Ich hatte bisher nur sehr rudimentäre Kenntnisse in Excel (&Co.) Jedes Mal wenn der Finanzwesir von seinen Excel-Sheets sprach, fragte ich mich, wie denn so etwas im Detail aussieht, dass man es zur Finanzplanung nutzen könnte. Und jetzt habe ich mein ganz eigenes, personalisiertes "Finanzcockpit". Toll! Ich bin begeistert. Und es animiert mich, damit weiter zu machen.

(Ich habe übrigens auch mit Google Tabellen gearbeitet und es hat alles wunderbar funktioniert.)

Viele Grüße,

Katharina

Tif Dlarek sagt am 13. Juni 2018

Seit zwei Wochen zieht sich Open Office keine Daten mehr rüber. Es gibt jeweils die Meldung "Serverfehler". Hat sonst noch jemand das Problem oder kennt ne Lösung?

Dummerchen sagt am 17. Juni 2018

Hallo Tif,

ich kann Dir leider bei OpenOffice nicht weiterhelfen, da ich (wie im ersten Teil des Kurses angedeutet) LibreOffice bevorzuge. Ich habe gerade extra noch das letzte Update installiert - funktioniert wie am ersten Tag. Läuft denn der Import von Daten ähnlich wie bei LibreOffice über die Auswahl von Bereichen? Hat Ariva da vielleicht was am Seitenaufbau geändert?

Liebe Grüße

Dummerchen

Sönke sagt am 26. Juni 2018

Hallo Tif,

habe das selbe Problem - erst hat es funktioniert, als ich die Daten von einer anderen Seite importiert habe. Seit gestern klappt auch das nicht. OpenOffice kann aber mittlerweile bei mir auch keine Verbindung zu seinem eigenen Updateserver mehr ziehen, Fehlermeldung ist die gleiche.

BG Sönke

Janne sagt am 26. Juli 2018

Bei mir ist es auch das selbe Problem, open Office findet die links nicht.

Hat jemand ne Idee?

Dummerchen sagt am 27. Juli 2018

@Tif, Sönke, Janne

Als Autor der "Excel"-Reihe schaue ich mir immer noch die Kommentare dazu an und reagiere auf Fragen.

Wenn ihr meine Nachfragen aber ignoriert und nur "Mimimi, geht nicht!" schreibt, kann ich euch nicht helfen. Ich installiere mir nicht für jede Alternative (ich propagiere ja LibreOffice) mal eben die jeweilige Version und mutmaße dann, was schief gelaufen sein könnte.

Als konstruktive "Krücken"-Lösung: habt ihr mal LibreOffice installiert und versucht, damit die bestehende Datei zu öffnen? Ich weiß nicht, wie weit die Kompatibilität geht, aber einen Versuch wäre es wert.

Und falls es nicht geht, kann man ja dann mit LibreOffice die Importe vornehmen. Damit geht es dann auch...

Liebe Grüße

Dummerchen

Stema sagt am 08. September 2018

Nur um die seit Juli offene Frage noch zu Beantworten, es scheint, dass sowohl LibreOffice 6 als auch OpenOffice 4.1.5 ein Problem mit dem Download der Tabellen haben oder es hat sich an der Funktion etwas geändert. Ich habe gerade LibreOffice 6.1.3 (momentan die aktuellste Version) und Open Office 4.1.5 (momentan die aktuellste Version) mit dem originalen 'Finanzcockpit _Vollversion.ods' probiert, mit dem Ergebnis, dass beide die Fehlermeldung 'Die Verknüpfung konnte nicht aktualisiert werden.' erzeugen. Jetzt bin ich auf LibreOffice 5.4.4 (portable) zurückgegangen und alles funktioniert wieder.

Grüße, Stema

Janne sagt am 08. Oktober 2018

Vielen dank für den Tipp, ich habe es nun auch mal mit dem Forum für open office probiert. Da konnte mir aber nicht geholfen werden. Mit der version 6.05.2 hat es aber nun geklappt.

Milchmädchen sagt am 15. Oktober 2018

Hallo Dummerchen,

ich bin begeisterte Nutzerin Deines Tools, allerdings habe ich mich von Teil 4 inspirieren lassen und es für mein kleines Bauhaus-Depot angepasst.

Als 3. grundlegende Vorgehensweise beim Rebalancing gibt es noch die von Sir John Templeton: Der beste Zeitpunkt zum Anlegen soll sein, wenn man Geld hat. Ich habe eine Gehaltsnachzahlung bekommen und erwarte eine Steuer- und eine Betriebskostenrückzahlung.

Damit will ich mein junges und in jeder Hinsicht übersichtliches Depot rebalancieren. Rahmendaten: nur World und EM 70:30. Der EM hinkt hinterher. Investiert wird frisches Geld. (Liquiditätsreserve und RK1 sind vorhanden, bis zum Renteneintritt soll das Depot wachsen.)

Mein Problem: Wenn ich den berechneten Fehlbetrag investiere, ist die 70:30-Verteilung immer noch nicht hergestellt, das wäre nur beim Umschichten der Fall. Ich muss mehr investieren, aber wieviel?

Nachdem ich eine Weile mit unterschiedlichen Zukäufen gespielt und die Beträge zueinander ins Verhältnis gesetzt hatte, kam mir ein Faktor von 1,4… unter. Ich habe weitergespielt und es hat immer gepasst:

Multipliziere den Fehlbetrag mit der Wurzel aus 2.

Teile diesen Betrag durch den aktuellen Kurs und Du hast die nachzukaufenden Anteile.

Ich weiß nicht, warum das klappt, bin mir aber sicher, dass es kein Zufall ist.

Unterhalb von Zeile 19 steht jetzt bei mir die Formel

=VERKETTEN("für "&RUNDEN([Fehlbetrag]*WURZEL(2);0)&" € zukaufen")

und führt zu der gefälligen Aufforderung „für 797 € zukaufen“

darunter

=VERKETTEN(RUNDEN([Fehlbetrag]*WURZEL(2)/[Preis];0)&" Stück"); wird zu „25 Stück“.

Für den umgekehrten Fall „Rebalancing durch Entnahme“ finde ich keine Formel, auch nicht für die Konstellation mit mehr als zwei Fonds oder mit mehrstufigem Rebalancing – zwischen den Assetklassen und innerhalb. Vielleicht hat ja jemand Lust weiter zu tüfteln.

Liebe Grüße

Milchmädchen

ChrisS sagt am 15. Oktober 2018

@ Milchmädchen

Ich weiß nicht genau was dein exaktes Problem ist, aber was das "kontinuierliche Rebalancing durch Zukäufe" angeht:

Mal als Beispiel zur Illustration des Prinzips:

Wir hatten am Anfang 50.000€ investiert, und wollen ein 70/30 World/EM Depot haben. Unsere weitere monatliche Sparrate ist 250 €.

Anfangs war unser schönes Depot noch 70/30, also zB 35.000€ World und 15.000€ EM.

Jetzt, eine gewisse Zeit später, hat es sich durch Marktbewegungen verschoben, zB ist der World auf 45.000€ angestiegen, und der EM lungert immer noch bei 15.000€ rum. Gesamtdepotwert 60.000€, Verteilung aktuell 75% World, 25% EM.

Um wieder das gewollte 70/30 hinzukriegen (ohne vom World einfach umschichtend zu verkaufen), muss also der EM aufgefüllt werden, bis der benötigte Fehlbetrag wieder ausgeglichen ist.

Und wie hoch ist der Fehlbetrag? Wenn also 45.000€ World gleich 70% sein sollen, sind 100% des Depots ugf 64.285,71€ (wie man darauf kommt, ist klar oder? einfacher Grundschul-Dreisatz), dh. für die restlichen 30% EM sind 19285,71€ zu veranschlagen. Davon haben wir 15.000€ ja schon da, bleiben also per Saldo noch 4285,71€ an "frischem" weiteren Geld was durch Sparraten in den EM zugefüttert werden muss. Dieser Betrag geteilt durch meine monatl. Sparrate (zB 250€) ergibt dass ich zb knapp über 17 Monate lang zukünftig fokussiert nur da reinbuttern werden muss, bis das mal erreicht sein könnte.

Mit Wurzeln oder so müssen wir dazu jedenfalls eigentlich garnicht rumhantieren, ich weiß auch nicht wie du darauf gekommen bist.

Was die konkrete Anzahl der zu kaufenden Anteile angeht, bei nem "richtigen" Sparplan interessiert das ja eh nicht weil man da auch "Bruchstücke" kaufen kann (man also immer seinen vollen Betrag investiert kriegt), und wenn man stattdessen halt "manuell" ordert, dann rundet man eben auf die nächste ganzzahlige Ecke (Sparrate geteilt durch aktueller ETF-Kurspreis, aber da ich eh keine manuelle Hand-Order unter 1000€ abgeben würde, würde ich bei so kleinen Sparraten eh lieber erstmal 4 Monate ansammeln)

Und ja, das sind alles in gewisser Weise auch erstmal nur theoretische Trockenübungen im luftleeren "ceteris paribus"-Raum, denn in der konkreten Praxis verändern sich ja durch weitere Marktbewegungen die Gewichtsverteilungen der ETFs auch selbst schon ständig weiter.

Das sind also alles "moving targets" und es kann auch sein dass das Verteilungsziel wieder früher oder später als die grobgepeilten 17 Monate erreicht werden kann (zB indem der EM mal von selbst noch mehr im Kurs ansteigt, oder der World von selbst nochmal etwas fällt, dito umgekehrt).

Hoffe das kann dir zum Verständnis schon weiterhelfen, ansonsten sag uns mal halt einfach deine konkreten Zahlen und Wünsche (unabhängig von schon speziellen Excelformeln oder so, das ist nämlich zuallerstmal ein reines allgemeines Grundverständnisproblem). :-)

Milchmädchen sagt am 16. Oktober 2018

@ChrisS,

danke fürs Lesen und mitdenken. Ich habe allerdings kein Problem, sondern eine Lösung, die ich nicht verstehe, die aber vielleicht jemanden inspiriert.

"aber was das "kontinuierliche Rebalancing durch Zukäufe" angeht:"

Von kontinuierlich war nicht die Rede. Wie ich geschrieben habe, kommt das Geld demnächst und braucht einen Hafen. Bei der Gelegenheit wird rebalanciert, das geht nicht auf Kosten des zweiten ETF.

Dein Dreisatz gilt für den Fall, dass der Sparbetrag gleich bleibt und umverteilt wird.

Trotzdem Dankeschön

Dummerchen sagt am 16. Oktober 2018

@Milchmädchen (sehr cooler Name!)

Erstmal freut mich zu hören, dass Du Freude daran hast, Dir mit Excel eine Übersicht zu verschaffen. Das war mein Ziel bei der Serie und Du scheinst ja noch etwas weiter werkeln zu wollen.

Die Methode von Sir Templeton ist tatsächlich auch die, die ich mit meiner zweiten Vorgehensweise "Man schaut häufiger in sein Depot, beispielsweise einmal monatlich, und prüft, ob die Abweichung vom Sollwert eine vordefinierte Schwelle überschritten hat." anregen wollte. Einmal monatlich geht bei mir Geld ein und dann wird investiert und gleichzeitig rebalanced (so gut es ohne unnötige Kosten geht).

Die im Excel-Sheet aufgelisteten Abweichungen vom Soll sind natürlich nur bedingt hilfreich. Sie sagen Dir nur, wie viel Du von einem Asset verkaufen und beim anderen Asset zukaufen müsstest, wenn Du denn unbedingt exakt rebalancen willst. (Das halte ich übrigens für nicht wichtig - wenn es ungefähr passt (siehe im Artikel das zitiertes 5/25-Modell), reicht das vollkommen aus. Am nächsten Börsentag ist das schöne exakte Rebalancing eh wieder obsolet.

Weil ein ungefähres Rebalancing in meinen Augen schon vollkommen ausreicht, habe ich ja auch die Planspiele oben in meine Erklärung aufgenommen. Durch die gelbgefärbten Felder kannst Du Dir anzeigen lassen, wie sich mögliche Einzahlungen auf das Rebalancing auswirken. Das reicht vollkommen aus.

(Achtung, ab hier nur für Milchmädchen und solche, die so rechnen wollen ;-):

Mir ist das System klar geworden, nach dem Deine 1,4... zustande gekommen ist: Du hast eine Aufteilung von 70/30 gewählt, also z.B. 70% in Anlage A und 30% in Anlage B.

Weicht nun Anlage A um 1.000 € von der Sollverteilung nach oben ab, dann weicht Anlage B um 1000€ von der Sollverteilung nach unten ab. Du musst also bei der Anlage B aufstocken. Wie viel muss man bei B aufstocken, um exakt zu rebalancen? Es sind exakt 1000€ x 100/70 also 1428,57 €. Der Faktor 100/70 ist der Kehrwert der 70% (hier also der Anlage A) und 100/70 sind 1,428,57 - ziemlich nah an Wurzel 2 (1,4142).

Wäre die Abweichung anders herum gewesen, also wäre Anlage A um 1000€ von der Sollverteilung nach unten abgewichen und Anlage B um 1000€ nach oben, dann hätte Anlage A aufgestockt werden müssen. Wie hoch? Na, jetzt schaut man sich den Anteil von B an (30%) und bildet den Kehrwert (100/30 = 3,33333). In A hätten also 1000€ * 3,33333 also 3333,33€ investiert werden müssen.

Hat man mehr als zwei Assets, so könnte man auch eine allgemeinere Rechenregel ableiten:

Weicht ein Asset um x Euro von der Sollverteilung nach unten ab, so muss man die Soll-Prozente aller anderen Assets aufaddieren.

Von dieser Prozentsumme bildet man den Kehrwert und multipliziert ihn mit x. Et voila, schon weiß man, wie viel man in das nach unten abgewichene Asset nachschießen muss.

Hier lacht das Ingenieur-Herz und der Didaktiker in mir ist sich sicher, dass das kaum jemand nachvollziehen konnte. Aber dafür war es ja auch nicht gedacht. Hauptsache das Milchmädchen und ich freuen uns an den kleinen Zahlenspielen ;-)!)

Liebe Grüße

Dummerchen

Finanzwesir sagt am 16. Oktober 2018

Wenn ich jemals noch einen zusätzlichen Blog aufmache, werde ich ihn "Dummerchen & Milchmädchen" taufen!

Das wird dann ein Bösartigkeits-Blog in dem ich das aktuelle Titelblatt des Focus Money bespreche und in dem Mick Knauf und Hans Meiser einen Schrein bekommen! Eine Rubik "Ökologisch wertvoll" kann ich mir auch vorstellen.

Finanzwesir

ChrisS sagt am 16. Oktober 2018

@ Milchmädchen

kein Problem, mir gings nur darum die generelle Vorgehensweise beim "Wiederherstellen einer Zielgewichtung durch Auffüllung der Fehlstellen" zu demonstrieren (muss ja nicht nur für dich sein, vllt lernen auch stille Mitleser noch was dazu).

"Mein Problem: Wenn ich den berechneten Fehlbetrag investiere, ist die 70:30-Verteilung immer noch nicht hergestellt, das wäre nur beim Umschichten der Fall. Ich muss mehr investieren, aber wieviel?"

Das hielt ich halt für eine echte Frage (also dass du nicht weißt wie das geht bzw das wissen möchtest - wie man auf die Fehlbeträge kommt hatte ich deshalb demonstriert), aber das war anscheinend wohl nur rhetorisch gemeint?

"Dein Dreisatz gilt für den Fall, dass der Sparbetrag gleich bleibt und umverteilt wird."

Der einfache Dreisatz, also wie man von einer Ausgangsgröße A auf den vollen Prozentbetrag und damit auf die restliche benötigte Größe für Position B (oder C, oder D, wieviele Assets man halt hat...) kommt, gilt eigentlich erstmal immer. Damit kann man die generelle Höhe der nötigen Zukäufe bestimmen, egal ob man sie danach als Einmalbetrag reinstecken will oder per Sparraten gestückelt. Das wäre dann nur ein weiterer Rechenschritt.

Wie du an Dummerchens Posting nochmal einzeln demonstriert siehst, sind die "1,4" und damit scheinbar Wurzel Zwei, auf das du meinst gestoßen zu sein, nur ein zufälliges Artefakt der 70/30-Gewichtung. Bei anderen Gewichtungen sieht das schon wieder anders aus (kannst ja auch mal für eine 50/50 oder 85/15 Verteilung durchspielen ;-), deswegen ja auch meine Konsternation, warum da Wurzel Zwei ins Spiel gebracht wird weil für solche Vorgänge einfache Dreisätze ausreichen und Wurzeln nicht nötig sind.

Realpraktisch läuft das bei mir in der konkreten Praxis auch eh nicht so excelfixiert ab, sondern wie von Dummerchen beschrieben.

Ich hab mein Dept aus mehreren ETFs. Ich weiß aus ihren Positionsgrößen im Verhältnis zur Gesamtdepotgröße ihre aktuelle Prozentverteilung. (bzw zeigt der Broker auf seiner Seite schon von selbst an, muss ich noch nichtmal nachrechnen).