Niedrigzinsen sind kein Grund, an die Börse zu gehen

Ich habe meine Mail-Inbox frühjahrsgeputzt. Dabei habe ich auch alle Leser-Mails der letzten acht Monate archiviert und noch einmal überflogen.

Dabei ist mir ein Muster aufgefallen.

Leser G. grimmig:

Ich habe mich aufgrund der niedrigen Zinsen entschieden, diesen entgegenzutreten und möchte in ETF investieren.

Leserin A. aufgeweckt:

Es ist Geld aus einem Bausparvertrag frei geworden und ich möchte mehr verdienen, als die müden Tagesgeldzinsen.

Leser F. fragt:

Soll ich wegen der niedrigen Zinsen an die Börse?

Was ist falsch an diesen Aussagen?

Alle drei wollen nicht hin zur Börse, sondern weg vom Niedrigzins.

Was ist daran falsch?

Das Argument "Ich will hier weg" ist ein schwaches Argument.

- Mein Job gefällt mir nicht, ich will weg.

- Ich bin unzufrieden mit meiner Beziehung, ich lass mich scheiden.

Ja, und dann? Wo steht geschrieben, dass der neue Job, der neue Mann oder die neue Frau automatisch besser sind?

Niedrige Zinsen sind kein Grund für ein Börsenengagement.

Was ist denn ein Grund, Aktien zu kaufen?

Der einzig akzeptable Grund, Aktien oder ETFs zu kaufen, ist der Wunsch, am Produktivkapital beteiligt zu sein. Ich möchte Mitbesitzer sein und langfristig von der Wertschöpfung profitieren. Entweder über Dividenden oder über Kurssteigerungen.

Wer leichtherzig die Anlageklasse wechselt, ohne dabei seine Geisteshaltung anzupassen, wird scheitern.

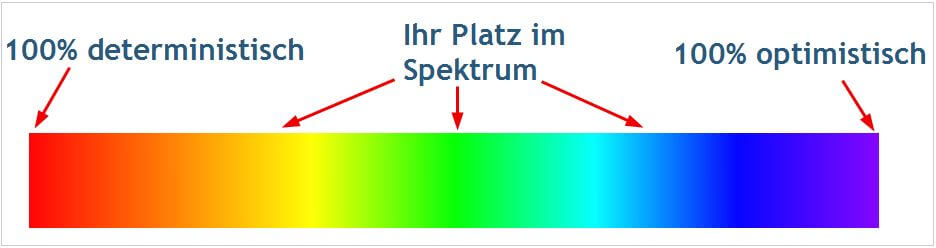

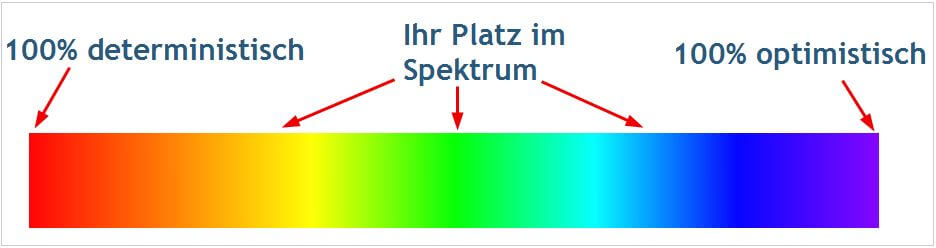

Zinsmenschen denken deterministisch

"Der Determinismus (lat. determinare "abgrenzen", "bestimmen") ist die Auffassung, dass alle – insbesondere auch zukünftige – Ereignisse durch Vorbedingungen eindeutig festgelegt sind."

Quelle

Die Vorbedingungen sind die Laufzeit und der Zinssatz.

Das zukünftige Ereignis ist die Rückzahlung samt Zinsen am Ende der Laufzeit.

Eine eindeutige Sache. Ich weiß, worauf ich mich einlasse. Deshalb reagieren Sparer auch so allergisch auf Abweichungen vom Plan.

Es geht dabei natürlich auch darum, dass ihr Geld in Gefahr ist. Aber vor allem fühlen sie sich emotional getroffen. Es gab eine klare Abmachung und die wurde nicht eingehalten. Weder von Lehman noch von Prokon. In einem deterministischen Weltbild haben solche Vorgänge nichts zu suchen.

Aktionäre denken optimistisch

Sie gehen grundsätzlich davon aus, dass noch viel Luft nach oben ist. Es sind noch lange nicht alle Erfindungen gemacht und noch lange nicht alle Potenziale ausgereizt.

Naturwissenschaftler und Ingenieure haben noch viel zu tun, bevor alle sieben Milliarden Menschen unseren Lebensstandard haben, ohne dabei die Umwelt vollends zu verwüsten.

Aktionäre setzen darauf, dass es langfristig bergauf geht. Während der deterministische Sparer Schwankungen als Angriff auf sein Weltbild ansieht, ignoriert der Aktionär sie als börsentypisches Verhalten. Ja, und manchmal geht eine Firma auch Pleite. Das Leben ist nun einmal nur bedingt vorhersehbar, aber

"Et hät noch immer jot jejange."

wie der Rheinländer sagt.

Deterministisch oder optimistisch – was ist besser?

Es gibt hier kein besser oder schlechter, sondern nur ein "passt zu mir" oder "passt nicht zu mir".

Auch hier gilt: Die Mischung macht‘s. Suchen Sie sich Ihren Platz im Spektrum aus und fühlen Sie sich wohl.

Fazit

Die Börse ist nur etwas für Menschen mit einem grundsätzlich sonnigen Gemüt, die darauf vertrauen, dass sich langfristig die Dinge schon zum Positiven wenden werden.

Anders lässt sich ein Anlagehorizont von 15 bis 20 Jahren auch nicht rechtfertigen.

Zum Weiterlesen

Die Parabel von der Familie Gotrocks

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Niedrigzinsen, Aktien, ETF

Das könnte Sie auch interessieren

- Risiko: Konvergent oder lieber divergent?

- Leser bekennt: Ich bin ein Diversifizierungs-Opfer

- Mein Sparplan: Ich bin so ein undisziplinierter Schlumpf

- Altersarmut? Ihr Geburtsjahr entscheidet

Kommentare

Claudius sagt am 05. Mai 2015

Man kann an der Börse bestimmt auch als Pessimist sein Geld verdienen - zumindest in der Theorie. In der Praxis kenne Ich mich da wenig aus und halte noch viel weniger von solchen Spekulationen.

Als ernsthafter Investor sollte man Vertrauen in die Weltwirtschaft oder das "eigene" Unternehmen haben.

Ich finde es aber gut, dass sich jetzt mehr und mehr Menschen mit der Börse beschäftigen und investieren möchten. Spätestens bei der nächsten Korrektur werden Sie aber wohl wieder abspringen...

Auf dem Blog von Claudius gibt es hierzu diesen Artikel: Ich habe etwas über Alternative Anlagen geschrieben

Sebastian sagt am 05. Mai 2015

Hallo,

ich bin froh ETFs entdeckt zu haben, da ich mich mit dem Gedanken Besitzer zu sein sehr wohl fühle. Seit der ersten kleinen Ausschüttung hat sich meine Sichtweise nochmals dahin verschoben.

Ich habe mich nun für eine Kombination aus MSCI World + MSCI EM + EUROSTOXX 600 entschieden, da ich es langfristig am vernünftigsten halte.

Eigentlich wollte ich mehr in Richtung Value investieren und bin bei Global Select Dividend 100 gelandet oder dem SPDR Dividend Aristocrats. Auch auf den DWS Top Dividende bin ich aufmerksam geworden. Doch irgendwie hatte ich das Gefühl, dass das alles auch Kompromisse sind und das Risiko eines wechselnden Fonds-Managers, etc. kommt wieder dazu.

Was hältst du denn von aktiven oder passiven Value-Fonds? Jetzt soll ja der Mr. Dax auch seinen eigenen Fonds auflegen.

Gruß,

Sebastian

Holger sagt am 05. Mai 2015

Na ja, ich finde es nicht unbedingt gut, dass sich "jetzt" mehr Menschen mit der Börse beschäftigen (falls es denn wirklich so ist - ich glaube, die letzten Zahlen des Deutschen Aktieninstitutes gaben wieder eher wenig Anlass zur Hoffnung). Denn wenn sich jemand aus den falschen Gründen oder mit falschen Erwartungen mit Börse beschäftigt, dann ist Enttäuschung programmiert. Das hängt dann unmittelbar mit dem Gegensatz zusammen, den der Finanzwesir hier skizziert hat.

Auf dem Blog von Holger gibt es hierzu diesen Artikel: Von Fremdwährungsanleihen zu Corporate Bonds: Alternativen fürs Anleiheportfolio

Mark_C sagt am 05. Mai 2015

Das Gegenteil von Determinismus ist die Probalistik.

Das Gegenteil von Optimismus ist Pessimismus.

Wie du da einen Zusammenhang herstellst verstehe ich nicht.

Phoenix sagt am 06. Mai 2015

Ist zwar schon morgen (7.5.15), vielleicht sieht es ja aber noch der ein oder andere:

http://ideaswebinar.de/

Ein Webinar zum Thema "Der neue Zins: Dividenden?" von Comstage. Mal gucken, was da so als Fazit bei rum kommt.

Der goldene Adler sagt am 06. Mai 2015

Ich finde es trotzdem nicht so schlimm, dass niedrige Zinsen vielen risikoscheuen Anleger zum Nachdenken bringen. Viele davon sind eigentlich Anleger mit einem langfristigen Horizont. Sie waren bis jetzt mit 3-4% Tagesgeldzinsen zufrieden, obwohl Aktien langfristig eine bessere Rendite bringen. Jetzt sind die Zinsen bei 0,25% und sie wollen raus.

Vielleicht wird die heutige Situation dabei helfen, dass die Aktienkultur in Deutschland langsam wächst.

Auf dem Blog von Der goldene Adler gibt es hierzu diesen Artikel: Der goldene Adler

Finanzwesir sagt am 06. Mai 2015

@Mark_C,

Aktienanleger und Sparer sind nicht zwei Seiten einer Medaille (das wäre die "ist Gegenteil von"-Sache), sondern zwei grundverschiedene Ansätze. Das wollte ich damit ausdrücken.

@Sebastian: Ich finde Deine Kombi gut. Belaß es dabei. Sammele Erfahrung, höre Dich weiter um und entscheide dann. Ich weiß nicht, wie viel Du sparen kannst, aber es bringt nichts seinen Sparbetrag total zu zerfasern. Das macht nur operative Arbeit, ohne wirklich viel am Ergebnis zu ändern.

@Holger, Goldener Adler, Claudius: Es wäre schön, wenn der eine oder andere ins Nachdenken kommt und dann Aktien kauft. Aber nur aus den richtigen Gründen ;-)

Gruß

Finanzwesir

Karl-Otto sagt am 07. Mai 2015

@Sebastian: schon komisch, ich habe exakt die gleiche Herangehensweise bzw. den gleichen Ansatz wie du...

Meine Aufteilung sieht wie folgt aus:

25% Dividenden-Aktien (DWS Top Dividende + Global Select Dividend 100)

75% ETF "Welt-Portfolio" (80% MSCI World + 10% MSCI EM + 10% EUROSTOXX 600 )

...somit sicherlich etwas konservativer als bei vielen anderen Welt-Portfolios mit z. B. 30% EM, aber so fühle ich mich wohler und ich denke, es ist irgendwo (für mich) eine runde Sache.