Leser skeptisch: Rechnet der Finanzwesir überhaupt richtig?

Leser P. schreibt

Ich lese gerade Ihr Buch.

Dabei stellen sich mir ein paar inhaltliche Fragen.

- Auf Seite 62 geht es um das Sparziel "Urlaub in 12 Monaten". Sie wollen hiermit zeigen, dass bei kurz- und mittelfristigen Sparaufträgen die Sparleistung entscheidend ist. Wie kommen Sie rechnerisch auf 1.004,68 €?

- Auf Seite 57 geht es um den BMW. Sie schreiben, dass man "im Alter auf gut 120.000 €" verzichten muss, wenn man in jungen Jahren 30.000 € für einen BMW ausgibt, statt die 30.000 € zu 5 % für 30 Jahre anzulegen. Ich komme auf 129.658,27 € (wegen Zinseszinsrechnung: 30.000 x 1,0530 = 129.658,27). Das sind knapp 10.000 € mehr als in Ihrem Rechenergebnis von 120.000 €.

Mir sind natürlich die Metabotschaften, die Sie mit den oben genannten Beispielen vermitteln wollen, klar geworden. Dennoch sollte man schon richtig rechnen können, wenn’s um Finanzen geht. :-)

Der Finanzwesir antwortet

- Hier geht es nur um die Metaebene.

- Und richtig rechnen zu können, ist eine der nutzlosesten Fähigkeiten, wenn es um Finanzen geht.

Begleiten Sie mich auf ein paar Spielchen ins virtuelle Monte Carlo.

Wir stecken P. in einen schicken James-Bond-Kittel, geben ihm ein Budget und lassen ihn zehntausend mal Kursroulette spielen. Mal sehen, was das mit seinem Depot macht.

Die Apanage

- Wir starten mit einem Dollar im Depot

- Laufzeit 20 Jahre

- Jeden Monat gibt’s 200 Dollar fürs Depot

Einige Worte zu den Randbedingungen:

- Portfolio Visualizer ist ein durch und durch US-amerikanisches Produkt. Deshalb alles in Dollar. Aber ich denke, für unsere Zwecke ist es ok, wenn wir uns auf die Zahlen konzentrieren und das Währungssymbol einfach mitschleppen.

- Laufzeit 20 Jahre bedeutet: Ich starte mit 47 und komme mit 67 noch ins Ziel. Erhöht die Bereitschaft der älteren Zielgruppe weiterzulesen.

- Die Monatssparrate von 200 Dollar lehnt sich an die 174 Euro Durchschnittssparrate an.

- Wenn wir gleich zu den konkreten ETFs kommen, zeigt sich die US-Zentriertheit des Angebots. Der Ami interessiert sich zuvörderst für einen ETF auf den S&P 500. Auch spannend: ein ETF auf den S&P 500; mit etwas Abstand ebenfalls erwägenswert: ein ETF auf den S&P 500. Mit anderen Worten: Es war gar nicht so einfach, ETFs zu finden, die sich für den Casino-Gang qualifizieren. Minderjährige (alles jünger als 10 Jahre) sind nicht monte-carlo-fähig; Datenbasis zu dünn. Aber Vanguard hat mich gerettet.

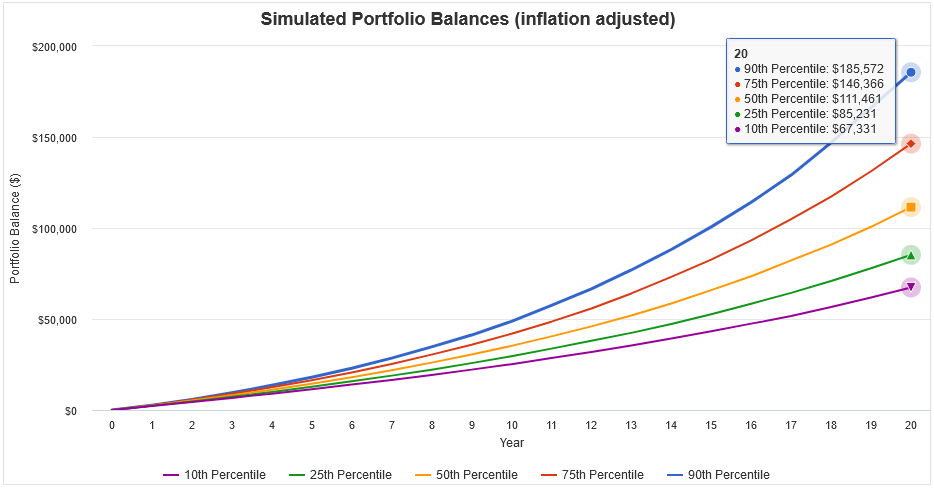

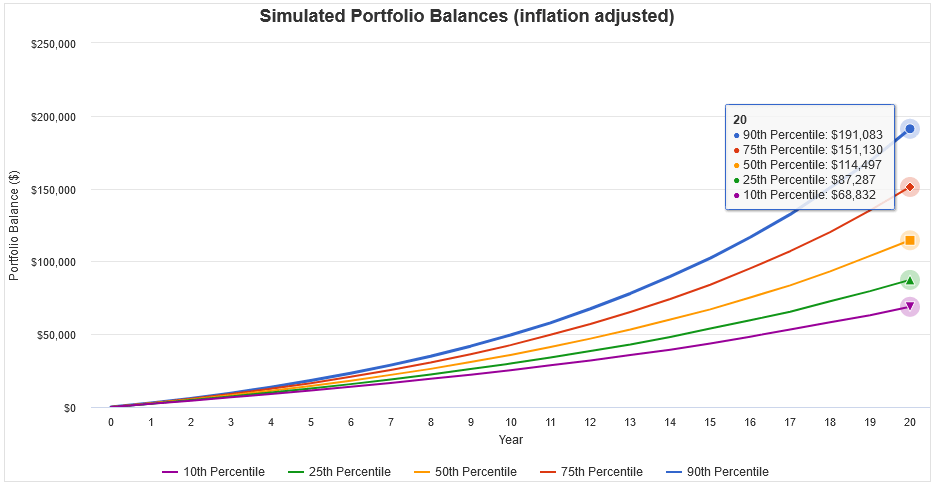

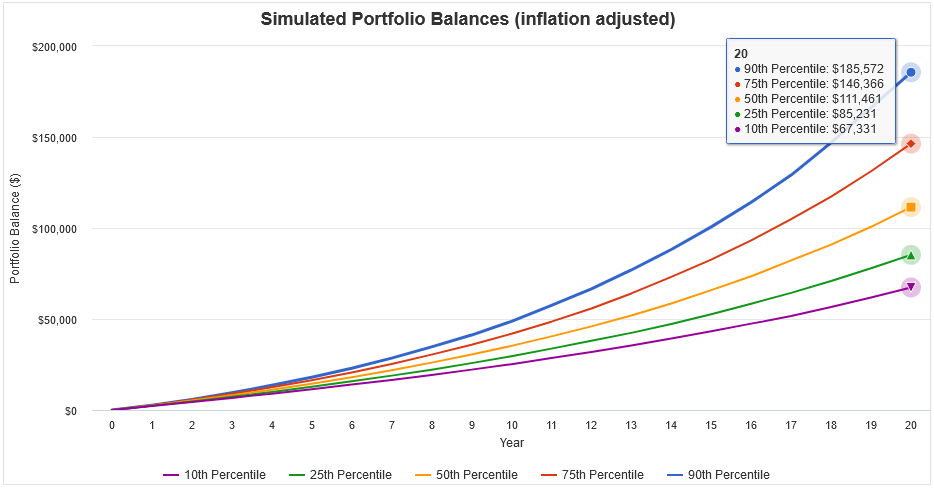

Das 1-ETF-Portfolio

Zwei Kandidaten bewerben sich.

- iShares MSCI ACWI (ACWI)

- Vanguard Total World Stock ETF (VT)

In Klammern das Tickersymbol. Die Amis kennen weder WKN noch ISIN. Da geht alles über Tickersymbole.

| |

iShares |

Vanguard |

| Index |

MSCI ACWI |

FTSE FTSE Global All Cap Index |

| Zahl der Firmen |

rund 3.000 |

rund 8.000 |

| Größe der Firmen |

Large und Mid Caps |

Large, Mid und Small Caps |

| Anteil Industrieländer |

rund 90 % |

rund 90 % |

| Anteil Schwellenländer |

rund 10 % |

rund 10 % |

| US-Anteil |

rund 60 % |

rund 60 % |

iShares MSCI ACWI

Quelle

Vanguard Total World Stock

Quelle

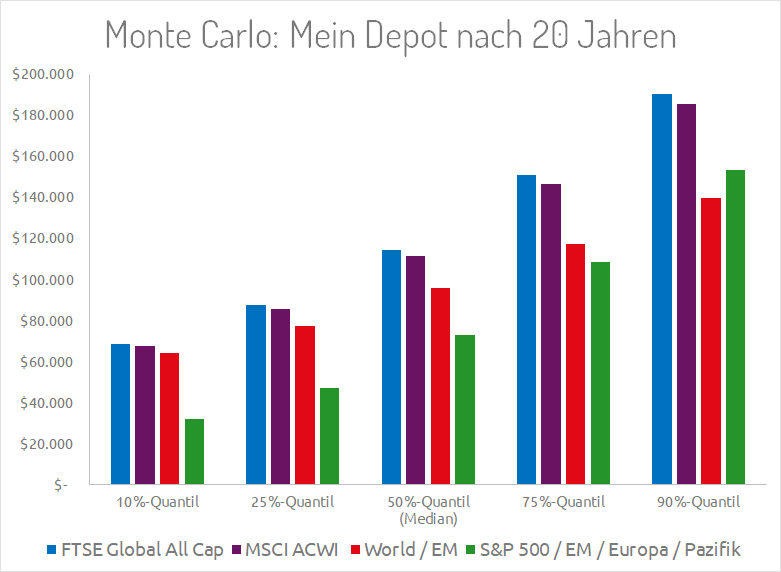

| Index |

10%-Quantil |

25%-Quantil |

50%-Quantil (Median) |

75%-Quantil |

90%-Quantil |

Tidenfaktor

(90%/10%) |

Delta

(90%-10%) |

| FTSE Global All Cap |

$ 68.223 |

$ 87.286 |

$ 114.146 |

$ 150.611 |

$ 190.198 |

2,79 |

$ 121.975 |

| MSCI ACWI |

$ 67.331 |

$ 85.231 |

$ 111.461 |

$ 146.366 |

$ 185.572 |

2,76 |

$ 118.241 |

Werte inflationsbereinigt

Was lernen wir daraus?

- Ob 3.000 oder 8.000 Firmen ist egal. Die Performance ist identisch.

- Die Spreizung ist gigantisch. Wenn’s gut läuft, ist das Dreifache drin.

Wie lese ich diesen Quantil-Kram?

Diese Simulation umfasst 10.000 Depots. 10.000 Depots starten mit einem Dollar und werden dann monatlich mit 200 Dollar gefüttert. Nach jedem Zeitintervall (das kann ein Tag (Tagesschlusskurs) oder ein Monat (Monatsschlusskurs) sein) überlegt sich das Programm, wie es weiter geht. Ich habe keine Ahnung, wie der Portfolio Visualizer seine Zeitintervalle setzt. Ich nehme für mein Beispiel Monatsintervalle.

- Depot eins: Wir sind mit 88,21 Dollar für einen Anteilsschein des MSCI ACWI gestartet. Jetzt ist ein Zeitintervall vergangen. Die historische Schwankungsbreite eines breiten Index im Normalbetrieb liegt bei plus/minus zwei Prozent. Also scheinen 89,97 Dollar realistisch. Verbuchen wir die nächsten 200 Dollar mit diesem Kurs. Nächsten Monat dann die Frage: Von 98,97 Dollar auf 91,77 Dollar oder lieber zwei Prozent runter auf 88,17 Dollar? So geht das dahin, bis die 20 Jahre voll sind.

- Depot zwei: Arschkarte! Krise, die Kugel landet weder auf schwarz noch auf rot, sondern auf grün. Erst mal 30 Prozent runter und dann sehen wir weiter. Das Depot kann sich jetzt wieder nach vorne simulieren oder es kriegt nach 15 Zyklen noch mal eins auf die Nase und landet dann nach 20 Jahren im 10%-Quantil.

- ….

- Depot 9.999: Noch eine mögliche Zukunft Ihres Depots.

- Depot 10.000: So, das reicht dann jetzt. 10.000 mögliche Zukünfte meiner Altersvorsorge. Da wird dem braven Deutschen ja schwindlig. Wir wollen unseren Garantie-Blüm zurück.

Das

- 10 %-Quantil bedeutet: 1.000 arme Schweine gehen nach 20 Jahren mit weniger als 67.331 Dollar nach Hause, wenn sie auf den MSCI ACWI gesetzt haben.

- 90 %-Quantil bedeutet: 1.000 Glückspilze gehen mit mehr als 118.241 ACWI-Dollar nach Hause.

- 50 %- Quantil bedeutet: 5.000 haben 111.460 Dollar oder weniger, 5.000 haben 111.462 Dollar oder mehr im Depot.

Gemein: Von den 1.000 Losern haben 435 gnadenlos Kosten reduziert, sind immer Depot gehoppt und stressen sich jetzt mit dem Finanzamt, weil keiner mehr durch den Papierwust durchblickt und das Finanzamt nix anerkennt.

Ungerechtfertigt: Von den 1.000 Glückspilzen sind zwei der Meinung, dass sie Glückspilze sind. Die anderen 998 halten sich für überragende Investoren.

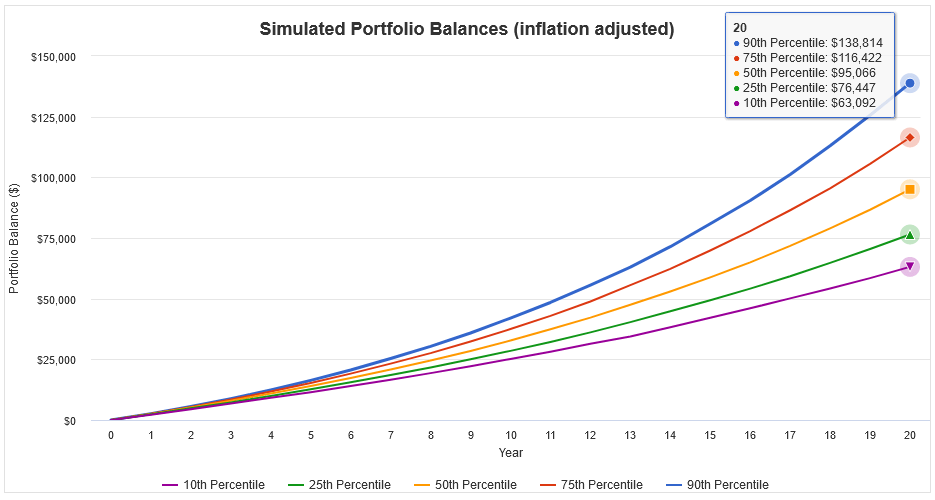

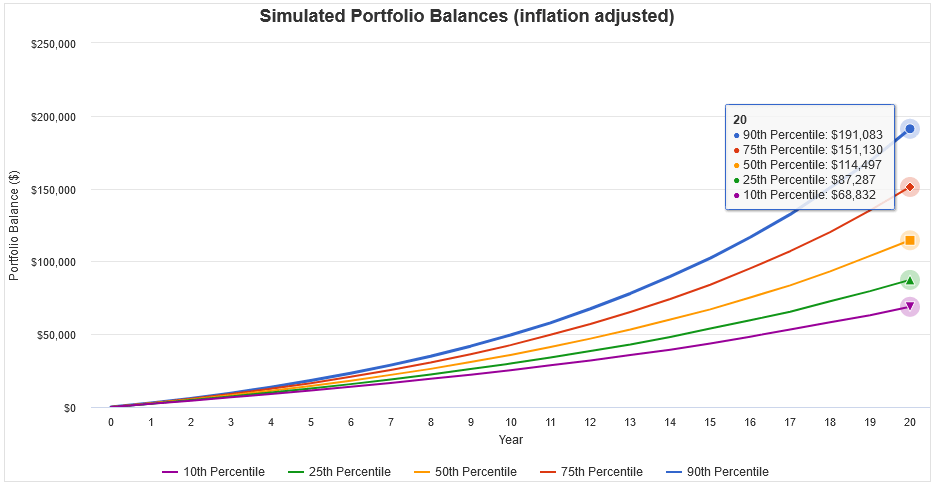

Das 2-ETF-Portfolio

70/30 - der Publikumsliebling steigt in die Arena. Wie wird sich die Kombi

- 70 % iShares MSCI World Index ETF (XWD.TO)

- 30 % Vanguard FTSE Emerging Markets (VWO)

schlagen?

Quelle

| Index |

10%-Quantil |

25%-Quantil |

50%-Quantil (Median) |

75%-Quantil |

90%-Quantil |

Tidenfaktor |

Delta |

| World / EM |

$ 63.990 |

$ 77.316 |

$ 95.476 |

$ 116.992 |

$ 139.723 |

2,18 |

$ 75.733 |

Werte inflationsbereinigt

Auch hier hilft Kostensparen nur bedingt. Ein Tidenfaktor größer zwei macht das "Ich zahl’ jetzt 3 Euro flat" einfach plätt.

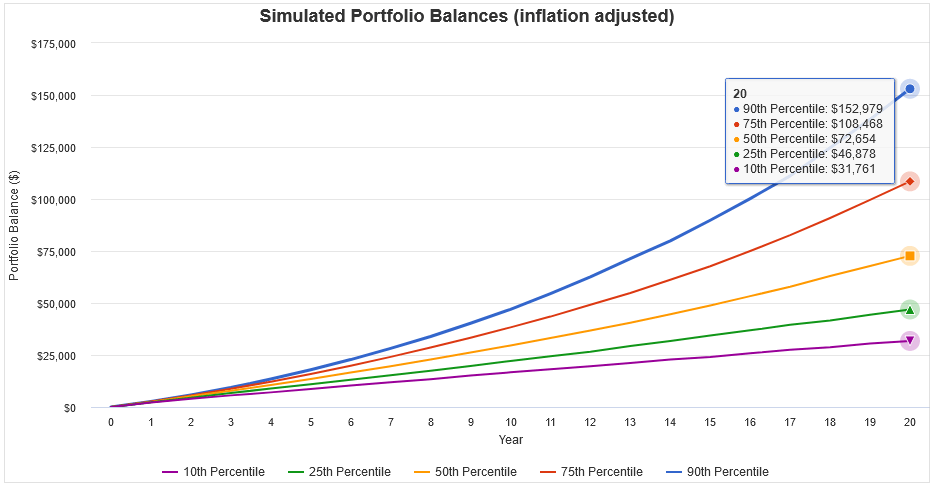

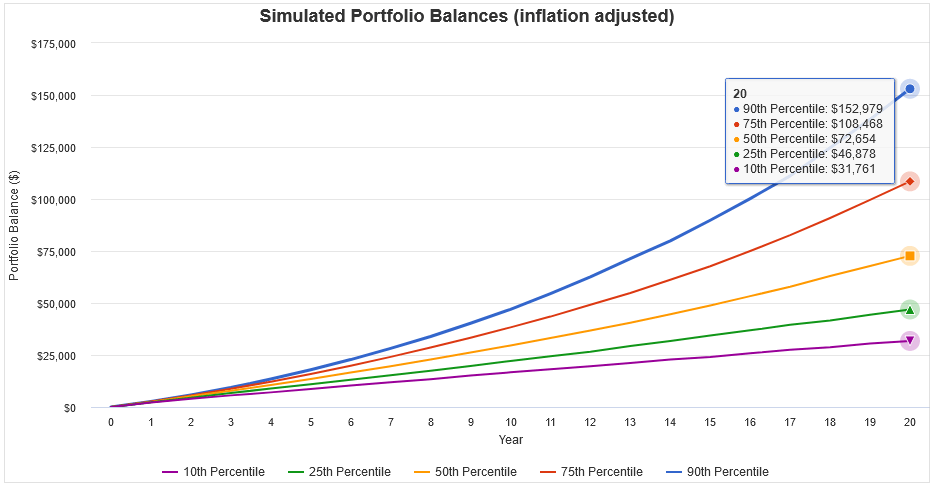

Das 4-ETF-Portfolio

Viel hilft viel.

- 30 % SPDR S&P 500 (SPY), der älteste ETF an der New York Stock Exchange

- 30 % Vanguard FTSE Emerging Markets (VWO)

- 30 % Vanguard FTSE Europe (VGK)

- 10 % Vanguard FTSE Pacific (VPL)

Für alle Spielkälber hier ein paar Ersatz-ETFs:

- iShares MSCI Emerging Markets (EEM)

- iShares MSCI EAFE (EFA)

- iShares Core S&P 500 (IVV)

Quelle

| Index |

10%-Quantil |

25%-Quantil |

50%-Quantil (Median) |

75%-Quantil |

90%-Quantil |

Tidenfaktor |

Delta |

| S&P 500 / EM / Europa / Pazifik |

$ 31.761 |

$ 46.878 |

$ 72.654 |

$ 108.468 |

$ 152.979 |

4,82 |

$ 121.218 |

Werte inflationsbereinigt

Oh Schreck, eine Fünfer-Tide. Zehn Prozent gehen mit weniger als 31.761 Dollar nach Hause, die 90Prozenter kriegen 152.979 Dollar oder mehr; knapp das Fünffache.

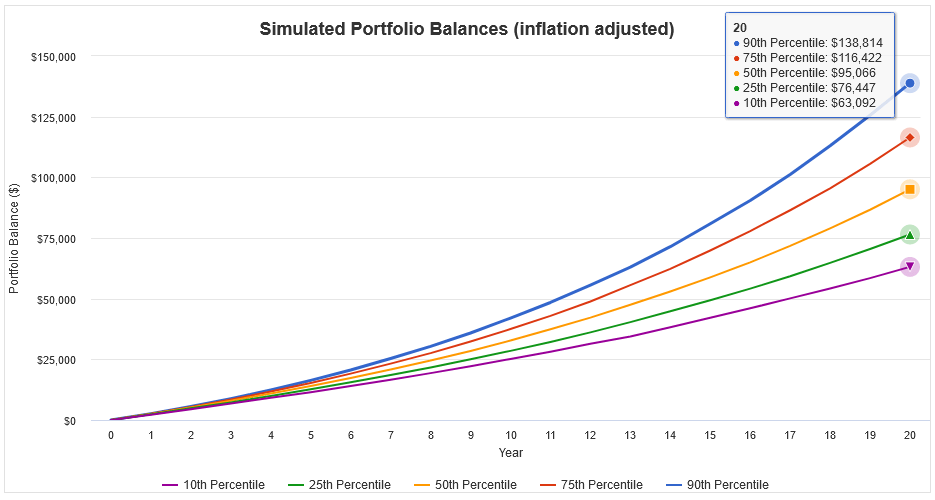

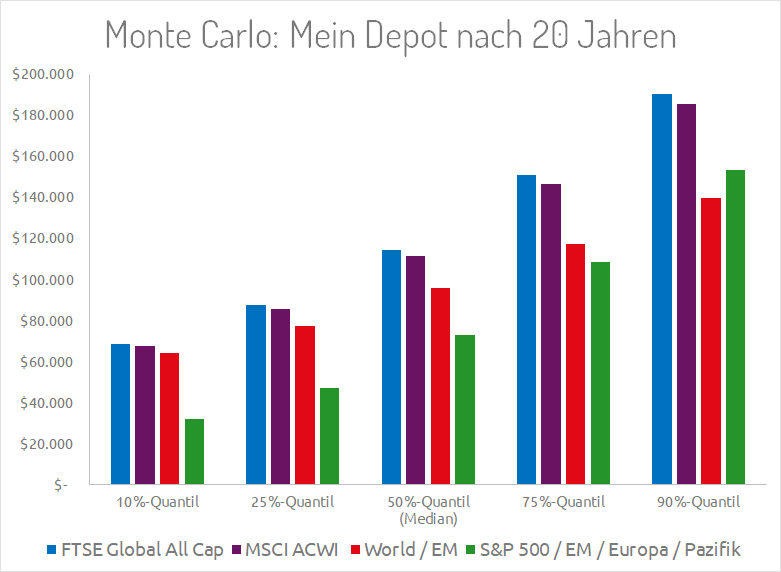

Der Vergleich

| Index |

10%-Quantil |

25%-Quantil |

50%-Quantil (Median) |

75%-Quantil |

90%-Quantil |

Tidenfaktor |

Delta |

| FTSE Global All Cap |

$ 68.223 |

$ 87.286 |

$ 114.146 |

$ 150.611 |

$ 190.198 |

2,79 |

$ 121.975 |

| MSCI ACWI |

$ 67.331 |

$ 85.231 |

$ 111.461 |

$ 146.366 |

$ 185.572 |

2,76 |

$ 118.241 |

| World / EM |

$ 63.990 |

$ 77.316 |

$ 95.476 |

$ 116.992 |

$ 139.723 |

2,18 |

$ 75.733 |

| S&P 500 / EM / Europa / Pazifik |

$ 31.761 |

$ 46.878 |

$ 72.654 |

$ 108.468 |

$ 152.979 |

4,82 |

$ 121.218 |

Werte inflationsbereinigt

Woran liegt’s?

| Regionen |

FTSE global |

ACWI |

2-ETF-Depot |

4-ETF-Depot |

| Emerging Markets |

11 % |

11 % |

30 % |

30 % |

| Europa |

17 % |

18 % |

17 % |

30 % |

| Pazifisches Becken |

12 % |

10 % |

7 % |

10 % |

| USA |

60 % |

61 % |

46 % |

30 % |

Der Monte-Carlo-Algorithmus berechnet aus den Daten der Vergangenheit die Kennzahlen, die er dann für die Prognose der Zukünfte verwendet. Er geht dabei mindestens zehn Jahre zurück. Deshalb sind alle ETFs, die jünger als zehn Jahre waren, rausgeflogen. In den letzten zehn Jahren sahen wir den Aufstieg der FAANG-Aktien. Kein Wunder, dass die USA mit hervorragenden Leistungswerten glänzen.

Aktuell lesen wir "USA leiten Kartellverfahren gegen Google ein" - davon weiß der MC-Algo nichts.

Es kann gut sein, dass 2040 das 4-ETF-Depot sehr gut dasteht. Das Diabolische: FTSE global und ACWI werden nicht viel schwächer sein. Warum? Nun, wenn es opportun ist, die Schwellenländer über die Jahre von elf auf dreißig Prozent zu pushen und die USA von 60 auf 30 Prozent zu halbieren, dann werden FTSE und ACWI genau das tun. Vier mal im Jahr kommt der Index auf den Prüfstand. Genug Zeit, um zu reagieren.

Wenn die Lebensvolatilität zuschlägt

Nehmen wir den MSCI ACWI: Wenn wir dollargenau abrechnen, liegen zwischen dem 10%-Quantil und dem 90%-Quantil 118.241 Zukünfte. In Wirklichkeit sind es noch viel mehr, denn die echte untere und obere Grenze kennen wir nicht. Aber lassen Sie uns mit diesem Delta rechnen. In einem Gedankenexperiment ändern wir die Simulationsparameter leicht. Statt der historischen Inflation - so wie ich es bisher getan habe - verwenden wir andere - aber auch plausible - Zahlen für die Inflation. Dann werden sich die Ergebnisse ebenfalls ändern.

Angenommen dabei kommt dann heraus: Das 10%-Quantil liegt nicht mehr bei 67.331 Dollar, sondern 200 Dollar tiefer, bei 67.231 Dollar. Das 90%-Quantil sinkt von 185.572 Dollar auf 185.500 Dollar. Und auf einmal haben wir

185.500 - 67.231 = 118.269 mögliche Zukünfte.

Ein paar Zahlen verschieben und schon haben wir aus dem Nichts 28 neue Zukünfte heraufbeschworen. Nimm das, Hermine!

Die ultimative Zukunftsinflation: Lasst uns centgenau abrechnen!

Das Blöde: Das ist nur die Börsenvolatilität; die allgemeine Lebensvolatilität fehlt noch. Bis 2040 ist ‘ne lange Zeit. Noch nicht bedacht:

- Ihre Arbeitslosigkeit ab 2032

- Die Großchance von 2027, die Ihnen 50 % mehr Geld einbringt.

- Vom Bürostuhl in den Rollstuhl. Warum konnten Sie 2037 nicht auf den Hausmeister mit seiner Leiter warten, sondern mussten unbedingt "geht ganz schnell" auf den Bürostuhl krabbeln, um die Akte ganz oben zu erreichen? Jetzt ist der zehnte Brustwirbel hin.

- Die unerwartete Demenz Ihres Vaters, die Sie zwingt, ab 2022 beruflich kürzer zu treten. Aus Liebe verzichten Sie auf die letzte Chance auf eine altersgemäße Position mit dem entsprechenden Gehalt.

- Ihre Scheidung 2025

- Das legendäre Jahr 2026, in dem Sie die Liebe Ihres Lebens treffen und 2030 als überzeugter Mieter beschließen: "Unsere Familie braucht ein Haus."

- Das Erbe, das Sie 2040 aus den Socken haut, weil es Ihre zwanzigjährige Sparleistung einfach erbärmlich aussehen lässt.

- Das Abheben Ihres Gnampf-Channels (Gnampf, das neue soziale Netzwerk, muss 2035 erst noch gegründet werden), der es Ihnen ab 2038 ermöglicht, als Influencer Ihre abhängige Beschäftigung um 50 Prozent zu reduzieren.

So, das waren jetzt genug Monopoly-Ereigniskärtchen. Unverhofft kommt oft und irgendwas ist immer.

Aber wenigstens kurzfristig kommt es auf den Cent an?

Die Medaille hat zwei Seiten.

- Was habe ich gespart?

- Was bekomme ich dafür?

Punkt eins lässt sich centgenau bändigen, mit Punkt zwei ist es so eine Sache.

- 200 Leute auf dem Weg von Hamburg nach Mallorca: Manche haben 99 Euro für den Platz im Flieger bezahlt, andere 199 Euro.

- Das gleiche gilt für Dinge mit Stecker. Auch wenn man nicht blöd ist: Nicht immer findet man den tiefsten Preis. Manchmal landet man auch beim Händler, der seine Seiten am besten für Google optimiert hat.

- Und bei Dingen ohne Stecker sowieso. Bluse: Topangebot, 40 % unter Normalpreis! Eine Woche später: Der Alles-muss-raus-Preis: 80 % Rabatt. Steckste nicht drin…

Ich weiß vorher nicht, was ich für mein Geld bekomme. Es geht um beides: Was habe ich gespart und was bekomme ich dafür? Oft genug ist es schlauer, den Gewinn im Einkauf zu suchen und nicht in der Nachkomma-Sparleistung.

Egal ob kurz- oder langfristig: Die Lebensvolatilität dominiert. Entweder die eigene oder die der anderen.

Und was ist mit P.?

Die Urlaubszinsen: "Zinsen-Berechnen" kommt auf 1.004,66 Euro. Im Buch steht 1.004,68 Euro. Ich habe das mit Excel gerechnet und plädiere auf Freispruch wegen Rundungsdiskrepanzen.

Der BMW: Hier kommt "Zinsen-Berechnen" - genau wie P. und ich auf 129.658,27 Euro. Im Buch steht "gut 120.000 Euro".

Ich habe mir die alten Korrekturfahnen des Buches noch einmal angesehen. Irgendwo zwischen Iteration 20 und 25 hatten mein Lektor und ich eine Kontext-Diskussion. Was ist die Kernaussage des Absatzes?

Konsum in jungen Jahren bedeutet den Verzicht auf erhebliche Summen im Alter.

Das ist aber schwer zu verstehen, weil wir keinen Sinn für Exponentialfunktionen haben. Deshalb wirken zu große Zahlen schnell unseriös. "Das kann ich mir nicht vorstellen", denkt sich der Leser, "das kann so nicht sein". Rat meines Lektors: Schreib gut 120.000 Euro statt knapp 130.000 Euro. Und so kamen die 120.000 Euro ins Buch.

Was wird der Finanzwesir in der nächsten Ausgabe seines Buches machen?

Im Kurzfristbereich noch mehr gegen den Nachkommairrsinn wettern und beim BMW-Beispiel "über 100.000 Euro" schreiben. Das ist genau genug. Das Leben wird schon noch einen Strich durch die Rechnung machen.

Ansonsten großer Dank an P., der mich mit seinen hartnäckigen Nachfragen zu diesem Artikel inspiriert hat.

Was tun in Monte Carlo?

Sie achten weiter aufs Geld.

- Sie kaufen nach wie vor keine teuren, aktiv gemanagten Fonds, sondern bleiben beim ETF.

- Sie gehen nach wie vor nicht zur örtlichen Sparkasse, sondern lagern Ihre Wertpapiere beim Online-Broker.

Aber Sie verstehen auch, dass das alles nur notwendige, aber nicht hinreichende Aktionen sind. Vor Gericht und an der Börse sind wir alle in Gottes Hand. Wenn Sie etwas für Ihre Altersvorsorge tun wollen, engagieren Sie sich in der Zivilgesellschaft anstatt Excel zu quälen.

Seit Jahrtausenden gilt: Offene, tolerante und friedliche Gesellschaften prosperieren. Für Berthold den Blutrünstigen ist immer Platz im Geschichtsbuch; aber Kurt Krämer und Martha Marktfrau machen eine Gesellschaft reich, denn sie kommen rum und bringen neue Produkte und Ideen mit von ihren Reisen.

Rien ne va plus

Wenn ich mich noch mal kurz zitieren darf

"Und richtig rechnen zu können ist eine der nutzlosesten Fähigkeiten, wenn es um Finanzen geht."

Wenn’s ums Geld geht: Plus, Minus, Mal, Geteilt und Prozentrechnung an die Front!

Finanzen sind mehr als Geld. Finanzen ist der holistische Anspruch an das ganze Leben. Wenn’s um Finanzen geht, ist die Kombi aus Pi-mal-Daumen und gesundem Menschenverstand ("Wat sull dä Quatsch?") das Mittel der Wahl.

Ihr Job: Stilsicherheit entwickeln! Wann geht’s ums Geld und wann um Finanzen?

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Zinsen, sparen, Leserfrage

Das könnte Sie auch interessieren

- BaFin: Offizielles Statement zum Kostennachweis

- Leserfrage: Mein ETF wandelt sich

- Leserfrage: Wie kann ich ein Thema allumfassend durchblicken?

- Alpha oder kein Alpha

Kommentare

Joerg sagt am 16. Dezember 2020

Danke, Albert,

die Grundbotschaft verstehe ich als: "Es kann soviel passieren, deshalb chill mal wegen Ueberoptimierung/Assetallokation"

Das ist richtig. Jedoch hat jeder Anleger genau EINEN persoenlichen Investitions- und Entnahmeplan bis zu seinem Tod.

Du zielst darauf ab, dass die Unterschiede zwischen diesen Lebensplaenen sehr gross ausfallen koennen = korrekt.

Nur das ist fuer den einzelnen Anleger irrelevant! Er hat nix vom Investpfad der anderen oder aller Moeglichkeiten. Also kann er nur SEINEN eigenen optimieren.

Jedoch wird mMn im Artikel zuwenig betont: Jeder kann nur Buy&Hold durchhalten sowie KOSTEN und STEUERN managen, den Rest macht der Markt/ist Schicksal (deshalb zB agnostisch auf den ACWI oder AllWorld setzen oder halt wissen, dass man wettet mit seinen Aktionen - ich glaube, fast alle wissen um Ihre Wetten und machen sie bewusst & gerne?)

Also letztlich ist investieren "simple" einfach (einfach machen), trotzdem ist es "not easy" nicht leicht/komplex (Buy&Hold gegen den inneren Schweinehund durchhalten, Kosten gering halten, Steuern so lange wie moeglich stunden, etc).

Technisches (unwichtig):

Der Portfoliovisualizer ist in erster Linie ein Entnahme-Rechnungs-Tool (kein Sparplan-Tool).

zB fehlt die (wie ich finde) wichtige Funktion einer Sparplandynamisierung (keiner wird fuer 20 Jahre nur den nominal gleichen Betrag investieren)?

Was macht das aus? Da mit Dynamisierung tendenziell mehr Geld zum Ende hin investiert wird, gibt es eine andere Pfadabhaengigkeit, die zu einer anderen Spreizung der Endergebnisse fuehren koennte?

Ich wuerde stets mit "Block-Funktion" beim Bootstrapping rechnen (zB 3 years min., 7 years max.), damit wird die "Gummiband-Funktion" der Maerkte besser simuliert, also, dass es nach einem kraeftigen Drawdown auch wieder schnell in die andere Richtung geht (anstatt, dass 3 Drawdown-Jahre aufeinander folgen). Wenn man (wie Du) ohne die Block-Funktion rechnet, ist die Variation (zu) hoch (also die Spreizung zwischen niedrigesten und hoechsten Percentill-Ergebnissen beaengstigend gross)?

LG Joerg

Finanzwesir sagt am 16. Dezember 2020

Hallo Joerg,

"Er hat nix vom Investpfad der anderen oder aller Moeglichkeiten."

Aber er sollte wissen, dass es sie gibt und das sein Investmentpfad keineswegs so in Stein gemeisselt ist, wie es die Zwei-Stellen-nach-dem-Komma-Fraktion gerne glauben möchte.

Was die Technischen Punkte angeht

- Ja, der Portfolio Visualizer hat keine Dynamisierung, aber man kann wenigstens die Inflation ausgleichen.

- Beim Rest (Bootstrapping) habe ich die voreingestellten Werte beibehalten.

Aber das kann sich dann jeder selbst zusammenspielen.

Mein Artikel ist vor allem eine Philippika gegen den Kontrollwahn. Bloß weil man eine Zukunft ausgrechnet hat, muss sie sich nicht materialisieren. Science-Fiction-Leser wissen das. Huch, ein Paralleluniversum; und hier noch eins...

Gruß

Albert

Max Alpha sagt am 17. Dezember 2020

Ich habe gerade mal den Vanguard Total World Stock ETF (VT) gegoogelt. Sehe ich das richtig, die Kosten betragen lediglich 0,08% ?

Das ist ja unglaublich. Hoffentlich gibt es den bald auch als UCITS- ETF.

Bei uns scheinen die Kosten der ETF ja doch noch um einiges höher zu sein als jenseits des großen Teiches.

Ansonsten, sehr schöner Artikel.

Gruß Max Alpha

Marvin sagt am 18. Dezember 2020

@MaxAlpha: Du meinst vermutlich mit Kosten die TER. Noch wichtiger ist eigentlich die TrackingDifference. Und da gibt es sogar ETFs die durch Wertpapierleihe Geld verdienen, also negative Kosten haben und somit den Index schlagen: www.trackingdifferences.com

Zum Portfoliovisualizer:

Da ist sicherlich ein nettes Tool, um Chancen und Risiken zu visualisieren. Aber die Realität sieht doch in der Entnahmephase anders aus. Das wäre doch mal ein Thema: Wie sind diejenigen durch Corona bekommen, die sich bereits in der Entnahmephase befinden? Ich wette, dass kaum jemand einfach gleichmäßig weiter Geld aus seinem Portfolio abgezogen hat.

Leider sind gefühlt alle Blogger in der Sparphase. Und die haben entweder stur ihren Sparplan durchgezogen oder sie haben kräftig nachgekauft.

Patrick Rambosson sagt am 18. Dezember 2020

@Max Alpha

Und wenn Sie noch weiter optimieren, nehmen Sie 60% VTI (alles USA , noch mehr Firmen als im VT mit eine TER von 0.03%) und 40% VXUS (alles ausser USA- TER 0.08%).

Das macht dann eine gesamt-TER von 0.05%, der reinste Wahnsinn :p

Spass beiseite, es sieht nicht so aus, dass Vanguard die Fonds anpassen wird, anscheinend ist die EU-Compliance ein zu harter Brocken bei den geringen Kosten. In der Schweiz hat man noch den Genuss an so günstige ETFs zu kommen. Mal sehen wie lange noch

Try3 sagt am 19. Dezember 2020

@Marvin

TD ist die relative Abweichung zum Index. Die kann mal negativ, mal positiv sein. TER ist fix.

Blogger in Entnahmephase: Schau am besten bei den Amis/Kanadiern rein: MMM, jlcollins, RootOfGood, Millenial Revolution, Mad Fientist; alle "retired" und stur weitergemacht, "arbeiten" an ihren Privatprojekten und sind gefühlt reicher als je zuvor. Bei den Europäern hat sich Retire in Progress zum "schlimmstmöglichen" Zeitpunkt aus der Arbeitswelt zurückgezogen (glaube Februar), da kann man live mitverfolgen wie es sich auswirkt.

LG,

Try

Flo sagt am 20. Dezember 2020

Hallo zusammen,

erstmal vielen Dank Herr Finanzwesir! Dein Buch war vor vielen Jahren der richtige Arschtritt, dass ich angefangen habe in ETFs zu sparen. Das habe ich seit dem keinen Tag bereut.

Nun zur eigentlichen Frage:

Kann mir jemand erklären wieso in dieser Simulation das World / EM Portfolio so "schlecht" gegenüber dem ACWI abschneidet?

Folgende Ideen fallen mir da ein:

- Kein Rebalancing berücksichtigt?

- Möglichst schlechte Einstiegskurse herangezogen? Mit zwei ETFs kann man zwei mal mehr ins Fettnäpfchen treten gegenüber einem ACWI. Angenommen einer der beiden ETF ist deutlich mehr im Plus als der andere und dann wird dieser einer auch noch nachgekauft --> negatives Rebalancing?

- Small Cap Prämie? Aber in dem ACWI ist doch auch nicht mehr Small Cap drin als in World / EM.. ?

Nach meinem Glauben sollte das World / EM Portfolio mindestens ebenbürtig zu dem ACWI abschneiden.

Viele Grüße

Flo

Marius sagt am 20. Dezember 2020

@Marvin

Der Verdienst aus Wertpapierleihe ist verschwindend gering.

Die negative Trackingdifferenz ergibt sich durch die Berechnung des Indexes. Die "Gebühren" stecken nämlich bereits im Index.

Bei der Indexberechnung werden von den Dividenden die maximalen Quellensteuern abgezogen (USA z.B. 30%), ein ETF aus Irland zahlt aber nur 15% US-Quellensteuer.

Ishares nimmt bei ETFs mit hohen Dividenden übrigens eine höhere TER, sodass der ETF dann wieder fast parallel zum Index verläuft. Bei 4% Dividendenrendite aus USA sind das 0,6%Punkte Unterschied. 15% von 4%.

Der korrekte Vergleichsindex eines ETF auf den MSCI World ist also nicht der MSCI World netto (wie viele wahrscheinlich denken) sondern ein MSCI World netto nach irischer Steuerpflicht.

Die Trackingdifferenz ist also eher irreführend.

ChrisS sagt am 21. Dezember 2020

@ Flo

"Nun zur eigentlichen Frage: Kann mir jemand erklären wieso in dieser Simulation das World / EM Portfolio so schlecht gegenüber dem ACWI abschneidet?"

Lässt sich relativ leicht erklären - der Grund dafür liegt wahrscheinlich nicht in den "handwerklichen Fehlern" die du vermutest (kein Rebalancing, "schlechte Einstandskurse", was auch immer das heißen soll, oder "Small Cap Prämie" vom ACWI / All-World, nee da denkst du schon viel zu kompliziert...), sondern in den vom benutzen Tool Portfolio-Visualizer für die Simulation herangezogenen Asset-Kursdaten! Insbesondere natürlich an deren Zeitphase, aus denen sie abgeleitet werden.

Das hätte der Wesir vielleicht auch nochmal deutlicher erklären können, anstatt das so in nem Nebensatz nur mal beiläufig anklingen zu lassen, damit eben unbedarfte Leser keinen falschen Eindruck mitnehmen, aber gut, wir können das ja noch mal in Langform aufklären.

"Es war gar nicht so einfach, ETFs zu finden, die sich für den Casino-Gang qualifizieren. Minderjährige (alles jünger als 10 Jahre) sind nicht monte-carlo-fähig; Datenbasis zu dünn."

Es werden also die (mindestens) letzten 10 Jahre der ETF-Kursdaten herangezogen. Da ansonsten nicht viel weiter geschrieben wurde, welche genauen Einstellungen bei jedem Auswahlpunkt im MCS-Tool gemacht wurde, nehme ich mal an, das meiste davon wird einfach auf die voreingestellte Standardeinstellung gelassen worden sein, soweit eben nicht anders erwähnt. Insbesondere halt zB Simulation Model (Historical Returns?), Use Full History (Yes?) und Bootstrap Model (Single Year?). Die Simulation wird also betrieben, dass die bisherige historische Kursdatenreihe der ETFs seit ihres (gemeinsamen) Bestehens dann in einzelne Jahresblöcke zerlegt werden und tausendfach zufällig neu zusammengesetzt werden.

Jedenfalls liegt dann die Antwort darauf, warum zB. das 70/30 World/EM-Depot nicht so gut abschneidet wie du vielleicht noch erwartet hattest, relativ leicht darin verborgen. Wenn wir zB. mal bei Portfolio-Visualizer genau die zwei ETFs (70 % iShares MSCI World Index ETF (XWD.TO) , 30 % Vanguard FTSE Emerging Markets (VWO)) durch die Simulation schicken, und bei den "Results" unten auch das "Kleingedruckte" mitlesen, sehen wir:

"Monte Carlo simulation results... using available historical returns data from Jan 2010 to Dec 2019."

"The available historical data for the simulation inputs was constrained by iShares MSCI World Index ETF (XWD.TO) [Nov 2009 - Nov 2020]."

XWD ist also der "jüngere" ETF, weswegen die Kursdaten für die Simulation erst aus dem Zeitraum ab Nov 09 (bzw Jan 10) anfangend genommen werden konnten. (nur btw, der VWO-ETF startete schon 2005, aber tja, weil das nicht gemeinsam ist wird das halt ignoriert).

Und tja, waren die letzten 10 Jahre nun ein guter oder schlechter Zeitraum für die Emerging Markets? Haja... die Frage wird sich jeder, der auch noch selber einen relativ großen EM-Anteil in seinem Depot mit sich rumschleppt (zB. weil man verlockt durch aus langfristigen Backtests abgeleiteten Durchschnittsrenditen entsprechende Erwartungen gebildet hatte, und haja alle "ETF-Experten" hierzulande haben ja auch dahingehend ins gleiche Horn geblasen), selbst beantworten können - das letzte Jahrzehnt war für EMs ein eher, na sagen wir mal, "unterdurchschnittliches". Von daher ist es nichts überraschendes, sondern eben geradezu zu erwarten (wenn man eben über die zurückliegende Kursentwicklung - aus der ja auch die Parameter für die MCS genommen wird), dass auch die "simulierten" Renditen für ein EM-lastiges Portfolio wie 70/30 etwas niedriger ausfallen.

(Anmerkung, hier muss man natürlich die Einschränkungen und Grenzen solcher "Simulationen" in beide Richtungen gelten lassen - die MCS kann garnicht den Anspruch haben "die Zukunft vorhersagen" zu können. Es brauch also niemand noch eine Diskussion darüber anzetteln wollen, dass das alles "falsch" sei weil nur mit den Daten der (schlechten) letzten 10 Jahre gefüttert und das dann stumpf auf eine (ebenso schlechte) Zukunft weiterprojiziert, aber stattdessen doch genausogut wegen Mean Reversion usw. angenommen könnte dass die nächsten zukünftigen Renditen irgendwann wieder überdurchschnittlich werden.... das mag alles sein, aber ist eigentlich garnicht der Sinn des Artikels, in dem es weniger um Kursprognosen für bestimmte Assets geht, sondern einfach nur einen Eindruck dafür zu vermitteln welche "Spreizungen" (Unterschiede zwischen besten, mittleren, schlechtesten) es in den Kapitalendwerten bei 20jähriger Anlagedauer geben kann. Nicht mehr und nicht weniger. Ob, und welche, und warum, Rendite man dann noch für einzelne spezielle Assets (wie zB EM) als "Erwartung" benutzen kann/soll, ist dann wieder ne eigene Detailfrage, die jeder Anleger mit sich selber ausmachen muss).

Der Vollständigkeit halber listen wir also überhaupt nochmal die einzelnen Assetrenditen auf, mit denen die Simulation gefüttert wurde. Das hätte sicher der Wesir in seinem Artikel schon gleich selbst mitgeben können, so dass du eben gleich gesehen hättest dass der EM-ETF ab 2010 eher ein Unterperformer war und damit so zum schlechteren Abschneiden des 70/30-Depots geführt hatte.

Abschnitt 1:

ETFs iShares MSCI ACWI (ACWI) und Vanguard Total World Stock. Da beide ETFs mitte 2008 aufgelegt worden sind, werden für deren Monte Carlo Simulation die Daten von Jan 2009 bis Dez 2019 genommen. Gehen wir mit diesem Zeitraum also einfach mal in den Portfolio-Backtester ( https://www.portfoliovisualizer.com/backtest-portfolio ), waren die Rendite und Vola für diese einzelnen Assets jeweils folgende Werte:

ACWI: 10,81 % pa Rendite, 15,18 % Volatilität

VT: 10,97 % pa Rendite, 15,16 % Volatilität

Abschnitt 2:

Wie gesagt, der iShares MSCI World ETF (XWD.TO) und Vanguard FTSE Emerging Markets (VWO). Der Zeitraum geht hier wegen der Auflage des XWD (mitte 2009) erst ab Jan 2010 los, bis Dez 2019. Die ETFs hatten im einzelnen folgende Werte:

XWD.TO: 11,36% pa Rendite, 9.86% Volatilität

VWO: 3,46% pa Rendite, 17.96% Volatilität -> also nochmal, hier liegt der Hund begraben. Der Beobachtungszeitraum, aus dem die Daten genommen wurden, war halt ein schlechter für die EMs, daher auch die "pessimistische Prognose" (um die es, wie gesagt, aber so speziell ja eigentlich garnicht geht, und wenn dich das so sehr stört kannst du ja ansonsten auch relativ beliebige eigene Parameter für die MCS setzen, zB. deine stattdessen "erwartete" langfristige Rendite / Vola für EM, oder was auch immer...)

Abschnitt 3:

Und nun das Portfolio mit SP500 (SPY), Vanguard FTSE Europe (VGK), Vanguard FTSE Pacific (VPL) und Vanguard FTSE Emerging Markets (VWO). Hier ist der "jüngste" ETF nun der VWO, welcher in mitte 2005 startet. Die MCS für dieses Portfolio nimmt sich also seine Daten vom Zeitraum Jan 2006 bis Dez 2019, und so machen wir das auch hier für unsere Asset-Werte und kommen auf:

- SPY: 9.21% pa Rendite,14.11% Volatilität

- VGK: 4.68% pa Rendite, 18.84% Volatilität

- VPL: 3.78% pa Rendite, 15.99% Volatilität

- VWO: 5.41% pa Rendite, 21.89% Volatilität

Da dieses Portfolio das einzige ist, was auch den Finanzkrise-Crash 2008 voll mitnimmt, sind dementsprechend die Werte (gerade für nicht US-Anlagen) etwas unterdurchschnittlich (siehe ja dass es auch in den Tabellen/Diagrammen vom Finanzwesir-Artikel nicht so "gut" aussieht, zwar besser als World/EM, aber hinkt scheinbar hinter einfachem ACWI / All-World zurück), aber haja, wie gesagt mittlerweile sollten wir ja gelernt haben was die Wahl des jeweiligen Betrachtungszeitraumes eben so ausmachen kann, bzw. bei allen Ergebnissen mit denen wir konfrontiert werden auch aufmerksam genug sein zu hinterfragen, auf welchen Betrachtungszeitraum die sich eben überhaupt beziehen. ;-)

Niko sagt am 22. Dezember 2020

@Flo

Es ist hilfreich, sich die Performance der einzelnen Komponenten des ETF-Mix über die letzten Jahre anzuschauen, das sollte deine Frage beantworten: Vergleich über Fondsweb

Flo sagt am 23. Dezember 2020

Vielen Dank für die exzellenten Antworten.

Mir war in dem Augenblick nicht mehr präsent, dass der ACWI die Regionen mit 90/10 statt mit 70/30 gewichtet. Wenn ich jetzt nochmal über den Artikel lese springen mir das nun auch ins Gesicht. Die Tabelle zu Beginn mit der Gewichtung der Regionen stellt es ja direkt dar. Der aufmerksame Leser ist hier klar im Vorteil! ;-)

Trotzdem nochmal vielen Dank für die Mühen und die Antworten!

Viele Grüße

Flo

Freddy Neu sagt am 04. Februar 2021

Zum Thema, "was muss ich beachten, wenn ich bei fallenden Kursen in Rente gehe (-n muss)" gibt es eine interessante Studie von Vanguard (Link s.u.). Sie zeigt, dass es viel ausmacht, Entnahmen aufschieben zu können.

Ich bin 52 und habe 85 % des für die Altersvorsorge vorgesehenen Vermögens in ETF investiert. Das ist nötig, damit bis 67 genug zusammenkommt (habe spät angefangen). Da interessieren mich solche Studien. Ich brauche also einen ausreichend großen "risikoarmen“ Puffer, um Entnahmen ggf. aufschieben zu können.

https://www.de.vanguard/professionell/insights-wissen/analysen-kommentare/renteneintritt-bei-sinkenden-kursen

AlterNomade sagt am 24. Februar 2021

@Freddy Neu

Hier Links zu vielen Gedanken zum Thema Safe Withdrawal Rates:

The Ultimate Guide to Safe Withdrawal Rates

Besonders interessant fand ich: „Myth #2: Flexibility has to last only as long as the downturn“ in Part 24: Flexibility Myths vs. Reality

Max Alpha sagt am 24. Februar 2021

@Freddy Neu

Interessanter Link, da werde ich noch mal etwas stöbern.

Auch ich bin sozusagen im Endspurt.

Gruß Max Alpha

Stefan sagt am 28. März 2021

Zu der Problematik, dass bei dem Tool manche ETFs wegen zu dünner Datenlage rausfallen (Auflagedatum < 10 Jahre), muss man sagen, dass das Ganze nur für die entsprechenden ETF-Produkte gilt. Zum Beispiel kann ich mit dem Tool keine Simulationen auf Basis der Renditen des ishares MSCI World durchführen, weil dieses Produkt zu jung ist. Das gilt aber nicht für den zugrunde liegenden Index MSCI World. Für diesen kann man auf der Webseite von MSCI Indexdaten in monatlichen Intervallen für die letzten 50 Jahre bekommen. Klarer Nachteil von dem Tool, da durch die Beschränkung auf konkrete ETF-Produkte ein groß Teil der verfügbaren Daten nicht genutzt werden.

Auf dem Blog von Stefan gibt es hierzu diesen Artikel: Monte-Carlo-Simulationen für Portfolios – Die Macht der großen Zahlen (Teil 1)

Fridolin sagt am 03. April 2021

Klasse. Lese ich gerne. Philosophie und Geldanlage gehören zusammen.