Leserfrage: Wozu diversifizieren? Landen nicht alle Firmen irgendwann im MSCI World?

Als Reaktion auf meinen Gastartikel "Was tun in Zeiten des EZB-Wahnsinns?" auf Kritische-Anleger.de hat mich die folgende Leserfrage erreicht:

Leser P. fragt

Bei Ihrer Empfehlung, ein Aktiendepot auf MSCI World und MSCI Emerging Markets zu diversifizieren, habe ich jedoch ein Verständnisproblem.

Würde nicht ein Unternehmen mit einer ausgeprägten Entwicklung vom MSCI Emerging Markets-Index in den MSCI World-Index wechseln und damit diese Diversifikation langfristig überflüssig machen?

Der Finanzwesir antwortet

Wie die Namen der Indizes schon andeuten: Markets = Märkte. Es geht hier um Volkswirtschaften, nicht um einzelne Firmen.

- Industrieländer: MSCI World Index

- Schwellenländer: MSCI Emerging Marktes Index

- Grenzmärkte: MSCI Frontier Markets Index

Wie werden die Volkswirtschaften einsortiert?

Wie im Leserfrage-Artikel "Können Index-Anbieter betrügen?" bereits beschrieben, verwendet die MSCI Inc. dazu das MSCI Market Classification Framework.

Folgende Kriterien spielen eine Rolle

- Wirtschaftliche Entwicklung (Das Bruttonationaleinkommen muss eine gewisse Höhe haben)

- Firmengröße und Liquidität des Marktes: Damit Aktien vernünftig handelbar sind, müssen die Firmen eine gewisse Größe haben und es müssen genügend Aktien frei handelbar sein.

- Politische Kriterien: Ist es ok, wenn Ausländer Firmenanteile halten, gibt es Kapitalverkehrskontrollen, wie läuft der Handel ab (per Computer oder noch old-school mit Geschrei und Zetteln)?

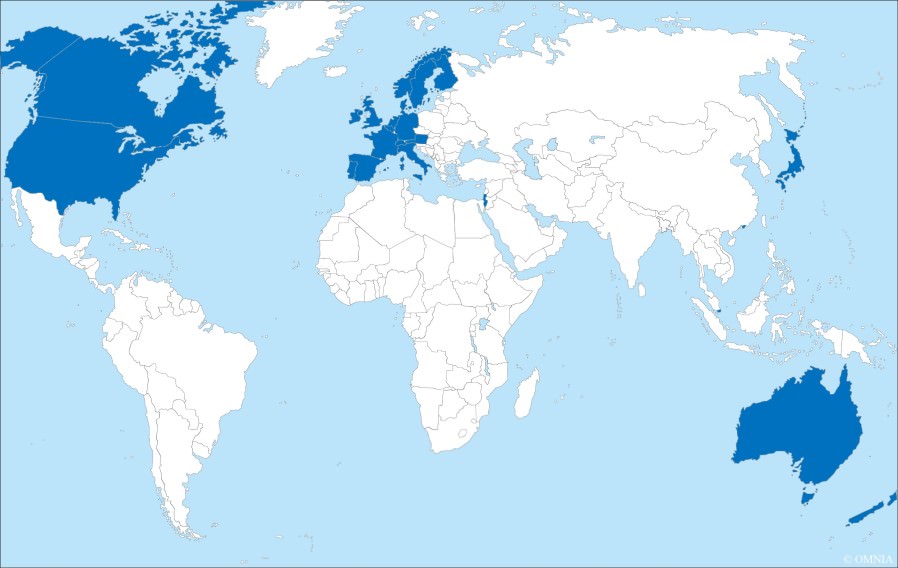

Developed Markets

Die klassischen Industrienationen Europas und Nordamerikas plus Japan und Australien.

Diese Länder sind Teil des MSCI World Index

| Amerika |

Europa & Naher Osten |

Pazifisches Becken |

| Kanada, USA |

Belgien, Dänemark, Deutschland, Finnland, Frankreich, Großbritannien, Irland, Israel, Italien, Niederlande, Norwegen, Österreich, Portugal, Spanien, Schweden, Schweiz |

Australien, Hongkong, Japan, Neuseeland, Singapur |

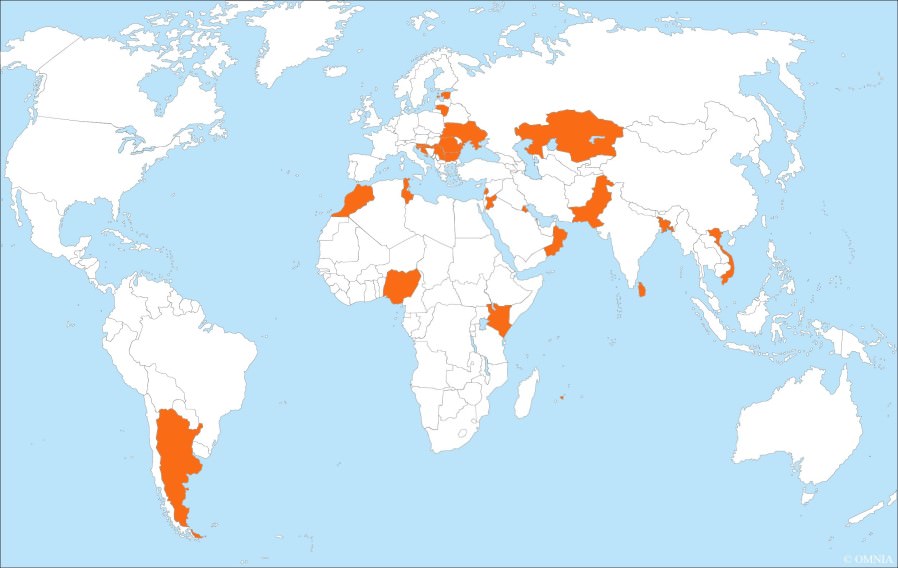

Emerging Markets

Das Schwellenland: Kein Entwicklungsland mehr, aber auch noch keine richtige Industrienation. Diese Länder sind oft die Werkbänke und Rohstofflieferanten der Welt.

Diese Länder sind Teil des MSCI Emerging Markets Index

| Amerika |

Europa, Mittlerer Osten und Afrika |

Asien |

| Brasilien, Chile, Kolumbien, Mexiko, Peru |

Ägypten, Griechenland, Polen, Katar, Russland, Südafrika, Türkei, Ungarn, Tschechische Republik, Vereinige Arabische Emirate |

China, Indien, Indonesien, Korea, Philippinen, Taiwan, Thailand |

Frontier Markets

Die Frontier Markets, auch Grenzmärkte genannt, sind Volkswirtschaften, die zwar nicht mehr unterentwickelt sind, aber dennoch von ihrer Wirtschaftskraft nicht an die Schwellenländer heranreichen. Diese Märkte sind kleiner, weniger gut zugänglich und meistens weniger transparent als die Volkswirtschaften der Schwellenländer.

Die Grenzmärkte sind ein ziemlich heterogener Haufen.

- Mauritius mausert sich still und leise zum Offshore-Banking-Paradies.

- Nigeria liefert Öl.

- Bangladesch näht für uns.

- Estland ist zwar klein, aber voll digitalisiert.

- Warum Kasachstan im Index ist? Keine Ahnung, vielleicht wegen Borat?

Diese Länder sind Teil des MSCI Frontier Markets Index

| Amerika |

Europa & Ex-Sowjet-Republiken |

Afrika |

Naher Osten |

Asien |

| Argentinien |

Bulgarien, Estland, Kasachstan, Kroatien, Litauen, Rumänien, Slowenien, Ukraine |

Kenia, Mauritius, Marokko, Nigeria, Tunesien |

Bahrain, Jordanien, Kuwait, Libanon, Oman |

Bangladesch, Pakistan, Sri Lanka, Vietnam |

Was bedeutet das für die Frage des Lesers?

Eine Firma ist immer Teil der Volkswirtschaft ihres Landes.

Die folgende Tabelle zeigt das sehr schön. Egal, ob mit oder ohne Euro: Belgien und Schweden gehören zum Club der Industrienationen, während das Euroland Griechenland als Schwellenland gilt.

| Land |

Bevölkerung |

Eurozone |

Index |

| Belgien |

11,2 Millionen |

ja |

MSCI World |

| Griechenland |

11 Millionen |

ja |

MSCI Emerging Markets |

| Schweden |

9,6 Millionen |

nein |

MSCI World |

Keine Firma kann zu Höhenflügen ansetzen, wenn die sie umgebende Volkswirtschaft nicht eine gewisse Kaufkraft und Korruptionsfreiheit mitbringt. Der Begriff "Industrienation" steht ja auch für Stabilität, Planbarkeit, vernünftige Infrastruktur. Sollte nach Frau Merkel ein SPD-Kanzler an die Macht kommen, dann ändert das erst einmal nichts. Wenn dagegen in Taka-Tuka-Land die herrschende Clique weggeputscht wird, sind sämtliche Verträge Makulatur.

Das führt dann dazu, dass sich keine eigene Wirtschaft entwickelt, sondern sich schnell bereichern wollende Herrscherfamilien Lizenzen vergeben und ausländische Minen- oder Agrarkonzerne das Land ausbeuten.

Ein Unternehmen kann nur dann

"eine ausgeprägte Entwicklung"

nehmen, wenn

- die rechtlichen Strukturen des Heimatlandes es auch zulassen. Wer befürchten muss, dass die Herrscherclique sich die Filetstücke unter den Nagel reißt, gründet nicht.

- genug ausgebildetes Personal zur Verfügung steht. Aufstieg in den MSCI World Index bedeutet: Arbeit auf Weltmarkt-Niveau.

- die Infrastruktur stimmt. Strom sollte rund um die Uhr in beliebiger Menge zur Verfügung stehen. Schon daran scheitern die meisten Schwellenländer. Gut asphaltierte und banditenfreie Straßen sowie Telefon und Internet ohne Aussetzer sind auch ein Muss.

Fazit

Die Teilung der Welt in Industrienationen, Schwellenländer, Grenzmärkte und Entwicklungsländer wird uns noch lange erhalten bleiben. Die Sub-Sahara-Staaten wie die Zentralafrikanische Republik, der Tschad oder der Kongo haben noch einen langen Weg vor sich, bevor sie in das Segment "Frontier Markets" aufsteigen können.

Auch die Näherinnen Bangladeschs haben noch einen weiten Weg vor sich, bevor ihr Land ein Schwellenland wird.

Meine persönliche Meinung: Es wird Index-Auf- und -Absteiger geben, aber in diesem Menschenleben wird die Diversifikation nach Regionen sinnvoll bleiben.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Grundlagen, ETF, diversifizieren, Leserfrage, MSCI Frontier Markets, MSCI Schwellenländer, MSCI World

Das könnte Sie auch interessieren

- Alpha – der Heilige Gral der Überrendite. Leider vom Aussterben bedroht.

- Leserin A. will mehr Kontrolle

- Endlich: Der Index-Aldi jetzt auch in Deutschland

- 2015: Was war? 2016: Was kommt?

Kommentare

Markus N sagt am 10. März 2015

Bisher kein Kommentar! Komisch.

Jetzt ist der Text schon werder zu lang noch zu kurz und visualisiert ist das Thema auch noch wunderbar und Niemand will seinen Senf dazugeben. Entweder passt das der Leserschaft nun auch wieder nicht oder es gibt dem einfach nichts hinzuzufügen.

Beste Grüße

Markus N

T. sagt am 10. März 2015

Schöne Zusammenfassung. Danke!

Dummerchen sagt am 11. März 2015

@Markus N: Was soll man dem Artikel auch hinzufügen? Die Zuordnung der Länder ist doch mehr als deutlich erklärt und schön visualisiert - habe ich ähnlich übersichtlich noch nicht gesehen. Ein Kommentar a la "Hübsch!" führt ja kaum zu neuen Erkenntnissen und bauchpinselt höchstens den Autor, was ihn zwar freuen wird, aber sicherlich nicht dringend erforderlich wäre. Ich glaube, du verwechselst das mit seiner expliziten Nachfrage zum visualisierten "Erbseneintag" und den darauf folgenden Kommentaren.

Vercingetorix sagt am 20. Januar 2016

Was ich mir noch genauer anschauen will wie hoch ich in Zukunft den Anteil von Emerging im Depot halten will oder ob Frontiers dazu kommen sollen.

Ich hab mir das noch nicht soo genau angesehen aber habe bemerkt das der Emerging market in den letzten Jahren zwar mehr Volatilität hatte jedoch von der Rendite her trotzdem nicht besser war.

Abgesehen davon natürlich das das wieder anders werden kann und man mehr Diversifikation hat klar.

Is mir halt aufgefallen und wollte ich los werden.

Was Frontier ist wusste ich vorher nicht hab das auch etwas mit Front running verwechselt (da wo Aktien kauft bevor sie in den Index kommen)

Danke dafür

Einfach-Ist-Besser sagt am 03. Oktober 2017

Gibt es einen Index den Ländergrenzen nicht interessieren?

Bsp. der Einfach-Ist-Besser World Index 1500 umfasst die 1500 größten Unternehmen der Welt.

Selbst wenn in Taiwan die gesamte Wirtschaft den Bach heruntergeht, ist Samsung durch das neue S10 vertreten.

Egal wie schlecht die Kicker in meiner Nachbarschaft performen, ich bin einer der besten Fußballer und werde deshalb in die Weltauswahl eingeladen. Egal wie sich die Weltwirtschaft entwickelt. Dieser länderunabhängige Index meiner Weltkicker schlägt langfristig jede Mannschaft. -Wer würde in meinen Index investieren?

Finanzwesir sagt am 04. Oktober 2017

Hallo Einfach-Ist-Besser,

"Gibt es einen Index den Ländergrenzen nicht interessieren?"

Ja, das ist der MSCI ACWI. 2.500 grosse und mittlere Firmen weltweit. Marktkapitalisiert (ca 90 / 10 Industrieländer / Schwellenländer).

Samsung ist übrigens eine eine südkoreanische Firma. Und das ist das Tolle am MSCI ACWI: Geographische Fehler wie dieser hier sind vollkommen egal. Du musst nicht wissen woher das Geld kommt. Aber Du kannst sicher sein, vom weltweiten Wachstum zu profitieren (23 Industrieländer plus 23 Schwellenländer).

Wenn Südkorea mal zum Industrieland aufsteigt, kann Dir das auch egal sein. Samsung bleibt Teil des ACWI.

Alles Weitere zum ACWI hier: https://www.finanzwesir.com/blog/msci-acwi-imi-fm

Gruß

Finanzwesir

ChrisS sagt am 04. Oktober 2017

@ Einfach-ist-Besser

Ja natürlich gibt es auch schon lange solche komplett-globalen all-inclusive Indizes. :-)

Der für den deutschen Anleger am relevantesten (also was verfügbares ETF-Angebot angeht) ist der MSCI All Country World Index.

https://www.msci.com/acwi

https://www.justetf.com/de/how-to/msci-acwi-etfs.html

Wurde auch hier schon alles öfter immer wieder mal besprochen, zB...

https://www.finanzwesir.com/blog/msci-acwi-imi-fm

Bergfex sagt am 04. Oktober 2017

Einfach alle Aktien dieser Erde kaufen und gewinnen.

Da stimmt doch was nicht. Zugleich auf rot und schwarz setzen und mit Gewinn aus dem Spielcasino gehen, ziemlich absurde Vorstellung.

Auch wenn der Aktienmarkt nicht direkt mit dem Spielcasino vergleichbar ist, die Methode, vom weltweiten Durchschnitt profitieren zu wollen, ist eine Illusion.

Kein Risiko, kein Gewinn, dafür aber Inflation und Gebühren, die sind sicher. Ein bissl mehr anstrengen muß man sich schon, wenn man die Altersvorsorge der Börse anvertrauen will. Das Perpetuum mobile gibt es leider noch nicht, auch wenn einige schon mathematische Formeln dafür gefunden zu haben glauben.

ChrisS sagt am 04. Oktober 2017

@ Bergfex

"Da stimmt doch was nicht. Zugleich auf rot und schwarz setzen und mit Gewinn aus dem Spielcasino gehen, ziemlich absurde Vorstellung."

Ja, was nicht stimmt ist die Vorstellung dass der Schwarz/Rot -Casino Vergleich dabei hilfreich ist.

Im Gegensatz zu binären/symmetrischen Spielen, wo von vorneherein klar definiert ist, das schwarz und rot sich ausschließen, ist es eben nicht so, dass wenn Aktie A steigt, dafür Aktie B fallen muss (ebenso ist es eben auch nicht symmetrisch, der Gewinn der einen Aktie muss auch nicht der Verlust der anderen Aktie sein), es können auch beide zusammen steigen (oder fallen).

Wenn du schon einen binären Casino-Vergleich willst, wirst du ihn eher so konstruieren müssen:

Man kaufe sich einen Aktien-ETF und gleichzeitig den selben ETF nochmal in einer Short-Variante, so würde man also gleichzeitig auf steigende und fallende Kurse setzen wollen (versucht also eine wirklich symmetrische Schwarz/Rot-Situation herzustellen) - dann hat man tatsächlich etwas ziemlich sinnloses, denn das bringt nun wirklich nichts (bzw nach Abzug Kosten etc. nur Negatives).

"vom weltweiten Durchschnitt profitieren zu wollen, ist eine Illusion."

du kannst dir auch im langfristigen Chart an der ACWI-Performance selbst ansehen, ob das eine Illusion ist oder nicht.

"Kein Risiko"

Ah, ich seh schon wo das Verständnisproblem lauert. Hier müssen wir mal länger aufklären.

Eine Investition in weltweite Indizes wie den ACWI ist nicht per se "risikofrei", denn natürlich gibt es auch da die ganz normalen Börsenschwankungen und -Drawdowns mit (die man als Anleger auch aushalten und durchhalten muss, wenn man am Ende dafür eben langfristig mit einer höheren Rendite (Risiko-Prämie) als der (tatsächlich risikolose) Basiszins belohnt werden will).

Du hast ja sicher noch aus dem vorigen Absatz die Charts des ACWI offen ;-) , da siehst du selbst an den zahlreichen Knicken und Zacken, mit was für "Risiko" es dabei durchaus zugeht.

Das Missverständnis scheint mir darin zu liegen, dass du (siehe Schwarz/Rot-Vergleich) meinst, die Gewinne und Verluste einzelner Aktien würden sich auf "Welt-Ebene" komplett ausgleichen und die durchschnittliche Marktrendite wäre daher null (bzw nach Kosten negativ). Das stimmt aber eben so einfach nicht.

Bei dieser Art der Diversifikation (die also zB ein breiter Weltaktien-Index bietet) geht es zuvorderst nur darum, das sogenannte unsystematische Risiko (also das einzelne, unternehmensspezifische Risiko) soweitest gehend zu minimieren.

Risiko allgemein wird man damit aber auch nie ganz ausschalten können, bzw was übrigbleibt ist danach einfach das übergeordnete systematische Risiko auf Markt-Ebene, was sich nicht weiter wegdiversifizieren lässt und einfach als normale Börsenschwankungen ausgehalten werden muss.

Googel' mal nach diesen Stichworten, wenn du eine längere Erklärung dafür brauchst. :-)

Achja und falls deine Kritik am weltbreiten Index-Investieren am Ende darauf hinausläuft, dass du meinst stattdessen wäre Einzelaktien-Investieren besser, haja, jedem das seine, aber das würden auch einige Kommentatoren hier schon viel eher mit Casino vergleichen :-D

Einfach-Ist-Besser sagt am 04. Oktober 2017

"Aber Du kannst sicher sein, vom weltweiten Wachstum zu profitieren (23 Industrieländer plus 23 Schwellenländer)."

Danke für den Link zum, ETF der "Weltmannschaft an Unternehmen" die sich nicht um Ländergrenzen scherrt. Bzw. wenn man es genau nimmt, interessiert den ACWI-Index auch, ob das Unternehmen aus einem der 23 Industrieländer oder 23 Schwellenländer kommt. Um auf das Samsung-Beispiel zurück zukommen. Ein Unternehmen der Größe von Samsung aus Somalia wäre im ACWI-Index nicht vertreten, richtig?

Finanzwesir sagt am 05. Oktober 2017

Hallo Einfach-Ist-Besser,

"Ein Unternehmen der Größe von Samsung aus Somalia wäre im ACWI-Index nicht vertreten, richtig?"

Korrekt. Aber irrelevant ;-)

Eine Firma vom Kaliber Samsungs kann in Somalia nicht existieren. Wirtschaft braucht Stabilität, klare Rechtsverhältnisse und eine hinreichend gebildete Bevölkerung. Somalia hat ausser Korruption und Piraterie nichts zu bieten. Deshalb ist das Land auch kein Frontiermarkt, geschweige denn ein Schwellenland.

Wenn Somalia seine Hausaufgaben gemacht hat und eine entsprechende Wirtschaft entstanden ist beginnt der Aufstieg

- Frontiermarkt

- Schwellenland

- Industrieland

Durch die Konstruktion der MSCI Indizes kannst Du sicher sein, dass Du den Aufstieg nicht verpaßt. Das reicht doch für uns Investoren.

Gruß

Finanzwesir

Bergfex sagt am 05. Oktober 2017

@ChrisS, danke für die ausführlichen Erklärungen.

Der Casinovergleich war unglücklich gewählt, geb ich zu. Ich hab halt mit den "Welt-ETF's" auch langfristig (10-20 Jahre) weder Gewinne noch Verluste gemacht, einfach gar nichts.

Eher noch minimale Verluste wegen Inflation und Gebühren. Da hätte ich das Geld auch auf dem Sparbuch lassen können. Ich hab allerdings nie den Einstiegszeitpunkt beachtet, sondern irgendwann mal gekauft.

Moabeat sagt am 05. Oktober 2017

Im ACWI ist natürlich das allermeiste an irgendwie relevantem Zeug drin. Jetzt haben ja die Saudis auch die Aussicht nächstes Jahr von MSCI zu den EM gezählt zu werden.

Wenn Saudi Aramco dann irgendwann mal an die Börse geht, gibt es also auch mit diesem Big Player keine Probleme. Die wären allerdings bislang nicht dabei, auch wenn der Börsengang schon erfolgt wäre.

Einfach-Ist-Besser sagt am 05. Oktober 2017

@ Finanzwesir.

Danke für die Aufklärung.

Thomas sagt am 05. Oktober 2017

Ich hab halt mit den "Welt-ETF's" auch langfristig (10-20 Jahre) weder Gewinne noch Verluste gemacht, einfach gar nichts.

Sorry, aber da kann glaub was nicht stimmen. Die ältesten in D zugelassen ETF sind meines Wissens die von Ishares und aus dem Jahr 2004. Wie wollen Sie schon seit 20 Jahren in "Welt-ETFs" investiert sein? Und welche sind das (ISIN/WKN)?

Flachspielenhochgewinnen sagt am 05. Oktober 2017

Der MSCI world (Ishare) stand im März '09 (tief der letzten 10 Jahre) bei 11,80 €, das alltime high lag bei 37,45 € (Sommer '17). 2008, 2011 und 2015 war die Wertentwicklung negativ.

Die letzten beiden Male eher geringfügig. 2008 allerdings erheblich. Wer 10 Jahre kontinuierlich bespart hat, liegt ordentlich im positiven Bereich. Genauso der Einmalinvestor vor 10 Jahren. Daran wird die Inflation der letzten 10 Jahre nichts ändern. Nicht geprüft habe ich die €/$ Entwicklung (und andere Währungen - insb. Yen, Franken, £ ) in diesem Zeitraum, die natürlich Einfluss hatte. Dieses Jahr reduziert sie bisher die Wertentwicklung. Letztes Jahr wirkte sie positiv . . .

Moabeat sagt am 05. Oktober 2017

@Bergfex: Na, was denn nun? 10 Jahre oder 20? Sag mal bitte Konkretes an, also Zeitraum, ETFs und Aufteilung. Muchas Gracias!

metters sagt am 26. Juli 2018

Ich hätte da zwei Fragen:

-

Ist das was Bergfex da missverstanden zu haben scheint, die Buy and hold Strategie?

Er meint, dass wegen der Schwankungen kaum Gewinne gemacht werden können, aber es geht doch eher darum, die Gewinne langsam aber stetig zu reinvestieren (thesaurierend).

Dadurch entsteht - (beinahe) egal wie sich der Kurs entwickelt - der Zinseszins-Effekt. Natürlich ist es schlecht wenn der Kurs fällt, aber im Durchschnitt entwickelt sich der Kurs langfristig positiv.

- @Finanzwesir: Ich habe soweit alle Artikel chronologisch von Anfang an gelesen, es kann also sein, dass ein solcher Artikel noch kommt, aber könntest du bitte erklären warum im normalerweise empfohlenen Portfolio kein Frontiermarket auftaucht? Nicht mal zu 5%, sind die so riskant - auch auf lange Zeit gesehen?

Vielen Dank im Voraus!

Auf dem Blog von metters gibt es hierzu diesen Artikel: 2 Fragen

Finanzwesir sagt am 27. Juli 2018

Hallo Metters,

"aber könntest du bitte erklären warum im normalerweise empfohlenen Portfolio kein Frontiermarket auftaucht?"

Siehe hier: https://www.finanzwesir.com/blog/investment-universum

Die Fontiermärkte sind schlicht belanglos für den klassischen Buy&Hold-Anleger. Sie machen 1% der weltweiten Marktkapitalisierung aus und es gibt auch kaum Produkte, die diese Märkte abdecken.

Eine Suche nach "Frontier" bei JustETF bringt

- Xtrackers MSCI EFM Africa TOP 50 Capped, TER: 0,65%

- Xtrackers S&P Select Frontier, TER 0,95%

Beide sehr teuer. Müssen aber bespart werden (Kaufkosten, so was gibt es nicht im subventionierten Sparplan) und steuerlich verwaltet werden.

Den ganzen Heckmeck für 1% vom Depot?

Damit 1% eine halbwegs relevante absolute Summe ausmachen brauchst Du ein Depot ab 1.000.000 €. Dann sind 1% 10.000 €. Wenig genug, aber immerhin sind die Kaufkosten dann im Rahmen.

Mit den üblichen Summen ist ein angemessener Frontiermarkt-Anteil nicht darstellbar.

Du kannst natürlich auch marktkapitalisiert übergewichten und sagen: Ich nehm' 10%.

Dann bleibt aber immer noch das Problem: Mit welchen Produkten umsetzen?

Gruß

Finanzwesir

ChrisS sagt am 27. Juli 2018

@ metters

"Ist das was Bergfex da missverstanden zu haben scheint, die Buy and hold Strategie?"

Nein, ihm gings um was anderes, was er missverstanden hat. Zitat:

"Einfach alle Aktien dieser Erde kaufen und gewinnen. Da stimmt doch was nicht. Zugleich auf rot und schwarz setzen und mit Gewinn aus dem Spielcasino gehen, ziemlich absurde Vorstellung."

Ihm gings darum, dass er sich nicht vorstellen konnte das marktbreit anlegen (also in alle Aktien auf einmal, ohne Auswahl) funktioniert, weil er glaubt dass die Gewinne der "guten Aktien" und die Verluste der "schlechten Aktien" insgesamt irgendwie symmetrisch verteilt wären und gegenseitig aufheben, es also nichts bringt wenn man in alle Aktien gleichzeitig investiert ("auf rot und schwarz gleichzeitig setzen", siehe ja auch dass dabei ein Casino-Vergleich benutzt wird, dort sind die vordefinierten Spielregeln ja vielleicht auch so, aber an der Börse eben nicht).

Was "Buy and Hold" angeht, da bringst du vielleicht auch ein paar Sachen durcheinander.

Buy and Hold (kaufen und halten) beschreibt erstmal einfach nur eine Art, mit seinen Anlagen umzugehen (nämlich sie möglichst lange unangefasst liegenzulassen, im Ggs zum hektischeren Herumgetrade), macht aber auch erstmal keine speziellen Aussagen darüber, was für Anlagen das nun jeweils sind, zB ob nun marktbreit oder ausgesuchte Einzelaktien - für diese Unterscheidung gibts dann wieder andere Wörter, und gerade dies (die Diversifikation) war ja Thema des Artikels.

Mit "Gewinne reinvestieren" meinst du wahrscheinlich wohl besonders die Dividenden, nicht wahr? Allerdings sind die nicht die einzige zwingende Vorraussetzung für den "Zinseszinseffekt" - den gibt es auch bei Aktien, die keine Dividenden zahlen, einfach weil allgemein deren Zuwachsfunktion schon geometrisch ist.

"könntest du bitte erklären warum im normalerweise empfohlenen Portfolio kein Frontiermarket auftaucht?"

Frontier Markets sind für die hier bediente Zielgruppe (hpts Anfänger und Einsteiger, die sich überhaupt zum ersten Mal vom Sparbuch weg hinein in sowas allgemeines wie den MSCI World erstmal bewegen müssen) einfach zu popelig und unnötig.

FMs machen aktuell ugf 0,22 % Anteil des globalen Anlageuniversums aus (nach MK gemessen), liegen daher in der Prioritäten-Rangliste der "Must Have"-Wichtigkeiten für Anleger also ziemlich weit hinten, deshalb werden die halt auch nicht als so essentiell jedem empfohlen, bzw meistens ignoriert.

Wer jedoch selbst meint, sie unbedingt brauchen und dabeihaben zu müssen, der kann sich ja selbst gern drum kümmern, das verbietet ihm hier nun auch wieder niemand.

Aber dann, also bei der konkreten Umsetzung von theoretischen Verteilungsideen, kommt dann auch schnell das nächste Problem was einem in der Praxis begegnen kann - es müssen halt genügend gute vorhandene ETF-Produkte dazu zur Verfügung stehen, denn nur in die kann man am Ende halt auch wirklich investieren.

Und da sieht es in einem Nischenthema wie den Frontier Markets noch relativ bescheiden aus. Es gibt aktuell nur zwei ETFs, und die haben ein relativ kleines Anlagevolumen und relativ hohe Kosten, beides Dinge die wir ebenfalls nicht unbedingt empfehlen, aber wie gesagt, wer auf eigene Verantwortung da trotzdem noch zugreifen will, der brauch sich von uns nicht abhalten lassen :-)

Marius sagt am 27. Juni 2019

@Finanzwesir

Du schreibst, dass es bei Märkten um Volkswirtschaften geht. Kannst Du das näher erläutern? Ich kann das erst einmal nicht nachvollziehen.

Beispiel Polen. Polen hatte in den letzten Jahren ein sehr großes Wachstum des BIP und hatte glaube ich 2009 als einziges europäisches Land ein positives Wirtschaftswachstum.

Schau ich mir jetzt den MSCI Poland an, so hat dieser in USD von 1994 bis jetzt nur 2,59% per anno gemacht. Inklusive Dividenden vor Steuer.

48% des Indexes besteht aus Financials und 21% aus Energy. Spiegelt diese Verteilung die polnische Volkswirtschaft? Ich denke nicht.

Ich finde man sieht hier, dass ein Länderindex nichts mit dem BIP oder der Volkswirtschaft des Landes zu tun hat.

Kauft jemand einen Fiat 500 so steigert er das polnische BIP, da dieser dort produziert wird. Die FiatChrysler AG hat aber ihren Sitz in den Niederlanden (ISIN beginnt mit NL). Die Hauptzentrale ist aber in London und die Aktie ist in Mailand gelistet. FiatChrysler gehört zu den zehn größten Werten im MSCI Italy. Man steigert durch den Autokauf das BIP Polens und zieht den MSCI Italy nach oben.

Trinke ich ein polnische Bier der Marke Lech dann unterstütze ich den japanischen Aktienindex, da die Biermarke zur Asahi AG gehört.Das tschechische Pilsner Urquell übrigens auch. Dafür gehört der tschechische Likör Becherovka zu Pernod in Frankreich und Skoda zu VW im DAX.

Neuling sagt am 13. August 2019

Hallo Finanzwesir!

Ich bin zwar noch neu im Thema, aber die Performance einer Firma bzw. auch einer Volkswirtschaft ist doch unabhängig von der Performance der Aktie? (Aus dunkler Erinnerung von Gerd Kommer ;) )

Wenn ich da falsch liege, könntest du es am Bsp. erklären?

Vielen Dank!