15. Juli 2014

Was sind alternative Investments?

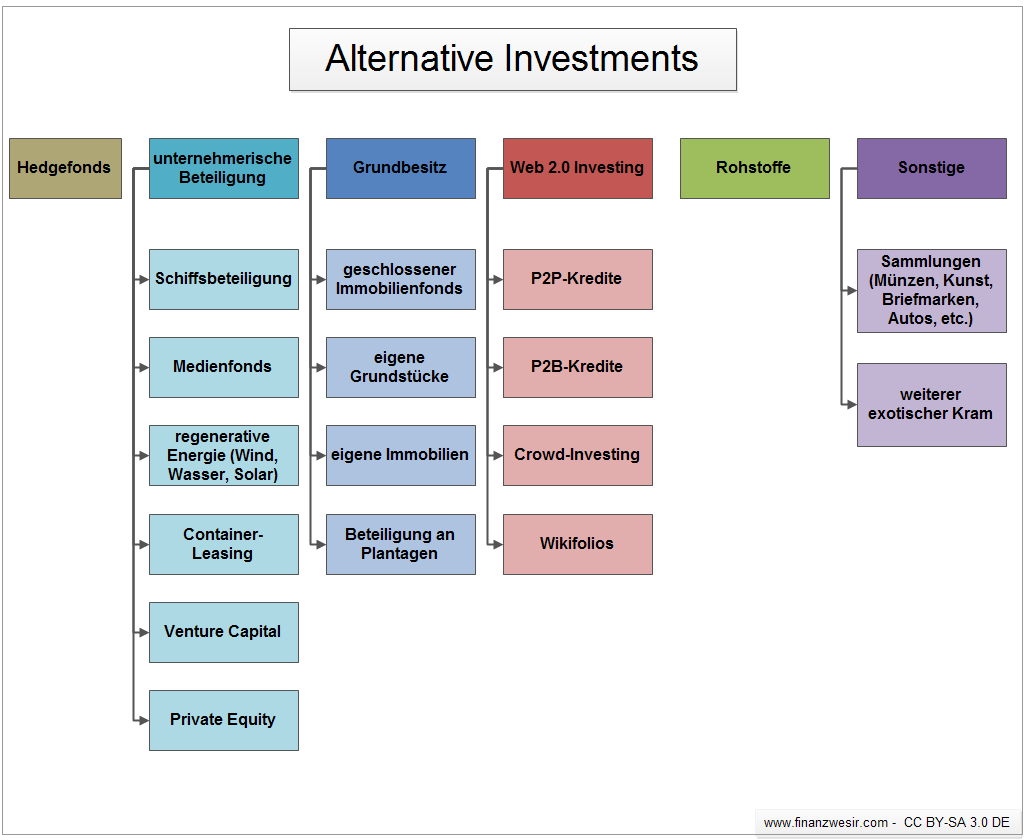

Alles, was über Aktien, Anleihen, Fonds, Sparbuch, Tagesgeld und Festgeld hinausgeht. All das, worüber ein Journalist spannende Geschichten schreiben kann und was nach großer, weiter Finanzwelt riecht. Alternative Investments sind viel cooler als ETFs oder Tagesgeld.

Alternative Investments

So herzig wird für alternative Investments geworben

Was macht alternative Investments so attraktiv?

Alternative Investments werben immer mit ihrer Renditestärke. Gleichzeitig wird suggeriert, man könne Top-Renditen zum Sparbuchrisiko bekommen. Gern verwendete Worte sind "garantiert" oder "Premium".

Anders als Fonds sind alternative Anlageformen nicht abstrakt, sondern handfest und konkret.

Ich besitze Anteile am ETF iShares MSCI World. Wenn Sie mich jetzt fragen "Nun, lieber Finanzwesir, dann sprich, welche Firmen stecken denn in Deinem tollen ETF drin?", dann geht hier das große Stottern los. "Äh, ja, also Apple ist drin, GE auch, das weiß ich, aber sonst … Hm, da müsste ich mal nachsehen."

Der ETF hält Anteile an über 1.500 Firmen. Von den meisten Firmen habe ich noch nie gehört. Kennen Sie die Shimzu Corp. oder die Valeo S.A.? Ich auch nicht, die sind aber beide Teil des iShares MSCI World.

So ein ETF ist ein furchtbar abstraktes Gebilde. MSCI stellt die Kriterien auf und bestimmt dann, welche Firmen ins Raster passen. iShares macht einen Fonds draus und kauft die Aktien zusammen. Ich kaufe Anteile des ETF. Alles anonym und nicht so recht greifbar.

Alternative Investments sind da viel fassbarer. Schauen Sie sich den netten Herrn mit Strohhut an. Da kommt doch gleich Pflanzer-Feeling auf und man sieht sich im weißen Tropenanzug seine Latifundien abschreiten.

Auch die Waldbesitzerin kuschelt glücklich mit ihren Bäumen und freut sich ein Loch in den Bauch über 12 % Rendite.

Dieses konkrete "mir gehört ein Waldstück in der Schweiz", "mir gehört dieser Container, der jetzt über die Weltmeere schippert" spricht viele Anleger mehr an, als das abstrakte Konzept eines Fonds oder einer Aktie. Wer fragt noch nach Renditen, wenn es die App zur Anlage gibt und man sehen kann "Mein Container ist jetzt auf der Eleonora Maersk in der Straße von Malakka bei 4,8°n.B. und 99,54°ö.L.".

Auch das gute Gewissen ist eine perfekte Leimrute beim Anlegerfang. „Tun Sie etwas für die Umwelt, zeichnen Sie diesen Öko-Fonds, 10 % Rendite gibt‘s obendrauf.“ Wer kann da schon nein sagen.

Was macht alternative Investments so gefährlich?

Alternative Investments sind meist intransparente und oft nicht liquide unternehmerische Beteiligungen. Unternehmerische Beteiligung bedeutet: Totalverlust inklusive.

Während man an der Börse auf Dauer jeden Profi mit einer passiven Strategie schlägt (sagt Warren Buffett), müssen alternative Investments nicht nur aktiv gemanagt werden, sondern man muss sich auch in der Sache auskennen.

Angenommen, Sie wollen in Solaranlagen investieren, und man bietet Ihnen ein Feld voller Panele an. Die Leistung ist korrekt angegeben, die Berechnungen stimmen, das haben Sie sorgfältig überprüft. Die Aktenlage ist top und bei der Besichtigung hat die Anlage einen sehr gepflegten Eindruck hinterlassen. Trotzdem werden Sie beim Kauf übers Ohr gehauen.

Warum?

Ganz einfach: Die Anlage sollte damals preiswert gebaut werden. Deshalb hat man die Panele auf billige Stützen montiert. Mechanisch sind die Stützen noch vollkommen ok, das Problem ist nur, dass die Dinger eine blöde Querstrebe recht weit unten haben. Man kommt mit dem Balkenmäher kaum durch, viel Handarbeit ist gefordert.

Damals war das egal, denn die Stromsubventionen waren höher und die Gemeinde hat damals noch den Einsatz von Herbiziden erlaubt. Nach der letzten Wahl sind die Grünen Teil der regierenden Fraktion des Gemeinderates und Herbizide sind verboten.

Obwohl die Anlage auf dem Papier einen guten Eindruck macht und der Verkäufer Sie nicht angelogen hat, lässt sich die Anlage nicht wirtschaftlich betreiben.

Diese Fallstricke erkennt nur jemand, der selbst langjährig in der Branche tätig ist oder der auf den Cousin der Tante seines Vaters zurückgreifen kann. Probleme, die sich ein interessierter Laie vorstellen kann, werden vom Verkäufer vorher aus dem Weg geräumt.

Wer "die Schliche des Gewerbes" nicht kennt, wird immer überrascht werden.

Das meine ich mit "man muss sich in der Sache auskennen". Prospekte lesen reicht nicht. Wer mit vielen anderen in einen geschlossenen Fonds investiert, setzt sich Risiken aus, von deren Existenz er erst erfährt, wenn der Schadensfall eingetreten ist. Wie viele Immo-Fonds-Zeichner haben die Immobilie nicht nur besichtigt, sondern sich ein Hotel genommen und einige Tage in der Nachbarschaft verbracht? Welcher Zeichner des Prokon-Fonds hat wirklich nachgeforscht, ob das Geschäftsmodell als solches überhaupt tragfähig ist oder ob die Gewinne nur subventionsbefeuert sind?

Was das "aktive managen" angeht: Wer ein Solarfeld oder eine Biogasanlage besitzt, sollte sich mit den lokalen Politgrößen gut stellen. Wäre doch schade, wenn eine Auflage die Rendite ruiniert. Wer Anteile an einem geschlossenen Immo- oder Öko-Fonds gezeichnet hat, tut gut daran, die Geschäftsberichte zu lesen, zu verstehen und an den Gesellschafterversammlungen teilzunehmen. Das kostet eine Menge Zeit, die man am Abend nach der Arbeit oder am Wochenende aufbringen muss.

Ich frage mich: Wie kann jemand, der normal arbeiten gehen muss, Familie und Freunde hat, die Zeit und die Kraft aufbringen, um mit den Profis zu konkurrieren?

Der dritte Grund gegen alternative Investments: Der Privatinvestor sitzt viel zu weit "stromab".

Stromab? Elbvertiefung oder was?

Stromab bedeutet: Es gibt viel zu viele Laute vor einem, die ihren Schnitt machen wollen. Der Initiator, die Bank, der Wirtschaftsprüfer, der Rechtsanwalt, die Marketingagentur, der Vertrieb …

Kleinanlegern werden keine lukrativen Deals angeboten. Sie können nur in einen Fonds investieren und ein paar Brosamen erhaschen. Aber nur, wenn die Sache gut geht. Ihre Marge ist so dünn, dass Sie schnell "unter Wasser geraten" und Verlust machen. Selbst die Steuervorteile sind meist schon eingepreist.

Privatanleger werden als letzte ins Boot geholt und als erste wieder gefeuert.

Wessen Container werden wohl als erste stillgelegt, wenn das Frachtaufkommen sinkt? Die vom Container-König, der 100.000 Container verleast oder Ihre zwei Container? Sie sind irgendein anonymer Kleinanleger, der Container-König soll einem – wenn der Laden wieder brummt – irgendwoher noch 100 Container herzaubern. Mit dem verscherzt man es sich nicht.

Jetzt mal etwas Positives: Typische Erfolgsfälle sind die Gründer der ersten Internetgeneration, die durch den Verkauf ihrer Firmen so viel Geld verdient haben, dass sie jetzt als Business Angel und Privatinvestoren aktiv sind. Diese Leute kennen sich sehr gut aus in ihrem Metier, schließlich waren sie von Anfang an dabei, und sie sitzen an der Quelle. Wenn sie investieren, dann direkt und nicht über einen Fonds, aus dem die Finanzmanager noch 20 % Weichkosten absaugen.

Rohstoffe und Sammlungen

Bei den unternehmerischen Beteiligungen stören mich die Intransparenz und die für Privatanleger schlechte Konstruktion. Grundsätzlich sind unternehmerische Beteiligungen eine feine Sache.

Mit Rohstoffen und Sammlungen als Kapitalanlage habe ich ein grundsätzliches Problem. Beide sind totes Kapital und erwirtschaften keinen Mehrwert. Das Zeug liegt einfach nur herum. Bei Rohstoffen spekuliert man auf eine Preiserhöhung. Die mag kommen oder auch nicht. Wenn die Preise zu stark steigen, wird die Industrie sich etwas einfallen lassen. Als die Chinesen den Export der seltenen Erden drosselten, stiegen die Preise massiv. Die Folge: Man suchte Alternativen. Zum einen alternative Standorte und zum anderen alternative Technologien, die ohne – oder mit sehr viel weniger – seltene Erden auskamen. In der Folge sanken die Preise.

Ein Sammler begibt sich auf einen gänzlich illiquiden, starken Moden unterworfenen Markt. Sammelt noch jemand Telefonkarten? Wer weiß heute, welche Produkte in 30 Jahren begehrte Sammelgüter sind? Wer weiß, ob sich Produkte, die man heute teuer gekauft hat, weil sie begehrte Sammlerobjekte sind, in 30 Jahren noch teurer verkaufen lassen.

Nach allem, was man so hört, wollen Sammler alte, aber originalverpackte Stücke. Das bedeutet: Ich muss den Dingern 30 Jahre lang eine museale Pflege angedeihen lassen. Wertes Sammlerstück, passt dir die Luftfeuchte, bist du mit der Temperatur zufrieden, darf ich dich abstauben, wie fühlst du dich sonst so …

Bei den heutigen Energiepreisen kein billiger Spaß.

Sollte man alternative Investments meiden?

Im Allgemeinen ja. Es gibt aber ein alternatives Investment, das immer wieder vergessen wird. Sie selbst und Ihre Arbeitskraft. Dieses alternative Investment sollten Sie pflegen. Tun Sie etwas für sich, bleiben Sie gesund und sorgen Sie dafür, dass Ihre berufliche Entwicklung so verläuft, wie Sie sich das vorstellen.

Überlegen Sie, wo Sie in 5, 10, 15 Jahren sein wollen und wie Sie diese Ziele erreichen, anstatt sich den Kopf darüber zu zerbrechen lieber "Wald in der Schweiz" oder "Palmöl in Malaysia"?

Ihre Hauptaufgabe ist es, für ein regelmäßiges, verlässliches und dauerhaftes Einkommen zu sorgen.

Ich bezweifle sehr, dass alternative Investments dazu etwas Sinnvolles beitragen können, es sei denn, Sie haben genug Know-how und Zeit. Dann können diese Investments sehr lukrativ sein.

Alle anderen (mich eingeschlossen), sollten lieber passiv investieren.