Langweilt Sie die Geldanlage?

Das ist gut. So muss es sein. Der Investor als Party-Schwein? Wir sind doch nicht in der Unterhaltungsindustrie.

Na klar sieht DiCaprio in "Wolf of Wallstreet" super aus. Aber das liegt daran, das Martin Scorsese die 179 Minuten auf Spaß, Spannung und einen möglichen Oskar optimiert hat.

Wir optimieren auf Rendite und nicht auf Action.

Ich würde auch nicht in einen Film mit dem Titel "Der Finanzwesir investiert passiv" gehen. Was ist spannend daran, einem Typen dabei zuzusehen, wie er ein paar Zahlen in Excel tippt, Geld aufs Verrechnungskonto überweist und dann ein paar ETFs kauft.

Eine Doku über wachsende Gräser ist sicherlich nervenaufreibender.

Wohlstand wächst über einen langen Zeitraum! Das sieht man mit bloßem Auge kaum.

Urban Explorer Hamburg, (CC BY 2.0)

Urban Explorer Hamburg, (CC BY 2.0)

Wer heute durch diesen Park geht, kann das nur, weil sich vor 150 Jahren jemand - dem klar war, dass er diesen Park nie sehen würde - trotzdem eine Menge Gedanken gemacht hat und die langweilige Aufgabe übernommen hat, die Bäume zu pflanzen, zu wässern und zu schneiden.

Fazit

Dinge, die kurzfristig sehr, sehr langweilig sind, können auf lange Sicht sehr begeisternd sein.

Warum also wollen Sie Ihre Geldanlage aufpeppen?

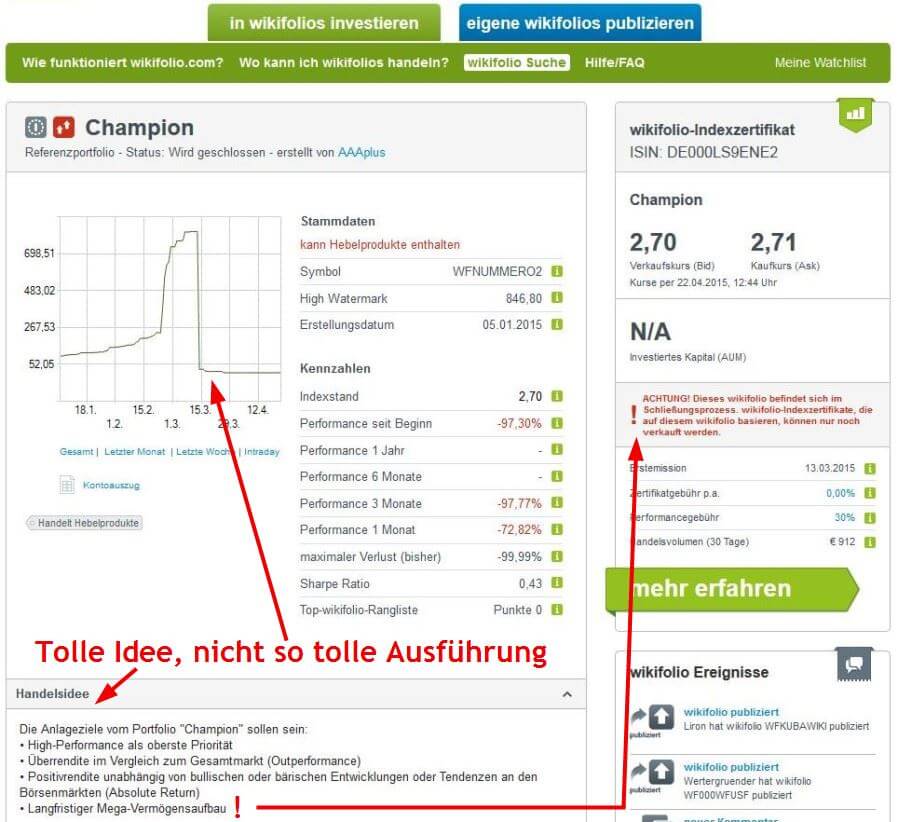

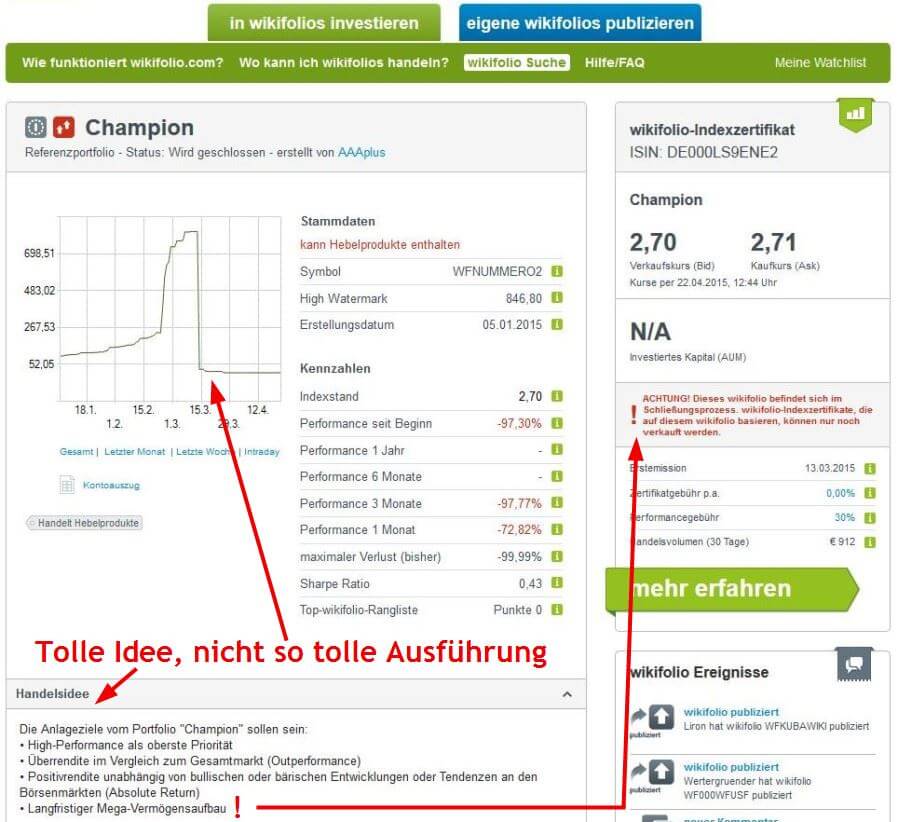

Von einem der auszog, richtig Spaß zu haben

Wikifolio, das ist Adrenalin pur und ein echter Champion steht im Ring.

So performt ein Wikifolio-Champion - da bleibe ich lieber Amateur.

Wer den Kontoauszug (csv-Datei hier) studiert, stellt fest:

Der Champion hat sich am Freitag, den 13.3.2015 dazu entschlossen, rund eine halbe Million Euro seiner Follower in ein Knockout-Zertifikat mit Brent als Underlying zu "investieren".

Im Thriller ist das immer die Stelle an der der Held alle seine Poker-Chips in die Mitte schiebt und grimmig sagt "Ich geh´ jetzt all-in". Kurz danach: Entweder Prügelei oder Schießerei.

Unser Champion hat die Knock-Out-Zertifikate kurz vor 12 Uhr gekauft. Der rechte Haken des Marktes schlug ihn um 17 Uhr des gleichen Tages K.O. Er hat fünf Stunden überlebt (Ist das nicht so ein Spruch aus Black Hawk down?).

Noch ein Fazit

Wenn Sie Adrenalin wollen, schmeißen Sie sich von der Brücke. Aber vergessen Sie nicht, sich vorher ein Seil um die Knöchel zu binden. Das ist billiger.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Zinsen, Rendite, Altersvorsorge, sparen, Geldanlage

Das könnte Sie auch interessieren

- Hochzins-Produkte besser als Aktien?

- ETF: Die Ein-Fonds-Lösung

- Leserfrage: Ich hadere mit mir. Honorarberater oder doch selbst machen?

- Sind Sie der Friedrich Merz von nebenan?

Kommentare

investor sagt am 25. April 2015

Bravo! Wieder eine "Punktlandung"!!!

Der Anspruch Geldanlage mit Adrenalin und Testosteron wird uns, unwissenden Privatanlegern, vor allem von der Finanzindustrie und den Medien suggeriert! Kommer hat den bezeichnenden Begriff dafür: "Investmentpornografie".

Der Finanzwesir bietet jedoch tiefgründige Wissenschaftsreportagen. Im schnelllebigen Internetzeitalter mit seinen unendlichen Derivaten der Derivaten mit Adrenalin Kick für manche vielleicht noch zu langweilig.

Fastgast sagt am 25. April 2015

Klasse Artikel und eine hoffentlich wirksame Warnung an alle, die es juckt zu zocken.

Interessant in der Analyse der Zahlungsströme zu sehen, wie hektisch kurz vor dem sicheren Ende versucht wird gegenzusteuern. Das findet man auch bei anderen Finanzjongleuren bei wikifolio so. Wenn man sich mal mit den gescheiterten Portfolios beschäftigt, kann einem wirklich das Gruseln kommen...

Fuzzi sagt am 26. April 2015

Ich weiss nicht, ob es hier so recht passt, aber es geistert ja nicht selten der "Mythos" (oder doch Fakt?) von ETFs als Brandbeschleuniger durch die (Online) Medien und Blogs. Da ETFs eben immer voll investiert sein müssen, müssen sie verkaufen, wenn Anleger Gelder abziehen. Das kann dann - wie angeblich letzten Oktober - zu überschnellen Kursrutschen führen. Aktive haben den Vorteil erstmal den Cashanteil dafür zu nutzen. Direktanleger in Einzelaktien müssen ja nichts tun.

@Finanzwesir et al - wie seht Ihr das? Ist da was dran, dass uns ETFs in der nächsten Krise um die Ohren fliegen? Sollte ich doch lieber in ausgewählte Einzelwerte investieren?

Ein paar Quellen:

http://www.kritafip.de/etfs-die-brandbeschleuniger/

http://www.manager-magazin.de/finanzen/artikel/a-890012.html

http://www.handelsblatt.com/finanzen/anlagestrategie/fonds-etf/etfs-finanz-wunderwaffe-unter-scharfer-beobachtung-seite-2/4166474-2.html

https://books.google.de/books?id=t6wtBAAAQBAJ&pg=PA212&lpg=PA212&dq=ETFs+Brandbeschleuniger&source=bl&ots=EnKCGUHa9z&sig=AsEvHlEc1wBTqTCJORdIQjBTTnM&hl=de&sa=X&ei=aRA9VbvXBoK1af-hgNAD&ved=0CEwQ6AEwBA#v=onepage&q=ETFs%20Brandbeschleuniger&f=false

ETF-Anfänger sagt am 28. April 2015

Sehr geehrter Herr Finanzwesir,

was muss ich bei ETF-Bonds beachten? Was ist z.B. der Unterschied zwischen folgende ETFs (außer unterschiedliche Performance und Dtl. und Europa)?

WKN: 628947 und A0YBRZ.

Vielen Dank im Voraus. Bin seit Kurzem Leser der Seite und sag mir, wie SCHADE, dass ich nicht früher auf die Seite gestossen bin. Die Seite ist mit Abstand die beste Seite zum Thema in deutschcptachigem Raum!!! Sie leisten wertvolle Arbeit! Vielen Dank dafür, ich hoffe Sie werden richtig bekannt!

Finanzwesir sagt am 28. April 2015

@Fastgast:

"wie hektisch kurz vor dem sicheren Ende versucht wird gegenzusteuern."

Na, sag ich doch, Testosteron pur, wie in "Stirb langsam", das hier ist eben "Stirb schnell" ;-)

@Fuzzi: Für mich ein typischer Fall von "Man schlägt den Sack und meint den Esel". Es sind doch nicht die ETFs, sondern der Hochfrequenzhandel, der für die erratischen Schwankungen verantwortlich ist. Wenn es keine ETFs gäbe, würden die Jungs mit anderen liquiden Wertpapieren handeln.

Was den Cash-Anteil angeht:

- Am liebsten hätten die aktiven Fonds-Manager einen Cash-Anteil von 100%, denn dann müssten Sie keine Aktien verkaufen, die sie im übrigen bei einer 100% Cash-Quote auch nicht hätten.

- Am liebsten hätten die aktiven Fonds-Manager einen Cash-Anteil von 0%, denn Cash bringt keine Rendite. Cash bringt automatisch Unterperformance.

Zwischen diesen beiden Polen müssen sich die Jungs auspendeln. 2014 lag die durchschnittliche Cash-Quote laut Morningstar bei 5,2% (Quelle: http://www.morningstar.de/de/news/134397/wer-hat-angst-vorm-msci-welt.aspx)

In steigenden Märkten ist eine hohe Cash-Quote ziemlich blöd. Wenn es jetzt zu einem Flash-Crash kommt, der - wie der ame schon sagt - ausgesprochen fix daherkommt, dann brennt sich der Aktive durch seine 5% Cash und muß auch Aktien verkaufen. Da sitzen ja keine Hellseher im Management, die das vorausahnen. Die meisten aktiven Fonds bilden auch nur den Index nach und weichen nur in homöopathischen Dosen ab. Das wird halt mit schickem Wortgeklingel verborgen.

Wenn wir eine richtige Krise bekommen, dann gehen alle Kurse überall auf Tauchstation. Vollkommen egal was.

Meiner Meinung nach ist es dann sogar von Vorteil, einen ETF zu haben. Denn während der Index nach der Krise wieder aufwärts strebt, kann es sein, dass eine Einzelaktie auf der Strecke bleibt.

Das ist wie bei der Gnu-Wanderung durch die Massai Mara. Die Gnuherde schafft die Flußüberquerung, das einzelne Gnu nicht unbedingt. Dazu liegen zu viele Krokodile auf der Lauer.

Manchmal überlebt eine einzelne Fima eine Krise nicht (beispielsweise die Firma der Gebrüder Lehman), aber der Index zieht weiter zu den frischen Weidegründen.

Zu den Links im einzelnen:

- Kritafip: Im ganzen Artikel keine einzige Zahl, kein Beweis, nur "ich meine, ich denke, ich fühle"....

- Manager Magazin und Handelsblatt leben von den Anzeigen der Finanzbranche. ETFs sind nach wie vor ein Instrument für institutionelle Anleger. Deshalb werben iShares & Co nicht oder kaum in diesen Publikumsblättern.

- Mieses Buch. Verbindet die Subprime-Krise von 2008, die eine Immobilienkrise war mit ETFs. Was hat das eine mit dem anderen zu tun? Natürlich sind ETFs mit ihrer Wertpapier-Leihe und den Swaps durchaus kritikwürdig, aber kein ETF packt sich den Bauch voll mit Junk-Papieren auf irgendwelche Immobilien.

Mir als Langfristanleger sind diese Zuckungen auch egal. Wenn diese Kursrutsche allein durch amoklaufende Algos ausgelöst werden, kommt das meist recht schnell wieder ins Lot. Schlimmstenfalls verhängt die Börsenaufsicht einen Handelsstopp und friert alles ein. Wenn sich die Gemüter dann beruhigt haben, geht es weiter.

Gruß

Finanzwesir

Finanzwesir sagt am 28. April 2015

Hallo ETF-Anfänger,

danke für das Lob.

Wenn es darum geht, zu verstehen, wie sich ETFs unterscheiden, sollten Sie immer auf den Index schauen, den der ETF abbildet.

Der 628947 investiert in den Rentenindex "eb.rexx® Government Germany 1.5-2.5 (Laufzeitindex)". Dieser Index wird von der Deutsche Börse AG gepflegt. Der Index enthält mindestens 6 Anleihen mit einer Restlaufzeit von 1,5 bis 2,5 Jahren. Wobei die maximale Gewichtung einer Anleihe 30% beträgt. Also ein rein deutscher ETF.

Der A0YBRZ investiert in den "Barclays Capital Euro Treasury Bond Index". Dieser Index wird - wie der Name schon sagt - von Barclays gepflegt. Der Index besteht vollständig aus Euro-Staatsanleihen mit Investment Grade, die eine Restlaufzeit von mindestens einem Jahr haben und deren ausstehendes Kapital größer als 300 Millionen Euro ist. Hier sind Sie im Euro-Raum unterwegs und haben nicht nur deutsche, sondern auch französische, spanische, italienische... Papiere im ETF.

Für den Anfang ein bißchen viel, ich weiß ;-)

Aber nicht nachlassen. Mein Tipp: Googlen Sie die beiden Indizes und schauen Sie sich im Detail an, woraus sie bestehen. Das ist ein bißchen Detail-Wühlerei, aber Anleihen-ETFs sind meist recht übersichtlich. Während Aktien-Indizes schon einmal tausende von Firmen enthalten, sind Anleihen-Indizes meist recht schlank.

Beste Grüße

Finanzwesir

ETF-Anfänger sagt am 28. April 2015

Besten Dank für die Erklärung! Es sieht so aus als werde ich zum Dauergast hier ;-)

Sebi sagt am 14. Juli 2015

"Ich würde auch nicht in einen Film mit dem Titel "Der Finanzwesir investiert passiv" gehen. Was ist spannend daran, einem Typen dabei zuzusehen, wie er ein paar Zahlen in Excel tippt, Geld aufs Verrechnungskonto überweist und dann ein paar ETFs kauft"

Kommt auf die Frau an Deiner Seite an, wie wenig sie dabei an hat und auf die richtige Musikauswahl dazu. Ansonsten noch ein paar Action-Szenen (vor der Tür könnten zwei schnelle Sportwagen ein Rennen veranstalten usw.) oder Du könntest das Excel-Sheet während einer geheimen Undercovermission im Heli kurz vor der Rettung der Welt und Kuss-Szene mit Cameron Diaz ausfüllen. Nur ein paar Ideen. Man kann alles verkaufen.

Urban Explorer Hamburg, (CC BY 2.0)

Urban Explorer Hamburg, (CC BY 2.0)