Dauerndes Handeln macht unglücklich

Hier erwartet Sie eine würzige Mischung aus Mathematik und Psychologie und am Ende der Beweis:

Permanentes Starren auf die Börsenkurse muss unglücklich machen.

Wenn ich Sie heute Abend frage: "Wie war Ihr Tag?", können Sie mir genau sagen, wann Sie aufgestanden sind und dass im Bus so ein Typ mit einer ganz komischen Mütze saß. Sie werden sich sogar daran erinnern, wann Sie aufs Klo gegangen sind.

Frage ich nächste Woche noch einmal nach, erinnern Sie sich vielleicht noch an den komischen Typen.

Frage ich in einem Jahr: "Genau vor einem Jahr: Was war das denn für ein Tag?" Dann werden Sie die Schultern zucken und sagen:"Ein Tag wie jeder andere auch."

Mit anderen Worten: Das Verhältnis "Nebengeräusche zu Wichtigem" ändert sich mit der Zeit. Die Nebengeräusche verschwinden im Nebel der Zeit. Was bleibt sind die wichtigen ‒ den Lebenskurs beeinflussenden ‒ Ereignisse.

- An diesem Tag wurde meine Tochter geboren.

- An diesem Tag starb mein Vater.

- An diesem Tag wurde ich Geschäftsführer.

- An diesem Tag stand ich vor den Niagarafällen.

An der Börse ist es genauso.

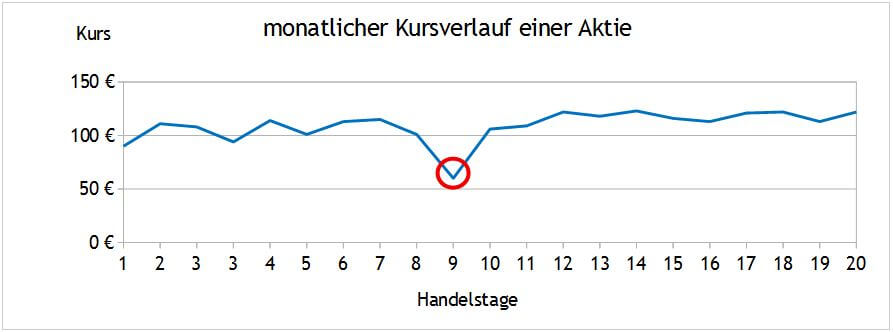

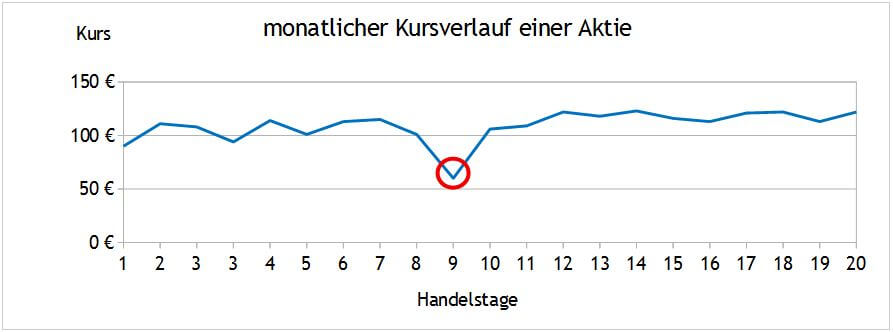

Schauen wir uns diesen Chart an. Ein Monat, 20 Handelstage. Die Börse zuckt hin und her.

Beachten Sie den Absturz an Tag 9. Was ist dort passiert? Draghi hat gefurzt! Während einer wichtigen Pressekonferenz. Für die Auguren war das ein klares nonverbales Signal: Draghi scheißt auf die Märkte! Panikverkäufe!

Warum stiegen die Kurse dann am Tag darauf? Investigative Qualitätsmedien fanden heraus: In der EZB-Kantine gab es Flammkuchen. Entwarnung!

Lassen Sie uns eine Monatsbilanz ziehen:

- Es gab 11 Aufwärtsbewegungen. Jede Aufwärtsbewegung ist ein emotionales Plus.

- Es gab 9 Abwärtsbewegungen. Jede Abwärtsbewegung ist ein emotionales Minus.

Wenn wir uns jetzt vom Graswurzel-Level der täglichen Kursbeobachtung ein Stockwerk höher bewegen, stellen wir fest:

Der monatliche Betrachter sieht nur

- Startkurs: 90 Euro

- Endkurs: 122 Euro

- macht ein Plus von 35 %. => Happy!

Der Flammkuchen-Flash-Crash ist vollkommen an ihm vorbeigegangen. Anders als der tägliche Beobachter erlebt er kein Wechselbad der Gefühle, sondern sieht nur ein Plus oder gegebenenfalls ein Minus. Aber nur eins, nicht zwanzig.

Für den Depot-Adler, der passiv im Börsenaufwind segelt, schnurren die ganzen lächerlichen Aufs und Abs 5.000 Meter unter ihm zu einer jährlichen Kennzahl zusammen.

Das Verhältnis "Nebengeräusche zu Information" verbessert sich im Laufe der Zeit. Je länger der Zeithorizont ist, um so verlässlicher können Sie eine Situation beurteilen.

Das Ganze lässt sich auch mathematisch beschreiben:

| Zeithorizont |

Wahrscheinlichkeit eines Gewinnes |

| 1 Jahr |

93 % |

| 1 Quartal |

77 % |

| 1 Monat |

67 % |

| 1 Tag |

54 % |

| 1 Stunde |

51,3 % |

| 1 Minute |

50,17 % |

| 1 Sekunde |

50,02 % |

Quelle: "Narren des Zufalls" von Nassim Nicholas Taleb

Schauen wir jetzt einem Day-Trader über die Schulter, der minütlich den Kurs checkt und acht Stunden in den Monitor starrt.

8 Stunden x 60 Minuten = 480 Minuten. 50,17 % aller Minuten sind glückliche Minuten, denn der Kurs steigt. Macht in Summe: 241 glückliche und 239 unglückliche Minuten. Und am Ende des Tages schleppt sich ein emotional vollkommen erledigter Händler nach Hause. Lange hält das kein Mensch aus.

Besonders perfide: Wir sind alle kleine Psychos. Unser Gehirn verbucht ein Plus nicht einfach als Plus und rechnet es dann gegen ein Minus, sondern wir bewerten die Aufs und Abs. Das Problem:

- Egal, ob der Kurs ein "plus", ein "Plus" oder ein "PLUS" liefert, wir verbuchen stets ein Plus.

- Bei einem Minus dagegen verbuchen wir immer ein MINUS.

Wir brauchen bis zu zweieinhalb Glücksmomente, um eine Enttäuschung aufzuwiegen. Negativ schlägt positiv. Immer. Das gilt für alle Lebensbereiche. Was erzählen Sie eher weiter? Eine negative Erfahrung oder eine positive?

Jetzt der Depot-Adler: Er schaut nur jedes Jahr einmal auf die Depotauszüge und in 93 % aller Fälle wird er sich freuen. Das bedeutet: Von den kommenden 20 Jahren werden 19 mit einem Plus abschließen. Selbst wenn wir für das eine vermurkste Jahr zweieinhalb Glücksmomente abziehen, gehen wir mit einem Glücksüberschuss von 16,5 in die nächsten 20 Jahre.

Fazit

- Über einen kurzen Zeitraum beobachten Sie nicht die Rendite Ihres Depots, sondern seine Schwankungen. Erst der Jahresauszug zeigt die Rendite.

- Emotional können wir das nicht verstehen. Egal ob Tages-Minus oder Jahres-Minus, für uns fühlt sich beides gleich an.

Arbeiten Sie sich nicht an Zufälligkeiten ab ‒ nichts anderes sind kurzfristige Kursschwankungen ‒ und verlassen Sie die emotionale Folterbank des Tradings.

Warum wohl stehen Feldherren auf dem nach ihnen benannten Hügel und sind nicht heroisch im Schlachtgetümmel zu finden?

Zum Weiterlesen

Warum Privatanleger immer zu früh verkaufen und zu spät verkaufen

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Grundlagen, Neurofinance, Zufall, Rendite, traden

Das könnte Sie auch interessieren

- Leser bekennt: Ich bin ein Diversifizierungs-Opfer

- Und ist's auch Wahnsinn, so hat es doch Methode

- Was letzte Preis?

- Leserfrage: Wer bezahlt was in der Ehe?

Kommentare

Claudius sagt am 29. April 2015

Ich habe lang nicht mehr so über das Thema Geldanlage lachen können. Danke, dass Sie mir geholfen haben meinen heutigen Verlust nicht so ernst zu nehmen. Aber die Verlockung einfach mal ins Depot zu schauen ist bei mir immer relativ groß. Die großen Onlinebroker haben wohl nicht ohne Grund Smartphone-Apps programmiert aber man darf sich nicht so leicht beirren lassen.

Gruß,

Claudius

Zeuge Draghis sagt am 29. April 2015

Draghi ist keinen Flammkuchen, er hat geschmack. Es gab an dem Tag sizilianische Bohnensuppe.

investor sagt am 30. April 2015

Ich saß in Vollzeit über drei Jahre auf einer solchen "emotionalen Folterbank des Tradings". Im Nachhinein muss ich sagen, es waren viel Zufall und Glück dabei, aber seelisch wäre ich irgendwann drauf gegangen. Zum Glück habe ich es irgendwann begriffen. Der Beitrag bringt es auf den Punkt! Ein wichtiger Punkt für mich, weshalb ich aufhörte, war auch dass dieser "Job" zur Vereinsamung führt, von Verblödung mangels Kommunikation mit Mitmenschen wollen wir gar nicht reden.

Dirk sagt am 01. Mai 2015

Toller Blog, danke dafür! Es ist immer sehr verlockend ins Portfolio zu schauen, aber man sollte wirklich ein wenig Abstand nehmen.

Paulchen sagt am 18. Juli 2015

Mich würde mal interessieren, was es für Wege gibt, sich in dem Punkt selbst zu disziplinieren. Ich gehöre zu der Kategorie "hyperaktiv".

Allgemein verbringe ich zuviel Zeit mit dem Denken ans Thema Finanzen.

Welche Tipps habt Ihr? Was funktioniert bei Euch?

Ich würde gerne dahinkommen, nur 1-2 mal im Jahr ins Depot zu gucken.

Sebastian sagt am 18. Juli 2015

Moin Paulchen,

ich habe mich bereits mit 18 das erste mal an die Börse getraut. Mit hart verdientem Geld + Taschengeld ;) Ich war und bin auch zu hibbelig und habe die Werte zu schnell wieder verkauft. Daher habe ich lange geglaubt: Für mich ist das alles nichts und habe die Börse lange Zeit gemieden.

Nun habe ich bei meinem neuen Versuch meine Hibbeligkeit versucht zu verlagern. Denn viel klarer war für mich: Ich möchte investieren und soviele Unternehmensanteile so günstig wie möglich erwerben. Wenn diese Ansicht erst einmal sitzt, kommt der Rest doch von selbst.

Also habe ich einen Sparplan aufgesetzt und daran meinen Spieltrieb ausgelassen. Viel sparen, wenig sparen. In verschiedene ETFs sparen, in nur 1 ETF sparen. Ich habe alles mal ausprobiert bis es sich für mich stimmig anfühlte. Ich kann nicht garantieren, dass jetzt alles so bleibt. Aber so wie es jetzt ist, fühle ich damit viel wohler. Das hat einfach mit meinem Typ zu tun, durchs Ausprobieren erarbeite ich mir für mich passende Konzepte. Bei der Geldanlage ist diese Vorgehensweise wohl nicht das Optimum aber besser als gar nicht zu investieren ist es allemal.

Gruß,

SeBo

Dummerchen sagt am 19. Juli 2015

Hallo Paulchen,

was ist Dein konkretes Problem?

- Hyperaktiv - was heißt das? Kaufst und verkaufst Du ständig an der Börse?

- Zuviel Zeit für das Denken über Finanzen verbringen? Warum erscheint es Dir zuviel Zeit zu sein?

- Nur 1-2 mal im Jahr ins Depot gucken als Ziel? Warum?

Im Grunde müsstest Du erstmal etwas genauer sagen, was Dein konkretes Problem ist.

Trotzdem kann ich versuchen, Dir einen Rat zu geben: Investiere passiv und automatisiere alle notwendigen Vorgänge:

Da Du diesen Blog gefunden hast, weißt Du hoffentlich schon, was passives Investieren ist und dass eine feste Assetallocation wichtig ist.

Du legst einen Sparplan fest, der monatlich einen festen Betrag in einen (oder mehrere) marktbreiten Indexfonds investiert und/oder aufs Tagesgeldkonto überweist.

Ist am Ende des Monats noch zuviel Geld auf dem Konto, überweist Du es ebenfalls auf Tagesgeldkonto.

Einmal im Jahr (mache Dir einen festen Tag aus - z.B. eine Woche nach Deinem Geburtstag) schaust Du nach, wie sich Dein Depot entwickelt hat. Dann und nur machst Du die Seite Deiner Depotbank auf und dann rebalanced Du u.U. auch mit dem Geld, das sich auf dem Tagesgeldkonto befindet.

Börsenmeldungen ignorierst Du einfach - die helfen Dir eh nicht weiter. Ebenso jede Form von Ratschlägen und Warnungen von Funk, Fernsehen, Presse, Freunden und Bekannten. Die Erkenntnis, dass all dieses kurzfristige Handeln keinerlei Mehrwert für Dich hat, ist das A und O bei dieser Strategie und Deinem Wunsch, Dein Verhalten zu verändern. Solange Du daran zweifelst, wirst Du immer glauben, aktiv sein zu müssen.

Leseempfehlung: http://www.finanzwesir.com/blog/aktiv-passiv-investieren (Und frag Dich nach dem Lesen des Artikels ruhig, warum mein Nickname "Dummerchen" ist...)

So würde ich vorgehen, wenn ich nur 1-2 Mal im Jahr ins Depot schauen und trotzdem finanziell erfolgreich sein wollte. Aber wie gesagt, Deine Frage ist wenig klar und Deine Lebensumstände wären sicher hilfreich zu wissen, wenn man Dir wirklich individuell helfen wollte.

Lieben Gruß

Dummerchen

Paulchen sagt am 21. Juli 2015

Hallo Dummerchen (+Sebastian),

vielen Dank für Eure Kommentare.

Der Kopf ist willig, aber das Fleisch ist schwach. Ich habe nicht nur hier, sondern in vielen wirklich guten Blogs über das passive Investieren und eine sinnvolle Umsetzung gelesen. Das leuchtet mir ein. Ja, ich bin sogar überzeugt davon, dass es der "richtige" Weg ist (für mich).

Dennoch halte ich nicht lange durch. Ich schaue zu oft, lasse mich beeinflussen + verwerfe den Plan. Versuche es wieder und wieder. Lese hier was und "muss" dann was tun. Lasse mich zu schnell von meinem Plan abbringen. Ich weiss mittlerweile, dass dieses Verhalten nicht zielführend ist und mir sogar finanziell schadet.

Manchmal wünsche ich mir die Zeiten ohne Onlinezugang zurück, wo ich nicht ständig Zugriff habe usw.

Deshalb suche ich nach einen guten Möglichkeit mich zu disziplinieren. Das Paradoxe ist, dass mir das rational vollkommen einleuchtet. Ich würde es jemandem empfehlen, der mich um Rat bittet. Ich habe ca. 20 Jahre Zeit bis ich das eingesetzte Kapital benötige (ich habe bereits eine größere Summe angespart, also ging es bei mir weniger um den monatlichen Sparplan, sondern das Kaufen in Intervallen), meine Renditeerwartung ist mit ca. 3% vor Steuern und Kosten auch nicht unrealistisch.

Ich zweifele nicht daran, dass das passive Investieren etwas für mich ist. Ich zweifele nur daran, dass ich es ohne die Parameter zu ändern, durchhalten werde.

Meine Überlegung:

a) Blicke ins Depot zu limitieren

b) TANs wegsperren / Zugangsbarriere erhöhen

c) Feste Zeiträume zum Investieren festlegen, z.B. alle 2-3 Monate

d) Weniger Zeit auf Finanzblogs verbringen, ausser natürlich hier:-)

Mein Primatenhirn ist mir im Weg. Ich hoffe, das macht es deutlicher.

Für weitere Tipps bin ich sehr dankbar.

Liebe Grüße

Paulchen

breakpointfinder sagt am 23. Juni 2019

Selektives Handeln macht zufrieden!

Sparplan mit nur einem MSCI World-ETF ist eine feine und entspannte Sache.

Mehr Spass macht es aber, heftige Kursrückgänge (z.B unter 130-Tage-Durchschnitt minus 5% Sicherheitspuffer) durch einen Stop-Loss abzusichern und erst dann wieder einzusteigen, z.B. wenn der 130-Tage Durchschnitt plus 5% Sicherheitspuffer wieder überschritten wurde.

Die overperformance gegenüber buy and hold war in der Vergangenheit beachtlich und macht Spass, oder etwa nicht?

Karl sagt am 24. Juni 2019

Du meinst also du steigst 10% höher wieder ein als du ausgestiegen bist?

breakpointfinder sagt am 24. Juni 2019

Ja, ich verzichte auf einen Teil der Rendite, nachdem der Kurs wieder auf steigend gedreht hat, dafür umgehe ich aber massive Verluste wie zwischen 2000 und 2003 (-50 %), 6/2007 bis 4/2009 (-40 %) usw. usw.

Timo sagt am 25. Juni 2019

Du kaufst eine Aktie, "rettest" dich über nen Stop-Loss und steigst dann später wieder in die gleiche Aktie ein?

Du hast also zweimal Transaktionskosten UND Renditeverlust (das sagst du ja selber) und sprichst trotzdem von outperformance?

Das verstehe ich nicht. wenn du eh wieder einsteigen willst nach einem Rückgang, dann steig doch gar nicht erst aus sondern sitz diese Verluste einfach aus.

Dummerchen sagt am 25. Juni 2019

@breakpointfinder:

Ja, jeder muss selbst schauen, ob und ggf. wie er eine Overperformance erreichen möchte. Ob das ganze Spass macht und ob Dein beschriebenes Vorgehen tatsächlich besser war als stures buy-and-hold, kann ich so überhaupt nicht beurteilen. Du stellst das ganze ja schließlich ohne jeden Beleg in den Raum. Magst Du da noch was nachliefern?

- Wie lange hast Du das ganze schon praktiziert?

- Wie hoch war die Rendite von Buy-and-Hold in dem Zeitraum?

- Wie hoch war Deine Rendite durch Anwenden der entsprechenden Regel?

Bislang habe ich oft solche Strategien im Zusammenhang mit Backtests gelesen, sprich: Irgendwer hat sich eine Strategie rausgepickt und in einem von ihm gewählten, meist recht beschränkten Zeitraum hat die dann rückblickend(!) besser als eine andere Strategie funktioniert.

- Aber gilt das damit dann auch automatisch für die Zukunft?

- Wie sensitiv sind solche Strategien auf leichte Änderungen?

- War es also zwingend erforderlich den 130-Tage-Durchschnitt zu betrachten oder hätte man auch einen 200-Tage-Durchschnitt verwenden können?

- Hätte es auch bei 10% Sicherheitspuffer noch funktioniert?

Wenn die Ergebnisse sehr eng an solche Vorgaben geknüpft sind, würde ich daraus schlussfolgern, dass die zukünftigen zeitlichen Kursverläufe sehr ähnlich zu den vergangenen sein müssen. Das würde ich dann schon als arg optimistisch einstufen.

Ich hoffe, Du bringst hier noch etwas Licht ins Dunkel.

Liebe Grüße

Dummerchen

Smartinvestor sagt am 26. Juni 2019

Das verstehe ich nicht. wenn du eh wieder einsteigen willst nach einem Rückgang, dann steig doch gar nicht erst aus sondern sitz diese Verluste einfach aus.

Ich auch nicht. DIY kannst du dabei nur viel Rendite verlieren. Warum nimmst du nicht einfach seit zig Jahren bewährte unkorrelierte Trendfolger UCITS- Fonds mit aktienähnlich hohen Renditen und Risiken von TopTrader-Profis, wie z.B. Man AHL Trend Alternative, Buy&Hold ins Depot? Dann hättest du

- je nach Anteil deine Drawdowns mittels Crisis Alpha wesentlich reduziert und

- deine langfristige Rendite ggü. dem vorhandenen Beta-Anteil nennenswert erhöht.

Warum umständlich gebastelt und unnötig riskant, wenn es auch so einfach und sicher geht?

breakpointfinder sagt am 26. Juni 2019

@Dummerchen

Du stellst das ganze ja schließlich ohne jeden Beleg in den Raum. Magst Du da noch was nachliefern?

Mein Beleglink zur Seite eines Trendfolgeforschers wurde leider bei der Freigabe durch den Wesir entfernt. Verstoßen links gegen die Regeln in diesem Forum?

Wie lange hast Du das ganze schon praktiziert?

Wie hoch war die Rendite von Buy-and-Hold in dem Zeitraum?

Wie hoch war Deine Rendite durch Anwenden der entsprechenden Regel?

- Der Trend wurde von 01/2000 bis 05/2019 ausgewertet mit 73 Transaktionen (3,8 pro Jahr)

- Gesamtrendite Benchmark MSCI World Net 87,28 % zu Strategie 461,60 %

- Rendite p.a. (geometrisch) 3,28 % zu 9,29 %

- Maximaler Rückgang -59,79 % zu -13,14 %

- Volatilität p.a. 14,37 % zu 9,31 %

- Längste Verlustperiode 13,42 J. zu 1,99 J.

Ich selber bin erst seit einem Jahr wieder in ETF investiert und beginne gerade mit Trendfolgestrategien, die ich zu verstehen glaube. Diese glaube ich zu verstehen.

Die Meinung des Wesirs würde mich sehr interessieren.

Finanzwesir sagt am 27. Juni 2019

Hallo breakpointfinder,

ich schaue mir jeden Link an, der in den Kommentaren seht. Die wenigsten sind nützlich.

Warum?

Weil meine Leser dumm sind?

Nein, weiß Gott nicht! Wenn es ein echter Leser-Link ist, dann ist der Link immer relevent und ich freue mich darüber.

Das Problem sind die Massen an SEO-Spammern, die Link-Ablaicher.

Ja, ich habe einen Spam-Filter, der wirkt auch gegen automatisierte Spams. Wenn die SEOs aber ihre Praktikaten zwingen den Müll händisch einzukopieren versagt der Filter. Dann sieht das aus, wie ein ganz normaler Kommentar.

Teilweise versuchen die SEOs sogar artikelbezogen zu kommentieren (statt nur allgemeins Lob-Gelaber "Finanzwesir is the greatest...").

Dann aber kommt der Link zu einer Affiliate-Bude oder einem Fintech-Startup oder einem BitCoin-Schuppen...

Oft unter einem harmlosen Link.

Warum machen sich die SEO-Spammer diese Mühe?

- Weil sie nichts können. 95 % aller SEOs & Internet-Marketer sind grenzdebil. Jeder kann sich SEO nennen. Stell Dir das so vor, wie die Finanzbranche in den Pre-Bafin-Zeiten. Ein halber Tag Schulung und dann werden die Heinis auf die Menschheit losgelassen.

- Weil der Finanzwesir eine extrem gute Reputation hat. Ein Link vom Finanzwesir wird von Google unter "Ritterschlag" verbucht. Diesen Ritterschlag versuchen sich die SEOs mit allen Mitteln zu erschleichen.

Für mich bedeutet das: Kommentare machen richtig Arbeit. Aber ich bin old-school. Ich kenne das Internet von 1997 und will diesen Spirit hier auf meiner Site bewahren.

Meine Texte plus die wunderbare Leser-Diskussion in den Kommentaren, das macht den Finanzwesir aus. Deshalb bin ich hier der Türsteher und das hier ist die "härteste Tür des Internets".

Was hat das mit Deinem Link zu tun?

Nun, manchmal weist ein Türsteher jemanden ab, der eine Bereicherung für den Abend gewesen wäre. Fehler passieren.

Ich vermute, dass Dein Link meinen Qualitätstest nicht bestanden hat.

Gruß

Finanzwesir

PS: Das ist kein Finanzwesir-Thema. Mit diesem Parasitenproblem muss sich jeder herumschlagen, der im Internet eine halbwegs respektable Site führt.

Akim sagt am 27. Juni 2019

@breakpointfinder

Bei Kursverläufen mit starken und eindeutigen Ups und Downs haben wahrscheinlich alle Strategien, die der deinigen (Bruch des 130 GD) folgen, eine einfache B&H Strategie geschlagen.

Gleich ob man nun einen 200, 150, 130 oder 100 Tage GD verwendet.

Wichtig ist in meinen Augen, dass man versteht woher der Erfolg kommt und noch wichtiger, dass man auch nachdenkt ob es Kursverläufe gibt, bei denen eine solche Strategie schlechter als B&H abschneidet.

Denkbar ist doch auch eine längere Seitwärtsperiode mit volatilen Kursen, wo die Trendfolgemodelle immer wieder Fehlsignale erhalten, sprich nahe am Top kaufen und nahe am Bottom mit Verlust glattstellen, während beim B&H Investor nichts passiert.

Wenn sich solche Fehlsignale häufen, dann gute Nacht...

Wenn ich eine solche Strategie fahren würde, dann würde ich

- selbst Analysen mit einem längeren Zeitraum anstellen (unter Berücksichtigung von Steuern, Kosten und Spreads),

- Szenarien wählen, wo der Puffer aufgrund einer hohen Vola erst später greift 8% und

- siehe oben Fallstricke der Strategie analysieren.

Wenn man seine Hausaufgaben erledigt hat, dann spricht nichts dagegen mit einem Teil seines Aktienportfolio so eine Strategie zu fahren, wissend dass das kein Free Lunch ist

breakpointinder sagt am 27. Juni 2019

Na, das ist aber eine heftige Reaktion auf meinen Versuch, Ihrem Statement "Dauerndes Handeln macht unglücklich" eine Trendfolge-Variante entgegenzustellen, die vielleicht doch glücklich machen könnte.

Dass dies dann im PS in die Nähe eines "Parasitenproblems" gerückt wird, ohne dass inhaltlich auf das Thema Trendfolge eingegangen wird, befremdet mich. Dann lieber doch keinen Kommentar vom Wesir...

PS: Ich bin kein Praktikant und weiss auch erst seit eben durch googlen Ihres Statements, was ein SEO ist. Heftiger Vorwurf an einen Börsenneuling, der bis gestern eigentlich einen guten Eindruck von Ihrer Seite hatte.

Dummerchen sagt am 27. Juni 2019

@breakpointfinder

Wie Du siehst, hat der Finanzwesir nicht wirklich zu Deiner Anlagestrategie geäußert - ich gehe mal davon aus, dass er vermutet, dass ich eh noch was dazu schreibe ;-).

Ich habe mithilfe Deiner Daten mal gegoogelt und einen "Anbieter" Deiner Strategie gefunden.

So eine Art Robo-Advisor, der versucht mit etlichen Börsenstrategien unter anderem den geheimen Gral der Geldanlage "Hohe Gewinne mit geringem Risiko" zu verkaufen. Da ich die konkreten Angaben (130-Tage-Linie, 5%-Sicherheitspuffer) nicht dort veröffentlicht finde, vermute ich, dass Du diese mit dem Dauer-Abo der Emails mit Kaufs- und Verkaufszeitpunkten (zum Preis von 118 Euro pro Jahr!!) erhalten hast.

Ich hab mich mal dort nur kostenlos registriert um etwas mehr Einblick gewinnen zu können.

Ich will Dir das ganze nicht ausreden - jeder soll mit seinem Geld machen, was er für sinnvoll erachtet, möchte aber auf meine bereits oben genannten Bedenken hinweisen.

Die von Dir genannten Angaben beziehen sich auf eine einzige Anlage im Januar 2000. Wer also genau in jenem Moment Geld investiert hat, hat es mit der Strategie besser gemacht als mit einer alternativen Anlage in den MSCI World.

Dass das ganze aber sehr stark davon abhängt, ob die Kursverläufe auch zukünftig so sind, wie die Backtests es als positiv für diesen(!) vergangenen Zeitraum hervorgebracht haben, sieht man aber auch ganz schön auf der Seite:

Der gewählte Benchmark, den Du oben zitierst (MSCI World), hat in 2019 eine bisherige Rendite von 12,69% erzielt, während die von Dir vorgestellte Strategie -0,31% "erbracht" hat. Du siehst also hoffentlich, dass das System nicht prinzipiell besser abschneidet. Du kannst natürlich einwenden, dass dies sicher nur eine temporäre Schwäche ist und die Rendite über den Gesamtzeitraum 2000 bis heute ja trotzdem besser war.

Blöd ist allerdings, dass Du ja erst seit 2018 dabei bist (und der Robo auch erst seitdem die Strategie verkauft).

Die schönen Backtests haben also eine vermeintlich erfolgsversprechende Strategie entdeckt, die aber nun in der Gegenwart nicht (mehr?) funktioniert. Das war genau das, was ich mit der Ähnlichkeit von vergangenen und zukünftigen Kursverläufen in meinem letzten Kommentar bereits angedeutet hatte.

Ich bin mir daher auch recht sicher, dass die Zahlen im Backtest von 2000 bis 2020 immer noch positiv dastehen werden. Der Backtest bis 2018 hat schließlich einen ordentlichen Vorsprung gegenüber der Benchmark rausgeholt, den er erstmal über einige Jahre einbüßen muss, damit man es überhaupt über den Gesamtzeitraum bemerkt.

Du als Anleger merkst aber aber bereits jetzt schon. In 2019 eine Underperformance von 13% und real sogar einen Verlust gegenüber dem doofen Buy-and-Hold erzielt zu haben, tut vermutlich schon weh.

Hier finde ich übrigens die Aussage des Anbieters in seinen FAQs geradezu bezeichnend:

"Frage: Ist es sinnvoll, mehrere Strategien gleichzeitig zu nutzen?

Antwort: Grundsätzlich erachten wir es für sinnvoll, sich nicht allein auf eine Strategie zu verlassen. Denn jede Strategie hat auch Schwächephasen, in denen sie einfach nicht gut läuft. Dann ist man froh, wenn man noch zwei bis drei weitere Strategien nutzt, die die Schwäche ausgleichen können."

Wollte man dem Anbieter böses unterstellen, würde man ergänzen: "Und wir freuen uns natürlich wenn Sie für mehrere Strategien sich Kauf- und Verkaufstrigger per Mail zuschicken lassen, denn dann können wir gleich mehrfach an Ihnen Geld verdienen."

Sorry, aber wenn eine Strategie dauerhaft erfolgreich ist, dann sollten mich doch "Schwächephasen" überhaupt nicht interessieren.

Für mich liest sich das eher so, als wolle man den Anleger damit möglichst lange bei der Stange halten, denn irgendeine Strategie wird doch wohl hoffentlich immer mal funktionieren. (Die üblichen Verdächtigen wie "Dog of the Dows", "Sell in may and go away", "Trendfolge", "Stures Buy-and-Hold", "Momentum" sind ja alle im Angebot.)

Soviel von mir zu dem Thema. Ich persönlich bin bei dem Thema ja relativ einfach gestrickt: "Wenn etwas zu gut klingt, um wahr zu sein (hier: deutlich höhere Rendite mit deutlich geringerem Risiko), das ist es das häufig (immer?!) auch."

Klingt ziemlich banal, hilft mir aber sehr schnell, unseriöse Angebote zu entdecken und zu hinterfragen.

Ich bin übrigens auch mal diesem Irrglauben aufgesessen, dass ein (aktiv gemanagter) Fonds einfach grandios gut sein muss, denn die Vergangenheitswerte über noch deutlich größere Zeiträume waren im Vergleich zu anderen Anbietern einfach super.

Auch bei mir waren leider die Ergebnisse mit dem Einstieg in das Produkt eher bescheiden. Man braucht etwas um zu kapieren, wie sich solche Vergangenheitsergebnisse geschickt für den Verkauf eines Produkts ausnutzen lassen. Das Prinzip ist aber oft ähnlich.

Liebe Grüße

Dummerchen

Finanzwesir sagt am 28. Juni 2019

Hallo breakpointfinder,

Trendfolgestrategien können hier diskutiert werden, solange es ein Interesse daran gibt. Da schalte ich alles frei. Freie Meinungsbildung. Soll doch jeder selbst entscheiden.

Die Frage war: "Warum habe ich den Link" nicht freigeschaltet. Das habe ich erklärt. Wer im Internet nicht als Anbieter aktiv ist, der kennt diese Kämpfe gegen die Spammer nicht. Deshalb die Erklärung warum ich eher zu hart, als zu soft bin.

Ich habe nie behauptet, dass Du ein SEO bist. Aber das Internet von 2019 ist nicht mehr der kuschlige Platz von 1999.

Wir hatten das in einem anderen Posting, als es um die Verlinkung auf Qualitätsmedien ging. Ich bemühe mich um maximale Freiheit, was die Verlinkungen angeht, aber manchmal muss ich Grenzen setzen.

Dank Dummerchen habe ich das jetzt rekonstruieren können. Es ging um RoboVisor. Ein als Robo getarnter Börsenbrief. Die Homepage grüßt mit dem Slogan: "Börsengewinne mit Strategie" und "Erhalten Sie konkrete Kauf- und Verkaufssignale".

RoboVisor ist eine Weiterentwicklung von SmartDepot (smarte Anlagestrategien in drei Risikostufen und einen 14-tägigen Börsenbrief seit 2015).

Wenn man Robo mit automatisiert gleichsetzt, dann ist das Ding null Robo.

RoboVisor schickt mir 'ne Mail und macht Vorschläge, die ich dann umsetzen kann oder nicht. Das macht der Platow-Brief auch. Also keine Vermögensverwaltung, keine Lizenz nach Paragraf 32 Kreditwesengesetz (KWG) und auch kein Finanzanlagenvermittler nach § 34f GewO.

Das ist einfach ein Infodienst, der keinerlei Regulierung unterliegt und keine Verantwortung für irgendwas übernimmt.

Kosten für die Strategien im Jahresabo: 120 € - 480 €, dazu noch gut 30 kostenfreie Rebalancing-Strategien. Wobei es lächerlich ist, hier von Strategie zu sprechen. Rebalancing macht man einmal im Jahr mit Excel und ist in 30 Minuten fertig mit allem (ausrechnen und kaufen).

Hinter RoboVisor steht die Logical Line, Gesellschaft für Informationssysteme und Unternehmensberatung mbH. Gegründet 1994 von 6 Informatikstundenten.

Womit beschäftigen die sich?

Mit dem sammeln und veredeln von Finanzinformationen. Die haben eine Finanzdatenbank für Wertpapierstammdaten, Kurshistorien und Finanznachrichten. Erst B2B, nun eben auch B2C.

Der Handel mit Informationen ist nicht illegal, aber darauf muss ich nicht verlinken. Das ist eine reine Verkaufsshow ohne Mehrwert.

@Dummerchen

"Wie Du siehst, hat der Finanzwesir nicht wirklich zu Deiner Anlagestrategie geäußert - ich gehe mal davon aus, dass er vermutet, dass ich eh noch was dazu schreibe."

Ich hatte es gehofft, danke ;-)

Gruß

Finanzwesir

Mike sagt am 28. Juni 2019

@breakpointfinder

Es ist doch eigentlich ganz einfach: das hier ist das Blog des Finanzwesirs. Sein Blog, seine Regeln. Fertig.

Ich habe nach wie vor einen sehr guten Eindruck vom Finanzwesir und seiner Seite, da es diese Kommentare des Wesirs sind, die den Unterschied zu vielen anderen Finanzseiten (oder solchen, die sich dafür halten) ausmachen - für mich im positiven Sinn. Es wird ja keiner gezwungen, hier mitzulesen oder zu posten :-)

Viele Grüße,

Mike

Matthias sagt am 28. Juni 2019

@Finanzwesir

Du schreibst „Der Handel mit Informationen ist nicht illegal, aber darauf muss ich nicht verlinken. Das ist eine reine Verkaufsshow ohne Mehrwert.“

Worin unterscheidet sich denn deiner Meinung nach die hier genannte Seite von der Seite von blackwater, auf die du bereits mehrfach verlinkt hast?

Dort werden doch auch „Informationen“ verkauft, deren Mehrwert man mit der gleichen Berechtigung anzweifeln kann (was ich persönlich bei beiden genannten Seiten auch tue), oder?

Finanzwesir sagt am 28. Juni 2019

Hallo Matthias,

eine begründete Frage. Ich vermute allerdings, dass Dich meine Antwort nicht zufriedenstellt.

Nicht nur die Freitagliste, das ganzer Angebot hier ist die schiere Willkürherrschaft. Ich entscheide nach einem holistischen Ansatz, den ich aber nie irgendwo verschriftlicht habe. Meine Entscheidungen basieren auf 53 Jahren Lebenserfahrung und über 27 Jahren im Online-Geschäft.

Wenn ich glaube, das etwas brauchbar ist, dann verlinke ich es und wenn nicht, dann nicht. So wie Mike sagt: Mein Blog, meine Regeln.

Das ist alles.

Darauf habe ich mein ganzes Leben hingearbeitet: Niemanden mehr etwas begründen zu müssen. Jeder strebt ja nach einer unterschiedlichen Art von Freiheit.

Die einen wollen Reisen, die anderen eine schöne Wohnung, damit sie nach einem stressigen Tag einfach die Tür zumachen können und ihre Ruhe haben. Meine Art von Freiheit ist eben das Ende der Nahrungskette zu sein. ;-)

Gruß

Finanzwesir

breakpointfinder sagt am 28. Juni 2019

@Dummerchen

@Finanzwesir

Echten Dank für die Mühe, die Ihr Euch jetzt doch noch mit meinem post gegeben habt. Ja, es ging um den zitierten Anbieter. Nein, ich habe mir dort keine Abo-e-mail gekauft, sondern mit den Informationen der fact-sheets und ein paar frei zugänglichen Artikeln die Strategie in excel nachgebaut.

Für den MSCI World ETF (0,2 % TER) habe ich damit am 2.1.2018 ein Einstiegssignal bei 48,99 € gehabt und ein Ausstiegssignal am 26.10.2018 bei 48,91, also mit geringem Verlust.

Allerdings habe ich mir den Abstieg bis auf 45,009 am 27.12.2018 erspart, den ich mit buy and hold "mitgenommen" hätte. Das Einsstiegssignal gab es am 5.2.2019 bei 50,398; der aktuelle Kurs am 27.6.19 liegt bei 53,946.

Tatsächlich hat buy and hold in diesem Fall einen Renditevorteil gebracht, blöd allerdings, wenn buy and hold zur Weihnacht von dem Geld hätte Geschenke kaufen müssen.

Fazit: Mir ist ein kurzzeitiger Renditeverlust lieber, wenn ich mittel- und langfristig mehr rausholen kann, bei geringerem Risiko, weil ich die starken Abstürze umgehe, die buy and hold mitnimmt.

Matthias sagt am 29. Juni 2019

@breakpointfinder

Es gibt ja viele dieser Handelsstrategien, die in der operativen Ausführung immer folgende zwei Nachteile haben:

-

Transaktionskosten, die nicht unerheblich sind, wenn man mehrfach pro Jahr ein und wieder aussteigt.

- Der Stop Loss, den man setzt, greift bestimmt im regulären Handel. Wenn aber über Nacht ein Ereignis stattfindet, so dass der Handel am nächsten Tag ausgesetzt wird und 20% oder tiefer wieder beginnt, dann nützt dir bei diesen Abstürzen dein gesetzter Stop nichts bzw. wird deutlich tiefer als gewünscht ausgeführt. Zumindest ist mir das in meiner Zeit des aktiven Handelns vor vielen Jahren mehrfach passiert. Oder garantieren die Händler inzwischen den Stop Loss Kurs als Ausführungskurs?

Zum Thema Weihnachtsgeschenke:

Der Buy and Hold Anleger in der Ansparphase hätte sich MSCI World Anteile zum Discountpreis per Sparplan geschenkt. :-)

Reinsch sagt am 29. Juni 2019

Brilliante Erkenntnis: Man kann Geld entweder investieren oder verkonsumieren. Bravo...

Und bei 48,90€ verkaufen, um dann bei 50,40€ wieder zu kaufen (natürlich jeweils mit Gebühren) ist eine gute Entscheidung, wenn man dafür die zwischenzeitlich 45€ nicht sehen muss?

Ich nenne das zumindest eine abenteuerliche Argumentation...

Dummerchen sagt am 30. Juni 2019

@breakpointfinder

Ich habe mir schon bei dem ersten Posting Mühe gegeben - nun ja, ist vielleicht nicht direkt daraus hervor gegangen.

Wie ich ja schon schrieb, mir ist es ja prinzipiell egal, ob andere Menschen mit der gleichen, einer ähnlichen oder einer komplett anderen Strategie als ich ihr Geld anlegen.

Es ist ja nicht meins, daher führe ich auch keine Grabenkriege, was denn nun der bessere Weg ist. Trotzdem möchte ich auf Deinen letzten Kommentar nochmal eingehen.

Bei Dir hat die Strategie dazu geführt, dass Du nach einem Dreivierteljahr unterhalb Deines Einstiegskurses verkauft hast, und dann erst deutlich über dem ursprünglichen Einstiegskurs wieder eingestiegen bist.

Du hattest also zusätzliche Transaktionskosten und eine schlechtere Rendite ggü. sturem Buy-and-Hold. Da wäre bei mir der von Dir im Ausgangsposting erwähnte Spaß an der Strategie nicht so groß.

Die Strategie ist ja ein Versuch, durch Markettiming günstige Kauf- und Verkaufskurse zu finden.

Es gibt ne Menge Studien, die behaupten, dass Markettiming nicht konsequent funktioniert, Kosten verursacht und ggü. Buy-and-Hold nicht vorteilhaft ist.

Jedem steht es frei, das Gegenteil zu erreichen, aber bislang würde ich das bei Dir eher als weiteren Indiz sehen, dass das alles nicht so trivial mit dem Ein- und Ausstieg ist, wie es die Backtest-Strategie glauben macht.

Wenn Du also der Strategie treu bleibst (und ich gehe fest davon aus, dass Du das vorhast), dann tue Dir bitte selbst den Gefallen und überprüfe weiterhin, wie Du gegenüber Buy-and-Hold abschneidest. Einfach als Kontrollinstrument, um Deinen Vorteil/Nachteil zu erkennen.

Deine Aussage bezüglich des Kursrückgangs über die Weihnachtszeit finde ich übrigens Besorgnis erregend.

Wer mit Verlust Aktien für Konsumausgaben in der Weihnachtszeit verkaufen muss, weil sein gesamtes Vermögen nur in Aktien steckt (nur dann wäre das ja überhaupt notwendig), hat seine Vermögensaufstellung sehr fahrlässig vorgenommen und hat sich nicht wirklich mit einer vernünftigen Aufteilung beschäftigt.

Solche Konsumausgaben erfolgen ja nicht überraschend und man kann dafür entsprechende Rücklagen bilden. Auch unerwartete Ausgaben sollten durch einen Notgroschen (aka Liquiditätsreserve) abgefangen werden können.

Die Kursschwankung, die Du also den Spätherbst bis ins Frühjahr nicht mitgemacht hast, hat Dir keinen Vorteil gebracht.

Du hast durch Deinen Versuch des Markettimings zu falschen Zeitpunkten verkauft und auch wieder gekauft.

Die relativ hohen Aktienrenditen sind aber eine Art Entschädigung dafür, dass Du diese Kursschwankungen mental überstehst und dem Aktienmarkt nicht den Rücken zukehrst.

Der Wunsch, zwar die hohen Renditen mitzunehmen, ohne aber die Schwankungen ertragen zu müssen, ist zwar verständlich - wer möchte das nicht - aber letztlich ein Trugschluss. Es gibt keine Überrenditen ohne ein höheres Risiko "geschenkt".

Vielleicht ist das am Anfang einer Anlegerkarriere auch normal, dass man einen Weg finden will, es schlauer machen zu wollen.

So, genug geschrieben. Mach was draus.

Liebe Grüße

Dummerchen

Lana sagt am 02. Juli 2019

@ Dummerchen

@ breakpointfinder

Timing des Markteinstiegs – funktioniert es?

Nicht wirklich, aber trotzdem lesenswert.

Gruß

Lana

Nostradamus sagt am 03. Juli 2019

@breakpointfinder:

"Fazit: Mir ist ein kurzzeitiger Renditeverlust lieber, wenn ich mittel- und langfristig mehr rausholen kann, bei geringerem Risiko, weil ich die starken Abstürze umgehe, die buy and hold mitnimmt."

Wenn ich als Laie eine Strategie so einfach nachbauen kann und dabei nachweislich mehr langfristige Rendite bei geringerem Risiko habe, was ist dann ein vergleichbares professionell aufgelegtes Finanzprodukt zu dieser Strategie? Das sollte es ja geben.

Marius sagt am 04. Juli 2019

@Dummerchen

Warum sollte man nicht (auch als B&H-Anleger) Aktien für Konsumausgaben verkaufen auch wenn sie im Minus liegen? Den Einstiegskurs sollte man eh sofort nach dem Kauf vergessen.

Die erwartete Rendite ist doch bei einer Einmalanlage für 10 Jahre in z.B. den MSCI World oder 10 Anlagen für jeweils ein Jahr in den MSCI World gleich hoch. Auch wenn einige Jahresanlagen im Minus enden werden.

Verluste sind Verluste und Gewinne sind Gewinne. Es gibt keinen Unterschied zwischen Buchgewinnen und Realgewinnen oder Buchverlusten und Realverlusten.

Timo sagt am 04. Juli 2019

@Nostradamus

Die gibt es auch. Das sind (unter anderem) die von Smartinvestor stets genannten MFFs.

Einfach mal nach Trendfolge/Trend following suchen, dann findest du einiges.

Smartinvestor sagt am 06. Juli 2019

Das sind (unter anderem) die von Smartinvestor stets genannten MFFs.

@Timo @Nostradamus @breakpointfinder

Richtig. Ja, genau die und nur die sind die empfehlenswerten Trendfolger (TF), von mir in über 20-jähriger Analysearbeit handverlesen.

Zum Abgewöhnen primitiver TF, wie sie immer wieder durch die Finanz-Blogs geistern, hier noch - hoffentlich endlich abschließend - ein Vergleich des empfehlenswerten bekanntesten Trendfolger-MFFs Man AHL Div. (schwar-gelb) mit ebensolchem iShares MSCI World ETF (lila) und dem teutschen Trendfolger (TF) Smart Invest Helios (grün).

Wenn man die ersten beiden einfach nur 50/50 kombiniert und rebalanced, bekommt man ungefähr eine Gesamtwertentwicklung ganz ähnlich dem Helios, aber nicht nur fast waagerecht seitwärts wie der, sondern aufgrund "Rebalancing Alpha" im Mittel steiler ansteigend als die beiden Top Einzelfonds.

Der Helios versucht hingegen genau die hier diskutierte primitive, ungehebelte, long-only DIY TF-Strategie im Aktienmarkt umzusetzen. Ein Amateur, wie wir alle, würde DIY wahrscheinlich nicht mal dessen miserable Performance erzielen. Also

"FORGET IT once and forever"

und orientiert euch ganz einfach an den besten TopTradersUnplugged (TTU), allen voran David Harding, dem besten europäischen TopTrader, dem Vater des Man AHL Div. und weiterer MFFs vom weltweit zweitgrößten CTA Winton.

Falls es in Vergessenheit geraten sein sollte: Die Empfehlungen kommen vom weltbekannten Finanz-Blogger und Podcaster Niels Kaastrup-Larsen in der Schweiz, der mindestens ebenso kompetent und enthusiastisch altruistisch die besten Hedgefonds für kleine und große Anleger über TTU weltweit demokratisieren will, wie Albert die besten ETFs für kleine über Finanzwesir in DACH.

Auch bei TTU kann man in einer dem Finanzwesir sehr ähnlichen Social Media Umgebung mit minimalem Grundverständnis auf Basis seines didaktisch beispiellos ausgefeilten TF-Einsteigerbuchs, zusammen mit der internationalen Top MF-Expertin Dr. Katy Kaminsky, "How To Master Managed Futures... Even If You Have Never Traded Before" auf die echten Profi-TF MFs zugreifen, wie hier auf die Profi-ETFs.

Wie gut diese TopKombi mit ganz ähnlich hohen aber unkorrelierten Renditen und Risiken zusammenpasst, erkennt man im oben verlinkten Vergleich zum deutschen Provinz-Angebot. Traumhaft gut, nur leider Gottes nicht in Deutsch, sondern in der (überwiegend außerhalb D ;-) gesprochenen und bekannten Weltsprache.

Damit könnte man vor allem Crash-Sorgen Opportunitätskosten-frei ein für alle Mal ad Acta legen, wenn man wöllte. Und zwar ganz ohne "dauerndes Handeln" glücklich und besser als >99% aller anderen Anleger.

Na, jetzt überzeugt?

Nostradamus sagt am 08. Juli 2019

@smartinvestor: "Na, jetzt überzeugt?"

Geht so. ;-) Ich weiß natürlich, dass man sich in das Thema erstmal intensiv reinfuchsen müsste, um es zu kapieren oder überhaupt mitreden zu können, das ist klar.

Was meinst du denn, warum der Finanzwesir nicht voll auf diesen Alpha-Zug aufgesprungen ist, wenn dieser doch nachweislich so überlegen ist?

Die Frage geht natürlich auch an Albert direkt, da er sich ja vielleicht auch schon näher damit beschäftigt hat.

Joerg sagt am 08. Juli 2019

@Nostra, lass dich nicht taeuschen,

Smartie verwendet ganz kreativ, verbogene Vergleiche ...

diesmal zwar zu einem MSCI WORLD ETF in EUR (schon mal halbe Punktzahl) aber leider noch ohne Dividenden (ein Schelm wer da Methode vermutet?)

So sieht die Wahrheit aus (Fondsweb addiert die Ausschuettungen jeweils hinzu, Comdirect nicht): seit Okt.2005 (Auflage Datum vom ausschuett. iShr MSCI World) liegt der MAN AHL 37% hinten:

https://www.fondsweb.com/de/vergleichen/ansicht/isins/IE00B0M62Q58,IE0000360275

Wenn aber etwas andere Laufzeiten (also zB andere ETFs, die etw spaeter aufgelegt wurden) in's Spiel kommen, sieht's nicht besser aus:

seit Sept. 2009, laeuft der MAN AHL 138%! schlechter

https://www.fondsweb.com/de/vergleichen/ansicht/isins/IE00B4L5Y983,IE0000360275

Kurz gesagt: LAs mindern vielleicht (FALLS die Manager gerade mal alles richtig machen) die Schwankung im Depot, aber ob sie bei jahrzehntelanger Anlage fuer dich den Turbo zuenden?

@all:

These_1: Die meisten Leute unterschaetzen ihre pers. Anlagedauer fuer grosse Teile ihrer Depots?

a) Leute mit Kindern, Enkeln, etc brauchen viell. nicht alles auf sondern vererben etwas (dynastisches Denken)?

b) Leute ohne Kinder werden viell. philanthrop und gruenden eine Stiftung oder es bleibt aus anderen Gruenden (Angst/Vorsicht) viel uebrig?

c) Connor MacLeod & Co

d.h. im Fall von a) kann die Anlagedauer viele Jahrzehnte oder >100 Jahre betragen;

im Fall von b) ggfls "nur" etliche Jahrzehnte (4-6?)

fuer c) unendlich, eh' klar ;-)

These_2: Wie maximiert man dann die Real-Rendite (Rendite nach Inflation, Kosten, Steuern) ueber so viele Jahrzehnte?

Hier hilft leider nur der Rueckspiegel und Extrapolation in die Zukunft (auf Hoffnung hin):

-> Weltportfolio aus Aktien bringt langfristig 5% real p.a.

Alles andere brachte langfristig (>40 J.?) bisher weniger: Renten, Immos, Gold, Hedgefonds, Cash, you-name-it

Unterwegs gibt's zwar Wertschwankungen, aber diese gleichen sich mittelfristig aus?! So dass schliesslich auf lange Sicht Aktien klar vorne liegen.

Wer meint, es besser zu wissen: Probiert 'was Neues (zB mit einem Teil): Aktives Management, Trading, Faktor-Wetten, LAs, Kryptos, P2P, Tulpenzwiebeln, ... viel Glueck!

These_3: Passives Einkommen in Hoehe X p.a. ist einfach durch Entnahme aus dem Depot darzustellen!

Man braucht weder Dividenden-Fokus, REITs, HighYieldBonds oder anderes exotisches Tralala, das kostet nur viel Steuern unterwegs ... (dadurch <5% p.a. mittelfr. Realrendite!)

Als Hobby ist natuerlich alles erlaubt ;-).

In positiven Jahren (Aktien Weltportfolio) entnimm' 3,5% und in negativen Jahren nur 2,5% (bezogen auf den Entsparbeginn + jaehrl. Inflationsausgl.)

In 95% der Faelle sammelt sich dann ZUVIEL Geld im Depot an: da findet sich eine Loesung, oder?

Fuer die ersten 2-6 Jahre (je nach Risikoempfinden) leg‘ ein bisschen Cash auf die Seite und verbrauche das zuerst, wegen dem SoRR.

Fertig ist die Laube. Einfacher geht's nicht?!

Mit wieviel Jahrzehnten Anlagedauer planst Du/Ihr?

LG Joerg