30. Juli 2021

Leserfrage: Kein Trend, was tun?

Leser L. hat mir eine lange Mail mit drei sehr interessanten Fragen gestellt. Da die Fragen recht unterschiedliche Alpha-Aspekte betreffen, antworte ich in drei Artikeln.

| Verfolgen Alpha-Fonds das richtige Ziel? | ETF + Alpha in Seitwärtsphasen | "Truly-Democratic-Alpha"-Fonds selbst bauen |

Wie verhält sich die Kombi ETF & Alpha-Fonds während Seitwärtsphasen?

Du sprichst in deinen Artikeln immer wieder vom "Ende der ETF-Jahre". Da gehe ich grundsätzlich mit; die Zeiten werden sich sicher irgendwann mal ändern. Das Alpha-Fonds in Krisenzeiten helfen leuchtet auch ein, vorausgesetzt sie sind tatsächlich unkorreliert (Randnotiz: sollte es nicht eher "anti-korelliert" heißen? Die Kovarianz soll ja gerade nicht gleich null sein, sonst könnten ja auch beide steigen beziehungsweise fallen. Oder habe ich hier einen Denkfehler?).

Der Finanzwesir antwortet

Die Korrelationsfrage

Unkorreliert ist schon richtig. Gegenläufig wäre ja ein Nullsummenspiel. Wir wollen

- konvergente Börse: ETF nach oben, Trendfolger ein bisschen nach oben, Long-Volatilitäts-Fonds halten die Stellung, verlieren nicht zu viel

- divergente Börse: ETF nach unten, Trendfolger und Long-Volatilitäts-Fonds nach oben

Seitwärtsbewegung

"Was aber, wenn wir uns einmal in einer langen Seitwärtsphase befinden sollten? Wie so ein Szenario zustande kommt und wie realistisch es ist, sei mal dahingestellt."

Für mich als Anleger ist es schon wichtig, ob ein Szenario eine Eintrittswahrscheinlichkeit hat und wenn ja, wie groß diese ist.

Alpha-Fonds arbeiten an den Options- und Futures-Märkten. Option und Future - das beschreibt die genutzten Investitionsvehikel, nicht aber die realen Märkte um die es geht.

Normalerweise ist mit "der Markt" die klassische Börse gemeint, an der Unternehmensanteile (Aktien & Aktien-Fonds) und Schuldverschreibungen (Anleihen & Anleihen-Fonds) gehandelt werden. Der Blick ist also recht eng.

Den Alpha-Fonds stehen rund 600 verschiedene Märkte zur Verfügung.

- Am bekanntesten sind sicherlich Optionen und Futures auf Finanzprodukte wie Aktien und Indizes

- Am größten sind die Devisenmärkte

- Die weite Welt der Rohstoffe: Von Agrar über Energie bis hin zu Metallen

- Strompreise

- CO2-Zertifikate

- Container-Frachtraten

- etc, pp.

Wo immer es einen Markt gibt, kann der Alpha-Fonds als Liquiditätsanbieter auftreten. Wir sind dann ganz weit weg von den Aktienmärkten. Schauen wir uns den Strommarkt an: Kohle und Atom raus, Regenerativ rein.

- Kohle & Atom = Grundlast - was soll da groß trenden

- Regenerativ = Abhängig von Wind und Wetter, das erhöht die Volatilität. Aufwand für die Stromerzeuger, Trendchancen für die Alphas.

Das Gleiche im Agrarsektor. Wenn Mutter Natur ihre Hände im Spiel hat, wird es unberechenbar. Unberechenbar bedeutet: Volatilität und Trends.

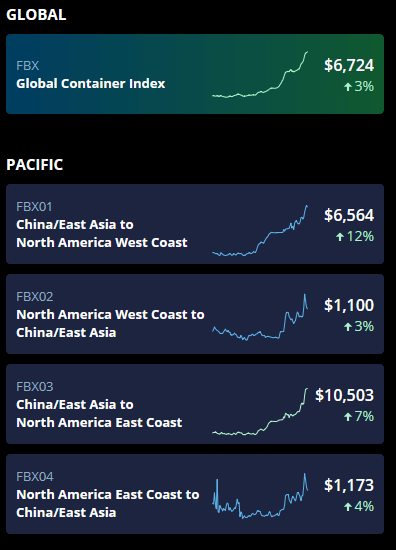

Und dann wären da noch die Frachtraten. Ich habe vor einigen Wochen in der Wochenendausgabe des Hamburger Abendblattes einen Artikel über den Hafen gelesen. Ein Thema waren auch die sehr volatilen Frachtraten.

"Die Frachtraten kennen auch weiterhin nur eine Richtung: nach oben. Der Preis für den Transport eines 40-Fuß-Containers von China nach Nordeuropa liegt bei mittlerweile 8.275 USD (6.850 EUR) – ein Plus von mehr als 10 Prozent innerhalb von nur einer Woche. In der KW 16 waren für dieselbe Strecke "nur" 7.505 USD (6.213 EUR) aufgerufen worden."

Quelle

So etwas will kein Reeder lesen.

Was tun?

Hedgen!

Die Reeder sichern sich stabile Frachtraten, indem sie die entsprechenden Futures kaufen. Wer verkauft sie ihnen? Die Alpha-Fonds.

Die Reeder wollen die Frachtraten in einem halbwegs stabilen Korridor halten. Das lassen Sie sich etwas kosten. Dieses "es sich etwas kosten lassen" ist das Alpha, das die Fonds vereinnahmen.

- Die einen wollen stabile Preise und brauchen dazu liquide Märkte.

- Die anderen wollen Alpha nach Hause bringen und bieten Liquidität als Dienstleistung an.

Das funktioniert nicht nur mit Frachtraten, sondern auch mit

- Devisen: Siemens baut ein Kraftwerk in Indien. Die Controller brauchen stabile Euro/Dollar/Rupien-Wechselkurse

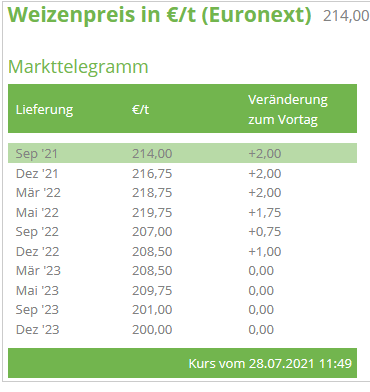

- Weizen: Bauer Fiete Harmsen will nicht erst beim Verkauf der Ernte wissen, was er dafür bekommt.

Es gibt die Hedger, die aus betriebswirtschaftlichen Gründen Stabilität brauchen und die Alphas, die die Liquidität heranschleppen.

Fiete kann heute schon die übernächste Ernte (Lieferung September 2023) für 201 € pro Tonne verkaufen. Doch was, wenn sich der Preis ändert und er glaubt, dass er für 220 Euro pro Tonne verkaufen kann? Dann muss er raus aus dem alten Kontrakt. Das geht nur über liquide Märkte.

Letztlich lässt sich dieses ganze Alpha-Gedödel auf solide realwirtschaftliche Vorgänge zurückführen.

L.s Szenario bedeutet: globale Seitwärtsphase

- Aktien: Lustlos

- Anleihen: Seitwärts

- Rohstoffe: Dümpeln

- Frachtraten: Konstant

- Energiepreise: Flatline

Die komplett durchregulierte Welt, der globale Fünfjahresplan? Für mich sehr, sehr unrealistisch.

Wie soll das überhaupt möglich sein? Auf natürliche Weise sicher nicht. Also müssen die Zentralbanken eingreifen. Die Zentralbanken sind aber Teil des Systems. Das bedeutet: Jedes Eingreifen der Zentralbanken verändert das System. Das erfordert neue Eingriffe, die wiederum neue Eingriffe erfordern und irgendwann haben sich alle so verheddert, dass nichts mehr geht.

Statt Seitwärtsbewegung

Ich halte folgendes Szenario für wahrscheinlicher:

Wir leben in einer Welt in der die Zentralbanken mit eiserner Faust alle Volatilitäten wegbügeln. Vollkasko für alle.

Also zahle ich jeden Preis für eine Aktie. Ich werde schon jemanden finden, der mir das Zeug abnimmt.

Und wenn nicht?

Dann lade ich den Kram eben bei der Zentralbank ab.

Das bedeutet

- geht es den Vola-Alphas nicht gut,

- die Trendfolger trenden munter nach oben und

- die ETFs wachsen und gedeihen.

Doch:

"Der Markt kann länger irrational bleiben als Sie liquide."

John Maynard Keynes, Ökonom (1883 - 1946)

Dieser Spruch gilt auch für Zentralbanken. Irgendwann ist für jeden das Ende der Fahnenstange erreicht. Die Zentralbanken müssen kapitulieren und dann saust die Volatilität wie ein zugekokstes Squashbällchen durch die Gegend.

Dann stürzen die ETFs ab, die Trendfolger haben es auch schwer (hysterisches Zickzacken ist kein Trend) und die Kurse Log-Vol-Fonds steigen zu den Sternen. Irgendwann klingt der Urknall ab und aus der Volatilität bilden sich die ersten Trends. Dann steigen auch die Trendfolger wieder ein.

Crash-Prophet?

Nein. Das ist der Lauf der Dinge. Wir haben jetzt Juli. Werden Sie sechs bis acht Wochen überall verbreiten: "Der Sommer crasht!" oder werden sie als erfahrener Trendfolger die kurzen Hosen in den Schrank räumen und den Hoodie anziehen?

Was, wenn es aber trotzdem eine Seitwärtsbewegung gibt?

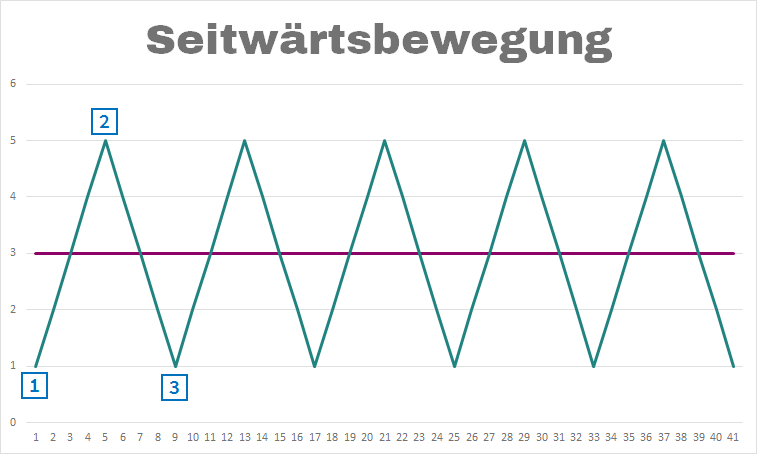

Dann haben wir in unserem Diversifikationsköcher verschieden schnelle Trendfolger.

- Ein träge eingestellter Trendfolger schaut bei [1] und dann wieder bei [3] nach, stellt fest: Kein Trend und legt sich wieder schlafen.

- Ein agil eingestellter Trendfolger geht zwischen [1] und [2] long, nimmt die steigenden Kurse mit, dreht auf Short und profitiert nun vom Rückgang auf [3].

Purpur ist die Nulllinie. Dann ist Schluß mit Trend. In der Praxis wird das keine schöne Flatline sein, sondern eine Zickzacklinie aus Minitrends, die so klein sind, dass es sich nicht lohnt sie auszubeuten.

Fazit

Eine trendlose Welt ist eine Dystopie, in der alles verboten, festgenagelt und durchreguliert ist.