Leserfrage: Welchen Anleihen-ETF soll ich wählen?

Nach den ganzen strategischen Helikopter-Betrachtungen der letzten Woche hier eine taktische Leserfrage.

Leser A. fragt

Für mein Welt-ETF-Portfolio bin ich im Moment auf der Suche nach dem richtigen Index für den Anleihen-Teil.

Zur Auswahl stehen dabei die Varianten mit verschiedenen Laufzeiten der "iBoxx EUR Liquid Sovereign Diversified". Bei der Überlegung, ob ich nun die Variante 1‒3 Jahre, 3‒5 Jahre oder 1‒10 Jahre als Basisindex wähle, bin ich mir nicht sicher, ob ich ausreichend über die Auswirkungen der verschiedenen Laufzeiten informiert bin. Mir fällt es schon schwer herauszufinden, wie die verschiedenen "erlaubten" Restlaufzeiten in den Indizes gewichtet werden.

Der Finanzwesir antwortet

Zuerst sehen wir uns den Index genauer an. Welche Werte sind am Start?

Warum?

Nur wenn wir den Index genau verstanden haben, können wir die Frage beantworten: Ist das der richtige Index für unser Vorhaben?

"Der iBoxx® EUR Liquid Sovereigns Diversified-Index bietet Zugang zu den liquidesten in Euro denominierten Staatsanleihen, die von Regierungen der Eurozone begeben werden."

Die einzigen Unterschiede sind in der Laufzeit.

- Die im iBoxx® EUR Liquid Sovereigns Diversified 1‒3 enthaltenen Anleihen haben eine Restlaufzeit von 1 bis 3 Jahren.

- Die im iBoxx® EUR Liquid Sovereigns Diversified 3‒5 enthaltenen Anleihen haben eine Restlaufzeit von 3 bis 5 Jahren.

- Die im iBoxx® EUR Liquid Sovereigns Diversified 1‒10 enthaltenen Anleihen haben eine Restlaufzeit von 1 bis 10 Jahren.

Alle ETFs genügen der Bedingung: Maximale Gewichtung pro Land: 4 Titel beziehungsweise 20 %.

Halten wir fest: Es geht um liquide Staatsanleihen aus der Eurozone.

Was bedeutet "liquide"?

Eine liquide Anleihe wird gehandelt. Das bedeutet: Wenn ich verkaufen will, dann findet sich mehr als ein Käufer, und wenn ich kaufen will, findet sich mehr als ein Verkäufer. Das bedeutet, es gibt Konkurrenz auf dem Markt und ich kann ziemlich sicher sein, einen fairen Preis zu erzielen. Je liquider der Markt, desto besser.

Warum?

Frisch ausgegebene Staatsanleihen haben

- in Deutschland eine Laufzeit von 10, 12, 15 oder 30 Jahren,

- in den USA Laufzeiten von 10 oder 30 Jahren (T-Bonds).

Wenn der Bund 2015 eine neue 10jährige Bundesanleihe herausgibt, dann kann ein ETF auf den "iBoxx Diversified 1‒10" diese Bundesanleihe kaufen und bis 2024 halten. Dann beträgt die Restlaufzeit ein Jahr und das Ding muss raus.

Ein ETF auf den "iBoxx Diversified 3‒5" kann diese Anleihe 2020 kaufen und muss sie 2022 wieder verkaufen.

Ein ETF auf den "iBoxx Diversified 1‒3" kann diese Anleihe 2022 kaufen und muss sie 2024 wieder verkaufen.

Entscheidend ist hier der Verkaufszwang. Der ETF muss verkaufen, egal, wie die Preise gerade stehen. Da freut man sich natürlich über einen liquiden Markt. Auch wenn die Kurse fallen, ist ein flüssiger Markt besser als eine finanzielle Sahelzone.

Was bedeutet Eurozone?

Grundsätzlich dürfen alle Staaten der Eurozone mitmachen. Dazu gehören auch solche Perlen wie Griechenland, Portugal oder Italien und Spanien.

"Das Anlageuniversum beinhaltet alle in Euro lautenden Staatsanleihen von Staaten der Euro-Zone (aktuell Belgien, Deutschland, Irland, Griechenland, Spanien, Frankreich, Italien, Zypern, Luxemburg, Malta, Niederlande, Österreich, Portugal, Slowenien und Finnland) mit einer Restlaufzeit von 1‒10 Jahren."

Aus dem Factsheet für den iBoxx® EUR Liquid Sovereigns Diversified 1‒10, gilt mit abweichenden Restlaufzeiten auch für die anderen iBoxx-Indizes.

Eine Einschränkung gibt es aber:

"4.1.4 Bond Rating

The rating of a non-financial bond must be BBB- or higher. The rating of a financial bond must be A- or higher. The rating of the Markit iBoxx EUR benchmark indices is used."

Aktuell sind deshalb Länder wie Griechenland und Zypern (beide B) und Portugal (BB) ausgeschlossen.

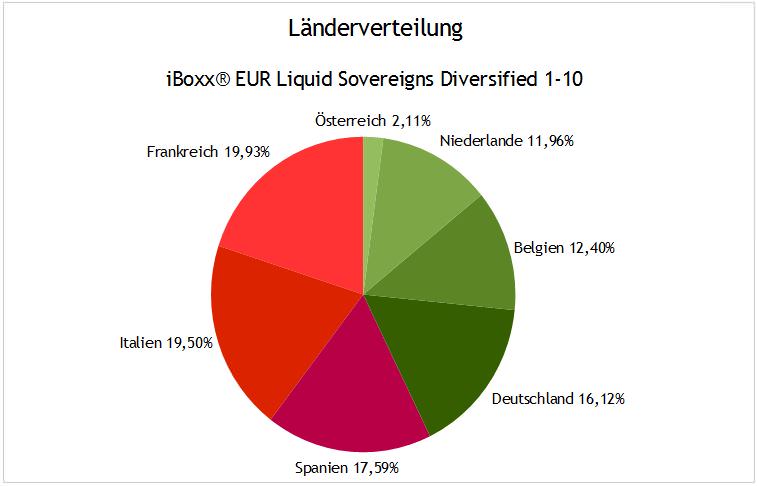

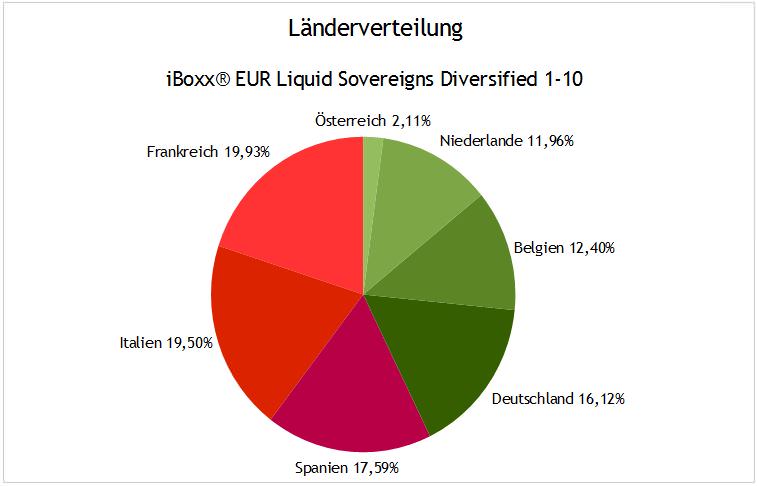

Welche Länder sind im iBoxx® EUR Liquid Sovereigns Diversified?

Die Indexzusammensetzung ändert sich monatlich. Das hier ist der Stand vom 31.01.2015 für den iBoxx 1‒10 Jahre

| Land |

Anteil |

| Frankreich |

19,93 % |

| Italien |

19,50 % |

| Spanien |

17,59 % |

| Summe der "Na ja"-Länder |

57,02 % |

| Deutschland |

16,12 % |

| Belgien |

12,40 % |

| Niederlande |

11,96 % |

| Österreich |

2,11 % |

| Summe der "Sind ok"-Länder |

42,59 % |

Länderverteilung des iBoxx Liquid Sovereigns Diversified 1‒10

Der iBoxx 1‒3 Jahre hat zurzeit eine "Na ja/ok"-Verteilung von 56,89 % / 43,11 %.

Der iBoxx 3‒5 Jahre hat zurzeit eine "Na ja/ok"-Verteilung von 58,76 % / 41,24 %

In allen drei Indizes stellen zur Zeit Spanien, Italien und Frankreich die drei größten Positionen.

Welche Produkte gibt es?

- 1–3 Jahre Restlaufzeit: Comstage mit der WKN ETF502, Deka mit der WKN ETFL12

- 3–5 Jahre Restlaufzeit: Comstage mit der WKN ETF503, Deka mit der WKN ETFL13

- 1–10 Jahre Restlaufzeit: Deka mit der WKN ETFL11

Ganz wichtig: Nur die Angaben auf der Website des jeweiligen Anbieters sind vertrauenswürdig. Hier die Produktübersicht der Deka-Fonds und der Comstage-Fonds. Alle Zahlen, die ich Ihnen hier präsentiere, habe ich von diesen beiden Sites.

Sind ETFs auf den iBoxx-Index in diesem Fall überhaupt erste Wahl?

Leser A. sagt

"Für mein Welt-ETF-Portfolio bin ich im Moment auf der Suche nach dem richtigen Index für den Anleihen-Teil."

Sollte es sich dabei um den RK1-Anteil, also um den risikoarmen Teil des Weltportfolios handeln, stellt sich die Frage: Kann ein Index, der zum überwiegenden Teil in romanische Volkswirtschaften investiert, das überhaupt leisten?

Was sagen die Rating-Agenturen?

Deutschland ist mit AAA der Gold-Standard.

Frankreich hat ein AA, Spanien ist BBB und Italien hat ein BBB-.

So staffelt Standard & Poor‘s seine Ratings: AAA, AA+, AA, AA-, A+, A, A-, BBB+, BBB, BBB-

Zwischen Deutschland und Italien liegen neun Ratingstufen, selbst zwischen Deutschland und Frankreich sind es noch zwei Stufen. AA+ wäre beispielsweise Finnland.

Der Mythos von der sicheren Anleihe

Eine Anleihe ist nicht per se sicher und eine Aktie nicht per se unsicher. Die Sicherheit im Sinne von Schwankungsarmut und Sicherheit vor Totalverlust ist individuell zu sehen.

Beim griechischen Schuldenschnitt 2012 wurden aus 1.000 Euro 215 Euro. Auch als Argentinien 2001 seinen Bankrott erklärte, mussten die Anleger drastische Verluste akzeptieren.

Wer dagegen Aktien von Coca Cola oder Nestlé besitzt, fährt seit Jahren und Jahrzehnten gut damit.

Die Gleichung Anleihe = RK1 geht nicht unbedingt auf. Für Staatsanleihen gilt: Jede Anleihe ist nur so gut, wie die Volkswirtschaft, die hinter ihr steht. Schließlich werden die Zinsen und die Rückzahlung der Anleihe von den Steuerzahlern des jeweiligen Landes bestritten.

Wenn keine Steuern in die Kasse kommen, können die Gläubiger nicht bedient werden.

Das Zinsänderungsrisiko

- Steigende Zinsen führen zu Kursverlusten

- Fallende Zinsen führen zu Kursgewinnen

Beispiel:

Das heutige Marktzinsniveau sei 2 %.

Sie kaufen eine Anleihe mit 2 % Coupon und einer Laufzeit von 5 Jahren. Da der Coupon gleich dem Marktzinsniveau ist, bezahlen Sie für eine Anleihe im Nennwert von 100 Euro genau diese 100 Euro.

Nach einem Jahr steigt das Zinsniveau auf 3 %. Die Restlaufzeit der Anleihe beträgt 4 Jahre. Wenn Sie einen Käufer finden wollen, dann müssen Sie auch 3 % Rendite bieten. Wie geht das? Der Coupon ist bei 2 % festgenagelt. Sie müssen also mit dem Preis runter. Für jedes Jahr der Restlaufzeit müssen Sie ein Prozent im Preis nachlassen. Bei vier Jahren Restlaufzeit sind das 4 %.

Dann bekommt der Käufer jedes Jahr 2 % Zinsen und 1 % Kursanstieg, also 3 % Gesamtrendite. Nach vier Jahren gibt er die für 96 Euro gekaufte Anleihe zurück und erhält dafür 100 Euro ausgezahlt.

Wenn das Zinsniveau nach einem Jahr auf 1 % fällt, dreht sich die Sache um. Sie können dann Ihre 100 €-Anleihe für 104 Euro verkaufen. Der Käufer bekommt einen Coupon von 2 % und ist deshalb bereit, jährliche Kursverluste von einem Prozent hinzunehmen.

Diese Darstellung ist grob vereinfacht, weil sie Faktoren wie Bonitätsänderungen des Schuldners oder staatliche Interventionen (Draghi kauft Schrottpapiere auf) außer Acht lässt.

Kursverluste durch Zinsänderungen können Sie nur vermeiden, wenn Sie eine Anleihe bis zur Fälligkeit halten. Dann wird sie zum Nennwert zurückgezahlt.

Da ein Anleihen-ETF die Anleihen praktisch nie bis zur Endfälligkeit hält, ist er dem Kursrisiko ausgesetzt. Deshalb ist es wichtig, dass ein ETF in liquide Papiere investiert. Wenn ein größerer Kauf oder Verkauf gleich für Aufruhr im Markt sorgt, verdirbt das die Preise.

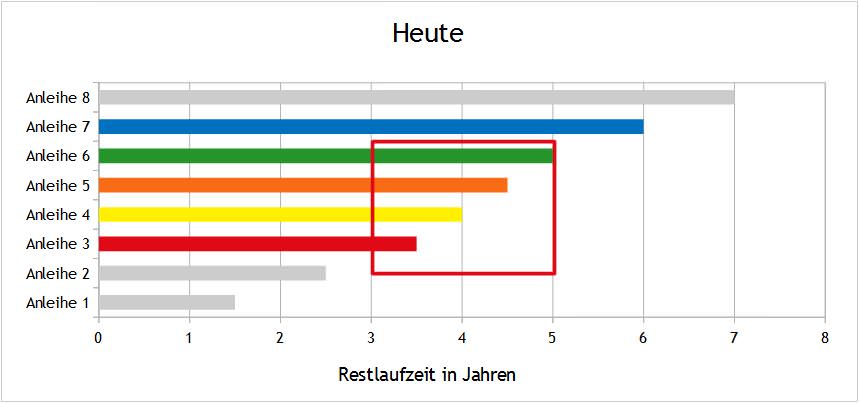

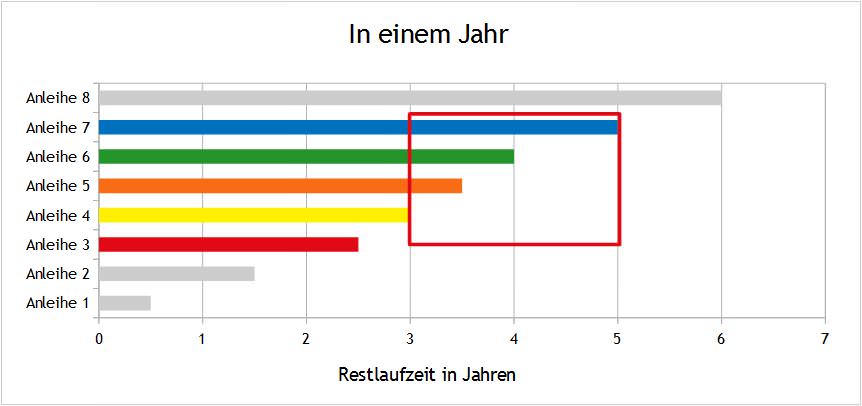

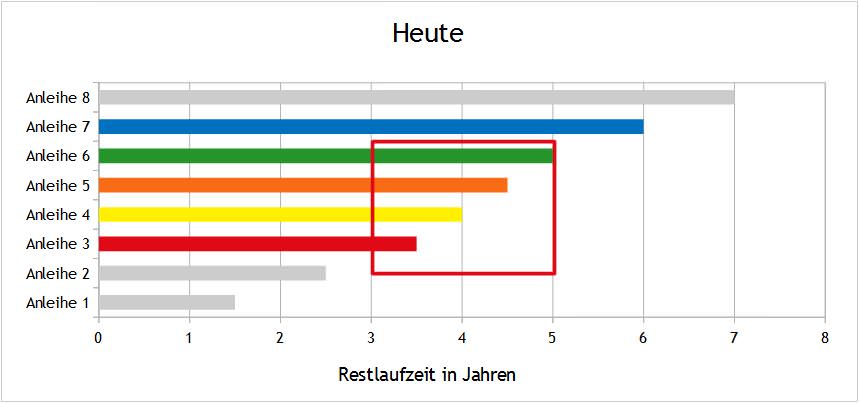

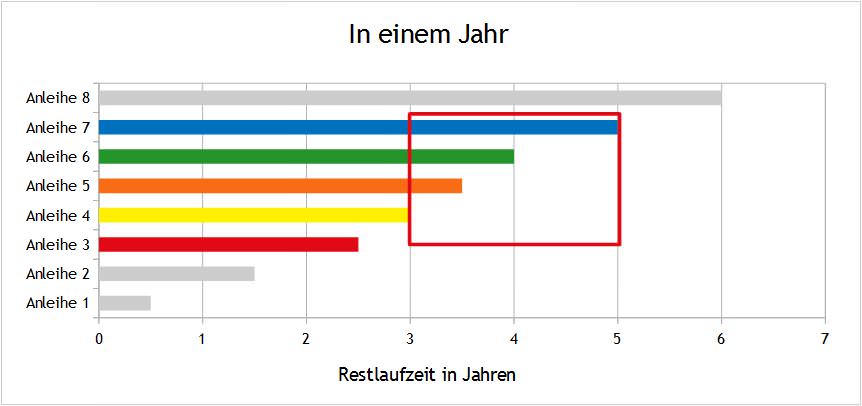

Die folgenden Schaubilder zeigen, wie die Anleihen durch das ETF-Zeitfenster hindurch ziehen. Für dieses Beispiel habe ich einen ETF wie den iBoxx® EUR Liquid Sovereigns Diversified 3–5 gewählt, der Anleihen mit einer Restlaufzeit zwischen drei und fünf Jahren hält.

Was können wir aus den Schaubildern ablesen?

- Die Restlaufzeit der Anleihe 8 ist zu lang

- Die Restlaufzeiten der Anleihen 1 und 2 sind zu kurz

- Die Anleihen 3 (Restlaufzeit 3,5 Jahre), 4 (Restlaufzeit 4 Jahre), 5 (Restlaufzeit 4,5 Jahre) und 6 (Restlaufzeit 5 Jahre) passen heute ins Beuteschema unseres ETFs

- Ein Jahr später: Die Anleihen 3 und 4 sind verkauft, weil ihre Restlaufzeiten zu kurz sind. Dafür darf die Anleihe 7 gekauft werden.

Was können wir aus den Schaubildern nicht ablesen?

Die Haltedauer. Die Obergrenze ist hart. Keine Anleihe mit einer Restlaufzeit über fünf Jahre darf gekauft werden.

Die Untergrenze von drei Jahren bedeutet nur: Anleihen mit einer Restlaufzeit von weniger als drei Jahren sind unerwünscht. Es bedeutet nicht: Wir halten eine Anleihe mit fünfjähriger Restlaufzeit brav zwei Jahre und verkaufen sie dann. Wenn die Index-Götter es so beschließen, ist auch eine Frühpensionierung drin. In unserem Beispiel wäre das die grüne Anleihe 6. Sie hat eine Restlaufzeit von vier Jahren und darf deshalb gehalten werden, sie muss aber nicht gehalten werden.

Was bedeutet das konkret in Bezug auf die Leserfrage:

"Mir fällt es schon schwer herauszufinden, wie die verschiedenen "erlaubten" Restlaufzeiten in den Indizes gewichtet werden."

Wenn wir vom Webserver die Zusammensetzung des ETF Deka iBoxx EUR Liquid Sovereign Diversified 3–5 anfordern, liefert der uns eine Liste mit 25 Positionen, die so anfängt:

| Name |

Gewichtung |

| SPANISH GOVT 4% 10-30/04/2020 |

6,39% |

| SPANISH GOVT 2.75% 14-30/04/2019 |

6,38% |

| ITALY BTPS 3.5% 13-01/12/2018 |

5,64% |

Wir sehen die Nationalität, den Zinssatz, die Endfälligkeit (der erste ist am 30. April 2020 fällig) und den Anteil am ETF.

Was bringt uns das? Nicht viel. Das einzige was wir definitiv sagen können: Der erste Spanier muss spätestens 2017 gehen.

Da die Indizes der iBoxx-Familie monatlich aktualisiert werden, kann es den Spanier schon vorher erwischen. Diese Anleihe kann ganz aus dem Index verschwinden oder die Gewichtung kann sich ändern.

Es kann auch das Gegenteil passieren: Der ETF muss nachkaufen, weil sich der Index entsprechend geändert hat.

Lange Rede kurzer Sinn: So lässt sich die Leserfrage nicht beantworten. Die Zusammensetzungsliste reicht nicht. Wir brauchen andere Kennzahlen. Wenn Sie ein bisschen auf den Websites der Anbieter stöbern, finden Sie unter "Kennzahlen" das hier:

- Duration (Durchschnitt/Jahre) 3,92

- Modified Duration (Durchschnitt/%) 3,92

Die Zahlen für dieses Beispiel hat wieder der Deka iBoxx EUR Liquid Sovereign Diversified 3–5 ETF geliefert.

Die Duration ist ein Maß für die Zinssensitivität. Die Duration stellt jenen Zeitpunkt dar, bei dem völlige Immunisierung gegenüber dem Zinsänderungsrisiko eintritt. In unserem Fall wäre das nach 3,92 Jahren. Ab diesem Zeitpunkt kompensieren sich die gegenläufigen Kurs- und Wiederanlageeffekte einer Zinsänderung. Die aus unterschiedlichen Renditeszenarien berechneten Endwerte sind zu diesem Zeitpunkt identisch und immun gegen Renditeänderungen. Die Duration wird daher auch als Immunisierungszeitpunkt bezeichnet und in Jahren angegeben.

Die Duration ist ein abstrakter Begriff und die Angabe in Jahren ist für die Praxis nicht wirklich brauchbar. Deshalb wurde die modifizierte Duration entwickelt. Sie gibt an, um wie viel Prozent sich der Anleihekurs ändert, wenn sich das Marktzinsniveau um einen Prozentpunkt ändert. Die modifizierte Duration beantwortet die Frage: "Wie heftig reagiert der Kurs einer Anleihe auf eine kleine Zinsänderung?"

Duration und modifizierte Duration sind typische BWL-Berechnungen. Sie beruhen auf sehr restriktiven Annahmen und sind deshalb in der Praxis immer mit etwas Vorsicht zu genießen. Wenn Draghi es den Zinsen erlaubt, sich von einem auf zwei Prozent hochzurappeln, wird der Kurs des iBoxx-ETFs nicht um 3,92 % sinken, nur weil die modifizierte Duration bei 3,92 liegt.

Der Kurs wird rund 4 % nachgeben, eine genauere Prognose geben die Zahlen nicht her.

Wozu dann überhaupt solche Kennzahlen angeben?

Wenn Sie zwei ETFs vergleichen wollen, sind diese Zahlen nützlich.

Der iBoxx 3–5 hat eine modifizierte Duration von 3,92 %.

Der iBoxx 1–10 liegt bei 5,92 %. Das bedeutet: Der iBoxx 1–10 reagiert sensibler auf Zinsänderungen.

Der iBoxx 1–3 dagegen reagiert mit einer modifizierten Duration von 2,15 % stoischer auf Zinsänderungen.

Das Zinsänderungsrisiko steigt also mit der Laufzeit. Deshalb sollten Sie eher auf die modifizierte Duration als auf die durchschnittliche Restlaufzeit schauen.

Welche Zinsstrategie soll ich wählen?

Wenn Sie steigende Zinsen erwarten, sollten Sie auf kürzere Laufzeiten und Durationen setzen. Dann können Sie umschichten und von den steigenden Zinsen profitieren.

Allerdings sind Anleihen und Renten-ETFs mit längerer Duration renditestärker als ihre kurzfristigen Pendants. Sie kompensieren damit das höhere Zinsänderungsrisiko, das Sie als Anleger übernehmen.

Steigende Zinsen bedeuten

- einen negativen Kurseffekt,

- einen positiven Wiederanlageeffekt. Die Zinsen können zu besseren Konditionen angelegt werden.

Bei sinkenden Zinsen ist es genau anders herum.

Auch wenn Sie als Buy-and-hold-Anleger nicht direkt von den Kursschwankungen betroffen sind – denn Sie wollen ja nicht verkaufen –, sollten Sie überlegen, ob Ihnen das nicht zu viel Auf und Ab im Depot ist.

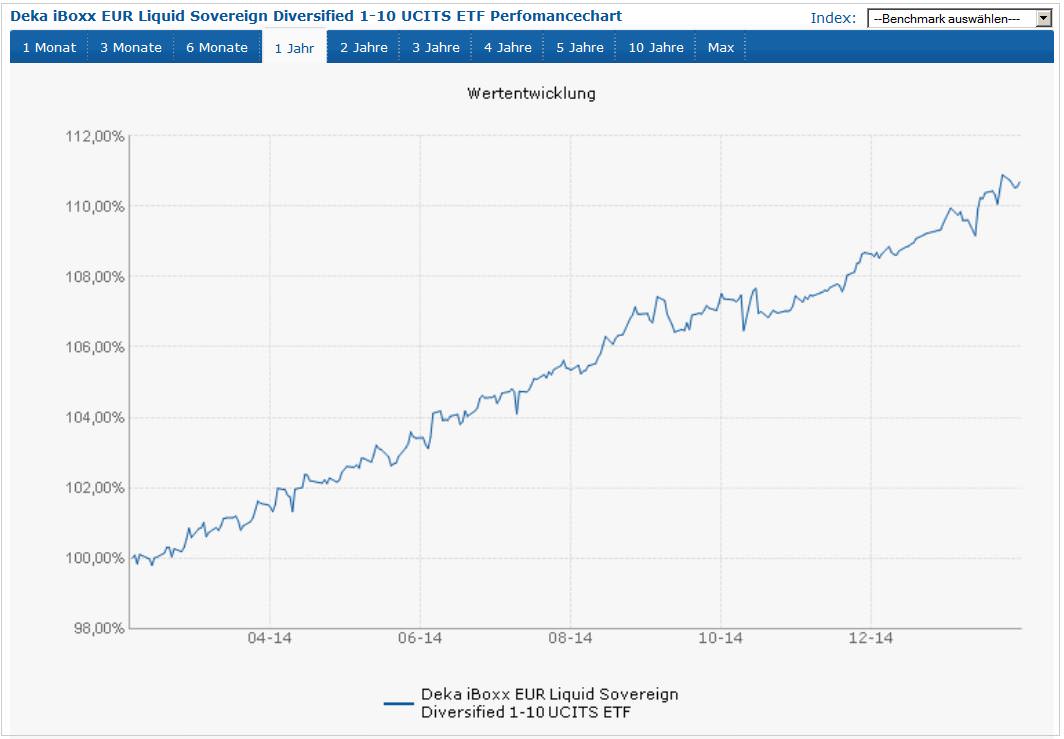

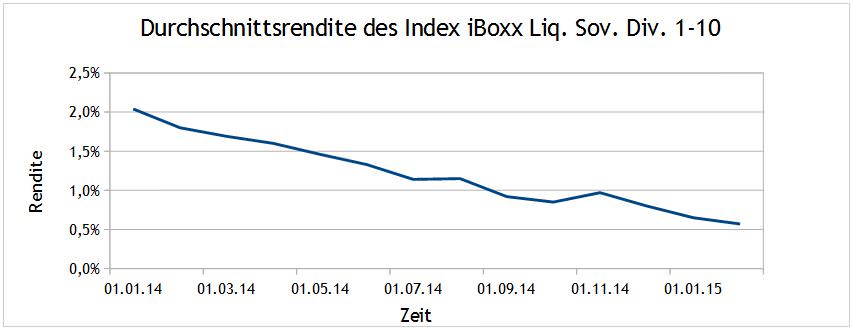

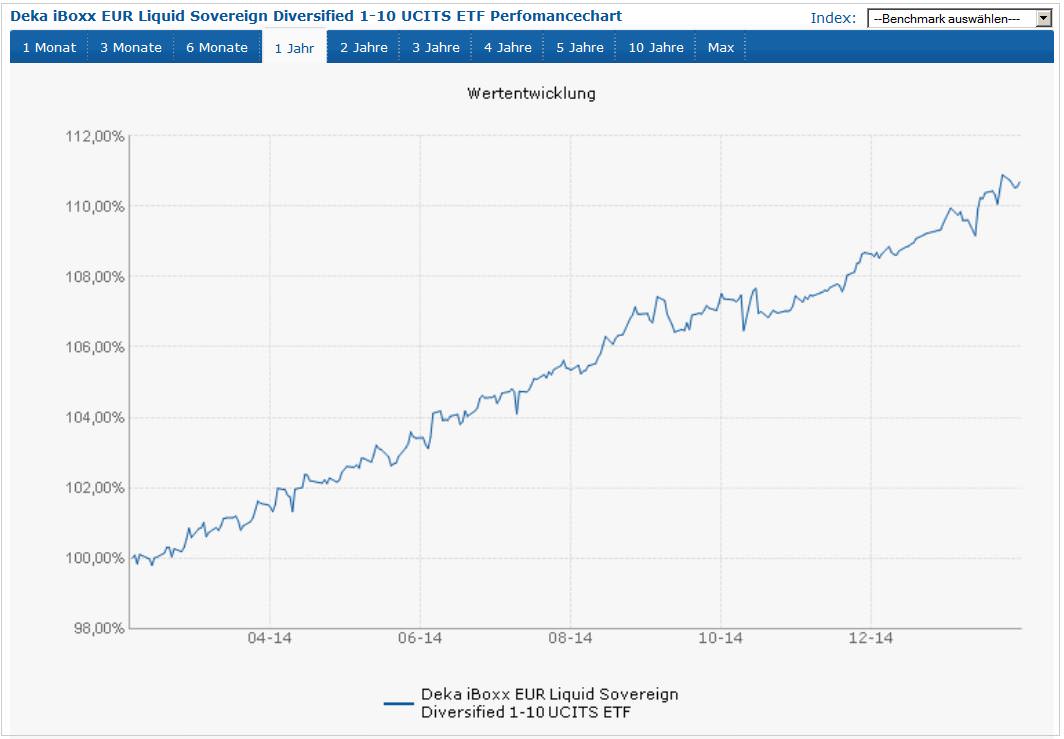

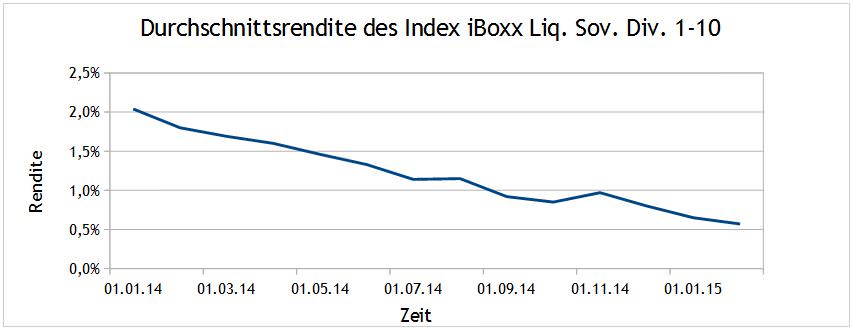

Anleihe-ETFs sind dem Kursrisiko ausgesetzt. Die beiden Grafiken zeigen sehr schön die gegenläufige Bewegung von Kurs und Durchschnittsrendite.

Wertentwicklung des iBoxx® EUR Liquid Sovereigns Diversified 1–10

Durchschnittsrendite des iBoxx® EUR Liquid Sovereigns Diversified 1–10

Durchschnittsrendite bedeutet: Die zu diesem Zeitpunkt aktuelle annualisierte Rendite über alle im Index enthaltenen Anleihen.

Was tun in diesem Fall?

Der RK1-Anteil lässt sich meiner Meinung nach besser abbilden durch:

- Eine Kombination aus Tagesgeld und einer Festgeldleiter.

- Kaufen Sie Bobls, Bubills, Bunds und Schätze und halten Sie diese bis zur Endfälligkeit. Klingt schwer nach "Der kleine Hobbit", aber so fantasievoll benennt die Finanzagentur das "Spektrum der deutschen Staatstitel".

- Einen ETF auf die Indizes "Deutsche Boerse EUROGOV® Germany" (deutsche Staatsanleihen) oder "iBoxx EUR Liquid Germany Covered Diversified" (deutsche Jumbopfandriefe).

Das ist aktuell das risikoärmste Investment, das man tätigen kann. Damit schaltet man das Illiquiditäts-, Pleite-, und Marktrisiko im Zinsbereich des Portfolios weitestgehend aus.

Bei der ersten und zweiten Variante haben Sie kein Kursänderungsrisiko, und die Steuererklärung ist auch einfach. Wenn Sie Ihrer Bank einen entsprechend dimensionierten Freistellungsauftrag geben, bekommen Sie die Zinsen brutto für netto.

Bei der dritten Variante tragen Sie das Kursänderungsrisiko, haben aber dafür aber einen AAA-Schuldner.

Fazit

Augen auf bei der Index-Wahl: Nur weil Anleihe draufsteht, kann trotzdem Risiko drin sein.

Das hier vorgestellte Verfahren ist die übliche Standardprozedur, die Sie auf alle ETFs anwenden können.

Strategie

- Index verstehen

- Überlegen, ob sich die angestrebten Ziele mit diesem Index erreichen lassen. Wenn ja, dann taktische Produktauswahl, ansonsten Abbruch und einen besser passenden Index finden.

Taktik

- Welches Produkt kommt infrage?

- Ausschüttend versus thesaurierend

- TER

- Tracking Error

- Steuerliche Gesichtspunkte

Bonus-Learning

Aktien-ETFs sind einfach zu verstehen, Anleihen-ETFs sind die hinterhältigen Biester.

Links

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Geldanlage, Grundlagen, Zinsen, Rendite, Anleihen, Portfolio, sparen, ETF, Leserfrage

Das könnte Sie auch interessieren

- Geburt und Tod eines ETF

- Auf der Jagd nach dem perfekten ETF – Teil 1

- Auf zur Zinsjagd!

- Lesertreffen Finanzrocker & Finanzwesir in Hamburg

Kommentare

Alex sagt am 03. Februar 2015

Hallo,

erst einmal vorne weg: Vielen Dank für die ausführliche, verständliche und vor allem hilfreiche Antwort.

Dass die in meiner Frage genannten Indizes bzgl. der Bonität der Schuldner nicht das sind, was ich möchte, ist mir in der Zwischenzeit nach Studium der Dokumente von Markit (https://www.google.de/search?q=iboxx+eur+sovereigns+pdf) bewusst geworden. Also - wie Sie schon sagten: Zurück zur Auswahl des richtigen Indexes.

Oder: Doch noch einmal einen genauen Blick auf die Unterschiede Anleihe vs. Anleihe-ETF werfen. Auch die Optionen 1 und 2 kann ich anschließend noch einmal neu bewerten.

Weiter geht also die Informationssuche. Aber jetzt bin ich schon einen großen Schritt weiter!

Alex

Lucius sagt am 04. Februar 2015

Moin,

vielen Dank für die Zusammenstellung. Ich denke dieser Beitrag stellt eine super Übersicht zu diesem Thema dar.

Ich persönlich habe mich für die Variante Tagesgeld/Festgeldleiter entschieden, da sie für mich die unkomplizierteste und verständlichste Variante zur Abdeckung der RK1 darstellt. Ich brauch mir keine Gedanken über Ausfallverluste der Südstaaten machen und bei dem momentanen Zinsumfeld entgeht mir quasi auch kaum Rendite (Ich weiß, RK1 ist nicht der Renditetreiber sondern soll der Stabilitätsanker des Depots sein. Trotzdem sollte die Rendite zumindest der Inflationsrate entsprechen. Ansonsten kann ich mein Geld auch gleich selbst verbrennen).

Alex sagt am 03. Februar 2015

So schnell geht ein Abend rum, wenn man sich ums eigene Geld kümmert :-)

Ich bin wieder etwas weiter und will meine Recherchen für heute mit einer Frage in die Runde beenden.

Wie oben steht möchte ich mir ein vorerst ganz simples Welt-Portfolio aufbauen. Der MSCI World / EM Teil steht soweit - ist ja auch wie der Finanzwesir erwähnt hat, leichter zu verstehen.

Für den Rest finde ich Anleihen-ETFs nach wie vor spannend. Ich muss mich nicht kümmern und habe immer die Laufzeiten, die ich mir mal ausgewählt habe.

Was mir Probleme macht ist noch die Auswahl der Länder. Nur Deutschland erscheint mir etwas wenig diversifiziert. Aber selbst Investment Grade enthält ja Spanien und Italien, was oben als "Na ja" bezeichnet wurde.

Nun steh ich also nach einem Feierabend der Recherche da und möchte gerne andere Meinungen hören. Muss es RK1 (=Deutschland) sein? Oder geht auch Investment Grade in Europa klar, was aus meiner Sicht mehr das Ziel der "Abbildung der Welt" erreicht.

Alex sagt am 03. Februar 2015

Und ein letztes Mal nochmal ich:

die o.g. Indexfamilie hat, soweit ich das dem folgenden Dokument entnehmen konnte, eine Mindestbonität von "Investment Grade" - Portugal und Griechenland wären also, im Gegensatz zur Annahme im Artikel oben, ausgeschlossen. Oder sehe ich das falsch?

http://www.markit.com/assets/en/docs/products/data/indices/bond-indices/iboxx-rules/liquid/Markit%20iBoxx%20EUR%20Liquid%20Diversified%20Indices%20Guide.pdf

Stephan sagt am 03. Februar 2015

Danke für die hervorragende Darstellung und die Mühe, die das gemacht haben muss!

Finanzwesir sagt am 04. Februar 2015

Hallo Alex,

das ist mit der Mindestbonität stimmt. Ich habe den Artikel entsprechend erweitert.

Bedeutet RK1 automatisch AAA-Bonität?

Nach Kommer ist RK1 der risikolose Teil des Depots. Ich habe das schon zu risikoarm aufgeweicht. Einfach weil risikoarm das neue risikolos ist. Geht nicht anders.

Dazu kommt: Seit 2009 läuft´s sehr gut an der Börse, wir leben sozusagen in "Friedenszeiten". Da wird man schon mal nachlässig. Von der Idee her ist RK1 die letzte Verteidigungslinie, die unbedingt halten muss. Rendite ist da eher weniger das Thema. So wie in Friedenszeiten immer über die teuren Depots voller Medikamente, Decken und Notrationen gemeckert wird. Der Katastrophenschutz soll sich nicht so haben sagen die BWLer, da kann man kürzen.

Hollywood nimmt so etwas gerne als Auftakt zu einem weiteren Emmerich-Film....

Aber das ist etwas, das jeder selbst entscheiden muss. Ich könnte mich noch für eine Direktanlage in finnische Staatspapiere erwärmen. Die anderen Skandinavier halte ich auch für brauchbar, aber für RK1 gehe ich kein Fremdwährungsrisiko ein. Da bleiben nur die Finnen.

Gruß

Finanzwesir

Alex sagt am 04. Februar 2015

Besten Dank für Ihre erneut hilfreiche Antwort!

Ok, auf RK1 komplett verzichten geht nicht. Will ich auch nicht.

Aber nochmal von einer anderen Seite nachgedacht: RK3 habe ich mit den ETFs auf Welt und Schwellenländer abgedeckt, da gibt's nichts zu ruckeln. Angenommen ich möchte nun 50% Aktien, weil das zu meiner Risikobereitschaft passt, bleiben mir 50%, die ich möglichst passend verteilen will.

"Passend" bedeutet für mich: Ich möchte sie einen möglichst großen Teil meines noch jungen Investment-Lebens halten (genau wie den Aktienteil) und dabei die Entwicklung an den Aktienmärkten möglichst gut ergänzen.

Das bedeutet für mich: Stabilität für's Depot und, wenn's ganz gut läuft, sogar eine negative Korrelation mit dem Aktienteil, wenn's da mal wieder auf die Bretter geht.

Was es für mich nicht bedeutet: Pure Rendite.

Erreiche ich diese Ziele mit 50% Deutschen Anleihen genauso gut wie mit 50% europäischen Investment-Grade anleihen? Macht es hier vllt. Sinn zu mischen? Oder sogar nur europäische Anleihen und dazu Festgeld / Tagesgeld?

Ich bin auf dieses Thema übrigens zum einen durch diesen Artikel gekommen:

http://www.faz.net/aktuell/finanzen/meine-finanzen/sparen-und-geld-anlegen/etf-selbst-ein-portfolio-zusammenstellen-13016313.html

Zum anderen durch die Musterportfolios auf http://www.justetf.com

Außerdem erwähnen Sie in den Kommenatren Ihres Rebalancing-Artikels, dass Sie, wenn Sie Ihr Depot erneut aufbauen könnten, auf europäische Investment-Grade Anleihen (neben dem Welt-Aktien-Teil) setzen würden.

Ich hoffe mein Bestehen auf dieses Thema kommt nicht ignorant rüber. Ich möchte lediglich lernen und verstehen, bevor ich irgendetwas investiere / entscheide.

Matthias sagt am 22. Januar 2017

Hallo zusammen,

eine Frage zu Anleihen (ich weiß, es sind Biester):

Mich interessiert, ob es trotz der aktuell historisch niedrigen Zinsen ein Argument gibt, den folgenden ETF (langlaufende europäische Staatsanleihen) zu kaufen:

iShares Euro Government Bond 15-30yr UCITS ETF (A0LGP5)

Aufgrund der niedrigen Zinsen gibt es hier doch hauptsächlich ein Kursrisiko. Dagegen gibt es aber kaum Chancen, oder ist es nicht so einfach?

Ich danke euch.

Matthias

ChrisS sagt am 23. Januar 2017

|

@ Matthias

Du hast dir ja eigentlich selbst schon die Antworten gegeben. Aktuell sind die Zinsen grad historisch niedrig - das hat zwar in der jüngeren Vergangenheit die Kurse der Anleihen extrem gepusht (und dabei, je langlaufender die Anleihe, umso mehr die "Hebelwirkung" der Zinsänderungen in den Kursen) - es obliegt nun jedem Anleger selbst, darüber zu urteilen ob und wie lang das weitergeht oder sich auch mal ändert und umkehrt. Wer glaubt, dass die Zinsen noch weiter fallen, kann mit solchen langlaufenden Anleihen spekulativ davon profitieren. Wer eher davon ausgeht, dass die Zinsen steigen, wird sich davon natürlich eher fernhalten.

Das sind aber beides eher taktische/"aktive" Überlegungen, nicht unbedingt Sinn und Zweck der hier auf dem Blog vertretenen Philosophie oder angesprochenen Zielgruppe. Wer keine besondere Meinung über die Zinsentwicklungen der Zukunft abgeben kann oder will, und stattdessen lieber bequem passiv-prognosefrei anlegen will, brauch sich auch nicht unbedingt noch an solchen Spekulationen beteiligen, sondern bleibt einfach beim unkomplizierten Tagesgeld/FGL für RK1 (oder, wenn man denn schon zuviel Geld hat oder Anleihen eben für nötig hält, schläft wohl mit einem ETF auf kürzerlaufende Dt. Staatsanleihen am besten). Ja, viel Rendite ist da sicher nicht zu holen, aber darum gehts ja hier auch nicht, sondern Sicherheit bzw Risikobegrenzung (für die Rendite selbst sind ja die Aktien schon zuständig).

"Aufgrund der niedrigen Zinsen gibt es hier doch hauptsächlich ein Kursrisiko. Dagegen gibt es aber kaum Chancen, oder ist es nicht so einfach?"

Es ist halt so einfach oder schwer, wie genau man's eben haben will. Im Prinzip ist es ja so, die wesentlichen "Risiko"komponenten einer Standartanleihe sind Zinsen (d.h. Zinsänderungen während der Laufzeit) und Bonität. Wenn du grad das Chance-Risiko Verhältnis anschaust, glaubst du dass die Zinsen noch um weitere 1 Prozent sinken werden (dann würde der ETF beispielhaft etwa 15 Prozent im Kurs steigen), oder dass die Zinsen eher um 1 Prozent steigen (dito, würde der ETF um etwa 15 Prozent fallen - alles natürlich vereinfacht als Beispiel gesagt) ? Wenn du keine Meinung dazu hast (bzw ehrlicherweise zugibst das man sowas auch nicht wirklich seriös vorhersagen kann), brauchst du dich auf solche Spielchen eigentlich auch garnicht erst einzulassen. Und naja, wenn du wirklich über die Zinsentwicklung spekulieren willst gibts dazu natürlich auch noch andere Mittel und Wege als nur der ETF (auf eigene Verantwortung).

Wie sie insgesamt in das passive Portfolio-Konzept passen wird halt schnell zu einer recht philosophischen Diskussion, die halt jeder individuell bewerten muss. Ob zum Beispiel die vergleichsweise erhöhte Schwankungsbreite wirklich noch zum RK1 tauglich passt oder nicht. Man konnte auch noch einen gewissen "Hedge"effekt damit erzielen, da langlaufende Anleihen wenig bis negativ mit dem Aktienmarkt korreliert waren, aber inwieweit man dem heut noch für die Zukunft vertraut, gerade eben im Hinblick der ausgereizten Zinsspielräume, ist auch wieder Ermessenssache. Achja, und was das andere wesentliche Risiko angeht, die Bonität, jeder hat ja seine eigene Meinung über die Staaten, die zB einen Großteil des ETFs ausmachen (Frankreich, Italien, Spanien). Erschwert wird die Bewertung dann natürlich wieder dadurch, dass man da auch ins Nebelfeld aus Politik und Notenbanken wandert. Wie eben gesagt, das kann ziemlich kompliziert werden :-)

Hier noch ein paar ETFs vom Blog zum Thema Anleihen, falls du sie noch nicht kennst, mit denen dir die Thematik klarer wird so dass du danach besser urteilen kannst:

http://www.finanzwesir.com/blog/anleihen-bonds-rentenpapiere

http://www.finanzwesir.com/blog/langfristige-anleihen-etf-leserfrage

Daenerys Targaryenová sagt am 03. Januar 2018

Dear Finanzwesir,

Excuse me for writing in English. Although I understand everything you write, and I frankly appreciate your humour very much, I can’t reply in your mother tongue because my written German is horrible :-(

I am from one of the countries of the “emerging” Europe, and I’ve read several of your articles. I hope that I can disturb you with my questions.

-

If there would be any GDP-weighted ACWI ETF, would you prefer it to the simple (capitalisation-weighted) one? https://www.msci.com/documents/10199/c64f4127-e47f-4a4f-8d31-c2ec6b86fedd

- I’m building a bond+stock portfolio. For stocks, I chose an accumulating ACWI ETF. However, I don’t know what select for bonds:

- Instead of an ETF, do I buy the treasury or government bonds issued by my home country? However, we are not in the Euro-zone, so there can be significant currency or default risk in my country, if the market bears come back.

- Or, just to diversify, should I buy a bond ETF? But which one? Government bonds issued by the developed countries? Or emerging bonds: local or hard? (I assume that the local currency bonds would give me the broadest currency diversification.) Hedged or unhedged? (I think that the hedged one can be better, because the currency fluctuation is higher than the rate sensibility of the bond fund.)

I understand that the answer depends of my risk tolerance, but I could hardly wait to read your kind reply.

Finanzwesir sagt am 08. Januar 2018

Hochverehrte Khaleesi,

Eure Frage erstaunt mich. Schickt Eure Drachen aus und heißt sie die Eiserne Bank von Braavos zu plündern. Das sollte Eure Probleme für immer lösen. Oder hat Ser Jaime Eure geflügelten Diener mit seinem Katapult vom Himmel geholt?

Sollte dies der Fall sein, müssen wir doch den bürgerlichen Weg gehen. Zu Euren Fragen:

-

Ist mir völlig egal. Die ersten 20 Jahre ist sowieso die Sparrate der entscheidende Hebel. Hauptsache der ETF als Investmentvehikel ist preiswert (niedrige TER), das Depot ist kostenfrei und der Fonds ist groß genug um nicht geschlossen zu werden. Das zählt in meinen Augen mehr, als marktkapitalisiert vs. BIP-gewichtet. Welche Variante bsser war wird man im Nachhinein nach 30 Jahren sehen.

- Schon spannender. Da Ihr Euch Targaryenová nennt, vermute ich, dass Ihr im Osten lebt. Da wo die Nachnamen der Frauen auf "a" enden wie Putina, Gorbatschowa, Moskovskaya. Wir reden also über Rubel, Złoty oder Lew. Was ist der Sinn von Bonds? Sie gehören zum RK1-Teil des Vermögens. Ihre Aufgabe: Sicherheit und Stabilität. Ich vermute, in Eurem Land gibt es keine - halbwegs brauchbare - Einlagensicherung.

Damit ist die Empfehlung, die ich für Deutsche, Österreicher und Schweizer habe: Geht bis 50.000 € ins Tagesgeld hinfällig.

Vorteil einen lokalen Bond zu kaufen: Kein Währungsrisiko. Nachteil: Klumpenrisiko und womöglich Zahlungsausfälle.

Was ist mit einem Anleihen-ETF?

Immer wenn es wirklich auf Sicherheit ankommt, verhalten sich EM-Anleihen wie Aktien. Sie sausen in die Tiefe. Das einzige was dann noch standhält sind US-Treasuries und deutsche Staatsanleihen.

Von daher würde ich keine Staatsanleihen von Schwellenländern kaufen. Aus deutscher Sicht ist das RK3 wie Aktien.

Was bleibt?

-

Anleihen grosser Firmen (nur Investment Grade). Das sind Anleihen von Coca Cola, Siemens und anderen Giganten. Jede Anleihe hat ein Volumen von 500 Millionen bis 1 Milliarde. Ein Vertreter aus dem Euroraum: ishares Euro Corporate 1-5, WKN: A0RPWQ

-

Ein ETF mit Staatsanleihen von Deutschland, Österreich, der Schweiz, den skandinavischen Ländern, Holland, Großbritannien oder den USA. Mit Japan kenne ich mich nicht aus.

- Oder beides. Das wäre der Vanguard Total Bond Market Index Fund

"This fund is designed to provide broad exposure to U.S. investment grade bonds. Reflecting this goal, the fund invests about 30% in corporate bonds and 70% in U.S. government bonds of all maturities (short-, intermediate-, and long-term issues)."

Die politische Frage, die Ihr selbst beantworten müsst: Was ist langfristig sicherer: Eine italienische Staatsanleihe oder die Schuldverschriebung eines global agierenden Unternehmens? Wer zahlt verläßlich seine Zinsen und am Ende der Laufzeit das Kapital zurück?

Der Nachteil aller Konstruktionen: Man verdient kein Geld. Deutsche Staatsanleihen und Pfandbriefe haben eine negative Rendite und auch der A0RPWQ erwirtschaftet mit einer Effektivverzinsung per 05.Jan.2018 mit 0,26% noch nicht einmal die Inflation.

Wer RK1 will, muss die niedrige Verzinsung als Versicherungsprämie akzeptieren.

Mein persönliches Fazit: Keine Einzelanleihe. Zu geringe Diversifikation. Deshalb auf jeden Fall ein ETF. Was ich nicht beurteilen kann ist das Fremdwährungsrisiko. Ich würde in RK1 nie etwas anderes als den Euro als meine Heimatwährung akzeptieren.

Aber vielleicht sieht das anders aus, wenn man nicht im Dollar-, Euro-, Yen-Raum lebt.

Deshalb tue ich mich schwer etwas zum Thema hedging zu sagen.

Wobei dann noch zwei Fragen zu klären sind:

- Welche Produkte sind überhaupt erhältlich? Was nützt das schönste Excelkonstrukt, wenn die Investmentvehikel nicht zu kaufen sind.

- Gibt es politische Restriktionen. Viellicht ist es unpatriotisch sein Geld ausländischen Staaten zur Verfügung zu stellen?

Vielleicht doch lieber die Drachen? ;-)

Gruß

Finanzwesir

ChrisS sagt am 08. Januar 2018

|

@ Daenerys

(ich antworte mal auf deutsch, da du gesagt hast dass du es zum lesen gut genug verstehst?)

"If there would be any GDP-weighted ACWI ETF, would you prefer it to the simple (capitalisation-weighted) one? "

Operatives Stichwort ist halt das "wenn es sowas gäbe..."... da wir aber nicht in Konjunktive investieren können, sondern immer nur in die real vorhandenen Produkte, ist das alles eigentlich nur eine recht müßige, theoretische Frage.

Ich beantworte sie trotzdem mal...

Wäre ein BIP-gewichteter ACWI -ETF eine interessante Sache?

Im Prinzip schon - wenn man sich mal oberflächlich umschaut, wieviele Anleger eigentlich ein "Problem" mit der Akzeptanz klassischer Marktkapitalisierung haben (wir haben hier alle Varianten schon gehört: "ist mir zuviel USA drin"..."zuwenig Europa"..."zuwenig Schwellenländer"... "spiegelt nur verzerrte Kurse wider aber nicht realwirtschaftliche Verhältnisse"...usw...) könnte man sich durchaus vorstellen, dass so ein BIP-gewichteter ETF für viele Leute ein attraktives Angebot wäre - verbindet er doch beides: deren abweichende Gewichtungswünsche, ohne den "Stress" einer kleinteiligeren Regionen/Länderallokation selbst mit vielen Einzel-ETFs umsetzen zu müssen (wie bisher), also die Bequemlichkeit eines "1-Fonds all-inclusive"-Produktes.

Das Grundproblem bleibt halt die Gretchenfrage "was bringt das?" - auch beim Anblick des MSCI-Factsheets löst sich das nicht zufriedenstellend auf.

Ja der BIP-gewichtete Index hatte eine leicht höhere Rendite wie die Standardvariante (hier ist es die Aufgabe jedes Einzelnen, zwei Fragen zu beantworten: "woran lag das?" und "glaube ich dass das auch in Zukunft weiter so wirkt?"), aber eben auch auf Kosten eines etwas erhöhten Risikos (Volatilität, Drawdowns), von daher ist das relativ rum wie num (den ACWI outperformen, wenn man bereit ist etwas mehr Risiko einzugehen, dafür gibt es auch noch viele andere Wege).

Wirklich interessant wäre es erst, wenn tatsächlich die Quadratur des Kreises gelingt - höhere Rendite bei gleichem Risiko, bzw gleiche Rendite bei weniger Risiko.

Da gibt es einige Strategie-Index Konzepte, die das (in der Theorie) versprechen, und die Fragen, die sich jeder Anleger zur Prüfung stellen muss, hab ich ja schon erwähnt. Also man muss die Hintergründe des Konzeptes verstehen, ob und warum das für einen schlüssig ist, und davon abgeleitet für wie wahrscheinlich man es hält das es auch in Zukunft noch so funktioniert. Kurz gesagt, eine Überzeugung für die Sinnhaftigkeit entwickeln, um es lange genug durchhalten zu können.

Die zweite Frage ist schon etwas interessanter.

Bei der Hauptzielgruppe des Blogs (deutsche Leser) tun wir uns ja relativ leicht, was die Empfehlungen für die "Sicherheitskomponente" des Vermögens angeht. "Einfaches Tagesgeld bei ner soliden einheimischen Bank" zum Beispiel, das reicht meist aus und können wir ohne große Zweifel empfehlen, weil wir eben auch in nem relativ (halt im Vergleich zu anderen) "sicheren" Land leben was die Einlagen angeht.

Darüber, was den nun die Ratschläge für Leute sind, die in der Peripherie/Schwellenländern leben, hat man sich ehrlichgesagt noch keine Gedanken gemacht (weils einfach so selten ist).

Das heißt wir können da erstmal auch nur mit Mutmaßungen operieren. Zumal du ja auch nicht gesagt hast um welches Land es genau geht - das spielt schon eine Rolle (ist es überhaupt in der EU? Wie ist das Kapitalmarkt-Angebot? Gibt es Beschränkungen, dein Geld ins Ausland zu transferieren? usw...)

Wenn du dir Sorgen um die Solidität der Banken/Staatsanleihen deines Heimatlandes machst, klar liegt der Gedanke nahe, lieber in solidere ausländische Banken/Anleihen zu investieren, soweit möglich.

Auf der anderen Seite (Finanzanlagen sind halt immer nur ein Abwägen von Kompromissen, es gibt nichts umsonst) muss man dafür auch etwas Währungsrisiko aushalten können. Nur du allein musst beurteilen, was dir lieber ist.

Meistens geht es ja auch selten nur um ein richtiges entweder-oder, sondern man konstruiert sich irgendwelche Kombinationen (zB Hälfte des Geldes im Heimatland, andere Hälfte im Ausland). Patentrezepte gibt es dafür nicht, das ist immer nur individuell, je nach persönlicher Situation, Ansprüchen und Bedürfnisse.

Daenerys Targaryenová sagt am 08. Januar 2018

Dear Finanzwesir and ChrisS,

thank you for your detailed replies, which were full of good advice.

"Welche Produkte sind überhaupt erhältlich?"

Since I live in the EU, I can buy "anything" via an online broker. For example, I already bought an ACWI ETF in the Xetra platform.

"Gibt es politische Restriktionen. Viellicht ist es unpatriotisch sein Geld ausländischen Staaten zur Verfügung zu stellen?"

There is no legal restriction for money transfers. No one will arrest me because I bought an ETF in a foreign stock exchange. :-)

"Vielleicht doch lieber die Drachen? ;-)"

Merely as the last resort :-)

"Wie ist das Kapitalmarkt-Angebot?"

Our domestic capital market is very small. Here, it's very hard to build a diversified portfolio from local financial instruments (stocks or corporate bonds). However, we're allowed to trade in the most important capital markets (EU, USA, Australia, etc.)

Nowadays, the economic conditions are relatively good, but those days in 2008 were like hell :-(

Thus I think that even my bond portfolio must be diversified.

CarstenP sagt am 09. Januar 2018

@Daenerys

Hier noch zwei im wesentlichen gleiche Artikel von Vanguard über globale Anleihen:

Die wichtigsten Aussagen sind:

- Bei globalen Anleihen sollte man eine Währungsabsicherung verwenden, da Wechselkursschwankungen größer sein können als die Anleihenkursschwankungen. Ohne Währungsabsicherung können Fremdwährungsanleihen zu einer Währungsspekulation werden bzw. sollte man keine Prämie für das eingegangene Wechselkursrisiko erwarten. Für globale Aktien gilt das nicht, da Aktienkursschwankungen normalerweise deutlich größer als Wechselkursschwankungen sind.

- Währungsabgesicherte globale Anleihen verhalten sich ähnlich wie Anleihen in der lokalen Währung. Die Währungsabsicherung kostet/bringt ungefähr so viel wie die Zinsdifferenz zwischen den Währungsräumen, dieser "hedge return" kann sowohl positiv als auch negativ sein, das hat aber zur Folge, dass die Renditen der Fremdwährungsanleihen auf das lokale Niveau gezogen werden.

- Diversifikation mit währungsabgesicherten globalen Anleihen kann sich lohnen, da das Zinsniveau in den unterschiedlichen Anleihenmärkten sich unterschiedlich ändert, also das Zinsänderungsrisiko lässt sich so etwas abmildern.

Ob sich das auch in einem Schwellenland anwenden lässt, kann ich nicht sagen. Normalerweise gelten Schwellenlandanleihen als zu riskant und eignen sich nicht als sicherer Baustein in einem Portfolio.

ChrisS sagt am 09. Januar 2018

So wie ich das verstanden habe, lebt der Fragesteller ja in einem Land, das "in der EU, aber nicht in der Eurozone" ist.

Wenn ich noch alles richtig aus dem Kopf aufzählen kann, bleiben da als Möglichkeiten:

(a) Bulgarien, Kroatien, Polen, Rumänien, Tschechien, Ungarn

und (b) Dänemark, Schweden (und UK, bis Brexit).

Trennung ist weil (b) nicht zu seiner Beschreibung passt ("emerging" europe, riskanterer Markt). Nehmen wir also mal an es ist eines der süd/ost-europäischen Länder von (a).

Jetzt ist halt das Problem, wenn es darum geht "okay globale Anleihen, aber bitte nur mit Heimatwährungs-Hedging, damit sie stabil sind und nicht noch Zusatzschwankungen", ob es sowas überhaupt gibt für sein spezielles Land.

(Die andere Alternative wäre ja sonst nur Anleihen aus dem Heimatland, das wäre aber auch kritisch wenn es nur ein kleiner Markt ist)

Da ich mich damit noch nie beschäftigt hatte, habe ich keine Ahnung, wie groß das Angebot an Lew-hedged, Kuna-hedged oder Forint-hedged ETFs/Fonds überhaupt ist.

Vielleicht gibt es sowas, aber wegen der Nische nur mit ziemlichen Gebühren, oder vielleicht gibt es sowas garnicht erst (weil das relevante Publikum dafür es eh schon gewöhnt ist, aufgrund der heimischen Instabilität ihr Geld lieber ausser Landes anzulegen).

Da wird man schon eine etwas angepasstere Vorgehensweise austüfteln müssen, anstatt das man einfach nur die allgemeinen Aussagen (die ja nur aus der Perspektive von und für US- bzw Euro-Investoren geschrieben wurden) zu übernehmen, wenn sie auf die eigene Situation vllt nicht so zutreffend sind.

"Nowadays, the economic conditions are relatively good, but those days in 2008 were like hell :-(

Thus I think that even my bond portfolio must be diversified."

Die Frage die du dir halt stellen musst, ist welche Rolle die Anleihen in deinem Portfolio spielen sollen.

Für uns hier geht es eigentlich immer erstmal nur darum, dass "risikoarme Anlagen" (Bankeinlagen, solide Euro-Anleihen, usw.) hpts dazu da sind, die Aktien-Schwankungen bis in individuell abgezielten Toleranzgrenzen zu halten.

Um Rendite selbst gehts bei diesem Sicherheitsanteil eigentlich nicht primär (dafür sind die Aktien zuständig).

Was nun jemand tun sollte, der in einem Land lebt, wo man schon substantiellere Gründe hat, auch an der Stabilität der heimischen Sicherheitsanlagen zweifeln zu müssen, tja das ist halt ne andere Frage (mit der wir uns hier, abseits von ein paar Euro-Crashpropheten, viel weniger beschäftigen)...

Am Ende ist wohl eine Mischlösung am ehesten passend, also ein individuelles Abwägen von Kompromissen, kein totales entweder-oder (also so als ob man "nur alles daheim" oder "nur alles im Ausland" anlegen müsste), auch und besonders je nachdem eben wie stark oder schwach das Vertrauen in die heimische Stabilität ausgeprägt ist bzw wie groß die Bereitschaft ist dafür im Gegenzug die Währungsschwankungen ausländischer Anlagen, auch für den Sicherheitsteil des Portfolios, noch aushalten zu können/wollen.

Daenerys Targaryenová sagt am 09. Januar 2018

What do you think about it?

db x-trackers II Global Inflation-Linked Bond UCITS ETF (DR) 1C

CarstenP sagt am 10. Januar 2018

@Daenerys

Inflationsgeschützte Anleihen können durchaus Sinn ergeben, aber hauptsächlich für Anleihenlastige Portfolios. In Aktienlastigen Portfolios sollten Aktien langfristig für den Inflationsschutz sorgen.

Inflationsgeschützte Anleihen schützen ja vor unerwarteter Inflation. Die erwartete Inflation ist auch schon in normalen Anleihen eingepreist. Ob globale Diversifikation bei inflationsgeschützten Anleihen sinnvoll für einen Inflationsschutz ist, wage ich zu bezweifeln, da man sich ja normalerweise vor Inflation in der eigenen Währung schützen möchte und nicht vor Inflation in z.B. Japan.

Langfristig sollten sich aber inflationsgeschützte und normale Anleihen ähnlich verhalten, kurz/mittelfristig haben inflationsgeschützte Anleihen eine evtl. höhere Volatilität.

Wie ChrisS schon sagt, sollten sichere Anleihen für den risikoarmen Teil eines Portfolios dienen und man kann sie auch durch eine sichere Bankeinlage ersetzen.

Wenn es keine sichere Bankeinlagen bei dir gibt, dann könnten global diversifizierte Investment Grade Anleihen auch eine gute Wahl sein. Da empfiehlt sich allerdings eine Währungsabsicherung.

Wenn es das so nicht gibt, dann kannst du entweder das Wechselkursrisiko in Kauf nehmen oder sicherst in Euro/Dollar ab falls der Euro/Dollar eine Rolle spielt in deinem Leben, ansonsten weiß ich auch nicht weiter...

GiniKoeffizient sagt am 23. Januar 2018

@Alle

@ChrisS

Was nun jemand tun sollte, der in einem Land lebt, wo man schon substantiellere Gründe hat, auch an der Stabilität der

heimischen Sicherheitsanlagen zweifeln zu müssen, tja das ist halt ne andere Frage

(mit der wir uns hier, abseits von ein paar Euro-Crashpropheten, viel weniger beschäftigen)...

Was man aber auch als nicht Crashprophet kennen sollte ist die Collective Action Clause, welche als solche zwar schon lange existiert, aber für Europa erst seit 2013 relevant wurde.

Das ist letztendlich ein Gläubigerverzicht für den Fall eines solchen Crashs. Die Tatsache, dass sich die EU Länder darauf geeinigt haben und die Bundesrepublik seit dem Januar 2013 Anleihen unter der CAC Klausel herausgibt, zeigen doch sehr deutlich, dass nicht nur Crashpropheten erhebliche Skepsis gegenüber Anleihen vorhanden sein muss (und dadurch Lebensversicherungen und ähnlicher gesetzlich verpflichteter Anleihen basierter Finanzprodukte). Insbesondere wenn man hier von Risikoanteilen und Toleranz spricht.

Unsere Politiker hätten sich nicht auf eine derartige Klausel geeinigt, wenn auch nicht sie ein immanentes Problem hierin sehen würden.

Und die Tatsache, dass es als möglich erachtet wird, sollte daher vor allem hinsichtlich der besonderen Konstellation von Daenerys in die Entscheidungsfindung einbringen.

Für diejenigen die eben diese CAC nicht kannten: Es handelt sich im Grunde um eine Enteignungsklausel im Falle von Zahlungsunfähigkeit.

Oder vielleicht sogar dem Unwillen zur Zahlung :-D. Daher ist auch von Lebensversicherungen abzuraten, zumal hier eine Mindestquote an Staatsanleihen vorgeschrieben ist. Im Grunde sind sogar Betriebsrenten schlagartig unsicherer geworden.

Ich bin ganz sicher kein Crashprophet, aber die Entwicklung, auch entsprechender gesetzlicher und politischer Entscheidungen zeichnet eine ganz klare Chance für einen Eintritt dieser Möglichkeit ab. Gerade deshalb sollte so etwas nicht pauschal ignoriert werden.

ChrisS sagt am 25. Januar 2018

@ Gini

"Ich bin ganz sicher kein Crashprophet, aber die Entwicklung, auch entsprechender gesetzlicher und politischer Entscheidungen zeichnet eine ganz klare Chance für einen Eintritt dieser Möglichkeit ab. Gerade deshalb sollte so etwas nicht pauschal ignoriert werden."

Da widerspricht man sich ja nicht - nur weil ich in einem beiläufigen Nebensatz mal vereinfacht Crashpropheten sagte, heißt das ja nicht, dass es nicht auch wirklich ein paar ernsthafte Dinge gibt, über die man sich auch seriös Gedanken machen kann.

Allerdings, und das ist eben der Kernpunkt den man auch noch mal genauer aufdröseln sollte, das wichtige bei der Unterscheidung zwischen Crashpropheten und ernsthaften seriösen Auseinandersetzungen sind halt

- Die Qualität der Problem-Analyse und

- der Nutzen der angebotenen Lösungen. (und irgendeine Lösung muss halt immer dabei rauskommen, denn das bloße "aufzählen-von-Problem-aber-nichts-dagegen-tun" allein hilft ja genausowenig als hätte man die Probleme garnicht erst erkannt).

Mal als plattes Beispiel zur Verdeutlichung, was sicher einige schon gesehen haben, die Kategorie Crashprophet ala "Der Markt stürzt bald ab! - Verkauft all eure Aktien! - Kauft stattdessen Gold!" (und am besten gleich noch vom Propheten selbst, denn nicht selten steckt hinter so mancher Panikmache auch bestimmte eigene Vertriebsinteressen, dem vorher verunsicherten Publikum also hinterher prompt die vermeintliche "Lösung" als eigenes Produkt/Dienstleistung zu vermitteln).

Auf dieses Niveau von mangelhaften und vermeintlichen Problembeschreibungen&Problemlösungen nicht mehr hereinzufallen ist ja ein wesentliches Element der Bildung, die hier im Blog usw geleistet wird.

Also Vermeiden/Ignorieren von "Investmentpornographie" (die übrigens zwei Seiten hat, es geht dabei nicht allein nur um die ganz tollen Sachen in die man jetzt unbedingt investieren muss, sondern es gibt auch die negative Schiene von Sachen vor denen jetzt ganz stark gewarnt wird, bzw Kombinationen aus beiden (siehe oben zB: Verkauft Aktien! Kauft Gold!) und so weiter.

Klar, "ignorieren" klingt erstmal auch ein bissel blöd, man will ja nicht ignorant sein und manche Problembeschreibungen sind ja auch seriös und sinnvoll - aber das ist ja der Punkt, man muss halt lernen (also sich das nötige Wissen dazu aneignen) um unterscheiden zu können was wirklich wichtig/sinnvoll ist und was davon eher unwichtig/sinnlos ist, also seinen persönlichen "Bullshit-Detektor richtig kalibrieren" können um unter all dem Noise noch Signal zu finden.

Soviel erstmal nur allgemein auf der philosophischen Ebene dazu gesagt.

Auf der praktischen Ebene können wir ja zur Demonstration durchexerzieren, was das zB für dein Beispiel bedeutet. Du erwähnst die CAC-Klausel und dass Anleihen dadurch "unsicherer" geworden sind.

Soweit okay, das kann man als einfache Problembeschreibung auch glauben und ähnlich sehen - das ist aber erstmal nur die halbe Miete.

Der viel bedeutendere Teil ist jedoch die Frage der Konsequenzen:

- Was nützt mir das jetzt zu wissen?

- Welche Handlungen ziehe ich daraus, um dieses beschriebene Problem (in Reihenfolge der Schwierigkeiten) (a) abzumildern / (b) ganz zu vermeiden / (c) davon sogar noch zu profitieren ?

Aber erst nochmal auf die Problembeschreibung zurück.

Die einfache Feststellung, das Anleihen nun per se "unsicherer" geworden sind, ist eigentlich für eine ernsthafte Analyse (aus nur der dann auch eben ernsthafte Handlungskonsequenzen gezogen werden können) ein bissel zu schwammig.

Man muss die "Unsicherheit" quantifizieren können, um darüber eine Abwägung zu treffen.

Wie schätze ich das Risiko ein und steht das noch dem Wert des Nutzens gegenüber (wenn ja, geht man es halt bewusst trotzdessen noch ein, und wenn nein, dann muss man sich eben anpassen)?

Bleiben wir dabei einfach mal bei zwei Dimensionen dieses Risikos: (a) der Schadenshöhe und (b) der Schadenswahrscheinlichkeit. Beides ergibt einen Erwartungswert, den man mit dem Nutzen/Rendite der Anlage gegenüberstellen kann und dann abwägt, ob sich das noch lohnt. Schadenshöhe ist zum Beispiel der Grad der Exponierung (zB wie stark bin ich in den ausfälligen Anleihen investiert, bzw wieviel Verlust ist möglich), Schadenswahrscheinlichkeit ist halt welche Wahrscheinlichkeit man dem Eintritt des Schadensereignisses gibt (zB prozentual).

Jetzt ist halt die Schwierigkeit (was das ganze auch ein bischen Kunst statt nur Wissenschaft macht), dass da viel Ermessensspielraum und persönliche Einschätzungen dabei sind. Unterschiedliche Leute können bei derselben Betrachtung zu unterschiedlichen Analysen kommen.

Das ist auch okay und ganz legitim so, jeder soll ja nur machen was zu ihm passt (denn nur man selbst muss ja mit den Konsequenzen seiner Entscheidungen leben).

Das Problem, wenn wir über solche Extremfälle reden, ist ja das uns oft einfach die nötigen Datenlagen fehlen, mit denen wir "vernünftig" (das heißt realistische Erwartungshaltungen) Risiken systematisch einschätzen können.

Eine Kfz-Versicherung hat die Daten von Millionen Fahrern und Fahrzeugen, mit denen sie einigermaßen korrekt (auf der Gesamtebene) kalkulieren können (sie kennen die Schadenshöhen und wissen wie oft Unfälle in einer Population vorkommen, also die Wahrscheinlichkeiten) und damit zB Prämien so relativ genau prognostizieren können und anpassen etc, damit sie nicht in eine Unterdeckung kommen.

Wenns dagegen nun um den Ausfall europäischer Staatsanleihen geht, ist das aber noch ein bischen komplexer (gerade für den normalen Kleinanleger mit wenig Überblick, der da erst garnichts berechnet sondern hpts nach Bauchgefühl agiert).

Wie soll man dieses Risiko nun ernsthaft konkret beziffern ? Klar kann man sich mit ein paar Berechnungen dem ganzen "mathematisch" etwas annähern, aber die meisten entscheiden dass doch wohl einfach je nach ihrem persönlichen Paranoia-Level.

Aber okay, selbst wenn sich dazu mal eine persönliche Einschätzung gefunden hat (wir wissen eh nicht wie zutreffend sie tatsächlich sein mag), kommt nun die nächste (eigentlich noch schwierigere) Frage: Was nützt mir das jetzt konkret? Was für Handlungen leite ich jetzt daraus ab?

Dafür sei auch nochmal an den eigentlichen "Zweck" der Anleihen in der Portfoliokonstruktion erinnert.

Primär geht es dabei darum, einen "Stabilitätsanteil" (stabil im Sinne von, nur wenig/garnicht im Wert schwankend) zu bilden, um durch individuell angepasste Beimischung die Aktienschwankungen im Gesamtkontext bis auf ein gewünschtes erträgliches Level zu reduzieren. Es lassen sich noch einige andere Nebengründe finden, aber das sei mal der Hauptsinn.

Wenn wir jetzt also sagen wollen, okay Anleihen sind "unsicherer" geworden, müssen wir uns hinterher fragen: Sind sie so unsicher geworden (persönliche Einschätzung eben, und die Schwierigkeit der Quantifizierung sagte ich ja schon) dass zu erwarten ist (= Wahrscheinlichkeit oberhalb des ertragbaren Niveaus) dass sie die Rolle des Stabilitätsanteils (=Schadenshöhe wäre größer als die Verlusttoleranz) nicht mehr ausfüllen können?

Das ist halt die persönliche Abwägung. Man kann ja auch trotzdem sagen, ja sie sind zwar riskanter geworden, aber noch nicht "so riskant", dass sie den Zweck nicht mehr erfüllen können, bzw ich gehe das Risiko bewusst ein. Oder man sagt eben anhand der persönlichen Einschätzung, das mir das Verhältnis bei der Abwägung zu negativ ist und ... tja, was dann ist die Frage....

Man kann sich von den Anleihen trennen, aber (siehe "Zweck") man braucht dann halt trotzdem immer noch irgendein Asset für den gewünschten Stabilitätseffekt.

(Oder man verzichtet gleich ganz auf die Stabilität und muss sich notgedrungen halt an die vollen Aktienschwankungen gewöhnen).

Welche übrigen Assets haben den gleichen gewünschten Effekt? Bankeinlagen sinds dann ja sicher nicht (meist sind auch die gleichen Leute, die sich über Anleihen Sorgen machen, bei Banken ja noch viel kritischer und pessimistischer sind - klar, auch nicht grundlos, aber wie gesagt: was sind dann die Lösungen für das Stabilitätsproblem?).

Man kann eine Reihe anderer Assets aufzählen und nach ihren jeweils individuellen Eigenschaften, Vor- und Nachteilen abklopfen (und irgendein Trade-Off wird es immer geben, es gilt halt das ewige Finanzdreieck von Rendite-Risiko-Liquidität) und schauen wie man sich noch eine Mischung mit ähnlicher stabilisierender Funktion zusammenbasteln kann.

Aber man brauch halt überhaupt Alternativen die den Sinn noch erfüllen können, denn ansonsten bringt das ja auch nichts und bleibt nur eine rein intellektuelle Überlegung ohne realen Nutzen.

GiniKoeffizient sagt am 25. Januar 2018

@ChrisS

Da widerspricht man sich ja nicht - nur weil ich in einem beiläufigen Nebensatz mal vereinfacht Crashpropheten sagte,

heißt das ja nicht, dass es nicht auch wirklich ein paar ernsthafte Dinge gibt, über die man sich auch seriös Gedanken machen kann.

Ich glaube das hast du zu persönlich genommen. Ich hatte das @Alle oben angebracht und nur einen Teil deines Textes zitiert, da er meiner Meinung nach in die Diskussion am besten passt. Die Grundhaltung der Kommentare war an dieser Stelle, dass die Nicht-EU-Anleihen ja bedeutend gefährlicher seien und man hier sich über Hedging an sicheren Anlageinstrumenten bedienen sollte. Das halte ich eben für verfehlt. Daher der Hinweis auf das CAC-Thema, welchen sehr vielen unbekannt ist.

- Die Qualität der Problem-Analyse und

- der Nutzen der angebotenen Lösungen. (und irgendeine Lösung muss halt immer dabei rauskommen, denn das bloße "aufzählen-von-Problem-aber-nichts-dagegen-tun" allein hilft ja genausowenig als hätte man die Probleme garnicht erst erkannt).

Das Format dieses Blogs erstreckt sich zur Diskussion über Kommentare und das halte ich auch für ausreichend. Um jedoch stets in sich geschlossene fundierte wissenschaftliche Arbeiten zu jeder Stellungnahme abzugeben, dazu hat hier wohl kaum einer Lust oder Zeit, geschweige der Notwendigkeit.

Daher sollte es genügen, wenn an dieser Stelle wichtige Schlagwörter erwähnt werden und die Leute sich selbst ein Bild machen.

Da du jedoch nicht mit der Aussage zufrieden zu sein scheinst. Die Politik diskutiert über EU-Bonds. Faktisch haben wir diese jedoch bereits, da wir ein zinsloses Transfersystem über das target2-Abrechnungssystem [1, S. 1] der Zentralbanken haben und zeitgleich durch Schuldenschnitte und Rettungsschirme die schlechteren Anleihen (gemäß Ranking) in die eigenen Bilanzen zerren.

Nehmen wir mal den 100 Mrd. Euro Schuldenschnitt für Griechenland und sehen uns dazu die entsprechende Grafiken an:

[Chart1], ganz schön zu sehen im Knick der Griechenlandkurve um 2011. Gleichzeitig die Target2-Salden: [Chart2] oder [1, S. 2.]

Fazit an der Stelle: hat nichts gebracht, war nur ein wildes herumschieben von Zahlungsbilanzen. Frech könnte man behaupten es ist eigentlich dasselbe wie der Länder-Lastenausgleich in der Bundesrepublik Deutschland.

Aktueller Stand der Forderungen der Bundesbank aus TARGET2: Betrag: 906.941.417.444,22 Euro (906 Mrd. €). Im Vergleich dazu, unsere Staatsverschuldung liegt bei ~2000 Mrd. €.

Wenn man alleine nur das betrachtet muss man doch ganz klar sehen, dass hier eine Augenwischerei vorliegt, wenn man weiterhin historische Daten zu Staatsanleihen von Deutschland analysiert. Da sind diese ganzen Verwerfungen gänzlich unbeachtet geblieben.

Falls hier immernoch Zweifel herrschen. Einfach googeln, da werde ich mir an der Stelle nicht die Mühe machen das komplizierte volkswirtschaftliche Komplex zusammenzufassen, nur weil hier die Qualität der Erläuterungen angezweifelt werden. Diese wurde bereits hinreichend durch Wirtschaftsprofessoren und ihre Mitarbeiter elaboriert.

Dafür sei auch nochmal an den eigentlichen "Zweck" der Anleihen in der Portfoliokonstruktion erinnert.

Primär geht es dabei darum, einen "Stabilitätsanteil" (stabil im Sinne von, nur wenig/garnicht im Wert schwankend) zu

bilden, um durch individuell angepasste Beimischung die Aktienschwankungen im Gesamtkontext bis auf ein

gewünschtes erträgliches Level zu reduzieren. Es lassen sich noch einige andere Nebengründe finden, aber das sei mal der Hauptsinn.

Anleihen genießen einen guten Ruf aufgrund ihrer Vergangenheit. Diese historischen Renditen interessieren heute jedoch nicht mehr. Daher Finger weg bei Depots und Vermögen die ohnehin zu klein sind das auszuhalten (keine Ahnung wo hier eine willkürliche aber bedachte Grenze gezogen werden sollte, vielleicht 100.000€, vielleicht mehr).

Frech betrachtet haben Anleihen aktuell nur durch institutionelle Anleger und gesetzliche Bestimmungen eine Daseinsberechtigung, da sie das Instrument der Wahl zur Staatsentschuldung sind (siehe erstmals rückwärts laufende Schuldenuhr).

Zudem ist hier durch das Anleihenkaufprogramm der EZB im Umfang von Rund 60 Mrd. Euro monatlich auch eine potentielle Aufblähung nicht zu leugnen. Historisch gesehen sind Negativzinsen ein Phänomen und Realexperiment in der noch eigentlich sehr jungen Geschichte unseres Geldsystems und erst recht seit der Abkopplung von bis dahin hinterlegten Realwerten zur Schaffung von Vertrauen und Vergleichbarkeit (Golddeckung).

Selbstverständlich sollte man die übrigen Optionen evaluieren wie du das auch forderst.

Dabei sollte aber auch ehrlich eine Offenheit gegenüber Alternativen vorliegen und ganz klar eine menschliche grundlegende Vernunft die Situation bewerten:

Von was reden wir hier? Ein paar tausend Euro?

Wer hat schon ernsthaft mehr als der Einlagensicherungsrahmen von 50.000€ oder 100.000€ bei einer Bank als Einlage (Tagesgeld) auf der Kante liegen?

Das unwohle Gefühl derartige Summen bei Banken zu parken wird durch unsichere Anleihen nicht besser. Dazu gab es doch erst die aktuell diskutierte Arbeit The Rate of Return on Everything, 1870-2015 [2, 3, 4] die hier ganz klar zeigt, dass man sich weniger Rendite zu höherem Risiko erkauft, da Anleihen einer enormen trägen Volatilität ausgesetzt sind die jedoch überhaupt nicht überrascht. Daher kann doch selbstverständlich nur für die nähere absehbare Zukunft davon abgeraten werden.

Fazit

Ich schätze was ich sagen möchte ist, bei einer Diskussion über die Sinnhaftigkeit von Anleihen als Stabilitätsanker wurden die Würfel seit 2013 neugezinkt und noch vielmehr als früher fragwürdig.

In einer Konstellation wie der von Daenerys sollte man daher noch deutlicher auf die Risiken hinweisen und nicht so tun als wären EU-Staatsanleihen das Goldene vom Ei und risikoärmer. Das sind sie nämlich nicht mehr. Die Eintrittswahrscheinlichkeit der Ereignisse lässt sich aufgrund der Willkür politischer Maßnahmen auch absolut nicht einschätzen, hier könnte eine protektionistische ungarische oder polnische Haltung ein wesentlich nachhaltigeres Ergebnis produzieren, als die vermeintlich überlegende EU dies durch eine Ausweitung der Transferleistungen anstrebt.

Oder auch nicht.

Man kann es nicht wissen, aber beides wird hierdurch erstmals gleichsam unsicher. Daher ist in beiden Fällen eher davon abzuraten in der gegenwärtigen Situation Staaten zu vertrauen. Hier wären sogar Unternehmensanleihen noch interessanter.

Daher behaupte ich an dieser Stelle, es könnte sinnvoller sein sich ein paar norwegische Kronen oder andere solide Währungen ins Depot zu legen, als vermeintlich überlegeneres Hedging über Fondskonstrukte auf Basis von Anleihen zur Erzielung von Stabilität zu suggerieren.

Der Maßstab zur Risikobewertung und Abschätzung der Unsicherheiten funktioniert nun mal nicht mehr in dem Maße wie wir es gerne hätten, da sich die Spielregeln geändert haben.

Vertragsbrüche durch Staaten können und wollen nicht mehr geahndet werden und zeigen sich bereits ganz deutlich in Debatten über No-Bailout, CAC, fehlende UN-Mandate oder der faktischen massiven Überschuldung und Vertragsbruch durch Nichteinhaltung der Grenzwerte (60% des BIP).

Man kann EU-Anleihen aktuell überhaupt nicht empfehlen und sollte hier lieber die nächsten Jahre die Finger von lassen, da sie ihren Zweck nicht mehr erfüllen und erst mit Abstand betrachtet werden sollte wo die Reise hier hingeht.

Wer es immer noch nicht glauben möchte, die IWF Chefin selbst bestätigt dies in hohem Maße:

“Wir verletzten alle Rechtsvorschriften, weil wir einig auftreten und wirklich die Euro-Zone retten wollten”, Christine Lagarde zum Wallstreet Journal [5]

“Der Vertrag von Lissabon war eindeutig. Keine Rettungsaktionen.”

Summa summarum: die Diskussion in den Kommentaren vernachlässigt dieses systemische Risiko aufgrund der fahrlässigen Handlungen und verfehlt den wahren Zweck der Stabilität die sie anbieten möchte.

Meines Erachtens nach kommt es mal wieder davon, dass man sich zu sehr an der Vergangenheit orientiert und nicht selbst entscheiden möchte und sich ein Bild von der gegenwärtigen Lebenslage macht, da man sich ja irren könnte und einem Gewinne entgehen könnten.

Daher möchte ich darauf hinweisen und ganz stark sagen: unterschätzt das Risiko nicht und macht euch ein Bild bevor hier wieder Rezepte aus der heilen Fallstudie im Labor vermischt werden, das ist leider zu einfach.

Achja du wolltest noch eine Lösung haben:

Vorerst keine EU-Anleihen kaufen bis eine echte Lösung für das Währungswechselproblem durch die Einheitswährung Euro gelöst wurde und stattdessen tatsächlich lieber aufs Tagesgeld damit.

Wer die Finger nicht davon lassen kann, sollte vielleicht über ETFs auf globaler Ebene oder Basis von Unternehmensanleihen zurückgreifen, muss aber hier auch ganz klar mit einer Dämpfung bei einem Crash rechnen.

Daher wäre wohl eine höhere Aktienquote immer noch die Qual der Wahl, bei der man sich einen großen Puffer nach unten einbaut, sofern möglich, falls es zu Einbrüchen kommt.

Oder man begnügt sich in den Zeiten nur von Dividenden und verbraucht bis dahin Cash Reserven die man vielleicht auch in unterschiedlichen Währungen hält und schnallt den Gürtel eben etwas enger. Grundlegend ist alles was einen Cash-Flow erzeugt zu bevorzugen, da hier flexibel ständig neu entschieden werden kann ob die Situation sich geändert hat.

Selbstverständlich ist das keine tolle Lösung, aber vermutlich die flexibelste Antwort auf ungewisse Zeiten und Veränderungen.

[1] - https://www.bundesbank.de/Redaktion/DE/Downloads/Aufgaben/Unbarer_Zahlungsverkehr/Target2/2017_12_mb_target2_saldo.pdf?__blob=publicationFile

[2] - https://www.frbsf.org/economic-research/files/wp2017-25.pdf

[3] - https://think-beyondtheobvious.com/stelters-lektuere/langfriststudie-globales-immobilienportfolio-und-aktien-die-beste-geldanlage/

[4] - http://finanzglueck.de/aktienmarkt-und-immobilien-investieren/

[5] - https://de.reuters.com/article/eu-euro-lagarde-20101218-idDEBEE6BH05H20101218

[Chart1] - https://www.google.de/publicdata/explore?ds=ds22a34krhq5p_&met_y=gd_pc_gdp&hl=de&dl=de#!ctype=l&strail=false&bcs=d&nselm=h&met_y=gd_pc_gdp&scale_y=lin&ind_y=false&rdim=country_group&idim=country_group:eu&idim=country:de:it:es:el:pt&ifdim=country_group&hl=de&dl=de&ind=false

[Chart2] - http://media0.faz.net/ppmedia/aktuell/2258005585/1.4914140/default/hq/infografik-entwicklung-der.jpg

CarstenP sagt am 25. Januar 2018

@GiniKoeffizient

Einen Punkt möchte ich noch zu ChrisS' Ausführungen ergänzen, weil der gerne übersehen wird. All die Gründe und Panikmache die seit Jahren verbreitet wird, warum man jetzt nicht in Anleihen investieren sollte:

- Die Zinsen können nur noch steigen.

- Sie müssen jetzt ihre Anleihen verkaufen, weil sie sonst derbe Verluste hinnehmen müssen.

- In diesem Niedrigzinsumfeld sollte man nur kurze Laufzeiten halten.

- Enteignung durch CACs.

ignorieren den simplen Fakt, dass der Anleihenmarkt das völlig anders sieht.

Sprich, wenn jetzt alle ihre Anleihen verkaufen müssen, weil sie sonst garantiert Verluste machen, wer sind dann die Käufer dieser Anleihen, die freiwillig diese garantierten Verluste machen wollen?

Das beruht alles auf öffentliche Informationen und ist schon längst in die Bepreisung mit eingeflossen, und damit sind die Verluste niemals garantiert, weil darauf keiner Lust hat.

Auch der Anleihenmarkt wird durch unerwartete Dinge (neue Informationen) bewegt, vor den erwarteten Zinserhöhungen muss man hingegen keine Angst haben.

Wenn z.B. die Fed die Leitzinsen wie erwarte anhebt, dann kommt es an dem Tag nicht zu Verlusten bei Anleihen wegen dieser Anhebung, tatsächlich bewegen sich schon deutlich vor diesem Termin die Zinsen am kurzen Laufzeitende der Zinsstruktur in Richtung dieser Erhöhungs-Erwartung.

Keine Frage, die Renditeerwartungen für Anleihen guter Bonität sind zurzeit äußerst unattraktiv, das betrifft blöderweise alle anderen risikoarmen Anlageformen gleichermaßen.

Trotzdem können risikoarme Anleihen/Rentenfonds/ETFs weiterhin als Stabilisator in einem Portfolio dienen. Man sollte halt nur soviel Zinsänderungsrisiko eingehen, wie man auch ertragen kann oder ganz drauf verzichten und stattdessen Tagesgeld wählen.

Doch wer schon das Aktienmarktrisiko ertragen kann, sollte mit den Risiken von Anleihen eigentlich auch klar kommen, weil diese Risiken bei einem Aktienlastigen Portfolio völlig untergehen...

GiniKoeffizient sagt am 25. Januar 2018

@CarstenP

ignorieren den simplen Fakt, dass der Anleihenmarkt das völlig anders sieht.

Sprich, wenn jetzt alle ihre Anleihen verkaufen müssen, weil sie sonst garantiert Verluste machen, wer sind dann die Käufer dieser Anleihen, die freiwillig diese garantierten Verluste machen wollen?

Das beruht alles auf öffentliche Informationen und ist schon längst in die Bepreisung mit eingeflossen, und damit sind die Verluste niemals garantiert, weil darauf keiner Lust hat.

Und genau das ist ein Irrglaube. Daher habe ich ja absichtlich darauf hingewiesen, dass eben institutionelle Anleger sich nicht so frei aussuchen können wo sie investieren wie wir das praktizieren.

Beispiel (von 2012):

Damals aber ließ sich der Einfluss der institutionellen Investoren auf den Gesamtmarkt noch vernachlässigen. Der Anteil der von > ihnen gehaltenen Aktien und Anleihen betrug in Amerika weniger als 20 Prozent. Doch ist er seitdem stark gestiegen.

Seit Beginn dieses Jahrhunderts werden fast 60 Prozent des Vermögens von institutionellen Anlegern gehalten, die eben nicht beliebig an den Märkten schalten und walten dürfen. „Aufgrund ihrer hohen Bedeutung bestimmen die Institutionellen die Preise am Markt und nicht die dem Modell nach frei und rational handelnden Privatanleger“, sagt Esterer.

Quelle www.faz.net/aktuell/finanzen/aktien/institutionelle-anleger-die-dominanz-veraendert-die-maerkte-11998148.html

Weiteres Beispiel (von 2016):

Institutionelle Anleger haben nach wie vor kaum Aktien im Portfolio. Trotzdem liebäugeln auch sie angesichts anhaltender Niedrigzinsen mit dem Risiko und einer höherer Rendite: über Unternehmensanleihen. Ergebnisse einer Studie von Feri.

Quelle

Wer macht den Löwenanteil aus? Die Pensionskassen.

Daher ein weiteres Beispiel:

Ungedeckte Pensionsverpflichtungen lasten auf den Dax-Konzernen. Um die Lücke zu stopfen, setzen die Manager der Pensionskassen vermehrt auf Anleihen. Doch die Strategie könnte in den nächsten Jahren nicht mehr aufgehen.

Quelle: handelsblatt.com/finanzen/anlagestrategie/trends/ungedeckte-pensionen-die-anlagestrategie-der-pensionskassen/6355550-2.html)

Das beruht alles auf öffentliche Informationen und ist schon längst in die Bepreisung mit eingeflossen,

und damit sind die Verluste niemals garantiert, weil darauf keiner Lust hat.

Dass die Markteffizienzhypothese die Marktteilnehmer als solche ignoriert ist ein bekanntes Problem und größter Kritikpunkt an der Hypothese.

Wie sonst erklären sich jüngste Ereignisse bei denen sich Aktienunternehmen umbenennen und das Wort Blockchain mit eingliedern um anschließend Vervielfachungen an ihren Kursen zu erreichen? Beispiel Eisteefirma Blockchain Corp..

Auch Blasen wie wir sie erlebt haben wären so gesehen nicht möglich, wenn die Hypothese wirklich immer greifen würde. Auf lange Sicht mag das stimmen, es gibt kaum etwas effizienteres zur Preisfindung als die Börse und der Aktienmarkt, allerdings gibt es hier auch erhebliche Unterschiede zwischen den einzelnen Anlagemärkten.

Wenn man sich nur mal die historischen Renditen von Bills and Bonds ansieht sollte man eigentlich sofort sehen, dass hier unheimlich träge Schwankungen zu sehen sind, die aber stets von einer immensen Unsicherheit geprägt werden. Das begründet sich schlichtweg in den weltpolitischen Unsicherheiten bei denen anders als bei Aktienunternehmen kaum verlässliche Insiderinformationen vorhanden sind, welche dann tatsächlich einer EMH hinreichend dienen würde.

Zusätzlich kommt dann eben die gesetzliche Komponente hinzu welche institutionelle Anleger in diese Anleihen zwingt und somit gar keine unabhängige Anpassung und Einpreisung möglich macht welche viele erwarten.

Schwachzocker sagt am 25. Januar 2018

@ GiniKoeffizient

Das ist mir alles etwas zu wild:

1.) Die CAC-Klausel, die Dir da solch eine Angst macht, ist keine Enteignungsklausel, sondern sie besagt nichts weiter als dass die Gläubiger mehrheitlich die Anleihebedingungen rückwirkend ändern können.

2.) Du hast hier auch kein Geheimnis entdeckt, sondern jeder, der einmal einen Anleiheprospekt gelesen hat (und das sollte man vor dem Kauf tun), kennt diese Klausel. Allerdings wusste ich nicht, was CAC ist.

Die Ratingagenturen und die institutionellen Anleger kennen diese Klausel auch. Dieses Risiko ist eingepreist.

3.) Bundesanleihen gelten noch immer als mündelsicher.

4.) Ich habe noch keinen ernstzunehmenden Investor kennengelernt, der EU-Anleihen in ihrer Gesamtheit als sicher bezeichnet. Natürlich können Anleihen von Italien und Portugal (BBB) nicht als sicher gelten.

Auch langlaufende Anleihen sind aufgrund ihrer Kursschwankungen nicht sicher.

Sicher sind kurzlaufende Staatsanleihen in Heimatwährung mit Top-Bonität (AAA). Wir in Deutschland sind in der glücklichen Lage, in einem solchen Land zu leben. Bewohner anderer Staaten (mit anderer Währung und niedriger Bonität) haben nicht diese Möglichkeit des sicheren Hafens, weil sie mindestens das Währungsrisiko tragen müssen.

5.)

"Wer hat schon ernsthaft mehr als der Einlagensicherungsrahmen von 50.000€ oder 100.000€ bei einer Bank als Einlage (Tagesgeld) auf der Kante liegen?"

Hier scheinst Du die Sache doch etwas zu sehr aus der Froschperspektive zu betrachten.

Zudem wird es hier etwas widersprüchlich:

Du traust dem deutschen Staat bei der Rückzahlung seiner Schulden nicht über den Weg, aber derselbe Staat soll selbstverständlich jedem Sparer bis zu 100k an Spareinlagen ersetzen? Das klingt für mich irgendwie abwegig.

Selbstverständlich ist die Einlagensicherung ebenso der Gefahr von politischer Opportunität ausgesetzt wie der Schuldendienst. Bevor die Schulden nicht bedient werden, wird man wohl eher in Kauf nehmen, dass der Sparer leer ausgeht, denn die Bundesanleihen sind ja die Münze, mit der sich unserer Staat am Leben erhält.

6.) Schließlich sind es auch wieder die Dividenden, die helfen sollen und die (wenn ich Dich richtig verstehe) sicher sind? Das ist natürlich nicht der Fall. Bei jedem Unternehmen ist die Anleihe sicherer als die Dividendenzahlung der Aktie. Das ergibt sich schon daraus, dass es auf Zinszahlungen ein Rechtsanspruch gibt, auf Dividendenzahlungen jedoch nicht.

Ich glaube wirklich, Du hast Dich da etwas verrannt.

CarstenP sagt am 26. Januar 2018

@GiniKoeffizient

Die EMH ist nur ein theoretisches Konstrukt/Modell, das auf Modell-Vereinfachungen basiert.

Tatsächlich erfüllen die Kapitalmärkte, insbesondere der Anleihenmarkt, viele dieser Modell-Bedingungen.

Und empirische Erkenntnisse belegen ganz klar, dass die Kapitalmärkte sich sehr effizient verhalten. Das heißt aber nicht, dass die realen Märkte keine Anomalien/Ineffizienzen haben können, die gibt es ganz offensichtlich, z.B. auf sehr kurzen Zeitskalen oder wenn sich ein Großteil der Marktteilnehmer irrational verhält (z.B. Blockchain) oder Informationsasymmetrien existieren.

Nur insgesamt scheint das nicht viel zu nützen, nur den wenigsten gelingt es konsistent schlauer als der Markt zu sein und selbst bei den wenigen Ausnahmen kann man immer noch pures Glück unterstellen.

Somit sind all deine Bedenken und Beispiele, die gegen Anleihen sprechen, eigentlich nur Panikmache, weil allseits bekannt. Das z.B. große institutionelle Anleger gezwungenermaßen Anleihen halten müssen, ist keine neue Erkenntnis und es besteht kein Grund zur Annahme, dass sich das urplötzlich ändert, somit keine Panik am Anleihenmarkt, wir dürfen uns weiterhin über niedrige Zinsen freuen... ;)

GiniKoeffizient sagt am 26. Januar 2018

@Schwachzocker

1.) Die CAC-Klausel, die Dir da solch eine Angst macht, ist keine Enteignungsklausel, sondern sie besagt nichts weiter > als dass die Gläubiger mehrheitlich die Anleihebedingungen rückwirkend ändern können.

Selbstverständlich ist die CAC Klausel nur eine rückwirkende Änderungsbefugnis. Wie sonst hätte man das ganze rechtskräftig umsetzen sollen?

Nur weil man etwas anders benennt und gestaltet ändert dies nichts an der ursprünglichen Zielsetzung.

[Einer von vielen Artikeln darüber: www.welt.de/finanzen/article112468144/Euro-Staaten-beschliessen-Enteignungsklausel.html

2.) Du hast hier auch kein Geheimnis entdeckt, sondern jeder, der einmal einen Anleiheprospekt gelesen hat (und das sollte man vor dem Kauf tun), kennt diese Klausel. Allerdings wusste ich nicht, was CAC ist. Die Ratingagenturen und die institutionellen Anleger kennen diese Klausel auch. Dieses Risiko ist eingepreist.

Eben nicht, dafür müsste es echte Alternativen geben. Die haben Großanleger (Pensionskassen, Städte, Gemeinden, etc.) allerdings nicht. Es gibt keine Ausweichmöglichkeit. Gerade deswegen existieren ja lächerliche Negativzinsen auf Anleihen: www.spiegel.de/wirtschaft/soziales/staatsanleihen-deutscher-staat-verdient-1-2-milliarden-euro-durch-negativzinsen-a-1130837.html.

5.) "Wer hat schon ernsthaft mehr als der Einlagensicherungsrahmen von 50.000€ oder 100.000€ bei einer Bank als Einlage (Tagesgeld) > auf der Kante liegen?" Hier scheinst Du die Sache doch etwas zu sehr aus der Froschperspektive zu betrachten.

Du kennst meine finanzielle Situation nicht, daher ist die Aussage einfach nicht richtig. Zudem wird es hier

etwas widersprüchlich: Du traust dem deutschen Staat bei der Rückzahlung seiner Schulden nicht über den Weg, aber derselbe Staat

soll selbstverständlich jedem Sparer bis zu 100k an Spareinlagen ersetzen? Das klingt für mich irgendwie abwegig. Selbstverständlich ist > die Einlagensicherung ebenso der Gefahr von politischer Opportunität ausgesetzt wie der Schuldendienst. Bevor die Schulden nicht

bedient werden, wird man wohl eher in Kauf nehmen, dass der Sparer leer ausgeht, denn die Bundesanleihen sind ja die Münze, mit der > sich unserer Staat am Leben erhält.

Ich sage nur erstens, dass Anleihen keinen Deut besser sind als Cash und zweitens keinerlei Mehrwert in der aktuellen und zukünftigen Perspektive gegenüber Cash haben.

Weiterhin geht es hier ganz klar um Liquidität und die ist insbesondere durch die zusätzliche Einlagensicherung bei beispielweise Sparkassenbanken deutlich besser gestellt und ein echter Vorteil gegenüber der reinen gesetzlichen Absicherung. Auch hier gibt es genügend Beispiele.