17. Juni 2021

Trendfolgestrategie, was ist das?

Holen Sie sich den Rendite-Ninja ins Depot

Trendfolgestrategien kommen nicht aus dem akademischen Elfenbeinturm, sondern sind praxiserprobt. Seit über zweihundert Jahren verdienen lebens- und börsenerfahrene Anleger mit Hilfe dieses strategischen Ansatzes Geld an der Börse.

Trendfolgestrategien sind einfach, aber nicht simpel. Eine Trendfolgestrategie

- erkennt den Beginn eines Trends,

- folgt dem Trend, bis er bricht

- und steigt dann aus.

1., 2., 3., easy peasy, oder? Aber nicht simpel. Woher weiß die Trendfolgestrategie, wenn sie einsteigen muss und wann es dann gut ist mit dem Trend? Lesen Sie weiter!

Trendfolge – nötige Definitionen

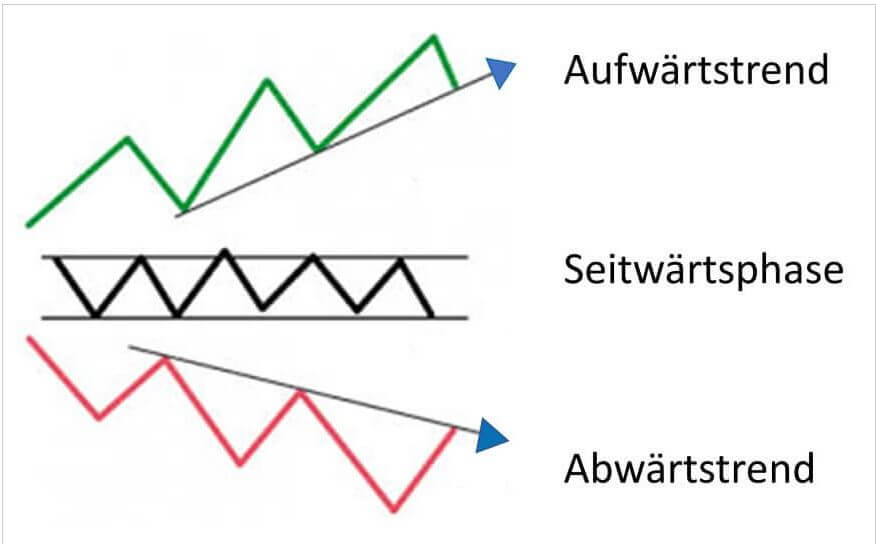

Erst einmal müssen wir definieren, was ein Trend ist. An der Börse gibt es drei Trends.

Aufwärtstrend

Im Aufwärtstrend ist das aktuelle Hoch immer höher als das vorhergehende und das letzte Tief ist ebenfalls höher als das vorletzte Tief.

Abwärtstrend

Im Abwärtstrend ist das aktuelle Tief immer tiefer als das vorhergehende und das letzte Hoch ist ebenfalls tiefer als das vorletzte Hoch.

Seitwärtstrend

Ein Euphemismus. Das ist gar kein Trend, sondern die Börse wackelt ziellos vor sich hin. Mal haben die Optimisten die Oberhand, dann steigen die Kurse. Dann sind die Bären stärker und die Kurse fallen. Ein besserer Begriff ist deshalb "Seitwärtsphase".

Ohne Trend keine Trendfolge

Kommen wir zur nächsten spannenden Frage:

Warum bildet sich ein Trend?

Sorry, aber diese Frage interessiert nicht. Ein Trendfolgesystem sagt:

- Ich erkenne den Beginn eines Trends.

- Ich erkenne das Ende eines Trends

Dazwischen handele ich. Ich habe Handelsstrategien für steigende Kurse und Handelsstrategien für fallende Kurse.

Ein Trendfolgemodell braucht kein "Warum". Die Kurse steigen, weil sie steigen und sie fallen, weil sie fallen. Mehr Analyse muss nicht sein. Im Gegenteil: Gute Trader geben sofort zu, dass sie keine Ahnung haben, warum die Preise von Rohstoffen, Aktien oder Währungen steigen oder fallen. Sie versuchen es erst gar nicht mit logischen Erklärungen, sondern überlassen das den Auguren der "Börse vor Acht" oder anderen Qualitätsmedien.

Chartanalyse und Charttechnik versus Trendfolgestrategie

Es gibt einen fundamentalen Unterschied zwischen Chartanalyse und Charttechik auf der einen Seite und Trendfolgestrategien auf der anderen Seite.

- Klassische Chartanalyse / Charttechnik: Glaskugelgeschäft. Ich versuche aus den Daten der Vergangenheit die Kursbewegungen der Zukunft zu prognostizieren. Das ist Börsenastrologie.

- Trendfolgesysteme reagieren auf Marktbewegungen, nachdem diese stattgefunden haben. Das ist seit 200 Jahren profitabel

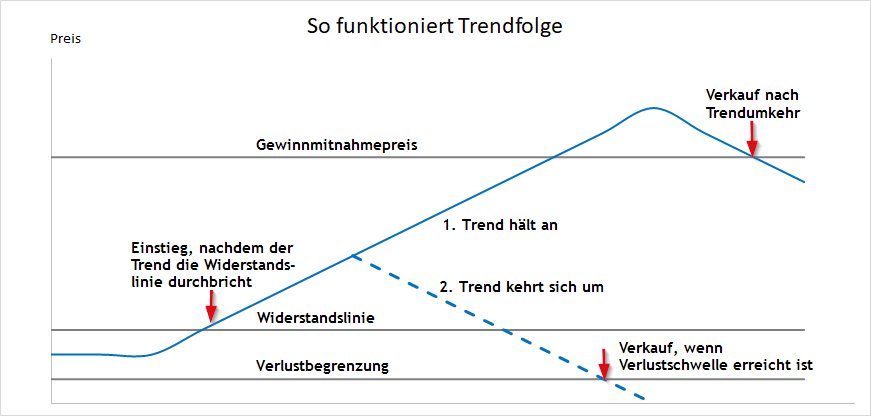

Das Prinzip der Trendfolge: So lange warten, bis sich ein Trend gebildet hat

Das Motto eines guten Händlers: Ich verstehe es nicht, aber ich handele damit.

Trendfolge ist ein ehrliches Geschäft. Anders als normale Börsenprofis mit ihrem "Die Kurse steigen/sinken, weil…" müssen die Trendhändler ihr Ego nicht verteidigen und sich ideologisch festkrallen, nur um gegenüber dem Kunden das Gesicht nicht zu verlieren.

Diese Trader sind die undogmatischsten und ehrlichsten Händler überhaupt. Sie verlassen sich auf die klaren Regen, die ihnen die Mathematik vorgibt und sonst nichts.

Investoren, die sich durch sämtliche Bilanzen gearbeitet und alles an Fachinformationen aufgesaugt haben, kommen zu dem Schluss: "Das klappt nicht!" Dann kommt der Trendfolger daher, weiß nicht, dass es nicht klappt und zieht den Trade einfach durch.

Daher das alte Börsensprichwort:

"The trend is your friend"

Warum sind Trendfolgestrategien so unbekannt?

Dieses fehlende "Warum" macht Trendfolger unattraktiv. Im Dezember 2017 verwalteten Trendfolgefonds weltweit rund 350 Milliarden US Dollar. Das sind gut zwei Prozent des US-Publikumsfondsmarktes, der etwa 16,35 Billionen US Dollar schwer war.

Warum diese Diskrepanz? Die meisten Portfolio-Manager sind darauf gedrillt, Abschlussberichte und Bilanzen zu analysieren. Lehrstuhl-Ökonomen lieben ihre Zeitreihenanalysen und versuchen sich daran, künftige Entwicklungen vorherzusagen. Und Anleger hören lieber die epische Story vom heroischen Kampf Mann gegen Aktie, als ein lapidares: "So isses eben."

Ein geflügeltes Wort unter Trendhändlern:

"Willst Du Recht haben oder Geld verdienen?"

Die Freunde der Trendfolgestrategie haben erkannt, dass es sinnlos ist, den Kontrollverlust durch die Kontrollillusion zu ersetzen. Sie wollen einfach nur Geld verdienen.

Nach wie vor gilt: Prognosen sind schwierig. Besonders wenn sie die Zukunft betreffen. Der Trendfolger mit seiner schlichten "Mir-doch-egal"-Haltung fährt oft besser, als die ganzen akribischen "Ich-muss-da-jetzt-eine-Kausalität-finden"-Analysten. Menschen neigen dazu auch da Muster zu erkennen, wo keine sind (nennt sich Repräsentativitätsheuristik oder Clustering-Illusion). Trendfolgestrategien versuchen diese kognitiven Verzerrungen weitestgehend auszublenden.

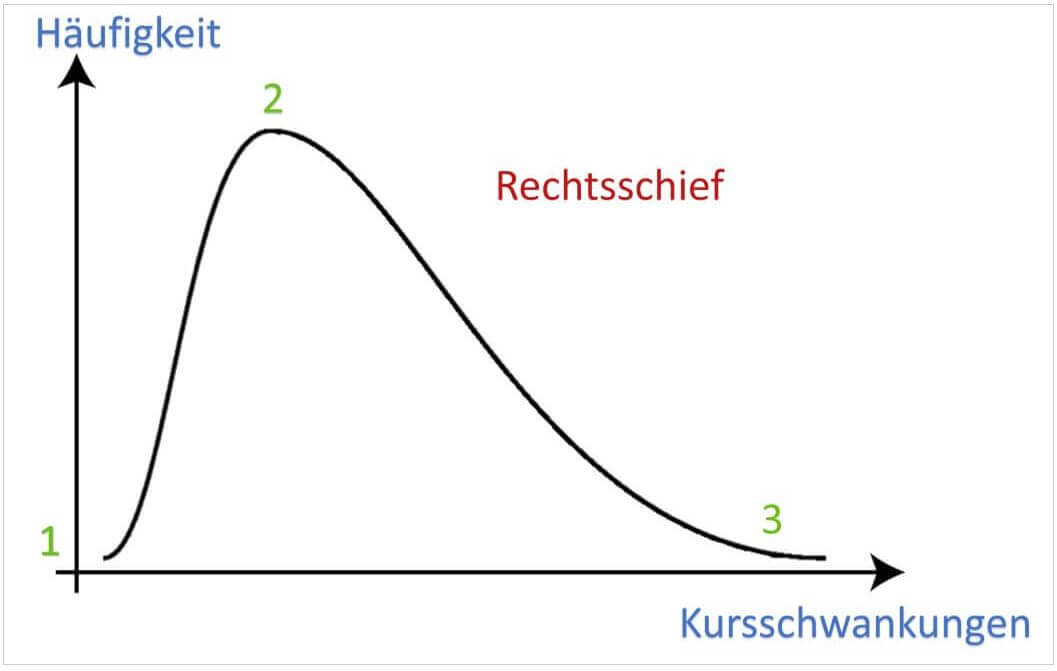

Das Geheimnis der Trendfolge: Asymmetrie

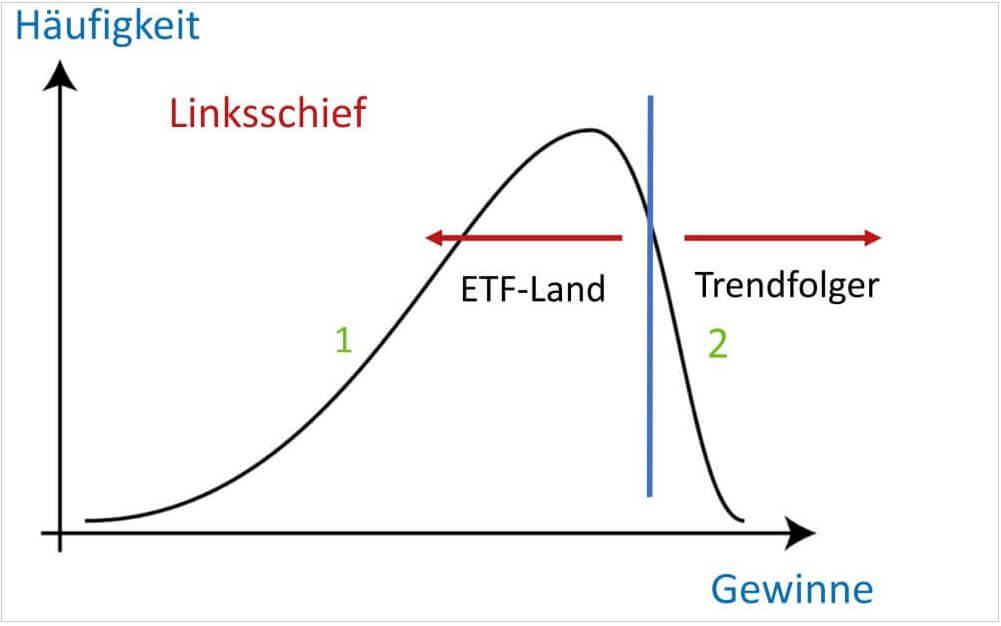

Trendfolge ist rechtsschief. Rechtsschief? Nie gehört! Rechtsschief ist ein Begriff aus der Statistik.

So sieht die zugehörige Kurve aus:

Die Börse: Moderate Kursschwankungen und ab und zu ein Crash

Schicke Kurve, aber was beutet sie? Die Ausschläge der Kursschwankungen sind von links nach rechts aufgetragen. Ganz links: Glatte See, ganz rechts: mörderische Zusammenbrüche.

Die Häufigkeit ist auf der senkrechten Achse aufgetragen. Ganz unten bedeutet: Findet nie statt, ganz oben bedeutet: Findet permanent statt.

Punkt 1: Kursschwankungen gleich Null. Eine Börse ohne Kursschwankungen, wo gibt's denn so was? Eben, deshalb Häufigkeit gleich Null. Das passiert nie.

Punkt 2: Moderate Kurstrends, maximale Häufigkeit. Ja, so kennen wir unsere Börse. Jeden Tag ein bisschen rauf, ein bisschen runter. Gerade so viel, dass sie in "Börse vor acht" was zu fabulieren haben, ohne panisch zu werden.

Punkt 3: Extreme, massive, brutale Kursschwankungen. Der Börsenmoderator ist im Udo-Modus (mehr Panik!). Zum Glück sind diese Ereignisse selten. Die Kurve befindet sich auf "Gehe-zurück-auf-Nie"-Kurs.

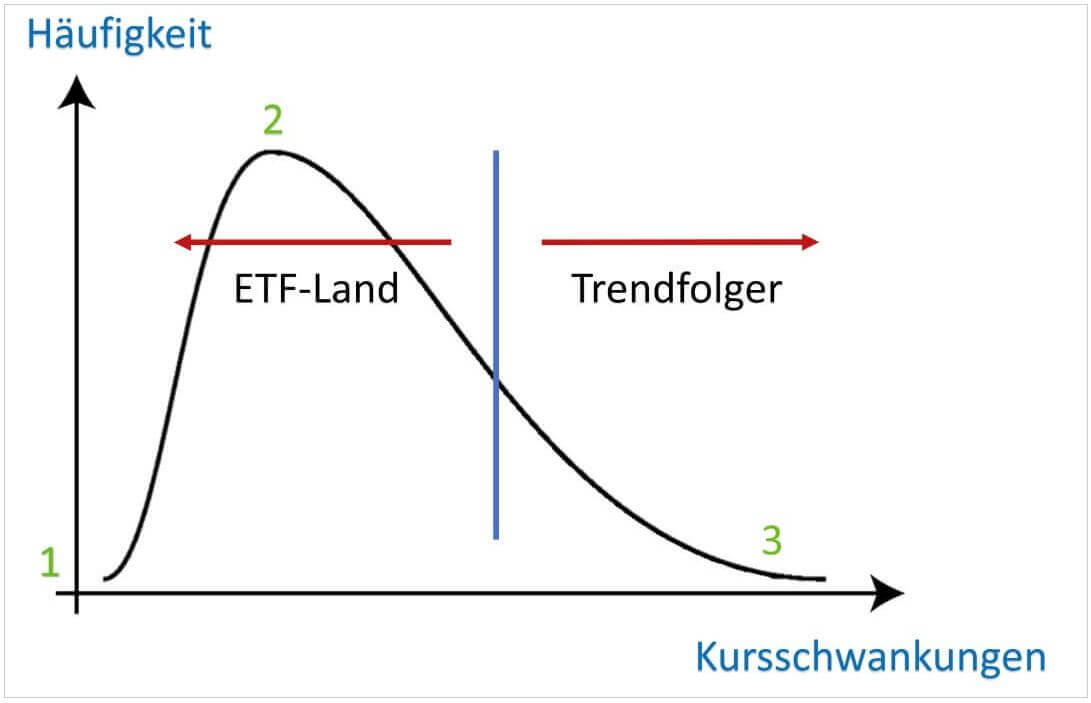

Wo tummeln sich die Trendfolgesysteme?

Trendfolge liebt den Crash

Trendfolge ist im Krisengebiet unterwegs.

Trendfolgestrategie: Wo kommen die Gewinne her?

Aber wir sind ja nicht an der Börse, um uns gegen die Widrigkeiten des Lebens abzuhärten, sondern um Gewinne zu machen. Deshalb jetzt der Blick auf die Gewinnverteilung. Diese Verteilung ist linksschief. Linksschief? Was bedeutet das denn? Linksschief sieht so aus:

Wenn alles verliert, geben die Trendfolger Gas

Dieses Mal habe ich die Gewinne von links nach rechts aufgetragen. Ganz links ist der Geldbeutel leer, rechts steht der Geldspeicher von Dagobert Duck.

Das mit der Häufigkeit kennen Sie ja bereits aus dem rechtsschiefen Diagramm.

Linker Schenkel: Begrenzte Gewinne, die mit einer gewissen Regelmäßigkeit kommen. Das ist die Börse in guten Jahren. Das kennen wir als die 5, 6, 7 oder 9 Prozent (je nach Börsenbuch), die als langfristige Rendite verspochen werden. Kurz: Der ETF liefert die Marktrendite.

Rechter Schenkel: Das ist der Krisen-Schenkel. Die wirklich großen Gewinne sind selten. Vermögen werden immer dann gemacht, wenn es Chancen gibt. Chancen ist nichts weiter als ein nettes Wort für Chaos, Umbruch und Unsicherheit.

Trendfolger sind im rechten Schenkel unterwegs. Sie verdienen ihr Geld in tektonischen Verschiebungen. Dann, wenn alle anderen Anlageklassen leiden.

Für Aktien und Anleihen gilt das Sprichwort:

"Hinauf nehmen sie die Treppe, abwärts geht es mit dem Lift."

Trendfolgestrategien sind das Gegengewicht, das nach oben saust, während der Lift abwärts fährt.

Damit qualifizieren sich Trendfolgestrategien als natürliche Risikoreduzierer. Es ist schön, eine grüne Position im Depot zu haben, wenn's mit dem Markttiming nicht geklappt hat.

Wie werden Börsentrends erkannt?

Firmen, die Trendfolge betreiben arbeiten im Team. Angestellt werden dort Astrophysiker, Mathematiker, Elektroingenieure, Programmierer und ab und zu auch mal ein Geologe. Ökonomen eher weniger.

Diese Menschen arbeiten nach einem festen Regelwerk, das aus vier Komponenten besteht:

- Signalerkennung : Wie stark bewegt sich der Wert X im Zeitraum Y aus seiner aktuellen Position? Werden dabei 50-, 100- oder 200-Tage-Linien durchbrochen? Aus diesen gleitenden Durchschnitten destilliert die Software Indikatoren wie MACD, ADX oder RSI, mit denen die Trendstärke gemessen wird.

- Ausführung : Wie soll dieses Signal jetzt ausgebeutet werden? Welche Produkte sollen an welchen Handelsplätzen erworben werden? Die Signalerkennung wünscht sich: "Wir sollten jetzt 100 Kontrakte S&P 500 zu 17,98 $ kaufen." Die Ausführung sorgt dafür, dass die 100 Kontrakte auch in den Bestand kommen. Vielleicht nicht zu 17,98 $. Aber 18,00 $ sind auch ein guter Wert. Diese zwei Cent nennt man Slippage und die schmälern den zukünftigen Gewinn.

- Signaltrading : Wir haben ein Signal, wir sind im Markt. Was jetzt? Wie kommen wir aus der Nummer wieder raus? Bleiben wir im Trend und warten bis er bricht und unsere Stop-Marken bei -10 % bis -30 % Verlust eingreifen und den Trade schließen? Oder schaffen wir vorher schon ein paar Euro in den Geldspeicher und verkaufen einen Teil unserer Positionen? Klingt jetzt hier sehr simpel, kann aber in der Praxis beliebig raffiniert werden. Aber immer: regelbasiert und mit Risiko-Management!

- Portfoliokonstruktion : Schlagen wir bei jedem Trend zu oder überlegen wir: "Wir sind zu 80 % in Weizen, das reicht jetzt." Es gibt immer wieder Zeiten, in denen nur einige wenige Märkte trenden. Dann kann ein nicht optimiertes Portfolio schon mal etwas Schlagseite bekommen. Ein weiterer Optimierungshebel: Die Transaktionskosten. Wenn die Signalerkennung etwas vorschlägt und die Ausführung abwinkt: "Kriegen wir nur schwer platziert.", sollten wir auf die Ausführung hören.

Trendfolgehändler müssen ihre Strategien fortlaufend entwickeln, dürfen aber dabei nicht den Fehler begehen sich zu sehr an die aktuelle Situation anzupassen. Ein gutes Trendfolgeprogramm muss auch ab und zu Verluste einfahren. Sonst ist es nicht robust, sondern zu schön um wahr zu sein. Werden Sie misstrauisch, wenn ein Trendfolgesystem Gewinne macht, auch wenn es keine ausgeprägten Trends gibt.

Trendfolge mit fest eingebautem Risikomanagement

Emotionen raus: Automatisierte Prozesse umgehen den Dispositionseffekt, der die meisten Anleger plagt.

Der Dispositionseffekt verhindert gutes Risikomanagement

Der Dispositionseffekt ist ein Begriff aus der Verhaltensökonomie, der beschreibt, warum Anleger

- Gewinneraktien zu früh verkaufen (an Gewinnmitnahmen ist noch keiner gestorben),

- Verliereraktien zu lange halten (die kommt schon wieder).

Psychologische Basis ist die Erkenntnis "Der Mensch gewöhnt sich an alles".

Die Aktie steigt von 50 € auf 70 €, wir sind begeistert. Die Aktie steigt weitere 20 € von 70 € auf 90 €. Die zweiten 20 € lösen keine große Begeisterung mehr aus. Das Gehirn wägt ab: "Die ersten 20 € waren emotional so belebend. Es wäre eine Schande das zu verlieren." Deshalb: Großhirn an Hände: "Handy raus und verkaufen".

Die Aktie fällt von 50 € auf 30 €, wir sind echt angefressen. Die Aktie fällt um weitere 20 € auf 10 €. Und wieder setzt die Gewöhnungsreaktion ein: Der zweite Schlag in die Magengrube fühlt sich nicht so schlimm an. Jetzt ist eh schon alles egal. Deshalb verbreitet das Großhirn jetzt Durchhalteparolen, bis die Aktie dann wirklich zum Pennystock geworden ist.

So wird das nichts mit dem Risikomanagemet.

Die Trendfolge macht kurzen Prozess mit diesen Psycho-Spielchen.

- Solange der Trend trendet, lässt der Algorithmus die Gewinne laufen.

- Wenn der Trend bricht, wird verkauft. Das begrenzt die Verluste.

Meistens hat der Trend viel mehr Momentum, als ein Mensch sich das vorstellen kann. Die Trendfolgestrategie kriegt keine kalten Füße, sondern bleibt stur drin. Wenn der Trend dann bricht, steigt der Algorithmus emotionslos aus und setzt nicht – wie der Mensch oft – auf das Prinzip Hoffnung: "Nur noch einen Tag aushalten, dann gehen die Kurse wieder in die richtige Richtung."

Risikomanagement ist bei der Trendfolgestrategie fest eingebaut.

Trendfolgemodelle halten sich an ihre Indikatoren und Signale. Solange die in die richtige Richtung weisen, bleibt der Fonds am Ball. Auch wenn der "gesunde Menschenverstand" dreimal sagt: "Das kann doch nicht wahr sein."

Diese eingebaute Asymmetrie (Gewinne laufen, laufen, laufen lassen und bei Verlusten zügig aussteigen) macht Trendfolger zu geborenen Bodyguards. Risikomanagement ist bei der Trendfolge fest eingebaut.

"Cut short your losses, let your profits run on"

David Ricardo, britischer Ökonom und Trader (1772 – 1823)

Damit unterscheidet sich ein Trendfolgesystem fundamental vom ETF. Indexing kennt kein Risikomanagement. Wenn die Märkte abstürzen, reißt es den ETF ebenfalls in die Tiefe. Das ist die größte Schwäche des Indexing, die von der Trendfolgestrategie neutralisiert wird.

Kann ein Trendfolgemodell den Trendwechsel vorhersagen?

Nein, niemals! Eine Trendfolgestrategie kauft nie zum Tiefstkurs und verkauft auch nie zum Höchstkurs.

Tiefstkurs bedeutet: Hier startet der Aufwärtstrend. Der Trendfolger steht da noch am Spielfeldrand. Der Trend muss erst ein paar Schritte machen. Dann erkennt das Trendfolgemodell die Richtung und kann sich dranhängen.

Höchstkurs bedeutet: Jetzt dreht der Trend, es geht abwärts. Das Trendfolgesystem marschiert noch ein paar Schritte in die alte Richtung, bis es das Signal erkennt und merkt: Hupsi, der Trend ist ja abgebogen und fix verkauft.

Für den Erfolg ist das unerheblich. Perfektion ist an der Börse nicht gefragt. Es geht darum gut genug zu sein. Das wusste schon der alte Kostolany, der einmal gesagt haben soll: Ein erfolgreicher Börsianer gewinnt in 100 Fällen 51 Mal und in 49 Fällen verliert er.

Was nervt an der Trendfolgestrategie?

Ihr asymmetrisches Verhalten was die Trefferquote angeht. Viele kleine Verluste und ab und zu ein dicker Gewinn, der die kleinen Verluste aufwiegt. Eine Trefferquote zwischen 40 und 50 Prozent ist realistisch. Das ist die Schattenseite des rigorosen Risikoregimes in Kombination mit "Kurse laufen lassen". Mehr als die Hälfte aller Trades enden mit einem kleinen Verlust. Aber es gibt auch Trendfolger, denen eine Gewinnquote von unter 40 Prozent ausreicht. Hier die Zahlen einiger bekannter Firmen, die mit Trendfolgestrategien arbeiten.

| Anbieter | Benötigte Gewinn-Trades |

|---|---|

| Dunn | 45,36 % |

| EMC Classic | 46,70 % |

| Fall River Global HL | 42,06 % |

| Hawksbill | 38,31 % |

| Saxon Agressive | 40,70 % |

| Winton | 41,12 % |

[Active Trader Magazine / Michael Covel]

Verhaltenspsychologisch ist das Mist. Die Verlustaversion, die Teil der Neuen Erwartungstheorie ist, die 1979 von den Börsen-Psychologen Kahneman und Tversky aufgestellt wurde, sagt im Groben:

"Besser einen Euro nicht verlieren, als zwei Euro verdienen."

Da nervt es natürlich, dass die Trendfolge so vor sich hintrödelt, wenn die Börse gut läuft und oft einen kleinen Verlust nach dem anderen produziert. Kommt dann die Krise, erstrahlt sie und die großen Gewinne wiegen alles wieder auf. Wenn der Anleger sie nicht vorher entnervt verkauft hat. Trendfolger brauchen souveräne Investoren als Besitzer. Wer nicht bereit ist, einen Trendfolgefonds über einen ganzen Börsenzyklus in seinem Depot zu beherbergen, wird wenig Freunde an diesen Gesellen haben.

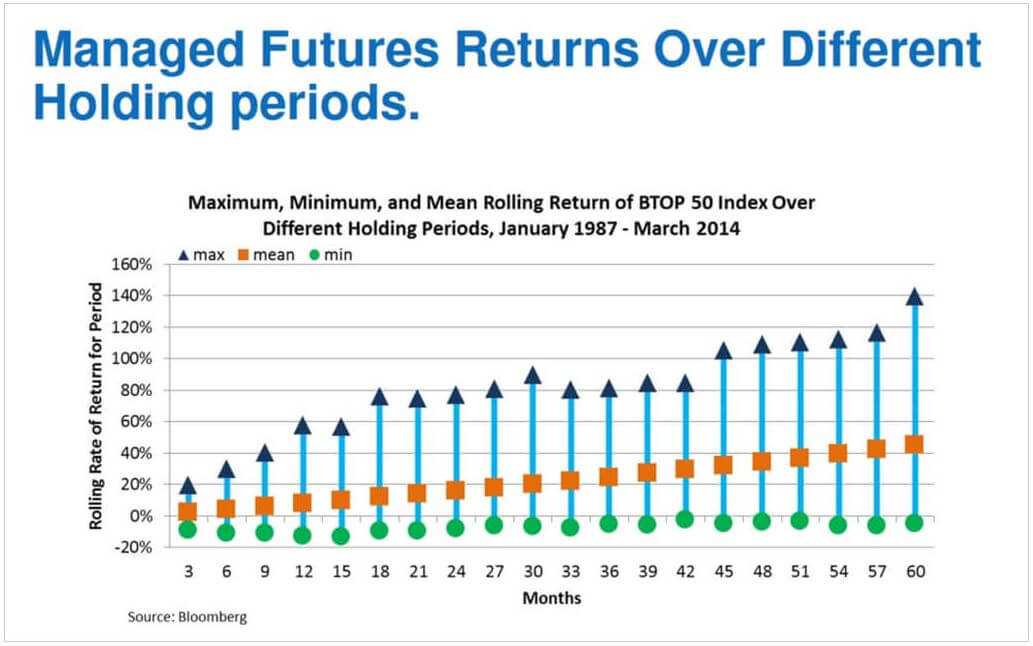

Auch Trendfolge ist Buy&Hold [Quelle: Lintner revisited]

Was sagt uns diese Grafik? Wer Trendfolgefonds mindestens 3 Jahre, besser aber fünf und mehr Jahre hält, steigert seine Chancen Geld zu verdienen deutlich.

Funktioniert ein Trendfolgesystem nur im Crash?

Trendfolgestrategien funktionieren auch bei steigenden Kursen. Solange die Signale hinreichend klar in eine Richtung zeigen, funktioniert Trend-Following. Boom und Crash bilden an der Börse das typische Sägezahnmuster. Es geht langsam hinauf und im Crash dann hart herunter.

Abwärts hat der Trend richtig Schwung (Momentum).

- Die Trendstärke ist größer als im Aufwärtstrend.

- Das bedeutet: Die Tradingsignale sind verlässlicher.

- Deshalb verdient die Trendfolgestrategie im Crash besonders gut.

Aber auch in einem Aufwärtstrend lässt sich Geld verdienen. Die angesprochenen Verluste entstehen, wenn sich der Trendfolger in einer Seitwärtsphase so durchmogeln muss.

200 Jahre Trendfolge

In ihrem Research-Paper "Global Factor Premiums" stellen die Forscher Guido Baltussen, Laurens Swinkels und Pim Van Vliet fest: Trendfolge wirkt, und zwar seit 200 Jahren.

200 Börsenjahre, das sind 43 Jahre im Bärenmarkt, 74 Jahre in der Rezession, plus der eine oder andere Weltkrieg und die üblichen Zyklen aus Manie, Crash und wieder Manie. All das hat die Trendfolge nicht umgebracht.

"Na und", sagen Sie als erfahrener Anleger: "Im Finanzbereich war der Lorbeer von gestern noch nie viel wert. Und eine brauchbare Glaskugel habt Ihr auch nicht."

Wohl war. Darf ich Ihnen den Lindy-Effekt vorstellen.

Der Lindy-Effekt gilt für Dinge mit prinzipiell unbegrenzter – oder doch sehr langer – Lebenszeit wie Technologien oder Ideen. Er besagt, dass die erwartete zukünftige Lebensdauer proportional zum Alter ist. Jede länger ein Ding bereits überlebt hat, umso größer ist seine Chance auch ein weiteres Jahr zu überleben.

"Ist Trendfolge lindy? Ich denke ja."

Deshalb vertrauen wir unsere Altersvorsorge einem Traditions-Index wie dem am 31. Dezember 1969 geborenen MSCI World an und nicht einem windigen Smart-Beta-Index, der noch in den Flegeljahren ist.

Ist Trendfolge lindy? Ich denke ja. Warum? Weil Trendfolgestrategien Verhaltensweisen ausnutzten, die die Gattung Homo Sapiens seit 315.000 Jahren kultiviert. Das ist ziemlich lindy.

Letztlich läuft es doch immer so ab: Die Geschäfte laufen gut, besser, am besten. Leichtsinn macht sich breit. Irgendwann sind zu viele Schönwetter-Deals unterwegs. Deals, bei denen nichts, aber auch gar nichts schief gehen darf.

Trendfolgestrategien sind weltweit unterwegs. Egal ob Aktien, Währungen, Rohstoffe oder elektrischer Strom: Bei 600 verschiedenen Märkten gehen dem Trendfolger die Krisen nie aus.

Und dann geht auf einem der 600 Märkte etwas schief. Eine Kleinigkeit reicht.

- Irgendwo auf der Welt sacken die Aktienkurse unerwartet ab oder ein mittelgroßes Unternehmen kann seine Kredite nicht mehr bedienen. Nichts, was es in die Acht-Uhr-Nachrichten schafft.

- Einige Broker werden nervös und verlangen mehr Sicherheiten von Ihren Kunden.

- Die wildesten "Yield hogs" können binnen 24 Stunden nicht genug Geld auftreiben und müssen deshalb verkaufen.

- Diese erste Verkaufswelle reißt auch die konservativeren Trader in den Abgrund.

- Alles schlägt auf dem Boden auf. Das Gejammer ist groß.

- Die ersten entdecken die Renditeperlen im Scherbenhaufen.

- Der Quatsch geht von vorne los. Gehe zu Punkt eins.

So sind wir Menschen. Wir rappeln uns nach jedem Sturz auf und dann übertreiben wir es wieder. Die Herren Wissenschaftler haben das in Ihrem Papier so formuliert:

"The global factor premiums are at best marginally explained by downside risk explanations. Furthermore, they are consistently present across various macroeconomic states, nor can be explained by macroeconomic risk models. Consequently, our results seem hard to reconcile with explanations based on risk…"

Sie und ich werden diesen Zyklus nicht stoppen. Jammern nützt nichts, deshalb gilt:

If you can´t beat them, join them.

Fragen wir uns lieber ganz pragmatisch: Wie kann ich von den Börsenkapriolen profitieren? Trendfolge und Vermögensaufbau, was kann ich da konkret tun?

Trendfolge – wie umsetzen?

Prinzipiell haben Sie drei Möglichkeiten.

Alles selbst machen

Sie entwickeln Ihre eigene Trendfolgestrategie und bauen sich dann ein eigenes System. Anleitungen dazu gibt es im Internet und bei einem Broker wie Captrader können Sie das auch als Privatanleger umsetzen. Das Ganze ist teuer und aufwändig und mathematisch muss mehr drin sein als Grundrechenarten und Prozentrechnung. Ich habe noch ein Leben neben dem Trend. Deshalb ist das für mich keine Option. Ich vermute für Sie auch nicht.

Trading-Software kaufen

Aber welche? Der Markt ist unübersichtlich und oft genug haben Sie es mit einer schwarzen Box zu tun. Sie starten einen Trade und verlieren Geld. Aber warum? Was ist schiefgegangen? Schwer zu sagen. Schlimmer noch: Sie verdienen Geld; glauben zu wissen warum und verlieren dann bei der nächsten Position so richtig. Auch hier gilt: Sie brauchen Zeit und Muße. Eine steile Lernkurve erwartet sie. Nichts für mich. Also auf zur dritten Option.

Trendfolgefonds

Altersvorsorge sollte im Wesentlichen Buy & Hold sein. Ich bin bereit mich am Anfang einzulesen um die Strategie zu verstehen. Aber der Pflegeaufwand sollte sich in Grenzen halten. Ich will mein Portfolio nicht täglich Gassi führen. Gibt es denn keine Fondsmanager, die das Ganze für mich übernehmen können? Doch, die gibt es. Die sind aber

- schwer zu finden,

- verlangen oft einen Mindestanlage-Betrag von 100.000 €,

- tun sich aus regulatorischen Gründen schwer mit Privatanlegern.

Eine Anmerkung zum dritten Punkt: Auch wenn Sie 100.000 € auf den Tisch des Hauses legen; Sie bleiben ein Privatanleger und für Privatanleger gilt der Privatanleger-Welpenschutz der BaFin. Da kann der Fonds bei einer Klage nur verlieren. Und dann sind 100.000 € nicht mehr so verlockend.

Im Artikel "Den richtigen Alpha-Fonds finden" stelle ich ein Regelset vor, mit dessen Hilfe Sie brauchbare Trendfolge-Fonds herausfiltern können.

Fazit

Trendfolge ist keine Spökenkiekerei, sondern eine seit Jahrhunderten bewährte Strategie, die auf verhaltensbiologisch bestens dokumentierte Verhaltensweisen setzt.

Da, wo die Neoklassik ihren Homo oeconomicus verteidigt und normales menschliches Verhalten als Anomalie diffamiert, sagt die Trendfolge: "Typisch menschliches Verhalten." und fragt pragmatisch: " Wie können wir davon profitieren?"

Deshalb gehören Trendfolgestrategien, neben den Klassikern wie Aktien und Anleihen, in jedes gut diversifizierte Depot. Im Artikel "Alpha-Strategie und Alpha-Fonds" habe ich weitere grundlegende Infos zum Thema Trendfolge zusammengetragen.