Excel statt Schamanismus – was taugen Vaamo und Easyfolio?

"Handwerk statt Spekulation", "Geld anlegen und Vermögen aufbauen.

Transparent. Einfach. Rentabel." "Die Geldanlage für jedermann"

Mit diesen Versprechen werben Anbieter wie Vaamo und Easyfolio.

Was ist davon zu halten?

Viel!

Alle Ansätze, die sich gegen die Schamanismus-Kultur der Banken und Finanzberater richten, sind erst einmal begrüßenswert. Wir brauchen im Finanzbereich keine Hexendoktoren, die in den Eingeweiden einer Ziege lesen („der DAX wird bis Ende des Jahres auf 10.080 Punkten stehen“), sondern rationale Denker im Sinne der Aufklärung.

Geldanlage ist kein Voodoo, sondern Excel.

Sowohl Vaamo wie auch Easyfolio verfolgen im Grunde das gleiche Konzept: Sie kombinieren verschiedene ETFs zu einem Dachfonds und bieten diesen dann an. Diese Firmen bieten das im Artikel "Der Vermögensaufbau beginnt mit einem ETF-Depot" beschriebene Verfahren als Dienstleistung an. Nichts, was ein DIY-Anleger (Do-it-yourself-Anleger) nicht auch schaffen würde.

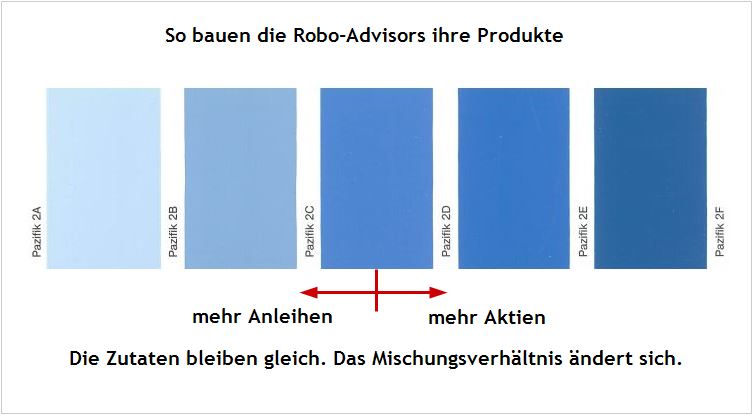

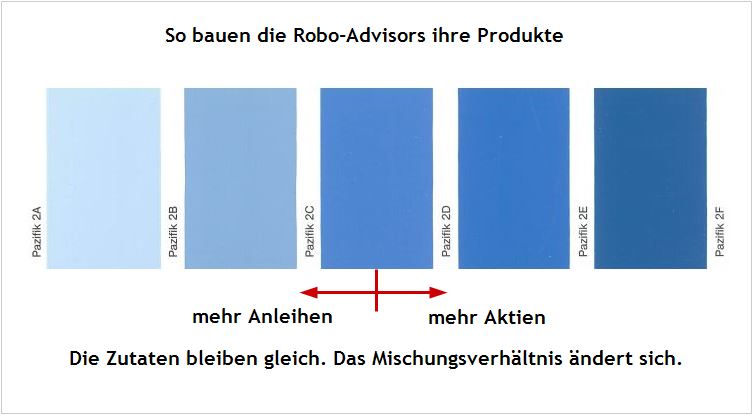

Letztendlich arbeiten Anbieter wie Vaamo und Easyfolio wie die Farbmischer im Baumarkt. Sie sagen welches Blau Sie wollen, und dann werden die Grundfarben zusammengemixt. Sie wollen das risikoreiche Blau? Dann kommen mehr Aktien-ETFs in den Mix. Lieber ein helleres Blau? Dann geben wir mehr Staatsanleihen in den Mix.

Wichtig zu wissen: Auch im kräftigsten Blau ist noch ein Schuss Weiß (Staatsanleihen) enthalten, und auch das hellste Blau besteht nicht nur aus Weiß, sondern enthält auch Aktien-ETFs. In allen Farbvarianten sind immer alle Basisfarben (sprich Basis-ETFs) enthalten. Es ändert sich nur das Mischungsverhältnis.

In den USA sind diese Anbieter automatisierter Anlagestrategien unter dem Namen "Robo-Advisors", also "Robo-Berater", bekannt. Der Begriff "Berater" ist etwas irreführend. Die Anbieter beraten nicht aktiv, sondern bieten verschiedene Bausteine an, aus denen Sie als Kunde – je nach Risikoneigung und Sparziel – Ihr Wunschportfolio zusammenstellen. Dieses Wunschportfolio wird dann die Basis Ihrer Geldanlage. Gefüllt wird das Wunschportfolio durch eine Einmalzahlung und/oder einen Sparplan.

Welchen Mehrwert bieten Vaamo und Easyfolio?

Wenn wir den Mehrwert definieren wollen, müssen wir erst einmal festlegen: Was ist denn die Nulllinie? Was ist unser Benchmark?

Das billigste brauchbare Welt-Portfolio besteht aus den folgenden Komponenten:

- Der risikoarme Teil besteht aus Tagesgeld oder Festgeld.

- Der risikobehaftete Teil besteht aus zwei ETF. 70 % entfallen auf den Index MSCI World, 30 % auf den Index MSCI Emerging Markets. Mit diesen beiden Indizes sind Sie weltweit bei allen wichtigen Aktiengesellschaften dabei.

Kosten

Der risikoarme Teil ist gebührenfrei.

Comstage, die ETF-Tochter der Commerzbank, gehört zu den preiswertesten Anbietern. Deshalb bilden die Comstage-ETFs das Benchmark-Depot.

- Der Comstage MSCI World hat eine Tracking-Differenz 0,24 %.

- Der Comstage MSCI Emerging Markets hat eine Tracking-Differenz von 0,51 %.

- Die gewichtete Tracking-Differenz beträgt

0,7 x 0,24 % + 0,3 x 0,51 % = 0,32 %

Diese 0,32 % des angelegten Geldes sind die minimalen Besitzkosten (auf Finanzenglisch: Cost of Holding). Billiger geht es – zumindest in Deutschland – kaum. Dafür bekommt man zwei marktbreit anlegende ETFs eines seriösen deutschen Anbieters.

Alle Anbieter, die höhere Kosten produzieren, müssen dafür einen Mehrwert bieten.

Vaamo

Mit dem Slogan

"Vaamo – Sparschwein war gestern. Die neue Art, Geld anzulegen: einfach, clever und absolut sicher."

bietet sich Vaamo als Allrounder an. Nach dem Einloggen legen Sie als erstes Ihr Sparziel fest. Zur Verfügung stehen acht Positionen von Altersvorsorge über Eigenheim bis hin zum Urlaub.

Damit deckt Vaamo sämtliche Finanzthemen vom kurzfristigen Konsumsparen (nächster Urlaub) bis zum langfristigen Vorsorgesparen fürs Alter ab. Ein interessanter Ansatz. Eine Plattform für alles, das verspricht, übersichtlich zu werden.

Vaamo ist unglaublich einfach in der Bedienung. Wer immer die Benutzeroberfläche gestaltet hat, kann stolz sein. Mehr gibt‘s zum Thema Usability nicht zu sagen. Auch mit den Anlegerinformationen hält Vaamo nicht hinterm Berg. Wer sich informieren will, kann das auch. Und zwar in verständlichem Deutsch. Wer will, kann sein Geld jederzeit abheben, und es gibt auch keine Mindestanlagesumme. Soweit so transparent.

Leider erinnert Vaamo mich ein bisschen an den Mann, dessen einziges Werkzeug ein Hammer ist, und der deshalb jedes Problem als Nagel sieht.

Egal, ob Sie in einem Jahr 2.000 Euro für den nächsten Urlaub sparen wollen oder Ihre Altersvorsorge in 40 Jahren 1 Million Euro betragen soll – Vaamo fragt immer drei Dinge ab:

- Angestrebter Zielbetrag

- Angestrebtes Zieldatum

- Risikoneigung (hoch/mittel/niedrig)

Je nach Risikoneigung kombiniert Vaamo dann diese fünf Fonds:

| WKN |

Fondsname |

geringes Risiko |

mittleres Risiko |

hohes Risiko |

| A1JJAB |

Aktien Industrieländer: Global Core Equity Fund EUR Dis |

20 % |

30 % |

40 % |

| A1JJAG |

Aktien kleine und mittlere Unternehmen: Global Small Companies Fund EUR Dis |

12 % |

18 % |

24 % |

| A1JJAD |

Staats- und Unternehmensanleihen Industrieländer mit durchschnittlicher Restlaufzeit 5 Jahre: Global Short Fixed Income Fund EUR Dis |

45 % |

30 % |

15 % |

| A1JH9Z |

Aktien Wachstumsmärkte: Emerging Markets Value Fund EUR Dis |

8 % |

12 % |

16 % |

| A1136Q |

Staats- und Unternehmensanleihen Industrieländer mit durchschnittlicher Restlaufzeit 1 Jahr: Global Ultra Short Fixed Income Fund EUR Dis |

15 % |

10 % |

5 % |

Es ist dabei unerheblich, ob Sie auf den Urlaub sparen oder fürs Alter. Wenn Sie anklicken "Risikoneigung hoch", bedeutet das: Sie bekommen die Kombi aus der Spalte ganz rechts. Risikoneigung gering: dritte Spalte von links. Zack, fertig.

Damit habe ich ein Problem. Ein ETF-Dachfonds ist nicht das richtige Werkzeug für kurzfristige Sparjobs. Das Geld für den nächsten Urlaub kommt durch Konsumverzicht in die Kasse und nicht durch Kursteigerungen an der Börse oder durch den Zinseszins-Effekt bei Anleihen.

Wenn ich für meine nächste Kreuzfahrt in einem Jahr 2.000 Euro zurücklegen möchte, dann habe ich die folgenden Möglichkeiten:

| Sparplan |

monatliche Sparrate |

| Vaamo (hohes Risiko) |

163 € |

| Vaamo (mittleres Risiko) |

164 € |

| Vaamo (niedriges Risiko) |

165 € |

| Tagesgeldkonto 1 % Zinsen |

165 € |

Das Tagesgeldkonto hat null Risiko, während ich selbst bei Vaamo-low-risk immer noch einen Aktienanteil von 40 % habe. Dazu kommt: Tagesgeld ist gebührenfrei, also brutto für netto. Bei der Vaamo-Lösung zahle ich noch maximal 1,2 % Gebühren. Fünf ETFs wollen betreut werden. Diese Gebühren sind in der obigen Rechnung nicht enthalten. Vaamo sollte so etwas nicht anbieten.

Überhaupt nicht geeignet ist das Vaamo-Modell meiner Meinung nach für das Ansparen eines Notgroschens. Ein Notgroschen dient nicht der Vermögensbildung, sondern der Abwehr von Gefahren. Waschmaschine kaputt? Der Notgroschen bezahlt die neue. Welche Gefahr wurde da abgewehrt? Der Konsumentenkredit mit einem Zinssatz von 7,5 %. Der Notgroschen muss sofort und in voller Höhe verfügbar sein. Darauf kommt es an, nicht auf eine möglichst hohe Verzinsung. Ein simples Tagesgeldkonto reicht da vollkommen aus.

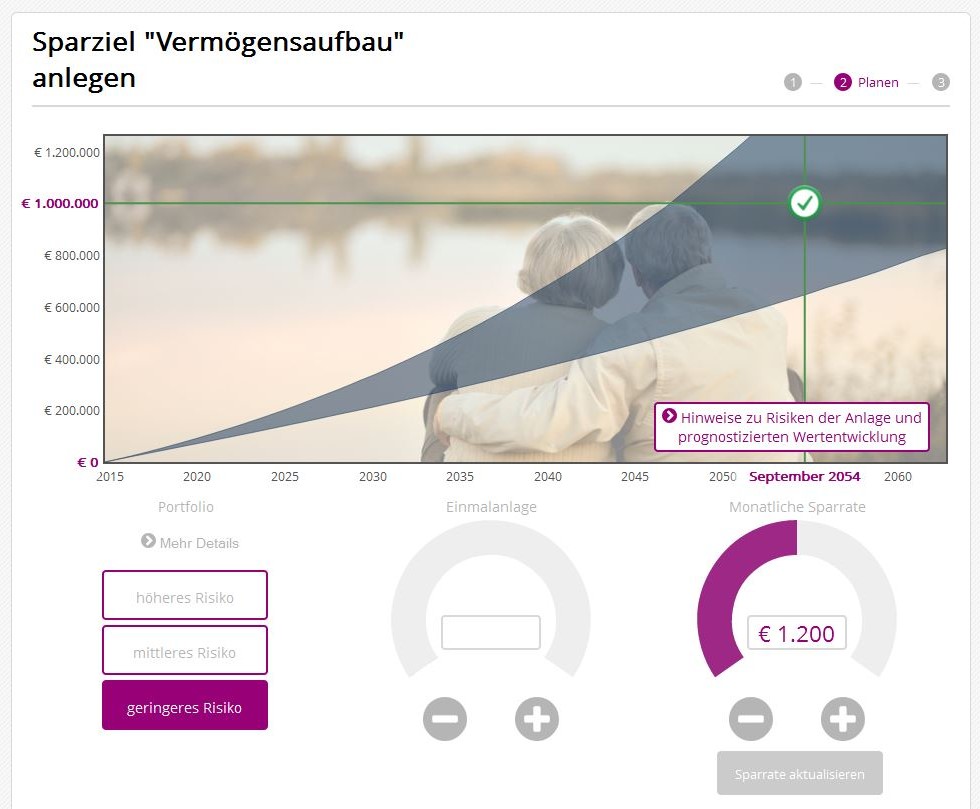

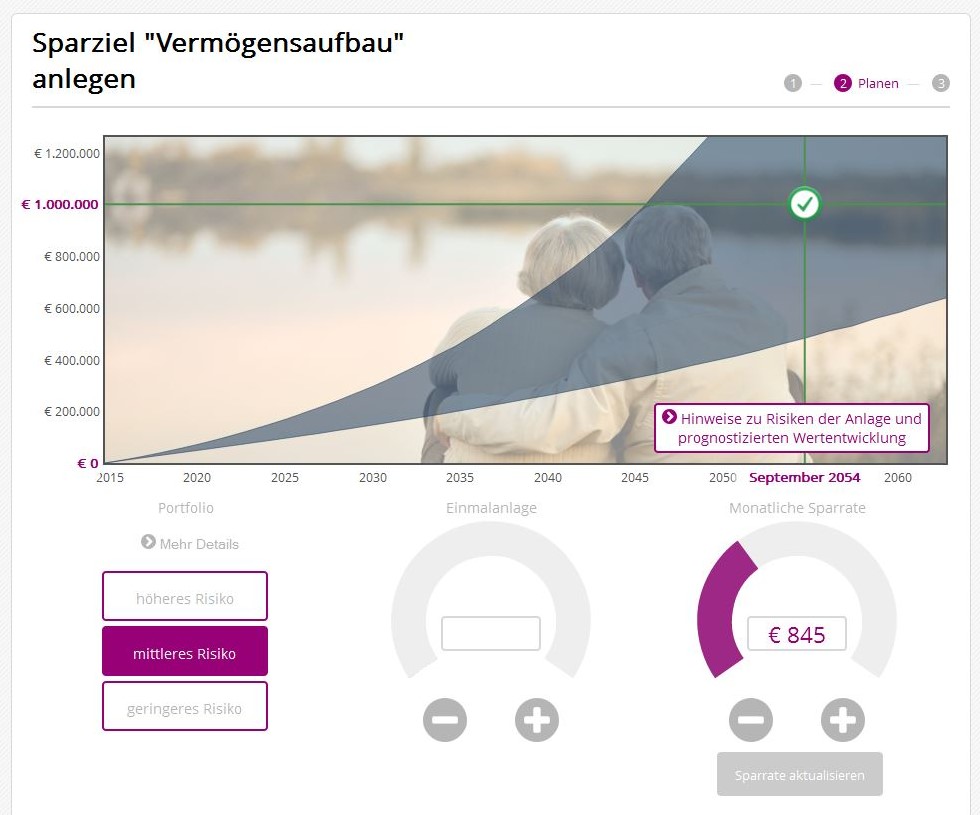

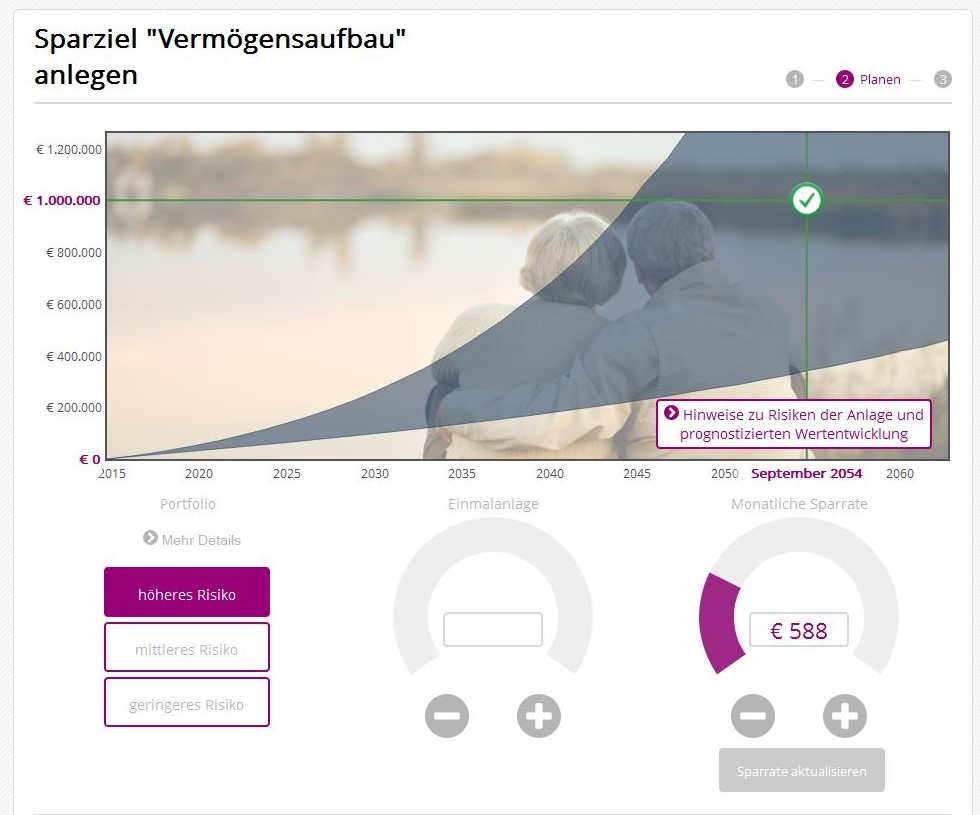

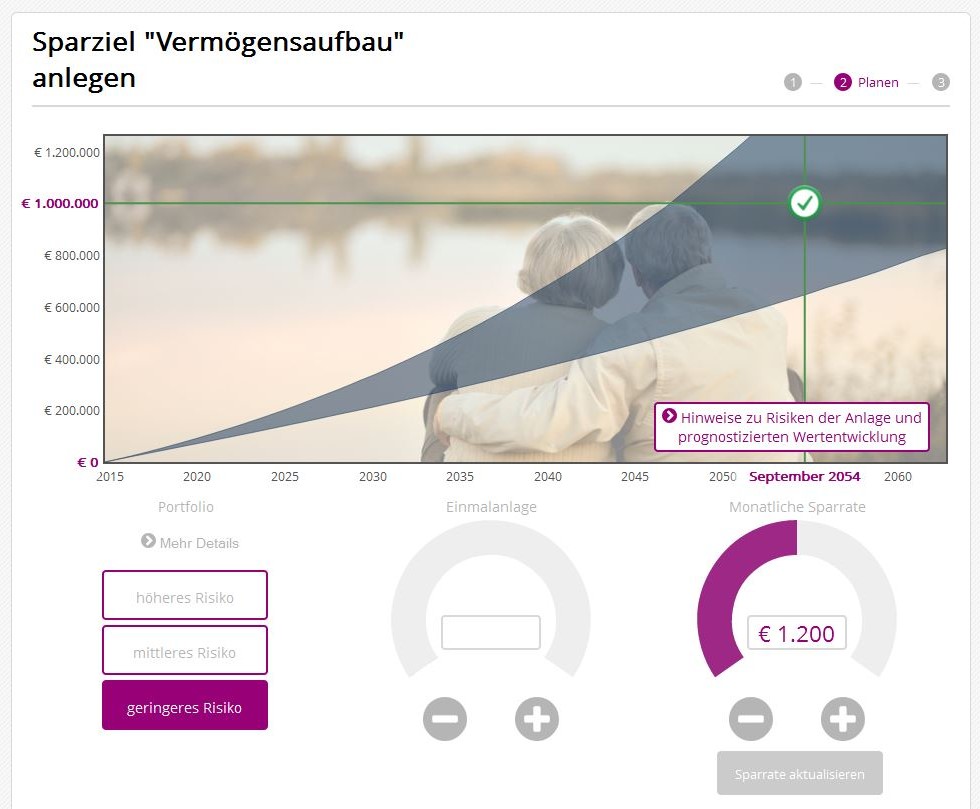

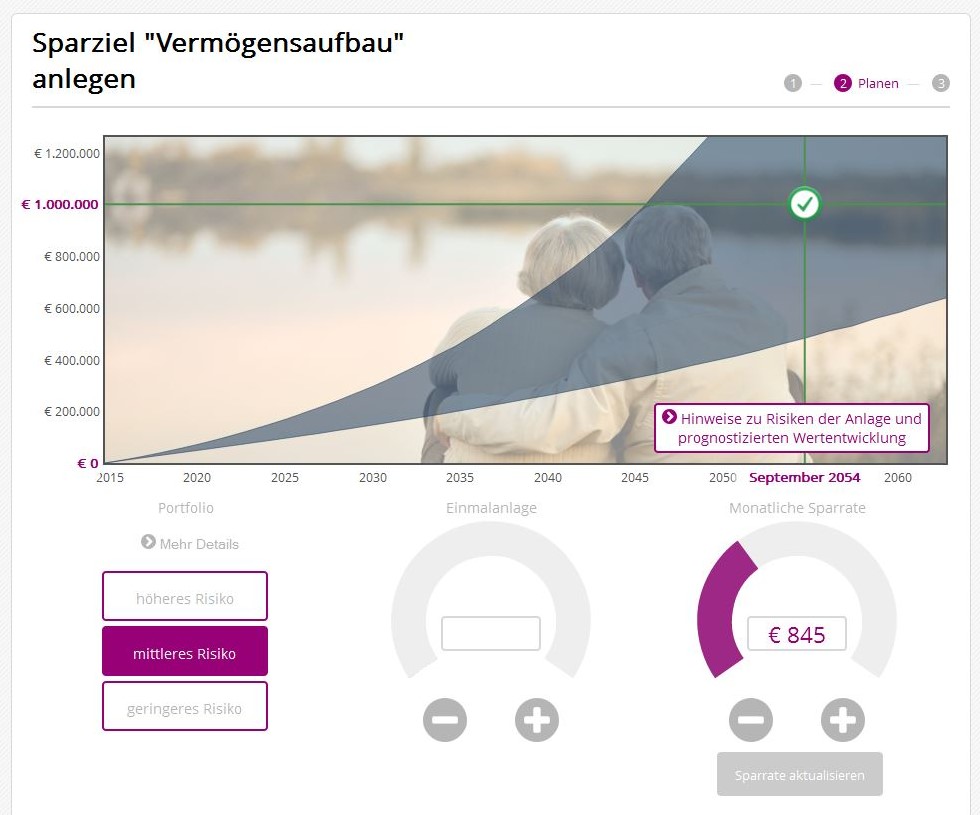

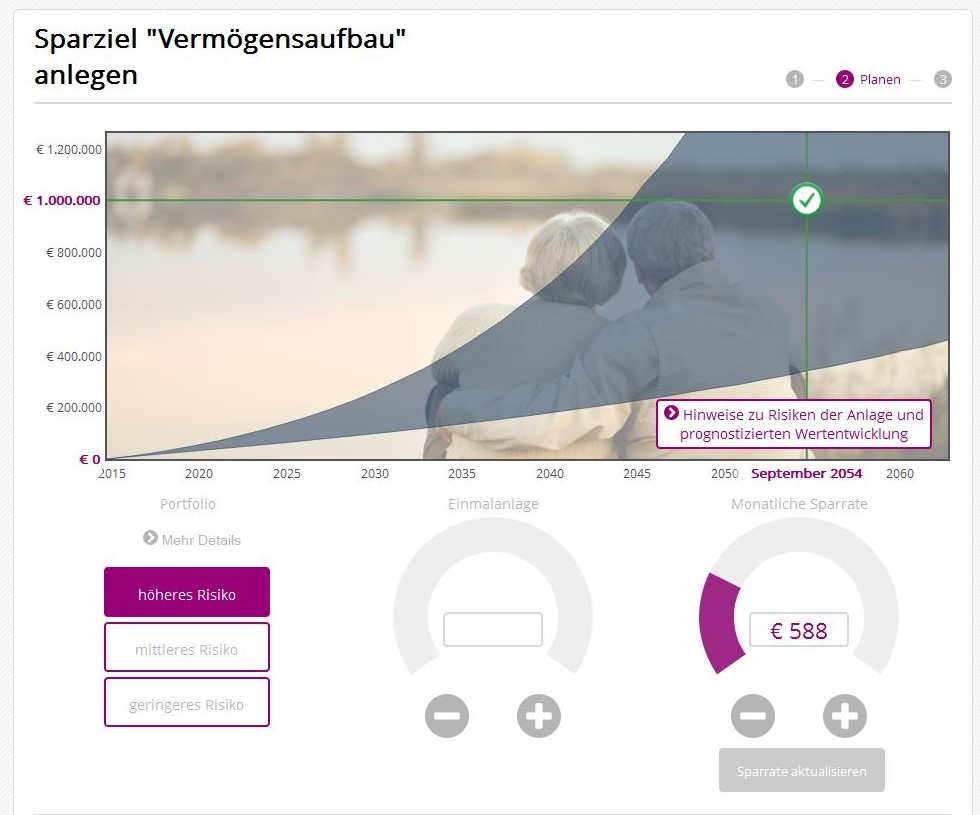

Bei langfristiger Anlage kann Vaamo glänzen. Da spielen die ETFs ihre Power aus. Wer in 40 Jahren über 1 Million Euro verfügen will, kommt – je nach Risikogruppe – auf monatliche Sparraten von 588 Euro, 845 Euro und 1.200 Euro.

Die folgenden Schaubilder zeigen das sehr schön.

Geringe Risikoneigung = hohe Sparraten

Geringe Risikoneigung = hohe Sparraten

Mittleres Risiko = Sowohl Sparraten wie auch der Ergebnistrichter liegen im mittleren Bereich

Mittleres Risiko = Sowohl Sparraten wie auch der Ergebnistrichter liegen im mittleren Bereich

Hohe Risiko = geringe Sparraten

Hohe Risiko = geringe Sparraten

Rebalancing

Die fünf ETFs bewegen sich nicht parallel. Je länger der Sparplan läuft, umso mehr verschieben sich die Gewichtungen der einzelnen Komponenten.

Das ist wie im Garten: Manche Kräuter wachsen einfach schneller und überwuchern alles. Der Gärtner jätet, damit das Beet wieder schick aussieht. Der Banker rebalanct und stutzt so die einzelnen ETF-Komponenten wieder auf ihre gewünschte Größe zusammen.

Bei Vaamo geht das so:

- Mini-Rebalancing: Jede monatliche Sparplaneinzahlung wird flexibel auf die einzelnen Fonds verteilt. Ziel ist es, sich der ursprünglichen Portfolioaufteilung zu nähern. Vaamo sieht zu, dass die Schwankungen im Rahmen bleiben.

- Globales Rebalancing: Einmal im Jahr wird die Uhr auf Null zurückgestellt. Vaamo stellt die ursprüngliche Portfolioaufteilung wieder exakt her. Dazu werden die einzelnen Fonds entsprechen anteilig verkauft beziehungsweise zugekauft. Damit ist sichergestellt, dass auch Depots, die nicht oder nur unregelmäßig bespart werden, nicht aus dem Ruder laufen.

Vaamo: Kosten

- Vaamo erhebt Kosten in Abhängigkeit von der Höhe des Anlagebetrags zwischen 0,49 % und 1,19 % pro Jahr bezogen auf den durchschnittlichen Anlagebetrag.

- Fondskosten von 0,39 % bis 0,48 % pro Jahr in Abhängigkeit von der von gewählten Risikostufe, die der Fondsanbieter Dimensional berechnet. Die genannten 0,39 % bis 0,48 % ergeben sich als gewichteter Durchschnitt über die einzelnen 5 Fonds, die wir jeweils in unterschiedlichen Mischungsverhältnissen zu einer Risikostufe kombinieren.

- Gesamtkosten: 0,88 % bis 1,67 %. Nicht viel im Vergleich zu aktiven Fonds. Aber der DIY-Anleger kriegt das für 0,32 % hin.

Vaamo: Rendite

Je nach Risikomodell verspricht Vaamo eine Rendite von 4 % bis 6 %. Bei diesen Renditeangaben sind die ETF-Gebühren bereits abgezogen. Die Vaamo-Gebühren, Steuern und Inflation aber nicht.

Die Kosten sind bei Vaamo nach der Anlagesumme gestaffelt. Wer bis zu 10.000 Euro anlegt, zahlt 1,19 % der Anlagesumme als Verwaltungsgebühr an Vaamo. Diese Gebühr sinkt bei einer Anlagesumme von 250.000 Euro und mehr auf 0,49 %.

Hier einige Beispielrechnungen (alle Renditen vor Steuern und Inflation)

- Anlage von 5.000 Euro zu geringerem Risiko: 4 % – 1,19 % = 2,81 %

- Anlage von 50.000 Euro zu mittlerem Risiko: 5 % – 0,69 % = 4,31 %

- Anlage von 250.000 Euro zu höherem Risiko: 6 % – 0,49 % = 5,51 %

Vaamo: Fazit

- Vaamo braucht noch einen Tagesgeldpartner für kurzfristige Sparjobs. Aktiensparen lohnt sich erst ab einem Zeitraum von 10 oder mehr Jahren.

- Die Gebühren sind bei kleinen Summen viel zu hoch. Das liegt aber auch daran, dass fünf ETFs für das klassische Konsumsparen Overkill sind.

- Es wäre schön, wenn der Prognoserechner auch die Vaamo-Servicegebühren mit berücksichtigen würde.

- Was noch zu klären wäre: Darf Vaamo die dem jeweiligen Dachfonds zugrunde liegenden ETFs einfach austauschen?

Benutzeroberfläche und Ansprache (konsequentes IKEA-Du) machen Vaamo zum idealen Angebot für Jungsparer der iGeneration. Wisch, wisch, tapp, tapp und fertig ist die Geldanlage. Man kann mit Vaamo wunderbar das Konzept "Bezahle Dich zuerst" umsetzen. Der Dienst holt sich jeden Monat das Geld und füllt das Depot automatisch auf. Rebalancing zur Performance-Verbesserung inklusive.

Wunderbar – endlich kann man sich wieder seinem Latte macchiato widmen.

Easyfolio

Was ist drin?

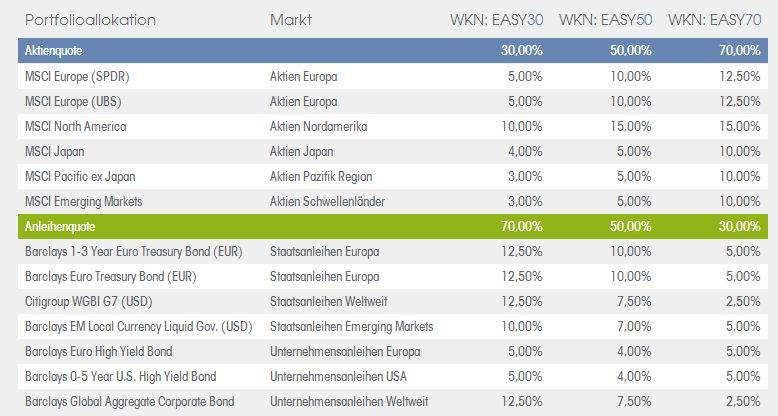

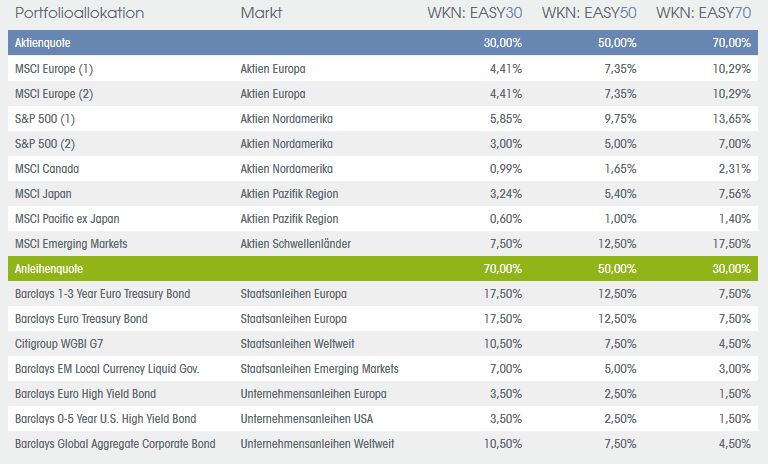

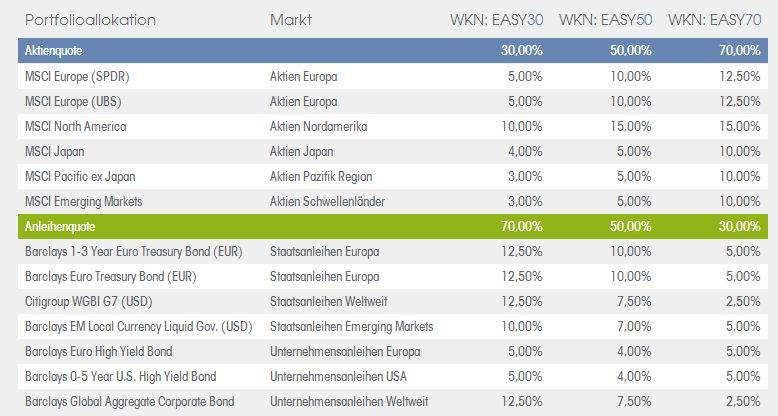

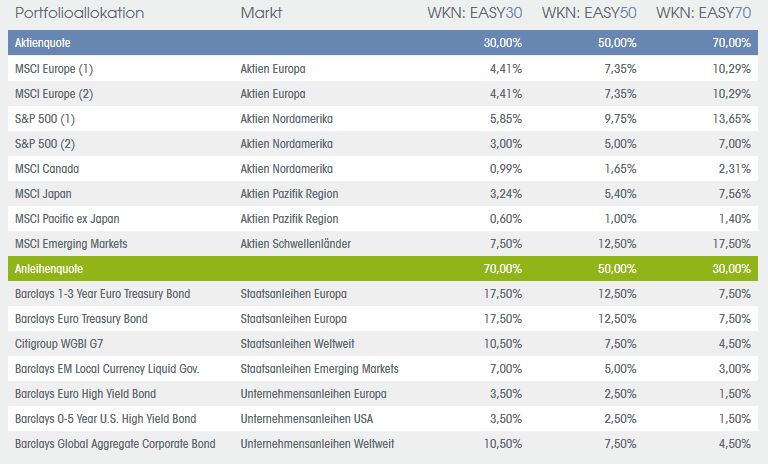

Easyfolio hat sich sehr genau in der Farbabteilung des örtlichen Baumarkts umgesehen. Wo Vaamo mit fünf ETF auskommt, verbaut die Extravest GmbH dreimal so viele ETFs in ihren Dachfonds. Die drei Dachfonds easy30, easy50 und easy70 bestehen aus 15 ETFs.

| Region |

Index |

ETF-Anbieter |

WKN |

easy30 |

easy50 |

easy70 |

| Aktien Europa |

MSCI Europe |

SPDR |

550888 |

4,41 % |

7,35 % |

10,29 % |

| Aktien Europa |

MSCI Europe |

UBS |

A0X97P |

4,41 % |

7,35 % |

10,29 % |

| Aktien Nordamerika |

S&P 500 |

iShares Core |

A0YEDG |

5,85 % |

9,75 % |

13,65 % |

| Aktien Nordamerika |

S&P 500 |

SPDR |

A1JULM |

3,00 % |

5,00 % |

7,00 % |

| Aktien Nordamerika |

MSCI Canada |

iShares |

A0YEDS |

0,99 % |

1,65 % |

2,31 % |

| Aktien Pazifik Region |

MSCI Pazifik ex-Japan |

UBS |

A0X97T |

0,60 % |

1,00 % |

1,40 % |

| Aktien Schwellenländer |

MSCI Emerging Markets |

UBS |

UB42AA |

7,50 % |

12,50 % |

17,50 % |

| Aktien Japan |

MSCI Japan |

iShares Core |

A0YBR5 |

3,24 % |

5,40 % |

7,56 % |

| Aktienquote |

30,00 % |

50,00 % |

70,00 % |

| Unternehmensanleihen USA |

Barclays 0-5 year U.S. High Yield Bond |

SPDR |

A1W3VZ |

3,50 % |

2,50 % |

1,50 % |

| Unternehmensanleihen Europa |

Barclays Capital Liquidity Screened Euro High Yield Bond |

SPDR |

A1JKSU |

3,50 % |

2,50 % |

1,50 % |

| Unternehmensanleihen Weltweit |

Barclays Global Aggregate Corporate Index (EUR hedged) |

iShares |

A1W2KG |

10,50 % |

7,50 % |

4,50 % |

| Staatsanleihen Weltweit |

Citigroup Group-of-Seven (G7) |

iShares |

A0RM43 |

10,50 % |

7,50 % |

4,50 % |

| Staatsanleihen Schwellenländer |

Barclays Capital Emerging Markets Local Currency Liquid Government |

SPDR |

A1JJTV |

7,00 % |

5,00 % |

3,00 % |

| Staatsanleihen Europa |

Barclays 1 – 3 Year Euro Treasury Bond |

SPDR |

A1JKSV |

17,50 % |

12,50 % |

7,50 % |

| Staatsanleihen Europa |

Barclays Euro Treasury Bond |

iShares Core |

A0YBRZ |

17,50 % |

12,50 % |

7,50 % |

| Rentenquote |

70,00 % |

50,00 % |

30,00 % |

Was auffällt, sind die Doppelungen. Warum brauche ich je zwei Fonds auf den MSCI Europe sowie den Standard & Poor‘s 500 und warum brauche ich zwei Fonds, die den Bereich europäische Staatsanleihen abdecken? Ist es wirklich sinnvoll die Kurzläufer (1–3 Jahre) überzugewichten?

Meiner Meinung nach sind das entschieden zu viele Fonds. Beim easy30 sind Kanada und der pazifische Raum nur noch in homöopathischen Mengen vorhanden.

0,99 % Kanada – das ist doch nicht mehr als ein Hauch Ahornsirup. Konkret bedeutet das: Wenn ich 130 Euro in den easy30 stecke, gehen

0,99 % x 150 € = 1,29 €

in den MSCI Kanada. Das passt. Unsere Eisdiele verlangt einen Euro pro Kugel. Das Extra-Topping (Streusel, Sirup) kostet 30 Cent. Oder andersherum: Mit einem 130-Euro-Investment pimpe ich meinen Kanada-Fonds um den Wert einer Kugel Eis mit Ahornsirup.

Mehr dazu im Artikel "Gibt es eine optimale Depotzusammenstellung für Buy-and-hold-Anleger?"

Easyfolio: Kosten

"Die Easyfolio-Fonds haben eine Gesamtkostenquote (TER) von 0,735 % pro Jahr, die in den Fonds enthaltenen ETFs kosten im Schnitt um die 0,25 %. Die laufenden Kosten liegen also bei unter 1 % pro Jahr."

Soweit das Zitat von der Website. Mehr habe ich nicht zum Thema Kosten aufspüren können (insbesondere habe ich keine Angaben zur Tracking-Differenz gefunden). Da die TER zwar Gesamtkostenquote heißt, aber nicht alle Kosten umfasst, kann ich zu den Kosten nichts weiter sagen, als dass sie nicht unter

0,735 % + 0,25 % = 0,985 %

liegen.

Easyfolio: Renditen

Laut Eigenangaben sollen die nicht näher spezifizierten durchschnittlichen Renditen (vor/nach Steuern, Inflation, Gebühren) wie folgt aussehen:

- easy30: 3 % pro Jahr

- easy50: 4,5 % pro Jahr

- easy70: 6 % pro Jahr

Da es die Easyfolios erst seit April 2014 gibt, sind diese Renditeangaben nur Prognosen und keine belastbaren Zahlen.

Easyfolio: Rebalancing

Je nach Bedarf bis zu vier Mal im Jahr. Mehr konnte ich nicht finden. Keine Angaben zu Zielkorridoren und Maximalabweichungen.

Mein spezielles Problem mit Easyfolio

Die Plattform wird von der Extravest GmbH betrieben. Die Extravest GmbH ist ein auf ETFs spezialisierter Fachverlag, der das Extra-Magazin herausgibt. Easyfolio und das Extra-Magazin sind Teil einer Produktfamilie rund um das Thema "Exchange Traded Funds" (ETF). Seit dem 01.01.2013 gehört die Hälfte des Fachverlags aber zur Financial Gates GmbH, einer Tochtergesellschaft der FAZ-Gruppe. Neben der Frankfurter Allgemeinen Zeitung gehört auch die Frankfurter Allgemeine Sonntagszeitung dazu. Wenn also FAZ, FAS oder das Extra-Magazin Easyfolio-Fonds loben, ist Vorsicht angebracht.

Was die Transparenz angeht: Zumindest erscheinen die Logos von FAZ und Extra-Magazin auf der Website als Medienpartner.

Fazit

- Zu komplex, kein Mensch braucht 15 ETFs, um sein Geld sinnvoll anzulegen. Als Ingenieur würde ich sagen: Overengineered! Und weshalb die Doppelungen?

- Zu teuer. Für 0,32 % Kostenanteil bekomme ich ein gut diversifiziertes ETF-Portfolio. Das Rebalancing und mögliche steuerliche Erleichterungen sind mit 0,7 % zu hoch bewertet.

- Trotzdem würde mich interessieren, warum Extravest die Zusammensetzung der Easyfolios geändert hat und wie kosten-easy die nötige Umschichtung ist.

Diese Basis-ETFs waren die easy-Bausteine am 4. April 2014

Diese Basis-ETFs waren die easy-Bausteine am 23. September 2014

Der Easyfolio-Verkaufsprospekt ist ein ziemlicher Persilschein. Ich zitiere aus den Anlagezielen (S. 23 des Verkaufsprospektes) für den easy50 (Fettungen von mir):

"Daher wird angestrebt, dass sich der easyfolio 50 aus einer planmäßigen Aktienquote von 50 Prozent und einer Anleihenquote von 50 Prozent zusammensetzt. Der Fonds beabsichtigt, im Bereich Aktien weltweit in die Regionen Europa, USA, Japan, Emerging Markets und Asien/Pacific ex Japan zu investieren. Im Bereich der Anleihen wird eine Investition in globale Staatsanleihen, Emerging Markets Staatsanleihen, Staatsanleihen aus Europa und Unternehmensanleihen aus den Regionen USA, Europa und Global angestrebt. Zur Umsetzung der Anlagestrategie ist beabsichtigt, zu 100 Prozent Exchange Traded Funds(ETFs) zu nutzen."

Da wird viel beabsichtigt und angestrebt, aber noch nicht einmal das Fundament ist sicher (Verkaufsprospekt S. 25 unten, Fettungen von mir):

"Je nach Einschätzung der Wirtschafts- und Kapitalmarktlage und der Börsenaussichten können im Rahmen der Anlagepolitik die nach dem KAGB und den Anlagebedingungen zugelassenen Vermögensgegenstände erworben und veräußert werden.

Zulässige Vermögensgegenstände für easyfolio 30, easyfolio 50 und easyfolio 70 sind Investmentanteile, Wertpapiere (z. B. Aktien, Anleihen, Genussscheine und Zertifikate), Geldmarktinstrumente, Bankguthaben, Derivate und sonstige Anlageinstrumente. Den Schwerpunkt sollen indexabbildende Investmentfonds (ETFs) bilden."

Auf Juristendeutsch steht da: "Wir können tun und lassen, was wir wollen." Wenn das Fonds-Management die Lage entsprechend einschätzt, dann dürfen die Easyfolios ganz easy zwielichtige Gesellen vom Schlag eines Lehman-Zertifikats willkommen heißen.

Der Easy30 wird mit den folgenden Worten vermarktet:

"Durch den hohen Anteil von Anleihen (70 %) entwickelt sich die Easyfolio 30-Strategie sehr stabil. Easyfolio 30 eignet sich daher für vorsichtige Anleger und diejenigen, die ihr Kapital über eine kürzere Anlagedauer anlegen möchten."

Nun ja, im Easy30 stecken immerhin noch knapp 15 % an Hochzins- und Emerging-Markets-Anleihen. Nicht das, was sich Otto Normalanleger unter einem sicheren Hafen vorstellt.

Zusatzinfo: Der Privatanleger hat auf seinem Blog ein Interview mit Markus Jordan von Extravest geführt.

Exkurs: Amerika, Du hast es besser

Die Amis sind wie üblich schon einen Schritt weiter. Dienste wie Wealthfront und Betterment bieten nicht nur ein sehr kostengünstiges ETF-Portfolio an, sondern kümmern sich auch um die Optimierung des Ertrags nach Steuern. Dieses Angebot fehlt in Deutschland.

Was die Kosten angeht: Betterment verlangt für Depots zwischen 10.000 $ und 100.000 $ Gebühren in der Höhe von 0,25 % der Depotsumme. Ab 100.000 $ sinkt die Kostenquote auf 0,15 %. Laut Betterment sind damit alle Transaktionskosten (Kauf und automatisches Rebalancing) sowie die steuerliche Optimierung eingeschlossen.

Typisch für die beiden Anbieter: Sie sind nicht BWL- oder finanzzentriert, sondern sehen sich als Tech-Firmen. Jon Stein, der Gründer von Betterment, hat den Code für die erste Version selbst geschrieben, und die Wealthfront-Programmierer haben ihren eigenen öffentlichen Blog.

Fazit

In ihrer aktuellen Version sind die Angebote für mich nutzlos. Das bekomme ich selbst billiger und transparenter hin. Ich halte das Konzept Dachfonds grundsätzlich für unbrauchbar. Es verursacht nur Kosten und liefert keinen signifikanten Mehrwert.

Wenn ich mir für 0,32 % selbst ein gut diversifiziertes Portfolio hinstellen kann, warum soll ich dann mehr als drei Mal soviel dafür zahlen, dass mir jemand das Rebalancing abnimmt? Und dann habe ich noch das Risiko, dass das Management mitten im Rennen die Pferde wechselt. Das widerspricht meiner Meinung nach der Transparenz-Idee einer Geldanlage in Indexfonds.

Wer überhaupt keine Lust auf Rebalancing hat, der kauft sich einen ETF auf den MSCI All Country World Investable Market Index (ACWI IMI) wie den SPDR® MSCI ACWI IMI UCITS ETF und hat damit über 8.500 Firmen aus 46 Ländern im Portfolio, die 99 % des globalen Aktienmarktes abdecken. Das Ganze kostet ungefähr 0,75 % des Depotvolumens an Tracking-Differenz.

Sowohl Vaamo wie auch Easyfolio sind mir nicht konsequent genug. Letztendlich ist das doch wieder die alte Bankensoße, nur eben iPhone-tauglich gemacht.

Wann wäre ich interessiert?

- Wenn ich mir – gerne aus einem vorgegebenen Portfolio an ETFs – mein eigenes Depot zusammenstellen kann. Dann muss ich mich nicht durch die Dachfondsverkaufsprospekte wühlen.

- Wenn diese ETFs besonders kostengünstig sind. Will sagen: Wenn ich einen ETF auf den MSCI World, der normalerweise eine TER von 0,3 % hat, für 0,2 % bekomme, bin ich dabei.

- Wenn dieses Depot automatisch steuerlich gemanagt wird. D. h., ich muss mich nicht um die Themen ausschüttend/thesaurierend, inländisch/ausländisch kümmern und außerdem möchte ich das haben, was die Amis als TLH (Tax Loss Harvesting) kennen. Ich möchte, dass ein Algorithmus meine ETFs nach steuerlichen Gesichtspunkten kauft und wieder verkauft, sodass ich steuermindernde Verluste ansammele. Dafür habe ich als Privatmann weder die Zeit, noch kann ich die Gebühren verhandeln. Handeln kostet immer Gebühren. Was bringt mir ein steuerlich anrechenbarer Verlust von 10 Euro, wenn ich 15 Euro Gebühren zahlen muss. Ein Robo-Anbieter hat hier als institutioneller Anleger ganz andere Möglichkeiten, die Gebühren zu drücken.

Wenn mir jemand so ein gemanagtes Depot anbietet, würde ich meinem jetzigen Broker untreu werden und mit meinen Euros umziehen.

Echte DIY-Anleger brauchen diese Angebote nicht. Für Frischlinge oder Menschen, die es einfach einfach wollen, sind Easyfolio und Vaamo meiner Meinung nach auch nicht geeignet.

Warum?

Weil man mit ETFs nach wie vor am Aktienmarkt sein Geld anlegt. Und das ist nicht "like ice in the sunshine". Wir sind jetzt im fünften Hausse-Jahr. Irgendwann werden die Kurse südwärts gehen. Das ist so sicher wie das Amen in der Kirche. Dann saust Mr. Dax wie ein Äffchen auf Drogen durch die einschlägigen TV-Sendungen und malt die Endzeit in schwarzgrau.

Wie reagieren Menschen, die sich auf einmal in einer Situation wiederfinden, mit der sie nicht gerechnet haben? Sie schalten das Großhirn aus und das Reptiliengehirn übernimmt.

Solche Leute brauchen dann einen Coach, der ihnen vernünftig zuredet und sagt: "Das geht vorbei, das habe ich selbst auch schon durchgemacht. Bleib mal cool, wir gehen jetzt ein Bier trinken."

Sonst ziehen diese Menschen ihr Geld ab und tappen in die "Psychofalle Börse".

Geld anlegen ist kein Hexenwerk, ganz gewiss nicht, aber es ist auch kein Job, den man mal eben im Vorbeigehen erledigt. Es gibt einen feinen Unterschied zwischen einfach und primitiv.

Die deutschen Robo-Advisors automatisieren

- zu wenig, um einem DIY-Anleger einen echten Vorteil zu bieten

- aber genug, um einen unerfahrenen Nutzer im Regen stehen zu lassen.

Nur eine Einzelmeinung?

Wenn man sich die klassische Finanzpresse anschaut, dann ja. Aber nicht alle stimmen in die Jubelarien ein. Bloggerkollege Holger Grethe hat in seinem Artikel "Wie einfach darf Geld anlegen sein?" doch einiges zu kritisieren.

Wieso schaffen ein bloggender Arzt und ein bloggender Ingenieur eine kritische Würdigung, während die Journalisten nur die Pressemeldung abschreiben können?

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Index, Anleihen, Portfolio, ETF, Robo Berater, Vaamo, Easyfolio

Das könnte Sie auch interessieren

- Leser im Anlagenotstand

- Vom Padawan zum Finanz-Jedi: Die fünf Ebenen der Geldanlage

- 2015: Was war? 2016: Was kommt?

- Leserhinweis: Der Papierkrieg mit thesaurierenden Fonds

Kommentare

Gerry sagt am 25. September 2014

Mal wieder ein toller Artikel!!

Ich war mir am Überlegen, ob Easyfolio 30 was für meinen Vater sein könnte?

Was empfiehlt sich für einen 70-jährigen, der ein klein wenig Aktien im Depot haben sollte um noch etwas Rendite zu machen, aber sehr risikoscheu (Sparbuch + defensive, aktive Mischfonds) ist?

Muß ich wohl weiter überlegen...

Gruß, Gerry :)

Finanzwesir sagt am 25. September 2014

Hallo Gerry,

muß Dein Vater wirklich noch "Rendite machen"? Ist sein ruhiger Schlaf nicht mehr wert? Wenn Dein alter Herr eine Rente hat, die ihn soweit ernährt und auch einen ganz guten Notgroschen auf dem Tagesgeldkonto hat, dann ist das meiner Meinung nach eine gute Sache.

Ein Tagesgeldkonto bei einer seriösen Bank sollte schon sein, statt Sparbuch. Warum? Weil es genauso sicher ist und er bekommt wenigstens die Inflation herein.

Das Problem ist weniger die Sicherheit des Geldes, sondern die Praxis: Die guten TG-Angebote stammen alle von Online-Banken. Da ist nichts mit "Ich geh mal in die Filiale". Würde er das machen?

Was die aktiven Mischfonds angeht: Wie hoch sind die Kosten, wie gut ist die Performance? Wie viel bleibt nach Abzug aller Kosten übrig? Ist das deutlich über TG-Niveau? Womöglich fährt er auch hier mit Tagesgeld beziehungsweise einer Festgeldleiter besser.

So richtig kann ein 70jähriger nicht mehr von Aktien profitieren. Dazu ist die Zeit zu kurz, die ihm auf dieser Seite des Perlenvorhangs noch bleibt.

Von daher: Mach weder Dich noch ihn verrückt.

Grüße von Sohn zu Sohn

Finanzwesir

Covacoro sagt am 25. September 2014

Sehr treffende Beschreibung der Situation und der vielen Nachteile mit beiden Anbietern.

Mich würde deine Meinung zum Arero ETF-Dachfonds von Prof.Weber ebenfalls interessieren!

Grüße

Covacoro

Finanzwesir sagt am 25. September 2014

Hallo Covacoro,

der Aero :-)

Ich habe schon viel davon von ihm gehört, aber ich habe mich aus zwei Gründen nie eingehend mit ihm befasst.

-

Ich bin eher ein Kommer-Mann und wollte die Sache mit dem Weltportfolio gerne selbst bis ins Detail verstehen und dann auch selbst mit den Grundbausteinen (den ETFs) umsetzen.

- Ich hab´s nicht so mit Rohstoffen. Der Aero hat 15% Rohstoffe drin. Deshalb habe ich mich damals dagegen entschieden. Ich habe kein einziges Rohstoff-Investment (weder Kontrakte noch echtes Gold unterm Kopfkissen). Meiner Meinung nach sind Rohstoffe totes Zeug, die keine Rendite bringen. Da muss man auf Preissteigerungen spekulieren. Das ist nicht mein Ding. Aber das wäre wohl mal ein anderer Artikel ;-)

Ich will nichts versprechen, aber vielleicht schaue ich mir den Aero doch noch mal genauer an. Eine TER von 0,5% ist so mies ja nicht.

Gruß

Finanzwesir

Mithrandir sagt am 26. September 2014

Hi,

auch von mir ein bescheidener Kommentar zu Deinem interessanten Artikel :

Bist Du Dir da sicher mit dem Wunsch nach einem Algorithmus , der ETFs nach steuerlichen Gesichtspunkten kauft

( TLH ) ?

M.W. gibt es nach deutschem Steuerrecht dazu keine Möglichkeiten mehr. Vor 2009 ging diesbezüglich noch was (auf Ebene des Fondsinhabers). Seit dem geht das aber auch da nicht mehr.

Fischers Fritz sagt am 26. September 2014

Die Doppelung der ETFs bei easyfolio hat kommerzielle Gründe. Vertriebsvereinbarungen & entsprechende Provisionen der Anbieter, die sich natürlich auch an den Vermarktungskosten beteiligen dürfen.

Das Konzept wird floppen. Bisher immer noch kein nennenswertes Volumen generiert, obwohl man auf diversen Vertriebsplattformen wie maxblue ist.

Easy come, easy go.

Larry sagt am 27. September 2014

Noch eine gedankliche Anregung...

den "risikolosen" Teil kann ich auch über eine 10-jährige Bundesanleihe abdecken. Stückelung ab 0,01 als auch fürs Rebalancing geeignet + 0 laufende Kosten. Die letzte Emission hatte einen Kupon von 1% - vergleichbar mit Tagesgeld.

Ideales Keep It Simple - Portfolio z.B. 50/50:

40% MSCI World - TER 0,30%

10% MSCI Emerging Markets - TER 0,50%

50 % Bundesanleihe - TER 0,00%

Gesamt-TER <0,15% p.a.

Finanzwesir sagt am 27. September 2014

@ Mithrandir: Oh grauer Wanderer, das zu hören betrübt mich. Aber da unterscheiden sich wohl das deutsche und das US-amerikanische Steuersystem wohl doch gravierend.

Was den Algorithmus angeht: Ich würde der Sache eine Chance geben. Der Mad Fientist ist ein ziemlich kluger Kerl. Er beschreibt hier, warum er mit seinen Dollars zu Betterment umziehen will. http://www.madfientist.com/moving-my-money-to-betterment/ Ein Grund sind die steuerlichen Aspekte. Betterment automatisiert das Tax Loss Harvesting. Es scheint also zu funktionieren.

@Larry: Das mit den Staatsanleihen stimmt. Mir scheint, das es da momentan zwei "Lager" gibt. Die einen nehmen Tages- und Festgeld für den risikoarmen Teil und die anderen Staatsanleihen.

@Fischers Fritz: Das klingt interessant. Kennst Du weitere Hintergründe zu den Vertriebsvereinbarungen? Was das Volumen angeht: Easyfolio ist ja erst seit April 2014 am Start. Das ist noch kein halbes Jahr her. Bevor man das Konzept als gescheitert ansieht, sollte zumindest ein Jahr ins Land gehen. Dann kann man eine erste Prognose wagen.

Das Konzept eines automatisierten, beziehungsweise halbautomatisierten Angebots finde ich nicht schlecht. Ich kritisiere nur die aktuelle Umsetzung.

Gruss

Finanzwesir

Anonym sagt am 28. Oktober 2014

Interessanter Artikel.

Ich habe auch schon mit easyfolio geliebäugelt. Rebalancing selbst ausrechnen/durchführen oder selbst Fonds raussuchen ist für mich keine unüberwindbare Hürde.

Allerdings gefällt mir der steuerliche Aspekt bei diesen Anbietern. Domizil Deutschland = Kein Aufwand. Für den EM-Anteil gibt es ja einen "deutschen" ETF, aber für den World-Anteil gibt es soweit ich weiß nur wackelige Konstrukte, die dann evtl. doch einmal ausschüttungsgleiche Erträge generieren könnten und dann darf ich schauen, was jetzt wo in die Steuererklärung rein soll, und muss hoffen, dass beim ETF-Verkauf die gleichen Gewinne nicht noch einmal versteuert werden… Das ist mir zu undurchsichtig.

Hoffentlich etabliert sich also noch ein vernünftiger Anbieter nach amerikanischem Vorbild. Ob mit dem hiesigen Steuersystem irgendwas algorithmisch getrickst werden kann weiß ich zwar nicht, aber alleine schon die Kosten und Flexibilität sind ja deutlich attraktiver als bei den Angeboten in Deutschland.

Finanzwesir sagt am 28. Oktober 2014

Hallo Anonym,

wie wär´s mit dem ComStage MSCI World TRN UCITS ETF - WKN ETF110? Der ist - zumindest jetzt - steuerlich sauber.

Auch der db x-trackers MSCI World Index UCITS ETF 1C mit der WKN DBX1MW ist meines Wissens nach steuereinfach.

Wobei beide natürlich Swapper sind.

Da Comstage mit dem Steuervorteil wirbt, gehe ich davon aus, das die Commerzbank ihre ETF nicht so bald umstellt.

Hinzu kommt ein Steuervorteil, der aus der Konstruktion von ComStage ETFs resultiert: Erträge aus ComStage ETFs unterliegen nach geltendem deutschen Steuerrecht erst bei Veräußerung der ETF-Anteile der Versteuerung. Denn ComStage ETFs, die Erträge thesaurieren, bestehen überwiegend aus einem Aktien-Portfolio und zusätzlich aus einem voll besicherten Total Return Swap. Dadurch fallen während der Haltedauer keine ordentlichen oder ausschüttungsgleichen Erträge an.

Siehe: https://www.commerzbank.de/de/hauptnavigation/presse/pressemitteilungen/archiv1/2014_1/3_quartal/presse_archiv_detail_14_03_44682.html

Gruß

Finanzwesir

Felix sagt am 04. November 2014

Frage zu vaamo:

Ich habe mich zwecks monatlichem Sparplan etwas ausführlicher mit vaamo befasst. Dabei haben mich weniger die abgebildeten Zinseszinskurven beeindruckt als die zugrundeliegenden Fonds, die dem deutschen Privatanleger ja so nicht zugänglich sind. Zudem hatte ich eine ausführliche eMail-Korrespodenz mit vaamo, die sehr kompetent und informativ war. Zudem gibt es eine lediglich 0,49%ige Kosten anfallende Einführungsphase. Die Steuerproblematik habe ich nicht geprüft bzw. durchdacht.

Mich würde Ihre Einschätzung zu vaamo zum Altersvorsorgesparen interessieren; sie wird mir in Ihrem obigen Fazit nicht ganz klar. M.a.W ist das nicht ein brauchbares System, wenn man sich nicht zu eingehend mit konkreten Finanzprodukten beschäftigen möchte und einfach für die nächsten Jahrzehnte z.B. 200 € pro Monat einzahlen möchte, um in x Jahren einen entsprechenden Betrag einzuzahlen.

Finanzwesir sagt am 05. November 2014

Hallo Felix,

regulär gelten die 0,49% für ein Depot von 250.000 €, Deport bis 10.000 € zahlen 1,19%, Deport bis 50.000 € gehen schrittweise runter auf 0,79%. Die 0,49% sind ok, aber die anderen Gebühren sind in meinen Augen sind das recht happig. Es ist nicht gesagt, wann Vaamo die Einführungsphase beendet und die Kosten steigen. Was nützt mit eine Einführungsphase, die vielleicht ein Jahr dauert, wenn ich dann 10 oder 15 Jahre deutlich höhere Kosten habe. Vaamo spekuliert da auf die Trägkeit der Kunden.

Mit einem MSCI World und einem MSCI Emerging Markets kann man sich sein eigenes kostengünstiges Portfolio zusammenstellen und hat hier noch einen weiteren Vorteil: Wenn man das Ganze bei einer soliden Direktbank abwickelt und einen großen ETF kauft, dann ist das Risiko, das Bank oder ETF vom Markt verschwinden sehr gering.

Vaamo ist noch kein Jahr alt. Gerade, wenn es um die Altersvorsorge geht, will man das je einmal aufsetzen und dann soll das laufen. Ich würde erst einmal den ersten Geburtstag abwarten. Zwar hat Vaamo wieder 2,5 Millionen Risikokapital einsammeln können, es sieht also nicht schlecht aus für die Zukunft. Trotzdem würde ich erst einmal abwarten.

Frage von mir: Wieso sind die Fonds so beeindruckend? Die kann man sich doch auch als Privatanleger kaufen und ins Depot legen.

Gruß

Finanzwesir

Felix sagt am 06. November 2014

Sieht so aus als wäre mein letzter Kommentar verschwunden?

Die Dimensional-Fonds, die Vaamo zugrunde legt, kann ich, jedenfalls über meine OnlineBank Cortalconsors, nicht als Sparplan kaufen. Und genau das hätte ich gerne, 200 € monatlich, nach Gehaltseingang ins Depot investiert.

Finanzwesir sagt am 07. November 2014

Hallo Felix,

ich habe noch mal nachgeschaut: Alle Deine Kommentare sind live. Sollte etwas verloren gegangen sein: Sorry, dann war das keine Absicht, sondern ein Versehen.

Zu den Fonds: Da gibt es drei Optionen

- Andere Fonds wählen. Ich vermute aber, dass das nicht in Frage kommt, da Du die Dimensional-Funds haben möchtest. Vermutlich, weil sie einen etwas anderen Investment-Ansatz verfolgen als klassische Index-Fonds.

- Auf den Sparplan verzichten und statt dessen das Geld auf dem Tagesgeldkonto zwischenlagern und alle halbe Jahre (wenn gut 1.000 Euro beisammen sind) anlegen. Vorteil: Man kann das Rebalancing gleich mit erledigen. Nachteil: Die Transaktionskosten sind im Verhältnis zu den angelegten Summen recht hoch. 1.000 € auf 5 Fonds verteilt, bedeutet Tranchen zwischen 50 € und 400 €. Das ist nicht wirtschaftlich.

- Vaamo-Kunde werden und die Mehrkosten als Bequemlichkeits- und Diversifikationsprämie ansehen. Und hoffen, dass Vaamo die 0,49% für alle recht lange behält. Ab 50.000 € im Depot werden die Kosten ja auch akzeptabel.

Was für Dich das Beste ist, weisst nur Du.

Gruß

Finanzwesir

PS: Ob die Dimensional Fonds steuereinfach sind, weiß ich nicht. Aber die Firma bietet einen guten Service in Steuerfragen an. Das muss man ihr lassen. Alle Steuerbescheide gibt´s hier zum Download. http://www.eu.dimensional.com/de/ander/deutsche-steuerbescheinigungen.aspx

Heinz sagt am 16. November 2014

sehe ich das richtig:

Obwohl easyfolio als Dachfonds seinen Sitz in Deutschland hat, bekomme ich beim Verkauf Problem mit dem Finanzamt (Doppelbesteuerung), weil eben ausländische Fonds enthalten sind?

Ziemlich interessanter Artikel.

Heinz sagt am 16. November 2014

Nachtrag:

wenn ich mir Ihre Kritk zum Vaamo anschaue:

Auch bei Comstagesind die ETFs in Luxemburg: Da besteht beim Verkauf ganz sicher das Problem der Doppelbesteuerung. Das kann eine nette Auseinandersetzung mit dem Finanzbeamten werden

Maik sagt am 07. Dezember 2014

Im Artikel wie auch unter dem Strich habe ich einige Bemerkungen den kurzlaufenden Staatsanleihen gelesen, die ich einfach mal kommentieren wollte: Langfristige Anleihen sind keine "risikofreie" Anlage, wie man denken würde - das Risikoprofil entspricht tatsächlich dem von Aktien. Man sollte sich einmal ausrechnen, was bei einer Zinssteigerung von "nur" 0,5% bei einem Bond mit Dauer von 20 Jahren mit dem Preis "sofort" passiert. Die Kurzläufer sollen primär nicht die Rendite selbst erhöhen, sondern die Volatilität reduzieren. Das können die langen Anleihen aber so nicht.

tomcash sagt am 21. Dezember 2014

danke,sehr hilfreich und informativ,werde mich wohl wie bisher selbst beraten;-)

w sagt am 05. März 2015

Hi,

als Alternative zu den hier genannten Robo-Advisor Vorschlägen gibt es noch den db x-tracker Portfolio ETF.

Wie wird der im Vergleich beurteilt?

Mit einer TER von 0,72% wäre er zumindest etwas günstiger.

Mathias sagt am 05. April 2015

Es gibt einen Vorteil von Dachfonds: Das Rebalancing ("Umschichten") verursacht keine Abgeltungssteuerpflicht.

Finanzwesir sagt am 11. April 2015

Hallo Mathias,

wenn man in der Sparphase ist, kann man mit frischem Geld rebalancen. Dann muss man nicht umschichten (verkaufen). Ansonsten muss man genau ausrechnen, ob die permanenten Kosten, die der Dachfonds verursacht den Steuervorteil nicht wieder auffressen.

Ich persönlich bin deshalb ein Gegner von Dachfonds. Die Kosten muss ich auf jeden Fall tragen, der steuerliche Vorteil heißt nicht umsonst "Fondsprivileg". Dieses Privileg kann der Gesetzgeber jederzeit kassieren und dann sitze ich in der Falle. Habe die hohen Kosten und keinen Gegenwert mehr.

Gruß

Finanzwesir

Mane sagt am 10. Juni 2015

Hallo,

ich habe 2 Enkelkinder. Eines ist gerade geboren und eines ist 3 Jahre alt. Wie sich das für einen Opa (und natürlich Oma) gehört, muss etwas für die beide gespart werden. Und da ist das Problem. Es soll in 12 - 15 Jahren ein schönes Sümmchen herauskommen aber ohne Risiko (ich weiss, dass es das nicht gibt). Wie komme ich dem Ideal am nächsten?

cherry picker sagt am 07. Juli 2015

hallo mane,

die lösung ist geschmackssache.

ohne risiko, da freut sich jede direktbank über dich

mit risiko lassen sich unterschiedliche lösungen finden

grundlage:

- gehe zur einem fondsdiscounter, bei dem redzierst du die kaufkosten meist auf 0,-- z.b. www.best-in-fonds.de ud viele andere

- falls du dich etwas mit aktien beschäftigst und du keine schlaflosen nächte hast, wenn du an kursverluste denkst, dann stellst du dir ein portfolio von 2 - 7 Aktien ETF´s (je nach deinem anlagebetrag) zusammen mtl. gleichgewichtet besparen

- wenn du möchtest kannst du jedes jahr selbst ein rebalancing machen gesamtbetrag / anzahl ETF und dann online tauschen (meist kostenlos möglich)

- nach 10 jahren machst du eine regelmäßige umschichtung entweder in einen geldmarkt oder rentenkurzläufer ETF. dadurch bleiben chancen erhalten und das risiko wird minimiert

- obiges konzept kannst du je nach wunsch und neigung auch mit aktiv gemanagten aktien-fonds machen

- oder du nimmst mischfonds und machst daselbe wie oben beschrieben. du hast dann unternehmen und namen zu einer strategie

die kosten sind dann sicherlich deutlich größer, unter umständen gleicht das den psychologischen faktor aus

theo logisch sagt am 06. August 2015

Ein Vorteil beim Dachfondskonzept (wie z.B. Easyfolio) ist, dass die Gebühren alle innerhalb des Fondsmantels anfallen. Das ist für diejenigen interessant, die ihren Freistellungbetrag ausgeschöpft haben. Die laufenden Erträge im Fonds (Zinsen, Dividenden, realisierte Gewinne bei Derivaten) werden automatisch mit den Fondsgebühren verrechnet. Versteuert werden muss somit nur der Nettoertrag. Bei Vaamo fällt der größte Teil der Gebühren außerhalb der Fonds an (Vaamo-Gebühr). Dieser lässt sich seit Einführung der Abgeltungsteuer nicht mehr steuermindernd geltend machen. Der Anleger muss also den Brutto-Ertrag versteuern. Das macht Vaamo und ähnliche Gebührenmodelle bei Vermögensverwaltern und Banken in der Praxis noch einmal deutlich teurer. VAAMO muss auf seine Gebühren sogar noch 19% Mehrwertsteuer zahlen, die innerhalb des Fonds nicht anfallen würde.

jochen sagt am 14. August 2015

warum ist denn Ginmon nicht dabei? Habe einen Account bei denen, sind die schlechter?

Finanzwesir sagt am 14. August 2015

Hallo Jochen,

dazu kann ich nichts sagen. Als ich diesen Artikel geschrieben habe, war mir Ginmon nicht bekannt, das ist alles.

Gruß

Finanzwesir

Dummerchen sagt am 15. August 2015

Hallo Jochen,

hast Du "lediglich" einen Account bei Ginmon oder bist Du dort auch aktiver Kunde?

Was mir spontan bei Ginmon auffällt:

- Der übliche Nachteil ggü einem DIY-Ansatz: Man zahlt zu den üblichen jährlichen Fondskosten (TER,...) eine weitere jährliche Gebühr von knapp 0,4%.

- Darüber hinaus wird am Ende der Anlage nochmal 10% des Gewinns an Ginmon abgezwackt. Das entspricht dann je nach Anlagedauer und den konkreten Einmal-/Sparplananlagesummen einer jährlichen Gebühr von ca. 0,4%-0,6%. (Ich habe jetzt nur Sparpläne mit Grundkapital von 0 und einer Anlagedauer zwischen 10 und 30 Jahren konkret berechnet und dabei eine Rendite von rund 7% angesetzt. Diese Größenordnung gibt der Anbieter aber auch auf seiner Seite an.)

- Somit entstehen mir schon mal insgesamt 0,8%-1% jährlicher Renditenachteil ggü. einer DIY-Lösung :-(. Puh!

- Je nach Risikoprofil verteilt Ginmon die Depotgewichtung anders auf exakt 5 vorbestimmte ETFs: 3 Aktien-ETFs: MSCI World, MSCI Emerging Markets, Dimensional Global Small Caps und 2 Anleihen-ETFs. Insbesondere die Auswahl der Anleihen ETFs wären für mich ein No-Go, da ich den Anleihenanteil als Sicherheitsanker und nicht als Renditetreiber sehen möchte und hier möglichst wenig Risiko an Bord haben will. (Will ich mehr Rendite kann ich ja den Aktienanteil erhöhen.) Der eine Anleihen-ETF investiert in europäische Unternehmensanleihen (nicht Staatsanleihen) mit jährlichen Kosten in Höhe von 0,37%, der zweite weltweit in Unternehmens- und Staatsanleihen mit über 50% in Fremdwährung und einer TER von 0,20%. Gerade diese Fremdwährungsrisiken möchte ich bei Anleihen(!) nicht haben.

Welchen Mehrwert bietet mir Ginmon demnach für die jährlichen Gebühren von 0,8-1%? Ich sehe ehrlich gesagt keinen.

- Die beiden MSCI ETFs kann ich mir auch selbst ins Depot legen. Small Caps lassen sich kostengünstiger über MSCI Indizes erwerben. (Wenn ich diese überhaupt brauche.) Die Anleihen-ETFs wären nichts für mich und ich würde das Geld entweder in europäische Staatsanleihen oder Festgeld investieren. Damit spare ich mir auch die in meinen Augen unnötig hohen Kosten von 0,37%/0,20% bei Anlagen, die eh schon wenig rentieren.

- Dass Ginmon mir den Rebalancing-Vorgang abnimmt (der in meinen Augen eine Sache von 1 Stunde pro Jahr ist), kann ich dem Internetauftritt nicht entnehmen. Ich hoffe aber, dass dies dort erfolgt - sonst wäre das Konzept wirklich totaler Käse.

Der übliche (vermeintliche) Vorteil, dass ein anderer sich um meine Finanzen kümmert bleibt natürlich bestehen. Ob das allerdings wirklich erstrebenswert ist? Wer die Seite des Finanzwesirs gefunden hat, kann seine Finanzen auch selbst managen - alle notwendigen Infos und Unterstützung findet er hier.

Gruß

Dummerchen

Sevo sagt am 26. Oktober 2015

In letzter Zeit lese ich immer mehr von diesen sog. Robo Advisors.

Zu den bereits in den obigen Kommentaren genannten, möchte ich noch die beiden Anbieter quirion und scalable capital ins Spiel bringen. Kann zu diesen beiden Anbietern und Ihrem Produkt jemand was genaueres sagen? Inwieweit lohnt sich deren Angebot für mich als absoluten Neuling? Ich finde den Ansatz höchst interessant, leider finde ich jedoch keine bzw. kaum Informationen dazu. Falls es hierzu bereits Meinungen, Tests usw. gibt, wäre es super, wenn man das hier vielleicht alles kurz verlinken könnte.

Mir wäre es zumindest ein große Hilfe und würde evtl. mehr Klarheit bringen ob es nur ein unglaublicher Hype und Marketing ist, oder ob da doch mehr dahinter steckt!

Vielen Dank

Dummerchen sagt am 27. Oktober 2015

Hallo Sevo,

habe nur kurz geschaut, da vermutlich genau das gilt, was ich über Deiner Frage schon kommentiert habe:

quirion: 0,48% Kosten p.a. (On top! Also zu den normalen ETF-Kosten.)

scalable capital: 0,75% Kosten p.a. (On top! Also zu den normalen ETF-Kosten.)

"Ich finde den Ansatz höchst interessant"

Welchen Ansatz? Passives Investieren in ETFs? Das kannst Du auch selbst. Ich zitier mich mal selbst:

"Der übliche (vermeintliche) Vorteil, dass ein anderer sich um meine Finanzen kümmert bleibt natürlich bestehen. Ob das allerdings wirklich erstrebenswert ist? Wer die Seite des Finanzwesirs gefunden hat, kann seine Finanzen auch selbst managen - alle notwendigen Infos und Unterstützung findet er hier."

Soll heißen: Wenn Du Fragen hast, wird Dir hier geholfen werden. Wenn Du die "bequeme Lösung" suchst, werden Dir die Robo-Jungs auch sehr gerne helfen. Es kostet halt deutlich mehr und Deine Finanzbildung bleibt in den Kinderschuhen. Geld anlegen ist kein Hexenwerk - auch wenn Dir die Finanzbranche etwas anderes weiß machen will.

Lieben Gruß,

Dummerchen

Bernhard sagt am 28. Oktober 2015

Wer sowas kauft, dem ist nun wirklich nicht mehr zu helfen. ComStage ETF kaufen, zack, fertig.

geusemer sagt am 26. November 2015

Bin per Zufall auf diesen blog gekommen, wollte eigentlich Erfahrungen mit der VZ erkunden.

Am Ende meiner aktiven Arbeitsphase möchte ich das geschaffene Kapital möglichst sicher erhalten, wenn noch 2-3% Rendite abfallen, um so besser.

Habe in Aktien und Fonds investiert aber ohne großen Hintergrund zu haben.

Hatte Kontakt mit der VZ, die mir das Anlagemanagement gerne abnehmen würden.

Was halten die Füchse hier von der VZ ?

Gibt es hier im Forum Musterdepots die ich ggf über nehmen kann?

Frei mich auf eure Meinung !

Chris sagt am 27. November 2015

@geusemer:

Musterdepots werden hier eigentlich weniger vorgestellt, da es vor allem darum geht, den Leuten das (Hintergrund)Wissen zu vermitteln, was sie in die Lage versetzt, sich ihre individuell passenden Depots SELBST zusammenzubauen.

Am ehesten wirst du hier noch die simple Empfehlung von MSCI World + MSCI Emerging + Tagesgeldanteil bekommen, was in seiner Einfachheit und Robustheit sicher nicht die schlechteste Lösung ist.

Wenn dir das nicht reicht, schau mal im Wertpapierforum vorbei, dort posten allerhand Leute ihre Musterdepots (und werden auch schön kritisch zerpflückt ).

Falls du mit VZ die Vermögenszentrum Gmbh meist, viel kann ich dazu nicht sagen.

Mal kurz über deren Seite gelinzt, fallen für die Verwaltung jährliche Gebühren >1% an, plus eine nicht näher spezifizierte Gewinnbeteiligung, plus nicht weiter spezifizierte Stundensätze für die jeweiligen Beratungsgespräche (achja, und nicht näher spezifizierte Mindestanlagesummen).

Da sind wir hier im allgemeinen kein Freund von, gerade wenn es im Endeffekt praktisch nur darum geht ein passives B&H -Depot zu betreuen. Das sollte eigentlich jeder mit etwas Bildung selbst können und sich die Zusatzgebühren der Mittelsmänner sparen.

Daneben bieten sie anscheinend noch eine "aktive" Verwaltung nach relativer Stärke bzw Trendfolge-Signalen an. Mal abgesehen davon, das viele hier dem aktiven Handeln kritisch gegenüberstehen (man macht sich abhängig von den "Fähigkeiten") des Managers, ist das auch nicht unbedingt etwas was man delegieren muss wenn man sich ein bissel mit den Handelsstrategien auskennt und simple Indikatoren bedienen kann (plus wenns schief läuft ist man wenigstens selbst schuld und hat nicht auch noch Gebühren an andere dafür bezahlt ;-)

Alles weitere da (Immobilienplanung, Nachlassvorsorge, Versicherungscheck, etc.) mag ja ganz sinnvoll sein, wenn man nicht eh schon einen Steuerberater oder Rechtsanwalt seines Vertrauens hat.

geusemer sagt am 30. November 2015

Vielen Dank für die ausführliche Information Chris

Peter sagt am 30. November 2015

@geusemer:

Man kann ja über Vermögensverwalter oder den Bankberater sagen, was man will, aber man sollte eine wichtige Funktion nicht übersehen.

Das Händchenhalen. Das eigentliche Problem beim passiven Investieren ist doch, dass man jede Marktschwankung voll mitmacht. Viele Leute schaffen das ganze emotional einfach nicht, einen "Fachmann" zu haben, der einen in diesen Zeiten bestärkt, wäre sicherlich nicht das schlechteste.

Ob das einem das ganze jetzt ein Prozent und mehr im Jahr wert sein sollte, ist eine andere Frage. Ich glaube es gäbe durchaus einen Markt für einen Honorarberater, der die individuelle Asset Allocation bestimmt, das Depot führt und vielleicht ein paar Stunden im Jahr berät bzw. das Händchen hält. Nur leider verdient der daran nicht viel. Vielleicht ein interessanter Nebenjob?

Wenn ich es richtig lese, dann geht es dir primär um den Vermögenserhalt. Das beste was du tun kannst, ist dir mit dieser Entscheidung Zeit zu lassen.

Es passiert absolut nicht schlimmes, wenn du das Geld erstmal ein halbes Jahr oder Jahr auf der Bank liegen lässt und dich informiert, z.B. in dem du ein paar Investmentbücher liest. Das ist (selbst mit engangenen Zinsen) weitaus billiger als jetzt eine schlechte Entscheidung zu treffen.

Falls dein Englisch einigermaßen gut ist, kann ich die https://www.bogleheads.org empfehlen. Das Wiki ist eines der besten zum Thema passives Investieren, dass ich kenne.

Ein bischen Transferarbeit ist allerdings gefragt, da Produktempfehlungen und Steuerthemen auf den amerikanischen Anleger abzielen. Die Grundprinzipien gelten natürlich auch für einen deutschen Anleger.

Meine Empfehlung für dich ist folgende. Mach dich schlau zum Thema Asset Allocation, insbesondere das Verhältnis Anleihen zu Aktien und was das für die Rendite bzw. das Risiko bedeutet. Ein eher konservatives Portfolio könnte zum Beispiel so aussehen:

80 Prozent in einen ETF auf den gesamten Euro-Anleihenmarkt mit Investment Grade. Gibt es bereits für 0,25% Kosten von iShares. Du bildest damit den gesamten Anleihenmarkt in Euro ab, inklusive Staatsanleihen, Unternehmensanleihen, Pfandbriefe, usw.

20 Prozent in einen ETF auf internationale Aktien, z.B. einen MSCI World. Ein Fonds, und schwupps sind sämtliche Länder- und Branchenrisiken wegdiversifiziert.

Ein paar Worte zur Wertenwicklung und Risiken.

Für dich und deine Nerven ist sicherlich der Maximum Drawdown interessant.

Einfach gesagt, wie groß war der maximale Verlust von einem Höchstand bis zum darauf folgenden Tiefstand. Mal als Beispiel, der bereits genannte MSCI World. Der maximale Verlust fand vom 31.10.2007 bis zum 9.3.2009 statt und betrug 57,46%. (Quelle: https://www.msci.com/resources/factsheets/index_fact_sheet/msci-world-index.pdf ).

Geh also mal ruhig davon aus, dass in schlechten wirtschaftlichen Phasen dein Aktienteil um rund 50% fallen kann. Bei 20% Aktien im Portfolio, ist das immer noch ein Gesamtverlust von 10%. Das klingt jetzt nach viel Risiko, ist es aber nicht wirklich. Vor allem, wenn man Kaufkraft erhalten will.

Wenn du das ganze jetzt in ein kostenloses Depot packst und einmal im Jahr rebalancierst, dann ist das ganze die einfachste, erfolgsversprechendste und kostengünstigste Art der Geldanlage, die du auf dem Markt finden wirst. Plus, wenn du steuereinfache ausschüttende ETFs wählst, dann hast du regelmäßig ein paar extra Kröten auf dem Konto. Entweder zum Rebalancieren oder um den Ruhestand zu genießen.

Abzhibilt sagt am 24. Februar 2016

Das DIY günstiger ist sollte keinen verwundern, das ist ja meistens so. Ich sehe die Robo Advisor, Insbesondere Vaamo und Ginmon, hingegen als gute Lösung für alle die eine Set & Forget - Lösung suchen.

Viele Leute haben eben keine Lust sich einzulesen und jedes Jahr hinzusetzen für ein rebalancing etc. Die Gebühren kann man daher einfach als convenience Gebühr betrachten.

Mag sein, dass das rebalancing nur 1h im Jahr ist aber wenn man es gesamt betrachtet befasst sich jeder hier deutlich mehr als nur diese eine Stunde im Jahr mit dem Thema Finanzen. Und ich würde vermuten, dass solche leute damit besser dran sind als Ihr Geld bei 0,5% Zinsen 10 Jahre auf einem Tagesgeld Konto zu lassen.

Es ist also wie ich finde mehr eine Entscheidung im Sinne von "Gehe ich das Essen holen oder lasse ich es Liefern?" und weniger eine Frage von "Besser oder Schlechter".

Dirk Greiling sagt am 07. März 2016

Vielen Dank für die gute Analyse der beiden Robo-Advisory-Anbieter - schön argumentiert und nachvollziehbar gerechnet. Werde desen Blog jetzt öfter lesen.

Viele Grüße, Dirk

Rüdiger sagt am 17. März 2016

Hallo Finanzwesir,

ich bin kürzlich auf diesen Artikel gestoßen und ich finde das Thema sehr interessant. Hat sich aus Deiner Sicht in den letzten 1,5 Jahren etwas am Markt verändert? Sind die Angebote besser/reifer geworden? Gibt es vielleicht noch weitere Anbieter. Bei einer kurzen Suche bin ich z.B. auch auf den Namen "Scalable Capital" gestoßen.

Ich würde mich sehr über ein Update zu diesem Thema freuen, falls Du mal die Zeit findest.

Vielen Dank und viele Grüße

Rüdiger

Chris sagt am 19. März 2016

@Rüdiger:

In diesem Artikel

http://www.finanzwesir.com/blog/robo-advisor-fintech-anlageberatung

wurden auch noch ein paar mehr Robos vorgestellt, mit übersichtlichem Tabellenvergleich.

Da gibt es vielleicht ein paar neue Anbieter, aber nichts wirklich grundlegend "neues" im Arbeitsprozess, der ansonsten bei allen mehr oder weniger der gleiche ist: Aus nem Fragenkatalog wird dem Anleger ein passendes Musterportfolio nach Schema F zusammengezimmert und anschließend gleich mit integrierter Produktvermittlung investiert. Praktisch bezahlt man danach die Gebühren eigentlich nur noch, um sein passives B&H-Investment "verwalten" (=nichtstun, ausser mal zu rebalancen) zu lassen. Gähn Alles nichts, was man nicht selbst auch viel billiger in der eigenen Anlage schon hinkriegt. Bis jetzt kann ich eigentlich nur sagen, spart euch das Geld und "investiert" lieber mal 30 Euro zum Beispiel in das ETF-Buch von Gerd Kommer ^^

Die angesprochenen Scalable Capital sind bis jetzt die ersten und einzigen, die da wirklich was anderes machen wollen, und zwar mit aktiv eingreifendem Umschichten ein Portfolio auf einem gewünschten Value at Risk -Level zu halten. Wenn du jetzt erstmal denkst "hää?", stehst du wie die meisten nicht allein da, und die intensive Diskussion unter dem Artikel zeigt schon dass das im Gegensatz zu B&H (was ja "zu einfach" ist um es noch gegen Gebühren an den Robo abzugeben) wiederrum vielleicht zu kompliziert und schwerverständlich ist, um bei der breiten Anlegermasse Vertrauen zu gewinnen. Ein "Update" dazu läuft auch grad im Artikel http://www.finanzwesir.com/blog/value-at-risk ab.

Hexlus sagt am 24. Mai 2016

Gibt es zu Scalable Capital schon weitere Informationen?

Ich habe mir das Webinar auf deren Webseite angesehen und interessante Ansätze aus den USA wie Tax-Harvesting ist dort auch nicht vorhanden.

Finanzwesir sagt am 27. Mai 2016

Hallo Hexlus,

am besten: Direkt bei Scalable nachfragen. Einfach eine E-Mail senden. Die wollen ja auch verkaufen und wissen selbst am besten, was sie können und planen.

So wie ich Eric Poduzweit - einen der Gründer - hier auf dem Blog in den Kommentaren kennengelernt habe, wird man Dir fix und kompetent antworten.

Gruß

Finanzwesir

Andreas F. sagt am 25. August 2017

Hallo zusammen,

mittlerweile hat sich ja einiges getan bei den Robos was Kosten und Service angeht. Gibt es hierzu bereits einen neueren Artikel?

Ich habe mir mal den Punkt Risikomanagement/ Rebalancing angeschaut bei scalable Capital und vaamo. Mir ist aufgefallen, dass scalable doch sehr aktiv das portfolio umschichtet - vaamo ist da ein wenig passiver. Ich persönlich denke, dass durch zu häufiges umschichten die Rendite doch eher verloren geht.

Quellen:

https://www.vaamo.de/anlagekonzept.html

https://de.scalable.capital/dynamisches-risikomanagement

LG Andi

Dummerchen sagt am 28. August 2017

Hallo Andi,

"Gibt es hierzu bereits einen neueren Artikel?"

Hast Du Dir das Fazit des Finanzwesirs angeschaut? Zitat: "In ihrer aktuellen Version sind die Angebote für mich nutzlos. Das bekomme ich selbst billiger und transparenter hin. Ich halte das Konzept Dachfonds grundsätzlich für unbrauchbar. Es verursacht nur Kosten und liefert keinen signifikanten Mehrwert."

Was soll sich da ändern, wenn vaamo die jährliche Servicegebühr auf 0,79% senkt? Das alleine ist noch immer doppelt so hoch wie es der normalsterbliche DIY-Anleger hinbekommt. Warum sollte es Bedarf an einem neuen Artikel geben, wenn die Grundkritik "DIY ist ziemlich einfach (zu verstehen) und deutlich billiger" unverändert bestehen bleibt?

Aktuellere Artikel gibt es allerdings durchaus

Aber das Credo ist kein grundlegend anderes.

Liebe Grüße

Dummerchen

PS: Scalable verfolgt ein anderes Konzept, daher schichten die häufiger um. Sie haben sich hier auch schon dazu geäußert (siehe die Verlinkungen im letzten Artikel). Ob das Konzept was bringt? Ich bleibe skeptisch - die Zukunft wird es zeigen.

Bon Voyage sagt am 05. September 2017

Dieser Artikel spricht mir aus der Seele. Und er ist bereits 4 und alt!

Gestern hat mir eine Freundin ihr depot bei scalable im iPhone stolz gezeigt. Ich habe nicht verstanden was der große Unterschied zu einem aktiven Fonds ist. Mehrere etfs mit teils überschneidenden Aktien die aufgrund eines optimierten logarythmus ausgewählt werden mit Kosten von 1%. Einfach, günstig, passiv sieht für mich anders aus.

<Letztendlich ist das doch wieder die alte Bankensoße, nur eben iPhone-tauglich gemacht.> Besser hätte ich es nicht sagen können

Geringe Risikoneigung = hohe Sparraten

Geringe Risikoneigung = hohe Sparraten Mittleres Risiko = Sowohl Sparraten wie auch der Ergebnistrichter liegen im mittleren Bereich

Mittleres Risiko = Sowohl Sparraten wie auch der Ergebnistrichter liegen im mittleren Bereich Hohe Risiko = geringe Sparraten

Hohe Risiko = geringe Sparraten