Leserfrage: Was taugt der ARERO-Weltfonds?

Leser S. fragt

Ich habe den ARERO-Fonds im Visier, der eine Aufteilung und Rebalancing, ähnlich dem von Herrn Kommer vorgeschlagenen Verfahren, selber vornimmt.

Gerade was die Kosten anbelangt, ist die Besparung dieses einzelnen Fonds womöglich eine bessere Wahl, als eine Vielzahl an Fonds selbst zu rebalancieren und zu kaufen. Gerade Einsteigern und Geringverdienern sollte dieses sehr entgegenkommen.

Was halten Sie von der einfachen Strategie, eine eiserne Reserve auf dem Tagesgeldkonto zu haben und den Rest in den ARERO-Fonds zu investieren?

Ein Rebalancing der Fonds ist nicht mehr notwendig, die laufenden Kosten sind gering und gleichzeitig wird eine sehr breite Diversifikation erreicht.

Der Finanzwesir antwortet

Leser S. ist nicht der erste, der nach dem ARERO fragt aber seine Mail hat mir den Schubs gegeben, mich einmal näher mit dem ARERO zu befassen. Disclaimer: Ich besitze keine Anteile und beabsichtige auch nicht, in nächster Zeit welche zu kaufen.

Für alle, die den ARERO nicht kennen: ARERO steht für Aktien, REnten ROhstoffe.

Der ARERO ist ein weltweit anlegender Indexfonds, der von seinem Vater, dem Mannheimer Wirtschaftsprofessor Martin Weber wie folgt beschrieben wird:

ARERO – Der Weltfonds verkörpert ein innovatives Indexkonzept, das die Wertentwicklung von Aktien, Renten und Rohstoffen in einem erprobten Mischverhältnis vereint. ARERO vertritt dabei eine klare Linie: Maximale Diversifikation, minimale Kosten, passive Anlagephilosophie.

Jedes Jahr im Februar wird der ARERO auf seine Sollzusammensetzung zurückgesetzt (Rebalancing).

| Komponente |

Anteil |

| Aktien |

60 % |

| Renten |

25 % |

| Rohstoffe |

15 % |

Der ARERO basiert auf den folgenden Indizes:

- Aktien: MSCI Europa, MSCI Nordamerika, MSCI Pazifik, MSCI Schwellenländer

- Renten: IBOXX Euro Sovereign

- Rohstoffe: Bloomberg Commodity Index Total Return 3 Month Forward (Rohstoff-Futures)

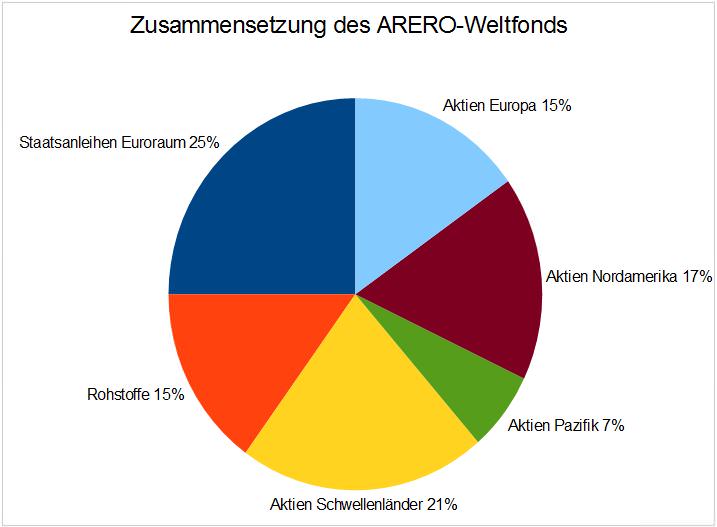

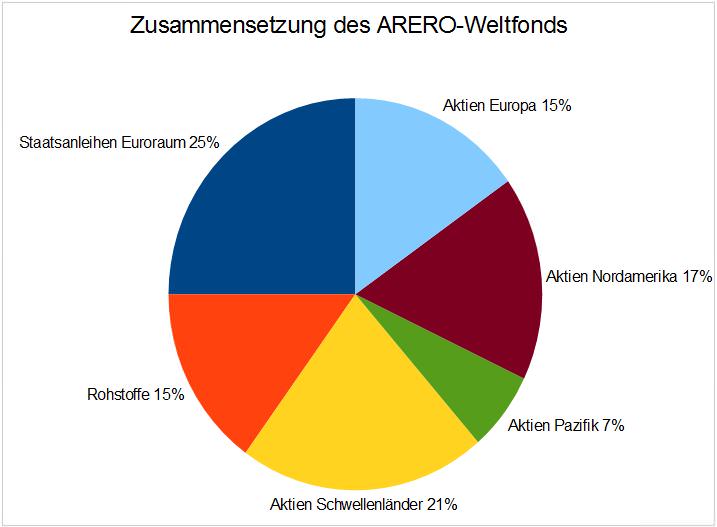

Der Aktien-Block (60 %) setzt sich wie folgt zusammen:

- MSCI Europa (15 Länder, Gewicht am Rebalancierungstermin 07.02.2014: 15,21 %)

- MSCI Nordamerika (2 Länder, Gewicht am Rebalancierungstermin 07.02.2014: 16,87 %)

- MSCI Pazifik (5 Länder, Gewicht am Rebalancierungstermin 07.02.2014: 6,52 %)

- MSCI Schwellenländer (21 Länder, Gewicht am Rebalancierungstermin 07.02.2014: 21,40 %)

Der Renten-Block (25 %) besteht aus deutlich über 200 Staatsanleihen unterschiedlicher Laufzeiten aus aktuell elf Ländern.

Der Rohstoff-Block (15 %) besteht aus den Komponenten

- Energie (Erdöl, Heizöl, Normalbenzin und Erdgas)

- Edelmetalle (Gold und Silber)

- Industriemetalle (Nickel, Kupfer, Zink und Aluminium)

- Agrarrohstoffe und Lebendvieh (Kaffee, Baumwolle, Schweinehälften, Lebendrind, Mais, Sojabohnen, Sojaöl, Sojabohnenmehl, Zucker und Weizen)

Der ARERO-Trick

Vier Aktien-Indizes, ein Renten-Index und jede Menge Rohstoff-Klassen. Diese breite Aufstellung freut den Geldanleger.

Das Problem: Wie verpackt man diese Vielfalt kostengünstig? Der klassische Weg heißt Dachfonds. Man setzt einen Fonds auf, der andere Fonds kauft, und verkauft dann Anteile des Dachfonds an die Privatanleger. Einfach umzusetzen, aber sehr teuer für Sie als Anleger. Sie bezahlen das Dachfonds-Management und das eigentliche Fonds-Management.

Professor Weber hat einen anderen Weg eingeschlagen. Statt die Nahrungskette zu verlängern, hat er alle Indizes gewichtet und zusammengerührt und daraus einen neuen Index, den ARERO-Weltstrategie-Index gebaut.

Der ARERO-Fonds bildet die Wertentwicklung des ARERO-Weltstrategie-Index nach.

Das kennen Sie auch von klassischen ETFs. Der iShares MSCI World ETF ist ein Fonds auf den MSCI World Index. Beim MSCI World wird der Index von der Firma MSCI entwickelt und der Fonds wurde von der Firma Blackrock aufgelegt. Beim ARERO-Fonds stammt das Indexkonzept von Professor Weber und der eigentliche Fonds wird von der Deutsche-Bank-Tochter "Deutsche Asset & Wealth Management International GmbH" (DWS) betrieben.

Wenn Ihnen das jetzt zu schnell ging: Eine Einführung zum Thema wie ein Index und ein Index-Fonds zusammenhängen finden Sie hier (Aktienindex) und hier (Index-Fonds).

ARERO-Fonds: Das Innenleben

Auf dem Papier mag ein Index ganz toll aussehen. Wir als Anleger wollen wissen: Wie schlägt sich der Index in der Praxis? Wie verwirklichen die Fonds-Manager das theoretische Konzept?

Im ARERO-Index sind zwar jede Menge Aktien enthalten, der Fonds hält aber keine einzige Aktie. Stattdessen verfolgt der ARERO eine Doppelstrategie.

Basisportfolio

Das konservativ ausgerichtete Basisportfolio besteht aus variabel verzinsten Anleihen bester Bonität. Das sind meist Anleihen deutscher Bundesländer oder Anleihen von Landesbanken. Auf diesem Fundament ruht der ganze Fonds. So lassen sich die täglichen Mittelzu- und -abflüsse des Fonds kostengünstig managen. Das Basisportfolio sorgt als große träge Masse für eine hohe Preisstabilität. Das bedeutet: Die Wertentwicklung des ARERO ist weitestgehend unabhängig vom Basisportfolio.

Die Swaps

Die Indexperformance holt sich der ARERO über Swaps. Hintergrundinfos über Swapper finden Sie in diesem Artikel.

Diese vollsynthetische Arbeitsweise macht den ARERO effizient und kostengünstig. So sind die Fonds-Manager nicht gezwungen, die im IBOXX-Index enthaltenen Anleihen ins Basisportfolio aufzunehmen, sondern können das Portfolio im Hinblick auf "kostengünstiges Management der Geldflüsse" optimieren.

Ein Wort noch zum synthetischen Ansatz: Wenn man alle Aktien, Anleihen und Rohstoff-Zertifikate, die in einem Index wie dem ARERO enthalten sind, wirklich im Depot liegen haben will, dann wird das sehr teuer und umständlich. Die Beschaffungskosten würden die Performance komplett in den Keller ziehen. Deshalb ist ein Swap keine Bankerabzocke, sondern ein sinnvoller Weg, die Indexperformance zu liefern. Dieser Weg ist mit gewissen Risiken verbunden. Wenn Sie diese nicht tragen wollen, ist der ARERO nichts für Sie.

Laut DWS werden zurzeit keine Wertpapiere verliehen, und es gibt auch keine Pläne, zukünftig die Wertpapiere des Basisportfolios zu verleihen.

Vorteile

- Automatisches Rebalancing einmal jährlich nach neuer BIP-Gewichtung auf Fondsebene (Vollständiges "BIP-Weltportfolio" (mit Pazifik und Nordamerika)).

- Akzeptable Kostenpauschale von 0,45 % pro Jahr

- Kein Ausgabeaufschlag

- Keine erfolgsbezogene Vergütung (Performance Fee)

- Transparente Fondsbestandteile und -aufteilung

Nachteile

- Der ARERO ist ein ausländischer Thesaurierer (sein Heimathafen ist Luxemburg). Das bedeutet mehr Sorgfalt bei der Steuererklärung und gewisse Dokumentationspflichten. Die Steuer- und Ausschüttungsdaten stehen auf der DWS-Website zum Download bereit. Mehr zum Thema Steuern auf den FAQ-Seiten der ARERO-Web-Site.

Wie stehen Sie zu diesen Punkten?

Bei diesen Themen gibt es kein Gut oder Böse, kein Richtig oder Falsch, sondern Sie müssen sich selbst Ihre Meinung bilden.

Fazit

In den sechs Jahren seines Bestehens hat der ARERO gut 400 Millionen Euro eingesammelt. Für mich bedeutet das: Der Fonds ist erfolgreich und wird auf absehbare Zeit nicht geschlossen. In meinen Augen ein wichtiges Kriterium, wenn es um das Thema Altersvorsorge geht.

Das grundlegende Prinzip (passiv, breit streuen, runter mit den Kosten) des ARERO predige ich ja selbst.

Wer sich mit dem vollsynthetischen Ansatz anfreunden kann, erhält meiner Meinung nach ein gutes Produkt zu einem fairen Preis.

Meiner Meinung nach ist der ARERO gut geeignet für Anleger, die

- sich nicht viel um ihr Depot kümmern möchten,

- kein Rebalancing machen möchten,

- mit dem Sparen anfangen (keine Orderkosten, deshalb auch bei kleinen Summen attraktiv),

- per einfachem Sparplan sparen wollen.

Und um die Leserfrage zu beantworten: Ja, Cash auf dem Tagesgeldkonto plus Vermögensbildung über den ARERO halte ich für eine gute Idee.

| Stammdaten |

| ISIN |

LU0360863863 |

| WKN |

DWS0R4 |

| Verwaltungsgesellschaft |

DWS Investment S.A. |

| Auflegungsdatum |

20.10.2008 |

| Fondswährung |

EUR |

| Fondsvermögen |

407,47 Mio. EUR (November 2014) |

| Verwendung der Erträge |

Thesaurierung |

| Kostenpauschale |

0,45 % p.a. |

| Total Expense Ratio (TER) in 2012 |

0,50 % |

| Ausgabeaufschlag |

0 % |

| Erfolgsbezogene Vergütung |

entfällt |

ARERO-Fonds: Weiterer Lesestoff

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Depot, Anleihen, Portfolio, Altersvorsorge, sparen, ETF, ARERO, Leserfrage

Das könnte Sie auch interessieren

- Mit Immobilien als Altersvorsorge in die finanzielle Freiheit

- Leserfrage: Wie mit Verlusten umgehen?

- Altersarmut? Ihr Geburtsjahr entscheidet

- Lesertreffen Finanzrocker & Finanzwesir in Hamburg

Kommentare

Gerry sagt am 11. November 2014

Siehst du den db x-trackers Portfolio Total Return ähnlich?

Danke, Gerry

Finanzwesir sagt am 11. November 2014

Hallo Gerry,

nie davon gehört. Diesen Fonds müßte ich mir selbst erst einmal ansehen. Aber vielleicht weiß ja einer der Leser etwas über diesen Fonds.

Wenn ja, dann würden Gerry und ich uns über eine Wortmeldung freuen.

Gruß

Finanzwesir

Hannes sagt am 11. November 2014

Hallo,

super Blog erstmal!

Den db x-tracker hatte ich 1 Jahr lang bespart aber weil mir der TER von 0,7% zu hoch waren, bin ich zum comstage MSCI World gewechselt. Im Grunde genommen ist der x-tracker ähnlich dem arero und ne feine Sache, weil man ihn auch bei einigen Direktbanken kostenlos besparen kann. Leider sind die Verwaltungskosten noch zu hoch.

Beste Grüße

Hannes

geldexperimente sagt am 12. November 2014

Der Arero war mein Einstieg ins passive Investieren, aber mit der Zeit wollte ich dann mehr Flexibilität bei der Aufteilung. Außerdem ist zu der Zeit die Diskussion bez. Swap-ETFs aufgekommen. Mittlerweile bin ich am überlegen, ob ich nicht hin und wieder Anteile am Arero zukaufe (spart ein wenig Ordergebühren und wickelt das Rebalancing effektiver ab).

ciao,

christian

Auf dem Blog von geldexperimente gibt es hierzu diesen Artikel: geldexperimente

Finanzwesir sagt am 13. November 2014

@Hannes & Geldexperimente: Danke für Eure Einschätzungen.

Gruß

Finanzwesir

Bockwurstmoped sagt am 13. November 2014

Ich hadere seit einiger Zeit mit mir was diesen Fonds angeht, ich suche noch etwas für meinen Sohn und die Freundin zum Ansparen bzw. für die Altersvorsorge. Ich selber habe mir vorgenommen mein eigenes ETF Depot zu basteln und zu rebalacen.

Was mich stört ist der Punkt mit der Steuer!:-(

Jetzt habe ich mitbekommen, dass man den Fonds auch in einem "Versicherungsmantel" als Sparplan besparen kann und man somit das Problem mit der Steuererklärung umgehen kann.

Hast du hierzu auch eine Einschätzung Finanzwesir?

Tolle Seite übrigens!

Gruß Bockwurstmoped

Barbaz sagt am 14. November 2014

Du schreibst "Der ARERO ist ein ausländischer Thesaurierer (sein Heimathafen ist Luxemburg). Das bedeutet mehr Sorgfalt bei der Steuererklärung und gewisse Dokumentationspflichten"

Ganz so schlimm ist es zum Glück nicht. Als Swapper generiert der Fonds keine ausschüttungsgleichen Erträge, im Bundesanzeiger waren auch keine angegeben. Man müsste natürlich jedes Jahr überprüfen ob das nach wie vor gilt.

Finanzwesir sagt am 14. November 2014

Hallo Bockwurstmoped,

ich habe Herrn Weber und das ARERO-Team direkt angeschrieben und sie gebeten Deine Frage zu beantworten. Mal sehen, ob sich jemand meldet.

Ich selbst kann zum Thema "Sparplan im Versicherungsmantel" nichts beitragen, da ich mich nie damit beschäftigt habe.

Aber vielleicht hilft Dir der Kommentar von Barbaz auch weiter.

Beste Grüße

Finanzwesir

baldur sagt am 14. November 2014

Ich habe mich wegen des Steuerthemas vom Arero getrennt. Ich hatte dort sehr netten Emailkontakt mit jemandem, der mir leider bestätigt hat, dass man die thesaurierten Erträge selbst versteuern muss.

Evtl. teilt einem die Bank die höhe in der jährlichen Steuerbescheinigung auch mit, das kann ich gerade nicht sagen.

Kernproblem ist: Liegt mein Durschschnittsteuersatz unter 25% muss ich die Kapitalerträge gar nicht erklären, kann mir also die arbeit sparen. Habe ich einen ausländischen Thesaurierer, bin ich aber verpflichtet die Anlage Kap auszufüllen und die theasaurierten Erträge zu erklären.

Um das ganze etwas dramatischer dazustellen. Kaufe ich für 10.000 EUR Anteile und habe 5% theasurierte Erträge sind das nach 10 Jahren 5000 EUR. Davon z.B. 20% Stuersatz sind 1.000 EUR hinterzogene Steuern. Bei einem Sparplan wo zum Ende vielleicht 20TEUR oder mehr drin sind reden wir über ordentliche Beträge.

Baldur sagt am 14. November 2014

Ich habe dem Finanzwesir jetzt mal den Emailverkehr mit Arero zugemailt.

Oben habe ich mich leider verschrieben. Einen Anlage Kap gebe ich nicht ab, wenn mein Steuersatz über 25% liegt. Sonst natürlich schon, weil man ja die Erstattung haben möchte. :-)

Joerg sagt am 15. November 2014

Liebe Fellow-Sparschweinchen,

mittel- bis langfristig ist die Rendite eines breitgestreuten Depots um so groesser, je hoeher der Aktienanteil ist.

Deshalb sollte auf 20-30 Jahre sich folgende Rangfolge in der erreichten Depotgroesse (Performance) einstellen:

Portfolio aus MSCI World / Emerging Markets TRN ETF (100%Aktien) > Easyfolio70 (70%Aktien) > ARERO (60%Aktien) > db x-trackers Portfolio Total Return(30-70%Aktien) > Easyfolio30 (30%Aktien) usw...

Allerdings ist die Wertschwankung ziemlich sicher um so groesser je hoeher der Aktienanteil ist.

Jeder muss deshalb herausfinden, was zu ihm passt (dauert manchmal Jahre und veraendert sich auch ueber die Zeit/Erfahrung).

Welche Allokation (Aufteilung auf Regionen/Marktkapitalisierung/Themen) zukuenftig die Beste ist, koennen wir nicht wissen.

Aber ein Faktor, den wir selber in der Hand haben, ist es, guenstig zu Investieren (niedrige TotalExpenseRatio/Fondskosten insgesamt) und wenigstens bei neu angelegtem Geld darauf zu achten.

Zu mir passt ein nahezu 100%Aktienanteil, weil ich noch im Erwerbsleben stehe und deshalb ueber Regionen (zB Europa ist evtl billig? Emerging Markets zT auch?) und Themen (Minenwerte sind billig?)

durch Nachkauf rebalancieren kann, aber auch groessere Durststrecken (ein paar Jahre fallende Maerkte) aussitzen werde (weil ich noch nicht auf Entnahme angewiesen bin).

Wenn ich dann keine regelmaessigen Anlagebetraege mehr investieren werde, sondern mein Depot entspare, plane ich einen hoeheren Nicht-Aktienanteil (Renten/Tagesgeld/sehen-wir-dann...) zu fahren,

damit das Entsparen aus dem "weniger-gefallenen-Anteil" quasi rebalanciert werden kann. Soweit die Theorie.

Die Praxis ist vermutlich, wie bei vielen von Euch: ein Sammelsurium von ETFs aus vergangenen Zeiten, keinesfalls so aufgeraeumt und klar wie bei Albert...(Hut ab).

Da finden sich alle moeglichen Moden entlang der langjaehrigen Lernkurve: Internet-Fonds aus der Jahrtausendwende (mahnendes Bsp gegen Moden...) aber auch europaeische Dividenden-ETFs

(30 europaeische div Werte egal ob aus nur EURO-Raum oder mit UK+CH sind eben gerade keine breite Streuung!). Ausserdem ist ja die Fonds-Landschaft in Bewegung... die ersten ETFs gab's ja bei uns erst

um die Jahrtausendwende und viele Themen (EmergingMarkets, SmallCaps) haben eine viel juengere Vergangenheit. Also darf sich auch etwas ueber die Zeit in meinem Depot veraendern...

Immerhin habe ich mir - anstatt alles zu verkaufen und neu aufzusetzen - (hin und her macht Taschen leer?) die Muehe gemacht nach Regionen und Markt-Kapitalisierung (um SmallCap-Anteil zuerhoehen)

alles aufzuaddieren (Excel) und so mein Weltportfolio selber zu strukturieren (allmaehlich dazu kaufen was noch fehlt, "Verwaesserung" der Fehler durch Nachkauf von Majoritaeten). Mit kostenlosen Ansparplaenen bei kostenloser Depotfuehrung ist das ja bei vielen Online-Brokern sehr einfach geworden.

Das fahre ich dann auf ca. 70% WORLD, 30% Em.Markets; 80% Large/MidCap, 20% SmallCaps.

Irgendwo ist mein Depot wie mein Leben: nicht immer einfach, geradlinig, optimiert sondern mit Auf's und Ab's, erfahrungsgeschmiedet... und es bleiben auch ein paar Narben... und bestimmt komplexer als noetig

Ihr Lieben, wenn ihr uns andere Leser inspirieren wollt, erzaehlt doch, was ihr glaubt aus Euren Erfahrungen gelernt zu haben...

Liebe Gruesse

Joerg

Finanzwesir sagt am 15. November 2014

Hallo Joerg,

danke für diesen langen Kommentar. Hier im Blog versuche ich natürlich alles so klar und einfach wie möglich darzustellen. Aber die Texte hier sind ja auch nicht vom Himmel gefallen, die musste ich mir auch mit Irrungen und Wirrungen erarbeiten.

Ich habe auch nicht von Anfang an ein austariertes passives ETF-Portfolio gehabt. Ich musste auch Lehrgeld zahlen. Deine Herangehensweise finde ich gut. Nehmen was man hat und dann in das transformieren was man will. Bei größeren Anschaffungen kann man dann gezielt das verkaufen, was man nicht mehr im Depot haben will. Egal, wie gut dieser Fonds gelaufen ist.

Wir hatten mal eine kleine Position in so einem Fonds der Firma Metzler (keine Ahnung, ob es die noch gibt). Als wir dann ein neues Auto brauchten, haben wir diesen Fonds ganz bewußt verkauft. War zwar ein Minusgeschäft, aber diese "Frontbegradigung" war uns das wert. Der Autokauf war einfach ein Anlass diesen Verkauf endlich umzusetzen.

Gruß

Finanzwesir

Mithrandir sagt am 15. November 2014

Auch wenn man dem Arero grs. einen gewissen Steueraufwand zuschreiben muss, kann man die Aussage von Barbaz so nicht stehen lassen:

Der ARERO hat in seinem Trägerportfolio in der Tat ausschließlich Landesbankanleihen, deren Erträge er mit der Deutschen Bank gegen den ARERO-Index tauscht (vereinfacht ausgedrückt). Damit ist er schon von seinem Konstruktionsprinzip grundsätzlich nicht steuereinfach. Das "Wegswappen" ausschüttungsgleicher Erträge funktioniert bei Dividenden aus Aktien aber nicht bei Zinsen aus (herkömmlichen) Anleihen. Das bedeutet, dass beim ARERO prinzipiell ausschüttungsgleiche Erträge anfallen.

Allerdings kann in steuerlicher Hinsicht die Fondsgesellschaft einen Teil Ihrer Kosten diesen Erträgen gegenrechnen. Und da die Landesbankanleihen derzeit nur Zinsen in geringen Dosen abwerfen, übersteigen die Kosten die Zinseinnahmen. Somit braucht der ARERO derzeit steuerlich keine ausschüttungsgleichen Erträge auszuweisen und er ist ausnahmsweise für einen Anleger steuerlich unproblematisch. Solange die zur Zeit herrschende finanzielle Repression mit extrem niedrigen Zinsen anhält, dürfte sich daran auch nichts ändern.

Von da her würde ich mich hüten, verallgemeinernde Aussagen zu machen.

Und Swapper ist er schon mal gar nicht.

Finanzwesir sagt am 16. November 2014

Hallo Mithrandir,

kurze Frage: Was meinst Du mit

Und Swapper ist er schon mal gar nicht.

Der ARERO tauscht (swapt) sein Trägerportfolio doch wie Du selbst schreibst mit der DB.

Gruß

Fnanzwesir

Mithrandir sagt am 17. November 2014

Hi Finanzwesir,

anstelle von "Swapper" hätte ich in der Tat- bezogen auf das Steuerthema - "Wegswapper" schreiben müssen.

Das kann im Eifer des Gefechts beim Klarstellen anderen Beiträge wie Z.B. dem von Barbaz ja mal vorkommen.

Selbstkritisch könnte man sagen , dass meine "Performance" noch ausbaufähig ist.

Gruß Mithrandir

Finanzwesir sagt am 17. November 2014

Hallo Mithrandir,

no problem und danke für die Ergänzung.

Gruß

Finanzwesir

Baldur74 sagt am 28. November 2014

Kurzer Link zum Thema Steuern:

http://www.n-tv.de/ratgeber/Steuerfalle-Fonds-article14031211.html

Christian sagt am 28. Februar 2015

Der db x-trackers Portfolio Total Return ist überhaupt nciht mit dem Arero zu vergleichen.

Der Arero ist passiv, bei dem db x-trackers Portfolio Total Return wird das Verhältnis zwischen Aktien / Anleihen gemanaged.

Der Arero hat zusätzlich Rohstoffe.

Chemstudent sagt am 18. März 2015

Der Arero betreibt leider seit 2012 Wertpapierleihe. Siehe Jahresbericht 2012 und 2013. Es wird dabei eine Erfolgsvergütung i.h.v. 505 der Erträge fällig.

Überdies besteht beim Arero - anders als bei typischen Swap-ETFs - das Problem, dass sich der Swap nicht auf das Trägerportfolio, sondern einen Zinssatz erzielt. Daraus folgt: Der Anleger trägt das Ausfallrisiko des Trägerportfolio. Zudem wird dadurch der Fonds keine Abbildung der Arero-Strategie mehr, sondern vielmehr "Arero + (Differenz aus Entwicklung Trägerportfolio und zu zahlenden Zinssatz)".

Auf dem Blog von Chemstudent gibt es hierzu diesen Artikel: Siehe auch meine Beiträge im Arero-Thread auf wertpapier-forum.de

Finanzwesir sagt am 18. März 2015

Hallo Chemstudent,

danke für den Hinweis.

Gruß

Finanzwesir

T. sagt am 07. September 2015

@barbaz@finanzwesir

es ist so, wie Chemiestudent schreibt: der swapp beim Arero bezieht sich nicht auf das Trägerportfolio und deshalb fallen über die Zinsen des Trägerportfolios ausschüttungsgleiche Erträge an, die angegeben werden müssen in der jährlichen Steuererklärung und versteuert werden müssen, wenn die Erträge den Freibetrag (801€) übersteigen. Im Moment entstehen keine ausschüttungsgleichen Erträge aufgrund der niedrigen Marktzinsen (Euribor). Das wird sich aber ändern und dann müssen die ausschüttungsgleichen Erträge jährlich angegeben und versteuert werden. Da der Arero ein ausländischer Thesaurierer ist, wird beim Verkauf noch einmal alles besteuert (Doppelbesteuerung). Diese zu viel gezahlten Steuern kann man sich mit der Steuererklärung zurückholen. Dazu muss man über die gesamte Haltdauer folgende Unterlagen aufbewahren:

- Kaufbestätigungen der Depotstellen für den thesaurierenden Fonds

- Alle Thesaurierungsmitteilungen der jeweiligen Fonds (siehe Bundeanzeiger)

- Jahresbescheinigung der Depotstelle (Erträgnisaufstellung)

- Kopien der eigenen Einkommenssteuer-Erklärung (insbesondere Anlage KAP)

- Alle Steuerbescheide des Finanzamtes

Arero hat diesen Zusammenhang auch in einer eigenen Dokumentation dargelegt. Siehe hier:

http://www.arero.de/files/arero_steuer_informationsdokument_072013.pdf

Arero ist ein Swapper, aber kein ETF, sondern ein Multiassetindexfonds. Nur thesaurierende Swapper-ETFS sind derzeit steuerlich unproblematisch, weil sie die Erträge aus dem Basisportfolio gegen die Indexentwicklung mit dem Swapppartner tauschen.

Gruss,

T.

T. sagt am 07. September 2015

was ich sage, soll nicht gegen eine Investition in den Arero gerichtet sein. Es soll dafür sensibilisieren, welche Sorgfalt man walten lassen muss, um nicht in der Doppelbesteuerung Geld zu verlieren. Ich denke auch, dass es sehr wichtig ist, die aufzubewahrenden Dokumente wenigstens einmal zu kopieren und an einem zweiten Ort (vielleicht Bankschließfach) zu deponieren. Auch muss der Todesfall des Investors mitgedacht werden. Die Erben müssen wissen, wo sie die Unterlagen finden und was sie machen müssen (zum Steuerberater bringen). Dazu sollte man eine Anleitung verfassen (vielleicht an jenem Ort deponieren, wo Die Unterlagen sind) oder in einem Testament darauf hinweisen.

Gruss,

T.

Chris sagt am 30. April 2016

Kürzlich ist ein ETF ("COMSTAGE VERMOEGENSSTRATEGIE UCITS ETF") aufgelegt worden, der es meiner Meinung nach mit dem ARERO aufnehmen kann.

Der neue ETF

- ist steuereinfach (weil inländischer Thesaurierer)

- hat eine ähnliche weltweite Aktienaufteilung wie der ARERO mit etwas geringerem Fokus auf Rohstoffe (60 % Aktien, 30 % und 10 % Rohstoffe)

- ist replizierend (kein Kontrahentenrisiko)

Mögliche Nachteile:

- Der ETF ist sehr jung (und hat damit noch wenig Kapital eingesammelt)

- Über die Gewichtung des Aktien-Blocks lässt sich streiten (nicht BIP-gewichtet): 10 % Emerging Markets sind meiner Meinung nach zu wenig und 10 % deutsche Aktien sind meiner Meinung nach zu viel – aber andere mögen das anders sehen.

Sieht der Finanzwesir oder ein interessierter Leser andere Nachteile, die ich übersehen habe?

Welcher der Fonds ist Quellensteuertechnisch günstiger?

Chris (der sich wirklich mal nen besseren Namen überlegen müsste) sagt am 30. April 2016

@Chris

Hab ich auch schon gesehen. Hier mal die Seite vom Anbieter dazu:

http://www.comstage.de/Products/ProductDetails.aspx?p=507547005

"Die anfängliche Vermögensaufteilung setzt sich aus folgenden ComStage ETFs zusammen:

Aktien ETFs 60%:

- MSCI North America (15%) ETF113

- STOXX Europe 600 (15%) ETF060

- MSCI Pacific (10%) ETF114

- MSCI Emerging Markets (10%) ETF127

- DAX (5%) ETF001

- MDAX (5%) ETF007

Anleihen ETFs 30%:

- 10Y US-Treasury Future (10%) ETF570

- iBOXX EUR Liquid Sovereigns Diversified Overall TR (10%) ETF500

- iBOXX EUR Germany Covered Capped Overall TR (10%) ETF540

Rohstoffanlagen 10%:

- Commerzbank Commodity ex-Agriculture EW Index TR (10%) ETF090"

"Die ursprüngliche Allokation des ETF setzt sich aus 60 Prozent Aktien ETFs, 30 Prozent Anleihen ETFs und 10 Prozent Rohstoffanlagen zusammen. Diese wird nicht aktiv gesteuert, sondern lediglich einmal pro Jahr auf die anfängliche Gewichtung zurückgesetzt (Rebalancing)."

"Die Gebühren für den ComStage Vermögenstrategie UCITS ETF betragen 0,25% p.a. Hinzu kommen die Vergütungen für die einzelnen ETFs, die dieser thesaurierende Dachfonds erwirbt. Diese belaufen sich auf 0,24% p.a. Damit ergeben sich für das erste Geschäftsjahr geschätzte Gesamtgebühren in Höhe von 0,49% p.a."

"Replizierend" ist der aber insofern nicht als dass die beinhalteten ETFs ja (wie von Comstage bisher bekannt üblich) Swapper sind. Über die spezielle Allokation hat sicher im Detail jeder seine eigenen Ansprüche (wie du gesagt hast, für manche vllt zuwenig EMs, zuviel Deutschland, Rohstoffe sind auch immer Ansichtssache), aber zumindest ist es halt (wie bei den andern Misch-ETFs auch) kein allzu grober grundlegender Unfug, sondern halt ein ziemlich normales Allgemeinportfolio, was einem so oder so ähnlich auch in der Literatur immer wieder mehr oder weniger begegnet (Weber, Kommer, etc.).

Das der noch ziemlich klein ist, tja, jeder hat mal bei null angefangen, auch wenn die Commerzler den sicher mal etwas größzügiger hätten seeden können zum Start, haja da müssen sie sich jetzt halt im Vertrieb mehr ranhalten. Warum jetzt auch noch ein Multiassetfonds aufgelegt werden muss, hm, keine Ahnung wie attraktiv das Geschäft ist, aber die Konkurrenz (Arero ca 500mio€ AUM, dbx-Portfolio auch nur ca 280mio AUM eingesammelt in fünf Jahren) scheint ja auch nicht grad Bäume auszureißen (besonders eben noch verglichen mit dem "klassischen" Mischfonds-Markt, wo es milliardenschwere Dickschiffe gibt). Haja, so kann man wenigstens im Dachfonds die eigenen Hausprodukte zweimal verwursten.

Wie das ganze nun im Vergleich zum Arero oder zum db-x Portfolio Total Return aussieht, wird sich noch zeigen, aber im allgemeinen wird das wohl alles recht ähnlich ablaufen. Der db-X hat sich nach den letzten fünf Jahren insgesamt etwas besser als der Arero entwickelt, wohl auch weil bei ihm kein Rohstoffanteil enthalten ist (der den Arero über die Zeit wohl eher mehr gebremst hat). Rohstoff-Verweigerer können sich also in der Hinsicht bestätigt fühlen (auch wenn das natürlich nur eine Momentaufnahme ist und auch mal andere Marktzyklen zwischenzeitlich kommen werden). Aber mich interessieren ja insgesamt solche "all-inclusive" Multiassetfonds eher weniger, da ich schon lieber mein selbst austariertes Portfolio betreibe.

Akim sagt am 30. April 2016

Hallo Chris, bist du dir sicher dass das Teil replizierend ist?

Wenn ich mich recht entsinne handelt es sich um einen Comstage "Dachetf" der ausschließlich Comstage ETFS in einem festen Verhältnis gewichtet und regelmäßig die Gewichtung wiederherstellt. Dafür fallen 0,25% Gebühr an. Die verwendeten Aktien und Commodity ETFS dürften aber aber alle Swapper sein! Bei den Anleihen bin ich mir nicht sicher.

Bei der Q-Steuer sehe ich keine Unterschiede. Swapper geben die Q-Steuer (so sie sie überhaupt zurückfordern) nicht an die Anleger zurück. Da sind replizierende ETFS besser.

LG aus der Kurpfalz

Interessierter sagt am 22. September 2016

Ist beim ARERO nicht das kostenlose Rebalancing der große Vorteil (im Vergleich zu einem identischen ETF-Portfolio)? Bei einem ETF Portfolio muss ich selbst Rebalancing betreiben u. Ordergebühren zahlen, das spare ich mir hier komplett.

Dummerchen sagt am 23. September 2016

Hallo Interessierter,

wie groß dieser Vorteil ist, ist eine persönliche Auffassung. Zum einen muss er gegen mögliche Nachteile aufgewogen werden und dann ist die Frage, ob der (vermeintliche) Vorteil nicht auch mit einer Alternativlösung erreicht werden kann.

Mögliche Nachteile sind ja u.a., dass Du eigentlich eine ganz andere Aufteilung Deiner Assetklassen bevorzugen würdest und Dich nur wegen der Bauart des ARERO auf dieses Verhältnis von Aktien, Renten und Rohstoffen einlässt. Vielleicht wärst Du ja eigentlich viel konservativer oder riskanter aufgestellt - 60:25:15 ist halt hier fix. Vielleicht würdest Du auch gar keine Rohstofffutures in Dein Depot aufnehmen, kriegst sie aber hier mitgeliefert. Oder die TER wäre Dir eigentlich zu hoch, aber das Rebalancing gibt's halt hier kostenlos.

Selbst wenn man die Aufteilung genauso haben wollte, könnte man das Thema Rebalancing auch ziemlich kostengünstig über Neuinvestitionen bewerkstelligen - Rebalancing heißt ja nicht, dass zu jedem Zeitpunkt ganz exakt das Verhaltnis 60:25:15 "festgetackert" sein muss. So ein Depot darf auch ein wenig "atmen", aber der grobe Kurs sollte halt schon stimmen. Zum kontinuierlichen Rebalancing habe ich in meiner Excel-Reihe auch schon mal was geschrieben (http://www.finanzwesir.com/blog/finanzen-im-griff-mit-excel-teil4).

Rebalancing wäre für mich (!) kein echtes Verkaufsargument. Ich komme durch kontinuierliches Nachjustieren beim Investieren seit Jahren ohne Verkäufe hin. Beim nächsten Big-Bang wird das sicher nicht funktionieren, aber dann beißt man halt mal in den sauren Apfel und zahlt ein- bis zweimal Ordergebühren von ein paar Euro. So arg wild ist das dann auch nicht. Im Gegensatz zur TER treten diese Kosten ja nur punktuell auf.

Liebe Grüße

Dummerchen

Interessierter sagt am 08. Dezember 2016

Hallo Dummerchen,

ok, die von Dir genannten Nachteile wie "Aufteilung der Assetklassen" oder TER muss man akzeptieren, wenn man den ARERO wählt. Meine Frage zielt aber darauf ab, wenn ich den ARERO identisch mit ETF's nachbilden würde (d. h. Aufteilung u. TER würden identisch sein).

Bzgl. dem kostenlosen Rebalancing sehe ich schon einen Vorteil. Klar, man kann bei der ETF Zusammenstellung das Rebalancing selbst per Anpassung der Sparraten (kostenlos) durchführen. Jedoch ist sofortiges Rebalancing durch Umschichten vorteilhafter, wie folgender Test zeigt:

Untersuchte Anpassungsmethoden:

- Einmaliges Umschichten (Teilweises Verkaufen und Umschichten), Sparpläne selbst laufen unverändert weiter

- Sparrate umlenken

Lt. dem Test hat das Einmalige Umschichten in einem Untersuchungszeitraum von 15 Jahren eine leicht bessere Rendite gebracht. Grund für das besser Abschneiden ist laut dem Test, dass der antizyklische Effekt besser ausgenutzt werden kann. Beispiel: Wenn der Aktienanteil stark gefallen ist, kauft man Aktien für einen günstigeren Preis durch das Umschichten nach. Erholen sich dann die Märkte, steigt das Vermögen umso mehr [1].

Also ich sehe durch den ARERO nur Vorteile, wenn ich genau diese Assetklassen-Aufteilung möchte u. diese nicht mit einem günstigeren TER mit ETF's nachbilden kann. Oder übersehe ich was?

[1] Stiftung Finanztest: https://www.test.de/ETF-Sparplan-Aus-monatlichen-Raten-ein-kleines-Vermoegen-machen-5015866-5015876/

Dummerchen sagt am 08. Dezember 2016

Hallo Interessierter,

"Meine Frage zielt aber darauf ab, wenn ich den ARERO identisch mit ETF's nachbilden würde"

Du möchtest wissen, ob es besser wäre den ARERO zu kaufen als ihn durch kontinuierliche Käufe gleichartiger ETFs nachzubilden?

Verstehe ich Dich richtig, dass Du den Vorteil des ARERO darin siehst, dass er "kostenlos" ein Rebalancing durchführt und zwar nicht kontinuierlich sondern exakt einmal im Jahr. Diese Form des Rebalancings siehst Du als überlegen an und deswegen findest Du den ARERO gut? Habe ich den Gedankengang so richtig verstanden?

Zunächst mal vorneweg. Wenn Dir der ARERO besser gefällt und Du dadurch beginnst, Geld auch an der Börse zu investieren, bin ich der letzte der Dir den ARERO ausredet. Go for it! (Es sind jetzt rund 2,5 Monate seit Deinem Zweizeiler vergangen - das lässt mich etwas stutzig werden. Ich hoffe, Du haderst nicht mit der Geldanlage, weil Du über dem Problem(chen) grübelst.)

Wenn wir allerdings nur eine kleine Fachsimpelei über mikroskopische Unterschiede führen, dann würde ich gegen den ARERO plädieren:

"Kostenlos" ist das Rebalancing ja eben nicht. Du hast mit der ARERO-Lösung relativ sicher eine leicht höhere TER gegenüber einem ETF-Depot - das muss die "überlegene" Rebalancing-Strategie ja erstmal rausholen. Den verlinkten Finanztest-Artikel kenne ich (als Noch-Abonnent).

Da hat Finanztest allerdings mal wieder echt "brisante" Ergebnisse geliefert. Sie haben für genau einen(!) Betrachtungszeitraum (31.03.01-31.03.16) die beiden von Dir angerissenen Rebalancing-Strategien und die "Laufen lassen"-Alternative verglichen und dabei festgestellt, dass je nach Ausrichtung des Depots (defensiv, ausgewogen, offensiv) die beiden Rebalancing-Strategien sich zwischen 0,0% und 0,1% pro Jahr (nach Handelskosten) unterscheiden. Wow! Beeindruckend!

Oder wie eine Vanguard-Studie (http://www.vanguard.com/pdf/ISGPORE.pdf) festgestellt hat:

"Just as there is no universally optimal asset allocation, there is no universally optimal rebalancing strategy. [...] As our analysis has shown, the risk-adjusted returns are not meaningfully different whether a portfolio is rebalanced monthly, quarterly, or annually; however, the number of rebalancing events and resulting costs increase significantly. As a result, we conclude that a

rebalancing strategy based on reasonable monitoring frequencies (such as annual or semiannual) and reasonable allocation thresholds (variations of 5% or so) is likely to provide sufficient risk control relative to the target asset allocation for most portfolios with broadly diversified stock and bond holdings, without creating too many rebalancing events over the long term."

Ziemlich genau das wollte ich aussagen mit meiner Aussage: So ein Depot darf auch ein wenig 'atmen', aber der grobe Kurs sollte halt schon stimmen.

Ganz ehrlich - es ist wichtig, DASS man Rebalancing betreibt, um die Risikogewichtung nicht aus dem Ruder laufen zu lassen, aber die Art und Weise ist eher zweitrangig. Jede Studie, die ich dazu lese (und auch der Finanztest-Artikel) zeigt das auf's neue. 0,1% hin oder her ist in meinen Augen nicht signifikant und eher im Bereich des Zufalls als vorhersagbar.

Ich(!) sehe also beim ARERO nur den sicheren(!) Nachteil einer höheren TER und keinen erwartbaren Vorteil durch diese oder eine andere Rebalancing-Strategie. Wir reden hier aber über mikroskopische Effekte.

Wenn Dich(!) also dieses Thema davon abhält, Geld zu investieren, dann kann ich Dich beruhigen. Die Unterschiede zwischen ARERO und ETF-Lösung sind langfristig deutlich geringer als ein Überhaupt-Nicht-Anlegen ggü. einer dieser beiden Varianten. Mach Dir keinen Kopf über so eine Winzigkeit.

Liebe Grüße

Dummerchen

PS: Ich weiß leider überhaupt nicht, ob ich mit meinem Schuss ins Blaue (="Grübeln über Details") richtig liege. Falls ich Dir unrecht tue und Du ein alter Börsenfuchs bist, der nur mal gerne über den ARERO philosophieren wolltest, vergiss diese Randbemerkungen.

Olek sagt am 09. Dezember 2016

"Ich(!) sehe also beim ARERO nur den sicheren(!) Nachteil einer höheren TER und keinen erwartbaren Vorteil durch diese oder eine andere Rebalancing-Strategie. Wir reden hier aber über mikroskopische Effekte."

Liebes Dummerchen (oder alternativ: Oh, Du Meister im Understatement!) ;-) ,

darf ich auch meine 2 Cent in eine Fachsimpelei einschmeißen? Sicher nicht auf Deinem Niveau, aber: Das ARERO-Musterportfolio bei justetf kostet jährlich 0,41 % im Eigenbau, der Bausatz bei Morningstar hat eine TER von 0,38 %. Der "Original"-ARERO hat Gesamtkosten von 0,5 % im Jahr. Es geht also in der Tat um maximal 0,12 %. Andererseits - das sind schon fast zwei iShares Core auf den S&P 500 (bei Vanguard sogar noch mehr, glaube ich).

Nun gewichtet der ARERO ja nicht nach Marktkapitalisierung, sondern nach Brutto-Inlandsprodukt. Das ist eine Gewichtung, die mir (!) persönlich mehr zusagt als die beim MSCI World oder die beim "All Countries". Wenn ich das aber im Eigenbau balancieren möchte, dann muss ich nicht nur die drei Asset-Klassen "Aktien, Renten, Rohstoffe" im Blick haben, sondern auch die jährliche Veränderung im BIP bei den Aktien untereinander. Mit insgesamt 6 ETFs , davon 4 Aktien-ETFs. Und ich muss die Konstuktion gedanklich separieren von eventuellen weiteren Assets.

Natürlich kann man das alles machen. Besonders für Dich wäre das gar kein Problem. Als "All-in-one"-Lösung scheint mir der ARERO jedoch nicht überteuert zu sein.

Herzliche Grüße,

Olek

Interessierter sagt am 13. Dezember 2016

Hallo Dummerchen,

erstmal vielen Dank für die ausführlichen und lehrreichen Antworten.

Du liegst schon richtig, ich wollte über diese Details diskutieren. Und um es vorneweg zu nehmen, ich bespare den ARERO bereits als Sparplan (ziemlich genau seit meinem ersten Kommentar).

Den großen Vorteil des ARERO sehe ich für mich darin:

- Schlägt eine feste Asset-Klassen-Aufteilung vor (die für mich so passt). Ich muss mir die Asset-Klassen-Aufteilung dadurch nicht selbst überlegen. Mir ist es hierbei eben lieber einfach ins Regal zu greifen.

- Die Gebühren sind günstig

- Steuertransparent u. Steuereinfach (zumindest ist das mein aktueller Stand)

- Automatisches Rebalancing (nicht mal das muss ich jährlich machen; Der ARERO ist die passive Anlage unter den Passiven)

Ergebnis für mich: Mit dem ARERO kann ich quasi nichts falsch machen, außer ihn nicht zu besparen.

Nun, was wollte ich mit meinen Kommentaren dann erreichen?

Irgendwo wollte ich mir eine Bestätigung abholen, dass der Sparplan mit ARERO mehr Sinn macht als mit einem ETF-Portfolio (z. B. wegen dem Auto-Rebalancing). Wie ich nun aber gelernt habe sind die Unterschiede so marginal, dass es eine reine Geschmackssache ist.

Mit dem Kommentar zur Finanztest Analyse muss ich Dir recht geben, das ist nicht wirklich wissenschaftlich.

PS: Sorry für die (zeitlich) langgestreckte Diskussion.

ChrisS sagt am 15. Dezember 2016

@ Joerg

Da der Arero im Prinzip ein Mischfonds ist, wäre ein entsprechender Vergleich eher zu anderen Mischfonds bzw Kategorie-Benchmarks wie bei Morningstar sinnvoller:

http://www.morningstar.de/de/funds/snapshot/snapshot.aspx?id=F00000289N&tab=1

Schlägt sich bei erster Betrachtung zwar etwas besser als die Masse der übrigen (teureren, aktiven) Mischfonds, aber hinkt auch insgesamt der simplen Referenz-Benchmark zurück (75% World Aktien, 25% Euro Agg Anleihen, was ja auch selbst einfach und günstig mit ETFs nachgebaut werden kann).

In der Tat würde ich das schlechtere Abschneiden nicht nur beim Rohstoffanteil ursächlich verorten. Der hat zwar seinen Einfluss (positiv wie negativ, in letzter Zeit eben etwas negativer), aber viel von der abweichenden Performance hängt auch mit der abweichenden Aktiengewichtung nach BIP zusammen, die eben auch in den letzten Jahren eher performancebremsend gewirkt hat.

Der Mechanismus dahinter ist eigentlich immer der gleiche, und kann auch positiv wie negativ wirken.

In den Jahren seit der Krise hatten wir ja die Situation, dass das Aktienwachstum vor allem von den USA aus getrieben wurde, die anderen Regionen hinkten eher mehr oder weniger zurück.

Ein marktkapitalisierter Ansatz wie im MSCI World, in dem die USA mit >50% gewichtet sind, nimmt natürlich von deren Anstieg mehr mit (und ist vom zurückhinken der anderen Regionen weniger betroffen) als ein BIP-Ansatz in dem die USA im Vergleich dazu weniger gewichtet (und die anderen derzeitigen Nachzügler-Regionen dafür übergewichtet) sind. Sollten demnächst mal zum Beispiel die Schwellenländer etc überproportional durchstarten, dreht sich die Sache natürlich wieder um, von daher, panta rhei.

Wie man das selbst für sich einschätzt was man davon hält bleibt am Ende halt eigenes Ermessen. Es gab ja auch in der Vergangenheit davor schonmal Phasen wo die BIP-Gewichtung vorteilhafter war - jeder muss nun für sich selbst klären, was er für lange Sicht in Zukunft wieder aussichtsreicher hält.

Ich hatte das selbst mal vor kurzem mit den MSCI Indizes unwissenschaftlich untersucht und auch festgestellt dass der Effekt über die Zeit immer weiter nachgelassen hat, da sich die Korrelationen der Regionen untereinander durch die Globalisierung der Kapitalströme immer weiter angenähert haben (sie also mehr im Gleichschritt laufen und der Diversifikationsvorteil beim Rebalancing nachlässt).

Der "philosopsche Hintergrund", jetzt quasi auch noch die Regionen selbst valuemäßig fundamentalzubewerten, ist in der Tat zumindest diskussionsbedürftig. Am Ende geht es ja darum, in Unternehmen zu investieren, und nicht in Regionen an sich, und warum sollte eine gute Firma untergewichtet werden, nur weil das Land in dem sie sitzt, zufällig mal ein kleineres BIP hat (und genauso umgekehrt) ?

Wen das genauer interessiert, kann zB in der Research-Abteilung von MSCI ein paar Papers zu ihren GDP-Weighting Ansätzen finden.

Mithrandir sagt am 16. Dezember 2016

Versteh ich so nicht.

Was hat denn das Thema Korrelation mit der Frage BIP- oder MK-Gewichtung zu tun ?

Olek sagt am 17. Dezember 2016

"Es ist schon alles gesagt, nur noch nicht von allen."

(Finanzwesir und Karl Valentin) ;-)

Es kann nicht schaden zu zitieren. Und zwar "den" Kommer (Souverän investieren ..., 4. Aufl.):

"Der Fonds (i. e. der ARERO, Olek) verfolgt eine dem Weltportfolio ähnliche Allokation und ist fast konkurrenzlos günstig. (..) Wem der in Arero enthaltene 25-Prozent-Anteil der 'risikofreien' Anlage zu niedrig ist, könnte diese Quote z. B. durch Hinzukauf eines entsprechenden Anleihen-ETFs oder eines Festgeldes innerhalb der gesetzlichen Einlagensicherung erhöhen. Wem, umgekehrt der Anteil der 'risikofreien' Anlage zu hoch ist, könnte ein MSCI ACWI ETF (...) dazukaufen." (S. 294)

Als kurzer Einschub: Die 4 in Deutschland erhältlichen ETF auf den MSCI ACWI kosten laut JustETF zwischen 0,4 und 0,6 Prozent im Jahr. Der ARERO hat Gesamtkosten von jährlich 0,5 Prozent. Dieser Vergleich allein spricht nach meinem Dafürhalten für einen fairen Preis. Schließlich "bietet" der ARERO nicht nur die Aktien der Industrie- und Schwellenländer, sondern außerdem den "Re"- und den "Ro"-Teil.

Kommer, S. 251f.:

"Das Weltportfoliokonzept, das in Kapitel 4 dargelegt wird, basiert auf der BIP-Gewichtungsmethode. Die Hauptursachen der historisch besseren Rendite der BIP-Methode (bei geringfügig höherem Risiko und etwas besserem Sharpe-Ratio) liegt darin, dass die BIP-Methode (a) Japan geringer gewichtete, (b) Schwellenländer (ab 2001, ab wann sie in den Daten enthalten sind) höher gewichtete (Fn. 81: Eine analoge separate Auswertung nur für Schwellenländer von 1988 bis 2014 (längste verfügbare Datenreihe) liefert einen Renditevorsprung der BIP-Methode von 1,1 Prozentpunkten p. a. über diese 27 Jahre) und (c) vermutlich von einem 'Rebalancing-Bonus' profitierte (...) den es in der Marktkapitalisierungsmethode konstruktionsbedingt nicht geben kann und (d) etwas small-cap-lastiger ist als die MK-Methode."

Die Tabelle 30 auf S. 252 zeigt

"Rendite und Risiko des Weltaktienmarktes 1970 bis 2014 (45 Jahre) in Abhängigkeit von der Ländergewichtungsmethode (...)".

Sie illustriert den genannten Vorsprung der BIP-Gewichtung nach den Punkten Rendite p. a., Vermögensendwert 35 Jahre, Standardabweichung Jahresrenditen, Maximaler hist. kumulativer Verlust und Sharpe Ratio.

Kommer, S. 252:

"Als Nachteil der BIP-Gewichtungsmethode müssen die höheren Transaktionskosten für Rebalancing gelten, die sie mit sich bringt ."

Die Kosten für das Rebalancing sind in der TER des ARERO ja bereits enthalten.

Joergs Kritik und der provokative "Slogan": "ARERO: lieber sicherer arm - als unsicherer reich?" (den ich übrigens ziemlich cool finde, obwohl ich die Frage verneine ;-) ) scheinen mir einen sehr "bullishen" Hintergrund zu haben.

Bestimmt lässt sich auch mit 100 % Aktien über die Jahrzehnte eine gute Performance erzielen. Außerdem kann man alles vergleichen, was nicht identisch ist, auch Äpfel und Birnen. ;-)

Allerdings stoße ich mich schon an der Benchmark, die der Fondsfinder der Stiftung Warentest für den ARERO aufstellen möchte, nämlich "75 % MSCI World (TR) + 25 % Barclays Euro Aggregate (TR)". Was soll so ein Referenzindex bringen? Mir bestehen da zu viele Unterschiede. Erst recht bei reinen Aktienindizes, wie Joerg sie als Vergleich nennt.

Kommer nennt den ARERO einen "passiven Investmentfonds" (S. 294). Ich selbst möchte ihn nicht Mischfonds nennen, auch nicht Dachfonds, sondern "Fonds sui generis" (was auch nichts Besonderes aussagt :-) ) .

Das Ding ist nicht besonders aufregend oder sexy. Hier die Performance seit Auflage von der Homepage: https://www.arero.de/effizient/#c451 - eine biedere, langsam steigende Kurve.

Allerdings zeigt sich auch die Subprime-Krise nur in einem Dellchen. Und das dürfte ein großer Vorteil dieses Fonds sein: In den zurückliegenden Jahren ist praktisch alles gestiegen, was steigen konnte. Das wird irgendwann vorbei sein. Dann heißt es "Zähne zusammenbeißen". Daher noch ein letzes Zitat aus der Community von Finanztip, vom 17. Januar 2015:

"Ich habe vor 1 Monat den Arero in meinen Sparplan aufgenommen. Grundsätzlich überzeugt mich das Konzept. Ich gehe von einer geringeren

Rendite in gute Zeiten als der Msci World aus aber auch von geringen Verlusten in schlechten Zeiten sprich grringerer Volatilität."

http://www.finanztip.de/community/thema/1143-anlage-arero-der-weltfonds

Joe lass die anderen ackern, man sagt am 19. Dezember 2016

Besonders vertrauenserweckend ist natürlich der SWAP-Partner Deutsche Bank beim Arero. Was ist schon sicherer als die Deutsche Bank?

Olek sagt am 20. Dezember 2016

Hey, Joe, :-)

"Besonders vertrauenserweckend ist natürlich der SWAP-Partner Deutsche Bank beim Arero. Was ist schon sicherer als die Deutsche Bank?"

Sicherer als die Deutsche Bank ist etwa ein Ensemble aus Deutscher Bank, JP Morgan und Merril Lynch als Swap-Partner. So wie beim ARERO. Der Anteil eines Swaps ist gesetzlich auf 10 % des Fonds begrenzt. Ausführlicher beispielsweise hier:

"05/2015: *ARERO bildet die Wertentwicklung der ARERO Weltstrategie (60% Aktien mit weltweiter Diversifikation, 25% EUR denominierte europ. Staatsanleihen und 15% Rohstoffe) über ein Swapgeschäft nach, um niedrige Kosten und einen minimalen Tracking Error zu gewährleisten. Im Gegensatz zur traditionellen Variante der Nachbildung eines Index, bei dem alle im Index vertretenen Einzeltitel gemäß ihrer Gewichtung gekauft werden, wird bei der Swap-basierten Nachbildung das Fondsvermögen in ein Basisportfolio, beispielsweise bestehend aus variabel verzinslichen Anleihen und Swaps investiert. Der aus dem Basisportfolio realisierte Zinsertrag wird dabei an den Swap-Partner geliefert, der im Gegenzug die Performance der ARERO Weltstrategie liefert. Das Fondsmanagement strebt an, hauptsächlich in Anleihen deutscher Bundesländer oder andere staatsgarantierte Papiere zu investieren. Der maximale Anteil eines Swaps ist auf 10% des Fonds begrenzt. Zusätzlich strebt das Fondsmanagement an, zeitnah Sicherheitsvereinbarungen („Collateral Agreements“) mit dem jeweiligen Swap Partner abzuschließen. Per 31.12.2014 waren Sicherheitsvereinbarungen mit JP Morgan, DB und Merrill Lynch als Swappartner abgeschlossen."

https://www.dws.de/Produkte/Fonds/964/Management

Der Finanzwesir schreibt oben:

"Ein Wort noch zum synthetischen Ansatz: Wenn man alle Aktien, Anleihen und Rohstoff-Zertifikate, die in einem Index wie dem ARERO enthalten sind, wirklich im Depot liegen haben will, dann wird das sehr teuer und umständlich. Die Beschaffungskosten würden die Performance komplett in den Keller ziehen. Deshalb ist ein Swap keine Bankerabzocke, sondern ein sinnvoller Weg, die Indexperformance zu liefern. Dieser Weg ist mit gewissen Risiken verbunden. Wenn Sie diese nicht tragen wollen, ist der ARERO nichts für Sie."

T. sagt am 20. Dezember 2016

@Joe: die Deutsche Bank ist nicht der Hauptswappartner des Arero. Scau mal in die Jahresberichte, dort findest Du die Swappartner: es sind immer mehrere!

Interessierter sagt am 21. Dezember 2016

Vielen Dank für die anregende u. fakten-fundierte Diskussion! Allgemein hat der Blog vom Finanzwesir ein sehr hohes, ja akademisches, Niveau, was es Spaß macht hier zu lesen u. mitzumachen.

Eine Frage noch zu den max. 10% Swap. Was heißt das genau? Was sind die restlichen 90% dann? Sind diese dann sicher vor einem Bankkrott der involvierten Banken?

Dummerchen sagt am 22. Dezember 2016

Hallo Interessierter,

hast du mal auf den Link geklickt, den der Finanzwesir im Artikel zum Thema Swapper hinterlegt hat:

http://www.finanzwesir.com/blog/perfekter-etf-replizierer-swapper

Dort steht ziemlich klar, was mit den 10% gemeint ist. (Es geht um die Abweichung, die der abzubildende Index vom Trägerportfolio haben darf, bevor ein Ausgleich erfolgen muss.)

Liebe Grüße

Dummerchen

Olek sagt am 22. Dezember 2016

"Eine Frage noch zu den max. 10% Swap. Was heißt das genau? Was sind die restlichen 90% dann? Sind diese dann sicher vor einem Bankkrott der involvierten Banken?"

Dazu steht etwas sehr schön und in nuce unter "Welche Krisenszenarien haben wir?" im neuesten Beitrag des Finanzwesirs: http://www.finanzwesir.com/blog/arero-gold .

th23 - Thorsten sagt am 22. Dezember 2016

[quote]max. 10% Swap. Was heißt das genau?[/quote]

Also ohne das genau für diesen Fonds nachgeschaut zu haben...normalerweise bedeutet es, dass sobald die Differenz zwischen dem gehaltenen Portfolio und dem nachgebildeten Index die 10% überschreitet es einen Ausgleich (Swap) gibt.

Oder mit noch anderen Worten: Der Fonds lässt die Differenz nicht größer als 10% werden - daher gibt es keine "restlichen" 90% ;-)

T. sagt am 12. Januar 2017

@Vorsorger: irgendwie bringst Du gleich mehrere Sachen durcheinander. Der Arero ist zu 100% risikobehaftet, beeinhaltet also nicht RK1, also risikoarm wie Tagesgeld, Festgeld oder Kursläufer-Staatsanleihen. Wenn man also ergänzen will, dann mit risikoarmem Teil, weil einem der Arero zu riskant ist.

Rohstoffe bzw. Rohstoff-Futures sind RK2, also zur Diversifizierung im risikobehafteten Teil vorgesehen. Da braucht man also auch nichts mehr hinzuzufügen zum Arero, weil der Anteil mit 15% bereits stattlich ausgestattet ist. Insofern scheint es so zu sein, dass Du die Anlageklassen des Arero in ihrer Funktion im Portfolio bisher nicht verstanden hast.

Gruss.

T.

Vorsorger sagt am 12. Januar 2017

@T. : Danke für deine Antwort und deine Hilfe! Leider ist das aber nicht das auf was ich hinaus wollte. Schreib ich absolut mir zu, weil ich mir schon gedacht habe, dass ich mein Anliegen zu verwirrend und nicht deutlich genug formuliert habe.

Ich verstehe die Funktion sowie die Anlageklassen des Arero. Auch dass dieser risikobehaftet ist, da er risikobehaftete Aktien, Anleihen (i.A. weniger volatil) sowie Rohstoffe enthält. Ich finde das Produkt auch sehr gut, da ich eine Anlagedauer von 30 Jahren anstrebe und hierbei die Diversifizierung in verschiedene Anlageklassen nur von Vorteil ist, da es verschiedene Phasen gibt, in denen einmal Aktien oder einmal Anliehen oder einmal Rohstoffe “vorn dabei“ sind.

Um den risikoarmen Teil meines Portfolios (zb. Festgeld, usw.) ist es mir keineswegs gegangen. Den habe ich sowieso geparkt, da ich das Geld in den nächsten Jahren brauche. Ich möchte es demnach so wenig Risiko wie nur möglich aussetzen. Wir sparen das also aus.

Ich probiere meine Frage genauer zu formulieren. Annahme:

Ich habe einen MSCI World und einen MSCI EM im Verhältnis 70 zu 30 (gesamt 75%) sowie einen Euro-Anleihen-ETF (gesamt 25%) und investiere mittels Sparplan 300€. Da ich unter 30 bin, will ich das Geld für meine Rente mindestens 30 Jahre anlegen.

Ich habe aber überlegt mein Portfolio mit dem Arero zu ergänzen um zusätzlich Rohstoffe dabei zu haben. Dies würde auch meinen Gesamtaktien- und Anleihenteil und die dazugehörigen Regionen verschieben und somit mit nur einem ETF zusätzlich noch weiter diversifizieren (ein Mittelweg bei den investierten Ländern und zusätzlich noch eine weitere Anlageklasse). Also ein Mittelweg aus meiner und der Arero-Gewichtung bzw. Strategie.

Macht so etwas schon am Anfang meiner 30jährigen Anlage Sinn oder eher nicht? Hab ja eigentlich eher vor Anleihen erst ab einem größeren Vermögen zu kaufen, da ja zZ. bei Festgeld noch die Einlagensicherung bis 100k zum Tragen kommt.

Muss sagen, dass ich mir jetzt schon länger Gedanken mache, aber glaub ich, wie in diesem Fall, alles ein bisschen verkompliziere um das “Beste“/“die beste Diversifikation“ zu finden, was es im Grunde ja eigentlich so nicht wirklich gibt. Was sagt ihr dazu?

Würd mich noch über ein paar Kommentare freuen.

LG

ChrisS sagt am 12. Januar 2017

@ Vorsorger

Also wenn du danach fragst, ob/welchen Sinn es macht ein bereits bestehendes Aktien&Anleihen -ETF Depot noch zusätzlich mit dem Arero zu bestücken, kann man ja nur durchexerzieren, welche Auswirkungen das überhaupt hätte. Anhand dessen kannst du dir dann für dich selbst (! Die "Sinnfrage" ist ja eigentlich immer auch "...sinnvoll für WEN ?") entscheiden, was du davon hälst.

Wenn ich dich richtig lese, beteht dein aktuelles Portfolio ja aus (im Gesamtverhältnis) 52,5 % MSCI World + 22,5 MSCI EM + 25 % Eur-Anleihen.

Die Regionen im MSCI World selbst sind dabei (wieder bezogen aufs Gesamtportfolio) grad ugf mit ca 33% Nordamerika, 13% Europa und 6,5% AsPac verteilt, aber das wiederrum ist ja eh keine starre Festlegung sondern über die Zeit relativ im MK-Flux innerhalb des Index.

Im Arero sieht es aktuell so aus - ugf 60% Aktien (17,61% Nordamerika, 14,2% Europa, 5,4% AsPac, 22,79% EM), 25% Eur-Anleihen, 15% breiter Rohstoffkorb.

Jetzt kannst du mit einer einfachen Superimposition vergleichen (zB tabellarisch im Excel), wie es sich auf deine bisherige Allokation auswirken würde, wenn du den Arero in beliebigen Prozentsatz dazu beimischst. Ich weiß natürlich nicht, in welchem Verhältnis du vorhast den Arero dazuzunehmen, aber demonstrieren wir das mal (auch der Einfachheit halber) am Beispiel 50% altes Portfolio + 50% Arero.

Die neuen Verteilungen wären dann ugf 67,5% Aktien (25,3% Nordamerika, 13,6% Europa, 5,95% AsPac und 22,65% EM), 25% Eur-Bonds (kein Unterschied weil Arero gleiche Anleihenquote wie dein Depot jetzt eh schon) und 7,5% Rohstoffe. Die einzige relativ relevante Veränderung ist eine Absenkung des Nordamerika-Anteils im Gegensatz zur alten MK-Gewichtung um -7,7% im neu kombinierten Depot, alle anderen Regionen haben nur unwesentliche Veränderungen im Nullkommabereich.

Im Endeffekt würdest du damit also konkret eigentlich nur deinen Nordamerika-Anteil etwas absenken, und zwar um den Betrag den du dann neu an Rohstoffen mit dazubekommen würdest. Inwiefern dies für dich ein lohnenswertes Argument ist, musst du selbst beurteilen. Wir können dir da aus der Ferne naturgemäß weder groß zu- noch abraten, da jeder beim Anblick der Zahlen seine eigene Einschätzung hat, ob man hiermit noch genug neue "Diversifikation" im Vgl zum bisherigen Depot bekommt oder nicht.

Und natürlich werden die oben durchexerzierten Unterschiede natürlich noch umso kleiner, je weniger Arero du überhaupt vorhast dazuzumischen.

"Jedoch können wir bei einer Nachbildung anstatt synthetisch vollständig replizieren (also die Anteile wirklich kaufen, was mir persönlich schon lieber ist). So fällt das mögliche Kontrahentenrisiko weg."

Wenn für dich gedanklich "synthethische Replikation" eine gewisse "Unsicherheit" innewohnt, dann müsstest du eigentlich auch eh schon ganz auf solche "Rohstoff-ETFs" verzichten, denn im Prinzip schieben die auch nur Papier hin und her :-D In Artikeln wie diesen http://www.finanzwesir.com/blog/rohstoffe-gold-geld-anlegen hat der Wesir schonmal etwas mit der Konstruktionsmethode auseinandergesetzt, und wenn dir Swaps und Futures prinzipiell eh nicht so geheuer sind, wirst du denen eigentlich genauso misstrauen müssen wie dem "synthetischen" Arero.

"Ebenfalls können wir die verschiedenen Klassen anders gewichten."

Der Effekt hält sich, wie oben schon (und mit einer recht hohen Arero-Beimischung) demonstriert, in der Praxis konkret mitunter eher in Grenzen. Rechne das auch ruhig selbst mal durch. Ob du nun zB 7% weniger Nordamerika und 7% mehr Rohstoffe im Depot für den langfristigen Anlageerfolg nach 30 Jahren für kriegsentscheidend hälst, ist eine Sache die du selbst einschätzen musst.

Wenn du das so siehst, gut, wenn nicht, auch gut. Am Ende besteht der wesentliche Unterschied im "Erfolg" eigentlich nicht in der exakten Asset-Allokation selbst, sondern dass man sich, egal was nun konkret, einfach lange genug dran hält. Klar geht das besser, wenn man sich mit ner jeweiligen Allokation nun wohler fühlt, deswegen mach was du für richtig hälst, und halte dich dran.

"Würde es sich eigentlich auszahlen sein Portfolio aus ETFs mit dem Arero zu ergänzen, um mehr Anleihen und zusätzlich Rohstoffe als Sicherheit zu haben"

Wenn du eh schon genausoviel Prozent Anleihen im Depot hast wie auch im Arero sind (25%) ist der Ergänzungseffekt von beidem in Summe fürs Gesamtdepot ja eigentlich null. Und zur Formulierung "Rohstoffe als Sicherheit" wurde ja schon was gesagt.

"Oder ist es sinnvoller einfach einen Rohstoff-ETF ins PF zu holen."

Wenns dir eigentlich nur um den Rohstoff-Anteil an sich geht, tja. Das klingt für mich irgendwie so als würde man sonst eine ganze Küchenmaschine kaufen, von der man eigentlich nur eine Einzel-Funktion wirklich nutzen will. Die anderen Sachen (Aktien, Anleihen) hast du ja schon und da würde sich der Arero auch nicht wesentlich davon unterscheiden (je nach dem inwiefern du die weiteren Arero-Argumente "automatische BIP-Gewichtung" und "brauch mich nicht ums Rebalancing kümmern" noch besonders hoch gewichtest).

"Macht so eine zusätzliche Diversifizierung in irgendeiner Weise Sinn bzw. würdet ihr so etwas einem unter 30jährigen raten, der ein Vermögen für seine Pension aufbauen will??"

Mit konkreten Produkten, quasi Anlageberatung, sollte man seriöserweise keine Vermögensdiskussion beginnen (höchstens beenden). Ich würde einem U-30 einfach ein paar gute Blogs oder Bücher empfehlen, die ihn nach einiger Zeit ruhigen durchlesens das Verständnis bringen, seinen eigenen Anlagemix selbstständig zu entscheiden.

Ob er sich danach nun für den Arero, oder ein 70/30 Depot, oder sonstwas entscheidet, ist dann eigentlich nicht mehr so wichtig, solang er die grundlegenden Prinzipien begriffen hat, nachdem alle diese (eigentlich gleichen = passives ETF-Weltportfolio Buy&Hold) Konzepte funktionieren.

"Hab ja eigentlich eher vor Anleihen erst ab einem größeren Vermögen zu kaufen, da ja zZ. bei Festgeld noch die Einlagensicherung bis 100k zum Tragen kommt."

Mhm ? Na hast du nun schon Anleihen im Depot oder nicht ? Achja und generell, wenn du unter 30 bist, bzw noch mindestens 30 Jahre zum Ansparen vor dir hast, wäre doch die erste Überlegung lieber fundamental, inwiefern du Anleihen überhaupt "brauchst" oder eben nicht.

Je nach persönlicher Risikotoleranz (bzw der Einschätzung, Aktienkrisen ja auch noch lange genug "aussitzen" zu können) kann man sich orientieren, wie man persönlich in diesem immer gleichen Kompromiss (weniger Aktien/mehr Anleihen senkt zwar die Depotschwankungen, aber eben auch die langfristig mögliche Rendite) eine passende Abwägung findet.

Da ist auch nicht in Stein gemeißelt, dass zB 25% Anleihen nun das exakt richtige für dich sind (wenn es sowas überhaupt gibt). Kannst dir ja relativ einfach in historischen Simulationen ungefähre Erwartungswerte ableiten, welche "Kosten/Nutzen" (also gebremste Rendite in guten Aktienjahren, geminderte Verluste in schlechten Aktienjahren) die verschiedenen Aktien/Anleihen-Quoten so bisher langfristig gebracht haben. Vielleicht wirst du danach sehen dass mehr oder weniger als 25% Anleihen zu dir passen, oder vielleicht bleibst du auch dabei, wie oben gesagt, ist ja auch alles eher zweitrangig solang man sich nur lang genug an den Plan hält. :-)

"Muss sagen, dass ich mir jetzt schon länger Gedanken mache, aber glaub ich, wie in diesem Fall, alles ein bisschen verkompliziere um das “Beste“/“die beste Diversifikation“ zu finden, was es im Grunde ja eigentlich so nicht wirklich gibt. Was sagt ihr dazu?"

Wenn das schon deine Selbsteinschätzung ist, will ich dir nicht widersprechen :-D

Sich Gedanken zu machen ist ja auch gut, und da du anscheinend schon eh ein Depot am laufen hast ist es ja nicht so dass du davon bisher nur gelähmt wurdest (ansonsten könnte man auch auf viele passende "Just do it!"-Artikel im Blog verweisen).

Wie gesagt, mit etwas mehr Zeit und Beschäftigung bekommt man auch ganz automatisch von selbst die nötige Souveranität, solche Sachen schneller mit einer gewissen "Barrakuda"-Mentalität abzuarbeiten.

Wenn ich heute mit der Frage konfrontiert wäre, welchen Mehrwert es bringen würde, gleichzeitig ein 70/30 Depot zu haben und zusätzlich noch den Arero darin einzubauen, weiß ich ja wie ich das (für mich) beurteilen würde - einfach, wie oben, eine Kombination im Excel durchspielen, sehen wie sich das Verhältnis von Gemeinsamkeiten und Unterschieden konkret gestaltet, daraus überschlagen welchen Einfluss dass auf die Veränderung langfristiger Rendite- und Risiko-Erwartungen hätte und dann entscheiden ob sich das "lohnt".

Wenn man einmal weiß, welche Fragen man stellen muss (und wie man die Antworten dazu bekommt), geht das auch eigentlich relativ schnell (und je öfter man sowas durchexerziert, umso schneller). Wenn ich dann keinen Nutzen sehe, würde ichs eben auch nicht machen und mich mit der Frage/Idee danach einfach nicht mehr weiter rumquälend beschäftigen. Am Ende soll "das bestmögliche" ja nicht der Feind vom "gut genug" sein. :-D

Vorsorger sagt am 14. Januar 2017

@ChrisS: Danke für diese lange und ausführliche Antwort. Ich weiß deine Mühe wirklich sehr zu schätzen!:-)

Nein, aktuell hab ich “nur“ den World und den EM im Verhältnis 70/30 (Sparrate monatlich 300€), deswegen hab ich vorher “Annahme“ geschrieben. Hab einfach ein bisschen über eine Beimischung von Anleihen, Rohstoffen, und generell Arero usw. nachgedacht.

Bin jetzt eigentlich so weit, dass ich mich dazu entschieden habe bei meinen zwei Aktien ETFs zu bleiben und mit nichts zu “ergänzen“ bzw. zusätzlich zu diversifizieren, da ich sowieso vor hab die ETFs in den nächsten 30-35 nicht zu leeren. So können mir Kursschwankungen und kleine Crashs vor allem in der Anfangszeit auch ziemlich egal sein bzw. ich kann sie auch positiv sehen, da ich dann mehr Anteile kaufen kann. Wenn man sich das Konzept “Passives Investieren“ ja genauer ansieht, dann ist da ja nicht besonders viel Risiko enthalten wenn man einfach lang genug investiert bleibt und den Zinseszinseffekt nutzt.

Ich kann hierbei für mich auch sagen, dass ich sicher keine schlaflosen Nächte haben werde. Anders wärs bei synthetischen Formen, deswegen fallen die zZ. definitiv weg für mich.

Danke noch mal für deine Antwort. Sie hat mir wieder so einiges klar gemacht!:-)

LG

Tritur sagt am 25. November 2017

ARERO – ein Fonds für Einfaltspinsel

Was viele Anleger am ARERO Weltfonds so begeistert, ist nicht nachvollziehbar. Vermutlich weil sie des irrigen Glaubens sind, alles was von einem Universitätsprofessor kommt, müsse unschlagbar gut sein.

Der ARERO hält nicht, was in der Werbung für ihn versprochen wird. Er macht die Anleger glauben, sie würden einen Mischfonds mit hohem Sachwertanteil kaufen. Tatsache ist aber, dass dieser Fonds weder Aktien, noch Rohstoffe kauft. Zum 31.12.2016 setzt sich das Fondsvermögen wie folgt zusammen:

- 90,4% niedrig-verzinsliche Anleihen (vorwiegend Zerobonds)

- 8,8% Derivate (Swaps)

- 0,8% Guthaben

Von Sachwerten oder einer breiten Risikostreuung kann also nicht die Rede sein. Eher schon von einer Kumulierung der Inflations- mit zusätzlichen Kontrahentenrisiken aus der Finanzbranche.

Als einziger Vorteil erscheinen zunächst die niedrigen ausgewiesenen Kosten. Als TER werden 0,5% p.a. und als Transaktionskosten lächerliche 149,60 EUR (!) genannt.

Aber auch daran darf man seine Zweifel haben. Die bestenfalls durchschnittliche Performance des ARERO lässt sich entweder dadurch erklären, dass ein Großteil der Kosten in den Kaufpreisen und den Derivaten versteckt ist oder durch eine grundsätzlich fehlerhafte Konzeption des Fonds. Vermutlich trifft beides zu.

Die von der Werbung und Hofberichterstattung bejubelten Eigenschaften des ARERO, wie

- Niedrige Verwaltungskosten durch passive Anlagepolitik

- Fehlender Ausgabeaufschlag

- Keine Gewinnbeteiligung des Managements

- Jederzeitige Rückgabemöglichkeit

sind eher Selbstverständlichkeiten, die es bei vielen anderen Fonds auch gibt oder, wie die passive Anlagepolitik, auf Dauer eher nachteilig sind.

Ein wirkliches Alleinstellungsmerkmal hat der ARERO nur bezüglich der Irreführung seiner weniger erfahrenen Anleger.

Jedenfalls gibt es aktiv verwaltete, international anlegende, flexible und thesaurierende Mischfonds die anders als der ARERO

- eine deutsche Domizilierung haben,

- ihre Anlagen wirklich breit streuen und nicht über ihre Zusammensetzung hinwegtäuschen

- einen erheblich besseren Schutz bei Inflation und Finanzmarktkrisen bieten

- trotz höherer Verwaltungskosten, eine erheblich bessere Performance vorweisen können als der ARERO.

In diesem Sinne

Tritur

ChrisS sagt am 27. November 2017

@ Tritur

"Was viele Anleger am ARERO Weltfonds so begeistert, ist nicht nachvollziehbar. Vermutlich weil sie des irrigen Glaubens sind, alles was von einem Universitätsprofessor kommt, müsse unschlagbar gut sein."

Ich weiß nicht, an welchen anderen Stellen du "begeisterte Anleger" gesehen hast, aber hier wurde jedenfalls ziemlich nüchtern objektiv und kritisch darüber diskutiert (wenn du die Diskussion mitgelesen hast, würdest du das ja merken), und niemand "glaubt an unschlagbare Universitätsprofessoren" - das sagt viel mehr über die Meinung, die du über die Anleger hast, aus, als über die Anleger selbst.

"Tatsache ist aber, dass dieser Fonds weder Aktien, noch Rohstoffe kauft."

Wie gesagt, Artikel/Diskussion schon gelesen? Dass der Arero synthetisch konstruiert ist, wurde schon erwähnt und ist für aufmerksame Leser nichts neues oder unbekanntes, vor dem sie jetzt nochmal extra von dir als erster oder einziger gewarnt werden müssten.

Und auch die übergeordnete Diskussion "für wie gefährlich/abzulehnend sind synthetisch replizierende ETFs eigentlich zu halten?" wurde auch hier in vielen anderen Artikeln schon tief geführt.

"Die bestenfalls durchschnittliche Performance des ARERO lässt sich entweder dadurch erklären, dass ein Großteil der Kosten in den Kaufpreisen und den Derivaten versteckt ist oder durch eine grundsätzlich fehlerhafte Konzeption des Fonds."

Die Performance des Arero lässt sich hpts durch die Performance seiner einzelnen zugrundeliegenden Referenzindizes erklären - kann auch jeder selbst nachprüfen indem er ein Portfolio aus den selben Einzelindizies in der Gewichtung nachbaut, hat die gleiche Performance. Kaufkosten oder Derivate haben damit also erstmal nichts zu tun.

Die eigentliche Gretchenfrage ist dann nur noch, was man von der Gewichtung der zugrundliegenden einzelnen Index-Bestandteile hält. Hätte eine andere Gewichtung zu einer besseren Performance geführt?

Klar, im Nachhinein lassen sich immer welche finden - genau da liegt ja auch die value proposition bzw Nutzwertbegründung der aktiven Mischfonds-Manager, die alle behaupten die besseren Gewichtungen schon vorher finden zu können.

Am Ende scheitern die meisten daran, und bei den wenigen die es schaffen, ist auch immer relativ schwer/unseriös von aussen bewerten zu können was daran nun wirklich Skill und was einfach nur Luck war (bei den tausenden Mischfonds die angeboten werden, ist es ja nicht ungewöhnlich, sondern unvermeidlich, dass auch immer mal ein paar zufällig überdurchschnittlich abschneiden. Affe-Dartscheibe-Prinzip eben).

"wie die passive Anlagepolitik, auf Dauer eher nachteilig sind."

Tja, das ist halt die Kern-Debatte: Aktiv vs Passiv. Da muss sich jeder selbst positionieren, wie steht man zu den vorgebrachten pro-contra Argumenten der beiden Seiten, was hält man für überzeugender?

Wenn du die nochmal aufrollen willst (ist übrigens unabhängig von bzw geht über spezielle Einzelprodukte wie Arero vs bestimmte Mischfonds hinaus) dann mach das gerne, die haben wir hier schon oft genug geführt und freuen uns jedesmal drüber sie wieder neu von vorn durchexerzieren zu können :-D

"Ein wirkliches Alleinstellungsmerkmal hat der ARERO nur bezüglich der Irreführung seiner weniger erfahrenen Anleger."

Also bzgl "Irreführung" von unerfahrenen Anlegern ist der Arero sicher weder alleinig, noch das schlimmste Beispiel dafür.

Da fallen mir zb noch viele andere Mischfonds negativer ein, aber klar "es gibt ja auch ein paar gute!" - um diese Richtung der Diskussion gleich mal vorwegzunehmen, solang du den Lesern nicht erklären kannst, wie man denn diese "guten" (einen passenden Benchmark risikoadjustiert outperformenden, und eben auch für die Zukunft weiterhin dauerhaft und nachhaltig weiter outperformenden) Fonds schon vorher erkennen kann, ist das eine relativ müßige Aussage

Die Suche danach ist dann auch nur ein relativ trüb stocherndes zufälliges Lottospiel - auf das die meisten Leute hier eben einfach keine Lust mehr haben, sondern gleich mit passiven ETFs ihren "eigenen Mischfonds" (auf Depotebene) selbst zusammen bauen und damit eigene Verantwortung für dessen Entwicklung übernehmen anstatt dies noch im "Glauben" an die Überfähigkeiten irgendwelcher Manager (ironisch, wenn eingangs noch der "Glaube an den Universitätsprofessor" abschätzig gemacht wurde, jetzt aber doch an solche Helden appelliert) zu delegieren.

ChrisS sagt am 29. November 2017

@ Tritur

"Die vermutete Begeisterung vieler Anleger für den ARERO kann man z.B. an dessen Absatzerfolg festmachen. Immerhin hat der Fonds ein Volumen von derzeit ca. 678 Mio. EUR. "

Warum diese Vorgehensart keine zielführende ist, sei dir nur mal an einer Einordnung in den Gesamtkontext illustriert:

Wenn 678 Mio€ im Arero für dich schon ein Indiz für die "Begeisterung vieler Anleger" sind, was soll man dann demgegenüber von den über 250 Milliarden € (letzte BVI-Statistik) halten, die auf dem deutschen Markt noch in klassischen aktiven Mischfonds angelegt sind. Deren Anleger müssten demnach ja also schon in "totaler Ekstase" sein, da ist der popelige Arero nur ein müder Furz dagegen.

"Ich bin fest davon überzeugt, dass dies überwiegend der „Geiz ist geil“ Mentalität und der großen Verehrung für luftige akademische Titel der deutschen Anleger geschuldet ist. Genau deshalb sind es die niedrigen Kosten und der Professorentitel, welche die ARERO-Werbung wie eine Monstranz vor sich herträgt."

Siehe oben. Ich weiß ja nicht wie seriös oder sinnvoll es ist, wenn du meinst alle Arero-Anleger gleich psychoanalysieren zu können, aber gut, wenn das die Ebene ist auf der du operieren willst, können wir ja den Spaß auch gern umdrehen, und uns viel eher mal mit der viel größeren Frage beschäftigen, was sich denn eigentlich die ganzen Anleger denken, die noch 250 Mrd € in die Mischfonds gesteckt haben?

Ist klar, naiv, geizig und professorengläubig sind nur die doofen Arero-Anleger, die ganzen Mischfonds-Anleger sind ja alle viel klüger, nein da gibt es natürlich auch überhaupt keinen Glauben an irgendwelche "Star-Manager" mit ihren tollen Prognosefähigkeiten, und auf billige vielversprechende heiße-Luft Werbung würden die klugen Mischfondsanleger im Ggs zu den doofen Arero-Anlegern ja nieee hereinfallen...

(Mal im Ernst, es bringt echt relativ wenig die Diskussion so auf dieser Ebene mit Mutmaßungen über die jeweiligen Anlegergruppen führen zu wollen (oder da einen künstlichen Gegensatz konstruieren zu wollen, so als wäre eine Anlegergruppe dabei "besser" als eine andere), am Ende weiß man es doch eh nicht genau was sich die Anleger nun wirklich gedacht haben, und bringt eigentlich nur seine eigenen Vorurteile, wie man über andere denkt, zum Ausdruck, und keine diskussionswürdigen Tatsachen)

"Die anderen Inhalte der Werbung, wie „maximale Diversifikation“ in Aktien, Renten und Rohstoffe und Transparenz sind unwahr und eine bewusste Täuschung aller Anleger, die keine Lust haben sich in das Innenleben dieses Fonds zu vertiefen."

Der Arero wirbt erstmal nur damit, dass er die Wertentwicklung eines Aktien/Renten/Rohstoff-Portfolios nachvollzieht, und das tut er ja auch.

Wie diese Wertentwicklung nun unter der Haube eigentlich zustandekommt (also konkret synthetische Replikation), ist auch für jeden interessierten Anleger, der bereit ist mehr als nur die einfachen Überschriften zu lesen, ziemlich leicht, offen und klar mit wenigen Klicks in den weiteren Dokumenten herauszufinden.

Wer dazu zu faul ist, brauch sich auch hinterher auch nicht bei niemand anderem als man selbst über eine "bewußte Täuschung" beschweren.

Selbst der Wesir hat eingangs im Artikel schon auf die Swap-Konstruktion hingewiesen (Absatz "Innenleben"), das kann man also der Leserschaft hier durchaus als bekannt voraussetzen.

Wenn du noch einen Artikel dazu willst, bitteschön

https://www.finanzwesir.com/blog/arero-gold

Da wurde sogar noch mehr auf die Swaps eingegangen, es ist also nicht nötig wenn du meinst uns hier als erster und einziger über diese neue uns unbekannte Gefahr/Täuschung aufklären zu m üssen.

Auch wie ein synthetisch replizierender ETF funktioniert (also alle generell, nicht nur der Arero), wurde hier schon in mehreren Artikeln erklärt, also ziemlich seriös offen die Vor/Nachteile und Eigenheiten davon dargelegt - mit diesen Fakten gehen wir auch davon aus dass sich jeder Anleger daraus abwägend selbstverantwortlich eine eigene Meinung darüber bilden kann, für wie gefährlich/ablehnenswert er Swapper nun halten will oder auch nicht, ohne nochmal extra eine bestimmte Hausmeinung dazu aufgedrückt zu bekommen.

Dass du beispielsweise Swapper ablehnst, ist ja nun deutlich genug rübergekommen, und es sei dir auch gelassen. Einige hier sehen das auch ähnlich, andere wiederum beurteilen das unterschiedlich. Das soll auch jeder so handhaben wie er es selbst für sich persönlich passend hält.

"Diese Risikokumulation und das Fehlen jeglicher Sachwerte sind auf jeden Fall viel höher zu bewerten, als die niedrig ausgewiesenen Fondskosten, die, wie bereits dargelegt, bisher nicht zu einer überlegenen Fondperformance geführt haben."

Und nochmal, wie ich bereits gesagt habe - die Performance des Arero wird einfach nur von den aggregierten Performances seiner Sub-Indizes bestimmt. Wenn der zB aktuell schlechter läuft, hat das erstmal noch nichts mit irgendwelchen Kosten oder Derivaten zu tun, sondern vor allem einfach mit den Auswirkungen der Subindex-Gewichtungen.

Die erklären die wesentlichen Performanceentwicklungen. Kannst du wie gesagt auch einfach selbst nachprüfen, indem du ein virtuelles Vergleichsportfolio aus den selben Subindizes in der selben Gewichtung wie des Areros dir selbst nachbaust, und siehe da, es wird dann auch die ziemlich gleichen Bewegungen wie der Arero machen (abzgl Tracking Error), hat also erstmal noch nichts mit Kosten oder Derivaten zu tun.

Wenn sich der Arero also mal zeitweise schlechter entwickelt (schlechter als was übrigens? Welcher Vergleichsbenchmark wird eigentlich herangezogen? Mischfonds-Durchschnitte oder Index-Benchmarks?) als ein Benchmark, liegt das eben daran dass er seine Subindizes anders gewichtet hatte als der Benchmark, und das auch mal (weiß man natürlich immer erst hinterher) zu Nachteilen führen kann.

Beispielsweise, der Arero hat eine feste 15% Allokation in einen Rohstoff-Index. War der letzte Zeitraum nun aber ein eher negativer, wird sich der Einfluss des Rohstoff-Anteils natürlich negativ herunterziehend auf die Gesamtperformance auswirken, im Vgl zu einem Benchmark der eben weniger/keinen störenden Rohstoff-Anteil hat.

(und das ganze dreht sich natürlich auch wieder um, wenn es mal gute Zeiten für Rohstoffe gibt).

Ähnlich performancebremsend kann sich auch die Aktienindex-Gewichtung nach BIP auswirken - hat ja tendenziell eine (im Vgl zB zu nem marktkapitalisierungsgewichteten Benchmark) US-Untergewichtung und EM-Übergewichtung.

Ist nun die letzte Börsenphase aber eher eine gute für US und schlechte für EM gewesen, macht sich das beim Arero durch seine Gewichtungsänderungen umso negativer bemerkbar.

Soviel also zur Performanceerklärung.