Leserfrage: Menno, alles geht nach oben, nur mein ETF nicht! Warum?

Leser M. schreibt

Ich bin ein "Do-it-yourself-Anleger"-Neuling (seit Dezember 2016 dabei) und leider gibt es Tage/Ereignisse, die ich einfach nicht verstehe und hoffe, dass Sie mir folgendes Ereignis erklären können:

Ich habe in folgende ETFs investiert:

- HSBC MSCI World (ISIN DE000A1C9KL8) und

- HSBC MSCI Emerging Markets (ISIN DE000A1JXC94)

Durch die französischen Präsidentschaftswahlen hat der MSCI-World-ETF in den letzten zwei Wochen ganz schön Punkte gelassen. Daher habe ich mir folgende Daten am Freitag den 21.04.2017 um 12:19 Uhr (also vor den Wahlen) und nach den Wahlen folgende Stände notiert:

| 21.04.2017 (12:19 Uhr) |

24.04.2017 (17:24 Uhr) |

| HSBC MSCI World: 17,12 € |

HSBC MSCI World: 17,08 € |

| DB S&P500: 2.357,50 |

DB S%P500: 2370,50 (+13 Punkte) |

| DB Dow Jones: 20.590 |

DB Dow Jones: 20.740 (+150 Punkte) |

| DB Nikkei 225: 18.610,00 |

DB Nikkei 225: 18.885,00 (+275 Punkte) |

| DB Hang Seng: 24.020,00 |

DB Hang Seng: 24.205,00 (+185 Punkte) |

| DB FTSE 100: 7.112,00 |

DB FTSE 100: 7.270,00 (+158 Punkte) |

| Commerzb. CAC40: 5050,66 |

Commerzb. CAC 40: 5266,00 (+215,34 Punkte) |

| DB DAX: 12.044,50 |

DB DAX: 12.436,50 (+392 Punkte) |

| DB SMI: 8.545,00 |

DB SMI: 8.715,00 (+170 Punkte) |

| S&P/ASX 200: 5.845,90 |

S&P/ASX 200: 5.888,40 (+42,5 Punkte) |

| DB EUROSTOXX: 3.435,50 |

DB EUROSTOXX: 3.574,00 (+138,5 Punkte) |

Die größten Börsen, also in USA, Japan, Hongkong, Europa: Großbritannien, Frankreich, Deutschland, Schweiz und Australien haben heute ordentlich Gewinne gemacht.

Leider verstehe ich nicht, weshalb der MSCI-World-ETF Verluste macht, wenn doch die ganze Welt gewinnt, zumindest der größte Teil des World Index?

Auch andere MSCI-World-ETFs von UBS, Source, Lyxor, iShares, db x-trackers, AMUNDI oder ComStage haben zum notierten Zeitpunkt Verluste gemacht.

Können Sie mir dieses Phänomen erklären?

Der Finanzwesir antwortet

Was haben wir? Zwei Kurse. Den einen vom Freitag, den anderen vom Montag.

Was können wir damit anfangen? Nicht viel.

- Für einen Trader zu lang. Kein Trader lässt eine Position übers Wochenende auf. Schon gar nicht, wenn es ein Wahlwochenende ist.

- Für einen langfristig agierenden Anleger zu kurz.

Dazu kommt: Warum gerade diese Zeitpunkte? Warum den Freitagskurs zur Mittagszeit und den Montagskurs kurz vor Börsenschluss?

Wobei man sagen muss: Das stimmt so nicht. 12:19 Uhr und 17:24 Uhr sind MEZ Sommerzeit. In Tokio mit neun Stunden Vorlauf sind die Börsen schon längst zu.

New York hat sechs Stunden Nachlauf. Es ist Freitagmorgen und die Wecker der Wall-Street-Broker haben gerade geklingelt. 6:19 Uhr, raus aus den Federn, Rendite gemacht!

Wobei sich die Frage stellt: Sind das für alle durchgängig die Kurse von 12:19 Uhr? Oder hat M. um 12:19 Uhr den Kurs seines ETFs notiert und dann Browserfenster um Browserfenster abgearbeitet und der Kurs des Eurostoxx ist – wenn man ehrlich ist – der Kurs von 12:39 Uhr?

"Die größten Börsen haben heute ordentlich Gewinne gemacht.“

Wirklich? Ich habe hier – basierend auf M.s Zahlen – die prozentuale Veränderung berechnet.

| Index |

Veränderung |

| DB S&P500 |

0,55 % |

| DB Dow Jones |

0,73 % |

| DB Nikkei |

1,48 % |

| DB Hang Seng |

0,77 % |

| DB FTSE 100 |

2,22 % |

| Commerzb. CAC40 |

4,05 % |

| DB DAX |

3,25 % |

| DB SMI |

1,99 % |

| S&P/ASX 200 |

0,73 % |

| DB EUROSTOXX |

4,03 % |

M. behauptet: Das waren ordentliche Gewinne? Vielleicht ist das aber gar kein ordentlicher Gewinn, sondern nur die normale Tagesvolatilität? Für einen Anfänger ist die Übers-Wochenende-Volatilität des CAC40 vier mal die Jahresrendite eines guten Festgeldkontos. Typischer Ankereffekt.

Da hilft nur Forschungsarbeit und die Rekalibrierung des Koordinatensystems. Die Monatsvolatilität des MSCI World liegt bei plusminus 3 %.

ETF ungleich Index

Leser M.:

"Durch die französischen Präsidentschaftswahlen hat der MSCI-World-ETF in den letzten zwei Wochen ganz schön Punkte gelassen."

Nicht der ETF hat Punkte gelassen, sondern der Index. Klingt nach Haarspalterei, ist es aber nicht.

- Die Kurse der im Index enthaltenen Firmen sinken und steigen.

- Der Kurs des Index berechnet sich aus dem Kurswerten der enthaltenen Firmen. Wenn die Kurse auf breiter Front nachgeben, sinkt der Kurs des Index ebenfalls.

- Der ETF folgt dem Index bestmöglich und sinkt deshalb auch. Da der ETF aber mit Kosten belastet ist, wird sein Kurs nie zu 100 % auf dem Indexkurs liegen. Das erklärt den Gleichtakt der anderen ETFs, die M. erwähnt.

- Dazu kommt der Spread. Das ist die Differenz zwischen Kaufs- und Verkaufspreis. Davon lebt der Broker. Dieser Spread ist unterschiedlich hoch und wechselt von Börsenplatz zu Börsenplatz. Aktuell kostet ein Anteil von M.s MSCI World ETF bei Consors 17,10 €, bei Xetra 17,07 € und bei den Regionalbörsen (Stuttgart, München, Berlin) 17,08 €. Damit geht der von M. genannte Kursverlust im Grundrauschen des Spreads unter.

Eine Korrelation ist keine Kausalität

Noch einmal Leser M.:

"Durch die französischen Präsidentschaftswahlen hat der MSCI-World-ETF in den letzten zwei Wochen ganz schön Punkte gelassen."

Warum haben die französischen Präsidentschaftswahlen den Kursverfall ausgelöst? Warum nicht Trumps Flugzeugträger vor Korea? Die Grande Nation sieht sich immer noch in napoleonischer Größe, aber der Reality Check ist schmerzhaft: 3,73 % des MSCI World ist französisch, knapp 60 % US-amerikanisch.

Im Ranking der größten Wirtschaftsnationen steht Frankreich 2016 auf dem 6. Platz. Nicht schlecht möchte man annehmen. Demütigend nur, dass mit Brasilien ein Schwellenland auf dem fünften Platz logiert. Samba schlägt Géramont!

Ganz sicher, dass eine Frankreich-den-Franzosen-Frau solchen Einfluss auf die Börsenkurse hat? Vielleicht hat auch nur ein Hedgefonds beschlossen, dass auch für eine Firma wie Apple (Nr. 1 im Index) die Schwerkraft gilt und deshalb das Exposure reduziert?

Keine Ahnung, aber ich kann noch bis morgen früh weitermachen und Gründe liefern, die den Index nach unten getrieben haben.

Vorsicht Deutschunterricht! Achten Sie auf den Tempus: "getrieben haben" = Perfekt, beschreibt eine abgeschlossene Handlung in der Vergangenheit.

Das macht jeder Guru gerne: Heute die Kursentwicklung von gestern erklären.

Was wir aber brauchen, sind Leute, die heute sagen, wie die Kurse morgen werden …

Kursverluste, welche Kursverluste?

Ein drittes Mal Leser M.:

"Durch die französischen Präsidentschaftswahlen hat der MSCI-World-ETF in den letzten zwei Wochen ganz schön Punkte gelassen."

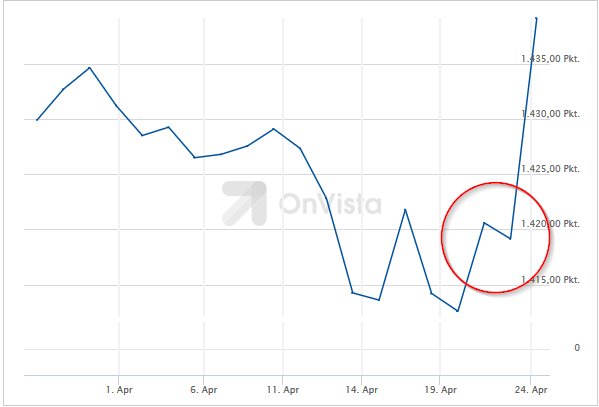

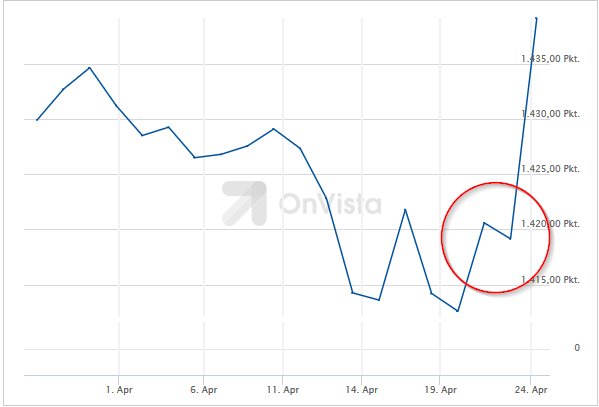

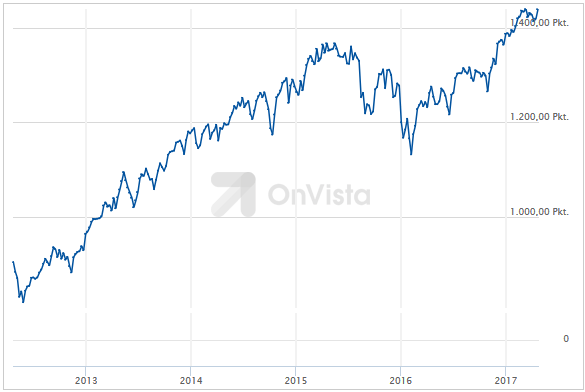

Der Kursverlauf des MSCI World Index

| Datum |

Eröffnung |

Hoch |

Tief |

Schluss |

| 21.04.2017 |

1.419,154 |

1.419,154 |

1.419,154 |

1.419,154 |

| 24.04.2017 |

1.439,168 |

1.439,168 |

1.439,168 |

1.439,168 |

Gefunden auf Onvista

Kurz vor der Wahl (roter Kreis) ziehen die Kurse schon wieder an.

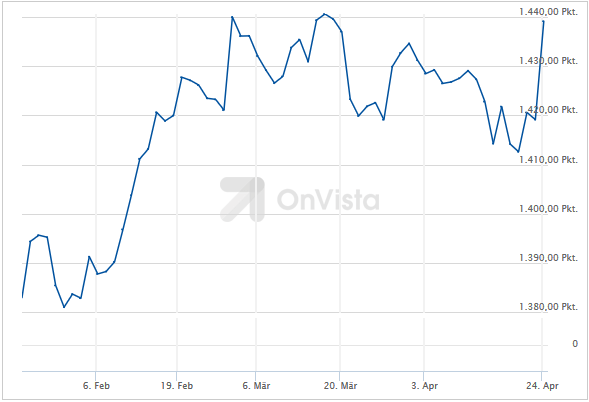

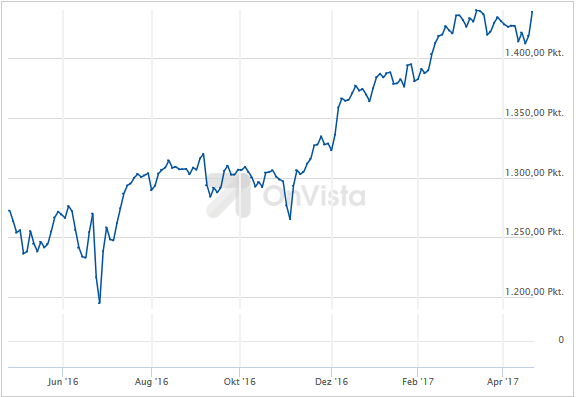

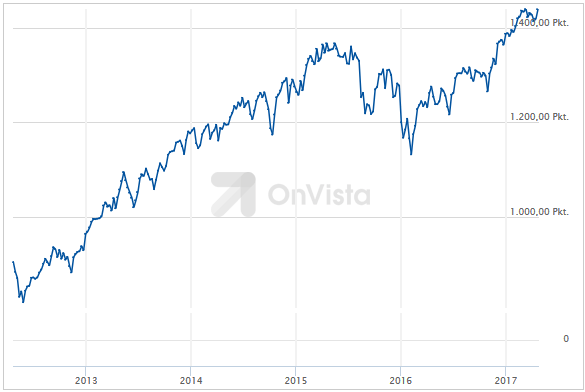

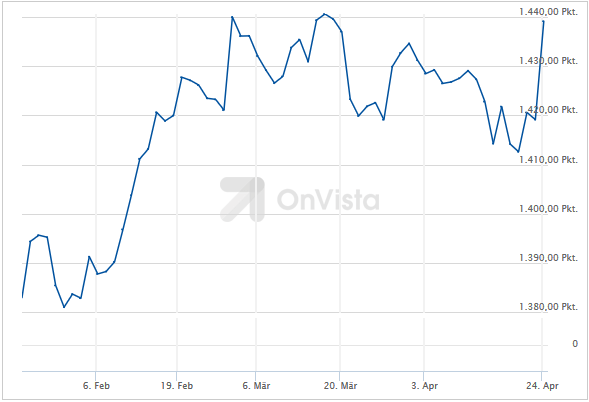

Und jetzt zoomen wir mal raus

Kursverlauf letzte 3 Monate

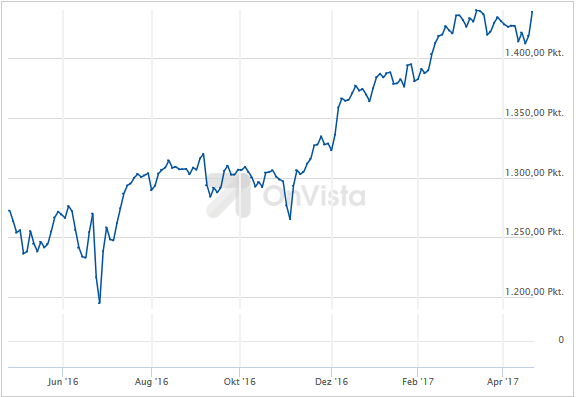

Kursverlauf letztes Jahr

Kursverlauf letzte 5 Jahre

Nun frage ich Sie: Wo ist der Le-Pen-Einbruch im Kurs?

Erklär mir den Kursverlauf

Leser M. will wissen

"Können Sie mir dieses Phänomen erklären?"

Nein, kann ich nicht und will ich nicht.

Grundsätzlich gilt

"Die ganze Börse hängt nur davon ab, ob es mehr Aktien gibt als Idioten oder mehr Idioten."

(Andre Kostolany)

daraus ergibt sich

"Man kann zwar die Bahn der Gestirne auf Zentimeter und Sekunden berechnen, aber nicht, wohin eine verrückte Menge einen Börsenkurs treibt."

(Isaac Newton)

Aus zwei Datenpunkten, die mit der abgesägten Schrotflinte erlegt wurden, lässt sich nicht nichts herauslesen. Aber auch wenn diese beiden Datenpunkte mit chirurgischer Präzision erhoben worden wären, würde ich mich weigern sie zu begutachten.

Warum?

Wegen der Opportunitätskosten. Meine Alternativen:

- Kurs-Forensik betreiben

- Über die Zukunft dieses Blogs nachdenken, Geld verdienen, ein spannendes Buch lesen oder die nächste Staffel "How to Get Away with Murder" anschauen.

Die Zeit, die große Gleichmacherin, schreitet unerbittlich voran. Als gute Demokratin gibt sie jedem von uns pro Stunde 60 Minuten. Aber einmal ausgegebene Minuten behandelt sie wie der Wirt das Essen. Was einmal die Küche verlassen hat, wird entweder gegessen oder wandert in den Müll.

Deshalb

Carpe diem – nutze den Tag!

oder neudeutsch:

Check your priorities!

Fazit

Trump, Brexit, Frankreich den Franzosen – in letzter Zeit bekomme ich öfters solche Mails wie die von M.

Ich habe viel Verständnis dafür. Das sind alles typische und sehr berechtigte Anfängerfragen und -sorgen. Den neuen Anlegern gilt mein Mitleid. Für sie ist es heute sehr viel härter als für mich.

Wenn in meiner Jugend ein Sack Reis umgefallen ist, dann musste es diese Info erst einmal aus dem ländlichen China bis ins Pekinger Studio schaffen. Dort konkurrierte der fallende Sack Reis mit anderen Nachrichten. Übertragungskapazität war teuer und begrenzt. Der umfallende Sack Reis blieb ein lokales Phänomen. Ich bin erwachsen geworden – viele Säcke Reis fielen um. Ich bekam es nicht mit; bin sackfallfrei aufgewachsen.

Ganz anders heute.

Internet statt Telex – Datenübertragung kostet nichts mehr. Der Sack fällt in der Tagesschau, er stützt im Heute Journal, er kippt, wankt und bricht zusammen in RTL, RTL2, Super RTL, VOX, Pro7, Sat1, Kabel1 …

Online auf Spiegel, Zeit, Stern und 1.000 Blogs, auf Facebook, Snapchat, Instagramm und Twitter: EIN! SACK!! FÄLLT!!!

Wohlgemerkt: 1 (in Worten ein) Sack ist umgefallen. Aber was kommt im Hirn an: Die nackte Sackpanik! Alle reden über fallende Säcke, ich muss meine Sack-Aktien loswerden.

Wenn etwas oft genug wiederholt wird, wird es nicht nur wahr, es wird auch wichtig.

Die Katastrophe wird nicht größer, nur weil sie 500 Mal aus allen Blickwinkeln präsentiert wird. Das erinnert mich immer and die grottigen US-Doku-Fictions, die bei den Privaten laufen: Auto schleudert und kracht gegen einen Baum. Dauer der Sequenz 30 Sekunden. Dann wird das Ganze mit Ultrazeitlupe zerdehnt und so lange wiederholt, bis wieder fünf Minuten Sendezeit voll sind.

Aber egal, ob 30 Sekunden oder 5 Minuten: Das Auto bleibt immer gleich zerknautscht.

Heutzutage muss man aktiv und massiv ignorieren. Das fällt schwer. Ich hatte zehn Möglichkeiten und eine war brauchbar. Ich kam mit neunmal Nein-Sagen davon. Heutzutage hat man 100 Möglichkeiten und nach wie vor ist nur eine brauchbar (der Pool brauchbarer Möglichkeiten ist erstaunlich klein). Deshalb braucht man heute die Härte, 99 mal nein zu sagen.

Nein sagen, ablehnen, absagen, abweisen, abwinken, ausschlagen, ignorieren, verschmähen, verweigern, verwerfen, wegschmeißen, zurückweisen – alle Synonyme einmal rauf und runter. Aber die einzige Chance aus der Sache lebend herauszukommen.

Ich drücke allen Börsenneulingen die Daumen

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, DAX, Depot, Portfolio, ETF, Leserfrage

Das könnte Sie auch interessieren

- Anleihen: Keine gute Idee (mehr)?

- Leser fragt: Was, wenn Vanguard doch pleite geht?

- Teile und verdiene

- Was spricht gegen die Riesterrente?

Kommentare

Patrick sagt am 25. April 2017

Hallo,

ich habe gestern auch mal den Verlauf der großen Indizes verfolgt und zunächst gestaunt, dass der MSCI World und eigentlich alle meine ETFs (außer dem DAX ETF) nicht mitgezogen haben. Ich glaube, der Grund dafür liegt im Wechselkurs zwischen Dollar und Euro. Die meisten ETFs laufen ja auf Dollar und der hat gestern gegenüber dem Euro kräftig verloren (und heute auch noch mal). Im Prinzip hat der Wechselkurs die gestrigen Kursgewinne wieder ausgeglichen.

So hab ich mir das zumindest erklärt ;-)

Viele Grüße

Patrick

ChrisS sagt am 25. April 2017

|

"Im Prinzip hat der Wechselkurs die gestrigen Kursgewinne wieder ausgeglichen."

Daran wirds liegen. Der Euro stieg in dieser Zeit von 1,07 auf fast 1,09 - was sich natürlich auf aussereuropäisch notierte Werte (zB die Mehrheit des MSCI World -Inhaltes, und EM sowieso) abwertend auswirken und deren originäre Kurssprünge gleich wieder konterkarieren kann.

Leser M, es macht daher wenig Sinn (wie in deiner Liste) einfach nur die "virtuellen" Index-Punktestände zum Vergleich heranzuziehen - Wie mit Äpfeln und Birnen vergleicht man Indizes mit Indizes, und ETFs mit ETFs - hättest du stattdessen lieber gleich die konkreten, in Währungen notierten ETF-Produkte beobachtet, wäre dir diese Diskrepanz (bzw die Ursache davon) besser aufgefallen, wenn du siehst dass zB der SP500-Index zwar etwas plus gemacht hat, gleichzeitig ein konkreter SP500-ETF in Euro im Endeffekt etwas minus machte. Oder andersrum gesagt, Wechselkurse beobachten hätte eigentlich auch noch in deine Liste gehört, an oberster Stelle. :-D

Keine Sorge, ist normal das man sowas als Einsteiger noch nicht weiß/übersieht, also kein Problem. Hier auf dem Blog wurden dazu auch schon einige Artikel über Währungen/Wechselkurse geschrieben (-> Suchfunktion).

Lies dir die mal durch und du entwickelst ein besseres Verständnis über die Währungsschwankungen, die man bei der globalen Aktienanlage eben zwangsläufig auch mit eingeht (um so nicht gleich ins andere Extrem zu verfallen, und zu glauben dass Währungsschwankungen jetzt nur etwas ganz böses wären und unbedingt zu vermeiden sind, was genauso übertrieben ist).

Ich würde dich eher auf ein paar viel grundlegendere Dinge nochmal hinweisen:

Es bringt relativ wenig, die Kurse jeden Tag zu checken. Tust du täglich handeln ? Nein ? Warum solltest du dann also auch täglich ins Depot gucken müssen ? Ich weiß ja wie es ist, für jemanden der noch nicht lang dabei ist, mag das tägliche auf und ab mit viel Aufregung und Spannung verbunden sein ("na, was macht mein Geld wohl heute so?") - aber man tut gut daran sich das lieber abzugewöhnen (bzw es lässt mit der Zeit einfach von selbst nach, wenn man endlich richtig verinnerlicht hat, dass man die Kurse durch Anschauen doch sowieso nicht beeinflussen kann, dass also mehr oder weniger eh Zeitverschwendung ist), das schont dann auch die Nerven (und den Geldbeutel, um so nicht doch zu unnötigem Handel animiert zu werden).

Das meint der Wesir eben auch mit dem letzten Absatz zur konsequenten Informations-Filterung. Für jemanden, der sich vorgenommen hat, ein Langfristanleger für Jahrzehnte zu sein, sind Tagesbewegungen ziemlich irrelevant.

Genauso wie ihm ist auch mir der Satz "Durch die französischen Präsidentschaftswahlen hat der MSCI-World-ETF in den letzten zwei Wochen ganz schön Punkte gelassen." etwas sauer aufgestoßen.

Auch dies, also das Kurse erklären und begründen wollen, ist eigentlich mehr oder weniger Unfug, den man sich schleunigst abgewöhnen sollte. Das klappt natürlich "im Rückspiegel" (hinterher meinen ja alle zu wissen, worans lag) immer prima, nach vorne für die Zukunft jedoch haben die Prognosen und Vorhersagen oft weniger Wert als ein Magic 8-Ball . Das merkt der Privatanleger leider oft erst nur, nachdem er mit der Selbstüberschätzung seiner Erklärfähigkeiten mit ein paar kurzfristigen aktiven Trades eigentlich mehr verliert als wenn er mit sturem agnostischen Buy&Hold einfach lieber garnichts gemacht hätte.

Ignoriere deshalb auch lieber "Experten" die das von sich behaupten (die meisten wollen dir einfach nur was verkaufen), und die Finanzmedien in denen sie vorkommen (für die das gleiche gilt, die müssen auch nur irgendwie ihre Seiten gefüllt kriegen, und wie besser als mit ständig neuen "Horoskopen für Anleger" - genau den selben Stellenwert kannst du ihnen zumessen).

Selbst die gute alte Tagesschau beteiligt sich noch an dem Unfug, wenn sich jeden Abend vor acht ein Anzugträger vor die Dax-Tafel stellt und meint dem Volk erklären zu können dass "Der Index heute um -0,472 Prozent gefallen ist, weil die Anleger wegen (Thema des Tages) verunsichert worden sind..." etc. Ahja, soso.

Wer sind den "die" Anleger, kennt der Reporter sie alle persönlich und hat sofort eine Umfrage über ihre Verkaufsgründe zubekommen? Natürlich nicht, aber irgendeine Mutmaßung muss halt immer herhalten, und einfache Erklärungen sind halt immer beliebter um beim Publikum Kompetenz vorzutäuschen, anstatt immer eigentlich nur ehrlich zugeben zu müssen, dass die meisten kurzfristigen Schwankungen einfach nur ganz alltägliches, normales Marktrauschen sind, welches keiner weiteren besonderen Kommentierung oder Begründung bedarf.

Aber das brauchen/wollen die Menschen halt so (Kontroll-Illusion), weil sich niemand so leicht damit abfinden kann, nur ein Subjekt des Zufalls zu sein. Das lernt man erst mit der Zeit damit umzugehen, deshalb heißt ja auch hier so schön "man wird nicht als Passiver geboren" :-)

Andre K. sagt am 25. April 2017

Eine solche Kursanalyse würde ich niemals machen, obwohl ich 5 Jahresgehälter in einen ähnlichen Index investiert habe (genauer FTSE All-World weil es den von Vanguard gibt).

Wer für die Kursänderungen zu einem anderen als dem tollen Fazit von Kostolany kommt wird bei einem Drop von 50% schreiend über die Straßen laufen anstatt Geschäfte mit Idioten zu machen.

Danke für diesen und alle anderen, wundervoll lehrreich und unterhaltsamen Artikel!

Joerg sagt am 25. April 2017

Mensch Albert, so ein langer Beitrag ... Es ist natuerlich der Euro-Kurs!

Der ist ordentlich gestiegen ...

Im MSCI World ist aber nur ~15% EUR drin. Also haben die 3-4% KursGewinn in den EUR Wertpapieren nicht die 1-2% Verlust in den Nicht-EURO Werten (auf Grund des Euroverfalls) kompensiert.

Tom sagt am 25. April 2017

|

Ich dachte auch zuerst am die Währungstheorie. Ein Großteil des MSCI World kommt nicht aus dem Eurogebiet.

Der Euro ist gestiegen. Wenn die nicht-Euro-Aktien jetzt nicht im gleichen Maße mitziehen, machst du Verlust.

Yuki sagt am 25. April 2017

Hi,

Es lag einfach am Wechselkurs EUR/USD ---> EUR hat ordentlich zugelegt also machen wir (die USA-lastig investieren) Verluste.

Viele Grüße

Kai sagt am 25. April 2017

Ich fürchte auch, dass die Erklärungen des Finanzwesirs zwar grundsätzlich zutreffen und man sich aus den Kursen einzelner Tage nichts machen sollte, auf die Frage von Leser M. aber wie von Patrick angedeutet, der Verweis auf die Dollar-Euro Wechselkurse zutrifft. Alle Kurszunahmen wurden von Wechselkursverlusten aufgefressen.

Corcovado sagt am 25. April 2017

@ Patrick: da hast du definitiv recht. Das erklärt eigentlich die ganze Thematik.

Trotzdem wieder ein Artikel im gewohnt bestem Schreibstil. :-)

Viele Grüße

Marian

Finanzwesir sagt am 25. April 2017

@alle: Gut, dann wäre das geklärt. Die Wechselkurse waren es.

Aber während ich sonst für jede Recherche zu haben bin, habe ich hier nicht eine Sekunde versucht, die Kursentwicklung zu verstehen.

Ich halte das nach wie vor für Lebenszeitverschwendung.

Gruß

Finanzwesir

chaostrader sagt am 25. April 2017

Man muss die Wechselkursentwicklungen IMMER im Hinterkopf haben. Wenn der Euro fällt, steigt der ETF und man macht Gewinn, obwohl an den Börsen gar nix passiert ist.

Gibts immer mal wieder, und ein nicht geringer Teil der performance in den letzten zwei, drei Jahren ist auf den Wertverfall des Euros zurückzuführen. Und wenn der Euro steigt dann macht man Miese. Ist nun mal so. Auf lange Sicht mittelt sich das meiste davon raus, und ändern kann mans eh nicht, also damit abfinden. Und nicht so oft ins Depot gucken ;)

Börsenbeginner sagt am 26. April 2017

Vorsicht Deutschunterricht!

Es heißt DAS Tempus... Nur so am Rande :)

Trotzdem wie immer ein schöner Artikel.

Ex-Studentin sagt am 26. April 2017

Man schläft ziemlich gut, wenn man die Medien kaum verfolgt und die eigenen ETFs nicht täglich mit anderen vergleicht.

Ich kenne nicht mal meine Rendite. Ich weiß nur, dass meine ETFs /-15% im Plus sind, obwohl ich erst seit 1,5 Jahren einen Sparplan habe. Und selbst das ist eigentlich irrelevant, weil mein Depot jedes Jahr anders aussehen wird. In ein paar Jahrzehnten ziehe ich dann vielleicht Bilanz.

Teilzeitinvestor sagt am 26. April 2017

Note to self: Sackaktien verkaufen!

Aniong sagt am 26. April 2017

Ich halte es ganz und gar nicht für Lebenszeitverschwendung zu verstehen, warum sich der eigene ETF gerade nicht so entwickelt hat wie die Märkte und Nachrichten es suggerieren.

Denn erst wenn man wie hier verstanden hat, dass es ja auch noch die Währungsschwankungen gibt, kann man sich gemütlich zurücklehnen und nicht mit der Sorge leben, das falsche Produkt gekauft zu haben.

mightymike sagt am 26. April 2017

@alle: Hallo Zusammen. Ich oute mich mal als Leser M.

@Finanzwesir: Danke für die Antwort und das Hereinstellen im Blog.

@alle: Danke für die Diskussion. Ich wollte es nur verstehen. An den Wechselkurs Euro/Dollar habe ich nicht gedacht. Ich fand es einfach nur merkwürdig dass alle großen Börsen gewinne verbuchen, ja sogar der MSCI World Index ist auf dem höchsten Stand 1882,036 (25.04.2017) ever und mein World-ETF (Schlusskurs: 17,08) macht verluste und dümpelt vor sich hin. Dieses Phänomen wollte ich als "do it yourself Anleger Neuling" einfach nur verstehen und erklärt nun auch folgende Situation/Stände:

Schlusskurse: 25.04.2017

MCSI World Index = 1882,036 (bisheriger Höchststand)

World-ETF = 17,08

Euro/Dollar = 1,0930

versus

Schlusskurse: 01.03.2017

MCSI World Index = 1856,342

World-ETF = 17,48 (bisheriger Höchststand)

Euro/Dollar = 1,0552

Demzufolge war der Euro/Dollar Kurs vom 01.03.2017 (natürlich auch in Kombination mit dem MSCI World Index) für den hohen World-ETF Stand verantwortlich.

Okay, ich habe es verstanden. Also nochmals Danke

Viele Grüße, Mightymike

DerMitleser sagt am 26. April 2017

Der sonst allwissende Finanzwesir ärgert sich, dass nicht er auf die Erklärung der Wechselkurse gekommen ist:

"@alle: Gut, dann wäre das geklärt. Die Wechselkurse waren es.

Aber während ich sonst für jede Recherche zu haben bin, habe ich hier nicht eine Sekunde versucht, die Kursentwicklung zu verstehen.

Ich halte das nach wie vor für Lebenszeitverschwendung."

Sascha sagt am 26. April 2017

Hallo,

danke für diesen interessanten Artikel. Insbesondere aber an die Personen die hier in den Kommentaren auf Währungsschwankungen hingewiesen haben. Als Neuling hatte ich das bisher überhaupt auf dem Schirm. Dazu werde ich mir mal was zu lesen besorgen.

Dummerchen sagt am 26. April 2017

@DerMitleser:

"Der sonst allwissende Finanzwesir ärgert sich..."

ich fürchte, Du hast nicht verstanden, warum der Artikel geschrieben wurde. Ist Dir dieser Absatz aufgefallen:

"Die Zeit, die große Gleichmacherin schreitet unerbittlich voran. Als gute Demokratin gibt sie jedem von uns pro Stunde 60 Minuten. Aber einmal ausgegebene Minuten behandelt sie wie der Wirt das Essen. Was einmal die Küche verlassen hat, wird entweder gegessen oder wandert in den Müll.

Deshalb: Carpe diem - nutze den Tag!"

Wer wie der Finanzwesir passiv investiert, braucht überhaupt keine Erklärung für die aktuellen Kurse finden. Es geht ihm wie mir: Es ist mir schnurzpiepegal, warum der Kurs heute höher als gestern stand.

Diese ganzen Erklärungsversuche warum die Kurse gestiegen/gefallen/gleichgeblieben sind, sind nur verzweifelte Versuche, zu erklären, warum eine Anleger-Herde heute mehr kaufen wollte als verkaufen. Da steigen Kurse weil Anleger aufatmen, dass irgendeine Französin (noch) nicht gewählt wurde oder es steigen Kurse, obwohl irgendein US-Amerikaner gewählt wurde. Und tags drauf passiert plötzlich genau das Gegenteil und keiner kann's erklären.

Es ging im Artikel nie darum, die Ursache für diese Kurse zu finden, sondern die Sinnlosigkeit der Frage aufzudecken. Man sollte lernen, die Medien zu ignorieren - die Säcke-Reis-Nachrichten sind des Buy-and-Hold-Anlegers größter Feind.

Die Ex-Studentin hat dies mit ihrem Kommentar besonders gut formuliert.

@Sascha:

Die Bedeutung wird überschätzt. Mehr zum Thema findest Du übrigens hier: https://www.finanzwesir.com/blog/geldanlage-etf-waehrungsabsicherung

Und bitte: Lies Dir auch die Kommentare (von mir ;-)) durch bevor Du eine Frage zu dem Thema stellst.

Liebe Grüße

Dummerchen

Daniel sagt am 27. April 2017

@Dummerchen:

Der Fairness halber muss man aber auch sagen, dass der Artikel damit eine Frage beantwortet die sicher oft gestellt wird, aber so in der Form nicht von Leser M. Sich zu wundern wieso der MSCIW geringer notiert während die Börsenindices fast alle eher nach oben zeigen ist eine durchaus berechtigte Verständnisfrage. Diese Frage konnte hier in den Kommentaren auch entsprechend eindeutig mit Verweis auf die Wechselkurse beantwortet werden.

meinkleinesdepot sagt am 27. April 2017

Ich kann verstehen, dass man täglich die Kurse checkt. Am Anfang schafft das vielleicht auch Beruhigung, wenn es denn nach oben geht. Ich check sie auch oft. Aber ich kann dem Finanzwesir nur zustimmen: Es ist reine Zeitverschwendung.

Wer in einen breit gestreuten Indexfonds investiert, sollte einen Anlagehorizont von mindestens 10 Jahren, besser 15 haben. Man stelle sich vor man würde jeden Tag in diesen 10 Jahren die Kurse checken, wenn auch nur für ein paar Sekunden. Eine riiiiieesige Zeitverschwendung in der man besser arbeiten geht oder eben nix tut.

Die Kurse des Index entscheiden ja nicht darüber, ob man kauft oder verkauft? Falls doch, setze man auf das falsche Pferd und sollte entweder in deutlich volatilere Dinge investieren, die ein tägliches Kurse-Checken sinnvoller machen oder es eben ganz bleiben lassen und beim Tagesgeld bleiben.

Cecily sagt am 28. April 2017

Huiii, der sonst so entspannte Finanzwesir ist hier ja geradezu pampig! :-)

So ein Standpauke muss man vertragen können. Ist ja oft auch ganz heilsam. Das Herauszoomen aus dem Kursverlauf und der Aufruf zum Ignorieren der weltweiten Reissack-Epidemie gefällt mir sehr. Manchmal müssen die Prioritäten vielleicht mit ein paar Schlägen vom Wesirsszepter geradegerückt werden.

Finanzwesir sagt am 28. April 2017

@alle Ein paar Hintergründe

- Dummerchen hat das Inhaltliche sehr gut auf den Punkt gebracht. Ich brauche keine Erklärung für den Tageskurs.

- Daniel und Aniong haben auch einen Punkt. Ja, ich hätte einfach recherchiert und dann als Erklärung die Wechselkurse präsentiert. Das wäre dann ein Artikel mit dem Tenor geworden: "Wechselkursschwankungen können Kursgewinne ausradieren (oder verstärken)".

Das wäre in meinen Augen aber ein "Thema verfehlt" gewesen. Das Böse lauert unter der Oberfläche. Die Tageskursfixiertheit ist Symptom, nicht Ursache. Das bringt uns zu @Cecily

"Huiii, der sonst so entspannte Finanzwesir ist hier ja geradezu pampig!"

Nicht pampig, sondern müde immer wieder das Gleiche zu erzählen. Ich bekomme einen Haufen Lesermails. Ich liebe Lesermails. Lesermails sagen mir, was der Community wichtig ist und wo der Schuh drückt. Lesermails sind Inspiration und Basis für neue Artikel.

Ein Segment wird allerdings zunehmend nervig: Die Manndecker des Börsenkurses. Sie kleben am Kurs wie eine Klette, messen jedem Fieberzucken eine Bedeutung bei und wollen eine Erklärung.

Dabei sagen doch Mathematik und Psychologie: Permanentes Starren auf die Börsenkurse muss unglücklich machen

Im schlimmsten Fall (nicht Leser M.) wird aus den Zuckungen eine brilliante Strategie abgeleitet, die der Finanzwesir dann gutheißen soll (weil, so sicher ist Mann sich dann doch nicht).

Das Einzige was ich sehe: Junge Männer, die ihre Lebenszeit verschwenden. Als jemand, der definitiv die zweiten Halbzeit seines Lebens erlebt, macht mich das sehr ungehalten. Es läuft doch immer gleich ab

- Der hoffnungsvolle Aspirant checkt bis zu vier mal stündlich die Börsenkurse und borderlined am Rande des Wahnsinns dahin. Auf Dauer geht das aber nicht gut. Also zweiter Akt:

2a. Er kriegt einmal zuviel eins auf die Nase, verkauft den ganzen Aktienscheiß und schwört sich: "Nie wieder Börse."

2b. Er nimmt Vernunft an und reift zum gelassenen Investor.

Mein wohl vermessener Wunsch. Kann man Schritt 1 nicht einfach überspringen?

Seht diesen Artikel deshalb eher als etwas nachdrücklich vermittelte Fürsorge, denn als Pampigkeit.

Gruß

Finanzwesir

PS:

"Der allwissende Finanzwesir..."

Leider nein. Heute morgen:

Frau wischt in der SPON-App herum: "Was ist ein Kantersieg?"

Ich: "Keine Ahnung."

PPS: Nun ist der Artikel doch perfekt. Die Community hat die konkrete Ursache beigesteuert und ich die Meta-Ebene. So geht Arbeitsteilung!

Cinmod sagt am 28. April 2017

Ihr passive Anleger sind doch (zu) aktiv!

Dummerchen sagt am 28. April 2017

@Daniel: Richtig. Der Finanzwesir beantwortet nicht die Frage, sondern nutzt sie dazu, ein übergeordnetes Thema aufzugreifen.

Manchmal ist es allerdings besser die Frage nicht zu beantworten, sondern der Motivation der Frage nachzugehen. Würde mich ein Freund fragen, ob ein Selbstmord durch Erhängen sicherer ist als sich aufs Gleis zu legen, so würde ich auch nicht die Frage beantworten, sondern die Frage als solche hinterfragen.

Ähnlich ist auch hier die Antwort zu sehen. Sie geht der Ursache auf die Spur. In der Schule könnte man sagen "Thema verfehlt", im realen Leben eher nicht.

Liebe Grüße

Dummerchen

Lanzalot sagt am 28. April 2017

Danke, mal wieder hervorragende Arbeit. Es lebe die Community!

Schlaumeier sagt am 28. April 2017

@Dummerchen

[QUOTE]Manchmal ist es allerdings besser die Frage nicht zu beantworten, sondern der Motivation der Frage nachzugehen. Würde mich ein Freund fragen, ob ein Selbstmord durch Erhängen sicherer ist als sich aufs Gleis zu legen, so würde ich auch nicht die Frage beantworten, sondern die Frage als solche hinterfragen.[/QUOTE]

Nicht ganz. Dass dieser Vergleich nicht hinkt, müsste die Grundannahme nämlich sein, dass der Selbstmord das Ziel wäre. So wie die Grundannahme hier ist, dass stetes Investieren in ETFs unser Ziel ist. Und dann wäre die korrekte Antwort, dass man die Gesamtheit Selbstmord sehen müsse, statt sich im Kleinkarierten "Erhängen oder Gleis" zu verfangen. Etwas makaber, aber dann würde dein Vergleich passen. ;)

Ja, Albert hat es schlicht übersehen und die Bäume vor lauter Wald nicht gesehen. Er geht ja im Bericht auch auf den Spread ein, was ihm ja langfristig auch völlig egal sein kann. So what?? Passiert eben und gut ist. Als sonst stiller Mitleser übrigens ein absolut ehrliches Danke @Finanzwesir für deinen Blog!

Covacoro sagt am 28. April 2017

|

Hallo Finanzwesir,

Deine Frage "Kann man Schritt 1 nicht einfach überspringen?" kann ich beantworten: Leider nein.

Ich würde sogar soweit gehen zu sagen, dass auch die Frage "Kann ich als Börseneinsteiger ohne Umwege ein gelassener, passiver Investor in ETFs werden?" genauso zu beantworten ist: Leider nein.

Die empirischen Daten zeigen, dass die durchschnittliche Haltedauer von Aktien, aktiven und passiven Investmentfonds immer kürzer wird. Sie ist im Gleichklang mit dem technischen Fortschritt und den ständig und jederzeit verfügbaren Informationen und Handelsmöglichkeiten immer immer kürzer geworden. Trotz oder genau gegenläufig zum immer breiter verfügbaren Wissen, dass zeigt, das nur langfristiges Agieren erfolgreich sein kann!

Dein Blog kann nur dabei helfen, die Lernkurve schneller zu durchlaufen. Wer ein guter, gelassener, erfolgreicher (weil meist passiver) Anleger in ETFs ist, wäre auch als gelassener, meist passiver Anleger mit Einzelaktien erfolgreich.

Nichts für ungut, aber die Artikel hier und wie ich hoffe auch auf meinem Blog, helfen maximal die Lernkurve zu beschleunigen.

Covacoro

Auf dem Blog von Covacoro gibt es hierzu diesen Artikel: Sind sie bereit für ETFs?

ETF Jürgen sagt am 28. April 2017

Auch ich konnte mich damals hier als Leser D. "verewigen" und durch den Dank des Finanzwesirs mir hier ein schriftliches Denkmal im Archiv setzen. Das ist ja das schöne an Dir, Albert, das du dich wirklich jedem und allem annimmst. Und auch dieses Thema, gerade für Neulinge interessant, macht solch einen Blog aus.

Das zeigt mal wieder herrlich das nicht ein Trump oder irgendeine Krise, nicht England und Frankreich, auch nicht China oder Bolivien einen Aktienkurs oder Index in der Kursentwicklung bestimmen. Nein, einzig Angebot und Nachfrage regeln den Kurs.

AtotheJ sagt am 29. April 2017

Für mich ist es eher ein Luxusproblem, täglich oder gar stündlich die Kurse zu checken. Luxusproblem deshalb, weil ich den Luxus nicht habe. Mein Beruf ist noch nicht "Verwalter des eigenen Vermögens". Deshalb bin ich der hardcore Finanzwesir-Jünger, bespare den ETF-SParplan und kümmere mich lieber um mein "Humankapital" (schreckliches Wort).

Zum Finanzwesir bin ich nur gekommen, weil ich mich schon Jahre zuvor mit der Budgetierung meiner Finanzen beschäftigt habe. Nicht mit einem Haushaltsbuch, in die Vergangenheit zu schauen ergibt für mich insofern keinen Sinn. Ich plane meine Ausgabe lieber vorher, teile die größeren in monatliche "Rücklagen" auf à la YNAB.

Das ist wie ein Kredit nur umgekehrt. Wenn ich das Geld brauche, wartet es schon auf dem Tagesgeld- oder Girokonto. Plötzlich habe ich gemerkt, da bleibt ja was übrig, wenn ich für die Versicherungszahlung schon seit nem Jahr was zurücklege und sie mich nicht wie aus heiterem Himmel trifft. Dann hab ich den Finanzwesir gefunden, das Konzept fand ich sinnvoll. Seitdem schaue ich alle paar Wochen in mein Depot und freue mich.

Gestern hab ich mal wieder Portfolio Performance aufgemacht. Der Stand des Depots hat mir ehrlich gesagt nicht viel gesagt, ich wusste jetzt nicht, ob das gut oder schlecht ist. Erst die Performance-Zahl hat mir gesagt: Sieht ganz gut aus... Wenn ich mal so viel Kohle hab, dass ich meinen Job hinschmeiße, schaue ich vielleicht jeden Tag auf den Kurs. Ich wette das wird ziemlich schnell langweilig.

Bis dahin... lese ich lieber ein gutes Buch oder schau Netflix. Oder investiere in mich selbst.

Totti sagt am 29. April 2017

Wie íst das eigentlich mit dem Anlagehorizont von 10-15 Jahre gemeint?

Beispiel:

Bin 54 Jahre alt und möchte Geld für den Ruhestand mit 67 anlegen. Sind also 13 Jahre und würde passen, da zwischen 10 und 15 Jahren.

Was ist in 3 Jahren und einen Tag? Muss ich dann alle ETF auf einmal verkaufen, da der Anlagehorizont nur noch 9,99 Jahre ist?

VG und schönen 1. Mai

Totti

ChrisS sagt am 30. April 2017

|

@ Totti

"Was ist in 3 Jahren und einen Tag? Muss ich dann alle ETF auf einmal verkaufen, da der Anlagehorizont nur noch 9,99 Jahre ist?"

Nein, so dogmatisch ist das sicher nicht gemeint :-)

Wenn hier öfter mal von dem "längeren Anlagehorizont" geredet wird, den man vernünftigerweise für eine passive Buy&Hold-Aktienanlage mitbringen sollte, geht es im Kern immer um die Schwankungen, die mit dieser Anlageklasse ganz unvermeidlich verbunden sind. Je mehr Jahre man hat, umso mehr Zeit kann man der Anlage geben, kurzfristige Verluste (über Gewinne hat sich ja noch niemand beschwert ;-) wieder aufzuholen und nähert sich immer mehr dem an was so lapidar als "langfristige Durchschnittsrendite" bezeichnet wird.

Das ganze hat also einen gewissen statistischen Hintergrund, zur Illustration hatte ich auch mal einen Artikel geschrieben, den du hier lesen kannst:

http://finanziell-umdenken.blogspot.de/2016/02/warum-man-in-aktien-wirklich.html

Anhand der Verteilungsfunktion der Renditen wird auch klar warum vor allem eine langfristige Herangehensweise bei der Aktienanlage empfohlen wird. Wer nur ganz kurzfristig anlegt, zB nur für ein Jahr, der hat eine sehr breite Streuung in den möglichen Ergebnissen - die Extremwerte reichen dabei von etwa -50% Verlust bis +50% Gewinn, und niemand weiß ja auch vorher, ob das nächste Jahr gut oder schlecht wird.

Je länger man aber anlegt, umso mehr gleichen sich die Schwankungen auch wieder aus und der mögliche Verteilungsraum der Renditen engt sich immer weiter ein (je länger, umso enger) weil man sich, quasi durch das hinzufügen weiterer Datenpunkte, immer weiter der langfristigen Durchschnittsrendite annähert, die so irgendwo bei 5~8% liegt. Die empfohlene/benötigte Langfristigkeit ist also das Mittel der Wahl, sich vom Einfluss des Zufalls (d.h. Glück/Pech bei der Wahl eines zu kurzen Anlagezeitraums) etwas unabhängiger zu machen.

Oder andersherum gesagt, wenn überall von seriösen Seiten ein "langfristiger Anlagehorizont" von mind. 10-15 Jahren empfohlen wird, geht es im Grunde darum, die Leute auf die Zeit hinzuweisen die es eben nunnmal braucht, ehe sich die allgemeine "Durchschnittsrendite" auch einigermaßen verlässlich im Mittel aus den einzelnen Jahresrenditen am Ende einstellt.

Hier noch ein paar mehr Artikel, in denen die Hintergründe zum Anlagehorizont einer passiven B&H-Anlage angerissen werden. Dort, und vor allem in den Kommentaren, wird dir das Thema aus verschiedenen Perspektiven dargestellt:

https://www.finanzwesir.com/blog/msci-world-verlust

https://www.finanzwesir.com/blog/etf-boerse-ab-50

Und hier mal noch ein Artikel zu der ganzen Fragestellung "Wenn ich dann mal alt bin, was soll ich eigentlich überhaupt mit meinem (hoffentlich großen ;-) ETF-Vermögen machen?"

https://www.finanzwesir.com/blog/altersvorsorge-depot-entsparen

Nach dem Lesen wirst du sehen dass es eigentlich nicht darum geht, dass du nun dein Depot exakt mit 67 komplett auflösen musst. Im Gegenteil, da gibt es noch viel mehr mögliche Herangehensweisen und Strategien, und aus den ganzen Ansätzen wirst du auch eine für dich passende Kombination finden. :-)

Dummerchen sagt am 30. April 2017

Hallo Totti,

ich bin mir nicht so ganz sicher, ob Du diese Frage so ernst meinst: Von einem auf den anderen Tag ändert sich nicht die Welt.

Der Anlagehorizont von dem bei Aktien gesprochen wird, basiert auf historischen Erfahrungen mit Aktien. In der Vergangenheit(!) hat es bei einem Zeitraum von 10-15 Jahren zumeist positive Renditen gegeben (siehe die Grafiken gegen Endes des Artikels: https://www.finanzwesir.com/blog/msci-world-verlust). Will man also weitestgehend sicher sein, dass man in einer 10-15 Jahre entfernten Zukunft nicht weniger Geld als heute hat, so sollte man nicht mehr in Aktien investieren. (Eine Garantie hast Du aber auch bei 15 Jahren nicht. Die Zukunft ist ungewiss.)

Aber ist das wirklich das, was Du möchtest? Wie wichtig ist es Dir, just an diesem Tag nicht weniger zu haben als heute? Bist Du an genau diesem Tag in 10 Jahren darauf angewiesen, das gesamte(?) Geld ausgeben zu müssen? Oder hast Du noch andere Vermögenswerte (Tages-, Festgeld, etc) auf die Du im Fall der Fälle noch eine Zeit lang zurückgreifen kannst?

Je nach Höhe des Anlagevermögens wirst Du vielleicht auch über einen längeren Zeitraum (10-20 Jahre?) Geld entnehmen zu wollen. Dann könntest Du ggf. sogar bis zum 67. (zumindest teilweise) in Aktien investiert bleiben, denn auf ein Teil des Geldes würdest Du ja noch deutlich länger verzichten können.

Das Thema "Entnahmestrategie" ist vielschichtiger (und sehr individuell) als das es sich in einem kurzen Kommentar beantworten ließe. Ich hoffe, die Idee hinter der 10-15-Jahre-Aussage ist aber trotzdem halbwegs klar geworden.

Liebe Grüße

Dummerchen

Mark85 sagt am 01. Mai 2017

An Totti: In der Vergangenheit hat es maximal diesen Zeitraum gebraucht, um keine Verluste durch Verkäufe zu erleiden. Es handelt sich hierbei um grobe Richtwerte und keine exakte Wissenschaft, weil niemand die genaue Zukunft kennt. Oder anders ausgedrückt: Man sollte wegen den Börsenzyklen nur das Geld in Aktien anlegen, welches man längerfristig nicht benötigt.

Nein, das musst du natürlich nicht, aber spätestens mit 67 solltest du dir Gedanken um eine individuelle Entnahmestrategie machen: Kapitalbedarf, Risikoprofil usw.

4 allgemeine Varianten:

- Man behält seine jetzige Aktienquote im Portfolio bei und verbraucht später maximal eine kapitalerhaltende Rate durch Ausschüttungen und/oder Verkäufe.

2.Man behält seine jetzige Aktienquote im Portfolio bei, weil man Kapitalverzehr betreiben muss und das Vermögen möglichst lange reichen soll.

- Man senkt seine Aktienquote von Jahr zu immer weiter nach einer festen Quote ab und schichtet die Überschüsse in schwankungsärmere Anlagen um: z.B. Aktienquote = 100 - aktuelles Lebensalter.

- Man steigt bis zur Entnahmephase komplett aus aus Aktien aus.

Ich finde Variante 1 am reizvollsten, aber das musst du für dich ausloten. ;-)

Totti sagt am 01. Mai 2017

Danke an allen für die netten Antworten.

Mein Problem ist eher dass ich der Meinung bin dass man nach dem Kauf von Aktien den Kaufpreis vergessen darf bzw. von diesem nicht abhängig mache ob ich verkaufe oder nicht.

Beispiel:

Hans und Peter sind beide 62 Jahre alt und besitzen 200 000 Euro Vermögen. Beide können mit 67 in Rente gehen. Hans hat für 100000 Euro Aktien und für 100000 Euro Festgeld. Peter hat 200000 Euro Festgeld.

Peter überlegt für 100000 Euro Aktien zu kaufen. Hans kaufte seine Aktien mit 54.

Nach der Empfehlung wäre sein Anlegehorizont zu kurz für den Aktienkauf.

Was wäre aber der Unterschied im Risiko von Hans und Peter wenn Peter doch die Aktien kauft. Beide hätten die gleiche Vermögensverteilung und den gleichen Abstand zur Rente.

Also müsste es auch die gleiche Empfehlung für Hans und Peter geben. Entweder muss Hans seine Aktien verkaufen oder Peter darf mit 62 Aktien kaufen.

Peter und Hans wollen mit 67 das Vermögen in eine Sofort Rente stecken.

VG Totti

Dummerchen sagt am 01. Mai 2017

Hallo Totti,

jetzt aber mal Butter bei die Fische! Worum geht's? Um irgendeinen hypothetischen Fall, um Hans, um Peter oder doch irgendwie um Totti? Für die Diskussion irgendwelcher hypothetischer Fälle fehlt mir Zeit und Muße. Wenn ich Dir persönlich weiterhelfen kann, dann antworte ich gerne.

"Peter und Hans wollen mit 67 das Vermögen in eine Sofort Rente stecken."

Wie groß ist deren Wille, genau das zu tun? Ich betreibe ja auch schon ein paar Jahre länger Geldanlage und bin bislang damit gut gefahren, eine gewisse Flexibilität in meiner Anlage zu haben. Können Peter und Hans ggf. noch ein paar Jahre länger damit leben, eben noch nicht ihr Vermögen in die Sofort-Rente stecken zu können?

Falls nein, dann sollten sie frühzeitig aus der Anlageklasse "Aktien" aussteigen. Das ist dann genau die gleiche Geschichte wie beim Häuslebauer, der genau in 3 Jahren das Geld für den Kredit braucht - wer so eine Deadline hat, sollte auf die Erfahrungen der Vergangenheit schauen und lieber etwas konservativer operieren.

Eine konkrete Prozentzahl ("Was wäre aber der Unterschied im Risiko...?"), wie wahrscheinlich ein Verlust in 3, 5, 10, 15 Jahren wäre kann ich Dir nicht liefern. Das kann man auf die Vergangenheit bezogen zwar ermitteln, aber Dich (oder Hans oder Peter oder ...) interessiert wohl eher die Zukunft. Und die ist ungewiss. Wenn also der absolute Wille da ist, mit 67 den Stecker aus dem Thema "Geldanlage" zu ziehen und fortan eine Sofort-Rente bis zum Lebensende zu beziehen, dann würde ich eher zu einem früheren Ausstieg raten.

Wann genau die Aktienanteile gekauft wurden, ist übrigens egal. Da gebe ich Dir recht. Wenn Hans und Peter heute beide 62 sind und beide das gleiche Vermögen, dann würde ich beiden heute nicht dazu raten, ihr Geld in Aktien zu investieren, wenn sie mit 67 das komplette Geld auf jeden Fall in eine Sofort-Rente stecken wollen.

Einen 50%-Crash holen beide nicht mehr auf. Dem 52-Jährigen würde ich allerdings schon noch raten, eine Zeit lang das Geld in Aktien zu investieren - allerdings nicht notwendigerweise bis zum 67 Lebensjahr.

Ein Anlagehorizont heißt ja NICHT, dass man das Geld solange in Aktien investieren soll, sondern, dass man so lange noch nicht auf das Geld angewiesen ist. Läuft es die ersten 5 Jahre gut an der Börse kann man schon anfangen, wieder aus der Aktienanlage auszusteigen. Ist innerhalb der 5 Jahre jedoch ein Crash erfolgt, dann hat man noch 10 Jahre Zeit, um die Verluste auszusitzen und wieder im grünen Bereich zu landen.

Eine Anlage in Aktien ist keine "Fire-and-Forget"-Strategie. Gerade wenn es auf die Zielgerade geht, muss man schauen, dass man seine Ziele auch erreicht. Wer so ein starres Ziel (exakt 67, all-out, basta!) formuliert, muss eher konservativ vorgehen. Wer zu mehr Flexibilität bereit ist (und die finanziellen Möglichkeiten hat) kann hier aggressiver vorgehen und länger an der Börse investiert sein.

Die Frage ist auch, ob ich als 57-Jähriger den eisernen Wille (und die Nerven) habe, einen Börsencrash durchzustehen, der in diesen 10 Jahren noch erfolgen könnte. Muss ich mir das überhaupt noch antun? Habe ich nicht schon genug (komisches Wort in einer auf das Maximum geprägten Welt, gell?) auf der hohen Kante, um dieses Risiko überhaupt nicht mehr eingehen zu müssen?

Ich weiß viel zu wenig über Hans, Peter oder Totti, um hier konkreter werden zu können, aber wenn ich das Wort "Sofort-Rente" höre, assoziiere ich einen sehr konservativen Anlegertyp. Wenn ein solcher Typ erst mit 57 erstmalig Geld an der Börse investiert, ist das zum Scheitern verurteilt. Nach dem 50%-Crash brennen da alle Leitungen durch und die Aktien werden mit Verlust verkauft.

Ist der "Sofort-Renten"-Investor aber ein alter Hase in Sachen Börseninvestments, der vielleicht nur einen Teil des Vermögens in eine Sofort-Rente investieren will - darüber habe ich tatsächlich auch schon nachgedacht - dann würde ich mir weniger Sorgen machen.

Soviel jetzt mal ins Blaue. Vielleicht hilft es ja Hans, Peter, Hans-Peter oder Totti.

Liebe Grüße

Dummerchen

ChrisS sagt am 01. Mai 2017

@ Totti

Wie gesagt, bevor es um konkrete Einzelfälle geht, wirst du nach dem Lesen der verlinkten Artikel den Hintergrund besser verstehen, warum es überhaupt die Empfehlung gibt (nochmal, keine "Vorschrift" oder sowas, dass muss sowieso immer auf jede Situation persönlich angepasst werden), welche Rolle die Langfristigkeit des Anlagezeitraumes bei Aktien spielt.

Wenn man das "warum" dahinter erstmal verstanden hat, kann man sich ja danach immer noch Gedanken um abweichende Fälle wie "aber mein persönlicher Horizont beträgt garnicht mehr 10-15+ Jahre, was sollte ich also tun?" machen, doch ganz ohne Verständnis gehts eben nicht (bzw wird zum (nicht-empfehlenswerten) Blindflug).

Die Artikel erklären das Prinzip dahinter viel ausführlicher, aber ich wiederhol's halt nochmal...

Je kurzfristiger der Anlagezeitraum, umso größer sind die Bandbreiten der möglichen Schwankungen in den am Ende erzielten Ergebnissen. Wer nur für ein paar Jahre an der Börse ist, der kann vielleicht (wenns gut läuft) sein Geld verdoppeln, aber auch genauso (wenns schlecht läuft) sein Geld halbieren.

Je weniger Zeit man der Börse gibt, umso mehr erhöht sich die Abhängigkeit vom Glück/Pech des jeweiligen Jahres, es wird also immer mehr zum Glücksspiel (weil man ja nicht vorher wissen kann, ob man zufällig einen Zeitraum mit Verdoppelung oder Halbierung erwischt) - deswegen gibt es ja dazu auch noch eine weitere Empfehlung, nämlich die Asset-Allokation nach Risikotoleranz (kurzgesagt, nur soviel Geld in Aktien investieren, dass man auch eine mögliche Halbierung davon noch aushalten kann).

Je länger man aber der Börse Zeit geben kann, umso weniger "Glückspiel" wird es, sondern man nähert sich immer weiter (je länger, desto näher) der allgemeinen langfristigen Durchschnittsrendite an. Extremwerte wie Halbierung und Verdoppelung bei zu kurzen Zeiträumen, werden nach 20 Jahren glattgebügelt auf eine engere Möglichkeiten-Bandbreite, die (historisch) bei irgendwo zwischen 0% (also man geht jedenfalls nicht mit weniger Geld raus als man angefangen hat) und 12% p.a. lag.

Nicht vergessen, natürlich heißt das nicht, dass es darin zwischenzeitlich nicht auch (Buch-)Verluste gab, im Gegenteil, sondern (das ist ja gerade der Punkt), je länger man die Anlage laufen lässt, umso mehr Zeit kann man ihr geben, sich von möglichen zwischenzeitlichen Verlusten wieder zu erholen - man erhöht also mit der Zeit quasi seine Wahrscheinlichkeit auf ein allgemein positives Endergebnis.

Wie du ja auch an meinem Artikel siehst, wo ich für knapp 140 Jahre beim SP500 die Rendite-Ergebnisse (und ihre Wahrscheinlichkeitsverteilung) für verschiedene Haltedauern gezeigt habe. Als Extrembeispiel, für jemanden der nur 1 Jahr investiert, ist die Chance, ob er nach dem Jahr mit mehr oder weniger Geld dasteht, nur leicht besser als ein Münzwurf. Je mehr Zeit man der Sache gibt, umso mehr kann sich aber eben die allgemeine Aufwärtstendenz des Aktienmarktes auch durchsetzen.

Bei 10 Jahren investieren ist die Wahrscheinlichkeit auf einen positiven Abschluss schon auf fast 80% angestiegen, bei 20 Jahren über 90%, und so weiter. Ähnliches zeigt dir der Wesir ja auch in seinem "MSCI World -Verlust" Artikel, da sind die Wahrscheinlichkeiten (aufgrund des freundlicheren Zeitraumes seit 1970) sogar noch etwas besser, aber ganz egal ob man nun lieber optimistischer oder pessimistischer rechnet, es geht im allgemeinen erstmal um das Verstehen dieser allgemeinen positiver werdenden Grundtendenz bei der Zeit.

Soviel dazu. Kommen wir zu "Hans und Peter" - anstatt ihnen jetzt eine "Empfehlung" abzugeben, würde ich lieber so formulieren, dass sich lieber über "ein paar Dinge selbst Gedanken machen" (das klingt nicht so autoritär und weist vorallem darauf hin dass jede allgemeine Empfehlung immer noch aufgrund der individuellen Situation und Typsache angepasst werden muss).

Anstelle das nur über den Anlagehorizont zu entscheiden, würde ich viel lieber nochmal auf die Wichtigkeit und die Klärung der jeweils eigenen Risikotoleranz hinweisen. Die wurde noch garnicht erwähnt, ist aber der Dreh- und Angelpunkt bei der Frage, was Hans und Peter jeweils aushalten können, und daher was die passendste Vorgehensweise für sie wäre - ganz wichtig, da müssen sie auch nicht gleich sein!

Nur weil sie den selben Anlagehorizont haben, heißt das lange nicht dass sie auch die selbe Risikotoleranz haben, sondern da können sie sich auch weit unterscheiden, und deshalb wird sich auch ihre zu ihnen passende Allokation unterscheiden - das ist ganz normal, und eigentlich auch gut so, da wir alle individuell sind und eine "one-size-fits-all" Pauschal-Lösung niemandem wirklich gerecht werden könnte.

Auch vernachlässige ich jetzt erstmal mögliche Grundsatzdiskussionen über "warum überhaupt ein so schlaghaftes Komplett-Verkaufen zum Renteneintritt, warum nicht einfach Aktien weiterlaufen lassen oder nur angepasste Entnahme, etc?", die von den geschätzten Vorkommentatoren erwähnt wurden (wie gesagt, der ganze Themenkomplex und mögliche Ansätze wurden im "Entsparen"/Endspiel-Artikel vom Finanzwesir und der Community schon gut ausgeführt).

Bleiben wir also bei deinem Beispiel - in 5 Jahren soll das Vermögen in eine Sofortrente gesteckt werden. (Was genau danach damit bezweckt wird ist eigentlich auch relativ irrelevant, es geht jedenfalls um einen kompletten Abzug eines großen Einmalbetrages - im Gegensatz zum Beispiel zur kleinen schrittweisen Entnahme)

Wenn wir uns nun Hans ansehen:

100k im Festgeld, 100k in Aktien - was kann nach fünf Jahren aus seinem Geld werden ?

Wenn wir im schlechtesten Fall* einfach mal eine Halbierung der Aktien unterstellen, sinds am Ende 150k. Auf der oberen Seite der Möglichkeiten unterstellen wir eine Verdoppelung der Aktien und könnten 300k erreichen. Und dazwischen sind eben auch alle Möglichkeiten offen.

(* - natürlich könnte man auch aus der Vergangenheit noch die "genauen" Werte für die Renditeverteilungen bei 5jähriger Haltefrist nehmen, aber das spare ich mir mal weil es erstmal nur darum geht das allgemeine Grundprinzip dahinter zu verdeutlichen und keine über-optimierte "Scheingenauigkeit" der Vorhersagefähigkeiten vorzugaukeln)

Nehmen wir mal an, Hans ist vom Typ her ein "aufgeklärter Anleger", also dass er seine Anlagenverteilung bewusst so anhand seiner Risikotoleranz schon vorher festgelegt hat (er also mit einem möglichen 50%-Aktienverlust, dh. 25% Gesamtvermögensrisiko klarkommt).

Die "Empfehlung" an ihn wäre also - wenn er sich darüber schon Gedanken gemacht - bleib dabei. Er weiß worauf er sich einlässt und kommt mit den Schwankungsbreiten klar, und bereit ist für die "Chance" auf 300k auch das "Risiko" von vielleicht nur 150k einzugehen.

Wie hingegen Peter tickt, kann unabhängig davon ja ganz anders sein. Vielleicht ist er jemand, der viel mehr Wert auf Planbarkeit und Sicherheit legt, und dafür auch bereit ist (oder eben bereit sein muss), für Verlustbegrenzung auch Abstriche beim möglichen Renditepotential zu machen.

Wenn er zB. nur 10% Einbußen akzeptieren würde, wäre die "Empfehlung" (nach allgemeiner, auch hier angewandter "-50% Crashtest" Methode) dass er lieber nur 20% vom Vermögen noch in Aktien investiert, also 40k und den Rest 160k fest. Je nachdem wo er sich eben selbst einordnet im Spektrum von "200k und garantiert nicht weniger" versus "wer was gewinnen will, muss auch was wagen" machen Aktien eben mehr oder weniger Sinn.

Ganz wichtig, zwischen den beiden gibt es kein "richtig oder falsch" - beide sollen das machen, was jeweils zu ihnen selbst am ehesten passt. Hans ist zB. nicht automatisch "besser" dadurch, nur weil er einen größeren Aktienanteil halten kann - am Ende geht es nur darum, dass jeder die Allokation hat, mit der man sich individuell wohlfühlt und nachts ruhig schlafen kann.

Investieren ist kein Wettkampf, bei dem irgendeiner jemand anderem was beweisen müsste, sondern jeder seinen eigenen Weg abseits von Extremen wie Übermut oder Übervorsichtigkeit, finden muss.

Der Anlagezeitraum selbst spielt erst nach der (viel wichtigeren) Klärung der Risikotoleranz nur noch insofern eine Rolle, dass jemand der für länger anlegen kann natürlich auch viel mehr Zeit hat, zwischenzeitliche Verluste wieder aufzuholen: daher ja eben auch die allgemeine Aussage, dass man dies bei der Allokation mit berücksichtigt.

Jemand, der für 30 Jahre anlegt, hat weniger Probleme bei einer Halbierung seiner Aktien im Jahr 3, weil er noch 27 Jahre übrig hat, in denen sie das wieder (mehr als) aufholen können. (Zumal ja auch, bei jüngeren Leuten geht es meist noch um nur geringere Beträge, da wird erst noch angespart, während es bei Älteren oft schon um "existentiellere" Summen gehen kann).

Jemand der nur für 5 Jahre anlegt, für den gestaltet sich der mögliche "Schaden" einer Halbierung im Jahr 3 jedoch schon ganz anders und wesentlich schwerer - deswegen ja auch die Reaktion, sich Gedanken über eine Verringerung der Aktienallokation und/oder eine Verlängerung des Investitionszeitraumes zu machen. Anhand dieser Fragen (welches Risiko kann ich ertragen? Und wie lange will ich es ertragen?) wird sich auch Peter seine individuelle, zu ihm passende Lösung in der Verteilung finden können.

Grinskeks sagt am 01. Mai 2017

@totti

Ich würde mir viel eher die Frage stellen, wie viel Geld ich ab Rentenbeginn jährlich brauche. 5 Jahre bis zur Rente + 10 Jahre zu 10.000 Entnahme würde bedeuten dass ich für Etfs einen Anlagehorizont von zumindest 15 Jahre habe. Mit 54 sind es 13Jahre zur Rente + x Jahre.

Hans hat vielleicht 75.000 Euro investiert und 100.000 draus gemacht. Peter fängt bei 100.000 an.

Fällt der Wert des Portfolios in einem Jahr um 20%, wird Peter mit Sicherheit unruhiger schlafen als Hans der immer noch im Plus ist.

Mein Vorschlag: Ziele setzen, Kapitalbedarf ermitteln und dann nachrechnen, wie diese erreicht werden können.

Gruss

Grinskeks

Mark85 sagt am 01. Mai 2017

An Totti: Der Unterschied ist, dass Hans bereits 8 Jahre Vorsprung hatte, um ungünstige Kaufzeitpunkte oder Verläufe ,,auszusitzen". Weil die Börsen bislang langfristig immer weiter stiegen, geht es um mögliche Verlustwahrscheinlichkeiten nach Haltedauerjahren.

Sieh das Ganze bitte nicht als Empfehlungen, sondern maximal als Anregungen an, weil hier niemand Garantien für fremde Gelder übernehmen kann und möchte. Hans und Peter müssen sich eigene Gedanken machen und selbst die Verantwortung für getroffene Entscheidungen übernehmen.

Ich finde deinen letzten Satz wichtig: Wenn man eine feste Summe zu einem festen Zeitpunkt sicher haben möchte, muss man rechtzeitig Risiko herausnehmen oder darf es gar nicht erst eingehen.

Peters kurze Haltedauer von nur 5 Jahren könnte zu einem Problem werden, muss sie aber nicht. Deshalb ein paar Fragen, die er für sich selbst beantworten muss: Wie viel Risiko möchte Peter generell eingehen? Müssen es die vollen 100.000 Euro in Aktien sein? Kann er die feste Grenze notfalls variabel nach hinten verschieben, falls die Kurse ungünstig in genau 5 Jahren stehen sollten? ;-)

Finanzwesir sagt am 02. Mai 2017

@Dummerchen und ChrisS: Danke für die ausführlichen Kommentare.

@Totti: Fachlich besser und klarer als von Dummerchen, ChrisS und Mark85 wirst Du es nicht mehr aufgedröselt bekommen. Die haben alle Nägel, die noch hervorstanden auf den Kopf getroffen. ;-)

Gruß

Finanzwesir

Totti sagt am 02. Mai 2017

Danke für die vielen ausführlichen Antworten.

Selber bin ich der Meinung, dass ich bis zum Schluss mein Aktienportfolio halten/abbauen kann. Ich plane (bin 54) ab Rentenbeginn (63) bis zum ca. 80. Geburtstag (hängt dann vom Gesundheitszustand ab) jeweils anteilig Anteile zu verkaufen und einen schwankenden "Ertrag" dafür in kauf zu nehmen. Ich brauche nicht jeden Monat die selbe Summe, wer arbeitet muss auch damit rechen durch plötzliche Arbeitslosigkeit nur noch mit 60% auskommen zu müssen.

Würde also mit 63 1/17 meines Portfolios verflüssigen und mit 64 1/16 und mit 65 1/15 usw.

Damit hätte ich jedes Jahr eine unterschiedliche Zusatzrente. Das finde ich sogar weniger langweilig als eine konstante Zusatzrente. Und Schwankungen gibt es ja wie gesagt sowieso im Arbeitsleben also kann es diese auch in der Rentenzeit geben.

Mit 80+ denke ich, dass ich weniger Geld benötigen werde (aus Erfahrung meiner Verwandtschaft, mein Vater wurde 90).

Mich stört nur diese "Anlagehorizont"-Empfehlung", der Horizont ist doch auch bei einem Wanderer immer gleich weit entfernt, egal ob er früh um 6 aufbricht oder erst um 16:00 Uhr.

M.E. kann man auch noch mit 62 in Aktien investieren. Mich würden mal Meinungen interessieren warum man das nicht tun sollte.

VG und nochmals vielen Dank

Totti

ChrisS sagt am 04. Mai 2017

@ totti

na geht doch :-)

Wenn du für dich einen Weg gefunden hast, wie du es machen willst, dann zieh es so durch.

"M.E. kann man auch noch mit 62 in Aktien investieren. Mich würden mal Meinungen interessieren warum man das nicht tun sollte."

Natürlich kann man auch im Alter noch in Aktien investieren. Man kann eigentlich immer in Aktien investieren, solang man sich Gedanken zum Einklang seiner Risikotoleranz und -tragfähigkeit gemacht hat und daraus eine passende Allokation zusammenstellt. Da wir alle dort aber unterschiedlich sind, wird es (auch bei gleichem Alter) zu verschiedenen Lösungen kommen.

Das ist eigentlich schon alles, nichts weiter - ich kann mir kaum vorstellen, dass du das nach unseren ellenlangen Texten nicht auch richtig verstanden hast ;-)

Dummerchen sagt am 04. Mai 2017

Hallo Totti,

ich möchte nicht ungehalten klingen, aber hast Du auch gelesen, was wir Dir so geschrieben haben?

"Mich stört nur diese "Anlagehorizont"-Empfehlung", der Horizont ist doch auch bei einem Wanderer immer gleich weit entfernt, egal ob er früh um 6 aufbricht oder erst um 16:00 Uhr."

Nicht alles, was hinkt, ist, ein Vergleich.

"M.E. kann man auch noch mit 62 in Aktien investieren. Mich würden mal Meinungen interessieren warum man das nicht tun sollte."

- Du hast doch selbst ein Szenario geschildert, bei dem es keinen Sinn macht: Mit 67 kein Geld mehr an der Börse investieren wollen und alles in eine Sofort-Rente stecken. Dann ist die Gefahr, in 5 Jahren mit weniger da zu stehen als heute, eher groß.

- Oder aber man hat nicht die finanziellen Möglichkeiten, im Alter mit schwankenden Einkommen leben zu können wie Du. Wenn die Finanzen gerade so hinkommen, dass man davon leben kann, würde ich auch nicht mehr auf höhere Renditen spekulieren. Eine Investition in Aktien muss man sich auch "leisten" können. Eine Entnahmestrategie aus schwankendem Vermögen zu entwickeln, ist nicht gerade ein trivialer Selbstläufer.

- Oder man hat soviel Geld, dass man sich überhaupt nicht mehr dem Aktienmarktrisiko aussetzen muss, um bis zu seinem Lebensende finanziell über die Runden zu kommen. Dann braucht man auch nicht mehr in Aktien investieren.

Ich belasse es mal dabei - aus erstgenannter Befürchtung.

Liebe Grüße

Dummerchen

BigMac sagt am 05. Mai 2017

Hallo Totti,

wenn das Ziel des Wanderers der Horizont ist, dann erreicht er ihn nie. Wenn er das weiß, ist alles okay. Wenn das beim Anleger auch so ist, dann kann er auch einen Tage vor dem Ableben noch Aktien kaufen. Laut Dt. Wörterbuch ist der Anlagehorizont "... die Dauer, für die ein Anleger gewillt ist, eine freie Kapitalsumme in eine Anlage zu investieren."

"Mit 80+ denke ich, dass ich weniger Geld benötigen werde (aus Erfahrung meiner Verwandtschaft, mein Vater wurde 90)."

Darauf würde ich mich nicht verlassen. Ich vermute, deine Beobachtung beruht darauf, dass dein Vater aufgrund des altersbedingten Rückgangs seiner Leistungsfähigkeit nicht mehr so aktiv ist (Hobbies, Reisen, ...) und deshalb weniger Geld benötigt. Es ist aber auch sehr gut möglich, dass diese Entwicklung und die Auswirkungen so stark sind, dass mehr Geld als vorher benötigt wird. Ich kenne genug solcher Beispiele.

Gruß, BigMac

Totti sagt am 05. Mai 2017

@Mark85

Du rechnest aber auch mit dem Einstandskurs den Gewinn und Verlust aus. Das mache ich nur für die Steuer.

Wenn die Aktien bei Hans und Peter von 100 000 Euro auf 80 000 Euro abstürzen sollten, haben doch beide 20 000 Euro Verlust gemacht. (Beim Finanzamt natürlich nur Peter.)

Ich meine, dass man den Einstandskurs vergessen kann, wenn die Aktien gekauft sind, sind sie gekauft. Wenn man das so sieht dann ist es doch auch egal ob die Aktien gestern oder vor 7 Jahren gekauft wurden.

Und dann spielt natürlich nur der Zeitraum bis zur gewünschten Liquidierung eine Rolle und nicht der gesamte Anlagezeitraum. Beim Wanderer wird der Abstand zum Horizont oder einem anderen Ziel der Wanderung ja auch vom Wanderer aus gemessen und nicht vom Startpunkt seiner Wanderung.

VG und schönes WE

Totti

Mark85 sagt am 07. Mai 2017

An Totti: Gut, machen wir aus Hans und Peter Wanderer. Sie möchten beide den gleichen Gipfel erreichen:

Hans weiß, dass es in dieser Region jederzeit zu starken, unvorhersehbaren Wetterumschwüngen kommen kann. Also packt er ein Zelt zum Schutz und mehr Essensvorräte als gewöhnlich ein, um auftretende Schlechtwetterfronten gemütlich aussitzen zu können. Er wird den Gipfel in jedem Fall erreichen, weil er ausreichend Zeit für alle Eventualitäten eingeplant hat.

Als Peter Hans beim Packen zusieht, denkt er sich: ,,Dem blöden Hans werde ich es zeigen! Weiß er etwa nicht, dass schon seit längerer Zeit alle Zeichen auf Sonnenschein stehen? Es wäre doch gelacht, wenn ich nicht schneller als er den Gipfel erreichen könnte!"

Um dies erreichen zu können, spart Peter Gewicht ein, indem er das Zelt weglässt und nur die allernötigsten Essensvorräte einpackt. Er hofft darauf, dass es unterwegs nur zu Sonnenschein kommen wird. Er wird entweder schneller als Hans den Gipfel erreichen oder unterwegs jämmerlich erfrieren oder qualvoll verhungern.

Den Ausgang dieser Geschichte darf jeder für sich selbst zu Ende denken. :-)

Der Anleger sagt am 07. September 2017

Zuerst einmal muss ich sagen, dass ich zum Glück nicht in ETF's investiere, die es nicht für nötig halten den zugrundeliegenden Index mit den im Index vorhandenen Aktien komplett physisch abzubilden.

Wenn ich mir ETF's kaufe achte ich darauf, dass ich vergleichsweise kleine Indizes kaufe. Jedoch sind mir Einzelaktien und Stockpicking deutlich lieber, da ich nur Unternehmen kaufe, bei denen ich keine Bauchschmerzen habe, im Gegensatz zu einem ETF. Aber das sei bei dem ganzen Thema einmal dahingestellt.

Normalerweise verfolge ich das MSCI-World Geblubber noch nicht einmal, es ist mir allerdings durch Zufall aufgefallen, dass der MSCI World und die zugehörigen ETF's über 10% auseinanderliegen, seit dem 01.01.2017 bis heute. Fakt ist, dass seit Anfang des Jahres der MSCI-World Index über 10% gestiegen ist, der ETF dümpelt irgendwo um die 0% herum, je nachdem welchen ETF man sich anschaut.

In meinen Augen kann das mehrere Hintergründe haben:

- Der ETF kostet Gebühren und damit Performance

- Die schon beschriebene Eurostärke die "plötzlich" aufgetreten ist.

- Der ETF setzt sich aus anderen Titeln und Inhalten zusammen als der Index

Fangen wir bei der Analyse mit Punkt 1 an, den können wir eigentlich getrost ignorieren, denn die Gebühren bewegen sich ja im 0,XX% Bereich. Also hätte der ETF Stand heute mindestens 9-10% Rendite schaffen müssen!

Punkt 2 ist die "plötzliche" Eurostärke im Gegensatz zum Dollar. Das kann auch nicht der Weisheit letzter Schluss sein, denn legt man beide Indizes übereinander, haben sich zwar Euro und MSCI-World Index im Juli gekreuzt, sie laufen aber nicht in vollkommen gegengesetzte Richtungen! Aber genaueres könnt ihr dennoch Punkt 3 entnehmen.

Punkt 3 ist meiner Meinung nach einer der wichtigsten Gründe weswegen diese extreme Diskrepanz zwischen Index und ETF überhaupt stattfinden kann. Ihr kauft euch ein Produkt in dem entweder nur ein Bruchteil der Werte die im Index vertreten sind hinterlegt sind (nennt sich übrigens auch Optimized Sampling (man kauft nur die Werte des Indizes die die Wertentwicklung großteils ausmachen)). Zweite Möglichkeit, ihr kauft euch ein Synthetisches Produkt, bei dem überhaupt nicht drin sein muss, was außen draufsteht (nennt sich synthetische Replizierung). Das bedeutet für euch, ihr solltet euch endlich einmal damit beschäftigen was ihr da überhaupt gekauft habt. Das ist übrigens auch genau das, was vorher schon immer wieder einige Investoren und Finanzredakteure (z.B. Wirtschaftswoche) gesagt haben, man muss wissen in was man investiert.

Investiert man in einen ETF und es ist einem auf Deutsch gesagt einmal vollkommen egal was drin ist, dann kann euch schlimmstenfalls genau das gleiche passieren wie 2008/2009 mit den Subprime Papieren.

Bei der Variante „Optimized Sampling“ könnte der Währungseffekt noch eine größere Rolle spielen, das gebe ich durchaus zu, denn hier werden nur die größten Titel des Indizes gekauft. Da beim MSCI World sowieso 60% Amerika drinsteckt (Stichwort Klumpenrisiko) wird der Anteil an US-Papieren im ETF entsprechend höher sein als im Index. Hier müsst ihr euch die Halbjahresberichte oder Jahresberichte die ein ETF veröffentlichen muss anschauen, dort steht übrigens auch die Zusammensetzung der Anteile prozentual drin.

Bei den „synthetischen“ Dingern spielt der Währungseffekt weniger die entscheidende Rolle als bei den vorherigen Teilen. Warum? Hier könnte auch eine Siemens, oder eine Allianz prinzipiell übergewichtet sein. Das müsst ihr aber auch in den regelmäßig veröffentlichten Berichten nachlesen und nachprüfen.

Wenn ihr nur die Augen vor der Realität verschließt wird es nicht besser. Und ich kann euch garantieren, dass es auch noch schlimmer kommen wird, wenn die ersten ETF „Anleger“ kalte Füße bekommen und ihre bisherige Performance sich sichern möchten. Denn dann sacken die Kurse der zugrunde liegenden Unternehmen ab und es könnte zu einer Kettenreaktion kommen.

@Finanzwesir

Jetzt zu sagen ich verschließe die Augen und mir ist vollkommen egal was passiert, kann unter Umständen für dich ärgerlich ausgehen wenn du doch mit Verlusten verkaufst. Da du auf deinem Blog eine enorme Reichweite hast, hast du in meinen Augen auch die Verantwortung deinen Lesern hier mitzuteilen, dass es sich hierbei um keine Anlageempfehlung handelt. Im schlimmsten Falle wirst du von Lesern die die Kursverluste doch nicht aushalten und aus dem ETF aussteigen juristisch belangt. Aber das soll nur mein Rat sein, handeln musst du selbst.

FAZIT:

Jeder von euch sollte für sich prüfen, wie die Zusammensetzung des ETF’s ist und selbst entscheiden. Letztendlich besitze auch ich keine Glaskugel und kann in die Zukunft schauen.

Eventuell sollte ich einmal einen Blog starten und dort ein bisschen von meinem Wissen mit euch teilen.

MfG

PS: Mein Beitrag stellt keine Anlageberatung oder eine konkrete Handlungsempfehlung im Sinne des Gesetzes dar. Dieser Beitrag stellt nur meine persönliche Meinung zur Entwicklung der aktuellen Situation dar. Ich schließe somit jegliche Haftung für Anlageentscheidungen und den daraus resultierenden Risiken der Leser/-in aus.

ChrisS sagt am 09. September 2017

@ Der Anleger

mhm da wird ja themenmäßig ziemlich weit ausgeholt - ich kommentiere erstmal den eigentlichen Anlass des Artikels, nämlich die Währungsschwankungen/unterschiede zwischen Indizes und ETFs:

"Punkt 2 ist die "plötzliche" Eurostärke im Gegensatz zum Dollar. Das kann auch nicht der Weisheit letzter Schluss sein, denn legt man beide Indizes übereinander, haben sich zwar Euro und MSCI-World Index im Juli gekreuzt, sie laufen aber nicht in vollkommen gegengesetzte Richtungen! Aber genaueres könnt ihr dennoch Punkt 3 entnehmen."

Doch, das ist ganz sicher der Hauptgrund für diese Abweichungen.

Um das ganze nicht noch mit dem Themenkomplex "ETF-Kritik" zu vermischen, gehen wir für unsere Daten einfach mal direkt an die unverfälschte Quelle, nämlich die offiziellen Indexangaben von MSCI selbst.

(Stand 31.Aug)

MSCI World (USD) net

https://www.msci.com/documents/10199/149ed7bc-316e-4b4c-8ea4-43fcb5bd6523

YTD Rendite: 13,47% seit Jahresbeginn

MSCI World (EUR) net

https://www.msci.com/documents/10199/890dd84d-3750-4656-87f2-1229ed5a5d6e

YTD Rendite: 0,66% seit Jahresbeginn

Diese beiden Indexvarianten unterscheiden sich sonst durch nichts (das hat also nichts mit ETF-TERs, optimized sampling, swaps o.ä. zu tun) ausser eben nur in der "Währungsbrille" durch die sie betrachtet werden.

Und was hat der EURUSD in der Zeit gemacht ? Anfang des Jahres bei 1,05 gestartet und bis Ende August auf 1,19 gestiegen, und diese dazu entsprechende "Abwertung" aussereuropäisch notierter Kurse erklärt also fast vollständig die selbe Größenordnung der Renditeunterschiede der Indizes.

Ich hatte es im ersten Kommentar ja schonmal erwähnt, aber das ist halt ein typischer wichtiger Anfängerfehler: man sollte nur Indizes mit Indizes, und ETFs mit ETFs vergleichen. Nicht vermischen/verwechseln, sonst sind die Fehlschlüsse vorprogrammiert.

Und wenn man mal Indizes mit ETFs vergleicht (der einzig sinnvolle Grund ist nur zu schauen ob/wie gut der ETF seinem Index folgt), muss man eben auch bitte darauf achten, dass man den richtigen Index zum Vergleich heranzieht.

Wenn ich einen MSCI World ETF, der bei mir im Depot in Euro angezeigt wird, vergleichen will, muss ich eben auch den MSCI World in Euro dazu heranziehen, nicht einfach nur blind die (ja meist sonst überall einfach nur angezeigte) Dollar-Variante. Achja und da die meisten ETFs auch auf die "net return"-Variante laufen, muss ich darauf eben auch noch achten.

Nicht böse gemeint, aber sowas weiß man eigentlich, wenn man kein totaler Anfänger mehr ist, also würde ich da lieber erstmal an der eigenen Bildung arbeiten bevor man anderen was erzählen will. Wie gesagt, kein Problem, wir alle lernen ja nie aus :-)

Zu den anderen Punkten:

"Punkt 3 ist meiner Meinung nach einer der wichtigsten Gründe weswegen diese extreme Diskrepanz zwischen Index und ETF überhaupt stattfinden kann. Ihr kauft euch ein Produkt in dem entweder nur ein Bruchteil der Werte die im Index vertreten sind hinterlegt sind (nennt sich übrigens auch Optimized Sampling (man kauft nur die Werte des Indizes die die Wertentwicklung großteils ausmachen))."

Du kannst schon sicher davon ausgehen, dass die ETF-Anbieter genügend Aufwand und Rigor beim "optimized sampling" betreiben, dass daraus nicht Index-ETF Renditeabweichungen jenseits der 10% bei rauskommen.

Das wären ja katastrophale Werte, bei denen ihnen auch alle institutionellen Großanleger wütend die Bude einrennen (bzw davonrennen) würden, ein Tracking-Error von jenseits und gut und böse, mit dem man keine Produkte mehr verkaufen kann.

Das optimized sampling wird auch schon mit etwas komplexeren statistischen Modellen gemacht als "wir nehmen einfach nur mal die größten Werte", über die konkreten "wie"-Hintergründe kannst du dich also auch gern selbst mal genauer informieren, um deine Vorstellungen darüber zu präzisieren.

Auch kannst du bei den ETF-Anbietern selbst nachsehen, wie groß (oder oft eher, wie klein) die tatsächlichen Unterschiede/Abweichungen in den Aktienpositionen/gewichtungen tatsächlich sind. Und schlussendlich eben auch an der konkreten Wertentwicklung, wie (verhältnismäßig wenig) sich die "unvollständige" Abbildung in Renditedifferenzen auswirkt.

Mal nur als beliebiges Beispiel, der iShares MSCI World (dist) ETF (IE00B0M62Q58) läuft unter "optimized sampling" und hat aktuell laut Anbieter 1625 Positionen, der reine MSCI World Index 1652. Die Abbildung kann man also fast schon als ziemlich vollständig beschreiben. Und bei der Rendite siehts auch gut aus, der ETF trackt relativ genau:

MSCI World (Euro net) Rendite YTD bis gestern: -0,16%

iShares MSCI World (dist) ETF Rendite (Euro) YTD bis gestern: -0,16%

Nehmen wir mal ein Beispiel für etwas "aggressiveres" Sampling, den SPDR MSCI ACWI ETF (IE00B44Z5B48).

Laut Anbieterseite grad 1904 Positionen, im MSCI-Index selbst sind aber eigentlich 2494 Positionen drin.

Hier wird tatsächlich auf ein paar hundert Firmen verzichtet, weil der Aufwand für die vielen Mickerpositionen (die ja jeweils nur 0,01% Anteil bekommen würden), gerade im Hinblick auf die höheren Handelskosten an vielen Schwellenländer-Börsen, in keinem Verhältnis mehr zum "Ertrag" eines genaueren Indextracking mehr steht, also die selbe Indexentwicklung auch größtenteils genauso auch "nur" mit einer kleineren, repräsentativen Unterauswahl viel kostengünstiger abgebildet werden kann.

Im Gegenteil, gerade durch die höheren Kosten kann es sogar manchmal zu der eigentlich "paradoxen" Situation kommen, das eine vollständig-replizierte Indexnachbildung sogar höhere Tracking-Abweichungen hat als das Sampling.

Achja und wie siehts beim SPDR ACWI ETF konkret aktuell aus?

- MSCI ACWI (Euro net) Rendite YTD bis gestern: 1,23%

- SPDR MSCI ACWI ETF Rendite (Euro) YTD bis gestern: 1,05%

also absolut im vergleichsüblichen normalen Rahmen.

"Zweite Möglichkeit, ihr kauft euch ein Synthetisches Produkt, bei dem überhaupt nicht drin sein muss, was außen draufsteht (nennt sich synthetische Replizierung). Das bedeutet für euch, ihr solltet euch endlich einmal damit beschäftigen was ihr da überhaupt gekauft habt."

Der Finanzwesir hat auch schon lange einige Erklär-Artikel zur synthetischen Replizierung geschrieben, du brauchst also nicht zu glauben das wäre hier was neues oder unbekanntes :-).

Das man verstehen muss, in was man investiert, sollte auch jedem klar sein, so kann sich ja auch jeder den's interessiert die Trägerportfolien auf den Anbieterseiten einsehen.

Und es soll sogar Leute geben, die die synthetische Replizierung verstehen und sich dann auch trotzdem noch bewusst dafür entscheiden, weil sie das eben so wollen. Nur mal so, damit nicht der Eindruck erweckt wird, synthetische Replikation würde nur von dummen Ahnungslosen genutzt, die auf sie "hereinfallen".

"Investiert man in einen ETF und es ist einem auf Deutsch gesagt einmal vollkommen egal was drin ist, dann kann euch schlimmstenfalls genau das gleiche passieren wie 2008/2009 mit den Subprime Papieren."

Da eine Verquickung von ETFs und Dingen wie Lehman-Zertifikaten herzustellen ist relativ unseriös, da sich die Produkte in ihrer Struktur doch arg unterscheiden.

Die Zertifikate waren derivativ (bei denen also bestimmte Zinsauszahlungsmodalitäten an komplexe Basiswertentwicklungen gekoppelt waren), während ETFs einfach nur eins machen sollen - einem bestimmten Index so genau wie möglich folgen.

Die Zertifikate waren Inhaberschuldverschreibungen der herausgebenden Bank, die sich bei Pleite des Emittenten in Luft auflösen, während der ETF-Inhalt rechtlich zum Sondervermögen gehört, was bei einer Anbieterpleite davon getrennt ist (also zB verwertet und voll ausgezahlt werden kann, oder eine neue Verwaltungsgesellschaft übernimmt und führt weiter).

Selbst beim Hauptziel dieser "Kritik"-Argumentationslinie, nämlich den bösen synthetischen Replizieren, ist es ja auch so dass das Kontrahentenrisiko vorgeschrieben auf max 10% begrenzt werden soll (also die Differenz zwischen Indexentwicklung und Trägerportfolio, die mir das Gegenüber liefern soll), die meisten Anbieter gleichen dabei auch schon viel früher und öfter aus, so das garnicht erst so große Abweichungen entstehen die dann beim Ausfall eines Kontrahenten verlustig werden.