06. Oktober 2023

Der Depot-Rohbau

Beim Hausbau ist der Rohbau das Wichtigste. Was hier vergeigt wird, lässt sich kaum noch retten. Bei der Portfoliokonstruktion ist es das Gleiche. Die tragenden Wände im Rohbau entsprechen den Indizes bei der Depotkonstruktion. Beide müssen passend platziert und dimensioniert werden.

Warum Indizes?

Letztlich ist die gesamte Altersvorsorge ja auf Sand gebaut. Wir haben keine Glaskugel und der Kontrollverlust verdriftet die Renditen so, wie es ihm gefällt und nicht so, wie wir es für einen geruhsamen Lebensabend gerne hätten.

Also müssen wir ziemlich massive Pfähle in den Grund rammen. Die massivsten Pfähle, die wir haben sind die Indizes. Ein Index repräsentiert die Leistungswerte (Rendite und Volatilität) einer gesamten Anlageklasse. Diese Leitungswerte lassen sich langfristig halbwegs sicher prognostizieren. Faustregel: langfristig = mindestens ein Börsenzyklus, das können auch schon mal fünfzehn Jahre sein.

Welche Anlageklassen sind interessant?

Altersvorsorge mit Tagesgeld? Eher weniger.

Eine würdige Assetklasse soll Rendite abwerfen und / oder sich grundsätzlich anders als der breite Aktienmarkt verhalten.

| Bringt Rendite | Verhält sich anders |

|---|---|

| - Weltaktien (Industrie- und Schwellenländer) | - Trendfolge (Rohstoffe, Aktien, Anleihen, diverse Märkte) |

| - Hochzinsanleihen | - Long Volatility (profitiert von heftigen Kursschwankungen) |

| - Immobilien (REITs) |

Und was ist mit Gold?

Gold ist ein komischer Bursche. Entweder wollen wir Gold, weil es trendet, wenn alles andere den Bach runter geht. Dann reicht aber Papiergold (Futures oder Optionen auf Gold). Dafür haben wir die Trendfolgefonds. Für die ist Gold auch "nur ein Rohstoff" und sie steigen ein, wenn es sich lohnt.

Gold als Medizin gegen die Zombieapokalypse? Dann brauchen wir Barren, die wir im Garten vergraben. Als ultimativer Notnagel ist Gold aber renditemäßig ein Klotz am Bein und deshalb nicht geeignet für den Vermögensaufbau.

Der heilige Gral der Portfoliokonstruktion

Aktienrendite bei Tagesgeldschwankungen

"Man muss den Leuten eine Strategie geben, so dass sie dabei bleiben.

Wer in der Verlustphase aussteigt, verliert 30 %. Dagegen verblassen alle anderen Anlegerfehler.“

Thorsten Hens, Professor für Wirtschaft am Swiss Finance Institute und am Institut für Banking und Finance (IBF) an der Universität Zürich. (Quelle)

Das deckt sich mit meiner Erfahrung aus 25 Börsenjahren. Was die Anleger verrückt macht, sind unerwartete lange Verluste. Niemand feuert sein Depot, weil es statt 7 % nur 5 % pro Jahr bringt. Dagegen können -12 % versus -10 % der Unterschied zwischen "alles verkaufen" und "gerade noch so durchhalten" sein.

Was mich an vielen Finanzdiskussionen mittlerweile erheblich stört, ist die Tatsache, dass die Diskutanten teilweise den neuen Menschen schaffen wollen. Minus 50 % sind nun mal möglich und da muss der Anleger halt über seinen Schatten springen und mal die Angst vor der Volatilität verlieren.

Ein sinnloses Unterfangen. Akzeptieren wir lieber die evolutionären Realitäten und konstruieren das Depot entsprechend.

Die Indizes in der Praxis

Zeitraum: 18 Jahre, 9 Monate – 31. Dezember 2004 bis 30. September 2023

Kriterien für die Indexauswahl:

- In der Landeswährung, Euro für Deutsche und Österreicher, Schweizer Franken für die Eidgenossen

- Möglichst lange Zeitreihe

- Total Return, oft durch ein TR im Indexnamen gekennzeichnet. Total Return = Gesamtrendite = Kursgewinne, beziehungsweise -verluste plus Ausschüttungen. Der Mensch lebt ja nicht nur vom Kursverlust, ab und zu darf es ja auch mal eine Ausschüttung sein ;-)

Das gilt für alle Indizes. Einen Index, der in Dollar notiert, können Sie nicht mit einem Index in Euro vergleichen. Und so landet man dann in den meisten Fällen beim Dollar. Total Return Index in Dollar - da gibt es die meiste Auswahl und die längsten Zeitreihen.

So auch hier.

Die Indizes

- Der MSCI ACWI repräsentiert die Weltaktien. 23 Industrie- und 25 Schwellenländer

- Der SG Trend Index für die Trendfolger

- Der CBOE Eurekahedge Long Volatility Hedge Fund Index vertritt die LongVola-Fonds

- Für den breiten US-Immobilienmarkt: Der FTSE Nareit US Real Estate TR Index

- Und die US-Hochzinsanleihen schicken den Bank of America US High Yield TR Index ins Rennen

Die Ergebnisse

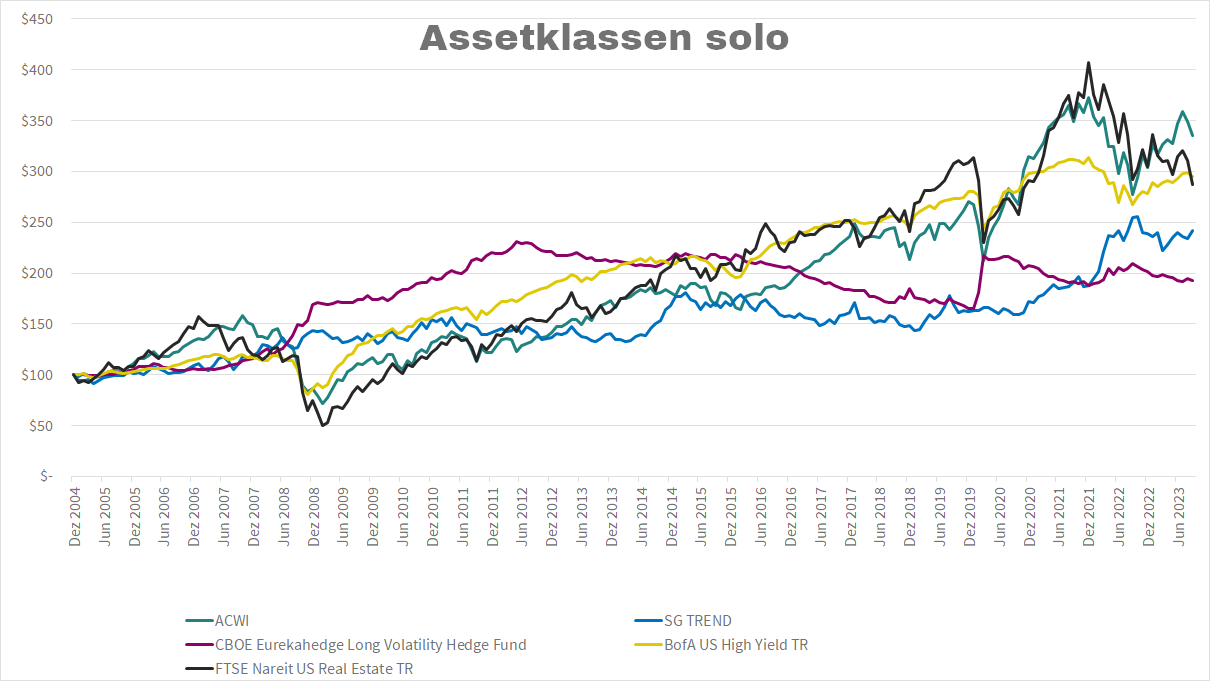

Assetklassen solo

Wir sehen ein vielversprechendes Gezappel. Der ACWI (grün) und die Immos (schwarz) laufen ziemlich parallel, aber Trend (blau) und vor allem LongVola (lila) kurven ganz anders durch die Gegend als der breite Aktienmarkt.

Aber das Ganze ist doch recht unübersichtlich. Jetzt folgen ein paar Detailbetrachtungen.

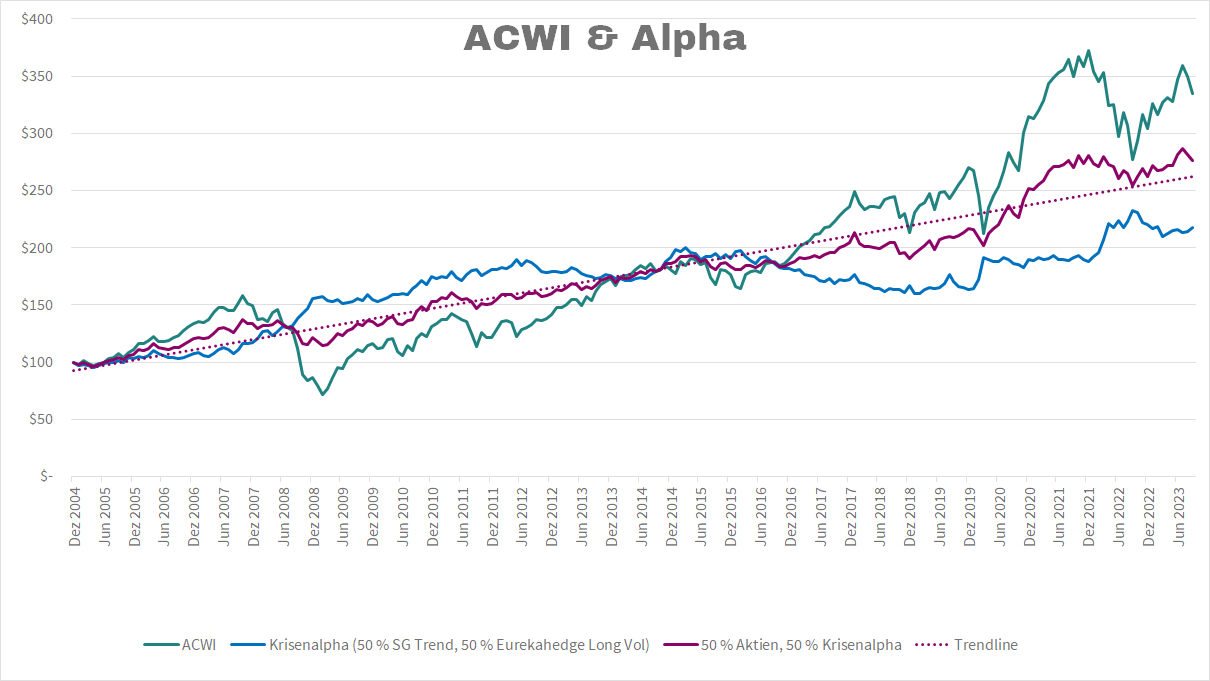

ACWI & Alpha

Trend und LongVola fassen wir zu Krisenalpha (blau) zusammen, dann mischen wir das Ganze 50:50 mit Weltaktien (grün). Das Ergebnis ist eine deutlich geglättete Kurve (lila).

| Kennzahl | ACWI | Krisenalpha | 50 % ACWI / 50 % Alpha |

|---|---|---|---|

| Maximaler Drawdown | -54,92 % | -20,33 % | -16,72 % |

| Zahl Monatsrenditen < -10 % | 3 | 0 | 0 |

| Zahl Monatsrenditen zwischen -9,99 % und -5 % | 18 | 8 | 1 |

| Positive Monate / negative Monate | 62 % / 38 % | 54 % / 46 % | 60 % / 40 % |

| Annualisierte Rendite | 6,38 % | 4,49 % | 5,50 % |

| Was wird aus 100 USD nach 18 Jahren und 9 Monaten? | $ 335 | $ 217 | $ 276 |

| Renditeminderung | 0 % | 35 % | 18 % |

| Drawdown-Minderung | 0 % | 63 % | 70 % |

Erkenntnisse

- Die Weltaktie ist und bleibt die leistungsstärkste Anlageklasse.

- Diese Leistungsstärke wird mit brutalen Abstürzen erkauft.

- Wenn es kracht, dann richtig. Der ACWI hat das beste Verhältnis von positiven zu negativen Monaten. Im Umkehrschluss bedeutet das: Das ganze Drama kommt nicht homöopathisch daher, sondern im Armageddon-Style.

- Krisenalpha hat einen viel geringeren Drawdown, alles läuft gemäßigter. Aber man verdient halt auch 35 % weniger und das Verhältnis positiver zu negativen Monaten ist fast 50:50. Man sieht deutlich häufiger negative Monate als beim ACWI.

Das Wunder der Unkorreliertheit

Die Kombi "Anlageklasse mit den fürchterlichen Schwankungen" plus "Anlageklasse mit der mittelprächtigen Rendite" ergibt einen Opel Kombi. Solide, unauffällig, verlässlich.

- Maximaler Drawdown: erträglich - viel besser wird’s nicht, wenn man aktienähnliche Renditen haben will.

- Miese Monate: sensationell, bei 225 Monate Laufzeit nur ein Monat mit einer Negativrendite zwischen -5 % und - 10 %. Die anderen 88 Negativmonate: Pillepalle-Kram bis maximal -5 %.

- Rendite: Zum "nicht arm sterben" reicht’s. Wie erwartet zwischen ACWI und Krisenalpha. Wenn man zwei unkorrelierte Anlagenklassen mischt, bekommt man langfristig eine Mischrendite, die zwischen den Renditen der beiden Anlageklassen liegt.

Ihre Entscheidung

Mehr Rendite oder weniger Schwankungen?

Bedenken Sie dabei aber Folgendes: Menschen fühlen relativ, nicht absolut.

Kleines Gedankenexperiment:

Sie klonen sich. Der eine Klon macht hier 100 % ACWI, der andere Klon lebt im Paralleluniversum und macht 50/50 ACWI/Alpha.

Ende 2021 gibt der ACWI nach und die ganzen schönen Gewinne der Coronazeit verflüchtigen sich zum Teil wieder.

Sie bleiben aber ganz entspannt, denn der Klon aus dem Paralleluniversum ruft rüber: "Yo Bro, Du hast trotzdem noch mehr als ich!"

Was passiert in Wirklichkeit?

Sie sehen die starken Verluste und müssen damit klarkommen. Sie hatten etwas und das nimmt der Markt Ihnen nun wieder.

Der Betreiber der Linie in lila bleibt viel entspannter, denn er weiß ja nicht, was er hätte haben können, wenn er denn alles in den ACWI gepackt hätte. Was ich nicht weiß, macht mich nicht heiß. Die Vola ist im Rahmen, passt schon, einfach weiter leben.

Und alle die sagen: "Das sitz’ ich aus" bitte hier entlang.

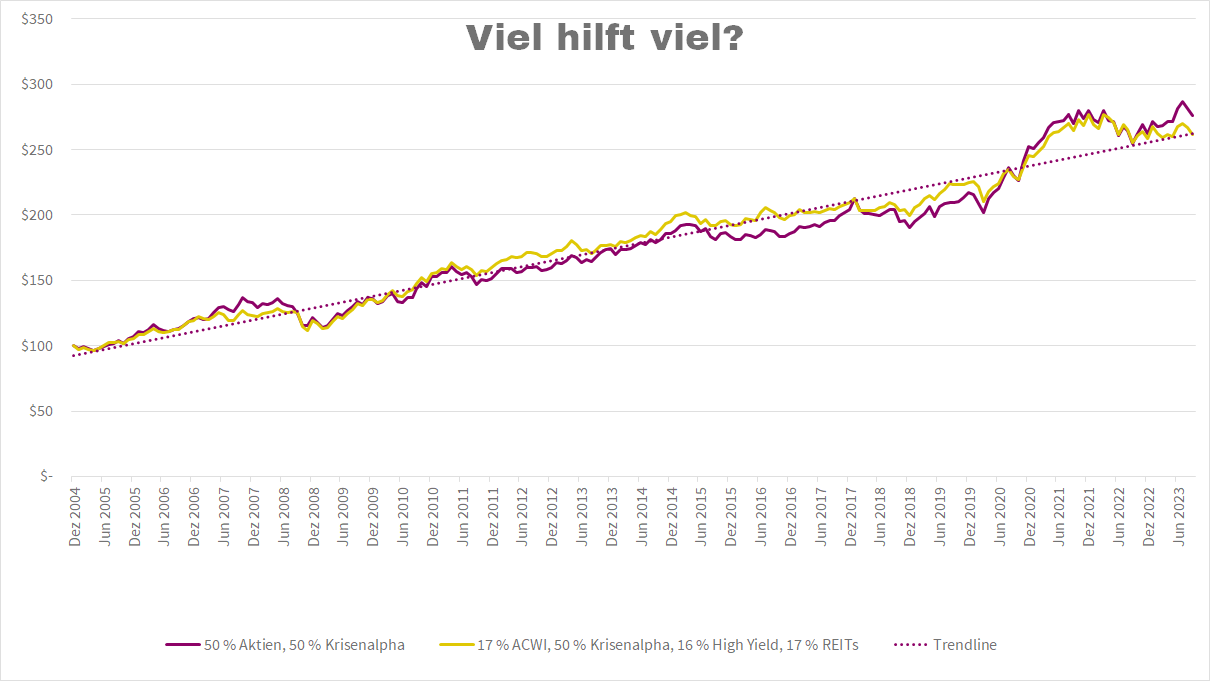

Viel hilft viel

Ein neues Szenario: Naive Diversifikation des Aktienteils.

- 17 % ACWI

- 17 % REITs

- 16 % Hochzinsanleihen

Das Ergebnis? Ernüchternd.

| Kennzahlen | 17 % ACWI, 16 % High Yield, 17 % REITs, 50 % Alpha |

50 % ACWI / 50 % Alpha |

|---|---|---|

| Maximaler Drawdown | -13,36 % | -16,72 % |

| Zahl Monatsrenditen < -10 % | 0 | 0 |

| Zahl Monatsrenditen zwischen -9,99 % und -5 % | 2 | 1 |

| Positive Monate / negative Monate | 60 % / 40 % | 60 % / 40 % |

| Annualisierte Rendite | 5,41 % | 5,50 % |

| Was wird aus 100 USD nach 18 Jahren, 9 Monaten? | $ 262 | $ 276 |

| Renditeminderung | 5 % | 0 % |

| Drawdown-Minderung | 20 % | 0 % |

Die Leistung ist identisch. Das ist jetzt ein Schnappschuss nach 18 Jahren und 9 Monaten. Warten wir mal 2026 ab, wie es dann aussieht. Vielleicht liegt ja dann das erste Portfolio vorne.

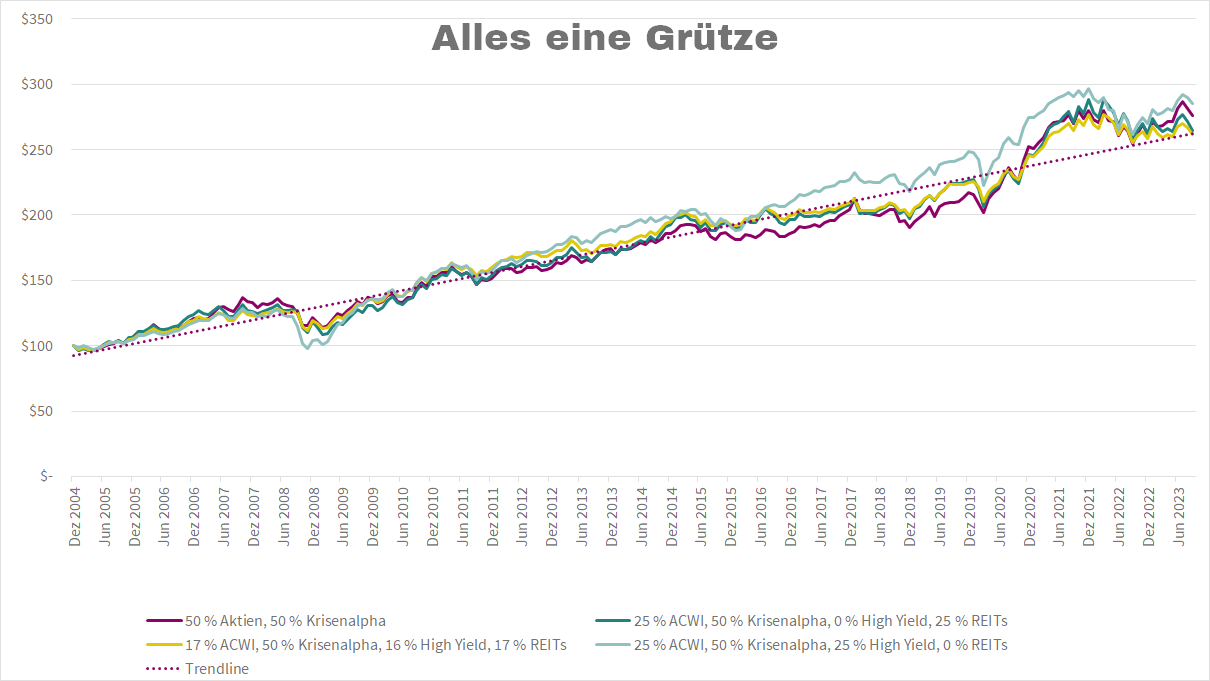

Alles eine Grütze

Jetzt am Start:

- Der Minimalist in lila: 50 % Krisenalpha und 50 % Weltaktien

- Das "Viel-hilft-viel"-Depot in gelb: 50 % Alpha plus naive Diversifikation über Weltaktien, Immos und Hochzinsanleihen

- Das "Hochzins"-Depot in hellgrün: 50 % Alpha plus 25 % Weltaktien und 25 % Hochzinsanleihen

- Das "Immo"-Depot in grün: 50 % Alpha plus 25 % Weltaktien und 25 % REITs

Das Ergebnis: Jeder, wie er will. Alle kommen am Ziel an.

Und nein, Hochzins ist nicht besser. Hochzins hatte die schlechteste Leistung 2008 und das in einem Szenario in dem es drunter und drüber ging. Die schicke Renditekurve von 2018 erreicht nur, wer 2008 durchgehalten hat. Das wird leider bei theoretischen Excelbetrachtungen gerne vergessen: Hinter jedem Drawdown steckt ein menschliches Schicksal.

Fazit

Die Zusammensetzung des Aktienteils spielt keine große Rolle.

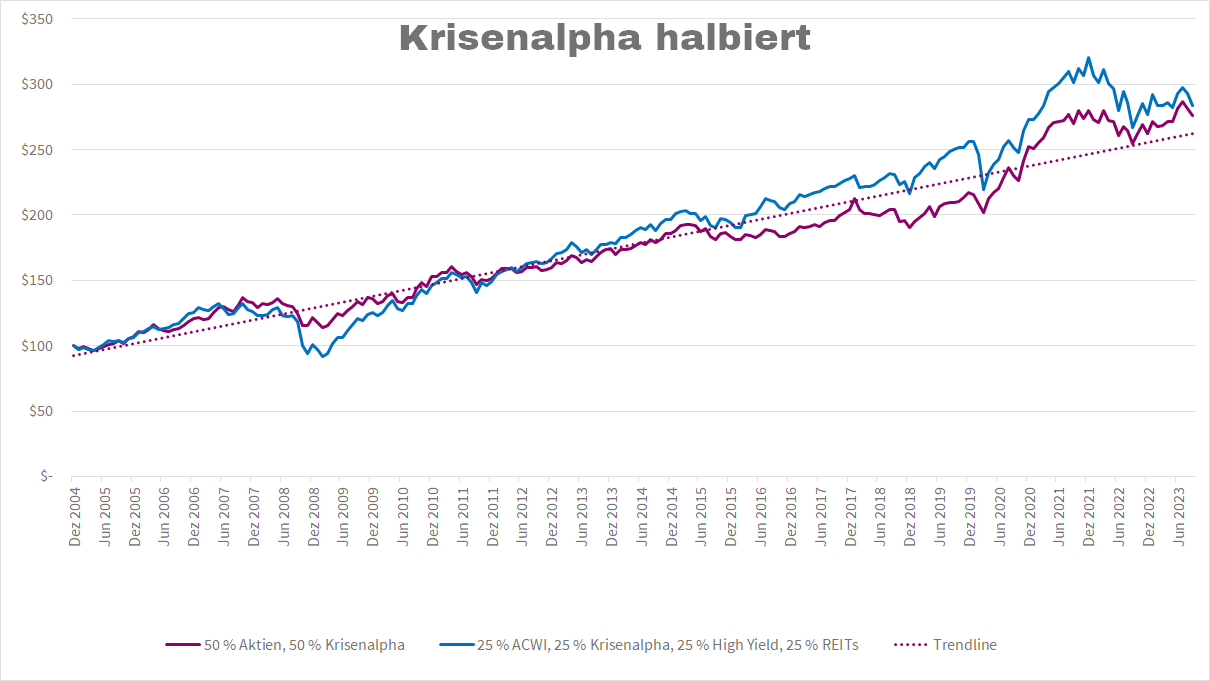

Krisenalpha halbiert

Was passiert, wenn wir statt 50/50 Aktien/Alpha jede Anlageklasse mit 25 % beteiligen?

25 % ACWI, 25 % REITs, 25 % Hochzins und 25 % Alpha.

| Kennzahlen | Je 25 % pro Assetklasse | 50 % ACWI / 50 % Alpha |

|---|---|---|

| Maximaler Drawdown | -30,91 % | -16,72 % |

| Zahl Monatsrenditen < -10 % | 2 | 0 |

| Zahl Monatsrenditen zwischen -9,99 % und -5 % | 5 | 1 |

| Positive Monate / negative Monate | 64 % / 36 % | 60 % / 40 % |

| Annualisierte Rendite | 5,82 % | 5,50 % |

| Was wird aus 100 USD nach 18 Jahren, 9 Monaten? | $ 283 | $ 276 |

| Renditesteigerung | 2,5 % | 0 % |

| Drawdown-Steigerung | 85 % | 0 % |

Erkenntnis

Die Unkorreliertheit ist entscheidend und nicht nicht Rendite der einzelnen Anlageklassen. Alpha bringt die Ruhe ins Depot. Alpha halbiert bedeutet: Etwas mehr Geld im Depot, dafür hat sich aber die Volatilität fast verdoppelt und wir müssen jetzt zwei Monate mit einem Verlust größer zehn Prozent ertragen.

Fazit

Indizes suchen, dann Excelkram, das ist theoretisch, langweilig und mühsam.

Aber so machen es die Profis.

Profis haben einen Plan, der Amateur hat eine 200 Titel umfassende Watchlist.

Auch bei der Altersvorsorge gilt: Erst der Rohbau, dann die Farbe der Sofakissen.