Short-ETF, rette mich!

Immer, wenn die Börse schwächelt, erhalte ich Leser-Mails mit der Frage: "Kann ich mein Depot mit einem Short-ETF absichern?"

Für manche Leser scheint ein Short-ETF eine so eine Art silberne Knoblauchknolle zu sein. Hilft gegen Werwölfe, Vampire und sinkende Kurse.

Definition Shorten

Shorten oder short gehen bedeutet, Wertpapiere zu verkaufen, die man nicht besitzt. Auf Deutsch: Leerverkauf. So geht’s (Steuer und Gebühren außen vor):

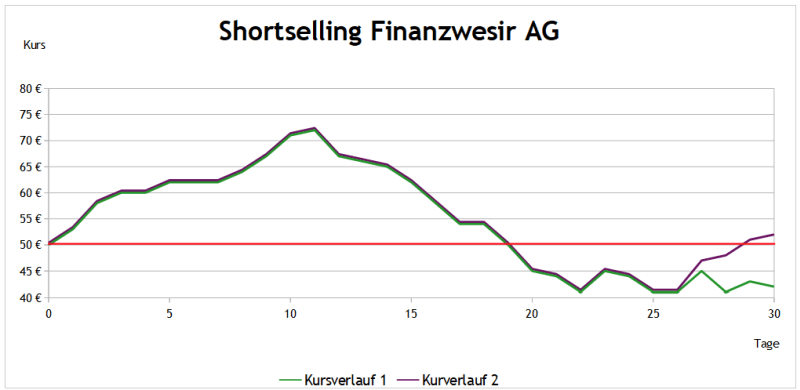

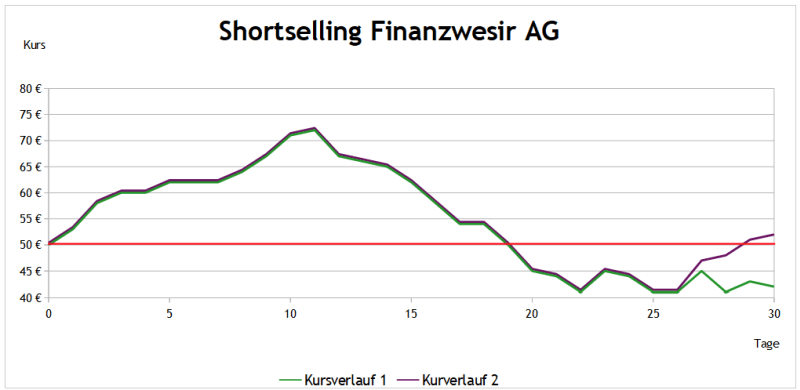

- Ein Leerverkäufer leiht sich 100 Aktien der Finanzwesir AG (beispielsweise von einem ETF) mit einer Entleihfrist von 30 Tagen und verkauft diese sofort an der Börse zum aktuellen Kurs von 50 € je Aktie. Einnahmen: 5.000 €

- Nach 30 Tagen muss der Short-Seller 100 Aktien der Finanzwesir AG zurückgeben. Nehmen wir an, er hat am letztmöglichen Tag gekauft. Dann sieht seine Bilanz wie folgt aus:

- Der Kurs (grün) ist gefallen, die Aktie kostet nur noch 42 Euro. Der Leerverkäufer kauft für 4.200 € 100 Finanzwesir-Aktien und gibt diese zurück. Sein Gewinn: 800 Euro.

- Der Kurs (violett) ist gestiegen, die Aktie kostet 52 Euro. Der Leerverkäufer kauft für 5.200 Euro Finanzwesir-Aktien und gibt diese zurück. Sein Verlust: 200 €.

Wenn der Leerverkäufer seine marktseherischen Kräfte aktiviert, sieht er:

- Grüner Kurs: Spätestens am vorletzten Tag muss er kaufen, da steht der Kurs bei 41 € und der Gewinn wird maximal.

- Violetter Kurs: Shortie erkennt am Tag 25: Das wird nichts mit dem grünen Kurs und deckt sich am Folgetag zum Tiefstkurs dieses 30-Tage-Abschnitts ein. Dann sieht er gelassen zu, wie der Kurs auf 52 Euro klettert und steckt seinen Gewinn von 900 Euro ein.

Wichtig zu wissen

- Die Entleihfrist kann wenige Tage oder mehrere Monate betragen. Das hängt davon ab, was der Shortie plant.

- Shortselling ist ein asymetrisches Geschäft. Der Kurs kann bestenfalls auf Null fallen, potentiell aber unendlich hoch steigen.

- Der Leerverkäufer muss mit seinem Kauf nicht bis zum letzten Tag warten. Ihm geht es nur darum, den Tag zu erwischen, an dem er unter Einstandskurs kaufen kann.

- In der Praxis ist das nicht ganz so einfach. Da gibt es Steuern und Gebühren und der Shortseller muss Sicherheiten stellen.

Wie schlägt sich der Short-ETF?

Ein Short-ETF ist immer ein synthetisches Derivate-Dingsbums. Trägerportfolio plus Swap. Das ist die einzige Art einen Short-ETF zu bauen.

Ein ETF besteht aus den drei Buchstaben E, T und F.

Ähm ja, wissen wir Finanzwesir.

Ja, aber die meisten sagen einfach Eteef, so wie man Beaesef oder Vauwe sagt. Eigennamen halt. Leider geht dabei die Bedeutung des E und des T verloren. Exchange Traded, börsennotiert.

Mit anderen Worten: Sie können täglich rein und raus aus dem ETF. Das macht den Short-ETF zu einem Daytrading-Instrument. Wie das?

Das Produktversprechen aller Short-ETFs, hier exemplarisch für einen Short-DAX:

"Die auf täglicher Basis bestimmte Wertentwicklung des ShortDAX entspricht ungefähr der inversen (umgekehrten) Entwicklung des DAX. Eine positive (negative) Veränderung des DAX führt zu einer negativen (positiven) Veränderung ungefähr gleichen prozentualen Ausmaßes auf Tagesbasis im ShortDAX TR Index."

Quelle: Factsheet: ComStage ShortDAX

| Tag |

Wertentwicklung |

Index |

Short-Index |

| Starttag |

|

100 |

100 |

| 1 |

-10% |

90 |

110 |

| 2 |

11,11% |

100 |

98 |

| 3 |

-10% |

90 |

107 |

| 4 |

11,11% |

100 |

96 |

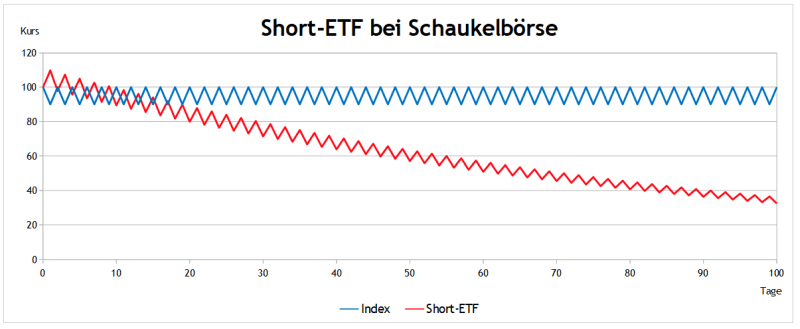

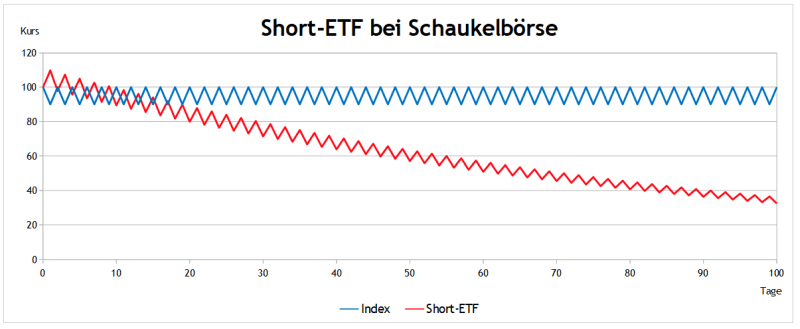

100 Tage Schaukelbörse. Index: Keine Gewinne, keine Verluste. Short-Index: Über 60% Verlust.

Kritik: Das ist total praxisfern!

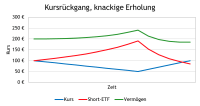

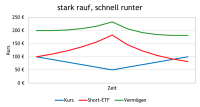

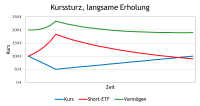

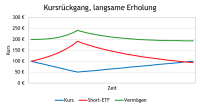

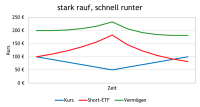

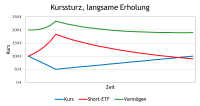

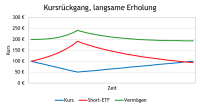

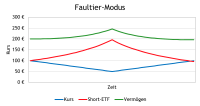

Stimmt; ich habe da mal was vorbereitet. In allen Szenarien betrachte ich einen Roundtrip: Der Index halbiert sich von 100 auf 50 und steigt dann wieder auf 100. Die klassische Paternoster-Nummer.

"Die Börse ist wie ein Paternoster. Es ist ungefährlich, durch den Keller zu fahren. Man muss nur die Nerven behalten."

Wie entwickelt sich das Vermögen?

Ich setze eine Long/Short-Strategie um. Jeden ETF-Anteil sichere ich mit einem Short-ETF ab. Kann der Short-Index die Verluste kompensieren?

Kursverlauf

|

Maximalplus

Short-ETF |

Rundreise-Verlust |

Grafik

(Klick vergrössert) |

Verluste: 1-€-Schritte

Gewinne: 10-€-Schritte |

98% |

12% |

|

Verluste: 2-€-Schritte

Gewinne: 10-€-Schritte |

96% |

13% |

|

Verluste: 5-€-Schritte

Gewinne: 10-€-Schritte |

91% |

15% |

|

Verluste: 10-€-Schritte

Gewinne: 10-€-Schritte |

83% |

19% |

|

Verluste: 10-€-Schritte

Gewinne: 2-€-Schritte |

83% |

10% |

|

Verluste: 5-€-Schritte

Gewinne: 2-€-Schritte |

91% |

6% |

|

Verluste: 2-€-Schritte

Gewinne: 2-€-Schritte |

96% |

4% |

|

Verluste: 10-€-Schritt, gefolgt von 5 € Kurserholung

Gewinne: 2-€-Schritte |

65% |

19% |

|

Verluste: 10-€-Schritt, gefolgt von 5 € Kurserholung

Gewinne: 10-€-Schritte |

65% |

27% |

|

Gelernt

- Der Index halbiert sich, der Short-Index schafft aber keine Verdopplung.

- Das macht aber nichts, denn die Kurssteigerung des Short-Index kompensiert die Verluste des normalen Index. Zumindest in einem gewissen Zeitraum (grüne Linie "Vermögen" in den Grafiken). Markttimer an die Front!

- Das Revier des Short-Index ist der brutale Bärenmarkt. Ein qualvolles Gebröckel über lange Zeit bringt die beste Rendite (erste Zeile der Tabelle). Ein Job für Stahlnervige, die auch dann noch shorten, wenn alle die Kurswende herbeibeten.

- Der Short-Index hasst Optimismus. Je kräftiger der Kursanstieg, umso mieser performt der Kurze. Wunder der Prozentrechung:

- Trendwende bei 50 €. Die Anleger greifen wieder zu. Anteile zu 50 sind aus, aber für 52 €gibt es noch welche. Trotzdem Schnäppchen. Ob ich jetzt 50 oder 52 € für etwas zahle, was vor einem Jahr noch 100 € gekostet hat macht keinen Unterschied. Der Index steigt um 2 € (lächerlich), das sind 4% (schon nicht mehr lächerlich).

- Der Short-Index steht bei 198 € und fällt um 4%, das sind knapp 8 € (dramatisch). Die nächsten 2 Euro, die der Index gewinnt, kosten den Kurzen gut 7,50 € und so geht es geiersturzflugmäßig wieder auf die Nulllinie zu.

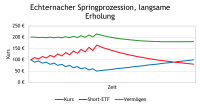

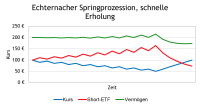

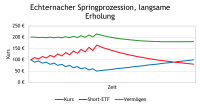

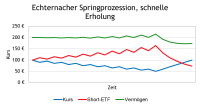

- Jeder Roundtrip endet im Minus. Wenn der ETF nicht streng monoton fällt, sondern der Kurs sich ab und an mal zu einer Echternacher Springprozession aufrafft (letzte beiden Zeilen der Tabelle), ist es am Schlimmsten. Selbst bei einer langsamen Kurserholung ist ein Fünftel des Geldes weg. Im schlimmsten Fall vernichtet der Short-ETF mehr als ein Viertel des Vermögens.

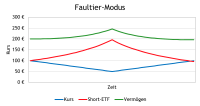

- Sanftes Ab und Auf minimiert die Roundtrip-Verluste (Faultier-Modus). Aber lange Dünungswellen sind harmlos, die muss man nicht shorten.

Fazit

Treten wir einen Schritt zurück:

- Warum sind wird Indexer geworden? Weil wir im Sokrates-Business sind.

- Warum machen wir Buy&Hold? Weil wir ein volles Leben haben.

- Warum wollen wir einen Short-ETF? Weil wir Angst um unsere Altersversorgung haben.

Das Problem: Der Kauf eines Short-ETFs ist nichts weiter als eine Form des Daytrading. Was Sie hier betreiben ist eine Fristentransformation. Die langfristige Anlageform Altersvorsorge soll durch operative Hektik abgesichert werden. Das klappt nicht.

Fristentransformationen waren noch nie eine gute Idee.

Prominentes Beispiel sind die offenen Immobilienfonds. Hausinvest und Konsorten haben kurzfristiges Geld (Anleger können sich täglich auszahlen lassen) in Immo-Projekte gesteckt. Als 2009 die Krise kam, ging den Fonds das Geld aus und sie mussten ihre Immos im Schlussverkauf verramschen.

Oder wie es bei Cap Trader geschrieben steht:

"Handeln entgegen dem langfristigen Trend

Da der langfristige Trend der Märkte aufwärtsgerichtet ist, sollten Leerverkäufe opportunistisch und zeitlich gut geplant sein, anders als typische "Buy-and-Hold" Strategien."

Comstage meint:

"Short-ETFs eignen sich - durch die tägliche Betrachtungsweise - besonders für kurzfristige Marktengagements: von der Spekulation bis zur Absicherung."

Short-ETFs sind die Globuli im ETF-Universum. Nutzlos aber mit tollen Versprechungen. Jedenfalls nichts für die Altersvorsorge. Die Börse bezahlt nach wie vor nur für den Kontrollverlust. Das ändert auch die Bauernfängerei der ETF-Industrie nicht.

Wer die Hitze in der Küche nicht erträgt, muss raus und seinen Aktienanteil reduzieren. Markttaktisches Herumgepansche bringt nur Kontrollillusion und keine Rendite.

Menno, ich will aber einen Short-ETF!

Dann brauchen Sie einen Plan

- Welcher Index?

- Ab wann steigen sie ein?

- Wenn das Bollinger-Band zur typischen Kopf-Schulter-Formation zerknittert?

- Wenn die Fed eine Zinswarnung ausgibt und die Shiller-Ratio total ungechillt ist?

Akzeptier’ ich alles, denn da steckt ein kluger Kopf mit einem Excel-Plan dahinter. Was ich nicht akzeptiere ist Ihr Bauchgefühl. Denn ganz unter uns: "Ihr Bauchgefühl ist echt scheiße!" (Ist seit Deadpool salonfähig)

Und wann gedenken Sie wieder auszusteigen? Wir (also eher Sie, mir ist das egal) wollen diese Nummer doch nicht mit einem zweistelligen Roundtrip-Verlust beenden?

Werden Sie Kurse & Nachrichten auch bei Netflix & Chill beobachten? Die Börse nimmt wenig Rücksicht auf Ihr Privatleben. Wenn sie zicken will, zickt sie rum. Könnte natürlich sein, dass noch jemand rumzickt, wenn ein Auge immer fest aufs Handy gerichtet ist.

PS: Noch besser als ein Short-ETF ist ein gehebelter Short-ETF. Der ist was für die Werwölfe der Wallstreet. Wie wäre es mit diesem Qualitätsprodukt aus dem Hause Deutsche Bank?

Masterfazit

Gegen Vampire, Werwölfe und sinkende Kurse helfen Short-ETFs nicht.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Rendite, Index, DAX, ETF

Das könnte Sie auch interessieren

- Sparplan stoppen wegen Ukraine-Krieg?

- Leserfrage: ETF-Sparplan für ein Neugeborenes einrichten

- Monster und Börse

- Geständnisse eines Traders

Kommentare

mightymike sagt am 18. Dezember 2018

Hallo Finanzwesir,

wie immer - ein sehr informativer Artikel - im Finanzwesir Stil.

Ich sehe es genauso. Wer die Schwankungen der Börse nicht erträgt, muss den Aktienanteil verringern! Diejenigen, die die Schwankungen der Börse ertragen, freuen sich weitere Anteile günstig zu erwerben (investieren)! Am Ende der Laufzeit wird abgerechnet (und nicht vorher oder mittendrin)!

Bis dahin gilt = so viele Anteile wie möglich zu kaufen/sammeln (investieren) und sich freuen, wenn weitere Anteile günstig in das Depot wandern.

Ich bin von der Strategie überzeugt und investiere weiter.

Vielen Dank und viele Grüße,

mightymike

Frank J. sagt am 19. Dezember 2018

Okay. Sinkende Kurse geb ich Dir... aber Werwölfe und Vampire? Hast Du das auch getestet?

Danke für einen weiteren erhellenden Artikel!

Wolfgang sagt am 19. Dezember 2018

Wie alle Wesire sollte sich auch der Finanzwesir auf sein Herrschaftsgebiet, hier die Finanzen, konzentrieren.

Bitte nix mit Religion, dafür gibts den Finanzayatollah, den Finanzmufti oder den Finanzkardinal: In Andernach gibts täglich eine kleine Springflut (den Geysir) , aber bestimmt keine Springprozession.

Das weiß der Rheinländer ja sogar in Köln. Die Springprozession ist in Echternach und das ist von Köln aus wieviel Prozent gegenüber Andernach? ;-))

Ansonsten wieder vielen Dank für den netten Shortie.

Finanzwesir sagt am 19. Dezember 2018

Hallo Wolfgang,

Du hast recht, ich habe das korrigiert.

Gruß

Finanzwesir

Nikolaus Braun sagt am 19. Dezember 2018

In meinen jüngeren und dunkleren Tagen habe ich selber mit Short-ETFs rumgemacht. 2008 habe ich mich dabei zum Teil wie ein junger Gott gefühlt. Ein Haufen Schwachsinn war es trotzdem.

a) Mit Short ETFs stelle ich mich gegen den langfristig unvermeidlich positiven Markttrend. Es eignet sich nur für aktives Management der schlimmsten Sorte.

b) Short ETFs verlieren quasi automatisch über die Zeit an Wert

c) Short ETfs sind gar keine ETFs sondern "Zettel mit einem Versprechen drauf"

Damit richten Short ETFS fast zwangsläufig schaden an, sie sind das richtige Spielzeug für Spekulanten und eine Scheinlösung für Ängstliche. Am Ende läuft es immer auf eins raus: Cool bleiben und eine langfristige, globale ETF Strategie durchhalten.

Liebe Grüße

Nikolaus Braun

Comalfisou sagt am 19. Dezember 2018

Ahja. Und warum bitte sind Short-ETFs nun keine ETFs sondern "Zettel mit Versprechen drauf"?

BigMac sagt am 20. Dezember 2018

Schön erklärt, lieber Wesir. Ich wette, jetzt warten viele Leser auf deine Meinung oder sogar einen eigenen Blog-Beitrag zu gehebelten (Long-) ETF.

Nostradamus sagt am 20. Dezember 2018

Sieht ja echt übel aus im Depot zur Zeit. Jeden Tag ein neuer Tiefpunkt. Obwohl es noch kein echter Crash ist, werden die Nerven schon jetzt etwas strapaziert.

Da sieht man auch mal, dass man nicht einfach so Freunden und Bekannten bedenkenlos ETFs als Top-Empfehlung raten sollte und dann wirds schon werden.. einige würden jetzt verkaufen, sich ärgern, nie wieder was mit Aktien zu tun haben wollen und die Freundschaft aufkündigen. ;-)

Man kann halt nur Seiten wie diese hier empfehlen mit dem gut gemeinten Ratschlag, sich selbst intensiv zu informieren. Sonst wird das nix.

Blackwater.live sagt am 20. Dezember 2018

Nach 10 Jahren Boom und Bärenmarkt ist das was jetzt passiert noch gar nichts. Ich bin ein grosser Fan von Dr. Mark Möbius von Templeton. Kaufe wenn „das Blut auf den Strassen klebt und ich füge hinzu, auch wenn es Dein eigenes ist.“

Ich hoffe sogar auf den Crash. Nicht wegen FX und weil dann dort Geld fliesst, sondern gerade weil wir alle dann günstig an Unternehmenswerte kommen. Und da bin ich ganz beim Wesir und euch allen. Wenn wir in 10 Jahren hier noch schreiben werden alle zurück denken und sagen, da habe ich billig xyz gekauft.

Leute lasst uns hoffen das es in 2019 richtig kracht, es wird Zeit. Oder wie es diese schöne Werbung von Baldessarini damals sagte: „separates the men from the boys.“

Wenn ich bedenke das es alternative Strategien gibt, die dann ihren payout haben, die Börse crasht, die Immopreise abstürzen, Arbeitslosenzahlen steigen, dann kommt die Stunde von uns.

ETFs werden in einigen Jahren noch viel mehr Glanz haben als heute. 2008, genauer gesagt im Dezember war ich in der Deutschen Bank. Es war Goldgräberstimmung. Alle wussten, es wird richtig übel werden. Aber alle wussten auch, jetzt beginnt die grosse Kapitalumverteilung.

Vielleicht ist das jetzt auch nur eine Korrektur. Aber wie auch immer, Pulver trocken halten :-)

CarstenP sagt am 21. Dezember 2018

Nach 10 Jahren Boom und Bärenmarkt ist das was jetzt passiert noch gar nichts.

Es war bisher ein Bullenmarkt, im Bärenmarkt fallen die Kurse.

Also schnallt euch an und genießt den Ritt. Wer sich an die hier im Blog hauptsächlich propagierten passiven buy&hold Methode hält, hat eine Asset-Allokation nach persönlicher Risikotoleranz und benötigt kein "trockenes Pulver" sondern führt nur ein Rebalancing durch, wenn die Asset-Allokation außer Lot gerät.

Warren Buffett:

Be greedy when others are fearful, and fearful when others are greedy.

John Bogle:

Stay the course.

Daniel sagt am 22. Dezember 2018

Ich habe im Januar 2018 angefangen in ETFs zu investieren ( mittels Sparplan ).

Schwarze Zahlen habe ich in meinem Depot bisher kaum gesehen, das macht einen als Anfänger wirklich nervös ;)

Aber ich weis ja, dass ich erst in ca. 35 Jahren auf das Geld angewiesen bin und bis dahin wird sich mein Depot ja hoffentlich deutlich in schwarzen Zahlen befinden :)

Zum Thema: Short ETFs habe ich nicht und werde ich mir auch weiterhin nicht ins Depot legen.

Bergfex sagt am 21. Dezember 2018

@CarstenP

erklär mir mal, wie du „greedy“ sein willst ohne trockenem Pulver? Welchen Ritt willst du dann genießen? Bist ja gar nicht auf dem Pferd ohne Cash.

CarstenP sagt am 22. Dezember 2018

@Bergfex

Ich glaube da hast du mich falsch verstanden. Es ist natürlich auch Definitionssache/Haarspalterei, was man unter "trockenem Pulver" versteht. Normalerweise wird "trockenes Pulver" zurückgehalten um damit den Markt zu timen.

Ein Cash-Anteil in einer fixen Asset-Allokation würde ich nicht als "trockenes Pulver" bezeichnen. Das dient ja nur zum Risiko-Management und Rebalancing. Ich halte neben Aktien auch etwas Cash und Anleihen, weil mir persönlich der Ritt mit 100% Aktien zu krass wäre.

Außerdem hab ich doch gar nicht gesagt, dass ich "greedy" sein will. Das Warren Buffett Zitat verstehe ich eher als Einstellungssache und nicht als Handlungsanweisung.

Blackwater.live sagt am 22. Dezember 2018

Ich verstehe ja den Passiv Ansatz, alles gut.😊 Nur kann ich mir beim besten Willen nicht vorstellen, dass in einer ähnlichen Kurssituation wie 2008 hier keiner nachkauft. Das gebe ich jetzt mal zum Besten und verweise in der Zukunft darauf, dass ich dies im Dezember 2018 hier geschrieben habe.😉

Es ist vieles Richtiges hier schon geschrieben worden. Nur werden wir alle unsere emotionale Standfestigkeit in der Realität noch erproben lassen müssen. Gute Zeiten hatten wir lange, mal sehen wie es in der gegenteiligen Lage aussieht.

Daenerys Targaryenová sagt am 22. Dezember 2018

Then what about shorting a short ETF? :-)

(Sorry for writing in English, but my written German is horrible...)

Dummerchen sagt am 23. Dezember 2018

@Blackwater.live:

"Ich verstehe ja den Passiv Ansatz, alles gut.😊 Nur kann ich mir beim besten Willen nicht vorstellen, dass in einer ähnlichen Kurssituation wie 2008 hier keiner nachkauft."

Hmm, entweder ich habe den Passivansatz nicht verstanden oder ich verstehe nicht, wo hier ein Widerspruch zum Nachkaufen liegen soll. Wer (wie ich) keine 100%-Aktienquote hat, kauft bei fallenden Kursen entweder durch kontinuierliches Rebalancing bei jeder Neuanlage oder im Rahmen eines z.B. jährlichen Rebalancings Aktien-ETFs nach. Das passiert im Rahmen der gewählten Asset Allokation / Risikotoleranz ja nahezu automatisch.

"Nur werden wir alle unsere emotionale Standfestigkeit in der Realität noch erproben lassen müssen."

Neuling an der Börse? Es soll auf diesem Blog auch Leute geben, die Kurseinbrüche schon durchgestanden haben. Ich bin da ganz zuversichtlich, dass wir das in den Selbsthilfegruppen (aka Lesertreffen) auch beim nächsten Mal ganz gut hinbekommen werden.

Liebe Grüße

Dummerchen

JamsODonnell sagt am 23. Dezember 2018

@Blackwater.live doch, ich hab' meine ETF-Sparrate verdoppelt. Ich bin gerade dabei, ein Rahmenkredit so schnell wie möglich abzubezahlen, also konnte ich (grrrrr Selbstdisziplin!) die Sparrate nicht verdreifachen, wie ich eigentlich wollte.

Ich stelle aber fest, dass mir der reine passive Ansatz zu langweilig ist. Vielleicht kann ich mich schon jetzt, mit meinem monatlichen Rebalancing, nicht mehr als passive Anlegerin bezeichnen. Bin gespannt, ob aus mir im 2019 ein man oder ein boy wird.

Euch allen Schöne Feiertage!

Jams

Christian sagt am 25. Dezember 2018

Hallo Albert,

vielen Dank für deinen Beitrag an der finanziellen Bildung in Deutschland bzw. im deutschsprachigen Raum. :)

Wiedermal was gelernt. Du stellst die Zusammenhänge auch sehr verständlich und Unterhaltsam da.

Vielen offene Fragen bleiben nicht mehr. Allerdings muss ich sagen würde mir eine Einführung (ein bisschen detaillierter) in den Markt für Anleihen (Staatsanleihen) bzw. Anleihen ETFs.

Aktuell halte ich einen Anleihen ETF mit einem kleinen Invest als Riskoarmer Anteil. Ich habe mich für folgendes Produkt Entschieden: iShares eb.rexx Government Germany UCITS ETF (DE) (Keine Kauf Empfehlung).

Ich hab natürlich ein paar Argumente für dieses Produkt (Deutsche Staatsanleihen, großes Volumen des ETFs, Querschnitt über verschiedene Laufzeiten und Ausschüttend. Allerdings muss ich sagen, dass meine Bildung bei Anleihen ETFs noch ausbaufähig ist. Vielleicht kannst Du hier helfen oder eine gute Quelle zum Selbststudium empfehlen. ...

In jedem Fall wünsche ich Dir und Deiner Familie ein schönes Fest!

ChrisS sagt am 25. Dezember 2018

In der ersten Beispielgrafik ist der Kurs des Wertpapiers ja erstmal weiter stark gestiegen - bis zum Tag 11 auf 72 € - unser fiktionaler Shortseller hätte damit also erst mal zwischenzeitlich auch Verluste von 2200 € zu buche stehen gehabt.

Hätte er nicht die marktvorherseherischen Fähigkeiten aus dem Ende des Exkurses, um am Tage 25-30 noch einigermaßen die Kurve hinzukriegen, schätze ich mal würden die meisten (gerade die nervösen Anfänger, für die der Artikel eigentlich geschrieben ist) schon viel früher die Reißleine ziehen und das Experiment als gescheitert aufgeben.

Im Abschnitt über die "Long/Short"-Strategie sollte noch etwas deutlicher erwähnt werden, was "jeden ETF-Anteil sichere ich mit einem Short-ETF ab" in der Praxis eigentlich konkret heißt.

Das Investmentkapital wird jeweils hälftig in einen ETF und zur anderen Hälfte in einen Short-ETF dazu gesteckt. Praxisproblem nummer eins... wo soll die andere Hälfte dafür eigentlich konkret herkommen?

In der bei uns verbreiteten Assetallokations-Methodik ist sowas ja eigentlich garnicht vorgesehen. Entweder man (a) schleppt also die ganze Zeit einen 50% Cash-(o.ä.) Anteil mit sich rum um ihn für solche Gelegenheiten (oder was man dafür hält) vorzuhalten und dann in Short-ETFs zu investieren... was im Rest der ansonsten guten Zeiten ein mächtiger Cash-Drag mit entsprechenden Opportunitätskosten darstellt (man verpasst damit also in guten Zeiten mehr Rendite, als man in schlechten Zeiten damit gewinnen würde), oder man (b) verkauft dafür gar die Hälfte seines normalen "Long"-Portfolios (mit u.U. entsprechenden schädlichen steuerlichen Konsequenzen) um sich das Geld für die Short-ETFs zu besorgen.

Beides eher nicht empfehlenswert. Der Vollständigkeit halber sei erwähnt, dass es natürlich auch weitere derivative Instrumente gibt die eine solche Kompensationswirkung mit geringerer Kapitalbindung erreichen können, aber da halten wir's mal wie der Finanzwesir und kürzen an der Stelle ab.

Achja, kleine Stil-Kritik zur der "Wie entwickelt sich das Vermögen?"-Darstellung, in der Spalte "Kursverlauf" sollte statt "X Euro Schritte" lieber jeweils "X Prozent" stehen, denn die Rechnungen dazu wurden ja auch mit Prozentschritten gemacht und nicht mit gleichbleibenden Euro-Einheiten, wie es die Bezeichnung sonst missverständlerweise suggeriert.

Didaktisch ist mir auch der Übergang von der ersten Erklärung (wie "Shorten", also Leerverkaufen, im Prinzip eigentlich überhaupt funktioniert) hin zu den Rechnungen zu Short-ETFs, nicht so ganz gelungen.

Es ist zwar alles richtig bzw angemessen vereinfacht erklärt, aber es kommt noch nicht so richtig raus wieviel (oder wie wenig) das erste Beispiel mit den nächsten überhaupt zu tun hat.

Denn bei Beispiel 1 (ein individueller Trader verkauft in seinem individuellen Brokeraccount eine bestimmte Aktie leer) ist das Problem des "volatility decay" (also der "Schwankungs-Zerfall", der später so lange vorgerechnet wird) eigentlich nicht so in der Form gegeben wie beim Short-ETF.

Deshalb würde ich eigentlich auch lieber von "inversen" ETFs (statt Short-ETFs) reden, um sie von dem eigentlichen Prinzip des Shortens, also Leerverkaufens wie im ersten Beispiel, klarer abzugrenzen. Leider hat sich aber wohl die Bezeichnung "Short-ETF" im allgemeinen Sprachgebrauch inzwischen so sehr durchgesetzt, dass es dafür eigentlich eh zu spät ist.

Volatility Decay ist das Phänomen, was schön in der Grafik "Short-ETF in einer Schaukelbörse" demonstriert wird.

Wenn der normale ETF immer zwischen minus 10 Euro (also von 100 auf 90, = -10%) und plus 10 Euro (also von 90 auf 100 = +11,11%) schwankt, und der Short-ETF genau das Gegenteil macht (also plus 10% und minus 11,11%) sieht man schön anschaulich dass das über die Zeit nur immer weiter hinterherhinken kann.

Der Unterschied zwischen Shorten/Leerverkaufen (erstes Beispiel) und dem Short-ETF besteht halt in darin, dass konstruktionsbedingt die "Aussagen" beider Herangehensweisen unterschiedlich sind.

Der klassische Short/Leerverkauf funktioniert nach dem Prinzip, dass jeder Euro-Betrag den die avisierte Aktie gewinnt oder verliert eben auch einen entsprechenden Euro-Betrag beim Short spiegelbildlich als Verlust oder Gewinn erzeugt.

Steigt die Finanzwesir-Aktie von 50 auf 60 (=10 €, oder insgesamt da 100 Aktien eben 1000€) erzeugt das eben einen Verlust von 1000€ beim Shorter. Dito wenn sie um 10 Euro fällt.

Der inverse ETF jedoch funktioniert nach dem Prinzip, dass jeder "Prozentwert", den der ursprüngliche ETF gewinnt oder verliert eben auch eine gegenteilige Prozentbewegung beim inversen ETF erzeugt (siehe dazu auch die verwiesenen ETF-Factsheets, in denen ja explizit auf Renditen als Grundlage bezogen wird).

Das ist ein wichtiger Unterschied und erzeugt eben den später demonstrierten Volatility Decay, den es beim klassischen Shortselling so nicht gäbe. Das "klassische Leerverkaufen" würde also auch beim Kursverlauf der "Schaukelbörse" (minus 10 Euro, plus 10 Euro, etc.) am Ende wieder auf null rauskommen (ceteris paribus, d.h. ohne Zinsen, Gebühren, etc.) und nicht ständig weiter hinterherhinken.

Von daher ist halt die Überleitung, das eine mit dem anderen Erklären zu wollen, nicht gerade die beste, aber haja was solls.

Ist übrigens auch nicht unbedingt so gemeint, dass das "klassische Leerverkaufen" nun irgendwie besser wäre oder so, nein es hat auch genug eigene Probleme - bzw kommen wir mal dazu warum man stattdessen überhaupt über so Produkte wie Short-ETFs redet.

Fürs Zugelassenwerden zum "klassische Leerverkaufen" muss der normale Kleinanleger halt nochmal ein paar mehr Hürden nehmen - zwar nichts unmögliches (schließlich hab selbst ich kleiner Popel hier auch noch ein paar Margin-Accounts rumliegen), aber trotzdem etwas mehr initialer Aufwand als man hat wenn man einfach nur Standard-ETFs bei den Standard-Brokern kaufen will.

Hier kommt halt der Short-ETF ins Spiel, der die ganze Sache in ein eigenes handelbares Produkt verpackt und damit verspricht den Aufwand (und das vermeintliche Risiko: ein Short-ETF kann ja nur "auf null" fallen und nicht weiter, während beim echten Leerverkaufen auch "unter null" und nachschießen möglich wäre) so zu reduzieren und für den Kleinanleger ebenso schnell und einfach geordert werden kann wie ein normaler long-ETF.

Tja und wenn sie nicht wissen was sie tun, dann.... naja egal da kommen wir wieder in die Debatte rein, was eigentlich Produkt-Kritik und was im grunde nur Anleger-Kritik ist.

Jedenfalls sind Short-ETFs, wie eigentlich jede aktiv/taktische "Absicherungs"geschichte, nicht unbedingt zielführend, wie der Artikel schön ausführt.

Sollte für Leser die hier schon länger dabei sind, nichts neues sein, da die eigentlich wichtigen Prinzipien ja bekannt sind: das einzige was wirklich hilft ist nur genug langfristig zu investieren (et is noch alles wieder jutjejange) und bereit zu sein gewisse Schwankungen auch einfach aushalten zu können (schließlich gibts nur dafür ja auch die "Belohnung" in Form der Rendite am Ende).

Wer mit den vollen Aktienschwankungen nicht klarkommt, braucht dazu auch keine aktiv/taktischen Derivatestrategien, sondern kann auch ganz einfach mit der klassischen Asset-Allokation nach Risikotoleranz schon vorher ohne viel Aufwand eingrenzen.

Demonstrieren wir das mal praktisch an einem Beispielanleger - das betrifft wie gesagt nicht nur Short-ETFs, sondern potentiell jeder aktiv/taktsichen Handelsweise bei planlosem Vorgehen.

Anfang - die Börse steigt, alles gut, unser Anleger interessiert sich nicht für Short-ETFs (warum auch, "läuft doch"?).

Kleiner Knick - sagen wir mal um 5%. Wer schon etwas länger dabei ist, weiß dass das absolut nix aussergewöhnliches weltuntergehendes ist, sondern immer wieder mal passiert, aber haja unser Beispielanleger weiß das halt nicht ("wie, rote Zahlen, das war ich aber von meinem Sparbuch bisher nicht gewohnt?!") und beginnt langsam nervös zu werden und googelt jetzt öfter nach "Absicherung" oder was auch immer.

Leider liest er dabei nicht die vernünftigen aufklärerischen Seiten (so wie diese hier ;-) sondern die, die ihn in seiner Haltung bestätigen und ihm auch gleich eine "Lösung" (zB. Short-ETFs) andrehen wollen.

Die Börse ist mittlerweile um -10% gesunken.Wie gesagt, die Älteren wissen dass auch das nicht existenziell ist, aber bei unserem Beispielanleger schrillen nun die Alarmglocken - Short-ETF muss her (er hatte sich zwar vorgenommen noch ein bischen mehr in die Mathematik dahinter einzulesen, aber dafür ist jetzt in dieser Notsituation keine Zeit mehr!).

Aber woher nimmt unser Anleger überhaupt das Kapital um signifikant noch zusätzlich in Short-ETFs zu investieren (siehe oben) ? Entweder er hatte noch zuviel ungenutztes Cash rumliegen, oder er verkauft bisherige Investmentanteile, egal, jedenfalls hat er nun nen Short-ETF und fühlt sich "abgesichert".

Leider, wie so oft an der Börse, dreht sie dann meist aber auch wieder (lernt man halt auch mit der Zeit - nicht jeder Wackler ist immer auch das Vorzeichen des nächsten großen Crashs - im Gegenteil, nur die wenigsten Wackler sinds), und der long-ETF klettert wieder auf seinen ursprünglichen Stand.

Unser Anleger hat nun von seinem Short-ETF eigentlich nichts (bzw. sogar weniger als nichts, also Verluste siehe Artikel produziert) und hoffentlich eine Lernerfahrung gewonnen.

Oder gut, tun wir ihm mal einen Gefallen und sagen der große Crash kommt tatsächlich - dann steht unser Anleger vor einem nicht unbedingt weniger schwierigen Problem, denn er muss schließlich auch einen ebenso passenden "Exit" hinlegen, also wissen wann der Crash vorbei ist und der Short-ETF wieder verkauft werden kann.

Leider sind die dafür benötigten hellseherischen Fähigkeiten bei den allermeisten Menschen (und gerade den Anfängern von denen wir hier hpts reden) weder für den richtigen Einstieg, noch für den richtigen Ausstieg ausgeprägt, von daher gibt es hier auch die selben Probleme wie im prinzip bei jeder aktiv/taktischen Handelsweise.

@ Daenerys Targaryenová

"Then what about shorting a short ETF?"

basic answer: if you still have to ask, you aren't ready for it ;-)

serious answer: I know it's tempting to look at the charts and think you've stumbled upon some super money making scheme, but usually/mostly it's flawed in some way or another.

You can find more qualified explanations on the internet why shorting a short-etf is not simply a superior method long term (especially with practical considerations).

@ Blackwater.live

"Nur kann ich mir beim besten Willen nicht vorstellen, dass in einer ähnlichen Kurssituation wie 2008 hier keiner nachkauft."

Wie CarstenP schon geschrieben hat - nachgekauft wird automatisch, wenn die Ist/Soll-Assetallokation es halt vorgibt.

Der Sparplaner schiebt sowieso seine regelmäßigen Beträge jedesmal immer neu ins Depot, und den Rest tut das Rebalancing zwischen RK3 (hpts Aktien) und RK1 (Tagesgeld, Anleihen, etc). Wenn ich zB für mich einmal ein Zielverhältnis von 60/40 festgelegt habe, und die Aktien sich jetzt im großen Crash halbieren (das Verhältnis also nun ungefähr 40/60 ist), sagt mir der einfache Abgleich zwischen Ist und Soll schon, dass ich eben jetzt vor allem da weiter investieren sollte (bis das Verhältnis wieder zum Ziel ausgeglichen ist).

Das passiert wie gesagt relativ automatisch, im sinne von stur und mechanistisch ohne große "aktive" Tradinggedanken dazu. Das Konzept dahinter sollte dir ja, wenn du schon etwas länger hier mitliest, nichts neues sein :-)

"Nur werden wir alle unsere emotionale Standfestigkeit in der Realität noch erproben lassen müssen. Gute Zeiten hatten wir lange, mal sehen wie es in der gegenteiligen Lage aussieht."

Nur um den Eindruck entgegenzuwirken, hier würden alles nur U-30er sein die erst seit kurzer Zeit an der Börse sind und eigentlich von garnix ne Ahnung haben, es mag hier auch Leute geben die schon seit mehreren Jahrzehnten investieren, die vergangenen großen Crashs miterlebt haben und ihre Standfestigkeit durchaus erprobt ist ;-)

Kalle sagt am 27. Dezember 2018

Schaun wir mal,

aber wenn wir es dann erstmal soweit bringen nicht im Abschwung zu verkaufen - was ja schon eine Leistung ist, dann müssen wir auch noch lernen zuzukaufen (so man denn das notwendige Kapital hat).

Und auch beim zukaufen gilt : man weiss nie wann denn der Boden erreicht ist.

Aber als Optimist rechnen wir mal mit 50-60% Maximalabschwung und kaufen alle 10%Punkte minus einen ordentlichen Schlag des jeweiligen ETF nach. Die ersten Käufe sind daher schon gelaufen.

Sven sagt am 01. Januar 2019

Danke für die Erklärung zum Leerverkauf. Hatte schon tausend andere Erklärungen gelesen, es aber nie wirklich verstanden.

Was ich aber trotzdem nicht verstehe, und was meiner Meinung nach auch nicht erklärt ist:

Beispiel Schaukelbörse. Warum macht der Short-ETF stetigen Verlust?

denkfabrik sagt am 05. Januar 2019

@Daniel

Das war bei mir am Anfang genauso (allerdings wars ein wesentlich kürzerer Zeitraum als bei dir). Da heißt es sprichwörtlich "Augen zu und durch" bzw. besser: An die Strategie halten / einen Plan haben. Thema Short-ETF - danke für die anschauliche Erklärung!

LG

Johannes

Bergfex sagt am 07. Januar 2019

Keine guten Aussichten für die nächsten Jahre:

https://www.institutional-money.com/news/maerkte/headline/felix-zulauf-erwartet-einen-strukturellen-baerenmarkt-147651/

CarstenP sagt am 08. Januar 2019

@Sven

Beispiel Schaukelbörse. Warum macht der Short-ETF stetigen Verlust?

Das liegt an der regelmäßigen (täglichen) Berechnung, es entsteht in dem Fall eine Art negativer Rebalancing-"Bonus". Bei einem anderen Börsen-Verlauf kann sich auch ein positiver Effekt ergeben, z.B. wenn an zwei aufeinander folgenden Tagen der DAX -10% macht, dann würde der Short-DAX +21% machen, ohne Neuberechnung nach Tag 1 wären es nur +19%.

Schwachzocker sagt am 08. Januar 2019

"Beispiel Schaukelbörse. Warum macht der Short-ETF stetigen Verlust?"

Das hängt mit einem mathematischen Phänomen zusammen:

- Wenn der Kurs von 100 auf 90 sinkt, sind das -10%. Der Short-ETF macht entsprechend Gewinn.

- Wenn der Kurs nun wieder von 90 auf 100 steigt, sind das +11,1%. Der Short-ETF macht entsprechend Verlust.

Sven sagt am 11. Januar 2019

Danke. Soll das heißen, dass der Short-ETF sich so verhält, als würde die Position jeden Tag glattgestellt und dann gleich wieder eröffnet? Ist das mit daily rebalancing gemeint?

Warum? Ein Long-ETF macht das doch auch nicht. Und andere mir bekannte Short-Produkte (Zertifikate, CFDs) machen das auch nicht. Da zählt lediglich, ob man über oder unter dem Einstiegskurs ist.

Daily rebalancing ist doch kein generelles Merkmal von Short-Produkten, oder?

CarstenP sagt am 11. Januar 2019

@Sven

"Daily rebalancing ist doch kein generelles Merkmal von Short-Produkten, oder?"

Ja, das ist kein generelles Merkmal, aber so ein Short-ETF folgt einem Short-Index (synthetische Nachbildung). Und so ein Short-Index wird meiner Kenntnis nach meistens so berechnet als ob die Short-Position täglich glattgestellt wird, dadurch entsteht dieses verlustreiche Verhalten bei einer "Schaukelbörse".

ChrisS sagt am 11. Januar 2019

@ Sven

das "daily" im Namen soll halt verdeutlichen, dass der ETF die Aufgabe hat, dir das Gegenteil der täglichen Rendite des long Mutter-Index zu liefern. Statt zB die Inverse der wöchentlichen, oder monatlichen Rendite, etc.... gibts auch, ist aber nicht so verbreitet.

Bei der Sinnfrage nach dem "ja aber warum machen die das so?" könnte man letztendlich recht philosophisch einfach antworten mit: "Ja weil Die (gemeint sind damit die Produkt-Initiatoren, auf dessen Bestreben die ETFs überhaupt erst aufgelegt werden, bzw die Endbenutzer, die damit letztlich konkret handeln) das eben so wollen." Die "daily"-Variante hat sich bei der Nachfrage am Kundenmarkt eben am meisten durchgesetzt.

"Ein Long-ETF macht das doch auch nicht."

Jein. Die "normalen" ETFs brauchen sich nicht unbedingt noch "daily" oder sonstewas in den Titel mit dazuzuschreiben - weil es mathematisch schlicht nicht nötig ist. Aber sobald Leverage im Spiel ist (gibt ja auch gehebelte long-ETFs), macht es wieder einen Unterschied ob die Renditen täglich (oder wöchentlich, monatlich, etc.) resettet werden, die als Grundlage zur Berechnung des Hebelfaktors herangezogen werden.

@ Christian:

"Allerdings muss ich sagen würde mir eine Einführung (ein bisschen detaillierter) in den Markt für Anleihen (Staatsanleihen) bzw. Anleihen ETFs."

Hier auf dem Blog gibts schon einige gute Artikel zu Anleihen, die eigentlich alles ziemlich gut erklären.

Nach der Lektüre sollte eigentlich ein grundlegendes Verständnis über Anleihen da sein, bzw. falls noch offene Fragen sind kannst du sie am besten unter den entsprechenden Artikeln direkt stellen :-)

Sven sagt am 12. Januar 2019

OK, zumindest bei JustETF scheinen wirklich alle Short-ETFs "Daily" im Namen zu haben. Quintessenz des Ganzen wäre also: Wer einen Index länger als einen Handelstag shorten will, kauft Zertifikate. Das könnte man vielleicht oben ergänzen. Ansonsten kommt es vielleicht so rüber, als wäre der Short an sich das "Problem", was ja nicht der Fall ist. Das "Problem" ist das Daily Rebalancing.

Korbelix sagt am 14. Januar 2019

Gedankenspiel:

Angenommen das Szenario wie von @bergfex verlinkt tritt ein:

Keine guten Aussichten für die nächsten Jahre:

https://www.institutional-money.com/news/maerkte/headline/felix-zulauf-erwartet-einen-strukturellen-baerenmarkt-147651/

--> über 2-3 Jahre ein stark schwankender Abwärtstrend.

Würde die im Artikel beschriebene negative Rückkoppelung nicht exakt für normale ETFs eintreten?

CarstenP sagt am 16. Januar 2019

@Korbelix

--> über 2-3 Jahre ein stark schwankender Abwärtstrend. Würde die im Artikel beschriebene negative Rückkoppelung nicht exakt für normale ETFs eintreten?

Keine Ahnung, ist das wichtig und ergibt sich daraus eine sinnvolle Handlungsanweisung?

Ich denke nicht, weil diese Hightech-Hedgefonds-Glaskugeln auch nicht viel präziser sind als meine billige Gebraucht-Glaskugel von eBay, die zeigt nur einen langfristigen stark schwankenden Aufwärtstrend... ;)

Sven Thorsten Jakusch sagt am 21. Juni 2019

@ ChrisS (Antwort zu @ Daenerys Targaryenová)

So: Jetzt kommt etwas Finanzkauderwelsch für ChrisS, die Anderen bitte kurz weghören.

Hallo ChrisS,

beim Durchstöbern bin ich gerade auf Ihre Antwort gestoßen mit dem Link zu einer weiteren Homepage, die eine Antwort zu Ihrem Verweis auf das Zahlenbeispiel geradezu provoziert. Bei dem verlinkten Artikel ist nicht direkt ein short-sale des Leveraged ETF (LETF) dargestellt, sondern eine Spread-Strategie, da 1:1 der betreffende LETF durch eine Long Position gehedged werden soll.

Das Problem ist ferner, dass :

a) die vergleichsweise hohen Kosten der (US-)LETF von durchschnittlich 2.12 %, sich ebenfalls auf die Short-Position des LETF auswirken, nicht in dem Beispiel abgebildet wurden. Dies ist insbesondere durch die vergleichsweise geringen Kosten der Long-Positionen wieder mehr als vorteilhaft und drückt den erwarteten Ertrag in den positiven Bereich.

b) die Hedge-Ratio von 1:1 im Beispiel der Homepage konstant gehalten wurde. Dies ist insbesondere deswegen ein Nachteil, da die Hedge-Ratio dynamisch an den unterschiedlichen stochastischen Prozessen ausgerichtet werden müsste.

Die korrekte Hedge-Ratio hat beispielsweise Marco Avellaneda (Structural Slippage of Leveraged ETFs, 2012) hergeleitet. Wenn nicht täglich nachgezogen wird entstehen Anpassungsverluste, die sich negativ auf die dargestellte Strategie auswirken und das obige Ergebnis wesentlich treiben.

Die Idee von Daenerys Targaryenová ist nicht ganz neu, wurde aber bereits von einigen Hedgefonds (erfolgreich) umgesetzt. Man suche einmal nach David Miller, der den Catalyst Macro Strategy Fund, ein 155.6 Mio $ Schlachtschiff, managt.

Herzliche Grüße und Sorry an alle Anderen

Sven

Richard sagt am 17. März 2020

Short DAX und Co:

Hier ist es so ruhig?!

Robert.Vienna sagt am 04. Juni 2020

Okay okay. Short-ETFs sind zur Absicherung ungeeignet. Und ungeeignet für Schaukel-Märkte.

Aber als Investment, wenn es ziemlich sicher 1 Jahr lang abwärts geht, so wie jetzt?

Habe gerade einen Short ETF auf den MSCI World gesucht. Seltsam, gibt anscheinend nur welche auf DAX und MSCI USA. Oder kennt jemand von euch einen?

ETFischer sagt am 04. Juni 2020

Aber als Investment, wenn es ziemlich sicher 1 Jahr lang abwärts geht, so wie jetzt?

Geht es denn "ziemlich sicher 1 Jahr lang abwärts"? In den 2 ½ Monaten seit dem Tiefpunkt des DAX (ca. 8440 Punkte am 18.3.) sind wir aktuell auf 12465 gestiegen. Das sind +47% in 78 Tagen. Dieser Anstieg dürfte einer der steilsten der DAX-Geschichte sein.

Warum sollte es nun "ziemlich sicher" ein Jahr lang abwärts gehen? Gut + 47% werden wir wohl am 21.8. nicht sehen, aber warum nicht ein leichter Anstieg oder nicht ein kleinerer Rückgang mit starken Schwankungen?

Ich bekenne: Früher habe auch ich nach Systemen und Möglichkeiten gesucht, um den Crash vorherzusehen und dann auch in diesen Phasen Geld zu verdienen. Allerdings musste ich dann feststellen, dass meine Rendite dadurch wesentlich geringer war als stures Buy&Hold mit dem MSCI ACWI.

Ich würde mir wünschen, dass andere schneller als ich zu dieser Einsicht kommen und setze daher die dadurch freigewordene Zeit in Blog-Kommentare um ;-)

Joerg sagt am 04. Juni 2020

@Robert.Wien

Short-ETFs sind kein Investment. Nur zum Trading (=kurz/mittelfr. Kauf/Verkauf) geeignet.

Für Short-Spekulationen brauchst du möglichst liquide, fair gepreiste Vehikel. Minifutures, CfDs, Optionen, Optionsscheine, ... guckst du auf einschlägigen Webseiten ... (Vorsicht, da ist ca. 20-30x mehr Lehr-Zeit aufzubringen, als das mit ETFs zu schnallen ...)

Liquide Instrumente sind auf z.B. S&P500, EuroStoxx50, Dow30, Länder-Indices zu finden (aber nicht MSCI World).

Du weisst ja, der sicherste Weg schnell arm zu werden, ist zu versuchen schnell reich zu werden ;-)

Hier auf dem Blog gibt's etw. Erfahrungsbericht unter z.B. finanzwesir.com/blog/futures-trading

Viel Glück,

Joerg

ChrisS sagt am 04. Juni 2020

@ Robert.Vienna

Okay okay. Short-ETFs sind zur Absicherung ungeeignet. Und ungeeignet für Schaukel-Märkte.

Aber als Investment, wenn es ziemlich sicher 1 Jahr lang abwärts geht, so wie jetzt?

Sagen wir erstmal so:

Wenn du dir wirklich "ziemlich sicher" bist, dass es "1 Jahr lang abwärts" gehen wird, warum willst du dich dann noch mit sowas popeligem wie Short-ETFs dazu abfinden, du könntest deine Marktprognose ja auch mit einigen weiteren derivativen Instrumenten umsetzen, bei denen noch eine viel größere Hebelwirkung (und damit Gewinnpotential, denn dass es erstmal weiter runtergeht, steht ja schon sicher fest, gell?) besteht - also, wenn das wirklich deine Kurs-Überzeugung ist, würdest du ja Geld liegenlassen, wenn du nicht auf die Hebelprodukte setzt.

Nee mal im Ernst - ja mach halt wenn du dieser Meinung bist, was sollen wir dir auch sonst sagen? Nochmal die selbe alte Predigt wiederholen, dass (und warum) eigentlich niemand die kurz- und mittelfristigen Kurse vorhersagen kann, ach das setz ich jetzt mal zur Abkürzung schon als bekannt voraus (wer Lust hat, kanns aber natürlich auch gern nochmal versuchen auf diese Fundamentaltour zu erklären).

Du bist erwachsen und für dein eigenes Geld zuständig, das kann dir niemand andres von außen abnicken oder abraten, sondern nur du allein musst ja auch mit den Konsequenzen deiner Entscheidungen leben können.

Wie gesagt, für mich wär solches spekulatives Trading sowieso nichts (bzw. wenn schon, dann wenigstens mit was effektiveren als Short-ETFs), aber okay, wenn du das unbedingt machen willst weil du eben ne Marktmeinung diesbezüglich hast, dann wenigstens nur nochmal ein paar allgemeine (also instrumenten-unabhängige) Vernunftratschläge zur Umsetzung:

Überleg dir halt wie sicher du dir in deiner Marktmeinung bist, das heißt konkret wieviel Geld (in absoluten Euro-Beträgen und in Prozent vom Gesamtvermögen) du darauf einsetzend riskieren willst - also je nachdem wo du dich "ja ich weiß genau dass es noch weiter runtergehen wird" und "naja, ich hab nur irgendwie ne gewisse Ahnung, könnte sein aber vielleicht auch nicht" einordnest, macht das den Unterschied zwischen All-In das ganze Haus drauf verwetten oder eben nur nen netten lustigen, aber insgesamt eher nur insignifkant kleinen, Neben-Zock.

Oder wenn es dir z.B. eigentlich garnicht um einen großen Gesamtprofit geht, sondern du eher nur ein bestehendes long-only ETF-Portfolio "hedgen" willst (also, dass du bei weiteren Börsenverlusten wenigstens auf ugf. plusminus null rauskommst), überleg dir halt wieviel Euro du dafür einsetzen musst (kommt wie gesagt dabei auch aufs konkrete Short-Instrument an).

Im Gegensatz zu long-only ETFs sind Shorts eben keine "kaufen und liegenlassen"-Instrumente, sondern müssen aktiv und kurzfristig behandelt werden, da sie wie gesagt über längere Zeiträume unweigerlich hinschmelzen werden wie das Eis in der Sonne. Ja, selbst "1 Jahr" ist dabei noch kein "kaufen und liegenlassen"-Zeitraum, idealerweise setzt man sie (wenn eben überhaupt) noch viel kürzer ein, siehe ja den aktuellen Knick, eigentlich hätte man nur erst von mitte Feb. bis mitte März shorten müssen, seitdem kam ja erstmal schon wieder der "Snapback" und die Aktien sind fast schon wieder auf dem Vorknick-Stand (die Shorts haben also alle ihre Zwischengewinne fast schon wieder abgegeben). Weil das eben keine "kaufen und liegenlassen"-Sache ist, überleg dir halt dazu eben auch konkrete Einstiegs- und Austiegspunkte wann du in den Short rein- und wieder rausgehst. Das können bestimmte Indexkursmarken sein, oder technische Indikatorsignale, falls du auf sowas stehst, jedenfalls braucht man sowas damit das ganze wenigstens einigermaßen "planvoll" abläuft und nicht nur nach Bauchgefühl rumgestochert wird.

Und schlussendlich eigentlich das wichtigste, überleg dir auch was passieren muss, damit du dir eingestehst, dass du dich in deiner Marktmeinung geirrt hast und den Trade rückabwickelst. Also konkret, wenn es eben nicht runtergehen sollte, sondern die Aktien erstmal nur weiter steigen (dein Short dementsprechend verliert), überleg dir halt wie lange (in konkreten Zeiträumen) und wie viel (in Euro- bzw. Prozentbeträgen) du dem ganzen noch zuschauen willst.

Habe gerade einen Short ETF auf den MSCI World gesucht. Seltsam, gibt anscheinend nur welche auf DAX und MSCI USA. Oder kennt jemand von euch einen?

Erstmal grundlegend, das Produktangebot spiegelt in gewisser weise ja erstmal nur die Nachfrage der Kunden, die die Produkte einsetzen, dar. Wenn du also keinen "MSCI World Short ETF" findest, würde das dementsprechend daran liegen, dass die meisten Leute, die überhaupt Short-ETFs einsetzen, eben kein bzw. zuwenig Interesse daran haben, den MSCI World zu shorten, sondern sich eben lieber noch nur auf DAX, SP500, ES50 und was es sonst noch überhaupt so gibt, konzentrieren.

Auf der anderen Seite ist es ja auch so, dass die ganzen Indizes (gerade in Börsenabschwüngen) immer ziemlich stark korreliert sind - es "braucht" also nichtmal unbedingt nen speziellen MSCI World Short ETF, denn wenn du Aktienknicke shorten willst reicht dazu im prinzip auch ein DAX-Short oder ein SP500 Short (gerade letzterer würde ja, da MSCI World zu 60% eh aus Ami-Aktien besteht, wohl am meisten Sinn machen) aus, denn wenn der MSCI World fällt, fallen die anderen Indizes auch genauso. Klar, manche mehr manche weniger, die grobe Richtung ist aber allgemein die selbe.

Ansonsten, wenn es unbedingt wirklich spezifisch nur der MSCI World sein soll, tja dann musst du halt bei den Big Boys mitspielen - es gibt an der Eurex und ICE ein paar MSCI World Futures und Optionen, aber deren Volumen/Liquidität ist jetzt auch nicht so pralle (wie gesagt, weil sich eben die meisten Trader auf andere Indizes konzentrieren).

Chris sagt am 04. Juni 2020

Wenn du dir sicher bist, dass die Aktienmärkte ein Jahr lang abwärtsgehen, dann solltest du alles in Short umschichten.

Allerdings zeigt seine Frage vor allem, dass du den Zusammenhang zwischen wirtschaftlicher Entwicklung und Börsenkursen noch nicht ausreichend verstanden hast. Wenn alle Wirtschaftlichen Prognosen so eintreffen wie wir es derzeit ansehen können, werden sich die Aktienkurse kaum verändern. Sollte es noch zu kleineren oder größeren Überraschungen kommen, werden sich die Börsenkurse entsprechend entwickeln.

Ich halte es für ziemlich wahrscheinlich, dass noch ein paar Überraschungen kommen werden. Aber vorauszusehen welche das sein werden ist leider ohne Insiderwissen unmöglich, oder zumindest nahezu unmöglich.

Robert.Vienna sagt am 09. Juni 2020

|

Danke an alle für die guten Ratschläge. Ich habe mein "shorten" derzeit darauf beschränkt, alle Long-Investments zu verkaufen! :-)

Kenn mich mit Futures, CFDs und Options nicht aus und werde das lassen. Aber danke für die Info. Gut ist auch der Hinweis auf die Korrelation von MSCI World und z.B. MSCI USA - falls ich wirklich einen Short-ETF kaufen will, ist das tatsächlich eine Idee:

https://www.justetf.com/de/etf-profile.html?isin=FR0010791194&productGroup=epg-shortAndLeveraged#overview

Das ist jetzt OT aber was mich doch verwundert war der Konsens der Reaktionen auf meinen Beitrag, dass die mittelfristige Entwicklung der Kurse auch aktuell nicht vorhersehbar ist.

Bei den bisherigen größeren Krisen ging es immer mind. 1 Jahr abwärts:

https://www.test.de/Boersenturbulenz-Aktienmaerkte-sacken-ab-was-jetzt-zu-tun-ist-5585045-0/#id5596350

Warum soll es diesmal nicht so sein?

Joerg sagt am 10. Juni 2020

@Robert.Vie

Hör dir mal Ken Fisher bei Mission Money (youtube, vor 1-2d) an, da sind ein paar gute Argumente dabei (>40 Jahre Börsenerfahrung als sehr erfolgreicher Vermögensverwalter - KF ist ein Elefant im Metier):

- es ist keine "Baisse" sondern eine "Korrektur" (er erklärt, was die Unterschiede seiner Meinung nach sind)

Baissen sind lang/mittelfristig, Korrekturen kurz (schon >>2/3 vom Tief erholt, wertet er als Indiz für Korrektur)

- er sagt nicht, dass es nicht nochmal (etwas) runtergehen könnte (aber von welchem Niveau?)

- es wird klar weshalb ein relevanter Einbruch schwer ist: weil die meisten denken, dass ein Einbruch kommt (das ist aber heute schon eingepreist)

- ausserdem erklärt er seine Sicht auf das Schiller-KGV/10y PE, und auf WarrenBs "Alters"strategie - und ringt bei beiden um Höflichkeit in seiner Einschätzung ;-) Also allgemeinbildendes Video.

Viel Glück an der Seitenlinie, Robert. Sag' uns bitte Bescheid, wenn du wieder in den Markt zurückfindest. Hoffentlich mit Gewinn (also tiefer, incl. beim Verkauf bezahlter Steuern)

LG

Joerg

Max Alpha sagt am 10. Juni 2020

@Robert.Vienna

Ich finde die Stiftung Warentest nicht übel, aber Artikel die Wirtschaftskrisen behandeln und mit „was jetzt zu tun ist“ überschrieben sind, sollte man besser nicht lesen.

Wenn die das wüssten sässen die nicht mehr in ihren zugestaubten Stuben.

Gruß

Max Alpha

Matthias K sagt am 11. Juni 2020

@Robert

ich zitiere hier mal Ludwig von Mises:

Als Erfahrung komplexer Phänomene liefert uns die historische Erfahrung keine Tatsachen in dem Sinne, in dem die Naturwissenschaften mit diesem Begriff isolierte Ereignisse bezeichnen, die in Experimenten überprüft werden. Die Informationen, die die historische Erfahrung vermittelt, eignen sich nicht als Baumaterial, um Theorien zu konstruieren und künftige Ereignisse vorherzusagen.

Wenn du heute einen Apfel fallen lässt, wird der genauso schnell fallen, wie letzte Woche oder in 30 Jahren.

Bei der Wirtschaft funktioniert das so nicht. Die Welt ist nicht mehr die selbe wie 1929, 1987 oder 2008. Die Ursache ist jedes mal eine andere gewesen, die Lösungen sind jedes Mal andere gewesen, die Beteiligten sind jedes Mal andere gewesen. Diese Komplexität führt dazu, das sich da eben nichts vorhersagen lässt.

Das Apfelbeispiel lässt sich physikalisch hinreichend genau mit einem Einzeiler in 2 Minuten berechnen.

Den Verlauf einer Wirtschaftskrise berechnen ist hingegen grundsätzlich nicht möglich.

Als Folge daraus braucht man eben eine Strategie, die nicht nur in einem, sondern in allen möglichen Realisierungspfaden funktioniert.

Die Strategie, in der jetzigen Situation seine Sparpläne weiter zu besparen scheint mir einfach und effizient.

Allerdings mit wachsender Vorsicht, die Märkte sind IMHO deutlich überbewertet. Das Tobin Q ist absurd hoch und die Kurse angesichts einer Globalen Pandemie und der größten Wirtschaftskrise seit dem Krieg völlig unangemessen.

Und schon sehen wir das Ende der Vorhersagbarkeit:

Die wirtschaftlichen Fundamentaldaten, der gesunde Menschenverstand und die historische Erfahrung sollen niedrigere Kurse als im letzten Jahr vorhersagen.

Stattdessen haben der DAX, der S&P 500, der MSCI World heute einen HÖHEREN Kurs als vor einem Jahr! Der russische und der brasilianische Index haben nur 7 bzw 4% verloren.

Wer da noch an die Effizienzmarkthypothese glaubt, dem ist wahrlich nicht mehr zu helfen...