Zinsjäger: Mit Autopilot ins Unglück

Die Zinspiloten haben mir diese Pressemeldung zugeschickt:

"In den vergangenen 13 Monaten haben unsere Kunden mehr als 1 Milliarde Euro in Tages- und Festgeld über Zinspilot investiert. Weltweit hat es kein anderes Fintech-Unternehmen aus dem Geldanlagebereich in derart kurzer Zeit geschafft, diese magische Marke zu erreichen.

Zinspilot verhilft seinen aktuell rund 35.000 Kunden zu deutlich höheren Zinserträgen auf ihre Tages- und Festgeldeinlagen. So profitieren Sparer bei Zinspilot im laufenden Jahr bisher von einem durchschnittlichen Tagesgeldzinssatz von 1,26 Prozent. Das entspricht einem deutlichen Plus von exakt 100 Basispunkten gegenüber dem Marktdurchschnitt in Deutschland, der aktuell lediglich bei 0,26 Prozent liegt."

Die Quintessenz dieser Meldung: Zinspilot hat 35.000 Menschen erfolgreich auf den Pfad des "Weiter so" gelockt und verhindert, dass sie sich finanziell bilden.

Nachtrag: Und jeden Monat kommen weitere 100 Millionen Euro hinzu. (Quelle)

Wie komme ich dazu, mein Geld auf einem Zinsportal anzulegen?

Weil ich faul bin und keinen Bock habe, mich aus der selbst verschuldeten finanziellen Unmündigkeit zu befreien. Stattdessen wird gejammert: Früher war alles besser! Da gab es noch Zinsen. Jetzt werde ich enteignet. Ganz schlimm ist das. Ich fühle mich gemobbt.

Die Lösung: Recherche im Neuland. Eintippen der Worte "Tagesgeldvergleich" und "beste Zinsen" in die Suchmaschine. Fündig werden, beim Zinsportal aufschlagen, jubeln (es gibt sie noch, die tapferen Robin Hoods, die Retter des geknechteten deutschen Sparers) und dann das ganze Geld flink nach Malta zum Zinssieger transferiert.

Die Analyse im Detail

Eine Milliarde Euro geteilt durch 35.000 Anleger bedeutet: Jeder Anleger hat im Schnitt 28.571,43 € angelegt. Das ist der Mittelwert. Aus Gesprächen weiß ich, dass es Leute gibt, die 50.000 Euro ‒ in Einzelfällen bis zu 70.000 Euro ‒ bei diesen Zinsportalen anlegen.

Ist das viel?

Ich habe zwei Zahlen für Sie:

- Das Pro-Kopf-Geldvermögen in Deutschland im Jahr 2015: 47.681 Euro, Quelle

- Die Struktur des Geldvermögens der privaten Haushalte in Deutschland im Jahr 2015: 36,5 % sind in Spar-, Sicht- und Termineinlagen angelegt, Quelle

Das bedeutet, die Deutschen legen pro Kopf rund 17.400 Euro in Tags- und Festgeld an.

Erste Erkenntnis: Die gut 28.000 Zinsland-Euro sind mehr als das 1,6-Fache der durchschnittlichen Pro-Kopf-Sparsumme.

Jetzt kommt der Sparerkompass 2014 der Bank of Scotland ins Spiel.

Die BoS hat gefragt:

"Wenn Sie einmal Ihre Bargeldreserven zu Hause und die Ersparnisse aus Ihren Geldanlagen grob zusammenrechnen (ohne selbst genutzte Immobilien und ohne Lebens- und Rentenversicherungen): Welcher Kategorie würden Sie sich am ehesten zurechnen?"

Hier die drei Top-Kategorien. Diese Leute können es sich leisten gut 28.000 Euro in Richtung Zinsportal zu schicken.

| Kategorie |

Anteil |

| 25.000 bis unter 50.000 € |

10 % |

| 50.000 bis unter 100.000 € |

6 % |

| 100.000 € und mehr |

5 % |

Diese Zahlen kombinieren wir mit einer sehr bezeichnenden Frage von der "So-geht’s"-Seite der Zinspiloten:

"Kann ich als Anleger in beliebiger Höhe anlegen?

Ihre gesamte Anlagesumme auf Zinspilot ist natürlich nicht beschränkt. Doch bitte beachten Sie, dass je Anlagebank möglicherweise ein Höchstbetrag von 1 Mio. € pro Anleger gelten kann. Wenn die Anlagesumme pro Anlagebank begrenzt ist, darf der Gesamtbetrag aller Anlagen bei dieser Bank 1 Mio. € nicht übersteigen, auch wenn er auf mehrere Anlagen verteilt ist. Möchten Sie in so einem Fall über diese Summe hinaus Geldbeträge anlegen, sollten Sie eine Aufteilung auf weitere Anlagebanken bei Zinspilot vornehmen."

Eine Frage nach der Mindestanlagesumme gibt es nicht. Statt dessen die Frage: "Kann ich die Anlagesumme für ein Angebot erhöhen". Da suppt die Gier doch durch jede Ritze.

Typische Konsumenten-Werbung: Die niedrigsten Instinkte werden angesprochen.

Typische Konsumenten-Werbung: Die niedrigsten Instinkte werden angesprochen.

Ey, isch geb’ Dich Tankgutschein, Digger! Wer ist denn so wahnsinnig, eine Anlageentscheidung im Wert von knapp 30.000 Euro von einem 25€-Tankgutschein abhängig zu machen?

Das mit den Jubiläumszinsen kenne ich eher vom örtlichen Möbelhändler. Die ziehen auch immer irgendwelche irrelevanten Jubiläen an den Haaren herbei, wenn sie mal wieder ihre Werbekanonen abfeuern wollen.

Was ich nicht verstehe: Was hat das Alter eines Vertriebspartners mit der Höhe der Zinsen zu tun, die eine maltesische Bank zahlt? Wie kalkulieren die das eigentlich?

Für mich sieht das nach einem fetten Klumpenrisiko aus. Gierige und unwissende Sparer schieben einen Großteil ihrer Anlagen ins vermeintliche Zins-Eldorado und sagen: "Zurück in die Zukunft", denn:

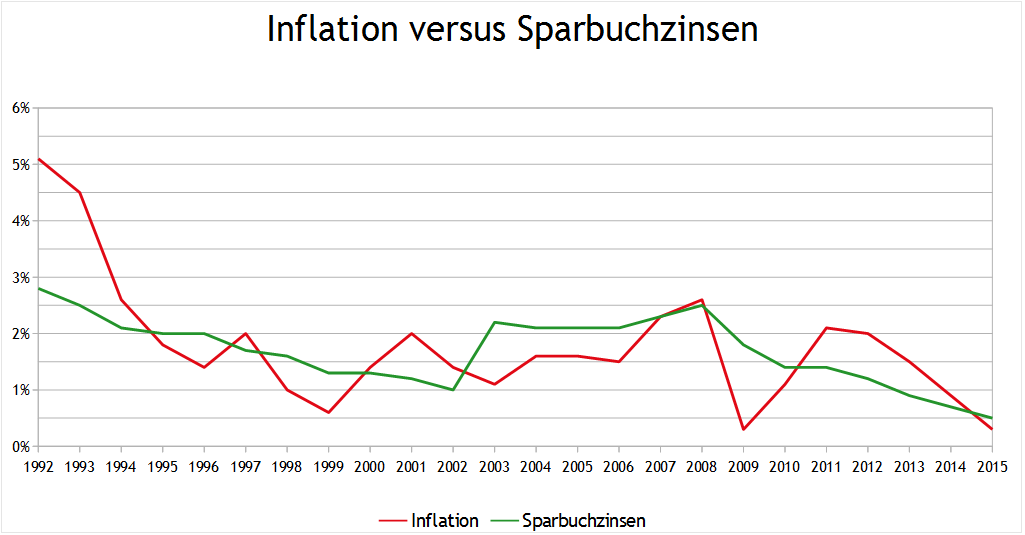

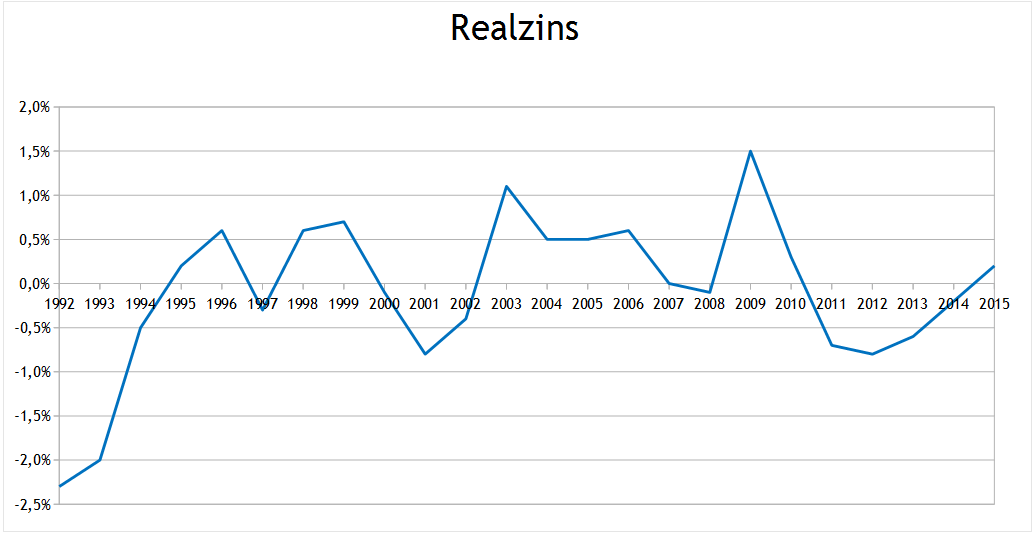

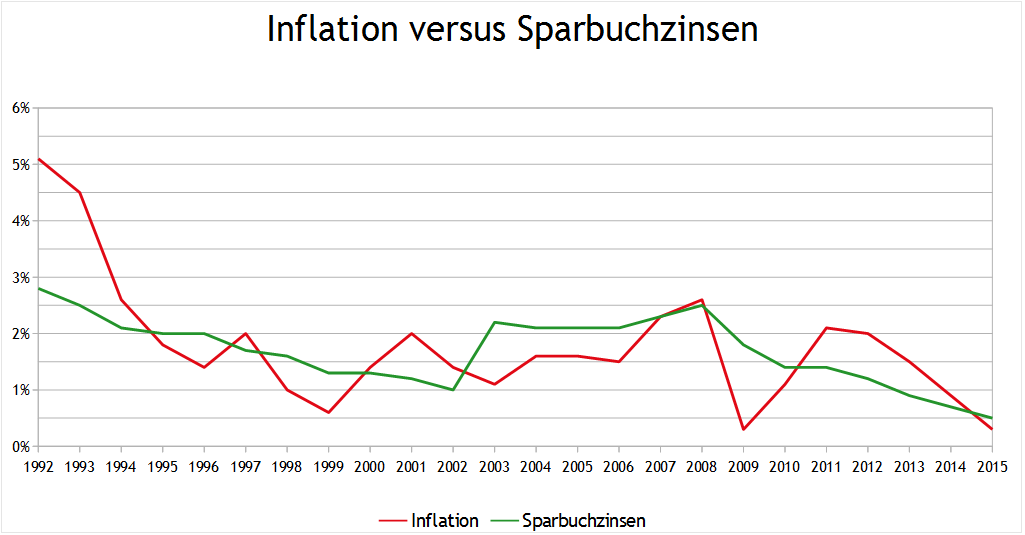

Früher gab es noch Zinsen

Ja, früher, da war alles besser, da konnte man sein Geld noch via Sparbuch vermehren. Ich habe mich als Zinsarchäologe betätigt und Ihnen diese historischen Zahlen aus den Untiefen des Internets mitgebracht.

| Jahr |

1975 |

1980 |

1985 |

1990 |

1995 |

2000 |

2005 |

2010 |

2015 |

| Sparbuchzinsen |

4,4% |

4,6% |

2,9% |

2,8% |

2,0% |

1,3% |

2,1% |

1,4% |

0,5% |

| Inflationsrate [1], [2] |

6,0% |

5,4% |

2,0% |

2,6% |

1,8% |

1,4% |

1,6% |

1,1% |

0,3% |

| Realzinsen |

-1,6% |

-0,8% |

0,9% |

0,2% |

0,2% |

-0,1% |

0,5% |

0,3% |

0,2% |

Quellen [1], [2]

Quellen [1], [2]

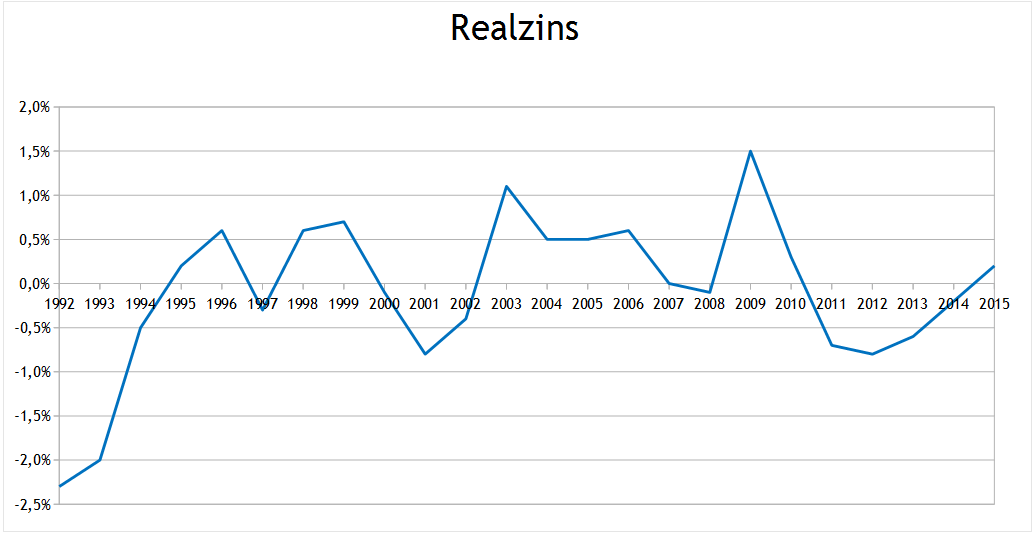

Excel hilf! Was sagt man dazu?

Wie wär’s damit: Finanzungebildete aller Länder, nehmt die rote Pille und hört auf zu wimmern.

Das legendäre "Früher", in dem die Einhörner lebten, die sich den Feenstaub der Rendite aus der Mähne schüttelten, hat nie existiert. Es war noch nie möglich, als Sparer auf einen grünen Zweig zu kommen.

Das ist aber auch gar nicht die Aufgabe von Festgeld. Festgeld hat nur eine Aufgabe: Fest zu sein. Nicht zu schwanken und berechenbar zu sein. Festgeld ist die Verteidigung und die schießt auch keine Tore.

Die Rendite macht der Angriff, und das sind die Aktien. Wer einen Verteidiger zum Torjäger drillen will, wird bestenfalls Mittelmaß erreichen. Sie wissen schon: Stärken stärken, statt Schwächen schwächen.

Ok, keine Einhörner, was dann?

Das Zins-Eldorado wird bevölkert von Banken wie der Fimbank oder der Austrian Anadi Bank.

Austrian Anadi Bank

Die Austrian Anadi Bank ist eine kleine Bank, die der indische Geschäftsmann Dr. Sanjeev Kanoria aus der Konkursmasse der Hypo Alpe Adria herausgekauft hat. Die Hypo Alpe Adria steht im Verdacht, seit 1999 an zahlreichen Finanz- und Korruptionsaffären in Österreich und Kroatien maßgeblich beteiligt gewesen zu sein. Dann kam die Subprime-Krise und brach der Hypo Alpe das Genick.

Ok, was will ein indischer Geschäftsmann mit einer österreichischen Bank? Ich vermute: Er braucht einen Euro-Staubsauger, um seine Geschäfte in Indien zu finanzieren.

Zumindest würde ich das Geschwurbel auf der Web-Site der Bank so interpretieren:

"Durch die strategische Kooperation mit SREI Infrastructure Finance Ltd. nimmt die Bank mit neuen Finanzprodukten eine Diversifikation der Produktschienen vor und kann das Potential im internationalen Geschäftsfeld ausschöpfen.

Die Partnerschaft bietet die erforderliche lokale Expertise für Unternehmen, die sich international von Europa nach Asien oder umgekehrt ausrichten wollen. Die Bank kann damit eine Brückenfunktion einnehmen.

Wer noch ein klitzekleines bisschen weiter gräbt, findet das hier:

"In "Das erste HETA-Opfer" berichtete das Wirtschaftsmagazin trend letzte Woche (Ausgabe 15/2016) über eine schwierige Eigenkapital-Situation bei der AUSTRIAN ANADI BANK AG, weshalb die Erstellung der 2015er Bilanz ohne Kapitalspritze nicht möglich sein könnte. Die Bank hatte das Filialgeschäft der ehemaligen Hypo-Alpe-Adria-Bank International AG übernommen und hängt über ihre anteilige Haftung an der Pfandbriefstelle der österreichischen Landes-Hypothekenbanken mit im HETA-Debakel. Die 16 Pfandbriefstellen-Institute und Gewährträger mussten nach dem FMA-Zahlungsmoratorium für 1,2 Mrd. Euro Verbindlichkeiten der HETA Asset Resolution AG einspringen. Für ANADI macht das eine Rechnung von 77 Mio. Euro.

Quelle

Fimbank

Diese Bank gehört zu 80% den beiden Banken Burgan Bank und United Gulf Bank, die wiederum zur kuwaitischen KIPCO Group gehören. Die Fimbank verdient ihr Geld mit der Finanzierung von Handelsgeschäften.

Das Fitch-Rating ist B (siehe Fimbank at a Glance). B bedeutet nichts weiter als: Ramsch. Fitch selbst drückt es etwas gewählter aus:

"Highly Speculative ‒ Hochspekulative Anlage. Bei Verschlechterung der Lage sind Ausfälle wahrscheinlich"

Quelle

Da nützt es auch nichts, wenn Zinspilot das maltesische Länderrating hochhält. Denn soo toll ist A nun auch nicht, denn nach A kommt B und das ist Ramsch. Ein AA wäre besser, am besten wäre der Goldstandard AAA. Wie oben bereits angesprochen: Es geht doch hier um den sicheren Anteil des Depots.

Wenn ich Rendite will, dann lasse ich mich nicht mit mickrigen 1,26 % abspeisen. Dann will ich die langjährige Aktienrendite von rund 8 % haben.

Ein A-Rating bedeutet:

"Upper Medium grade ‒ Sichere Anlage, sofern keine unvorhergesehenen Ereignisse die Gesamtwirtschaft oder die Branche beeinträchtigen."

Die Fimbank ist eine Handelsbank und damit abhängig vom Auf- und Ab des Welthandels.

- Wie viel Bruttosozialprodukt können die gut 400.000 Malteser wohl aufbringen, wenn die Bank Probleme bekommt?

- Sind Sie sicher, dass keine unvorhergesehenen Ereignisse die maltesische Gesamtwirtschaft beeinträchtigen?

- Wo Sie gerade schon recherchieren: Was wissen Sie über die Burgan Bank, die United Gulf Bank und die KIPCO Group?

Nun frage ich Sie

Das hier war keine Recherche, sondern ein bisschen Rumgeklicke. Google hat mir diese Ergebnisse mehr oder minder vor die Füße geworfen. Trotzdem: Glauben Sie, dass das auch nur einer der Zinsjäger gemacht hat?

Zinspilot schreibt:

"Das entspricht einem deutlichen Plus von exakt 100 Basispunkten …

Deutlich, vielleicht. Aber ausreichend? Wie viel Geld gibt es denn mehr?

| Anlagesumme |

Zinspilot-Vorteil |

| 28.571 € |

285 € |

| 50.000 € |

500 € |

| 70.000 € |

700 € |

Für den aktienfreien deutschen Sparer bedeutet das: Er lässt sich für eine Handvoll Euro auf Risiken ein, die um ein vielfaches höher sind, als die des Aktienmarktes und fühlt sich dabei noch sicher. Die Bibel nennt diese Deals: Seine Erstgeburt um ein Linsengericht verkaufen.

Fazit

Die Zinsportale sind eine typisch deutsche Erfolgsstory: Vermögen kombiniert mit finanziellem Unwissen und panischer Risikoscheu.

Für mich sind Zinsportale genau so schlimm wie die Angebote des grauen Kapitalmarktes, denn sie gaukeln den Menschen vor, ein "Weiter so" wäre möglich. Diese Illusion nimmt den Leidensdruck und verhindert, dass die Menschen den Tatsachen ins Auge sehen und anfangen, sich um ihre Finanzen zu kümmern.

Letztendlich verstärken die Betreiber dieser Portale das Problem der Altersarmut. Mit Zinsen konnte man noch nie ein Vermögen aufbauen. Jeder Euro, der in ein Zinsportal fließt, kann nicht an der Börse angelegt werden.

Wer mit 40 meint, er sei ein schlauer Zinsjäger, wird mit 67 Flaschen sammeln.

Manchmal ist der Weg des leichtesten Widerstands der falsche und es muss eben Udo Bölts’ unsterbliches: "Quäl dich, du Sau!" sein.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Zinsen, Rendite, Altersvorsorge, sparen

Das könnte Sie auch interessieren

- Das Klima retten mit ETFs

- Blogparade: Was kommt nach der finanziellen Freiheit?

- Monika Reich: Mit Immobilien in die finanzielle Freiheit

- Monster und Börse

Kommentare

Covacoro sagt am 03. November 2016

Bravo! Hervorragend auf den Punkt gebracht.

Ergänzend: Die privaten Ersparnisse / Geldvermögen der Deutschen befinden sich auf Rekordniveau (siehe z.B. dieser Artikel mit Grafik zur Aufteilung: https://bankenverband.de/newsroom/presse-infos/ersparnisse-auf-rekordniveau/ und steigen immer weiter.

Es herrscht ein gigantischer Ersparnisüberhang, der nicht sinnvoll investiert wird. Viel Angebot = niedrige Preise (Zinsen für Kapital). Das Inflationsgespenst wird hier und da an die Wand gemalt, aber vor allem dann, wenn man an das Geld der Sparer will. Ähnlich dem Einhorn mit dem Feenstaub ist es derzeit im Langzeiturlaub.

T. sagt am 03. November 2016

@finanzwesir: Danke für den lehrreichen und amüsanten Artikel. So etwas kann einen Tag retten :-))

Gruss,

T.

Coxeroni sagt am 03. November 2016

Klasse Beitrag! Unterhaltsam und informativ zugleich. Ich gebe zu auch mal mit dem Gedanken gespielt zu haben, mir solch ein Tages- oder Festgeldkonto zu eröffnen, habe es jedoch schnell wieder verworfen. Ich hoffe das deine Beiträge mehr Leute erreichen als die, die eh schon wissen wie es geht 😉

Sabinchen sagt am 03. November 2016

Du wirst aus dem Pressemitteilungsverteiler gelöscht, Du Ketzer!

;-)

Peter P. sagt am 03. November 2016

Feste Zinszahlungen, keine Schwankungen und staatliche Garantien. Kein Wunder, dass Festgeld des Deutschen liebste Anlageform ist. Wäre da nicht die Sorge um die Stabilität der Bank und der Solvenz des Einlagensicherungsfonds. Ist mir alles sowas von egal, ich habe einfach einen ETF auf Unternehmsanleihen gekauft und damit diese Risiken wegdiversifiziert. Ob mir eine Bank nun Geld (und Zinsen) für eine Anleihe oder für Festgeld schuldet, macht nicht wirklich einen großen Unterschied.

Als Beispiel sei hier mal der iShares Core Euro Corporate Bond genannt. 1958 Positionen, alle Investment Grade. Der größte Emittent ist die Cooperative Rabobank mit 2,2%. Der ETF hat eine Effektivverzinsung von 0,77% bei jährlichen Kosten von 0,2%. Mehr bekommt man bei einer soliden Bank (mit solidem Einlagensicherungsfonds) auch nicht.

Will man mehr Rendite, dann greift man halt zum iShares Global Corporate Bond EUR Hedged. 2,32% Effektivverzinsung, 0,25% Kosten und 5.352 Positionen, wobei J.P. Morgan Chase 1,38% ausmacht.

Man bekommt also das weltweite Zinsniveau für Unternehmensanleihen mit Investment Grade ohne Währungsrisiko. Kein Festgeld kann mit diesem Rendite/Risiko-Verhältnis mithalten.

Matze sagt am 04. November 2016

Moin Albert,

you saved my day. Great work!!! Der Artikel wird denke ich den ein oder anderen Zins-Trophy-Hunter wieder auf die Spur bringen....hopefully :)

easydividend sagt am 04. November 2016

Sehr guter Artikel!

für mich der beste Satz im ganzen Text:

"Er lässt sich für eine Handvoll Euro auf Risiken ein, die um ein vielfaches höher sind, als die des Aktienmarktes und fühlt sich dabei noch sicher."

Leider ist es wirklich so, dass der gemeine Deutsche sowieso auch der gemeine Österreicher aus Faulheit allen anderen die Schuld an ihrem finanziellen Umgang gibt.

Der Gipfel ist wirklich, dass dieser Zinspilot oder wie der heißt (hatte vorher noch nie davon gehört) eine vermeintlich sichere Geldanlage suggeriert. Die Sparer werden auf eine falsche Fährte gelockt, und denken Sie tun das richtige. Eine Schweinerei sondergleichen.

Ich werde diesen Artikel in meinem Bekanntenkreis weiterempfehlen.

mfG Chri

Auf dem Blog von easydividend gibt es hierzu diesen Artikel: easydividend

Finanzwesir sagt am 04. November 2016

Hallo Sabinchen,

na ja, ich hatte mich auch nie eingetragen.

Jemand, der in der PR-branche arbeitet hat mal gesagt, dass der Finantzwesir so ist, wie der Spiegel unter Augstein war (damals war der Spiegel als Stumgeschütz der Demokratie bekannt): Man will als Firma nicht unbedingt in dieser Publikation auftauchen. ;-)

Gruß

Finanzwesir

Gurki sagt am 04. November 2016

Habe gerade gesehen, dass der Online-Broker "FlatEx" auch so einen Zinspiloten bereit hält, mit den selben Banken. Das gibt dem Broker ja wieder einen faden Beigeschmack.

Bei welchem Broker bzw. welcher Bank hat denn der Finanzwesir sein Depot?

Finanzwesir sagt am 04. November 2016

Hallo Gurki,

bei Consors, schon set ewigen Zeiten. Aber nicht, weil Consors so wahnsinnig gut ist, sondern weil es echt egal ist, wo man ist. Hauptsache BaFin-reguliert. Es gab einfach keinen Grund zu wechseln.

Gruß

Finanzwesir

Manfred Hennig sagt am 04. November 2016

Hallo Finanzwesir,

ich habe wieder geschmunzelt! Dein Artikel ist diesmal besonders gut gelungen, liegt bestimmt auch am Thema. Ich freue mich immer auf Deine Lektüre.

Danke und mache weiter so...

Gruß Manfred

Onkel Dagobert sagt am 04. November 2016

Ganz heisser Tip: die Rabodirect gibt 25 Euro "Praemie" bei Einlage von 5.000 E ... zusaetzlich zum Tagesgeldzins von

0,4 % , allerdings muss man das Geld 1 Monat liegenlassen, also eher Festgeld. Rendite/ Monat: 25+1,66 = 26,66 E, macht 0,53 %... Wer zuviel Zeit hat kann es ja machen. Diese Aktion der Rabo passt in das vom Wesir zu recht angeprangerte (Finanz-) Marktschreierwesen.

Chesterton sagt am 04. November 2016

Nicht falsch, aber auch nicht vollständig nachvollziehbar, für mich zumindest. Denn, alles in Aktien anlegen ist ein selten gehörter Rat, es darf schon auch noch ein Anleihen-/Festgeld-/Tagesgeldanteil sein.

Nun kann man dafür zwar einen ETF, weei den in Kommentaren genannten "iShares Core Euro Corporate Bond" kaufen,. Nur hat der eine Effektivverzinsung von 0,77 % bei einer Duration von 5,37 Jahren.

Heißt, wenn die Zinsen hochgehen, ist der Kurs dieses ETF im Eimer. Das ist aber nicht der Sinn des sicheren Anteils eines Depots. Davon sind Tagesgeldkonten per Definition unberührt.

Dort gibt es zwar auch passable Angebote mit deutscher Einlagensicherung, und von Malta würde ich da die Finger lassen, was aber spricht gegen Österreich? Oder habe ich da im Fall der Insolvenz dieser Anadi Bank etwas übersehen?

Onkel Dagobert sagt am 04. November 2016

Erratum: zur Ehre der Rabodirect muss ich mich korregieren:

der Tagesgeldzins betraegt dort 0,5 % und nicht 0,4 %. Durch die Praemienaktion "erhoeht" sich die Monatsrendite entsprechend leicht - aber das wird bestimmt jetzt viele auf den Zug springen lassen...

Finanzwesir sagt am 04. November 2016

@Chesterton

"Denn, alles in Aktien anlegen ist ein selten gehörter Rat, es darf schon auch noch ein Anleihen-/Festgeld-/Tagesgeldanteil sein."

Das habe ich auch nie gesagt. Meinen Standpunkt habe ich hier http://www.finanzwesir.com/blog/passive-anlagestrategie niedergelegt.

Auf jeden Fall muss ein risikoarmer Teil dabei sein. Aber dabei darf man nichtr fragil werden: http://www.finanzwesir.com/blog/depot-fragil

Ich habe nichts gegen TG und/oder eine FG-Leiter. Aber es muss eine Bank in einem Land sein, das genug BIP erwirtschaftet, damit im Notfall die Steuerzahler einspringen können.

"Oder habe ich da im Fall der Insolvenz dieser Anadi Bank etwas übersehen?"

Das weiß ich nicht. Keine Ahnung ob und wie diese Bank noch in die Nachwehen der Insolvenz der Hypo Alpe verwickelt ist und ob und wenn ja uin welchem Umfang die österreichische Bankensicherung greift. Das herauszufinden ist der Job des Anlegers.

@Thorsten

"mindestens Kapitalerhalt", also es muss eine gewisse Mindestrendite abwerfen, sonst verliere ich Geld

Welche Kriterien Du anlegst, entscheidest Du. Aber es ist zumindest interesant zu sehen, das die Profis das anders sehen. Die sind bereit "Geld zu verlieren".

Mein Vorwurf an Dich: Subkontenbildung.

Du betrachtest Deine einzelnen Positionen separat und nicht das ganze Depot als Mannschaft. Wenn Löw so drauf wäre wie du, hätte er Boateng während der WM 2014 nach Hause geschickt. Begründung: Der Loser schießt keine Tore und Tore schießen (Rendite einfahren) ist nun mal das Ziel beim Kicken.

Das ganze Team macht die Rendite - es bringt nix einzelne Spieler so lange zu foltern, bis sie Blut spucken. Das motiviert den Rest nicht zu mehr Toren.

Das einzige was zählt: Passt das Rendite/Risiko-Verhältnis für das gesamte Depot?

Der zweite Punkt: Profis suchen immer nach schiefen Risikoverteilungen. Will sagen: Wenn's bergauf geht wollen sie voll dabei sein, wenn es Probleme gibt nur wenig verlieren.

Die Frage, die zu klären ist: Passt eine maltesische Bank in dieses Schema? Was sind ein fünftel in absoluten Zahlen? Du sagst:

"Bei Anlagesummen von 10.000 und mehr Euro, als einzige Anlageform oder für einen längeren Zeitraum wäre es mir aber auch nicht geheuer..."

Bei der Fimbank gibt's 1,65%, Du bekommst bei Deiner Bank 0,3%, macht ein Delta von 135 € für 10.000 €. Wenn Du das noch versteuern musst, dann bleiben Dir knapp 100 €.

Um "kein Geld zu verlieren" bist Du bereit 10.000 € nach Malta zu überweisen und wirst dafür mit maximal 135 € entschädigt.

Wie steht das im Vergleich zu Deinen anderen Anlagen?

- Wenn Du 30.000 in ETFs/Aktien hast, dann darf der Kurs nur um 0,45% schwanken, sonst sind die 135 € "weg".

- Wenn die Ausschüttungsrendite dieses Depots zwischen 2,5% und 3% schwankt, bedeutet das ein Delta von 150 €.

Mit anderen Worten: Wenn Du bereit bist Deine Aktienquute einen Hauch nach oben zu fahren, kannst Du Dir eine seriöse Bank leisten. Und senkst gleichzeitig das Risiko, denn Du schaltest das Klumpenrisiko "unbekannte Bank" aus.

Gruß

Finanzwesir

PS: ChrisS & Dummerchen wo bleibt ihr ;-)

Dummerchen sagt am 04. November 2016

@Peter P.: Eine Anleihe ist nicht mit Festgeld vergleichbar. Chesterton hat es schon angesprochen. Bei Anleihen gibt es ein Kursrisiko, das man nur aussitzen kann, wenn man die Anleihe bis zur Endfälligkeit hält. Bei einem Anleihen-ETF sollte man also das Kleingedruckte lesen, wenn man "Risiken wegdiversifiziert". Sollten die Zinsen wider jeder Erwartung doch mal wieder steigen, werden die Kurse Deiner Unternehmensanleihen sinken. Hält dann der ETF die Anleihen nicht bis zur Endfälligkeit, wird mit Verlust verkauft.

@Onkel Dagobert: Ob dieses oder jenes Tagesgeld jetzt 0,1% oder 0,2% mehr Zinsen bringt, macht den Braten nicht fett. Pro 1000€ Anlagebetrag steigt der Ertrag um 1€. Dafür fange ich nicht an, mein Geld durch die Gegend zu schieben. Als Anlageneuling habe ich noch Tagesgeldkonten-Hopping betrieben und heute noch immer rund 5-10 (leere) Konten irgendwo rumliegen. Heute habe ich erkannt: Das lohnt einfach nicht. Der Hebel liegt in der Asset-Allokation.

@Albert: Schöner Artikel.

Christian sagt am 04. November 2016

Ja, ja, der arme deutsche Sparer hat es nicht leicht wegen diesem Italiener...:-)))

Ich wundere mich auch immer wieder, dass das Thema "Realzins" so ziemlich von niemanden verstanden wird und man so Nomalzinshörig ist.

So ist dann für den armen deutschen Sparer Daimler, Siemens & Co. viel gefährlicher als indische Kaufleute, die maltesische Banken führen...letztere geben einem wenigstens eine GARANTIE auf 1%, während man bei Daimler & Co ja immer einen Börsenabsturz einkalkulieren muss...

Es ist unglaublich, dass es wirklich Leute gibt, die für eine Handvoll Dollars solche Risiken eingehen, obwohl sie sich von "Risiko" (sprich Teufelszeug Aktien etc.) ja fernhalten wollen! Und dies, nachdem es diese Finanzkrise gegeben hat!

Der Artikel war wie immer super zu lesen! Einzig den Vorwurf "Letztendlich verstärken die Betreiber dieser Portale das Problem der Altersarmut." würde ich so nicht unterschreiben, denn die Betreiber geben dem Affen nur Zucker. Verantwortlich sind meiner Meinung nach immer und ausnahmslos die Anleger, sofern nicht ein sehr difiziler Betrug vorliegt...

Dummerchen sagt am 04. November 2016

@Finanzwesir:

Mach was draus, ich kann mich nicht um alles kümmern :-)! (Olaf Schubert)

Ein wenig darfst auch Du nachkommentieren ;-). ChrisS (zuletzt vor allem er!) und ich unterstützen ja gerne.

Ich "kämpfe" ja bereits im Nachbarthread den unendlichen Kampf gegen den Mythos der überlegenen Dividenden. Dass ich überhaupt so töricht war, mich darauf mal wieder einzulassen, ärgert mich jetzt schon. Es gibt so Diskussionen, da weiß man schon beim ersten Kommentar, dass bestimmte Positionen unverrückbar sind: Dividenden oder Kursgewinne, Immobilien oder Aktien, Pepsi oder Cola, Atari oder Amiga, vi oder emacs.

Chesterton sagt am 04. November 2016

Persönlich habe ich gerade die Depots (i.W: Aktien-ETFs) der ganzen Familie (d.h., 5) teils zur Consorsbank, teils zu Targobank übertragen.

Bei Consorsbank bekommt man dann, wenn das bisherige Depot aufgelöst wird, auf bis zu 20.000.- EUR Tagesgeld 2,5 p.a. auf ein Jahr (befristet), bei Targobank auf bis zu 40.000.- EUR 2% p.a. auf ein Jahr befristet.

Bei Consors muß auf dem Depot mind. 6 TEUR gelegen haben, bei Targobank mind. 7.000 €. Der mit dem Vorzugszinssatz verzinste Betrag ist bei Targobank begrenzt durch die Höhe des Depotübertrags und beträgt max. 40.000 € pro Kunde. Geht ein Jahr, und dann kann man immer noch schauen, ob es ähnliche Angebote noch gibt, und von Consors- zu Targobank und umgekehrt wieder wechseln.

Bringt Aufwand, aber der Stundenlohn ist o.k.

Longus sagt am 04. November 2016

Was die deutsche Seele noch nicht begriffen hat ist, dass aus dem risikolosen Zins ein zinsloses Risiko geworden ist.

Banken in Malta mit einer Einlagensicherung wie in Island/Zypern (Ausländer zuerst beim Bail-In... ) ,Filialen aus der Heta Konkursmasse... Herrlich.

Man könnte meinen, dass aus der allseits präsenten Bankenkrise die richtigen Schlüsse gezogen werden, aber Pustekuchen. Normalerweise sollte auf der Homepage des Zinspiloten stehen:

"Bitte denken Sie daran, dass im Falle von Zahlungsschwierigkeiten die ausländischen Anleger zuerst rasiert werden"

oder "Bitte beachten Sie, dass Österreich lieber die rechtlichen Grundlagen ändert als Sie auszuzahlen"

Meinetwegen auch etwas deutlicher "Denken Sie wirklich, dass der Staat Malta innere Unruhen riskiert, eine kuwaitische Bank rettet und damit ausländische Spekulanten vor Verlusten geschützt werden?"

"Ende Juni 2014 kam es aufgrund von Gerüchten zu einem Bank Run, bei dem die Kunden innerhalb weniger Stunden rund 800 Millionen Lewa (mehr als 400 Millionen Euro) von ihren Konten bei der Fibank abgezogen haben sollen. Ähnliches geschah zuvor auch bei anderen bulgarischen Banken, sodass die Zentralbank des Landes von gesteuerten Destabilisierungsversuchen im Vorfeld der vorgezogenen Parlamentswahlen im Oktober 2014 ausging."

Wikipedia

Das erklärt auch das Länderrating "A".

Thorsten sagt am 04. November 2016

@Albert - danke für das Feedback, interessante Ansicht...

"Mein Vorwurf an Dich: Subkontenbildung."

Zurückkommend auf Deine Analogie der Fussballmannschaft - dem kann ich nur zustimmen, die Mannschaft muss stimmen! Also zur Mannschaftsaufstellung:

- Angreifer: Wertpapier-Depot (überwiegend ETF Welt-Verteilung) - im Schnitt mehr Risiko

- Verteidiger: Tagesgeld, Festgeld, Immo (REITs) - im Schnitt weniger Risiko

Wie auch im Fußball, darf dann aber auch innerhalb der beiden Gruppen etwas Dynamik im Risko-Rendite-Verhältnis vorhanden sein. Schließlich schießen ab und zu auch mal die Verteidiger ein Tor bzw rücken in den Sturm mit auf, oder?

Und bei der Aufstellung in der Verteidigung - hier im Festgeldanteil finde ich (für mich) eine akzeptable Risiko-Rendite-Aufteilung in folgender Anlage = Festgeldleiter

- 10k Euro Tagesgeld - dt. bank zu 0,3%

- 5k Euro Festgeld 1 Jahr - FIM Bank (Malta) zu 1,65%

- 5k Euro Festgeld 2 Jahre - Credit Agricole (Frankreich) zu 1,36%

- 5k Euro Festgeld 3 Jahre - HKB (Deutschland) zu 1,10%

- 5k Euro Festgeld 4 Jahre - Credit Agricole (Frankreich) zu 1,61%

- 5k Euro Festgeld 5 Jahre - PBB (Deutschland) zu 1,40%

Macht im Festgeldbereich einen Mix aus super-sicher (DE), sicher (FR) und risiko-reicher (Malta) zu im Schnitt 1,33% pa - passt für mich!

" ...die Profis das anders sehen..."

Sorry, aber das Argument finde ich hier nicht passend...die "Profis" haben keine Chance auf eine Anlage als Fest- oder Tagesgeld - bei deren Beträgen geht das nicht bei solchen Banken und auch nicht bei Deutschen Instituten.

Finanzwesir sagt am 04. November 2016

Hallo Dummerchen,

du hast ja recht, es gibt keine Verpflichtung für Euch hier irgendetwas zu machen. Ich bin einfach nur dankbar, dass Du und ChrisS hier so kompetent kommentiert.

Deshalb hier noch mal ein Danke an ChrisS!

Bei Dir bedanke ich mich morgen in Frankfurt persönlich.

Gruss

Finanzwesir.

Couponschneider sagt am 04. November 2016

Dass die Inflation früher sehr hoch war und das Sparbücher, Kapitallebensversicherung und Festgeld auch schon damals nichts brachten, wollen viele nicht wahrhaben.

Finanzwesir sagt am 04. November 2016

Hallo Thorsten,

Dich sehe ich auch nicht als "gefährdet" an. Mir geht es wie Kostolany es ausrückte darum, dass meine Leser "Gedanken haben".

Ob und wie sich die Gedanken dann entwickeln, wenn sie mit der Realität zusammenprallen ist eine ganz andere Sache. Auch meine Gedanken sind nicht immer aufgegangen. Wenn Du das für Dich so überlegt hast, dann ist das so und fertig.

Wes die Profis angeht: Stimmt, die können kein Tagesgeldkonto eröffnen aber sie könnten Geldmarkt-Fonds kaufen, das Tagesgeld der großen Jungs. Trotzdem kaufen sie deutsche Staatsanleihen.

Klar es wird auch noch andere Gründe geben, warum sie das machen. Aber wie gesagt: Du hast ja einen Plan und um mehr geht es mir nicht.

Gruß

Finanzwesir

Couponschneider sagt am 04. November 2016

@Onkel Dagobert:

Zins ist auf Jahresbasis.

Statt 5000 € * 1,005 muss 5000 € * 1,005 ^ (1/12) gerechnet werden, wenn man das Geld einen Monat liegen lässt.

Das macht 5002,07 €.

Dann kommt die Prämie von 25 €: 5027,07 €. 5027,07/5000 = 1,0054157.

Obacht: Das ist die Monatsrendite, man muss wieder potentiezieren: 1,0054157^12 = 1,066959542, also 6,69 % Rendite pro Jahr.

Das ist aber nur auf den ersten Blick eine gute Rendite ich würde es auch nicht machen, weil mit Aktien drüber bin.

Der Aufwand wäre mir auch zu groß: Erst Konto eröffnen, dann Konto schließen. Die Rendite sinkt mit dem Anlagebetrag. Wer mehr als die notwendigen 5000 € investiert, bekommt so gesehen weniger Rendite.

Tino sagt am 04. November 2016

@Longus

Ich glaube, du verwechselst hier die bulgarische Fibank mit der maltesischen Fimbank.

Michael sagt am 04. November 2016

Hart und fair,

so sollte ein Beitrag aussehen. Die Fakten sind geklärt und doch investiert wahrscheinlich in dieser Minute wieder jemand in den Zinspilotenschmarn.

Ein toller Beitrag lieber Finanzwesen und ich hoffe, dass dieser auch gehörig Anklang findet und sich verbreitet. Ich bin auf jeden Fall fleißig am verteilen ;-)

Liebe Grüße,

Michael

Auf dem Blog von Michael gibt es hierzu diesen Artikel: Hart und fair

Peter P. sagt am 04. November 2016

@Chesterton & Dummerchen:

Stimmt, auf die Duration und das Kursrisiko bin ich nicht eingegangen. Ist meiner Meinung nach aber halb so wild, sofern man die Anleihe bis zum Ende bzw. den Fonds einen entsprechend langen Zeitraum hält.

Man sollte auch nicht vergessen, dass ein steigendes Zinsniveau auch zur Ausgabe von Anleihen mit einem höheren Coupon führt. Die bestehenden Anleihen in einem Fonds sind weniger wert, die neu hinzukommenden zahlen dafür aber mehr Zinsen.

Es ist nun ja auch nicht so, als sei Festgeld von einem steigenden Zinsniveau nicht negativ betroffen. Der Wertverlust tritt halt durch Opportunitätskosten auf, nur sieht diese der Kleinsparer nicht.

Ich kann verstehen, dass einige Leute eine Anlage nur als sicher ansehen, wenn negative Kursentwicklungen ausgeschlossen sind. Kann man so sehen, muss man aber nicht. Ich lebe lieber mit einem (temporären) Wertverlust bei steigenden Zinsen, als mit dem Risiko einer Bankenpleite.

ChrisS sagt am 05. November 2016

Guter Artikel, ja man kann sich manchmal nur wundern wie Leute (und es sind oft genau die selben), die Aktien ja nichtmal mit der Kneifzange anfassen würden (weil total unsicher, Börse ist ein Casino, alles nur Abzocke), anscheinend ohne weitere Bedenken bereit sind, wesentliche Geldbeträge auf irgendwelche nie-gehörten, kleinen ausländischen Junk-Banken zu schicken, nur um daraus in Absoluta ein paar krümelige Eurobeträge mehr rauszukitzeln, während man die Risiko-Asymmetrie (für +0,X% höhere Zinsen ein -XX% höheres Risiko bei der nächsten Krise) meist garnicht erst erkennt.

Ich meine, wer das bewußt macht, von mir aus, kein Problem, nur sollen eben nicht wieder die ahnungslosen Omis hinterher jammern "wir haben doch von nichts gewußt...!".

Klar, klingt vllt erstmal komisch wenn man vor Eröffnung eines Kontos bei einer Bank erstmal deren Bilanzen studieren müsste, aber die Zeiten in denen man in finanziellen Dingen sich eben noch einfach so gedankenlos durchs Leben schlafwandeln konnte sind leider vorbei.

Zum allgemeinen Thema, historische Zinsen & Inflation und Betrachtung der Lage, hatte ich auch mal einen Artikel geschrieben, wenn ich vorstellen darf:

http://finanziell-umdenken.info/zinsen-und-inflation-im-historischen-zeitverlauf

Ex-Studentin sagt am 05. November 2016

Ich würde lügen, wenn ich sage, dass mir meine Tagesgeldzinsen egal sind.

Allerdings ist mir Flexibilät wichtiger. Sollte ich morgen die Diagnose "unheilbarer Krebs" erhalten, würde ich mein Geld schnappen und die Welt bereisen.

Die meisten Festgeldanbieter würden dann wohl sagen: "Vertrag ist Vertrag, Ihre gesetzlichen Erben können dann in 4 Jahren stattdessen schön Urlaub machen". Vielleicht denke ich mal anders, wenn ich mal 1 Milliomen auf dem Konto haben sollte, die ich eh irgendwie verteilen muss. Aber wenn um alle Ersparnisse geht, die man sich in jungen Jahren mühsam erarbeitet hat, bin ich etwas vorsichtiger.

Hans Koller sagt am 05. November 2016

Der Zinspilot ist super!

Schauen Sie sich doch auch einmal OneCoin (Webseite) an.

Ist noch viel superer.

Ich wollte eine Bekannte vor dem Mitmachen bewahren und habe sie zu einem Info-Abend begleitet.

War sehr schlau aufgemacht, hat wahrscheinlich viele neue Mitglieder ("Schneeballsystem") gefunden.

Meine Bekannte hat glücklicherweise mir geglaubt und OneCoin fahren lassen

Zinskraft sagt am 06. November 2016

Von ner anderen Sichtweise her ist es irgendwie auch seltsam, sein Geld wegen ein paar Talern mehr zu fragwürdigen Banken zu transferieren, anstatt einfach mal komplett risikolos mehr Geld einzusparen, zum Beispiel durch Wechsel des Stromanbieters oder des Handytarifs.

Ich wette bei diesen Dingen besteht bei vielen aufs Jahr hochgerechnet mehr "Gewinnpotential", als das was sie durch den Zinspiloten am Jahresende evtl herausbekommen. Sowas wird glaub einfach oft nicht gesehen oder gegengerechnet. Befasse mich derzeit viel mit dem Thema "Sparen" bzw. "was brauche ich wirklich".. Deshalb kam mir gerade dieser Gedanke...

Auf dem Blog von Zinskraft gibt es hierzu diesen Artikel: Geld einsparen durch Senkung der Fixkosten

PIBE350 sagt am 06. November 2016

Finanzwesir: ,,Letztendlich verstärken die Betreiber dieser Portale das Problem der Altersarmut. Mit Zinsen konnte man noch nie ein Vermögen aufbauen. Jeder Euro, der in ein Zinsportal fließt, kann nicht an der Börse angelegt werden.

"Wer mit 40 meint, er sei ein schlauer Zinsjäger, wird mit 67 Flaschen sammeln."

So hart es klingt, aber mir ist es mittlerweile komplett egal geworden, dass zunehmend mehr Leute in Altersarmut enden werden. Viele wollen weder sparen noch investieren, leben lieber heute. Ich hatte diesbezüglich schon zu viele Diskussionen im Bekanntenkreis. Am Ende kosteten sie mich nur Zeit und Nerven. ;-)

Matthias sagt am 08. November 2016

@Ex-Studentin:

Die Aussage "Sollte ich morgen die Diagnose "unheilbarer Krebs" erhalten, würde ich mein Geld schnappen und die Welt bereisen." deutet daraufhin, dass du wirklich den falschen Lebensansatz gewählt hast. Du hast sicher bereits genug Geld angelegt, um eine Weltreise machen zu können. Nimm davon 10.000 Euro, bereise die Welt und verschiebe die finanzielle Freiheit um ein Jahr nach hinten, dann hast du dein offensichtlich vorhandenes großes Ziel, die Welt zu bereisen, glücklich und gesund erreicht.

Auf eine tödliche Krankheit zu warten, um sich einen Lebenstraum zu erfüllen, ist aus meiner Sicht ziemlich unsinnig (nicht böse gemeint).

Alles Gute!

Matthias

ChrisS sagt am 11. November 2016

@ PIBE350

"So hart es klingt, aber mir ist es mittlerweile komplett egal geworden, dass zunehmend mehr Leute in Altersarmut enden werden. Viele wollen weder sparen noch investieren, leben lieber heute. "

Naja, auch aus 'eigennützigen' Gründen ist zunehmende Altersarmut nicht unbedingt etwas, was einem unbeteiligt egal sein kann - nämlich, wenn die Leute auch dann noch wählen gehen, und tja... für was wohl ? ;-)

Man kann zwar vielleicht lang und klug analysieren, ob und wie jemand selbst für seine Altersarmut verantwortlich ist, fakt ist aber dass die meisten Leute wohl sicher nicht die Schuld bei sich selbst, sondern immer bei "den Anderen" (dem "System", den "Reichen", whatever) suchen werden - und dann auch darauf bestehen, diese sollten doch (aus Gründen der "Gerechtigkeit" und so) mehr und mehr davon wieder abgeben, um den eigenen Mangel zu beheben.

Und je größer der Mangel, umso mehr wachsen die Höhe der Forderungen. Das Angebot von "Umverteilung", und den Parteien, die das anbieten wird halt immer attraktiver für die, je mehr Leute auf der Empfängerseite der Wohltaten stehen.

PIBE350 sagt am 11. November 2016

An Chris: Ich spende gern und regelmäßig für wirklich Hilfsbedürftige, aber irgendwo ist jeder (Schwerkranke und Behinderte ausgenommen) seines Glückes Schmied. Gerade in einem Land wie Deutschland. Wer sich nicht um seine Altersvorsorge kümmert oder kümmern möchte, muss halt mit den Konsequenzen leben. Man wird nicht von heute auf morgen über 60. ;-)

Wenn es in Deutschland politisch zu radikal werden sollte, würde ich meinen Hauptwohnsitz ins Ausland verlegen. Genug Möglichkeiten hätte ich jedenfalls.

Finanzielle Freiheit sagt am 12. November 2016

Wie wahr, wie wahr, lieber Finanzwesir!

Ich denke, dass hier zwei üble Kräfte an der Arbeit sind:

-

Anchoring - in Zeitung, Funk und Fernsehen liest man vom Niedrigzins-Umfeld, Null- und Negativzinsen. Wie erfrischend mag es da doch wirken 1,X% vor Steuer, nominelle ;-) zu bekommen. Klingt nach einem guten Deal - zumindest wenn man mit dem "Anker" 0%-Zinsen vergleicht. Wäre der Anker 7% - was ja ca. dem langfristigen Durchschnitt bei Aktieninvestments entspricht - würden viele Sparer gleich verstehen, auf welch falschem Pfad sie sind...

- Tradition des Sparbuch-Sparens - in Deutschland/Österreich wird das Sparen am Sparbuch schon Kindern in die Wiege gelegt - das erste Sparbuch für den Neugeborenen, Weltspartag, am Sparbuch bei der Sparkasse ist das Geld sicher, etc. Die zweifelsfrei wichtige Funktion für das Funktionieren des Kreditwesens (Einlagen sind eine billige, sehr willkommene Funding-Quelle für Banken!) sollte allerdings nicht den Ausschlag für Investment-Entscheidungen geben.

Daher: Viel Erfolg den Investoren, die mitdenken und einen Bogen um Festgeld machen!

Auf dem Blog von Finanzielle Freiheit gibt es hierzu diesen Artikel: Spart Du noch oder investierst Du schon?

Problembär sagt am 12. November 2016

Eine angestellte Arbeitskraft im Sozialbereich (Erzieherin / Pflegekraft usw.) verdient so um die 1.600-1.800 Euro brutto. Zum Leben in einer mittelgroßen bis großen Stadt reicht das nicht mehr. Zur ausreichenden Altersvorsorge schon gar nicht. Und trotz lebenslanger Einzahlung in die Rentenkasse reichen die 1.600-1.800 Euro brutto zukünftig nur noch für eine Rente auf Hartz IV NIveau.

Privat angespartes Kapital wird darauf angerechnet.

Ob das immer nur "Dumme", "Faule" und "finanziell Ungebildete" sind, die im Alter Armut und Hunger erleiden werden, stelle ich mal in Frage.

djs sagt am 13. November 2016

also im Studium habe ich von 660€ gelebt und zwar gefühlt wie die Made im Speck. Z.Zt. mit halber Stelle neben Promotion - 1500 - mit Kind und Frau in Therapeutenausbildung (=kosten) fehlt es mir an nichts.

Meinen Singlemalt bekomme ich zum Geburtstag geschenkt, ich koche täglich, die Kinderchen bekommen persönliche Aufmerksamkeit mit Fahrradtour im Wald statt Plastikberge, die sie nicht brauchen.

Ganz ehrlich, wer mit 1600 nicht klarkommt, hat es nicht gelernt. Ich glaube, das Hauptproblem ist es, wenn die Perspektive nicht stimmt. Wer 1600 hat und Mitte 50 und sich drauf eingestellt hat, dass es das war - ja, der kann durchaus nicht gut leben...

Jens sagt am 15. November 2016

Einziger Einwand zum ansonsten vollkommen zustimmungswürdigen Text: Zwischen all dem Ramsch verstecken sich beim Zinspilot auch ein paar Institute, die ich als seriös einstufen würde. Die werden aber natürlich in der reißerischen Werbung nicht erwähnt.

Z.B. besteht eine Sprosse meiner Festgeld-Leiter z.Zt. aus einer Euro-Festgeldanlage via Zinspilot bei Close Brothers: 1,4% für 3 Jahre. Der britischen Einlagensicherung vertraue ich trotz Brexit auch nicht weniger als der in Frankreich, Holland oder Deutschland (und meine Anlagesumme ist nicht einmal ein Zehntel des Höchst-Haftungsbetrags), und die Rating-Agenturen bewerten das Institut selbst auch noch mit A bzw. Aa3 und damit im Mittelfeld des "Investment Grade"-Bereichs.

(Und damit deutlich besser als etwa die Commerzbank oder die Deutsche Bank) Außerdem halte ich es es im Falle des Falles auch für eine Art von Risikostreuung, nicht alles Geld unter dem Dach desselben Einlagensicherungssystems anzulegen.

Habe aber trotz allem, wie gesagt, bewusst nur einen relativ kleinen Teil meiner Anlagen dort. Und von den im Artikel genannten Banken würde ich ganz klar die Finger lassen – aus genau den angegebenen Gründen.

Johannes S sagt am 06. Dezember 2016

|

Nette Analyse, dennoch denke ich schon, dass Gelder auch bei den vermeindlich schlechten Bankhäusern bis 100.000€ sicher ist, weil die €-Union das garantiert.

Mehr würde ich dort auch niemals investieren.

Also sicher ist das Geld schon vermute ich.

Bei Aktien ist halt noch das Volatilitätsrisiko.

Dennoch passen die Relationen nicht.

Tagesgeld bei Finbank bringt 0,75%, während z.B. der SDAX-Titel Zeal Network über 8% Dividende ausschüttet.

Oder Daimler über 5% Dividende.

Da macht Festgeld nur für die Banken Sinn ;)

Schwachzocker sagt am 06. Dezember 2016

Hallo Johannes,

ich bin mir nicht sicher, ob Du hier auf dem "richtigen Dampfer" bist.

Nach meinem Kenntnisstand gibt es weder eine EU-Einlagensicherung noch garantiert die EU irgendetwas. Vielmehr hat die EU eine Richtlinie herausgegeben, die die einzelnen Mitgliedstaaten dazu verpflichtet, in ihrem jeweiligen Land etwas zu garantieren. Und da hat die Garantie von Malta nun einmal eine deutlich andere Qualität als die von Deutschland.

Man kann natürlich hoffen, dass Malta im Ernstfall von anderen Ländern herausgehauen wird. Das geht aber nur wenn die das auch können.

Festgeldanleger sagt am 27. Januar 2018

Festgeld ja, Aktie nein

Gesetzliche Einlagensicherung von 100.000 € pro Person. Nochmal: Gesetzlich. Vor Gericht einklagbar gegen den Staat und dann keine Verjährung möglich.

Was wollt ihr? Sichere 1% Festgeld, d.h. 1000€ Gewinn.

Oder 4% in Aktien, mögliche 4000 € Gewinn, mit dem Risiko des Totalverlusts. Wegen 3000 € so ein Risiko eingehen? Ist der Aktienkurs im Alter pünktlich auf dem Höchststand für jede ältere Generation?

Senior sagt am 22. Februar 2018

Man muss auch das Alter des Anlegers einbeziehen.

Zum Beispiel mit 80 werde ich nur einen winzigen Teil in Aktien investieren, ich nenne es einen Spielgeld-Anteil.

Mit 30 oder 40 dagegen einen sehr hohen Anteil, wenn ich nicht in den nächsten maximal 10 Jahren dringend über das Geld verfügen muss.

Wir, im höheren Seniorenalter sehen zum Beispiel beim Tagesgeld/Festgeld der berüchtigten HSH Nordbank nur ein marginales Risiko, werden dort (Zinspilot) aber maximal für knapp 2 Jahre einen guten Teil anlegen. Denn dann endet die Haftung des Sparkassenverbandes, obwohl bereit der Verkauf läuft.

Allgemein sehen wir bei den Großbanken das Risiko höher, als bei mittleren und kleinen Banken. Es werden nicht gleichzeitig 10 kleinere insolvent werden, aber 2 der großen dürften den Rettungsschirm gefährden.

Zusätzlich halt eine Mischung von Anleihen. Teils bevorzugt Floater.

Gottfried Limbach sagt am 02. Juni 2018

Ich bin Zinspilot-Kunde, weil ich dort mein kurzfristig benötigtes Geld zu höheren Zinsen anlegen kann als üblich.

Das Risiko ist mir bewusst, aber es handelt sich nur um ca. 15% meines Geldes. Der Rest ist am Aktienmarkt (DEGIRO.DE) angelegt, weil ich dort mit längeren Anlagelaufzeiten kalkuliere.

Ihren Angaben zu Zinspilot stimme ich zu, aber nicht der Konsequenz.

Man sollte natürlich auch bei Zinspilot etwas streuen (mehrere Banken und mehrere Laufzeiten im kurzen Bereich).

Ich würde dort nie für z.B. 10 Jahre anlegen, nur weil es derzeit 1,8% p.a. gibt.

DieKerstin sagt am 06. Juni 2018

Ich habe bei der maltesischen FimBank Festgeld zu 2,2 % angelegt und werde mich nächstes Jahr über eine Zinsgutschrift von 1.000 € freuen können - wenn die Bank bis dahin nicht pleite geht. Den Hintergrund der Bank habe ich tatsächlich eruiert und auch zunächst Skrupel gehabt, bei den "Scheichs" zu investieren. Aber wie so oft: Gier frisst Hirn.

Das Tagesgeld bei deutschen Banken ist ohnehin nicht konkurrenzfähig, aber ich bezweifle auch, dass ich mit einer Fondsanlage denselben Ertrag innerhalb von 3 Jahren erzielt hätte. Auf dem Tagesgeldkonto liegt dennoch ein Notgroschen, der jederzeit abrufbar ist.

Parallel dazu spare ich mittlerweile noch mit ETF-Sparplänen, auch das läuft bisher ganz gut. Diversifizieren ist wohl das Wichtigste und natürlich das Luxusproblem, genügend Geld für solche Geschichten parat zu haben.

So zu tun, als ob die Gier bei Aktienkäufern keine Rolle spielt, halte ich aber für mindestens fragwürdig.

Finanzwesir sagt am 06. Juni 2018

Hallo DieKerstion,

"aber ich bezweifle auch, dass ich mit einer Fondsanlage denselben Ertrag innerhalb von 3 Jahren erzielt hätte."

MSCI World: 10 mal soviel: 22% in den letzen 3 Jahren

Alle Weitere hier: https://www.finanzwesir.com/blog/depot-fragil ;-)

Fimbank geht solange gut, wie es gut geht. Wenn's nicht mehr gut geht ist das Geheule groß und Verbraucherschutz und Bafin freuen sich, denn das schreit nach mehr Regulierung. Dabei wäre es pädagogisch sinnvoller die Leute auf ihren Verlusten sitzen zu lassen.

"als ob die Gier bei Aktienkäufern keine Rolle spielt, halte ich aber für mindestens fragwürdig."

Jede Entscheidung im Leben läßt sich auf die beiden Antagonisten Gier & Angst reduzieren. Mehr ist da nicht. Natürlich auch der Aktienkauf. ;-)

Gruß

Finanzwesir

ToVo sagt am 06. Juni 2018

Ich habe auch bei Weltsparen und Zinspilot investiert. Durch sehr hohe Neukundenboni habe ich ein mal 3,3% und nun über 2% auf ein einjähriges Festgeld bekommen. Das erste Mal in Österreich, das zweite mal in England und Frankreich.

Für mich "sichere" Länder. Da ich erst 20 bin und nicht weiß wie viel Geld ich in nächster Zeit brauche investiere ich im Moment nicht so viel an der Börse

Horace Silver sagt am 09. Juni 2018

Hallo,

ich möchte nicht mehr Zinsen, sondern in stabile Währungen diversifizieren, z.b. Norwegische Kronten oder Schweizer Franken. Es ist im Prinzip der gleiche Grund, warum viele Menschen in Gold als quasi Währung diversifizieren. Am besten sind natürlich Aktien, ich möchte jedoch keine 100% Investitionsquote.

Gibt es zu diesem Thema Meinungen und Ratschläge? Für mich ist das Thema noch neu.

Vielen Dank und viele Grüße,

Horace

Nostradamus sagt am 10. Juni 2018

Kerstin hat geschrieben: "Ich habe bei der maltesischen FimBank Festgeld zu 2,2 % angelegt und werde mich nächstes Jahr über eine Zinsgutschrift von 1.000 € freuen können - wenn die Bank bis dahin nicht pleite geht."

Du sagst es ja selbst: "Gier frisst Hirn". 15000 € da hin zu tragen bei möglichem totalen Ausfallrisiko kann man schon als fahrlässig bezeichnen... EIn höheres Risiko im Vergleich zu einem einfachen World-ETF bei deutlich weniger zu erwartender Rendite. Macht irgendwie gar keinen Sinn.

Geduld+Spucke sagt am 11. Juni 2018

@Horace Silver

Die KFW begibt auch Fremdwährungsanleihen, da hast Du einen inländischen Schuldner mit AAA Rating. Da bleibt dann (fast) "nur" das Währungsrisiko. Ich mag den Bondfinder auf bondboard, da kann man nach Währungen und Schuldner selektieren.

Bei ausländischen Anleihen sollte man immer auch die Quellensteuerproblematik mitbedenken.

Geduld+Spucke sagt am 11. Juni 2018

@Horace Silver

Folgende Ergänzung: Man sollte auch bedenken, daß die Währungsumrechnungen Kosten verursachen. Oft gibt es einen Auf- oder Abschlag auf den Devisenkurs. Wer also in Anleihen mit kurzer Restlaufzeit investiert und das Geld oft reinvestiert, sammelt damit zusätzlich zu den sonstigen Provisionen auch Kosten auf.

Bei Anleihen, die relativ wenig gehandelt werden, sieht man an der Börse Stuttgart oft noch mehr Umsätze, als an anderen Börsenplätzen.

Horace Silver sagt am 12. Juni 2018

Danke, da muß ich mich dann mal "reinfuchsen". Ich kenne mich bislang mit Anleihen nicht aus.

Weltsparen wäre einfacher, doch man ist immer auf den Vermittler angewiesen. Bei Weltsparen steht im Fall von Norwegen gäbe es keine Quellensteuerprobleme.

Bei Cortal Consors gibt es ein Fremdwährungskonto mit knapp 20 EUR Wechselgebühr. Man wechselt

ja nicht ständig hin undher.

ToVo sagt am 12. Juni 2018

@ Hrace Silver

Ein kostenloses "Fremwährungskonto" gäbe es bei Revolut.

Aber Achtung: Bei Norwegischen Kronen gibt es kein eigenes Konto für dich, sondern nur ein Sammelkonto, auf dem du deinen Anteil hast. Das wechseln von Euro (hier hast du ein eigenes Konto) kostet nichts und du bekommst den Interbankkurs. 6000€ können hier kostenfrei monatlich gewechselt werden.

Manfred sagt am 11. November 2018

Lieber Finanzwesir und alle anderen,

auch wenn der Artikel schon etwas älter ist, so ist er doch noch aktuell. Ich habe mich sehr wiedergefunden und inzwischen habe ich realisiert, dass es nichts bringt, dem feinen Herrn Draghi die Pest an den Hals zu wünschen, sondern besser etwas zu tun!

Aktuell habe ich zugegebenermaßen noch recht viel Festgeld über Weltsparen angelegt und bisher ausschließlich positive Erfahrungen damit gemacht. Selbst 20.000 Euro aus Bulgarien (BACB) habe ich einwandfrei samt Zinsen zurück bekommen. Aktuell laufen noch ein paar Euro in Portugal (oh je), Estland und Lettland. Aber nach dem Artikel will ich das Ganze eben nochmal überdenken...

Da ich eine Eigentumswohnung besitze, bei der jederzeit irgendein Scheiß passieren kann (Dach, Heizung, ...) und ich außerdem flexibel auf viele Dinge reagieren will, habe ich meinen liquiden Anteil (Tagesgeld) recht hoch gewählt, ca. 8 Nettomonatsgehälter.

Außerdem will ich noch eine kleine Festgeld-Treppe nutzen. Mir ist klar, dass die "Verteidigung" nicht dazu da ist, Zinserträge abzuwerfen, aber wenn das ohne großes Risiko möglich ist, nehme ich das natürlich gerne mit.

Nur genau dieses Risiko kann ich sehr schlecht einschätzen, weil ich noch zu wenig Ahnung habe. Aktuell sieht mein Plan für das Tagesgeld folgendermaßen aus:

- ca. 15 % bei meiner Hausbank, der DKB (Deutschland) (0,2 %)

- ca. 35 % bei der RaboDirect (Niederlande) (0,3 %)

- ca. 50 % bei Hoist Finance (Schweden) über eben o. g. WeltSparen (0,6 %)

Noch ein neues Konto eröffnen, damit ich am Jahresende ein paar Cent mehr habe, will ich nicht. Den Blödsinn habe ich lang genug gemacht.

Ich denke über die beiden ersten Positionen DKB und RaboDirect müssen wir nicht sprechen. Da sind sowohl die Banken als auch die zugehörigen Länder ziemlich sicher. Hoist hat ein langfristiges Moody's Rating von Baa3 (Untergrenze des investment grades, also mittelmäßig) und sitzt in Schweden, dessen Länderrating ja an sich über jeden Zweifel erhaben ist.

Beim Festgeld will ich die Daumen drücken, dass Portugal durchhält und es dann nur noch in sehr sicheren Ländern anlegen (kein Portugal und Bulgarien mehr!).

Was ist eure persönliche Meinung dazu? Meint ihr das Risiko ist überschaubar, wenn ich meine Verteidigung so aufstelle oder haltet ihr das schon für zu riskant?

Viele Grüße!

Peter sagt am 10. Januar 2019

Der Dax hat im Jahr 2018 etwa 20% verloren, der MSCI world notiert bei 10% weniger. Gebühren noch nicht eingerechnet. Was sollen die Anleger machen, die nur eine kurze Dauer von wenigen Jahren haben, bis sie ihr Geld brauchen?

Ich halte für diesen Fall das klassische Sparen durchaus für angebracht.

Und: Angenommen das Geld wird gebraucht, dann entspricht ein Kursverlust von 20% einem Totalausfall von jedem fünften Sparkonto (eigentlich sogar mehr, weil man die Zinsen noch nicht berücksichtigt hat). Ist jede fünfte Bank auf weltsparen oder zinspilot in diesem Jahr pleite gegangen woraus ein Totalausfall resultierte?

Man könnte jetzt einwenden: Das Jahr lief ja auch ganz gut. Ich frage: Wie wäre denn der Dax/Msci eingebrochen, wenn das Jahr wirklich schlecht gelaufen wäre?

BigMac sagt am 10. Januar 2019

Die Frage "Was sollen die Anleger machen, die nur eine kurze Dauer von wenigen Jahren haben, bis sie ihr Geld brauchen?" ist so gestellt ein Fehler.

Ein Anleger sollte sich immer die Frage stellen "Wann brauche ich wieviel von meinem angelegten Geld?" und diese über einen kleinen Finanzplan beantworten können.

Die Antwort zur Anlageklasse ist dann sicher von Anleger zu Anleger unterschiedlich und von vielen individuellen, auch "weichen" Faktoren abhängig, z.B. der Risikobereitschaft. Meiner Meinung nach sind Tages- und Festgeld bei Zeithorizonten von 5 Jahren durchaus empfehlenswert.

Nostradamus sagt am 11. Januar 2019

@Bergfex: Solche Fragen sind schon interessant, auch wenn es für die "Jugendlichen" noch in mehr oder weniger weiter Ferne liegt.

Mein Vater ist 67 und trägt noch regelmäßig Geld zur Börse bzw. investiert es in ETFs. Keine Ahnung wie lange er das noch tun will.

Das Blöde ist halt, man weiß nicht wie lange man lebt; das macht die Sache eben schwer planbar.

Man muss sich auch fragen, ob man unbedingt sehr viel vererben will oder ob sich die Nachfahren doch bitteschön ihr Vermögen selbst aufbauen sollen. Ich würde es jedenfalls interessant finden, wenn der Finanzwesir zu dem Thema mal einen Artikel verfassen würde (kann mich nicht an einen erinnern).

Markus sagt am 11. Januar 2019

Die durchschnittlich verbleibende Lebenserwartung eines 60 bis 70 Jährigen - also einem Neurentner - lässt durchaus Aktieninvestments zu!

Das Problem eher, dass die 60 bis 70 Jährigen im Durchschnitt sehr viel mehr mit „sicheren“ Anlagen wie Bundeschatzbriefen und Sparbüchern vertraut sind als mit Anlagen, die zwischenzeitlich (und das können, wenn es ungünstig läuft, durchaus 10 Jahre+ sein) unter dem Einstandspreis bewertet sind und mit dem gefühlten oder tatsächlichen Verlust, bei (teilweisem Verkauf) nicht angemessen umgehen können.

Mit Sicherheit ist es ein Fehler, mit 70 die ganzen Lebensersparnisse, die den verdienten Ruhestand versüßen sollen, in einen Weltaktienkorb zu stecken!

Es ist aber ganz sicher kein Fehler, einen angemessen Teil des Vermögens auch noch im fortgeschrittenen Alter im Weltportfolio für sich arbeiten zu lassen.

Wie groß ein angemessener Aktienanteil ist, ist individuell verschieden. Ich bin mit der Fausformel „Geld, das in den 7 Jahren nicht gebraucht wird“ gut gefahren. Einem 67 Jährigen würde ich keinen größeren Aktienanteil als 50% des liquiden Vermögens empfehlen.

ChrisS sagt am 11. Januar 2019

@ Peter

"Was sollen die Anleger machen, die nur eine kurze Dauer von wenigen Jahren haben, bis sie ihr Geld brauchen?"

Kurze Antwort: diese Anleger (bzw im Prinzip eh jede Anleger) sollen einfach die (hier auch schon oft genug wiederholte) Empfehlung beachten: Lege nur soviel von deinem Geld in Aktien an, dass du auch eine zwischenzeitliche Halbierung davon noch ertragen könntest - damit löst sich das "Problem" eigentlich schon von selbst.

Denn Leute, die wirklich nur wenig/garkeine Schwankungen ertragen und/oder einen kürzerfristigen Anlagehorizont haben, können daran in einfacher Weise auch selbst erkennen, dass Aktien (bzw eine zu große Allokation darin) eben wenig bis garnicht für Ihre Zwecke geeignet sind.

Und das ist auch ganz okay so. Entgegen dem was manche vielleicht glauben gehts zB hier im Blog nicht darum, dass unbedingt jeder nun zwingend auch immer all sein Geld nur in Aktien anlegen muss.

Im Gegenteil, es geht darum eine persönlich passende Verteilung des Vermögens zu finden (gewappnet mit dem Wissen und der Aufklärung über die Eigenschaften der verschiedenen Anlageklassen, die hier erklärt werden).

Wer wirklich darauf besteht, dass er (a) Geld nur für kürzere Zeiträume anlegt (zB wäre das für mich alles unter fünf Jahren, bzw. Aktien würde ich erst jemandem überhaupt ernsthaft empfehlen können, der mindestens noch 10 Jahre und länger anlegen will), und/oder (b) wenig bis garkeine Schwankungen der Anlage erträgt, bzw eine sehr niedrige Verlusttoleranz hat (oder andersrum formuliert, dem es wichtig ist, dass am Ende der kurzen Anlagezeit auch garantiert mindestens die originale Anlagesumme wieder bei rauskommt) - der soll eben gern bei eher klassischen Sparprodukten wie Tagesgeld oder Festgeld etc. bleiben.

Beziehungsweise er muss es, weil das die einzigen wären die die gewünschten Anforderungen überhaupt erfüllen. Und das ist ja auch nix ehrenrühriges. Menschen sind unterschiedlich, haben verschiedene Ziele und Bedürfnisse, und da werden eben verschiedene Lösungen zu ihnen passen.

Ob es dann am Ende nun dazu noch unbedingt irgendwelche süd/ost-europäischen Junk-Banken sein müssen, bei denen man sein Erspartes anlegt, um da irgendwie noch die letzten 0,X % an Zinsdifferenz herauskratzeln zu können, darüber könnte man sich zwar nun auch wieder streiten, aber haja da wären wir ja wieder bei der Risikoeinschätzung, die eben indiviuell und bei verschiedenen Menschen anders ausgeprägt ist. Kein Problem :-)

DieKerstin sagt am 28. April 2019

Ich habe im letzten Jahr doch einiges dazu gelernt, was das Investieren angeht. Ich dachte, ich wäre vorsichtig, weil ich erst mal schrittweise über Sparpläne in ETF investiere und sicherheitsorientiert, weil mein Festgeld zu einem fixen Zinssatz bei einer maltesischen Bank ruht ;) Dabei war es umgekehrt! Die gute Nachricht ist, dass ich nun nach 3 Jahren mein Kapital nebst Zinsen von 2,2 % Zinsen p.A. in Empfang nehmen kann, es ist also gut gegangen.

Bleibt der "entgangene Gewinn" gegenüber einem Investment, wie es hier empfohlen wird. Aber 2016 wusste ich es noch nicht besser.

Trotzdem traue ich mich nicht, eine größere Summe direkt zu investieren. Ich möchte gerne früher in Rente gehen und habe nun die Anteile Tagesgeld-/Festgeld zu ETF mittels Sparplänen ungefähr 60:40 gewichtet. Ich brauche ja nicht alles direkt am 1. Tag des Ruhestands, aber eine gewisse Lücke muss ich schon schließen.

Ich bin jetzt dabei, meinen Sohn, der noch viele schöne Jahre vor sich hat, entsprechend zu informieren - er interessiert sich überhaupt nicht für Finanzen. Einen Kapitalstock hat er auch schon, studiert allerdings noch.

Mich hat damals auch erst ein Arbeitskollege davon überzeugt, mal was anderes als Sparbuch zu versuchen. Tagesgeld klang ja schon revolutionär für mich damals. Das Elternhaus hatte mich halt entsprechend geprägt.

Nach einer kleinen Erbschaft habe ich mich dann mal getraut, zu investieren. Da bin ich natürlich mit der Dotcom-Blase reingefallen, zwar nicht mit Aktien, also kein Telekom-Opfer, aber der globale Aktienfonds, den ich mir damals habe aufschwatzen lassen, hat sich innerhalb von 20 Jahren nicht erholt und ich bin letztendlich mit Minus da raus, damit der Schrecken und die Gebühren ein Ende haben.

Zu früh und in Panik verkauft habe ich also nicht. Das hat mich von der Börse erst mal abgeschreckt. Wenn ich lese, dass fast alle Fonds danach wieder ins Plus gekommen sind, könnte ich die örtliche Sparkasse immer noch in Schutt und Asche legen.

Zum Ausgleich habe ich mich dann über den Teil der Erbschaft gefreut, der mir stabile 3 bis 4 % Zinsen anderswo gebracht hat.

Ich glaube einfach, die Mischung macht es aus.

Knuddel sagt am 27. Mai 2019

Warum betrachtet man diese Zinsportale denn nicht positiv?

Ich kann ohne viel Aufwand der Konteneröffnung mein Tages- und Festgeld auch bei "sicheren" Banken mit "sicherer" Einlagensicherung anlegen. Ich habe z.B. das beste Angebot eines Festgeldes mit deutscher Einlagensicherung über ein solches Portal gefunden und nicht indem ich klassisch ein Konto bei einer bank eröffnet habe. Das ist doch ein super Service.

Bitte beschränkt Eure Bewertung nicht auf windige Banken in finanzschwachen Ländern.

Andy Gschwinder sagt am 10. Juni 2019

Hallo Wesir und Gefolgschaft, der Artikel ist ja schon bald 3 Jahre alt.

Inzwischen hat Weltsparen sein Angebot um 5 ETF Portfolio Sparpläne erweitert und mich würde interessieren wie du das Angebot findest. Es eignet sich meiner Meinung nach für alle die ein komplettes Angebot suchen bei dem sie nach der Investition rein gar nichts mehr machen müssen.

Die Vorteile Anlage mit bis zu 16.000 Einzeltitel (Alles Vanguard ETFs) nach BIP, weniger USA, mehr EM und mit Small Caps. Rebalancing einmal im Jahr, Ein und Auszahlung sind in der Gebühr von 0,49 % p.a. enthalten.

Ich überlege ob ich auf Weltinvest 70 (Aktienquote) oder 100 umsteige. Die Möglichkeit kurz vor der Auszahlphase z.B. von 100 auf 70 umzusteigen gibt es leider noch nicht und auch ein Auszahlplan wird noch nicht angeboten. Aber ich denke das wird auch noch kommen.

Vielen Dank für eure geschätzten Meinungen.

ChrisS sagt am 10. Juni 2019

@ Andy Gschwinder

Das Weltsparen Robo Advisor Angebot "Weltinvest" hatte ich hier auch schonmal in einem längeren Kommentar reviewt

https://www.finanzwesir.com/blog/robo-advisor-fintech-anlageberatung#1523089478

scheint aber irgendwie grad nicht angezeigt zu werden (@ Wesir, ist das grad nur ein IT-Aussetzer, der sich wieder behebt oder wurde das bewußt gelöscht? Mir ist schon öfter aufgefallen, das manche ältere Kommentare auch einfach mal spurlos verschwinden können (ohne dass es an bestimmten Inhalten läge). IT-Thema, der Blog muss dringend überarbeitet werden, bin dran ;-), gelöscht wird nix. Schon gar nicht von Dir

Naja, ansonsten hier eben die kürzere Variente von Joerg

https://www.finanzwesir.com/blog/robo-advisor-fintech-anlageberatung#1529491487

Und zum Modell der B&H-ETF Robo Advisor (von denen Weltinvest ja auch nur ein weiterer ist) allgemein, seien eben auch noch die entsprechenden Artikel dazu empfohlen

die selben prinzipiellen Pro- und Contra-Argumente, die da schon zur Genüge ausdiskutiert worden sind, gelten also auch für Weltinvest, da die ja nichts wesentlich neues oder anderes machen, sondern dasselbe Funktionsprinzip wie die anderen B&H-Robos mit statischen Portfolien haben und am ende eh nur noch persönliche Geschmacksfragen ("bei dem einen gefällt mir das Portfolio besser als bei dem anderen") oder der schnöde Preis (da die sich in Sachen Dienstleistung eh nicht besonders unterscheiden, wird einfach nur der billigste ausgewählt, und ja, da liegt Weltinvest (aktuell) günstig).

Maximilian sagt am 08. Dezember 2019

Hi alle und vor allem moin Albert,

ich bin bei Google über diesen Artikel gestolpert, da ich mir gerade ein Portfolio aufbaue und versuche meinen risikofreien Anteil (<100k€) gescheit zu strukturieren. Ich habe mich nach längerer Überlegung gegen Tagesgeld und Anleihen ETFs und somit für Festgeld entschieden. Folgende Gründe:

- Kein Tagesgeld, da die Kohle nicht täglich verfügbar sein muss, da es ja eine langfristige Anlage sein soll, die meinen ETF Risikoanteil stützt

- Kein Anleihen ETF, da ich hierbei einen Fokus auf Risikominimierung und somit auf AAA deutsche Staatsanleihen gelegt hätte und die sich von Festgeld in Deutschland nicht unterscheiden, bzw. der ETF (geringe) Kosten verursacht

Also, Festgeld bei einer AAA deutschen Bank. Idealerweise als Treppe von 3 oder 5 Stufen, um auf zukünftige potentielle Zinssteigerungen reagieren zu können.

Nun habe ich also diverse Festgeldvergleiche bemüht, um 1-5 deutsche Banken zu finden, die eben, den Umständen entsprechend, den besten Zins geben. Nun stellt sich mir bereits die Frage, ob diese Suche nach 0.2% Prozentpunkten wirklich sinnvoll ist und ob es sich dabei lohnt bis zu 5 verschiedene Konten zu eröffnen - vermutlich nicht. Gerade wenn man bedenkt, dass ich durch die Festgeldtreppe jedes Jahr eine Teilsumme erneut fest anlegen möchte (inkl. Suche und potentiellen neuen Konto).

Frage

Daher meine Frage, wie ihr in einer solchen Situation Portale wie weltsparen, zinspilot, etc. bewertet?

Ich würde ein solches Portal zur einfachen Verwaltung riskoarmer, deutscher Festgeldanlagen nutzen und somit auch jährlich potentielle Zinssteigerungen mitnehmen können.

Alternativstrategie: Ich nutze eben diese Portale nicht und will auch nicht 5 oder mehr Festgeldkonten im Blick haben, lege daher meine gesamte Treppe bei einer deutschen Bank an, ignoriere den 0.2% Suchwahnsinn und gehe davon aus, dass bei Zinssteigerung der gesamte Markt und somit auch meine Bank reagieren wird und ich beim jährlichen Anlegen eine positive Zinsentwicklung sowieso mitnehme.

Was ist eure Meinung zu meinen Gedanken? Steckt vielleicht nicht doch etwas gutes in solchen Portalen?

Ich bin über jedes Feedback dankbar.

Beste Grüße,

Max

ChrisS sagt am 08. Dezember 2019

@ Maximilian

ich überspringe an dieser Stelle erstmal gleich die eventuelle Grundsatzdiskussion über das Ob, Warum, Welches Vehikel und Wie Hoch des risikoarmen Anteils überhaupt und lass es als gegeben stehen, dass das schon alles geklärt ist und jetzt nur noch um die spezielle Ausgestaltung im einzelnen geht.

"Nun stellt sich mir bereits die Frage, ob diese Suche nach 0.2% Prozentpunkten wirklich sinnvoll ist und ob es sich dabei lohnt bis zu 5 verschiedene Konten zu eröffnen - vermutlich nicht."

Da musst du erstmal genauer werden, welchen Sinn von "lohnen" du eigentlich meinst.

Wenn es dabei nur recht trivial um die Renditeausbeute geht, kannst du dir das ja recht schnell und leicht selbst durch ausrechnen beantworten.

Bei Weltsparen gibts grad z.B. 6 deutsche Banken mit Festgeldzinsen von 0,10 bis 0,44 % fürs einjährige und 0,10 bis 1,10 % fürs fünfjährige. Je nachdem wie groß dein Anlagebetrag nun genau ist und wie du die Leiter verteilst wird das Delta gegenüber der Alternative (z.B. Tagesgeld bei einer deutschen Bank, wofür es heute vllt max 0,20 - 0,30 % gibt) ausfallen, also z.B. 0,5 - 0,7 Prozentpunkte bzw. je nach Anlagesumme ein paar hundert Euro mehr an Zinsen.

Wenn du das dann also mal so konkret für dich durchgerechnet hast, kannst du selbst entscheiden ob sich das "lohnt", also z.B. wie du das Verhältnis von eventuellem Mehrertrag und eventuellem Mehraufwand einschätzt.

Und gerade die persönliche Selbsteinschätzung des Aufwands steckt ja im zweiten Teil der Frage:

"Gerade wenn man bedenkt, dass ich durch die Festgeldtreppe jedes Jahr eine Teilsumme erneut fest anlegen möchte (inkl. Suche und potentiellen neuen Konto).".

Haja, ich weiß ja nicht wie lange und intensiv du die Suche immer betreibst, oder wie schwer du dich mit dem Ausfüllen von Kontoeröffnungsformularen einmal pro Jahr tust. Für manche ist das wirklich eine abschreckende, zähe Angelegenheit, anderen wiederum geht das leicht von der Hand und die boxen so ne Aktion in ner Viertelstunde durch. Wie gesagt, das mag individuelle Typsache sein, da sind Menschen unterschiedlich und jeder hat seine persönliche Einschätzung über das Nutzen/Aufwand-Verhältnis.

"Daher meine Frage, wie ihr in einer solchen Situation Portale wie weltsparen, zinspilot, etc. bewertet?"

Nunja, auch wenn die Kritik an den Zinsportalen hier im ursprünglichen Artikel sich eigentlich um was anderes dreht (übergeordneter Kritikpunkt A, die Deutschen sind doch eh schon zuviel mit so doofen Anlageformen wie Festgeld etc. zugesumpft und müssten da eigentlich eher mal mehr raus (anstatt durch die Portale noch weiter rein) geführt werden, und untergeordneter Kritikpunkt B, auch/gerade bei den Zinsportalen tummelt sich dann wieder so mancher undurchsichtiger Junk aus Risikostaaten etc.) überspringen - z.B. wie du sagst "ja ich investiere nebenbei ja auch eh schon genug in den Aktienmarkt (brauch also nicht erst die große Generalpredigt darüber sondern beherzige das schon), und ja mir gehts hier nur noch um die sichere Anlage des Stabiliätsanteils, deshalb einheimische Banken und nicht dem Hinterhecheln wg. 0,X mehr Zinsen in Süd/Osteuropa", dann mögen die Portale doch durchaus ihre Berechtigung dafür haben.

So kannst du mit einem Loginaccount all deine verschiedenen Festgeldkonten an einer Stelle einsehen/verwalten (was du "im Blick haben" nennst, aber gut, das kannst du mit ner beliebigen Homefinance/Multibanking-Software auch so schon tun wenn du wölltest), und vor allem das Eröffnen von neuen Konten geht nach dem einmaligen Hochladen der Dokumente bei der Erstanmeldung zur Plattform danach mit nur noch quasi einem weiteren Klick jeweils (gerade im Hinblick auf die früher teilweise doch recht zähen Verfahren bei Auslandsbanken ist das schon ein Fortschritt heute, aber hier gehts ja mal nicht um die Auslandsbanken).

Auch was du als "Suchwahnsinn" beschreibst (wohl ein Hinweis darauf, dass du eher zur Sorte Leute gehörst, die sich mit sowas schwer und zäh tun?) reduziert sich dann eigentlich nur noch darauf, einmal im Jahr (konkret musst du dann ja nur noch aktiv werden, wenn mal ein altes Festgeld ausläuft) die Filterliste der Portale anzuwerfen, deine gewünschten Kriterien einzugeben und dann das beste Angebot für dich auszuwählen. Ich kann mir ja vorstellen, dass wenn man es auch möglichst voll korrekt und richtig machen will und so wie der Finanzwesir im Artikel auch noch für die Banken immer schön tief in die Unternehmensbilanzen und Eigentümerstrukturen reinstudieren will, um auch ja die auszuwählen wo man noch am ruhigesten mit schlafen kann, dass das ganze dann eben etwas länger dauert, aber haja da ich mal annehme dass du es auch schon geschafft hast einen Onlinebroker und ein paar ETFs für dich auszuwählen (das sind hier eher so die typischen Themen, wofür die verunsicherten Anfänger hier unsere Hilfe brauchen, nicht so unbedingt die Entscheidung für Festgeldbanken), sollte das doch eigentlich auch kein unüberwindbares Hexenwerk sein.

Wie gesagt, was du nun genau konkretes in deiner speziellen Situation machen sollst, kann ich dir natürlich auch nicht sagen, das musst du selbst mit dir und deinen Ansprüchen und Bedürfnissen ausmachen.

Aber solang du nicht zu der im Artikel vom Finanzwesir angesprochenen Zielgruppe gehörst (garkeine Aktien, stattdessen noch komplett nur im Festgeld klebenbleiben, und dann aber trotzdem noch für mini-Zinssprünge wieder in Risikoländer gehen), sondern einfach nur eine relativ einfache und bequeme Verwaltung deines Stabiliätsvermögensanteils, gegen den man hier ja nichts generell hat, sondern im Gegenteil der ja auch hier eine Komponente des allgemeinen Grundkonzeptes ist - nur eben niemals vergessen das der nur für Stabilität zuständig ist und nicht selbst noch großartig Rendite liefern muss/soll.

Dafür sind die Aktien zuständig, der Stabiliätsanteil soll dabei nur das unvermeidliche Aktienrisiko in persönlich passende Toleranz eingrenzen, da mehr Rendite ja immer nur mit mehr Risiko einhergeht, was wir für den Stabiliätsteil ja eben nicht haben wollen, also hier noch groß Zinsoptimierungen etc. betreiben zu wollen eher ziemlich untergeordnet in der allgemeinen Prioritätsrangliste ist, dann ist jedenfalls auch nicht pauschal davon abzuraten, dass du dafür durchaus auch die Zinsportale als ein Instrument zumindest in Betrachtung ziehen kannst.

Nostradamus sagt am 09. Dezember 2019

@Maximilian

Also, beim Thema Tagesgeld vs. Festgeld würde ich mich ernsthaft fragen, ob ich den Aufwand für ein paar "läppische Hunderter" mehr im Jahr wirklich machen wollen würde oder doch einfach beim Tagesgeld bleibe. Hinzu kommt ja noch die fehlende Verfügbarkeit des Geldes, die kein Problem sein kann oder vielleicht unerwartet auch doch, wie das Leben halt so spielt. Beim aktuellen (geringen) Unterschied zwischen TG und FG tendiere ich einfach zum Tagesgeld. Keep ist simple.

Max Alpha sagt am 09. Dezember 2019

@Max

Jetzt wo die Moneyou den Zinssatz auf 0,05% reduziert hat, habe ich die Jagd aufgegeben.

Weltsparen usw. kommt für mich nicht in Frage, da es dort keine Gemeinschaftskonten gibt.

Außerdem glaube ich, dass über kurz oder lang alle AAA- Banken bei Null liegen werden.

Dem hier sogenannten „Zinsrumänen“ möchte ich das Geld nicht anvertrauen.

Gruß

Max Alpha

Presskoppweck sagt am 10. Dezember 2019

@Maximilian

Um ehrlich zu sein, freue ich mich über deinen Entschluß, keine Geldanlage haben zu wollen, die auf Staatsanleihen (= mit cac) baut, da bin ich ganz bei Dir. In irgendeinem Artikel hat sich auch der Wesir ablehnend gegenüber diesen Papieren geäußert.

Es trifft nicht ganz deine Kriterien, aber ich habe einige Tausender bei der Rabodirect liegen. Das Produkt ist ein bisschen ein Bastard zwischen Tages- und Festgeld, aber 0,5% Zinsen für 90 Tage Kündigungsfrist finde ich recht ordentlich. Und man braucht nicht jedesmal zu verlängern. Wie gesagt, keine feste Laufzeit bis x.y.z, sondern die Kündigungsfrist. Wenn man gar nichts macht, hat man auch keine Arbeit damit. Und selbst die 0,3% für das herkömmliche Tagesgeld ist recht ordentlich. Die haftende Mutter Rabobank biete das was man hohe Bonität nennt, sitzt allerdings in den Niederlanden ...

Reinsch sagt am 10. Dezember 2019

Der Schritt auf 0,05% von Moneyou war für mich der Grund, zur Rabodirect zu wechseln.

Ist zwar eher symbolisch, denn bei dem Betrag den ich da liegen habe geht es am Ende des Jahres ungefähr um einen Döner mit Bierchen.

Aber andererseits: Es geht um einen Döner plus Bierchen, also...

Presskoppweck sagt am 11. Dezember 2019

@Reinsch

Kurz nachdem ich die Sache mit Rabo geschrieben habe, kam eine Mail, dass sie die Zinsen auf 0,25% (Tagesgeld) bzw. 0,35% (90Tage) senken.

Da müssen wir das Bierchen künftig anderweitig finanzieren. Hätt ich das Maul mal nicht so voll genommen :-(

Mir sticht aber auch keine Alternative ins Auge ...

Nostradamus sagt am 11. Dezember 2019

@Reinsch

Döner mit Bierchen, ja, sehr lecker. Es geht bei dem Thema halt auch tatsächlich viel um Psychologie. Die Consorsbank hat vor einigen Monaten den Tagesgeldzins auf ganze 0,01 % gesenkt. "Na ja, immerhin überhaupt noch Zinsen", wird sich der ein oder andere denken. Ein Minuszins von 0,01 % würde keinen wirklich messbaren Unterschied machen, hätte aber einen Shitstorm sondergleichen mit vielen Kündigungen zur Folge.

Presskoppweck sagt am 11. Dezember 2019

Zinsporno, die ING/DiBa kann noch eine Zehnerpotenz weniger: 0,001%

Man benötigt ein Kapital von 100.000€, damit man im Jahr einen Euro an Zinsen erhält?

Die 'Anlageempfehlung' von George Best wird immer überlegenswerter: "Ich habe viel von meinem Geld für Alkohol, Frauen und Autos ausgegeben. Den Rest habe ich einfach verprasst."

Jürgen H aus W sagt am 11. Dezember 2019

Ich bin bei Cosmosdirect da gibt es noch 0,31% laut test.de sind die noch auf der dauerhaft günstig Liste. Nächstes Jahr kann man wahrscheinlich noch froh sein, wenn man keine negativ Zinsen zahlt.

Max Alpha sagt am 12. Dezember 2019

@Presskoppweck

Ich wollte, nachdem die Moneyou ihren Zins auf 0,05% reduziert hat, mein Geld auf das Visa Konto bei der DKB packen. Als ich die Sache angehen wollte, hatte diese aber bereits den Zins von 0,2 auf, ich glaube, 0,01 reduziert. Die Rabodirect hat mein Interesse auch schon geweckt.

Ich bin mir jedoch sicher: Kaum bin ich da kommt auch schon die nächste Null.

(Das „nächste“ bezieht sich selbstredend auf den Zins!)

Und dafür dann das Gehampel mit dem Freistellungsauftrag? Ist mir Zuviel.

Also: Weder Bier noch Döner! Hager und ausgemergelt, so kommt der langjährige ETF-Anleger daher.

Wer’s nicht glaubt kann auf Kommers Homepage nachsehen.

Gruß

Max Alpha

CarstenP sagt am 12. Dezember 2019

@Maximilian

Kein Anleihen ETF, da ich hierbei einen Fokus auf Risikominimierung und somit auf AAA deutsche Staatsanleihen gelegt hätte und die sich von Festgeld in Deutschland nicht unterscheiden, bzw. der ETF (geringe) Kosten verursacht.

Bei Festgeld gibt es noch zu bedenken, dass da noch eine Bank dazwischen hängt und ob die Einlagensicherung beim Ausfall einer größeren Bank tatsächlich funktioniert, hat noch keiner ausprobiert. Daher sind deutsche Staatsanleihen theoretisch risikoärmer (Ausfallrisiko) als deutsches Festgeld.