Was taugt der Comstage Vermögensstrategie ETF?

Aus der Pressemeldung:

"Comstage bringt mit dem Comstage Vermögensstrategie UCITS ETF (WKN: ETF701; ISIN: DE000ETF7011) einen passiven ETF-Dachfonds in Form eines Portfolio-ETF auf den Markt. Multi-Asset-Strategie Fonds, also vermögensverwaltende Mischfonds als Dachfonds sind gefragt, gerade auch mit ETFs. Bisher waren solche Fonds recht teuer. Der neue Comstage ETF ändert das."

Meine erste Reaktion: "Ach nö, Dachfonds, teuer, nutzlos, braucht kein Mensch."

Aber auf vielfachen Leserwunsch habe ich mir das Produkt dann doch einmal näher angesehen und einen Dreh gefunden, das Ganze nicht in eine öde Produktvorstellung abgleiten zu lassen.

Die Eckdaten

- Start: 12.04.2016

- Thesaurierend

- 10 Millionen Euro Fondsvolumen am 7. Juni 2016

- TER: 0,25 %

Das Produktversprechen

Comstage gibt zu Protokoll:

"Ein vielfach geäußerter Wunsch von Kunden: Eine breit gestreute Anlagelösung mit ETFs, die eine Vermögensaufteilung über unterschiedliche Anlageklassen mit ETFs ermöglicht.

Gebündelt in einem ETF. Außerdem sollte sie die Bedürfnisse der Investoren erfüllen, die auch schon mit einem einzigen Sparplan und einer geringen Sparsumme diversifiziert sein möchten.

Die Kosten des ETFs liegen bei 0,25% pro Jahr. Hinzu kommen die Kosten auf Portfolioebene von rund 0,24 %. Die Gesamtkostenquote liegt demnach bei 0,49 % pro Jahr."

Der Blick unter die Haube ‒ was ist drin, was ist dran?

Woraus besteht der Dachfonds?

- 60 % Aktien

- 30 % Anleihen

- 10 % Rohstoffe

Einmal im Jahr wird diese Anfangsaufteilung wiederhergestellt (Rebalancing). Weitere aktive Maßnahmen finden nicht statt. Also wahrlich passiv.

Der Vermögensstrategie-ETF investiert in zehn ETFs aus dem eignen Haus.

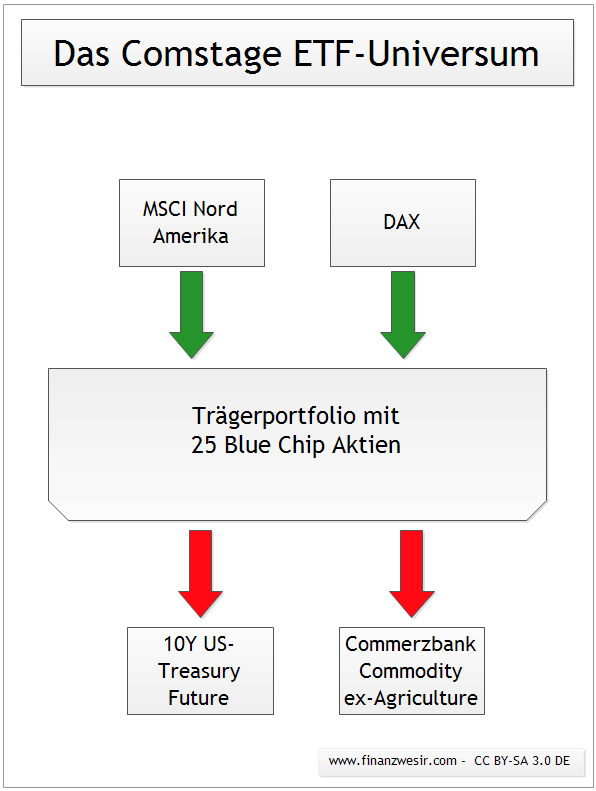

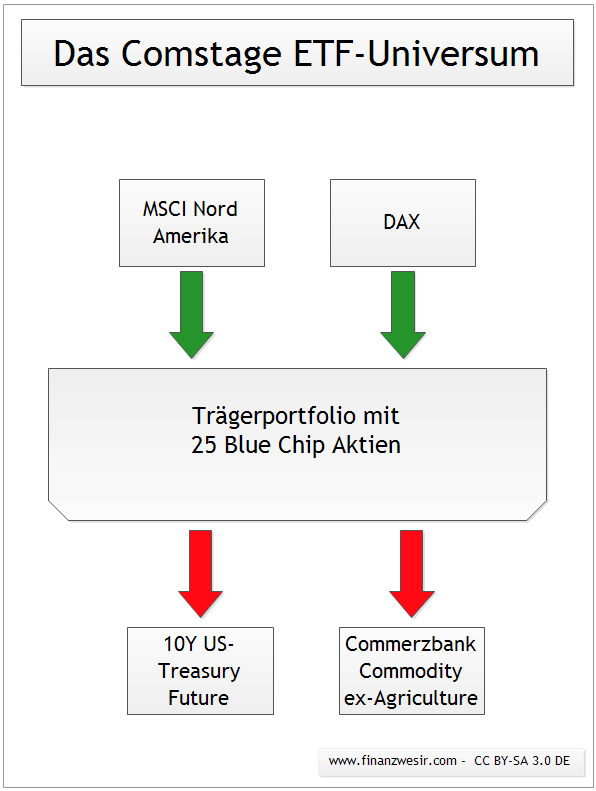

Jeder dieser ETFs, egal ob Aktien-, Anleihen- oder Rohstoff-ETF, ist ein synthetischer Swapper, der auf dem Comstage-Trägerportfolio basiert.

Das Wertpapier-Trägerportfolio setzt sich aus europäischen Blue-Chip-Aktien zusammen. Es wird bei Bedarf optimiert und angepasst.

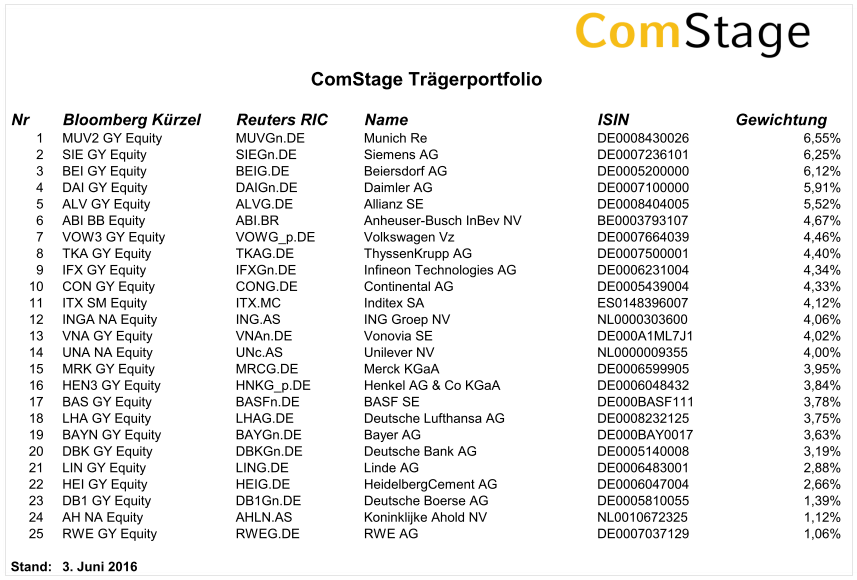

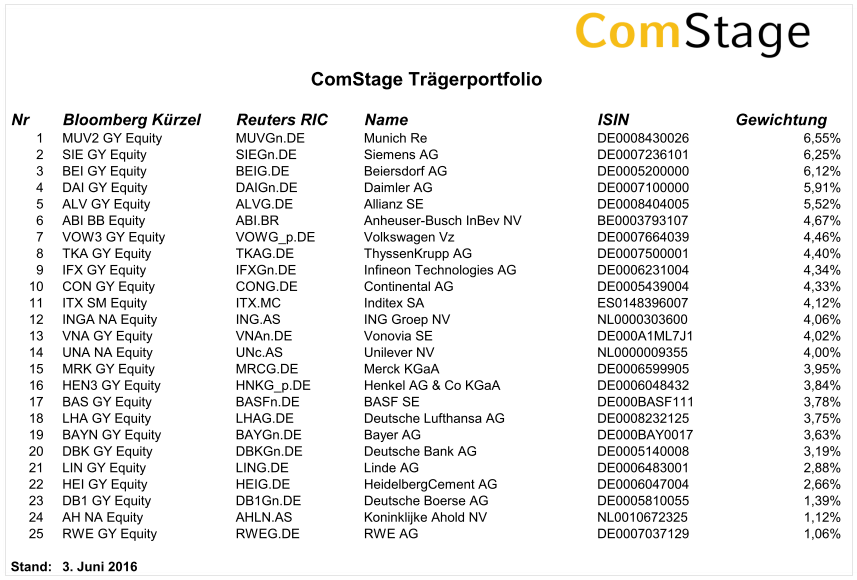

Das Comstage-Trägerportfolio vom 03.06.2016

Comstage aktualisiert und veröffentlicht die Zusammensetzung des Wertpapier-Trägerportfolios der swap-basierten ComStage ETFs wöchentlich in einem PDF.

Kurzer Einschub: Was bedeutet noch mal synthetischer Swapper?

- synthetisch: Der ETF hält nicht die Wertpapiere des Index, sondern beliebige andere Wertpapiere.

- Swapper: Es gibt einen Tauschpartner, der die Index-Performance garantiert. In diesem Fall ist das die Commerzbank AG.

Comstage tauscht regelmäßig die Performance des Trägerportfolios gegen die Index-Performance ein.

Ist das nicht Betrug?

Nein, denn es wird zum einen offen kommuniziert. Steht alles auf der Comstage-Website.

Zum anderen: Wie glauben Sie denn, kommen Kostenquoten von unter 0,5 % für einen Dachfonds zustande?

Da ist rationelle Fertigung im industriellen Maßstab gefragt. Genau das liefert das Trägerportfolio.

Stellen Sie sich das Trägerportfolio wie einen großen See mit Zu- und Abflüssen vor. Quellen speisen den See, und das Wasser verlässt den See durch zahlreiche Abflüsse. Aber der See ist groß, und Zu- und Abflüsse heben sich fast auf, sodass der Wasserspiegel erstaunlich konstant bleibt.

Was passiert bei Comstage, wenn es wieder heißt: "Heute swappen wir."?

- Bei jedem ETF wird geprüft: Hast sich das Trägerportfolio besser entwickelt als der Index oder war es umgekehrt? In unserem Beispiel haben sich der DAX und der MSCI Nordamerika schlechter entwickelt als das Trägerportfolio, also fließt Geld ins Trägerportfolio. Beim Treasury-Future und dem Rohstoff-ETF war es umgekehrt, sie bekommen beim Tausch Geld, das aus dem Trägerportfolio abfließt.

- Da sich alle ETFs auf das gleiche Trägerportfolio stützen, werden die Geldströme bankintern kostengünstig verrechnet.

- Nur der überschießende Betrag muss dann durch Käufe oder Verkäufe des Trägerportfolios ausgeglichen werden (ein bisschen schwankt der Wasserspiegel eben doch).

Sehr praktisch das Ganze. Synthetische ETFs müssen sich nicht damit herumplagen, Dividenden aus aller Herren Länder zu vereinnahmen und dann wieder anzulegen. Sie tauschen einfach und sind fertig. Da entfällt viel operativer Nervkram.

Was ist mit der Steuer?

Synthetische Swapper sind reine Derivatgeschäfte. Es fallen keine Quellensteuern an, da keine Ausschüttungen oder ausschüttungsgleiche Erträge entstehen.

Vorteil: Steuerlich haben Sie keinen Aufwand.

Nachteil: Da der Index ein Netto-Total-Return ist, unterliegen Sie der maximalen Quellensteuerbelastung und können sich auch nichts zurückholen. Wo nichts ist, kann auch nichts zurückgefordert werden.

Netto-Total-Return bedeutet: Die in den Index reinvestierten Nettodividenden entsprechen den jeweiligen Bruttodividenden abzüglich einer fiktiven Quellensteuer. Aktuell findet hierbei der maximale Quellensteuersatz Anwendung, dem ausländische domizilierte institutionelle Investoren ausgesetzt sind.

Ein Beispiel zur Verdeutlichung: Apple ist Teil des MSCI Nordamerika. Sie zahlen auf die Apple-Dividende 30 % US-Quellensteuer und dann noch einmal beim Verkauf des ETFs die deutsche Quellensteuer. Sie profitieren nicht vom deutsch-amerikanischen Doppelbesteuerungsabkommen, das es Ihnen erlauben würde, die Hälfte der US-Quellensteuer auf die deutsche Kapitalertragssteuer anzurechnen.

Die Aufteilung

| Nr. |

ETF |

WKN |

Anteil |

Typ |

TER |

gewichtete TER |

|

Aktien-ETFs |

|

60 % |

|

|

|

| 1. |

MSCI North America |

ETF113 |

15 % |

thesaurierend |

0,25 % |

0,038 % |

| 2. |

STOXX Europe 600 |

ETF060 |

15 % |

thesaurierend |

0,20 % |

0,030 % |

| 3. |

MSCI Pacific |

ETF114 |

10 % |

thesaurierend |

0,45 % |

0,045 % |

| 4. |

MSCI Emerging Markets |

ETF127 |

10 % |

thesaurierend |

0,25 % |

0,025 % |

| 5. |

DAX |

ETF001 |

5 % |

thesaurierend |

0,08 % |

0,004 % |

| 6. |

MDAX |

ETF007 |

5 % |

thesaurierend |

0,30 % |

0,015 % |

|

Anleihen-ETFs |

|

30 % |

|

|

|

| 7. |

10Y US-Treasury Future |

ETF570 |

10 % |

thesaurierend |

0,20 % |

0,020 % |

| 8. |

iBOXX EUR Liquid Sovereigns Diversified Overall TR |

ETF500 |

10% |

thesaurierend |

0,12 % |

0,012 % |

| 9. |

iBOXX EUR Germany Covered Capped Overall TR |

ETF540 |

10% |

thesaurierend |

0,12 % |

|

Rohstoffanlagen |

|

10 % |

|

|

|

| 10. |

Commerzbank Commodity ex-Agriculture EW Index TR |

ETF090 |

10 % |

thesaurierend |

0,30 % |

0,030 % |

|

|

|

|

|

Gesamt-TER der ETFs |

0,231 % |

| Kosten |

TER |

| ComStage Vermögenstrategie ETF |

0,25 % |

| ETFs, die der Dachfonds erwirbt |

0,23 % |

| jährliche Gesamtkosten |

0,48 % |

Comstage gibt die Vergütungen für die einzelnen ETFs, die der Dachfonds erwirbt, sogar mit 0,24 % an und kommt damit für das erste Geschäftsjahr auf geschätzte Gesamtgebühren in Höhe von 0,49 % pro Jahr.

Zwischenfazit Kosten

Die Kosten sind korrekt angegeben. Keine Selbstverständlichkeit in der Finanzbranche.

Der Aktienanteil

Regionen

Ich habe den Vermögensverwaltungs-ETF mit dem Morningstar X-Ray durchleuchtet, um herauszufinden, wie die Regionenverteilung ist.

| Region |

Comstage Vermögensfonds |

ACWI |

70/30 World/EM |

Vierer-BIP* |

| Europa |

39,56 % |

24,11 % |

22,68 % |

35,24 % |

| Amerika |

29,75 % |

57,05 % |

47,49 % |

34,12 % |

| Asien |

30,69 % |

18,83 % |

29,83 % |

30,64 % |

*Vierer-BIP meint "Gewichtung nach BIP mit vier ETFs: 30 % Europa, 30 % Nordamerika, 10 % Pazifik, 30 % Schwellenländer"

Gewichtung innerhalb des Aktienanteils

| ETF |

Gewichtung |

| MSCI North America |

25 % |

| STOXX Europe 600 |

25 % |

| MSCI Pacific |

16,7 % |

| MSCI Emerging Markets |

16,7 % |

| DAX |

8,3 % |

| MDAX |

8,3 % |

Fazit

Letztendlich alles im Rahmen, Europa ein bisschen dick, die USA ein bisschen dünn. Im Vergleich mit dem Vierer-BIP:

- Pazifik etwas höher auf Kosten von Europa und Amerika.

- Emerging Markets halbiert zu Gunsten von DAX und MDAX.

Aber seit Meb Faber wissen wir: "Your Buy and Hold allocation doesn’t matter". Kein Grund, jetzt die Messer zu wetzen.

Der Anleihenanteil

10Y US-Treasury Future

Dieser ETF verfolgt eine Strategie, die auf der Wertentwicklung des 10-Year Treasury Note Future basiert.

Fragt sich, was ist ein 10-Year Treasury Note Future?

Lassen Sie uns den Begriff in zwei Fragen aufteilen.

- Was ist eine 10-Year Treasury Note?

- Was ist ein Future?

Treasury Note

Eine Treasury Note ist eine US-amerikanische Staatsanleihe mit einem festen Zinssatz und einer Laufzeit zwischen einem und zehn Jahren. Eine 10-Year Treasury Note ist nichts weiter als eine US-Staatsanleihe mit einer zehnjährigen Laufzeit.

Future

Mit Terminkontrakt oder Future wird die börsengehandelte Form eines Termingeschäfts bezeichnet.

In unserem Fall handelt es sich um ein Zins-Future. Der Terminkontrakt ist ein sogenanntes Derivat.

Derivat bedeutet hier: "abgeleitet von einem Basiswert". Der Basiswert hier sind US-Staatsanleihen mit zehnjähriger Laufzeit.

Staatsanleihen werden an der Börse gehandelt. Sinken die Zinsen, steigt der Wert einer Staatsanleihe. Steigen die Zinsen, so sinkt der Kurs einer Staatsanleihe.

Mit Hilfe eines Terminkontraktes sichere ich diese Schwankungen ab. Ich erwerbe heute das Recht, in der Zukunft eine Staatsanleihe zu einem bestimmten Preis zu kaufen.

- Der ETF wird steigen, wenn die Zinsen im Bereich der 10-

jährigen US-Staatsanleihen fallen

- Der ETF wird fallen, wenn die Zinsen im Bereich der 10-

jährigen US-Staatsanleihen steigen

Im Kern setzt dieser ETF eine Hedging-Strategie um, die auf dem Einsatz von Finanz-Derivaten beruht. Das ist schon mal ziemlich synthetisch.

Der Clou: Diese Strategie wird dann nicht durch den Kauf der entsprechenden Futures umgesetzt, sondern wie gehabt mittels Trägerportfolio und Swap.

Letztendlich bildet die Commerzbank Terminkontrakte auf US-Staatsanleihen mittels europäischer Blue Chips ab.

iBOXX EUR Liquid Sovereigns Diversified Overall TR

Dieser Index bildet die Gesamtheit der liquidesten Staatsanleihen ab, die von Regierungen der Eurozone emittiert werden. Der Index deckt alle Laufzeitkategorien der in der Eurozone begebenen Staatsanleihen ab. Innerhalb des Index werden die einzelnen Anleihen auf Basis ihres ausstehenden Volumens gewichtet.

Der Index umfasst aktuell 42 Staatsanleihen aus 11 Ländern. Die Top 3 sind romanische Länder und machen die Hälfte des Index aus: Frankreich (20,06 %), Italien(15,53 %) und Spanien (14,96 %).

Auf Platz vier: Deutschland mit 13,23 %. Das Schlusslicht Luxemburg steuert gerade mal 0,69 % bei.

iBOXX EUR Germany Covered Capped Overall TR

Der Index bietet Zugang zu den in Euro begebenen, deutschen Pfandbriefen mit Investmentgrade. Das Besondere am Pfandbrief: Seine Grundlagen sind gesetzlich und nicht nur vertraglich geregelt. Das Pfandbriefgeschäft der Pfandbriefbanken unterliegt einer besonderen Aufsicht und der Gesetzgeber regelt die Wertermittlung für Immobilien, Schiffe und Flugzeuge, die als Sicherheit für die ausgelegten Darlehen dienen.

Der Index umfasst 25 Positionen. Unter anderem Pfandbriefe der Landesbank Hessen-Thüringen, der Münchener Hypothekenbank und der Landesbank Baden-Württemberg.

Fazit

Beim doppelt synthetischen US-Treasury Future bin ich skeptisch. Braucht man den wirklich? Derivate im RK1-Anteil?

Was die beiden iBOXXe angeht: Keine Firmenanleihen, keine Hochzins-Bonds ‒ grundsätzlich können diese Anleihen den Job als risikoarmer Teil (RK1) des Portfolios übernehmen.

Aber als synthetischer Swapper hält keiner dieser ETFs auch nur eine Anleihe. Das wird alles über das Trägerportfolio abgebildet.

Gerade im RK1-Anteil wird aber oft eine physische Replikation gewünscht. Die ETFs sollen auch wirklich die Wertpapiere des Index kaufen.

Bei Anleihen-ETFs aus dem RK1-Bereich ist das auch viel einfacher möglich als bei Aktien-ETFs.

- RK1-Anleihen-ETFs umfassen nur wenige Dutzend Positionen.

- Die Schuldner sind entweder Industriestaaten oder ‒ bei Pfandbriefen ‒ Banken in Industrieländern.

- Das Volumen der Anleihen ist groß (Hunderte von Millionen oder gar Milliarden).

Große liquide Märkte und wenige Positionen, das hält die Transaktionskosten und damit die Kostenquote niedrig.

ETFs auf RK1-Anleihen sind deshalb ganz gut über direkte und vollständige Replikation darstellbar.

Sie müssen entscheiden, ob es für Sie ok ist, wenn die Performance europäischer Staatsanleihen mithilfe europäischer Blue Chips abgebildet wird.

Beim RK1-Anteil haben die Profis einen systembedingten Nachteil: Sie müssen in Anleihen investieren, während wir Privatanleger auf die renditestärkere Variante Tages- und/oder Festgeld ausweichen können.

Wer als Profi Barbestände parken möchte, zahlt Minuszinsen, während wir Privatanleger von den Kundengewinnungs- und Kundenbindungs-Aktionen der Banken profitieren.

Der Rohstoffanteil

Bei der Auflage hieß der ETF noch Comstage Commodity Index. Dann gab es ein großes, politisch motiviertes Gezeter und alle landwirtschaftlichen Rohstoffe flogen aus dem Index.

Nun besteht der Index zu je einem Drittel aus Öl und Gas, Edelmetallen und Industriemetallen und muss auf die Diversifizierung durch Agrarrohstoffe verzichten.

Ich habe in meinem Rohstoff-Artikel detailliert dargestellt, warum ich nicht viel von Rohstoffen halte.

| Nr. |

Rohstoff |

Gewichtung |

|

Öl und Gas |

35,68 % |

| 1. |

Natural Gas Future |

6,25 % |

| 2. |

Gas Oil Future |

10,07 % |

| 3. |

Oil Brent Future |

9,90 % |

| 4. |

Oil WTI Light Crude Future |

9,46 % |

|

Edelmetalle |

33,01 % |

| 5. |

Silver Future |

8,40 % |

| 6. |

Platinum Future |

8,36 % |

| 7. |

Gold Future |

8,18 % |

| 8. |

Palladium Future |

8,07 % |

|

Industriemetalle |

31,3 % |

| 9. |

Zinc LME Future |

9,11 % |

| 10. |

Aluminium LME Future |

7,45 % |

| 11. |

Copper LME Future |

7,44 % |

| 12. |

Nickel LME Future |

7,30 % |

Meine inhaltliche Bewertung

Ich hätte es einfacher gemacht. DAX, MDAX, US-Treasuries und Rohstoffe raus. Bleiben vier Aktien-ETFs und zwei Anleihen-ETFs. Reicht auch.

5 % sind eh die Nachweisgrenze für die Größe einer Position. Darunter hat man nur noch Kosten, aber keinen Hebel.

Ein Beispiel: Die 5%-Position eines 1.000-Euro-Depots verdoppelt sich

- Relativ gesehen ein ganz beachtliches Plus von 100 %.

- Absolut gesehen habe ich statt 1.000 Euro jetzt 1.050 Euro im Depot.

Dieses Portfolio ist

- komplex genug, dass es kompetent wirkt => Ui, 10 ETFs, das trau ich mir nicht zu.

- einfach genug, so dass man es verstehen kann. Denn was ich nicht verstehe, kaufe ich nicht.

Man kennt das ja aus vielen Bereichen. Einfach ist am schwersten. Das schaffen die meisten Experten nicht.

Kann natürlich auch sein, dass der Vertrieb gesagt hat

- Wir brauchen den DAX & MDAX, denn das spricht den Home Bias der Kundschaft an. Ich finde es immer wieder interessant. Jede Leser-Mail eines Deutschen, Österreichers oder Schweizers in der steht: "Mir ist der MSCI World zu US-lastig", wird in den Kommentaren der einschlägigen US-Blogs gekontert: "Ich lege rein US-zentriert an, dieses Europa-Zeug braucht doch kein Mensch".

- Wir wollen Rohstoffe, denn die gehören einfach dazu. Das erwartet der Kunde.

Auch die Kunden huldigen viel zu oft dem Glaubenssatz "Mehr ist besser". Auch wenn ‒ gerade bei Rohstoffen ‒ Kapazitäten von Buffett bis Kostolany "Nein" sagen.

So ein Produkt durchläuft ja viele Iterationszyklen und ist am Ende doch ein Kompromiss.

- Produktentwickler sind wie Ingenieure. Sie wollen zeigen, was geht und was sie drauf haben. Deshalb gerne mal einen ETF mehr.

- Vertrieb und Marketing wollen ein vermarktbares Produkt. Das bedeutet: Lieber evolutionär als revolutionär. Wenn der Kunde eine zu große Transferleistung vollbringen muss, kauft er nicht: "Wie, keine Rohstoffe?". Der Vertrieb muss die Glaubenssätze der potenziellen Kundschaft bedienen.

- Dem Vorstand soll’s auch gefallen. Das beste Produkt der Welt wird nie das Licht der Welt erblicken, wenn die Hierarchen ihre wertvollen und hilfreichen Hinweise nicht genügend gewürdigt sehen.

Würde der Finanzwesir dieses Produkt kaufen?

Nein. Ich brauche dieses Produkt nicht. Ich würde es kaufen, wenn die ETFs sich nicht auf die Netto-Dividenden-Indizes, sondern auf die Brutto-Variante beziehen würden.

Keine Quellensteuer zahlen - das wäre interessant und hätte einen Hebel.

Würde der Finanzwesir vom Kauf abraten?

Nein. Ich finde, der Vermögensverwaltungs-ETF ist ein solides Einsteiger-Produkt.

Es gibt zwei harte Kriterien, die jedes Produkt erfüllen muss

- breit diversifiziert => das ist er

- geringe Kosten => hat er auch

Dann kommt erst einmal lange nichts und dann kommen die ganzen Befindlichkeiten wie:

- Kann ich den auch replizierend haben?

- Warum gibt’s den nur thesaurierend?

- Geht das auch weniger US-lastig?

- Wann kommt mein Bier?

Der Vermögensverwaltungs-ETF bietet maximale Diversifizierung zum kleinen Preis und ist via Sparplan auch operativ sehr einfach.

Aktuell notiert ein Anteilsschein bei gut 100 Euro. Das bedeutet: Für 100 Euro

- habe ich über 1.000 Firmen im Depot,

- bin an gut 60 Staatsanleihen und Pfandbriefen beteiligt,

- habe ich 12 Rohstoffe am Start.

Wer keine 100 Euro monatlich übrig hat, nutzt einen der kostenlosen Sparpläne bei der Comdirect oder bei S-Broker, der Sparkassen-Plattform.

- Mindestsparsumme bei der Comdirect: 25 Euro

- Mindestsparsumme bei S-Broker: 50 Euro

Damit gibt es kein Argument mehr gegen einen ETF-Sparplan.

Schauen wir doch mal, wie viel Geld wir brauchen, wenn wir uns diese Mischung selbst zusammenrühren wollen. Ich hatte keine Lust, zehn ETFs prozentual zurechtzurütteln, deshalb habe ich mich auf den Anleihen-Anteil beschränkt. Mein Ziel: Ein Drittel (33 %) für jeden ETF. Ich habe es so halbwegs hinbekommen und bin dabei gut 1.300 Euro losgeworden.

| ETF |

Anteilspreis |

Anteile |

Summe |

Gewichtung |

| 10Y US-Treasury Future |

91,20 € |

5 |

456,00 € |

34 % |

| iBOXX EUR Liquid Sovereigns Diversified Overall TR |

158,94 € |

3 |

476,82 € |

36 % |

| iBOXX EUR Germany Covered Capped Overall TR |

199,63 € |

2 |

399,26 € |

30 % |

| Gesamtsumme Anleihen |

10 |

1.332,08 € |

100 % |

Die Anleihen stellen 30 % des Anlagevolumens, das bedeutet, ich brauche 4.440 Euro, um den ganzen Vermögens-ETF nachzubauen. Ich vermute, dass Sie eher bei 5.000 bis 5.500 Euro herauskommen, denn der DAX-ETFs wird Ihnen noch ordentlich Kopfzerbrechen machen.

5 %, das ist nicht mehr als eine Prise Dax in der Mischung. Dumm nur, dass die DAX-Anteilsscheine so grob gestückelt sind. 101 Euro kostet ein DAX-Anteilsschein. Ein MDAX-Schein ist schon für 20 Euro zu haben und auch die anderen ETFs kosten nur zwischen 30 und 70 Euro pro Anteilsschein.

Um das sauber zu rebalancen, braucht man schon mehr als ein Dummerchen.

Mein Fazit

Was sind die Alternativen?

- Vollsynthetische Swapper schlecht finden und beim Tagesgeld bleiben.

- Die Auswahl nicht optimal finden, es selbst machen wollen und dann ist die Lernkurve doch zu steil und man bleibt beim Tagesgeld.

- Die Kosten zu hoch finden, ewig rumsuchen, endlich die billigste Kombi finden, dann feststellen, dass nur die Hälfte der ETFs sparplanfähig ist und dann gib man’s doch auf, weil dieses operative Heckmeck nervt. Und schon wieder Tagesgeld. Oder eine raffinierte Versicherungskonstruktion mit einem Steuerspareffekt, den Schäuble 2018 kassiert. Aber die Kosten von 1,85 % bleiben. Kostenfreaks lockt man am besten mit Steuersparvorteilen und kann sie dann ausnehmen wie eine Weihnachtsgans.

Alles ist besser als Tagesgeld oder eine irre Versicherungskonstruktion.

Meine Meinung zum Vermögensstrategie-ETF: Eine niederschwellige Einstiegsdroge für alle, die schon immer mal was mit ETFs machen wollten, aber bisher nicht wussten wie.

Optimal für die Börsen-Desensibilisierung

Legen Sie einen Sparplan an und besparen Sie ihn mit 25 Euro monatlich.

Nach sechs Monaten schauen Sie nach: Wie lief’s? Was ist drin im Depot? Mehr oder weniger als 150 Euro? Wie fühlt sich das an?

Mein Wunschszenario für Sie: Es sollten rund 135 Euro, also ein Verlust von 10 % sein. Wenn Sie dann nach einem Jahr ins Depot schauen, sind die Kursverluste hoffentlich aufgeholt und das Depot steht bei 320 Euro.

Sie werden feststellen: Es ist möglich, Kursverluste zu überleben. Man wird weder wahnsinnig noch depressiv. Die Börse ist wie die Nordsee. Manchmal ein bisschen rau, aber das Wasser kommt immer wieder.

So werden Sie Stück für Stück immun gegen die Kursschwankungen. 15 Euro Verlust reichen aus, um emotional gepackt zu werden, stellen Ihren Kampfgeist aber nicht so auf die Probe, dass Sie verkaufen.

Auch hier macht die Dosis das Gift. Kleine Börsenverluste immunisieren, große töten.

Das große Ganze

Die ganze Robo- und Vermögensverwaltungs-Szene steckt noch in den Kinderschuhen, aber wir sind auf dem richtigen Weg.

Der Weg, den ich und all die anderen DIY-Anleger zurückgelegt haben, ist viel zu steinig und beschwerlich. Das kann nur eine Zwischenstufe auf dem Weg zur industrialisierten Vermögensverwaltung sein.

Mich erinnert das an die Erzählungen meines Opas, der in den 30er Jahren des letzten Jahrhunderts einen Eiergroßhandel betrieb und deshalb schon früh motorisiert war. Zwischengas, Motor vorglühen und dann natürlich ein Lenkrad von den Dimensionen eines Saturnringes. Die Servolenkung war noch nicht erfunden.

Und heute: Kurz vorm autonomen Fahren.

Wir sind heute finanztechnisch in der Zwischengasphase. Man muss alles selbst machen und man muss genau wissen, wo man hingreift. Wer nicht aufpasst, kann viel kaputt machen.

Wenn man diese steile Lernkurve erst einmal gemeistert hat und den Truck lässig durch die Haarnadelkurven von Hausse und Baisse lenkt, ist das gut fürs Ego, aber: Wir haben auch eine Menge Lebenszeit in diese Könnerschaft investiert.

Muss das wirklich sein?

Was spricht gegen autonomes Fahren? Oder besser: Was spricht dagegen, auf dem Rücksitz zu sitzen, die Assetallokation nach vorne durchzugeben und sich dann wieder den wichtigen Dingen des Lebens zu widmen.

So machen das alle wirklich Mächtigen. Kein US-Präsident und kein Papst wurden jemals am Lenkrad gesichtet.

Was wir brauchen und wo wir auch hinkommen werden: Wir brauchen mehr industrialisierte Prozesse in der Finanzindustrie.

Eine kleine Zeitreise

Die Voodoo-Phase

Das Prä-Internet-Zeitalter. Man war dankbar, dass kaufen zu dürfen, was der Finanz-Schamane der örtlichen Sparkasse im Köcher hatte.

Das handwerkliche Zeitalter

Selbst ist der Mann (und die Frau). Wir informieren uns im Internet und suchen uns im Finanzbaumarkt (auch Online-Broker genannt) Bretter, Steine und Mörtel zusammen, aus denen wir das Haus unserer Finanzen bauen wollen. Aber manchmal fehlen uns die fachlichen Fähigkeiten oder wir haben einen schlechten Tag. Deshalb sind manche Teile unsere Hauses ein bisschen windschief.

Aktuell leben wir im handwerklichen Zeitalter. Alles ist noch ziemlich individuell und eher Manufaktur als Industriebetrieb.

Meisterliche Arbeit wird oft romantisiert. Ja, ja, die gute alte Zeit, als sich der Meister noch persönlich um alles kümmerte. Doch nur, wer im Mittelalter einen meisterlichen Schuhmacher kannte, hatte gute Schuhe ‒ alle anderen bekamen nasse Füße.

Ist heute ja nicht anders. Nirgendwo schwankt die Arbeitsqualität so stark wie im Handwerk. Einfach in den gelben Seiten einen Elektriker heraus suchen ‒ das hat immer noch was von Russisch Roulette.

Das Industrie-Zeitalter

Wir kaufen eine nach ISO 9001 normierte und kontinuierlich Six-Sigma-prozessoptimierte Systemlösung. In der Luftfahrt war das der Zeitpunkt, als die "tollkühnen Männer in ihren fliegenden Kisten" durch Linienpiloten ersetzt wurden. Dieses Industrie-Zeitalter wird kommen. In fünf bis zehn Jahren wird es hoffentlich so weit sein.

Die Kostenvorteile der industrialisierten Prozesse sind einfach zu groß.

Ziel muss es sein, ein Produkt von stets gleichbleibender Qualität und Güte anzubieten.

Wenn Sie jeden Monat eine Fertigpizza kaufen und diese im Labor analysieren lassen, wird die Januar-Pizza sich nicht von der Dezember-Pizza unterscheiden. Dabei hat Wagner im Laufe des Jahres den Mehllieferanten gewechselt, einen neuen Ofen eingebaut, 15 Mitarbeiter haben gekündigt und 20 neue wurden eingestellt.

Dank Six Sigma: Der Pizzaqualität ist das egal. Selbst wenn der Produktionsleiter kündigt, macht das nichts.

Genau das werden wir in der Finanzbrache auch sehen. Keine Finanzmagie mehr, sondern nach ISO-Handbuch durchrationalisierte Prozesse, die kostengünstig in einem gesichtslosen Business-Distrikt auf den Philippinen abgewickelt werden.

Wenn erst einmal der Preiskampf so einsetzt, wie wir das von der Mobilfunkbranche kennen, dann werden wir noch Kostenquoten zwischen 0,05 % und 0,15 % für Produkte wie den Vermögensverwaltungs-ETF sehen.

Die reine Vermögensverwaltung wird zur Commodity. Verlässlich, jederzeit verfügbar und preiswert.

Wie bei allen Commodity-Anbietern wird das Geld über Skaleneffekte und Kostendrückerei gemacht, siehe Lidl oder Kik.

Die Vermögensverwaltung ist nur ein Baustein. Über sinnvolle Zusatzleistungen wird das Geld verdient. Kein Robo wird jemals diese Fragen beantworten können:

- Soll ich ein Depot für meine Kinder anlegen?

- Wie strukturiere ich den Ausstieg aus dem Erwerbsleben?

- Welche Versicherungen brauche ich?

- Wie setzte ich eine Teilzeitselbstständigkeit auf?

- Was muss ich beim Immobilienkauf beachten?

- Welche Steuergestaltungsmöglichkeiten habe ich?

Für gute Berater ein weites Feld individueller Wünsche, das sich nie in ein Schema pressen lässt.

Seien wir froh, dass wir die Vermögensverwaltung industrialisieren können. Dann bleibt mehr Zeit für solche Themen.

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Fintech, Zinsen, Rendite, Index, DAX, Depot, Anleihen, Portfolio, Altersvorsorge, sparen, ETF

Das könnte Sie auch interessieren

- Leserfrage: Wie sicher ist mein Geld bei Moneyou von ABN Amro?

- Wie funktioniert Companisto?

- Risiko: Konvergent oder lieber divergent?

- Kann und soll sich wirklich jeder eine Immobilie leisten?

Kommentare

DerSven sagt am 08. Juni 2016

Sie schreiben oben "Netto-Total-Return ist, unterliegen Sie der maximalen Quellensteuerbelastung und können sich auch nichts zurückholen.". Wäre die Situation bei einem replizierenden ETF nicht noch schlimmer?

Bislang dachte ich immer, ein replizierender MSCI World wäre in der Praxis ebenfalls immer ein Netto-Total-Return und weißt dennoch vereinzelt ausschüttungsgleiche Einnahmen aus, die erneut versteuert werden müssen. Falls das stimmt, müsste man im SWAP auf einen MSCI World doch dauerhaft besser fahren durch den Steuerstundungseffekt. Oder irre ich mich da?

Auf dem Blog von DerSven gibt es hierzu diesen Artikel: Steuereffekt?

Finanzwesir sagt am 08. Juni 2016

Hallo DerSven,

auch wenn ein Replizierer nur den Netto-Total-Return an die Anleger ausschüttet, so vereinnahmt er doch Dividenden und es liegt im Ermessen des Managements, wie aggressiv die jeweiligen Doppelbesteuerungsabkommen ausgeschöpft werden.

Vertraglich verpflichtend sind nur die Netto-Dividenden.

Ja, grundsätzlich fährt man über lange Zeiträume besser durch den Steuerstundungseffekt. Aber das will Schäuble ja angeblich 2018 ändern.

Am besten für uns Anleger ist die folgende Situation: Ausschütter, echte Dividenden werden gezahlt und das Fonds-Management holt aggressiv die doppelt gezahlten Steuern zurück und schüttet sie an die Anleger aus.

Bei den Synthischen kommt irgendwann das Finanzamt mit "fiktiven Erträgen" und hält die Hand auf.

Beste Grüße

Finanzwesir

Frank sagt am 08. Juni 2016

Irgendwie beschleicht mich hier das Gefühl eines ARERO-deja-vu ;)

http://www.finanzwesir.com/blog/arero-weltfonds

Dummerchen sagt am 08. Juni 2016

"Weisst du noch damals, Albert, als wir noch ETFs gekauft und über die Kosten diskutiert haben?"

"Ja, Dummerchen, damals hast du ja sogar ne Rebalancinghilfe bei mir veröffentlicht."

"Zum Glück braucht das heute kein Mensch mehr."

"Ja, kostet ja alles nix mehr... "

Ob wir das wirklich erleben werden? Ich hätte nichts dagegen. Ob ich dann aber auch bereit bin, den Schrauber fallen zu lassen? Schau mer mal...

Netter Twist am Ende mit dem Aufstieg in die Meta-Ebene. Hat mir gut gefallen.

Liebe Grüße vom finalgeprüften

Dummerchen

magicw sagt am 08. Juni 2016

So was gibt es doch schon --> ARERO

Finanzwesir sagt am 09. Juni 2016

@ Dummerchen: Dranbleiben, nicht schwächeln, auch die längste Prüfungssaison geht mal zu Ende!

@Frank und magicw: Klar, aber wenn ich hier über Audi geschrieben hätte, hättet ihr dann auch gesagt: "Gibt's doch schon" und mich auf BMW verwiesen?

Jetzt haben die Kunden die Auswahl zwischen mehreren Produkten und wenn der Comstage gut Geld einsammelt, werden Blackrock und die anderen Anbieter nachziehen.

Gruß

Finanzwesir

Capri sagt am 09. Juni 2016

Hi,

mit dem kommenden neuen Steuermodell, bin ich doch jetzt in der Versuchung mein ETFs auf eine Dividenten-Strategie umzustellen, um schlicht das Thema Steuern direkt abgehandelt zu haben. Wer weiss was denen "da oben" noch so einfällt, bis ich in XX Jahren in Rente gehen kann.

Macht das Sinn oder ist das wieder "kleinlich" und einfach weiterlaufen lassen? Ich habe mittlerweile soviel über das Für und Wider gelesen, dass mir aktuell nur noch schwindelig ist ;).

Gruss,

Capri

Teilzeitinvestor sagt am 09. Juni 2016

"komplex genug, dass es kompetent wirkt" - ich frage mich ja, ob solche Überlegungen beim Produktdesign tatsächlich eine Rolle spielen. Sagt der Marketing-Manager dann zum ETF-Architekten: "Alles schön und gut, aber nimm noch nen MDAX und nen US-Treasury rein, sonst sonst sieht das zu banal aus". Vorstellen könnte ichs mir.

Finanziell Frei mit 50 sagt am 09. Juni 2016

Hallo zusammen!

Gute Zusammenfassung, aber einige Schlussfolgerungen kann man zumindest hinterfragen ;-)

-

Wer braucht den comstage Vermögensstrategie ETF? Wenn man schon ein ETF-Weltportfolio hat (Wie wohl viele hier), braucht man den nicht. Aber wer noch 'Anfänger' ist und in etwa das Risikoprofil hat, dass 30% Anleihen gut sind, für den ist der doch sehr gut. Man kann ihn kostenlos bei der comdirect besparen und er wird kostenlos ge-rebalanced. Selber re-balancen verursacht ja Orderkosten. Für insgesamt nur 0.49%!

-

Asset Allokation: DAX und MDAX und dafür keine Small Caps finde ich nicht optimal. Wie auch beim Arero verstehe ich nicht, warum es keine Small Caps im Portfolio gibt. Und statt der 3 Anleihen ETFs hätte es nur der ETF500 besser getan, ja.

-

Rohstoffe: Die sind nun wirklich Geschmackssache: Kommer und Arero mögen sie, der Finanzwesir nicht. Hm.

-

Netto-Index: Du schreibst: "Ich brauche dieses Produkt nicht. Ich würde es kaufen, wenn die ETFs sich nicht auf die Netto-Dividenden-Indizes, sondern auf die Brutto-Variante beziehen würden." --> Wenn ich mir die Wertentwicklung der comstage ETFs im Vergleich zu diversen anderen anschaue, sind die fast immer oben mit dabei. Wo Du das Beispiel MSCI North Amerika gebracht hast: Vergleich comstage ETF113 (thesaurierender Swapper auf Netto-Div Index)) vs. iShares A0J201 (ausschüttend): 116% vs. 111% auf 5 Jahre (Quelle: www.justetf.de).

- Anleihen-ETF für RK1: Gerade der ETF500 auf den iBOXX EUR Liquid Sovereigns Diversified Overall TR ist doch ideal: Thesaurierend, steuereinfach (das sind nur ganz wenige thesaurierende Anleihen-ETFs !), Euro-Anleihen mehrerer Länder, alle Laufzeiten. Sag mir einen anderen Anleihen-ETF, der das alles auf sich vereint. Wieso ist der schlechter als Tagesgeld oder Festgeld?

Leser sagt am 09. Juni 2016

@Frank und @magicw:

Der "Arero" ist in meinen Augen - besonders relevant bei einer langfristigen Haltedauer - in einem Punkt schlechter als der "ComStage Vermögensstrategie": Steuern.

Der ComStage hat Deutschland als Fondsdomizil und sollte somit dauerhaft steuereinfach bleiben - es sei denn, das Fondsdomizil ändert sich (eher unwahrscheinlich).

Der Arero ist in LU aufgelegt und war in der Vergangenheit bereits steuerhässlich, d.h. hat ausschüttungsgleiche Erträge generiert.

Siehe auch "Der Papierkrieg mit thesaurierenden Fonds": http://www.finanzwesir.com/blog/steuer-thesaurierende-etf

Moritz sagt am 10. Juni 2016

Danke für den Artikel, hat mir sehr gefallen.

Bin persönlich ein Fan dieser Lösung, vorallem wegen des automatischen Rebalancing.

Ich glaube, auch hier überschätzen viele ihre Risikotoleranz um Längen. Wenn der Markt mal eben 50% abschmiert, ok, kann man vielleicht noch durchstehen und rebalancen. Aber wenn der Markt nach der Methode der chinesischen Wasserfolter binnen zwei Jahren tröpfchenweise um insgesamt 50% fällt, da glaube ich nicht, dass viele noch in der Lage wären, immer wieder in eine schwarzes Loch zu rebalancen.

Die Kostenquote ist natürlich bisschen heftig, aber es ist meines Wissens nach die einzige für Privatkunden hierzulande erhältliche Lösung, die weitestegehend Richtung Bogle-Philosophie geht.

Finanzwesir sagt am 10. Juni 2016

Hallo Finanziell Frei mit 50,

- Sag ich doch. Ich habe nie gefordert, dass jetzt alle in den Comstage umschichten sollen.

- Von optimal war nie die Rede. Brauchbar reicht. Vor allem: Was ist den optimal? Wie ist es definiert und vor allem: Bleibt es denn über die Zeit konstant? Ich sage: Besser erledigt als perfekt. Das bietet der Comstage.

- Auch hier: Keine endlosen Grabenkriege, sondern umsetzen. Von mir aus dann eben mit Rohstoffen.

- Ja, aber immer mit maximaler Quellensteuerbelastung. So ist der Index nun ml konstruiert. Ich will aber einen Index, der die Brutto-Dividenden vereinnahmt.

- Der ETF500 hat aktuell eine Redite von 0,44% und 50% spanische, italienische und französische Staatsanleihen im ETF. Für Tagesgeld bei einer seriösen Bank und westeuropäischer Einlagensicherung bekommst Du immerhin noch 0,7%. Macht die Sache auch nicht wirklich profitabel. Wenn Du im RK1-Anteil nur deutsche Anleihen haben willst, dann bleibt dir der ETF 540 (deutsche Pfandbriefe) und der hat nur eine Rendite von 0,18%. Die Insititionellen müssen in Anleihen gehen, wir Privaten können einfach besser verzinstes Cash auf dem Tages-/Ferstgeldkonto als RK1-Anteil halten.

Gruß

Finanzwesir

Mithrandir sagt am 10. Juni 2016

Zur Vermeidung von Halbwahrheiten muss dem Beitrag von Leser vom 09.06.2016 entgegengehalten werden , dass der Arero in den letzten Jahren nicht steuer"hässlich" war.

Ansonsten schließe ich mich dem Einwand anderer Vorredner an , dass das neue Teil von comstage in seiner Zusammensetzung zu komplex ausgefallen ist.

herrpaul sagt am 10. Juni 2016

Zum Thema "Anleihen <-> Tages-/Festgeld": Im Aktienanteil ruft man immer nach möglichst breiter Diversifikation, beim risikoarmen Teil haben aber dann viele kein Problem, sich einem extremen Emittentenrisiko auszusetzen. Unter dem Sicherheitsaspekt sollte man doch auch hier streuen, d.h. Anleihen und Tages-/Festgeld. Und die Rendite sollte im "sicheren" Anteil ja sowieso keine Rolle spielen, oder? :)

Vertraue ich eher darauf, dass die Einlagensicherung hält, oder dass ein Euroland wie Frankreich seine Staatsanleihen sicher zurück zahlt? Ehrlich gesagt - das kann ich nicht beurteilen. Darum leg ich auch hier nicht alle Eier in einen Korb, sondern streue über alles was mir am risikoärmsten erscheint.

Mithrandir sagt am 10. Juni 2016

Korrektur zu oben :

Richtig muss es heißen ......" in den letzten beiden Jahren".......

Leser sagt am 10. Juni 2016

@ Mithrandir:

Man könnte auch sagen, dass der Arero in 2013, 2014 und 2015 endlich steuereinfach war.

Oder man bleibt bei der neutralen & sachlich richtigen Aussage:

"Der ComStage hat Deutschland als Fondsdomizil und sollte somit dauerhaft steuereinfach bleiben - es sei denn, das Fondsdomizil ändert sich (eher unwahrscheinlich).

Der Arero ist in LU aufgelegt und war in der Vergangenheit bereits steuerhässlich, d.h. hat ausschüttungsgleiche Erträge generiert."

PIBE350 sagt am 11. Juni 2016

JUHU, der Finanzwesir hat wieder zur alten Stärke zurückgefunden. Genau solche Artikel machen diesen Blog einzigartig. In letzter Zeit war es leider etwas leiser geworden. ;-)

Mithrandir sagt am 12. Juni 2016

|

@Leser:

Versteh ich so nicht.

Gehören die Jahre 2013-2015 nicht auch zur Vergangenheit ?

Klarstellend : Ich behaupte nicht , dass der Arero auch künftig steuereinfach bleibt.

saxo sagt am 12. Juni 2016

Zitat Finazwesir: "Am besten für uns Anleger ist die folgende Situation: Ausschütter, echte Dividenden werden gezahlt und das Fonds-Management holt aggressiv die doppelt gezahlten Steuern zurück und schüttet sie an die Anleger aus."

Wie kann ich solche ETFs erkennen: Sitz Deutschland (DE..), replizierend, ausschüttend, aber sonst fällt mir nichts ein...?

Finanzwesir sagt am 13. Juni 2016

Hallo Saxo,

die gibt es noch nicht. Das macht bis jetzt keine Fondsgesellschaft. Noch ist der Wettbewerb nicht scharf genug. So ein ETF würde den Netto-Index dauerhaft aber schwankend schlagen. Das problem an der Sache: Bei Schweizer Aktien kriegt man die Erstattund recht fix, bei italienischen muss man - so wird es in den einschlägigen Foren kolportiert - bis zu sieben Jahre warten und immer wieder nachbohren, bis man sein Geld bekommt.

Für die Fondsperformance bedeutet das: Es gibt einen stetigen aber unberechenbaren Strom an zu viel gezahlter Quellensteuer.

Deshalb kann sich die Fondsperformacne letztlich nur auf den TRN-Index beziehen. In der Historie würde man dann sehen, um wie viel der Index jedes Jahr geschlagen wurde.

Aber wie gesagt, gibt's noch nicht. Mir ist zumndest noch kein ETF bekannt, der das so anbietet.

Gruß

Finanzwesir

bufffett01 sagt am 14. Juni 2016

|

Ja, ich glaube auch wie Moritz, dass viele ihre Risikotoleranz überschätzen. Ich habe einige Börsenstürze erlebt, nachdem ich seit 1988 dabei bin. Und ob es dann noch so viele ETF-Fans sind, wenn der Index 60%, 70 %, nach unten rauscht, werden wir dann sehen. Vor alolem die werden Probleme haben, die bei den Gebühren jedes Promille schinden, wenn erst das Kapital täglich schmilzt.

Und da gefällt mir eine Coca-Cola, McDonalds. Beiersdorf oder Microsoft-Aktie einfach besser als ein Bankprodukt wie der Comsstage-ETF. Es ist Papier, in das man hier investiert. Und man sich nur auf das verlässt, was der Herausgeber verspricht. In guten Zeiten....

Und Beiersdorf überweist mir die Dividende ohne Quellensteuerabzug.

Auch wenn man mit Einzelaktien den Index nicht immer schlägt, bin ich an einem Unternehmen und nicht an einem Bankprodukt beteiligt.

Georg sagt am 03. Juli 2016

Moin zusammen,

Also ich finde diesen ETF hochinteressant. Einmal kaufen und rebalancing usw. macht jemand anderes für mich, dazu noch in Deutschland aufgelegt, d. h. auf jeden Fall schonmal steuereinfach, jedenfalls gegenwärtig.

Die Strategie entspricht ja in etwa dem Arero oder Weltportfolio.

Ich möchte es gerne einfach und bin sehr risikotolerant mit einem Anlagehorizont von > 50 Jahren, momentan laufen bei mir als einziger Depotbestandteil Emerging Markets als Sparplan.

Laut KOMMER (2011, S. 278-279) liegt die jährliche Durchschnittsrendite des Weltportfolios der letzten 23 Jahre bei 9,1 % und damit an zweiter Stelle der von ihm untersuchten Asset-Klassen nach Emerging Markets mit 11, 5 %. MSCI World liegt nur bei 5 %. Das Weltportfolio erreicht bei weniger Risiko also eine bessere Rendite.

Könnte mir jemand den Effekt des Rebalancing darauf erklären oder mich an entsprechende Stelle verweisen?

Der ComStage Vermögensstrategie ETF ist in meinen Augen noch einfacher als ein simpler (ausländischer) Index-ETF im Sparplan und ich überlege zu diesem zu wechseln. Dass bei weniger Risiko mehr Rendite als bei vielen anderen Asset-Klassen theoretisch möglich ist (O.k. nur Vergangenheitswerte), beeindruckt mich, aber verstehe ich ehrlich gesagt nicht ganz...

Ich bedanke mich, falls jemand Licht ins Dunkeln bringen kann! :)

Gruß, Georg

Dummerchen sagt am 04. Juli 2016

Hallo Georg,

"Ich bedanke mich, falls jemand Licht ins Dunkeln bringen kann! :)"

Wenn Du konkrete Fragen stellst, kann bestimmt jemand Licht ins Dunkel bringen. Ich weiß ehrlich gesagt nicht, was Deine Frage ist. Aber schon mal vorab ein paar Anmerkungen:

"Einmal kaufen und rebalancing usw. macht jemand anderes für mich"

- Was ist so schwer/aufwändig/kompliziert beim Rebalancing? (http://www.finanzwesir.com/blog/finanzen-im-griff-mit-excel-teil4)

- Was ist "usw."? Ich sehe spontan nichts, was neben dem Rebalacing entfallen würde. Sind das die Vorteile, die Dich dazu "verführen" aus einem selbst erstellten Depot in einen teureren Dach-ETF zu wechseln? Wenn sich jemand überhaupt nicht in der Lage sieht, mehrere ETFs zu kaufen (mir zwar schleierhaft, aber ok), dann verstehe ich den Gedanken, aber wer schon an Deiner Stelle angekommen ist, ist doch schon soweit gekommen, dass er so ein teureres Ding überhaupt nicht mehr brauchen sollte. Dachte ich zumindest bisher...

"Ich möchte es gerne einfach und bin sehr risikotolerant mit einem Anlagehorizont von > 50 Jahren, momentan laufen bei mir als einziger Depotbestandteil Emerging Markets als Sparplan."

(Glaskugelmodus an)

"Anlagehorizont > 50" Jahre heißt vermutlich U30 ohne nennenswerte Aktienerfahrung?

"einziger Depotbestandteil Emerging Markets als Sparplan" heißt (hoffentlich!) "Habe ein Depot mit mehreren Bestandteilen, aber nur der EM läuft als Sparplan, den Rest kaufe ich direkt". Oder hast Du NUR den EM in Deinem Depot?

(Glaskugelmodus aus)

"Der ComStage Vermögensstrategie ETF ist in meinen Augen noch einfacher als ein simpler (ausländischer) Index-ETF im Sparplan und ich überlege zu diesem zu wechseln."

Der Vermögensstrategie ETF ist mit EINEM Index-ETF nicht vergleichbar, da er mehrere Asset-Klassen beinhaltet. Hast Du diese Asset-Klassen (Aktien, Anleihen, Rohstoff-Futures) auch jetzt schon im Depot? Falls ja, im gleichen "Mischungsverhältnis"?

"Dass bei weniger Risiko mehr Rendite als bei vielen anderen Asset-Klassen theoretisch möglich ist (O.k. nur Vergangenheitswerte), beeindruckt mich, aber verstehe ich ehrlich gesagt nicht ganz..."

Was genau meinst Du an dieser Stelle mit "Risiko"? Die Volatilität/Schwankungsbreite des Gesamtdepots? Hast Du vielleicht ein Problem mit dem Verständnis von Asset-Korrelationen? Falls ja: Wenn Assets wenig korrelieren, so laufen sie nicht im Gleichklang, sondern verhalten sich unterschiedlich - das senkt mitunter die Schwankungsbreite. Beispiel? Ok:

Die Welt sei einfach - sehr einfach: Entweder scheint die Sonne oder es regnet. Unternehmen A stellt Sonnenmilch her, Unternehmen B Regenschirme. Jeden Tag wechselt das Wetter und daher wird am ersten Tag nur Sonnenmilch verkauft, am zweiten Tag nur Regenschirme, am dritten Tag nur Sonnenmilch, usw.

Die Aktienkurse der beiden Unternehmen sind ungefähr gleich hoch und steigen auf lange Sicht ähnlich, schwanken jedoch: An den "guten" Tagen des Unternehmens ist der Kurs 3% oberhalb des Durchschnittskurses, an schlechten Tagen 3% unterhalb dessen. Jedes Unternehmen hat also eine Schwankungsbreite von +/- 3%. Hat man also Aktien eines der beiden Unternehmen, so geht das Depot fleißig rauf und runter - manche Menschen nennen das "Risiko".

Hat man als Anleger jedoch gleich viele Aktien von beiden Unternehmen im Depot, heben sich die Kursschwankungen auf: Geht es bei Unternehmen A hoch, geht es gleichzeitig bei Unternehmen B runter. Nun schwankt das Depot überhaupt nicht mehr und man profitiert nur noch vom langfristigen Anstieg der beiden Kurse.

Solche perfekt unkorrelierten Anlageformen findet man in der Realität natürlich nicht. Ein breit gestreutes Depot über verschiedene Anlageklassen, verschiedene Regionen und verschiedene Branchen schwankt aber aus dem gleichen Grund weniger als ein Depot mit nur einer einzelnen Aktie/Region/Branche. Die Effekte sind vom Prinzip her die gleichen. Weniger schwankende Anlageformen sind jedoch zumeist auch mit weniger Rendite verbunden.

Gruß

Dummerchen

Georg sagt am 04. Juli 2016

Hallo Dummerchen,

Danke für Deine Antwort!

'tschuldigung, falls ich mich missverständlich ausgedrückt haben sollte. Meine Frage bezieht sich auf den von Dir zuletzt genannten Sachverhalt:

So wie Du Volatiliät (Risiko) beschreibst ist es von mir gemeint. Dein Beispiel entspricht auch meiner Denkweise und Logik, jedoch scheint es nach den von mir genannten Daten (über die letzten 23 Jahre MSCI World 5 % jährliche Rendite und Weltportfolio 9,1 % jährliche Rendite) nicht grundsätzlich anwendbar zu sein.

Das Weltportfolio ist ist viel stärker diversifiziert und hatte dennoch eine Standardabweichung der Jahresrenditen in den letzten 23 Jahren von 24 % gegenüber MSCI World mit 22 %.

- Müsste mit steigender Diverfizierung das Risiko nicht geringer sein?

- Mit einer hohen Diverfizierung und einer trotzdem höheren Standardabeichung von wenn auch nur 2 % konnte eine um 4,1 % höhere Rendite gegenüber dem MSCI World erreicht werden (dieser ist zudem wesentlicher Bestandteil eines Weltportfolios).

Frage: Welche Rolle spielt die Asset-Allokation und das Rebalancing auf eine positive Rendite? Da dieses mysteriöse Weltportfolio es schafft mit geringfügig mehr Risiko wesentlich mehr Rendite zu erwirtschaften, frage ich mich, was der Stein der Weisen des ganzen ist...

Und nein nein, das hast Du schon richtig verstanden. Nur Emerging Markets im Depot und als Sparplan.

Kannst Du mir Gründe dagegen nennen? Die Wahl eines breit diversifizierten ETF wird doch auch hier propagiert. Nur warum die Wahl bei einem ausreichend langen Anlagehorizont nicht auf einen schwankungsreicheren Index als dem MSCI World fallen soll erschließt sich mir nicht.

Im Rückblick waren die Emerging Markets einfach viel stärker (Vervielfachungsfaktor der letzten 23 Jahre Emerging Markets = x 45, World = x 5,5).

Ob das in Zukunft so sein wird? Keine Ahnung!

Ob die Industrieländer im MSCI World in Zukunft stärker sein werden? Keine Ahnung!

Aber Werte aus einem ausreichend großen Zeitraum der Vergangenheit lassen nun mal ähnliche Werte in der Zukunft erwarten. Wäre es anders, würden viele erst überhaupt nicht in Aktien investieren.

Für die Abdeckung der Industrieländer zwecks weiterer Diverzifierung könnte ich mir vorstellen einen Small Cap-ETF USA oder Europa mit aufzunehmen. Aber nur im Verhältnis 50/50 zum EM-ETF - alles andere kostet Lebenszeit. Wie das schreiben dieser Zeilen. Deshalb: Ja, es ist mir tatsächlich zu viel Aufwand selbst zu rebalancen und mich ständig mit sowas aufzuhalten.

Viele Grüße,

Georg

Dummerchen sagt am 05. Juli 2016

Hi Georg,

nur mal so am Rande: Was genau ist denn "das Weltportfolio"? Ich habe keinen Kommer (Souverän investieren...) auf dem Regal stehen. Es hängt ja schon ein wenig davon ab, wie genau man hier mixt.

"Müsste mit steigender Diverfizierung das Risiko nicht geringer sein?"

Nicht notwendigerweise. Wenn Du einem "langweiligen" Blue Chip-Depot ein paar "dynamische" Small-Caps beimischst, wird die Schwankungsbreite vielleicht ansteigen, obwohl Du breiter diversifizierst. Spannend wäre zu sehen, wie denn die Schwankungsbreiten der Einzelbestandteile sind - dann würde man den Diversifikationseffekt vermutlich recht deutlich sehen.

"Welche Rolle spielt die Asset-Allokation und das Rebalancing auf eine positive Rendite?"

So richtig kapiere ich die Frage nicht. Ich versuche es trotzdem mal. Die Asset-Allokation hat Einfluss auf das Risiko und die Rendite: Viele Anleihen und wenige Aktien bedeuten geringere Rendite und weniger Risiko, viele Aktien und wenige Anleihen führen langfristig zu höheren Renditen und höherer Schwankungsbreite. Das sind aber rein qualitative (und nicht quantitative) Aussagen - niemand weiß, welche Allokation zukünftig mit welchen Renditen/Schwankungsbreiten verknüpft sein wird.

Rebalancing ist ein Prozess um das Risikoverhältnis im Depot zu einem zuvor gewählten Verhältnis zurecht zu rücken. Den Aspekt der Rendite würde ich da zunächst ausklammern.

Wenn es zu einem positiven Effekt kommen sollte, ist das schön, jedoch nicht das Hauptziel. Wenn Du eine möglichst hohe Rendite haben willst, solltest Du nur in Aktien investieren, dann kannst Du Dir ein Rebalancing mit Anleihen sparen.

Vergiss also besser den Rebalancing-Bonus als Ziel des Rebalancens - Rendite entsteht aus der Wahl der Anlageklassen, nicht durch ständiges Hin- und Herschieben von Anlagevermögen zwischen Anlageklassen.

"...frage ich mich, was der Stein der Weisen des ganzen ist..."

Das fragen sich viele und einige behaupten, ihn gefunden zu haben, nennen sich Fondsmanager oder so und haben eine Marketing-Maschine im Hintergrund, die dabei helfen, den Eindruck zu erwecken, es gäbe einen Stein der Weisen.

"Nur Emerging Markets im Depot und als Sparplan. Kannst Du mir Gründe dagegen nennen?"

Du nennst sie selbst:

"Im Rückblick waren die Emerging Markets einfach viel stärker [...]. Ob das in Zukunft so sein wird? Keine Ahnung!

Ob die Industrieländer im MSCI World in Zukunft stärker sein werden? Keine Ahnung!"

Hier wird "Die Wahl eines breit diversifizierten ETF [...] propagiert.", jedoch weiß kein Mensch, wie sich die Märkte entwickeln werden. Bezogen auf die Marktkapitalisierung macht der Bereich EM rund 10% und World rund 90% aus. Du wettest nun darauf, dass zukünftig 10% des Markts besser abschneiden als der 90%-Block. Kann sein, dass dies so eintritt, kann aber auch nicht sein.

Die Idee hinter der "Propaganda", möglichst breit zu diversifizieren, ist ja eben, dass man nicht weiß, welches Unternehmen, welche Branche, welches Land, welche Region zukünftig besonders gut, bzw. besonders schlecht abschneidet.

Daher streut man so breit wie möglich und begnügt sich nicht mit 10% des Weltmarkts. Solltest Du also irgendwo die Empfehlung gelesen haben, man könne ja auch nur in den MSCI World (ohne EM) wählen und daraus den Umkehrschluss gezogen haben, kennst Du zumindest den Hintergedanken.

"alles andere kostet Lebenszeit. Wie das schreiben dieser Zeilen. Deshalb: Ja, es ist mir tatsächlich zu viel Aufwand selbst zu rebalancen und mich ständig mit sowas aufzuhalten."

Ach, jetzt merke ich es erst wieder. Eigentlich geht es ja um den Vermögensstrategie-ETF. Nach Deinen Anmerkungen zu Deiner allgemeinen Strategie, halte ich den ETF sehr gut für Dich geeignet. Deine EM/SC-Strategie halte ich für ziemlich optimistisch und daher ist so ein "ausgewogener" Dach-ETF vielleicht tatsächlich die solidere Lösung.

Zumal man weniger tun muss - kostet alles Lebenszeit. Auch mich.

LG

D.

Winnie sagt am 24. November 2016

Der Sparplan auf den ETF701 wird bei der comdirect-Bank mit 3 % Ausgabeaufschlag verkauft. Da stellt sich die Kostenbetrachtung in einem etwas anderen Licht dar. Für mich das k.o.-Kriterium diesen ETF nicht zu besparen oder anzuschaffen.

Kinimod sagt am 01. Dezember 2016

Hallo Winnie,

wo hast du genau die Info zu den 3% Ausgabeaufschlag her? In meinem Depot (comdirect) finde ich dazu in der ETF Übersicht keine Infos. Wenn ich mir den ETF701 unter der Fonds Übersicht betrachte, wird die 3% Ausgabeaufschlag angezeigt.

Anne sagt am 01. Dezember 2016

@ Winnie und Kinimod, die Angabe mit 3 Prozent Ausgabeaufschlag auf der Website der comdirect ist nicht korrekt. Bei meinem sparplan dort fallen diese nicht an.

Grüße

Anne

Martin sagt am 01. Dezember 2016

Ein Blick in die wesentlichen Anlegerinformationen zum Fond:

- Ausgabeaufschlag 3% (Ausgabeaufschlag 0% bei einem Handel über die Börse)

- Rücknahmeabschlag 3% (Rücknahmeabschlag 0% bei einem Handel über die Börse)

Quelle: http://www.comstage.de/Products/ProductDetails.aspx?p=507547005

ComStage sagt am 02. Dezember 2016

Hallo Martin,

das ist korrekt, aber bezieht sich nur auf den sogenannten Primärmarkt - also, wenn Du direkt mit dem Fonds handeln willst. Das findet in der Realität nicht statt, da ETFs entweder außerbörslich über einen Market Maker oder über eine Börse gehandelt werden.

Weder im ausserbörslichen Handel noch beim Börsenhandel kommt der Ausgabeaufschlag zum tragen. ETF-Sparpläne werden nicht direkt gegen den Fonds ausgeführt, sondern über die Börse (z.Bsp.comdirect) oder (in wenigen Fällen) außerbörslich.

Neben dem Hinweis des Ausgabeaufschlages steht deshalb auch im Dokument:

"Bei einem börslichen oder außerbörslichen Erwerb des Fonds im Sekundärmarkt fallen Ausgabeaufschlag und Rücknahmeabschlag nicht an."

Martin sagt am 03. Dezember 2016

Hallo ComStage,

wie verhält es sich dann mit der Frage, die von Winnie aufgetan wurde. Bei der comdirect ist aktuell vermerkt:

Angebot comdirect:

- Handelbar Ja

- Sparplan comdirect Ja

- Sparbetrag mtl. ab 25 EUR

- Ausgabeaufschlag bei Sparplanausführungen 3%

- Discount für Sparplan 0%

?

Wolf sagt am 03. Dezember 2016

Der Comstage Vermögens-ETF ist bei comdirect im Angebot der TOP-Preis-ETFs zu besparen, sprich OHNE zusätzliche Gebühren!

ComStage sagt am 03. Dezember 2016

Hallo Martin und Winnie,

Das ist ein Anzeigefehler auf der Seite der comdirect und wird nächste Woche korrigiert.

Vielen Dank für den Hinweis!

Schönes Wochenende!

Simon sagt am 09. Januar 2017

Hallo Finanzwesir,

ersteinmal Danke für deine ausführliche und umfangreiche Beschreibung des ETF701. Deine Seite bietet eine hervorragende Grundlage um erste Inforamtionen und einen Überblick zu erhalten.

Ich hätte eine Bitte an dich. Falls du demnächst etwas Zeit findet, wäre eine vergleichbare des ETF750 (Comstage Alpha Dividende) und des A0F5UH (iShares STOXX Global Select Dividend 100) sehr hilfreich für mich um endlich in die Welt der EFT und des Aktien einzusteigen. Ich schwanke genau zwischen den drei ETF um während meines Studiums mit einem kleinen monatlichen Sparbetrag einzusteigen.

Vielen Grüße

miGo sagt am 13. Januar 2017

Kombi ETF701 und 750 sinnvoll?

Der Frage von Simon schließe ich mich an.

Ich kombiniere aktuell auch den comstage ETF701 als passives Investment mit dem comstage ETF750 auf Dividenden. Mir geht es da um die Kombination von passiven und aktiven ETF.

Der ETF750 spricht mich aktuell sehr an, da replizierend und ausschüttend und kann pro Quartal abgesichert werden. Mit diesen Strategien bin ich super diversifiziert, das Fondsdomizil ist in Deutschland und die Fonds entsprechend steuereinfach.

Ein passives Investment in ETF als Dividendenstrategie wird ja eher nicht empfohlen. Gerade in der Finanzkrise haben diese ja unterperformt, da viele in Bankwerten investiert waren.

Da mir aktive Fonds aber eh zu teuer sind, sehe ich den ETF750 als guten Mittelweg.

Freundliche Grüße

miGo

Finanzwesir sagt am 13. Januar 2017

Hallo Simon,

"... um während meines Studiums mit einem kleinen monatlichen Sparbetrag einzusteigen."

Das bedeutet: Deine Situation ist einfacher als vermutet. Was Du brauchst ist ein ETF auf den MSCI World und fertig. Warum?

- Breit diversifiziert und damit eine hervorragende Basis für alles, was nach dem Studium kommt

- Geringste Kosten und sehr oft per Sparplan gratis zu besparen. => sehr wichtig für alle, die sich nur einen kleinen Sparbetrag leisten können. Sonst fressen die Kosten Dich prozentual auf.

- Pflegeleicht. Ein ETF auf den MSCI World wird erst dann abgewickelt, wenn brennender Schwefel vom Himmel fällt. Das sind die Dickschiffe der KAGs, die schließt man nicht.

Der einzige Job, den der ETF hat ist Dich zu immunisieren. Ich hoffe, dass Du etwas kommerziell verwertbares studierst und am Ende des Studiums gute Berufsaussichten hast. Wenn Du dann mit Deinen studentischen Anlage-Peanuts schon mal den einen oder anderen Rücksetzer (am besten wäre ein kleiner Crash) mitgemacht und überlebt hast, dann wirst Du souverän und gelassen sein, wenn Du dann als Berufstätiger hoffentlich ein bis zwei Nullen mehr kommandierst. Fall mal schön mit 50 € auf die Nase, damit Du nachher bei 5.000 € gelassen bleibst.

Auch ein Michael Schuhmacher hat als Kart-Pilot angefangen. Besser mit 50 km/h in die Strohballen, als mit 300 km/h ;-)

Gruß

Finanzwesir

ChrisS sagt am 14. Januar 2017

@ Simon

"Ich hätte eine Bitte an dich. Falls du demnächst etwas Zeit findet, wäre eine vergleichbare des ETF750 (Comstage Alpha Dividende) und des A0F5UH (iShares STOXX Global Select Dividend 100) sehr hilfreich für mich um endlich in die Welt der EFT und des Aktien einzusteigen. Ich schwanke genau zwischen den drei ETF um während meines Studiums mit einem kleinen monatlichen Sparbetrag einzusteigen."

Hier auf der Seite gibts schon einige Artikel (-> Suchfunktion) die du lesen kannst wenn dich die grundsätzliche Meinung des Wesirs zu Dividenden allgemein (und ergo auch dementsprechende Nischen-ETFs) interessiert.

Eigentlich ist deine "Frage" auch etwas verkehrtherum gestellt - nicht böse gemeint, aber geht es nur um Bestätigung für eine eigentlich schon vorher getroffene Entscheidung ? Du hast dir deine favorisierten ETFs X und Y schon vorher rausgesucht, und willst dir hinterher von einem Aussenstehenden auflösen lassen was davon das bessere für dich wäre ?

Wie soll das funktionieren?

Andersrum wird ein Schuh draus - zuerst musst du selbst (dir gegenüber, aber auch den Anderen wenn du sie fragst) klären, was eigentlich deine Anlageziele sind (zB. Ansprüche und Bedürfnisse in Stichworten wie Rendite, Risikotoleranz, Aufwand, etc.), daraus kann man dann eine Anlagepolitik bilden, und erst ganz am Schluss seriös auswählen, welches die passendsten konkreten Produkte sind, die zur Umsetzung dieser Kriterien dienen.

Also beispielhaft - es geht eigentlich erstmal nicht um "welches dieser beiden Dividenden-ETFs ist der bessere?", sondern viel grundsätzlicher vorher drum "halt mal, warum/wofür will ich spezielle Dividenden-ETFs überhaupt?". Was erwartest du von denen, was du nicht in einem einfachen Standart-Breitmarkt Portfolio genauso (oder besser) schon bekommst, wo siehst du da den Mehrwert nach dem du strebst ?

Der Wesir hat dir ja schon geantwortet, und wie nicht anders zu erwarten geht es darin eigentlich nur um die immer gleichen Grundprinzipien (die auch hier immer wieder wiederholt werden, lies einfach ein paar mehr Artikel, dann wird dir das (und die Theorie dahinter) auch bestimmt klarer) - Breit streuen, Kosten kleinhalten, Langfristig anlegen. Kein Wunder dass dafür die eheste seriöse Empfehlung erstmal immer ein simples Basisportfolio wie World/EM etc ist.

Davon kann man ja später, darüber hinaus, immer noch abweichen und hinzufügen, aber dann ist es wieder eigentlich nur eher deine Pflicht (nicht unsere) wiederum, dir schon eigene Gedanken gemacht zu haben was an deiner Abweichung dazu nun besser als das Weltportfolio sein soll, und warum du das ausgerechnet so und nicht anders haben willst.

Das ist auch ganz legitim und normal, nicht jeder muss und soll ja das gleiche Portfolio haben, aber wir alle haben eben unsere eigenen Gründe (die auch nicht genauso für andere Leute passen müssen, deswegen ist es auch schwierig das jemandem von aussen aufzusagen) warum unser individuelles Portfolio so aussieht wie es aussieht.

Nur mal als Beispiel was das konkret bedeutet - ich selbst habe mich ja zB auch schon etwas länger mit Dividendenstrategien beschäftigt.

So entwickelt man dann auch eine ungefähre Vorstellung davon, wie denn eine "ideale" Dividendenstrategie aussehen sollte - und nach der klopft man dann einfach die verschiedenen ETFs ab, und entscheidet welcher davon dieser Idealvorstellung (es kann in der Praxis immer nur ein Kompromiss, kein Ideal sein) möglichst am nächsten kommt (zB in verschiedenen Punkten wie Auswahluniversum, Aufnahmekriterien, Ausschlusskriterien, Sektorbalance, Diversifikation und Robustheit).

Wenn man seine einem wichtigen Punkte schon kennt, ist es relativ einfach und schnell, die verschiedenen ETFs danach abzuklopfen und zu entscheiden. Ich sehe, wenn mir ein neuer ETF über den Weg läuft, an den relevanten Stichworten in den Factsheets&Methodologies sofort, ob der für mein Portfolio taugt oder nicht.

Aber, und das ist eben der Punkt, das kann man eben nur für sich und sein eigenes Portfolio entscheiden, denn andere Leute mögen wieder andere Kriterien haben. Und das hängt wieder, wie gesagt, mit der übergeordneten Anlagepolitik zusammen, aus der sich ergibt wie das Portfolio in der Umsetzung dazu am ehesten bevölkert werden sollte.

@ miGo

wenn du bis hierhin schon mitgelesen hast, gilt auch für dich das bei Simon gesagte :-)

Denn:

"Kombi ETF701 und 750 sinnvoll?"

Ist eine unbeantwortbare Frage, weil es eigentlich immer nur darum geht - "sinnvoll für WAS genau, und sinnvoll für WEN genau ?" - (und da kommen für unterschiedliche Menschen zwangsläufig unterschiedliche Antworten raus)

"Ich kombiniere aktuell auch den comstage ETF701 als passives Investment mit dem comstage ETF750 auf Dividenden."

Du hast es also schon so gemacht ? Na, was soll man dann noch von aussen groß dazu sagen können ?

Wenn du dir in der Vorbereitung ja schon genug top-down Gedanken gemacht hast, und am Ende zu dem Schluss gekommen bist, dass diese Kombination die beste für dich ist, dann kann dir da ja auch eigentlich niemand noch widersprechen, denn niemand ist in genau deiner selben Situation.

Klar könnten dir Andere erklären, warum sie das anders gemacht hätten, aber tja das trifft eben auf sie zu, und nicht auf dich. Also eine große "Frage" war bei dir ja auch nicht dabei und wenigstens hast du uns ein bischen an deinen Hintergedanken, warum du das so siehst, teilhaben lassen.

Viel bleibt mir da auch nicht mehr übrig (ausser dir zu wünschen dass du eben, wie jeder andere auch, schön lange an deinen Investments dranbleibst, um die Erfolge zu sehen).

Höchstens mit den Argumenten könnte man sich ja noch auseinandersetzen, aber wie gesagt da landet man am Ende eigentlich auch nur wieder im Dilemma das unterschiedliche Leute eben unterschiedliche Ansprüche&Bedürfnisse haben.

das wären dann beispielsweise so Sachen wie:

"Mir geht es da um die Kombination von passiven und aktiven ETF."

was erwartest du dir von dieser Kombination ? Also wo siehst du da den Mehrwert (den zB. ein "rein passives" Portfolio nicht selbst schon liefern könnte)? Wenn du schon ein paar mehr Artikel im Blog gelesen hast, dürfte dir ja die Meinung zu (bzw Argumente gegen) "aktiven" Produkten bekannt sein ?

"Der ETF750 spricht mich aktuell sehr an, da replizierend und ausschüttend und kann pro Quartal abgesichert werden. "

Replizierend und ausschüttend sind ja auch ne Menge anderer ETFs? Inwieweit du in der verbleibenden "Absicherung" einen Mehrwert siehst, musst du selbst (zB mit deiner Risikotoleranz) entscheiden, warum du lieber einem Manager vertraust, die Downside mit Derivaten besser hedgen zu können, als das einfach gleich ganz auf der Ebene der Asset-Allokation schon mit der Verteilung von RK1 und RK3 so zu regeln, die zu deinem Sicherheitsbedürfnis passt. Dazu gabs auch schon einige Artikel vom Wesir was er von möglichen "kastrierten" Produkten hält :-D

"Ein passives Investment in ETF als Dividendenstrategie wird ja eher nicht empfohlen."

Kommt halt eigentlich immer nur drauf an "von wem" und "für wen", also "wozu". Manche Leute entscheiden sich dazu, manche dagegen, alles legitim solang jeder seine Gründe hat (also die Produkteigenschaften kennt und einordnen kann wie diese nun zur Umsetzung der individuellen Anlagepolitik förderlich oder hinderlich sein).

"Gerade in der Finanzkrise haben diese ja unterperformt, da viele in Bankwerten investiert waren."

In der Sektorenverteilung des Comstage Alpha Dividende sind Banken ja auch gut mit an erster Stelle vertreten, von daher - ist für Dividenden-ETFs allgemein auch oft nichts ungewöhnliches, einfach dem allgemeinen Prinzip geschuldet dass sie sich halt konstruktionsbedingt eben besonders da aufhalten, wo es eben die Dividenden zu holen gibt.

Aus der letzten Krise haben manche Anbieter auch Lehren gezogen und Sektor-Caps zur Begrenzung übermäßiger Konzentrationsrisiken eingesetzt.

Wie gesagt, das ist alles nicht als Widerspruch zu verstehen, oder dass ich irgendwie über dein Portfolio debattieren wollen würde - im Gegenteil, das sind eher nur die Beispiele die aufzeigen dass man darüber garnicht groß diskutieren kann weil jeder eben unterschiedliche Ansprüche und Bedürfnisse hat. :-)

Simon sagt am 14. Januar 2017

Ganz großes Dankeschön für deine Meinung und deinen Tipp. Ich habe schon einen schönen MSCI world etf ausgesucht und fange mal an :)

miGo sagt am 15. Januar 2017

Hallo ChrisS,

herzlichen Dank für deinen umfangreichen und konstruktiven Beitrag. Ich arbeite mich momentan durch die vielen Blogeinträge hier und beim Finanzrocker, wie auch in anderen Blogs wie zendepot und konsumiere auch die Podcasts. Ich stehe noch am Anfang meines Langfristdepots, aber immerhin bin ich gestartet. :-) Im kurz und mittelfristigen Bereich bin ich mit Einzelaktien "noch" aktiv orientiert. Ich werde mich aber daraus mehr und mehr zurückziehen, um ruhiger zu schlafen ;-)

Natürlich findet man regelmäßig neue interessante Beiträge, mit denen man die eigene Anlagestrategie hinterfragt. Ich möchte aktuell einfach möglichst breit diversifiziert sein und nutze bis zu einem Vermögen ab >20tk aktuell lieber noch ARERO oder ETF701 Strategien. Das angesparte Kapital wird dann auf günstigere ETF verteilt, die bis dann zu meinen Ideen passen sollten. Und der Dividendenfonds sollte usprgl. als Ergänzung zum Weltportfolio, welches thesaurierend sein sollte dienen.

Natürlich könnte ich auch schon direkt in einen World oder EM investieren, aber da fehlen mir noch die anderen Assetklassen. Das Thema Dividenden werde ich nach einem interessanten Thread über "passives Einkommen" beim Finanzrocker, aber eh nochmals komplett überdenken.

Da gehen die Meinungen ja genau wie beim aktiven und passiven Anlegen weit auseinander.

Bis bald.

miGo

Guybrush Threepwood sagt am 15. Mai 2017

Ich suche für meine zwei kleinen Mädels (6&9) etwas passendes, um für sie langfristig je 25€/Monat anzulegen. Eigentlich hört sich vor diesem Hintergrund für mich der ETF701 ja ganz praktisch an.

Über die Asset Allocation brauche ich mir da ja keine Gedanken mehr zu machen. Was mich jedoch stutzig macht: machen jetzt und auf wahrscheinlich sehr lange Zeit Anleihen im Anteil von 30% Sinn?

Dafür gibt's doch im besten Fall wahrscheinlich annähernd nix und wenn dann irgendwann mal die Zinsen steigen sollten, dann sinken die Anteils-Positionen sogar im Wert.

Als ebenfalls kostenlos zu besparende Alternative denke ich an einen reinen MSCI World-ETF. Dann habe ich natürlich mehr Risiko, da ich nur eine RK bestücke, aber eben auch die damit verbundene wesentlich größere Chance.

Und das Risiko relativiert sich ja auch ein Stück weit, wenn ich von einem Anlagehorizont >10 Jahre ausgehe. Eine Verteilung auf mehrere ETFs bei je 25€ scheint mir wenig praktikabel und wenig sinnvoll. Oder liege ich da falsch? Bin für Denkanstöße und Anregungen dankbar!

VG

Guybrush

ChrisS sagt am 16. Mai 2017

@ Guybrush

"Eigentlich hört sich vor diesem Hintergrund für mich der ETF701 ja ganz praktisch an. Über die Asset Allocation brauche ich mir da ja keine Gedanken mehr zu machen"

Na, die Gedanken muss man sich insofern schon noch machen, da du bewerten musst ob die Asset-Allokation des ETF701 überhaupt zu dir passt oder - wie dir selbst schon auffällt - seine fest vorgeschriebene Verteilung (zB 30% Anleiheanteil) vielleicht doch nicht das richtige für deine persönliche Situation ist.>

"Dann habe ich natürlich mehr Risiko, da ich nur eine RK bestücke, aber eben auch die damit verbundene wesentlich größere Chance."

In der Tat, das ist genau die Überlegung, die du halt für dich abwägen musst. Welches Sicherheitsbedürfnis hast du bei deinem individuellen Anlageziel? Wieviel Schwankungen kannst du ertragen? Da macht es schon etwas Unterschied ob es zB um die eigene Altersvorsorge geht oder "nur" um ein gewisses "Bonus-Sparen" für die Kinder (Bonus insofern, als dass es die Kinder nicht gleich ruinieren wird, wenn die Anlage mal sinkt, da sie auf dieses Geld noch nicht existentiell angewiesen sind.).

Gedanken zum Anlegen für Kinder wurden zB schon hier gemacht

https://www.finanzwesir.com/blog/etf-sparplan-kind

Wäre ich heute nochmal in deiner Situation, würde ich wahrscheinlich auch einfach einen kostengünstigen breiten Aktien-ETF (bei solchen Kleinst-Beträgen ist die Kostensenkung/vermeidung noch mit der größte Hebel der Endrenditen) nehmen, meine Raten stur per Sparplan hinschicken und das ganze dann einfach laufen lassen.

Weitere Beschäftigung braucht das nicht, bzw kann durch Überkomplikation eigentlich kontraproduktiv werden. Erst wenn die Kinder 18 sind wird dann überhaupt mal wieder das Depot aufgemacht, und haja, egal was am Ende für ein Geldbetrag dabei rauskommt - wenns ein größerer Gewinn ist, schön, und wenn nicht, auch nicht so schlimm (ihr Leben geht ja deswegen auch nicht gleich unter, da wir nicht mit einem bestimmten Geldbetrag schon "fest gerechnet" haben, und alle ihre wichtigen Ausgaben werde ich ja sowieso noch selbst weiter bezahlen können/müssen).

Finanzwesir sagt am 17. Mai 2017

Hallo Guybrush,

ich schließe mich zu 100% ChrisS an.

@ChrisS: Danke für die ausführliche Antwort.

Gruß

Finanzwesir

Guybrush Threepwood sagt am 17. Mai 2017

Hallo ChrisS,

vielen Dank für Deine ausführliche und sehr hilfreiche Antwort. Der ETF/die Depots sollen tatsächlich für die Mädels eine Anregung für die eigene Vermögensbildung und das Verständnis von Investitionen und Renditen sein.

Ich möchte sie nach und nach inhaltlich an das Thema heranführen und ihr eigenes Depot dient dabei praktisch als Anschauungsobjekt. Ich werde dem Tipp folgen und in den MSCI World gehen. Wahrscheinlich wird es der ETF110 von ComStage, da dieser auch bei der Comdirect (zumindest zur Zeit) kostenlos besparbar ist. Einen kostenlos besparbaren Ausschütter habe ich bisher leider noch nicht entdeckt.

Danke nochmals und viele Grüße

Guybrush

MattG sagt am 29. April 2018

Der ist von den Kursen her okay. Was man erwarten kann. Kann natürlich nicht zaubern.

Welcher Robo ist denn dem hier am Ähnlichsten?

Ich hatte mich wegen Trump nur noch für aktives Traden entschieden, und eben zu meinem Zinssparplan noch einen hinzugefügt. Jetzt will ich aber nicht eingleisig fahren, habe aber nur noch einen kleinen Betrag monatlich über.

Bei Vaamo hat einer 2017 -7% Verlust gemacht. Am Jahresende. Da stimmt doch was nicht. Er hat das Portfolio liquidiert. Bei Growney kann ich diesen (Un-)Sinn mit den Emerging Markets nicht akzeptieren. Und die kommen wieder mit dem Markt schlagen Argument. Das hatte sich doch erledigt. Sobald der Emerging Markets wieder alles mit runter zieht, ist das Konzept von Growney doch erledigt. Ich habe mal Jahre gewartet, als ich meine Fonds Riester damals angefangen habe. Und ich meine nicht 2-3 Jahre gewartet.

Ich habe so den Eindruck, die haben die ETFs so ausgewählt, dass die Kunden aussitzen müssen - also dabei bleiben.

ChrisS sagt am 30. April 2018

@ MattG

"Der ist von den Kursen her okay. Was man erwarten kann. Kann natürlich nicht zaubern."

Meinst du mit "der" den Comstage Vermögensstrategie ETF?

Der soll ja auch garnicht zaubern, sondern einfach nur die Wertentwicklung der passiven 60% Ak / 30% An /10% Ro - Indexbenchmarks nachvollziehen, was am Ende auch immer nur der gewichtete Gesamtperformance der einzelnen Bestandteile entspricht, da sie in fester Verteilung gehalten werden sollen. Irgendein sonstiges Anpassen (wie aktives Trading, zB den Aktienanteil mal über/untergewichten aufgrund kurzfristigerer Marktprognosen) kann/soll/darf ja ncht stattfinden.

"Welcher Robo ist denn dem hier am Ähnlichsten?"

Ähnlich inwiefern?

Das grundlegende Prinzip "dein Kapital gemäß Risikotoleranz-Steuerung auf eine einmal feste Aktien/Anleihen-Verteilung zu investieren" (und dann buy&hold&rebalance so liegen zu lassen) verfolgen eigentlich die überwiegende Mehrheit der Robo-Advisor mehr oder weniger gleich so.

Natürlich mit kleinen Unterschieden im Detail jeweils (hpts welche genauen ETFs eingesetzt werden, zB wie kleinteilig die Aktien-Allokation (nur Industrieland+Schwellenland ETFs, oder US/EU/JA/AS/EM-Regionensplit, oder auch noch Smallcaps o.ä. Spezialgedöns, etc.) ist oder ob für die Anleihen nur kurzlaufende Euro-Staatsanleihen oder noch mehr verwendet werden, und nicht alle Anbieter haben auch die Kleckerposition Rohstoffe mit an bord, etc) - aber das grundlegende Prinzip ist jedenfalls bei den meisten Anbietern gleich: der Kunde wird durch den Einstiegsfragebogen am Anfang einmal aufgrund seiner Risikoneigung auf ein jeweiliges Aktien/Anleihen-Verhältnis festgelegt, und das wird dann über die Zeit durch Rebalancing so beibehalten, ansosnten findet auch nur B&H statt.

Im Gegenteil, die Robo-Anbieter, die das eben nicht so oder so ähnlich machen, also mit flexiblen und situativ verschiebbaren Gewichtungen statt fester Allokationen arbeiten, sind noch in der Minderheit. Obwohl, Branchenprimus (was das AUM angeht) Scalable Capital macht zB sowas - aber bisher hat sich deren aktives Rumgeschiebe auch noch nicht wirklich großartig von der Performance der passiven Anderen unterschieden, von daher...

"Ich hatte mich wegen Trump nur noch für aktives Traden entschieden"

öhm ja... viel Erfolg dabei :-) Die meisten, die's mit aktivem Trading versuchen, schneiden im Endeffekt schlechter ab als wenn sie stattdessen einfach lieber passives B&H gemacht haben.

Aber haja, das musst du selber wissen. Was heißt das denn überhaupt, welche Stategie (also regelbasiertes System für Kauf/Verkaufsentscheidungen) hast du dir da, wenn überhaupt, zurechtgelegt, und inwiefern validiert (also überprüfen obs funktioniert(e)?

Bauchgefühle ("wegen Trump ist alles zappeliger geworden, deswegen mach ich auch nur noch zappelig Trades") sind da nicht der beste Ratgeber - wir haben hier ja nicht grundlos eine ellenlange Auswahl von bereits geschriebenen Artikeln, in denen es um nichts anderes geht als Anlagepsychologie und das nötige Mindset um eine Börseninvestition auch langfristig konsequent durchziehen zu können, einfach mal stöbern! :-)

"Bei Vaamo hat einer 2017 -7% Verlust gemacht. Am Jahresende. Da stimmt doch was nicht. Er hat das Portfolio liquidiert. "

Was nicht stimmt, war wohl am ehesten die Erwartungshaltung, mit der der Kunde an die Sache herangegangen ist. Denn dass es zwischenzeitliche Verluste (bzw allgemein Schwankungen) geben kann und wird, kommuniziert eigentlich jeder Anbieter vorher schon offen, klar und deutlich genug - muss er ja auch, da wird rechtlich/regulatorisch wert drauf gelegt.

Auch sind die -7% Verlust an sich nichtssagend, es geht nämlich auch noch um die Verhältnismäßigkeit - konkret, in welcher Risikokategorie war er denn eigentlich unterwegs? Ob die -7% in einem defensiven bis ausgewogenen Portfolio (<50% Aktien) oder in einem offensiveren Portfolio, was fast nur aus Aktien besteht, anfallen ist schon ein relevanter Unterschied.

Und was haben die Weltaktienindizes überhaupt in der Zeit gemacht - wenn die auch -7% und mehr abgerauscht waren, tja dann liegt ja eigentlich garkein "Fehler" seitens Vaamo vor, sondern dass sind halt einfach die Marktbewegungen die man zwangsläufig mitgeht. Grund zum Wundern gäbe es erst, wenn die Indizes selbst in der gleichen Zeit 7% plus oder so gemacht hätten.

Und wenn ich mir die von Vaamo selbst beschriebene Performance ihrer Portfolios im Jahre 2017 anschaue ( https://blog.vaamo.de/2017/12/08/vaamo-anlagestrategien-schlagen-vergleichsindex-msci-world-im-ersten-jahr-deutlich/ , von 4,3% im defensiven bis 14,3% im offensiven Portfolio, mit einem Maximum Drawdown von -3,6% ), frage ich mich immer mehr welches Problem dieser ominöse Kunde da wohl überhaupt wirklich hatte, oder obs nicht eher ein Missverständnis war...

"Bei Growney kann ich diesen (Un-)Sinn mit den Emerging Markets nicht akzeptieren."