Leserfrage: Was taugt riestern mit Fairr?

Corona-Update vom 20.3.2020

Für die "tl;dr"-Fraktion kopiere ich mal diesen Satz aus der Zielgeraden des Artikels hier hoch:

"Sutor schichtet erbarmungslos auf Anleihen um."

Genau das ist ist jetzt passiert: Das Virus kommt, die Aktienquote geht und angepisste Jungmänner ärgern sich auf Reddit: Umschichtung Fairr-Riester ETFs.

Leute, so funktionieren Garantieprodukte. Mit Ihren eigenem ETF-Depot sind Sie verheiratet (bis das der Tod uns scheidet). Beim Garantieprodukt kommt irgendwann das Risk-Management der Bank als Scharfrichter und haut der Rendite den Kopf ab.

Der Wunsch nach Sicherheit führt zuverlässig ins Desaster. Das einzige was einem bleibt sind die hohen Kosten. Das muss so sein.

Leser S. fragt

Mir scheint, dass endlich ein vernünftiger Fonds-Riester-Vertrag auf ETF-Basis erhältlich ist. Für mich schaut das Produkt von Fairr auf den ersten Blick sehr reizvoll aus. Mich würde Deine Meinung dazu brennend interessieren.

Der Finanzwesir antwortet

Vielen Dank für das Interesse an meiner Meinung, die ich im Artikel "Was spricht gegen die Riester-Rente?" aufgeschrieben habe.

Wozu dann noch einen Artikel über einen bestimmten Anbieter schreiben?

- Weil mich mehrere Leser nach einer Einschätzung gefragt haben.

- Weil ich finde, die Kombi Aktien & Riester sollte einmal genauer beleuchtet werden.

Nur um das gleich vorwegzunehmen: Dieser Artikel endet ohne Urteil. Das wird hier eine typische Finanzwesir-Nummer: Zahlen, Fakten und eine Prise Excel. Es ist Ihre Entscheidung, was Sie damit anfangen.

Riestern à la Fairr

Grundsätzlich läuft das Verfahren so ab:

- Sie sagen, wann Sie in Rente gehen wollen. Mindestalter: 62 Jahre, Höchstalter 83 Jahre.

- Daraus berechnet sich die Laufzeit des Riester-Vertrags. Angenommen, Sie sind 35 Jahre alt und wollen mit 65 in Rente gehen. Dann hat der Riester-Vertrag eine Laufzeit von 30 Jahren. Bei Fairr muss ein Riester-Vertrag mindestens zwölf Jahre laufen.

- Die Laufzeit ist die Basis für den Umschichtungsplan. Wenn die Restlaufzeit unter 23 Jahre fällt, schichtet die Sutor Bank jährlich das Depot um.

Wer ist die Sutor Bank?

Die Sutor Bank ist ausführende Bank, bei der Sie den Riester-Sparplan abschließen. Fairr ist eine reine Vertriebsplattform. Im Prinzip der Herr Kaiser der Online-Welt.

Das ist gut, denn sollte Fairr es nicht schaffen, die nächsten 30 Jahre zu überleben, kann Ihnen das egal sein.

Und die Sutor Bank? Die Sutor Bank ist ein hanseatisches Privatbankhaus, das es seit 1921 gibt. Aber auch das tut nichts zur Sache, denn das Riester-Depot ist Sondervermögen. Es gehört Ihnen ‒ die Bank verwaltet es nur. Von einer Insolvenz der Bank ist das Vermögen nicht betroffen.

Soweit so klar.

Was gefällt noch?

- Die Website ist gut aufgebaut und die FAQ-Liste ist wirklich sehr umfangreich.

- Die "Innereien" des Sparplans werden offengelegt. Hier die Fonds-Liste und hier das PDF mit der Anlagestruktur.

Ich tue mich allerdings schwer, diese Dinge ausdrücklich zu loben.

Warum?

Weil ich sie für selbstverständlich halte. Fairr ist der Einäugige im Reich der Blinden. Die klassischen Anbieter (Banken und Versicherungen) präsentieren ihre Ware immer noch als Katze im Sack. Fairr tut das nicht und sieht deshalb besser aus.

Aber eigentlich liefert Fairr nur das, was man heute erwarten kann.

Meine Kritikpunkte

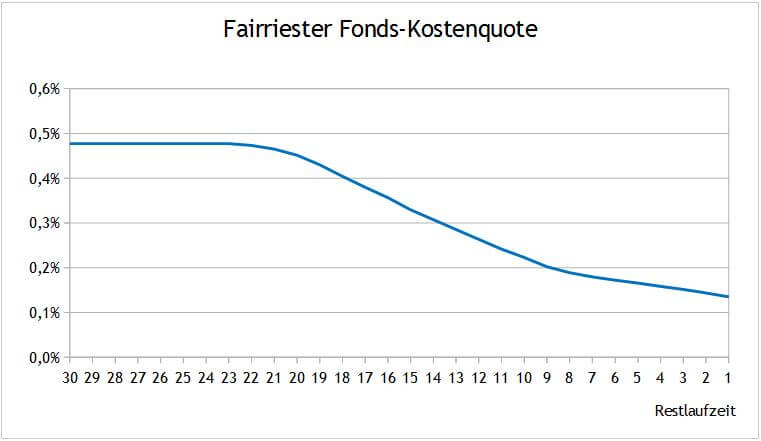

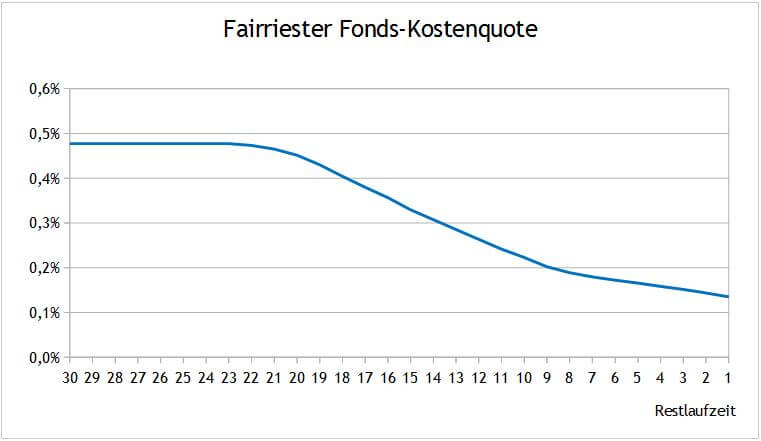

Gewichtete Fonds-Kosten stimmen nicht

In der Matrix der Anlage-Struktur stimmen die Kosten nicht. Bei einer Restlaufzeit von 23 Jahren gibt Fairr die gewichteten Fondskosten mit 0,389 % an. Ich komme mit den Fairr-Zahlen auf 0,477%, das sind immerhin knapp 23 % mehr.

Ich denke, da ist eine falsche Version online, denn auf der Website steht unter "Fragen zu Gebühren":

"Die Durchschnittskosten liegen aktuell zwischen 0,14 % und 0,49 %, abhängig von der Restlaufzeit Deines Vertrages."

Das deckt sich mit meinen Ergebnissen. Da diese Matrix eine wichtige Entscheidungshilfe ist, sollte sie auch stimmen.

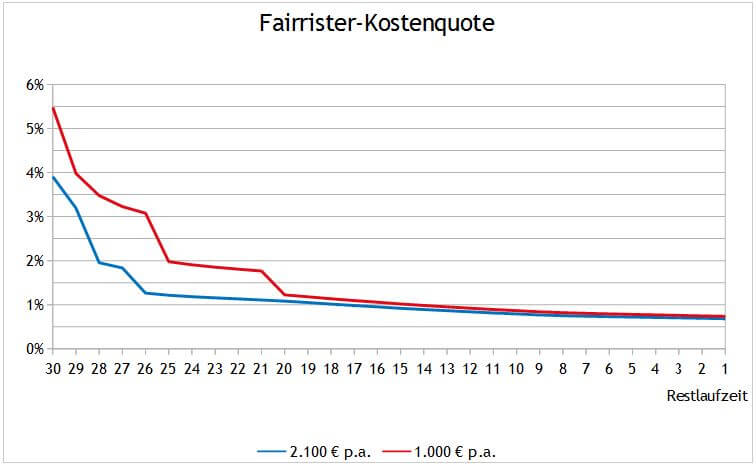

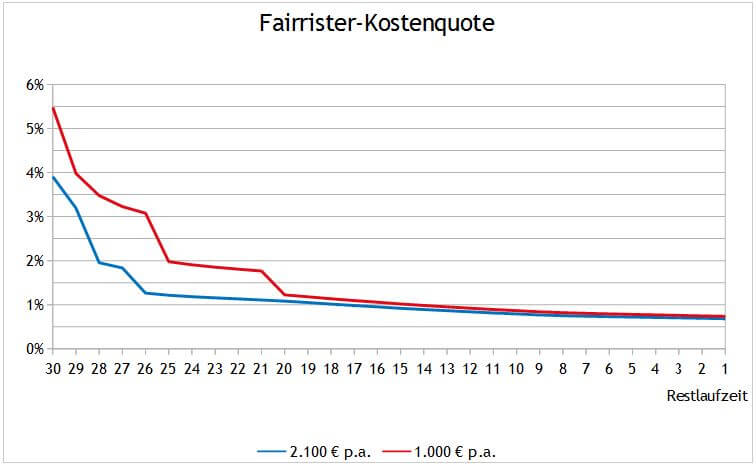

Die Gesamtkosten sind am Anfang extrem hoch

Ich habe zwei Szenarien geprüft.

- Maximale Förder-Power: Jedes Jahr wächst das Depot um 2.100 Euro.

- Normalverdiener: Jedes Jahr wächst das Depot um 1.000 Euro.

Folgende Kosten fallen an

| Vermögen |

bis 5.000 € |

5.000 € - 10.000 € |

über 10.000 € |

| Sutor Bank |

1 % pro Jahr |

0,5 % pro Jahr |

0,25 % pro Jahr |

| Fairr.de |

1 % pro Jahr |

0,5 % pro Jahr |

0,25 % pro Jahr |

- Sutor Bank: 2,50 € pro Monat Konto- und Depotgebühr

- Fondsanbieter: Zwischen 0,14 % und 0,5 % pro Jahr

Da ich nicht weiß, wie sich die ETF-Kurse entwickeln, habe ich sie vernachlässigt.

Wichtig zu wissen: Wenn die Kurse fallen, kann das Depot zwischenzeitlich weniger wert sein, als Sie eingezahlt haben. Deshalb auch die Mindestlaufzeit von zwölf Jahren. Nach dieser Zeit sollte die Sache auf jeden Fall im Plus sein.

Was auffällt: In den ersten Jahren ist die Kostenquote horrend. Wer 1.000 Euro einzahlt, wird im ersten Jahr mit diesen Kosten belastet (Der Vertrag läuft 30 Jahre):

| Position |

Betrag |

| Einzahlung |

1.000,00 € |

| 1 % für Sutor |

10,00 € |

| 1 % für Fairr |

10,00 € |

| Kontogebühr |

30,00 € |

| Fonds-Kosten |

4,77 € |

| Summe |

54,77 € |

| Kostenquote |

5,48 % |

Die unschuldigen Zwei-Euro-fuffzich fürs Konto ruinieren das Ganze. Der Verwaltungskram ist sechs mal so teuer, wie alle Fonds zusammen!

Wer mit 2.100 Euro jährlich startet, kommt im ersten Jahr auf eine Gesamtkostenquote von 3,91 %.

Erst, wenn Sie mindestens 10.001 Euro ins Depot geriestert haben, werden die Gebühren erträglich. Sie zahlen dann zwischen 1,2 % und 1,3 % an Gebühren.

Dafür brauchen Sie zwischen fünf und zehn Jahren.

Wenn sich die Aktienkurse weiterhin so gut entwickeln, dann geht es schneller. Sinken die Kurse, kann es sein, dass Sie fleißig riestern und trotzdem nicht über die Zehntausender-Marke kommen.

Nach 30 Jahren sinkt die Gesamtkostenquote auf rund 0,7 %.

Ich finde das teuer. Mag sein, dass andere Riester-Produkte noch viel teurer sind. Für mich gilt hier das, was ich bereits zum Thema "Kommunikation und Transparenz“ gesagt habe: Nur weil eine Sache relativ gesehen besser ist, muss sie absolut gesehen noch nicht gut sein.

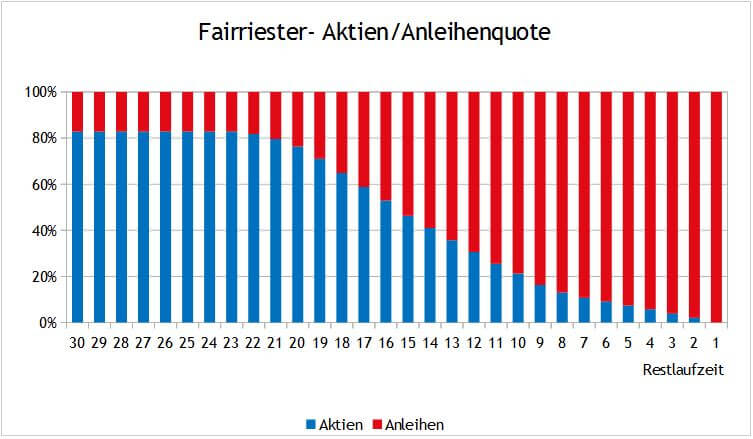

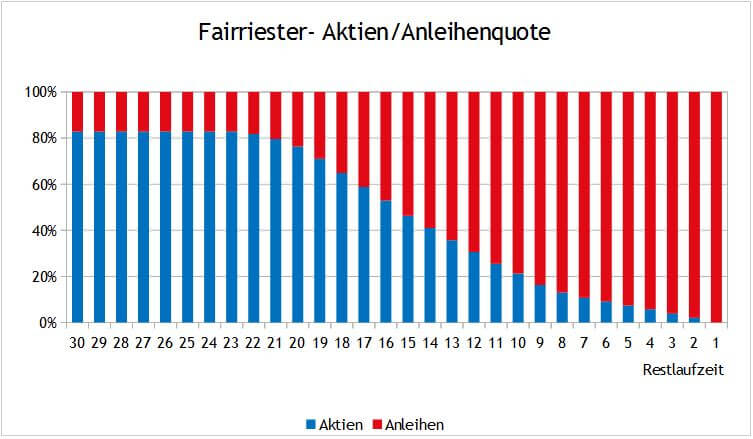

Die jährliche Umschichtung

Wenn die Restlaufzeit unter 23 Jahre sinkt, schichtet die Sutor Bank jedes Jahr um. Raus aus den Aktien (blau), rein in die Anleihen (rot).

Warum machen die das? Weil sie müssen. Der Gesetzgeber verlangt, dass am Ende der Einzahlungszeit die Beiträge samt Zulagen im Pott sind. Dafür haftet die Sutor Bank.

Schauen wir uns die Grafik doch einmal genauer an. Die Mindestlaufzeit beträgt zwölf Jahre. Wir lesen ab: 30 % Aktien und 70 % Anleihen. Erst bei Haltedauern jenseits der 23 Jahre ist die Bank bereit. die Flughöhe auf 80 % Aktien hochzuschrauben. Sobald die Restlaufzeit unter 23 Jahre sinkt, geht die Bank in den Landeanflug.

Konkret bedeutet das: Sie schließen heute ab und wollen 2038 in Rente gehen => Sutor geht gar nicht mehr auf die maximale Flughöhe, sondern es heißt "Laptops aus, Tische hochgeklappt, Lehnen aufrecht und vielen Dank, dass Sie mit Sutor Air geflogen sind."

Wenn Sie 2015 abschließen und noch fünf Jahre die maximale Aktienquote mitnehmen wollen, werden Sie frühestens 2043 Rentner des Jahres.

Für die Bank geht es nicht darum, für Sie die Rendite zu maximieren, sondern aus der Haftung zu kommen.

Dazu kommt: Die Bank schichtet um, egal, wie die Kurse gerade stehen. Wenn die Börse in den Restjahren 17 bis 14 schwächelt, tauscht Sutor bei fallenden Kursen Aktien gegen Anleihen. Das ist erst einmal gut, denn das sichert die Substanz.

Wenn die Börse dann aber wieder steigt, sind Sie nicht mehr mit dabei, denn eine Aktienquote unter 10 % ist kein Nachbrenner, sondern produziert nur noch ein laues Lüftchen.

Mir gefällt an dieser Umschichterei Folgendes nicht:

Eine Riester-Rente steht ja nicht für sich alleine, sondern ist Teil des Gesamtvermögens. Womöglich gibt es eine Immobilie, die gesetzliche Rente zahlt, vielleicht gibt es sogar eine Betriebsrente und auf dem Tagesgeldkonto sollte auch der eine oder andere Euro zu finden sein.

Die moderne Portfoliotheorie nach Markowitz sagt: "Wer sein Vermögen in unterschiedliche Anlageklassen steckt, kann seine Rendite verbessern und gleichzeitig das Risiko senken.“

Markowitz geht aber von festen Anlageklassen aus. Eine Aktie bleibt eine Aktie und eine Anleihe bleibt eine Anleihe. Von Gestaltwandlern ist da nie die Rede. Die Fairriester-Rente ist aber ein Werwolf-Depot. Es wandelt die Gestalt und wird von der Aktie zur Anleihe.

Mir stellt sich die Frage: Will ich das?

Es ist natürlich legitim, das Verhältnis der Assetklassen im Laufe der Zeit zu verändern. Aber sollte das nicht kontrolliert geschehen statt automatisch?

Folgender Fall:

Das Haus ist abbezahlt und die Renten reichen zum Leben. Außerdem gibt es ein ETF-Depot. Die Kurse fallen.

- Riester-ETF-Depot: Sutor schichtet erbarmungslos auf Anleihen um.

- Wäre es mein Depot, würde ich die Baisse aussitzen, denn ich habe genug Geld zum Leben.

Die Fondsauswahl

Müssen es wirklich 20, in Worten zwanzig Fonds sein? Die Sutor-Riester-Rente (Konkurrenzprodukt aus dem gleichen Haus) kommt mit neun Fonds aus. Warum?

Sutor setzt auf klassische ETFs wie den Deka iBoxx und auf Fonds der Dimensional Fund Advisors.

Aus dieser Firma werde ich nicht recht schlau.

"Wir konstruieren Portfolios ausgehend von der Wissenschaft über die Kapitalmärkte. Jahrzehnte der Forschung weisen den Weg. Die Mission von Dimensional Fund Advisors Ltd., einer Tochtergesellschaft des US-amerikanischen Konzerns Dimensional Fund Advisors, ist es, dem Anleger die volle Performance der Kapitalmärkte zukommen zu lassen und durch den wissenschaftlichen Portfolioaufbau eine Steigerung der Rendite zu ermöglichen."

Zitat von der Website

Dimensional positioniert sich zwischen den klassischen aktiven Fonds und den Indexfonds.

Aktive Fonds, bei denen ein Manager mit Erfahrung, Bauchgefühl und tollen Chart-Kenntnissen die Überrendite jagt, halten sie bei Dimensional für Hokuspokus.

Reine Index-Fonds sind ihnen zu dumm und zu plump.

Stattdessen spannen sie dort ein wissenschaftlich fundiertes Dimensions-Universum auf. Deshalb der Name "Dimensional Fund Advisors".

- Das Dimensions-Universium "Aktie" hat die Achsen Firmengröße und Preis.

- Das Dimensions-Universum "Anleihe" hat die Achsen Laufzeit und Bonität.

In den Dimensionen dieser Universen fischen die Dimensional-Leute wissenschaftlich korrekt nach den renditestärksten Papieren.

Es ist Ihr Job zu erforschen, ob das nur das typische Marketing-Geklingel der Amis ist oder ob da wirklich etwas dran ist. Es wimmelt jedenfalls nur so vor "Wissenschaftlichkeit" auf der Dimensional Website.

Möge die Macht mit Ihnen sein!

Verrentung ist nicht klar

In den FAQs schreibt Fairr unter Punkt 3.9 (Ein-/Auszahlungen, Vertrag):

"Mit welcher Versicherung arbeitet ihr zusammen?

Wir haben uns entschieden, uns noch nicht auf eine Versicherung festzulegen. Der Grund ist, dass wir eine Versicherung suchen, die Dir für die Verrentung ebenso günstige und transparente Konditionen bietet, wie sie in der Ansparphase beim fairriester der Fall sind."

Schon mal gut, dass das nicht im Kleingedruckten verschwindet.

Wie finde ich das?

Erst einmal halte ich das für ein legitimes Vorgehen. Facebook, Google und Uber sind so groß geworden und auch bei Yahoo! haben wir damals so gearbeitet. Das Wichtigste für ein Start-up sind Kunden. Um Probleme kümmert man sich, wenn sie auftreten.

Fairr ist im letzten Jahr gestartet. Die Mindestlaufzeit der Verträge beträgt zwölf Jahre. Da hat man noch mindestens ein Jahrzehnt Zeit einen Verrentungs-Partner zu suchen.

Sollte Fairr keine brauchbaren Verrentungs-Konditionen bieten, können Sie mit Ihrem Vertrag immer noch umziehen.

Ihr Job, sich dazu eine Meinung zu bilden.

Mein grundsätzliches Problem: Warum Aktien mit Riester kombinieren?

Was sich mir nicht erschließt, ist die Vorstellung, warum Aktien und Riester eine gute Kombi sein sollen.

Wir haben seit dem 9. März 2009 eine Hausse. Der Kursverlauf kennt nur einen Weg: Von links unten nach rechts oben.

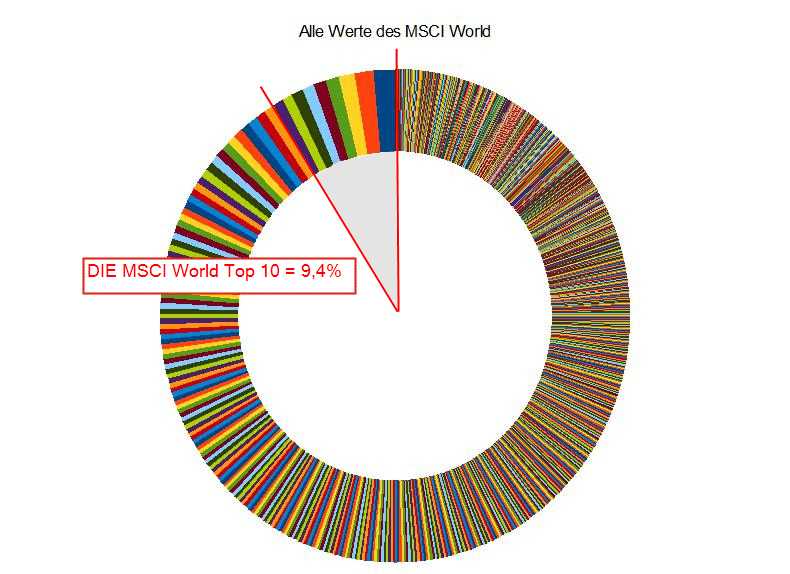

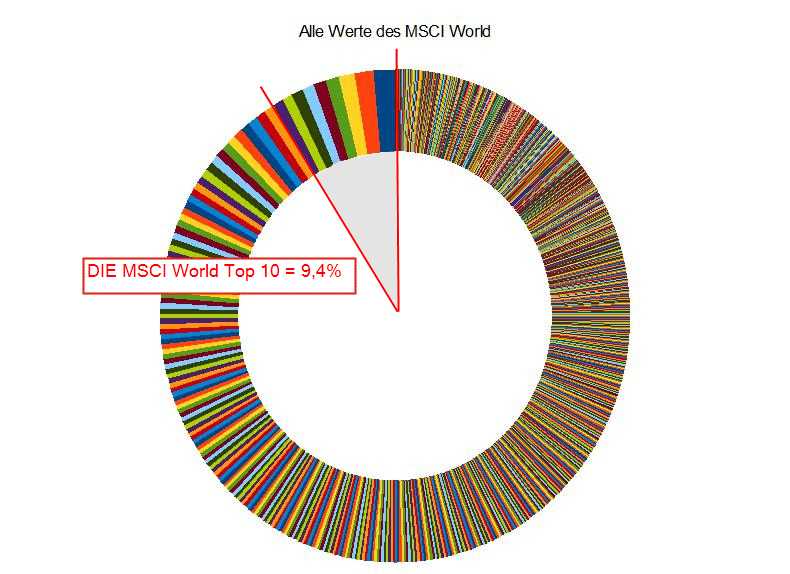

Der MSCI World rockt

Quelle

Quelle

Natürlich stehen Fonds-Riester jetzt gut da. Aber wie hätten die Alternativen performt?

- MSCI ACWI plus Zwei-Jahres-Festgeld im Verhältnis 80:20. Der MSCI ACWI ersetzt die 8 Fonds des Fairr-Aktienanteils und die zwei Anleihen-ETFs werden zu Festgeld.

- Alternativ ersetzt man den Fairr-Aktienanteil mit dem Index-Klassiker MSCI World / MSCI Schwellenländer im Verhältnis 70:30.

Die Finanz-Alchemisten der Sutor Bank haben diesen Fonds-Cocktail zusammengebraut.

| Typ |

Name |

ISIN |

Anteil |

| Aktien |

| Aktien Welt |

Dimensional Global Core Equity |

IE00B2PC0260 |

14,4 % |

| Aktien Welt |

Dimensional Global Targeted Value |

IE00B2PC0716 |

13,7 % |

| Aktien Europa |

Dimensional European Small Companies |

IE00B65J1M22 |

14,0 % |

| Aktien Europa |

Dimensional European Value |

IE00B1W6CW87 |

9,0 % |

| Aktien Europa |

Comstage STOXX Europe 600 |

LU0378434582 |

7,2 % |

| Aktien Emerging Markets |

Dimensional Emerging Markets Value |

IE00B0HCGV10 |

10,4 % |

| Aktien Deutschland |

Deka DAX UCITS ETF |

DE000ETFL011 |

8,8 % |

| Total Return ETF |

db x-‐trackers Portfolio Total Return |

LU0397221945 |

10,6 % |

| Anleihen |

| Anleihen >15J. |

iBOXX EO Liq.S.D.15+T.U. |

LU0444606536 |

5,9 % |

| Anleihen >15J. |

Lyxor ETF EuroMTS 15+Y Inv.Gr. |

FR0010481093 |

5,9 % |

Ich frage mich: Warum hat der DAX-ETF einen Anteil von 8,8 %? Warum nicht 8,5 % oder 9 %? Wir reden doch hier nicht von einem Rezept.

Ich backe einen Kuchen und nehme 150 Gramm Zucker. Ich koste den Kuchen und finde ihn zu süß. Beim nächsten Mal nehme ich 50 Gramm Zucker und stelle fest: Das war jetzt zu wenig Zucker. Nach einigen Versuchen stelle ich fest: 100 Gramm Zucker sind optimal. Diesen Wert trage ich in mein Rezept ein und halte mich in Zukunft daran.

Diese Iteration gibt es an den Finanzmärkten nicht. Ich kann nicht nach 30 Jahren die Zeit zurückdrehen und noch einmal von vorne anfangen. Natürlich kann ich haufenweise Tests machen und feststellen: In der Vergangenheit hätte diese Konstellation jene Ergebnisse gebracht.

Aber ich muss dann immer die Erkenntnisse der Vergangenheit auf die Zukunft übertragen und durch diese Tür schlüpft die Unsicherheit mit hinein. Deshalb mein Misstrauen, wenn mir jemand im Finanzbereich Prozente mit Nachkommastellen verkaufen will.

Meine persönliche Meinung: Hier wird eine Genauigkeit und Planbarkeit suggeriert, die es so an den Kapitalmärkten nicht gibt.

Der Geburtsfehler

Meiner Meinung hat das Konstrukt Börsen-Riester den folgenden Geburtsfehler:

Der Gesetzgeber verbietet Verluste.

Börse bedeutet aber immer: Auf und Ab. Die Börse ist extrem dynamisch, Riester dagegen extrem statisch.

Beim Riestern erzwingt der Gesetzgeber: "Zu einem bestimmten Zeitpunkt muss eine bestimmte Summe auf dem Konto sein."

Das Problem: Was schert das Bulle und Bär? Die Sutor Bank hat jetzt die extrem undankbare Aufgabe, die beiden Raufbolde so an die Kette zu legen, dass sie nicht mehr ausbrechen können. Diese Ketten sind die Renditekiller.

Ich rechne mit der Faustregel "Nach 10 Jahren an der Börse ist man im Plus". Die Sutor Bank setzt zwölf Jahre an, das ist ein Sicherheitsaufschlag von 20 Prozent.

Ich bin mir sicher, dass im Fairriester-Produkt noch viele renditemordende Sicherheitsaufschläge versteckt sind.

Das ist kein Vorwurf an die Bank. Die Sutor-Leute sind ihrem Arbeitgeber verpflichtet und dürfen nur Produkte auf den Markt bringen, die sich für die Bank auch rechnen.

Meine Vorstellung von einer sinnvollen Riester-Strategie

Ich frage mich, ob es für eine Familie (Eltern und zwei Kindern) nicht besser wäre, so vorzugehen:

- Sie nimmt die Kinder und vereinigt alle Zulagen auf sich.

- Die Zulagen bringen die Rendite.

- Das Produkt selbst soll die Einzahlungen und Zulagen inflationstechnisch so konservieren, dass ein heute eingezahlter Euro seine Kaufkraft auch nach 30 Jahren nicht verliert.

Die Strategie lautet also: Subventionen abgreifen plus Inflationsschutz. Das sollte mit einem gebührenarmen Banksparplan machbar sein.

Muss man wirklich Börse und Riester zusammenzwingen oder kommt dabei nicht das heraus, was ich in diesem Artikel als Bastardprodukte bezeichnet habe?

Oder, um es mit Leser Hartmut zu sagen:

"Und ob sich Riester in meinem Leben als Schokoladenei, Überraschungsei oder faules Ei entpuppt, werden wohl erst meine Erben ausrechnen können."

Was bekommt man, wenn man ein Überraschungsei kauft?

- Teuer bezahlte Schokolade

- Klappriger Plastikkram, den uns die Werbung als Spielzeug verkaufen will.

Die Weltportfolio-Strategie sagt: Das Risiko wird auf der Ebene des Gesamtvermögens eingestellt und nicht auf der Produktebene. Wer ein abbezahltes Haus im Wert von 600.000 Euro besitzt und dazu noch ein gut gefülltes Tagesgeldkonto, der kann 20.000 Euro in einen Frontier-Markt-ETF stecken. Der darf dann auch wild herumzickzacken und wird nicht gefesselt (Währungsabsicherung, Hedging).

Fazit

Es bleibt schwierig. Die Fairr-Website ist gut aufgebaut und man muss die Infos nicht lange suchen.

Um Sätze wie diesen hier als echtes Plus zu sehen, bin ich wohl schon zu alt:

"Unsere Philosophie: Dass ein jederzeitiger Überblick über das gesparte Vermögen, auch von unterwegs, möglich sein muss, ist für uns selbstverständlich."

Aber ein bisschen Marketing-Schnack muss ja auch sein.

Meine grundsätzlichen Bedenken bezüglich der Kombi Börse & Riester hat aber auch Fairr nicht ausräumen können.

Letztendlich beauftrage ich Fairr die Sutor Bank zu beauftragen ETFs zu kaufen.

Warum kann ich das nicht alleine machen?

Zum Weiterlesen

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Geldanlage, Grundlagen, Fairr, Rendite, Riestern, Altersvorsorge, sparen, ETF, Leserfrage

Das könnte Sie auch interessieren

- Zinsjagd: Für eine Handvoll Cent

- Vom Padawan zum Finanz-Jedi: Die fünf Ebenen der Geldanlage

- Immer schön holistisch bleiben

- Wo kaufe ich meinen ETF?

Kommentare

Finanzfan sagt am 20. März 2015

Hallo Wesir.

Schön, dass Du deine Meinung zu dem Produkt schilderst. Vor allem beim Fazit " Letztendlich beauftrage ich Fairr die Sutor Bank zu beauftragen ETFs zu kaufen." musste ich schmunzeln. Die Frage "Warum kann ich das nicht alleine machen?" musst Du dann wohl eher der Bundesregierung stellen als dem Produktanbieter... Aber seisdrum... ;-)

LG

Finanzfan

Auf dem Blog von Finanzfan gibt es hierzu diesen Artikel: Fairr.de Gründer im Interview

Holger sagt am 20. März 2015

Großartige Analyse, lieber Finanzwesir!

Und ich bin mal wieder froh, dass du dich eines Themas angenommen hast, was ich schon länger unlustig vor mir herschiebe und nun nicht mehr bearbeiten muss. Fragen mich meine Leser nach fairr, schicke ich sie zukünftig einfach auf deinen Artikel ;-)

Bezüglich Dimensional Fund Advisors:

Ich war mal auf einer Info-Veranstaltung von DFA und muss zu ihrer Ehrenrettung sagen, dass das Konzept wirklich nicht uninteressant ist. Sie wollen mit ihren Assetklassen-Fonds die Probleme umgehen, die (große) börsengehandelte Indexfonds nun mal haben (u.a. front running, market impact costs etc.)

Die Methodik der Wertpapierauswahl ist nachvollziehbar und lehnt sich stark an das 5-Faktoren-Modell von Fama an:

https://www.ifa.com/12steps/step8/implications_of_the_five_factor_model/

Was ich nicht nachvollziehen kann, ist ihr Vertriebsmodell. Sie setzen nach wie vor auf lizensierte (und von DFA geschulte/rekrutierte) Honorarberater. In letzter Zeit kam noch das eine oder andere Fintech-Startup hinzu.

Den "Endverbraucher" halten sie offensichtlich grundsätzlich für zu dämlich, um mit DFA-Fonds korrekt hantieren zu können. Diese Arroganz dürfte sie sicher ordentlich Marktanteile kosten, ist aber nicht mein Problem. ;-)

Beste Grüße

Holger

Auf dem Blog von Holger gibt es hierzu diesen Artikel: Zendepot

Dummerchen sagt am 20. März 2015

@Finanzwesir: Ich bin da insbesondere bei Deinem Hauptkritikpunkt voll bei Dir: "Der Gesetzgeber verbietet Verluste." Genau dies ist das absolute Todesurteil für jede langfristige Aktienanlage. Ob das Verhindern von Verlusten wie hier mit einem frühen Absenken der Aktienquote erfolgt oder wie bei den Jungs von der DWS mit dem CPPI-Model (auch bekannt unter "Buy high, sell low") - die Möglichkeiten einer Aktienanlage werden extrem beschnitten und führen letztlich in den meisten Fällen dazu, dass man im Bereich der Garantierendite landen wird.

Daher finde ich Deinen Rat, das Geld lieber in Banksparpläne fließen zu lassen, genau richtig. So weiß man wenigstens, dass man in dieser Anlageklasse investiert ist und schwankt nicht je nach aktueller Aktienlage hin und her - wenn man denn überhaupt daran glaubt, dass sich Riesterverträge rentieren. Auf Steuervorteile kann man ja nur hoffen - heute spare ich zwar sicher Steuern (und alleine das sollte immer noch das Hauptverkaufsargument beim deutschen Michel sein), aber ob ich bei der nachgelagerten Versteuerung der Erträge wirklich besser fahre, wird die Zukunft der Steuergesetze zeigen.

Gruß

Dummerchen

Muddi sagt am 21. März 2015

Hallo Wesir,

dein Beitrag ist Klasse, vielen Dank für deine Mühe uns solche Sachverhalte näher und vor allem verständlicher zu bringen, dein Duktus ist genial.

Dein Blog ist bei mir auf der "pole position" in meinem Feedly.

Grüße aus dem Tiefen Süden

-Muddi

Finanzwesir sagt am 23. März 2015

@Holger: Alles klar, dann schick sie her, die Mühseligen und Beladenen. ;-)

Danke für die Infos zu DFA und den Link auf das 5-Faktoren-Modell.

@Dummerchen:

wenn man denn überhaupt daran glaubt, dass sich Riesterverträge rentieren

Na ja, das Thema habe ich ja gleich im Vorspann erschlagen ;-)

@Muddi: Danke, freut mich, das der Feed auch in Feedly funktioniert. Ist ja nicht immer so ganz einfach mit den Umlauten.

Gruß

Finanzwesir

Alex Kihm (fairr.de) sagt am 01. April 2015

Hallo Herr Warnecke,

wir freuen uns, dass auch Ihre Leser nach dem fairriester fragen und die Vorteile des Riester-Mantels gegenüber der Eigenanlage verstehen. Danke, dass Sie sich trotz der erheblichen Skepsis gegenüber dem Riester-Regelwerk mit unserem Produkt so intensiv auseinander gesetzt haben und Dankeschön für das eine oder andere Lob zur fairr.de Webseite.

Wir möchten gerne auf einige Punkte eingehen:

1) Sie haben Recht, wir hatten wirklich einen Fehler in der Anlage-Matrix. Dies ist uns im Nachhinein sehr peinlich, da wir sehr viel Wert auf eine klare Kostendarstellung legen. Wir hatten wenige Tage zuvor das PDF-Dokument neu erstellt, dabei ist es zu einem Excel-Verrechner bei einem unserer Mitarbeiter gekommen. Danke, dass Sie hier keine böse Absicht unterstellt haben. Der Fehler ist inzwischen behoben.

2) Zu den Kosten: Wir verstehen die Kritik an den hohen Kosten bei kleinen Beträgen. Die Kostenstufung dient weniger unseren spärlichen Einnahmen im unteren Bereich, sondern soll vielmehr einen Anreiz schaffen, das Thema Altersvorsorge so schnell wie möglich mit ernsthaften Beträgen nördlich von 10.000 € zu betreiben und eben nicht nur die Zulagen abzugreifen. Um das in weniger als 4-5 Jahren zu erreichen, halten wir eine Überzahlung in den ungeförderten (bzw. auszahlungsgeförderten) Bereich für ein sinnvolles Mittel, welches auch viele unserer Kunden nutzen.

Dennoch wollen wir niemanden verschrecken und hatten bereits beschlossen, kürzliche Kosteneinsparungen zum 1.4. an unsere Kunden weiterzugeben und die 1. Stufe von 2% auf 1,5% sowie die Depotgebühren für alle Kunden von 2,50€ auf 2,25€ zu senken. Das ist keine Marketingaktion für Neukunden, sondern gilt natürlich dauerhaft und auch für den gesamten Bestand.

3) Bei dem Punkt "Die Bank schichtet um, egal, wie die Kurse gerade stehen" verstehen wir die Kritik nicht. Wir verweisen so oft auf die liebe Wissenschaft, da wir nun einmal nur deren Erkenntnissen in Kombination mit unserer Praxiserfahrung vertrauen und weniger dem Gefühl Einzelner, wann was hoch oder niedrig sei und ob man etwas "aussitzen" sollte. Genau diese Wissenschaft hat oft genug gezeigt, dass sowas für Nicht-Insider meistens schief geht. Wenn absolut extreme Szenarien eintreten besteht eine Eingriffsmöglichkeit des Anlageausschusses. Davon abgesehen kann gerne jeder Kunde selber in dieses Risiko gehen, wenn er die Laufzeit seines Vertrages über das geplante Renteneintrittsalter hinaus verlängert. Wir bleiben bei dem Ansatz, dass die Laufzeit der Geldanlage zur Laufzeit des Vertrages passen sollte, unabhängig von der (aber natürlich auch nützlich für die) die Beitragsgarantie. Dies ist beim fairriester immer der Fall (natürlich je nachdem, wie lange man die eigentlich unendliche Laufzeit von Aktien ansetzt).

4) Wir teilen den Ansatz von Markowitz und versuchen ihn auch in unserem Portfolio zu berücksichtigen, zumal dieses oft die einzige echte Altersvorsorge vieler Kunden darstellt. Daher sehen wir es nicht für besonders ratsam an, auch noch diesen Teil in renditeschwachen Banksparplänen unterzubringen, zumal bekanntermaßen eh schon ein viel zu hoher Anteil der Vermögen auf Bankkonten liegt. Bei einigen Banksparplänen sind die Gebühren mittlerweile höher als die Zinsen, so dass die Sparer hier nicht über die Beitragsgarantie hinauskommen werden.

5) Zur Fondsanzahl: Nicht alle der in der Fondsliste genannten Fonds sind zu jeder Zeit im Depot. Ob wir 3, 10 oder 100 Fonds nutzen ändert wenig an unseren Kosten, wohl aber an Risikostreuung und Feinsteuerung. 12 der 20 Fonds bilden Anleihen ab, um hier das Ablaufmanagement möglichst effizient und ohne große Rollverluste abbilden zu können. Das SutorRiesterDepot hat weniger Fonds, da diese wiederum meist Dachfonds und zudem aktiv gemanagt und konservativer sind.

6) Grundsätzlich begrüßen wir die Skepsis in Deutschland gegenüber neuen Anbietern und "Smart-Beta". Bei Dimensional sollte jedoch bedacht werden, dass diesem Anbieter insgesamt schon über 300 Mrd. $ anvertraut werden und hinter der Idee die Forschung der Nobelpreisträger Eugene Fama, Merton Miller, Myron Scholes und Robert Merton steht. Wir haben sie bewusst gewählt, da auch wir (s. o.) sehr wissenschaftlich orientiert arbeiten und das Konzept und seine Ergebnisse für schlüssig halten.

Die Arbeitsweise von Dimensional ist dabei im Prinzip simpel. Der Markt wird, beim Beispiel Small Cap, nach Marktkapitalisierung sortiert und dann werden die Werte der untersten Gruppen gekauft. Der Ansatz ist passiv, lässt sich jedoch aufgrund der mit diesen Werten verbundenen Handelskosten als ETF häufig nur schwer bzw. gar nicht abbilden.

Schade finden wir, dass Ihre Fragezeichen zu diesem Anbieter nun mit uns verbunden werden, obwohl es in einem vorangegangenen Test von Ihnen zu einem anderen Start-up mit diesen Fonds anscheinend kein Thema war.

7) Verrentungskonditionen: Der Punkt ist valide, aber der Verweis auf Start-ups nicht zutreffend. Kein Fonds- oder Banksparplan kann Ihnen Verrentungskonditionen zusagen. Der Unterschied ist lediglich, dass bei anderen Anbietern meist feststeht, an wen Sie weitergegeben werden - aber nie, zu welchen Konditionen. Wir haben übrigens an dieser Stelle explizit ein Provisionsverbot stehen, um diesen Interessenskonflikt zu vermeiden. Davon abgesehen hat jeder Kunde vor Verrentung die Möglichkeit, bei Nichtgefallen förderschädlich zu kündigen. Das klingt härter als es ist: Er zahlt das zinslose Darlehen aus Förderung und Steuervorteilen zurück, darf die Rendite darauf behalten und muss nur die Hälfte der Erträge versteuern, was immer günstiger ist als die Kapitalertragsteuer (die er auch vorher nie zahlen musste).

8) "Ich bin mir sicher, dass im Fairrister-Produkt noch viele renditemordende Sicherheitsaufschläge versteckt sind.“: Wie unter 3) verstehen wir hier Ihren Ansatz nicht. Was soll die Spekulation? Welche Aufschläge meinen Sie? Im Gegensatz zu "Nach 10 Jahren an der Börse ist man im Plus” sagen wir schlicht “Leg so lange an wie Du Zeit hast” und passen daher die Laufzeit genau hierauf an. Das würden wir auch ohne die Beitragsgarantie exakt genauso tun. Eine hohe Aktienquote kurz vor der Rente ist ein sinnloses Risiko. Sparer werden in den letzten Jahren vor der Altersvorsorge mit den erwarteten Einkünften aus der Riesterrente rechnen. Wenn diese kurz vor Schluss noch massiv einbricht, bricht ein Stück sicher geglaubter Alterseinkünfte weg. Zusätzliche Risiken sollte man taktisch außerhalb der Altersvorsorge eingehen, wenn man will und kann.

9) "Letztendlich beauftrage ich Fairr die Sutor Bank zu beauftragen ETFs zu kaufen. Warum kann ich das nicht alleine machen?": Können Sie, aber ohne steuersparenden Riester-Mantel. Damit verzichten Sie auf immense Vorteile gegenüber der Eigenanlage – ob mit oder ohne Zulagen (-> Ertragsanteilbesteuerung). Zudem werden beim fairriester Handelskosten nicht separat berechnet / sind inklusive (Umschichtungen, Rebalancing, Ablaufmanagement) und Dimensional Fonds sind für Endkunden nicht erhältlich.

Unsere Kunden kennen sich verblüffend gut aus und könnten Leser/Fans Ihres Blogs sein. Es lohnt sich wirklich, sich in die Vor- und Nachteile des Riester-Mantels einzuarbeiten und ihn in Fragen der Vermögensbildung, mindestens in Fragen der privaten Altersvorsorge, mit einzubeziehen.

Freundliche Grüße aus Berlin

Dr. Alexander Kihm

Mitgründer | Produktentwicklung & Technologie

Fairr.de GmbH

Finanzfan sagt am 14. Juli 2015

Hallo Finanzwesir.

Das mit den Kosten ist sicher richtig... Wer aber als Kunde geworben wird - und Kunden wirbt - erhält ein Jahr lang 50 Prozent Rabatt auf die Kosten. Gerade "nach hinten raus", wenn die Kosten prozentual sinken, aber vom Betrag her steigen, kann das meiner Meinung nach durchaus attraktiv sein. Klar, ist auch "nur" eine Marketing-Maßnahme - aber wenn man sich dafür entschieden hat, einen Vertrag dort abzuschließen (und vielleicht durch den Übertrag eines alten Vertrages das Guthaben im fairr Riester Vertrag gleich von Beginn an zu "erhöhen"), dann ist dieses Angebot doch ein probates Mittel... Ich habe vor längerer Zeit einen Beitrag dazu geschrieben... :-)

Auf dem Blog von Finanzfan gibt es hierzu diesen Artikel: Fairr Riester mit Rabatt - 50% Kostenersparnis für ein Jahr sichern!

Eugen Feuchter sagt am 14. Juli 2015

Alles recht und gut und auch toll zusammen geschrieben:

Was mich an Fair stört ist folgendes:

Erstens die Verwicklung von Finanztip in einem Affiliate Programm mit Fairr.de und dieser H.J. Tenhagen der bei Finanztip arbeitet! Das riecht mir zu sehr nach eine Deal zwischen diesen 2 Plattformen.

Noch dazu wird nirgends das biometrische Risiko ab dem 85 Lebensjahr und die dazu notwendige Rentenversicherung anhand eines Einmalbeitrags erwähnt! Denn das Langlebigkeitsrisiko ist wohl das "teuerste" an einem Riester Produkt.

Markus Rieksmeier sagt am 05. August 2015

Hallo!

Hervorragende Analyse! Dem füge ich in Sachen Kapitalanlageprozess nichts hinzu, außer dass das Dimensional-Prinzip ein ziemlich ausgekochtes, schlaues, ... für Laien (Riester-Sparer) und einfache Markt=ETF-Zwecke aber nicht unbedingt nötig.

Kosten 1: Sparphase: Daumen hoch

Bemerkenswert finde ich Ihre Einschätzung "horrender Kosten" in den ersten Jahren.

Kosten 2: Rentenphase: Daumen weiiiit, weiiit runter; wie folgt begründet:

In Sachen FAQ schreiben Sie: "Die 'Innereien' des Sparplans werden offengelegt". Jein! Für die Sparphase ja. Für die Rentenphase nein! So rechnet Fairr.de auf seiner Webseite beim "unverbindlichen Angebot" (unverbindlich <=> das wird gleich sehr wichtig) mit einem laut "Marktvergleich" (Fairr) ermittelten Rentenfaktor 45: d.h. 45 Euro lebenslange Rente je 10.000 Euro Kapital mit 65. Nach Angaben des Versicherungs-Analysehauses www.franke-bornberg.de ist der Rentenfaktor der Versicherer zzt. 27 Euro garantiert bzw. 31 Euro (nicht sicher =>) prognostiziert.

Im Vergleich rechnet Fairr.de also rund 50 Prozent höhere Renten vor ("unverbindlich") als bei den Versicherern (vgl. 30 zu 45 Euro Rente je 10.000 Euro Kapital per 65). Dabei verschweigt der "Herr Kaiser der Sutor Bank", dass alle Riester-Rentenzahler (hier Sutor) für die Lebens-Phase des Kunden ab 85 eine Rentenversicherung abschließen müssen - egal(!) wie alt der jeweilige Kunde tatsächlich wird.

Nach unbestrittenen Berechnungen des Deutschen Aktuarvereins (DAV), der auch Finanzminister Schäuble mit korrekten Mindest-"Rechnungs"-Zinsraten für die Lebensversicherung beliefert, müssen Fonds-Riester-Sparer mit 65 oder 67 im Jahr 2040, dem Rentenalter des typischen aktuellen Neu-Riesterkunden, mit 40(!) Prozent Abzug von ihrem Riesterkapital mit 65/67 rechnen. Das sind die Kosten für die Versicherung 85+. Ein §§-formales Muss für alle nicht-versicherungsförmigen Riesterverträge in der Leistungsphase nach dem Altersvermögenszertifizierungsgesetz (das heißt so).

Zum Vergleich: Fairr/Sutor-Konkurrent DWS (Deutsche Bank-Gruppe) gibt heute bereits in seinen Verkaufsunterlagen ein Abzug von 28 Prozent vom Kapital an. Aaaachtung: für einen HEUTE 67-jährigen Neurentner.

In Zahlen: Wenn ein Fairr-Kunde wegen geringer Kosten(?) im Jahr 2040 mit 100.000 Euro Riester-Vermögen in Rente geht sind davon 40.000 Euro für die Versicherung 85+ abzuziehen (Versicherungsmathematisch und §§ verpflichtend). Nur aus dem Rest von 60.000 Euro fließt (übrigens technisch gesehen eine Zeit-)Rente. 40% Abzug bedeutet, so banal ist das: 40 Prozent weniger Rente.

In Zahlen. Ein Riester-Sparer (Hochverdiener > 52.500 Euro pro Jahr brutto) zahlt pro Jahr 2.100 / monatlich im Mittel inkl. Zulagen 175 Euro ein, 30 Jahre lang bei jeweils 5 Prozent Zins VOR Kosten.

Fairr.de: Nennt 126.488 Euro mit 65

126.488 minus 40 Prozent Abzug Versicherung (50.579) = 75.868 Euro. Ich rechne korrekt eine Zeitrente aus mit nach Abzug der Versicherung (85+) restlich verfügbaren 75.868 Euro für 20 Jahre von 65 - 85 (danach übernimmt die Versicherung in GLEICHER Höhe, lebenslang); 2 Prozent sicheren Habenzins auf das Kapital unterstelle ich auch: macht 380 Euro im Monat. Lebenslang garantiert.

Versicherung: Nennt 120.368 Euro mit 65 (typische Kosten Lebensvers. nach aktuarischen Rechnungsprinzipien eingerechnet!)

Rentenfaktor 30 angenommen (=2/3 des Fairr.de-Rentenfaktors von 45! Euro): 120.368 / 10.000 X 30 = 361,10 Euro Rente, lebenslang. Garantiert = 1,25 Prozent Mindest=Rechnungszins. Mit 2% Zins analog Fairr (<= Hochrechnung!) und Endalter 100(!) gerechnet: 400 Euro Rente. Ebenfalls egal, wie alt der Kunde wird.

Zur Dokumentation:

Anfangskapital: 120.368 Euro

Zins: 2%

Endkapital: 0 Euro (Kunde stirbt im Alter 100)

Laufzeit: 35 Jahre (65-100)

Rente (fin.-math. = Rate): 398 Euro (gerundet 400)

Fazit, rein mathematisch: Bei 5% Sparzins (Fonds: gleiche Anlageklasse wie bei Fairr) und typischen (hohen!) Kosten der Lebensversicherer ist Fairr schlechter als Versicherung. Im Beispiel 400 zu 380 Euro Rente um 20 Euro. Vorteil Versicherung: Der Rentenfaktor wird heute bereits garantiert.

Ich bin zwar kein Blogger, aber Fachjournalist. Fonds- und Lebensversicherungskosten und Finanzmathematik sind "mein täglich Brot". Unten ein Link mit Kostenanalyse zu Fairr, die "Riesterpapst" Joachim Haid zusammen mit mir recherchiert hat. Ich habe das Ganze sodann im Versicherungsfachportal www.Versicherungsbote.de veröffentlicht.

Läute! Danke fürs Lesen (und sorry für Finanzmathematikschmalz :-) ).

Auf dem Blog von Markus Rieksmeier gibt es hierzu diesen Artikel: Tenhagens Märchenstunde: Der Verbraucherschützer und die Riester-Rente

Finanzwesir sagt am 06. August 2015

Hallo Herr Rieksmeier,

danke für den langen Kommentar. Finanzmathematik ist beim Finanzwesir gut aufgehoben. Da müssen Sie sich nicht entschuldigen.

Beste Grüße

Finanzwesir

Jojo sagt am 08. Oktober 2015

Hallo!

Leider werden die Steuervorteile nicht näher beleuchtet.

Der einzige Kommentar: es ist unsicher ob man im Alter den niedrigen Steuersatz zahlt.

Jedoch:

Zahle ich 2100 Euro im Jahr

Minus 154=1946

Gibt mir das Finanzamt wieder ~750 Euro

Lege ich 740 Euro über 30 Jahre an mit 5% nominal = ~52.000 Euro

Nach Steuer ein Steuervorteil von ~44.000

Dieser wird dezimiert von Nachbesteuerung der Einzahlungen und evtl höhere Besteuerung von Erträgen bei der Auszahlung.

Ich würde mir vom wesir noch 2 Artikel wünschen:

- Riester: die Zahlen anhand eines konkreten Beispiels. Gerne mit der kostenquote von fairr..

- Riester: die Rahmenbedingungen, die Riester zu einem starren Produkt machen, dass durch illiquidität Risiko ins Portfolio bringt

Habe eine Meinung zu diesen Themen aber ich schätze die Erfahrung des Wesirs wesentlich höher als die eigene, gerade im nachvollziehen der Zusammenhänge.

Viele Grüße,

Jojo

P.S. Vorgestern den Riester gekündigt. Nicht wegen Thema 1 Rendite, sondern wegen Thema 2. Hat nicht zu mir gepasst.

Marko sagt am 15. Dezember 2015

Hallo,

super danke für den tollen Artikel zu fairr.

Auch der Kommentar von Markus Rieksmeier ist sehr gut - auch wenn ich nicht alles verstehe ;-)!

Deshalb die Frage: warum ist es nicht einfach besser den Vertrag bis zu einem höheren Lebensalter (z.B. 72) zu vereinbaren und dann einfach in den letzten Jahren (nach min. 12 Jahren und im Alter von min. 62) Kapital zu entnehmen, bis nichts mehr übrig bleibt.

Für mich sind die einzigen Vorteile gegenüber einer direkten Anlage in ETF die steuerlichen Vorteile.

Die hätte ich mit diesem Vorgehen - oder?

Würde mich über einen kurzen Kommentar freuen - VIELEN DANK,

Marko

Dummerchen sagt am 15. Dezember 2015

Hallo Marko,

habe ich Dich recht verstanden: Du möchtest einen (Fairr)-Riester-Vertrag mit längerer Laufzeit vereinbaren, um dann vorzeitig, d.h. vor Ablauf Geld zu entnehmen?

Welchen Vorteil versprichst Du Dir davon? Es handelt sich damit um "förderschädliche Auszahlungen", d.h. Zulagen und Steuervorteile müssen zurückgezahlt werden. Damit sind etwaige Steuervorteile weg und Du hast im Endeffekt nur die höheren Kosten eines Riestervertrags ggü. einer Direktanlage in ETFs.

Bei Fairr kann man sowas übrigens auch direkt nachlesen:

https://www.fairr.de/produkte/fairriester/einzahlung_auszahlung/

LG

Dummerchen

Marko sagt am 21. Dezember 2015

Hallo Dummerchen,

danke für Deine Nachricht. Ich wollte einen fairrflex Vertrag abschließen. Da ich keine Zulagen bekomme, würde ich nur gerne die Steuerersparniss mitnehmen. Nach meinen Informationen von der fairr-Seite ist das möglich, wenn ich min. 62 Jahre alt bin und min. 12 Jahre angespart habe und habe ansonsten keine Nachteile.

Vorteil ist, dass ich die Auszahlungen über mehrere Jahre verteilen kann und damit weiter steuerlich optimieren kann...

Oder habe ich was übersehen???

Vielen Grüße,

Marko

Odensee sagt am 23. Dezember 2015

Hallo Marko,

du musst die Steuererparnis, die du während der Ansparphase bekommen hast, zurückzahlen, wenn du den Vertrag auszahlen lassen willst. Maximal 30% kannst du zu Rentenbeginn auszahlen lassen.

Odensee

Marko sagt am 30. Dezember 2015

Hallo,

vielen Dank für den Hinweis!

Da ich fairflex mache - also keine staatliche Förderung bekomme, kann ich meiner Info nach alles auszahlen lassen.

Hoffe ich liege richtig :-)

Guten Start ins neue Jahr,

Marko

Eric sagt am 15. April 2016

Hallo,

toller Artikel! Endlich mal jemand, der sich kritisch und dabei doch gut zu lesen damit auseinandersetzt :-)

Schöne Grüße Eric

Andreas sagt am 03. August 2016

Leider ist dieser Artikel schon ein Wenig alt, aber vielleicht bekomme ich ja trotzdem hier noch Reaktionen.

Ich finde den Fairr-Riester sehr charmant. Ich kann ein Renteneintritt von 85 wählen und bleibe somit bis zum 60. Geburtstag fast vollständig in Aktien investiert. Ab dem 60. Geburtstag warte ich dann einfach eine Hausse ab, um meinen Renteneintritt vorzuverlegen.

Je nach Einkommen habe ich eine Förderquote von bis zu 40%. Zum Renteneintritt darf ich 30% des Gesamtkapitales förderunschädlich entnehmen. Sollte ich noch nicht abbezahlte Immobilie haben, kann ich auch 100% entnehmen und tilgen (--> Vorsicht: Besteuerung der fiktiven Rente).

Nicht zu vergessen, dass ich am Anfang einer Immobilienfinanzierung mit dem "Riesterkapital" eine erhöhte Eigenkapitalquote habe, die mir meine Immobilienfinanzierung günstiger macht.

Mein Fazit zu Fairr-Riester ist, dass ich ein steuerlich hoch gefördertes Produkt habe, das ich sehr flexibel einsetzen kann. Dabei bin ich (bei gewähltem Renteneintritt 85) fast ununterbrochen in Aktien investiert. Ich bin kein Finanzmathematiker, aber kann es wirklich sein, dass eine so hohe Förderquote durch Gebühren aufgefressen wird?

Finanzwesir sagt am 04. August 2016

Hallo Andreas,

"Ich bin kein Finanzmathematiker, aber kann es wirklich sein, dass eine so hohe Förderquote durch Gebühren aufgefressen wird?"

Ja, warum nicht. Genau das musst Du prüfen und zwar für Deinen Fall. Dein Alter, Dein Familienstand, Dein Einkommen, Deine Sparleistung, all das spielt da herein. Auf sein Gefühl darf man sich da nicht verlassen. Rechnen ist angesagt und zwar in zwei Szenarien:

- Bester aller Fälle. Dann weißt Du, was es maximal zu verdienen gibt.

- Schlechtester aller Fälle. Dann weißt Du, was Du im schlechtesten Fall erhälst (das kann auch ein Verlust sein).

Dann gilt es abzuwägen. Wie wahrscheinlich ist derbeste, wie wahscheinlich ist der schlechteste Fall. Du willst eine "schiefe" Risikoverteilung. Viel Gewinn, wenn es es gut geht und wenig Verlust, wenn es Probleme gibt. Kann Fairr das liefern?

"Mein Fazit zu Fairr-Riester ist, dass ich ein steuerlich hoch gefördertes Produkt habe..."

Exakt, das bedeutet - analog zur deutschen Solarindustrie: Wenn die Subventionen gestrichen werden, ist das Ding tot. Du hängst am Subventionstropf. Ich weiß nicht, wie alt Du bist, aber ich vermute, bis zum Renteneintritt sind es noch einige Jahrzehnte. Wer sagt Dir, dass der Satz

"Zum Renteneintritt darf ich 30% des Gesamtkapitales förderunschädlich entnehmen."

nicht 2030 kassiert wird. Für mich ist das nicht akzeptabel. Subventionen abgreifen ist gut, aber nur, wenn der Zeitrahmen überschaubar ist.

Schau Dir an, was aus den Direktversicherungen geworden ist. Erst wurde man da mit steuerlichen Versprechungen reingelockt, dann wurden die Spielregeln geändert. Die Dinger lohnten sich nicht mehr und wurden beitragsfrei gestellt. Ich habe hier auch noch so etwas rumliegen.

Ich baue bei meinen Investment-Entscheidungen nicht darauf, dass mir Subventionen die Rendite bringen.

Gruß

Finanzwesir

Andreas sagt am 26. August 2016

Hallo Albert,

ich habe mal ein bisschen rudimentär gerechnet und bin zu dem Ergebnis gekommen, dass sich der Fairr-Riester lohnt, je älter man ist und je höher der Steuersatz ist.

Nehmen wir mich als Beispiel: 38 Jahre und ca. 30% Grenzsteuersatz:

Spare ich in einen Fondssparplan würde ich ca. 122 € monatlich investieren, während ich in den Riester 175 € mtl. (2.100€ p.a.) investieren könnte (175 € x 0,7 = 122,5 €). Ich rechne über die gesamte Laufzeit bei dem Sparplan einen Renditevorteil von 1% (Darin enthalten die 2,25€ mtl. Grundgebühr und die 0,5% zusätzliche Depotkosten, genauer bekomme ich es leider nicht hin).

Bei einer angenommenen Rendite des Sparplans von 6% wäre ich bei 24 Jahren Laufzeit und 122€ mtl. Einzahlung bei einem Kapital von 76.812 €.

Bei dem Riester-Sparplan würde ich 175€ bei 5% investieren und wäre bei einem Kapital von 95.985€.

Meine Einzahlungen hätte beim freien Sparplan 35.136€ betragen, bei Riester 50.400€. Meine steuerliche Förderung wäre also 15.264€. Sollte ich mir das Kapital nun auszahlen lassen, müsste ich diese Summe zurückzahlen, ich wäre also bei einer Summe von 80.721€. Das wäre ein Vorteil gegenüber dem freien Sparplan. Zudem müsste ich nunmehr die Entnahme nur im Halbeinkünfteverfahren versteuern. Zusätzlich habe ich ja die Möglichkeit der Immobilienentschuldung, Verrentung oder 30% Teilentnahme und Verrentung.

Der Zeitrahmen ist dabei immer überschaubar, da ich jederzeit unter Verlusst meiner steuerlichen Förderung an das Geld komme.

Gegen Gesetzesänderungen bin ich auch nicht beim freien Sparplan gefeit. Wer sagt mir denn, dass nicht plötzlich eine Vermögenssteuer eingeführt wird und ich meinen freien Sparplan versteuern muss. Mit dem Riestervertrag bin ich da noch eher ein bisschen sicherer, da ich mich auf das Recht bei Abschluss des Vertrages berufen kann (siehe steuerfreie Policen vor 2005) und ich bei einem freien Fondssparplan mit jeder Rate einen neuen Vertrag eingehe.

Was meinst du dazu?

Viele Grüße

Andreas

Konstantin sagt am 02. Oktober 2016

@Andreas:

Da ist bereits ein Problem am Anfang:

"...angenommenen Rendite ... von 6% ... bei 24 Jahren Laufzeit..."

Andreas sagt am 04. Oktober 2016

@ Konstantin:

Bei Aktienfonds kann ich immer nur Annahmen treffen. Da ich die Rendite an sich gar nicht vergleiche, sondern nur Fairr mit freier Anlage in etfs habe ich bei Fairr einfach eine mindere Rendite von 1%-Punkt angenommen.

Ethan sagt am 02. November 2016

Um das Thema "der Gesetzgeber verbietet Verluste" zu umgehen hab ich für mich folgende Strategie ausgedacht:

Ich gebe bei Vertragsabschluß ein Rentenalter von 85 an. Natürlich will ich schon früher meine Kohle haben, in meinem Fall werde ich ziemlich sicher ein Eigenheimdarlehen damit tilgen wollen.

Aber natürlich nicht erst mit 85 sondern mit spätestens 65, oder 55, oder vielleicht sogar schon 45. Das Fairr ist also für mich nur ein Zwischenschritt um mittelfristig das Meiste aus meinen Einlagen und die maximale Förderung zu holen.

Wenn mit 55 die Kurse gut stehen, lasse ich das Guthaben umbuchen zur Darlehenstilgung. Wen nicht, dann warte ich halt noch 5 oder 10 Jahre.

Bis 63 jedenfalls fahre ich mit der maximalen Aktienquote ohne Zwangsumschichtung. Und wenn ich später doch eine Rente haben will statt Eigenheimdarlehen zu tilgen?

Dann verkürze ich den Vertrag nachträglich einfach wieder. Sofern mehr drin ist als eingezahlt wurde, hat Sutor keinen Grund das nicht zu erlauben.

Andreas sagt am 03. November 2016

Hi Ethan,

worauf du bei der Darlehenstilgung allerdings noch achten musst, ist die nachgelagerte Besteuerung der fiktiven Rente. Je nachdem wie viel zu versteuerndes Einkommen du im Alter hast, sollte das in die Überlegung mit einfließen.

Gruß

Andreas

obi sagt am 28. August 2017

|

Hallo zusammen,

ich habe für mich persönlich nochmal ganz simpel und vereinfacht das Angebot von fairr durchgerechnet und komme zu dem Ergebnis, dass auch fairr, für mich, noch deutlich zu teuer ist, wenn auch sehr transparent, übersichtlich modern und besser als die Konkurrenz.

Der Knackpunkt liegt daran, dass die Gebühren immer auf das gesamte Kapital berechnet werden und am Ende der Laufzeit bzw. in den letzten 10-15 Jahren tut das dann sehr sehr weh.

Mit einer jährlichen Sparrate von 2100€ (1946€+154€ Zulage), hat man nach 40 Jahren etwa 84.000€(40x2100€). Wenn man für jedes der 40 Jahre pauschal die günstigsten 0,5% Gebühren annimmt, kommt man auf etwa 8500-9000€ Gebühren über die komplette Laufzeit. Dazu kommen noch etwa 1000€ Kontogebühren(40x27€). Also insgesamt etwa 10.000€ Gebühren!

Bei 84.000€ Kapital z.B. am Ende zahlt man einfach 420€ Verwaltungsgebühr+27€ Kontogebühr. Das ist heftig, denn beim Online-Broker zahl ich gar nichts für die Verwahrung meiner ETFs, nur ein Mal die Ordergebühren.

Entlohnt wird man dafür mit jährlich 154€ bzw. ab 2018 174€ Riesterzulage vom Staat. Was über 40 Jahre positiv gerechnet etwa 7000€ an Zulagen entspricht. Macht aber noch immer ein Minus von ~3000€.

Die Steuerersparnis rechne ich bewusst nicht, da diese vielleicht keine sein wird, das kann keiner vorhersagen.

Wenn die Fonds von fairr (bis zu 50% aktiv) dann noch gut arbeiten, wird die 0,5%-Gebühr noch mehr zu Buche schlagen.

Dazu muss ich am Ende noch 0,5% einmalig und 1,5% monatlich für die Verrentung an die MyLife-Versicherung bezahlen und für den Sterbefall noch 10% damit das Restkapital meinen Hinterbliebenen bleibt, wenn ich ins Gras beiße.

Selbst ist der Mann:

Wenn ich dagegen für 162€ monatlich einen ETF z.B. auf den MSCI ACWI (IMI) über einen Sparplan kaufe, mit monatlichen Sparplankosten von 1,5% (Comdirect, Consorsbank), komme ich über 40 Jahre auf gute 1000€ an Gebühren. Wenn ich das noch optimiere über Flatex oder OnVista kann ich die Kosten noch deutlich senken auf viell. 500€ oder sogar ganz umsonst kaufen bzw. ordern.

Laufende Verwaltungskosten oder Kontogebühren gibt es nicht beim Online-Broker.

Volle Flexibiltät und ich kann das Kapital jederzeit nehmen wofür ich ich es will. Ich muss keine Angst vor Gebührenerhöhungen oder Politikwechseln haben.

Habe ich irgendwo einen Denkfehler? Sonst ist das Thema Riester für mich nun auch gestorben und wird gekündigt, basta.

Es scheint wohl so, dass Riester nur mal wieder eine staatliche Subvention für die Versicherer ist und das ist eine große Sauerei!

Fairr ist auf dem richtigen Weg -> Transparenz, aber für mich zu teuer.

Andreas sagt am 01. September 2017

Hi Obi,

wenn du die steuerliche Betrachtung außen vor lässt und die Möglichkeit der Immobilienfinanzierung auch uninteressant für dich ist, dann kann man zu diesem Ergebnis kommen.

Jedoch halte ich es bei Zahlung des Maximalbeitrages für nicht sachgerecht die steuerliche Förderung unbetrachtet zu lassen.

Gruß

Andreas

Pits3r sagt am 05. Dezember 2017

Hallo Ethan, hallo zusammen,

ich fand Deine Idee mit dem Abschluss des Vertrages und einem Renteneintrittsalter von 85 Jahren ziemlich clever. Ich wollte das ganze jetzt mal gegenchecken und stelle fest, dass man jetzt bei Neuabschluss online über die Website anscheinend maximal 67 Jahre auswählen kann. Kann es sein, dass dies seitens fairr.de mittlerweile geändert wurde, um diesem "Exploit" entgegenzuwirken? Kann das jemand bestätigen?

Vielen Dank und beste Grüße

Pits3r

Niels sagt am 08. Dezember 2017

Hi Pits3r,

genau darüber habe ich mich auch gewundert. Ebenso wie du finde ich die Idee mit einem höheren angegebenen Renteneintrittalter (um möglichst lange in Aktien investiert zu sein) und einem eventuellen späteren Vorziehen dieses Eintrittsalters sehr interessant.

Ich habe das aber bei Fairr extra noch mal nachgefragt und es ist problemlos jederzeit möglich die Laufzeit über die 67 Jahre hinaus zu verlängern. Nur auf der Webseite ist tatsächlich 67 Jahre das maximal einstellbare Eintrittsalter bei Vertragsabschluss. Auch eine Verkürzung der Laufzeit ist jederzeit möglich (wenn der aktuelle Depotwert höher als die Einzahlungen -inkl. Zulagen- ist).

Diese Info habe ich in der Finanztest-Ausgabe Oktober 2017 (Tabelle S. 37) auch noch mal gefunden.

Viele Grüße

Niels

Pits3r sagt am 11. Dezember 2017

Hallo Niels,

danke für Deine Antwort und die Angabe der Quelle (@Niels: hast Du dafür noch etwas schriftlich?).

Also schließe ich über die Webseite unter Angabe des Eintrittsalters mit 67 ab, ändere dieses danach dann schriftlich (per E-Mail, Fax) oder telefonisch (weißt Du wie???) auf ein höheres Alter und hoffe, dass ich dann in 30 Jahren noch vorziehen kann. :)

Das Ganze werde ich dann wohl mal nächstes Jahr nach Depotübertrag von der DWS zu Fairr mal ausprobieren. Ich kann dann gerne hier berichten, ob es geklappt hat.

Beste Grüße

Pits3r

Niels sagt am 11. Dezember 2017

Eine kleine Ergänzung dazu dann doch noch: "Das Vorverlegen oder Hinausschieben des Renteneintrittsalters kann nur mit einer Ankündigungsfrist von mindestens 13 Monaten erfolgen. Eine Änderung des Rentenbeginns führt außerdem automatisch zu einer Anpassung der garantierten Rentenfaktoren zu den dann gültigen Bedingungen. " (https://www.fairr.de/produkte/fairriester/faq/, Punkt 7 "Auszahlungsphase", Fragen 2 & 20)

Ich selber habe mich übrigens jetzt nach ausführlicher Recherche dazu entschlossen, den Riestervertrag über fairr.de abzuschließen. Sehe das Ganze ähnlich wie mein Vorredner Andreas, "dass ich ein steuerlich hoch gefördertes Produkt habe, das ich sehr flexibel einsetzen kann".

Ich bin 31 Jahre alt und habe ein zweijähriges Kind. Weiterer Nachwuchs ist in den nächsten Jahren geplant. Mit dann mind. zwei Kinderzulagen, die ich auf meinen Vertrag nehme und in Kombination mit den relativ geringen Kosten ist dies für mich persönlich die attraktivste Option für meine private Altersvorsorge. Außerhalb des Riester-Mantels noch zusätzlich Geld etwa in ETFs anlegen kann ich ja außerdem noch machen.

Einen, wie ich finde, wichtigen Tipp bezüglich der Kinderzulagen beim Riestern allgemein habe ich auch noch: In meinem Fall (Freundin mit gemeinsamen Kind, aber nicht verheiratet), habe ich nur durch Zufall in einem Telefonat mit einem Fairr.de-Mitarbeiter erfahren, dass ich mit meiner Freundin zusammen eine Änderung bei der Familienkasse vornehmen lassen muss, um mich offiziell als Kindergeld-Berechtigten (statt meiner Freundin) eintragen zu lassen und so die Kinderzulage kassieren zu können. Eigentlich wird halt immer erstmal die Mutter des Kindes automatisch als Berechtigte eingetragen.

Es steht natürlich überall, dass man Kindergeld-Berechtigter sein muss um die Kinderzulage zu erhalten, nur bin ich selbstverständlich davon ausgegangen, dass ich das sowieso schon bin und nicht erst extra die Kindergeld-Berechtigung auf mich ändern muss. Ich finde, dass das schon überall (und auch auf der ansonsten sehr informativen Seite von fairr.de) deutlicher erwähnt sein sollte und kann mir gut vorstellen, dass viele Leute (mit Kind/ern, aber nicht verheiratet) in der gleichen falschen Annahme wie ich an die Sache rangehen.

Zu guter Letzt noch vielen Dank an den Finanzwesir und an alle, die hier kommentiert haben! Der kritische Artikel und die Kommentare dazu haben mir neben diversen weiteren Informationsquellen sehr dabei geholfen, die Entscheidung für oder gegen einen Riestervertrag für mich persönlich von mehreren Seiten zu beleuchten und letztendlich eine Entscheidung zu treffen.

Niels sagt am 11. Dezember 2017

@Pits3r:

Wie genau du das Renteneintrittsalter dann später änderst, kann ich dir jetzt nicht sagen. Ich habe mit 31 Jahren ja noch ein paar Jährchen bis mein Portfolio Richtung Anleihen umgeschichtet wird, deswegen hat das bei mir noch was Zeit.

Auf jeden Fall ist das höchstmögliche Renteneintrittsalter 83 Jahre (und nicht 85, wie hier mal erwähnt wurde).

Wenn du auf der Seite von Fairr.de alle Angaben zu Geburtsdatum, Einkommen, Familienstand etc. eingegeben hast, bekommst du ja dein individuelles Riester-Angebot angezeigt. Da gibt es dann rechts oben den Reiter "Zum Profi-Rechner" und da kann man dann anscheinend auch schon bei Vertragsabschluss 83 Jahre als Renteneintrittsalter wählen.

Ich habe aber erstmal für mich 67 Jahre angegeben und ändere das dann halt vielleicht in ein paar Jahren noch...

Falls du tatsächlich mit deinem DWS-Depot rübermachst zu Fairr, kann ich dich auch gerne werben (schreib mir einfach an nielskut(at)web.de) Sparen wir beide jeweils für ein Jahr 50% der Verwaltungs- und Vertriebskosten. Bei mir reicht die Ersparnis dann vielleicht für ein mal Essengehen mit Freundin und Tochter, da ich gerade erst mit 0 Euro Einmalanlage und niedrigen Monatsraten bei Fairr loslege, aber wenn du mit bestehendem Depot umziehst, könnte da bei dir ja schon ne hübsche Summe bei rumkommen ;)

Beste Grüße

Niels

Christian Wimmer sagt am 14. Dezember 2017

Was mich stört ist der hohe Anleihenanteil, auch wenn ich verstehe warum fairr das macht. Da geht mir halt mittelfristig einfach zu viel potentielle Rendite flöten. Der Trick den man dazu immer mal liest, einfach das Rentenalter auf 85 zu stellen ist kein Ausweg.

Einerseits hat man keine Garantie das man dies dann wirklich so umsetzen kann, bzw. der Anbieter dann mitspielt. Weiter ist das bei der Versicherung ausgeschlossen, da steht nämlich 67 Jahre als Maximum drin.

Vermutlich ist fairr eine der wenig guten Riester Verträge am Markt, aber es ist und bleibt immer noch Riester - mit all seinen Geburtsfehlern :(

Schwachzocker sagt am 14. Dezember 2017

@Christian Wimmer

Nun hast Du also beschrieben, was Dich stört, und dass Du verstehst, warum das so sein muss. Wen bringt das weiter, und wo liegt nun der Geburtsfehler?

Eine Versicherung ist kein Sparstrumpf, sondern sie leistet nur im Schadensfall (hohes Lebensalter), und man erhält Garantien, auf die man dann einen Rechtsanspruch hat. Wie soll das mit durchgängig hohem Risiko funktionieren?

Wenn Du alle Ertragschancen des Aktienmarktes und die damit verbundenen Risiken möchtest, dann verstehe ich nicht, warum Du bei Versicherungen suchst? Dann wäre es ja leicht, eigenständig einen ETF-Sparplan aufzusetzen.

Ich kann daher nur vermuten, dass Du beides möchtest:

- die vollen Ertragschancen des Aktienmarktes

- und die Garantien

Das gibt es aber nur in der Gedankenwelt des deutschen Kleinsparers, nicht in der realen Welt.

Michael sagt am 19. Dezember 2017

@ Niels

Ich habe auch gesehen, dass es für den Fairriester die Aktion gibt, dass man 50% der Verwaltungs- und Vertriebskosten sparen kann, wenn man geworben wird. Kann ich dir auch schreiben, dass du mich wirbst? Das wär super!

Danke auch für deinen Hinweis zur Kinderzulagenberechtigung, das ist tatsächlich nicht ganz so klar, wie es sich auf den ersten Blick darstellt, wenn man sich erst mal grob informiert.

Ich finde den Fairrister auch sehr interessant, im Speziellen für mich in meiner Situation. Meine Frau ist normale Arbeitnehmerin und zahlt ganz normal in die Rentenversicherung ein. Ich bin selbständig und zahle dementsprechend nicht ein.

Wenn ich alles richtig verstanden habe, kann ich als mittelbar Förderbrechtigter trotzdem einen Riestervertrag abschließen, kann die jährliche Zulage für mich (175 Euro ab 2018) und zusätzlich 600 Euro Kinderzulagen für unsere beiden Kinder (*2015 und 2017) mitnehmen.

Das beste dabei ist, dass ich als mittelbar Förderberechtigter über meine Frau selber nur den Mindestbetrag von 60 Euro pro Jahr aus eigener Tasche zahlen muss und damit pro Jahr (solange unsere Kinder Kindergeld beziehen) noch 775 Euro (!) zusätzlich von Vater Staat an Zulagen kassiere. Das ist doch ein Super-Deal :)

Mein Fazit: Ob sich Riestern lohnt, hängt extrem von der Familienkonstellation ab. Sobald man Kinder hat, lohnt es sich meiner Meinung nach, zumindest wenn man keinen miesen Vertrag mit hohen Kosten abschließt. Wenn man dann noch wie ich nur mittelbar förderberechtigt ist, kann man mit minimaler Eigenleistung ordentlich Kohle mitnehmen.

Niels sagt am 20. Dezember 2017

@Michael

Klar, ich kann dich natürlich auch gerne für den Fairriester werben, schreib mir einfach an nielskut(at)web.de. Wenn das sonst noch für jemanden interessant sein sollte, nur zu, man möge sich einfach bei mir melden :)

Zu deinem Plan für deinen Riester-Vertrag ist Folgendes noch sehr wichtig: Dass du nur 60 Euro im Jahr selber zahlen musst, stimmt schon. Allerdings bekommst du die Zulagen in voller Höhe nur, wenn deine Frau auch tatsächlich mind. 4% ihres Vorjahresbruttos (minus ihrer Zulagen) in ihren Riester-Vertrag einzahlt (Hat sie überhaupt einen??). Zahlt sie weniger ein, bekommst du die Zulagen entsprechend auch nur anteilig.

Vielleicht würde es dann auch mehr Sinn machen, wenn deine Frau alle Zulagen mitnimmt? Dann müsstet ihr beide insgesamt weniger einzahlen, damit ihr alle Zulagen für euch und eure Kinder in voller Höhe erhaltet. Dann könnte die Überlegung evtl bei dir sein, auch für dich noch einen Vertrag abzuschließen, 60 Euro pro Jahr einzuzahlen und dafür 175 Euro Zulage mitzunehmen. Ist doch auch ganz passabel ;)

Christian sagt am 04. Februar 2018

Da der Kommentar noch nicht vorkam:

Hallo Finanzwesir,

du vergleichst hier eine Versicherungslösung mit einer Eigenbesparung. Das ist schwierig, insbesondere wegen der Steuer, daher raten oft unabhängige Vergleichsseiten davon ab, da man das im Detail betrachten muss. Folgende Steuerunterschiede müssen bspw. betrachtet werden:

- Versorgungsaufwendung zum Teil von der Steuer absetzbar

- unterschiedliche Besteuerungsgrundlage (fixe Abgeltungssteuer bzw. persönlicher Steuersatz, ggf. Teileinkünfte)

- unterschiedliche Berechnungsgrundlage (Gewinn bzw. Kapitalstock)

Thema Kosten:

Wer schon mal bei den Versicherungen nach üblichen 12/62 Lösungen mit Aktien gesucht hat, sieht, dass die Kosten hier bei Fairr für Aktien immer noch ok sind - das ist bei den Versicherungen noch teils schlimmer.

Unter Berücksichtigung der Steuergrundlagen, Lebenseinkommensverteilung und Riester-Zuschuss (bzw. kostenloses Darlehen bei Kündigung) kann sich ein Versicherungsmodell (also hier fairr-Riester) durchaus ggü. einer Selbstanlage lohnen.

Vielleicht kann ja mal jemand einen Rechner posten, der die Steuereffekte mit berücksichtigt, wenn jemand einen findet :)

Gast sagt am 12. März 2018

Hallo Finanzwesir und alle anderen,

vielen Dank für den interessanten Austausch und ich interessiere mich auch für einen Wechsel zum fairr Riestern. Ich habe gesehen, dass fairr mit mylife nun einen Versicherungspartner hat. Sind damit die Bedenken, keinen Versicherungspartner bei der Auszahlungsphase zu finden und das Kommentar bzgl. des 40% Abschlages ab 85 Jahren von Markus Rieksmeier vom 05. August 2015 hinfällig ?

Danke und viele Grüße

Christian | @Gast 12.03.2018 sagt am 02. April 2018

Hallo Gast,

wie du dem Beitrag von Herrn Rieksmeier entnehmen kannst, unterscheidet er zwischen fairr.de und einer Versicherung. Wie du selbst feststellst, hat fairr.de jetzt einen Versicherungspartner. Daher trifft das Genannte nicht mehr zu bzw. kann gar nicht mehr zutreffen - das ergibt sich direkt aus deinem Beitrag.

Grübler sagt am 12. Mai 2018

Danke für den Artikel und die vielen Kommentare!

2014 hab ich nach langem Zögern einen Riesterfondssparplan abgeschlossen. Hab lange zwischen Fairr und DWS Top Rente Dynamik geschwankt.

Mich dann (auch wegen der damals noch sehr rudimentären Homepage von Fairr) für die DWS entschieden. Nach dem Motto: Das sind die Profis, die werdens schon richtig machen.

Dannach hab ich mich vier Jahre lang täglich ins Depot eingeloggt und das Ding beobachtet.Ich war nie - zu keinem Zeitpunkt - zufrieden. Hab mehrfach eine Kündigung geschrieben und nicht abgeschickt, mich bei Fairr nach den Konditionen erkundigt und den Wechsel erwogen.

Kürzlich hab ich dann diese Seite (erst sehr spät) entdeckt und nochmal mit dem Grübeln begonnen.

Heute morgen, nach nun vier Jahren endlich die förderschädliche Kündigung an die DWS geschickt.

Warum?

Erstens wegen der DWS und zweitens wegen Vater Staat.

Die DWS hält nicht was Sie verspricht.

Zu keinem Zeitpunkt lagen mehr als 35% des Depotswert im Aktiendachfond. Zeitweilig nicht mal 20% (bei über 25 Jahren Restansparzeit). Der Rest in Anleihenfonds. Die DWS schichtet ständig hin und her, oft mehrmals monatlich.

Dabei hat sie ein katastrophales Timing. Im Frühjahr 2015, als auch die 10jährige Bundesanleihe eine Minusrendite aufwies, schichtete Sie kontiniuirelich fleißig weiter von den Aktien zu den Anleihen um.

Erst einige Zeit nach dem Mini-Crash am Anleihenmarkt, hat Sie dann auf dem Tiefpunkt wieder zurückgeschichtet. Das klingt nicht dramatisch, hat den Depotwert aber um über 20% gemindert! Das möchte ich später nicht mit wirklich großen Summen erleben!!

Zweitens Vater Staat. Ich hab zwar keine Kinder, verdiene aber ganz gut, spare den Maximalbetrag und bin bei über 35% Förderquote. D.h. Vater Staat spendiert mir knapp 25.000 Euro (Zulagen + Steuererstattungen) über die gesamte Vertragslaufzeit + erlassene Kapitalertragssteuern. Das ist ein ordentlicher Batzen und hat dazu geführt, dass ich mit der Kündigung so lange gezögert habe.

Der entscheidende Kündigungsgrund ist aber die Auszahlungsphase.

Hier ist die DWS dem Angebot von Fairr in meinen Augen überlegen, da die Versicherung erst mit Renteneintritt gekauft wird und erst zum 85. Lebensjahr greift. Bis dahin gilt ein Entnahmeplan, bei dem die Aktienquote - theoretisch - höher sein könnte, als bei Fairr.

Ich bin jüngst 40 geworden und beobachte Verwandte und Bekannte altern. Die Wahrscheinlichkeit, mit über 85 noch über nennenswerte Lebensqualität zu verfügen kann ich nicht beziffern, halte ich aber für gering.

Daher habe ich kürzlich beschlossen, mit einer maximalen (!) Lebenszeit von noch 45 Jahren zu kalkulieren.

Die Versicherung ist also für mich nicht relevant, kostet aber mindestens soviel wie die gesamte Förderung durch den Staat, eher noch ein bischen mehr. Die gesparten Kapitalertragssteuern rechne ich mit der späteren Versteuerung der Rentenauszahlungen gegen (sehr sehr unsauber, ist aber eh völlig unkalkulierbar und könnte durchaus grob hinhauen).

D.h. es ist ein Nullsummenspiel!

Allerding nur dann, wenn die DWS die gleichen Erträge erzielt wie ich privat und ich dann auch wirklich 85 werde.

Zumindestens ersteres glaube ich nach vier Jahren Beobachtung auf keinen Fall.

Fazit: Riestern bei Fairr oder DWS würde ich Singels (mit Kinderzulagen mag die Rechnung anders aussehen) nur dann empfehlen, wenn sie:

- Probleme mit dem Sparen haben

- Sich nicht gerne selbst um Finanzen kümmern

- Älter als 85 werden wollen

Ich bin jetzt froh mich nicht mehr über die DWS ärgern zu müssen und mein Geld wieder selbst managen zu können.

Und wenn Vater Staat uns Sparern/Anlegern eines Tages an den Kragen will, macht er das auch. Egal ob angeblich geschützte Riesterrente oder Privatdepot.

P.S.

Eine Sache die ich nie verstanden habe und auch heute noch nicht verstehe:

Die Kapitalerhaltsgarantie der Anbieter gilt nur bei nicht förderschädlicher Kündigung.

Wenn die Rentenphase noch 25 Jahre vorausliegt, Aktien über solche Zeiträume immer die besten Erträge gebracht haben und bei vorzeitiger Kündigung keine Garantie gilt, warum verdammt nochmal müssen die Anbieter dann angeblich bei Niedrigzinsen wegen der Kapitalgarantie so hohe Anleihequoten fahren? Ich versteh es nicht und wäre für Aufklärung dankbar.

Dummerchen sagt am 15. Mai 2018

Hallo Grübler,

"Wenn die Rentenphase noch 25 Jahre vorausliegt, Aktien über solche Zeiträume immer die besten Erträge gebracht haben und bei vorzeitiger Kündigung keine Garantie gilt, warum verdammt nochmal müssen die Anbieter dann angeblich bei Niedrigzinsen wegen der Kapitalgarantie so hohe Anleihequoten fahren? Ich versteh es nicht und wäre für Aufklärung dankbar."

Ziemlich einfach: Du (und ich) erwarten(!) eine hohe Rendite aufgrund der Vergangenheit. Der Versicherer muss(!) für die Zukunft die Garantie erbringen, dass das Vermögen auf jeden Fall noch da ist. Wir schauen also zeitlich in verschiedene Richtungen.

Wäre ich selbst der Versicherer und wollte die Existenz meines Unternehmens nicht riskieren, dann würde ich das Thema auch so risikolos wie möglich für mein Unternehmen gestalten.

Wenn ich also davon ausgehe, dass der risikoarme Anteil langfristig gesehen nur 2% Rendite für die nächsten 25 Jahre abwerfen wird, kann der risikoreiche Anteil nur so groß gewählt werden, dass selbst ein Totalverlust dieses risikoreichen Anteils durch die Gewinne aus dem risikoarmen Teil wieder kompensiert werden. Je höher die (erwartbaren) Gewinne des risikoarmen Teils sind, desto mehr kann im risikoreichen Anteil riskiert werden.

Die Versicherungen gehen da halt erzkonservativ ran - und scheren sich nur bedingt um historische Aktienrenditen.

Liebe Grüße

Dummerchen

PS: Ich weiß, dass ich hier etwas vereinfache. Es gibt durchaus Anbieter mit "cleveren" Umschichtungsalgorithmen, die die Aktienquoten nach irgendwelchen Regeln anpassen. Das grundlegende Dilemma (s.o.) lösen sie damit auch auch nicht: Die Zukunft ist ungewiss!

Finanzwesir sagt am 16. Mai 2018

Hallo Grübler,

das ist das grosse Mißverständnis: Die Versicherung hat genau zwei Aufgaben (aufgezählt in ihrer Wichtigkeit)

- Compliance glücklich machen. Ist der Regulierer happy, wandert der Vorstand nicht in den Knast.

- Eine gescheite Rendite für die Besitzer (aka Aktionäre) erwirtschaften.

Ist wie beim Schweinmäster. Nicht zu doll gegen den Tierschutz verstossen und dann sehen, dass noch was in der Kasse bleibt. Du bist in dieser Gleichung das Schwein. ;-)

Gruß

Albert

h2078115 sagt am 16. Mai 2018

Guten Abend Grübler,

ich glaube, es gibt noch eine andere, weit wichtigere Antwort auf die Frage, warum Versicherungen eine so hohe Anleihequote fahren müssen.

Denken wir uns folgende Situation: Du bist ein Staat und brauchst permanent Geld für deinen Geschenkpopulismus. Du gibtst eine Anleihe heraus. Die kaufen aber nicht genug Leute mit genug Geld, weil in der Regel die sind, die rechnen können und erkennen, dass es nicht ewig so weiter geht.

Du regulierst den Markt dahingehend, dass deine Anleihen "sicher sind". Dann regulierst du den Markt noch dahingehend, dass Versicherungen und Banken Teile oder alles in "sichere Anleihen" stecken müssen.

Auf einmal hast du wieder Geld! Zeit für das nächste Wahlgeschenk und vor allem Zeit, bei der nächsten Krise wieder von "Marktversagen" zu tönen.

Ich sollte das auch so machen, aber meine Firma ist einfach zu klein...

Grübler sagt am 17. Mai 2018

Danke für Eure Antworten! Erkenntnis ist doch immer wieder eine Freude!

Im Fall der DWS finde ich es zwar besonders peinlich, weil die ja keine Versicherung sind, sondern ein Vermögensverwalter (die Versicherung wird ja erst zu Beginn der Verrentung gekauft).

Aber Eure Ausführungen überzeugen mich und Dummerchens Erläuterung erklärt mir das Verhalten der DWS, bei sinkenden Aktienkursen und steigenden Anleihekursen in letztere umzuschichten, obwohl jeder mit gesundem Menschenverstand und ausreichend Anlagehorizont es genau andersherum machen würde.

Na ja, der Börsengang der DWS war ja bisher kein großer Erfolg (ätsch) und ich froh, dass ich den Mais verschmäht und aus der Schweinekoppel ausgebrochen bin ;-)

Christian | @Grübler sagt am 03. Juni 2018

Zur Vollständigkeit:

"Fazit: Riestern bei Fairr oder DWS würde ich Singels (mit Kinderzulagen mag die Rechnung anders aussehen) nur dann empfehlen, wenn sie:

- Probleme mit dem Sparen haben

- Sich nicht gerne selbst um Finanzen kümmern

- Älter als 85 werden wollen

Ich möchte hier nochmals widersprechen, siehe meinen Beitrag vom Februar. Dazu konkret:

- Riester ist wegen der Besteuerung und Zulagen (insb. bei Kindern) durchaus interessant [natürlich nur bis zur max. Förderhöhe]

- eine Anlage um die man sich weniger kümmern muss, ist mehr Freizeit :)

- Wenn du an 62 Jahren den Riester förderschädlich kündigst, fällst du in die 12/62-Regel und hast zwischendurch ein kostenloses Darlehen der Zulagen bekommen. Sinnvoll, wenn man zw. 62 und 67 Jahren absehen kann, dass sich die Rente nicht lohnt.

Finde das mit FairrRiester nicht verkehrt - und man kann sich ja immer noch entscheiden, ob ich es mir zu 100% ab 62 Jahren auszahlen lassen will (ohne Zulagen natürlich; nach 12/62-Regel) oder als Rente...

Grübler sagt am 08. Juli 2018

Fairerweise der Vollständigkeit halber:

Kurz vor wirksam werden der Kündigung habe ich diese zurückgenommen.

Warum?

Weil ich mich beim Aufbau meines Vermögens neben dem frühen Tod vor allem vor zwei Dingen fürchte: Finanzmarktkrisen und Enteignung.

Finanzmarktkrisen sind unvermeidlich. Ein langer Atem und Diversifikation helfen mir hoffentlich diese zu überleben.

Enteignung durch Vater Staat halte ich auf die ein oder andere Weise für unausweichlich. (Passiert ja jetzt schon, Stichwort kalte Progression)

Da denke ich dann halt, dass Riesterprodukte, so unwirtschaftlich sie auch sein mögen, eher noch geschützt werden. Und es gehen ja auch nur 10% meiner Sparsumme dort hinein. Frugalistische Diversifikation halt ;-)

Persönlich gehe ich davon aus, dass wir in den nächsten zehn Jahren erleben werden, dass auf Kapitalerträge auch volle Sozialabgaben fällig werden. Riesterverträge ausgenommen.

Wenn nicht, um so besser ...

Ich sehe meine Riesterrente bei der DWS als stark staatliche geförderte Nullzinsanleihen. Jählicher Wertverlust durch Inlation und Gebühren wird durch staatliche Föderdeung ausgeglichen. Ob ich es dann verrenten lasse oder mir ausbezahlen lasse (Förderung ist dann zwar kaputt, wäre aber bis dahin immerhin ein zinsloser Kredit gewesen) entscheide ich hoffentlich tiefenenspannt in ca. 25 Jahren ...

Daher kein Wechsel zu Fairr. Stattdessen 0% Anleihen im privaten Depot ...

Indrador sagt am 23. Juli 2018

Hallo,

ich habe mal eine Frage an die Riester-Fachkundigen unter euch.

Rahmenbedingung verheiratet Sie ca 15.000 Brutto da halbtagsstellemit zwei Kindern Er ca 85.000 Brutto (3 und 11).

Zeit bis Renteneintritt 34-35 Jahre.

Tagesgeld Puffer, Depot mit Sparplan (World/EM) und aktuell noch laufenden Festgeldleitern vorhanden.

Nun habe ich endlich mal nach langem hin und her Kapazitäten für Riester eingeplant, habe mich näher mit damit befasst.

Meine Frau hat sich vor 7 oder 8 Jahren einen DWS RiesterRente Premium "andrehen" lassen.

Eigentlich ging es damals nur darum bei ihrem geringen Gehalt und schon einem Kind darum die Förderrung relativ kostenneutral für uns mitzunehmen. Aktuell gehen 10€ Pro Monat also 120€ p.a. in den Vertrag und werden nach Zulagenerhöhung aktuell zu 660€ gefördert, sprich 780€ Einzahlungen pro Jahr.

Die Kostenstruktur der DWS ist abenteuerlich und deckt alles ab, was es so gibt, Ausgabeaufschlag, hohe TER usw.

Jetzt spiele ich aktuell mit dem Gedanken zu FAIRR zu wechseln, aktueller Stand DWS 4400 € Garantieleistung reeler Wert 3900€, sprich wir könnten 3900€ mit zu FAIRR nehmen und dort maximal gefördert 10 Jahre weitermachen.

Ob der Vertrag bei Wegfall der Kinderförderungen und gleichzeitig Mehrstunden im Job weiterbespart wird, wissen wir nicht nicht, wahrscheinlich wandert das dann eher in andere nicht fremdbestimmte Assets.

Wie ist die Grundhaltung dazu, DWS weiterlaufen und Garantiebetrag verrenten lassen oder wechsel zu FAIRR?

LG

Niels sagt am 26. Juli 2018

Hallo Indrador,

ich persönlich würde wohl zu Fairr wechseln und die 3900€ mit dahin nehmen.

Trotzdem will ich hier einfach mal noch eine dritte Option ins Spiel bringen: Den Vertrag bei der DWS einfach weiterlaufen lassen, aber beitragsfrei stellen. Wenn es gut läuft, entwickelt sich das Guthaben noch über die Garantieleistung, wenn nicht, habt ihr ja trotzdem die 4.400€.

So oder so könnt ihr euch das vorhandene Kapital dann höchstwahrscheinlich zu Rentenbeginn förderunschädlich als Einmalzahlung auszahlen lassen statt es verrenten zu lassen (Stichwort "Kleinstbetragsrente"!!).

Dazu dann jetzt einen neuen Vertrag bei Fairr abschließen, diesen fortan besparen und die Zulagen darauf nehmen.

Viele Grüße

Niels

Christian | @Indrador sagt am 26. Juli 2018

Da es bei fairr sinnvoll ist, schnell über die 5k zu kommen, ist der Übertrag erstmal nicht verkehrt.

Wenn die Kinder studieren, dann ist die Förderquote noch 14 Jahre voll da - d.h. das Startkapital ist zu 90% in Aktien. Und du hast noch 14 Jahre lang eine solide Einzahlung, die ggf. schlechte Kurse zwischenzeitlich ausgleicht.

Auch kommst du schnell über die 5k und dann relativ bald auch über die 10k - danach kann man den Vertrag auch liegen lassen - die Kosten sind dann - im Vergleich zur Renditechance - fair.

=> Fazit: Ich habe bei mir ungefähr die gleiche Ausgangssituation (Alter, Kinder, etc.) und habe fairr sehr positiv gesehen.

Daher halt mal die Rendite vergleichen: Bei fairr bist du wohl durchschnittlich mit ca. 5-6% die nächsten 12-13 Jahre dabei. Was gibts bei der DWS?

Joerg sagt am 27. Juli 2018

@Indrador

Frag' mal bei DWS, ob sie die Ausgabeaufschlaege bei deiner Frau weglassen wollen (Wink mit Wechsel zu FAIRR)?

Danach: Der Haupthebel (bei weitem der wichtigste Faktor) liegt in deinem Fall nicht bei der Kostenquote auf ein paar tausend Euro Vertragsguthaben, sondern in den Kinderzulagen!

Diese konsequent ausnutzen bis Ende Kindergeld, dann Vertrag freistellen lassen.

D.h. man kann wechseln, man muss aber nicht. Alternativ: DWS-Vertrag beitragsfreistellen und Fairr neu starten, wenn du noch Papierschlacht-Kapazitaeten frei hast.

30% (Kapitalwahlrecht bei Ablauf) fruehestmoeglich rausziehen und Rest verrenten lassen (war "geschenktes Geld")?

Prinzip: so wenig wie moeglich selber einzahlen. So frueh wie moeglich Geld rausziehen.

Riester ist eh' nur Pille-Palle. Ein Ordner voll mit Mitteilungen / Abrechnungen / Umschichtungen / Formularen fuer ein paar Mark-fuffzig.

Noch so ein Zeitfresser ...

Alter-voll-Sorge statt Altersvorsorge!

Pekka sagt am 07. September 2018