Finanzwesir

Finanzen geregelt - Freiräume geschaffen

Alle Artikel mit dem Tag: etf

06. März 2023

Und ist's auch Wahnsinn, so hat es doch Methode

Die Durchschnittsrendite ist der der Heilige Gral der Buy&Holder. Selbst Indiana Jones hat es nicht geschafft, den Gral zu erlangen und genauso wenig hat irgendein Anleger jemals die Durchschnittsrendite erzielt.

Der Durchschnitt gaukelt eine Konstanz vor, die im echten Leben nicht vorhanden ist.

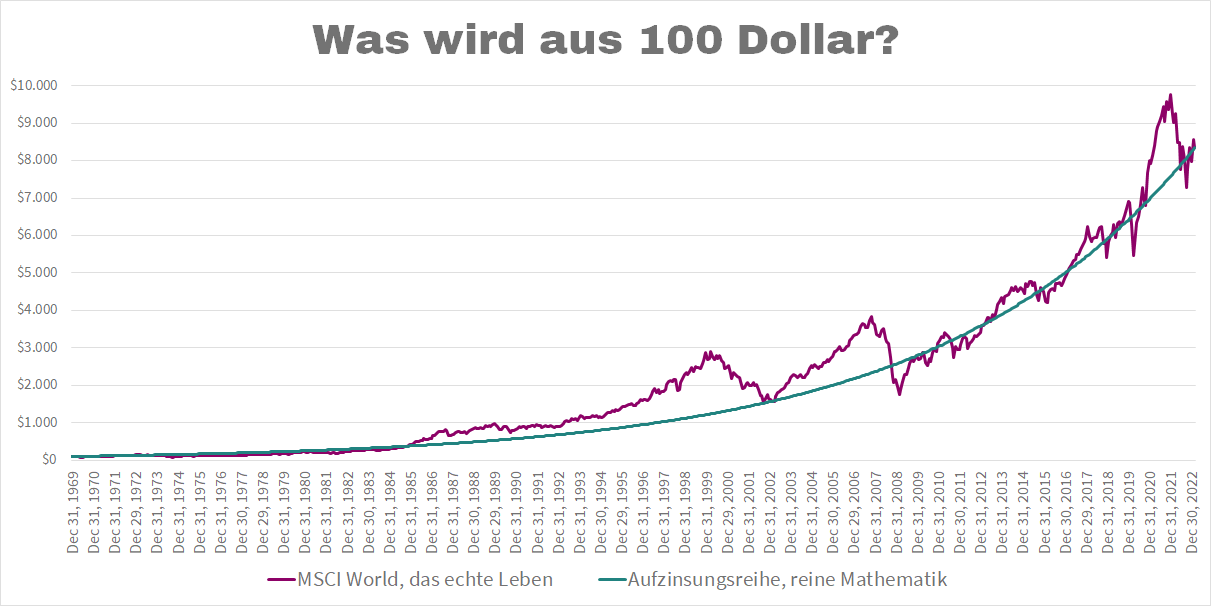

Schauen wir uns das Ganze mal anhand des MSCI World an.

Dieser Index hat die längste Laufzeit. 638 Monatsrenditen, alle Zahlen sind in US-Dollar und netto. Kursgewinne und Dividenden sind berücksichtigt, die Steuern sind schon abgezogen.

Diese Variante kommt dem am nächsten, das wir als Anleger im Depot sehen. Die anderen großen Indizes verhalten sich ähnlich.

- Start: Dezember 1969 mit 100 Dollar

- Ende: Februar 2023 8.345 Dollar im Depot

- Geometrische Rendite: Jeden Monat ein Plus von 0,7 %.

Wenn Sie 100 Dollar 638 mal mit 0,7 % verzinsen, dann besitzen Sie 8.345 Dollar.

Realität versus Mathematik

- Die grüne Kurve der Gelassenheit repräsentiert die Mathematik. Das ist der Durchschnitt, den niemand jemals in seinem Depot sieht. Diese Kurve ist mathematisch korrekt, aber praktisch vollkommen umbrauchbar, da sie die emotionale Komponente vollkommen vernächlässigt.

- Leben und überleben müssen Sie aber die echte Kurve in Purpur. Die Aufwärtsbewegungen sind dabei vollkommen uninteressant. Es geht nur darum, wieviel Steilheit Sie in den "Jetzt-geht’s-runter"-Phasen aushalten. Den Bullenmarkt von 2010 bis 2020 machen Sie nur mit, wenn Sie den Absturz von 2008 / 2009 ausgehalten haben. Wie der alte Kostolany schon sagte:

"Erst die Schmerzen, dann das Geld."

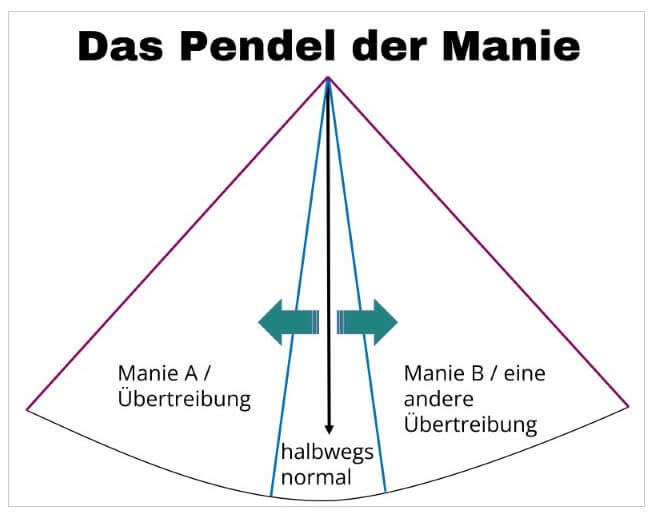

Überall lesen und hören wir von Durchschnittswerten. Das nährt die Vermutung, dass sich die Börse die meiste Zeit in dieser Durchschnittsphase der halbwegs normalen Renditen befindet.

Das Pendel der Manie

Tut sie aber nicht. Das Pendel schwingt von Manie A (Olaf aus der Hohlwelt) zur Manie B (die Erde ist eine Scheibe). Kurzfristig überstreicht das Pendel auch den Bereich der physikalisch vertretbaren Ansichten (die Erde ist eine Kugel).

Deshalb auch immer der Aufruf zur Langfristigkeit. Wenn Sie den ganzen Irrsinn zusammenrühren und ausmitteln kommt erstaunlicherweise eine ganz passable Rendite heraus.

Die meiste Zeit lebt die Börse aber rechts und links vom Mittelwert.

Auch hier wieder der MSCI World als Beispiel: Die monatliche Durchschnittsrendite beträgt 0,7%. Zwischen Dezember 1969 und Februar 2023 liegen 638 Monate. Keiner dieser Monate hat die durchschnittliche Rendite gebracht. Ganz nah dran waren

| Monat | Rendite |

|---|---|

| Februar 1973 | 0,69 % |

| März 1975 | 0,73 % |

| Juli 1979 | 0,74 % |

| September 1985 | 0,72 % |

| Oktober 1996 | 0,68 % |

Fünf jämmerliche Monate, bei denen man sagen kann: "Na gut, das war die Durchschnittsrendite." 5 von 638, das sind 0,8 %.

Sind wir mal großzügig und sagen: Alles zwischen 0 % und 1,4 % gilt als geringe Schwankung. Die Kanalbreite ist jetzt: Eine Durchschnittsrendite nach unten (0,7 % - 0,7 %) und eine Durchschnittsrendite nach oben (0,7 % + 0,7 %).

Das Ergebnis: Knapp 100 Monate (rund 15 %) fallen in diese Schwankungsbreite. Im Umkehrschluß bedeutet das: 85 % aller Monatsrenditen liegen in Extremistan.

85 % bedeutet: Zwei Monate pro Jahr bekommen Sie eine Rendite zwischen 0 % und 1,4 %, für die anderen zehn Monate übernimmt Mr. Market keine Garantie. Da ist alles drin. Im Guten wie im Bösen.

- Oktober 2008: -18,96 %, schlimmster Monat aller Zeiten, das 27-Fache der Durchschnittsrendite

- Januar 1975 : 14,58 %, bester Monat aller Zeiten, das 21-Fache der Durchschnittsrendite

- Zweistellige Prozente, also Monate, die mindestens das vierzehnfache der Durchschnittsrendite gebracht oder gekostet haben:

- neun Monate mit mehr als zehn Prozent Gewinn,

- zehn Monate mit mehr als zehn Prozent Verlust.

- Zur Erinnerung: Es gab nur fünf Monate, die beinahe die Durchschnittsrendite geliefert haben.

Auch hier wieder die typische "Wenn-Scheisse-dann-mit-Schwung"-Verteilung:

- Es gibt mehr Monate mit positiver Rendite, als Monate mit negativer Rendite (396 zu 242). Das ist dieses "Langfristig wird alles gut".

- Der negativste Minusmonat ist extremer als der positivste Plusmonat.

- Zweistellige Prozente: Es gibt mehr richtig miese Monate, als richtig gute.

Was macht die Manie mit meinem Depot?

Die Prozente sind zwar in Dollar ermittelt; aber zur Abschätzung der emotionalen Auswirkungen auf ein Eurodepot können wir sie allemal nutzen.

| Depotwert | max Verlust | -10 % Verlust | -1 % Verlust (normale Tide) | 10 % Gewinn | max Gewinn |

|---|---|---|---|---|---|

| 10.000 € | -1.896 € | -1.000 € | -100 € | 1.000 € | 1.458 € |

| 50.000 € | -9.480 € | -5.000 € | -500 € | 5.000 € | 7.290 € |

| 100.000 € | -18.960 € | -10.000 € | -1.000 € | 10.000 € | 14.580 € |

| 250.000 € | -47.400 € | -25.000 € | -2.500 € | 25.000 € | 36.450 € |

| 500.000 € | -94.800 € | -50.000 € | -5.000 € | 50.000 € | 72.900 € |

- Die durchschnittliche ETF-Monatssparrate beträgt rund 200 €.

- Die Höhe des durchschnittlichen monatlichen Nettogehalts je Arbeitnehmer im Jahr 2022 betrug 2.265 Euro.

Wie lese ich diese Tabelle?

10.000 €-Depot

- Eine halbe Monatssparrate ist das normale Auf und Ab.

- Der aktuell maximale Gewinn: Gut die Hälfte eines Montsnettos. Yeah, reich mit Aktien, wozu noch arbeiten gehen? Das sind dann die Stories, die Sie auf Reddit oder in der Focus Money lesen.

- Der bis jetzt registrierte Maximalverlust: fast ein ganzes Monatsgehalt binnen eines Monats. Ärgerlich: Verluste schmerzen doppelt so stark, wie Gewinne uns freuen. Um psychologisch wieder ausgeglichen zu sein, brauchen wir nicht bloß ein halbes Monatsnetto Plus, sondern zwei Monatsnettos. Bonusärger: Es hat fast ein Jahr gedauert das Geld anzusparen, dass jetzt innerhalb von 30 Tagen verdampft.

250.000 €-Depot

Wenn das Depot altersvorsorgetauglich ist, reden wir nicht mehr übers Monatsnetto, sondern übers Jahresbrutto, wenn’s rund geht an der Börse. Das Monatsnetto sind die normalen Schwankungen, die keinen aus der Ruhe bringen. ABER: Wenn Ihnen diese Summe nicht über Nacht als Erbe zufällt, sondern Sie sich diese Summe über die Jahre erarbeitet haben, dann werden Sie zur gegebenen Zeit die Seniorität haben und diese Schwankungen aushalten. Das verspreche ich Ihnen.

Fazit

Wozu sind die ganzen Durchschnitte denn dann gut? Um abzuschätzen, ob die Anlageklasse eine Chance gegen die Inflation hat. Nehmen sie den langfristigen Durchschnitt und ziehen Sie die langfristige Inflationsrate davon ab. Wenn das Ergebnis positiv ist, haben Sie eine Chance Geld zu verdienen. Das ist dieser "positive Erwartungswert", von dem man immer so viel hört.

Wenn Sie jemand mit Hilfe einer glatten Durchschnittskurve von der Qualität einer Anlageklasse überzeugen will, dann rennen Sie.

- Entweder die Kurve ist tatsächlich glatt, dann ist es Tagesgeld und damit schlagen Sie die Inflation nicht,

- oder es ist eine Durchschnittskurve, die Ihnen die Volatilität verheimlicht. Die Volatilität des echten Kursverlaufs bleibt Ihnen aber nicht erspart. Also sollten Sie die auch kennen.

- Oder es ist ein Schneeballsystem.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Portfolio, Altersvorsorge, ETF

01. Februar 2023

Diamond hands

"Das sitz’ ich aus!" - Diesen Satz schleudern mir gerade junge Anleger ganz selbstbewusst entgegen.

"Ich sitz’ das aus" bedeutet: Ich habe Zeit. Mehr als genug.

Das - meine lieben Diamanthände - bestreite ich. Entschieden!

Abgelegt unter Strategie, Geldanlage, Grundlagen, Zinsen, Rendite, Anleihen, Portfolio, Altersvorsorge, sparen, ETF

11. November 2022

Wenn die Rendite im Dreieck springt

Das Renditedreieck - bekannt und beliebt beim DAX, jetzt auch für Trendfolger.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Portfolio, Altersvorsorge, ETF

04. November 2022

Historisch gesehen: Alles im grünen Bereich

Das klassische 60/40-Depot mit Verlusten wie seit 40 Jahren nicht mehr, die Inflation seit zwei Monaten zweistellig, Krieg im Osten, Pandemie im Land und Firmen, die zum Glück nicht insolvent werden, sondern nur aufhören zu produzieren.

Wenigstens ein Lichtblick, ansonsten verdunkeln ganze Schwarze-Schwan-Geschwader die Sonne. Wo kommen die nur alle her?

Gar nirgendwo. Dass, was wir gerade erleben ist vollkommen normal.

Sagt wer?

Ray Dalio in seinem Buch "The changing world order"*, auf Deutsch: "Weltordnung im Wandel: Vom Aufstieg und Fall von Nationen"*. Hardcover, 557 Seiten, Farbdruck - ein Buch, das schwer wiegt wenn man nur 23 Kilo Freigepäck hat. Ich hab’s trotzdem eingepackt - PDFs sind ok, aber im Urlaub lese ich lieber ein echtes Buch.

Ray Dalio ist seit 50 Jahren mit eigenem Geld an den Finanzmärkten unterwegs und als Chef des Hedgefonds Bridgewater nicht ganz erfolglos. Erfahrung plus "Skin in the Game".

Langfristig erfolgreiche Anleger waren schon immer eher Historiker als Futurologen. Je gründlicher wir die Vergangenheit studieren, umso weiter können wir in die Zukunft sehen.

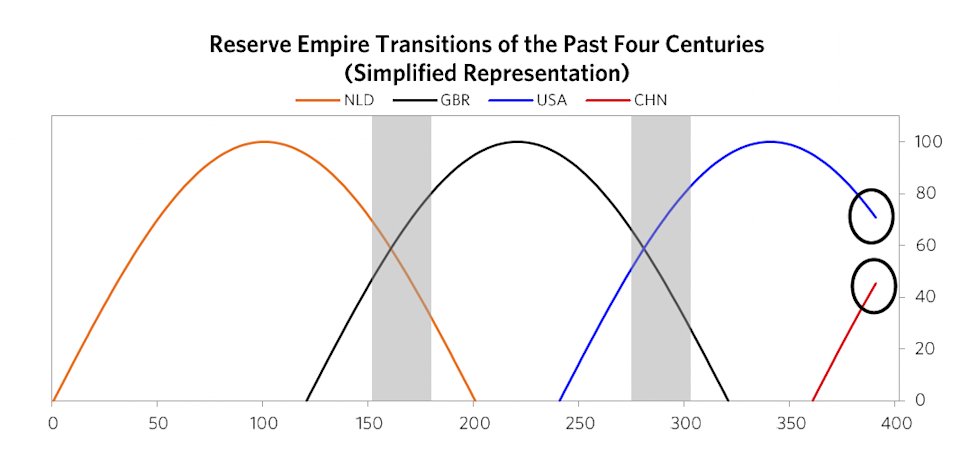

Also geht Herr Dalio 500 Jahre zurück und arbeitete sich systematisch - wie es sich für einen Quant gehört - vom Jahr 1500 in die Gegenwart vor. Dreistellige Jahreszahlen, das sind vernünftige Rückschaufenster, dann erkennt man Muster und auf einmal wird aus einem schwarzen Schwan ein ganz normaler Wiedergänger, der alle 50 bis 80 Jahre einmal erscheint.

Das, was wir heute erleben, gab es alles schon einmal.

- Aufstieg und Fall des niederländischen Imperiums. Während seiner Blütezeit um 1650 war das niederländische Imperium die unumstrittene Supermacht und Amsterdam das Finanzzentrum der Welt. Egal, ob in Europa oder Übersee: Mit dem niederländische Gulden konnte man überall bezahlen.

- Abgelöst wurden die Niederländer durch die Briten. Natürlich nicht friedlich. Drei Kriege gegen die Niederländer waren nötig und dann mussten die Briten sich noch den kleinen Korsen vom Hals schaffen. Als der endlich auf St. Helena verschimmelte, war der Weg frei für eine neue globale Leitwährung: Das Pfund Sterling.

- Der zweite Weltkrieg beendete die Vorherschaft der Briten. Die Amis waren jetzt die Supermacht und der Dollar "makes the world go round". Die eigentlichen Verlierer des zweiten Weltkriegs waren die Briten. Sie mussten sich so bei ihrer Ex-Kolonie verschulden, dass sie das ihr Imperium gekostet hat. Wer bezahlt, bestimmt gilt auch zwischen Nationen.

- Das Rad dreht sich immer weiter: Aktuell rütteln die Chinesen am Zaun und die Vorherrschaft der US-Amerikaner ist nicht mehr so absolut, wie sie einmal war.

| Aufstieg | Blütezeit | Fall |

|---|---|---|

| 1 - starke Führung | 9 - Produktivität sinkt | 13 - Verschuldung hoch |

| 2 - starker Erfindungsgeist | 10 - Überfordert | 14 - Staat wirft die Notendruckpresse an |

| 3 - gutes (Aus-)Bildungssystem | 11 - Verlust der Wettbewerbsfähigkeit | 15 - interne Konflikte |

| 4 - Kultur der Einigkeit | 12 - Wohlstandsgefälle | 16 - Verlust Leitwährung |

| 5 - sinnvoller Ressourceneinsatz | 17 - schwache Führung | |

| 6 - wettbewerbsfähige Wirtschaft | 18 - Bürgerkrieg / Revolution | |

| 7 - starkes Einkommenswachstum | ||

| 8 - gut funktionierende Kapitalmärkte / Finanzzentren |

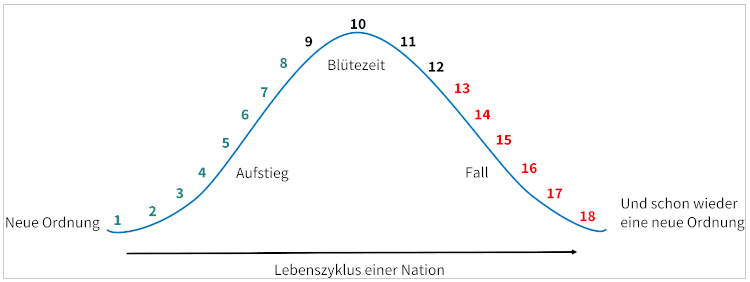

Letztlich geht jedes Land durch fünf Phasen

- Die Menschen sind arm und sie wissen, dass sie in einem armen Land leben. Also verschwenden sie kein Geld und Schulden haben sie auch kaum. Wer verleiht schon Geld an Arme.

- Die Menschen sind reich, halten sich und ihr Land aber für arm. Also wird weiter auf den Pfennig geschaut. Als Deutschland in dieser Phase war, hieß der Cent Pfennig. Das überschüssige Geld wird in Produktivitätsverbesserungen gesteckt und die Kinder bekommen eine gute Ausbildung, denn sie sollen es einmal besser haben als ihre Eltern. Das ist die produktivste Phase des ganzen Zyklus.

- Die Menschen sind reich und benehmen sich entsprechend. Die Autobahnen sind gebaut, jetzt sind die Museen dran. Und was ist ein Museum ohne Besucher: Also runter mit der Arbeitszeit. Das ist der Zeitpunkt, an dem große Länder im Allgemeinen zur globalen Wirtschafts- und Militärmacht aufsteigen.

- Das Land wird ärmer, aber die Menschen halten sich immer noch für reich. Ein Armer, der sich aufführt, wie ein Reicher verschuldet sich. Genau das passiert in diesem Stadium: "Man reiche mir die Druckerpresse". Wiederstand regt sich kaum. Warum? Nun, die Menschen, die Phase eins und zwei als Erwachsene erlebt haben sind inzwischen tot und die, die noch Leben machen Work-Live-Balance sind paralysiert von der Entscheidung Iphone 14 Pro oder Samsung Galaxy S22. Mit einem Wums oder Doppelwums läßt sich das noch übertünchen, aber die Fäulnis sitzt schon im Mark.

- Das Land ist arm und diese Erkenntnis ist angekommen. Jetzt geht das los, was man beim Krokodil Todesrolle nennt. Hohe Schulden, geringe Produktivität und schlechte Moral lassen das ganze Staatsgefüge zusammenbrechen. Dann kommt eine neue Weltordnung und das Ganze geht von Vorne los.

Oder - kürzer - mit Bismarck:

"Die erste Generation schafft Vermögen, die zweite verwaltet Vermögen, die dritte studiert Kunstgeschichte, und die vierte verkommt vollends."

Bismarck und Dalio - die zwei Welterklärer. Geht’s nicht auch etwas pragmatischer, börsennaher?

Energie - die Basis von allem

Klar, darf ich Ihnen die Herren Goehring & Rozencwajg vorstellen. Beide bilden die Goehring & Rozencwajg Associates, LLC und sind seit 1991 im Bereich Rohstoffe unterwegs. Das "unterwegs" können Sie wörtlich nehmen. Die beiden besuchen tatsächlich Minen, Ölfelder und Farmen und schreiben erst dann ihre lesenswerten Quartalsberichte, die Sie von der Web-Site herunterladen können. Für alle, die den Deal "Quartalsbericht gegen E-Mail-Adresse" nicht eingehen möchten, hält der G&R-Blog einige interessante Artikel bereit.

Im Bereich Rohstoffe sehen die beiden auf absehbare Zeit erst einmal eine Menge Volatilität.

Warum?

Grundsätzlich gilt: Wer Energie gewinnen will, muss erst einmal Energie investieren. Wer Öl fördern will, muss ein Loch bohren und auch wenn die Sonne keine Rechnung schickt: So ein Solarpaneel wird in einem Autoklaven bei 10 bar und 140 Grad laminiert. Und das ganze Kupfer, dass man braucht, um die Paneele ans Stromnetz anzuschließen, muss auch jemand aus dem Boden kratzen.

Der EROEI

Das Verhältnis von aufgewendeter Energie zu gewonnener Energie nennen die beiden EROEI. Der EROEI liegt bei

- 30:1 für Kohle und Öl. Für jedes Joule, das ich investiere, bekomme ich 30 Joule zurück.

- 15 - 10:1 für ein ungepuffertes Offshore-Windrad. Wenn man die Batterien für die Glättung des Angebots berücksichtigt, dann landen wir bei 5 - 10:1.

- Solar: 4:1 ungepuffert (nur die Solarzellen), 1,5:1 gepuffert (Solarzellen plus Batterie)

- 2,5 bis 3:1 für Biodiesel

- Kernkraft: 100:1

Dazu kommen noch einige kleine Gemeinheiten wie die Tatsache, dass das letzte Jahrzehnt durch niedrige Energiepreise und niedrige Zinsen gekennzeichnet war. Das bedeutet:

- Die neun Tonnen Kupfer, die man für den Generator einer 1,5 MW-Windmühle braucht waren billig zu haben und

- der Kredit, mit dem man das das Kupfer gekauft hat, kam mit moderaten Zinsen.

Die großen Ölfirmen des Westens haben seit Jahren ESG-getrieben ihre Ölfelder mit einem EROEI von 30:1 vernachlässigt und statt dessen in Wind und Sonne mit einem EROEI von 10:1 investiert. Damit hat der OPEC das, was man mit "Preissetzungsmacht" umschreibt.

Lange Rede, kurzer Sinn: Die Politik wünscht, dass sich energiemäßig alles in Richtung A bewegt, die Physik und die Kapitalmärkte bewegen sich in Richtung B. Dieses Ringen bringt Volatilität. Da Energie die Basis von allem ist, wirkt sich diese Volatilität auf alle Lebensbereiche aus.

Dazu lesenswert: Vaclav Smil "Energy and civilization - a history"*. Das Thema: Energie ist die einzige universelle Währung; sie ist notwendig, um etwas zu erreichen. Keine Energie, keine Zivilisation. Eine energiearme Zukunft nennt man Dystopie.

Wenn Sie kein Buch lesen wollen: In ihrem Video "History of Energy" haben Goehring & Rozencwajg die letzten 2.000 Jahre energiemäßig in 30 Minuten zusammengefasst:

Und jetzt?

Ok, also Schluss mit dem ETF-Sparplan, rein in die Rohstoffe?

Nein, nicht im geringsten. Es gilt nach wie vor:

- Et ist wie et is

- Et kütt wie et kütt

- Aber et hätt noch immer jotjegange.

Nur: Wann das "jotjegange" eintrifft, darüber sagt der kölsche Dreisatz nichts aus. Deshalb:

Mein Vorschlag

Ray Dalio hält auf seiner Web-Site zum Buch noch einige Goodies bereit. Mein Favorit: Das Whitepaper "Paradigm Shift". Hier analysiert Ray Dalio, wie sich seit 1920 Dekade für Dekade das Gleiche abspielt: Jedes mal glauben die Menschen, dass die neue Dekade in etwa so wird, wie die alte - und dann wird doch alles ganz anders.

Lesen Sie Dalios Buch und schauen Sie sich auf den beiden Web-Sites um. Entscheiden Sie dann,

- in welchem Segment des Auf und Ab Deutschland sich gerade befindet,

- wie das zu Ihrem Alter und Ihrer Lebenssituation passt.

Daraus ergibt sich dann Ihre persönliche Assetallokation.

Persönliches Fazit

Um noch einmal auf Bismarck zurückzukommen: Bei der ersten und zweiten Generation kann man long gehen und alles aussitzen, bei der dritten wird die Volatilität schon stärker. Die vierte kann man nur noch shorten.

Als Familienvater und Ehemann bin ich jedenfalls froh, neben meinen Aktien-ETFs auch Trendfolger und Longvola-Fonds zu besitzen. Das hat mich dieses Jahr knapp über Null gehalten. Viel wichtiger ist für mich aber der Seelenfrieden:

- Als reiner ETF-Anleger krieg’ ich Schnappatmung, wenn einer unser Qualitätspolitiker erklärt, dass Firmen ja nicht insolvent werden, sondern nur aufhören zu produzieren.

- Als Trendfolger sage ich mir: Kein Politiker ist unnütz, man kann ihn immer noch shorten.

Und jetzt finde ich es ganz wunderbar, in einem Land zu leben, das ein Abstraktionslevel erreicht hat, dass es ermöglicht sein Geschlecht jährlich zu wechseln. Ich könnte mich für Eva-Melody erwärmen. Man muss sich halt anpassen.

* Affiliate-Link, ich erhalte eine kleine Provision, für Sie wird das Buch nicht teurer. Ich würde beide beiden Büchern vom Hörbuch abraten, da Tabellen und Diagramme wesentliche Informationsträger sind.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Depot, Portfolio, Altersvorsorge, ETF

02. September 2022

Wenn ich alt bin, schichte ich um

Erst mal 30 Jahre in Richtung ETF marschieren und dann umschichten. Das höre ich oft. Erst diese Woche wieder. Umschichten wird besteuert. Aber wie stark? Das wollte ich herausfinden.

Die erste Hürde: Einen passenden ETF finden. Breit diversifiziert soll er sein, alt dazu und thesaurierend.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Zinsen, Rendite, Index, Depot, Anleihen, Portfolio, Altersvorsorge, sparen, ETF

03. Juni 2022

Alpha: Ja wo laufen Sie denn?

Das erste Halbjahr ist fast rum und der Trend ist stark in Deutschland.

Inflation

- 7,3 % im März

- 7,4 % im April

- knapp 8 % im Mai

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Portfolio, Altersvorsorge, ETF

25. Mai 2022

Leser K. will keine Diktatur im Depot

Leser K. fragt

Ich würde gerne nur in ETFs investieren, die demokratische Staaten abbilden. Das hat nicht nur politisch-ethische Gründe, sondern vor allem wirtschaftliche:

Ich bin optimistisch, was die Entwicklung von demokratischen Staaten angeht: Demokratien performen langfristig in allen Bereichen besser. Ich bin pessimistisch, was die Entwicklung von autokratischen Staaten angeht: Abgesehen von Outlier China gibt es derzeit keine Autokratie ohne erheblichen Ressourcen, die wirtschaftlich erfolgreich ist. Ich vertraue Autokratien wirtschaftlich nicht (Risiken: potentielle Coups, Aufstände & Kriege).

Abgelegt unter Strategie, Geldanlage, Zinsen, Rendite, Index, Depot, Portfolio, ETF, Leserfrage

14. April 2022

Wann und wo kaufe ich meinen ETF?

Leser L. schreibt

Ich interessiere mich für das Finden des optimalen Kaufkurses und des optimalen Börsenplatzes bei ETFs.

Konkret möchte ich den ETF VanEck Morningstar Developed Markets Dividend Leaders kaufen und frage mich, ob ich den einfach blind bei Xetra kaufen kann und ob die Angabe des auf der Website genannten Kurses als Limit ausreichend ist, um nicht zu viel zu bezahlen.

Unter "Börsennotierungen des VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF" sind internationale Börsen genannt. Manchmal komme ich erst Abends zum Handeln. Dann sind die deutschen Börsen bereits geschlossen. Interessant ist dann ein Handel an internationalen Börsen. Wie stelle ich fest, wo das sinnvoll ist?

Häufig wird auch der Kauf direkt vom Emittenten beim Broker angeboten. Ist das sinnvoll für mich als Kunden oder normalerweise nicht?

Abgelegt unter Strategie, Geldanlage, Grundlagen, Index, Depot, Portfolio, ETF, Leserfrage

07. April 2022

Wie schmeißt man Russland aus dem Index?

Leser M. fragt

Könnten Sie bitte darauf nochmal eingehen, welche Vorgaben Fondsanbietern durch die Sanktionen auferlegt wurden?

Abgelegt unter Strategie, Geldanlage, Index, ETF, Leserfrage

30. März 2022

Leser M.: Ist 70/30 noch zeitgemäß?

Leser M. schreibt

Meine Befürchtung ist die Folgende: Die russischen Streitkräfte haben gezeigt, dass sie aus den jüngsten Konflikten weltweit sehr wenig gelernt haben, Beispielsweise über die für Panzer verheerende Wirkung von modernen Panzerabwehrraketen und viele weitere Fehler machen.

Zudem hat die Reaktion des Westens wohl die Erwartungen in Moskau weit übertroffen. Putin steckt mächtig in der Klemme. Während hierzulande immer auf 142 Länder verwiesen wird, die

Russland in der UNO verurteilt haben, zeigt sich, dass durchaus gewichtige Länder wie China, Indien, Brasilien und weitere sich zumindest nicht ablehnend positionieren.

Nicht nur Indien und China dürften gerade sehr billige Rohstofflieferungen aus Russland angeboten bekommen. Diese Lage dürfte China gefallen, die Putin nun als Bittsteller

erleben und gewiss kein Interesse haben dürften, in Moskau einen Umsturz zu sehen, der womöglich zu einem westlich zugewandten Nachfolger von Putin a la Nawalni führt.

Also ist eher wahrscheinlich abzusehen, dass die Chinesen die Kriegsbemühungen der Russen unterstützen werden je länger der Krieg in der Schwebe hängt bzw. in wirklich jeder

Hinsicht eine Niederlage von Russland droht.

Dies dürfte die USA auf den Plan rufen und recht wahrscheinlich Sanktionen gegen China auslösen. Eventuell mit ähnlichen Folgen wie bezüglich Ukraine, so dass China sich dazu entschließt, wenn sowieso chinesische Aktien de-listed werden und die chinesische Wirtschaft ähnlich unter Druck gesetzt wird, wie die Russische, auf Taiwan loszugehen.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Neurofinance, Rendite, Index, Depot, Portfolio, Altersvorsorge, ETF, Leserfrage

Die Seminarreihe: Passiv investieren mit ETFs. Werden Sie zum souveränen Selbstentscheider.

Der Finanzwesir kommt zu Ihnen via Twitter, E-Mail oder als RSS-Feed: Artikel | Kommentare.

Auf Feedly folgen.

Autonome Zellen

Die Finanzwesir-Community: Regelmäßige Lesertreffen (30 Städte, 4 Länder)

Artikel durchsuchen

Neuste Kommentare

- Finanzwesir: Hallo Timo, Glättung der Renditen. Wer braucht so etwas? Jeder…

- Timo: Moin Albert, interessante Gegenüberstellung. Und auf intellektueller Ebene ist die…

- Finanzwesir: Hallo Marc, der MAN AHL hat seine Kapazitätsgrenze erreicht. Das…

- Finanzwesir: Hallo Felix, "Wie schlägt sich der Democratic Alpha Fonds in…

- Finanzwesir: Hallo Herr M., "… ist mir dann doch ein wenig…

- Felix Haupt: Wie schlägt sich der Democratic Alpha Fonds in der aktuellen…

- Felix Haupt: Time in the market beats timing the market.

- Herr M: "Die Assetallokation dominiert." Stimme zu. Aber: "Assetallokation meint hier nicht:…

- Dixie: Guter Artikel! Im Ergebnis ist die „Investiererei“, zumindest für die…

- Marcus: Faszinierend. So viel theoretisches (und interessantes) Wissen, ohne jeden praktischen…

Lesenswert

Diese Blogs und Foren kann ich empfehlen.

Meine Finanz-Bibliothek

Die 5 wichtigsten Artikel

- Hilfe, meine Finanzen sind ein gordischer Knoten

- Die perfekte Geldanlage? Vergiss es!

- Wie bin ich finanziell gut aufgestellt?

- Ich lege mein Geld passiv an

- Ihre Arbeitskraft: Immer noch wichtiger als alles andere