Finanzwesir

Finanzen geregelt - Freiräume geschaffen

Alle Artikel mit dem Tag: etf

30. Juli 2021

Alpha-Fonds: Am Ziel vorbei?

Leser L. hat mir eine lange Mail mit drei sehr interessanten Fragen gestellt. Da die Fragen recht unterschiedliche Alpha-Aspekte betreffen, antworte ich in drei Artikeln.

| Verfolgen Alpha-Fonds das richtige Ziel? | ETF + Alpha in Seitwärtsphasen | "Truly-Democratic-Alpha"-Fonds selbst bauen |

Abgelegt unter Strategie, Geldanlage, Portfolio, ETF, Leserfrage

30. Juli 2021

Alpha-Fonds selbst gebaut

Leser L. hat mir eine lange Mail mit drei sehr interessanten Fragen gestellt. Da die Fragen recht unterschiedliche Alpha-Aspekte betreffen, antworte ich in drei Artikeln.

| Verfolgen Alpha-Fonds das richtige Ziel? | ETF + Alpha in Seitwärtsphasen | "Truly-Democratic-Alpha"-Fonds selbst bauen |

Abgelegt unter Strategie, Geldanlage, Portfolio, ETF, Leserfrage

30. Juli 2021

Leserfrage: Kein Trend, was tun?

Leser L. hat mir eine lange Mail mit drei sehr interessanten Fragen gestellt. Da die Fragen recht unterschiedliche Alpha-Aspekte betreffen, antworte ich in drei Artikeln.

| Verfolgen Alpha-Fonds das richtige Ziel? | ETF + Alpha in Seitwärtsphasen | "Truly-Democratic-Alpha"-Fonds selbst bauen |

Abgelegt unter Strategie, Geldanlage, Portfolio, ETF, Leserfrage

16. Juli 2021

Ohne Risikomanagement kein Erfolg an der Börse

Meine persönliche Definition nach über 20 Jahren Börse: Risikomanagement ist, wenn man ruhig schlafen kann.

Gutes Risikomanagement für Börsianer besteht aus zwei Teilen:

- Begib Dich nicht in Gefahr – Vermeide Risiko

- Manage das Risiko, dass Du eingehen musst.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Depot, Anleihen, Portfolio, Altersvorsorge, sparen, ETF

22. Juni 2021

Anleihen: Keine gute Idee (mehr)?

Zwei Dinge gehören in ein Depot:

- Aktien für die Rendite

- Anleihen für Stabilität und Einkommen

Doch ist das noch so?

Was passiert, wenn man einem Juristen und einem Ingenieur ein Telefonbuch in die Hand drückt und sagt: "Auswendig lernen!"

Der Jurist fragt: "Bis wann?", der Ingenieur: "Warum?"

Wenn Sie als Anleger überleben wollen, müssen Sie sich wie ein Ingenieur verhalten. Fragen Sie immer: "Warum?" Besonders, wenn es sich um "amtliche Ansagen" handelt, die einfach ohne Begründung vor Ihrer Haustür abgestellt werden.

Grundsätzlich gilt das, was Samuel Arbesman in seinem Buch "The Half-Life of Facts" geschrieben hat: Alles, was wir wissen, hat ein Verfallsdatum.

Lassen Sie uns ein wenig containern. Mal sehen, was wir finden.

Anleihen und Aktien im Depot von 1970 bis heute

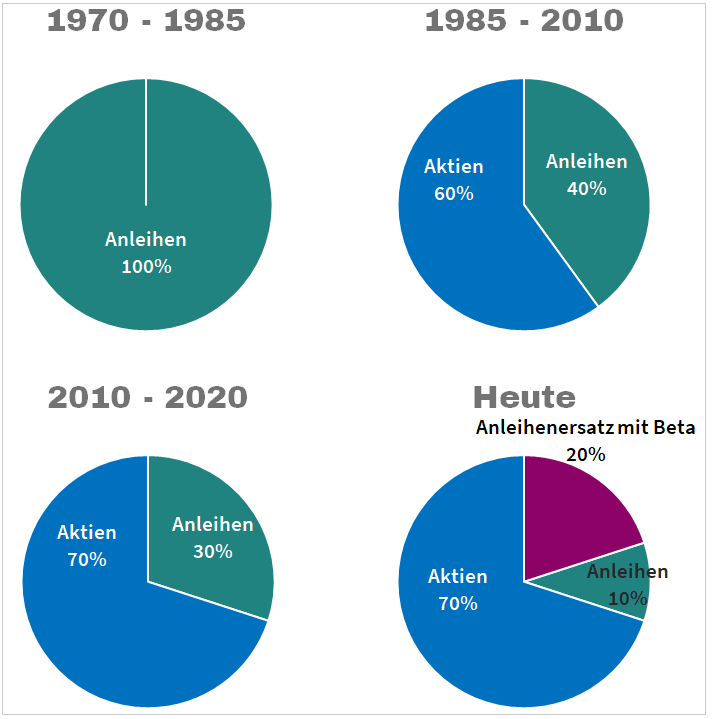

Assetklassen-Drift von 1970 – 2020, Quelle: Salem Abraham

Diese Grafik stammt aus dem unten eingebundenen Video. Es zeigt die Assetklassen-Drift im Laufe der letzten fünfzig Jahre. In den 70-ger Jahren des letzten Jahrhunderts brachten Anleihen auskömmliche sieben bis acht Prozent vor Steuern und Inflation. Mit anderen Worten: Aktienrendite und keine Schwankungen. Kein klar denkender Mensch fasst da eine Aktie an.

Doch die Zeiten ändern sich. Die Anleihen wurden zum Juniorpartner degradiert. Von hundert Prozent auf zehn Prozent in 50 Jahren. Warum? Kümmern wir uns um den ersten Fakt: Anleihen liefern ein Einkommen. Stimmt das noch?

Anleihen: Der gnadenlose Zinsrückgang

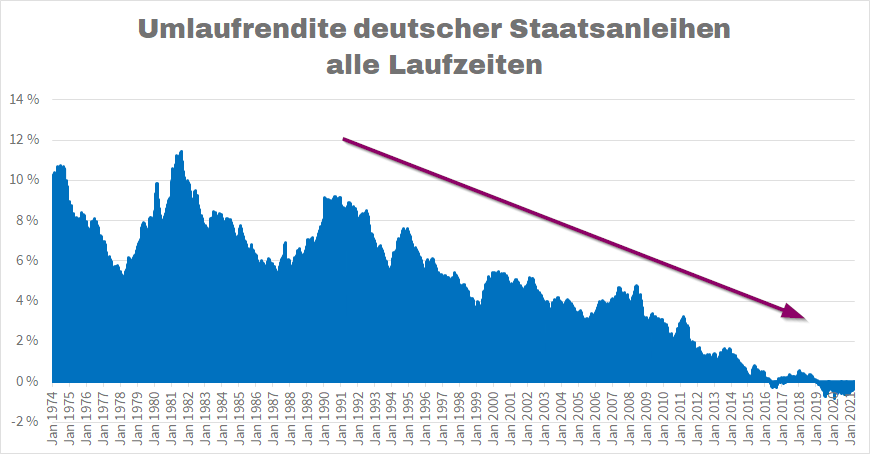

Umlaufrendite deutscher Staatsanleihen von 1974 – 2021; Quelle: Bundesbank

Am 28. September 1990 betrug die Umlaufrendite deutscher Staatsanleihen sagenhafte 9,21 % (das ist die MSCI-World-Liga). Seit diesem Tag geht es für die deutschen Staatsanleihen nur noch abwärts.

Das bedeutet: Der deutsche Sparer hofft seit 11.189 Tagen – das sind 30 Jahre, 7 Monate und 19 Tage – auf die Zinswende.

Schauen Sie, was aus dem stolzen Zins-Himalaya der 70-ger und 80-ger Jahre geworden ist: Eine kleine blaue Niedrigzins-Pfütze, die sich verschämt am rechten Rand herumdrückt.

Umlaufrendite

Die Umlaufrendite ist die gewichtete durchschnittliche Rendite eines Korbes börsengehandelter Anleihen allerbester Bonität. In unserem Fall besteht der Korb aus deutschen Staatsanleihen aller Restlaufzeiten. Die Umlaufrendite zeigt das Zinsniveau und die großen Zinstrends an und ist das Anleihen-Äquivalent zum DAX.

Anleihen in der Falle: Sinkende Zinsen, steigende Inflation

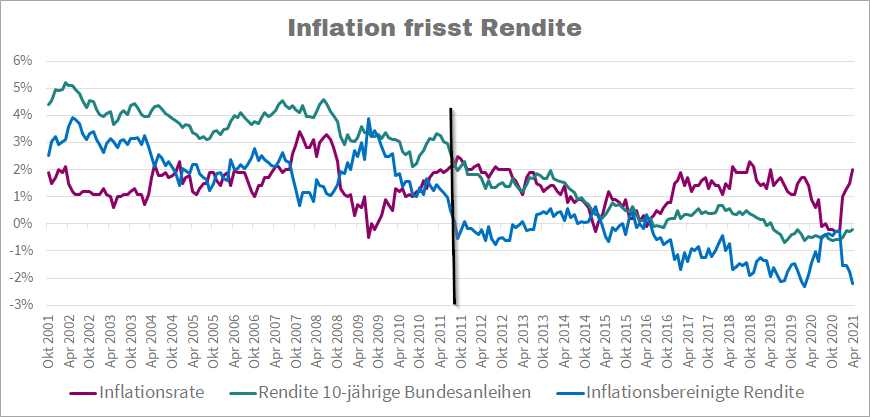

Rendite bedeutet für uns Anleger: Was bleibt nach Steuern und Inflation über? Die steuerliche Belastung ist individuell, die Inflation ist für alle gleich. Für 10-jährige Staatsanleihen stellt die Bundesbank die längste Zeitreihe zur Verfügung. Inflation und Rendite starten im Oktober 2001:

Inflationsbereinigte Rendite 10-jähriger Bundesanleihen von 2001 – 2021; Quelle Anleihenrendite; Quelle Inflationsraten

Bis zum September 2011 gab es noch etwas zu verdienen, danach schlägt die Inflation die Rendite der 10-jähringen Staatsanleihen. Seit knapp zehn Jahren, das sind 3.546 Tage oder 116 Monate, "Warten auf Godot und die Zinswende".

Zwischenfazit Anleihen und Einkommen

Mit Staatsanleihen – gleich welcher Laufzeit – ist kein Geld mehr zu verdienen. Hier regiert der Niedrigzins. Aber müssen es denn Staatsanleihen sein? Es gibt ja noch andere Anleihetypen. Vielleicht klappt es da besser mit dem Einkommen.

Anleihen jenseits der Staatsanleihen

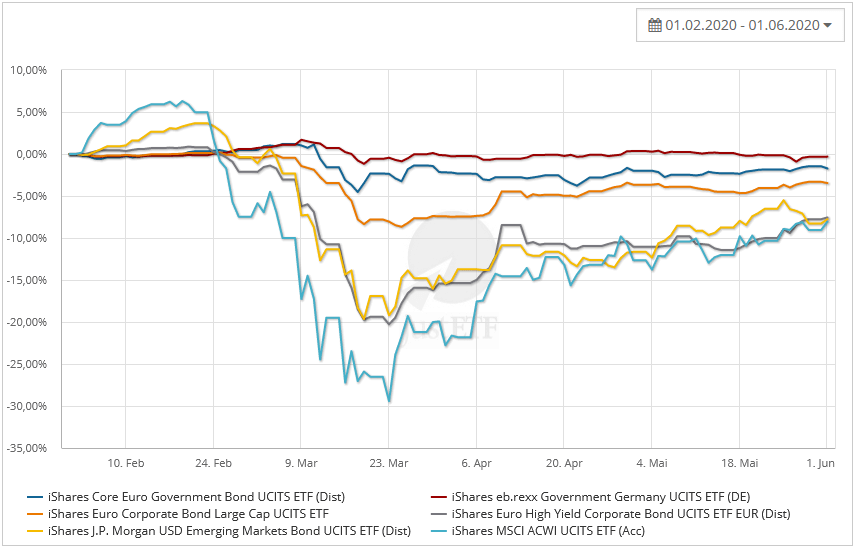

Kursentwicklung Anleihen in Coronakrise im Vergleich zu MSCI ACWI; Quelle: https://www.justetf.de

Kursentwicklung Anleihen in Coronakrise im Vergleich zu MSCI ACWI; Quelle: https://www.justetf.de

Wie sind die einzelnen Anleihetypen durch die Corona-Krise gekommen? Die hellblaue Linie ist der MSCI ACWI (umfasst Industrie- und Schwellenländer). Dieser Index ist unser Maß für den Maximalabsturz.

| Assetklasse (alles in Euro) | maximaler Verlust | Kupon (per 8.9.2020)* | WKN |

|---|---|---|---|

| MSCI ACWI | -29,42 % | n/a | A1JMDF |

| —- | —- | —- | —- |

| Firmenanleihen kein Investment Grade (Hochzinsanleihen) | -20,28 % | 3,4 % | A1C3NE |

| Schwellenländer | -19,66 % | 4,94 % | A0NECU |

| Firmenanleihen Investment Grade | -8,35 % | 1,53 % | 778928 |

| Staatsanleihen Eurozone | -4,52% | 2,18 % | A0RL83 |

| Deutsche Staatsanleihen | -1,17 % | 0,82 % | 628946 |

Kursverluste Anleiheklassen in Coronakrise im Vergleich zu MSCI ACWI; * = gewichteter Anteil der Jahreszinssätze der im ETF enthaltenen Anleihen

Wir sehen:

- Hochzinsanleihen und Schwellenländer: aktienähnliche Verluste, Rendite bestenfalls halb so groß wie bei Aktien. Heutzutage sind drei bis fünf Prozent "Hochzins". In den 80-er Jahren haben grundsolide Staatsanleihen das Doppelte abgeworfen.

- Firmenanleihen: Für weniger als zwei Prozent Ausschüttung kriege ich Schwankungen von knapp 10 %. Das ist kein Stabilitätsanker.

- Euro-Staatsanleihen: Na ja, doll ist nicht. Pro 100 € kriege ich 2 € Zinsen, kann aber knapp 5 € Buchverluste machen. Ist das nicht ein bisschen asymmetrisch in die falsche Richtung?

- Deutsche Staatsanleihen haben halbwegs standgehalten. Aber im Kurs gestiegen sind sie nicht. Das erwarte ich eigentlich von diesen Anleihen. Niedrigzinsen, na gut; aber dann bitte Kurssteigerungen, um die Verluste meiner Aktien auszugleichen. So wie das in der letzten großen Krise passiert ist.

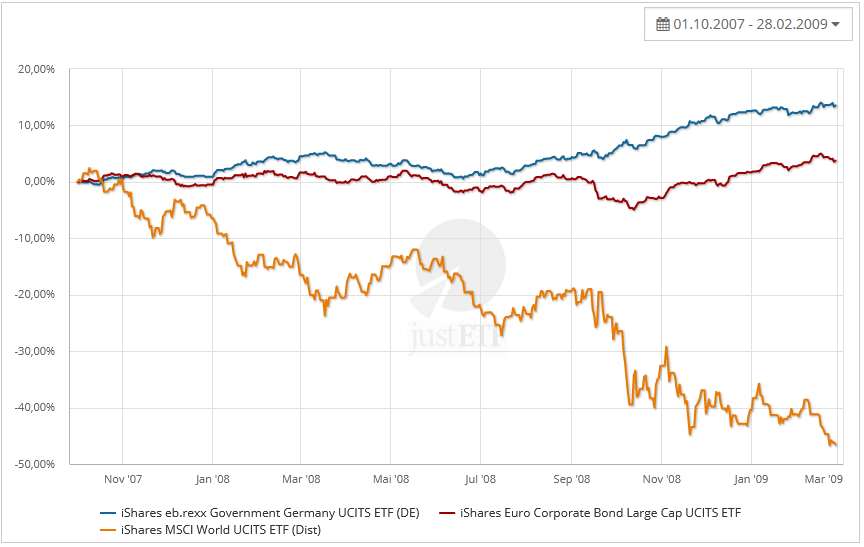

Kursentwicklung Anleihen im Vergleich zum MSCI World in der Subprimekrise; Quelle: https://www.justetf.de

Kursentwicklung Anleihen im Vergleich zum MSCI World in der Subprimekrise; Quelle: https://www.justetf.de

Die Subprime-Krise beginnt im Oktober 2007. Die Kurse beginnen zu bröckeln, ab September 2008 dann der große Ausverkauf. Was machen die Anleihen? Sowohl die Firmen-, wie die Staatsanleihen sind von "Investment Grade"-Qualität und tun das, was man von Ihnen erwartet: Sie steigen im Kurs. Die Firmenanleihen werden zunächst mit nach unten gezogen, bewähren sich dann aber auch als sicherer Hafen.

Warum steigen die Anleihekurse in der Krise?

- In der Krise drängt jeder den sicheren Schuldnern sein Geld auf, das treibt die Preise

- Die sicheren Schuldner beschließen: Na, dann statten wir unsere nächste Anleihe doch mit etwas frugaleren Zinsen aus.

- Wenn das Zinsniveau sinkt, steigen die Alt-Papiere im Kurs. Davon profitieren die Anleger ebenfalls.

Diese Kombination hat die Preise von Qualitätsanleihen in den letzten Jahrzehnten zuverlässig in jeder Krise nach oben getrieben.

Exkurs: Was beeinflusst den Kurs von Anleihen?

Vor allem das Zinsniveau ist verantwortlich für die Kursentwicklung von Anleihen. Hier ein Beispiel.

Sie kaufen für 1.000 € eine Anleihe. Der aktuelle Marktzins liegt bei 2 Prozent und auch die Anleihe wirft jedes Jahr 2 Prozent an Zinsen ab.

| Investition | Laufzeit | Kurs | Nominalwert | jährlicher Zins | Marktzins zum Kaufzeitpunkt |

|---|---|---|---|---|---|

| 1.000 € | 5 Jahre | 100 % | 1.000 € | 2 % | 2 % |

| —- | —- | —- | —- | —- | —- |

Zahlungsströme:

- jährlich 20 €, in Summe 100 € über die 5 Jahre

- im 5. Jahr zusätzlich die Rückzahlung des eingesetzten Kapitals von 1.000 €

Nach zwei Jahren fällt der Marktzins auf 1 Prozent.

- Das restliche Ertragspotenzial Ihrer Anleihe: drei Jahre zu je 20 € macht 60 €. Dann wird zurückgezahlt.

- Das Ertragspotenzial der neuen Anleihe: Die neuen Fünfjährigen bringen ein Prozent. Auf drei Jahre gerechnet sind das 30 €.

Jetzt können Sie einen höheren Preis verlangen, denn das Ertragspotenzial Ihrer Anleihe ist höher als das, was ich zurzeit kaufen kann. Für 1.030 € kaufe ich Ihnen Ihre Anleihe ab, für die Sie zwei Jahre zuvor 1.000 € bezahlt haben.

Ihre Bilanz

| Zahlungsströme | Summe |

|---|---|

| Zinszahlung Jahr 1 | 20 € |

| —- | —- |

| Zinszahlung Jahr 2 | 20 € |

| Verkauf | 1.030 € |

| Summe | 1.070 € |

| Kaufpreis | – 1.000 € |

| Bilanz | 70 € Gewinn |

Anleihenkurse steigen, wenn die Zinsen sinken

| Investition | Rest-Laufzeit | Nominal-Wert | jährlicher Zins | Markt-Zins | Kurs | Kurswert |

|---|---|---|---|---|---|---|

| 1.000 € | 3 Jahre | 1.000 € | 2 % | 1 % | 103 % | 1.030 € |

| —- | —- | —- | —- | —- | —- | —- |

In meinem Beispiel gab es noch Luft nach unten, nur: Wohin sollen die Zinsen noch sinken? Irgendwann ist es für die Banken billiger einen Duck'schen Geldspeicher zu bauen und das Geld einfach zu wiegen anstatt die EZB dafür zu bezahlen das Geld zu verwahren.

Die Niedrigzinsen haben dieses Spiel umgebracht.

Zwischenfazit Anleihen als Stabilitätsanker

Nur deutsche Staatsanleihen taugen als Stabilitätsanker. Alle anderen Anlageklassen schwanken viel zu stark. Aber wenn die Zinsen so darnieder liegen hilft auch ein Triple-A nichts mehr. Sämtliche Kurssteigerungspotentiale sind ausgereizt.

So sitzen die Anleger in der Falle. Sie haben zwei Optionen

- Die Renditewünsche herunterschrauben

- Mehr Schwankungen ins Depot holen (Aktien und Junk-Bonds)

Die Renditewünsche will aber niemand herunterschrauben, also werden Anleihen durch Aktien ersetzt und man redet sich das Ganze schön: Dividenden sind die neuen Zinsen. So sind wir in den letzten fünfzig Jahren von hundert Prozent Anleihen auf zehn Prozent Anleihen gekommen

Worüber wir noch nicht gesprochen haben

Über das Warum. Das war doch der Start unserer Reise: Wir wollten das Warum containern.

Das "Warum verdrängen die Aktien die Anleihen" haben wir geklärt. Aber was ist mit dem Master-Warum:

Aber warum sinken die Zinsen so?

Dieses Warum interessiert uns als Anleger nicht. "Et is wie et is" (erster Paragraph des Kölschen Grundgesetzes). Mehr müssen wir nicht wissen. Alles andere ist wüste Spekulation. Diese ganze Wühlerei in den Makro-Faktoren ist was für den Grill oder den Elfenbeinturm.

Makro-Faktoren? Ja, so nennen die VWLer das, wenn Sie beim Grillen ganz kühn Trumps Tweets, Chinas Corona-Maßnahmen und Deutschlands Defizit zu einem Zinskomplott gegen den deutschen Sparer verrühren. Sicher eine coole Story, intellektuell aufregend; aber auch hier gilt das alte Traderwort: Willst Du recht haben oder Geld verdienen?

Als Anleger können wir entweder in alten Zeiten schwelgen oder uns auf das besinnen, was unsere Spezies von den Savannen Afrikas bis in den letzten – oft sehr kalten und unwirtlichen – Winkel dieses Planeten gebracht hat: Wir passen uns einfach an und verfrachten die fünfzig Jahre gültigen Glaubenssätze bezüglich Anleihen in den Container, denn

"Alles hat ein Ende nur die Wurst hat zwei".

Fazit

- Vor 50 Jahren: Anleihe = aktienähnliche Renditen, null Schwankungen

- Heute: Anleihe = null Rendite, aktienähnliche Schwankungen

Und jetzt? Das habe ich mich auch gefragt. Die einzige Anlageklasse, die mir - konstruktionsbedingt - sinnvoll erscheint sind Alpha-Fonds

Hintergrund-Infos

In diesem Video diskutiert Salem Abraham, ein Börsenveteran mit 30-jähriger Tradingerfahrung, das Thema "Niedrigzinsen und Assetklassen-Drift".

Abgelegt unter Strategie, Geldanlage, Grundlagen, Zinsen, Rendite, Index, Anleihen, Portfolio, Altersvorsorge, sparen, ETF

17. Juni 2021

Vom Alpha-Leugner zum Trendfolger

In meinen Seminaren und auf dem FinCamp wurde ich immer wieder darauf angesprochen: "Was kann man tun, um die Schwankungen im Depot zu verringern?"

Meine Antwort: Verwässern. Schütten Sie so lange Tagesgeld in die Renditesuppe, bis Sie die Schwankungen des gesamten Depots aushalten. Eine kleine Überschlagsrechung zeigt:

Ein Depot, dass maximal 20 Prozent verlieren darf, besteht zu 60 % aus Tagesgeld.

Vor Steuern bringt Tagesgeld 0,2 %, ETFs liefern 9 %.

Abgelegt unter Strategie, Geldanlage, Index, DAX, Depot, Portfolio, Altersvorsorge, ETF

14. Juni 2021

Alpha – der Heilige Gral der Überrendite. Leider vom Aussterben bedroht.

Wenn ich mit meinem MSCI World 7 % in einem Jahr verdiene und Sie mit sorgfältig ausgewählten Aktien internationaler Großunternehmen 8 % Rendite erzielen, dann beträgt Ihr Alpha 1 %.

Wenn ich dagegen überall rumerzähle, dass mein MSCI World Ihr Tagesgeldkonto vernichtend geschlagen hat, dann ist das kein Alpha, sondern der falsche Benchmark. Deshalb die Frage: Was ist dieses Alpha denn?

Alpha ist schwer zu fassen und wird kontrovers diskutiert. Aber: Hegel hilft! Sein Ansatz: Eine Sache lässt sich am besten begreifen, wenn alle Aspekte beleuchtet werden. These plus Antithese ergibt die Synthese.

- Die These (verfasst am 28. März 2017): Das Alpha versiegt. Darum geht es in diesem Artikel.

- Die Antithese (geschrieben am 16. Juni 2021): Alpha gibt es genug. Diese Position vertrete ich im Artikel Alpha-Quellen - wie zuverlässig sprudelt die Überrendite?

- Die Synthese: Wie kann Alpha gleichzeitig sprudeln und versiegen? Die Alpha-Synthese.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, ETF

04. Juni 2021

Kalaschnikow - was letzte Preis?

Leser C. ist 45 Jahre alt, sein Anlagehorizont liegt bei über 15 Jahren und er möchte - eigentlich - 120.000 Euro in den Vanguard FTSE All-World-ETF (WKN: A2PKXG) investieren.

Aber: Die Marktlage ist unsicher. Er hört von Inflation, steigenden Rohstoffpreisen, in Weißrussland fangen sie Blogger und dann ist da noch der Chinakonflikt.

"Ich habe oft gelesen, dass die Einmalanlage besser wäre als ein Sparplan. Dies hängt jedoch von der Marktlage ab. Bei einem volatilen Marktumfeld ist ein Sparplan günstiger, bei einer Hausse der Einmalbetrag. In der unsicheren Marktlage widerstrebt es mir, All-in zu gehen.

Bei allen Unsicherheiten, eine Sache ist für C. klar: Bis Jahresende ist die Sache durch. Spätestens am 31.12.2021 sind die 120.000 Euro angelegt.

Aber wie? C. hat sich drei Szenarios überlegt

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Depot, Portfolio, Altersvorsorge, sparen, ETF, Leserfrage

20. Mai 2021

Kann Leser P. die Rentenlücke schließen?

Leser P. schreibt

Zwei Jahre vor der Rente und zwei Jahre vor dem Auslaufen meiner Hypotheken bin ich gerade geschockt "aufgewacht". Trotz dreier Betriebsrenten wird es eng, weil ich damit viel zu spät begonnen habe.

In dem Irrglauben, ich bräuchte am Ende der Laufzeiten noch rund 30.000 Euro für die Restschuld der Hypotheken, habe ich die "schön brav" auf Giro- und Tagesgeldkonto gelagert, wo es zu Beginn ja noch erträgliche Zinsen gab.

Nun habe ich nachgerechnet und festgestellt, dass die Kredite wegen meiner immer maximalen Sondertilgungen am Ende so gut wie abbezahlt sind, wenn nicht sogar früher.

Dann stieß ich vor ein paar Wochen irgendwie auf Finanzfluss und damit auf Sie und Herrn Kommer und habe tagelang nur Youtube-Videos konsumiert.

Abgelegt unter Strategie, Geldanlage, Grundlagen, Zinsen, Rendite, Index, Depot, Portfolio, Altersvorsorge, sparen, ETF, Leserfrage

05. Mai 2021

Leser fragt: Was, wenn Vanguard doch pleite geht?

Leser M. fragt

Was geschieht in dem unwahrscheinlichen Fall der Insolvenz von Vanguard?

Ich habe mich für Vanguard-ETFs entschieden, die FTSE-Indizes abbilden. Wenn ich mich richtig informiert habe, gibt es keinen anderen ETF-Anbieter, der ETFs mit diesen Indizes anbietet.

Wird ein anderer Vermögensverwalter FTSE lizenzieren, nur damit er dann die Produkte weiterführen kann? Oder wird es - und da fehlt mir die Phantasie, wie das gehen soll - einen Umrechnungsfaktor geben, damit FTSE-Produkte in MSCI-Produkte überführt werden können?

Sie schreiben, dass man auch auf die Fondsgröße und das Fondsalter schauen muss. Vanguard ist in Deutschland kaum vier Jahre alt. Bezieht sich die Fondsgröße von derzeit 7 Milliarden des Korbes FTSE All-World (IE00B3RBWM25) nur auf das verwaltete Vermögen in Deutschland?

Abgelegt unter Strategie, Geldanlage, Grundlagen, Index, Depot, Portfolio, Altersvorsorge, ETF, Leserfrage

Die Seminarreihe: Passiv investieren mit ETFs. Werden Sie zum souveränen Selbstentscheider.

Der Finanzwesir kommt zu Ihnen via Twitter, E-Mail oder als RSS-Feed: Artikel | Kommentare.

Auf Feedly folgen.

Autonome Zellen

Die Finanzwesir-Community: Regelmäßige Lesertreffen (30 Städte, 4 Länder)

Artikel durchsuchen

Neuste Kommentare

- Finanzwesir: Hallo Timo, Glättung der Renditen. Wer braucht so etwas? Jeder…

- Timo: Moin Albert, interessante Gegenüberstellung. Und auf intellektueller Ebene ist die…

- Finanzwesir: Hallo Marc, der MAN AHL hat seine Kapazitätsgrenze erreicht. Das…

- Finanzwesir: Hallo Felix, "Wie schlägt sich der Democratic Alpha Fonds in…

- Finanzwesir: Hallo Herr M., "… ist mir dann doch ein wenig…

- Felix Haupt: Wie schlägt sich der Democratic Alpha Fonds in der aktuellen…

- Felix Haupt: Time in the market beats timing the market.

- Herr M: "Die Assetallokation dominiert." Stimme zu. Aber: "Assetallokation meint hier nicht:…

- Dixie: Guter Artikel! Im Ergebnis ist die „Investiererei“, zumindest für die…

- Marcus: Faszinierend. So viel theoretisches (und interessantes) Wissen, ohne jeden praktischen…

Lesenswert

Diese Blogs und Foren kann ich empfehlen.

Meine Finanz-Bibliothek

Die 5 wichtigsten Artikel

- Hilfe, meine Finanzen sind ein gordischer Knoten

- Die perfekte Geldanlage? Vergiss es!

- Wie bin ich finanziell gut aufgestellt?

- Ich lege mein Geld passiv an

- Ihre Arbeitskraft: Immer noch wichtiger als alles andere