Höret nicht auf die Finanz-Onanisten!

Exemplarische Leserfragen

Leserin A.

Ich möchte gerne anfangen, zwei ETFs zu besparen (MSCI World & MSCI EM, ganz klassisch) mit irgendwas um die 500 €. Einfach zum Einsteigen und um mal meine psychologische Verfassung in der Praxis zu testen.

Jetzt frage ich mich aber immer noch, was ich da genau kaufen soll. Wie finde ich den "besten" ETF für meinen gewählten Index? Gibt ja doch viele.

Ich würde gerne einfach anfangen, aber im Moment sind da immer noch zu viele Fragezeichen in meinem Kopf.

Leser T.

Kannst Du mir bitte kurz einige sinnvolle/mögliche MSCI World ETFs mitgeben, da bei JustETF sehr viele selektiert werden und ich den Überblick verloren habe.

via Twitter

@jurabilis

Welchen ETF auf den MSCI Small Cap würdest du empfehlen?

Leser M.

ich werde dieses Jahr 50 Jahre alt und habe durch meine nun fast erwachsenen Kindern und meiner neuen Lebenspartnerin erstmals Gelegenheit,Geld anzulegen. Daher habe ich mich entschlossen monatlich 200 Euro zu investieren. Ich möchte gerne mit ETFs beginnen.

Ausgesucht habe ich einen Aktions-ETF MSCI-Ishare . Aber jetzt glaube ich, dass ein ETF wohl doch nicht besonders ausgeklügelt ist - beziehungsweise nicht ausreicht - um vor meiner Pensionierung noch ein kleines Polster aufzubauen.

Wie sollte ich deiner Meinung nach vorgehen?

Wenn man nur im Schichtdienst ackert hat man irgendwie keine Zeit,oder Lust sich damit zu beschäftigen. Könntest du mir bitte behilflich sein?

Der Finanzwesir antwortet

Vier Fragen, ein Thema: Wie finde ich den richtigen ETF? Das ist eine der höchsten Hürden, die ein angehender Anleger überspringen muss. Würde ich alle Welcher-ETF-Mails ausdrucken, wäre Hamburg zentimeterhoch mit Papier bedeckt.

Die gute Nachricht: Es ist egal. Zumindest wenn es um die Performance geht. Sie müssen nur zwei Entscheidungen fällen

- Thesaurierer oder Ausschütter

- Swapper oder Replizierer

Ihr Entscheidungskriterium: Al gusto. Ich habe mittlerweile so viele gute Argumente für alle vier Positionen gehört, dass ich guten Gewissens sagen kann: Das ist ungefähr so wichtig wie die Augenfarbe beim Verlieben. Klar, man hat bestimmte Vorstellungen. Blau wäre schön. Aber wenn das Gesamtpaket stimmt, nimmt man auch braun.

Oder man grübelt rum, ob nicht grün auch ganz schön wäre und bleibt Single.

Vollkommen unwichtig ist dagegen das Starren auf die Kosten. Warum werden wir gleich sehen.

Kurzer Exkurs

Diesen Artikel hätte ich vor 2018 nicht geschrieben. Er basiert auf dem ganzen Elend, dass ich den letzten viereinhalb Jahren gesehen und gehört habe. Ich habe vor einiger Zeit eine Umfrage unter meinen Lesern gemacht. Eine Erkenntnis: Es gibt eine signifikante Minderheit, die bis zu sechs Monaten braucht bis die Assetallokation steht und dann noch einmal sechs Monaten nach den ETFs ihres Vertrauens sucht.

Je nach Rechnung vergehen acht bis zwölf Monate bis zum ersten Kauf. Knackpunkt immer wieder: Der richtige ETF. Wird der nicht gefunden, wird das ganze Projekt abgeblasen.

Deshalb reagiere ich mittlerweile sehr ungehalten auf die Snake-Oil-Verkäufer der Finanzindustrie und die Excel-Onanisten aus dem Elfenbeinturm, die mit ihren Zwei-Nachkomma-Stellen-Listen von A1 bis Z500 nur Verwirrung stiften.

Das Problem mit den Elfenbeintürmen: Sie werden nicht mit Panoramafenstern ausgeliefert. Wer aus Schießscharten lugt, tut sich schwer das ganze Schlachtfeld zu überblicken. Diese Jungs liefern Kennzahlen von Alpha bis Omega, aber alle ohne Belang. Das sind die Typen, die Dich mit Ihren Fachkenntnissen in Grund und Boden argumentieren, dabei aber nur verbrannte Erde hinterlassen weil man dann so viele Wenns und Abers im Kopf hat, das man das mit dem Anlegen erst mal lässt.

Für mich gilt mittlerweile die Via Negativa. Systeme werden durch Weglassen robuster. So wie es Nassim Taleb in seinem Buch Antifragilität begründet hat.

"In der Praxis ist es das Negative, das sich die Profis, diejenigen, die von der Evolution begünstigt wurden zunutze machen. Schachgroßmeister gewinnen, indem sie nicht verlieren. Leute werden reich, indem sie nicht bankrott gehen."

In unserem Fall bedeutet das: Geht es darum den richtigen ETF zu finden oder reicht es überhaupt einen ETF auszuwählen? Was zählt wirklich?

Fangen wir mit dem Marktführer an.

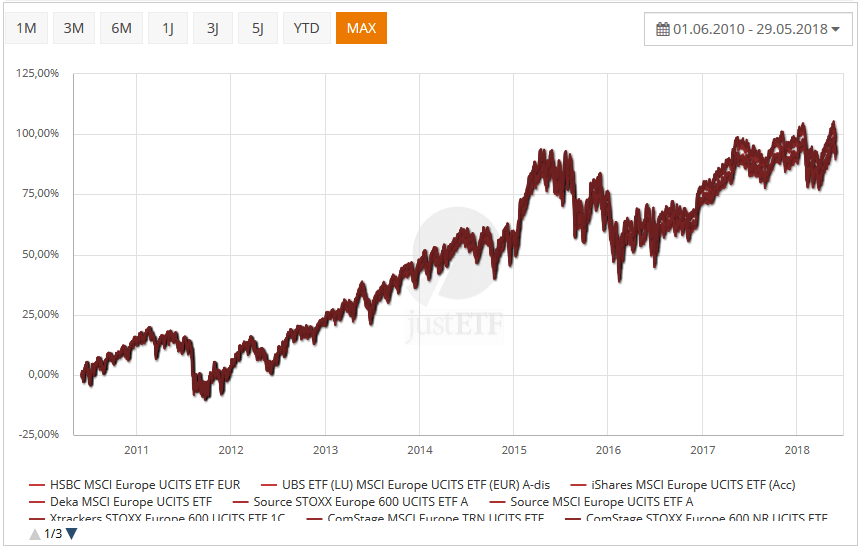

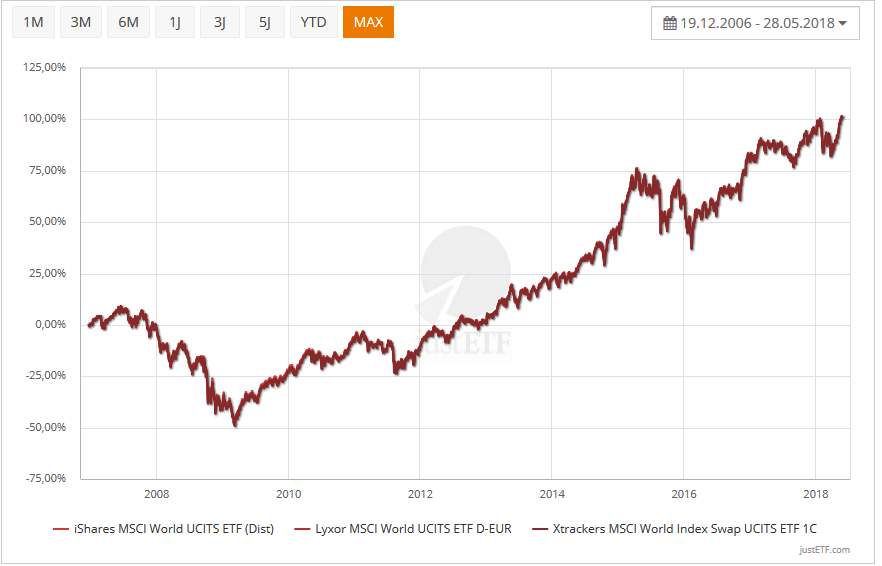

MSCI World

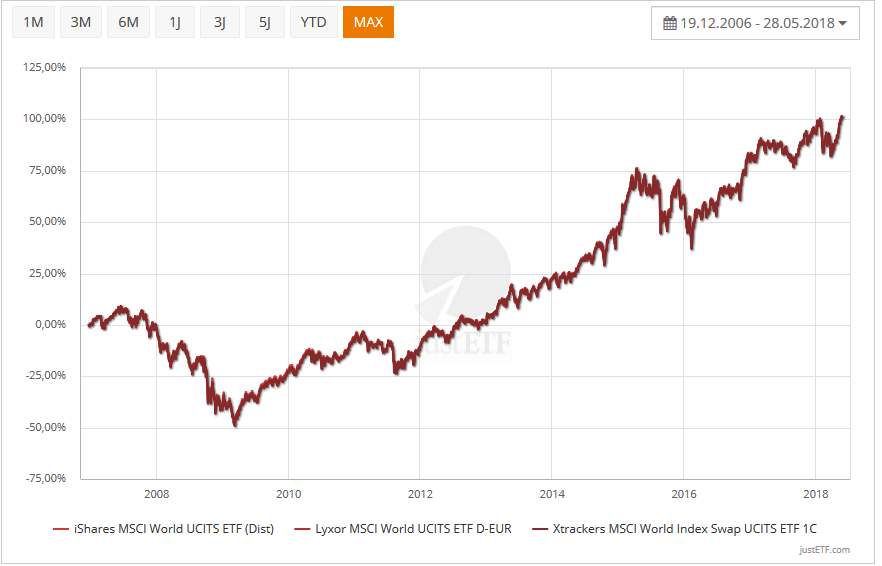

Die Langläufer (2006 - 2018)

| Anbieter |

WKN |

Mittel- verwendung |

Replikation |

Größe (Mill. €) |

TER |

Start |

Rendite 19.12.2006 - 28.5.2018 |

aus 10.000 € werden |

| iShares |

A0HGV0 |

ausschüttend |

optimiertes Sampling |

4.602 |

0,50% |

28.10.05 |

101,46% |

20.146 € |

| Lyxor |

LYX0AG |

ausschüttend |

Swap |

1.664 |

0,30% |

26.04.06 |

101,48% |

20.148 € |

| Xtrackers |

DBX1MW |

thesaurierend |

Swap |

2.724 |

0,45% |

19.12.06 |

101,47% |

20.147 € |

Quelle

Auch nach 4.178 Tagen: Zwischen die drei Performance-Kurven passt kein Blatt Papier. TER egal. Die drei ETFs gehen im Gleichschritt in die Subprime-Hölle und steigen gemeinsam als Phoenix aus der Asche auf.

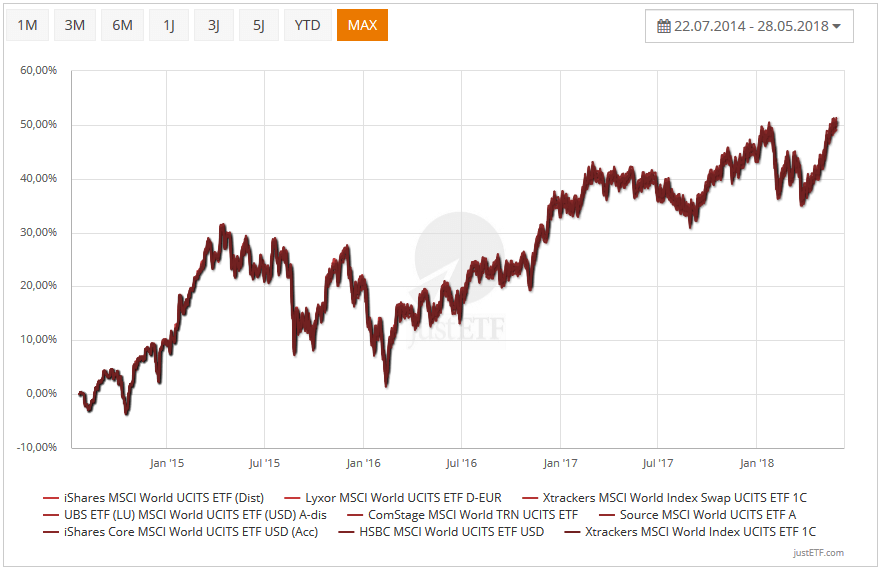

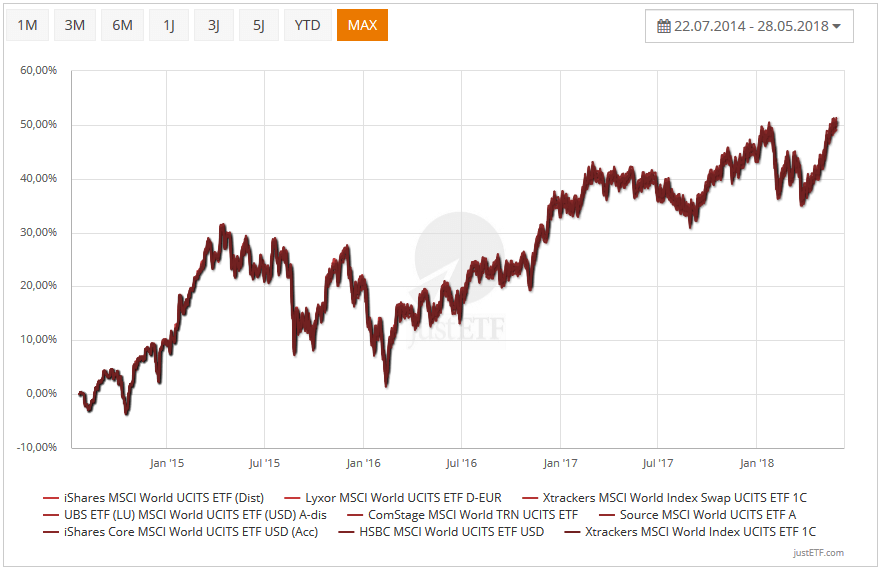

Mehr ETFs, kürzere Laufzeit

| Anbieter |

WKN |

Mittel- verwendung |

Replikation |

Größe (Mill. €) |

TER |

Start |

Rendite 22.7.2014 - 28.5.2018 |

| iShares |

A0HGV0 |

ausschüttend |

optimiertes Sampling |

4.602 |

0,50% |

28.10.05 |

49,93% |

| Lyxor |

LYX0AG |

ausschüttend |

Swap |

1.664 |

0,30% |

26.04.06 |

50,54% |

| Xtrackers |

DBX1MW |

thesaurierend |

Swap |

2.724 |

0,45% |

19.12.06 |

50,50% |

| UBS |

A0NCFR |

ausschüttend |

vollständige Replikation |

1.056 |

0,30% |

25.06.08 |

49,12% |

| ComStage |

ETF110 |

Ausschüttend |

Swap |

1.396 |

0,20% |

27.11.08 |

50,68% |

| Source |

A0RGCS |

thesaurierend |

Swap |

623 |

0,19% |

02.04.09 |

50,15% |

| iShares Core |

A0RPWH |

thesaurierend |

optimiertes Sampling |

12.191 |

0,20% |

25.09.09 |

51,33% |

| HSBC |

A1C9KK |

Ausschüttend |

optimiertes Sampling |

521 |

0,15% |

08.12.10 |

48,96% |

| Xtrackers |

A1XB5U |

Thesaurierend |

optimiertes Sampling |

2.702 |

0,19% |

22.07.14 |

50,54% |

Quelle

Knapp 4 Jahre: Minimale Performance-Unterschiede. An der TER kann es nicht liegen. Die HSBC nimmt nur 0,15%, performt aber schlechter als iShares mit seinen 0,5%.

Was wäre aus 10.000 € geworden?

| Anbieter |

WKN |

TER |

Rendite |

aus 10.000 € werden |

Delta |

Deta proz. |

| iShares Core |

A0RPWH |

0,20% |

51,33% |

15.133 € |

- |

- |

| ComStage |

ETF110 |

0,20% |

50,68% |

15.068 € |

-65 € |

-0,43% |

| Lyxor |

LYX0AG |

0,30 |

50,54% |

15.054 € |

-79 € |

-0,52% |

| Xtrackers |

A1XB5U |

0,19% |

50,54% |

15.054 € |

-79 € |

-0,52% |

| Xtrackers |

DBX1MW |

0,45% |

50,50% |

15.050 € |

-83 € |

-0,55% |

| Source |

A0RGCS |

0,19% |

50,15% |

15.015 € |

-118 € |

-0,78% |

| iShares |

A0HGV0 |

0,50% |

49,93% |

14.993 € |

-140 € |

-0,93% |

| UBS |

A0NCFR |

0,30% |

49,12% |

14.912 € |

-221 € |

-1,46% |

| HSBC |

A1C9KK |

0,15% |

48,96% |

14.896 € |

-237 € |

-1,57% |

Also alles in den iShares Core?

Hm, schauen wir mal.

| Anbieter |

WKN |

Rendite 22.7.2014 - 28.5.2018 |

Rendite 19.12.2006 - 28.5.2018 |

| iShares |

A0HGV0 |

49,93% |

101,46% |

| Lyxor |

LYX0AG |

50,54% |

101,48% |

| Xtrackers |

DBX1MW |

50,50% |

101,47% |

Bei hinreichend langer Haltedauer nähern sich die Renditen an. Der iShares hat aufgeholt.

Warum ist das so? Weil hier Mächte wirken, die größer sind als wir Privatanleger. Sie mit Ihrem Almosen-Sparplan von 500 Euro monatlich sind dem ETF so was von egal, der reagiert nur auf institutionelle Investoren.

Der iShares ist 4,602 Milliarden Euro schwer. Fünf Prozent sind 230 Millionen Euro.

Selbst beim kleinsten ETF, dem HSBC-ETF mit 521 Millionen Euro sind 5% noch 26 Millionen Euro.

Laut Extra-Magazin lag die durchschnittliche Sparplanrate im März 2018 bei 152,85 €.

Das bedeutet: 14.200 Sparpläne müssen ein Jahr lang bespart werden, um auf 5% des HSBC-Volumens zu kommen.

125.450 Sparpläne werden benötigt, um 5% des iShares-ETFs auf sich zu vereinigen. Das ist eine Großstadt wie Fürth (Definition Großstadt: Hat mehr als 100.000 Einwohner).

Das ist gut für uns. Die Instis achten wie die Luchse darauf, dass das ETF-Management frugal bleibt. Die ETFs müssen am Index kleben. Sonst sind die Profis weg.

Bedenken Sie: Die Profis handeln für 0,03% bis 0,05%. Da ist das Geld schnell abgezogen. ETFs brauchen Robos und Versicherungen wie die Allianz als Partner. Der Löwenanteil der Altersvorsorge ist nicht DIY, sondern steckt in irgendwelchen Verträgen.

Das Rennen ist offen wie wir beim MSCI World gesehen haben. Auch ein ETF, der zurückliegt kann sich wieder nach vorne arbeiten. Schlimmstenfalls hilft eine Preissenkung um wieder konkurrenzfähig zu werden. Wer "ETF Preissenkung" googelt, findet Überschriften wie

"DWS startet neue Rabattrunde bei ETFs"

Fonds professionell vom 16.4.2018

"ETF-Rabattschlacht geht weiter – Comstage mit zwei Gebührensenkungen"

Extra Magazin vom 20.4.2018

und den Hinweis, dass

"die günstigsten EuroStoxx 50 ETFs mittlerweile unter 10 Basispunkten (0,1%) liegen. Im Jahr 2010 lagen die Gebühren für diese Fonds noch bei rund 19 Basispunkten (0,19%)."

Extra Magazin vom 8. Dezember 2016

Aktuell, knapp zwei Jahre später geht dieser Trend ungebrochen weiter. Für uns Privatanleger bedeutet das: Preislich geht alles in die richtige Richtung. Die Großwetterlage ist erfreulich und die neuen mächtigen Anbieter wie Vanguard, Fidelity und Franklin Templeton, die 2017 auf den Markt drängten werden dafür sorgen, dass auf dem ETF-Markt auch weiterhin gilt: Hier sprich der Preis.

Von daher sind rückwärts gerichtete Analysen der Tracking Differenz einfach nur Fingerübungen, deren Aussagekraft für die Zukunft bezweifelt werden darf.

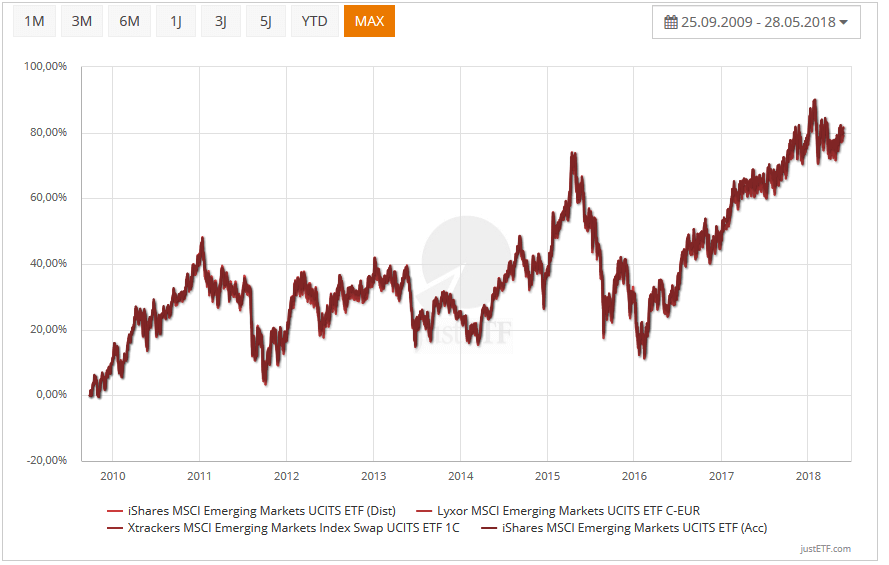

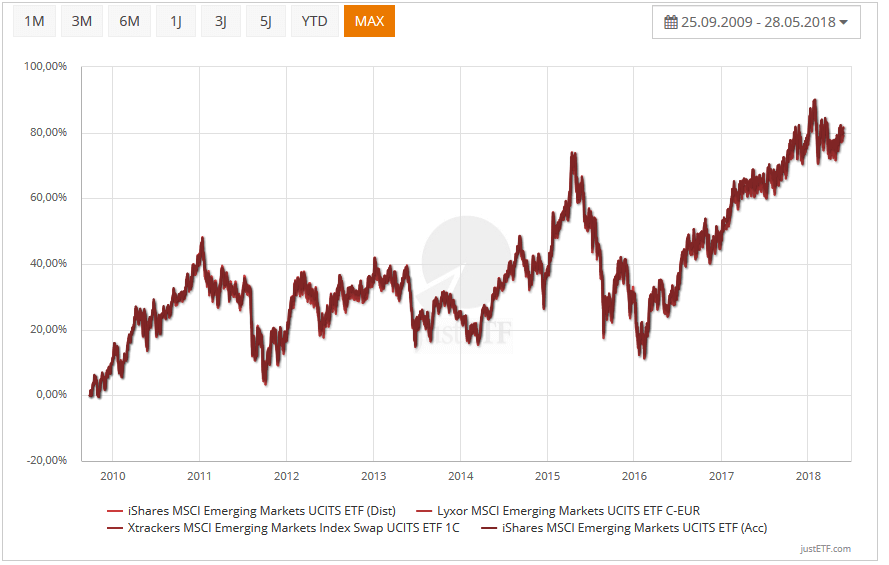

Emerging Markets

Auch bei den Schwellenländern das gleiche Bild.

Quelle

Auch bei den Schwellenländern: 3.167 Tage - ein ganz enges Feld durch Dick und Dünn.

| Anbieter |

WKN |

Mittel- verwendung |

Replikation |

Größe (Mill. €) |

TER |

Start |

Rendite 25.9.2009 - 28.5.2018 |

| iShares |

A0HGWC |

ausschüttend |

optimiertes Sampling |

5.116 |

0,75% |

18.11.05 |

81,68% |

| Lyxor |

LYX0BX |

Thesaurierend |

Swap |

1.451 |

0,55% |

18.04.07 |

79,20% |

| Xtrackers |

DBX1EM |

Thesaurierend |

Swap |

1.851 |

0,49% |

22.06.07 |

80,17% |

| iShares |

A0RPWJ |

Thesaurierend |

Optimiertes Sampling |

864 |

0,68% |

25.09.09 |

81,47% |

| Anbieter |

WKN |

aus 10.000 € werden |

Delta |

Delta proz. |

| iShares |

A0HGWC |

18.168 € |

- |

- |

| iShares |

A0RPWJ |

18.147 € |

-21 € |

-0,12% |

| Xtrackers |

DBX1EM |

18.017 € |

-151 € |

-0,83% |

| Lyxor |

LYX0BX |

17.920 € |

-248 € |

-1,37% |

Wenn ich auch ETFs mit dem Auflagedatum ab 2011 berücksichtige wird das Feld breiter, aber an der Aussage ändert sich nix. Alles Siamesische Zwillinge.

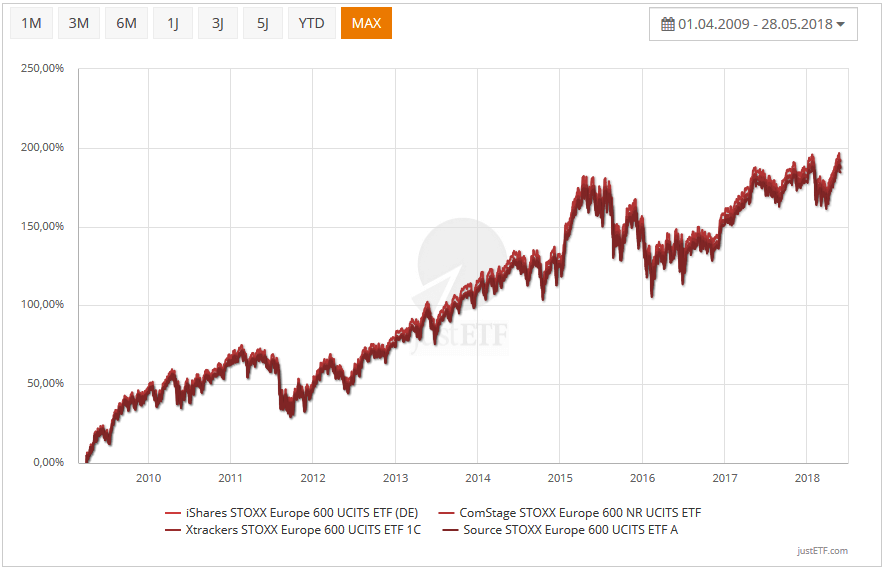

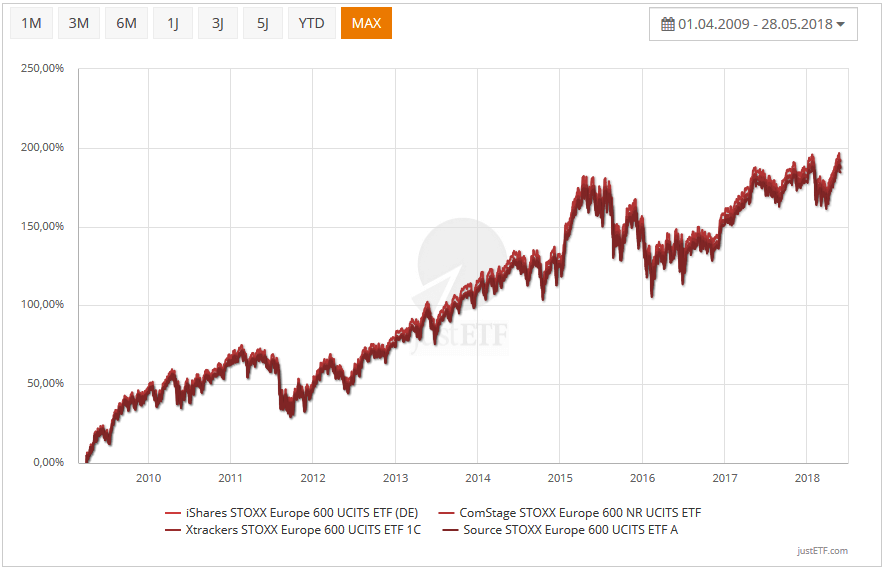

Stoxx Europe 600

Quelle

3.344 Tage: In Europa ist die Kostenquote praktisch gleich. Trotzdem gibt es kleine Abweichungen. Aber nichts Ernstes.

| Anbieter |

WKN |

Mittel- verwendung |

Replikation |

Größe (Mill. €) |

TER |

Start |

Rendite 25.9.2009 - 28.5.2018 |

| iShares |

263530 |

ausschüttend |

Vollständige Replikation |

7.059 |

0,20% |

13.02.04 |

187,81% |

| ComStage |

ETF060 |

ausschüttend |

Swap |

264 |

0,20% |

03.09.08 |

191,61% |

| Xtrackers |

DBX1A7 |

thesaurierend |

optimiertes Sampling |

1.658 |

0,20% |

20.01.09 |

187,22% |

| Source |

A0RGCK |

Thesaurierend |

Swap |

345 |

0,19% |

01.04.09 |

184,3% |

| Anbieter |

WKN |

aus 10.000 € werden |

Delta |

Delta proz. |

| ComStage |

ETF060 |

29.161 € |

- |

- |

| iShares |

263530 |

28.781 € |

-380 € |

-1,3% |

| Xtrackers |

DBX1A7 |

28.722 € |

-439 € |

-1,51% |

| Source |

A0RGCK |

28.430 € |

-731 € |

-2,51% |

Quelle

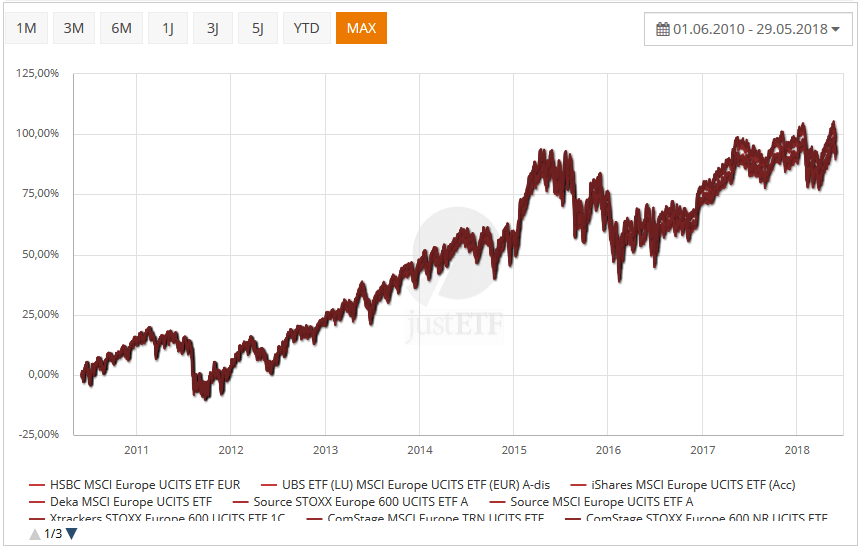

Wenn Ihnen die 8 ETFs auf den Stoxx Europe 600 zu wenig sind - es gibt noch 13 ETFs auf den MSCI Europe, die sich in der Performance kaum vom Stoxx Europe 600 unterscheiden.

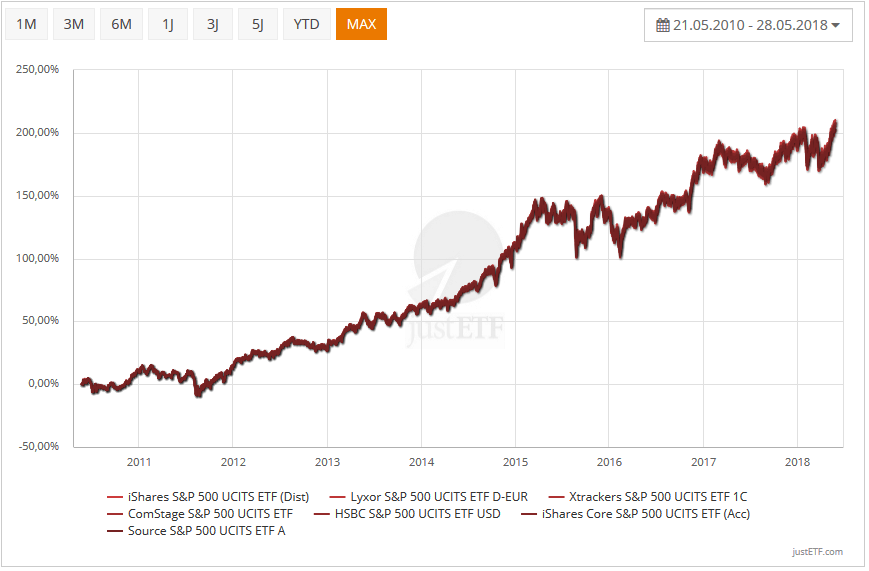

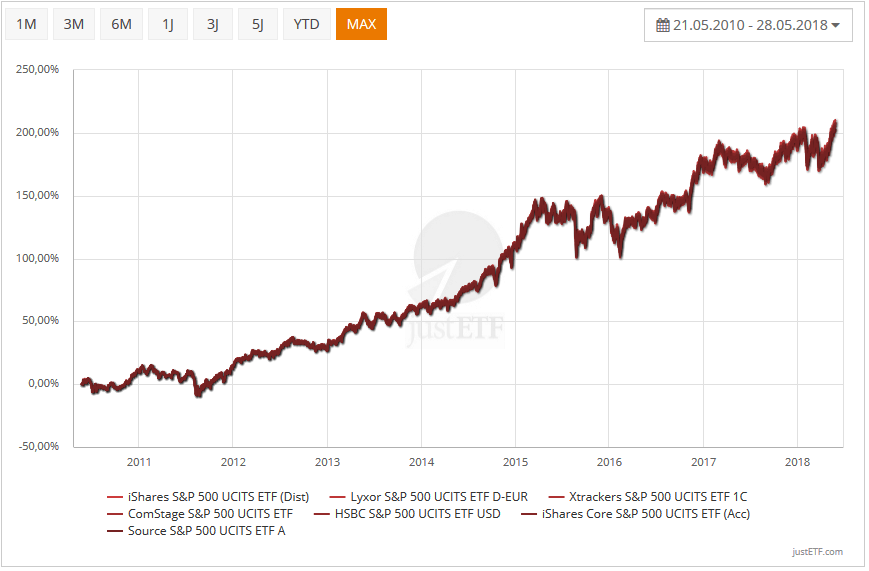

S&P 500

Quelle

2.929 Tage, 7 ETFs, eine Kurve.

| Anbieter |

WKN |

Mittel- verwendung |

Replikation |

Größe (Mill. €) |

TER |

Start |

Rendite 25.9.2009 - 28.5.2018 |

| iShares |

622391 |

ausschüttend |

Optimiertes Sampling |

6.848 |

0,07% |

15.03.02 |

202,29% |

| Lyxor |

LYX0FS |

ausschüttend |

Swap |

2.686 |

0,15% |

26.03.10 |

210,45% |

| Xtrackers |

DBX0F2 |

thesaurierend |

Swap |

3.118 |

0,15% |

26.03.10 |

208,9% |

| ComStage |

ETF012 |

ausschüttend |

Swap |

147 |

0,12% |

10.05.10 |

202,87% |

| HSBC |

A1C22M |

ausschüttend |

vollständige Replikation |

2.801 |

0,09% |

17.05.10 |

207,76% |

| iShares Core |

A0YEDG |

thesaurierend |

vollständige Replikation |

23.131 |

0,07% |

19.05.10 |

207,56% |

| Source |

A1JM6F |

thesaurierend |

Swap |

2.133 |

0,05% |

20.05.10 |

205,64% |

| Anbieter |

WKN |

aus 10.000 € werden |

Delta |

Delta proz. |

| Lyxor |

LYX0FS |

31.045 € |

- |

- |

| Xtrackers |

DBX0F2 |

30.890 € |

-155 € |

-0,5% |

| HSBC |

A1C22M |

30.776 € |

-269 € |

-0,87% |

| iShares Core |

A0YEDG |

30.756 € |

-289 € |

-0,93% |

| Source |

A1JM6F |

30.564 € |

-481 € |

-1,55% |

| ComStage |

ETF012 |

30.287 € |

-758 € |

-2,44% |

| iShares |

622391 |

30.229 € |

-816 € |

-2,63% |

Das Undenkbare denken

Was wäre passiert, wenn sich ein Anleger kurz vor Weihnachten 2006 gesagt hätte: "Scheiß drauf, ich verwandel’ mich in einen dartwerfenden Pavian und nehme irgendeinen World-ETF!" statt dem MRS zu verfallen.

MRS?

Das Marmeladen-Regal-Syndrom. Wer vor einem Regal mit 385 Marmeladen steht verfällt in Schockstarre und geht mit einem Glas Honig nach Hause. Oder bleibt beim Tagesgeld.

Der MRS-freie Anleger hat mindestens 20.146 €.

Was hat der MRS-geschädigte Anleger?

Tagesgeld! Und zwar knapp 12.000 €. Das ist eine grobe Abschätzung nach oben auf Basis der Daten von Tagesggeldvergleich. Ich habe immer aufgerundet und immer den Top-Zins genommen.

Kann sein, dass ein spitzer Bleistift das auf 11.600 € zusammenstreicht. Aber ich will mir nicht nachsagen lassen, ich hätte das Tagesgeld schlecht behandelt.

Schauen wir uns an, was auf Vierjahressicht passiert ist: Der Anleger hat sich vollkommen vergriffen und im Juli 2014 10.000 € in den Versager-ETF der HSBC gesteckt. Das bedeutet: Sein ETF-Vermögen beträgt 14.896 €. Tagesgeld hätte ihm 10.130 € gebracht. Aber nur mit ordentlich Hopping von Top-Zins zu Top-Zins.

| Produkt |

Vermögen |

Delta |

Delta proz. |

| Bester ETF: iShares Core, A0RPWH |

15.133 € |

- |

- |

| Schlechtester ETF: HSBC, A1C9KK |

14.896 € |

-237 € |

- 1,57% |

| Tagesgeld |

10.130 € |

-4.766 € |

-32,0% |

Das Delta HSBC-ETF zu Tagesgeld ist das zwanzigfache der Differenz zwischen dem besten und dem schlechtesten ETF.

Auch für den S&P 500 - der die größte Differenz aufweist - gilt: Lieber "nur" 30.229 € mit dem iShares-ETF einfahren und auf 816 € verzichten, als 10.800 € fürs Tagesgeld bekommen.

Vollends absurd wird es, wenn Menschen herum heulen, die bis vor kurzem komplett auf Tagesgeld waren und jahre-, wenn nicht jahrzehntelang brav in Riester, Rürup und Kapitallebensversicherungen eingezahlt haben.

Bis eben noch waren Weichkosten von 5 bis 7 Prozent nicht der Rede wert und jetzt ist es unerträglich, un-er-träg-lich!!, wenn statt 31.000 € nur 30.200 € in der Kasse klingeln?

Die Chance den schlechtesten ETF zu erwischen

- Es gibt 15 ETFs auf den MSCI World. Die Chance beim Dartwurf den schlechtesten zu erwischen liegt bei 1 zu 15 = 6,7%

- 13 ETFs auf den MSCI EM, Chance von 1 zu 13 = 7,7%

- 8 ETFs auf den Stoxx Europe 600, Chance 1 zu 8 = 12,5%

- 13 ETFs auf den MSCI Europe = 7,7 % (Kombi Stoxx Europe 600 & MSCI Europe: 4,8%)

- 14 ETFs auf den S&P 500, Chance 1 zu 14 = 7,1%

- 2 Small-Caps-ETF, Chance auf Fehlgriff = 50%

- 4 ACWI-ETFs Chance auf Fehlgriff = 25%

Die Chance bei einer Kombi World/EM zweimal den schlechtesten ETF zu erwischen:

6,7% * 7,7% = 0,52%

Sie müssen rund 200 ETF-Sparpläne aufsetzen um statistisch einen Doppelloser dabei zu haben.

Die Triple-Fail-Chance der Kombi: World/EM/Stoxx600 beziehungsweise MSCI Europe liegt bei

6,7% * 7,7% * 4,8% = 0,02%

Was lernen wir? Wenn Sie den Tanz ums goldene Kostenkalb verweigern und statt dessen in den Pavianmodus wechseln gibt es eine kleine Wahrscheinlichkeit, dass Sie ein paar Taler auf dem Tisch zurücklassen.

Und dafür das ganze Geschrei?

Daher rührt meine Excel-Unwilligkeit. Da werden Monster erschaffen, die den Anfänger zu Tode erschrecken, aber der Profi sagt nur: Sitz! Platz! und das Vieh kuscht ins Körbchen.

Antworten auf die Leserfragen

Leserin A. will den besten ETF finden. Das ist nicht nötig. Alle ETFs auf den MSCI World und den MSCI Emerging Markets sind gut und erfüllen den Zweck

"mal meine psychologische Verfassung in der Praxis zu testen."

Leser T. bittet um sinnvolle / mögliche MSCI-World-ETFs, da er bei den Überblick verloren hat. Für Ihn gilt das Gleiche, wie für Leserin A: Mit einem ETF auf den MSCI World macht man nichts falsch.

Jurabilis will einen Empfehlung für einen ETF auf den MSCI Small Cap. Es gibt genau zwei ETFs, die den MSCI World Small Cap Indizesdex abbilden. Einen von iShares und einen von SPDR und - wer hätte das gedacht - die nehmen sich nichts in der Performance. Beide thesaurieren und nutzen optimiertes Sampling. Da hilft nur der Dartpfeil.

Leser M. hat die Befürchtung, dass ein ETF nicht ausreicht um vor der Pensionierung noch ein kleines Polster aufzubauen. Wenn Leser M. mit 63 in Rente geht, hat er noch 13 Jahre Zeit sich finanziell aufzupolstern. Und ein ETF reicht. Entweder einer auf den MSCI World oder den MSCI ACWI. Beim ACWI sieht es ähnlich aus, wie bei den anderen Indizes. Ja, es gibt Performance-Unterschiede und nein, sie sind nicht groß, dass M. noch eine Schicht nach der Schicht einlegen sollte, um die Unterschiede zu analysieren.

Wenn es ihm als Privatanleger nicht darum geht reich zu werden, sondern darum nicht arm zu sterben, dann wird jeder ETF diesen Job erledigen. Wenn die Börse mitspielt.

M.s größtes Risiko ist es nicht einen schlechten ETF zu erwischen, sondern ewig Herumzugrübeln und dann doch nichts zu tun. Ein Fünfzigjähriger hat nicht mehr viel Grübelzeit.

Fazit

Um noch einmal auf Taleb zurückzukommen: Ich versuche nicht zu gewinnen, sondern konzentriere mich darauf nicht zu verlieren. Verloren habe ich, wenn ich nicht vom Tagesgeld wegkomme. Also ist alles was mich daran hindert böse und muss aus dem Weg geräumt werden.

Diese ganzen Kostentabellen und TD-Berechnungen, die man in Internet findet sind nichts weiter als das wirre Gestammel von Finanz-Onanisten im Elfenbeinturm. Mit zu viel Zeit!

Diese Kostentabellen sind moralisch genau so verwerflich wie die Nebelkerzen des Finanzestablishments, denn sie gaukeln eine Kompliziertheit vor, die nicht existiert. Und diese angenommene Kompliziertheit hält die Menschen vom Anlegen ab.

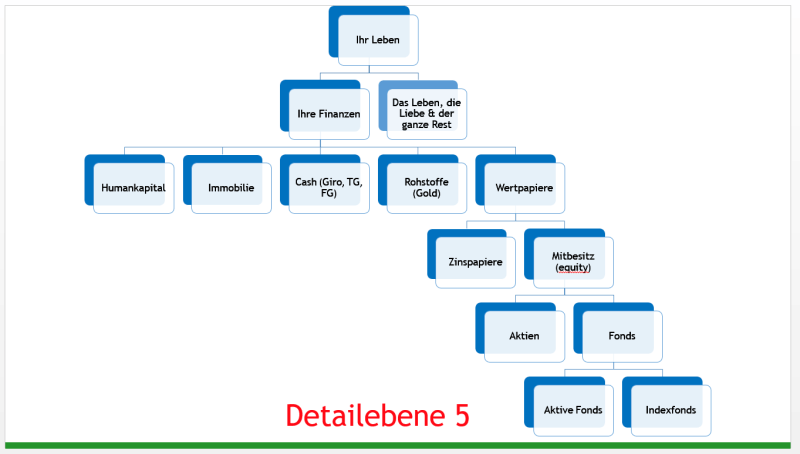

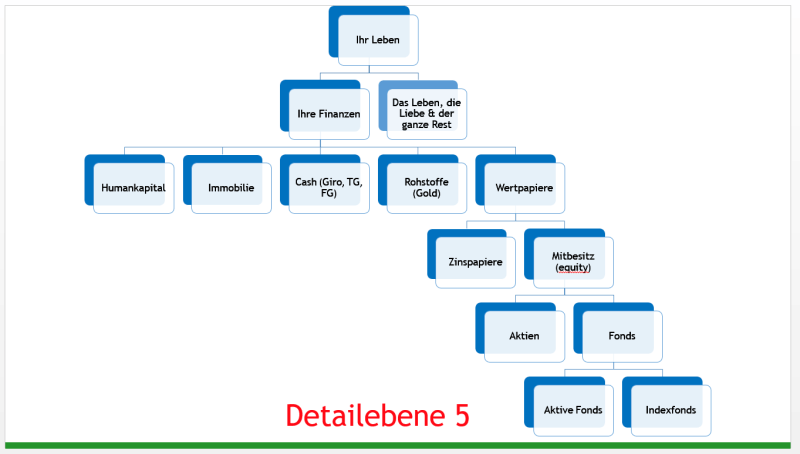

Nur um das ETF-Gemurkse einmal in einen Kontext zu stellen: Die Auswahl eines ETFs steht in Ihrem Leben auf der Wichtigkeitsstufe 5. Wie viel Blut, Schweiß und Tränen wollen Sie auf die Details Ihres Lebens verwenden?

Für alle, die da sagen: "Ich will aber einen Schnaps mehr verdienen" habe ich die Antwort: "Checken Sie mal Ihre Prioritäten. Sie wollen also auf Ebene fünf einen Schnaps mehr verdienen anstatt sich auf Ebene eins die ganze Schnapsfabrik unter den Nagel zu reißen?"

Also, was tun?

TD oder TER sind vollkommen belanglos. Die ETF-Jungs verstehen Ihr Geschäft. Das sind perfekte Manndecker, die wie eine Klette am Index kleben. Wählen Sie Thesaurierer / Ausschütter, Replizierer / Swapper al gusto, ETF-Größe über 100 Millionen und ETF-Alter über 5 Jahre und dann wenn Sie in Deutschland keine Steuern zahlen können Sie ihre Dartpfeile werfen.

Deutsche Steuerzahler schauen erst einmal im Verkaufsprospekt nach, ob der ETF überhaupt ein Aktienfonds im Sinne des Investmentsteuergesetzes ist. Dank an Leser Christian für diese Ergänzung.

Wie geht das?

Definition Aktienfonds: Aktienanteil mindestens 51 Prozent. Das bedeutet: 30 Prozent aller Erträge sind steuerfrei. Das ist die Teilfreistellung.

Ob ein ETF ein steuerlich gesehen ein Aktienfonds ist oder nicht steht im Anlageprospekt.

- Laden Sie den Anlageprospekt herunter. Hier der Prospekt für den iShares MSCI World Small Cap ETF

- Suchen Sie nach "Teilfreistellung" oder "Besteuerung Deutschland". Sie finden auf Seite 136 im Abschnitt "Besteuerung in Deutschland, Deutsche Steuerreform - Aktienfonds " eine Tabelle. In dieser Tabelle fehlt der ETF auf den World Small Cap.

- Damit ist dieser ETF aus dem Rennen.

Nachtrag

Das war der Stand vom Mai 2018. Mittlerweile hat iShares nachgebessert. Der MSCI World Small Cap ETF ist jetzt ein Aktienfonds im Sinne des Investmentsteuergesetzes. Aber nach wie vor gilt: Wachsam sein!

(awa)

Der Freitags-Newsletter

Hat Ihnen dieser Artikel gefallen? Wollen Sie wisssen, wenn sich hier etwas tut (unter anderem neue Artikel, Veranstaltungen mit und von mir)? Wenn ja, dann melden Sie sich zum Freitags-Newsletter an.

Ja, ich bin dabei!

kurz & bündig, kostenlos, kein Spam, keine Weitergabe der E-Mail-Adresse, jederzeit kündbar, Datenschutz

Abgelegt unter Strategie, Geldanlage, Grundlagen, Rendite, Index, Depot, Portfolio, Altersvorsorge, ETF, Leserfrage

Das könnte Sie auch interessieren

- Leserfrage: ETF und Dividenden-Strategie als Basis der finanziellen Lebensplanung

- Leserin fragt: Sparplan am 1. oder 15. starten?

- Leser fragt: Was, wenn Vanguard doch pleite geht?

- Invest 2018 - so war's

Kommentare

Christian sagt am 30. Mai 2018

Volle Zustimmung auf alles, nur hier nicht:

Jurabilis will einen Empfehlung für einen ETF auf den MSCI Small Cap. Da gibt es genau zwei. Einen von iShares und einen von SPDR und - wer hätte das gedacht - die nehmen sich nichts in der Performance. Beide thesaurieren und nutzen optimiertes Sampling. Da hilft nur der beherzte Griff zum Dartpfeil.

Der ETF von iShares hat nämlich eine Mindestaktienquote von 0% (dank Wertpapierleihe) und wird damit (siehe iShares-Seite) nicht als Aktienfonds nach dem Investmentsteuergesetz klassifiziert. Damit erhält er auch keine Teilfreistellung von 30%.

Das macht schon etwas aus...

ChrisS sagt am 30. Mai 2018

|

Schöner Artikel, ETF-Auswahl (bzw genauer dass sich viele Anfänger damit so schwertun und deswegen verkrampft überhaupt nicht mehr inne Pötte kommen) ist ja auch ein Evergreen-Thema, zu dem ständig die gleichen Anfragen kommen, wo man eigentlich immer die gleichen Antworten geben kann/muss, daher ists gut mal wieder so einen eindeutigen Meta-Artikel dazu zu haben, auf den man zukünftig einfach als Link verweisen kann :-D

Ne mal im Ernst, wenn nach all dem Text eins beim Leser bleiben soll, ist dass die ganze TER- und Tracking-Analyse relativ müßige Zeitverschwendung ist. Wie auch unter jedem Wertpapierprospekt allgemein vorgeschrieben stehen muss, gilt auch hier:

Es lässt sich aus einer Vergangenheitsperformance keine zuverlässigen Garantien für die Zukunft ableiten.

Man kann aus einer vergleichenden ETF Performance-Analyse zB der letzten 5 Jahre eben nicht (besser als der bloße Zufall) wirklich sicher erkennen, welcher ETF davon auch für die nächsten 5 Jahre oder länger eben auch immer die beste Performance haben wird.

Die Überflieger können und werden auch immer mal wieder zurückfallen, und die Nachzügler können und werden auch immer mal wieder aufholen. Eine Performancerangliste wäre also im ständigen Wechsel begriffen (und was dann, soll man als Anleger also deswegen jedesmal seine ETFs mitwechseln? Eben nicht!), und überhaupt soll man bei aller Erbsenzählerei auch niemals die Dimensionen aus den Augen verlieren, von denen wir hier überhaupt reden - hier geht es im Endeffekt immer nur um Renditeunterschiede im Nullkommairgendwas-Bereich anstatt existentieller Leben-oder-Tod Entscheidungen, und für sowas werden Wochen und Monate wertvoller Lebenszeit verschwendet?

Ich meine, wer damit Spaß hat (dies also nicht als Zeitverschwendung empfindet), der soll das gerne machen, aber für die meisten Leute, die sich schönere Freizeitbeschäftigungen vorstellen können, sollen sich bitte davon nicht anstecken und wuschig machen lassen.

Warum? Weil panta rhei - die ETF-Anbieter stehen ja auch alle selbst im gegenseitigen Konkurrenzkampf und ständigen Optimierungsdruck, verbessern also laufend ihre Prozesse und sorgen schon dafür dass alle Performanceunterschiede innerhalb eines Rahmens von vernachlässigbaren, irrelevanten und austauschbaren Zufallsrauschen an der Nachkommastelle bleiben.

Denen sitzen dabei ja auch ständig die institutionellen Großanleger im Nacken, die ihnen penibel auf die Finger schauen und mit ihrer Marktmacht dafür sorgen, dass es ein Anbieter es wortwörtlichwörtlich nicht "leisten" kann, wirklich dauerhaft signifikant hinter dem Feld zurückzubleiben.

Wer diese Nachkommastellen trotzdem noch unbedingt als unverbesserlicher Excelfurzer bis aufs letzte Quentchen rausquetschen will, der soll sein Glück beim Versuch dabei halt gern versuchen, ist mir ja auch egal.

Aber allen anderen, also der großen Mehrheit der normalen Einsteiger und Anfänger, sei gesagt dass sie sich nicht durch solche Zeitverschwendung verunsichern lassen sollen - jedenfalls nicht so sehr, dass sie aus verkrampfter Schockstarre danach überhaupt nicht mehr zum investieren kommen.

Ein kleiner Exkurs über das "warum" dieser Einstellung - klar ist es nachvollziehbar, dass man ja "alles richtig" machen will. Und ein paar "Dinge, auf die man achten sollte", gibts schon - aber, und das ist ja gerade Ziel der Bildung, die hier geleistet werden soll, muss man auch erstmal lernen, was das überhaupt für Dinge sind, und welche anderen Details eher unwichtig sind.

Klar, viele Menschen sind es gewohnt, ja auch bei anderen Produktentscheidungen so vorzugehen, bzw persönlichkeitstypmäßig einfach so gepolt, dass man sich alles vorher möglichst genau überlegt, analysiert, vergleicht, testet, usw.

Dagegen ist im Prinzip ja auch erstmal nichts einzuwenden (oder andersum gesagt, natürlich soll man auch nicht zu blind sein), aber wie gesagt, man sollte dabei auch wissen, was die wirklich wichtigen Dinge sind und was eher nur Nebensächlichkeiten.

Und klar, da liegt das Problem beim Anfänger, er weiß diese Unterscheidung ja noch nicht, versucht dass dann mit Überkomplexität zu kompensieren (denn "perfekt" ist ja immer besser als einfach nur "gut genug" oder?), und sieht am Ende den Wald vor lauter Bäumen nicht mehr.

Gerade sowas wie zB die vielbeachtete TER ist da mehr oder weniger nur ein "Placebo-Kriterium", denn (mal ganz abgesehen dass die sich auch ändern kann) mit ihr lässt sich eben nicht wirklich zuverlässig ein zwingender Zusammenhang ala "der ETF mit der niedrigsten TER wird auch zukünftig immer der mit der höchsten Performance sein" ableiten, oder zumindest nicht so einfach wie das naive Benutzer dieser Kennzahl gerne hätten. Dazu hatte ich auch mal vor längerer Zeit eine Untersuchung für nen Artikel gemacht.

Das ganze Predigen von "auf die Kosten achten" soll Anleger vor allem erstmal über die Grundgegensätze von so Dimensionen wie "2% Gebühren bei klassischen aktiven Fonds" versus "0,2% Gebühren bei ETF" sensibilisieren,ja dann kann sowas wirklich noch was ausmachen.

Wenn wir aber bei Vergleichen zwischen ETFs von Unterschieden wie 0,25% beim einen vs 0,20% beim anderen reden, dann ist eine Debatte darüber nur noch so müßig wie "wieviele Engel können auf einem Stecknadelkopf tanzen?".

Für mich sind andere Kriterien, wie zB "ausschüttend vs thesaurierend" oder "synthetisch vs replizierend" auch nur persönliche Geschmacksfragen. Da soll sich jeder nach seinen eigenen Überzeugungen, Ansprüchen und Bedürfnissen raussuchen was ihm selbst am passendsten erscheint. Ich habe dazu keine generelle Vor/Abneigung ggü irgendeiner Variante.

Wenn irgendein Spezialist meint, er will Thesaurierer weil er sich im Excel dadurch zB einen Steuervorteil von 0,xy% errechnet hat, werde ich ihm nicht widersprechen, soll er das halt so machen. Wenn irgendein andrer meint, er will unbedingt nur Ausschütter weil er sich mit den Dividenden eben wohler fühlt, ist mir das genauso egal.

Wenn sich irgendjemand von panikmachenden "Swapper sind hochgefährliche Finanzalchemie!"-Artikeln hat anstecken lassen, hab ich auch keine Lust lange Texte zur Bekehrung zu verschwenden, denn es gibt ja genug Replizierer die sie genauso gut nehmen können um das Geld nicht nur auf dem Sparbuch zu lassen.

Selbst das Fondsvolumen, was wirklich mal ein semi-relevantes Kriterium ist (denn unter einer gewissen Mindestgröße ist die Schließungsgefahr eben höher), spielt da auch nur insofern eine Rolle, als dass ich zwar keinem explizit empfehlen würde in einen frisch aufgemachten sub-50mio€ ETF investieren, aber wenn sie dass unbedingt machen wollen weil sie halt darin andere Vorteile sehen, werde ich sie auch eh nicht davon abhalten können, sondern nur daran erinnere dass sie sich nicht wundern sollen falls das Produkt in Zukunft doch wegen Nichterfolg mal aufgelöst wird.

Wie gesagt, ich kann mir ja vorstellen woher dieser Auswahl-, Optimierungs- und Kontroll-Wahn herkommt.

Weil der Börseneinstieg für viele Anfänger eben psychologisch auch eine große Hürde des Kontrollverlustes bedeutet. Stimmt ja auch irgendwie - die Kurse können wir ja nicht kontrollieren, und seinem Kapital beim Schwanken zuzusehen wird immer ein bischen Unwohlsein auslösen (damit kann man sich nur über die Zeit durch Erfahrung/Gewöhnung arrangieren).

Das sorgt dann dafür, dass Anfänger und Einsteiger auf der anderen Seite die paar wenigen Dinge, die sie überhaupt noch kontrollieren können, überbewertet und für wichtiger gehalten sind, als sie vielleicht sein mögen.

Dann grübelt man zB lange über die Entscheidung, ob man nun den MSCI World ETF von iShares, oder den von Lyxor (oder doch nicht lieber den von xtrackers, oder....) nimmt - Leute, das kann das eigentlich wichtigste bei der Sache, nämlich die MSCI World Kursentwicklungen selbst, nicht wirklich wesentlich mehr beeinflussen, also tut nicht so als ob die Produktauswahl die langfristig kriegsentscheidendste Sache bei dem Thema wäre.

Achja, noch garnicht erwähnt, aber bei der ganzen Auswählerei auch für viele Anleger relevant, sind ja noch nicht mal die produkteigenen Kriterien selbst, sondern drumrum stehende Sachen wie zB Brokerangebot - welcher ETF ist überhaupt sparplanfähig, oder (auch so ein ewiges Aufregerthema bei uns) gar "kostenlos sparplanfähig", und dann wird bevorzugt vor allem danach ausgesucht., bzw noch mehr Kopfzerbrechen veranstaltet (ala "ETF X gefällt mir am besten, ist aber bei meinem Broker nicht sparplanfähig, dagegen gefällt ETF Y zwar weniger, ist aber grad "kostenlos", .... herrje, sagt mir mal was ich tun soll?!").

Da wurden die Artikel drüber auch schon geschrieben, auf die ich nur verweisen würde, von daher lass ichs jetzt mal sein... :-)

Rainer Buchholz sagt am 30. Mai 2018

Direkt von der iShares Internetseite:

Deutsche Steuerreform

Aktienfonds

Die nachstehend aufgeführten Fonds legen fortlaufend den folgenden Anteil ihres jeweiligen Aktivvermögens

direkt in Aktien (gemäß nachstehender Definition in Übereinstimmung mit der so genannten Teilfreistellungs-

regelung für Aktienfonds gemäß § 20 Abs. 1 des deutschen Investmentsteuergesetzes, ab dem 1. Januar 2018)

an:

iShares MSCI EM Sm all Cap UCITS ETF 85 %

https://www.ishares.com/de/privatanleger/de/literature/prospectus/ishares-iii-plc-2017-dec-de-emea-prospectus.pdf

Also kein Problem mit der Teilfreistellung.

Niko sagt am 30. Mai 2018

Vielen, vielen Dank. Jetzt hat man einen Artikel, zu dem man gefühlte 95% aller Kommentare und Beiträge in Wertpapierforen zum Thema ETF verlinken kann.

Ich habe noch nie verstanden, welches Gewese man um ein paar Hunderstelprozent Differenz macht, die bei den typischen Kleckerbeträgen von Sparplananlegern nicht mal für das Schnapsglas reichen - vom Schnaps will ich noch nicht mal anfangen.

Der Hebel liegt ganz wo anders, typischerweise zuerst im Humankapital. Die Zeit für berufliche Fortbildung ist renditebringender genutzt als endlose Recherche nach der besten TD zu betreiben.

Venyo sagt am 30. Mai 2018

siehe iShares-Seite

Solche Sätze im Kommentarbereich lassen ja meinen Blutdruck immer steigen. Schreib doch bitte den Link dazu. Entweder man findet es schnell, dann ist's nicht viel arbeit für dich oder man sucht länger, dann ist es extrem viel Aufwand für jeden Leser.

Das macht schon etwas aus...

Und wieviel macht das genau? Man spart bei also 30% von ~25% Steuern auf die Wertsteigerung. Das heißt statt 10% p.a. macht man dann 9.25%. Oder auf die die Gesamtsumme eine Kostenquote von 0.75%. Wieviel kostet der durchschnittliche Riestervertrag/Rürup/Inflation?

LNF sagt am 31. Mai 2018

Vielen herzlichen Dank für diesen erfrischenden und einnordenden Blogpost.

Ich habe in den vergangenen Wochen so viel hin und her überlegt ob es nun ein ACWI / eine MSCI World + EM Kombination oder eine Multifaktor ETF + EM Kombination sein soll.. dabei will man doch einfach nur seriös und ohne horrende Kosten für das Alter vorsorgen.

Der Unterschied zwischen 0,5% und 0,2% TER sollte keine nennenswerte Hürde bei der Anlage sein.

Liebe Grüße aus dem sonnigen Hamburg

Barbaz sagt am 31. Mai 2018

Die Frage von Leser M. verstehe ich nicht. Wenn ein ETF hier nicht geeignet ist, dann hilft auch nichts anderes mehr.

Maddo sagt am 31. Mai 2018

Hallo Finanzwesir,

ein schöner Artikel, der mich in einem wunden Punkt trifft und mich dazu anregt, nicht ganz so verbissen auf die Zahlen zu schauen.

Eine Frage hätte ich aber noch: wie hast du Ausschütter und Thesaurierer so übereinstimmend bekommen? Hast du die Ausschütter wie Thesaurierer behandelt, d.h. alle Ausschüttungen werden sofort (ohne Kosten) wieder in den Fonds investiert? Denn sonst würde durch Zinseszins ja ganz schön etwas zusammenkommen, hätte ich gedacht...

Viele Grüße

Maddo

Finanzwesir sagt am 31. Mai 2018

Hallo Christian,

danke für den Hinweis. Ich habe das im Text korrigiert.

Gruß

Finanzwesir

esureL sagt am 31. Mai 2018

Danke für den Beitrag! Hab ich ggf. noch etwas Munition zum Verschießen, wenn ich jemandem im Familien- oder Bekanntenkreis ein paar Basics vermitteln will. :)

Eines möchte ich noch ergänzen: Es gibt Leute wie mich, die gerne optimieren. Hier im Blog manchmal nicht ganz zu unrecht als „Menschen mit Ingenieursmentalität“ bezeichnet.

Richtig ist auch, dass man nur die Wahlen treffen muss, mit denen man am besten schlafen kann – insbesondere weil ich die jüngere Forschung immer mehr darauf hindeutet, dass guter Schlaf wirklich enorm wichtig ist. ;-)

Jedenfalls: Ich will gerne optimieren, aber ich will eigentlich auch ein langweiliges Investitionsvehikel, weil ich dann doch nicht SO viel Zeit ins Optimieren stecken will, dass ich Stockpicking hauptberuflich machen will (oder kann).

Also wähle ich einen Hybriden: Ich schnapp mir ETFs, lege eine Strategie fest und bleibe dabei.

ABER: Ich such mir dazu immer den für mich besten (in diesem Fall günstigsten) Broker. Dann hab ich so ungefähr zweimal im Jahr was zu tun. Einerseits das Rebalancing. Andererseits das Broker-Sichten, wenn irgendwelche Aktionen enden.

Das gibt dann sowohl meinem faulen Investor als auch meinem optimierungswilligen Ingenieur genug zu spielen, ohne dass es einerseits langweilig oder andererseits vollkommen übertriebener Aufwand für ein paar Euro wird.

Warum ich das im Zuge dieses Artikels erwähne: Wenn man das so macht, ist die ETF-Auswahl ohnehin stark eingeschränkt. Wenn man feststellt, dass Consors kostenlose Sparpläne anbietet, dann wählt man halt aus deren Aktions-ETFs aus.

Das sind dann nicht mehr gefühlte 500 relevante Produkte, sondern nur noch 6. In dem Fall gewinnt man (lies: ich) einerseits tatsächlich (und nicht nur potentiell) ein paar Schnäpse mehr, gibt seinem zappelnden „Ich will was tun“-Ich genug zu tun, um stillzuhalten und schlussendlich dampft man auch die Produktfrage ein.

Denn wenn man schon bei der Ausführung 1% spart, ist es vollkommen irrelevant, ob man beim Produkt nach zehn Jahren potentiell mit 0,4% mehr dasteht.

Gast sagt am 31. Mai 2018

@Christian:

Vielen Dank für Ihren wertvollen Hinweis. Die festgeschriebenen Mindestaktionquoten sind wirklich ein wichtiger Part.

Da gemäß iShares Prospekt bisher nur wenige ETFs die steuerlichen Teilfreistellungsanforderungen erfüllen, darf man gespannt sein inwieweit dort zukünftig Anpassungen erfolgen werden...

Erstaunlicherweise erfüllt diese ja der Nischen-ETF EM Small, der „gewöhnlichere“, große Bruder aber (noch ?) nicht.

Finanzwesir sagt am 31. Mai 2018

Hallo Rainer,

"Also kein Problem mit der Teilfreistellung."

Ja, für den Emerging Markets Smapp Caps, leider nicht für den World ;-( Aber das zeigt, dass man da ganz genau hinschauen muß. Das ist schon traurig und wieder so typisch deutsch. Rendite ok, aber bei der Bürokratie muss man aufpassen wie ein Luchs.

Gruß

Finanzwesir

Finanzwesir sagt am 31. Mai 2018

Hallo Barbaz,

es geht M. darum, ob er nicht doch besser 2,3,4, ganz viele ETFs bespart, Diversifikation halt... ;-)

Gruß

Finanzwesir

Finanzwesir sagt am 31. Mai 2018

Hallo Maddo,

die Zahlen habe ich von Justetf übernommen. Ja, die Ausschüttungen werden wieder reinvestiert.

Gruß

Finanzwesir

Geduld+Spucke sagt am 31. Mai 2018

Sehr interessanter Artikel.

Kleiner Kritikpunkt: Das Argument mit den 15 Fonds auf den MSCI World und der geringen Chance, den schlechtesten zu wählen will bei mir nicht so recht zünden. Und zwar deshalb nicht, weil wir noch eine Performanceverteilung unterstellen müssen, damit die Prozentzahlen eine Relevanz bekommen.

Um es mit einem Bild zu verdeutlichen: Beim russischen Roulette kommt es nicht nur auf die Zahl der Kammern im Revolver an (hier 15), sondern auch wieviele Kammern mit einer Patrone bestückt sind. Wären z.B. 14 Kammern von 15 mit einer Patrone bestückt, wäre es schon sehr relevant diese eine Kammer zu finden, in der keine Patrone steckt.

Der stärkste Punkt des Artikels ist daher m.E. die Erkenntnis, daß das Feld der Anbieter unfaßbar dicht beisammensteht, z.B. 0.02% (!) akkumuliert über 12 Jahre beim MSCI World.

Deshalb scheint die Wahl sehr egal zu sein, d.h. alle Kammern des Revolvers sind leer, man kann getrost abdrücken. Sehr interessant die Analyse dazu, daß es der scharfe Wettbewerb ist, der zu diesem Ergebnis geführt hat. Daraus folgt für mich die Empfehlung, einen Index zu wählen der sich nicht gerade in einer Nische tummelt (viele Wettbewerber) und dann einfach den erstbesten zu kaufen, der einem vor die Flinte kommt.

Wobei man allerdings betrücksichtigen muß, daß die Wertentwicklungen im Artikel ohne Steuern betrachtet wurden und die machen langfristig schon was aus.

Geldfrau sagt am 31. Mai 2018

Viel hilft eben nicht viel im Depot!

Sehr anschauliche Ergänzung zu deinem Vortrag auf dem Kapital-Gipfel 2018. Danke dafür, Albert.

Wer wissen will, was du zum Thema auf dem Gipfel gesagt hast, kann ja mal in meine facebook-live-Zusammenfassung reinhören.

Liebe Grüße!

Auf dem Blog von Geldfrau gibt es hierzu diesen Artikel: Viel hilft nicht viel

ChrisS sagt am 31. Mai 2018

@ Rainer

Haja, der verbreitete Wunsch nach der Europa-Übergewichtung, da hab ich schon so oft immer das gleiche dazu gesagt dass ich mich schon selbst zitieren könnte :-D

"Wie sieht das eigentlich aus, wenn man sein ETF-Depot ein wenig in Richtung Europa drehen möchte? Einfach zum World und EM noch einen Stoxx Europe 600 bzw MSCI Europe hinzupacken?"

Ja so machen dass die meisten, die meinen ihrem Depot noch unbedingt ein Europa-Übergewicht geben zu wollen.

Ist ja zur Umsetzung auch die einfachste Methode, allerdings eben auch relativ grob gehobelt, da im MSCI World ja eh schon Europa drin ist, der zusätzliche ETF also eigentlich deren Gewichtung damit nur duch Doppelungen der gleichen europäischen Aktien und damit redundante Überschneidungen erhöht.

Auf der anderen Seite gehts halt nicht anders (wenn man nicht gleich zB den richtigen 4er Regiosplit machen will), da das Angebot an "World ex Europa"-ETFs, mit denen sich das wirklich klarer vermeiden ließe, noch relativ klein ist.

"Bzw gibt es einen Welt-ETF der das schon automatisch macht?"

Praktisch ziemlich nein. Es gibt ein paar "GDP weighted" Indizes, in denen also die Länder nach ihrem BIP gewichtet werden, aber so richtig konkretes ETF-Produktangebot darauf hat sich noch nicht so wirklich verbreitet. Ist vielleicht auch ein Hinweis des Marktes, dass solche Gewichtungsspielchen eher ignorierbare Gimmicks sind?

"Ist es sinnvoll die drei grob nach BIP zu wichten, wie es anscheinend einige machen?"

Tja, und DAS ist halt eigentlich immer die Gretchenfrage, um die sich das ganze im Endeffekt dreht: Was bringt das überhaupt? (denn wenn es ja nichts besonderes, oder keine besonderen Unterschiede, bringen würde, könnte man es ja auch gleich ganz bleiben lassen)

Ich frag dich mal selbst, was erwartest du dir davon überhaupt, bzw was sind deine dahinterstehenden Überzeugungen, warum es überhaupt einen Nutzen (und welchen eigentlich genau, bzw wie ausgeprägt muss dieser sein damit es für dich relevant wäre)?

Um da nicht immer nur im luftleeren Raum über irgendwelche theoretischen Vorteile herumzuphilosophieren, sondern mal wirklich praxisbezogen konkret zu werden, würde ich jedem Befürworter von solchen alternativen Gewichtungsansätzen empfehlen, immer erst mal selbst nachzuprüfen (sie sind es ja, die in der Beweispflicht stehen), ob und was das ganze überhaupt bringt. Mit den frei verfügbaren MSCI-Indexdaten kann jeder im Excel ja alle möglichen Allokationen durchspielen.

Der Finanzwesir hat das zB in seinem ETF-Mix Artikel schon gemacht, und auch ich hab dazu eigene Untersuchungen durchgeführt, und was dabei rauskam war dass sich zB 70/30 World/EM bisher langfristig nicht signifikant von so alternativen Varianten wie 50/30 plus 20 Europa unterschieden haben (es also keinen besonderen Grund zur Annahme gibt dass sie das in Zukunft tun werden).

Weder weicht deren Rendite deutlich voneinander ab und es gibt keine qualitativ signifikanten Unterschiede in Risikomaßen wie Schwankungsbreite oder Drawdowns.

Für uns (oder sagen wir mal nur für mich, ich will ja nicht für den Wesir sprechen) sind solche Europa-Übergewichtungs-Spielchen also eigentlich nur mehr oder weniger eingebildete Pseudo-Optimierungen, die einige Anleger machen weil sie sich vllt psychologisch damit besser fühlen, aber konkret in den Zahlen bringt das eigentlich keine signifikante Verbesserung.

Aber gut, auf der anderen Seite bringt es ja auch keine so signifikante Verschlechterung (das ist es ja, es ist praktisch relativ irrelevant) dass man nun allen Anlegern davon abraten müsste - von daher gehört das in den Bereich "persönliche Geschmacksfragen", und da man über Geschmäcker bekanntlich nicht streiten soll, kann halt jeder weiter machen womit er sich wohlfühlt.

Ich erinnere dabei lieber auch gern mal wieder an die "Prioriäten-Pyramide" der Anlagepolitik. So Details wie "wie gewichte ich die einzelnen Aktienpositionen innerhalb der Regionen-Ebene?" sind langfristig für deine Rendite oder Risikomaße viel weniger wichtig relevant als wie die Entscheidungen auf der Meta-Assetklassen-Ebene in der du über das Verhältnis von risikoreichen Anlagen wie Aktien und risikoärmeren Anlagen allgemein entscheidest.

Konkret gesagt, die Entscheidung ob du zB 5% von deinem Gesamtkapital mehr oder weniger ins Tagesgeld oder Aktien allgemein anlegst, wird nach 20,30 Jahren viel größeren Einfluss/Auswirkungen haben als die Entscheidung ob du innerhalb der Aktien Europa nun nochmal 20 % über oder untergewichtet hattest.

@ esureL

Ich glaube, es ging in dem Artikel nicht so sehr um Optimierungen allgemein, sondern (wie aus den Leserzitaten erkennbar war), die speziell angesprochene Zielgruppe waren vor allem die Sorte Leute, die als Anfänger & Einsteiger vor lauter Grübelei, Kopfzerbrechen und "alles richtig machen wollen"-Verunsicherung deswegen so gehemmt sind das sie garnicht mal zum Investieren überhaupt kommen.

Um Leute wie dich (und mich), die also erstens schon investiert sind (für die das also keine Hürde ist, die sie erstmal überwinden müssen) und denen zweitens gewisse Optimierungen auch leicht fallen bzw sogar Spaß dran haben, gings da eher weniger.

Wie sagt Albert dazu ja auch öfters immer wieder mal - die Hauptmission des Blogs ist es, die Anfänger und Einsteiger überhaupt erstmal vom Sparbuch weg in den allgemeinen Weltaktienmarkt hinein zu bewegen.

Er weiß dazu aus den zahlreichen Leserzuschriften, die er erhält, eben auch besser womit sich gerade diese Leute dabei besonders schwertun bzw davon abhält, und nimmt sie durch solche Artikel damit an die Hand.

Leute wie wir, die erstens schon wissen was sie tun, und zweitens es eben überhaupt schon tun, bekommen da eine viel längere Leine. Ist ja auch alles eine Frage des Aufwand/Nutzen-Verhältnisses:

Ich rede auch lieber mit Anfängern und Einsteigern, denn in der Zeit, in der man mit einem Fortgeschrittenen über so relativ unwichtige Spezialdetails wie zB die "beste Aktienregionengewichtung" diskutiert, könnte man auch zehn Einsteiger lieber davon überzeugen, überhaupt mal in den Weltaktienmarkt anfangen zu investieren. :-D

Finanzwesir sagt am 31. Mai 2018

Hallo Geduld+Spucke,

"Das Argument mit den 15 Fonds auf den MSCI World und der geringen Chance, den schlechtesten zu wählen will bei mir nicht so recht zünden. Und zwar deshalb nicht, weil wir noch eine Performanceverteilung unterstellen müssen, damit die Prozentzahlen eine Relevanz bekommen.

Um es mit einem Bild zu verdeutlichen: Beim russischen Roulette kommt..."

Gut erkannt: Es ist russisches Roulette. Die Performanceverteilung ist digital:

- Entweder ich erwische die Kammer mit der Kugel => schlechtester ETF

- oder ich tue das nicht.

So denken viele Menschen, die bis jetzt nicht investiert sind. Alles neu, alles unbekannt, auf alles muß geachtet werden. Das führt dann zu diesen kognitiven Verzerrungen.

Keiner spielt russisches Roulette mit seiner Altersversorgung, also Tagesgeld!

Meine Ziel mit diesem Artikel: Ich will den Anfängern klarmachen, das alle Kammern gefüllt sind. Und zwar nicht mit Kugeln, sondern mit einem Batzen Geld.

Anfänger sollen verstehen: Die Bedrohung "schlechtester ETF" ist keine Bedrohung, sondern ein Excel-Popanz.

"Sehr interessant die Analyse dazu, daß es der scharfe Wettbewerb ist, der zu diesem Ergebnis geführt hat."

Deshalb predige ich immer "Kauft die Brot & Butter-Indizes" ;-)

Gruß

Finanzwesir

Geduld+Spucke sagt am 31. Mai 2018

Hallo Finanzwesir,

ich denke der Appell sich auf das Wesentliche zu konzentrieren wird im Artikel schon sehr klar.

Worauf ich hinaus möchte ist, daß der Punkt "wie wahrscheinlich ist es, daß ich den schlechtesten Fonds auswähle, aha, es sind 6.7%" in eine Sackgasse führt.

Viel wertvoller ist die Erkenntnis aus diesem Artikel, daß ich ruhig den allerschlechtesten kaufen kann, weil der immer noch unglaublich gut ist. Vor allem im Vergleich zu Tagesgeld ;-) Am Ende des Abschnitts "Die Chance den schlechtesten ETF zu erwischen" wird das ja auch mehr oder weniger so gesagt.

Aber ich finde, man überliest das leicht und zumindest bei mir bleiben dann diese Zahlen vor allem hängen (6.6%, 7,7%, ...). Aber vermutlich ist das eine Kritik mindestens auf Detailebene 4, vielleicht darunter, sprich "Jammern auf hohem Niveau". Guter Artikel.

Deshalb predige ich immer "Kauft die Brot & Butter-Indizes" ;-)

Wobei Gerd Kommer in seinem neuen Buch ja eher die Marschrichtung in noch exotischere Indizes vorgibt. Lese mich daher gerade in Multifaktorinvestments ein.

Viele Grüße

Finanzwesir sagt am 31. Mai 2018

Hallo Geduld+Spucke,

Kommer ist Championsleague. Ich versuche die Leute dazu zu bringen den Ball in Richtung Tor zu schießen. ;-)

Gruß

Finanzwesir

ChrisS sagt am 31. Mai 2018

@ Geduld&Spucke

"Kleiner Kritikpunkt: Das Argument mit den 15 Fonds auf den MSCI World und der geringen Chance, den schlechtesten zu wählen will bei mir nicht so recht zünden. Und zwar deshalb nicht, weil wir noch eine Performanceverteilung unterstellen müssen, damit die Prozentzahlen eine Relevanz bekommen."

Das Argument mit den 15 Fonds muss halt immer mit dem (ebenfalls gezeigten) Argument der absolut vernachlässigbaren Performanceunterschieden verbunden werden.

Also damit nicht nur klar ist, dass die Chance aus 15 Fonds zufällig den schlechtesten zu picken eben 6,66% ist, sondern eben auch, dass wenn man den mal gepickt hat, der konkrete "Schaden" durch langfristige Performancenachteile auch nur im einskommairgendwas Prozentbereich lag.

Zumal, das ist auch ein wichtiger erwähnter Punkt, dass ja auch solch eine Rückspiegel-Analyse wenig für die Zukunft bedeutet, denn solche ETF Performanceunterschiede untereinander werden sich in Zukunft auch immer wieder ändern.

Von daher ist es relativ schwer bis unmöglich, jetzt schon (treffsicherer als der Zufall) verlässlich den bestperformendsten ETF für die nächsten 5, 10 oder 20 Jahre vorhersagen und rauspicken zu wollen, und damit ist es also für den Privatanleger auch relativ unnötig, sich darüber mit langem Kopfzerbrechen aufzuhalten. Es gibt wichtigeres, also nehmt einfach irgendeinen von den großen Standardprodukten, die sind alle ziemlich "gleich gut genug".

Vielen Anfängern ist mangels Erfahrungen das (geringe) Ausmaß der Performanceunterschiede eben nicht gewußt (klar, deswegen ist diese Tabelle dazu auch wichtiger als die Tabelle der Chancenverteilung), und wo Wissen fehlt, wird die Lücke immer zuerst von der Phantasie gefüllt - in diesem Fall meist übertrieben apokalyptische Vorstellungen. "Wenn ich nicht gleich von Anfang an den einen wirklich besten ETF finde, mach ich was total falsch und das wird ganz schlimme negative Auswirkungen auf meine Rendite haben!" - und sie verrennen sich dadurch in überkomplizierten Auswahlgedanken.

Wenn wir also den "Russisch Roulette" vergleich weiter strapazieren wollen, die Vorstellung der Verunsicherten ist, dass in einer oder mehreren Kugeln (Produkte) der "Tod" (also extreme negative Performanceabweichung im Ggs zu den anderen) lauern würde (was nicht stimmt), und daraus abgeleitet, dass einem eine ewige Produktauswahlgrübelei davor bewahren könnte (was auch nicht stimmt).

Die Botschaft des Artikels ist eher, dass die Kugeln sich nicht so sehr wie geglaubt voneinander unterscheiden. In der einen steckt halt "aus 10.000€ werden 15.012", in einer anderen "aus 10.000€ werden 14.998€", usw.

und stattdessen die einzige Entscheidung, die wirklich relevante Performanceunterschiede erzeugt, die ist, überhaupt mal zu "schießen" (mit dem Investieren anzufangen), denn jede Kugel ist langfristig in allen Fällen sicher besser als dass aus 10.000€ zB nur 10.380€ etc werden wenn man stattdessen auf dem Tagesgeld verharren bleibt.

"Wobei Gerd Kommer in seinem neuen Buch ja eher die Marschrichtung in noch exotischere Indizes vorgibt. Lese mich daher gerade in Multifaktorinvestments ein."

Die Predigt des Finanzwesirs, dass sich Anfänger und Einsteiger vor allem erstmal an die "Brot&Butter-Indizes" halten sollen, wird davon ja nicht tangiert, denn die Gründe für die Empfehlung liegen dabei nicht primär in finanzphilosophischen Grundsatzfragen wie "Marktkapitalsierungsgewichtung oder Smart Beta, was ist besser?" (wobei jeder dazu auch seine Meinung haben kann), sondern vor allem in ziemlich schnöden "realpraktischen" Überlegungen.

Also dass großvolumigere/ältere Produkte auch eine höhere langfristige Überlebenschance haben (im Gegensatz dazu ist bei vielen kleinen frisch gestarteten Trend&Nischen-Produkten das Schließungsrisiko höher), und dass überall dort wo mehrere Anbieter mit verschiedenen Produkten auf den selben Index um die Kundenmasse buhlen durch Konkurrenzdruck die Preise niedrig und die Qualität hochgehalten wird.

Hier geht es darum, die Anleger überhaupt mal zum investieren zu bringen. Also beispielsweise vom Tagesgeld in den MSCI World, und dass dazu ziemlich jeder große MSCI World -ETF beliebig gleich gut ist. Es geht darum, den Leuten die (Schein-)Überforderung bei dieser (Schein-)Auswahl abzubauen.

Sich dazu noch mit Smart Beta -ETFs an dieser Stelle beschäftigen zu wollen, würde den verunsicherten Anfängern (um die es geht) nur einen Bärendienst erweisen.

Die sind doch schon, das ist ja das Problemthema hier, damit überfordert, allein sich zwischen einem "normalen" MSCI World ETF von iShares oder Lyxor oder UBS oder HSBC oder xtrackers oder.... zu entscheiden. Selbst dass erzeugt bei ihnen schon Krämpfe, Schockstarre und kopfzerbrechende Zweifel, die sie vom Investieren abhalten.

Von denen ist also nicht zu erwarten, dass sie darüber hinaus noch willens oder fähig sind, sich aus den dutzenden abgeleiteten Faktorprodukten vom MSCI World zu entscheiden, weil das die Auswahlkomplexität nochmal um einiges erhöht (nicht nur Anbieterauswahl allgemein, sondern auch von welchem Faktor, ob jetzt Value, Low Vola, Momentum, Quality oder sonstwelcher Kombi man sich am meisten verspricht, und welche Umsetzung am besten wäre - "Value" zum Beispiel ist ja nicht gleich Value, da unterscheiden sich die verschiedenen Indexkonzepte auch untereinander oft sehr).

Da sind die Hintergründe, durch die man durchsteigen muss um wirklich begründete Überzeugungen entwickeln zu können, ja auch um einiges höher, genauso wie auch die späteren Auswirkungen die solche Produktentscheidungen haben können (im Ggs zu Brot&Butter-ETFs, wie hier demonstriert wurde).

Smart Beta o.ä. ist also eine ganz andere Zielgruppe als die hier angesprochene. Fortgeschrittene können sich natürlich gern damit beschäftigen, wenn sie wollen, aber Anfänger und Einsteiger haben erstmal genug damit zu tun, überhaupt den Fuß in die Tür zu bekommen.

Kommer selbst wird ja auch zugeben, dass die Faktor-Portfolios nur für eine Minderheit am oberen Ende der Anlegerschaft relevant sind, und die allermeisten normalen Leute, die keine besonderen Ansprüche in diese Richtung haben (sondern eher den Anspruch, dass es möglichst überschaubar und simpel sein soll) mit einem "einfache(re)n" Depot schon mehr als gut genug bedient sind. :-)

vanye sagt am 31. Mai 2018

Kann man die Teilfreistellung als Ersatz für die weggefallene Erstattung der Quellensteuer betrachten?

Ex-Studentin sagt am 31. Mai 2018

Danke für den Beitrag! Tatsächlich würdest du sonst kürzer Antworten: "Welcher ETF ist egal, Hauptsache das Geld nicht auf dem Tagesgeld versauern lassen!" Aber so hat man es schwarz auf weiß.

CarstenP sagt am 31. Mai 2018

@vanye

Ja, die Teilfreistellung sollte die weggefallene Quellensteueranrechnung ungefähr kompensieren. Das wird für jeden Anleger unterschiedlich gut funktionieren relativ zur alten Gesetzgebung, manch einer zahlt jetzt etwas mehr Steuern und manch einer etwas weniger...

@ChrisS

"Value" zum Beispiel ist ja nicht gleich Value, da unterscheiden sich die verschiedenen Indexkonzepte auch untereinander oft sehr

Ja genau, das betrifft alle Faktoren, da existiert eine große Beliebigkeit, wie das umgesetzt werden kann.

Und letztendlich ist das auch wieder Glücksache ob man einen gut konstruierten Faktorfonds erwischt oder eben nicht, und das weiß man leider erst im Nachhinein.

Warum will ein/e Anfänger/in überhaupt Faktorfonds kaufen, will er/sie den Markt schlagen, versteht er/sie überhaupt was Faktoren sind, oder ist es die Angst irgendwas zu verpassen??? Hier noch ein passender Artikel, der die vielen Kombinationsmöglichkeiten beim Faktorinvesting beleuchtet:

Separating Ingredients and Recipe in Factor Investing

Multifucktor sagt am 31. Mai 2018

Danke für den Artikel!

Eine Sache kommt mir jedoch seltsam vor... der World-Small-Cap-ETF.

Wie kann im Prospekt vom 22.Dez.2017 ein ETF drin stehen, der de facto erst am 27.Mär.2018 aufgelegt wurde? Bei Xetra gibt es den auch erst seit kurzem. Wie kann die Aktienquote 0% sein bei einem physisch optimierten Sampling?

Kommt die Aktienquote von 0% vielleicht nur dadurch zustande, dass er bis zur ersten Auflage noch gar nicht in physischen Aktien umgesetzt wurde? Warum steht im Factsheet Anlageklasse: Aktien + physisch optimiertes Sampling?

Hier sieht man übrigens die Zusammensetzung mit allen Positionen:

https://www.ishares.com/de/privatanleger/de/produkte/296576/

Wäre ja schade, den ETF wollte ich mir mit 5000€ beimischen ... :(

SomeOne sagt am 01. Juni 2018

Hallo Finanzwesir,

Super Artikel und hat mich an ein Zitat vom 2ten Buch Cashflow Quadrant ( R. Kiyosaki) erinnert :

Darin wird die Situation oben wie folgt beschrieben: „Paralzyed by Analysis“ … sprich der 110% Ansatz und Ansporn alles in Hyper-Detail wissen zu wollen, lähmt den Leser von oben und am Ende ist man noch immer keinen Schritt weiter!

Mein Appell: Mut zur Lücke und einfach mal starten ... ;)

esureL sagt am 01. Juni 2018

@ChrisS: Schon klar. Aber wenn man schon so weit ist, dass man den ETF-Beschluss gefasst hat und auch die Asset Allocation und die Indexauswahl stehen, dann sind die Produktauswahl und die Gedanken, in zehn Jahren vielleicht mit insgesamt 1,1% weniger dazustehen ja schon eher Optimierungsprobleme.

Wenn man bedenkt, dass den meisten Menschen fast überall 80/20 locker ausreichen, ist das Problem, nicht "alles richtig" zu machen und statt zu 100% eben alles nur mit 98% richtig zu machen, schon ein Luxusproblem. :)

Für mich konkret war's so: Ich hab nach Beschluss, Überlegerei, AA und Indexauswahl auch überlegt, was denn dann konkret gekauft wird.

Ich hatte zu meinem Konto bei Consors automatisch ein Depot dazubekommen und hab dann mal geschaut, was da möglich ist. Oh, Sparpläne umsonst mit ComStage. Okay, haben die World, EM, etc.? Oh ja, haben sie. Jeweils einen. Okay, Fall erledigt.

Will sagen: Die beste Produktauswahl bringt nichts, wenn man dann feststellt, dass der eigene Broker der Wahl das nur mit (vergleichsweise) hohen Gebühren abwickelt.

Ich hab als Student meine ersten Schritte gemacht, womit beispielsweise eine 500-Euro-Trade-Aktion der ING Diba für mich nur schwer in Betracht gekommen wäre.

Auch Flat-Tax-Modelle („5 Euro pro Trade!“) oder monatliche Depotgebühren wären unter diesen Umständen vollkommen sinnbefreit gewesen. Sparpläne bei Consors für 50 Euro gingen aber super. Dass ich da eh schon ein Konto hatte, war ein dickes Plus. Und nach der Brokerwahl hatte sich das Produktproblem dann eben auch sehr schnell gelöst. :)

Ruben sagt am 01. Juni 2018

Werter Finanzwesir,

du bist mir einer der liebsten Finanzblogger, da du zu dem Kreis gehörst, der alles so klar und einfach darstellt, wie es eigentlich ist. Nichtsdestotrotz behauptest du das nicht einfach nur, sondern fütterst auch alles mit den entsprechenden Details.

Leider gibt es auch andere Kollegen, die aus verschiedenen Motivationsgründen alles wieder viel komplizierter darstellen und das einzig Wesentliche, überhaupt breit gestreut investiert zu sein, aus den Augen verlieren und die Anleger verunsichern. Danke das du dazu beiträgst, den Großteil der bislang nicht investierten deutschsprachigen Anleger den Zugang der Börse zu erleichtern.

Ich habe lediglich die Logik nicht verstanden, wieso die Auswahl des jeweilige ETF auf Detailebene 5 steht. Detailebene 5 ist laut deinem Schaubild die Wahl zwischen Aktiv und Passiv. Die Wahl des entsprechenden ETF würde nach meinem Verständnis dann frühestens bei Stufe 6 kommen.

Wenn du erlaubst, hänge ich hier den Link eines Bloggerkollegen an, der noch etwas auf die Portfolio Allocation eingeht und eigentlich ebenfalls nur aussagt, ja es ist so einfach und Verkomplizierung macht es nicht besser: https://freiheitsmaschine.com/2018/05/24/investieren-investor-etf-traden-geldanlage-wohlhabend-werden/

Wenn dir der Beitrag nicht zusagt, dann entferne einfach diesen Absatz.

Alles Gute und viele Grüße,

Ruben

elduderino sagt am 01. Juni 2018

Ich nache immer wieder große Augen, wenn ich höre, dass Leute viele Monate oder gar Jahre sich erstmal informieren ubd Blogs verfolgen, bevor sie ihren ersten € in einen ETF-Sparplan schmeißen.

Bei mir war es so, dass ich recht schnell auf das Buch von Kommer nach einer Recherche gekommen bin, dann auf Vergleiche vom ETF Magazin bzgl. Broker, mich noch etwas über die gängigen Begriffe (swap, replizierend, thesaurierend etc.) informiert habe und es dann so gemacht habe wie Gerd Kommer es vorschlägt. Ich habe es bis heute nicht bereut.

Das Problem vieler Leute ergibt sich wohl daraus, dass sie total risikoavers sind. Aber Rendite kommt nun mal von Risiko und den Sparplan einfach mal mit geringer Sparrate an Start zu bringen, sollte kein Ding sein. Man kann ja schon mit 25 € monatl. anfangen.

Reader sagt am 01. Juni 2018

Der einzige Finanzblog der was taugt und sich nicht in ständigen Promille-Renditesucherei / -Kostenersparnis verheddert.

Danke für diese pragmatische Sichtweise.

M. Niederhausen sagt am 01. Juni 2018

Provozieren für mehr Klicks?

Richtig ist: für Anfänger ist Loslegen wichtiger als optimieren.

Aber Fortgeschrittene mit sechs- und siebenstelligen Depots, die sich mit Details und Kennzahlen auseinandersetzen und andere an ihren Überlegungen teilhaben lassen als „Onanisten“ zu verunglimpfen, ist etwas primitiv.

Es ist ja nicht so, dass sich diese privaten Leute aufdrängen wie die professionellen, kommerziellen Finanzpornographen es per Bannerwerbung und Co. tun. Auf private Einzelpersonen zu schimpfen ist einfach nur ungehobelt.

Finanzwesir sagt am 01. Juni 2018

Hallo M. Niederhausen,

"Aber Fortgeschrittene mit sechs- und siebenstelligen Depots, die sich mit Details und Kennzahlen auseinandersetzen und andere an ihren Überlegungen teilhaben lassen als „Onanisten“ zu verunglimpfen, ist etwas primitiv."

Ob primitiv oder nicht, ändert nichts an der Sache: Falsche Prioritätensetzung. Die ETFs kleben so eng zusammen, da hat man doch keinen Hebel für mehr Rendite.

- sechsstelliges Depot = 100.000 € - 999.999 €

- siebenstelliges Depot = ab 1.000.000 Euro

Wer so ein Depot besitzt hat entweder geerbt oder geht einer gut bezahlten Arbeit nach. Wenn die Optimiererei

0,5% vor Steuern bringt, dann sind das 500 € für ein 100.000 € Depot und 5.000 € für ein 1.000.000 € Depot.

Wer eine Million im RK3 hat, ist hoffentlich nicht zu 100% in RK3 engagiert, sondern nennt auch noch etwas Risikoarmes sein eigen. Sagen wir 50:50 plus eine Immobilie. Das macht ein Gesamtvermögen zwischen 2 und 3 Millionen Euro.

So ein Vermögen verdient man nicht, indem man verzweifelt ETFs auswringt. Diese Leute suchen sich die großen Hebel aus.

Es bleibt Onanistentum oder von mir aus manische Pfennigfuchserei.

"Es ist ja nicht so, dass sich diese privaten Leute aufdrängen."

Das tun sie nicht, aber sie richten eine Menge Schaden an, der dann bei mir in der Inbox landet.

Gruß

Finanzwesir

M. Niederhausen sagt am 01. Juni 2018

@Finanzwesir: Danke für die Antwort

Wer so ein Depot besitzt hat entweder geerbt oder geht einer gut bezahlten Arbeit nach.

Es kann auch beides zutreffen. Ich habe allerdings nicht geerbt und verdiene nur gut. Mein Depot liegt bei ca. 700.000, Tendenz steigend. Ich sitze nicht im Elfenbeinturm sondern habe Leben, Humankapital und Depot gut im Griff.

Wenn die Optimiererei 0,5% vor Steuern bringt, dann sind das 500 € für ein 100.000 € Depot und

5.000 € für ein 1.000.000 € Depot.

Anders gesagt: ca. 400 pro Monat mehr in der Tasche. Genau das meine ich. Die Optimierung ergibt erst für Leute mit höheren Vermögen Sinn.

So ein Vermögen verdient man nicht, indem man verzweifelt ETFs auswringt.

Diese Leute suchen sich die großen Hebel aus.

Auch das ist richtig und ich habe nichts anderes gemeint. Mein Vermögen (das richtigerweise nicht komplett im Depot steckt) kommt nicht vom ETF-Auswringen, sondern aus hochqualifizierter Arbeit. Die großen Hebel sind Bildung, Selbständigkeit, Ausland, Sparsamkeit usw. Denkt irgendjemand durch die ETF-Auswahl wird man reich?!

Da ich nun aber eine sechsstellige Summe in ETFs stecken habe, beschäftige ich mich auch etwas intensiver damit. Dafür lasse ich mich doch nicht beschimpfen - ich war hier bisher ein besseres Niveau gewöhnt!

Nur mal ein Beispiel. Aufgrund hoher effektiver Kosten des Xtrackers MSCI EM bin ich 2013 zum günstigeren ComStage gewechselt. Was das gebracht hat? Insgesamt knapp 3% über die letzten fünf Jahre. Also bei angenommenen 100.000 in "Aktien Emerging Markets" 3.000 in fünf Jahren. Finde ich nicht schlecht für ein paar Stunden Arbeit, das schlägt meinen Stundensatz bei weitem.

Die bessere Tracking Difference des ComStage ist übrigens persistent. Über eine Woche, einen Monat, ein Jahr, drei Jahre, fünf Jahre oder jedes einzelne Jahr (Quelle justETF Detailvergleich).

Klar kann sich das in der Zukunft ändern (gerade angesichts der Umstellung auf physische Replikation bei ComStage!), aber Zufall was das bisher nicht.

Ansonsten nochmals die Zustimmung: für kleine Vermögen ist Anfangen mit einem MSCI World oder ACWI das wichtigste. Da will ich überhaupt nicht widersprechen. Anfänger sollten sich nicht von fortgeschrittenen Themen irritieren lassen.

Ich mag aber folgendes Menschenbild nicht: Wenn sich jemand durch eine selbst gewählte Lektüre beeinflussen lässt, dann ist der Schreiber schuld und nicht der Leser.

Wenn der Schreiber ein Verkäufer ist (Finanzinstitut, aber auch Blogger!) und Eigeninteressen verfolgt dann muss man dessen Interessen prüfen. Warum gibt es denn soviel nachgewiesenen Schwachsinn wie Einzelaktienempfehlungen und warum produzieren das so viele Anbieter? Das richtet den wahren Schaden an!

Joerg sagt am 01. Juni 2018

|

Also ich schreib' jetzt mal aussnahmsweise hier keinen Kommentar zur Kosten/Steuern ... wer will sich schon den Onanisten-Schuh anziehen? ;-)

Fuer alle anderen: hier konnte ich mir's nicht verkneifen :-D

https://finanzglueck.de/etf-sparplan/#comment-7420

Schoenes Wocheneende Joerg

Axe sagt am 01. Juni 2018

DANKE! DANKE! DANKE!

So einfach ist die Kapitalanlage in ETF!

Dieser Artikel, Depot eröffnen dazu 2-6 ETF von mir aus auch einem Weltportfolio a la Kommer kaufen und fertig ist der solide finanzielle Vermögensaufbau! Nicht mehr aber auch nicht weniger, wenn einem 6%-8% reichen.

Wer jetzt, genau wie ich der Überzeugung ist, man könne darüberhinaus eine höhere Rendite erzielen, der muss sich um die lukrativen Mehrwertstrategien kümmern. Vor allem geht es dann bei der Rendite nicht um die zweite Nachkommastelle, sondern um 10%,15% oder mehr Rendite pro Jahr. Da bin ich dann gerne Onanist (endlich habe ich ein Bild im Kopf wenn es immer heißt Finanzpornographie :-) )

nur am Rande:

Wer so ein Depot besitzt hat entweder geerbt oder geht einer gut bezahlten Arbeit nach.

Nö! ich habe mir so ein Depot über Schulden aufgebaut. Soll nicht als Empfehlung verstanden werden, aber so verteufelt es in der Szene immer dargestellt wird, so extrem gut funktioniert es, wenn man es richtig anstellt.

Und wenn man dann von 1 Mio 0,5% optimiert 5.000 verdient, ist dies schon mehr als ein durchschnittlicher Monatsverdienst in Deutschland.

ChrisS sagt am 01. Juni 2018

@ W Niederhausen

"Provozieren für mehr Klicks?"

Haja, Aufmerksamkeit ist halt die Währung des Internets :-D

Und es scheint zu funktionieren, du hast ja auch draufgeklickt ;-)

Ne mal im Ernst, statt Provokation würde ich das eher Positionsbestimmung nennen. Der Finanzwesir wirft gerne mal grob gehobelte Aussagen in den Raum.

"Das ganze Gegrüble über den besten ETF ist für die allermeisten Anleger eben nur verschwendete Lebenszeit (und für die paar, die wirklich Spaß dran haben, ist es vor allem eher intellektuelle Masturbation)".

Das ist vielleicht nicht besonders nett und jedem-rechtmachend formuliert, aber statt Wischi-Waschi oder dröger Titel mit denen man bloß nicht anecken will (man könnte das ganze auch langweilig "Abhandlung über langfristige Tracking-Differenzen verschiedener MSCI World ETFs" nennen, aber dann klickt halt auch keiner mehr drauf :-D) steht die überspitzte Kernaussage so wenigstens für jeden deutlich verständlich im Raum, und so kann sich dazu also auch jeder selbst(!) einordnen, wie er dazu steht.

Entweder man stimmt zu oder man lehnt es ab, beides ist okay. Wer optimieren will, soll das machen (Selbstbefriedigung verbieten zu wollen wäre ja auch ungesund :-D) - der Artikel richtet sich ja eben nicht an die Fortgeschrittenen, die damit auch klarkommen, sondern an die Einsteiger, die damit noch so völlig überfordert/verunsichert sind, dass sie garnicht mal überhaupt erst zum Anfangen kommen.

"Aber Fortgeschrittene mit sechs- und siebenstelligen Depots, die sich mit Details und Kennzahlen auseinandersetzen und andere an ihren Überlegungen teilhaben lassen als Onanisten zu verunglimpfen, ist etwas primitiv."

Wie gesagt, die Fortgeschrittenen können sich von uns aus gerne weiter untereinander auf ihre eingesparten Nullkommairgendwas Prozent gegenseitig einen runterholen, das wird und will ihnen ja keiner verbieten können.

Die eigentlich angesprochene Zielgruppe, um die es hier geht, sind aber stattdessen vor allem die Anfänger und Einsteiger, also Leute die eben noch kein "sechs- und siebenstelliges Depot" haben, sondern erstmal noch überhaupt vor der Grundentscheidung stehen, welchem MSCI World -ETF sie ihre ersten 100 Euro Sparrate anvertrauen wollen.

Denen sei gesagt, dass die ETFs für ihre Zwecke alle ziemlich gleich "gut genug" sind, bzw eine lange Suche nach dem einen "besten" ziemlich sinnlos ist (über die Probleme bzw mangelnde Zukunftszuverlässigkeit von "Rückspiegel-Analysen" hab ich ja oben schon was geschrieben).

Könnte man das auch netter formulieren? Klar, aber wie gesagt, für den Zweck bei dieser Zielgruppe, die lieber klare Ansagen braucht (und auch selbst will), hilft eine derbe Überspitzung oft auch besser, den Kopf freizuwaschen.

Um Fortgeschrittene, und was die so machen, ging es im Grunde garnicht - Thema des Artikels sind die Einsteiger, die wegen ewiger überkomplizierter Grübelei noch garnicht investiert sind.

Da die Fortgeschrittenen ja erstens schon investiert sind und zweitens kein Untätigkeits-Problem durch Optimierungen haben (denen das also leicht fällt), sind sie garnicht die Angesprochenen. ;-)

Sandra sagt am 01. Juni 2018

Ich habe eine Frage in die Runde zu dem Satz:

Richtig ist: für Anfänger ist Loslegen wichtiger als optimieren.

Dem stimme ich zu, war ich doch auch erschlagen vom ETF Angebot, Brokerwahl, Kostenvergleich etc. Nunmehr steht seit einem Jahr alles und es läuft. Das Einzige, was ich seitdem aktiv getan habe: Sparrate erhöht. Hier gilt mein Dank dem Finanzwesir und seinen Kommentatoren.

Aber nun:

Ab wann fängt denn für wen und warum dieses erwähnte Optimieren an? Und wie sieht das dann konkret aus?

Mehr/andere ETFs? Brokerwechsel? Sparrate erhöhen, wenn Kurse fallen? Den Kommer alt/neu umsetzen?

Das widerspricht sich doch mit dem Grundgedanken: Buy and Hold, Rebalancing und sonst einfach laufen lassen und nicht auf tägliche Finanznachrichten zu hören? Oder wie ist dieses Optimieren zu verstehen?

Viele Grüße Sandra

Finanzwesir sagt am 01. Juni 2018

Hallo Jörg,

Du, ChrisS, CarstenP und auch esureL: Ihr seid dabei, ihr investiert und ihr habt euch entschlossen mehr zu tun. Es ist Euer Leben und es geht mich nichts an, wie ihr eure Zeit verbringt. Ich bin Rheinländer und weiß: Jeder Jeck ist anders. Macht was euch Spaß macht und was euch wichtig ist.

Mir geht es wirklich um die Anfänger, die drauf und dran sind, vor der Herausforderung "Kauf eines ETFs" zu kapitulieren. Denen möchte ich zeigen, dass es sich hier um eine asymmetrische Situation zu ihren Gunsten handelt.

- ganz große Upside: Raus aus dem TG, rein in den ETF

- ganz kleine Downside: "falschen" ETF erwischt

Gruß

Finanzwesir

Finanzwesir sagt am 01. Juni 2018

Hallo Sandra,

"Ab wann fängt denn für wen und warum dieses erwähnte Optimieren an? Und wie sieht das dann konkret aus?"

Nun ich würde sagen für Dich: Ab sofort. Du hast ein Jahr Erfahrung, ich vermute das Depot war auch schon mal rot.

Jetzt überlegst Du Dir:

- Wann habe ich Zeit? Sagen wir Samstagnachmittag, wenn die Einkäufe erledigt sind und die Wohnung sauber ist von 15:00 Uhr bis 18 Uhr.

- Würde es Dich reizen Dein Depot mal zu durchleuchten und zu schauen, was man so tun kann, statt Dein Gehirn mit Sudoku zu beschäftigen? Wenn ja, dann

- Ist-Zustand Depot analysieren. Rendite, Kosten, etc...

- Produktqualität ETF aufnehmen: TER, TD, etc.

- Produktqualität Broker aufnehmen: Kostenstruktur, Spreads, Sparpläne, etc.

- Optimierungsszenarien bilden: Was bringt mehr: Brokerwechsel zu günstigerem Sparplan oder Umstellung auf neue ETFs? Es gilt herauszufinden, wo Du den größten Hebel hast.

- Wichtig: Aufschreiben, was alles schief gehen kann bei der Optimierung. Bsp: Beim Brokerwechsel werden die Einstandskurse nicht mir übertragen. Du musst das in endlosen(?) Telefonaten fixen oder Dein FIFO ist kaputt. Die Gründe, die gegen eine Optimierung sprechen bewerten (Eintrittswahrscheinlichkeit, Nervfaktor) und dann abwägen ob sie ein Showstopper sind oder nicht.

- Realitätsabgleich: Wenn Du herausgefunden hast: Brokerwechsel bringt nur was, wenn Du 30% sparen kannst musst Du gucken, ob es einen geeigneten Broker gibt, der 30% billiger ist. Diesen Realitätsabgleich machst Du mit jeden ETF. Du prüfst ob es am Markt ein Produkt gibt, dass besser und oder billiger ist.

- Dann kalkulierst Du Deinen erwarteten Gewinn und setzt die Dinge mit dem größten Hebel um.

- Nach einem Jahr schaust Du nach, was es gebracht hat und startest die nächste Runde.

Dabei läßt Du immer die Uhr mitlaufen um Deinen Stundenlohn ausrechnen zu können. Das wäre eine systematische Optimierung, die einer Wirtschaftlichkeitsrechnung standhält.

Du kannst es aber auch frei Schnauze und ohne Uhr machen. Hier mal ein bisschen rumrechnen, da mal ein bisschen kalkulieren. Dann nennst Du das ganze Optimierung und maskierst so Deinen Spieltrieb. Die fehlende Zeiterfassung rechtfertigst Du dann mit: "Aber es macht ja auch Spaß".

Warum?

- Weil Du es kannst. Du hast die Excel-Fähigkeiten die man braucht und bist intelligent genug Dir diese Modelle zu bauen.

- Weil es Dir Spaß macht. Es freut Dich, wenn Dein Depot mit minmal Kosten wie eine gut geölte Maschine vor sich hin schnurrt und Euros auswirft. Du findest, dass Deine Zeit da gut anlegt ist. So wie andere es gut finden in die Muckibude oder in die Oper zu gehen oder Netflix zu gucken. Das ganze ist eine Frage der Opportunitätskosten.

Gruß

Finanzwesir

Finanzwesir sagt am 01. Juni 2018

Hallo Axe,

"Nicht mehr aber auch nicht weniger, wenn einem 6%-8% reichen."

Nun, das reicht um nicht arm zu sterben. Und ist das 12- bis 16-fache, was man für Tagesgeld bekommt. Das ist doch schon was.

"Wer jetzt, genau wie ich der Überzeugung ist, man könne darüberhinaus eine höhere Rendite erzielen, der muss sich um die lukrativen Mehrwertstrategien kümmern."

Kleine Änderung von mir: Er muss die Zeit haben, sich um lukrativen Mehrwertstrategien zu kümmern. Für die Masse der Menschen ist das einfach illusorisch neben Job, Familie und Freunden.

"Nö! ich habe mir so ein Depot über Schulden aufgebaut.

Na ja, dann bist Du das wandelnde Beispiel für Survivorship-Bias ;-) Ich bleibe bei meiner Verteufelung. Leser CarstenP hat einem Kommentar Warren Buffet zitiert